Как оформить кредит наличными в «Альфа-Банке»?

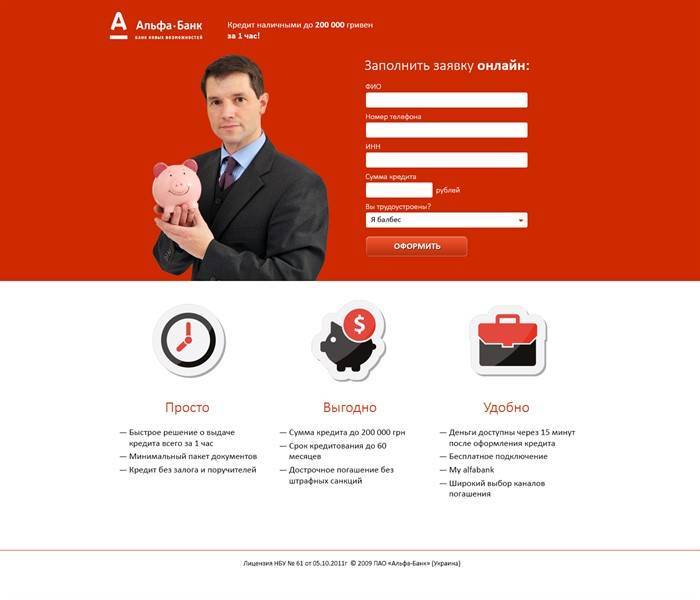

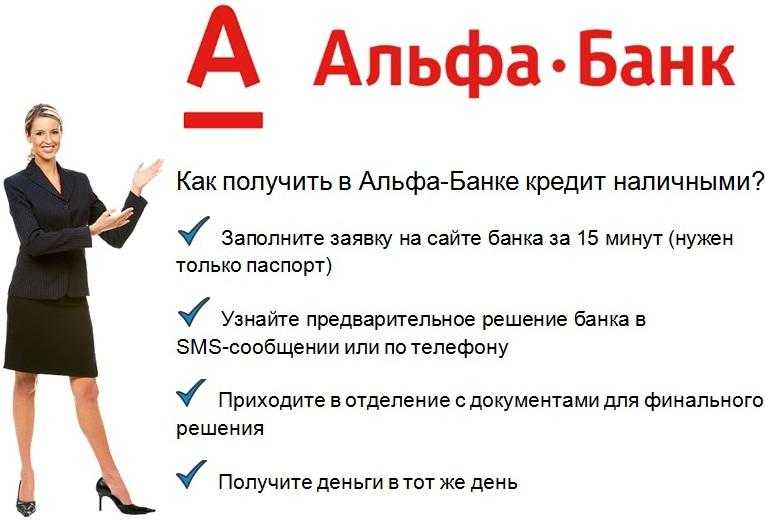

Много времени на получение потребительских заёмных средств в «Альфа-Банке» не потребуется. Заявки принимаются через интернет, по телефону или при личном посещении.

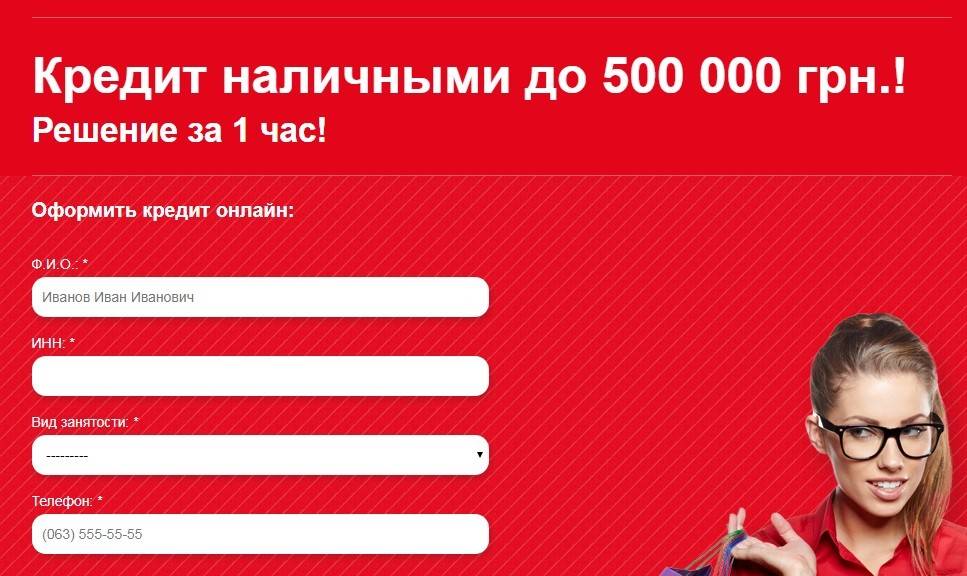

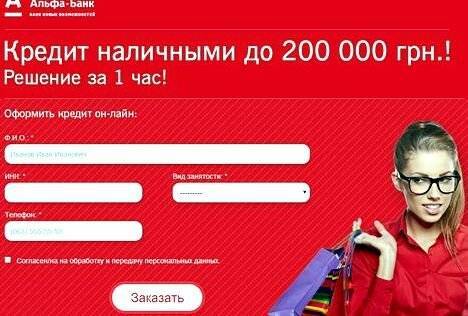

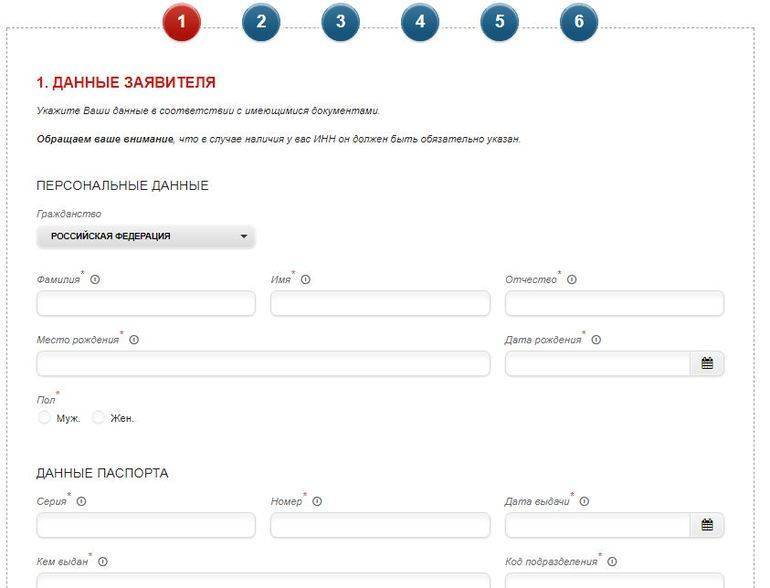

На сайте

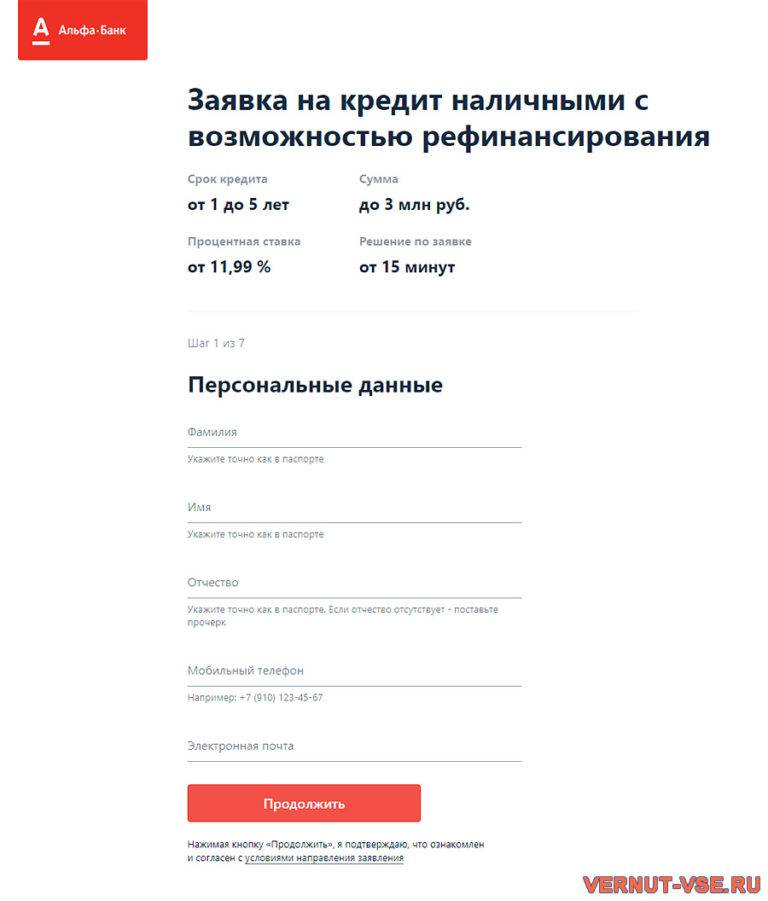

Благодаря электронной форме обращения для получения кредита, заёмщики сильно экономят время. В среднем заполнение электронного заявления занимает 10–15 минут. Заключение по заявке делается сотрудниками банка за пару дней, заёмщик будет извещён об этом посредством СМС-сообщения или звонка на телефон.

Если был принят положительный ответ по вопросу выдачи финансов, нужно будет отправиться в офис банка со всеми бумагами (перечень был указан выше). Оформление, заверение соглашения и отчисление денег в пользу клиента происходят в один день.

Преимущества использования онлайн-заявки на кредит в Альфа-Банке

- Экономия времени. Будущий клиент в любое свободное время может заполнить анкету.

- Практичность. С использованием нашего сервиса вы легко подадите документы сразу в несколько банков.

- Простота оформления. Подать заявку на потребительский кредит онлайн в Альфа-Банке просто, поскольку нужно заполнить поля с указанием паспортных данных и других достоверных действий.

На заполнение анкеты уходит около 14 минут. После этого вы получаете СМС-сообщение или узнаете ответ по телефону от сотрудника банка. Вам остается прийти в отделение со всеми документами, подписать договор, сразу же получить деньги. Взять кредит в Альфа-Банке по онлайн-заявке – возможность выбрать схему погашения долга, воспользоваться льготными условиями.

Если Вам отказали в Альфа-Банке, то вы можете отправить онлайн-заявку на кредит в другие банки.

По телефону

Банк принимает заявки на сотрудничество в рамках займов для потребителей по телефону. Оператор задаст определённые вопросы, и впоследствии по предоставленным данным будет вынесено решение по кредитному вопросу. Заявку будут проверять в банке не более 2 дней.

Дальнейшие действия идентичны, как и при отправке обращения через сеть: клиента известят о заключении по вопросу займа, и если банк согласен дать кредит, клиенту понадобится посетить банковский офис.

В отделении

Отделения банка, доступные частным лицам, находятся во всех крупных и многих малых городах. На сайте банка представлена подробная информация по расположению всех офисов, их можно найти, задав определённые параметры по фильтрам. Кроме того, на этой же странице с перечнем отделений есть удобная функция просмотра загруженности офисов.

За услугой по займу денег гражданину нужно подойти в любое отделение «Альфа-Банка», специализирующееся на работе именно с частными лицами. На месте клиенту предложат заполнить письменно заявку и внести в неё все свои персональные данные, позже менеджер оформит её самостоятельно в электронном режиме на основе данных, которые были указаны клиентом. Этот вариант занимает больше времени, но в случае нахождения офиса по пути на работу или домой, может быть удобным.

Подача заявки в офисе подходит следующим категориям заявителей:

- консерваторам, которые не любят решать финансовые вопросы дистанционно;

- тем, у кого проблемы с интернетом, потому нет возможности подать заявку в режиме онлайн;

- тем, у кого неидеальная кредитная история, но есть убедительные документы, подтверждающие добросовестность и платёжеспособность. Их лучше предоставить лично, поскольку онлайн-система не рассчитана на описание и загрузку сканированных дополнительных документов.

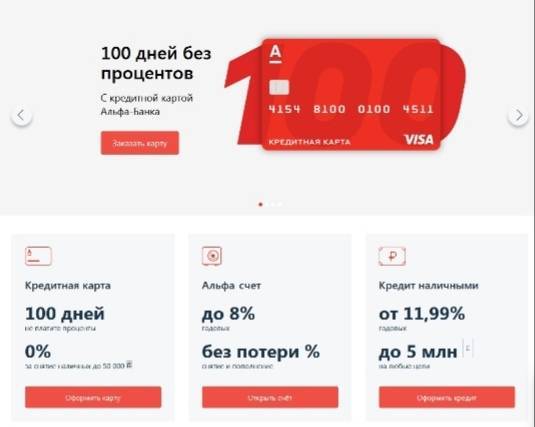

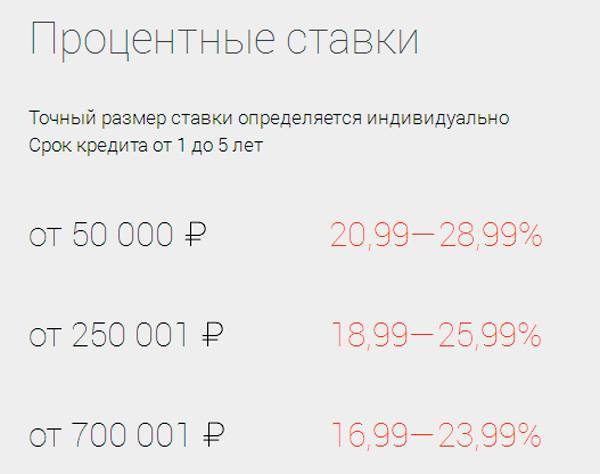

Процентные ставки, сумма и сроки кредитования

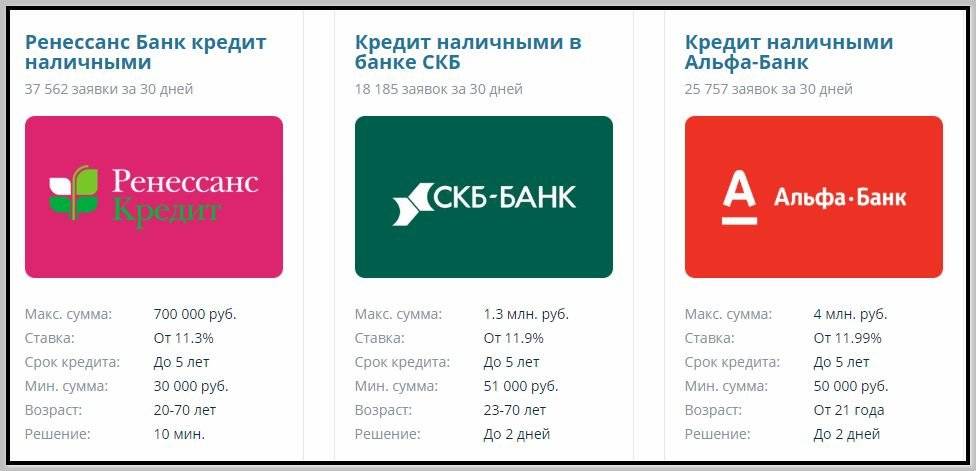

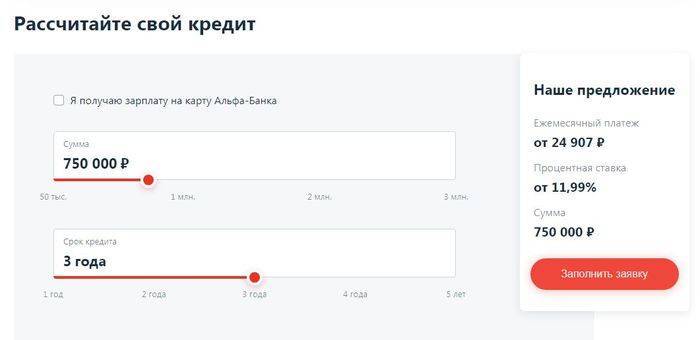

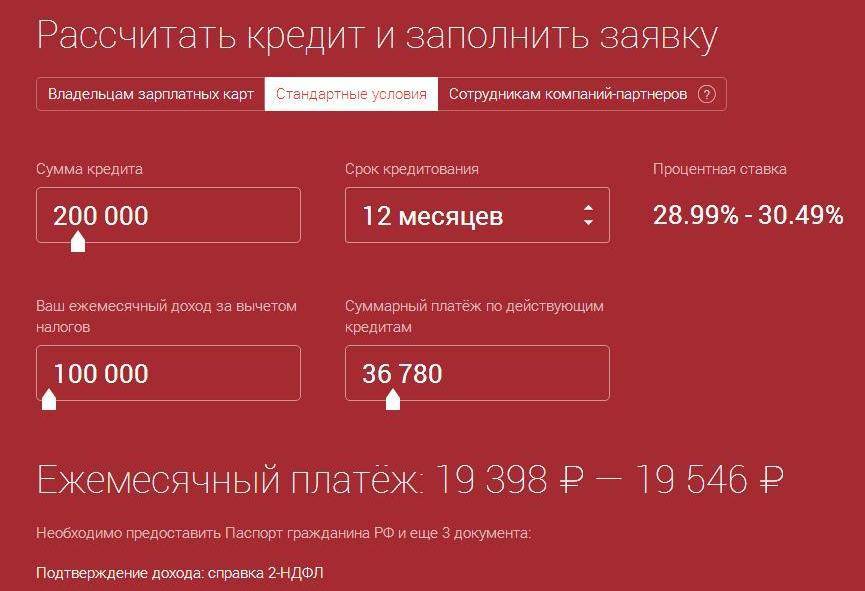

Альфа Банк кредит наличными выдаёт населению в размере от 50 тыс. до 4 млн руб., на сумму и на ставку в конечном счёте оказывают влияние тип клиента и бумаги, которые он предъявил банку, чтобы доказать уровень своих постоянных доходов. Минимальный срок займа — 1 год, самый длительный — 5 лет. Процентная ставка в год не является фиксированной, поскольку банк устанавливает её отдельно для каждого заёмщика.

Минимальная возможная ставка — 10,99% в год, она же может стать постоянной при предоставлении определённых документов, которые подтверждают исключительную платёжеспособность клиента или наличие у него дорогой недвижимости. Максимальная ставка — 22,49% годовых. Выгода очевидна.

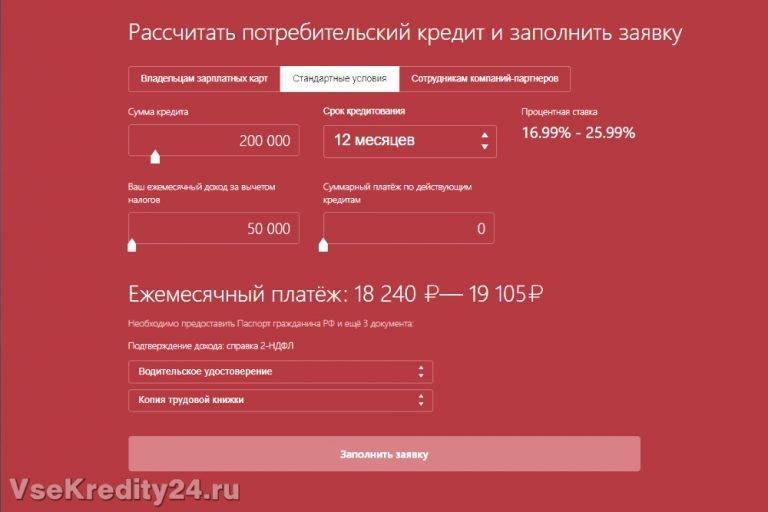

Стандартные условия

Если гражданин желает заключить соглашение с банковской организацией на стандартных условиях, то он сможет взять деньги на срок до 60 месяцев

Важно понимать: по данным условиям нельзя взять меньше 50 тыс. руб

и больше 3 млн руб. Процентная ставка по предоставленному займу начисляется каждому обратившемуся гражданину индивидуально, она обусловлена состоянием его кредитного прошлого, суммы займа и предполагаемой его длительности. Поручитель не требуется.

Своим преимуществом банковское учреждение называет то, что отсутствие финансовой защиты займа никак не влияет на окончательную величину начисляемой ставки. Проценты, которые выставляет банк клиенту за пользование займом, напрямую определяются его размером:

- если заёмщик берёт минимальную сумму по кредиту — от 50 до 250 тыс. руб., то ставка будет рассчитана в пределах 16,99–22,49% в год;

- заёмщикам от 250 до 700 тыс. руб. начисляют ставку от 14,99 до 19,49%;

- при сумме займа от 700 тыс. до 3 млн руб. годовая ставка становится максимально низкой — от 10,99% до 19,49%.

Если в соглашении между заёмщиком и банковским учреждением перечислен стандартный перечень условий, лимит денег для займа будет недоступен. Воспользоваться займом на сумму до 4 млн руб. могут только зарплатные клиенты и работники предприятий-партнёров, если они соответствуют определённым требованиям.

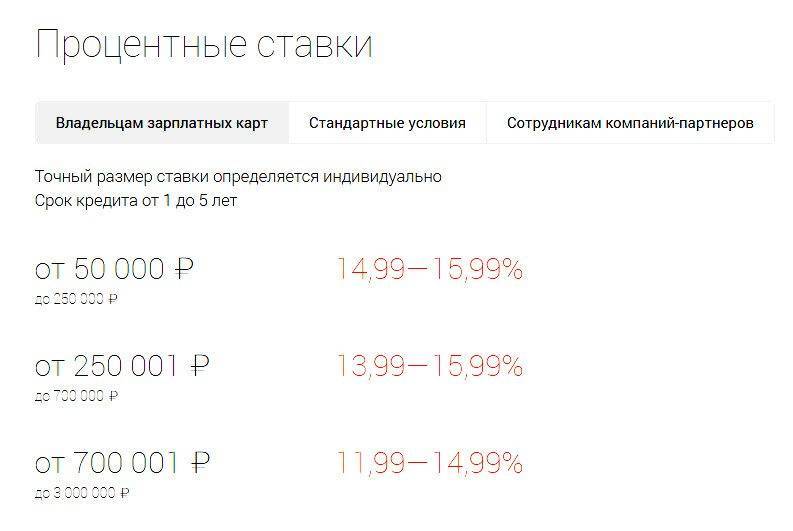

Зарплатным клиентам

Эти люди — качественная клиентская основа банковской организации, зарплатная карта была предоставлена им именно этим банком, он же становится и посредником при начислении зарплаты. Обычно предприятия заключают конкретный договор с банком, потому у сотрудников нет возможности выбирать зарплатный банк.

Всем зарплатным клиентам в банке открывается счёт и выдаётся дебетовая карта. Такое доверие к клиенту предполагает ответное доверие в сторону банка, а все эти люди становятся возможными заёмщиками и вкладчиками, их можно привлекать разными выгодными проектами.

Поскольку банк получает всю информацию о денежных поступлениях клиента, а также в случае неуплаты или несвоевременной выплаты им по кредиту его представители вправе обратиться в бухгалтерию предприятия или непосредственно к руководству с требованием принудительного взыскания денег с заёмщика. Таким образом, у банка вызывают больше доверия зарплатные клиенты, потому для них вся процедура финансовых отношений обычно проще и предполагает наиболее интересные условия и программы.

Выдаёт «Альфа-Банк» кредит наличными для зарплатных клиентов на сумму от 50 тыс. до 4 млн руб. на срок до 60 месяцев. За пользование деньгами начисляется плата — в каждом отдельном случае она будет разной, страховка на её размер не влияет.

Диапазон кредитных ставок:

- заём на сумму от 50 до 250 тыс. руб. можно взять под ставку от 13,99 до 22,49% в год;

- средняя ставка от 12,99% до 19.49% начисляется, если взят заём на сумму от 250 до 700 тыс. руб.;

- при сумме кредита от 700 тыс. до 4 млн руб. ставка будет рассчитываться в диапазоне от 10,99% до 19,49% годовых.

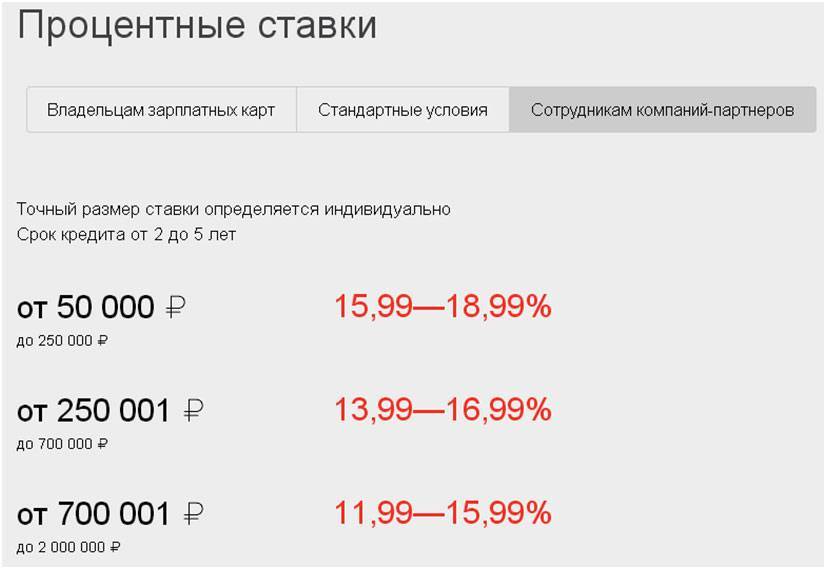

Сотрудникам компаний-партнёров

Это клиенты, являющиеся работниками организаций, которые имеют какие-либо официальные взаимоотношения с «Альфа-Банком» на деловой основе. Срок, на который возможно взять кредит, остаётся идентичным сроку для остальных заёмщиков — от 1 года до 5 лет. Для этих банковских заёмщиков открываются специальные привилегии — они вправе взять в пользование у банка наибольшую допустимую сумму — 4 млн руб.

Диапазон кредитных ставок:

- если гражданин планирует взять заём от 50 тыс. до 250 тыс. руб., то он может рассчитывать на выплату процентов от 15,99 до 22,49% годовых;

- если ему требуется взять сумму от 250 до 700 тыс. руб., то банк начисляет ставку в пределах 13,99%-19,49%;

- при общем размере кредита от 700 тыс. до 4 млн руб., доход банка составит 10,99% до 19,49%.

«Альфа Банк» — Бесплатный Телефон и Горячая Линия, Номер 8 800 200 00 00

Клиенты, выбравшие сотрудничество с «Альфа банком», всегда остаются на связи, получая квалифицированную помощь и полезную информацию по использованию кредитных и иных продуктов банка. Дистанционная помощь работает в режиме 24/7, с автоматическим определением абонентов по номерам, указанным при оформлении договора.

Для жителей Москвы и клиентов, находящихся за пределами РФ, действует «Альфа консультант» по номеру: +7 (495) 78-888-78.

Через форму обратной связи на сайте кредитной организации отправляют письменные обращения в Службу поддержки, заполнив предложенный бланк. Чтобы получить информацию конфиденциального характера предлагают авторизоваться в мобильном или интернет-банке и направить обращение из личного кабинета.

Через форму обратной связи на сайте кредитной организации отправляют письменные обращения в Службу поддержки, заполнив предложенный бланк. Чтобы получить информацию конфиденциального характера предлагают авторизоваться в мобильном или интернет-банке и направить обращение из личного кабинета.

Пакет документов для оформления кредита ИП

Кредитование индивидуальных предпринимателей сохраняет те же принципы, что розничное. Отличаются лишь документы, с помощью которых банк идентифицирует ИП и проверяет его доходы.

Юридические документы

Вот то, что касается юридического оформления деятельности индивидуального предпринимателя:

- паспорт;

- свидетельство ИП;

- ИНН;

- бумаги о постановке на учет в Росстате;

- лицензии, если деятельность ИП лицензируется;

- договоры покупки или аренды бизнес-помещений;

- выписка из госреестра ИП.

Финансово-экономические документы

Чтобы проверить платежеспособность предпринимателя, Альфа-Банк может попросить:

- Бухгалтерскую отчетность за последний квартал или несколько отчетных периодов.

- Копии платежных поручений по налогам.

- Документы, подтверждающие выручку.

Подтверждение цели кредитования

Эта категория бумаг понадобится только в нескольких случаях:

- При оформлении в лизинг автомобилей и специальной техники.

- При кредитовании на покупку жилья.

- При получении ссуды под залог недвижимости.

«Альфа Банк» — Страхование Заемщиков и Держателей Кредитных Карт

Какой бы уровень безопасности ни обеспечивал эмитент, риск мошенничества в отношении кредитов и кредитных карт всегда остается. В разделе «Безопасность» (внизу страницы сайта) находится общая информация о правилах безопасной работы с карточками.

Чтобы исключить риск невозврата долга в связи с негативными событиями в жизни заемщика, кредитная организация предлагает воспользоваться специальной программой финансовой защиты заемщика и владельца пластика «Альфа банка».

Банк настоятельно рекомендует оформить программу страхования от наступления недееспособности или преждевременной смерти клиента, гарантируя страховую выплату и ликвидацию долга при условии соответствия заемщика следующим параметрам:

- возраст младше 60-ти лет;

- наличие рублевой кредитки, эмитированной «Альфа банком».

Право на возмещение по страховке возникает при наступлении одной из 3 ситуаций:

- Несчастный случай, который привел к временной нетрудоспособности продолжительностью более 21 дня.

- Присвоение 1-й группы инвалидности независимо от причины.

- Смерть клиента, пришедшаяся на период действия страховой защиты.

Установлено ограничение по сумме погашения кредитных обязательств по страховому договору – до 0,5 миллиона рублей. Если вопрос касается компенсации по кредиту на основании временной нетрудоспособности, страховщик выплачивает по 0,3% за каждый день больничного, начиная с 21-го дня и в пределах 2 месяцев.

Для оформления страхового продукта обращаются непосредственно в отделение банка с просьбой в подключении к программе «Страхование владельца кредитки». Стоимость страховки – 0,84% за каждый месяц от суммы текущей задолженности перед банком.

Оплата списывается с кредитного счета по просьбе страхователя. Как только кредитный долг погашается, страховые взносы перестают списывать.

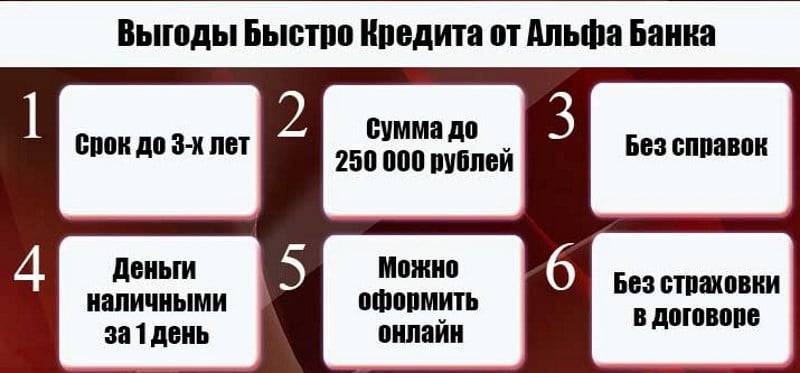

Альфа Банк кредит без справок и поручителей: как взять

Кредит без справок и поручителей — это предодобренное предложение Альфа Банка. В этом случае банк сам предлагает клиенту прокредитоваться, направляя рекламное письмо на его почту или размещая его в разделе «сообщения от банка» в Альфа Клике или мобильном приложении. Для оформления такого кредита достаточно иметь при себе только паспорт.

Вот пример такой рекламации:

Все что отличает кредит Альфа Банка без справок и поручителей от массового запроса по обычной заявке — это:

- Фиксированные условия , которые вы не сможете изменить — процентная ставка и сумма (ее можно уменьшить, но превысить лимит нельзя), наличие/отсутствие страховки.

- Назначение — потребительский или наличными, рефинансирование — устанавливает банк.

- Пакет документов — без справок и поручителей (это главное).

В остальных случаях (когда инициатор заявки — вы сами) с вас обязательно запросят подтверждение доходов (на выбор):

- Справку с места работы по форме банка или НДФЛ;

- Налоговую декларацию (если работаете по договору подряда, например);

- Статус ЗП клиента.

Поручители привлекаются только при очень больших суммах — по инициативе заемщика.

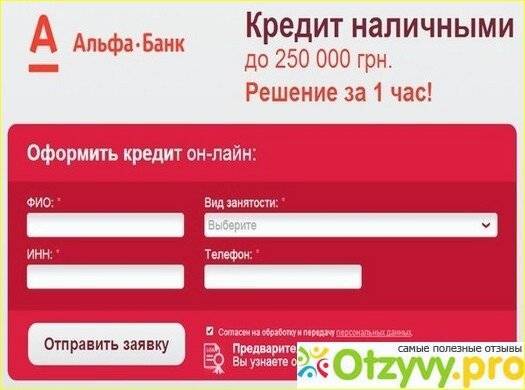

Единственный продукт, который оформляется без справок и поручителей любому клиенту (в том числе — новому) в Альфа Банке — кредитная карта 100 дней без процентов, но эти условия справедливы только для лимита до 120 тысяч рублей.

Поэтому физическому лицу, которое не пользуется продуктами банка, чтобы получить преодобренное предложение сначала стоит обзавестись статусом клиента, например, оформив бесплатную Альфа карту. Но стоит ли оно того?

Какую ставку и сумму в таких случаях предлагает банк и насколько выгодным будет сотрудничество, а самое главное — гарантирует ли такая инициатива 100 % одобрение заявленных условий?

Чтобы вы понимали, о каких процентных ставках и лимитах может идти речь, приведем официальные данные.

Полная стоимость кредита в Альфа-Банке на сегодня: от 9,9 до 25,2% — тут банк немного дезинформирует, о чем ниже.

Полная стоимость кредита включает в себя все платежи по обслуживанию долга, включая проценты и платежи третьим лицам, если они предусмотрены договором (в том числе — страховка).

Лимит Срок

Формируя клиенту предложение по кредиту без справок и поручителей, Альфа-Банк оценивает несколько факторов:

Кредитная история — это главный индикатор. Напрямую влияет на то, получите вы предложение или нет (понятно, что при низком рейтинге вам не только не одобрят, но и не предложат кредитоваться), и какого свойства — рефинансирование, наличные и т.п. Например, наличие незакрытых займов в других банках обеспечат вам рефинансирование и вряд ли банк предложит потреб;

Оборот по текущему счету — чем он выше, тем больший лимит возможен

Важно и качество поступлений — если оборот высокий, но зарплатных платежей (оцениваются по МСС кодам) немного — на большую сумму рассчитывать не стоит. Исключение составляет рефинансирование — в этом случае Альфа формирует лимит по данным из вашей кредитной истории на момент запроса.

Кредитная история: читайте между строк

Статус — зарплатные клиенты априори получают более выгодную процентную ставку и высокий лимит.

Тем не менее, любое предложение формируется индивидуально в пределах официальных значений.

Но даже если вы получили приглашение оформить кредит в Альфа Банке и вас устроили условия, на деле все окажется гораздо интереснее.

«Альфа Банк» — Виды Кредитных Программ: Требования и Условия

Занимая лидирующие позиции в сфере розничного кредитования, банк регулярно пересматривает продукты, предлагая наиболее востребованные направления кредитования с учетом текущей ситуации в банковской сфере.

Кредитные программы «Альфа банка» включают следующие варианты:

- кредитные карты;

- товарные кредиты (на технику);

- автокредиты;

- нецелевые займы.

Последнее направление подразумевает возможность получения наличных средств без дополнительных комиссий и переплаты.

«Кредит наличными»

Если нужны наличные, в «Альфа банке» можно получить до 5 миллионов рублей с погашением в течение последующих 60 месяцев.

Процентная ставка определяется строго в соответствии с запрашиваемой суммой и категорией заемщика:

- При запросе суммы до 250 тысяч рублей банк определяет ставку в пределах 14,99-22,99%. Для клиентов зарплатного проекта ставка снижена до 12,99-21,99%.

- При выдаче лимита до 700 тысяч рублей стандартная ставка назначается в диапазоне 10,99-18,99%.

- Если запрошена крупная сумма до 3 миллионов рублей, назначают ставку 10,99-17,99%. Для зарплатников лимит увеличен до 5 миллионов рублей под 9,9-17,99% годовых.

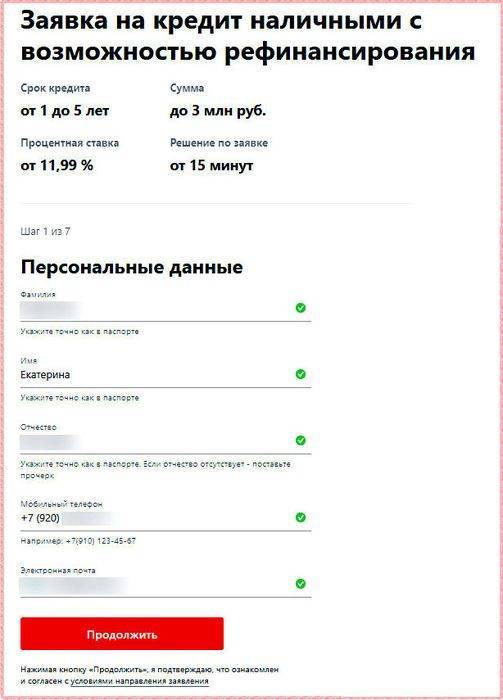

«Рефинансирование»

Если в настоящее время тяготят кредитные обязательствам с высокой процентной переплатой, заемщику рекомендуют изучить параметры программы, позволяющей рефинансировать долг на следующих условиях:

- Снижение ставки до 9,9%.

- Кредитный лимит до 3 миллионов рублей.

- Погашение в течение 7 лет.

Чтобы узнать конкретные условия рефинансирования, подают заявку со страницы с описанием программы. «Альфа банк» предлагает консолидировать долги по нескольким кредитам (до 5 договоров), экономя на переплате другим кредиторам.

Помимо снижения процентной ставки удается пересмотреть сроки погашения, делая платеж наиболее комфортным, исходя из текущего уровня платежеспособности.

Можно получить дополнительную сумму наличными, увеличив кредитную линию по программе рефинансирования.

«Кредит под залог жилья»

Если у клиента есть собственность и он готов предоставить ее в качестве залогового обеспечения, банк готов кредитовать на следующих условиях:

- Кредитный лимит – ограничен оценочной стоимостью предложенного объекта, но не менее 600 тысяч рублей.

- Погашение – до 30 лет.

- Ставка зависит от типа клиента: 13,19% для зарплатного проекта, 13,49% для остальных.

- Являться гражданином РФ, республики Беларусь, Украины.

- Быть старше 21 года, но не больше 70-ти лет на момент возврата средств.

- Отработать в общей сложности более 12 месяцев, из которых 4 месяца у текущего работодателя.

- Прописка – в любом регионе, без привязки к месту присутствия банка.

- наличие подключенных инженерных коммуникаций (электричество, отопление, система канализации);

- наличие водопровода, с организацией горячего водоснабжения (включая с использованием газового оборудования);

- полная исправность оборудования в недвижимости и основных элементов конструкции (если квартира на последнем этаже – проверяют состояние крыши).

- отсутствие объекта в фонде ветхого, аварийного жилья, подлежащего сносу или капитальному ремонту.

Дополнительно банк обращает внимание на фундамент (из кирпича, камня, железобетона) и типа жилой недвижимости (не принимают в залог объекты частного жилого строительства с участком)

Погашение

Погасить кредит можно любым удобным способом. Среди методов погашения следующие:

В банкоматах Альфа Банка;

- С помощью интернет-банкинга и сервиса «Альфа Клик»;

- С помощью приложения на смартфоне;

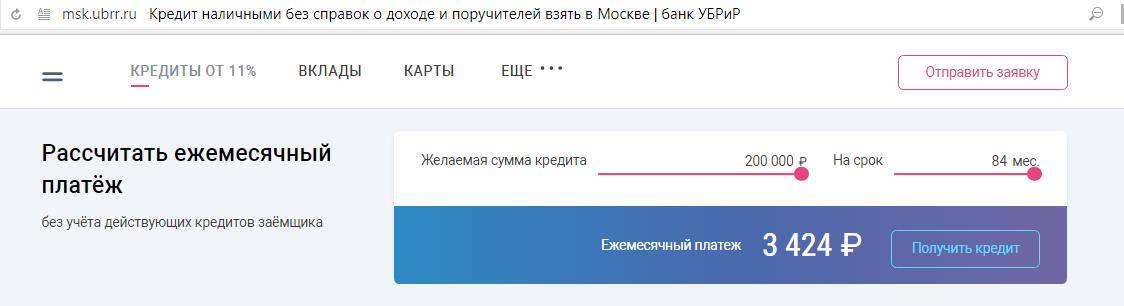

- Через банкомат Московского кредитного банка, Уральского банка реконструкции и развития;

- Через бухгалтерию на работе;

- При помощи обращения к партнерам банка.

Погашение кредитной ставки должно происходить ежемесячно, а дата погашения должна совпадать с указанным числом в договоре. Количество платежей разбито предварительно, ежемесячные суммы равные. Если клиент банка не успел вовремя погасить месячную задолженность, то начисляется дополнительный процент по ставке 0,1% от суммы задолженности за каждый последующий день просрочки. Первое начисление пени или неустойки происходит на следующий банковский день от даты ежемесячного платежа.

Досрочное погашение кредита возможно несколькими способами. Перед погашением необходимо узнать, в каком размере будет происходить погашение кредита, возможно частичное или полное погашение раньше указанного времени.

Оплатить кредит частично в сумме, превышающей месячный взнос можно так:

- Через мобильное приложение от Альфа Банка;

- С помощью онлайн-банка «Альфа Клик»;

- С помощью звонка в телефонный центр в дату оплаты кредита.

Досрочное погашение в полном размере может происходить с помощью таких способов оплаты, как:

- Погашение в приложении «Альфа-Мобайл»;

- Оплата кредита через интернет-ресурс «Альфа-Клик»;

- Оплата по предварительному звонку в «Альфа-Консультант»;

- В банкоматах компании, в которых предусмотрена функция полного дострочного погашения, а предварительно нужно позвонить в телефонный центр «Альфа-Консультант».

Как получить кредит?

Что потребуется для получения кредита наличными в Альфа Банке? Для этого необходимо проделать следующие шаги:

Заполнить заявку на сайте банка в течение 10 минут;

- Получить предварительное одобрение банка по телефону;

- Прийти в отделение, чтобы узнать об итоговом решении;

- Получить деньги наличными.

Порядок рассмотрения заявок обычный, с помощью очередности. Можно предварительно заполнить заявку на сайте в течение 15 минут. Для ее заполнения потребуется паспорт для введения данных. Банк рассматривает заявку в течение одного – двух дней.

В зависимости от тарифного плана и процентной ставки кредита определяются средние сроки рассмотрения. По тарифу «Кредит Быстро» сроки сокращаются, и обращение рассматривается от 30 минут до 5 рабочих дней по предложению «Кредит наличными».

Частые причины отказов перечислены сотрудниками Альфа Банка. Среди них такие пункты, как:

- Сумма желаемого кредита не соответствует размерам доходов. Эта причина становится наиболее частым объяснением отказа, поскольку иногда ежемесячная зарплата не покрывает ежемесячные платежи. Перед тем, как оформлять заявку на выдачу кредита, желательно ознакомиться с калькулятором кредитования на сайте Альфа Банка. В калькуляторе указывается не только размер заработной платы, но и желаемая сумма кредита, а также срок выдачи средств. Система автоматически дает определение процентной ставки и проверяет суммы на соответствие.

- Заемщик не подходит по всем требованиям банка. Требования к заемщику минимальные. Возраст клиента должен быть старше 21 года, а его доход должен составлять не менее 10 тысяч рублей в месяц после вычета налогов. Минимальный трудовой стаж для заемщика должен составлять не менее трех месяцев, а трудоустройство должно быть постоянным.

- Плохая кредитная история. Если клиент часто обращался в банки за кредитами, а затем не выплачивал их с последующими судебными разбирательствами или имел регулярные задолженности, то банк имеет право отказать в выдаче средств.

- Отсутствие всей документации для получения кредита. Если заемщик не сможет предъявить все требуемые документы для получения средств в оригинале, значит ему может прийти отказ в выдаче денег. Количество документов минимизировано, поэтому их сбор не должен затруднить человека.

Узнавая, как повысить шансы на одобрение кредита от Альфа Банка рекомендуется правильно подготовить всю документацию. Чем меньше сумма займы, тем легче получить деньги наличными

Важно внятно объяснить причину выдачи денег, а также проанализировать свою платежеспособность и выбрать удобный срок

Если клиент получает заработную плату через Альфа Банк, то для него будут выгодные предложения по оформлению кредита. А также если человек уже оформлял кредит в Альфа Банке, то для новой суммы будет предусмотрено ряд льгот.

![Топ-30 бесплатных онлайн-курсов по веб-дизайну с нуля [2021]](https://chervonez.ru/wp-content/uploads/f/9/c/f9cf39d635738ffea2679f98993fe32d.jpeg)