Выбираем способ закрытия ИП

Существует два способа закрытия ИП:

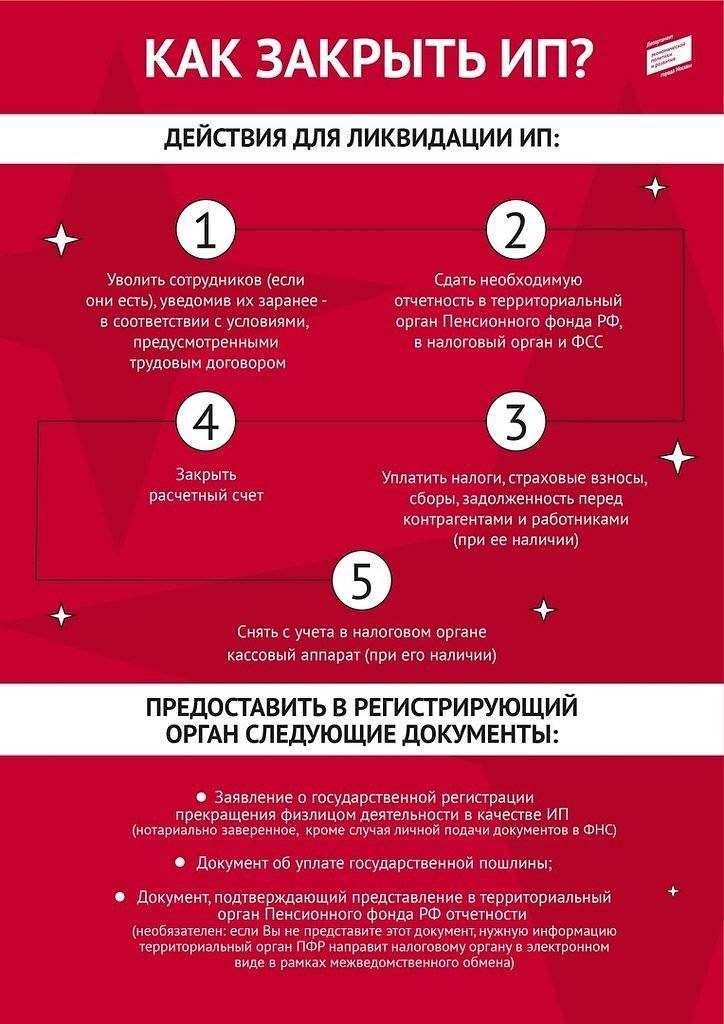

- Самостоятельное закрытие ИП. Достаточно простая процедура, которая заключается в подготовке ряда документов и совершении некоторых подготовительных процедур (уплата налогов, сборов, увольнение сотрудников и прочее). Кроме того, пройдя все шаги самостоятельного закрытия ИП, вы получите бесценный опыт, который может пригодиться вам еще не один раз.

- Платное закрытие ИП через специализированную компанию. Подходит тем, кто хочет сэкономить свое время и не желает самостоятельно вникать в процесс закрытия ИП.

Сколько стоит закрыть ИП

Платно закрыть ИП через специализированную фирму

Стоимость платного закрытия ИП зависит от региона, но обычно составляет от 1 000 до 5 000 рублей. Государственная пошлина за закрытие ИП, как правило, в данную сумму не входит.

Примечание: в стоимости не учтены затраты на налоги и сборы, взносы, штрафы, которые возможно потребуется оплатить, а также расходы на расчет с работниками (при их наличии).

| Способ закрытия | Преимущества | Недостатки |

|---|---|---|

| Самостоятельное закрытие ИП | Полезный опыт в подготовке документов и общении с государственными органами. Экономия денежных средств на платных услугах юридических компаний. | Возможный отказ в закрытии ИП из-за ошибок в подготовленных документах. Как следствие – потеря времени и денег. НО, при соблюдении данной инструкции и внимательной подготовке документов риск отказа сводится к 0. |

| Платное закрытие ИП через юридическую фирму | Риск отказа в закрытии ИП специализированная фирма берет на себя. Подготовка, подача и прием документов из налоговой службы возможны без вашего участия. | Дополнительные расходы. Передача личных данных посторонним лицам. Вы будете плохо разбираться в процедуре закрытия ИП. |

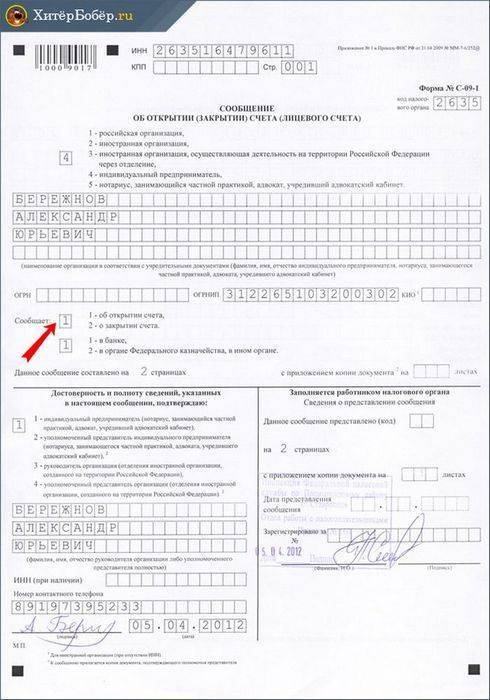

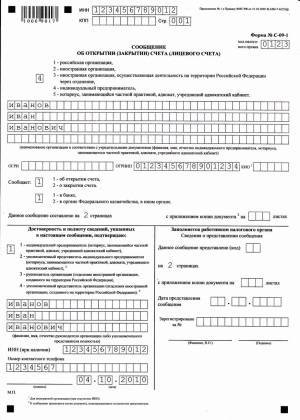

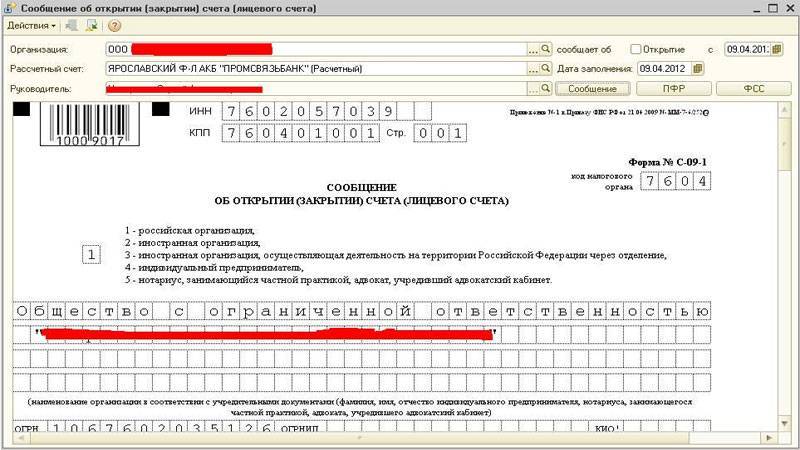

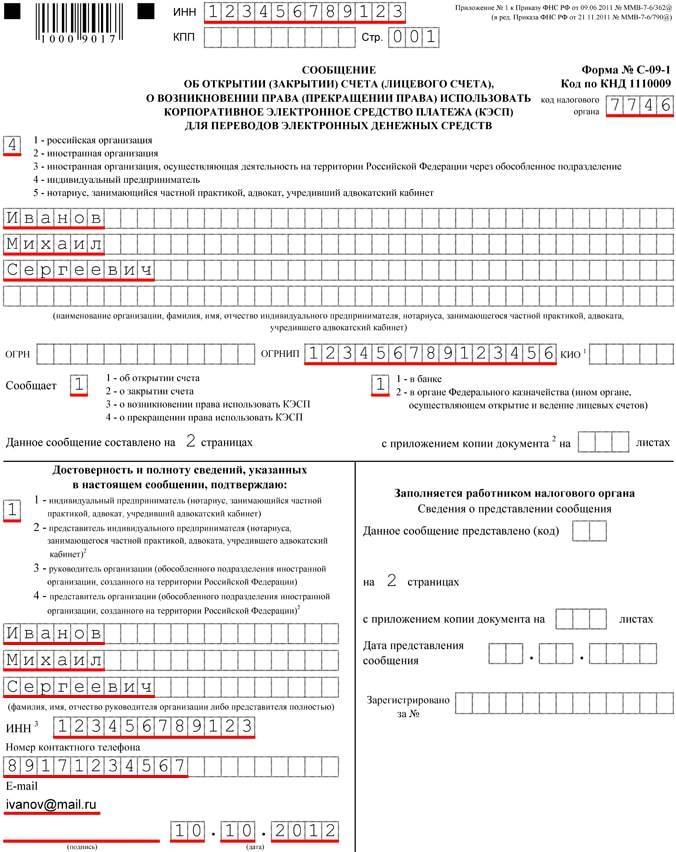

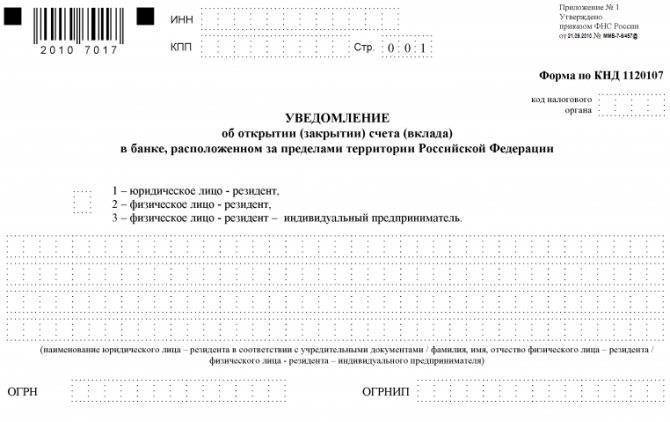

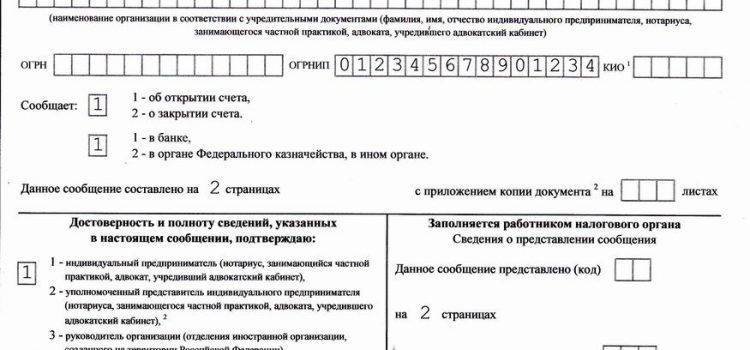

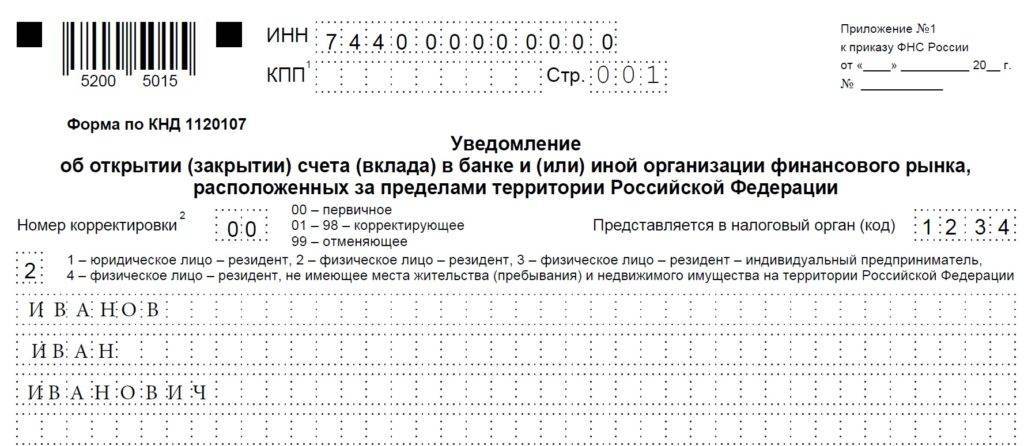

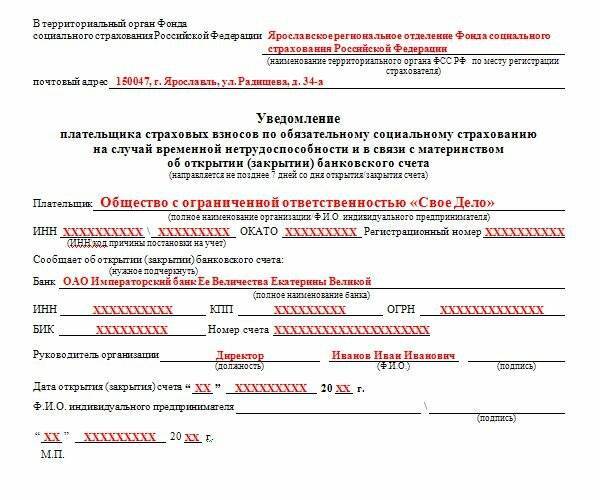

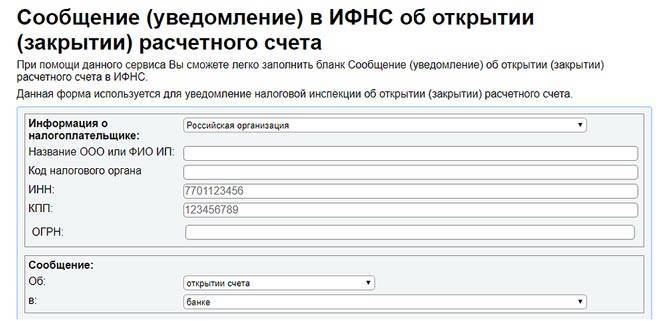

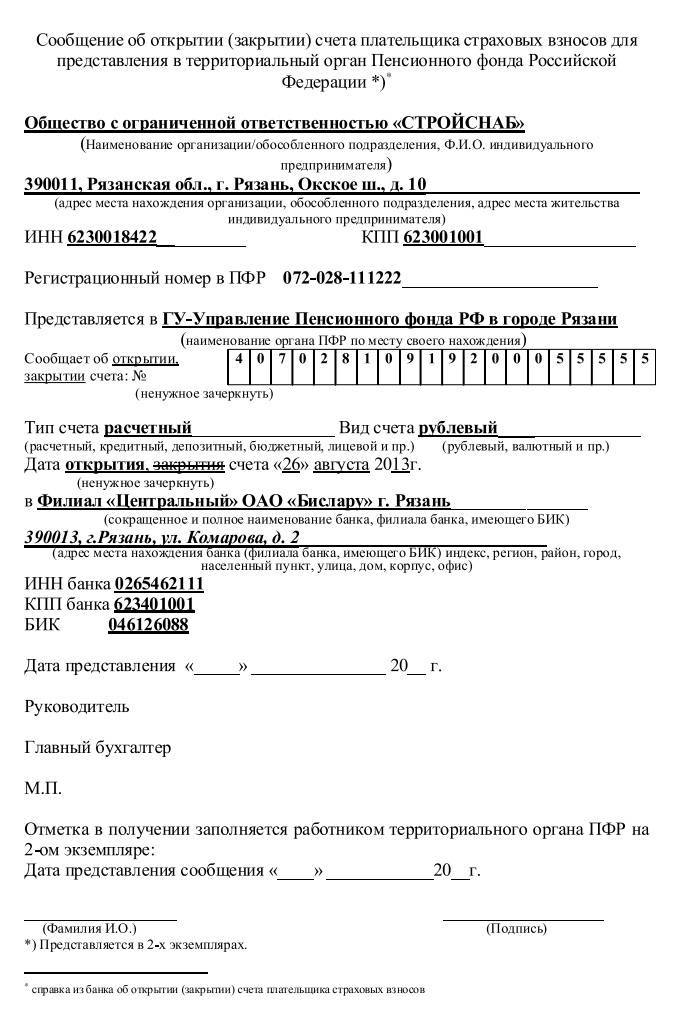

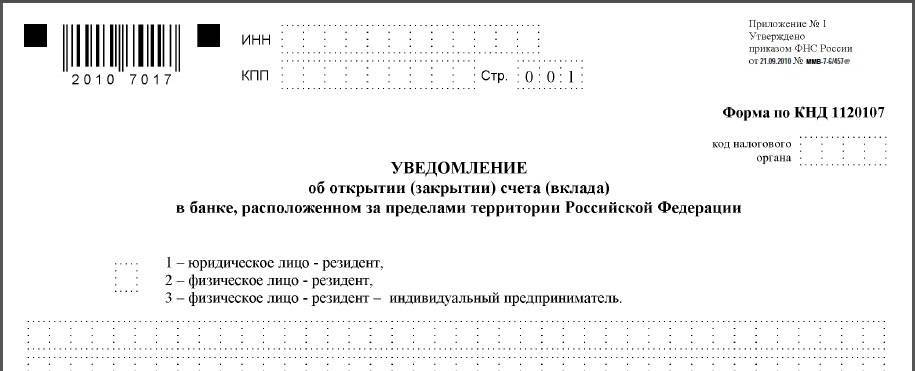

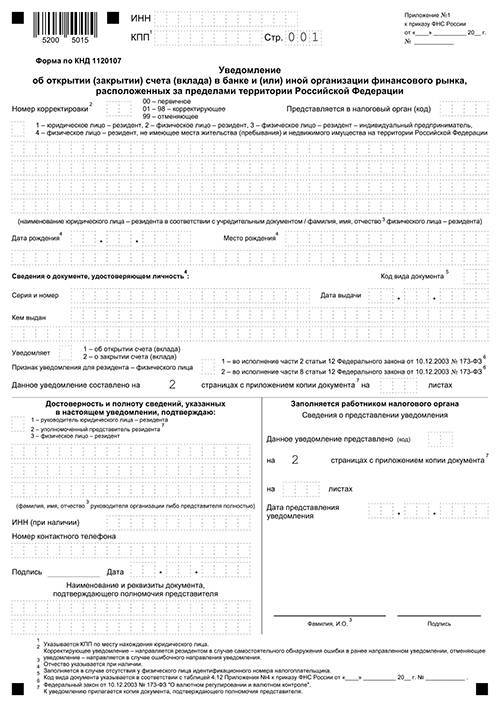

Уведомление о закрытии счета

В процедуре закрытия счета в нынешнем году произошли серьезные изменения. В силу вступил закон, содержащий значительные послабления в деятельности индивидуальных предпринимателей.

До принятия нового закона, каждому индивидуальному предпринимателю в обязательном порядке нужно было сообщать об открытии (закрытии) р/с. Количество счетов также указывается в выписке из реестра предпринимателей.

Оповещать было нужно три органа: ФНС, ФСС, Пенсионный фонд. Срок для всех один – семь рабочих дней. Считается срок со дня прекращения отношений с банком.

Мнение эксперта

Ильин Григорий Тимофеевич

Консультант в области права с 10-летним стажем. Специализируется в области гражданского права. Имеет опыт в защите правовых интересов.

Ранее, если указанную обязанность вы забудете исполнить, перечисленные выше органы наложат штраф в размере пять тысяч рублей за каждый счет. Учтите, что штраф придет и от налоговой, и от пенсионного, и от соц.

страха, и в сумме вам набежит не пять, а пятнадцать тысяч рублей. А если еще учесть, что закрывали вы возможно не единственный счет, то можете смело умножать эту сумму на количество расторгнутых договоров.

Теперь же все изменилось на радость частным предпринимателям! Описывая кратко принятые новшества, следует сказать главное: теперь не нужно уведомлять Федеральную налоговую службу, Пенсионный фонд России, Фонд социального страхования о закрытии вами р/с.

Ранее, если вы не направите уведомление о закрытии счета ИП в семидневный срок,вас бы ждал штраф. Теперь же обязанность сообщать об изменении отношений с банком возложена на сам банк.

То есть, если вы расторгли договор с финансовым учреждением, то уведомление о закрытии р/с ИП,обязан направить банк. Это касается и уведомления налогового органа и пенсионного и фонда соц.

страхования.

Указанные нормы начали действовать с мая 2014 года. А именно, с первого мая текущего года не нужно оповещать Пенсионный фонд и Соц. страх, а со второго мая отпала необходимость направлять письмо о расторжении договора банковского счета в территориальный отдел налоговой инспекции.

Дополнительные условия закрытия бизнеса

Прекращение предпринимательской деятельности нередко сопровождается дополнительными требованиями, которые возникают из-за особенности ее ведения.

Снятие с учета ККМ

Для кассовых аппаратов точный порядок изъятия из эксплуатации определяется местными органами налогового контроля. Законом регламентируется алгоритм:

- Подача заявления о снятии с учета ККМ в ФНС.

- В день обращения в ФНС — вызов мастера регионального ЦТО для снятия фискального отчета с аппарата.

- Предоставление в ФНС документации из списка:

- технический паспорт ККМ (оригинал);

- регистрационная карточка ККМ;

- журнал кассира формы КМ-4;

- договор с ЦТО (оригинал);

- фискальный отчет;

- паспорт;

- заверенная налоговой, копия баланса на момент последнего отчетного периода.

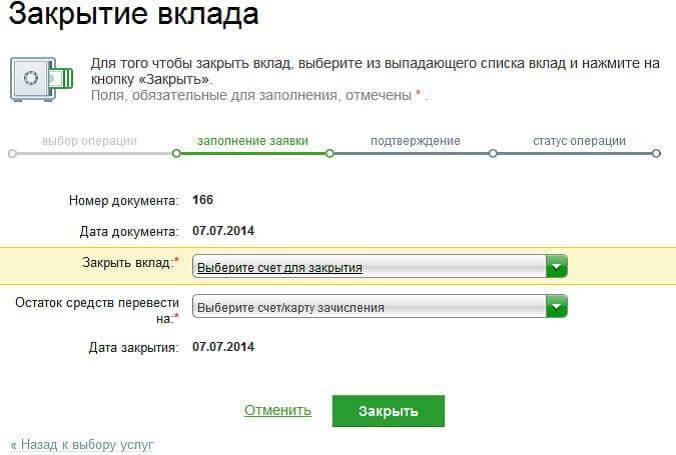

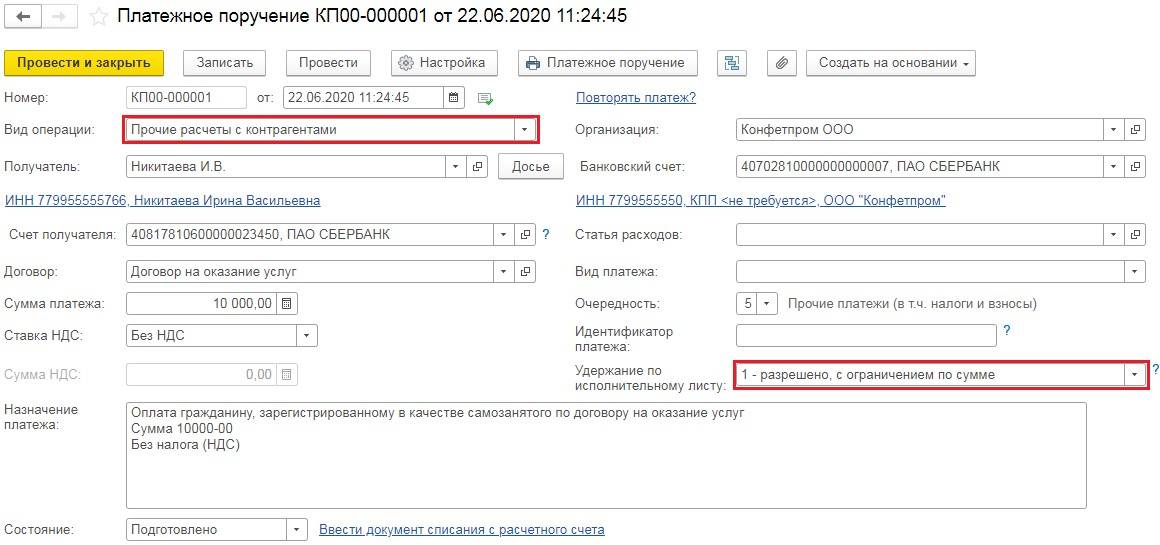

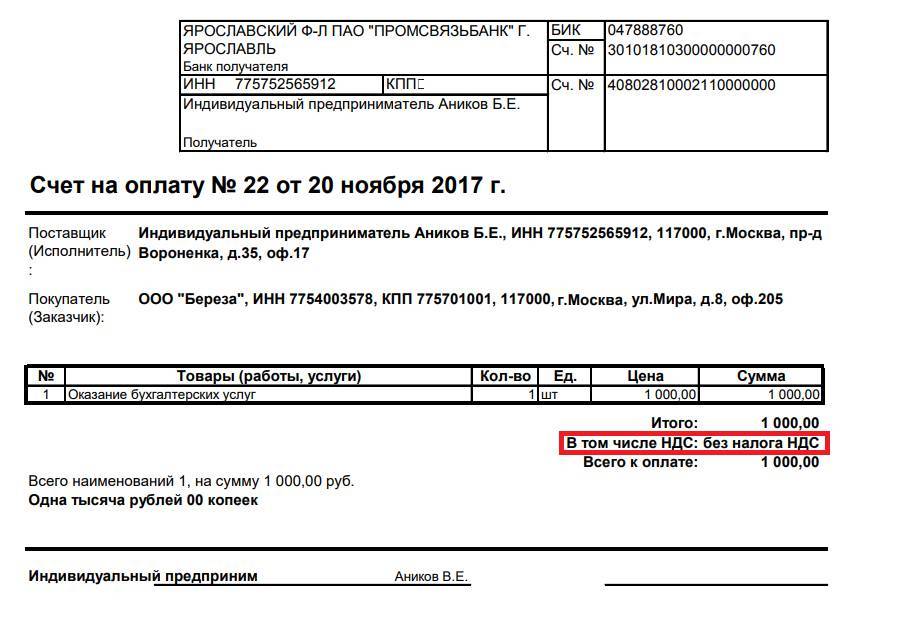

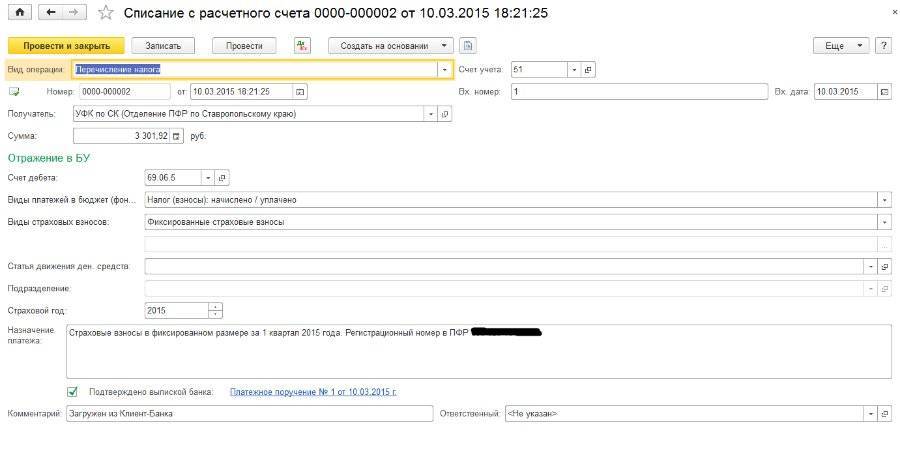

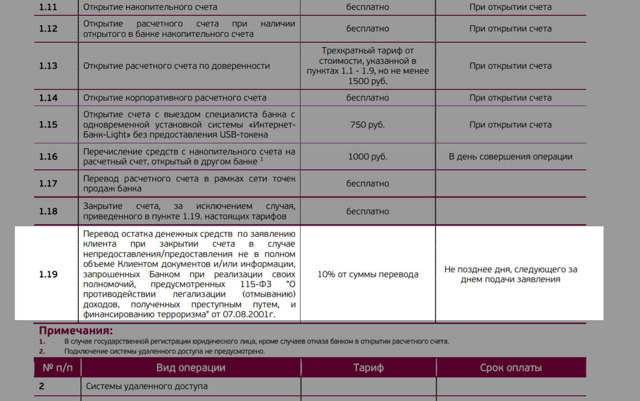

Закрытие в банке счета предпринимателя

Договор расторгается клиентом или банком, по двустороннему согласию. Предприниматель составляет соответствующее заявление с указанием данных, прилагаемых к основному договору, остатка средств, лимит по кассовому остатку. Счет является закрытым, а договор расторгнутым с момента принятия банком этого документа. В день принятия банк возмещает балансовый остаток путем выдачи денег на кассе или перевода на другой, указанный в заявлении, счет. Закрывающий счет обязан вернуть банку чековые книжки, если таковыми пользовался для произведения расчетов.

Банк имеет право в одностороннем порядке прекратить договор в случае долгого отсутствия на счете денег на обслуживание — эта сумма разная для каждого банка. Перед совершением каких-либо действий отправляется письмо предпринимателю, в котором указана задолженность и варианты урегулирования ситуации. После его игнорирования получателем или отказ от выполнения условий, предусмотренных договором, банк расторгает отношения с клиентом.

При наличии долга перед банковской организацией рекомендуется в кратчайшие сроки погасить его во избежание судебных разбирательств. При пользовании счета бизнес-партнером – он должен быть заранее уведомлен о принятом решении.

ИП с долгами

По совокупности процедура не отличается от стандартной. Для внесения долга в государственные институты (ФНС, ПФР, ФСС) указаны сроки выплат (см. выше), просрочка которых приводит к установлению штрафных мер, затем — к судебным разбирательствам.

В случае задолженности перед физическими лицами, работавшими по найму, — вопрос решается индивидуально с каждым работником. В частных ситуациях, когда оплата труда не была произведена, бывший сотрудник, имея на руках копию трудового договора, может обратиться в суд для принудительного взыскания невыплаченной суммы с закрытого предпринимателя как с обычного физического лица.

В случае займа у юридических лиц (банков, сторонних организаций) — закрытие частного дела происходит без ограничений. Способы возврата задолженности, права и финансовая ответственность должны быть указанными в договоре займа.

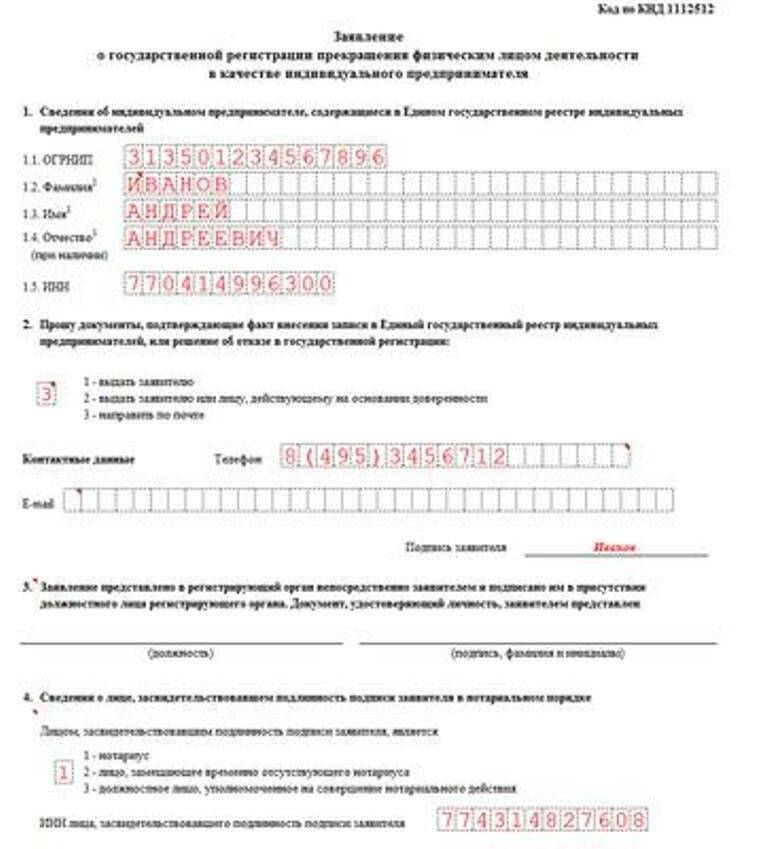

Бизнес в другом городе

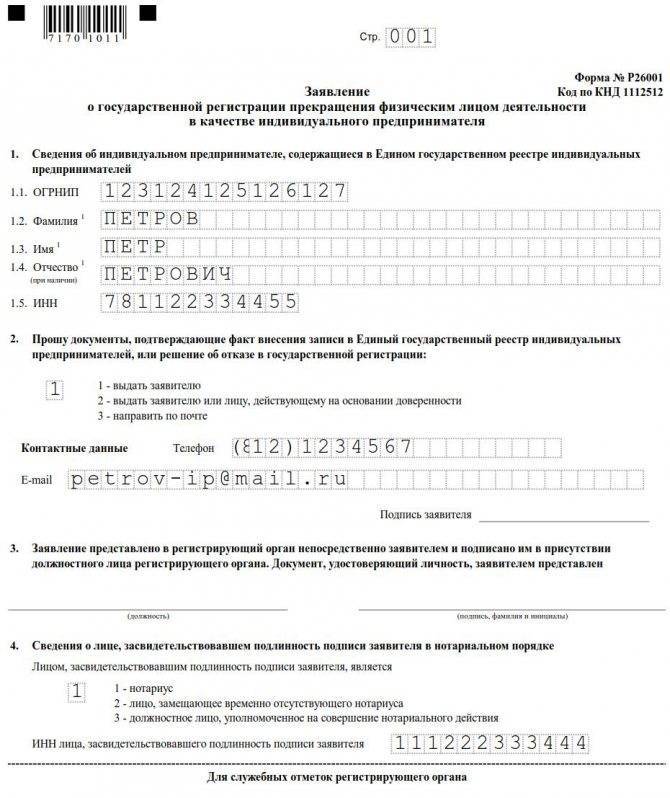

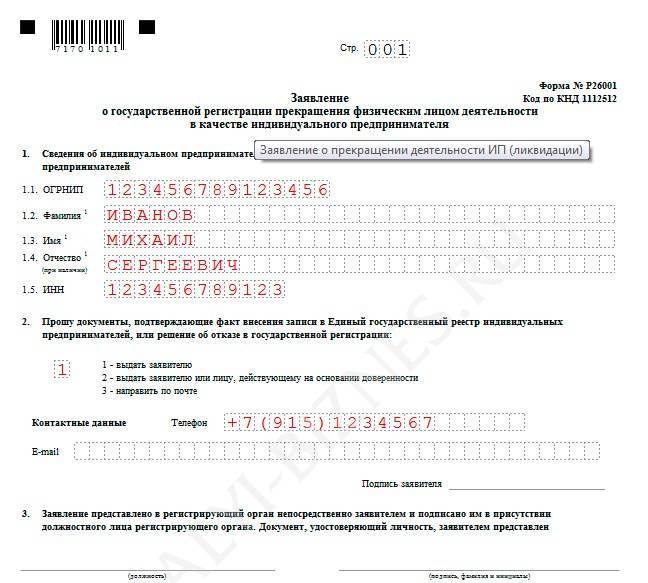

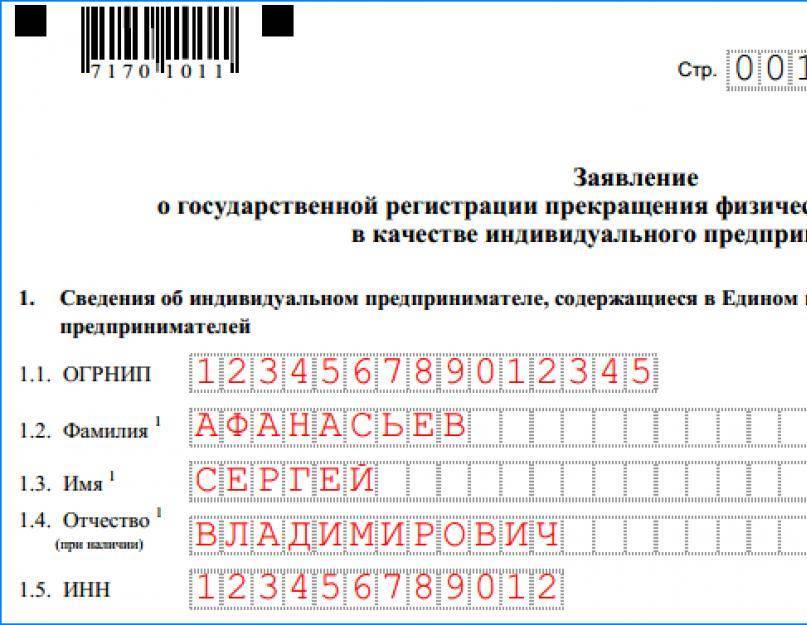

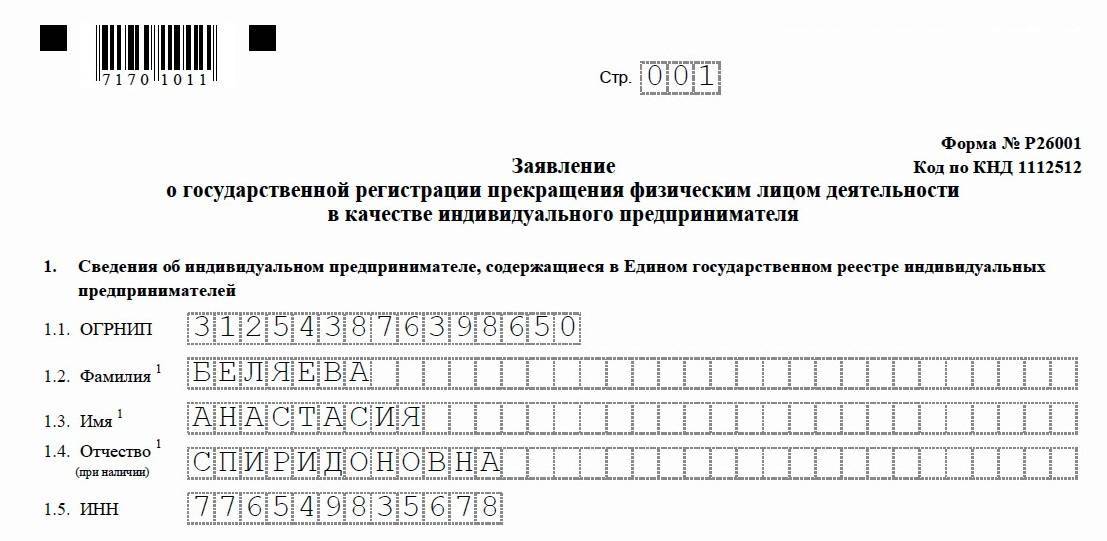

Заполняется Форма Р26001 до пункта №5. Графа «Заявитель» оставляется пустая. Подпись производится в кабинете нотариуса.

Для заверения нужны:

- Заполненное Заявление о закрытии ИП.

- Паспорт.

- ОГРН.

- ИНН.

- Около 800 р. — стоимость работы нотариуса.

Возможно, нотариус потребует предъявить дополнительную документацию, как выписку по ЕГРИП (срок 5 дней с момента выдачи). В связи с этим необходимо заранее с ним связаться для уточнения полного перечня документации.

Это важно: проверяйте правильность заявления самостоятельно, так как заверитель не ответственный за его содержимое — он документально подтверждает факт подлинности подписи, написанной Вашей рукой!

Далее заполняется квитанция оплаты госпошлины (160 р); требуемый пакет документов отправляется в отделение ФНС, где прикреплен ИП. Отправка производится Почтой России заказным письмом с описью вложенний.

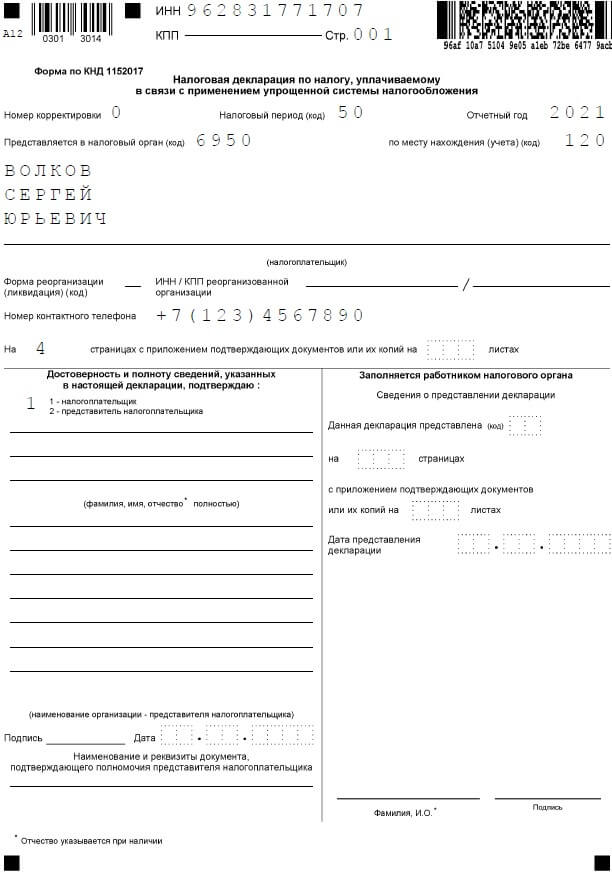

Нулевой бизнес

Налог по «упрощёнке» зависит от прибыли. Поэтому нулевые значения в декларации связываются с неимением дохода.

При проверке документации органами налогового контроля может запроситься из банка список транзакций по лицевому счету для сверки данных. При совпадении информации трудностей не возникнет. В случаях зафиксированной активности счета в налоговой потребуют разъяснения по каждой операции.

Подобные ситуации весьма часты, потому что в декларацию не вносятся личные средства, переправленные на счет, а также долговые вычеты в случаях, если они имеют подтверждающие документы.

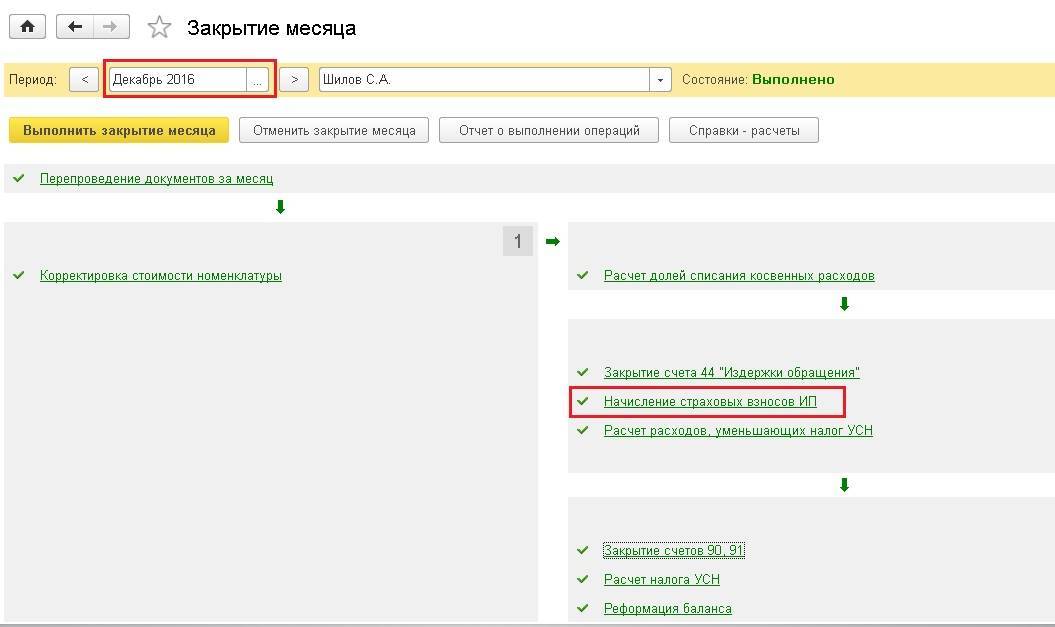

Изменения 2019 года

Конец 2018, начало 2019 года принесли довольно много изменений, регулирующих деятельность ИП, порядка их регистрации, отчётности и налогообложения. Что касается порядка закрытия или принудительной ликвидации – никаких, заслуживающих внимания новшеств не вносилось. Единственное, что может заинтересовать предпринимателей, успевших воспользоваться возможностью зарегистрировать ИП в электронном виде, через сайт ФНС, при закрытии ИП аналогичным способом, то есть путём подачи заявления о закрытии в электронном виде, не надо будет оплачивать государственную пошлину. Однако, закрывающийся предприниматель должен иметь электронную цифровую подпись (ЭЦП).

Тем, кто следит за изменением законодательства, регулирующего предпринимательскую деятельность, и регистрировал своё ИП обычным способом, беспокоится не о чем. Приняв решение ликвидировать ИП — следует руководствоваться ст. 22.3 Федерального закона № 129, принятого в далёком 2001 году.

Какие будут последствия, если вовремя не «закрыть» ИП?

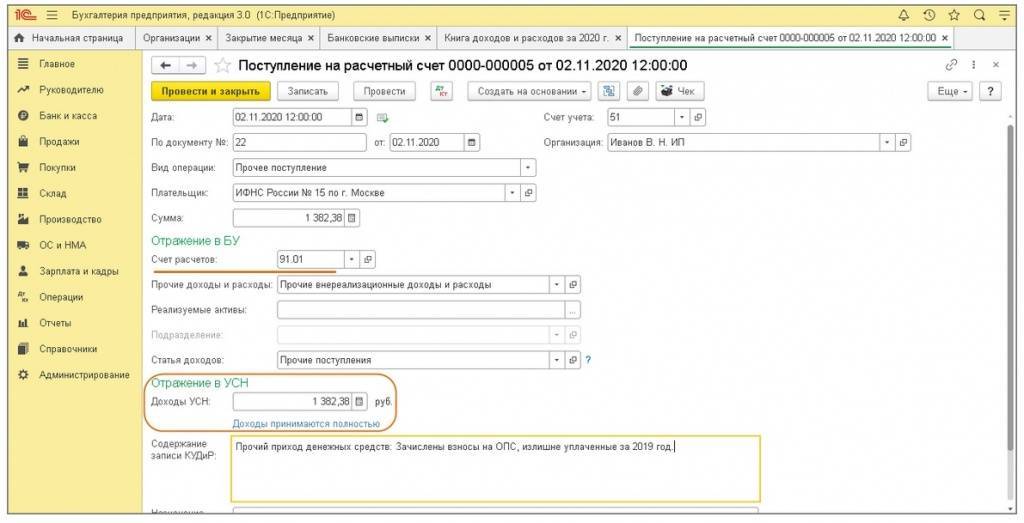

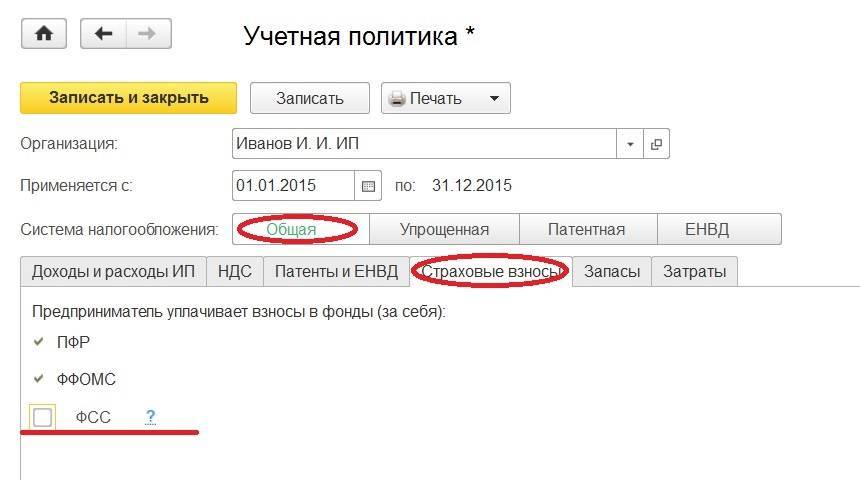

Вы являетесь зарегистрированным индивидуальным предпринимателем, фактически не осуществляете деятельность и тем самым допускаете огромную ошибку. Помните! Если Вы имеете действующий статус индивидуального предпринимателя — Вы должны платить все положенные налоги и взносы — даже если фактически не ведете предпринимательскую деятельность. Ведь индивидуальному предпринимателю не получится избавиться от обязанности по уплате страховых взносов.

Согласно п.1 ст.430 НК РФ каждый индивидуальный предприниматель (ИП) обязан выплачивать фиксированные страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС). Сумма выплат индивидуального предпринимателя по страховым взносам зависит на прямую от получаемого дохода.

Рассмотрим на примере 3-х летней исковой давности. Допустим Вы зарегистрировались в качестве индивидуального предпринимателя в начале 2018 года. С начала регистрации по конец 2020 года Вы должны были уплатить страховых взносов:

- за 2018 год — 32 385 рублей, в т.ч. 26 545 рублей на ОПС и 5 840 рублей на ОМС;

- за 2019 год — 36 238 рублей, в т.ч. 29 354 рубля на ОПС и 6 884 рубля на ОМС;

- за 2020 год — 40 874 рубля, в т.ч. 32 448 рублей на ОПС и 8 426 рублей на ОМС.

Добавьте к вышеперечисленным суммам и пени. (ст. 75 НК РФ). Пени начинают исчисляться с того дня, когда должен быть оплачен страховой платеж, но данной выплаты не было.

Таким образом, минимальная итоговая сумма за 2018-2020гг. к уплате страховых взносов составит 109 497 руб.

Обращаю Ваше внимание. Требования налоговой инспекции об уплате страховых взносов даже если фактически не ведете предпринимательскую деятельность являются законными

Максимум на что Вы можете рассчитывать — о возможной отсрочке или рассрочке уплаты налогов и страховых взносов.

В некоторых случаях Вы можете не платить страховые взносы, но пока Вы не предоставите в налоговую инспекцию соответствующие документы.

Частые вопросы

Можно ли закрыть ИП без посещения ФНС?

Закрыть ИП без посещения ФНС можно следующими способами:

- подать заявление через портал Госуслуг;

- направить документы через нотариуса;

- отправить документы почтой;

- направить документы через электронный сервис «Государственная регистрация ЮЛ и ИП» на сайте ФНС.

Если закрыть ИП через неделю после открытия, какие будут долги, если доходов не было?

При закрытии ИП через неделю после открытия, если не было получено доходов, необходимо подать нулевую декларацию по соответствующей системе налогообложения и уплатить страховые взносы за себя за этот период. Рассчитываются они пропорционально отработанному времени, годовая сумма делится на число дней в текущем году и умножается на число дней существования ИП.

Надо ли уведомить ПФР и ФСС о закрытии ИП?

При закрытии ИП подавать уведомление в пенсионный фонд и фонд социального страхования не требуется, достаточно подать заявление Р26001 в налоговую и ФНС оповестит ПФР и ФСС об отмене статуса ИП у физического лица.

Как приостановить деятельность

Пожалуй, самый главный вопрос для предпринимателей, желающих на время отойти от бизнеса: как приостановить деятельность ИП? Ответим сразу, что российское законодательство не предусматривает такой возможности в принципе.

Поэтому, если ИП не ведет бизнес, то никаким образом документально закрепить это невозможно, то есть юридически факт неосуществления предпринимателем коммерческой деятельности не возникает.

Поэтому временная приостановка деятельности ИП сводится только к тому, что сам он не предпринимает каких-либо действий, направленных на извлечение прибыли. При этом предприниматель это вправе сделать в любой момент с момента своей государственной регистрации.

На практике нередки ситуации, когда с момента регистрации до начала фактического осуществления бизнеса проходит весьма длительный промежуток времени. При этом законодательство не содержит каких-либо ограничений по времени начала деятельности, а также по времени её осуществления.

Статус ИП бессрочен, в связи с чем приостановка его деятельности возможна в любой момент и зависит только от желания самого предпринимателя. Данное решение ему нет необходимости обосновывать или подтверждать перед кем либо.

Не предусмотрено российским законодательством и заявление о приостановлении деятельности ИП, так как такое понятие в законе отсутствует. Нет и иных форм документов, которые необходимо представлять для того, чтобы доказать факт приостановки работы. В то же время с ИП не снимаются все обязанности, которые возложены на него согласно нормам действующего законодательства.

Обязанности ИП при приостановке

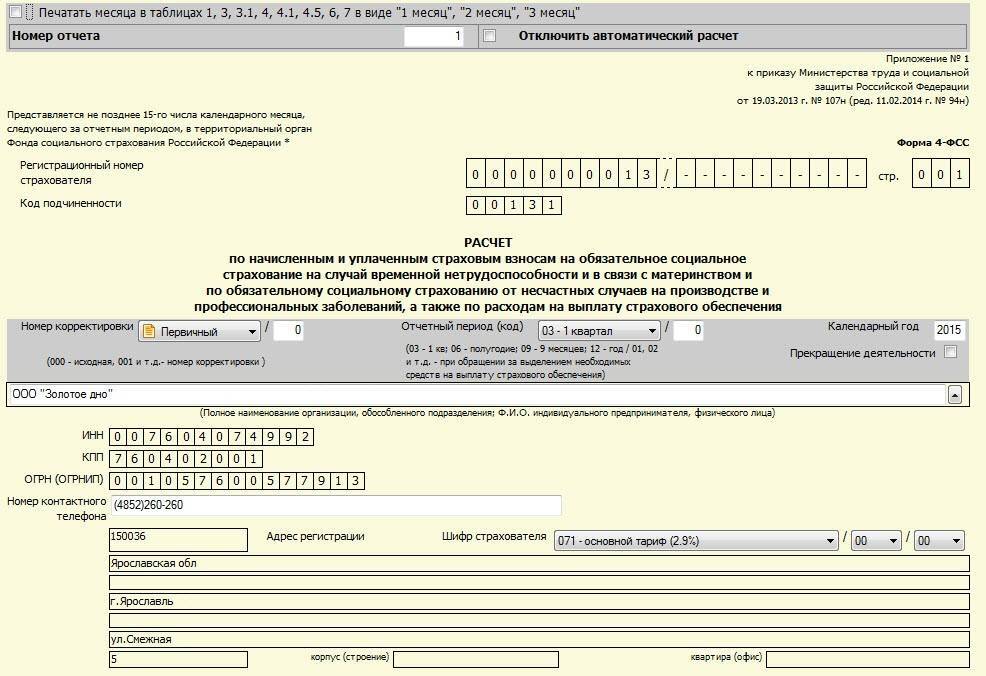

Так, даже если ИП деятельность не велась продолжительное время, он все равно обязан сдавать все установленные формы отчетов в ФНС, ПФР, ФСС. Кроме того, он должен производить уплату фиксированного сбора в Пенсионный фонд, а также перечисление налоговых платежей, если находится на едином налоге на вмененный доход или патентной системе налогообложения.

В остальных случаях, например, при использовании общего режима налогообложения выплата налогов не предусмотрена, но только в том случае, если предприниматель не получает какие-либо доходы, что должно подтверждаться сдачей нулевых налоговых деклараций.

Также следует учесть, что, если у индивидуального предпринимателя есть наемные работники, то он обязан исполнять в отношении них обязанности налогового агента, а также обеспечить соблюдение их трудовых прав в случае приостановки деятельности. Последствия приостановки деятельности

Временная приостановка бизнеса ИП не влечет для него каких-либо правовых последствий, но только в том случае, если в этот период не нарушалось действующее законодательство. В жизни ситуация складывается таким образом, что предприниматель, желая отойти от дел, просто сворачивает бизнес: закрывает торговую точку, консервирует цеха и т. д. и начинает заниматься другими делами, не связанными с предпринимательством.

Так продолжается до тех пор, пока он не получает кипу уведомлений от налоговых органов о назначенных ему штрафах за несданную отчетность, неперечисленные налоговые платежи и другие обязательные сборы. При этом ИП не осуществляет деятельность уже длительное время.

Судиться в такой ситуации бесполезно, так как ФНС в такой ситуации права: пока гражданин считается индивидуальным предпринимателем, на нем лежат все предусмотренные для такого статуса обязанности, и фактическое прекращение деятельности не является основанием для прекращения выполнения обязанностей ИП.

Напомним, что в законе не предусмотрена никакая декларация о прекращении деятельности ИП, есть только возможность прекращения деятельности на основании заявления самого индивидуального предпринимателя либо по решению суда, в установленных законодательством случаях.

Поэтому, если предприниматель не планирует вести бизнес, тем более длительное время, то имеет смысл подать документы на прекращение статуса индивидуального предпринимателя. Тем более законодательство не ограничивает в возможности многократного прекращения и получения данного статуса. (Смотрите пошаговую инструкцию закрытия ИП)

В связи с этим ответ на вопрос, можно ли приостановить деятельность ИП, выглядит следующим образом: предприниматель может перестать заниматься предпринимательской деятельностью, но при этом он сохраняет за собой полномочия ИП, что влечет за собой сохранение и всех его обязанностей.

Такой вариант возможен, когда перерыв в деятельности не планируется на длительный период. В иной ситуации желательно прекратить свою регистрацию в качестве индивидуального предпринимателя, иначе такая приостановка может привести к серьезным последствиям.

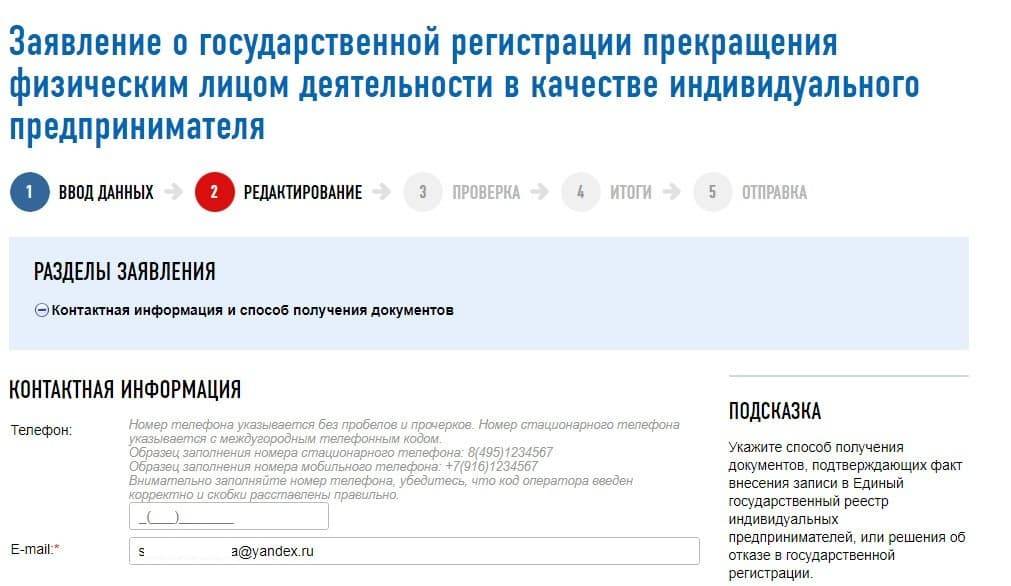

Готовим необходимые документы для закрытия ИП

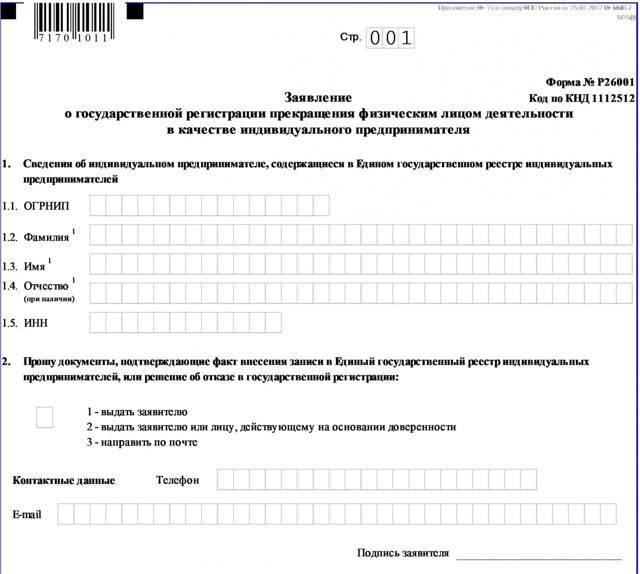

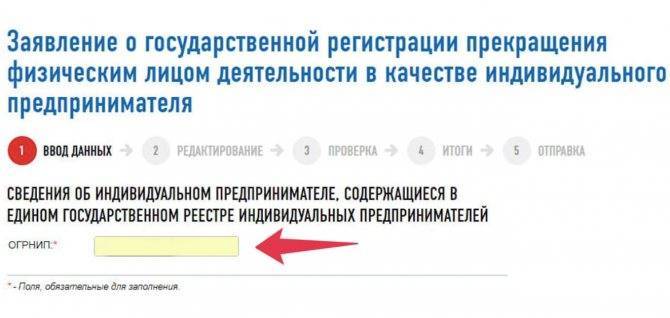

Заявление о закрытии ИП

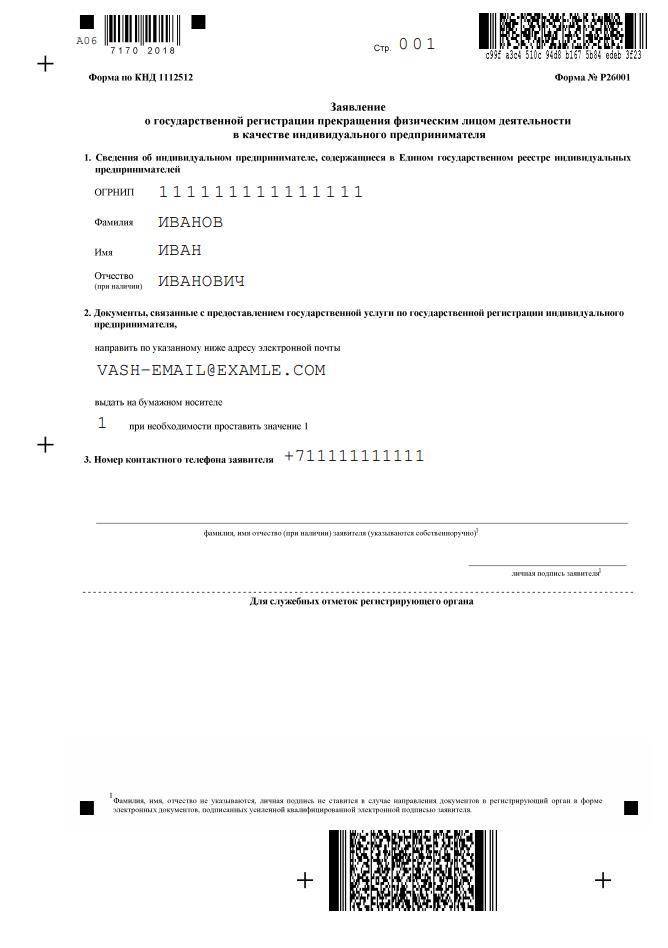

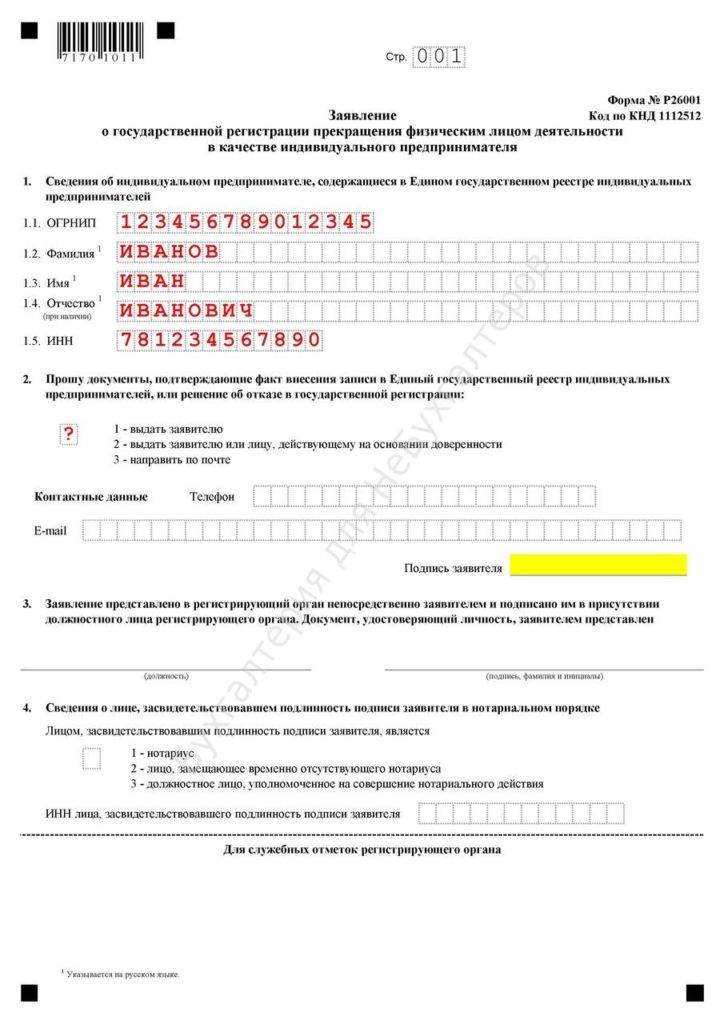

Заявление по форме Р26001 является основным документом, необходимым для прекращения деятельности индивидуального предпринимателя (скачать бланк). Подробную инструкцию по заполнению, а также образцы заявления, актуальные в 2021 году, вы можете посмотреть на этой странице.

С 25 ноября 2020 года заявлять о прекращении индивидуальной предпринимательской деятельности надо по новой форме.

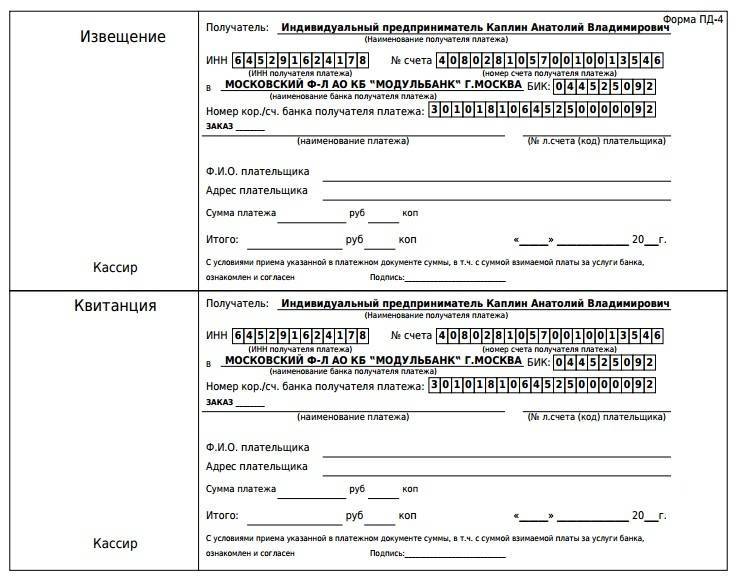

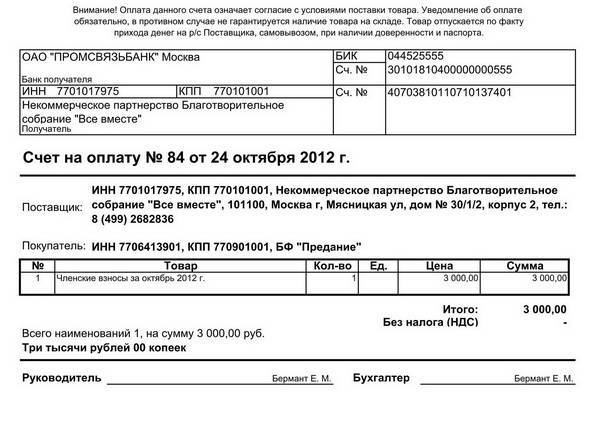

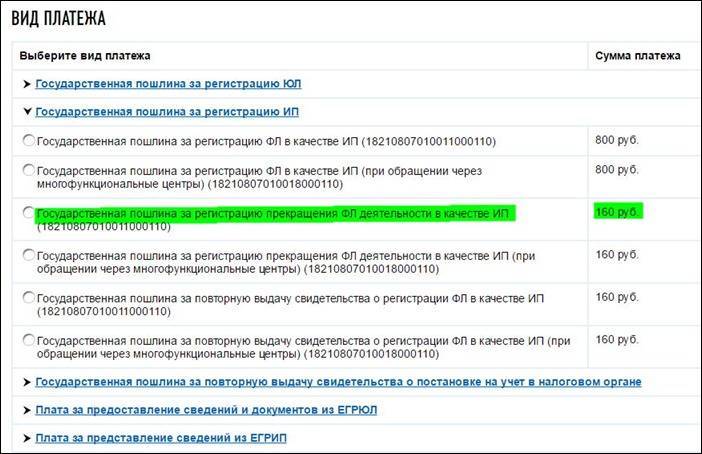

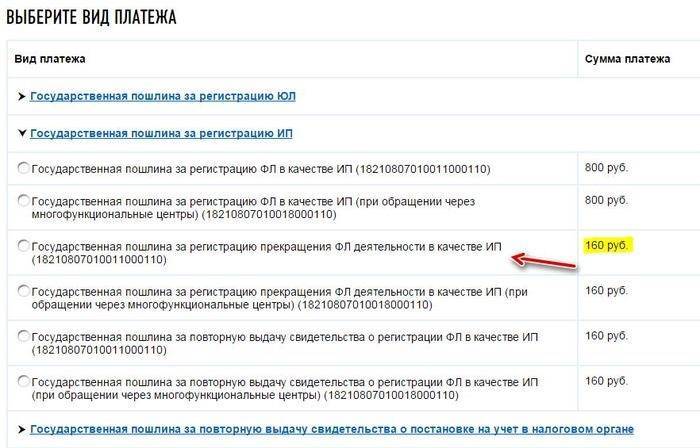

Квитанция на оплату госпошлины

В 2021 году госпошлина для закрытия ИП составляет 160 рублей. Сформировать квитанцию, а также оплатить ее через Интернет можно при помощи этого сервиса на официальном сайте ФНС (раздел Государственная пошлина за регистрацию ИП). Там же вы сможете распечатать квитанцию в бумажном виде и оплатить ее в любом удобном отделении Сбербанка.

Более подробно про оплату госпошлины.

Закрывать ИП самостоятельно или с помощью специалистов

В целом, закрытие ИП — это довольно легкая и стандартная процедура, которую реально сделать самому. Но если у предпринимателя большие обороты и десятки сотрудников, то имеет смысл привлечь специалистов. Например, юристов или бухгалтера. Они помогут рассчитать все налоги и защитят от ошибок в объемной документации.

Сооснователь магазина Ячей Александр Мясников считает, что для закрытия ИП лучше обратиться к специалистам:

Подводя итоги, стоит сказать, что процесс закрытия ИП довольно простой, но сложности появляются, если у предпринимателя работают наемные сотрудники. В этом случае, кроме налогов, придется заплатить и страховые взносы. Поэтому при закрытии лучше проконсультироваться с бухгалтером или юристом.

Итак, давайте подведем итоги. Что нужно сделать, чтобы закрыть ИП без штрафов и санкций:

- Уволить и рассчитать сотрудников. При этом нужно обязательно сообщить об увольнени Службе занятости. Кроме этого, обязательно заплатите за работников взносы и налоги.

- Снять с учета ККТ (онлайн-кассу). Можно написать заявление в ФНС, но если вас снимут с учета как ИП, то затем налоговики самостоятельно снимут кассу с учета.

- Завершите дела с контрагентами. Завершите все сделки, чтобы не остаться должником и чтобы не были должны вам. Долги ИП затем переходят на физическое лицо.

- Собрать документы для ФНС. Заплатите госпошлину и отправьте форму № Р26001.

- Сдать отчеты и уплатить налоги. Это обязательное условие. Если останетесь должны, то приставы взыщут долги как с физического лица.

- Получить выписку из ЕГРИП. Ее пришлют налоговики, если вы заплатите налоги и соберете все документы.

- Уничтожить печать. Это делают самостоятельно или с помощью специальных организаций. Если уничтожаете сами, то нужно собрать комиссию, издать приказ и оформить акт.

- Сохранить документы. Обязательно храните все отчеты и кадровые документы. Это требование закона.

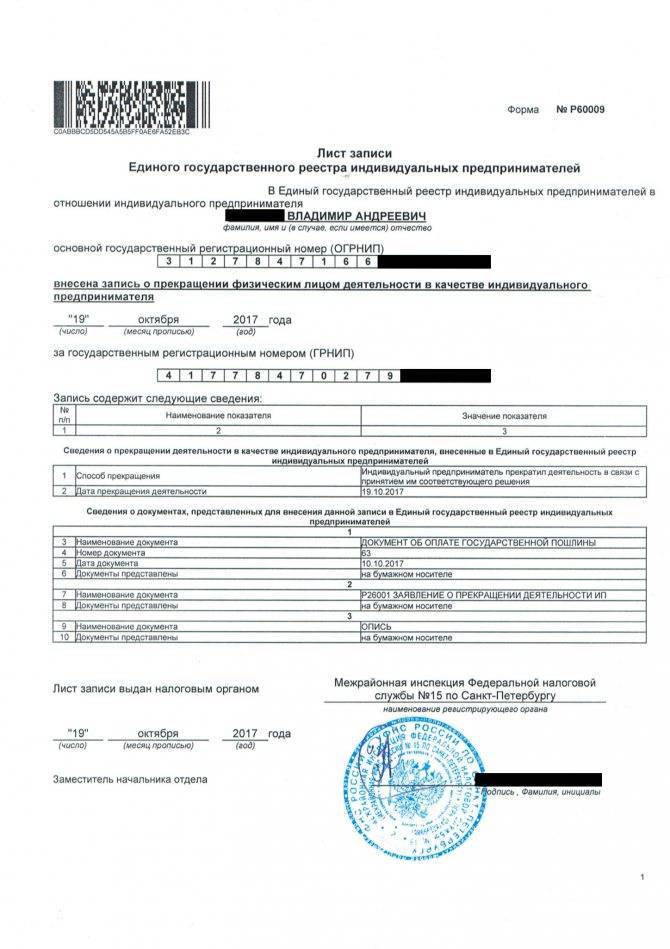

Добровольное закрытие ИП

На первый взгляд, пошаговое закрытие ИП по его заявлению выглядит очень простым:

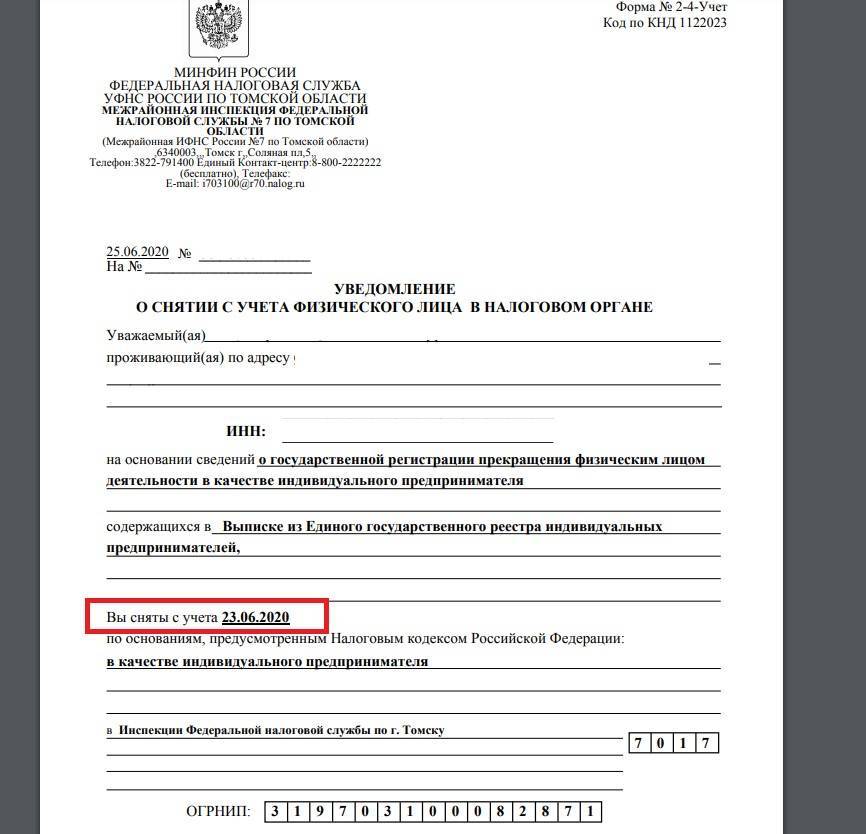

- подать в регистрирующую налоговую инспекцию (там, где ИП становился на учет) заявление о прекращении деятельности по форме № Р26001;

- заплатить госпошлину 160 рублей;

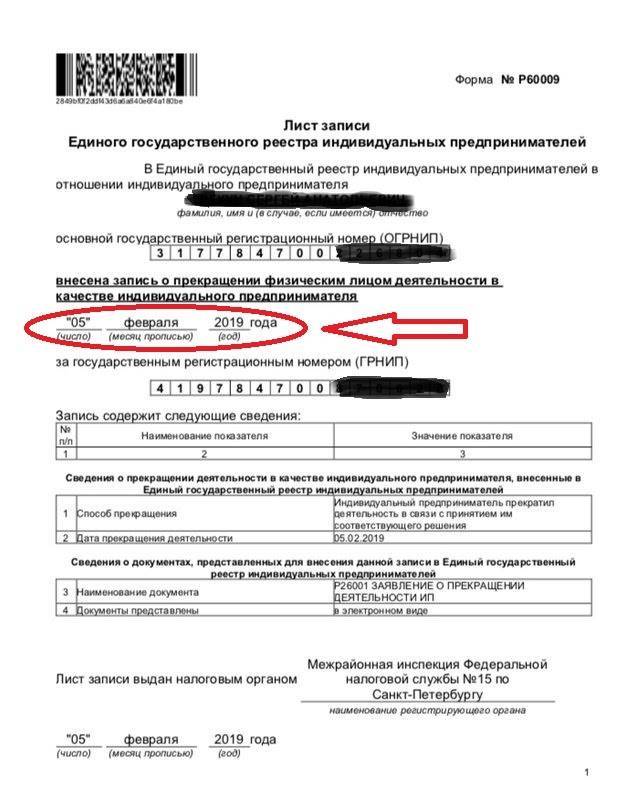

- получить через пять рабочих дней уведомление о снятии с учета по форме № 2-4-Учет и выписку из ЕГРИП.

На деле же при закрытии ИП возникает достаточно много вопросов, особенно в части исполнения бывшим предпринимателем обязательств перед бюджетом, фондами, работниками и партнерами. Давайте разберемся, как можно освободиться от статуса ИП с минимальными потерями времени и денег.

В идеале ситуация выглядит так: вы просто решили отойти от дел, и у вас полный порядок – что с отчетностью, что с партнерами, что с выплатами в бюджет и фонды. Все, что в этом случае необходимо – это сняться с учета во всех органах, куда вы на него вставали при регистрации ИП.

Такой вариант называют еще закрытием ИП без долгов, и начинать его надо с решения кадровых вопросов, если у вас были работники. Если ваши работники были приняты по гражданско-правовому договору, то, по сути, они являются партнерами, оказывающими вам услуги, и прекращение отношений с ними оформляется так же, как и с другими контрагентами. Желательно провести акт сверки расчетов и убедиться, что на момент закрытия ИП все выполненные сотрудникам работы и услуги были приняты и оплачены вами.

Если же работники были приняты по трудовому договору, то вы должны уведомить их о том, что планируете прекратить предпринимательскую деятельность. Основанием для расторжения трудового договора будет «прекращение деятельности индивидуальным предпринимателем» (ст. 81(1) ТК РФ). О том, что вы прекращаете предпринимательскую деятельность, надо письменно сообщить не только работникам, но и в территориальную службу занятости за две недели до закрытия ИП. Что касается компенсаций работникам в виде выходного пособия, то ИП выплачивает их добровольно, и только если такое условие было прописано в договоре с работником.

Если вы применяли в своей деятельности кассовый аппарат, то его нужно снять с учета. Эта процедура прописана в пп. 81-88 Административного регламента, утвержденного приказом Минфина от 29.06.2012 № 94 н. Регламент позволяет ФНС самостоятельно снимать ККТ с учета после исключения предпринимателя из ЕГРИП, но лучше уточнить этот вопрос в вашей налоговой инспекции.

Далее, нужно закрыть расчетный счет, если он был у вас открыт. Хотя у ИП нет обязанности закрывать расчетный счет при снятии с учета, вы все равно не сможете им пользоваться в целях, не имеющим отношения к предпринимательской деятельности. Кроме того, за обслуживание расчетного счета приходится платить, поэтому в ваших же интересах обратиться в свой банк с заявлением о расторжении договора на банковское обслуживание. Банк выдаст оставшуюся на счете сумму или переведет ее по указанным вами реквизитам. Самостоятельно сообщать о закрытии расчетного счета в ПФР, ФСС и налоговую инспекцию с мая 2014 года уже не требуется, эта функция возложена на банки.

Осталось только свериться с контрагентами, налоговой и фондами, то есть подтвердить, что на момент закрытия ИП у вас не осталось непогашенных задолженностей. На самом деле, проводить такую сверку вы не обязаны ни с бюджетом, ни с партнерами, но сделать это рекомендуем, чтобы избежать каких-либо ошибок в учете, которые потом могут довести до судебных разбирательств.

После того, как вы получите документы, подтверждающие снятие вас с регистрационного учета, надо будет в течение пяти дней сдать налоговую декларацию, соответствующую выбранному режиму.

Можно ли приостановить деятельность ИП?

Процедура закрытия расчетного счета в банке для ИП и юридических лиц

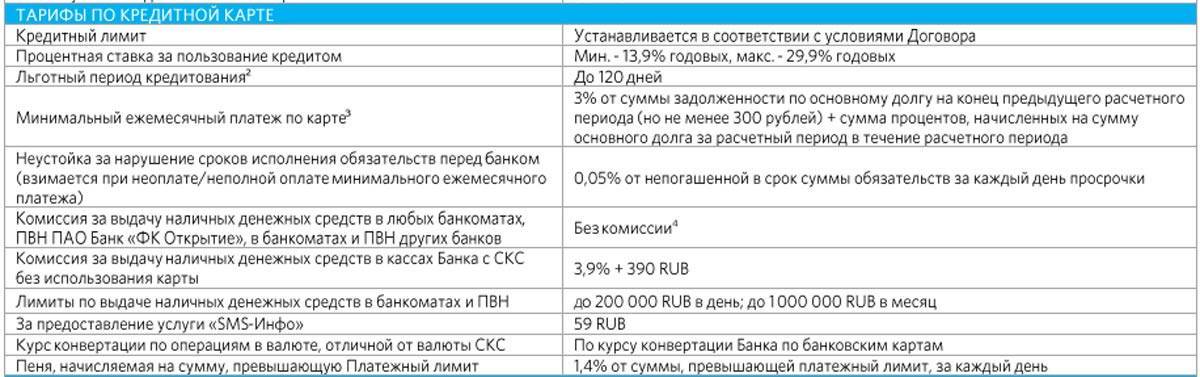

Данная процедура будет значительно различаться в разных банках для ИП и юридических лиц, это связано со сбором документов. От индивидуального предпринимателя потребуется предоставить в банк:

- выписку с расчетного счета о наличии на нем денежных средств;

- заявление по установленной банком форме;

- выписка из Единого государственного реестра индивидуальных предпринимателей;

- справка об отсутствии задолженности перед налоговой инспекцией.

Для юридических лиц список документов остается тем же, только вместе с ним нужно приложить документ, подтверждающий решение совета директоров о ликвидации предприятия и закрытии расчетного счета в банке. Вместо выписки из Единого государственного реестра индивидуальных предпринимателей нужно предоставить ЕГРЮЛ, который необходимо получить заблаговременно в налоговой инспекции вместе со справкой об отсутствии задолженности по налоговым выплатам.

Все выше представленные документы вместе с заявлением нужно будет предоставить в банк на рассмотрение. Как правило, такая процедура не займет много времени, особенно если на расчетном счету отсутствуют денежные средства, то есть, придется заранее позаботиться о денежном переводе и получить средства наличными.

Процедура закрытия счёта

Расчётный счёт в банке ИП может закрыть по своей инициативе в любое время. Примерный алгоритм действий по закрытию счёта выглядит следующим образом:

- Визит в кредитную организацию за бланком заявления.

- Получение бланка заявления, а также списка других документов для отчётности. Вместе с бланком заявления банк предоставляет информацию обо всех суммах налогов и штрафов, а также выписку об остатке денежных средств.

- Снятие остатка денежных средств, находящихся на счёте.

- Оформление заявления.

- Подача заявления в банк и сдача чековой книжки.

- Получение уведомления из банка о закрытии счёта.

Нельзя откладывать визит в банк, если назрела необходимость в закрытии расчётного счёта

Нюансы закрытия расчётного счёта ИП

Основным новшеством процедуры закрытия расчётного счёта ИП является снятие с предпринимателя начиная с мая 2014 года обязанности уведомления об этом налоговых органов, а также Пенсионного фонда и Фонда социального страхования. Теперь эта обязанность вменяется самому банку.

И также особенностью закрытия счёта ИП является простота процедуры закрытия и совсем небольшое время для её выполнения. Для расторжения договора достаточно подачи одного заявления, а основная информация для заполнения этого заявления предоставляется самим финансовым учреждением.

Закрытие счёта при ликвидации предпринимательства обычно не требует никаких дополнительных документов.

При закрытии расчётного счёта ИП может обратиться в этот банк с просьбой о перечислении денежных остатков в другой банк, где у него имеется расчётный счёт. Такой перевод осуществляется в течение семи дней. Если после 60 дней со времени закрытия счёта остатки денег ещё не переведены, то они зачисляются на специальный счёт Банка России.

Закрытие предпринимательского счёта в банке является несложной процедурой и обычно не требует сбора большого пакета документации. Время от подачи заявления на закрытие счёта до получения уведомления о его закрытии большей частью составляет от нескольких часов до пяти дней. Однако для такого простого и быстрого закрытия счёта бизнесмен должен обладать чётким представлением о содержании и последовательности своих действий.