2-НДФЛ и 6-НДФЛ: сроки и порядок заполнения

В формах следует указывать все виды доходов, начисленных в пользу физических лиц по трудовым договорам. Также отразите доходы по срочным трудовым договорам 2-НДФЛ, 6-НДФЛ.

Пошаговая инструкция к составлению 6-НДФЛ за года раскрыта в отдельной статье «Как заполнить обновленную форму 6 НДФЛ. Полное руководство».

Правила составления годовой отчетности по налогу на доходы физических лиц — в отдельном материале «Справка 2-НДФЛ в 2019 году: бланк, коды и срок сдачи».

Срок сдачи 2-НДФЛ и 6-НДФЛ. Готовую форму 2-НДФЛ следует предоставить в ФНС не позднее 1 апреля года, следующего за отчетным. В 2019 году пэто рабочий понедельник, отчитаться нужно до .

Есть исключения. Если налоговый агент начислил и выплатил доход, а удержать налог не представилось возможности, то годовой отчет по форме 2-НДФЛ придется сдать раньше — до 1 марта года, следующего за отчетным. Например, за 2018 год нужно было отчитаться до .

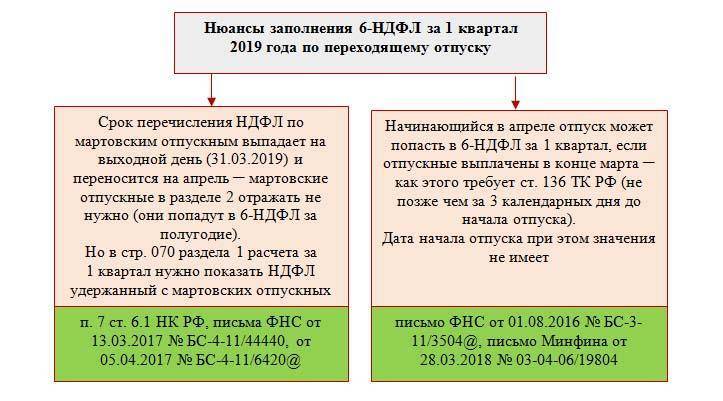

Ежеквартальный отчет 6-НДФЛ — до 30 числа первого месяца, следующего за отчетным кварталом. Следует учитывать, если последний срок предоставления выпадает на выходной или праздничный нерабочий день, то срок переносится на первый рабочий день (статья 6.1 НК РФ).

Важное о сроках и правилах заполнения

В формах следует указывать все виды доходов, начисленных в пользу физических лиц по трудовым и гражданско-правовым договорам. Также отразите доходы по срочным и сезонным договорам.

С 2021 года изменены сроки сдачи годовых отчетов по подоходному налогу. Готовую форму 2-НДФЛ следует предоставить в ФНС не позднее 1 марта года, следующего за отчетным. Сведения за 2020-й сдавайте до 01.03.2021. За 2021-й отчитывайтесь до 01.03.2022, но уже по форме расчета 6-НДФЛ, в котором справка 2-НДФЛ подается как Приложение №1 к расчету.

Ежеквартальный отчет 6-НДФЛ — до 30 числа первого месяца, следующего за отчетным кварталом. Если последний срок предоставления выпадает на выходной или праздничный нерабочий день, то срок переносится на первый рабочий день (статья 6.1 НК РФ).

ВАЖНО!

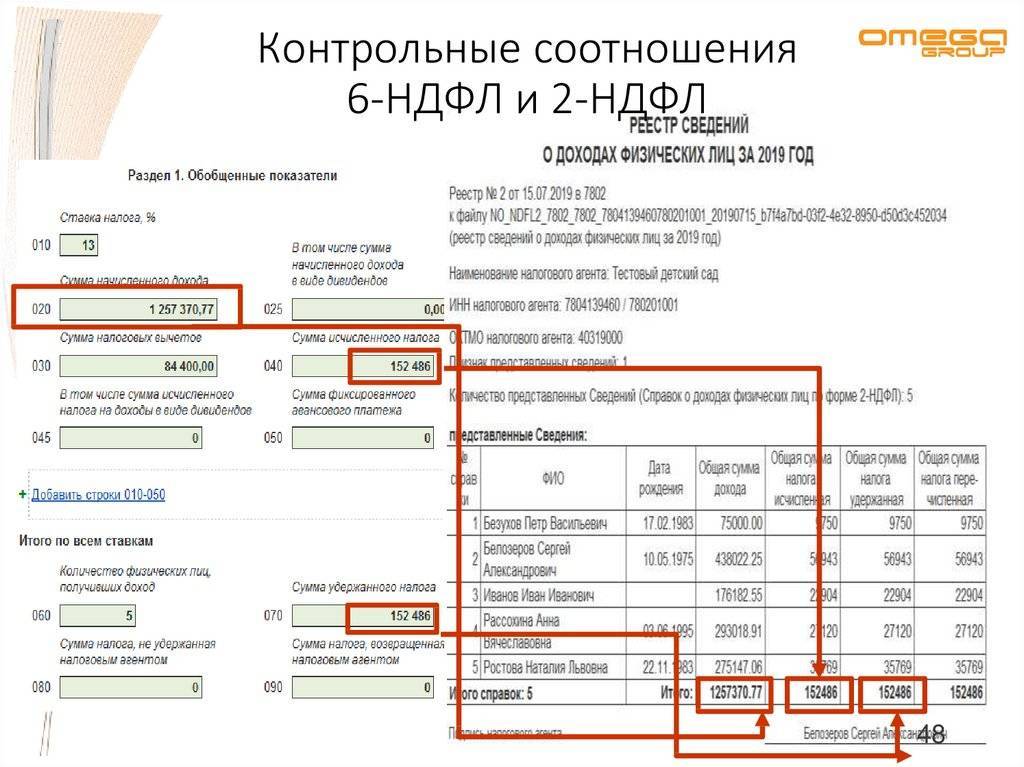

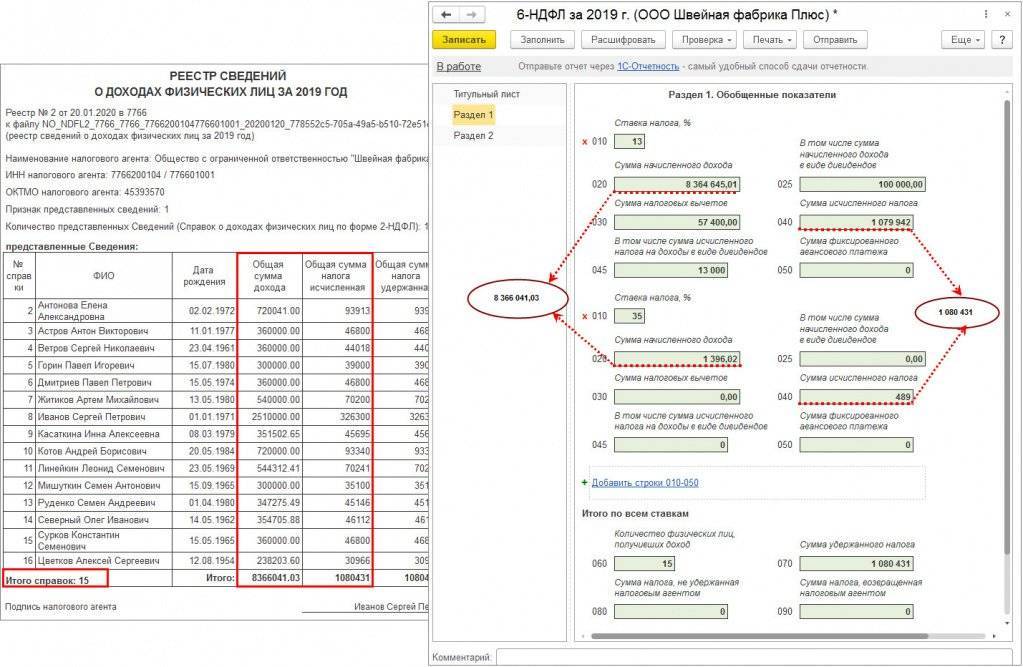

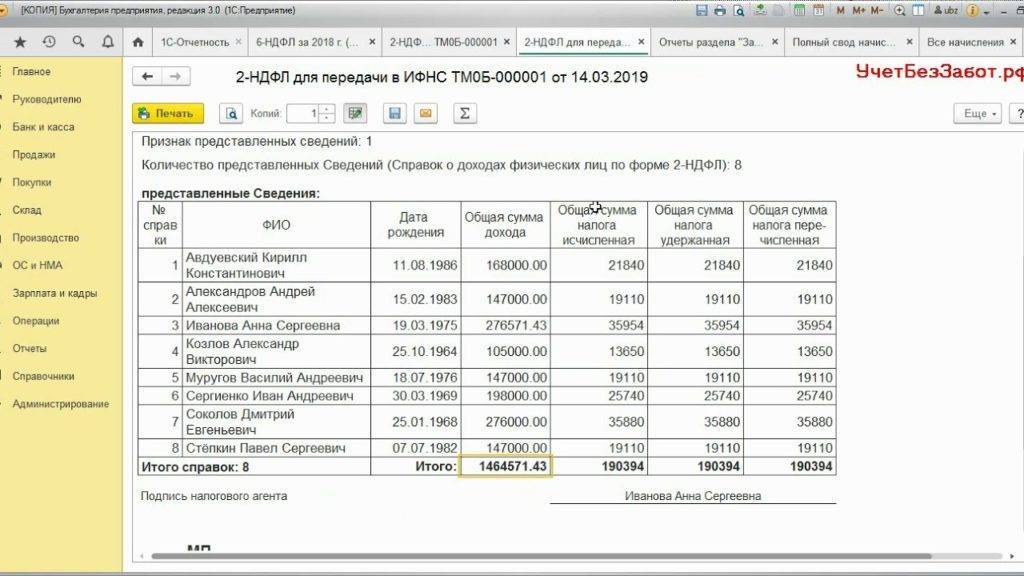

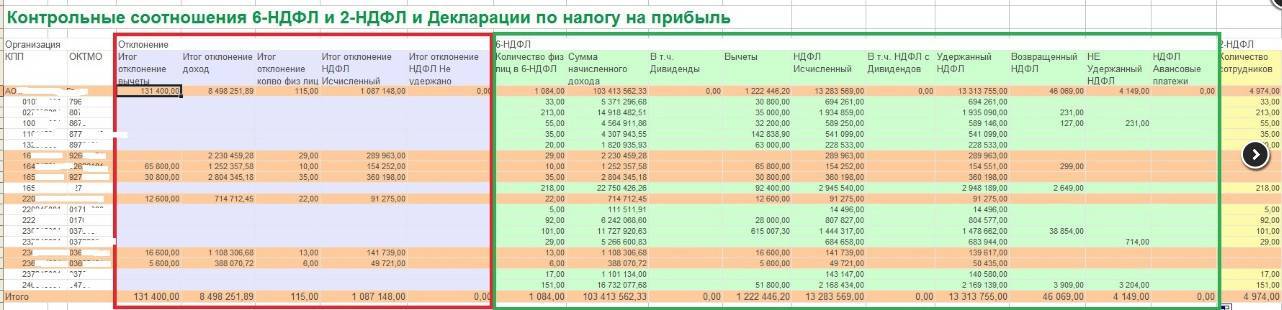

Сверка данных отчётов 2-НДФЛ и 6-НДФЛ

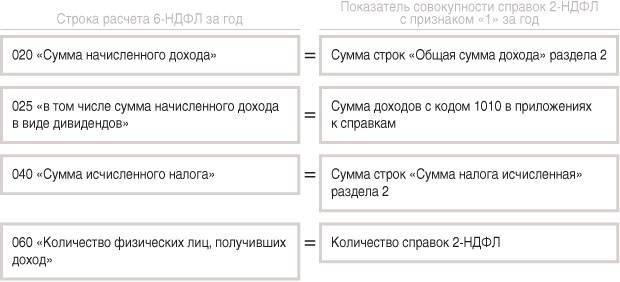

Компании в конце года обязаны составлять по каждому работнику справку 2-НДФЛ с признаком 1, который означает, какой доход человек получил, какую сумму налога с него удержали и полностью ли её перечислили в бюджет государства.

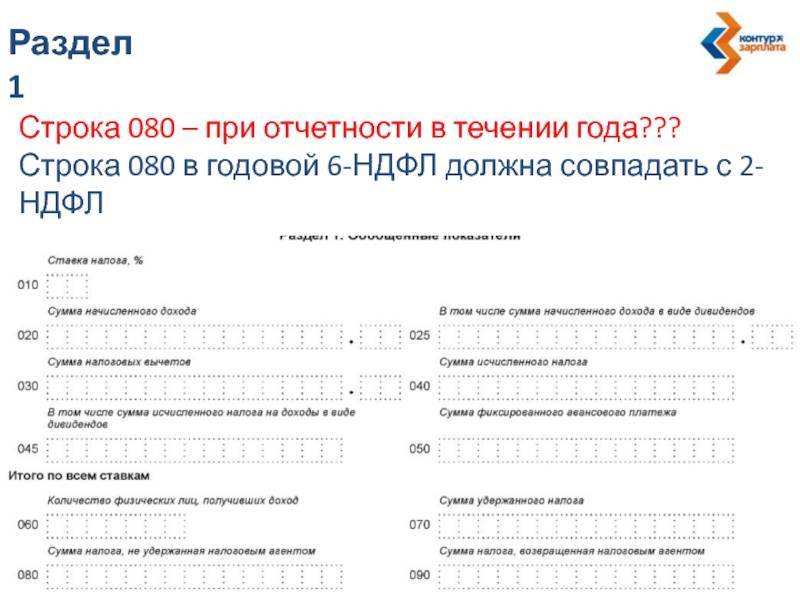

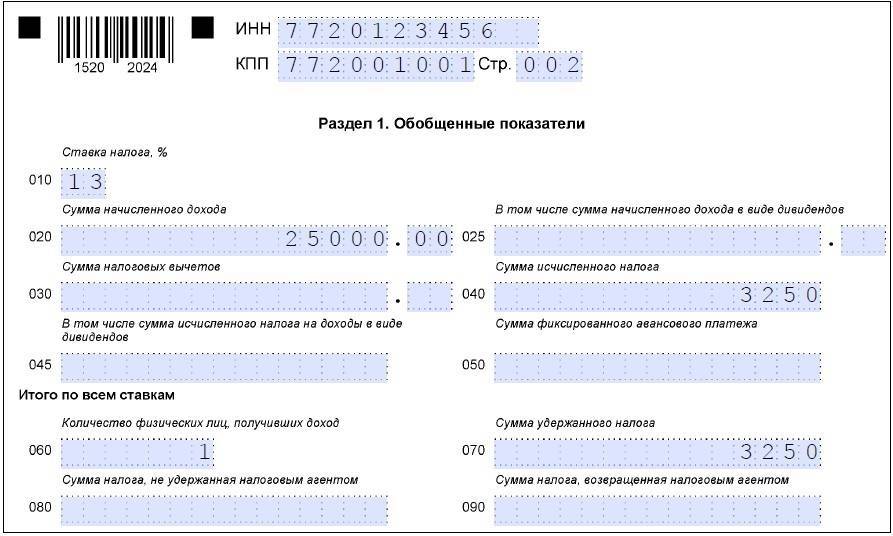

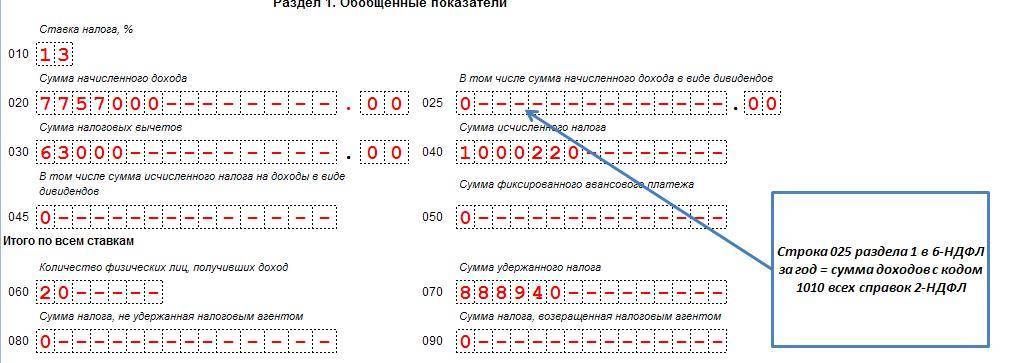

В 6-НДФЛ в 1 разделе суммируются данные в целом по организации за весь отчётный период. Из этого следует, что сопоставить суммы доходов, удержанных и перечисленных налогов можно только по итогам года.

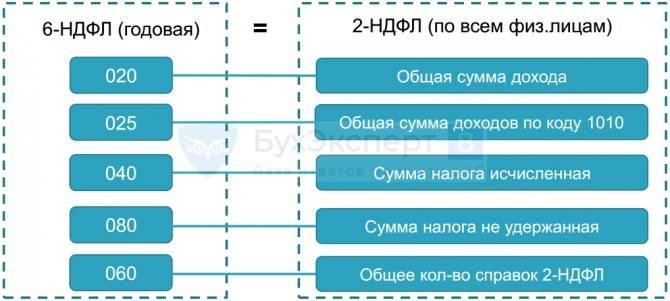

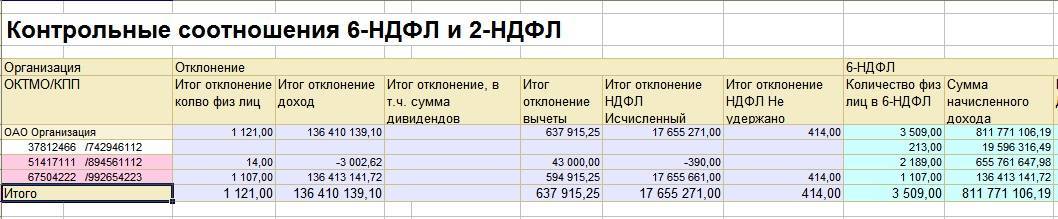

Все соотношения между 2-НДФЛ и 6-НДФЛ наглядно можно проверять по приведённым ниже показателям.

Таблица: схема контрольных соотношений между 2-НДФЛ и 6-НДФЛ

| Соответствие показателей | 6-НДФЛ | 2-НДФЛ |

| По суммам доходов | стр. 020 (раздел 1) | стр. «Общая сумма дохода» (раздел 5) |

| По суммам дивидендов | стр. 025 (раздел 1) | гр. «Сумма дохода» с кодом 1010 (раздел 3) |

| По суммам исчисленного налога | стр. 040 (раздел 1) | стр. «Сумма Налога исчисленная» (раздел 5) |

| По количеству физлиц | стр. 060 (раздел 1) | количество справок 2-НДФЛ |

Общие правила сверок

Федеральная служба разработала для своих территориальных отделений регламент, какие показатели 2-НДФЛ и 6-НДФЛ должны совпадать в отчетных формах. То есть единые рекомендации предназначены для выявления ошибок инспекторами при проведении выверки предоставленной отчетности. Но пользоваться рекомендациями вправе не только контролеры.

Все налогоплательщики вправе проверить отчетные формы на соответствие контрольным соотношениям. Такой подход к формированию отчетности позволит избежать ошибок. Вся информация была представлена в виде отдельного , которое применяется к отчетности за 2020 год, а с 2021-го утрачивает силу.

Отличия отчетности

Формы подачи отчета по доходу физлиц, работающих в организации или у частного предпринимателя и отчеты по доходам граждан имеют ряд принципиальных отличий:

- периодичность подачи нового 6-НДФЛ документа – ежеквартальная, а бланки 2-НДФЛ подаются раз в год;

- в новой форме отражены сводные показатели по организации, а в привычном 2-НДФЛ сведения подаются индивидуально по каждому конкретному работнику по отдельности.

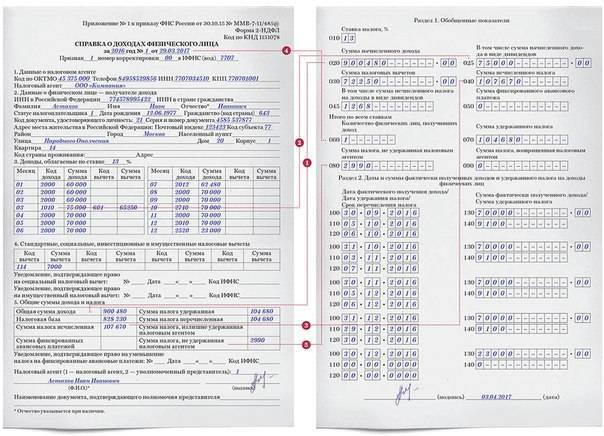

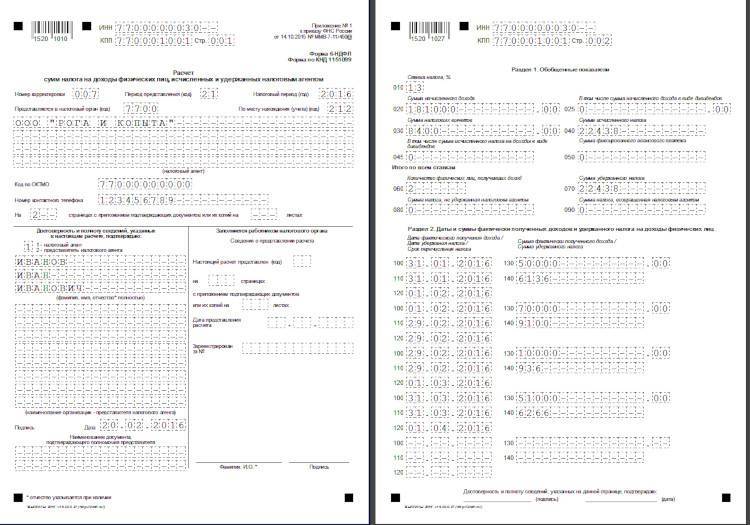

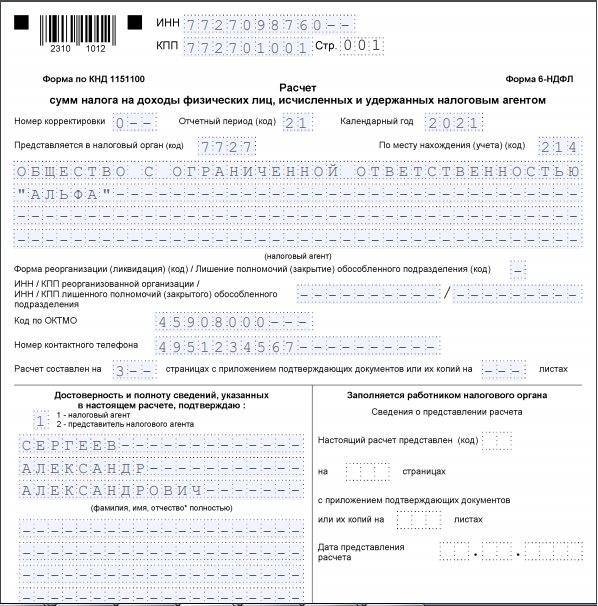

Титульный лист

Налоговое законодательство разъясняет особенности каждого из отчетов и нюансы по возможным расхождениям, согласовав правила заполнения и расчета несколькими предписаниями. Так, например, отдельным письмом фискального органа, выпущенным в 2016 г., установлено, в чем должны сойтись 2-НДФЛ и 6-НДФЛ и указываются соотношения, позволяющие проверить показатели по налоговым отчислениям двух видов отчетностей.

Это интересно: Что лучше для ИП — УСН или ЕНВД

Разница в значениях по формам

При подготовке отчетности для фискального органа 2-НДФЛ и 6-НДФЛ, в чем разница между указанными в двух документах сведениями, позволит корректно заполнить требуемые декларации. Вопрос расхождения заключается в разном значении суммарных удержаний по доходам, отраженным в отчетных документах по НДФЛ по причине того, что часть отчислений из фонда заработной платы в одном отчете отражается в отчетном году, а в другом налоговом отчете – сумма перетекает в новый отчетный период.

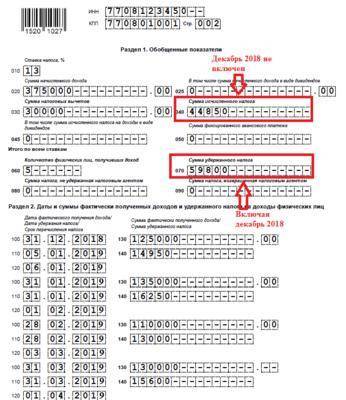

Следует понимать, чем отличается 6-НДФЛ от 2-НДФЛ по расчетам налога за декабрь, чтобы произвести правильные расчеты:

- НДФЛ за декабрь не попадает в годовой отчет по 6-НДФЛ;

- В 2-НДФЛ будет отражена сумма по удержанному и перечисленному налогу, вне зависимости от факта удержания нужной суммы месяцем позднее.

В остальном, бухгалтеру рекомендуется придерживаться опубликованных в марте 2016г. отдельным разъяснительным письмам Налоговой службы соотношениях для контроля правильности вносимых в декларации сведений с сопоставлением построчных значений.

6-НДФЛ

Отчет состоит из титульного листа и двух разделов

Титул стандартный, но обратите внимание на два поля: «период представления» и «по месту нахождения (учета)». Оба заполняются кодами из приложений к инструкции

Период указывается по-разному в зависимости от того, ведет ли организация (ИП) обычную деятельность или проходит процедуру ликвидации (реорганизации). Далее следует первый раздел, он показывает обобщенные показатели доходов, вычетов и налога.

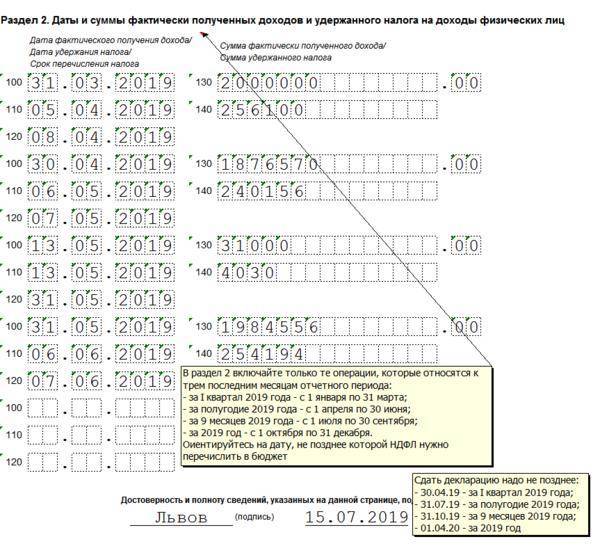

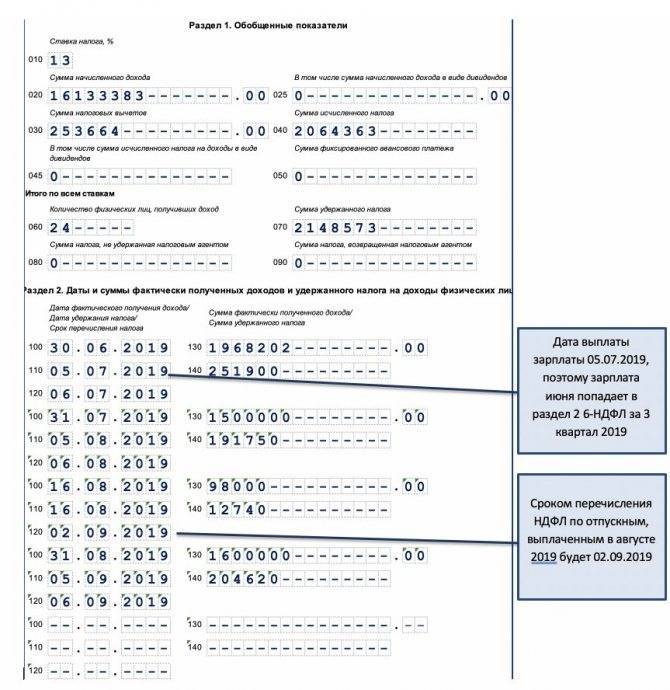

Важно! В 6-НДФЛ первый раздел заполняется нарастающим итогом, а сведения во втором разделе указываются за квартал. Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е

за определенный квартал. Каждая операция вводится блоком из 5 строк:

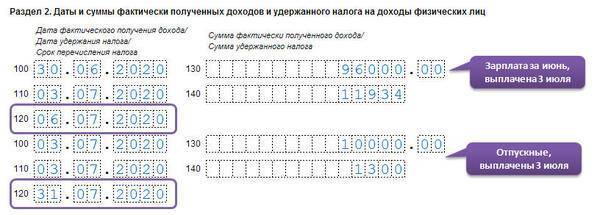

Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е. за определенный квартал. Каждая операция вводится блоком из 5 строк:

- Даты – фактического получения дохода, удержания НДФЛ и срок перечисления налога.

- Суммы – фактически полученный доход и удержанный налог.

Значит, надо указать одновременно три даты, которые почти никогда не будут сходиться. Пример трех одинаковых дат: выплата отпускных, когда она осуществляется в последний день месяца (являющийся также рабочим днем) и с нее удержан НДФЛ.

Обратите внимание! Если какая-то из дат выходит за предел периода отчета, значит, вся операция будет отражаться в следующем расчете. Вернемся к суммам

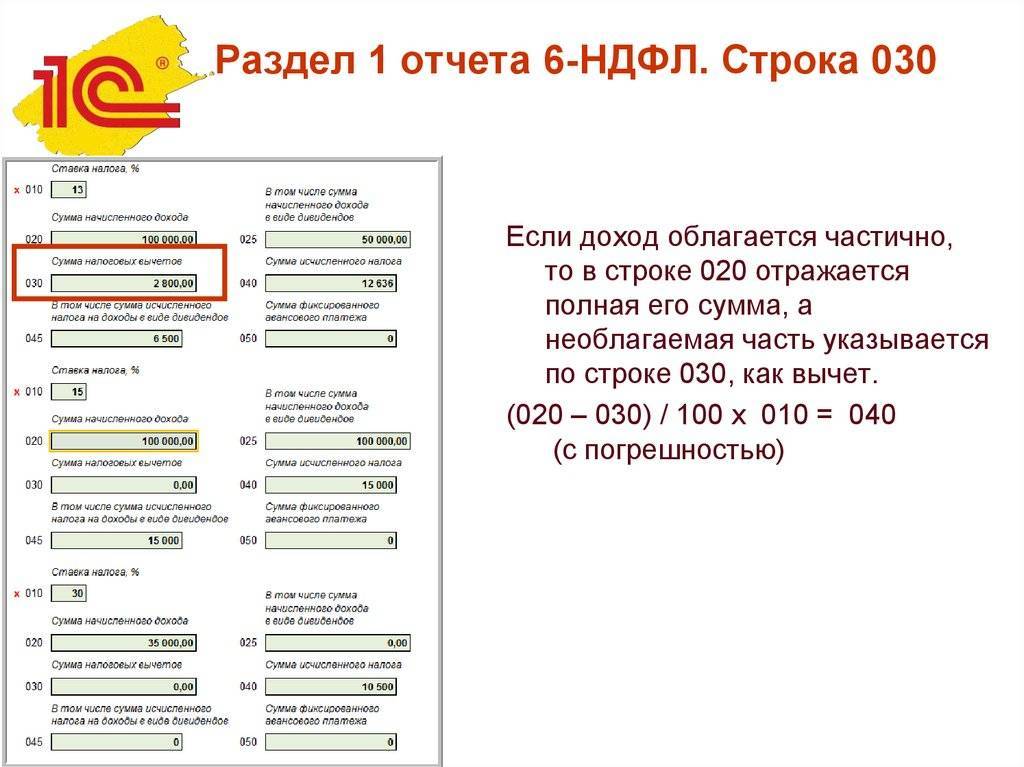

В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают

Вернемся к суммам. В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают.

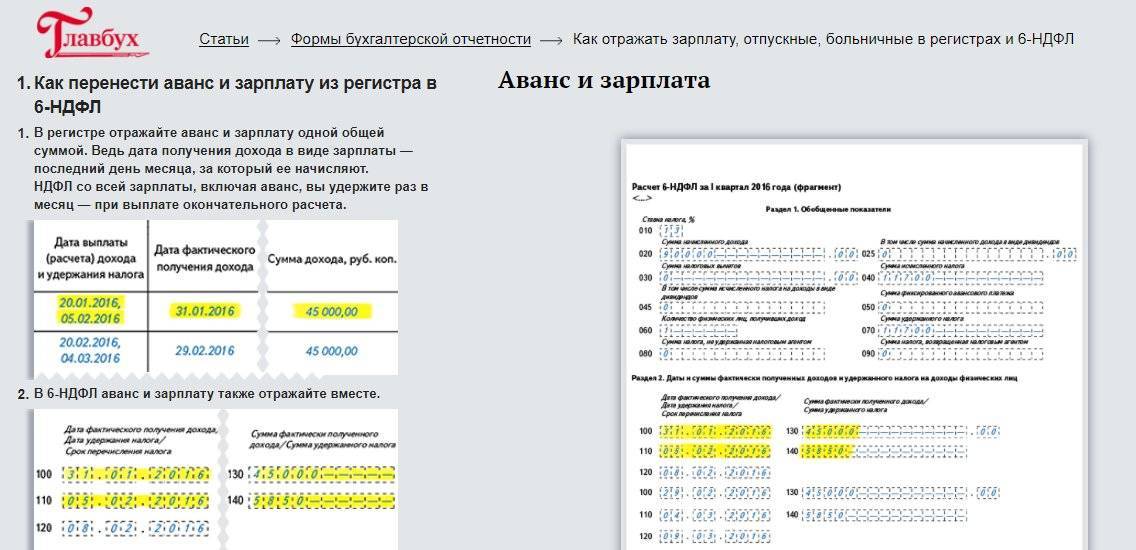

Пример: в строке 020 указывается начисленная заработная плата за период январь – март, а в строках 130 – фактически выплаченная. Учитывая, что зарплату за март работники получат в апреле, а возможно, в отчет попадет и декабрьская (полученная в январе), то суммы совпадать не будут.

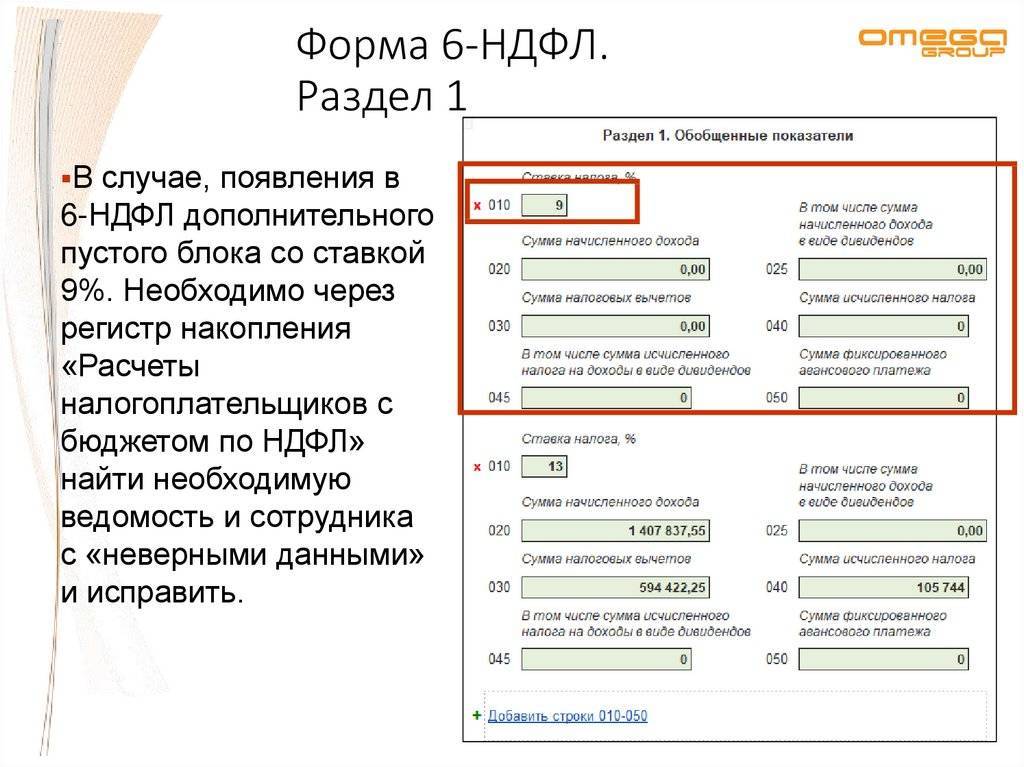

В отчете указываются доходы, подлежащие обложению налогом в соответствии со статьей 209 НК, но по различным ставкам (на каждую ставку необходимо составить отдельный раздел 1, строки с 060 по 090 заполняются сводно). Допустим, нерезиденты (не все) уплачивают 30% вместо 13%.

Что необязательно указывать в отчете:

- Материальную помощь или подарок до 4000 рублей.

- Суточные в необлагаемых пределах – 700 рублей по России и 2500 за границей.

- Возмещение расходов по проживанию и проезду в командировке.

- Оплата проезда к месту отдыха и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях.

- Другие необлагаемые доходы.

Учтите, если выплачиваете что-то сверх этих сумм, то должны обложить превышение налогом. Как быть в этом случае с необлагаемой частью? Есть два варианта:

- Указываем в 6-НДФЛ только доход, подлежащий обложению налогом (к примеру, при материальной помощи, равной 10000 рублей, в отчет включаем 6000).

- В качестве дохода отражаем всю сумму, а необлагаемую часть включаем в строку с вычетами (используя пример с матпомощью: 10000 – в строке 020, а 4000 — в строке 030).

ФНС проводит сверку показателей по контрольным соотношениям, подробнее в Письме № БС-4-11/3852@ от 10.03.2016 г.

Кстати! Проверяют не только внутреннее соответствие данных, сравнивают среднюю зарплату (по годовым НДФЛ-отчетам) с МРОТ и среднеотраслевой по субъекту РФ.

В ходе камеральной проверки расчета инспекция сверяет сведения с РСВ и, когда находит отличия в базах, отправляет требование. Если получаете документы в электронном виде, то необходимо прислать подтверждение, с его подачи начинает течь срок, установленный для ответа. При неготовности сразу писать объяснения, оставляйте время для маневра – подтверждайте в последний день. Главное, не упустите момент, а то рискуете блокировкой счета ().

У 6-НДФЛ есть много нюансов в заполнении, вернемся к ним в следующих материалах и более подробно разберем самые сложные ситуации.

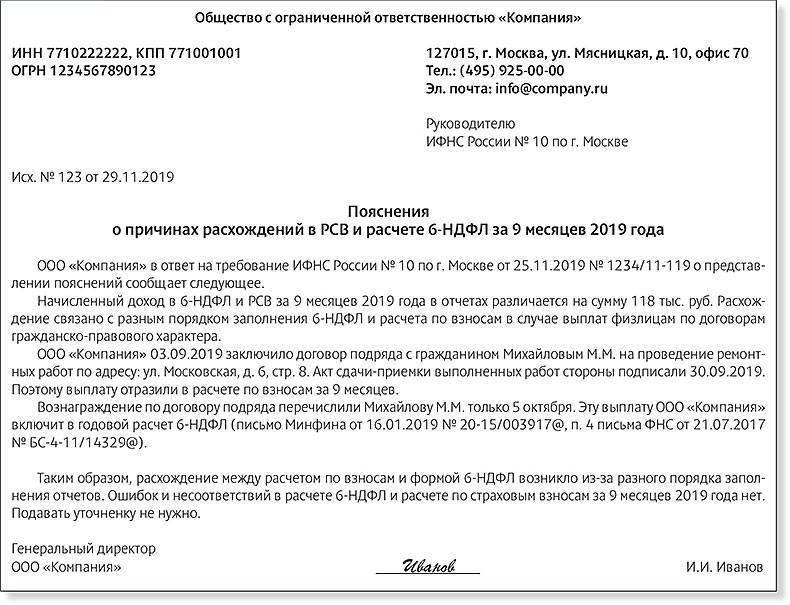

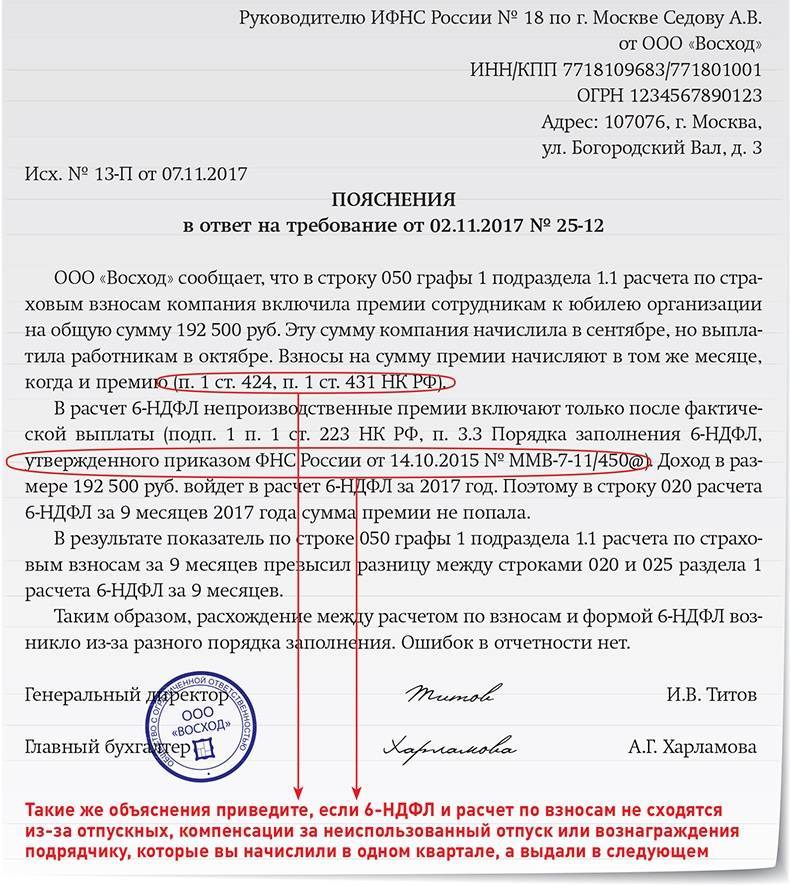

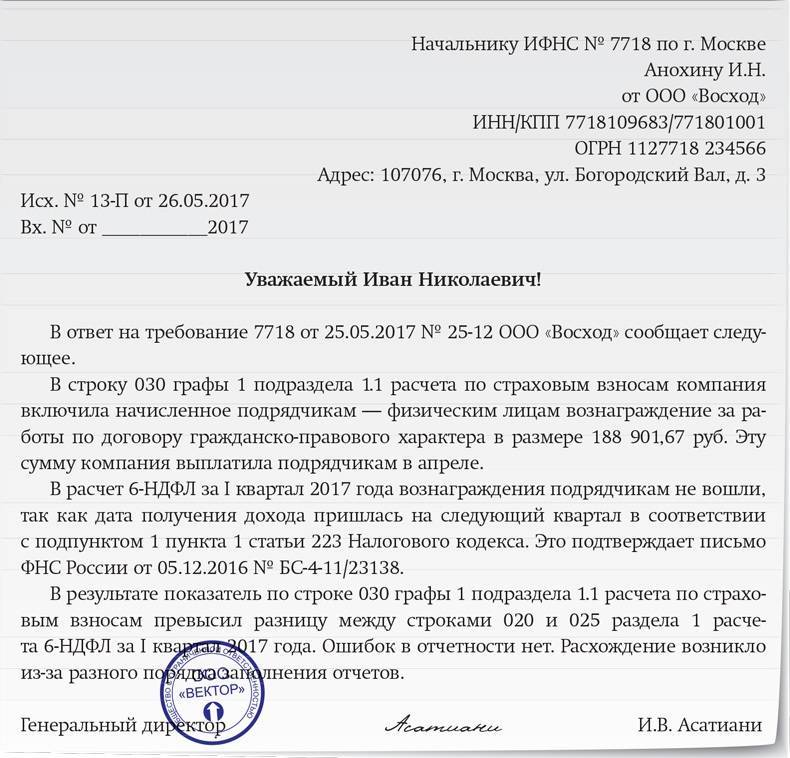

Ответ на требование ФНС

Самое главное – не паниковать. Писать пояснения налоговой совсем не страшно, но я хочу дать несколько рекомендаций, которых придерживаюсь сама:

- Не давать лишнюю информацию. Ответ лаконичный, в общих чертах без конкретики. Захотят – попросят уточнение. Почему так – требования иногда носят чисто формальный характер и инспектору достаточно получить ответ в принципе.

- Не понимаешь – позвони. Проверяешь отчеты – вроде все в порядке, чего от тебя хотят, не ясно, показатели в норме, расхождений нет. В требовании указывается номер исполнителя, свяжитесь и узнайте, что имел в виду инспектор. Возможно, требование отправлено по ошибке (у меня такое бывало).

К сожалению, не всегда удается дозвониться, тогда попытайтесь отправить в ответ на требование запрос об уточнении или просто укажите, что расхождений не обнаружено.

Еще один вариант – отчеты «замылили глаз», и вы не замечаете ошибку, так что не торопитесь обвинять ФНС.

Прикладывать строго те документы, которые запрашивают. Если написано – приложить договор аренды, решение о дивидендах, то их и отсылаем. Когда указана более размытая формулировка, к примеру, «подтверждающие документы», выбирайте, что вы готовы отослать в качестве основания (возвращаясь к первому правилу – по минимуму).

Не игнорировать требование

Здорово было бы забиться в уголок и забыть про «страшное» письмо, но отсутствие ответа грозит блокировкой счета, пристальным вниманием к компании, даже включением в график выездной проверки (при регулярном игноре).

Если отсутствуют документы – тяните время. Подтверждайте получение впритык к сроку, просите отсрочки, отправляя часть документов, сообщите об отсутствии ответственного сотрудника (кадровика, главбуха, руководителя) и наличия пароля на компьютере с данными.

Напишите, что в связи с болезнью, нахождением в отпуске заграницей (нет связи) и т.п. невозможно связаться с человеком и получить доступ. Конечно, врать не нужно, но если причины реальные, почему нет?

Напоследок несколько вариантов формулировок ответов (конечно, нужно указать собственные данные).

Все письма обычно начинаются с фразы «В ответ на требование № … от … сообщаем, что…» (номер требования по ТКС и номер в самом письме ФНС не совпадают, я пишу номер из текста требования):

- «…расхождений между отчетом РСВ за 2019 год и 6-НДФЛ за 2019 год не обнаружено».

- «…в расчете 6-НДФЛ за 2019 год в строке 020 указана сумма начисленных доходов, включая оплаты по договорам аренды, выплату действительной части доли, принадлежавшей вышедшему участнику на праве собственности менее 5 лет. В отчете РСВ за 2019 год в строке 030 подраздела 1.1 приложения 1 указаны вознаграждения физических лиц, не включающие эти доходы в связи с тем, что они не являются объектами обложения страховыми взносами в соответствии со статьей 420 НК РФ».

- «…в отчете за 2019 год 6-НДФЛ в строку 020 включена сумма дохода в виде материальной помощи бывшему сотруднику (превышающая необлагаемый размер) – 6000 рублей. Полностью материальной помощи составляет – 10000 рублей. В РСВ за период – 2019 год материальная помощь не включалась, поскольку она не относится к объекту обложения страховыми взносами (между организацией и бывшим сотрудником отсутствуют трудовые отношения)».

- «…в РСВ за 2019 год в строку 030 подраздела 1.1 приложения 1 включена материальная помощь при рождении ребенка в размере 50000 рублей, она также отражена в строке 040, как не подлежащая обложению в соответствии со статьей 422 НК РФ. В отчете 6-НДФЛ за 2019 год материальная помощь не отражалась, т.к. этот вид дохода не подлежит налогообложению в соответствии с п. 8 статьи 217 НК РФ».

Кто и когда должен отчитаться в военкомат по Форме 6

Российские работодатели-юридические лица, независимо от форм собственности, должны вести учет военнообязанных и сдавать отчеты в военный комиссариат (п. 1 ст. 8 Закона от 31.05.1996 № 61-ФЗ «Об обороне»).

Стандартными ежегодными отчетами для тех юрлиц, кто ведет воинский учет, являются формы 18 и 6. Форма 18 посвящена основным сведениям об организации, результатам ее работы по ведению воинского учета. По Форме 6 подаются сведения о резервистах и забронированных гражданах.

Допускается не сдавать Форму 6 при отсутствии данных для ее заполнения (на предприятии нет ни брони, ни резервистов). Дополнительных разъяснений в военкомат подавать не надо, так как в обязательном порядке надо сдавать Форму 18: из нее как раз и видно, почему не подается Форма 6.

Отчет по Форме 6 готовится на первое число года, следующего за отчетным, и сдается не позднее последнего дня отчетного года. Таким образом, Форму 6 на 01.01.2020 следует сдать в военкомат не позже 31 декабря 2021.

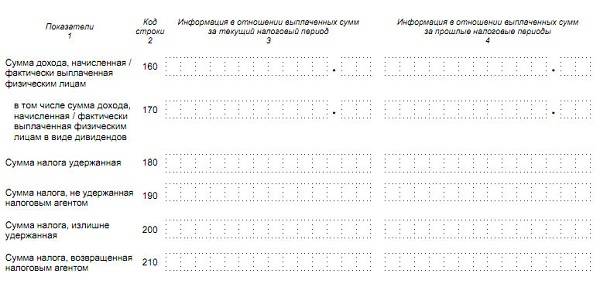

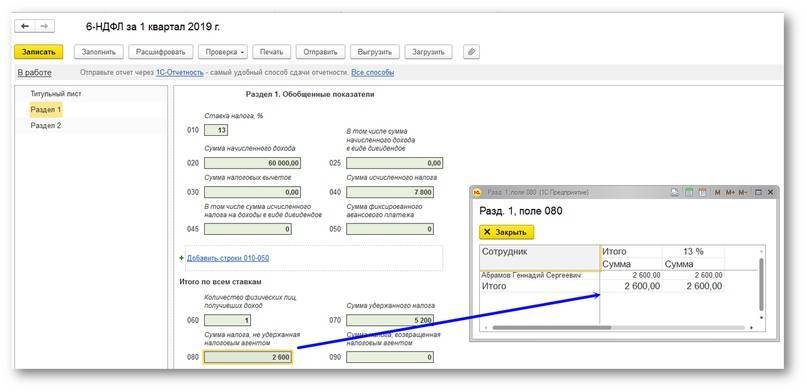

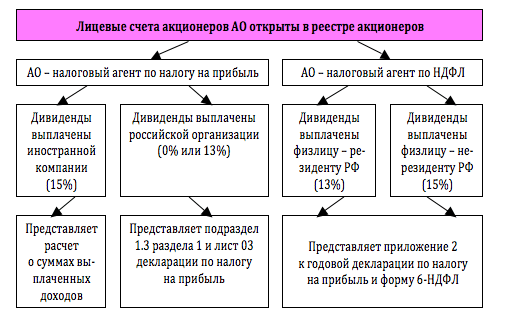

Контроль показателей 6-НДФЛ и приложения 2 к ДНП

Письмо ФНС регламентирует также соответствие показателей 6-НДФЛ и приложения 2 к декларации по налогу на прибыль (ДНП):

- стр. 020 6-НДФЛ по одной и той ставке должны соответствовать сумме стр. 020 приложения 2 к ДНП с той же ставкой;

- стр. 025 6-НДФЛ равняется сумме дохода под таким же кодом в приложении 2 ДНП;

- суммы налога по одной и той же ставке по стр. 040 в 6-НДФЛ = сумме по стр. 030 приложения 2 к ДНП;

- должны быть равными показатели величины неудержанного налога: стр. 080 формы 6-НДФЛ и стр. 034 приложения 2 к ДНП;

- должно совпадать и количество физических лиц по стр. 060 6-НДФЛ с числом приложений 2 (на каждое лицо, получившее доход в виде дивидендов, заполняется отдельный лист приложения).

Компании, работающие с ценными бумагами и выплачивающие дивиденды, обязаны заполнять приложение 2 к ДНП за отчётный год.

Отчётность при начислении дивидендов

Если есть расхождения в формах

Перед отправкой документа рекомендуется провести сверку самостоятельно, используя приведенные соотношения. Предположим, что бухгалтер нашел несовпадение данных. В этом случае:

- Проверьте нет ли в бланках опечатки.

- Выясните, какое значение верное — в справке или в расчете.

- Устраните выявленную неточность и сделайте корректировку за предыдущие периоды при необходимости.

- Внесите исправления в бухгалтерский учет.

Если обнаружено несоответствие в уже поданном отчете, необходимо в ФНС подать корректировку. Есть способ, как объяснить налоговой расхождения в 6-НДФЛ и 2-НДФЛ, — направить в инспекцию пояснительную записку, где разъяснены причины расхождений.

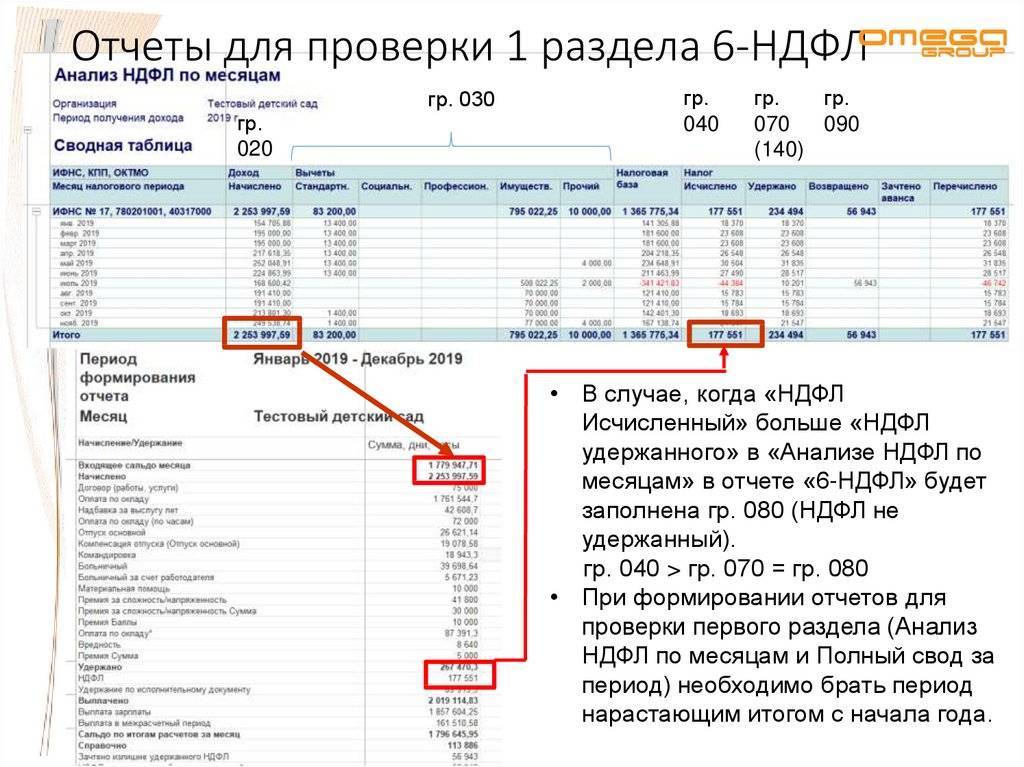

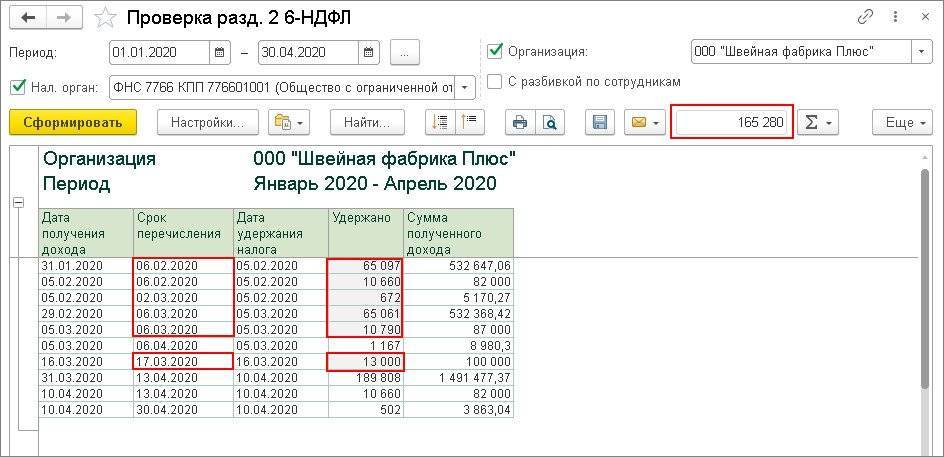

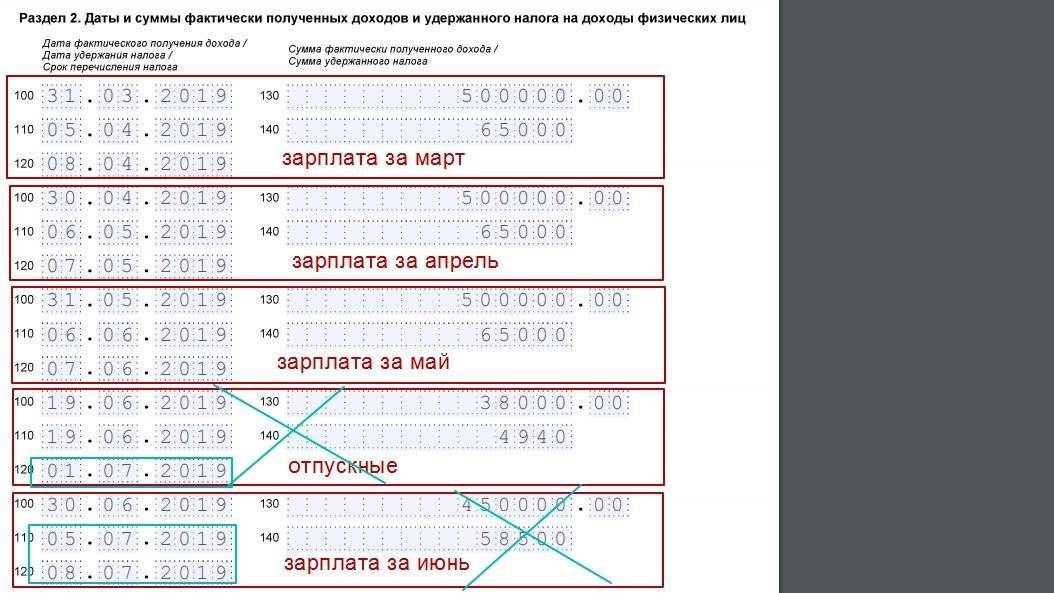

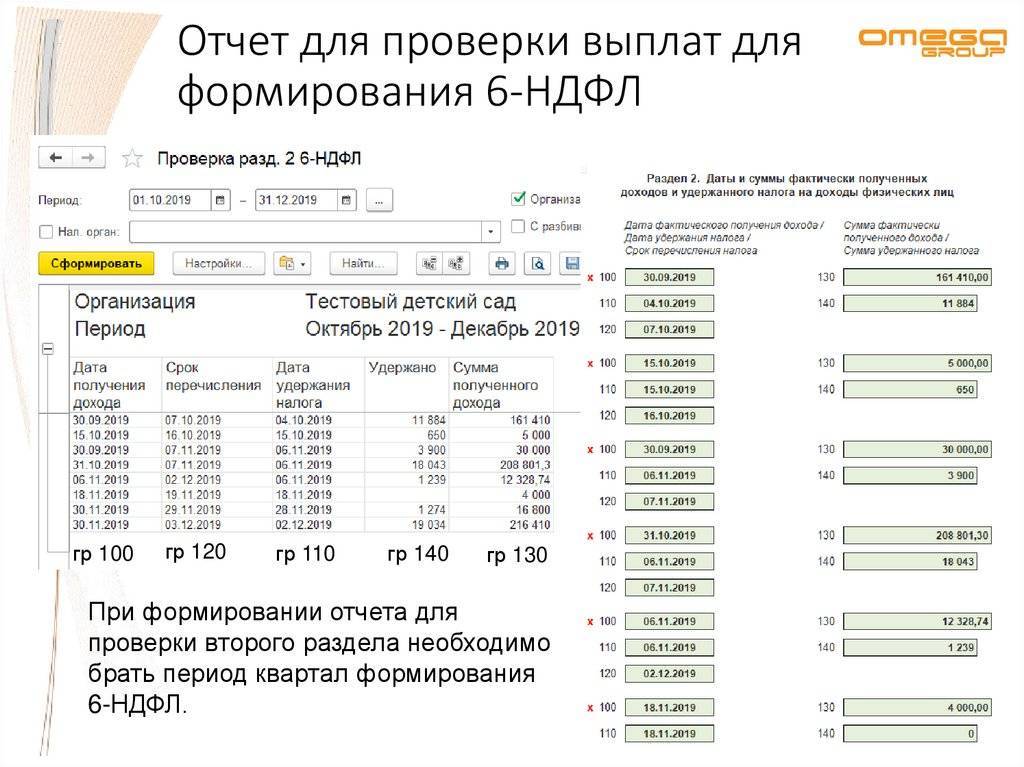

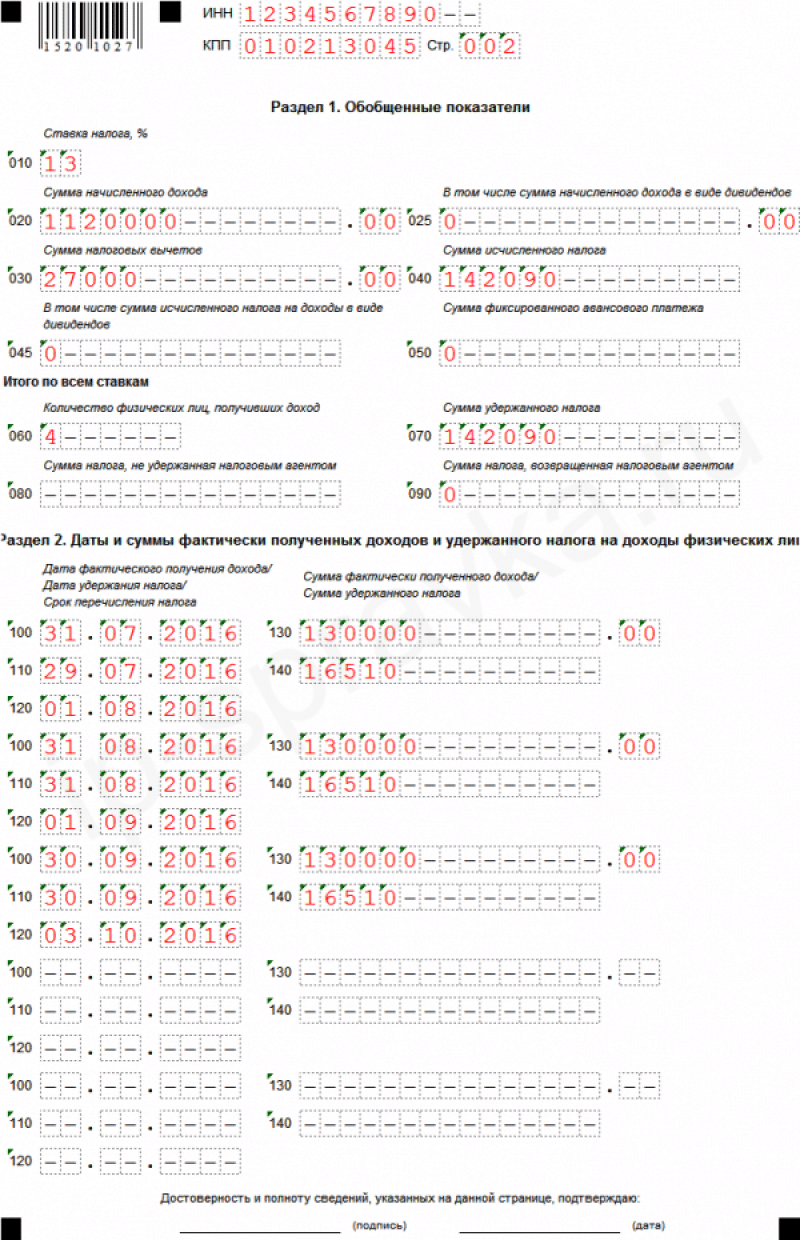

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого

Здесь очень важно не ошибиться с датами и суммами. Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140

Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Что такое НДФЛ

Аббревиатура НДФЛ – это сокращенно налог на доходы, полученные физлицами, т. е. сумма денег, которую индивидуальный предприниматель или юридическое лицо должно взыскать с наемных работников и уплатить государству в установленные законодательством сроки.

Аббревиатура НДФЛ – это сокращенно налог на доходы, полученные физлицами, т. е. сумма денег, которую индивидуальный предприниматель или юридическое лицо должно взыскать с наемных работников и уплатить государству в установленные законодательством сроки.

Как резидент, так и нерезидент несут обязательства перед государством и поэтому обязаны производить уплату налогов. Облагаются НДФЛ следующие виды дохода:

- заработная плата, которая начисляется наемному работнику в соответствии с трудовым контрактом;

- суммы вознаграждений;

- доход от сдачи в аренду любого объекта недвижимости;

- доход от продажи интеллектуальной собственности;

- призы, разнообразные дивиденды;

- дарение любого вида имущества в качестве наследства.

При этом каждый налогоплательщик обязан по результатам года или другого отчетного периода сдавать в налоговые органы отчет определенной формы. Одновременно с введением новой формы отчетности, Налоговая служба разработала контрольные соотношения 6-НДФЛ и 2-НДФЛ, по которым сверяются похожие документы перед сдачей.

Что делать при расхождении

Проводим проверку самостоятельно. Допустим, бухгалтер обнаружил несоответствия. Следуйте инструкции:

- Проверьте, правильно ли внесены данные в отчетную форму. Возможно, допущена опечатка.

- Выявите, какое из значений верное. То есть определите, где была допущена ошибка (в какой форме).

- Исправьте ошибку в отчете. Подготовьте корректирующую отчетность за предшествующие периоды, если ошибка допущена в квартальной форме расчета.

- Внесите исправления в бухгалтерском учете при необходимости.

Если расхождения выявлены уже после сдачи отчетов в ИФНС, то придется исправить ошибки, направив корректировку. А вот как объяснить налоговой расхождения в 6-НДФЛ и 2-НДФЛ — подайте в ИФНС пояснительную записку и изложите в ней причину расхождения. Отметим, что при подаче корректировки с исправлениями ошибок подавать пояснения не обязательно.

Как сверить 2-НДФЛ с расчетом 6-НДФЛ

«Доходные» справки 2-НДФЛ подают в ИФНС, когда закончится отчетный год (речь о справках с признаком «1»), а отчетность 6-НДФЛ сдается ежеквартально нарастанием с начала отчетного года. Понятно, что соотнести 2-НДФЛ можно только с годовым 6-НДФЛ, а сверять эти формы между собой поквартально не выйдет.

Как заполнить справку 2-НДФЛ с учетом контрольных соотношений и 6-НДФЛ? Основное различие между формами в следующем: 2-НДФЛ заполняются за весь год индивидуально на каждое физлицо, получившее доход, а форма 6-НДФЛ содержит уже обобщенные сведения о доходах, вычетах и налоге отчетного периода.

На сегодня пока не принимались новые контрольные соотношения 2-НДФЛ и 6-НДФЛ. Пример действующих взаимоувязок содержится в письме ФНС РФ от № БС-4-11/3852. Это соотношения для расчета 6-НДФЛ, предназначенные как для проверки внутренних показателей, так и для сопоставления данных расчета с другими формами, включая 2-НДФЛ. Указанные междокументные соотношения и следует использовать для сверки показателей отчетов 2016 года.

Прежде чем мы рассмотрим, в чем должны сойтись 2-НДФЛ и 6-НДФЛ, напомним, что 6-НДФЛ включает два раздела: первый собирает обобщенные показатели нарастающим итогом, во втором данные указываются за последние 3 месяца. С 2-НДФЛ сверяется только раздел 1 расчета. По какой ставке налога проводится сверка тоже надо учитывать, если НДФЛ взимался по разным ставкам: в разделе 1 расчета 6-НДФЛ показатели строк 020-050 относятся к конкретной ставке в строке 010, а 060-090 суммируют показатели для всех применяемых ставок НДФЛ.

Это интересно: Что такое код вычета 114 в справке 2-НДФЛ

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета. Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет. В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета. Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Контрольные соотношения 6-НДФЛ и 2-НДФЛ: письмо ФНС

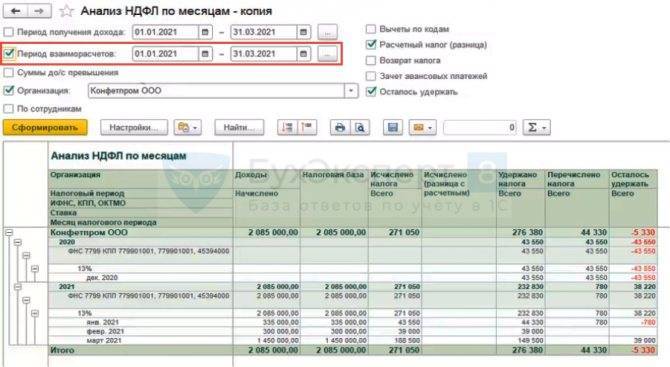

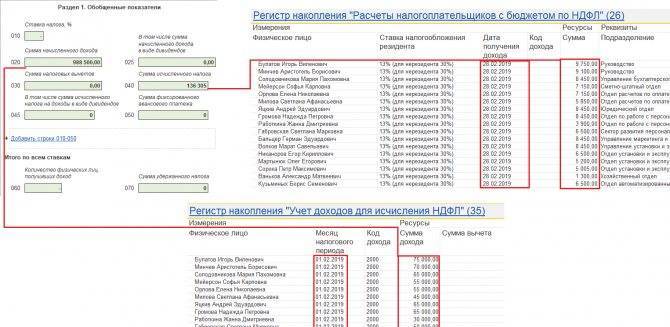

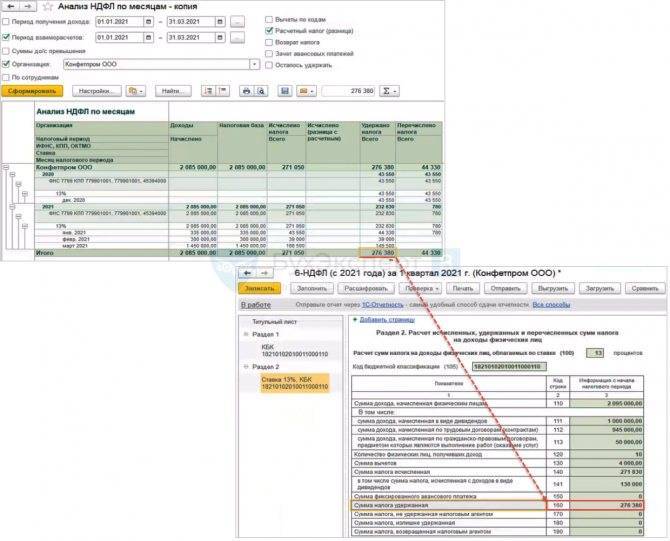

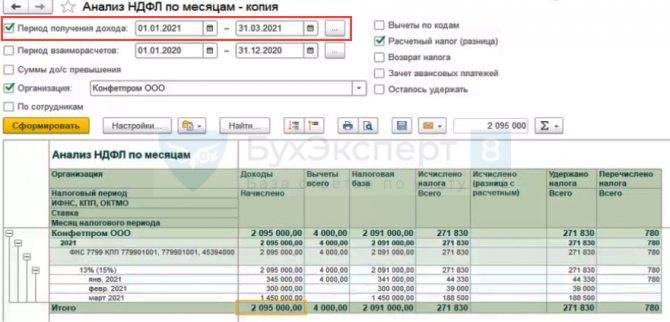

При автоматизированном учете ее формирование происходит вместе с разными приложениями в программе «1С:Бухгалтерия 8», на основании показателей, которые поступают из программы «1С:Зарплата и управление персоналом 8». Заносятся в эту программу они из первичных документов.

При автоматизированном учете ее формирование происходит вместе с разными приложениями в программе «1С:Бухгалтерия 8», на основании показателей, которые поступают из программы «1С:Зарплата и управление персоналом 8». Заносятся в эту программу они из первичных документов.

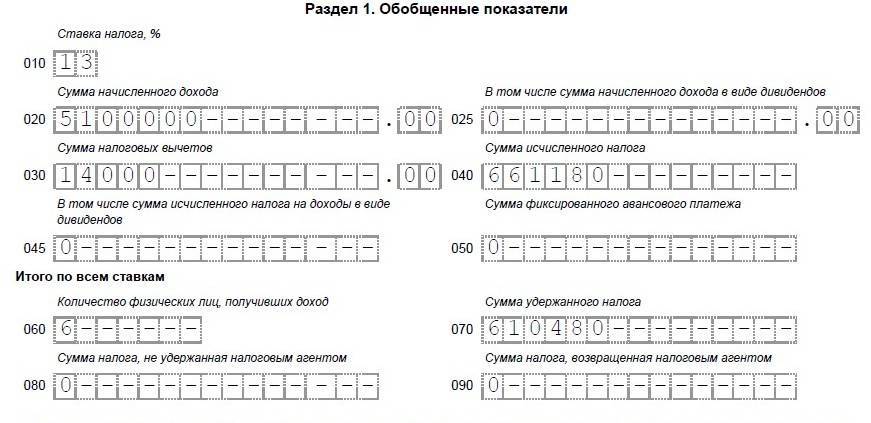

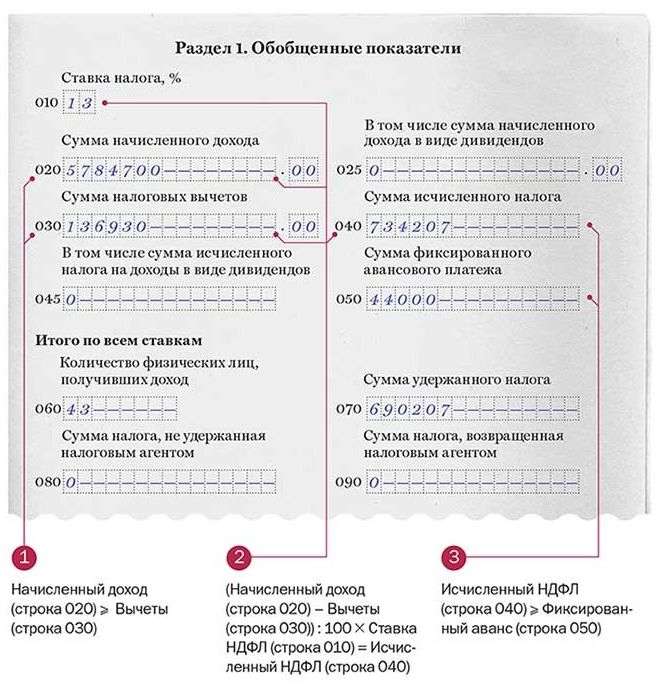

Производить проверку контрольных соотношений 6-НДФЛ лучше по формулам, разработанным налоговиками. Это обеспечит надежность осуществляемой проверки. Если будут обнаружены расхождения, то на должностных лиц компании наложат штраф в размере 500 руб. за каждую форму с недостоверной информацией.

При осуществлении проверки контрольных соотношений 6-НДФЛ и 2-НДФЛ самое главное – это сверка соотношения данных в самих формах и налога, определенного расчетным путем. Как проверить формы? Контрольные соотношения 6-НДФЛ и 2-НДФЛ за год проверяются по таким пунктам:

- Первое соотношение. Графа 020 финформы 6-НДФЛ = суммарному значению строк «Общая сумма доходов» во всех формах 2-НДФЛ в которую включаются также и суммы начисленных дивидендов, полученных от манипуляций, производимых с ценными бумагами.

- Второе соотношение. Цифра, указанная в графе 025 раздел 1 финформы 6-НДФЛ = сумме доходов, отраженных по коду 1010 во всех формах 2-НДФЛ.

- Третье соотношение. Графа 040 раздела финформы 6-НДФЛ = сумме строк «Размер суммы налога исчисления» с финформ 2-НДФЛ.

- Четвертое соотношение. Графа 080 раздела 1 финформы 6-НДФЛ по сумме = строками всех форм 2-НДФЛ.

- Пятое соотношение. Графа 060 финотчета 6-НДФЛ = числу лиц, состоящих в трудовых отношениях с подотчётным субъектом, которым предоставляются формы 2-НДФЛ.

При заполнении формы 6-НДФЛ контрольные соотношения, новые показатели сверки данных подлежат обязательной проверки. За неправильное составление отчетов или несовпадение основных соотношений предпринимателя оштрафуют.

Выплаты по ГПД в 6-НДФЛ

Вознаграждения по гражданско-правовым договорам нужно включать в расчет 6-НДФЛ начиная с отчетного периода, в котором они были выплачены физлицу, поскольку днем фактического получения таких доходов является дата их выплаты.

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет. В разд

1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

В разд. 1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчетного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам;

- в поле 021 указать первый рабочий день, следующий за днем выплаты вознаграждения;

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчета 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчета за период, в котором была выплата, и до окончания отчетного года следующим образом:

- в поле 100 – указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110 – общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113 – облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120 – общее количество физлиц, которые получили выплаты, отраженные в поле 110;

- в поле 130 – общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140 – сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160 – общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Если вознаграждение по гражданско-правовому договору выплачено в последний день отчетного периода, срок уплаты НДФЛ с него будет истекать в следующем отчетном периоде. В таком случае вознаграждение нужно отразить в разд. 2 расчета 6-НДФЛ за тот период, в котором оно выплачено, без отражения в разд. 1 этого расчета. В разд. 1 выплата вознаграждения будет отражена в расчете за следующий отчетный период.

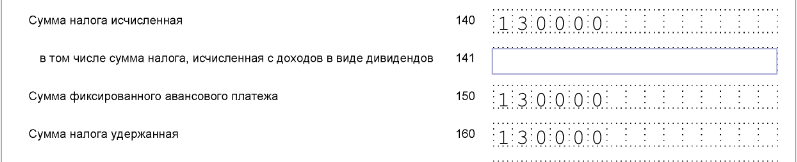

Как проверить контрольные соотношения

Вот краткий обзор, как проверить контрольные соотношения 2-НДФЛ и 6-НДФЛ в 2021 году и предоставить в контролирующие органы безошибочно заполненный бланк. На основании упомянутого письма ФНС, в таблице собрали сведения о том, какие показатели 6-НДФЛ и 2-НДФЛ должны сходиться, и о вероятных допущенных ошибках.

Какое контрольное соотношение должно быть выполнено | Какая ошибка допущена в отчете |

|---|---|

| Значение в строке 110 > или = строки 130 | Завышена величина примененных налоговых вычетов |

| (стр. 110 – стр. 130) / 100% × стр. 100 = значению строки 140 | Если равенство не выполнено, то расчетное значение налога на доходы физических лиц исчислено неверно |

| стр. 140 > или = стр. 150 | Если значение в строке 150 больше величины по строке 140, то фиксированный аванс завышен |

| В отчетном периоде строка 110 для указанной ставки = сумме строк «общая сумма дохода» по этой же ставке в справке о доходах | Завышена либо занижена налоговая база для расчета |

| Общая величина доходов с кодом 1010 (дивиденды) в справке = значению по строке 111. Применимо к годовому расчету | Если равенство нарушено, то величина дивидендов рассчитана неверно |

| Налоговая инспекция однозначно отвечает на вопрос, есть ли контрольные соотношения 140 строки и 2-НДФЛ «сумма налога исчисленная» — равенство должно выполняться | Если показатели не равны, то исчисленный налог на доходы физических лиц либо завышен либо занижен |

| Строка 170 = сумме строк «сумма неудержанного налога» по всем приложениям (количество приложений совпадает с количеством физических лиц, в пользу которых осуществлялись выплаты) | Некорректно отражен неудержанный налог. Контролирующие органы вправе прислать требование о расхождении в 6-НДФЛ и 2-НДФЛ суммы налога, не удержанного в адрес налогового агента |

| В справке «налоговая база» = «общая сумма дохода» – сумма всех примененных налоговых вычетов. Рассчитывается отдельно для каждой ставки | Если равенство неверно, то налоговая база рассчитана некорректно |

| В приложении 1 к расчету за отчетный период «сумма налога исчисленная» – «налоговая база» × налоговая ставка / 100 | Если погрешность больше одного рубля, то налог на доходы ФЛ либо завышен, либо занижен |

| В справках о доходах: (сумма всех строк «сумма дохода» – суммарное значение всех вычетов) × ставка / 100 – «сумма исчисленного налога» не больше 1 рубля | Если неравенство не выполнено, то указанный в форме налог не соответствует расчетному |

| «Сумма дохода, с которого не удержан налог» × ставка / 100 – «сумма неудержанного налога» | Если отклонение больше рубля, значение неудержанного обязательного платежа не соответствует расчетному |

| Общий показатель дохода раздела 2 справки = сумме всех строк «сумма дохода» в приложении «Сведения о доходах и вычетах по месяцам» | Ошибка в расчетном значении отраженного дохода |

| «Сумма дохода, с которого не удержан налог» | Если начисление, с которого не удержали налог на доходы, больше общего, то показатель рассчитан неверно |

| Количество физических лиц равно количеству приложений 1 | Возможна ошибка в заполнении бланка |

| Общее значение вычетов в справке 1 и в приложении «сведения о доходах» равно значению строки 130 расчета | Показатель вычетов не соответствует расчетному |

| Для каждой налоговой ставки значение в строке 150 = сумма строк «сумма авансовых платежей» в приложении 1 | Если равенство не выполняется, то показатель авансовых платежей не соответствует расчету |

Соотношения между отчетами

Чтобы определить корректность подаваемых сведений, бухгалтер, основываясь на разъяснениях фискального органа, сравнивает значения сформированных отчетных документов. Рассмотрим, как именно это происходит на примере таблицы:

| Данные по НДФЛ-6 (раздел №1) | Показатели по НДФЛ-2 |

| Начисление по доходам | Сумма показателей доходов по конкретным сотрудникам и дивидендам по ценным бумагам |

| Стр. 025 раздела №1 | Сумма показателей по кодам 1010 по НДФЛ2 и Приложения №2 |

| Стр. 040 | Сумма налоговых начислений и стр. 030 Приложения |

| Стр. 060 | Сведения по количеству всех работников по НДФЛ2 |

| Стр. 080 | Сумма показателей по неудержанным налогам и стр. 034 Приложения |

Что такое контрольные соотношения

Все работодатели, осуществляющие выплаты физическим лицам, отчитываются в налоговую инспекцию о начисленных доходах и об исчисленном подоходном налоге по двум основным формам:

- расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (ежеквартальная форма);

- справка о доходах и суммах налога физического лица (форма является годовой).

Контролирующие органы разработали методику для проверки взаимосвязанных показателей в указанных документах. Формула является контрольным соотношением и принимает значение «истина», если данные в отчетах соответствуют друг другу. По регламентам, разработанным контролирующими органами, ключевые показатели предоставляемых форм должны соответствовать друг другу.

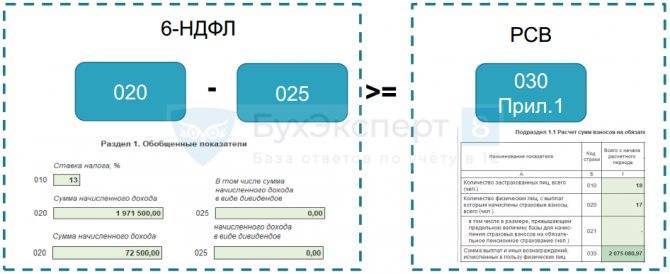

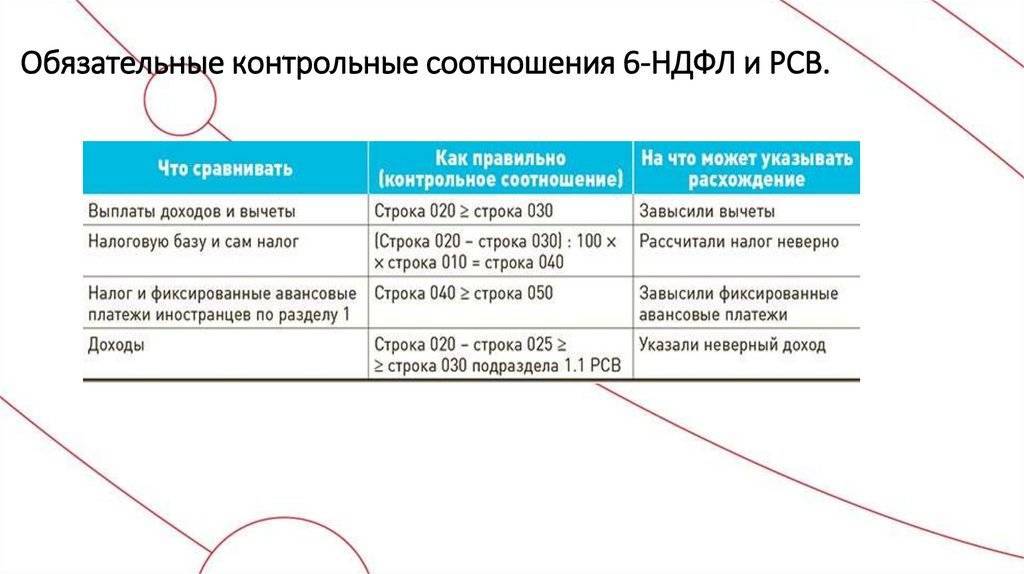

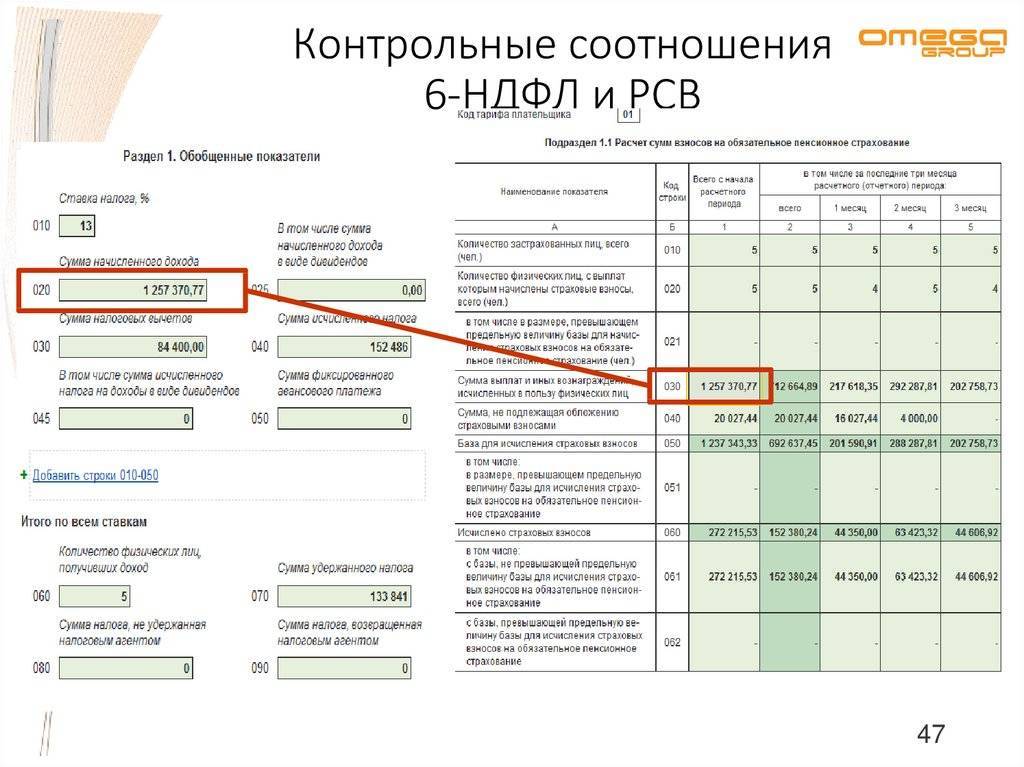

Какие показатели сравнивать в 6-НДФЛ и РСВ

13 марта 2017 года ФНС опубликовало письмо № БС-4–11/4371 с требованиями по соотношениям между отчётами РСВ (расчёт страховых взносов) и 6-НДФЛ.

Известно, что с 2017 года на ФНС возложена обязанность администрирования страховых взносов. Для взаимоувязки показателей отчёта РСВ и 6-НДФЛ налоговая инспекция разработала две позиции:

- кто сдаёт 6-НДФЛ, тот обязан отчитываться по РСВ;

- доходы по компании без дивидендов, то есть разница между начисленным доходом (стр. 020) и начисленными дивидендами (стр. 025) формы 6-НДФЛ должна быть больше или одинаковой с суммой, проставленной в стр. 030 подраздела 1.1 раздела 1 РСВ.

Контрольные соотношения между 6-НДФЛ и РСВ: строка 030 из РСВ должна равняться строке 020 в 6-НДФЛ

Надо помнить, что расхождение между суммами, внесёнными в 6-НДФЛ, и суммами в РСВ не всегда свидетельствуют об ошибке. Например, суммы выплат по договорам гражданско-правового характера всегда облагаются налогом на доходы и не всегда на них начисляются страховые взносы. Поэтому необходимо тщательно анализировать каждую ситуацию.

Письма с разъяснениями ФНС помогают бухгалтерам правильно составлять отчётность и предугадывать действия налоговых инспекторов. Бесспорно, в интернете можно найти сервисы, помогающие проверить соотношения показателей отчётности в электронном варианте, однако стоит научиться осуществлять такие проверки самостоятельно. Если перед отправкой форм 6-НДФЛ и РСВ проконтролировать соответствие данных по приведённому выше алгоритму, претензий налоговых органов не последует.

Если есть расхождения в формах

Перед отправкой документа рекомендуется провести сверку самостоятельно, используя приведенные соотношения. Предположим, что бухгалтер нашел несовпадение данных. В этом случае:

- Проверьте нет ли в бланках опечатки.

- Выясните, какое значение верное — в справке или в расчете.

- Устраните выявленную неточность и сделайте корректировку за предыдущие периоды при необходимости.

- Внесите исправления в бухгалтерский учет.

Если обнаружено несоответствие в уже поданном отчете, необходимо в ФНС подать корректировку. Есть способ, как объяснить налоговой расхождения в 6-НДФЛ и 2-НДФЛ, — направить в инспекцию пояснительную записку, где разъяснены причины расхождений.