Существующие нюансы получения вычета

Каждый родитель должен знать, что при получении стандартных вычетов существуют определённые нюансы, которые стоит учитывать.

- Прекращение брачных отношений между налогоплательщиками не является основанием для отказа в использовании вычетов. Но родительские права должны быть сохранены. Кроме того, один из бывших супругов может отказаться от вычета в пользу второго. Для этого необходимо написать соответствующее заявление.

- Для получения льгот не иметь разницы, рождены дети в браке или нет. Также не имеет значения, что дети рождены в последующих браках обоих родителей;

- Оба родителя имеют право на получение налоговых льгот. Они не должны быть лишены родительских прав в отношении своих детей. При каждом новом трудоустройстве необходимо заново оформлять вычеты.

Коды инвестиционных вычетов

Основная часть этих вычетов связана с операциями, имеющими достаточно ограниченное распространение. Их коды используют для составления справок 2-НДФЛ профессиональные участники рынка ценных бумаг. У большинства обычных работодателей эти коды не востребованы.

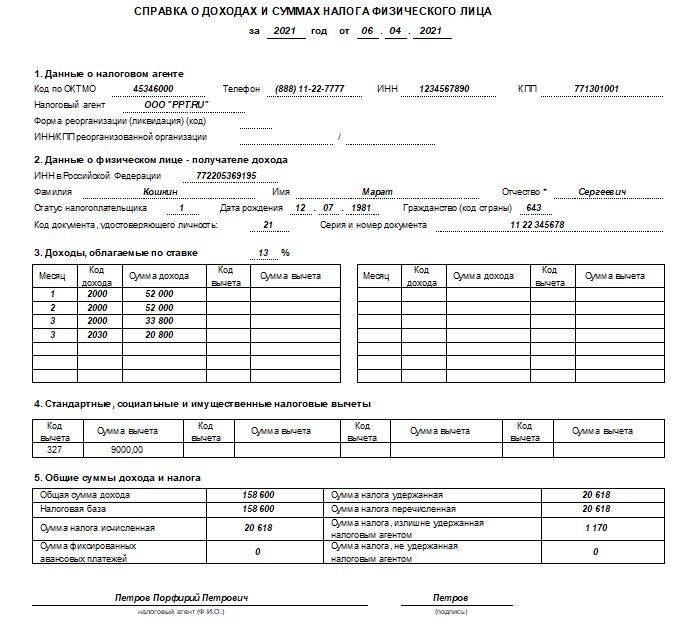

Интерес среди этой группы для обычного работодателя может представлять только вычет с кодом 601 по доходам в виде дивидендов. С января 2018 года, как уже было отмечено выше, был введен новый инвестиционный вычет с кодом 619.

С 01.01.2018 также обновились коды доходов налогоплательщиков, указываемые в справке 2-НДФЛ. Подробности см. здесь.

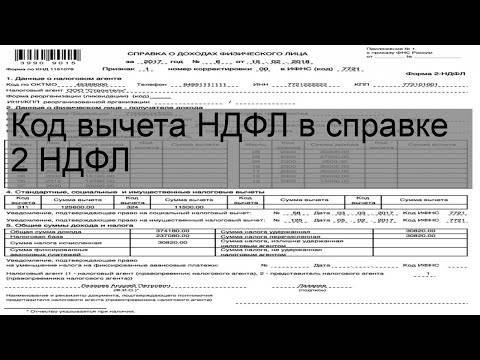

Расшифровка кодов вычета в справке 2-НДФЛ на 2021 год

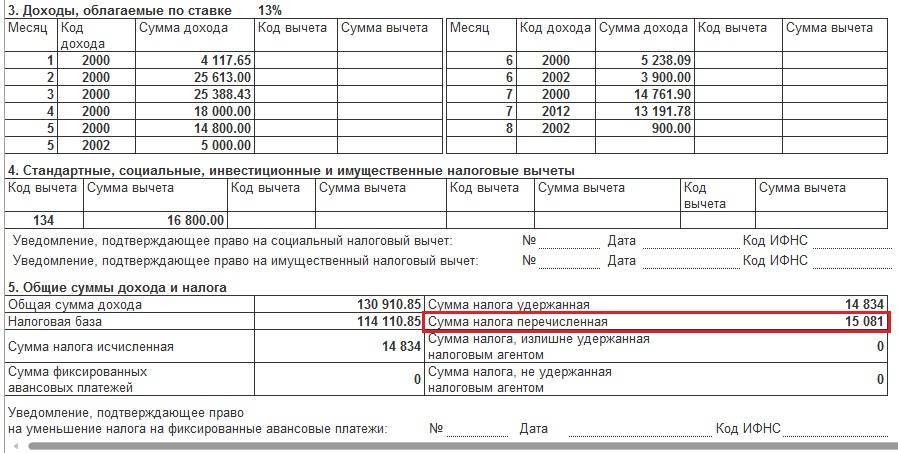

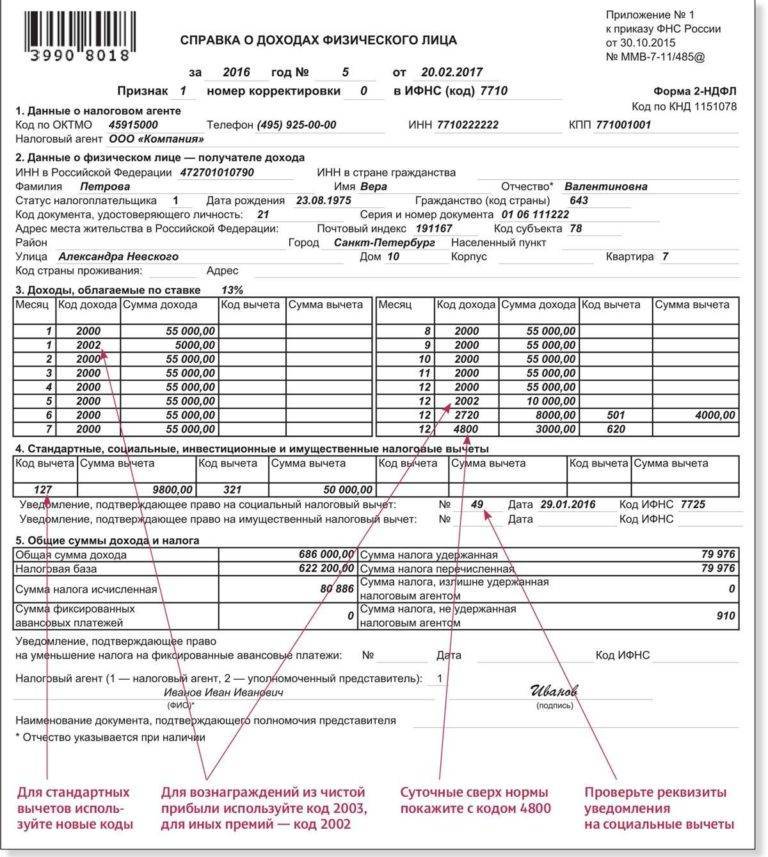

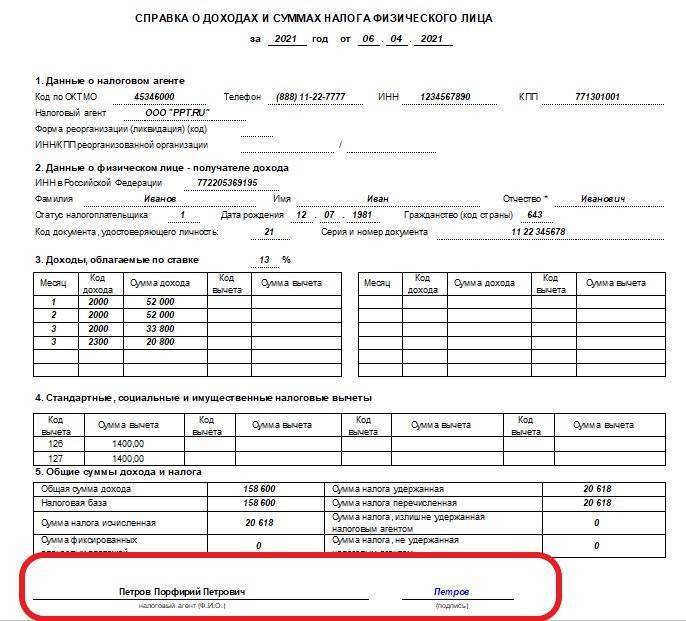

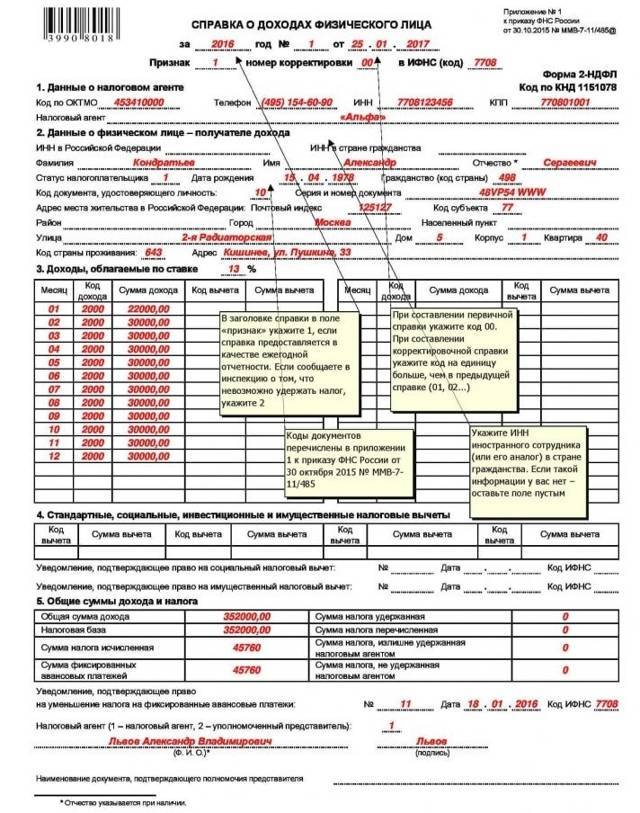

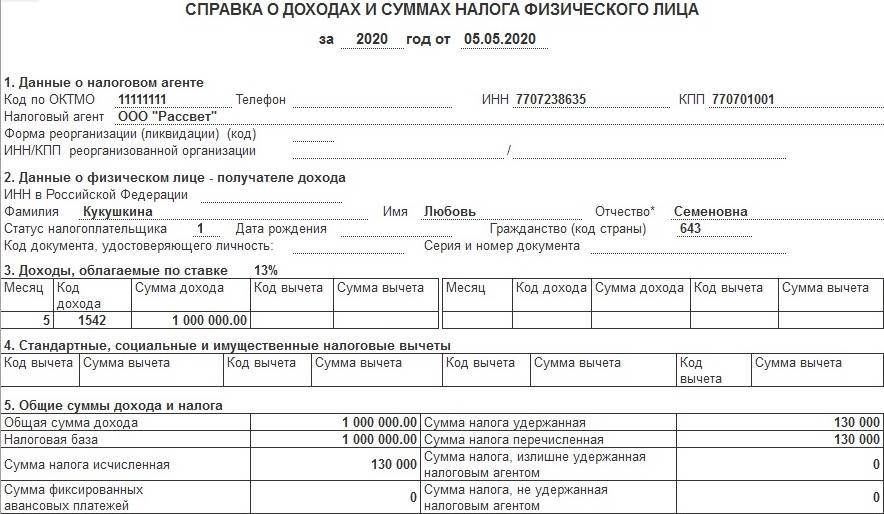

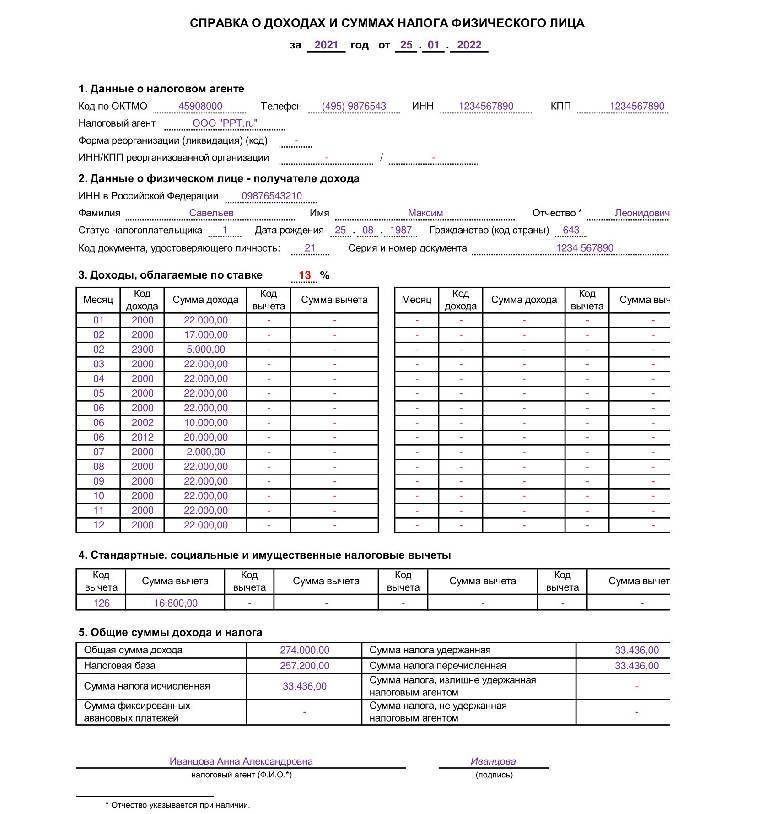

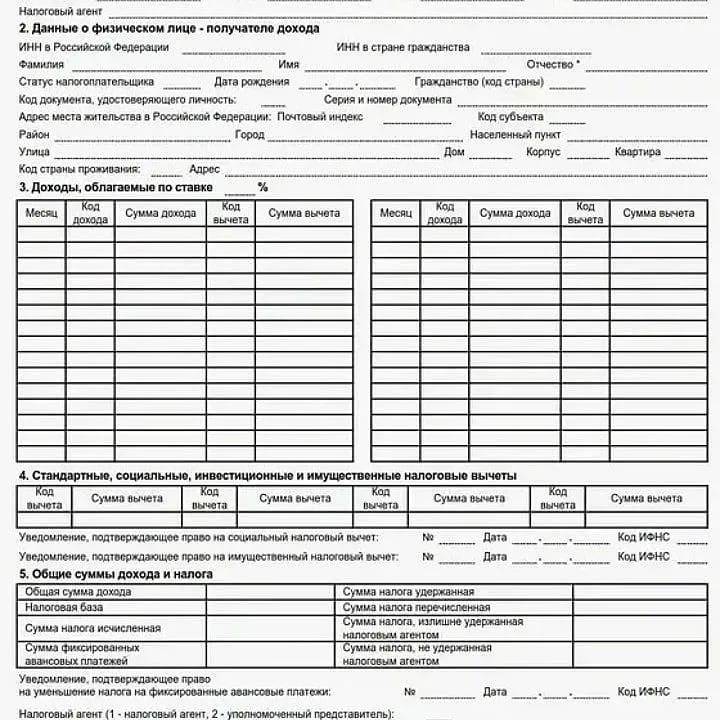

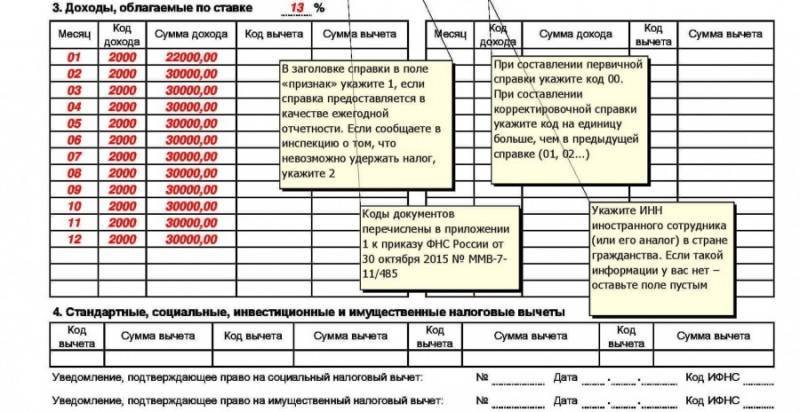

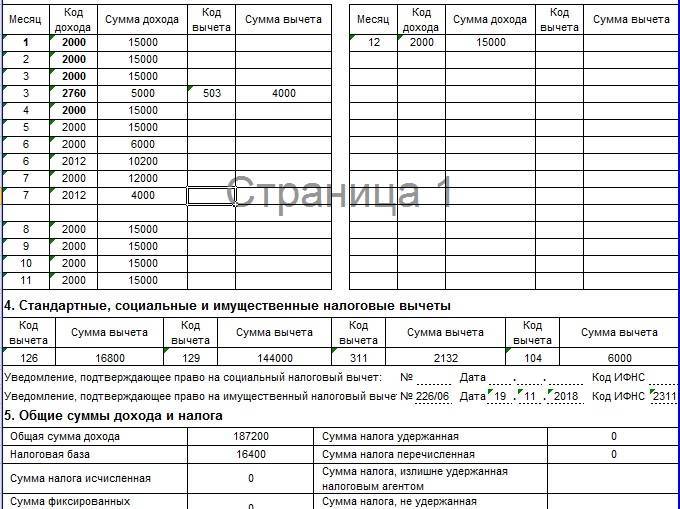

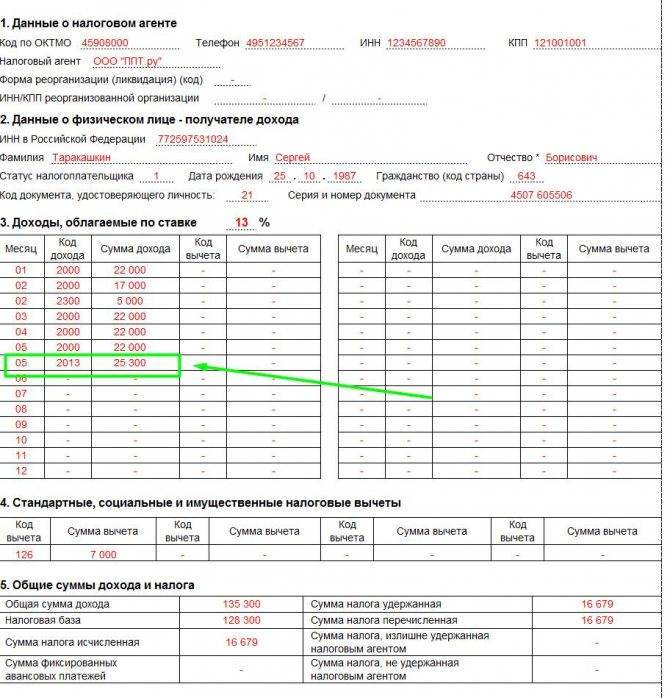

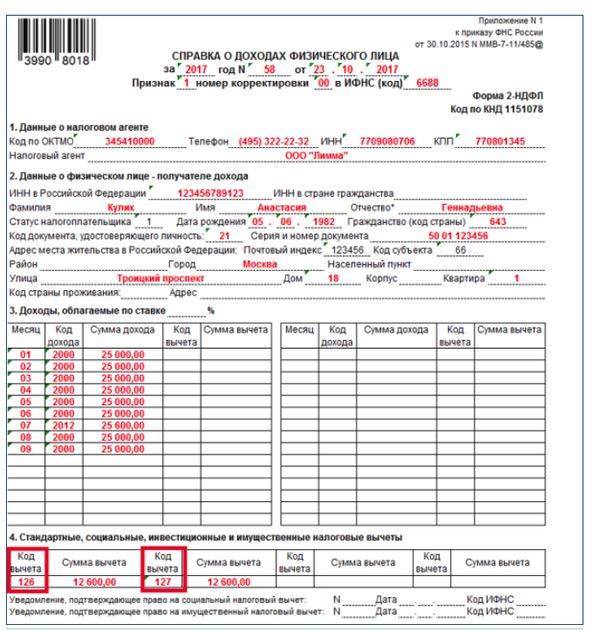

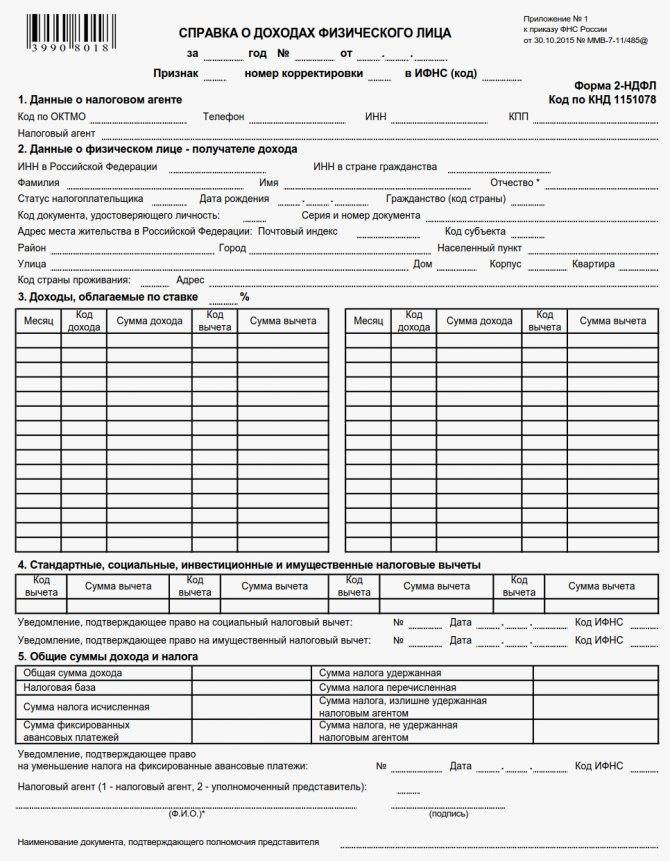

- Признак. Если справка имеет обычную форму, то ставится 1. Если же нет возможности удержать НДФЛ, то ставится 2.

- Номер корректировки. Если сдаете первый вариант справки, то ставится 00. При последующих корректировках ставится 01, 02 и так далее. Если же это аннулирующая справка, то ставится 99.

- Код ИФНС. Узнать его можно на официальном сайте ФНС nalog.ru.

- Код ОКТМО. Зависит от гражданства. Его так же можно узнать на сайте ФНС.

- КПП, ИНН и налоговый агент. В графе «Налоговый агент» ставится название организации – к примеру, ООО «Кристалл». Если речь идет об организации, то проставляется КПП и ИНН, если же справка заполняется ИП, то проставляется только ИНН.

- ФИО работника. Если у работника сменилась фамилия, то следует указать в справке ее новый вариант. При этом следует помнить, что в налоговой может и не оказаться новой фамилии работника – для этого приготовьте ксерокопию его паспорта. В случае с иностранными работниками ФИ проставляются латинскими буквами.

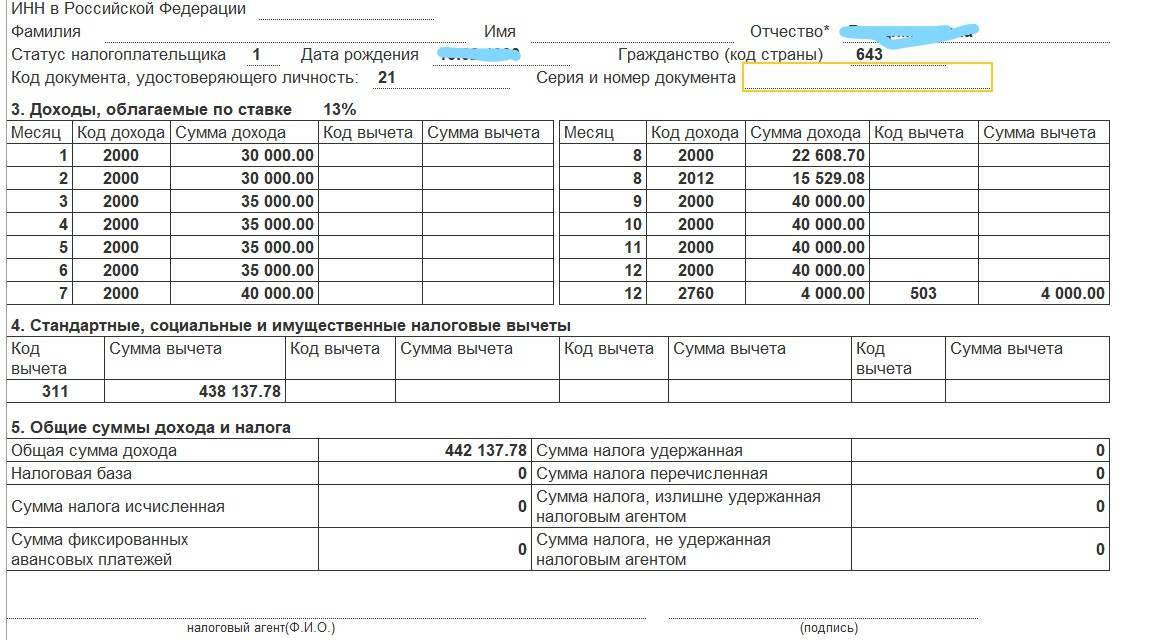

- Статус налогоплательщика. Если работник пробыл на территории России 12 месяцев, то ставят цифру 1, если менее 183 дней, то цифру 2. В случае с высококвалифицированным работником ставят цифру 3.

- Гражданство. В случае, если работник является гражданином РФ, ставят код 643. Серия в паспорте и означает гражданство.

- Код документа, который удостоверяет личность. Как уже было сказано ранее, каждый документ в справке имеет свой номер, код паспорт – это цифра 21.

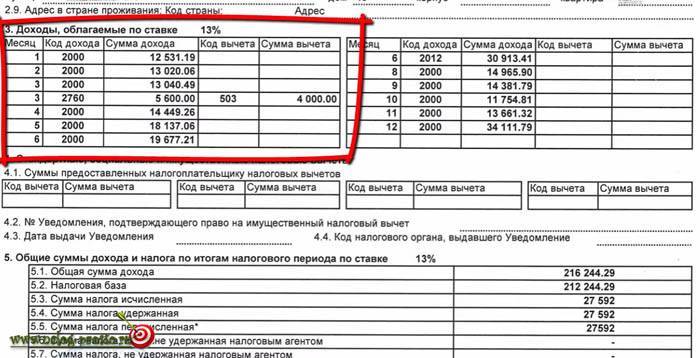

- Адрес места жительства. Здесь прописывается адрес регистрации работника. Что же до места жительства, то этот адрес не прописывается.

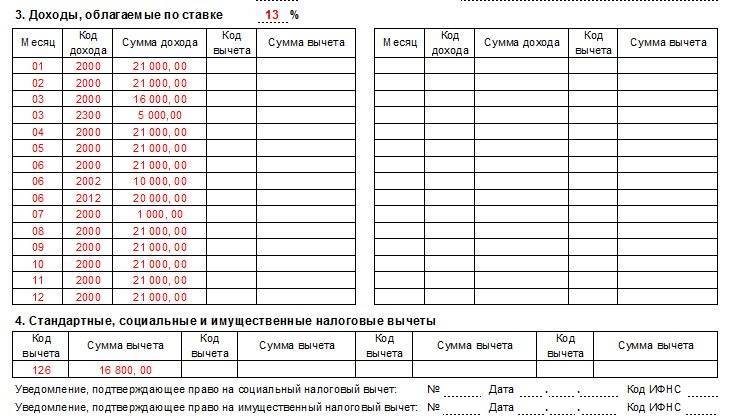

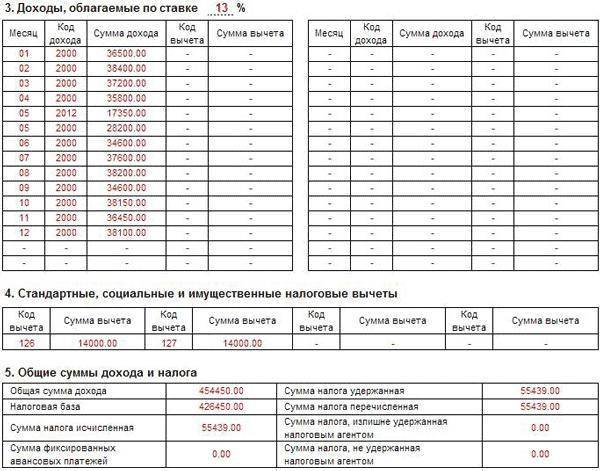

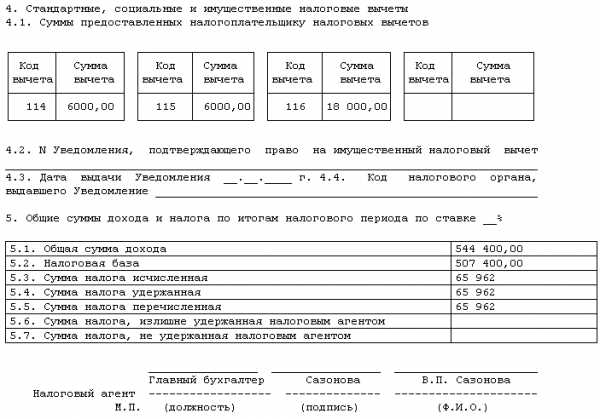

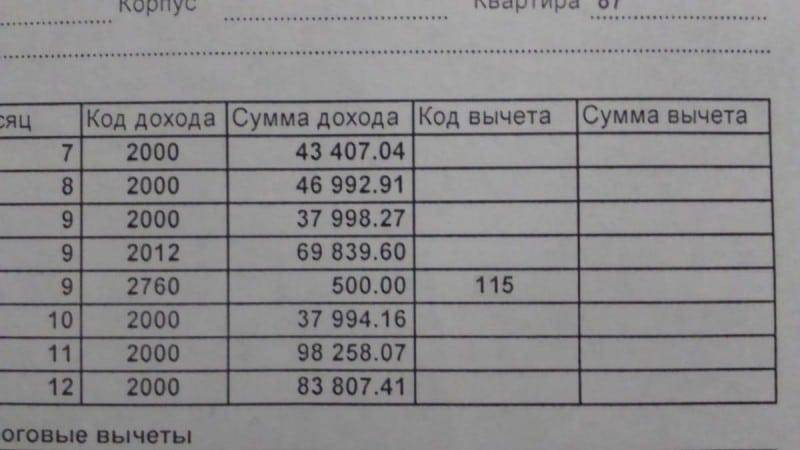

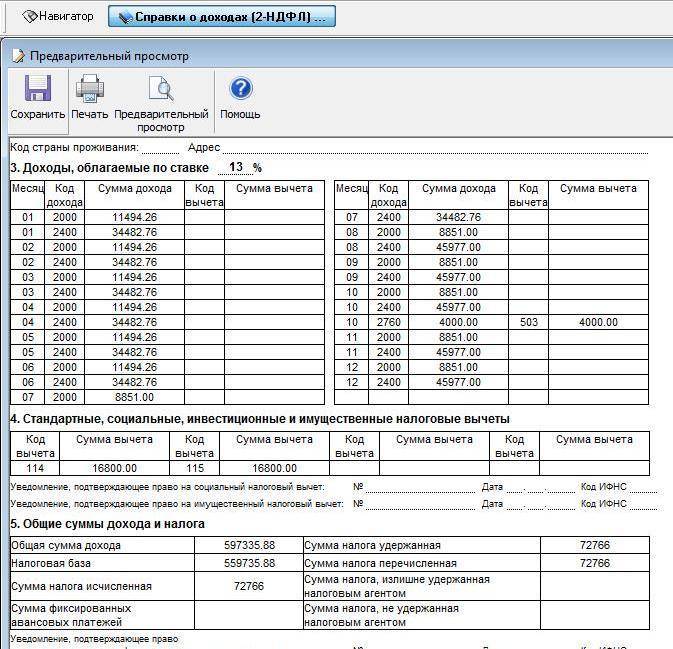

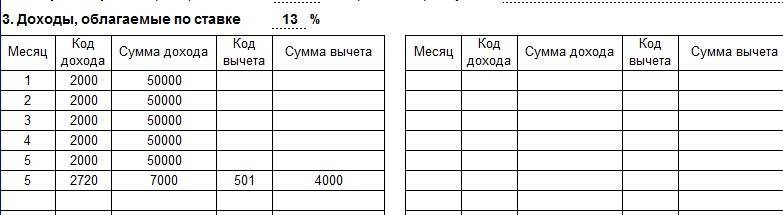

- Облагаемые доходы. Ставятся коды, соответствующие доходам работника.

- Налоговые вычеты. Ставятся коды, соответствующие вычетам работника.

- Общие суммы налога и дохода. Подводятся итоги по налоговым вычетам и доходам.

Рекомендуем прочесть: окончание дознания по делам по которым производство предварительного следствия обязательно

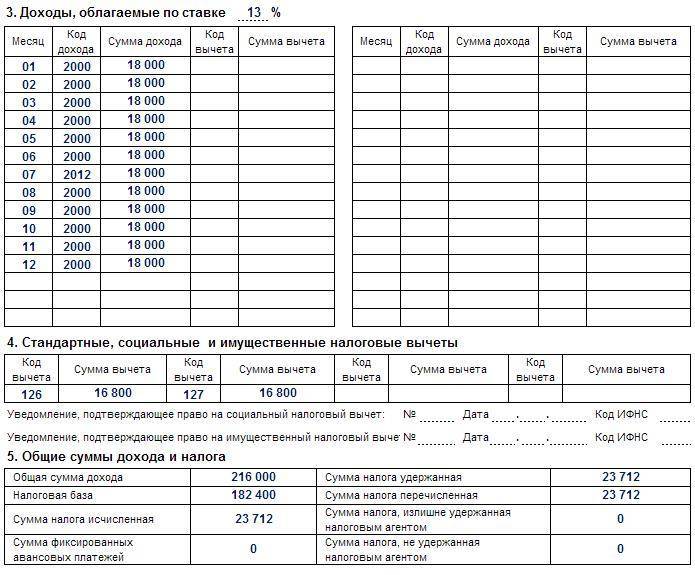

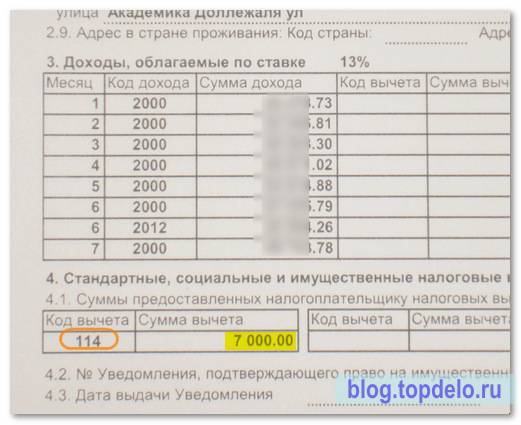

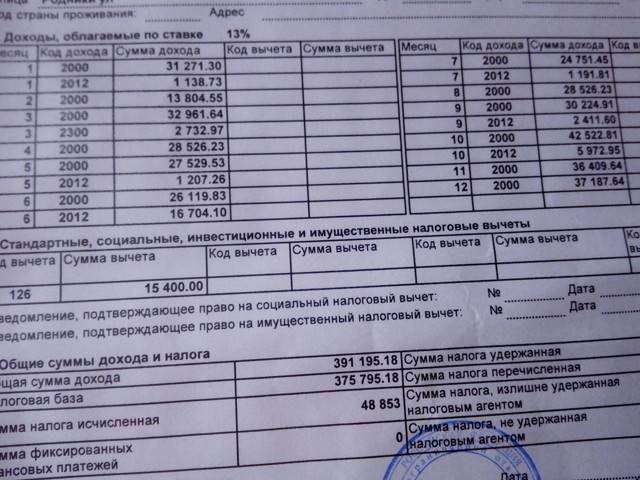

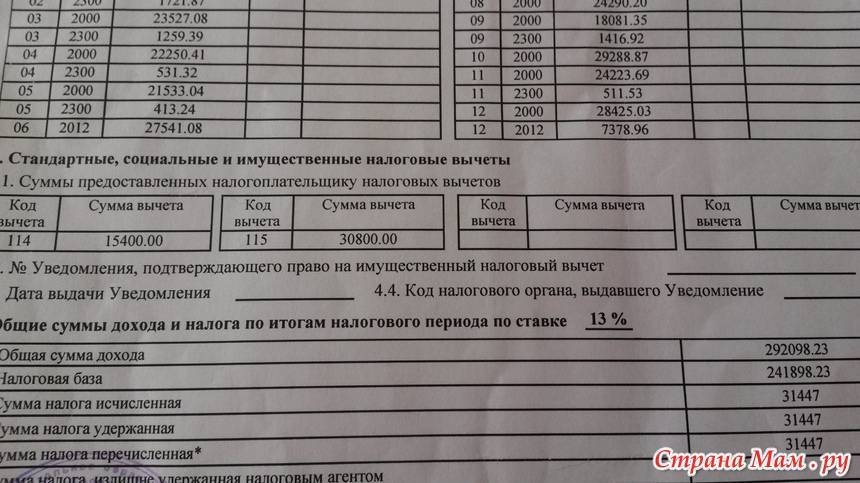

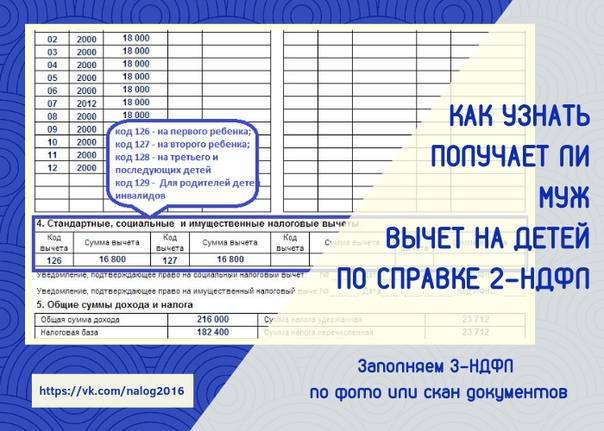

Отражение вычетов в справках

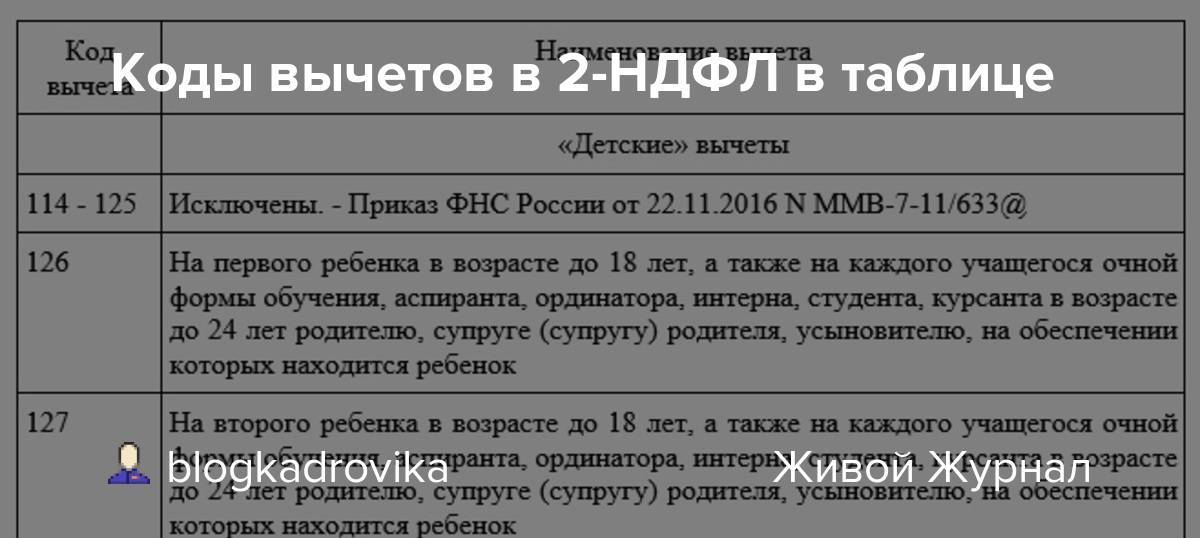

Наиболее распространенными считаются вычеты на детей, первого и второго, которые отображаются в документации соответствующими кодами:

- Код 114 — в справке 2-НДФЛ этот код означает, что налоговый вычет полагается на первого ребенка, которому еще не исполнилось 18/24 лет.

- Код 115 говорит о том, что возврат осуществляется родителям второго несовершеннолетнего ребенка, студента. Студентам предъявляются следующие требования: обучение осуществляется на платной основе в заведении любого уровня аккредитации — институт, университет, техникум и так далее.

В случае неверного указания кода вычета заявитель может получить отказ в его предоставлении или расчет будет произведен неверно: налогоплательщик недополучит сумму налога или ему будет начислен излишек. В этой ситуации ответственность несет налоговый агент-работодатель. При обнаружении ошибки он в течение 10 дневного срока обязан известить своего работника о факте неверного указания кода.

Если была обнаружена переплата, из зарплаты сотрудника будет вычтена сумма излишка. Невыплаченная сумма вычета поступит на банковский счет заявителя, а в случае задержки выплаты будет начисляться пеня за каждый день просрочки.

Оформление налогового вычета по коду 114 или 115 – достаточно простая и нетрудоемкая процедура, особенно если она проходит по месту работы родителей ребенка или одного из них. Воспользоваться ей может только гражданин РФ, имеющий статус резидента – официально проживающий на территории страны не менее 183 дней в году.

Зачем применяются кодовые значения по вычетам

В справке 2-НДФЛ нередко фигурируют не просто буквенные обозначения, но и различные коды. Они представлены трехзначными и четырехзначными цифрами, и у пользователей часто возникают вопросы, зачем нужны эти элементы. На самом деле, практически каждый налогоплательщик, который имеет детей, владеет имуществом, получает материальную помощь или находится в прочих обстоятельствах, получает вычеты. Т. е. это те суммы, которые не подлежат обязательному налоговому обложению. Их использование позволяет понять, какие суммы выступают в качестве базы для внесения выплат, а какие величины таковыми не являются.

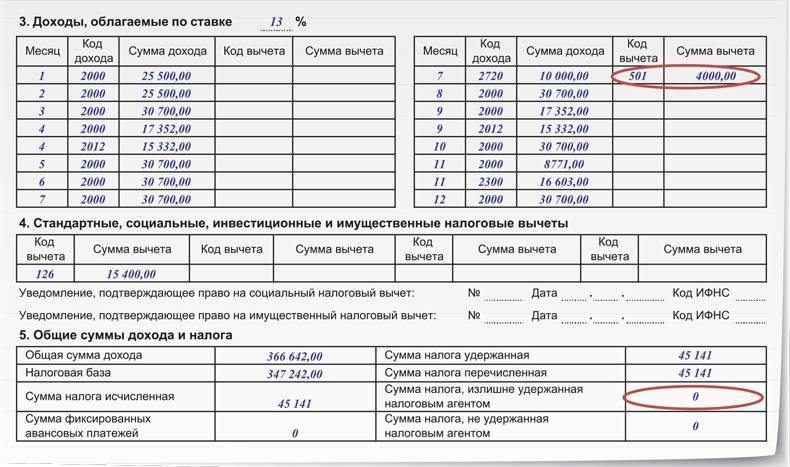

Образец справки 2НДФЛ

Самые распространенные кодовые значения

В 2017 годовом периоде данная законодательная база потерпела некоторые изменения, но коды остались прежними:

- 104. Это классический вычет, который равняется 500 рублям и полагается лицу, имеющему непосредственное отношение к одной из категорий, указанных в п. 1 218-й ст. НК РФ. Код 104 500 в декларации – это простое значение, которое определить не составит труда.

- Мы рассмотрели, что значит 104. И 105 – что это такое? Под данным номером в действующем законодательстве фигурирует вычет в 3000 р. на плательщика, который также относится к определенной категории. Их подробный перечень перечислен в ст. 218 Налогового кодекса РФ.

- 114. Это стандартный тип вычета, который предоставляется гражданам на первого ребенка.

- Код вычета 115. Его предоставление осуществляется для семей, в которых родился второй ребенок.

- 116. Это кодовое значение проставляется в том случае, когда речь идет о предоставлении вычета на третьего малыша и на каждого последующего из детей в семье.

- Код вычета 117. Это значение имеет место быть тогда, когда законодательство предусматривает послабление на ребенка, который родился с группой инвалидности (1 или 2) или приобрел ее после рождения.

- 118. Это вычет в двойном размере на детей до 24 лет, которые обучаются в рамках очной формы. Данное послабление предусмотрено для единственного родителя.

- 122. Данный вычет предусмотрен в той ситуации, если ребенок не достиг возраста 18 или 24 лет и обучается на очной форме. Послабление предоставляется одному из родителей в случае, если другой родитель отказался от его получения и может подтвердить данный факт в документальном порядке. Речь идет о вычете, полагающемся на первого ребенка.

- 123. Вычет такой же, как и в прошлом случае, он дается в двойном размере, но его сумма больше, поскольку он идет на второго ребенка.

- Код 222. Он означает сумму убытка в рамках проведения определенных бухгалтерских манипуляций.

Это основные вариации вычетов на детей, а помимо этого, предусмотрено несколько иных вычетов:

- Имущественная группа регулируется Налоговым кодексом РФ, в частности – 220-1 ст. Здесь фигурирует три налоговых послабления – 311 (расходные направления на строительные нужды), 312 (издержки по процентам на займы целевого характера).

- Социальная группа. Она находится под четким регулированием 219-й ст. НК РФ. Здесь присутствует несколько направлений по вычетам. В частности, это ст. 320 (расходы налогоплательщика на обучение), 321 (затраты на обучение детей со стороны родителей и опекунов), 324 (направления по медицинским услугам).

- Профессиональные вычеты. Они указываются в 221-й ст. НК РФ. Это документально подтвержденная группа расходных направлений, которые возникли в ходе исполнения работ и предоставления услуг. Есть несколько групп: 403 (документально подтвержденные затраты), 404 (издержки, связанные с предоставлением гонораров авторского характера), 405 (суммы, находящиеся в пределах нормативов).

Таким образом, существует большое количество вычетов, которые активно применяются в современной практике. Грамотный подход к их расчету способствует нормальному и качественному ведению бухгалтерии.

Вконтакте ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Что означает код вычета 114 в справке 2 НДФЛ?

Данный код отображает в себе информацию по поводу вычета на первого ребенка, который еще не достиг совершеннолетия. В тоже время, такой вычет положен и тем родителям, которые учат своего ребенка в высшем учебном заведении. Срок продляется (продляется период вычетов) до 24-летнего возраста.

Таким образом, становится понятно, что налоговый вычет стандартного варианта могут получать практически все. Главное – правильно оформить все документы.

Также существует имущественный вычет, который предполагает под собой возврат суммы налогообложения за приобретение недвижимости. Более сложными являются расчеты по профессиональному вычету. А вот социальные вычеты предоставляются только малообеспеченным семьям, и такие вычеты нужно правильно оформить.

Специальные налоговые льготы

Налоговые вычеты код 104 и 105 от 114 и 125 отличаются перечнем категорий, которым они предоставляются, и суммами к начислению.

Перечень кодов: http://mvf.klerk.ru/f1otchet/2ndfl_pril2_3.htm

Так, на компенсацию с налогов в размере 500 рублей могут рассчитывать:

- герои СССР;

- герои России;

- участники ВОВ, в т.ч. вольнонаемные или принимавшие участие в обороне городов, не находясь в составе Советской Армии;

- находившиеся в Ленинграде в период блокады;

- герои ВОВ, участники боевых действий;

- пленники, узники концлагерей, в т.ч. будучи детьми;

- инвалиды;

- лица, подверженные лучевой болезни при оказании помощи при атомных авариях;

- лица, эвакуированные из Чернобыля, подвергшиеся радиационному воздействию;

- участники боевых действий в Афганистане.

Компенсация 3000₽

Каким налогоплательщикам положена компенсация в 3000 рублей:

- инвалиды ВОВ;

- военнослужащие, в момент исполнения долга получившие инвалидность;

- получившие инвалидность или лучевую болезнь по причине Чернобыльской аварии, Маяк;

- участвующие в испытаниях ядерного оружия;

Вычет на детей из налоговой оплаты

На детский возврат могут рассчитывать:

- Полагается обоим родителям, если они официально работают и совершают перечисления 13% НДФЛ>;

- В ситуации, когда кто—то из родителей не трудоустроен, то возврат ему выплачиваться не будет>;

- Родитель, который написал отказ от права на свою долю вычета, отдает все второму родителю;

- Программа действует также на тех, кто не является родными родителями ребенка, но судебным постановлением стали опекунами;

- Максимальная сумма вычетов составляет 280 тыс. рублей. После того, как она будет возвращена, программа завершает свое действие.

- Количество детей напрямую влияет на размер вычета.

Коды налогового вычета 114 и 115 в справке 2-НДФЛ

Прежде чем перейти дальше, необходимо разобраться, что это за коды, куда их вносить и как работает система?

С 2012 года налоговые вычеты на детей напрямую зависят от их количества в семье (раньше был только один тип вычета для детей).

Код вычета 114 используется для первенца. Вносится в справку 2-НДФЛ и означает, что выплаты будут действовать до исполнения 18 или 24 лет;

Код 115 применяется для второго ребенка (не достигшего совершеннолетия или студента)

Для учащихся в высших и технических заведениях есть важное требование: учеба должна проходить на платной основе, уровень аккредитации заведения в данном случае роли не играет.

Код может быть указан неверно, в таком случае заявителю будет отказано, либо будет совершен ошибочный расчет. Во втором варианте налогоплательщик может получить большую или меньшую сумму

Поэтому очень важно внимательно вносить коды 114 и 115 в справке 2-НДФЛ

Ответственный в данной ситуации – наниматель. Обнаружив ошибку, он обязан уведомить об этом своего работника в течение 10 дней. В случае переплаты, излишняя сумма вычитается из заработной платы, а недостаток поступит на счет клиента. Это также касается кода вычета 115 в справке 2 НДФЛ уже в 2018 году.

Какие вычеты не подпадают под 114, 115 коды

Для третьего и последующих детей предусмотрен код вычета 116. Очередность детей определяется по порядку рождения. Самый ранний ребенок остается первым, даже если он уже вышел из возраста, дающего право на вычет.

Для одиноких родителей предусмотрен двойной размер вычета. В таблице кодов вычета:

- на первого ребенка одинокого родителя используется 118 код;

- на второго — 119.

При отказе одного родителя от своего права на получение детского вычета в пользу другого также применяется двойной размер льготы. Вычеты носят цифровой код:

- 122 — на первого ребенка;

- 123 — на второго.

Повышенная льгота предусмотрена и на детей-инвалидов. Независимо от очередности родителям проставляются вычеты по 117 коду.

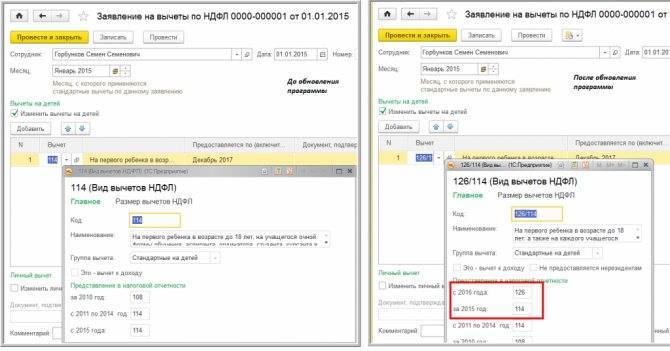

Что означает код вычета 114 и почему он больше не применяется?

Действующие в настоящее время коды налоговых вычетов утверждены еще в 2015 году приказом ФНС России от 10.09.2015 № ММВ-7-11/387@. Вместе с тем, даже не дожидаясь окончания налогового периода, в 2016 году законодатели внесли существенные корректировки в перечень используемых кодов.

После вступления в силу приказа ФНС России от 22.11.2016 № ММВ-7-11/633@, а случилось это 26 декабря 2016 года, код 114 более не применяется.

Почему это произошло? Вспомним, что в тексте Налогового кодекса (а именно в подп. 4 п. 1 ст. 218 НК РФ) вычеты на первого ребенка родителям, а также их супругам и усыновителям указываются отдельно от вычетов на первого ребенка для его опекуна, попечителя, приемного родителя или супруга приемного родителя. Но код налогового вычета 114 применялся на первого ребенка независимо от того, является он родным или находится на попечении и т. п.

Несмотря на то, что сами суммы вычетов, указанных выше, не отличаются, законодатели решили привести в соответствие перечень с текстом НК РФ и разделили данный вычет на два разных кода.

Больше ничего не поменялось. Суммы вычетов по-прежнему составляют 1 400 рублей на ребенка, а в справке 2-НДФЛ новые коды указываются в той же графе, что и ранее код 114 – в полях раздела 4 указывается сам код и сумма вычета с этим кодом нарастающим итогом с начала года.

Коды вычета

Многие бухгалтера “ломают голову” над тем, какой именно код поставить в документе. Коды вычета можно разделить на несколько групп:

- с 114 по 125 – это коды, которые относятся к стандартным детским вычетам;

- с 311 по 312 – это имущественные вычеты;

- с 320 по 324 – социальные вычеты;

- с 403 по 405 – профессиональные вычеты.

Однако есть и другие коды по вычетам, необлагаемых в пределах определенных сумм. Это коды с 501 по 508:

- 501 код – вычет из подарков, сделанных ИП или организацией;

- 503 код – удержание из финансовой помощи, оказываемой работникам, вышедшим на пенсию;

- 505 код – вычет из призов и выигрышей, сделанных по итогам конкурса, проводимом в качестве рекламы;

- 508 код – вычет из материальной помощи, которая оказывается при рождении ребенка.

Стандартные детские

В стандартные детские вычеты входят следующие коды:

- 114 – вычет, осуществляющийся на первого ребенка;

- 115 – на второго ребенка;

- 116 – на третьего, а также последующих детей;

- 117 – на ребенка, который имеет инвалидность первой или второй группы;

- 118 – двойное удержание на одного ребенка;

- 119 – двойной на двух детей;

- 120 – двойной на трех и последующих детей;

- 121 – двойной на детей-инвалидов первой или второй группы.

Если один из родителей отказался от двойного вычета, то применяются следующие коды:

- 122 – вычет на первого ребенка;

- 123 – на второго ребенка;

- 124 – на третьего и последующих детей;

- 125 – на детей инвалидов (учитывается только первая и вторая группы).

Имущественные

Когда речь идет об имущественных вычетах, используются следующие коды:

- 311 код – имеются ввиду вычеты по отношению к приобретаемому или строящемуся жилью;

- 312 код – учитываются проценты целевых займов, которые были взяты на приобретение или строительство жилья.

Социальные

Вычеты социального типа:

- расходы, которые налогоплательщик понес в связи со своим обучением;

- суммы, которые были потрачены налогоплательщиком на обучение детей;

- расходы, понесенные за медицинские услуги или лекарства, которые были приобретены самому налогоплательщику, его супругу или детям.

Профессиональные

Здесь имеет место несколько кодов:

- 403 – расходы, которые возникли при выполнении работ и имеют документальные основания;

- 404 – вычеты, которые возникли из-за получения авторского вознаграждения и имеют документальное основание;

- 405 – сумма, которая была потрачена на авторские вознаграждения.

По доходам без НДФЛ в пределах определенных сумм

Существуют и другие коды по вычетам, необлагаемым в пределах определенных сумм. Это коды с 501 по 508:

- 501 код – удержание из подарков, сделанных ИП или организацией;

- 503 код – сбавка из финансовой помощи, оказываемой работникам, вышедшим на пенсию;

- 505 код – вычет из призов и выигрышей, сделанный по итогам конкурсам, проводимом в качестве рекламы;

- 508 код – удержание, которое осуществляется при выплате родителям при рождении ребенка.

Таблица соответствия новых кодов вычета в справке 2-НДФЛ

| Старые коды | Сумма и кому предоставлялись | Новый код | Сумма и кому предоставляется после изменений |

| Код 114 | 1400 руб. на первого ребенка | Код 126 | 1400 руб. на первого ребенка родителю, усыновителю |

| Код 130 | 1400 руб. на первого ребенка опекуну, попечителю, приемному родителю | ||

| Код 115 | 1400 руб. на второго ребенка | Код 127 | 1400 руб. на второго ребенка родителю, усыновителю |

| Код 131 | 1400 руб. на второго ребенка опекуну, попечителю, приемному родителю | ||

| Код 116 | 3000 руб. на третьего и последующего ребенка | Код 128 | 3000 руб. на третьего и последующего ребенка родителю, усыновителю |

| Код 132 | 3000 руб. на третьего и последующего ребенка опекуну, попечителю, приемному родителю | ||

| Код 117 | 12000 руб. на ребенка-инвалида родителю, усыновителю | Код 129 | 12000 руб. на ребенка-инвалида родителю, усыновителю |

6000 руб. на ребенка-инвалида опекуну, попечителю | Код 133 | 6000 руб. на ребенка-инвалида опекуну, попечителю | |

| Код 118 | 2800 руб. в двойном размере на первого ребенка единственному родителю | Код 134 | 2800 руб. в двойном размере на первого ребенка единственному родителю, усыновителю |

| Код 135 | 2800 руб. в двойном размере на первого ребенка единственному опекуну, попечителю, приемному родителю | ||

| Код 119 | 2800 руб. в двойном размере на второго ребенка единственному родителю | Код 136 | 2800 руб. в двойном размере на второго ребенка единственному родителю, усыновителю |

| Код 137 | 2800 руб. в двойном размере на первого ребенка единственному опекуну, попечителю, приемному родителю | ||

| Код 120 | 6000 руб. в двойном размере на третьего ребенка единственному родителю | Код 138 | 6000 руб. в двойном размере на третьего ребенка единственному родителю, усыновителю |

| Код 139 | 6000 руб. в двойном размере на третьего ребенка единственному опекуну, попечителю, приемному родителю | ||

| Код 121 | 24000 руб. в двойном размере на ребенка-инвалида единственному родителю, усыновителю. | Код 140 | 24000 руб. в двойном размере на ребенка-инвалида единственному родителю, усыновителю |

12000 руб. в двойном размере на ребенка инвалида единственному опекуну, попечителю, приемному родителю | Код 141 | 12000 руб. в двойном размере на ребенка инвалида единственному опекуну, попечителю, приемному родителю | |

| Код 122 | 2800 руб. в двойном размере одному из родителей на первого ребенка при отказе второго родителя | Код 142 | 2800 руб. в двойном размере одному из родителей на первого ребенка при отказе второго родителя |

| Код 143 | 2800 руб. в двойном размере одному из приемных родителей на первого ребенка при отказе второго приемного родителя | ||

| Код 123 | 2800 руб. в двойном размере одному из родителей на второго ребенка при отказе второго родителя | Код 144 | 2800 руб. в двойном размере одному из родителей на второго ребенка при отказе второго родителя |

| Код 145 | 2800 руб. в двойном размере одному из приемных родителей на второго ребенка при отказе второго приемного родителя | ||

| Код 124 | 6000 руб. в двойном размере одному из родителей на третьего ребенка при отказе второго родителя | Код 146 | 6000 руб. в двойном размере одному из родителей на третьего ребенка при отказе второго родителя |

| Код 147 | 6000 руб. в двойном размере одному из приемных родителей на третьего ребенка при отказе второго приемного родителя | ||

| Код 125 | 24000 руб. в двойном размере на ребенка-инвалида одному из родителей при отказе второго родителя | Код 148 | 24000 руб. в двойном размере на ребенка-инвалида одному из родителей при отказе второго родителя |

12000 руб. в двойном размере на ребенка инвалида одному из приемных родителей при отказе второго приемного родителя | Код 149 | 12000 руб. в двойном размере на ребенка инвалида одному из приемных родителей при отказе второго приемного родителя |

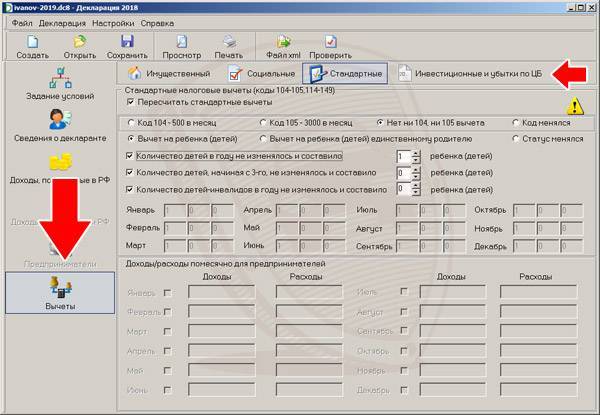

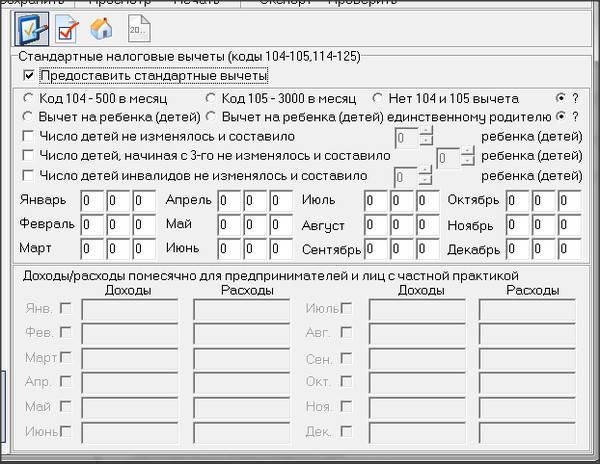

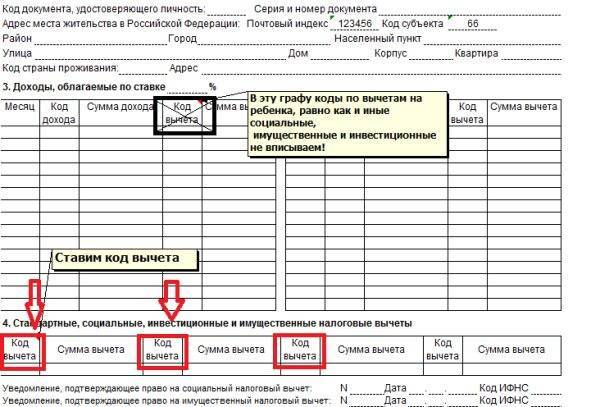

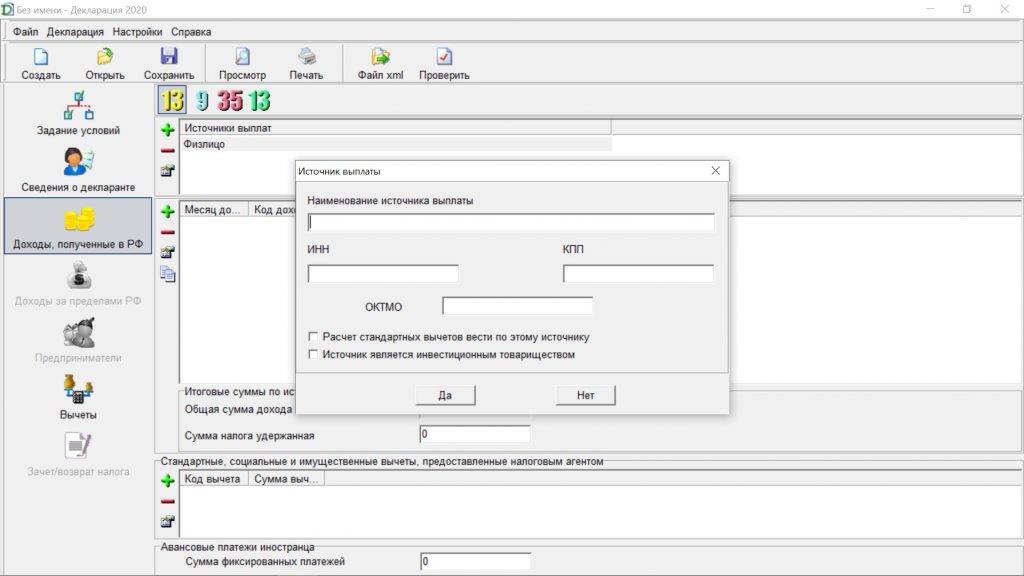

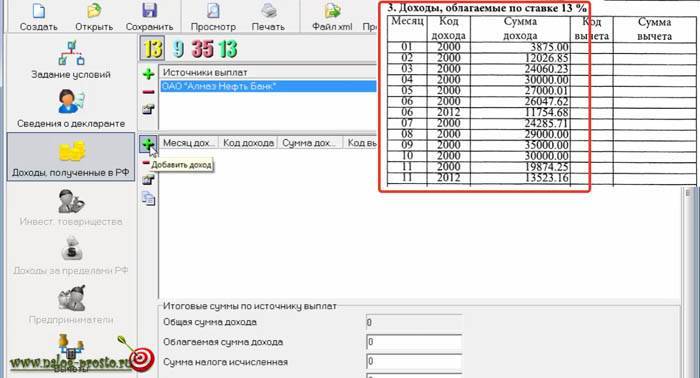

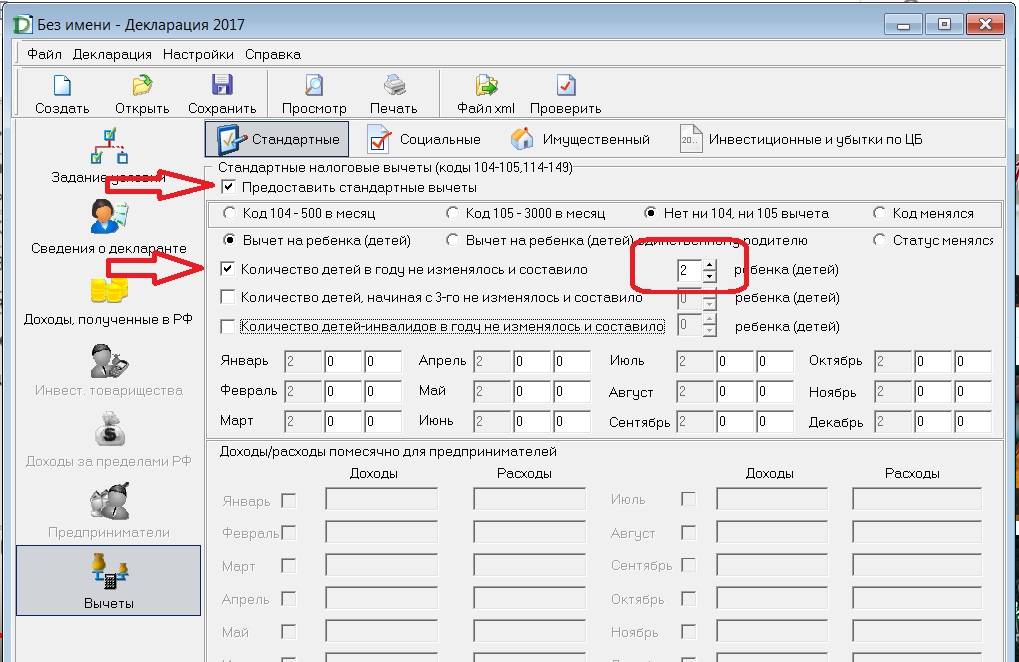

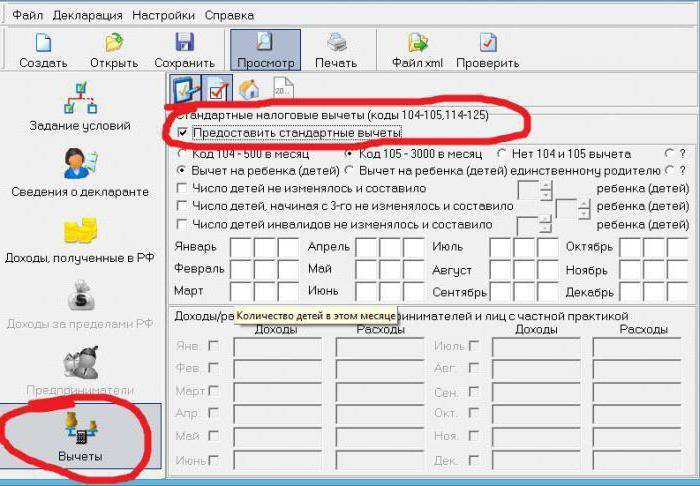

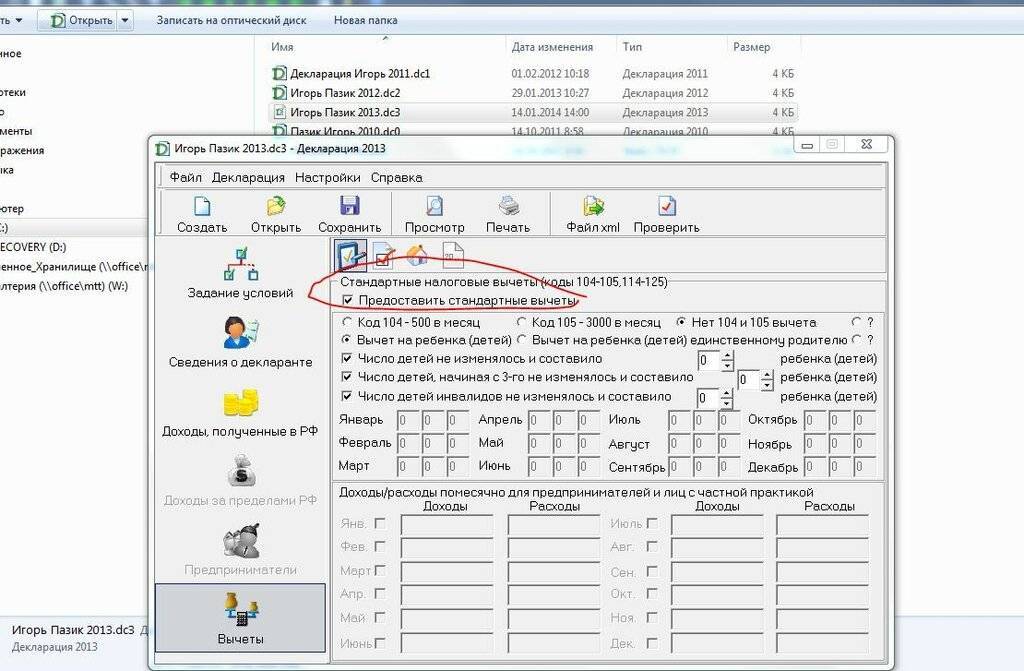

Отражение вычетов в 3-НДФЛ

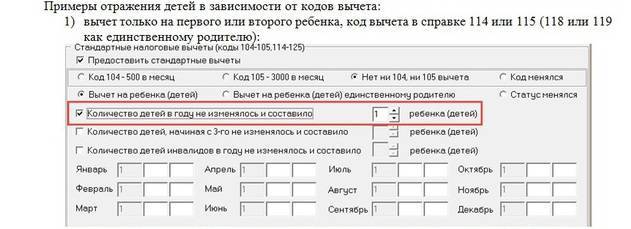

При переносе сведений из справки 2-НДФЛ в декларацию по доходам вычеты в годовом отчете не отражаются. Информацию по кодам можно использовать, только чтобы прочитать 2-НДФЛ. Если вычеты 114, 115 отсутствуют справке о заработной плате их можно получить через налоговую службу.

При заполнении 3-НДФЛ цифровые коды вычетов не используются. Стандартные вычеты отражаются в первом разделе листа Е1. В этом разделе декларации нет разделения детей в зависимости от очередности. Указывается сумма месяцев, в которых суммарных доход не достиг лимита вычета, и годовая сумма вычета по всем детям.

Отдельно считаются вычеты для одиноких родителей, родителей детей-инвалидов, и родителей, чей супруг отказался от вычета.

Виды и размеры стандартных вычетов на детей

Пока размеры вычетов тоже сохранятся на прежнем уровне и будут предоставляться в каждом месяце года до месяца, в котором доход превысит 350 тыс. рублей, в следующих размерах:

- 1 400 рублей — на первого и второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей (для родителя, супруга (супруги) родителя и усыновителей) — на каждого ребенка-инвалида до 18 лет и учащихся-очников, аспирантов, ординаторов, интернов и студентов до 24 лет, если они — инвалиды I или II группы;

- 6 000 (для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя) — на каждого ребенка-инвалида до 18 лет и каждого учащегося-очника, аспиранта, ординатора, интерна, курсанта до 24 лет, если они — инвалиды I или II группы.

Стандартные вычеты на детей-инвалидов суммируются с общими вычетами. Например, на единственного ребенка инвалида положен вычет 13 400 рублей — 12 000 за ребенка-инвалида и 1 400 рублей за первого ребенка. Если ребенок-инвалид третий по счету, общий вычет составит 15 000 рублей.

Вычеты на детей и соответствующие им коды

Высокие налоговые ставки, регулярное налогообложение вызывает недовольство среднестатистического россиянина. В качестве компенсации, государственной поддержки гражданам предоставляются различные вычеты — возврат уже уплаченного подоходного налога с заработной платы или иного дохода.

Такие вычеты предоставляются в различных ситуациях: при покупке какого-либо имущества, медикаментов, оплате обучения, а также на несовершеннолетних детей. Именно последний вид налогового вычета (код 114) является наиболее распространенным, применяется регулярно до достижения ребенком совершеннолетия или окончания обучения, но не более 24 лет.

Что обозначают вычеты 114 и 115

Вычет 114 — это стандартный вычет на первого ребенка, 115 — на второго. Эти льготы предоставляются родителям ребенка — матери и отцу, имеющим доходы, облагаемые НДФЛ. Если у одного из родителей, или у обоих нет налогооблагаемых доходов вычеты им не предоставляются.

Размер вычета и на первого, и на второго детей составляет 1 400 р. в месяц. Несмотря на одинаковую сумму в справке 2-НДФЛ эти вычеты разделены. Детские вычеты предоставляются до месяца, в котором доход родителя достигнет 350 000 р.

Кроме родителей 114 и 115 налоговыми вычетами могут воспользоваться усыновители, приемные родители, опекуны, попечители, а также супруги всех перечисленных категорий.

Наиболее распространенный способ использования детских вычетов — у работодателя плательщика. Для их применения достаточно написать заявление в бухгалтерию нанимателя и приложить свидетельства о рождении детей. Если работник не использовал вычеты в течение года, он может получить льготы при подаче декларации в налоговый орган.

Детские вычеты применяются до достижения 18 лет или, если ребенок учится, 24 лет.

Запутались, как заполнять документы? Не переживайте, мы сделаем декларацию 3-НДФЛ или нулевую отчетность за вас.

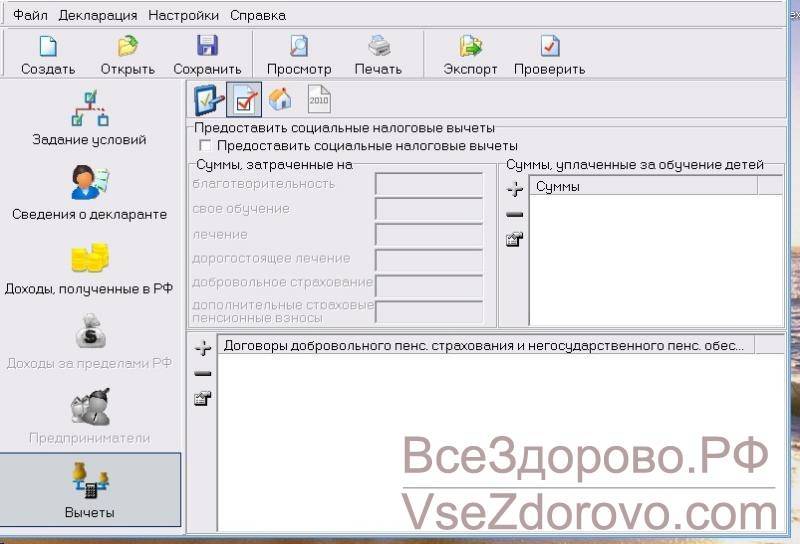

Социальные коды вычетов НДФЛ 2018

Уменьшить доходы, облагаемые по ставке 13%, физлицо-налоговый резидент России может на следующие суммы. Но только в пределах 120 000 р. за календарный год.

- Стоимость лечения — оплата медуслуг и лекарств по списку из постановления Правительства России от 19.03.2001 № 201, а также ДМС-взносы.

- Стоимость обучения — своего, своих сестер, братьев и детей до 24 лет, а также подопечных до 18 лет.

- Траты на благотворительные цели.

- Стоимость независимой оценки квалификации.

- Пенсионные дополнительные взносы.

- Траты на добровольное пенсионное накопление.

- Плата за добровольное страхование жизни, если срок договора — от пяти лет.

Социальные коды вычета в справке 2 НДФЛ 2018 (раздел 3) смотрите в таблице 2.

Таблица 2. Кодировки по видам социальных льгот

| Кодировка | Льгота по налогу |

| 320 | Оплата физлица за обучение — свое, своих сестер, братьев до 24 лет, если:

|

| 321 | Оплата физлица за обучение своих детей до 24 лет, если:

|

| 324 | Оплата физлицом лечения (своего, родителей, детей, супругов, подопечных), включая:

|

| 325 | Оплаченные физлицом взносы на ДМС в свою пользу, а также в пользу детей (своих, усыновленных, взятых под опеку), родителей, супругов |

| 326 | Оплата физлицом дорогостоящего лечения в медучреждениях или у предпринимателей – без годового лимита по сумме социального вычета |

| 327 |

|

| 328 | Оплаченные пенсионные дополнительные взносы на накопительную пенсию |

Оформление налоговых выплат на детей

Стандартный налоговый вычет 114 и 115 кода можно оформить по месту работы, только при официальном трудоустройстве. Подавать установленный пакет документов нужно каждый год. В ситуации, если один из родителей написал отказ от получения выплат, то второй родитель получает компенсацию в двойном размере, но все необходимые документы должен предоставлять каждый месяц.

Список документов и справок, которые необходимо предоставить:

- Документ, удостоверяющий личность, а именно паспорт заявителя;

- Свидетельство о рождении ребенка (детей);

- Свидетельство о браке;

- Справка о доходах формы 2-НДФЛ;

- Если сын или дочь заявителя совершеннолетние, то справка с его места учебы;

- Заявление на получение компенсации, заявление пишется на имя работодателя.

В ситуациях, когда работодатель не производит возврат, или заявитель подал документы слишком поздно, то он может обратиться в налоговую службу, к которой он относится по месту жительства. В этом случае кроме стандартного пакета документов должен будет еще заполнить налоговую декларацию с указанием всех имеющихся доходов за год, помимо официальной заработной платы.

Имеются виду следующие варианты доходов:

- получение дохода от продажи недвижимости или движимого имущества (автомобиль и так далее);

- сдача жилья в аренду;

- прибыль, которая была получена за разовое предоставление различных услуг либо работа по гражданско-правовому договору;

- другие варианты получения дохода.

Справка 2-НДФЛ

При оформлении справки заполняются следующие поля:

- Признак. Если справка имеет обычную форму, то ставится 1. Если же нет возможности удержать НДФЛ, то ставится 2.

- Номер корректировки. Если сдаете первый вариант справки, то ставится 00. При последующих корректировках ставится 01, 02 и так далее. Если же это аннулирующая справка, то ставится 99.

- Код ОКТМО. Зависит от гражданства. Его так же можно узнать на сайте ФНС.

- КПП, ИНН и налоговый агент. В графе «Налоговый агент» ставится название организации – к примеру, ООО «Кристалл». Если речь идет об организации, то проставляется КПП и ИНН, если же справка заполняется ИП, то проставляется только ИНН.

- ФИО работника. Если у работника сменилась фамилия, то следует указать в справке ее новый вариант. При этом следует помнить, что в налоговой может и не оказаться новой фамилии работника – для этого приготовьте ксерокопию его паспорта. В случае с иностранными работниками ФИ проставляются латинскими буквами.

- Статус налогоплательщика. Если работник пробыл на территории России 12 месяцев, то ставят цифру 1, если менее 183 дней, то цифру 2. В случае с высококвалифицированным работником ставят цифру 3.

- Гражданство. В случае, если работник является гражданином РФ, ставят код 643. Серия в паспорте и означает гражданство.

- Код документа, который удостоверяет личность. Как уже было сказано ранее, каждый документ в справке имеет свой номер, код паспорт – это цифра 21.

- Адрес места жительства. Здесь прописывается адрес регистрации работника. Что же до места жительства, то этот адрес не прописывается.

- Облагаемые доходы. Ставятся коды, соответствующие доходам работника.

- Налоговые вычеты. Ставятся коды, соответствующие вычетам работника.

- Общие суммы налога и дохода. Подводятся итоги по налоговым вычетам и доходам.

Что такое код вычета 114 в справке 2 — НДФЛ

Этот код означает , что льгота по налогу предназначается родителю , опекуну или попечителю за первого ребенка , не достигшего возраста совершеннолетия либо получающего образование по очной форме обучения , при этом ему еще нет 24 лет . Равные льготы по налогу положены матери и отцу , имеющим официальное место работы .

Как только размер доходов родителя превысит 350 тысяч рублей с начала года , родитель автоматически утрачивает право на эту льготу по подоходному налогу до конца этого календарного года . Если кто — то из родителей не имеет дохода и состоит на учете в службе занятости или находится в декретном отпуске , то ему налоговые льготы на детей не полагаются . Когда один из супругов отказывается от льготы на своем месте работы , второй может получать их в двойном размере . Для этого требуются специальные документы . В этом случае , подтверждать право на налоговую льготу нужно ежемесячно .

Итак , код вычета 114 в справке 2 — НДФЛ — что это ? Наличие кода 114 свидетельствует о том , что работодатель уменьшал вашу налогооблагаемую базу в размере 1400 руб . в месяц на содержание старшего сына или дочери .

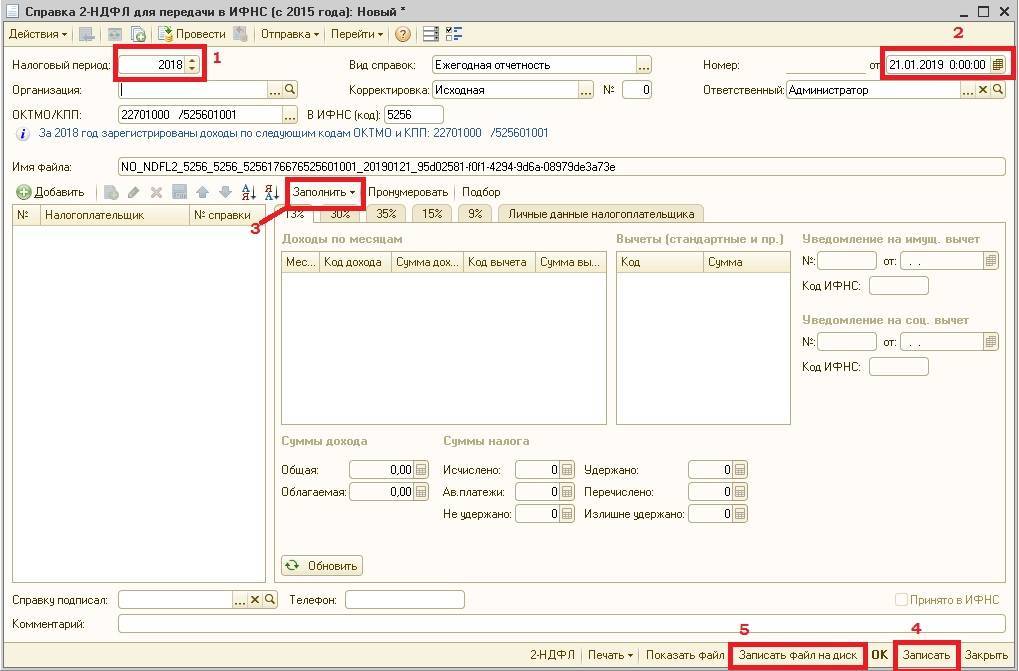

Код вычета 126, 127 и другие в 2-НДФЛ

Внимание! Правильно заполнить сведения о доходах и отчитаться по ним в налоговую вам помогут следующие документы. Скачивайте бесплатно:. Программа БухСофт автоматически подготовит справки 2-НДФЛ для сдачи в налоговую с учетом всех изменений законодательства на актуальном бланке

Форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Программа БухСофт автоматически подготовит справки 2-НДФЛ для сдачи в налоговую с учетом всех изменений законодательства на актуальном бланке. Форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Заполнить 2-НДФЛ онлайн

Какие вычеты не подпадают под 114, 115 коды

Для третьего и последующих детей предусмотрен код вычета 116. Очередность детей определяется по порядку рождения. Самый ранний ребенок остается первым, даже если он уже вышел из возраста, дающего право на вычет.

Для одиноких родителей предусмотрен двойной размер вычета. В таблице кодов вычета:

- на первого ребенка одинокого родителя используется 118 код;

- на второго — 119.

При отказе одного родителя от своего права на получение детского вычета в пользу другого также применяется двойной размер льготы. Вычеты носят цифровой код:

- 122 — на первого ребенка;

- 123 — на второго.

Повышенная льгота предусмотрена и на детей-инвалидов. Независимо от очередности родителям проставляются вычеты по 117 коду.

Коды вычетов по необлагаемым доходам

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

- коды 501 и 502 — вычеты по стоимости подарков, выданных на работе, и призов, полученных на конкурсах;

- коды 503 и 504 — вычеты по выплате работникам матпомощи и возмещения стоимости медикаментов;

- код 505 — вычет по призам, полученным в результате участия в рекламных мероприятиях;

- код 506 — вычет по матпомощи, выплачиваемой инвалиду общественной организацией инвалидов;

- код 507 — вычет по матпомощи или подарку, выданному участнику ВОВ;

- код 508 — вычет по матпомощи при рождении (усыновлении) ребенка.

- код 509 — вычет по доходам, выданным продуктами работнику организации-сельхозпроизводителя;

- код 510 — вычет по оплачиваемым работодателем за налогоплательщика дополнительным накопительным взносам в ПФР.

Итоги

Вычеты позволяют уменьшить налогооблагаемую базу по налогу на доходы физлиц. Все вычеты зашифрованы специальными кодами, которые фиксируются в справке 2-НДФЛ. В конце 2016 года перечень кодов был значительно расширен, а в декабре 2017-го дополнен новым кодом 619 на инвестиционный вычет.

Для бухгалтерских справок формы 2 — НДФЛ применяются специальные коды доходов и вычетов . Доходы – это все выплаты , произведенные предприятием работнику . С суммы доходов предприятием начисляется подоходный налог , который составляет 13% . Он уплачивается организацией за каждого работника . Вычеты – сумма дохода , которая не облагается налогом . Самой распространенной налоговой льготой , является так называемый детский вычет .