Способы погашения

Погашение задолженности по рефинансированному займу в банке ВТБ 24 ничем не отличается от оплаты обычной ссуды. Плательщик может выбрать единственный удобный для себя способ оплаты или менять его в зависимости от обстоятельств:

- онлайн-банкинг «ВТБ-Онлайн»;

- фирменные банкоматы;

- платежные терминалы сторонних компаний (QIWI, Элекснет и т. д.);

- система переводов «Золотая корона» (пункты приема платежей расположены в торговых точках мобильных операторов);

- отделения «Почты России»;

- другие кредитно-финансовые организации.

Видео: Плюсы и минусы рефинансирования ипотеки.

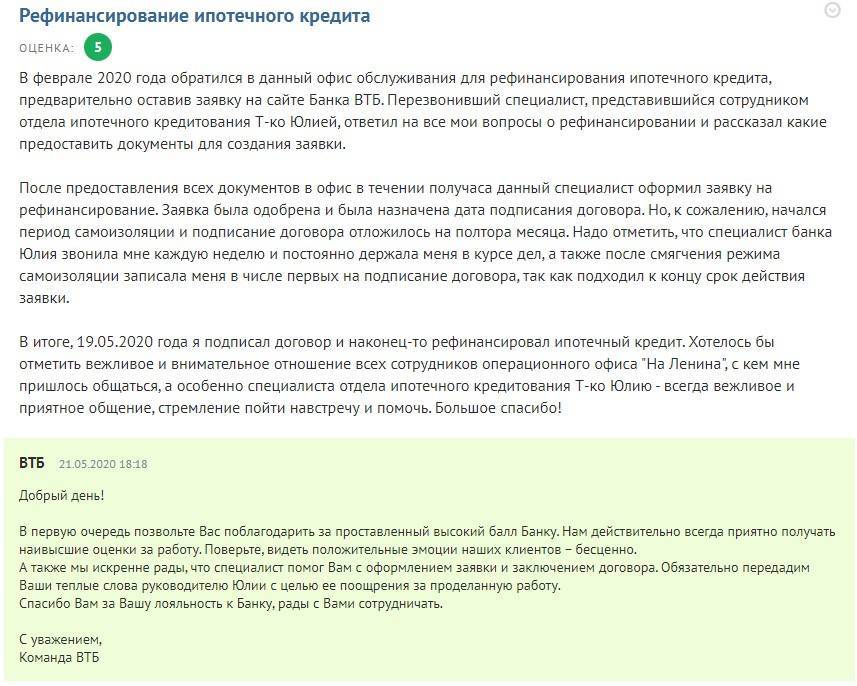

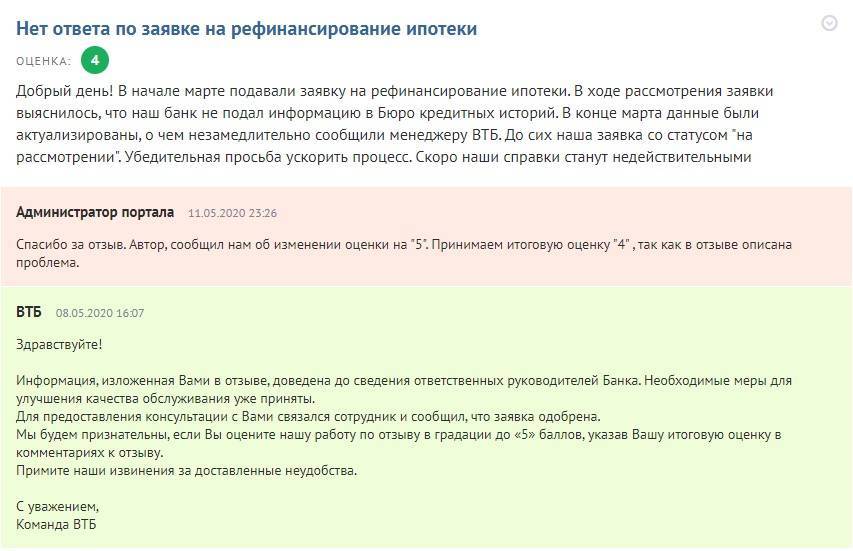

Одобрение заявки и залога

Срок рассмотрения заявки на рефинансирование ипотеки занимает от 1 до 5 дней. Подать заявление можно в офисе ВТБ либо в режиме онлайн. Если заявка была подана дистанционным способом, тогда необходимо дождаться получения СМС-сообщения на мобильный телефон, либо звонка от работника финансовой компании, который сообщит решение банка. Если получен положительный вердикт, тогда с банком должно быть подписано соглашение, в котором будет указана не только сумма кредита, но и размер ежемесячных платежей, а также способ погашения задолженности.

Выдача кредита и ставка

Схема выдачи ипотеки и определение процентной ставки напрямую зависит от того, каким способом регистрируется кредит. Стандартный срок выдачи ссуды составляет 45 дней (отсчет времени начинается со дня подписания кредитного соглашения или после регистрации договора кредитования).

Перед получением ипотеки предусмотрено обязательное комплексное страхование основных рисков:

- Залогового имущества от повреждений и утраты.

- Жизни и здоровья клиента.

- Титульное страхование (от ограничения прав собственности на объект недвижимости).

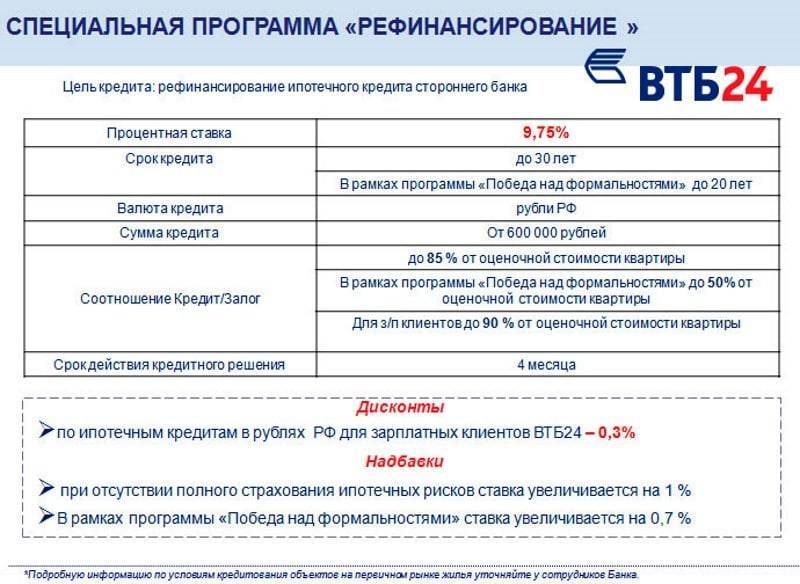

Если клиент решит оформить только страхование залогового имущества от утраты и повреждения, тогда процентная ставка будет увеличена на 1%. Аналогичная схема определения ставки используется и в других больших банках.

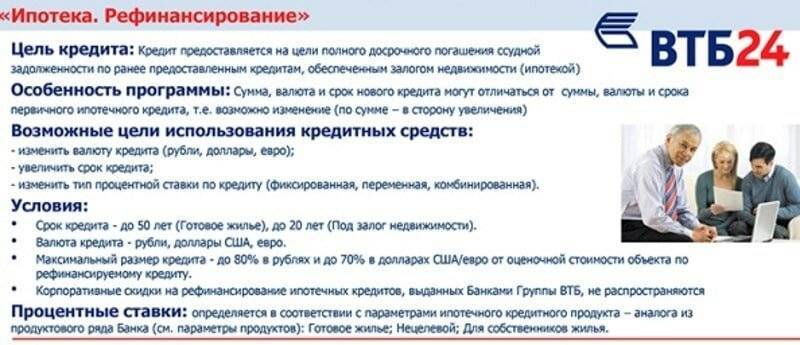

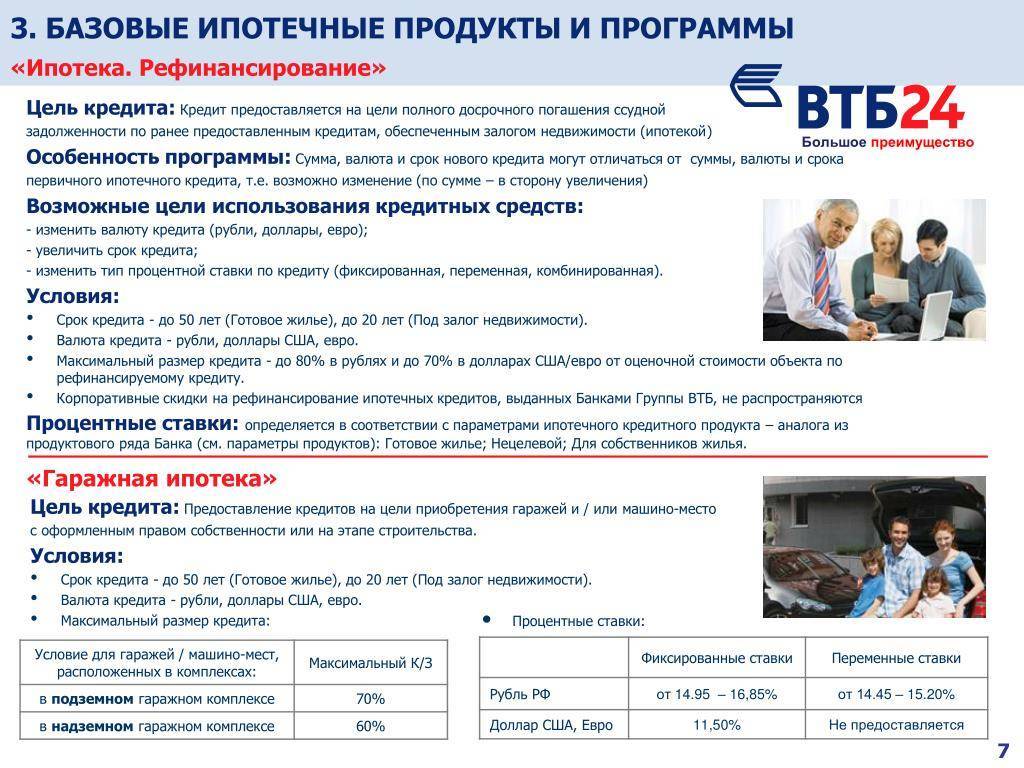

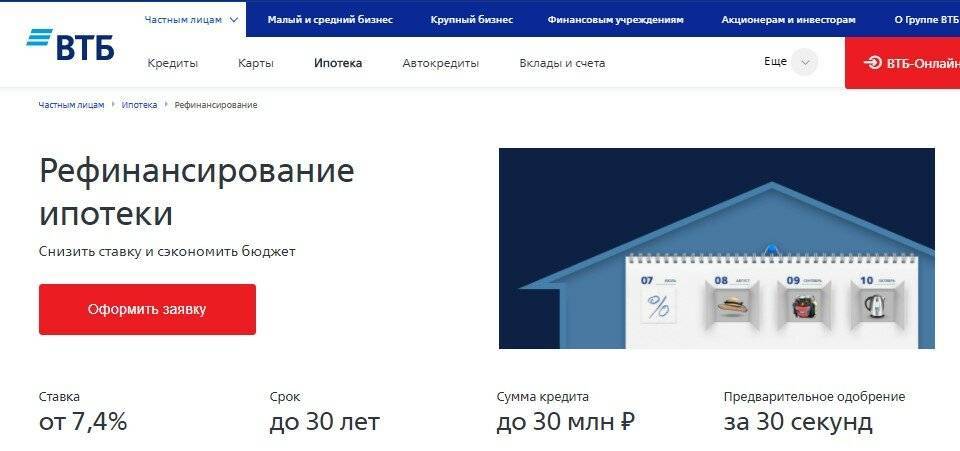

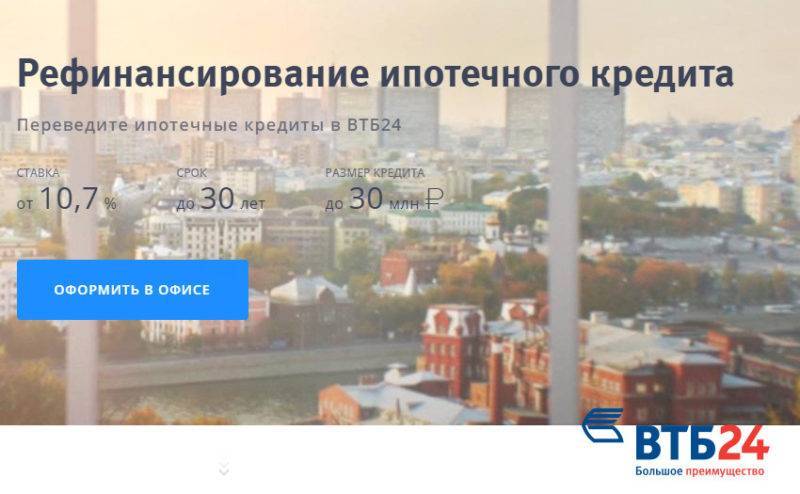

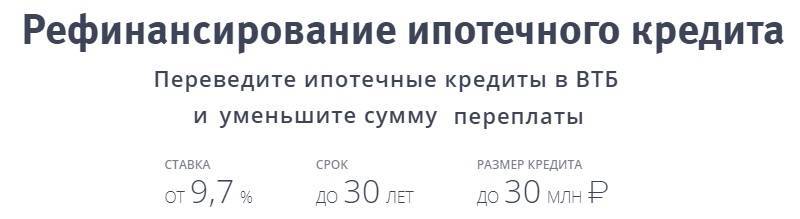

Условия рефинансирования ВТБ 24

Условия по каждому обращению на рефинансирование подбираются индивидуально.

Условия по каждому обращению на рефинансирование подбираются индивидуально.

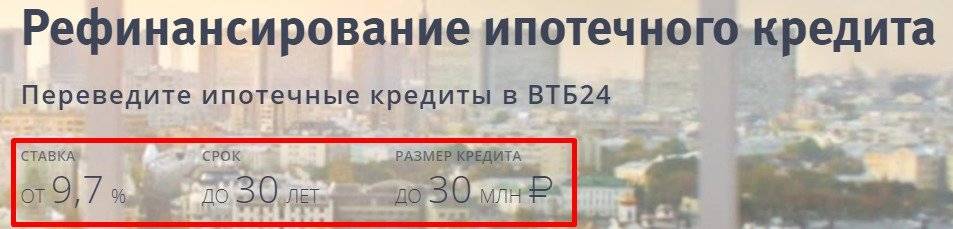

Если вы имеете непогашенную ипотеку в других банках, ВТБ 24 предлагает вам рефинансирование на более выгодных условиях:

- снижение действующей ставки до 9,5% (уменьшение и закрепление процента на весь срок действия нового договора производится после подписания всех документов и оформления залога на недвижимость);

- возможность перевести валютные займы в рублевый эквивалент;

- срок действия договора – до 30 лет (возможность уменьшить ежемесячные платежи за счет увеличения срока кредитования);

- максимальная сумма займа – до 30 000 000 рублей, но не более 80% от оценочной стоимости залогового имущества.

Перекредитование в ВТБ проводится по следующим направлениям:

- рефинансирование военной ипотеки (госпрограмма НИС);

- стандартные жилищные займы других финансовых учреждений.

Банк старается сделать процесс рефинансирования максимально понятным и прозрачным для своих потенциальных и действующих клиентов. Поэтому по каждому конкретному случаю предоставляются услуги консультирования специалистами.

Требования к заемщикам

Банк ВТБ устанавливает такие требования к заемщикам, обратившимся по вопросу рефинансирования ипотеки:

- Нет жестких требований по гражданству и регистрации заявителя;

- Для заявителя-гражданина РФ место работы – на территории России или за ее пределами, если он работает в филиалах национальных компаний.

- Минимальный возраст заявителя – 22 года, максимальный – 65 лет (на дату завершения договора). Для женщин максимальный порог – 60 лет.

- Непрерывный стаж трудовой деятельности – 1 год, на текущей работе – полгода.

- В качестве обязательных поручителей привлекается один из супругов, если между ними не заключен брачный договор. Поручителями могут выступить близкие родственники, супруги, находящиеся в законном или гражданском браке.

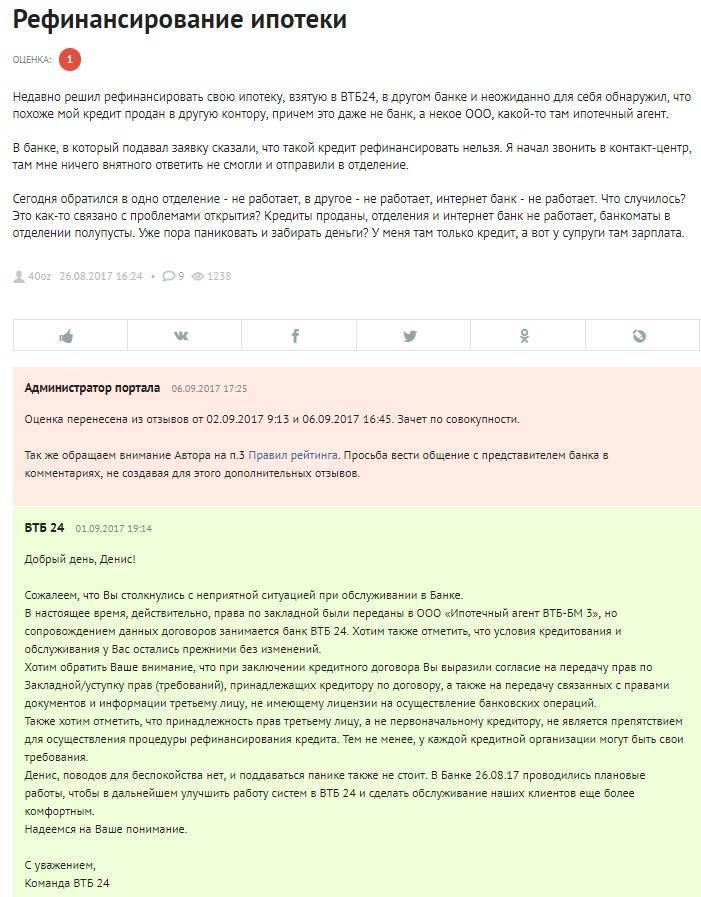

Рефинансирование ипотеки ВТБ24 в других банках

Рассмотрения вопроса рефинансирования ипотеки ВТБ в других банках лишено смысла, поскольку каждое кредитное заведение предлагает собственные параметры и предъявляет отдельные запросы. То есть, итоговые параметры кредита зависят не от VTB24, а выбранного финансового учреждения.

При этом стандартные требования к нуждающимся в денежной помощи клиентам включают в себя:

- отсутствие текущей просрочки платежей;

- существование не более месяца общего времени просрочек за последние полгода (отдельные организации не допускают и подобных упущений);

- отсутствие любых попыток изменить условия кредитования в прошлом (касается реструктуризации, кредитных каникул, изменения валюты, заключения дополнительных соглашений).

Рефинансирование ипотеки в ВТБ, если ипотека взята в Сбербанке

Банк, в котором ранее оформлялась ипотека, не имеет принципиального значения для рефинансирования. Условия остаются одинаковы, независимо от кредитного учреждения

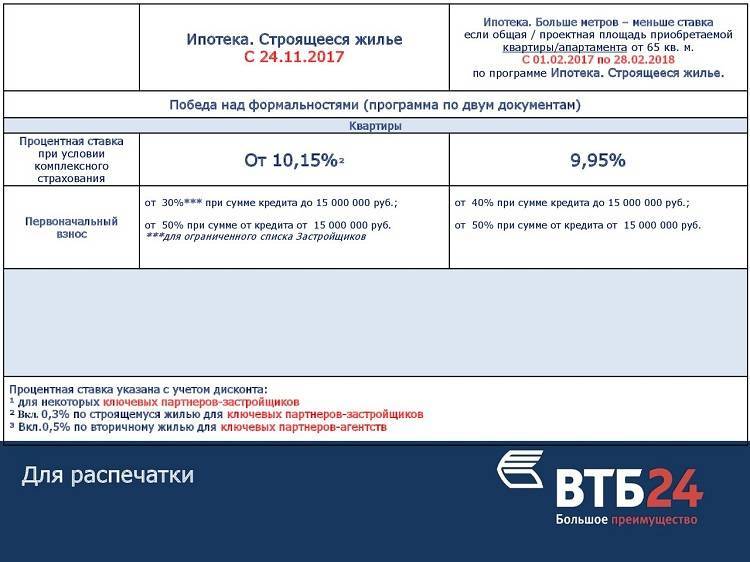

При этом важно упомянуть, что, помимо описанного выше предложения VTB предлагает альтернативную программу оформления кредитного договора. Он называется «Победа над формальностью» и выделяется отсутствием необходимости предоставлять справки о доходах

Но следует подготовиться к тому, что отсутствие финансовых документов приведёт к повышению ставки, от 10,1%.

Основные требования к клиентам

Каких-то специальных требований, которым обязаны соответствовать клиенты, не предусмотрено. Для получения денег понадобится:

- постоянно проживать на территории Российской Федерации;

- или быть гражданином России, работающим за границей.

Следовательно, для получения одобрения достаточно быть дееспособным и не иметь текущих просрочек по имеющемуся займу. Ничего дополнительного не требуется. А существование программы, позволяющей обойтись без справок о зарплате и получаемых доходах, доказывает, что кредитор не ставит строгих ограничений и в финансовых вопросах.

Какие необходимы документы

Перечень документов содержит в себе следующие пункты:

- паспорт и его копия;

- СНИЛС;

- заверенная работодателем копия трудовой книжки или договора;

- справки о доходах;

- для мужчин призывного возраста – военный билет;

- справка об отсутствии задолженностей по кредиту на текущий момент и в течение всего периода погашения;

- документы на недвижимость.

Для упомянутых выше упрощённых систем кредитования понадобится меньшее число документов из указанного списка.

Процедура подачи заявки на рефинансирование

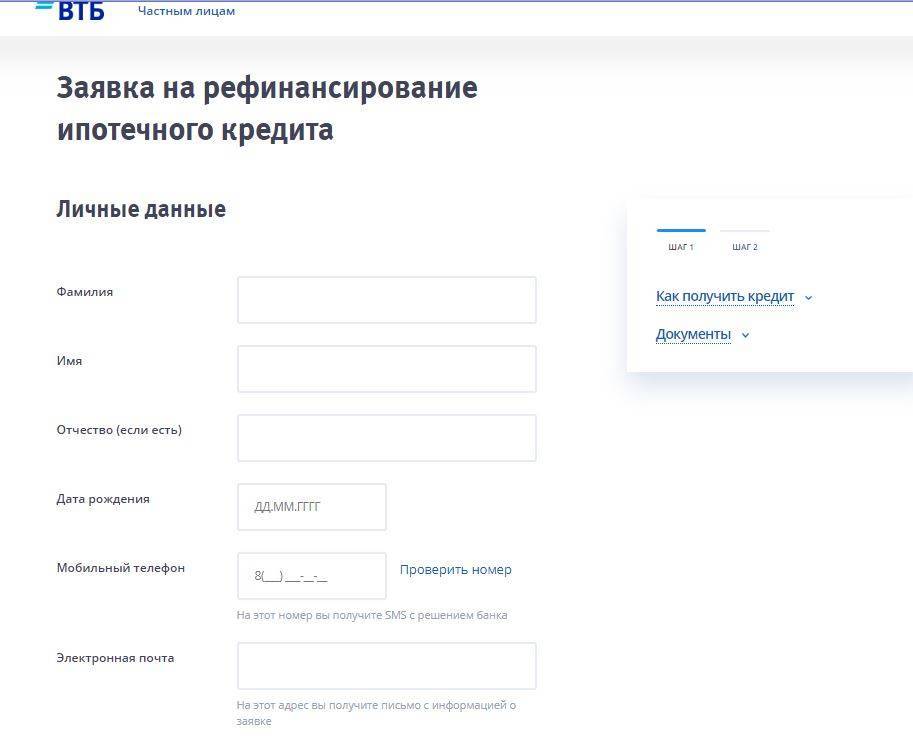

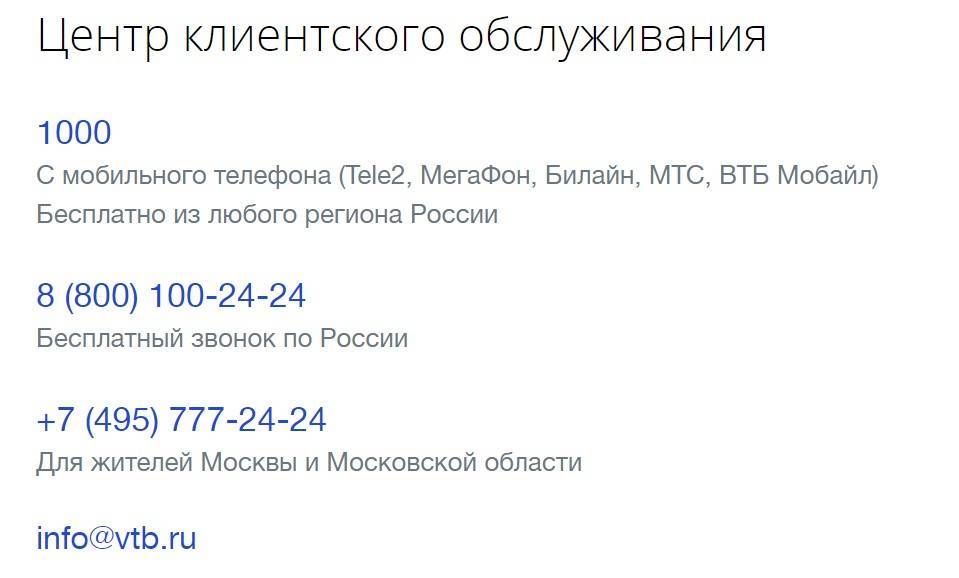

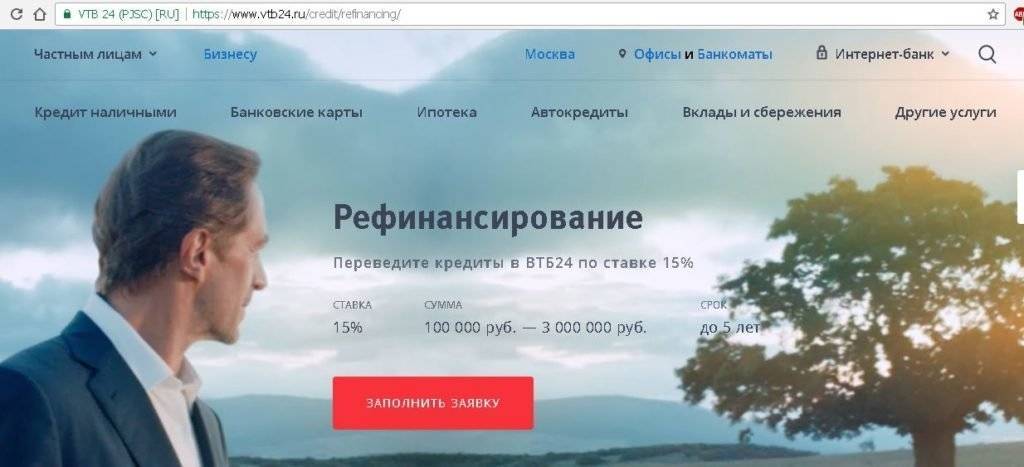

Подать заявку на рефинансирование имеющейся ипотеки ВТБ дает возможность тремя способами:

- Лично в территориально ближайшем отделении банка.

- Позвонив оператору горячей линии и изъявив свое желание.

- Онлайн на сайте.

В первом случае желательно сразу взять все нужные документы и идти в банк уже подготовленным, чтобы сразу заполнить заявку и приложить к ней все необходимое, а не уходить по несколько раз за нужными бумагами. Во втором случае, после разговора с оператором, если он скажет, что клиент по предварительной оценке может рассчитывать на рефинансирование, нужно будет посетить отделение ВТБ и заполнить анкету.

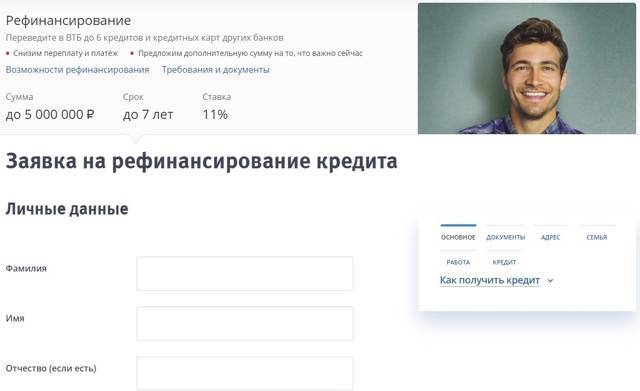

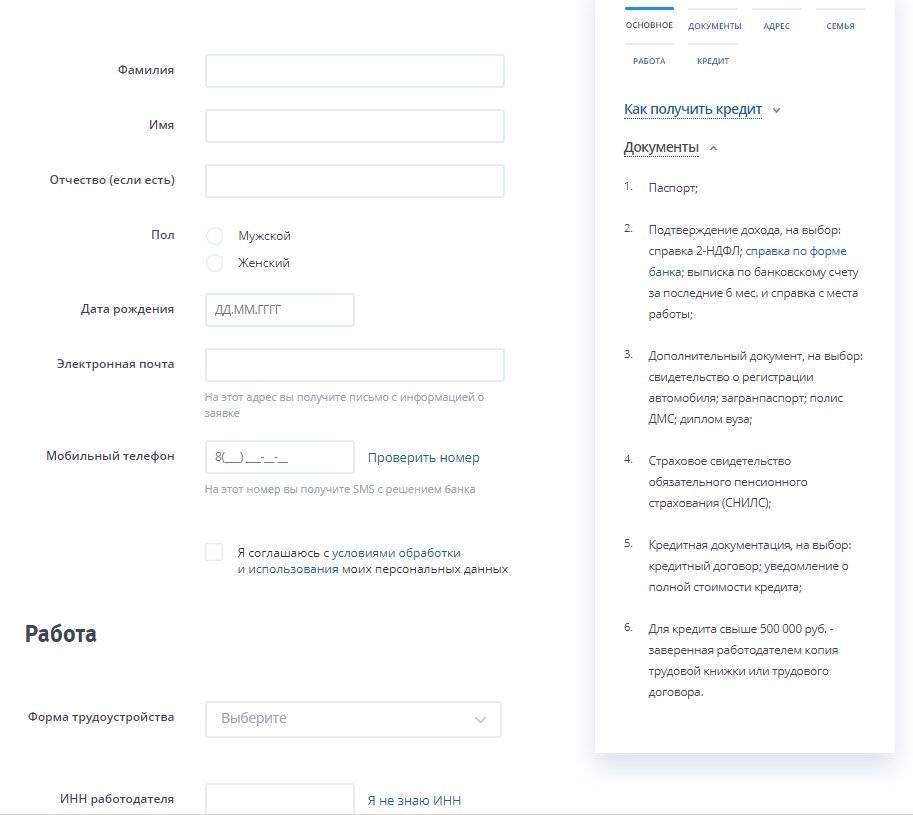

Онлайн-подача заявки происходит следующим образом:

Если банк выносит положительное решение, то дальше нужно будет прийти лично со всеми документами и подать на рассмотрение уже их. Если объект недвижимости будет одобрен, то дальше подписывается сторонами договор о рефинансировании, погашается задолженность в другом банковском учреждении и регистрируется залог.

Какие нужны документы?

ВТБ 24 примет заявку на рефинансирование кредита при наличии у заемщика на руках:

- паспорта;

- кредитного договора или другого вида документации, имеющего все сведения о кредите и реквизиты банка;

- страхового свидетельства государственного пенсионного страхования;

- ксерокопии трудовой книжки;

- справки о доходах (в свободной форме или по форме банка, по форме 2-НДФЛ).

Подать заявку в ВТБ 24 на оформление рефинансирования можно в любом удобном виде, даже дистанционно, но принести эти документы в банк все равно придется.

Когда заявка на перекредитование подана, стоит ожидать ответа из банка в течение трех рабочих дней.

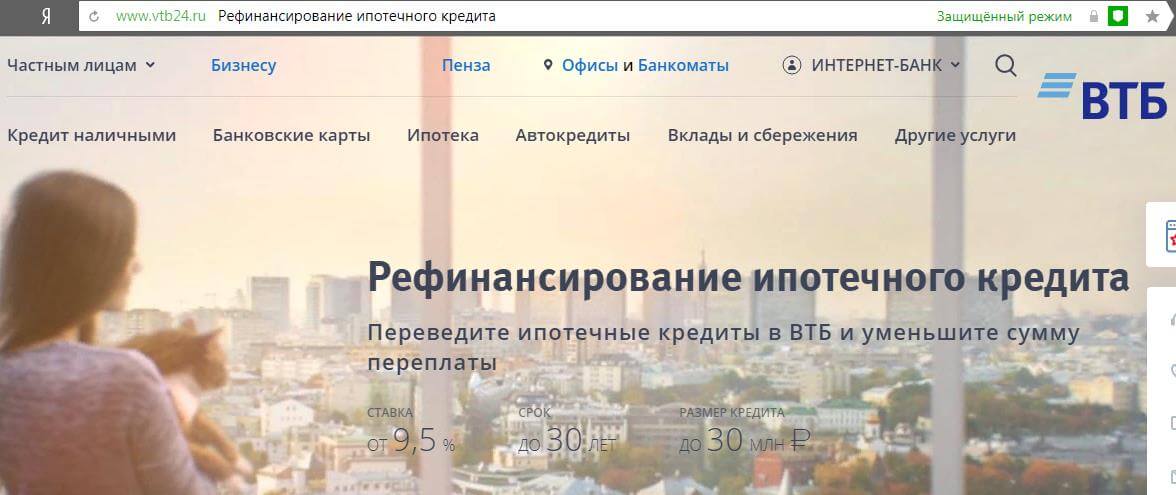

Подать заявку можно на официальном сайте vtb24.ru

Подать заявку можно на официальном сайте vtb24.ru

Если вы подавали ее в электронном виде, то при положительном ответе вам перезвонит сотрудник банка и попросить прийти в отделение для передачи бумаг и подписания договора.

Плюсы, минусы и подводные камни

Перед проведением рефинансирования необходимо взвесить все плюсы и минусы этого решения. К плюсам рефинансирования относятся:

- понижение кредитной ставки;

- возможность уменьшить срок кредитования или ежемесячный платеж;

- возможность объединить несколько кредитов в один;

- специальные программы рефинансирования, позволяющие получить лучшие условия.

О минусах стоит сказать следующее:

- Оформление кредита потребует дополнительных расходов. Стоит произвести расчет и понять, покрывает ли выгода при рефинансировании эти расходы.

- Сбор документов. Бумажная волокита может быть достаточно выматывающей.

Особое внимание следует уделить следующим нюансам:

- Повышение ставки при отсутствии комплексного страхования, слабой кредитной истории, сумме кредита, превышающей 80% стоимости жилья.

- Налоговый вычет на проценты по ипотеке. Целевым использованием кредита должно быть указано рефинансирование ипотеки. В другом случае право на получение налогового вычета на проценты будет утеряно.

- Не стоит увеличивать срок кредитования – переплата в таком случае может возрасти даже при понижении кредитной ставки.

ВТБ 24 предлагает клиентам хорошие условия для рефинансирования ипотеки. Тем не менее, перед переоформлением кредита стоит получить подробную информацию у менеджера банка, проанализировать ее, подсчитать свою выгоду и расходы. Использование специальных программ рефинансирования, предлагаемых банком, позволяет ускорить процедуру либо получить более выгодное предложение.

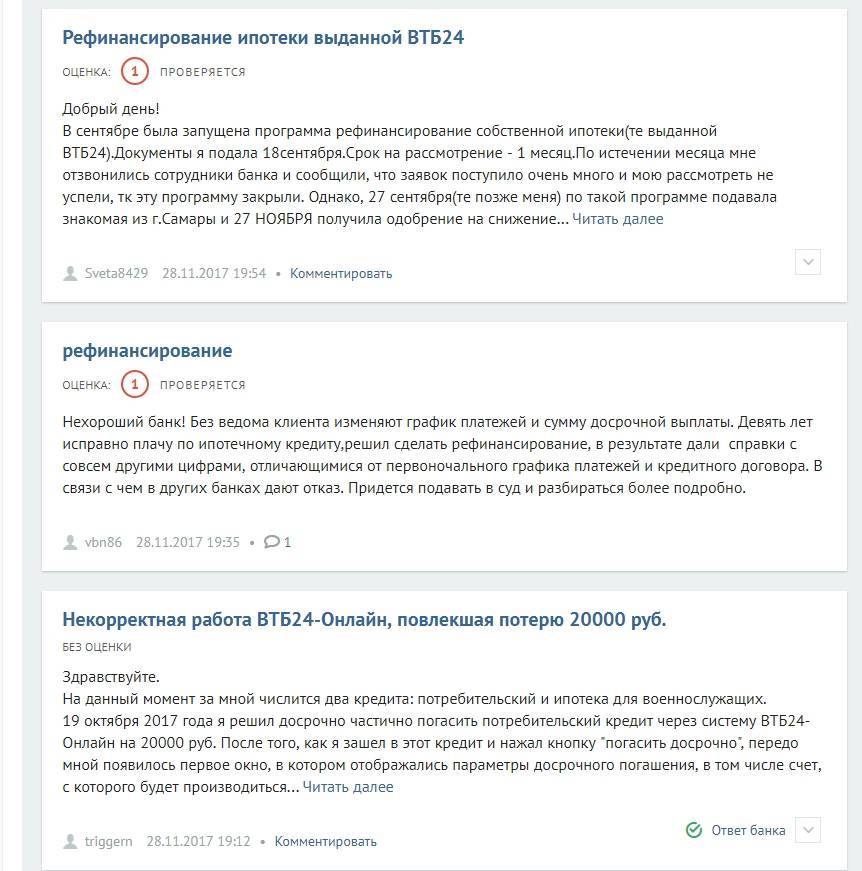

Возможные причины отказа

Не у каждого получается воспользоваться предложением банка. Если есть необходимый пакет документов и заполнена заявка, то это не является гарантией одобрения. Возможными причинами отказа могут быть:

- плохая кредитная история;

- наличие просрочек по текущим кредитам;

- не предоставлен официально подтвержденный источник дохода;

- доход слишком мал для внесения платежей;

- предоставлен неполный пакет документов;

- возраст не соответствует банковским требованиям;

- до погашения осталось менее трех месяцев;

- подана заявка на рефинансирование валютного кредита;

- подана заявка на перекредитование кредита, оформленного в одном из банков группы ВТБ.

Таким образом, процедура перекредитования – это выгодное предложение, позволяющее снять с себя кредитные обязательства, уменьшить ежемесячный платеж, увеличить срок кредитования. Такая услуга пригодится тем, кто имеет сразу несколько кредитов в разных банках и желает совершать платежи в одну дату.

Условия рефинансирования ипотек в ВТБ 24

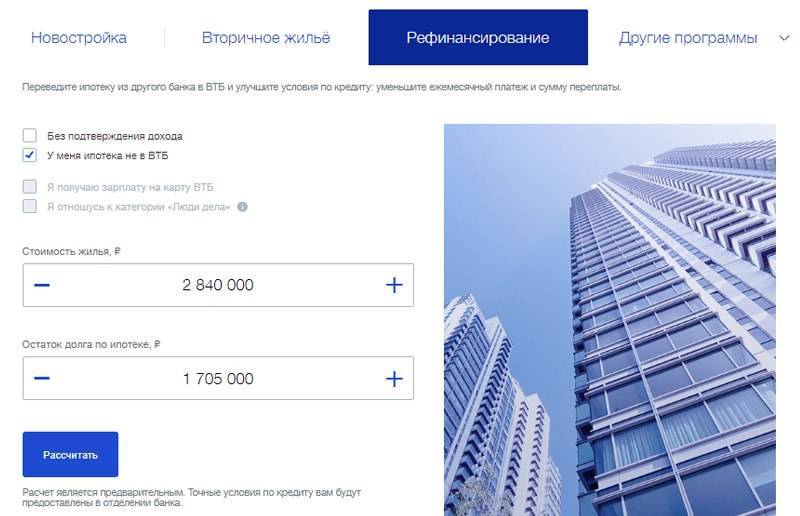

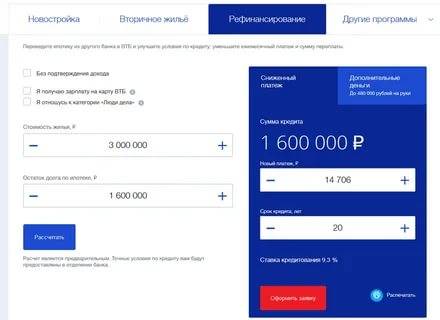

В 2020 году ВТБ 24 предлагает своим клиентам и заемщикам, воспользовавшимся ипотечным кредитом от другого банковского учреждения произвести расчет размера и графика платежей по ипотеке на более приемлемых условиях:

- Наибольшая сумма кредита – 30 млн руб. (но не более 80% от оценочной стоимости жилья и не более 90% для действующих клиентов ВТБ).

- Валюта кредита – рубль.

- Процент на весь срок кредитования – фиксированный от 10,1%, а если нет возможности предоставить справку о заработке, то величина процента сразу увеличится до 11% в год.

- Срок погашения задолженности – 30 лет (20 лет, если кредит предоставляется только по двум документам).

Никаких комиссий за подачу заявки и оформление рефинансирования не предусматривается, а если заемщик решает преждевременно погасить долг, то за это штрафы тоже не начисляются.

Если ипотека была получена в Сбербанке

Банковское учреждение, в котором ранее были получены деньги на покупку жилья, не имеет значения. То есть ипотека может быть взята в Сбербанке, Альфа-Банке, Россельхозбанке и т.д. Условия рефинансирования в любом случае будут одинаковые.

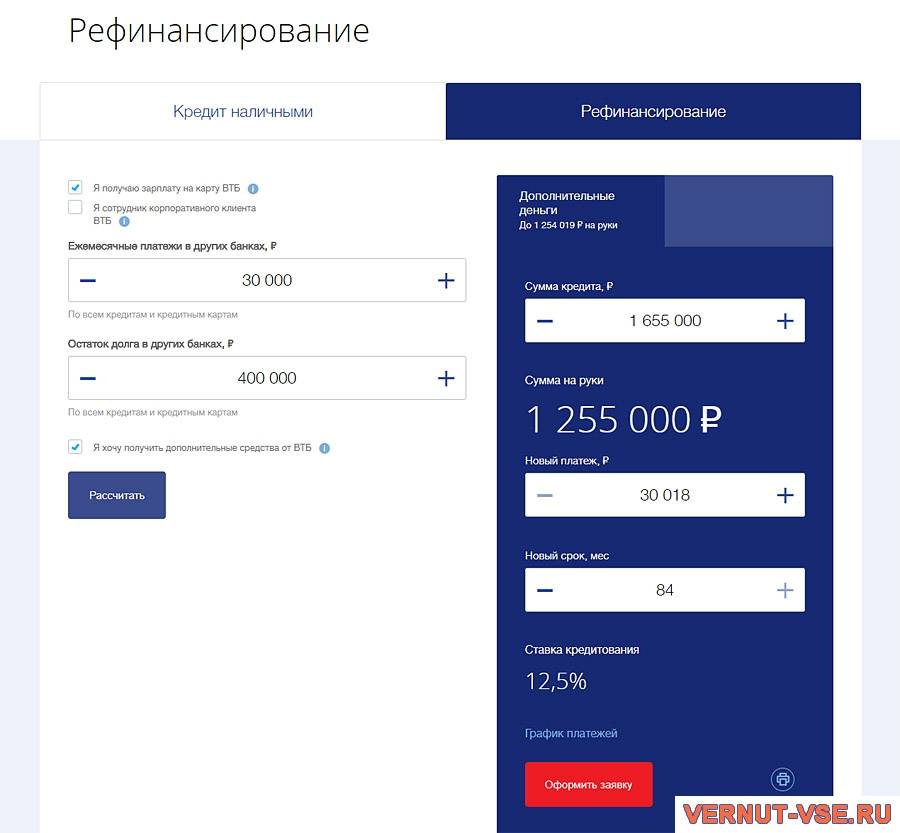

Выгода рефинансирования кредита и пример расчета

Перекредитование ипотеки в ВТБ пользуется большим спросом. Выгода рефинансирования кредита очевидна:

- Комфортные условия выплаты долга: нужно только раз в месяц вносить платеж.

- Консолидация в одном кредите ипотеки и других займов.

- Снижение размера ежемесячного платежа

- Можно получить дополнительные финансы на личные цели.

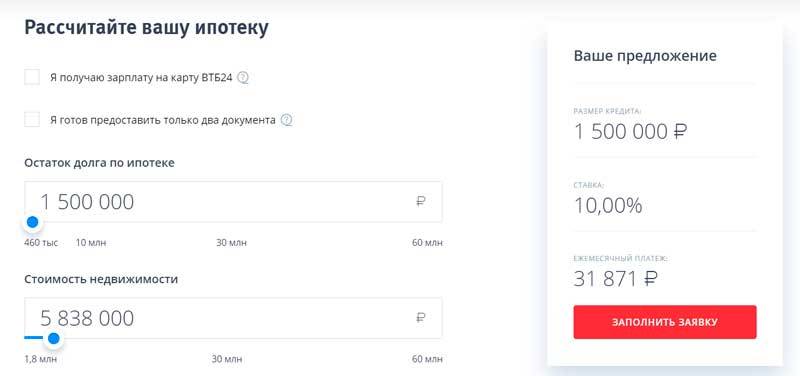

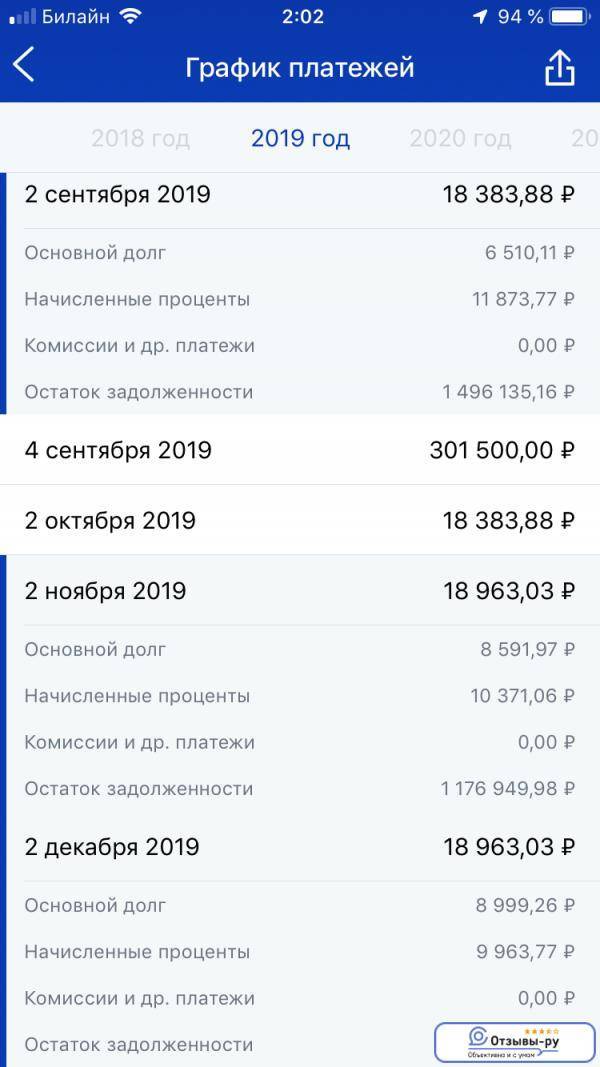

Например, в одном из банков была оформлена ипотека на сумму 1500000 рублей под 13% годовых. На эти средства клиент приобрел на вторичном рынке частный жилой дом с небольшим земельным участком. Дополнительно у заемщика имеется невыплаченный автокредит в том же банке (размер долга составляет 500000 рублей). Перед оформлением заявки на перекредитование остаток долга по обоим займам составит 1500000 рублей.

Клиент обратился в ВТБ и оформил кредит на рефинансирование ипотеки и автокредита. После подписания кредитного договора финансовая компания выдала заемщику 1500000 рублей под 13% годовых. После погашения всей суммы долга и регистрации договора ипотеки ставка была снижена до 11%. Сумма долга в итоге осталась прежней, а вот ежемесячный платеж и переплата существенно снизились.

Преимущества рефинансирования в ВТБ

Перед подачей заявки на перекредитование ипотеки необходимо взвесить все плюсы и минусы такого решения. В этом случае заемщик сможет самостоятельность оценить целесообразность использования рефинансирования.

Плюсы и минусы

Можно объединить несколько непогашенных кредитов в один.

Понижение кредитной ставки.

Клиент может воспользоваться специальными программами рефинансирования, которые позволяют улучшить условия погашения кредита.

Можно сократить срок кредитования или уменьшить ежемесячный платеж.

Много времени уходит на сбор документов. Бумажная волокита может быть достаточно утомительной.

Оформление кредита в ВТБ предполагает дополнительные финансовые расходы. Нужно выполнить расчеты заранее и понять, покрывает ли итоговая выгода при рефинансировании понесенные затраты.

Не исключен отказ в перекредитовании, но такое решение может принять любой банк.

Низкая процентная ставка может быть существенно увеличена через 5-10 лет

Именно этот пункт многие заемщики упускают из вида, а работники ВТБ стараются лишний раз не акцентировать внимание на подобной информации. Но даже если клиент будет знать об этом правиле, он надеется погасить долг раньше отведенного срока

Это получается далеко не у всех заемщиков, но в итоге изменить условия договора не получится.

Как перекредитовать ипотеку и какова процедура в ВТБ 24

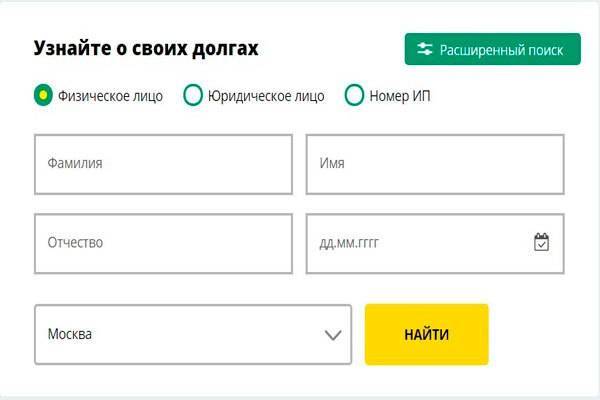

И когда оформляется ипотека ВТБ 24, и когда она там рефинансируется, процесс невозможно запустить без одобрения предварительно оставленной заявки. В ней потребуется указать:

Свои персональные данные.

Свои контактные данные, в том числе номер личного мобильного телефона, на который придет СМС с уведомлением банка, и номер электронной почты, куда также будет отправлено письмо с информацией о заявке.

Сведения о работе и о работодателе (его ИНН, полное название организации).

Сведения о среднедушевом доходе семьи (рассчитывается как соотношение суммы всех доходов семьи к числу ее работающих членов).

Сведения о трудовом стаже (на текущем месте работы может быть менее 3 месяцев, но при условии, что общий стаж превышает полгода).

Для тех, кто получает заработную плату на карту банка ВТБ 24, потребуется также указать ее номер.

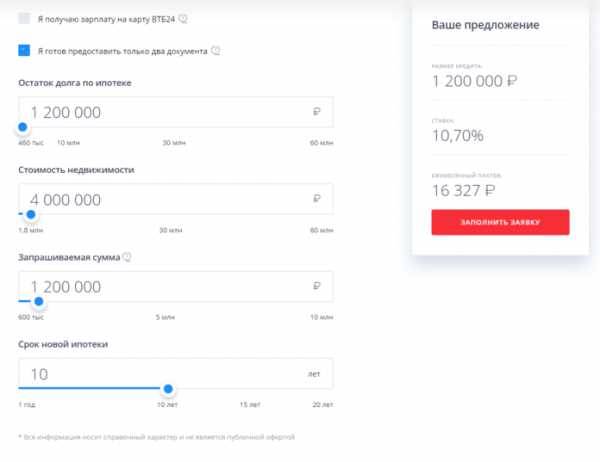

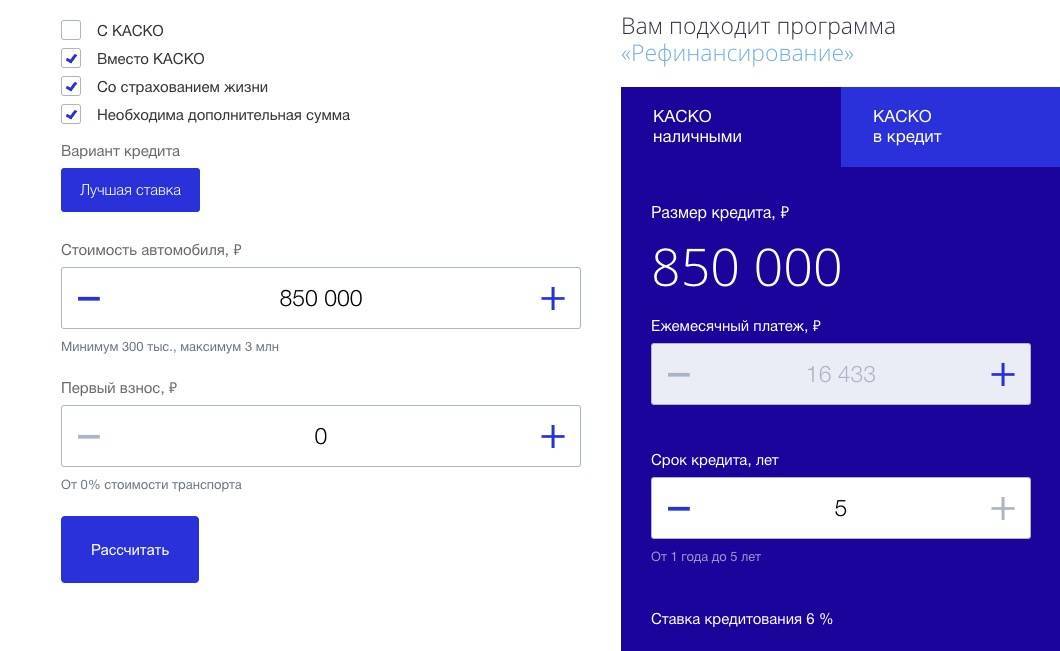

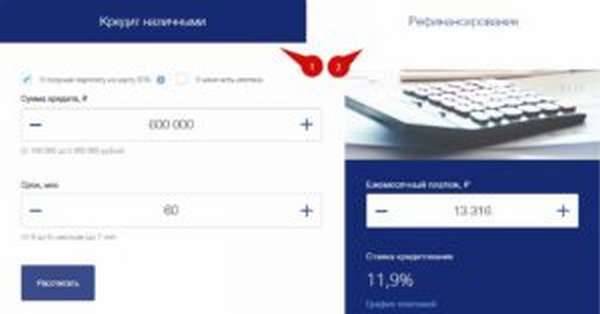

Рассчет рефинансирования

Какая вам нужна сумма

На какой срок

1 месяц3 месяца9 месяцев1 год2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет15 лет20 лет

Ставка

от 12.5%

Ежемесячный платеж

₽

Все предложения

Если в настоящее время вы проходите испытательный срок на новом месте работы, то подачу заявки стоит отложить до тех пор, пока вас официально не зачислят в штат.

Список необходимых документов может быть расширен по решению банка – стоит иметь это ввиду.

Требования к заемщику

Прежде чем собирать необходимые для рефинансирования документы, оцените, соответствуете ли вы требованиям, предъявляемым банком к заемщикам:

Наличие паспорта РФ с отметкой о постоянной регистрации в том регионе, где присутствует офис банка.

Постоянное место работы.

Возраст от 21 года до 75 лет.

Наличие постоянного места работы и документально подтвержденный доход, достаточный для того, чтобы выплачивать кредит в запрашиваемом размере.

Документы

Перечень документов, необходимых для рефинансирования:

Заявление-анкета (форму можно скачать на сайте банка или заполнить там же для подачи предварительной заявки).

Договор ипотечного займа, оформленный в другом банке.

Паспорт РФ.

СНИЛС.

Копия заверенной работодателем трудовой книжки или выписка из нее.

Военный билет (для заемщика мужского пола в возрасте до 27 лет).

Справка о доходах за последние 6 лет с печатью и подписями руководителя организации и ее главного бухгалтера. Для ИП подойдет налоговая декларация за последний отчетный период. Также можно предоставить справку по форме банка. Для зарплатных клиентов банка данный пункт неактуален – банк сам проверит движение денег по счету.

Справка из вашего банка об остатке задолженности по ипотечному кредиту.

Справка об отсутствии задолженности на момент выдачи документа.

Справка о соблюдении графика платежей за весь период, прошедший с момента оформления ипотечного кредита.

Документы для рефинансирования ипотеки должны быть предоставлены в полном объеме, иначе в выдаче кредита вам откажут. Но банк также дает возможность оформить рефинансирование всего по двум документам – паспорту и СНИЛСУ. Правда, в этом случае существенно сократится сумма кредита и увеличатся проценты.

О том, какие документы могут потребоваться дополнительно, вас известят сотрудники банка после рассмотрения заявки.

Условия ВТБ по ипотечному перекредитованию

Начать стоит с главного. Процентная ставка по ипотечному рефинансированию в ВТБ начинается от 8,8%. Она действует, разумеется, не во всех случаях, а только при максимальных гарантиях возвратности.

Условия в 2021 году позволяют оформить перекредитование под меньший процент по упрощенной схеме, при которой заемщик предоставляет банку всего два документа – паспорт и другое подтверждение идентификации личности (военный билет, удостоверение военнослужащего или водителя, ИНН, СНИЛС, загранпаспорт – на выбор клиента). Легко заметить, что среди перечисленных вариантов нет справки о доходах.

Так, в банке ВТБ сегодня работает программа перекредитования ипотеки «Победа над формальностями». В ее рамках заемщикам доступно рефинансирование кредитов под залог недвижимости в сумме до 30 млн руб. под 11% годовых на 20 лет.

Ставки по рефинансированию прозрачны, и зависят от категории клиента.

| Категория перезаемщика | Минимальная ставка ипотечного кредитования, % |

| Учители, врачи, государственные служащие, заработная плата которых перечисляется на карту своего банка, в данном случае ВТБ | 8,8 |

| Учители, врачи, государственные служащие, заработная плата которых перечисляется на карты других банков. Те же условия действуют для своих клиентов по зарплате независимо от рода занятий | 9,0 |

| Все заемщики, не относящиеся к вышеперечисленным двум категориям | 9,3 |

Максимальная сумма рефинансирования ограничена тридцатью миллионами рублей. При этом она не может превышать 80% цены залога. При оформлении по двум документам, то есть без подтверждения размера дохода, установлен предел в половину рыночной стоимости квартиры или дома, согласно экспертной оценке.

Нормативная продолжительность платежного периода при рефинансировании ипотеки в ВТБ составляет тридцать лет, а если взята в рамках программы «Победа над формальностью», установлен меньший предельный срок погашения – 20 лет.

При обязательном страховании залога, приобретение личного страхового полиса – дело добровольное. Но следует учитывать, что согласно общепринятой банковской практике, его наличие влияет на величину годовой ставки. Страхование рисков здоровья и жизни обойдется ежегодно в дополнительные 0,5–1% от суммы рефинансирования. Ровно один процент ВТБ добавит к ставке, если клиент откажется от оформления полиса. Есть прямой смысл согласиться.

Правилами банка предусмотрены другие дополнения к годовой ставке рефинансирования. К ней плюсуются 2% до тех пор, пока идет регистрация залога в пользу кредитора. Клиент заинтересован сделать это как можно быстрее, чтобы повышенный процент был исключен из расчетов.

Если заемщик по каким-то причинам не может или не хочет подтверждать величину своего дохода, ему в ВТБ могут поверить на слово, но непременно добавят 0,7% к годовой ставке рефинансирования.

Зачисления на банковский счет облагаются комиссией до 1,5%, но больше трех тысяч рублей с клиента не взимают.

Рефинансирование военной ипотеки в ВТБ производится под 9,7%. Это не самая низкая цифра (например, в Сбербанке России ставка меньше – 9,5%). Главное преимущество для военнослужащих – относительно короткий срок выдачи нового кредита.

Многим интересно, есть ли возможность использования материнского капитала в ВТБ при перекредитовании ипотек других банков. Физическим лицам следует учитывать, что программой «Победа над формальностями» это не предусмотрено. При обычном рефинансировании заемщику следует обратиться в Пенсионный фонд РФ. Обоснованное решение будет принято в зависимости от того, сколько стоит приобретаемое жилье.

Например, принята норма, согласно которой доля материнского капитала в первоначальном ипотечном взносе не может превышать 15% цены объекта. В каждом конкретном случае требуется индивидуальный подход. Погашение ипотеки после перекредитования в ВТБ также допускает использование маткапитала.

В отличие от многих других банков, в ВТБ нет дифференциации клиентов по региону проживания Условия, предлагаемые для ипотечного рефинансирования, будут одинаковыми в Санкт-Петербурге, Москве, Пензе, Саратове или Владивостоке.

Правом на налоговый вычет перезаемщики банка ВТБ пользуются точно так же, как и всякие другие граждане РФ, приобретающие недвижимость по ипотеке. Оно дает возможность сберечь значительную сумму, так как облегчает фискальную нагрузку.

Для сравнения – небольшая таблица с предложениями по рефинансированию от других российских банков:

Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

|---|---|---|---|---|---|

| 7.99 % | 12 000 000 ₽Заявка | 300 000 ₽ | 20–75 | 1–25 г. | |

| 9.1 % | 30 000 000 ₽Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).

Возможности перекредитования ВТБ 24

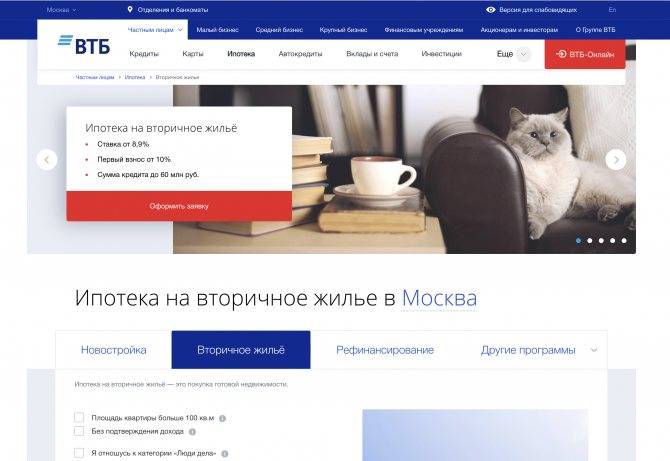

Рефинансирование ипотеки в ВТБ в последнее время пользуется большим спросом среди жителей России. Эта услуга позволяет снизить текущую процентную ставку либо внести изменения в условия использования ипотеки. Но воспользоваться перекредитованием могут только клиенты других банков, так как заемщикам ВТБ такая опция недоступна. Эксперты финансовой компании готовы сделать рефинансирование ипотеки, которая была оформлена на покупку квартиры в новостройке либо на приобретение жилья на вторичном рынке. Ограничения не предусмотрены.

Важно отметить, что среди доступных кредитных продуктов ВТБ, которые направлены на рефинансирование ипотеки, есть две основные программы. Одна из них является стандартной и подразумевает предоставление заемщиком полного пакета документов, которые помогут подтвердить официальное трудоустройство и стабильный заработок

А вот вторая программа называется «Победа над формальностями». В соответствии с действующими правилами, для перекредитования ипотеки клиент должен предоставить только паспорт и СНИЛС/ИНН. По внутренним правилам ВТБ поданные заявки рассматриваются в течение 24 часов, а на изучение стандартного заявления уходит до 5 рабочих дней.

Какие кредиты можно рефинансировать?

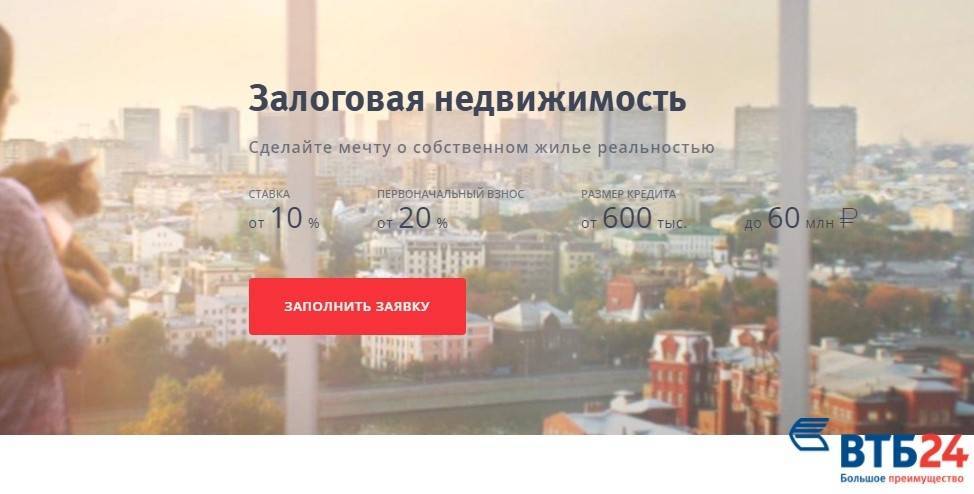

В ВТБ граждане могут перекредитовать ипотеку, которая была оформлена на новостройку либо на вторичное жилье. Заемщики могут объединить в один кредит максимум 6 займов. Например, несколько небольших потребительских кредитов и ипотеку. Если все сделать правильно, то в итоге вместо нескольких платежей можно будет платить всего 1 раз в месяц, а общая сумма взноса будет гораздо меньше, что снизит финансовую нагрузку.

Эксперты банка готовы рефинансировать кредитные карточки, автокредиты и потребительские займы, которые были выданы в ВТБ. Для таких заемщиков предусмотрены дополнительные бонусные программы при участии в программе «Коллекция».

Причины возможного отказа

Банки, в том числе и ВТБ, чаще всего не озвучивают заемщику причину отказа в рефинансировании ипотеки. Это является нормой в банковской практике: законодательно выдача займа не является обязанностью кредитного учреждения, а его правом на его предоставление.

Чтобы максимально настроиться на получение одобрительного результат по заявке необходимо знать возможные причины отказа

Причины возможного отказа те же, что и при предоставлении обычного жилищного кредита:

- у заявителя в прошлом уже были проблемы с возвратом кредитных средств, о чем свидетельствует кредитная история;

- предоставленные документы не подтверждают достаточный уровень платежеспособности;

- неточности в кредитной истории, отсутствие сведений по одному из займов в БКИ.

По последним двум пунктам банковская организация сможет пересмотреть свое решение, если заявителем будут предоставлены дополнительные сведения в заявке. Касательно первого пункта, он является определяющим при принятии решения банком. Плохая кредитная история говорит о том, что клиент не сможет выполнять свои обязанности по перекредитованному займу.

Условия по рефинансированию ипотеки в ВТБ 24

Банк ВТБ предлагает клиентам следующие условия:

- Максимальная сумма кредита — 30 млн рублей;

- Новый кредит оформляется без комиссий;

- Досрочное погашение займа не облагается комиссиями и штрафами;

- Максимальный срок нового кредита — 30 лет;

- Размер ссуды, полученной ранее в других банках, не может составлять более 80% от общей стоимости жилья. Другими словами, если вы совсем недавно приобретали недвижимость в ипотеку с первоначальным взносом менее 20%, вам скорее всего откажут в рефинансировании.

Обратите внимание: для лиц, желающих перекредитовать ипотечный займ по программе «Победа над формальностями», действуют иные условия. Будьте к этому готовы, когда обратитесь в отделение банка за оформлением займа.. ВТБ лояльно относится к внутренней миграции внутри страны, а потому наличие постоянной регистрации в регионе пребывания банка необязательно

Кроме того, подтвердить доходы можно не только стандартной справкой 2-НДФЛ, но и справкой по форме банка

ВТБ лояльно относится к внутренней миграции внутри страны, а потому наличие постоянной регистрации в регионе пребывания банка необязательно. Кроме того, подтвердить доходы можно не только стандартной справкой 2-НДФЛ, но и справкой по форме банка.

Учет дохода может производиться сразу по нескольким местам работы, где трудоустроен гражданин. Доход созаемщиков также учитывается, максимальное число привлекаемых людей к кредиту — 4 человека.

Процентные ставки

Размер ставки напрямую зависит от следующих параметров:

- Степень подтверждения дохода: официальная справка о доходах по форме 2-НДФЛ или справка о доходах по форме банка;

- Являетесь вы или не являетесь т.н. «зарплатным клиентом» (заключил ли работодатель с вами договор, согласно которому вы получаете зарплату на карту ВТБ);

- Заключили ли вы договор комплексного страхования;

- Относитесь ли вы к категории «люди дела». В эту категорию входят все сотрудники бюджетных организаций — полицейские, врачи, пожарные и т.д.

Так как людей еще нужно убедить рефинансировать ипотеку в ВТБ, руководство банка сделало максимальную процентную ставку совсем небольшой — 9,3% годовых (только в том случае, если заявитель желает перекредитовать займ «по двум документам»). Те, кто участвует в зарплатном проекте, получает ставку 9% годовых, для «людей дела» ставка уменьшается еще на 0,1 пункт.

Самая низкая ставка возможна для тех, кто является одновременно зарплатным клиентом и «человеком дела» — всего 8,8% годовых.

Сравнение минимальных процентных ставок на рефинансирование в разных банках.

| Банк | Ставка, % |

|---|---|

| Альфа-Банк | 11,54 |

| Газпромбанк | 9,2 |

| Абсолют Банк | 10,25 |

| ДельтаКредит | 10 |

| Открытие | 9,35 |

| ВТБ 24 | 8,8 |

| Уралсиб | 10,4 |

| Сбербанк | 9,5 |

| Райффайзенбанк | 9,5 |

| Россельхозбанк | 9,3 |

Условия страхования

В вопросе страхования, ВТБ руководствуется Гражданским Кодексом. Согласно положениям ГК РФ, банк не имеет права обязывать клиента оформлять страхование жизни, страховку от потери работы и т.д. Но пусть банк и не обязывает подписать страховой договор, в случае отказа от оформления комплексного страхования процентная ставка по кредиту увеличится на 1% годовых.

Страхование имущества в обязательном порядке должно быть оформлено в соответствии с Федеральным Законом «Об ипотеке». Вам понадобится явиться в Росреестр, снять обременение от старого банка и оформить новый залог на имя ВТБ.

Стоимость страховых премий включается в общую сумму кредита. Таким образом, в состав вашего ежемесячного платежа уже будет включена плата за страхование имущества.

Условия рефинансирования по двум документам

Для тех, кто не желает тратить много времени на поиск и оформление бумаг, разработана программа «Победа над формальностями». Программа отличается от стандартного рефинансирования меньшим количеством требуемых бумаг, но и более жесткими условиями:

- Процентная ставка не может быть меньше 9,3% годовых;

- Размер перекредитуемого займа должен составлять не более 50% от общей стоимости жилья. На примере: если ваше жилье стоит 3 млн, а размер вашего старого кредита составляет 1,5 млн. и более, вы не сможете получить доступ к «Победе над формальностями»;

- Максимальный срок кредитования ограничен 20 годами.

Выгодно ли рефинансирование ипотеки в ВТБ

Расчет выгоды от рефинансирования должен включать сравнение полной стоимости действующего кредита и стоимости будущей ипотеки, которую придется выплатить в пользу ВТБ. При этом нужно учитывать:

- если ежемесячный платеж будет меньше, то вносить все равно можно будет привычную сумму – это позволит в комфортном темпе быстрее погасить ипотеку;

- расходы на рефинансирование включают проведение оценки, страхование, перерегистрацию залога, оформление документов.

Провести необходимые расчеты можно с помощью нашего калькулятора рефинансирования в конце статьи. Если экономия получается существенной, то рефинансировать ипотеку в ВТБ однозначно выгодно.

Что такое рефинансирование ипотеки в ВТБ 24

Очень легко взять ипотеку, но выплачивать ее годами может не каждый. Поэтому очень часто используются различные льготные программы, в том числе и рефинансирование. Под рефинансированием ипотеки следует понимать изменение условий по кредиту. Чаще всего меняется процентная ставка, что влияет на сумму ежемесячных платежей. Например, клиент оформил ипотеку под 11%, а затем осуществил рефинансирование и получил 9%. Разница получается существенная.

По статистике ВТБ 24 удовлетворяет только половину заявок от заемщиков. Большую роль играют различные льготные условия, которые влияют на положительное решение финансового учреждения. К ним относится следующее:

- у клиента есть поручители;

- он является государственным служащим;

- для выплат по ипотеке использовался материнский капитал;

- были использованы государственные программы получения жилья.

Специалисты советуют рефинансировать ипотеку только тогда, когда выплачено меньше половины суммы. В противном случае снижение процентной ставки не будет играть никакой роли и не принесет особой выгоды. Поэтому о новом кредитовании лучше задуматься через 1–3 года после оформления ипотеки.

Если рефинансирование будет невыгодно для банка, клиенту будет отказано в просьбе.

Еще один важный нюанс – это залоговое имущество. В случае когда оформление ипотеки и рефинансирование осуществляется в разных банках, происходит и переоформление недвижимости на нового кредитора. А пока документы не будут готовы, заемщику придется выплачивать ипотеку с повышенной процентной ставкой. И только после того, как будут готовы документы, сумма выплат будет соответствовать той, что указана в ипотечном договоре.