Что делать, если заявка на ипотеку не одобрена

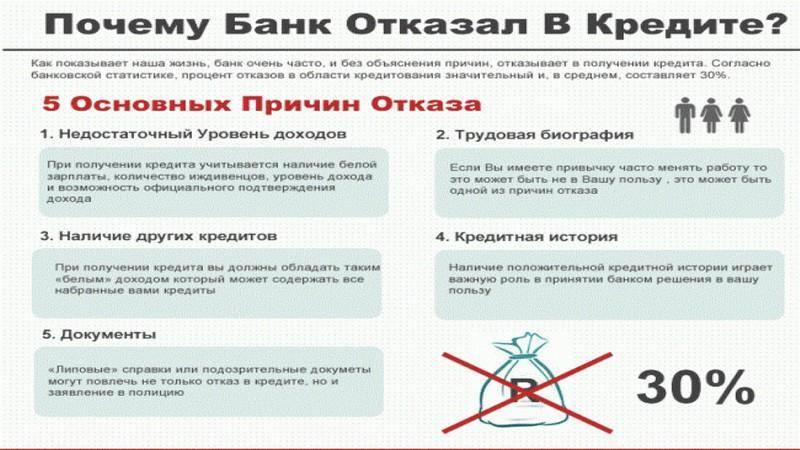

Для начала нужно выяснить причину отказа, если банк ее не сообщил. Дело в том, что большинство заявок отклоняют с формулировкой «несоответствие требованиям банка», но на деле это может быть любая причина. Давайте пройдемся по основным.

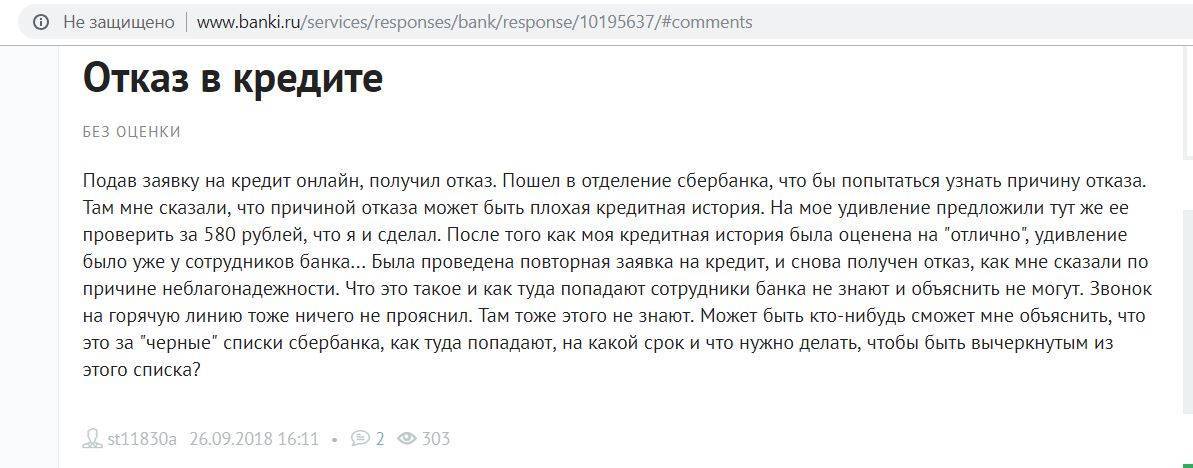

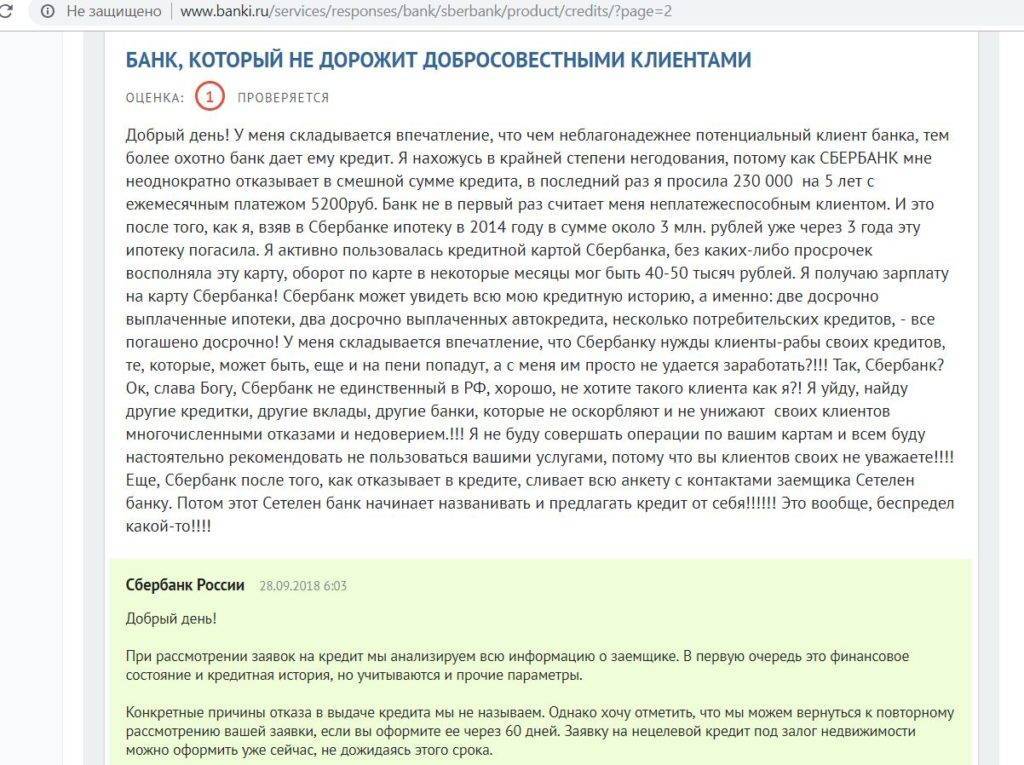

Кредитная история. Чтобы не получить отказ по причине плохой кредитной истории – проверьте ее самостоятельно перед подачей заявки. Испорченной история может быть по вине тех же самых банков (передают неверную информацию) или бюро (принимают и обрабатывают с ошибками). Если история плохая из-за незначительных просрочек в прошлом – воспользуйтесь услугами Сбербанка для потребительского кредитования, а уже выплатив займы, беритесь за ипотеку.

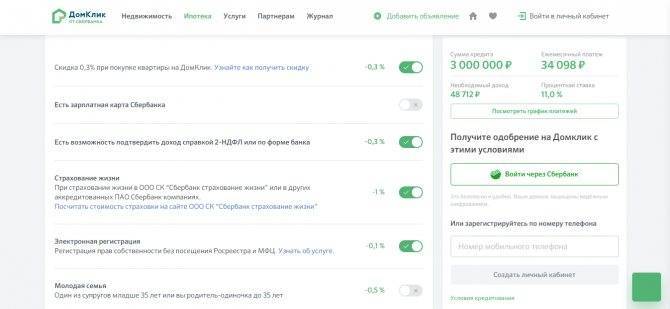

Неплатежеспособность. Если нет официального трудоустройства или возможности подтвердить реальный уровень заработка – подавайте заявку на ипотеку по двум документам. Если доход действительно не позволяет выплачивать такую сумму кредита – ориентируйтесь на меньший лимит, выберите квартиру дешевле.

Непредоставление документов. Подготовьте документы заранее, уточните у сотрудника банка полный перечень. Ипотечный кредит в Москве можно оформить в любом филиале Сбербанка, у банка есть офисы по всей территории РФ. Прийти в офис и уточнить перечень необходимых бумаг не будет делом лишним.

Долги и штрафы. Заплатите штрафы, закройте долги. При необходимости, удостоверьтесь в том, что все выплачено (закажите официальный документ).

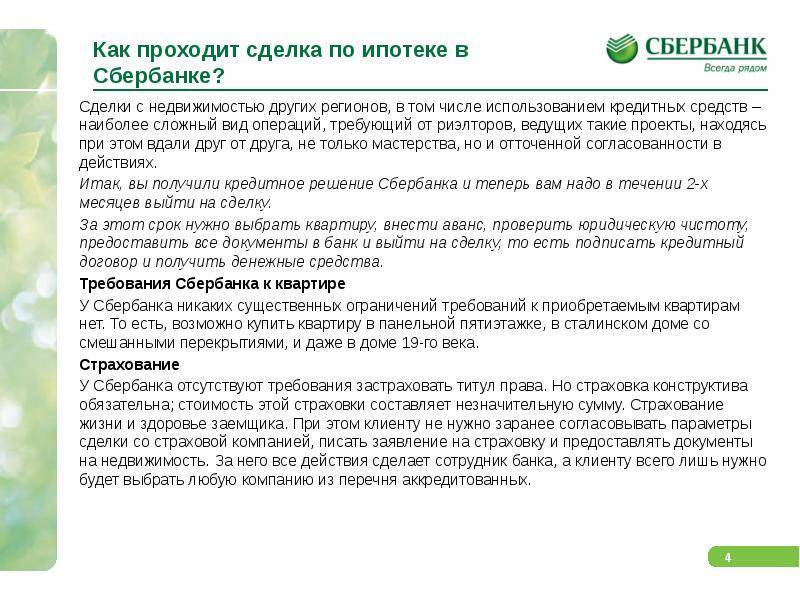

Недвижимость. Проанализируйте требования банков к недвижимости, найдите вариант, который Сбербанк готов будет финансировать

Обратите внимание на застройщиков, которые сотрудничают с банком.

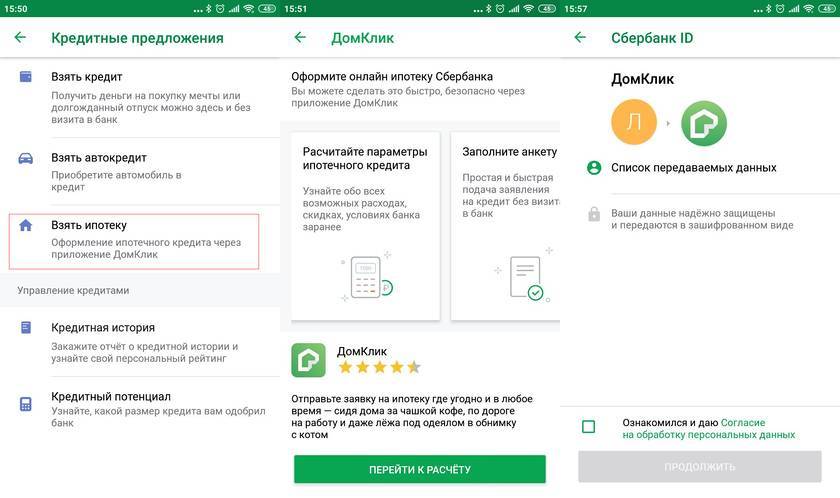

Повторная заявка в банк

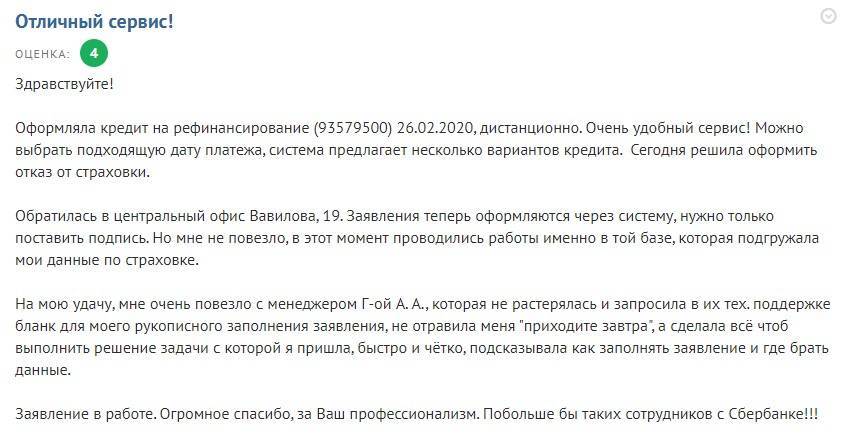

Если банк сообщил, почему отказал в ипотеке, либо клиент сам ее понял, то при возможности исправить ситуацию, можно подавать заявку в Сбербанк повторно.

Услуги кредитных брокеров

Если Сбербанк отказал в ипотеке, кредитный брокер поможет в одобрении

Важно выбрать крупную компанию, которая сотрудничает со Сбербанком. Это повышает шансы на одобрение и делает возможным получение льготных условий кредитования

Что делать после отказа в выдаче ипотеки

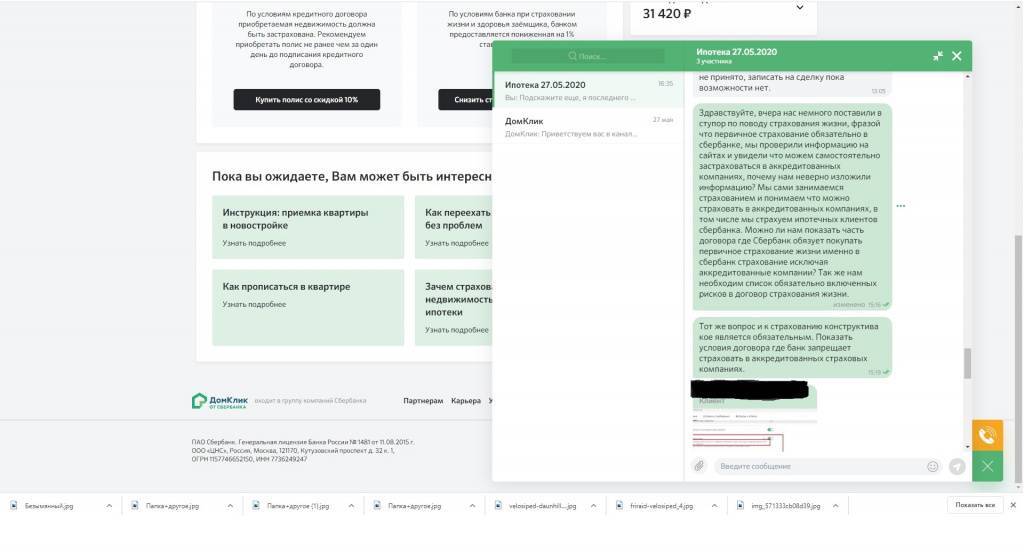

Если человеку отказали в ипотечном кредите, он может через положенный срок повторно обратиться в банковскую организацию. Если отказ был получен в Сбербанке, можно обратиться в другой банк. Есть вероятность, что там документы одобрят. Стоит однако помнить, что после отказа от Сбербанка условия окажутся менее выгодными: процентная ставка выше, объем первого взноса — больше.

Ограничения на количество заявок не существует. Можно попробовать обратиться в несколько организаций сразу. Не стоит забывать и про маленькие банки: количество клиентов у них меньше, проверки не такие тщательные.

Отказ после одобрения

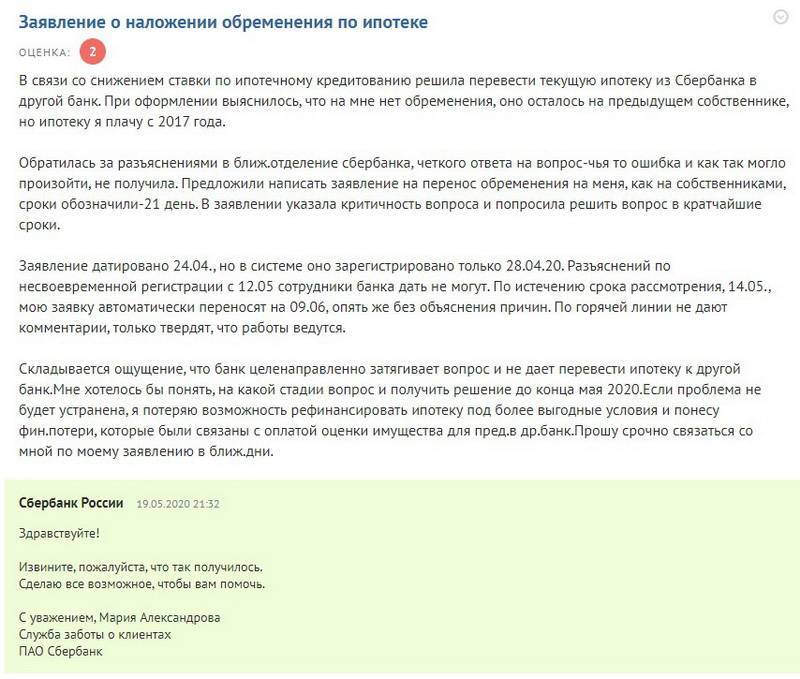

Бывают такие ситуации со Сбербанком, когда вы радостный после одобрения находите себе нужный вариант недвижимости, но при проверке пакета документов Сбербанк дает отказ по ипотеке.

Основные причины такой ситуации:

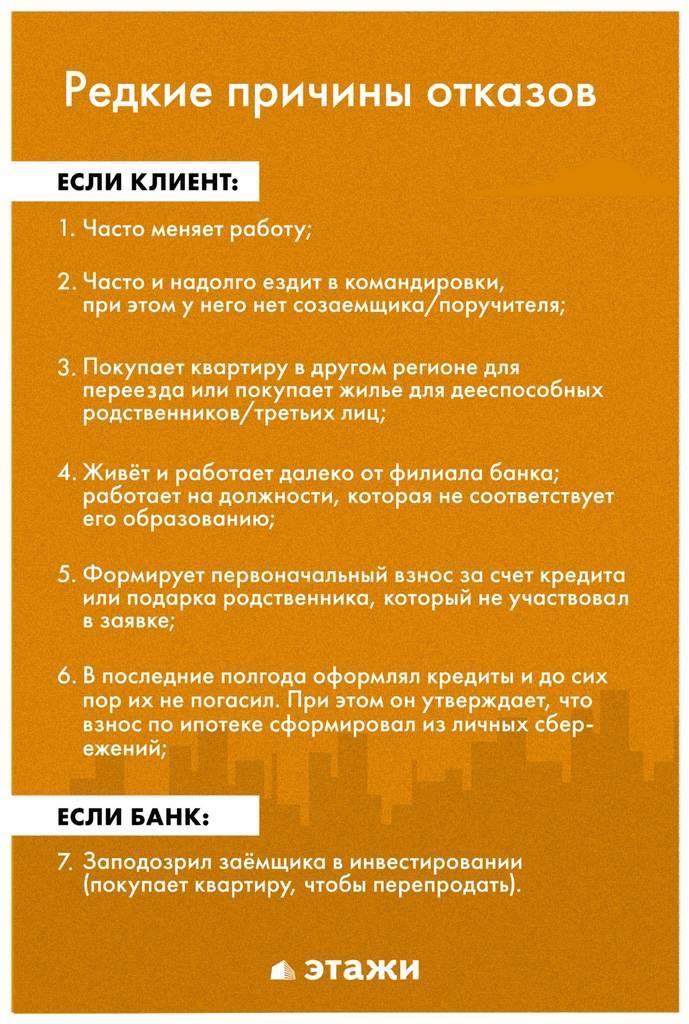

- Вы взяли кредит на первый взнос в другом банке или в самом Сбербанке – Сбербанк повторно проверяет кредитную историю заемщика перед вынесением окончательного решения. Подробнее о том, как взять ипотеку без первоначального взноса, читайте в следующем посте.

- У вас или созаемщиков испортилась кредитная история – после одобрения нужно быть предельно внимательным ко всем платежам по текущим обязательствам.

- Всплыли штрафы, судебные иски – нужно мониторить сайт судебных приставов и вовремя все оплачивать.

- Проблемы с самой недвижимостью – юристы Сбербанка могут отказать вам, если объект не соответствует требованиям банка.

- Технический сбой – бывает, что по ошибке менеджера, андеррайтера, юриста или техники приходит отказ. Обязательно в этой ситуации звоните вашему менеджеру в Сбербанк и уточняйте причину отказа.

Действия после отказа

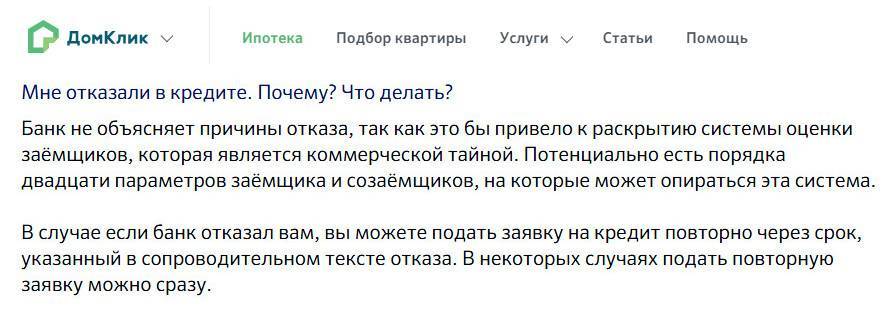

Отказ является неприятным событием для клиентов. Но выход все равно есть. Если произошел отказ в ипотеке в Сбербанке, через сколько можно подать заявку? Повторное обращение возможно через 2 месяца. Часто в следующий раз заемщики получают одобрение.

При отказе в ипотеке в Сбербанке что делать? В этом случае нужно предпринять меры увеличения шанса на положительный ответ в будущем. Если клиент не учел свою кредитную историю, то нужно ознакомиться с ней. Она может быть испорченной не только из-за несвоевременности погашений кредита, но и по причине технических сбоев и невнимательности специалистов банка.

Чтобы исправить ошибки, клиенту нужно обратиться в банк, который составил отчет от кредитной истории. Если история испорчена клиентом, то следует оплатить действующий долг и исправно оплачивать в течение нескольких месяцев, а потом подать заявку на ипотеку. Как показывают отзывы, в этом случае заявки обычно одобряют.

При отказе в кредите из-за низкой ликвидности недвижимости нужно найти новый объект, соответствующий требованиям банка. Следует учитывать, что финансовым учреждениям легче предоставить крупный кредит на покупку дорогой квартиры, чем выдать небольшой займ на деревенский дом. В некоторых случаях можно взять лишь потребительский кредит. Для его получения требуется меньше документов в сравнении с ипотекой.

Следует рассмотреть вариант подачи заявок в другие банки. В каждом финансовом учреждении требования к заемщикам отливаются, поэтому другая организация может предоставить одобрение. Если отказ связан с низким или нестабильным доходом, можно привлечь созаемщиков или поручителей. Первыми могут лишь близкие родственники. Поручителей берут только состоятельных физических лиц. Клиент может заплатить более высокий первый платеж или предоставить дополнительный залог. В этом случае банк рассматривает заявку и принимает решение.

Отказ в кредите

Нередко отказ в ипотеке имеет место просто по причине недостаточного размера дохода. Почти во всех без исключения банках одним из обязательных условий является размер ежемесячного дохода в 2 раза больший, чем величина ежемесячного платежа. Фактически, платеж не должен составлять более чем 50% размера заработной платы.

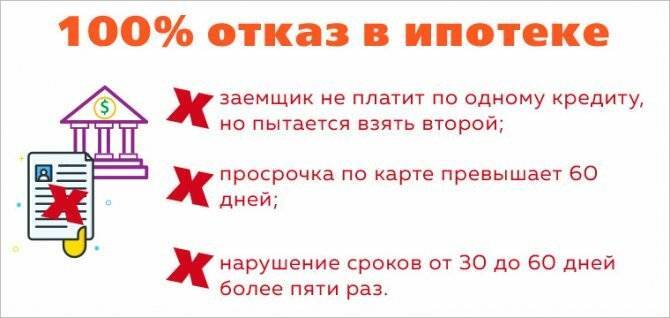

Негативная кредитная история достаточно часто является причиной отказа в ипотечном кредите. Если действительно имеет место наличие просрочек по платежам – то скорее всего сделать ничего не получится.

Проще всего будет обратиться попросту в другой банк, так как «Сбербанк» обычно не работает в данном направлении с «проштрафившимимся» клиентами.

Причем совершенно неважно, где именно была допущена просрочка – непосредственно в «Сбербанке» или при использовании кредитных средств в другом учрежднии. В то же время нередко в Бюро кредитных историй допускаются различного рода неточности

В таком случае можно попробовать внести правки

В то же время нередко в Бюро кредитных историй допускаются различного рода неточности. В таком случае можно попробовать внести правки.

Сделать это можно следующим образом:

- обратиться с претензией в учреждение, которое предоставило в БКИ ошибочные данные и потребовать внести соответствующие правки;

- обратиться в специальную организацию, которая занимается процедурой восстановления испорченной кредитной истории.

Оценка жилья при ипотеке в Сбербанке рассматривается в статье: оценка жилья при ипотеке Сбербанк .

Условия досрочного погашения ипотеки в Сбербанке вы можете узнать в этой статье .

Как банк оценивает кредитоспособность клиента

В основе анализа кредитоспособности потенциального заемщика лежат данные, указанные им при заполнении анкеты. Банк вправе проверять информацию и самостоятельно дополнять ее новыми сведениями, полученными любыми законными способами. От момента подачи заявления до вынесения решения, информация проверяется разными службами банка. Окончательный вердикт выносит кредитная комиссия.

Есть четыре способа проверки кредитоспособности человека:

- Скоринг. Метод основан на компьютерном анализе информации, предоставленной заявителем и оценке по бальной шкале. Чем выше балл, тем больше вероятность получить кредит.

- Оценка по кредитной истории. Здесь нужно сказать, что если кредитная история отрицательная, то результаты скоринга и анкетные данные могут даже не рассматриваться.

- Оценка по уровню дохода. Это метод совокупного анализа данных, касающихся места работы и финансового положения потенциального заемщика.

- Андеррайтинг – анализ вероятности погашения кредита.

В разных случаях банк использует разные методы оценки кредитоспособности. Основной способ анализа заявки на ипотечный кредит – андеррайтинг. Это сложная система, включающая в себя совместную работу многих структур банка: юридический отдел, служба безопасности, отдел по работе с ценными бумагами, отдел жилищного строительства и так далее. В данном случае основной упор делается на анализ вероятности возврата кредита — сможет ли и захочет ли заемщик платить по кредитным обязательствам и вернуть долг к концу срока кредитования. Проверка проводится на базе данных трудовой книжки и банковских операций, а также тщательной проверки кредитной истории. Всесторонне анализируется добросовестность, надежность и финансовое положение потенциального заемщика. В результате заявление либо одобряют, либо отклоняют, либо вносят некоторые изменения – банк устанавливает другую сумму кредита, которую готов выдать, и предоставляет срок погашения на свое усмотрение.

Ответ, почему могут не одобрить ипотеку в Сбербанке из-за суммы кредита

В Сбербанка приходят за разными жилищными кредитами. Кому-то нужна сумма в пару миллионов, а другим — в несколько десятков. Во-первых, следует соизмерять свои возможности. Иногда у обратившегося доход не достаточный, чтобы потом погашать ипотечные платежи. В Сбербанке отказали из-за того, что нужна большая сумма кредита, а у клиента не хватит средств для его дальнейшего погашения.

Но когда желание получить большую сумму на ипотеку ничем не обоснованно. Например, в заявке уже указана низкая заработная плата, небольшой стаж, невысокий первоначальный взнос. Тогда Сбербанк уже точно не выдаст максимальную сумму. Причина отказа будет указана. Возможно, клиенту предложат меньший по размер кредит, что вполне аргументировано. Остаётся согласить на меньшие деньги или же принять отказ.

Основные причины отказа

Почему Сбер отказал в ипотеке? Этот вопрос интересует всех людей, которые столкнулись с отказом по кредитному запросу. Причин на самом деле может быть много. Мы приготовили самые частые из них:

- залог не соответствует требованиям банка;

- у клиента невысокая зарплата, которой недостаточно для оплаты ипотечного кредита и процентов по нему;

- потенциальный заемщик имеет проблемы с законом;

- у клиента отрицательная кредитная история;

- у клиента судебные разбирательства по предыдущему кредиту;

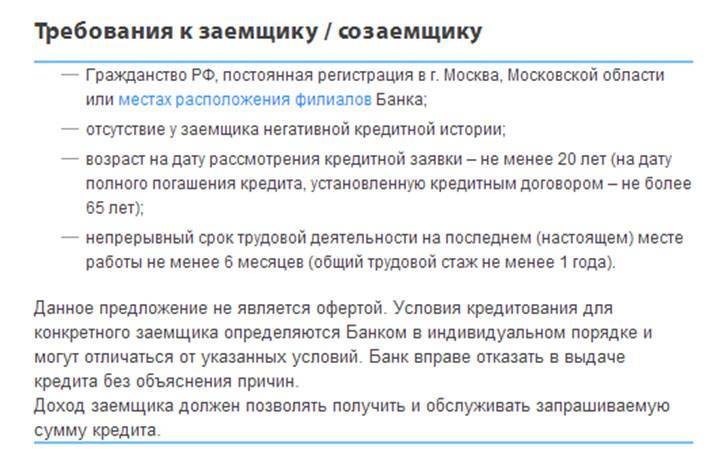

- заемщик не соответствует основным требованиям (гражданство, возраст, прописка, стаж работы);

- у заемщика неадекватное поведение, неопрятный внешний вид, алкогольное или наркотическое опьянение.

Плохая кредитная история

Сбером отказано многим людям, у которых имелись проблемы с кредитной историей. Даже если у них незначительные просрочки платежей по предыдущим займам, Сбер все равно не желает сотрудничать с такими людьми. Этой категории заемщиков можно посоветовать обратиться в другой банк и оставить заявку там. Кредитная история – это «лицо» любого клиента. По ней кредитор видит, благонадёжный перед ним человек или нет. Ее нужно беречь и не портить просрочками.

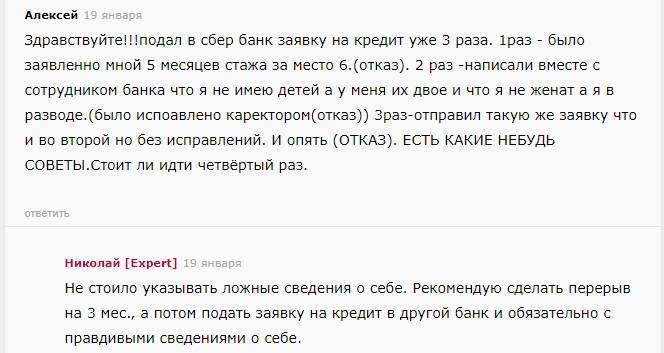

Ошибки в документах

Еще одной причиной отказа в ипотеке от Сбера служит неправильно заполненная анкета и заявление. Это могут быть, как случайные ошибки, так и намеренное изменение данных с целью получить кредит. Клиентам рекомендуется внимательно проверять свою заявку и документы перед тем, как отправить их на рассмотрение в любой банк. Бывает, что ошибки содержатся в самих документах. Тогда клиенту нужно сначала их заменить в соответствующих государственных органах и уже потом подавать заявку на ипотеку.

Неплатежеспособность клиента

Отказ по ипотеке в Сбере может прийти, если клиент имеет низкий доход, которого не хватит для выплаты кредита. Это очень частая причина отказа, с которой сталкиваются многие люди. Чтобы избежать такого итога, нужно сначала просчитать, сможете ли вы выплачивать ипотеку. Все банки придерживаются формулы, что ежемесячный платеж по ипотеке должен составлять не более 45% от ежемесячного дохода заемщика. Такая нехитрая формула позволит вам высчитать размер ежемесячного платежа, который вы «осилите» выплачивать.

Недавний отказ

Сбер может отказать в ипотеке, если клиент недавно уже получил отказ по похожему запросу

И неважно, он подавал заявку в сам Сбер или в любую другую организацию. Все коммерческие банки «видят» поданные заявки от определённого клиента и анализируют его активность

Если потенциальный заемщик разослал свои заявки одновременно во все банки, то, скорее всего, он мошенник. Вы получили отказ от банка? Что делать? Просто отправьте следующий запрос через 3 месяца.

Наличие долгов в ГИБДД и налоговой

Если вам пришло уже несколько отказов в ипотеке, то проверьте, нет ли у вас долгов в налоговой и в ГИБДД. Это тоже может стать одной из причин отказа. Если у вас нашлись неоплаченные задолженности перед государственными органами, то сначала погасите их в полной мере, а потом уже отправляйте заявку на кредит или ипотеку.

Неподтвержденные сведения о заемщике

Почему Сбер отказывает в ипотеке, если с клиентом вроде бы все в порядке? Дело может крыться в неподтвержденных сведениях о клиенте, указанных им в анкете. Например, человек указал, что у него в собственности есть квартира, дача и автомобиль. При этом он не приложил подтверждающие это документы. Заемщик мог указать в заявлении, что у него есть дополнительный доход, но, опять же, только на словах. Если банк никак не может проверить эту информацию, то он считает, что человек хочет ввести его в заблуждение, и присылает отказ.

Ложные сведения

Сберу часто приходится встречаться с заемщиками, которые указывают в анкете ложные сведения. Они специально завышают себе доход, указывают больший рабочий стаж, чем он есть на самом деле. Клиенты не понимают, что эта информация в обязательном порядке подлежит проверке службой безопасности. Именно поэтому таким людям не одобряют ипотеку в Сбере.

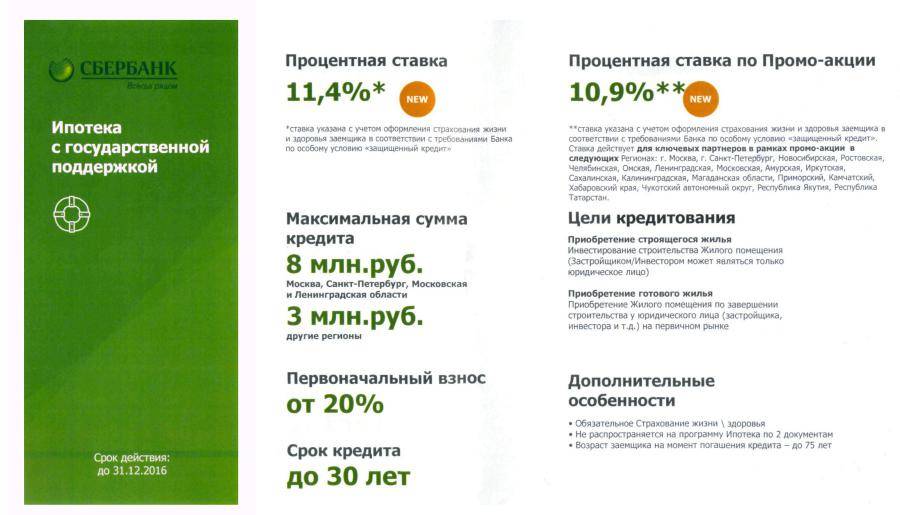

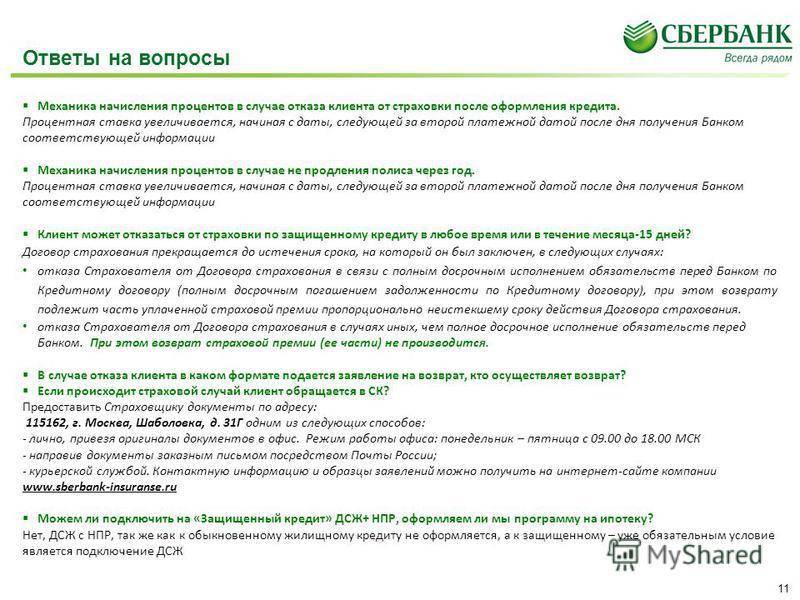

Здоровье заемщика

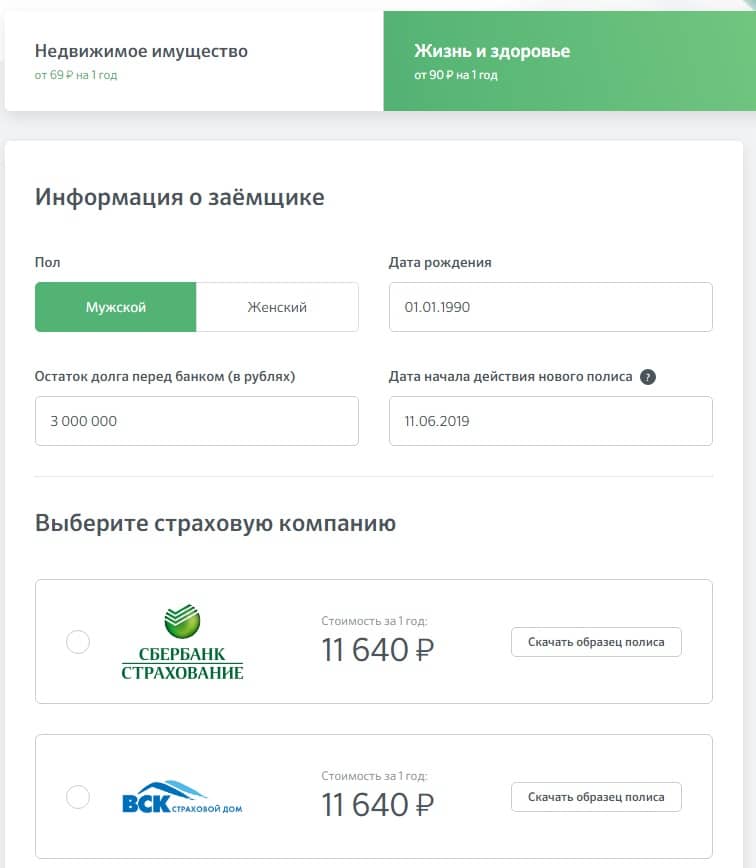

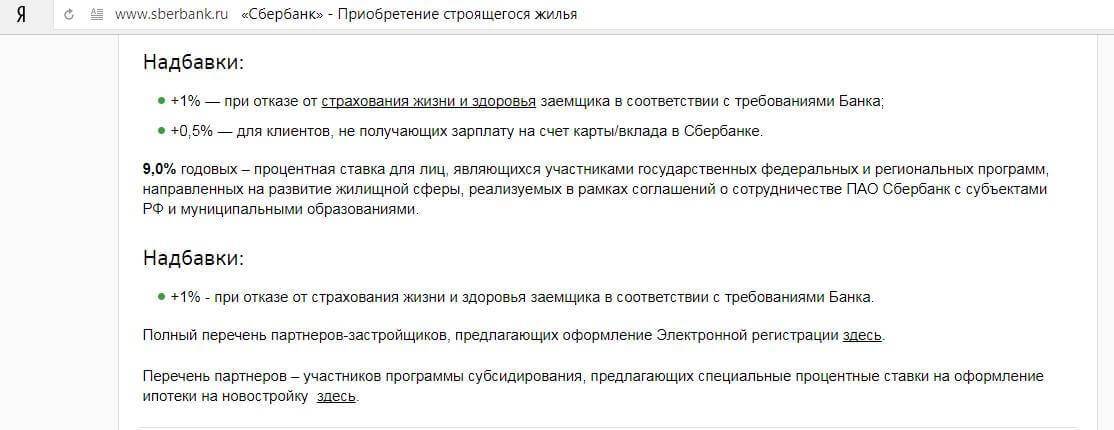

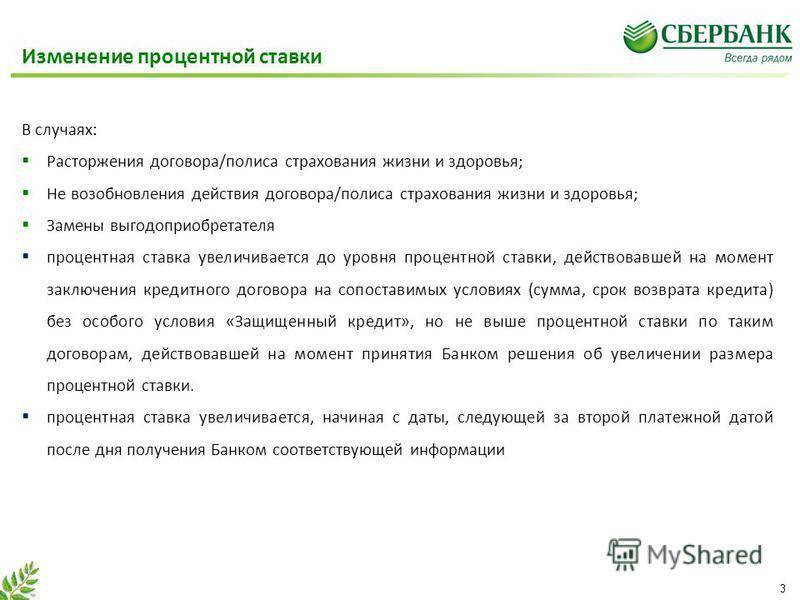

Причины, по которым клиентам отказывают в ипотеке, иногда кроятся в их здоровье. Например, клиент имеет хронические болезни или у него ограниченные возможности. Банки не хотят связываться с такими людьми, ведь это несет им риски невозврата средств. Единственны выход из данной ситуации – оформить клиенту договор страхования его жизни и здоровья. В случае наступления страхового случая страховая компания покроет долги перед банком.

Какая недвижимость приведёт к отказу в выдаче ипотеки

Многие клиенты получают отказ в ипотеке перед сделкой, т.е. уже после предварительного одобрения кредита. Дело в том, что банк начинает проверку пакета документов уже после того, как выдал предварительное согласие. Малейшее несоответствие заявленным сведениям или проблемы с их проверкой (не взяли трубку на работе, справка оказалась «липовой», номер мобильного оформлен на другого человека) также приводят к отказу в ипотеке.

Но отдельное внимание на данном этапе уделяется и объекту недвижимости. Если вкратце, то к нему предъявляется одно-единственное требование – он должен быть ликвидным

Но на практике это требование складывается из нескольких критериев:

- квартира должна иметь все удобства (канализация, электричество, водоснабжение, газ);

- дом должен быть кирпичным, панельным, каменным, но никак не деревянным;

- и сама квартира, и дом, в котором она находится, не должны пребывать в аварийном состоянии, подлежать сносу, стоять в очереди на реконструкцию, капитальный ремонт и др.;

- не должно возникать никаких юридических сложностей (например, с отчуждением права собственности предыдущего владельца из-за проживания в квартире несовершеннолетних);

- если речь идёт о долевом строительстве, то поводом может послужить и недобросовестная или сомнительная репутация компании-застройщика.

Банк имеет полное право предъявлять подобные требования к недвижимости, поскольку она является предметом залога. В случае невыплаты кредита заёмщиком, банк должен суметь продать квартиру за адекватную цену и тем самым возместить свои расходы. А если недвижимость неликвидна, банк останется в убытке.

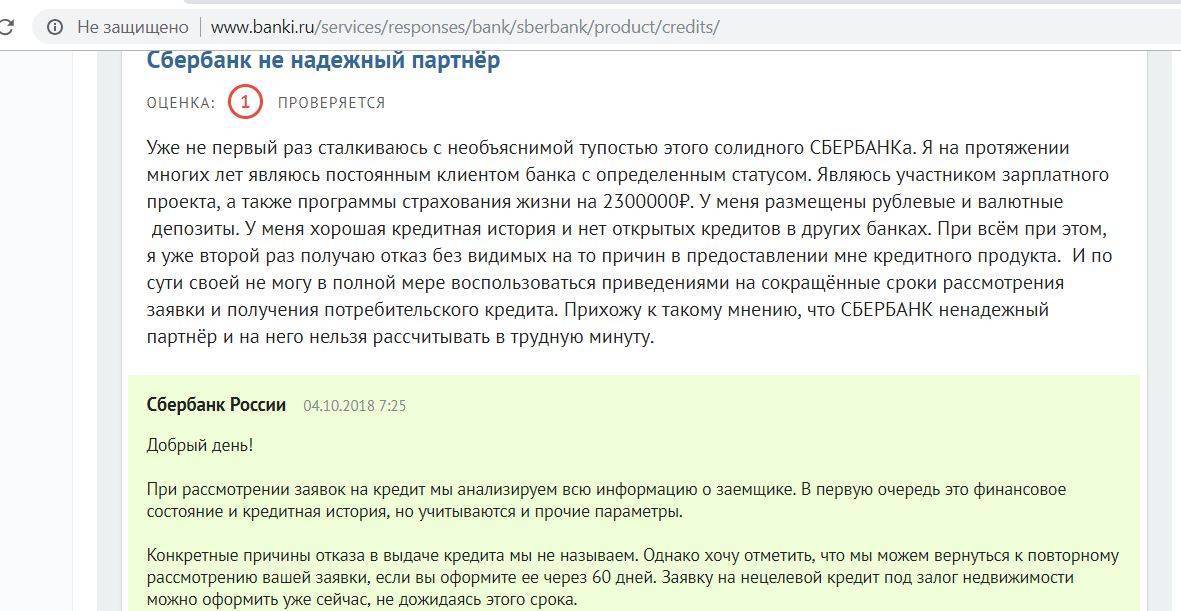

Банк может отказать в выдаче ипотеки без объяснения причин, это право закреплено законом. Поэтому бесполезно пытаться выяснить точную причину отказа и оспаривать её, банк не обязан сообщать эти сведения.

Причиной отказа в выдаче ипотечного займа может послужить даже неопрятный вид заёмщика, очевидные признаки проблем со здоровьем, явка в банк в состоянии алкогольного опьянения или странное поведение (например, явная нервозность, сбивчивые и путаные ответы на вопросы и т.д.).

Причины отказа в ипотеке в Сбербанке. Основные факторы

Знание основных причин, которые могут привести к отказу в получении ссуды, просто необходимы для всех потенциальных заемщиков. Это вызвано тем, что знание факторов, влияющих на решение кредитного учреждения, позволит заемщику подготовиться, а, следовательно, и увеличить собственные шансы на получение ссуды.

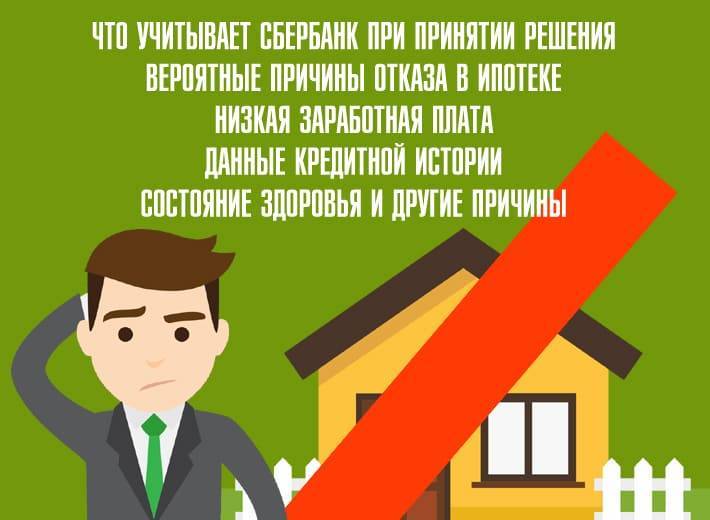

На окончательное решение кредитного учреждения оказывают влияние огромное количество факторов, среди которых отдельного упоминания заслуживают следующие:

- Разнообразные типы задолженностей перед налоговой службой, а также долги по алиментам и неоплаченные штрафы ГИБДД.

- Еще одной веской причиной отказа является наличие у потенциального заемщика судимости. Отдельного упоминания заслуживает тот факт, что если уголовное наказание потенциального клиента было условным, то у него есть шанс на получение ссуды. В этом случае все решается в индивидуальном порядке, поэтому никаких гарантий, что вам выдадут ипотечный заем, нет.

- Невозможность удостовериться в подлинности предоставленных потенциальным заемщиком данных.

- Неуверенность при общении с кредитным экспертом. Неуверенность в поведении потенциального заемщика трактуется сотрудником банка как сомнения в том, что он сможет своевременно оплачивать взносы.

- Плохое состояние здоровья клиента, который желает получить ипотечный заем.

- Низкий уровень ликвидности объекта жилой недвижимости, которая при получении займа будет играть роль залога.

На самом деле существует значительно больше факторов, которые могут оказать влияние на окончательное решение кредитного учреждения. При этом существует несколько причин, которые являются стопроцентной гарантией того, что потенциальный клиент не получит ипотечный заем. Далее мы более подробно остановимся именно на этих причинах.

Отказ в ипотеке Сбербанк из-за отсутствия поручителя

Как мы написали выше, в Сбербанке рассматривают и тщательно анализируют вашу заявку, исходные данные в ней. Если вы являетесь неплатёжеспособным или имеете небольшой дохода, а также кредитная история подвела, то шансы на одобрения сокращаются. Также на них влияет и размер первоначального взноса.

Но когда вы не находите такого человека, то вряд ли в банке предложат что-то ещё. Скорее всего, без поручителя откажут в ипотеке. Такое случается не всегда, а только при неблагоприятных других факторах: отсутствия нужного дохода, хорошей кредитной истории и т.д. Если всё перечисленное и так в порядке, то отказа без поручителя не будет.

Часто задаваемые вопросы

В.: А можно ли отказаться от ипотеки, просто не внося ежемесячные платежи?

О.: Конечно же, можно. Вопрос в том, какие юридические последствия наступят после такого действия заемщика. Первое – это, разумеется, бесконечные банковские требования о погашении задолженности. Второе – звонки лицам, указанным в договоре заемщиком (родителям, знакомым, друзьям, коллегам по работе и др.).

Наконец, недвижимое имущество, находящееся в залоге у банка, будет реализовано в порядке проведения публичных торгов (ч. 1 ст. 56 Закона об ипотеке).

Более того, у клиента будет испорчена кредитная история – крайне не рекомендуем без веских на то причин просто не оплачивать ипотеку.

В.: Какие еще есть способы “отказаться от ипотеки”?

О.: Согласно нормативным положениям ст. 40 Закона об ипотеке, заемщик имеет право сдавать в аренду кредитуемое жилое помещение и получать выгоду с арендных платежей.

Такие платежи можно направить на погашение задолженности перед банком. Для реализации процедуры по передаче ипотечной квартиры в аренду даже не требуется согласия банка.

В.: А что, если я просто не могу выплачивать ипотеку? Недавно потеряла работу, а новую никак не найду. Единственный выход для меня – это полностью отказаться от нее. Как же лучше это сделать?

О.: Обратите внимание, что возникновение сложных жизненных ситуаций и материальных трудностей не освобождает физическое лицо от исполнения обязательств перед кредитором. Единственная возможность – это “договориться” с самим кредитором, то есть банком

Возможностей сделать это достаточно много – ходатайствовать о реструктуризации кредита, попросить “кредитные каникулы” или же просто пойти в другой банк и заключить договор о рефинансировании. И мы рекомендуем делать именно так – ведь эти способы абсолютно законны.

Работа над кредитными ошибками

Для получения полной картины необходимо проверить все бюро, в которых содержится информация о потенциальном заемщике. «Дело в том, что иногда сведения в разных базах оказываются разными. Это банальные ошибки, но они могут послужить причиной отказа в ипотеке. Например, один из наших клиентов исправно платил по своему потребительскому кредиту. Но когда мы проверили его кредитную историю, которая была сразу в трех бюро, то сведения оказались совершенно разными: по одной из версий просрочек платежей не было, по другой — просрочка была до 30 дней, а в третьем случае — от 30 до 60 дней! При этом активная просрочка платежа по кредиту — это однозначный отказ в ипотеке», — рассказывает Синеев.

Чтобы исправить ошибки подобного рода, необходимо обратиться в банк, по кредиту которого, якобы, существует просрочка платежа — с выпиской из бюро кредитных историй. Банк должен исправить ошибку, обычно на это уходит примерно две недели.

Бывают и более сложные ошибки. К примеру, один из клиентов Института финансового планирования, мужчина 35 лет, решил взять ипотеку. Но после проверки его истории оказалось, что совсем недавно он брал несколько микрозаймов: на 200 и на 800 рублей. Безусловно, подобное поведение — это огромный минус для банка, поскольку означает, что у человека совсем нет денег.

«Когда мы сообщили мужчине об этом, он начал возмущаться, поскольку никогда таких займов не брал. В итоге выяснилось, что в бюро склеились кредитные истории двух людей — с одинаковыми фамилиями, именами, отчествами и местами рождения, но с разными паспортными данными. Кроме того, к клиенту прилепилась и судимость пользователя с микрозаймами. В таких случаях для исправления ошибки нужно обращаться в бюро кредитных историй. В целом же, в сложных случаях, чтобы быстрее исправить ошибки, проще обращаться к специалистам в сфере кредитования — к профессиональным кредитным брокерам», — рассказывает Синеев.

Как банк принимает решение о выдаче ипотеки

Прежде чем выдать кредит, банк проверит, что вы надежный заемщик. Я не знаю как он это решает — у каждого банка собственные критерии, о которых он никому не говорит. Кредитным менеджерам нельзя о них рассказывать под угрозой увольнения — это коммерческая тайна. Но если в общих чертах, то, прежде чем заявку одобрят, вы пройдете 3 этапа.

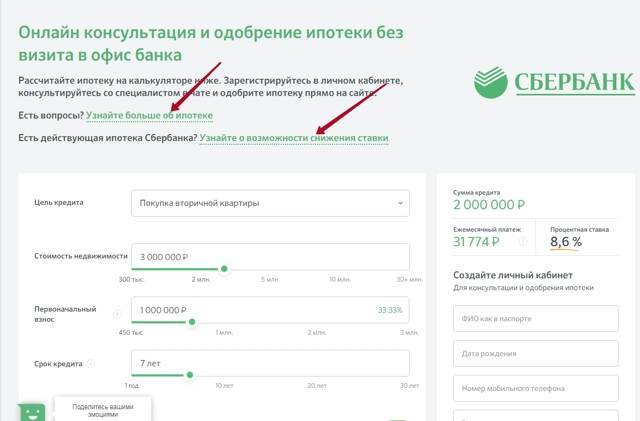

Скоринг или оценка кредитных рисков. Чтобы не требовать от вас сразу весь набор документов и не тратить время на нежелательных клиентов, сначала банки выносят предварительные решения.

В офисе или на сайте банка вы заполняете анкету с основной информацией: паспортные данные, доход, стаж, место работы. Данные анкеты обрабатывает специальная кредитная программа, которая оценивает кредитные риски (проводит скоринг) по десяткам параметров. Скоринговая система анализирует ваши данные (возраст, профессию, доход, стаж, имущество и пр.) и рассчитывает, сможете ли вы платить по кредиту. Программа автоматически отсеивает клиентов, которые не соответствуют требованиям банка или обладают повышенным кредитным риском.

Банку проще отказать, чем выдать рисковый кредит

Программа скоринга принимает решение автоматически, исходя из статистических данных. Она может отказать вам в ипотеке, даже если к вам как заемщику персонально никаких претензий нет.

Допустим, Ирина работает менеджером среднего звена в строительной компании, у нее несколько вовремя погашенных кредитов и достаточная зарплата. Но согласно статистике банка в последний год менеджеры среднего звена строительных компаний стали чаще пропускать платежи. На основании этого система считает Ирину рисковым заемщиком и может ей отказать.

Собеседование с менеджером. Заполнить анкету и подать документы кредитному специалисту — не простая формальность

Он оценивает вас как человека: обращает внимание на внешний вид, речь, манеру держаться. Если его что-то насторожит (например, вы придете неопрятным, в порванной обуви или пьяным), он сделает в анкете отметку «подозрительный» и вас будут проверять тщательнее

Будьте внимательны и при заполнении заявки онлайн на сайте банка. Программа увидит, если вы будете несколько раз править цифры и решит, что вы пытаетесь ее обмануть.

Проверка Службой безопасности. Служба безопасности проверит подлинность документов и указанных сведений:

- работу и доход: зарегистрирован ли работодатель, указанный в справке, совпадает ли адрес, не проходит ли процедура ликвидации, есть ли у компании долги. Чтобы подтвердить доход, Служба безопасности позвонит в отдел кадров или бухгалтерию, если есть сомнения, сделает запрос в пенсионный фонд;

- кредитную историю в бюро кредитных историй;

- репутацию: наличие судимостей, публикации в прессе и даже соцсети.

После завершения проверки Служба безопасности передаст документы и результаты анализы в кредитный комитет банка, который и примет окончательное решение о выдаче ипотеки.

Обычно банк принимает решение за 3-4 дня, в редких случаях — за неделю-две. После получения одобрения, у вас будет от 1 до 4 месяцев на поиски квартиры.

Основные причины отклонения заявки на ипотеку

Заявления на получение жилищной ссуды отклоняются по следующим причинам:

- Залоговый объект не соответствует стандартам банка;

- Заёмщик получает низкую официальную зарплату;

- Потенциальный клиент имеет проблемы с законом;

- Соискатель имеет плохую кредитную историю и является участником исполнительного производства;

- Контрагент не прошёл кредитное собеседование в связи с неадекватным поведением, сомнительным внешним видом, состоянием алкогольного опьянения и т. д.

Некоторые граждане, подавшие заявление на получение займа, не попадают в возрастной диапазон ипотечной программы. Если человек не является гражданином Российской Федерации, то он не сможет оформить ссуду. Жилищная ссуда оказывает серьёзное давление на семейный бюджет. Ипотечный кредит предполагает наличие нескольких созаёмщиков, которые будут нести солидарную ответственность по финансовым обязательствам титульного заёмщика. Если контрагент не сможет привлечь платёжеспособных созаёмщиков, то он получит низкий скоринговый балл. Это обстоятельство станет причиной отказа в ипотеке.

Служба безопасности банка тщательно исследует интернет на предмет наличия негативной информации о соискателе. На серверах кредитной организации установлена специальная программа, собирающая данные о человеке в глобальной сети. Каждый соискатель получает рейтинг, который оказывает непосредственное влияние на скоринговую оценку его платёжеспособности. Если человек слушает шансон, размещает фотографии с бурных застолий и состоит в электронных группах криминальной направленности, то ипотечный кредит ему не дадут.

Часть клиентов не желает страховать залоговый объект. Согласно действующему законодательству заёмщик обязан купить полис, страхующий риск утери и повреждения залоговой квартиры. Если человек этого не сделает, то он не сможет улучшить свои жилищные условия. У каждого банка есть так называемый стоп-лист, который содержит негативную информацию о соискателях. Кредитные организации периодически обмениваются сведениями, которые находятся в неофициальных базах данных. Соискатели, попавшие в стоп-лист, получат отрицательное решение и не смогут взять кредит.

Если человек имеет большую долговую нагрузку, то сотрудники банка быстро узнают об этом. Не стоит скрывать от специалистов банка наличие потребительских ссуд и микрозаймов. Недостоверная информация является основанием для отклонения заявки.

Что делать

Если все же по какой-то причине имеет место отказ в предоставлении ипотечного кредита, то разрешить ситуацию фактически будет возможно только в случае, если причина отказа будет обозначена. Нередко случается, что банк отказывает по причине недостаточной заработной платы.

Выходов из такого положения сразу несколько:

- увеличить размер первоначального взноса — как следствием потребуется меньшая сумма займа;

- найти более высокооплачиваемую работу;

- использовать в качестве залога недвижимость, иное ценное имущество;

- обратиться за предоставлением кредита на самого себя и созаемщика.

При этом необходимо помнить, что на созаемщика распространяются те же требования, что и на самого заемщика. Как следствие – величина заработной платы должна быть соответствующей, а также возраст не пенсионный.

Нередко отказ происходит по причине возраста – кредитный заем такого типа настоящая проблема получить гражданам в возрасте от 65 лет.

Но опять же существует множество способов разрешить подобную проблему – найти созаемщика подходящего по возрасту или же использовать залоговое имущество.

Также нередко причиной отказа является наличие каких-либо проблем с документами. На данный момент обязательно необходимо представить оригиналы или заверенные копии следующих:

- заявление-заявка по форме банка;

- копия всех страниц паспорта самого заемщика, а также созаемщиков;

- документы подтверждающие право собственности в случае наличия залогового имущества;

- справка 2-НДФЛ или же по форме банка;

- заверенная в отделе кадров копия всех страниц трудовой книжки.

Также стоит заблаговременно подготовить дополнительные документы. Так как наличие дополнительной информации о заемщике порой позволяет избежать отказа по заявке на ипотечный заем.

К таким дополнительным документам относится следующее:

- загранпаспорт;

- водительское удостоверение;

- пенсионное и медицинское свидетельство;

- индивидуальный налоговый номер;

- аттестат, диплом – об образовании;

- свидетельство о браке или же его расторжении;

военный билет – если таковой имеется.

Иногда отказ имеет место по причине отсутствия регистрации в регионе расположения имущества, а также самого банковского отделения. Подобные сложности разрешить достаточно просто. Например, попросту приобретя временную регистрацию за определенную плату.

В силу конфиденциальности информации в паспортном столе «Сбербанк» попросту не сможет проверить данный факт. Нередки случаи когда таким образом удается оформить соответствующий кредитный заем.