Что делать, если обнаружен несуществующий долг

Чаще всего человек узнает, что он что-то должен банку по кредиту, который не оформлял, после того, как у него был украден или же утерян паспорт. Мошенники часто прибегают к тому, что переклеивают фотографию и оформляют на постороннего человека кредит.

Попав в такую ситуацию, не стоит рисковать. Лучше сразу обратиться к юристам, которые помогут вам в составлении заявления в банк, Национальную полицию и, при необходимости, суд.

Если это все-таки случилось и вам сообщили о задолженности по несуществующему кредиту, то без посещения отделения банка не обойтись. В нем вы должны будете написать заявление начальнику отделения и указать, что кредит не брали. Также в тексте заявления нужно потребовать, чтобы банк предоставил вам копию заявки для получения кредита, кредитного договора и дополнений к нему, вашего паспорта, а также ИНН. Кроме того, банк должен представить вам документ, который будет подтверждать то, что кредит и в самом деле был выдан.

Если все документы будут представлены, потребуется обратиться к специалисту, который сможет подтвердить то, что подпись была подделана. Если после этого банк продолжить требовать, чтобы вы вернули «липовый» кредит, вам потребуется посетить отделение Нацполиции и написать заявление на банк в связи с мошенническими действиями с их стороны.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Откуда берутся задолженности?

Практически каждый ответственный человек стремится заблаговременно вносить ежемесячный платеж в счет задолженности по взятой ссуде. Это является гарантов своевременности исполнения своих обязанностей и отличным способом поддерживать свою кредитную историю в идеальной «чистоте». Однако даже самый педантичный плательщик не застрахован от сбоев системы. Да и как насчет тех кто в ежедневной суете может попросту забыть дату следующего платежа? А каждый просроченный день — это пеня или штраф, которые увеличивают ваш следующий платеж. Не заплатите — получите еще штраф, а долги, как обычно, копятся очень быстро.

Что же может стать причиной появления долга?

Однако, это только список причин, которые несвязанны с личным нежеланием или неспособностью гасить долги. Для тех кто беспокоится о своевременности погашения кредитов логичным будет вопрос: «Как узнать о сумме долга и размере очередного платежа?».

Как узнать задолженность по кредиту?

Прежде чем предпринимать вышеописанные действия, необходимо узнать о задолженности по кредиту. Сделать это можно несколькими способами.

Онлайн-сервисы банка

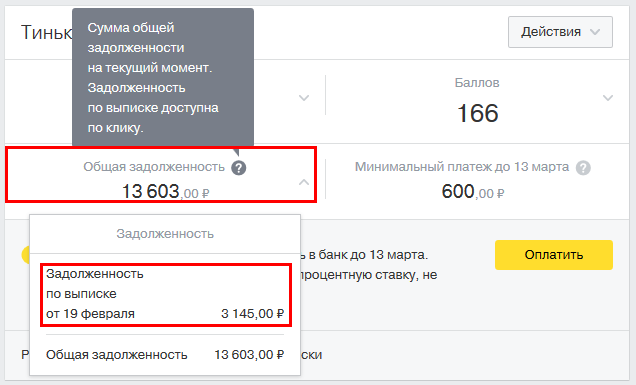

Самый простой вариант, не требующий даже выхода из дома, — узнать задолженность по кредиту через Интернет или по SMS. Если у кредитополучателя есть «Личный кабинет» на сайте банка, достаточно войти в него. В соответствующем разделе будет находиться вся информация о взятом кредите: сумма, условия, остаток, платежи и (если есть) задолженность. Данные можно сохранить на свой компьютер или распечатать для дальнейшего пользования.

В случае необходимости в «Личном кабинете» через обратную связь можно задать вопрос представителю кредитора. После перепроверки данных консультант уточнит сумму задолженности и предоставит иные необходимые для её погашения данные.

Огромной популярностью сегодня пользуется SMS-банкинг: при его подключении плательщик каждый месяц будет получать напоминания о необходимости перевести нужную сумму на счёт или, если всё же забудет это сделать, уведомления о просрочке. Услуга платная, однако крайне полезная: потерять счёт времени в повседневной суете несложно, и вовремя пришедшее сообщение способно уберечь кредитополучателя от неприятного общения с банком.

Звонок в финучреждение

Другой способ узнать задолженность по кредиту — позвонить по бесплатному (в большинстве случаев) номеру горячей линии банка. Консультант на другом конце провода задаст уточняющие вопросы (имя, номер кредитного договора, кодовое слово), после чего в течение нескольких минут предоставит клиенту исчерпывающие сведения.

Недостатки способа:

- необходимость тратить время на ожидание ответа оператора;

- невозможность получить наглядную информацию: кредитополучателю придётся записывать всё, что скажет представитель банка, на бумажку или диктофон.

Обращение в офис банка

Далеко не самый любимый клиентами, однако наиболее верный способ получить требующуюся информацию — лично прийти в отделение банка.

При себе необходимо иметь:

- паспорт;

- иные документы (список определяет финансовое учреждение);

- кредитный договор.

С этими бумагами кредитополучателю нужно обратиться к специалисту, который и ответит на все интересующие клиента вопросы, предоставит распечатку графика платежей и поможет определить порядок действий в конкретной связанной с кредитом ситуации.

Придя в банк, можно получить требуемую информацию и иным способом — через терминал. Достаточно вставить свою пластиковую карту, ввести пин-код и выбрать на табло соответствующий раздел. Необходимо при этом помнить, что эта услуга может быть платной (точно будет при пользовании сторонними терминалами).

Услуги бюро кредитных историй

Узнать, есть ли задолженность по кредитам, можно и через одно из бюро кредитных историй (БКИ) — коммерческих организаций, получающих информацию непосредственно из Центрального каталога кредитных историй (ЦККИ), находящегося в ведении Центрального банка Российской Федерации.

При этом важно учитывать следующие нюансы:

- Перед передачей сведений в бюро банк должен заручиться письменным согласием кредитополучателя. Если оно не было дано, обращаться в бюро попросту бесполезно: нужной информации там нет.

- Каждый банк сотрудничает с конкретным бюро кредитных историй; ему и нужно направлять запрос — лично, заказным письмом или посредством официального сайта. Узнать наименование «своего» бюро кредитных историй можно на сайте ЦККИ, введя код субъекта кредитной истории.

- Несмотря на уверения сотрудников БКИ, платить за предоставление информации нужно не всегда: раз в год сведения по кредиту предоставляются на безвозмездной основе.

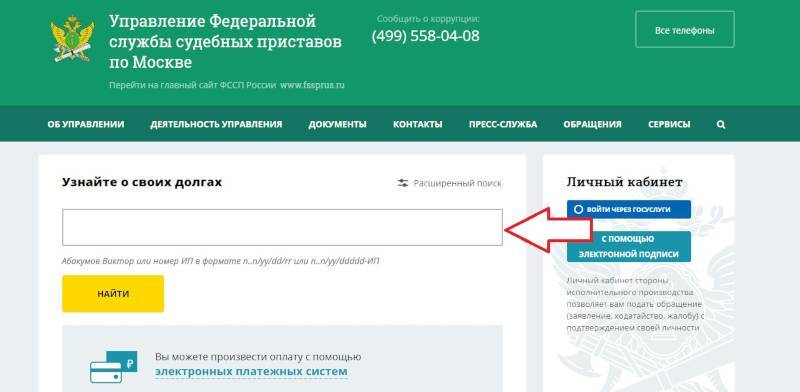

Обращение к Службе судебных приставов

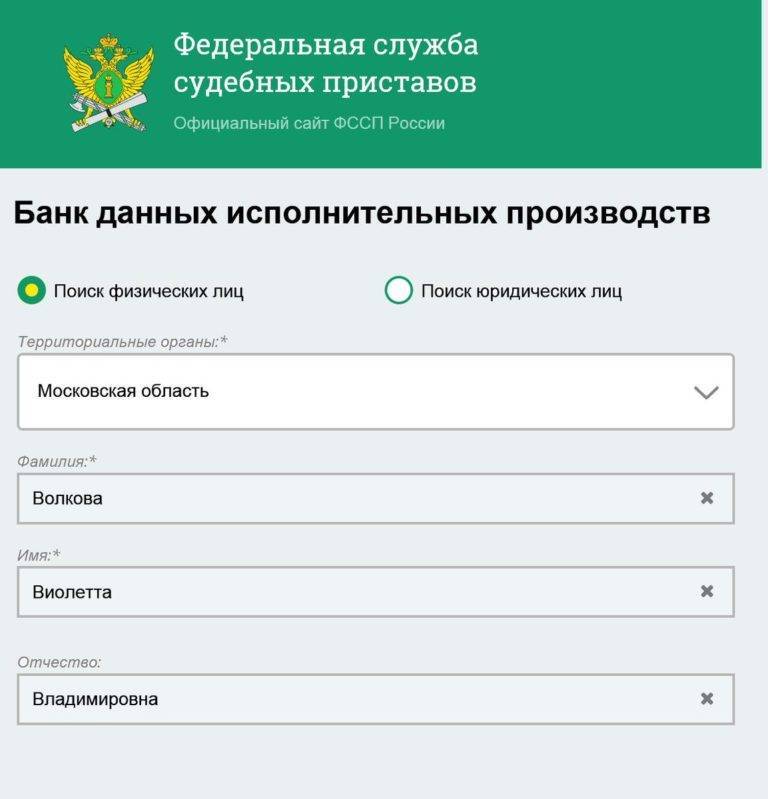

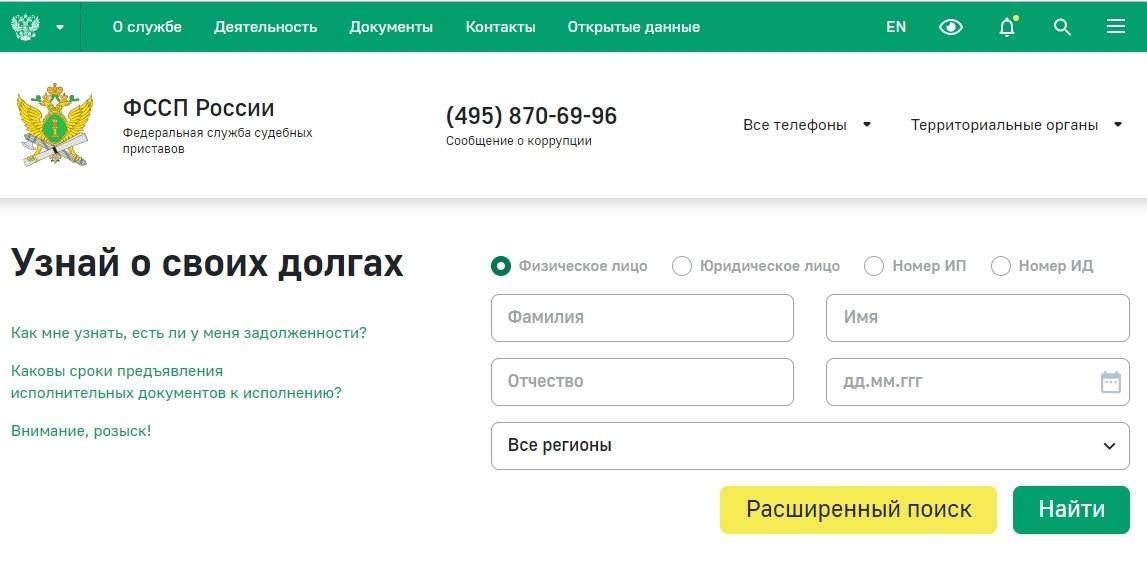

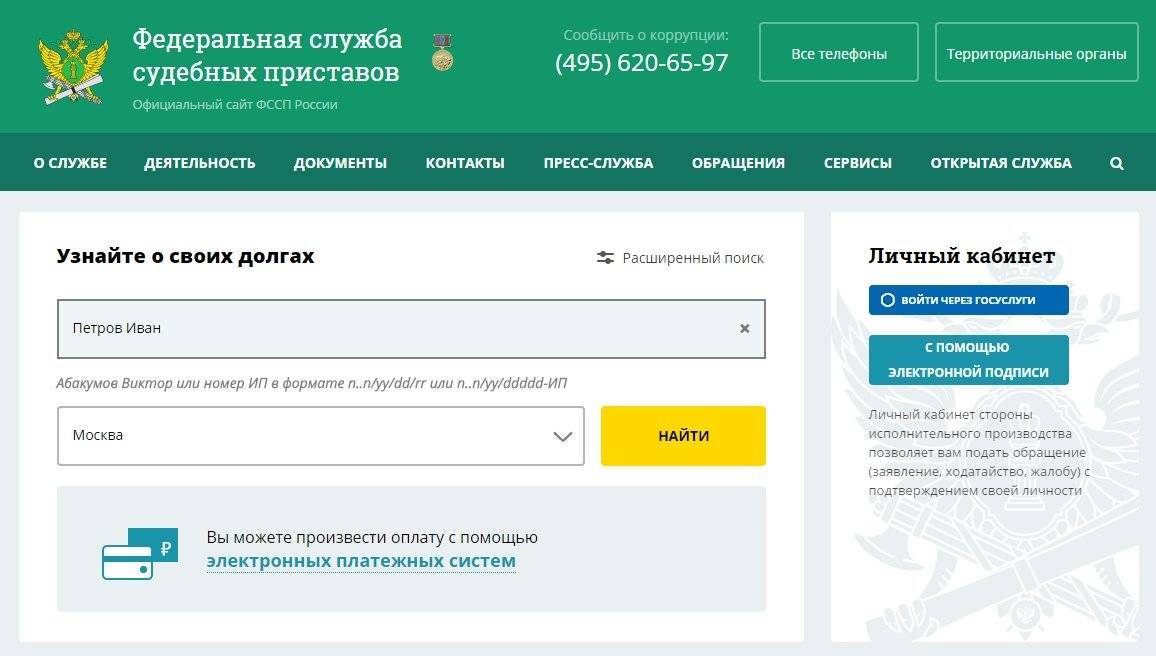

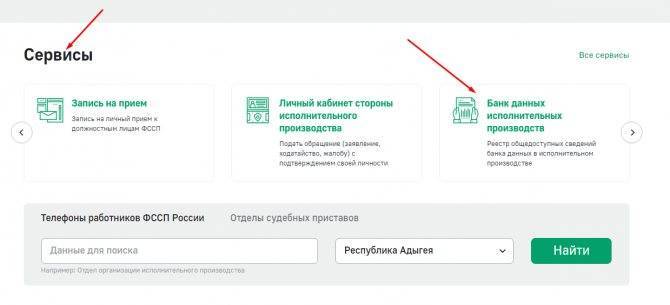

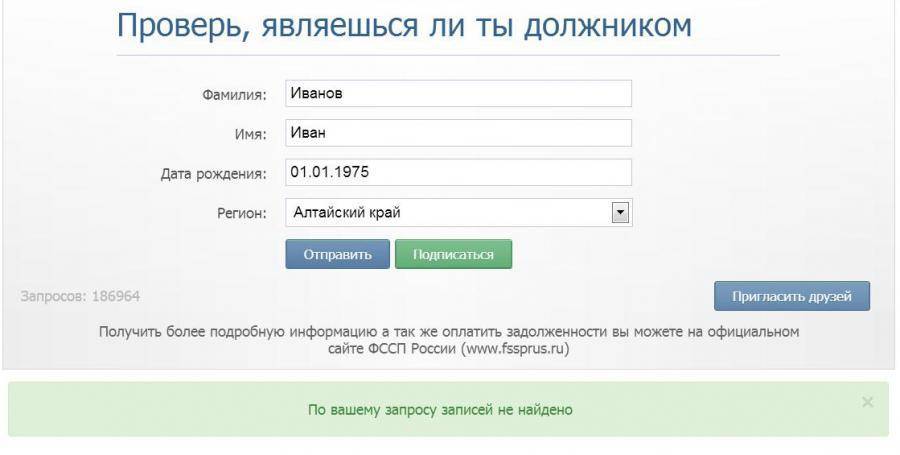

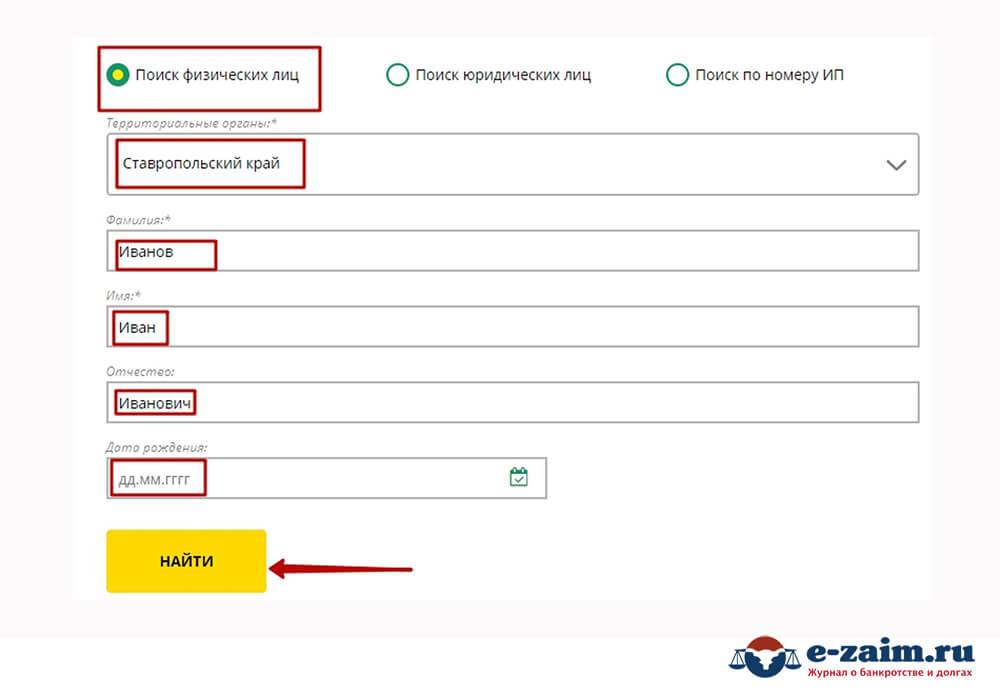

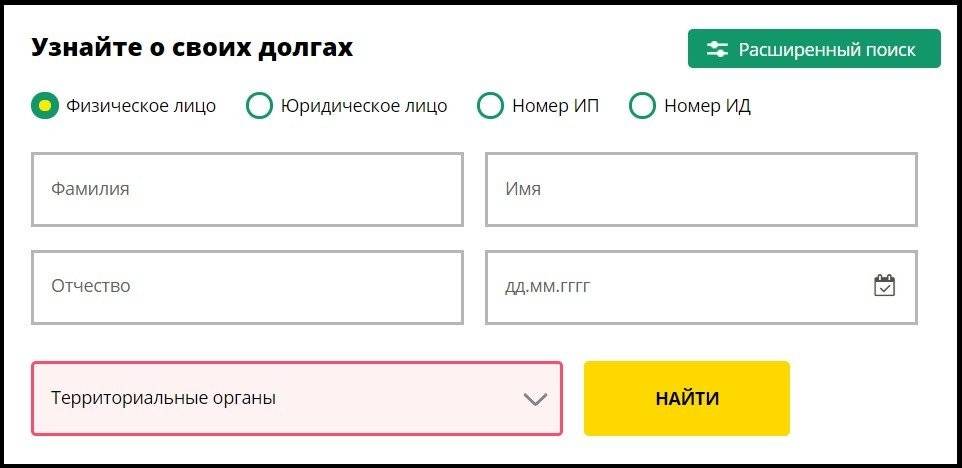

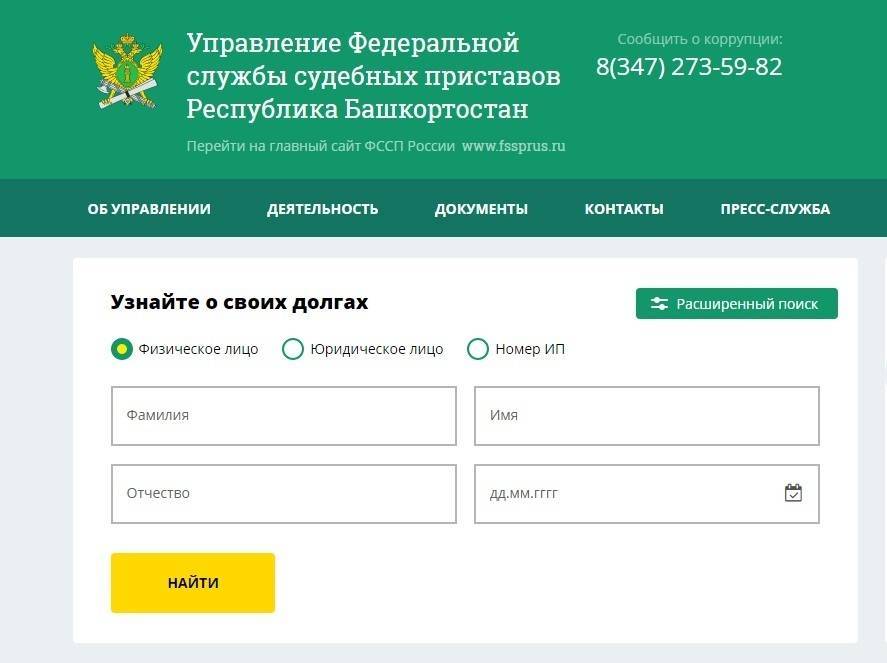

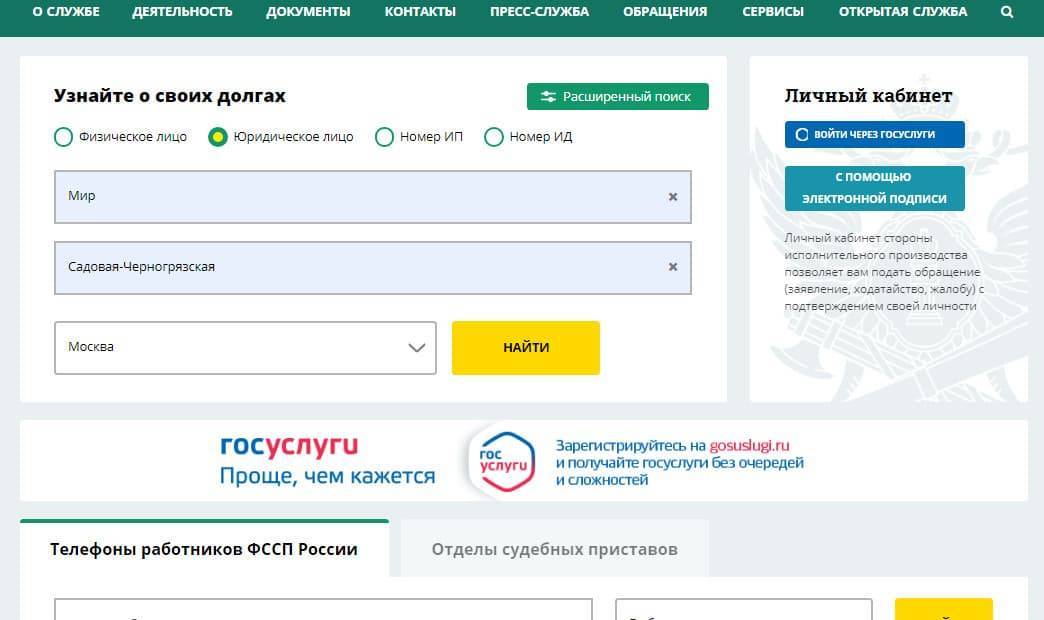

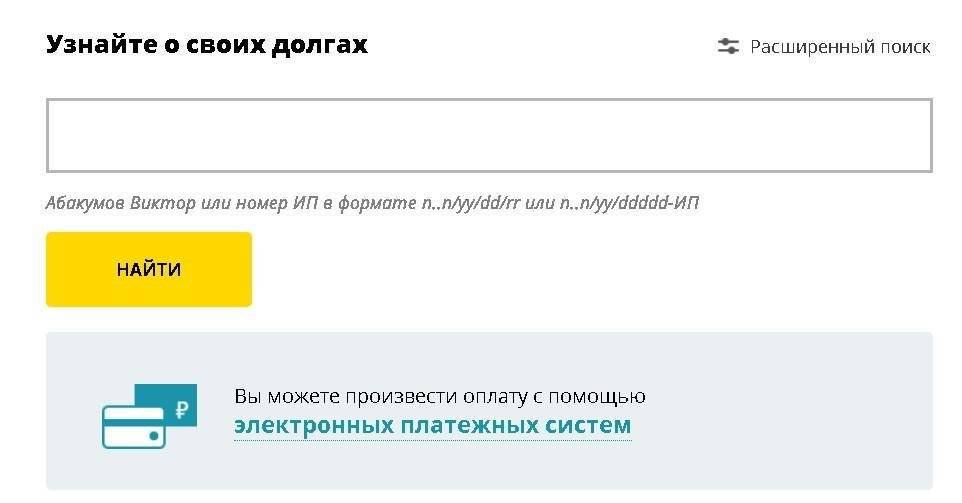

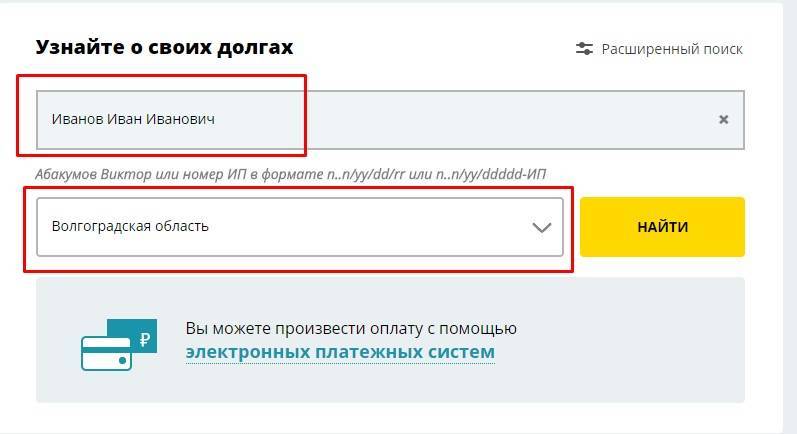

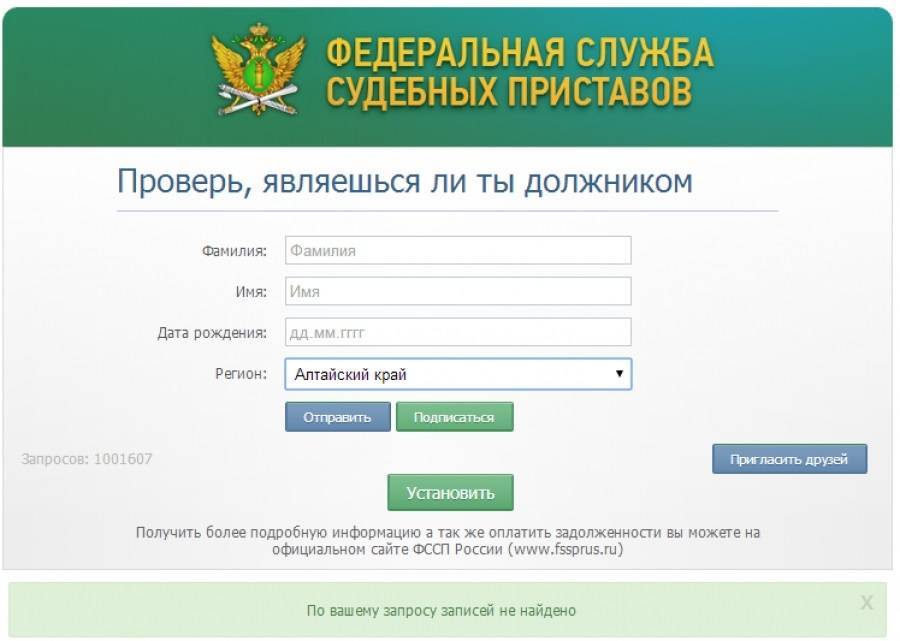

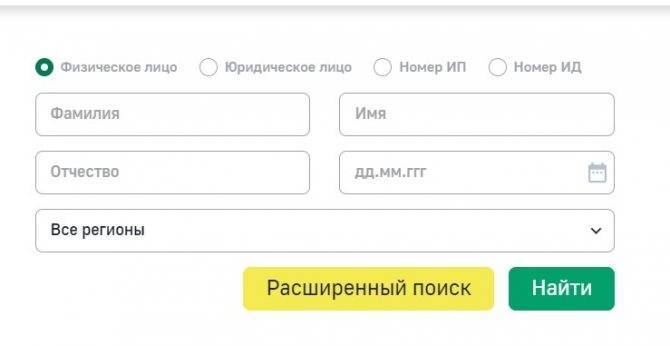

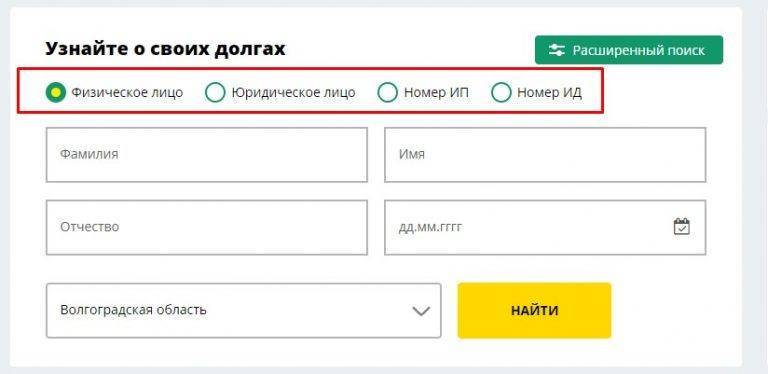

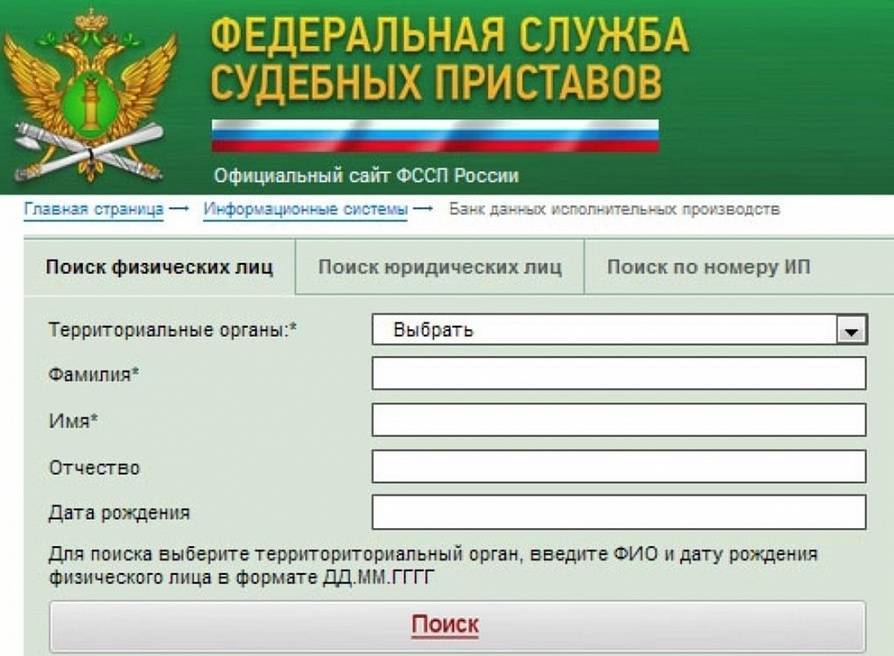

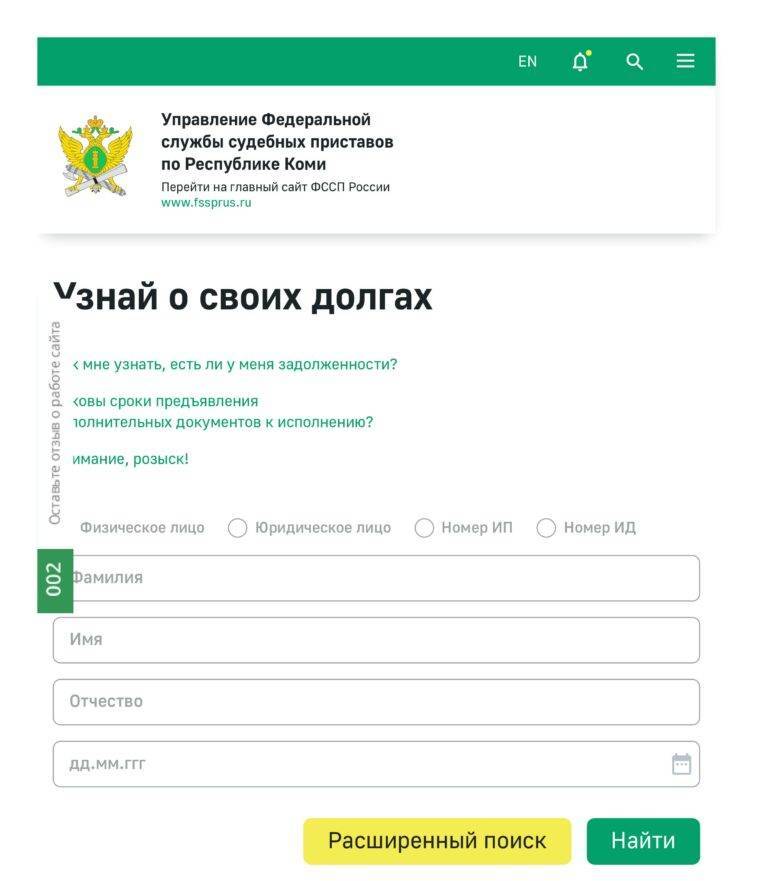

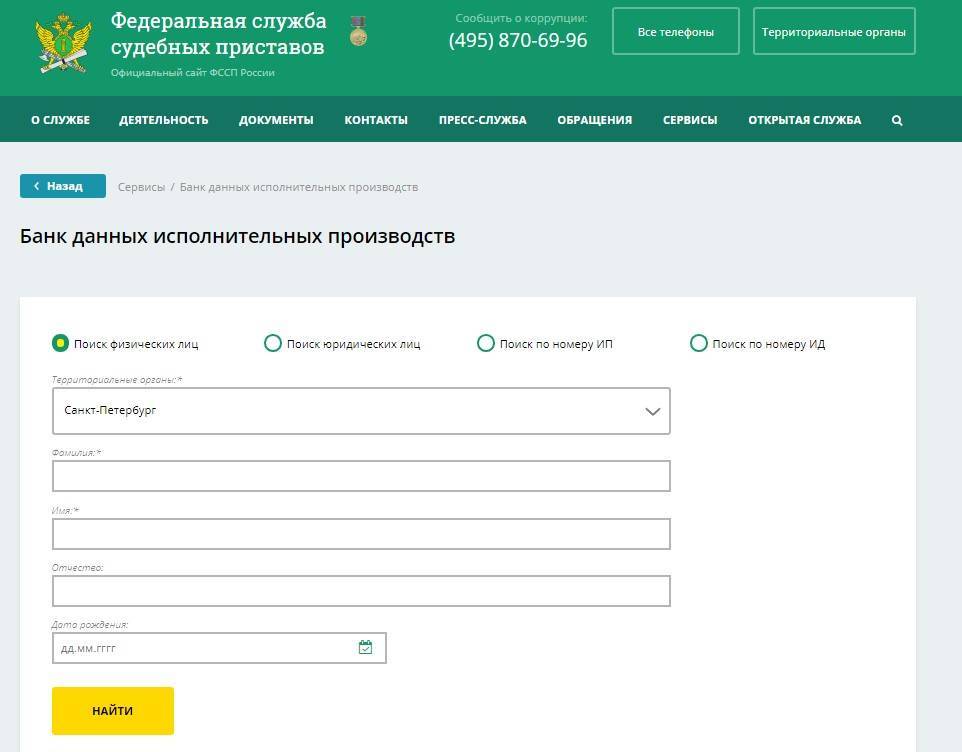

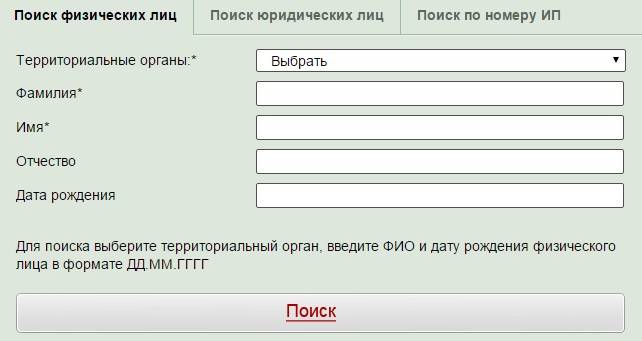

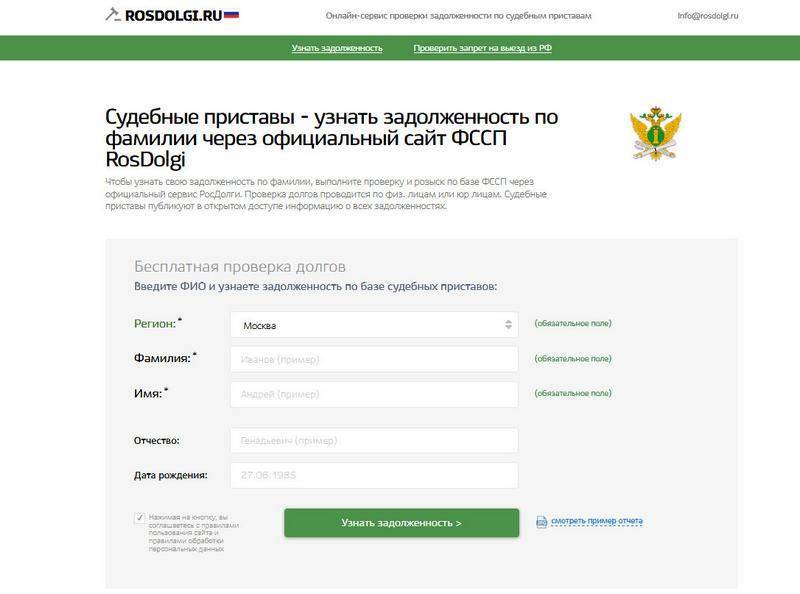

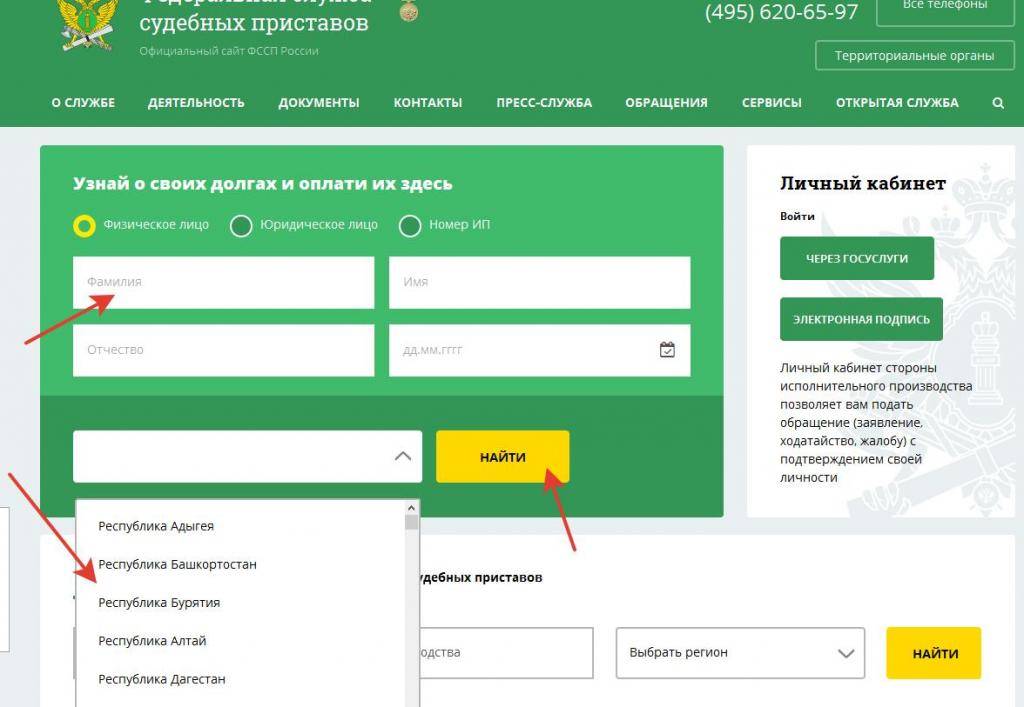

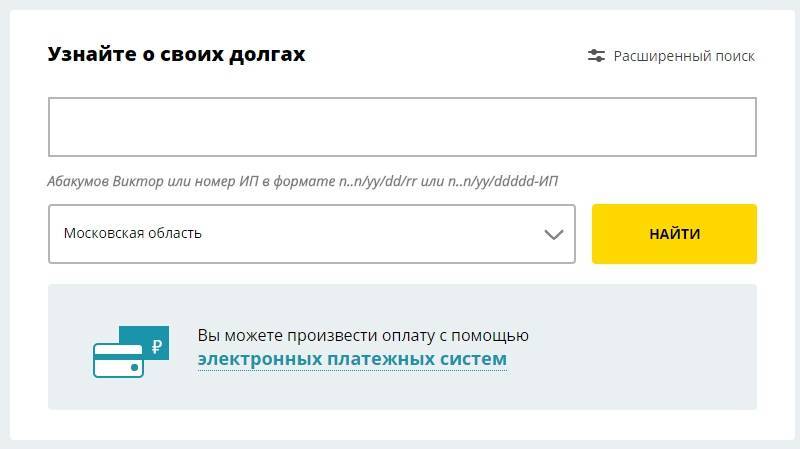

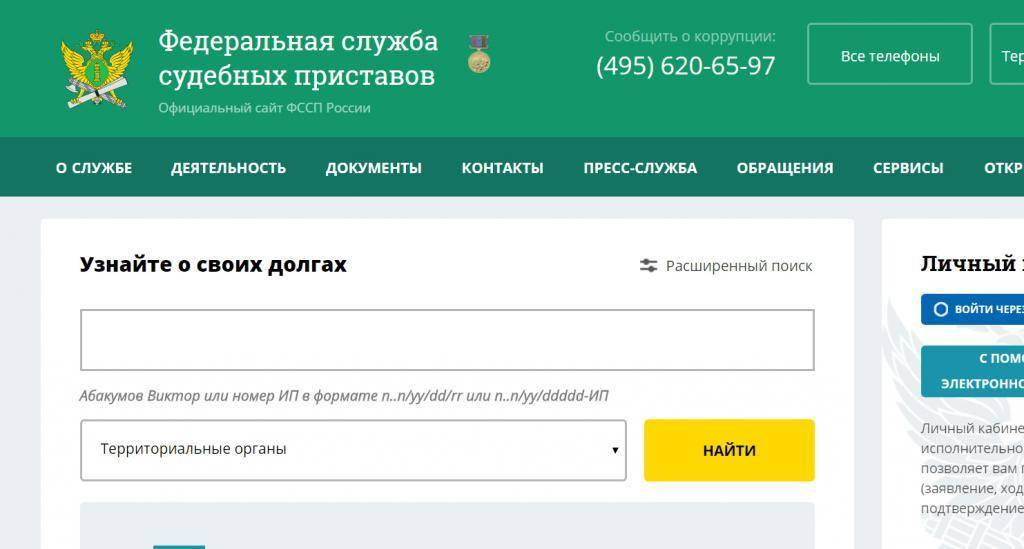

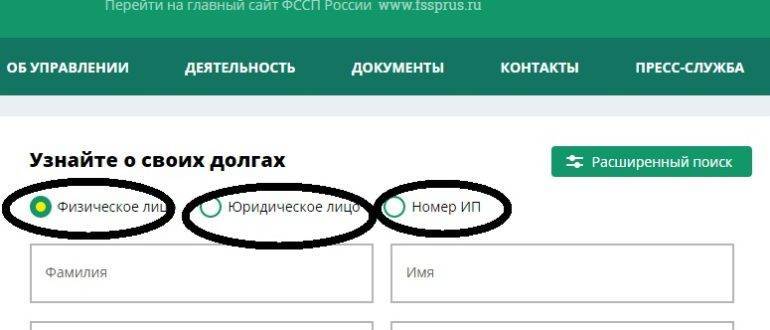

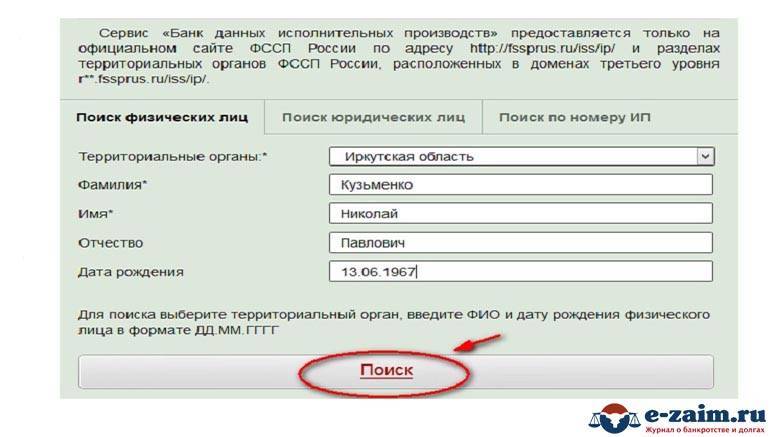

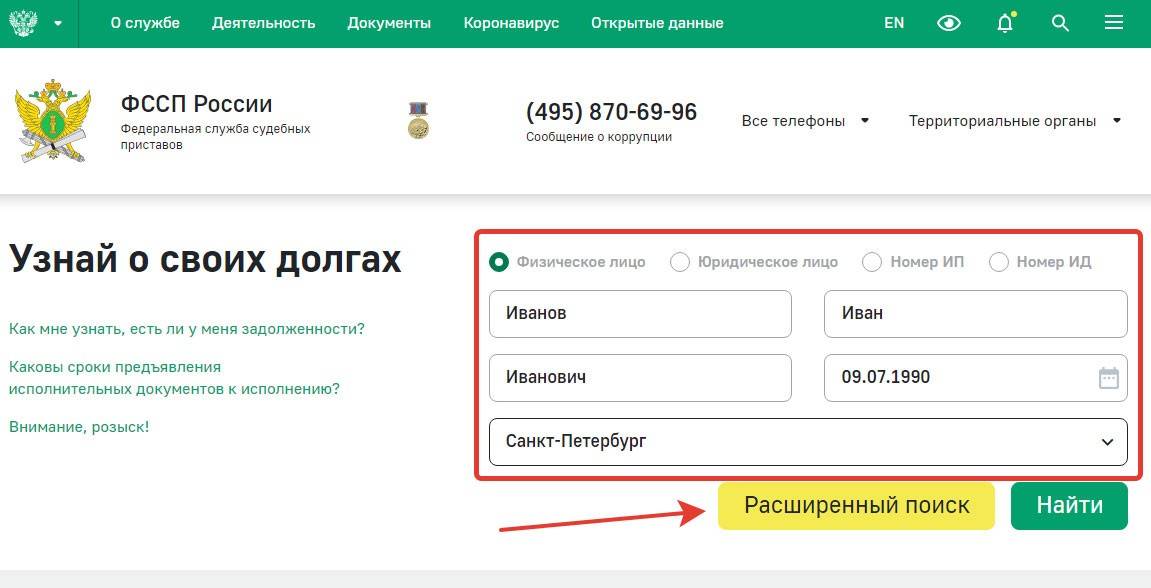

В Федеральную службу судебных приставов (ФССП) информация передаётся кредитором только после направления дела в суд и возбуждении исполнительного производства. Разумеется, доводить до этого не следует, но посмотреть, нет ли задолженности по кредиту, можно и на сайте ФССП.

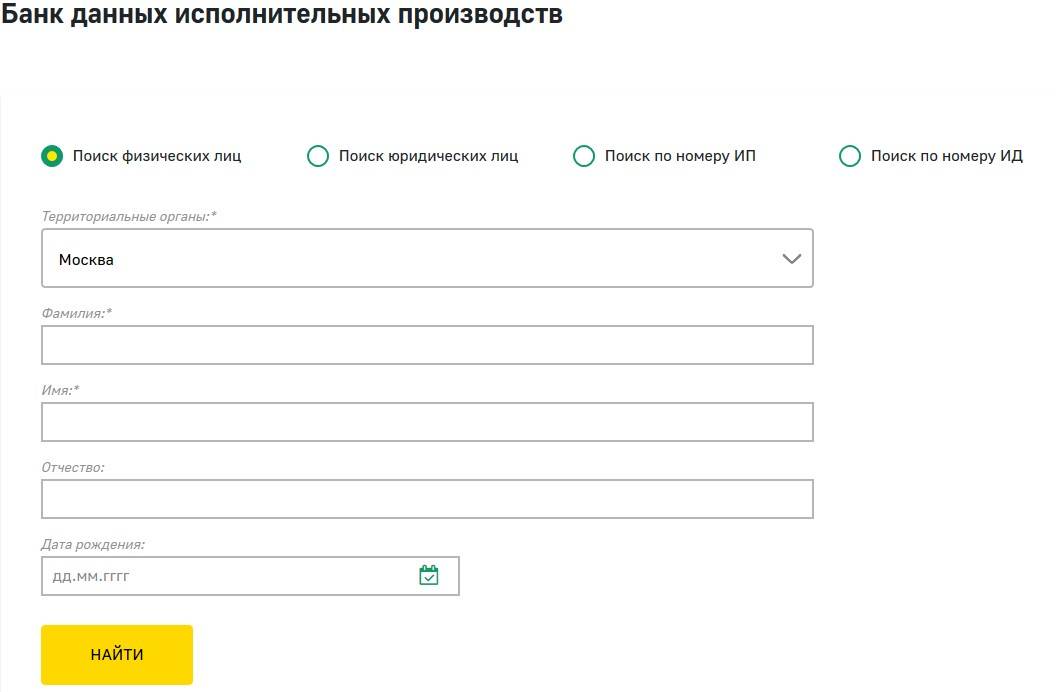

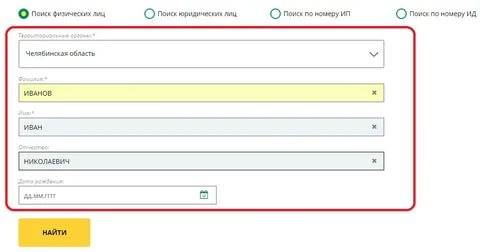

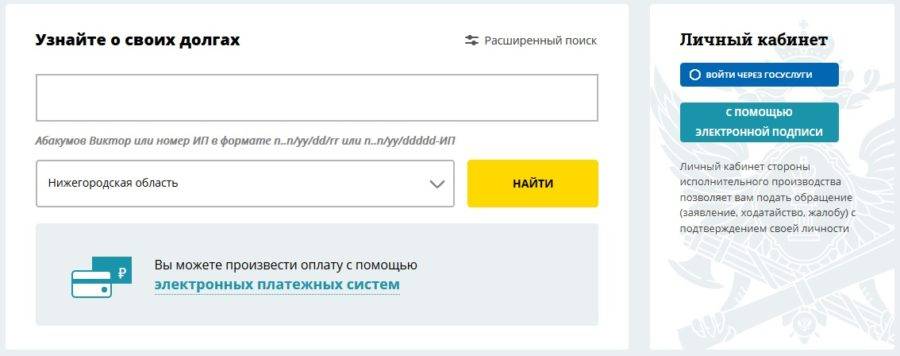

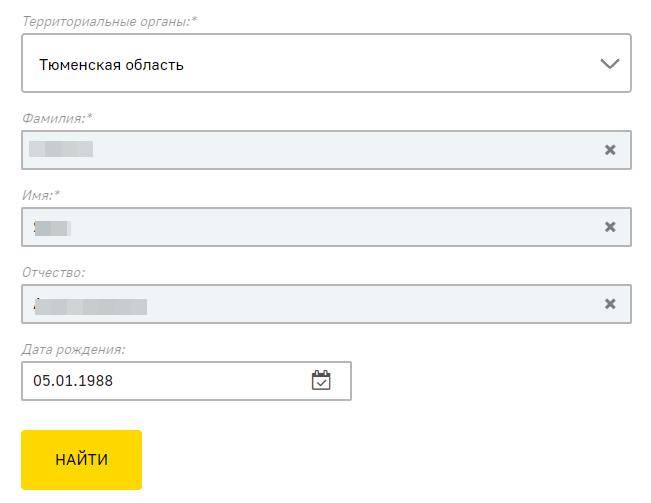

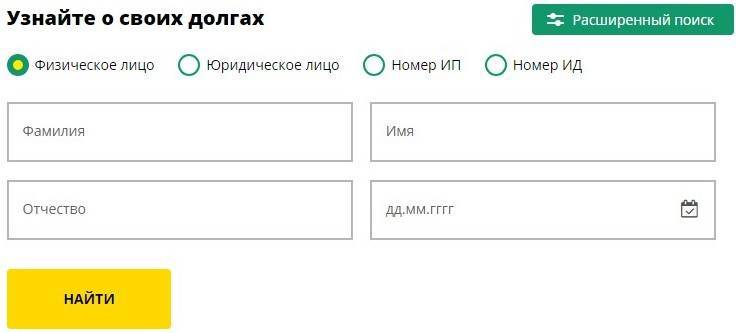

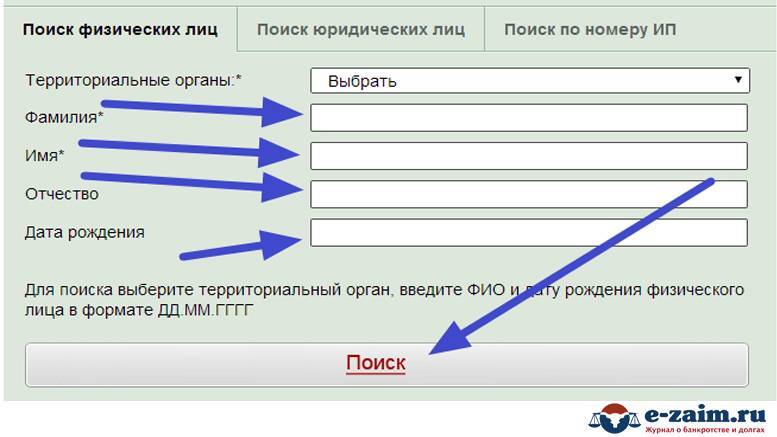

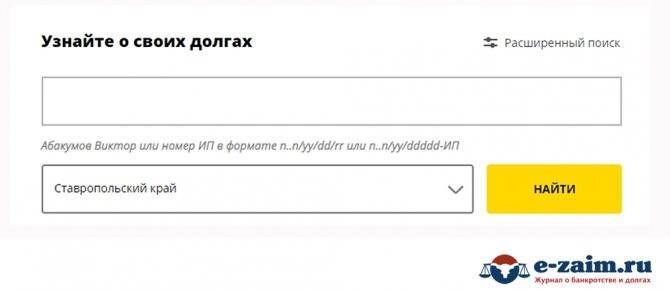

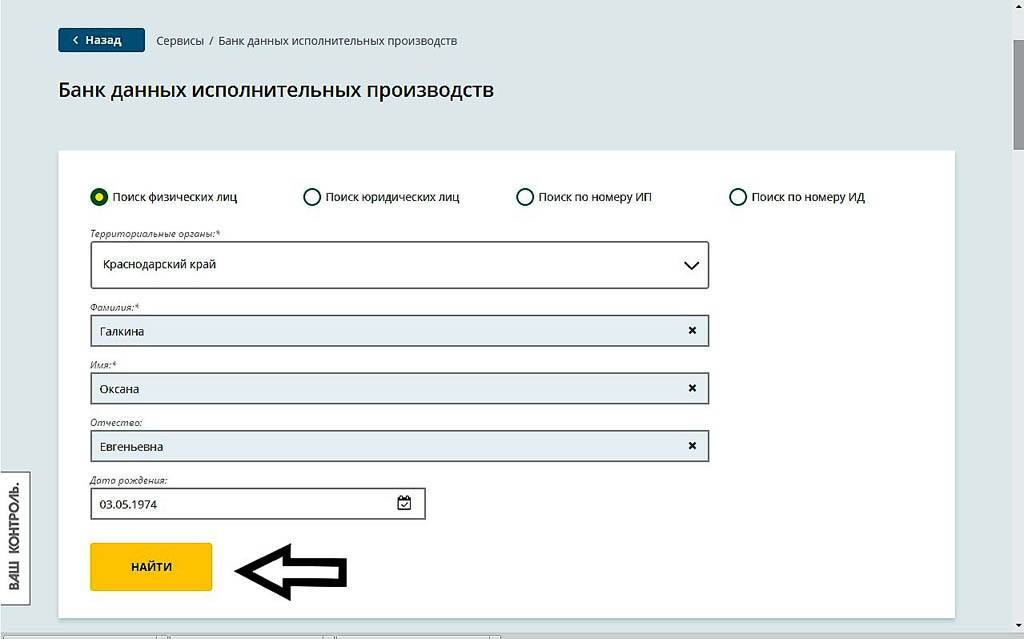

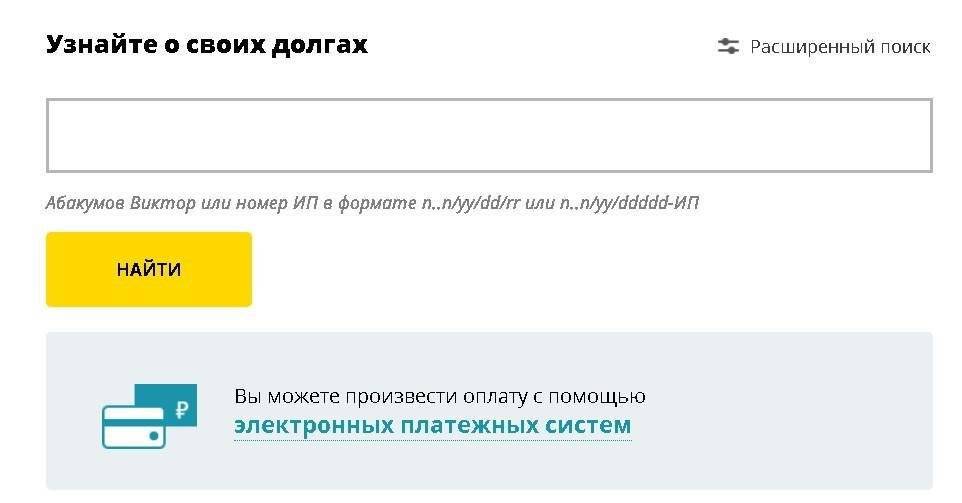

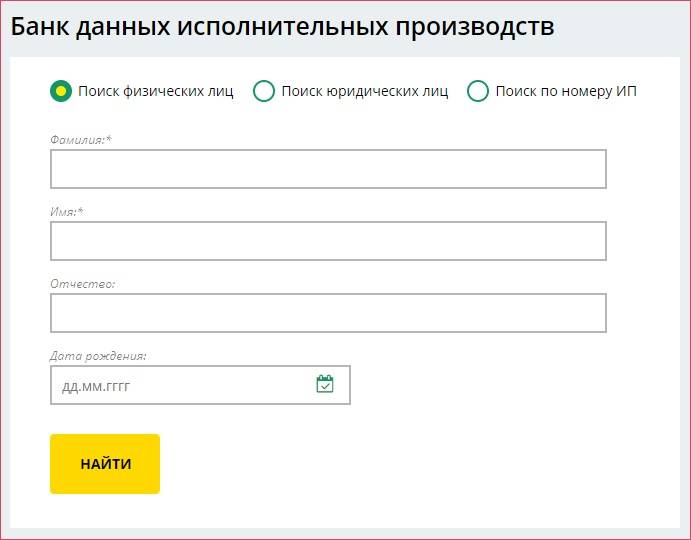

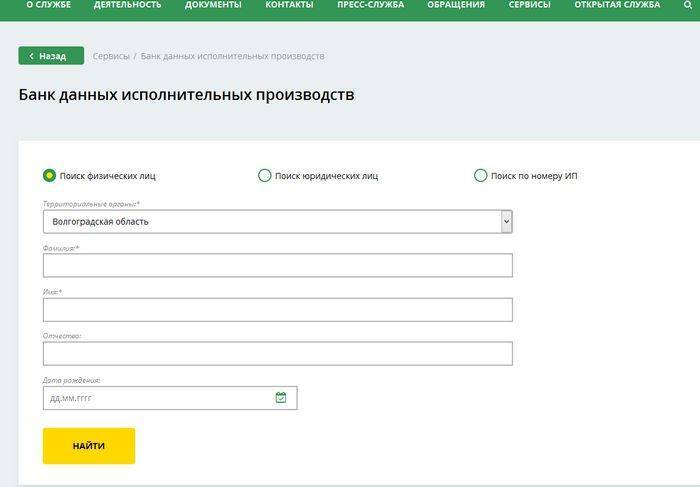

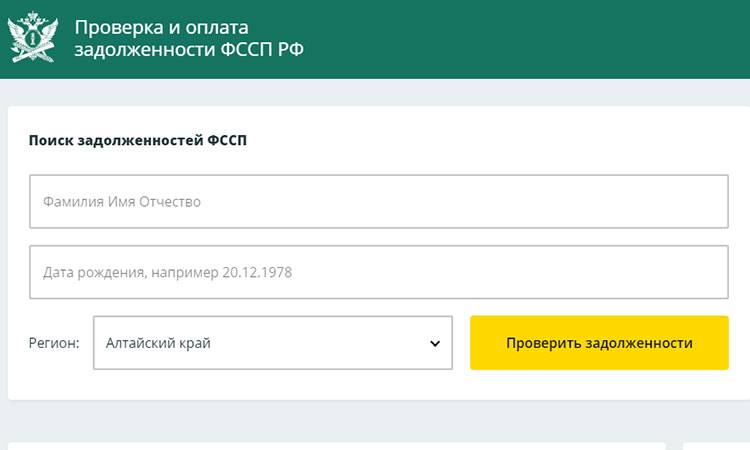

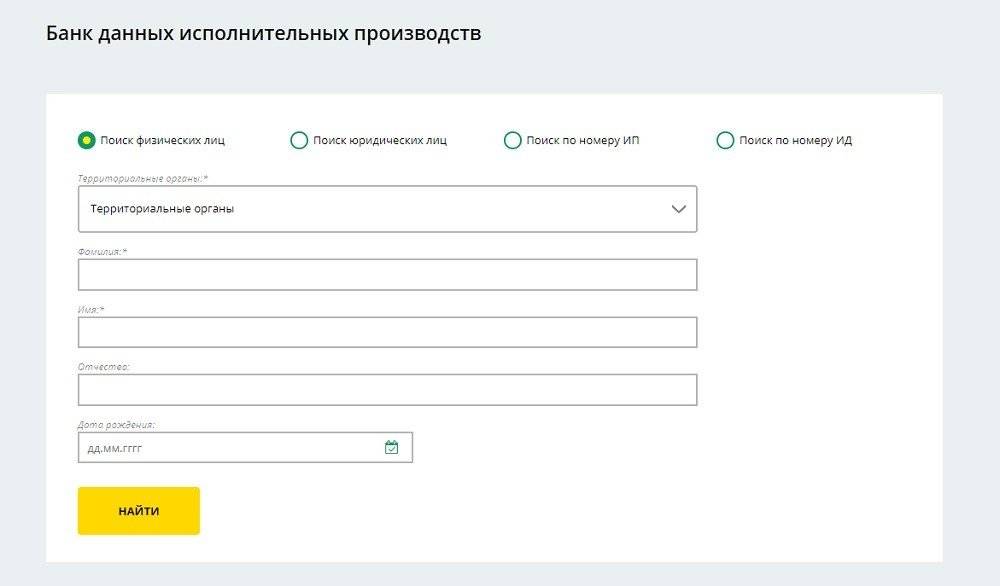

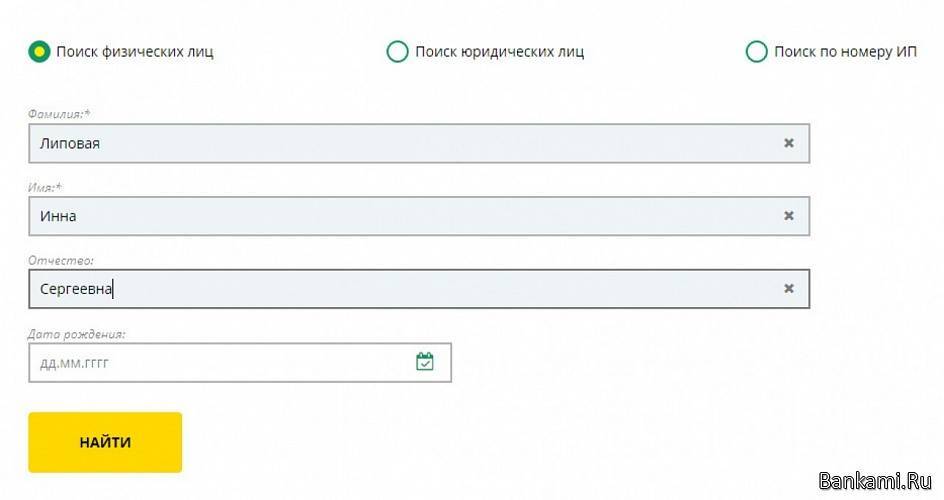

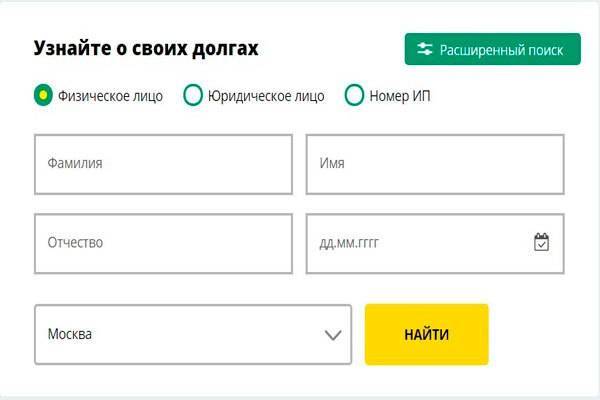

Для этого нужно:

После поиска по базе система или сообщит, что совпадений не найдено, или выдаст информацию о размере задолженности и сроках её погашения. С полученными сведениями необходимо в кратчайшие сроки обратиться в региональное отделение ФССП за дальнейшими инструкциями и рекомендациями. Медлить не стоит: своевременное обращение поможет избежать суда, в любом случае являющегося испытанием для нервов должника.

Понятие задолженности по кредиту

При оформлении кредитного договора в ссудную задолженность включается сумма, выданная заемщику, и проценты, начисленные за пользование займом. Долг регулярно уменьшается на величину ежемесячных платежей.

При появлении просрочек к задолженности прибавляются штрафы и пени за недобросовестное исполнение финансовых обязательств.

Чем дольше заемщик не исполняет свои обязательства, тем больше потом придется выплачивать.

Опасности и возможные последствия

Если заемщик не вносит платежи, сначала ему поступают звонки от представителей банка. Сотрудники информируют клиента о наличии просрочки и сумме, уточняют предполагаемую дату внесения платежа.

Затем финансовая организация принимает более строгие меры, которые зависят от размера задолженности, срока неуплаты, основных условий кредитования.

В отношении злостных неплательщиков банк может предпринять дополнительные действия, которые будут иметь негативные финансовые последствия для должника:

- Привлечение коллекторов или продажа проблемного кредита. В России действует ФЗ №230, ограничивающий деятельность коллекторов, но на практике он не всегда работает.

- Судебное разбирательство. Чаще всего суд удовлетворяет требование о принудительном взыскании долга, но может сократить сумму, если заемщик докажет уважительную причину просрочки.

- Получение исполнительной подписи нотариуса и права взыскивать задолженность через Федеральную исполнительную службу судебных приставов (ФССП) без судебного решения. После этого могут списываться средства со счета заемщика, изыматься имущество для последующей продажи.

- Предъявление претензий к созаемщику, привлечение к ответственности поручителя (даже если брал займ посторонний для поручителя человек).

- Списание средств со счета заемщика без его согласия. Эти действия могут быть изначально прописаны в кредитном договоре или являться следствием принятого решения суда.

При ненадлежащем исполнении финансовых обязательств информация об этом вносится в КИ. С испорченной репутацией заемщику будет сложно (или невозможно, если просрочка длительная и речь идет о крупном долге) оформить следующий заем.

Как узнать задолженность по кредиту: способы

Клиент может прийти в отделение, и задать интересующие вопросы. Он предоставляет менеджеру по обслуживаю клиентов паспорт и кредитный договор. Последний документ при необходимости. Менеджер открывает кредитную базу, и сообщает клиенту о сумме задолженности, а также сроках ее погашения. Иногда нет возможности явиться в отделение банка, или оно расположено далеко от дома.

Есть еще несколько способов узнать остаток по кредиту:

- по телефону горячей линии;

- посредством СМС-информирования;

- на сайте банка в личном кредитном кабинете;

- посредством онлайн-чата на официальном сайте банка.

Все они пользуются популярностью у клиентов банка.

Узнаем задолженность по кредиту по телефону горячей линии

Ранее клиенты могли дозвониться на номер телефона 8 (800) 700-800-6. Сейчас этот телефон переведем в режим автоответчика. Нужно прослушать информацию об услугах, затем нажать на нужную кнопку телефона (в зависимости от вида выбранной услуги). После этого ожидать соединения с оператором. Также банк предлагает своим клиентам звонить на номер +7 (495) 785-80-22. Звонок не будет бесплатным.

Чтобы узнать задолженность по кредиту, клиент сообщает оператору Call-центра следующую информацию:

- ФИО;

- серию и номер паспорта;

- адрес регистрации;

- номер кредитного договора.

В некоторых случаях может понадобиться номер свидетельства СНИЛС. После предоставления информации оператор может сообщить клиенту не только его задолженность по кредиту, но и предоставить информацию о возможности его рефинансирования. Также клиент может получить ответы и на другие вопросы.

Узнаем задолженность с помощью услуги СМС-информирования

Этот способ подойдет тем, которые при оформлении займа подключили услуги СМС-информирования. Если нет, ее можно подключить самостоятельно в личном кабинете на официальном сайте банка.

Что это такое? Клиент получает СМС-уведомления о каждой операции, проведенной по кредитному счету:

- погашение задолженности;

- списание процентов;

- остаток по кредиту;

- сроки его погашения и прочее.

Сообщения приходят в течение нескольких минут после проведения операции. В том случае, если сообщение не пришло, можно позвонить по телефону горячей линии, уточнив интересующую клиента информацию.

Личный кабинет на сайте банка

Узнать задолженность по кредиту с его помощью можно 7 дней в неделю.

Можно зайти на сайт Банка «Хоум Кредит» или установить мобильное приложение на современный гаджет (телефон, планшет).

Чтобы войти в кабинет необходимо заполнить специальную форму, указав в ней:

- дату рождения;

- номер телефона, который был указан при оформлении кредита;

- номер кредитного договора (при необходимости).

После этого на номер мобильного телефона придет СМС с одноразовым паролем для входа. Его нужно указать в специальном поле. Затем клиент получает доступ к своему кредитному кабинету.

В нем он может проводить следующие операции:

- оплачивать кредит путем перечисления денег с банковской карты;

- просматривать сроки погашения займа;

- узнавать задолженность по кредиту;

- какие платежи были зачислены.

Также в личном кабинете доступна информации о количестве произведенных платежей по кредиту и о количестве оставшихся. Если возникнут вопросы, можно задать их оператору, воспользовавшись специальной формой для общения.

Узнать задолженность в онлайн-чате

Он доступен на официальном сайте банка. Для того чтобы задать вопрос, не нужно регистрироваться. Достаточно нажать на специальную форму. В ней задать интересующий вопрос. После этого с клиентом свяжется оператор. Он попросит предоставить такую информацию:

- ФИО;

- номер контактного телефона;

- номер кредитного договора.

После проверки указанных данных, оператор предоставляет информацию о задолженности по кредиту, сроках его оплаты, сумме для досрочного погашения и прочее. Также он предложит зарегистрироваться на сайте, чтобы клиент мог самостоятельно контролировать операции по кредиту. Оператор поможет это сделать, если у клиента возникнут сложности.

Что говорит закон

Кредитные отношения заемщика и заимодателя регулируются Федеральным законом РФ. Согласно нормативу – один раз в месяц заемщик имеет право запрашивать информацию о кредитном счете в банке совершенно бесплатно.

Правоотношения субъектов и пользователей кредитных историй регулируются ФЗ №218. Согласно норме – проверять долги по кредитам путем заказа кредитной истории разрешается один раз в год бесплатно. Но есть несколько нюансов:

- норма касается только заказа в БКИ напрямую, с запросом в бумажном варианте. То есть, не удастся проверить задолженность по кредитам онлайн бесплатно даже на сайте БКИ (за исключением);

- заемщику не нужно платить конкретно за получение самого отчета, но идентификация личности при оформлении запроса потребует некоторых затрат.

К примеру! Заверка подписи у нотариуса может стоить заявителю 800-1000 р., телеграмма вместе с услугой заверки подписи оператором обойдется в 500-600 р.

Заказ у партнеров сам по себе платный, поскольку такие организации сами платят за получение информации по договору с БКИ.

Такое обращение позволяет проверить не только банковские задолженности.

Какие есть способы узнать задолженность по кредиту?

Существует несколько способов для заемщиков узнать, каково состояние погашения долга, независимо от того, что платежи вносятся без задержек. Ситуацию можно не доводить до крайности, если регулярно производить проверку своего кредитного счета. Существуют официальные источники информации, о которых необходимо знать заемщикам:

- посещение банка лично;

- звонок по телефону горячей линии, которая имеется на сайте практически каждого банка;

- использование услуги СМС-информирования;

- получение информации с домашнего компьютера на портале банка в личном кабинете;

- обращение в ФССП;

- обращение в Бюро кредитных историй.

Для того чтобы использовать один из методов, необходимо выяснить, какую из перечисленных услуг предоставляет финансовая организация, в которой взят кредит. Эти условия должны быть закреплены в договоре.

Заемщик, исправно производящий выплаты по кредиту, обычно спокоен за состояние кредитной истории, поэтому информация из банка о возникновении задолженности вызывает, по меньшей мере, недоумение. Но долги могут возникнуть не только по причине неплатёжеспособности заемщика.

Чтобы не допустить накопления долга по кредиту, заемщику рекомендуется периодически запрашивать информацию о состоянии личного счета. Идеальный вариант, который не потребует затрат времени – зарегистрироваться на сайте банка, в котором взят кредит и открыть личный кабинет. На сайтах банков имеется обратная связь, воспользовавшись которой, плательщик может выяснить, каким образом получать информацию о своем кредитном счете.

Какие есть способы узнать свою кредитную историю и выяснить, есть ли долги по кредиту, посредством Бюро кредитных историй, Вы можете увидеть в представленном видео.

Узнать сумму долга по фамилии

Процедура получения данных о наличии задолженности настолько упрощена сегодня, что это можно сделать, воспользовавшись возможностями Интернет-банкинга, по телефону или в финансовой организации, в которой взят кредит. Этот способ подходит для граждан, желающих узнать о состоянии своего счета по фамилии.

Если гражданин имеет личный кабинет на сайте своего банка, то сведения о наличии задолженности или отсутствии ее появляются на экране в считанные минуты. Достаточно пройти по закладке, через которую отправляется запрос в банк.

Некоторые банки отправляют СМС-сообщение на номер телефона владельца личного кабинета. Преимущества данного варианта состоят в том, что при открытии личного кабинета вся информация о заемщике закладывается в базу данных Интернет-банка. В связи с этим в дальнейшем, если нужно отправить запрос, то достаточно ввести свою фамилию.

Узнать размер долга можно также при личном посещении офиса банка. С собой необходимо иметь паспорт. По личным данным заемщика сотрудник банка предоставит необходимые сведения о состоянии счета.

Узнать сумму долга по кредитной карте

Кредитная карта – удобный банковский инструмент, с помощью которого можно не только оплачивать товары и услуги, но и получать разного рода информацию из банка, в частности, о наличии или отсутствии задолженности по кредиту.

Очень удобный и оперативный способ узнать о долге – послать СМС на номер 900 с текстом «Долг». Для осуществления операции у клиента должна быть подключена опция «Мобильный банк». В ответном сообщении пользователю приходят сведения об обязательном платеже и общей задолженности на текущую дату. Если таковая отсутствует, то в сообщении придет текст, что платеж погашен.

Узнать задолженность посредством Интернета

Достижение современности – возможность отслеживания информации во всемирной сети. Это касается и получения данных о долгах по кредитам:

- Использование формы оперативной связи с сотрудниками банка онлайн в вопросно-ответном формате.

- Переписка с банком посредством электронной почты. Адрес можно найти на сайте банка в разделе «Контактная информация».

Через Интернет клиент получит необходимые сведения в полном объеме. Форма обратной связи непосредственно с сайта позволит сэкономить время значительно, так как ответ приходит незамедлительно, либо дежурный менеджер перезванивает клиенту. Ответ на электронное письмо придется подождать 1-2 дня.

Действия, если обнаружена задолженность

Задолженность рекомендуется как можно быстрее погасить.

Если сумма крупная, можно воспользоваться одним из способов оптимизации долговой нагрузки:

- Реструктуризация, т.е. изменение условий договора: уменьшение ежемесячных платежей, продление срока кредитования. В зависимости от политики банка, могут быть предложены другие способы снижения долговой нагрузки.

- Рефинансирование, т.е. замена текущего кредита на новый (с погашением предыдущей задолженности) на рыночных условиях. Стоит просчитать выгоду от разницы в ставках и учесть дополнительные затраты, например стоимость страховки.

- Реализация залогового имущества на выгодных для должника условиях. Перед продажей нужно получить согласие банка.

- Государственная поддержка. Заемщики, оказавшиеся в сложной жизненной ситуации, могут получить отсрочку. Например, согласно Постановлению правительства №373 (от 20.04.2015 г.), было доступно списание части валютной ипотеки, а до 30 сентября 2020 г. рассчитывать на кредитные каникулы могли лица, пострадавшие от COVID-19 и связанного с ним карантина.

- Объявление банкротства. Особенность процедуры – необходимо оплатить услуги юристов и работу арбитражного управляющего на протяжении рассмотрения дела.

Вопрос непогашенной задолженности нужно решать как можно скорее. При отказе как-либо взаимодействовать с банком дело могут передать коллекторскому бюро. Такие организации часто предпочитают не тратить время на общение с должниками, а возвращать долги в судебном порядке.

Объявление банкротства.

Для чего нужно проверять свою задолженность по кредитам?

Зачем пытаться проверить задолженность по кредитам? Во-первых, чтобы быть в курсе своих долгов и не забывать их погашать во избежание просроченных платежей. Во-вторых, чтобы оценивать себя как заемщика глазами кредиторов: анализировать выполнение долговых обязательств, добросовестность, кредитоспособность и ответственность.

В-третьих, регулярные проверки помогут выявлять мошенничество – кредиты, которые оформили от вашего имени злоумышленники. В-четвертых, после погашения очередного займа можно проконтролировать закрытие договора и передачу данных кредитором в БКИ.

Можно ли узнать долги другого человека по фамилии?

Данные о задолженностях по кредитам являются коммерческой тайной и строго конфиденциальной информацией, узнать которую может только лицо, имеющее непосредственное отношение. И для выяснения понадобится не только фамилия, но и прочие идентифицирующие личность сведения: имя с отчеством, номер с серией и дата выдачи паспорта, дата рождения и так далее.

Но узнать о долгах по кредитам другого человека все же возможно. Так, кредитные истории предоставляются не только их субъектам (то есть самим заемщикам), но и пользователям. Пользователем может быть юридическое лицо, например, финансовая организация или иная компания (проверка может проводиться перед приемом на работу). В таком случае КИ предоставляется с согласия субъекта. Но получить данные может и физическое лицо, имеющее официальную доверенность заемщика.

Есть и другие способы узнать о задолженностях по кредитам другого человека:

- Узнать взыскиваемые приставами задолженности через ФССП. Для проверки нужно знать ФИО, город проживания и дату рождения человека. Данные находятся в базе службы в открытом доступе.

- Использовать кредитный договор или карту. При их наличии возможно узнать о задолженностях через терминал самообслуживания.

- Войти в личный кабинет интернет-банкинга. Если пароль с логином заемщика известны третьему лицу, то оно вполне сможет совершить авторизацию и получить доступ к информации о кредитах, в том числе о задолженностях.

Два последних способа не совсем законны, так как предполагают завладение конфиденциальными данными. И если попытаться узнать задолженности без ведома заемщика, то он может обратиться в суд, так как незаконное получение КИ влечет административную ответственность.

Последствия образования кредитной задолженности

Последствия образования задолженности по кредиту зависят от нескольких факторов:

- Толерантности кредитора. Одни банки сравнительно легко прощают задержки, другие — начисляют штрафные проценты уже в первые минуты после зафиксированной просрочки.

- Времени. Просрочки сроком до пяти суток не относятся к серьёзным проступкам и даже не портят кредитной истории плательщика. При более продолжительной просрочке кредитополучатель начнёт получать звонки и предупреждения от банка о возможности наложения штрафных санкций. Медлить в этом случае не следует: лучше начать конструктивное общение с представителями кредитора. Как правило, добросовестным должникам финансовые учреждения идут навстречу, не внося соответствующих пометок в кредитную историю и даже не начисляя пени.

- Политики банка. Организация-кредитор может продолжать пытаться вернуть свои деньги самостоятельно, подать на неплательщика в суд или продать дело коллекторам. Последний вариант самый неприятный: не отличаясь законопочитанием и излишней щепетильностью, коллекторы способны серьёзно отравить постоянными звонками и даже угрозами жизнь как должнику, так и его родным и близким.

Итак, к последствиям образования задолженности относятся:

- испорченная кредитная история, которая уже не позволит взять кредит на достойных условиях;

- штрафы и пени;

- необходимость общаться со службой взыскания банка, коллекторами или судебными приставами;

- судебный иск от кредитора.

Как было показано ранее, найти выход можно из самой сложной ситуации — достаточно просто начать действовать, заявив о своём желании рассчитаться с долгами. Значительно лучше всё же не допускать образования задолженности — это поможет избежать штрафов и неприятных переговоров, сохранить нервы, хорошее настроение и расположение кредитора — а значит, возможность и в будущем пользоваться заёмными средствами.

Можно ли узнать о чужих кредитных долгах

Прежде всего, надо понимать, что закон о Банковской тайне предполагает строгий запрет на разглашение любых данных о чужом долге, размере кредитов и их количестве другим лицам, в том числе супругам, родителям и детям. Поэтому просто прийти, ссылаясь на родство и узнать, есть ли у человека долги и кредиты невозможно, не поможет и его паспорт.

Но есть ситуации, когда узнать о чужих долгах можно и нужно:

- К сожалению, человек умер. Как известно в наследство умершего человека входят как его активы – недвижимость, накопления и банковские счета, так и пассивы – долги.

Если человек не скрывал наличие кредитов, исправно платил до момента смерти и был застрахован, то родственники должны обратиться в банк максимально быстро после регистрации смерти и получения документов. В этом случае банк регистрирует наступление страхового случая и передает дело страховой компании.

Если же долги по кредитам были накоплены при жизни, то все проблемы решаются после вступления в наследство. Все что может банк – заморозить начисление процентов по факту смерти и ждать появления наследников, которые примут долги на себя.

В случае, когда долги становятся известны по факту оглашения завещания и вступлению в права наследования наследник сам решает с каких средств он платит долги и может обратиться за реструктуризацией займов.

- Клиент признан недееспособным. Самая главная тонкость, в какой момент произошло признание. Если до получения кредита, то кредит аннулируется как нарушающий закон и не подлежит выплате. Если же уже после, то опекун, предоставив все документы, имеет право запросить информацию о долгах лично в банке или у приставов, так как становится официальным представителем. На него же возлагается обязанность по погашению до момента потери самостоятельности.

- По поручении, заверенному нотариусом. Если человек находится в другой стране, ограничен в физических возможностях или вынужден находиться на длительном лечении, то он может наделить другого любыми правами. Так составляется у нотариуса доверенность на ведение дел, работу с кредитами и банковскими операциями. При предоставлении этого поручительства и паспорта доверенное лицо может запрашивать информацию по задолженностям и гасить ее с других счетов.

Итак, человек имеет право раз в год бесплатно узнать свою кредитную историю через Центробанк или в любое время сделать запрос через офис или сайт банка об имеющихся у него долгах.

Все о работе Федеральной службы судебных приставов и как узнать свои долги по кредитам по фамилии смотрите в следующем видео:

https://youtube.com/watch?v=MzctldCRNfM

Авг 23, 2017

Какие есть основные способы узнать задолженность

Проверка долгов по кредитам по фамилии является довольно важным моментом, так как каждый должен быть в курсе, когда на его счет поступил платеж. В банковской системе могут случаться сбои и задержки перевода, а это может привести к появлению задолженности, пени или штрафа.

Проверить, сколько именно вы задолжали по кредиту, можно такими способами:

- Лично придя в отделение банка;

- Позвонив по горячей линии кредитной организации;

- Узнать о сумме задолженности, прочитав sms-ку;

- Зайдя в личный кабинет интернет-банкинга;

- Посмотреть баланс в терминале или же банкомате;

- Запросить сведения в Бюро кредитных историй;

- Узнать в ФССП (только если есть решение суда).

В основном все зависит от того, какие именно услуги предоставляет ваш кредитор, так как не у каждой кредитной организации может быть сайт, где можно создать личный кабинет, или же функция СМС рассылок. Некоторые банки предоставляют своим клиентам информацию о том, сколько они должны, с помощью писем на эмайл или телефонных звонков. Такие услуги стоят денег, но благодаря им легче контролировать ситуацию.

Способ 1 — проверка задолженности через банк

Чтобы узнать сумму своей задолженности, вам потребуется обратиться в тот банк, в котором вы оформили кредит. Если же у вас не один кредит и все они в разных банках, то идти нужно в каждый. Там вы должны будете представить документ, подтверждающий вашу личность, и попросить предоставить информацию о кредитной истории.

Также вы можете бесплатно узнать долги по кредитам по фамилии через интернет, но только если у банка такая услуга имеется. Чтобы это сделать вам будет достаточно зайти в учетную запись и посмотреть интересующую информацию или же отправить учреждению онлайн-запрос.

Способ 2 — проверка долгов через сервисы

Проверить есть ли долги, можно используя сторонние сервисы. Однако получить отчет по долгам онлайн можно, только если кредитная история есть в НБКИ. При этом стоит учесть, что подобные сервисы не являются бесплатными.

Как проверить долги по кредитам по фамилии через сервисы:

- Зайдите на сайт онлайн сервиса для проверки того, сколько вы задолжали по кредитам;

- В появившуюся форму внесите свою фамилию, имя, отчество и другие паспортные данные, запрашиваемые сервисом;

- Оплатите услугу наиболее приемлемым способом.

Через некоторое время вы получите отчет, где будет указано, сколько денег и какому банку вы должны, где и какие есть просрочки, а также перечислены все сделанные вам платежи. Помимо этого, в отчете с онлайн сервиса вы сможете увидеть причины, по которым вам было отказано в получении тех или иных кредитов, а также сможете узнать, есть ли у вас шанс получить одобрение в МФО или банке при подаче заявок в дальнейшем.

Способ 3 — узнать долги в бюро кредитных историй

Бюро кредитных историй сотрудничает с банками. Они передают кто и что им должен в БКИ, а бюро их систематизирует и хранит 10 лет. Если вас очень интересует вопрос «как узнать, являюсь ли я должником», то можете обратиться в бюро самостоятельно. Сделать это можно двумя способами:

- Через запрос на оф. сайте;

- Отправив письма с запросом в бюро по почте.

Чтобы узнать, сколько именно вы должны, обязательно нужно зарегистрироваться, указав данные из паспорта, телефон и эмайл.

Получить информацию о сумме задолженности можно бесплатно, но только раз в году. Все последующие запросы будут стоить от 500 до 1000 рублей.

В какое бюро обратиться

Существует несколько БКИ:

- Объединенное кредитное бюро;

- Национальное;

- Эквифакс;

- Русский стандарт.

Подать свой запрос вы можете в любое кредитное бюро. Однако перед тем как это сделать, проверяйте, в каком из них находится ваша кредитная история. Чтобы это сделать, зайдите на сайт Центрального банка, перейдите во вкладку «Кредитные истории» и заполните соответствующую форму. При этом вам нужно будет ввести код субъекта. Если он вам неизвестен – обратитесь в банк.

Способ 4 — проверка онлайн через ФССП

Найти информацию о том, сколько еще вам нужно заплатить, можно на сайте ФССП, но только если кредитор подал в суд, и было принято решение взыскать определенную сумму с клиента.

Чтобы узнать свой долг через интернет таим способом, вам понадобиться зайти на сайт ФССП, перейти в раздел «Узнать о долгах» и внести в появившуюся форму данные из паспорта. После этого вы увидите полную информацию о том, что было постановлено судом.

Первый способ – обращение в банк

Так как кредит выдавал банк, логично, что он владеет информацией о долгах. Обратиться в финансовую организацию возможно несколькими способами:

- с помощью реквизитов банковского именного счёта;

- использование платёжной системы переводов «Контакт» или сервиса «eID»;

- отправление подтверждённой оператором телеграммы и составление заявления при личном обращении в офис.

- Выписка по кредиту. Получить её сможет любой клиент, заключавший договор с организацией. Ежемесячно банки обязаны предоставлять справки бесплатно по требованию заёмщиков. Но если выписки заказываются чаще, за них может взиматься плата. В справке будут указаны долги, остаток суммы, количество несовершённых платежей и другая информация.

- Звонок на горячую линию. Выясните многоканальный номер и позвоните по нему. Дождитесь ответа оператора, задайте ему вопрос о долгах и действуйте, согласно указаниям. Оператор должен узнать, с кем разговаривает, и для подтверждения личности нужно будет ответить на контрольные вопросы, указанные в договоре.

- Онлайн-банкинг. Зарегистрированному в сервисе клиенту предоставляется персональный кабинет, в котором можно найти номер карты или счёта, сведения о закрытых и не выплаченных кредитах, остатки по счетам. Заходите в нужный раздел, чтобы узнать задолженности.

- СМС-банкинг. Некоторые финансовые организации предлагают заёмщикам такую опцию, которую можно подключить в любом отделении или главном офисе. При подключении сотрудник может по просьбе рассказать, как с помощью СМС-сообщения узнать долги по своему кредиту. Обычно требуется отправить определённый текст на короткий номер и дождаться ответа.

- Если на руках карта, через которую вносятся средства на кредитный счёт, или же договор со штрих-кодом, то узнать долги возможно с помощью терминала, поднеся к сканеру штрих-код или вставив карту.

К сведению! Некоторые банки предоставляют сведения не только о выданных ими кредитах, но и о заёмных средствах, полученных в других организациях. Так, «Сбербанк» сотрудничает с «Объединённым кредитным бюро» («ОКБ») и оказывает платную услугу «Кредитный отчёт», доступную в разделе «Прочее» в «Сбербанк Онлайн».