Главные риски и особенности вечных бумаг

Ликвидность. Если нет срока обращения, значит владелец облигации не сможет получить номинал при погашении бумаги. И единственный способ выйти в кэш при необходимости — продать бумаги на бирже.

А вот здесь может ждать неприятный сюрприз. Количество желающих купить-продать бессрочные облигации — единицы.

По рублевым бумагам еще худо-бедно можно найти покупателя. А по валютным, действительно тишина.

Основная масса владельцев — это пенсионные фонды, инвестиционные компании и банки. Со стратегией долгосрочного держания бумаг. И продавать никто не собирается.

Как и покупать на вторичном рынке. Появляющиеся изредка штучные предложения на продажи, им не интересны. Когда ворочаешь сотнями миллионов (миллиардов) — размениваться на «копеечные» сделки, терять время.

Поэтому, остается только искать или ждать, когда появится другой частный покупатель или продавец по адекватной цене.

Кому я должен, всем прощаю. Выпуски бессрочных облигаций в большинстве случаев являются субординированными. Если компания обанкротится, владельцы субордов будут в самом конце списка на дележку остатков имущества. И как мне подсказывает интуиция, очередь до них не дойдет (все уже украдено поделено до нас).

Также во время санации или возникновения проблемы достаточности капитала, банк может «попросить» вас простить ему долги. Без права отказаться. Просто перестанет выплачивать купоны по облигациям.

С государственными банками это конечно маловероятно. Но это не точно. Всегда есть риски.

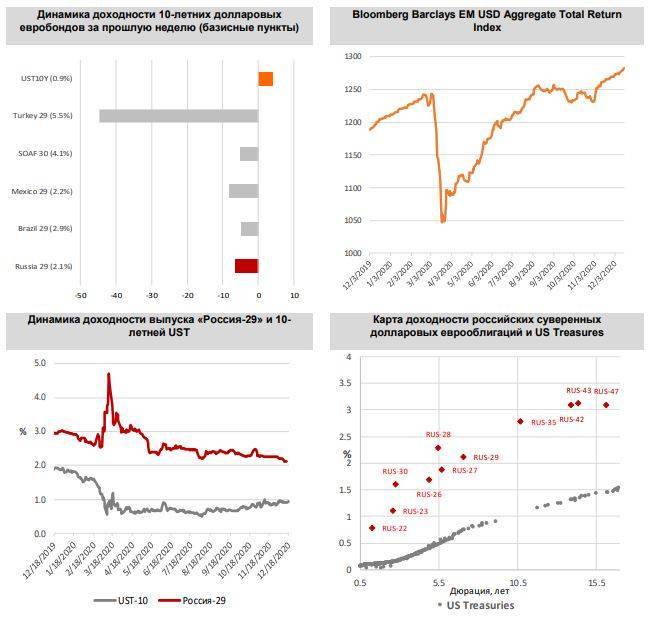

Изменение процентных ставок

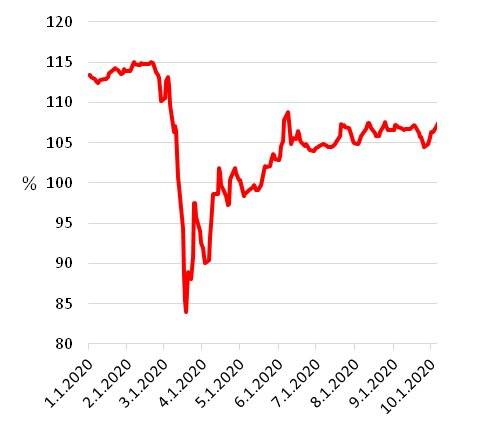

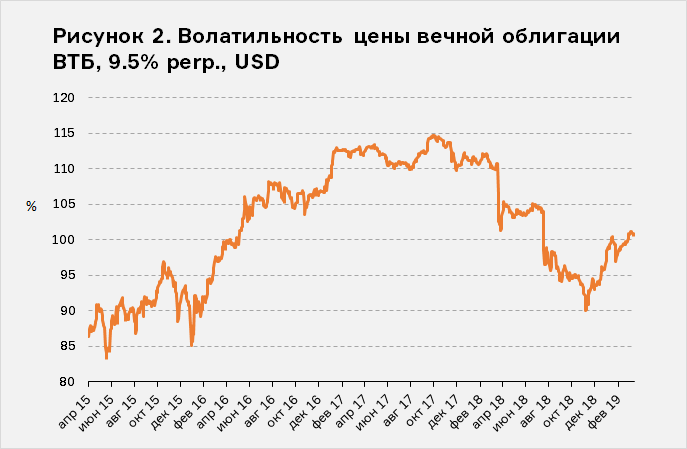

Бессрочные облигации по своим свойствам, напоминают длинные бумаги. Со сроками до погашения много лет (10-20 и выше). А чего боятся длинные облигации больше всего? Повышение процентных ставок.

Если в стране ЦБ увеличивает процентную ставку, рыночная стоимость текущих облигаций в обращении снижается. И чем длиннее срок до погашения, тем сильнее падение.

В случае с бессрочными бумаги — это будет еще более значимая просадка в цене.

Кстати, при обратной ситуации (снижение процентных ставок), самый большой рост покажут вечные облигации.

Принудительный выкуп. Термин вечные облигации не совсем корректен. На самом деле эмитент имеет право выкупить бумаги (без вашего согласия).

В условиях эмиссии прописан CALL-опцион, на определенную дату. Обычно это лет после размещения бумаг.

В указанную дату эмитент может выкупить облигации по номиналу. А может этого и не делать. По ситуации.

Есть «лишние» деньги в компании. Почему бы не погасить долги полностью.

Либо в данный момент деньги стоят дешево. Ставки в стране на низком уровне. Выкупаем «дорогие» в обслуживании облигации. И выпускаем новые. С более низким купоном.

Дайте 1. Нет, только по 100.

Бумаги на бирже торгуются лотами (минимальное количество бумаг для покупки-продажи). По рублевым облигациям, обычно 1 лот=1 штука.

А вот валютные лоты составляют 100 или 200 бумаг. В итоге получаем, чтобы вложиться в бессрочные облигации нужно иметь на счете $100 — 200 тысяч.

Изменение размера купона. Со временем процентная ставка по купону может измениться (если это прописано в условиях). Обычно через лет, после выпуска бумаг.

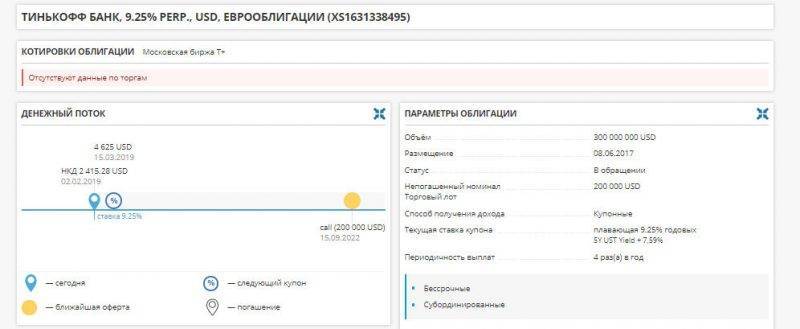

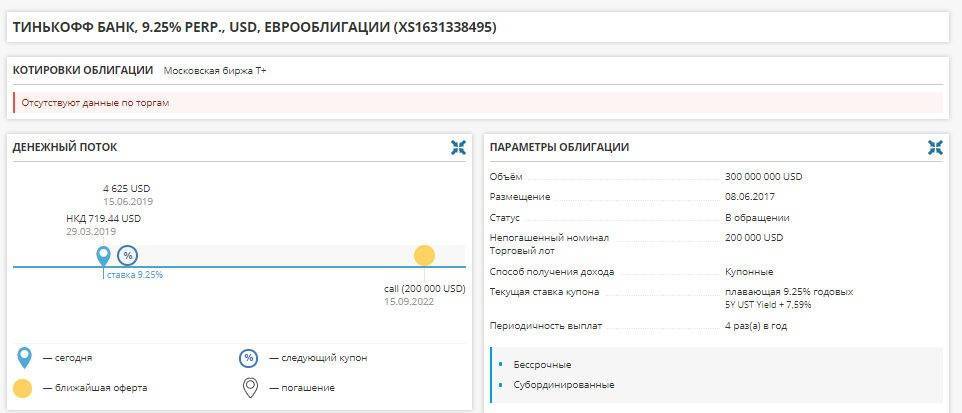

Например, по облигациям Тинькофф, через 5 лет после выпуска, ставка 22-го и последующих купонов будет привязана к доходности 5-ти летних казначейских облигаций США + 7,592%.

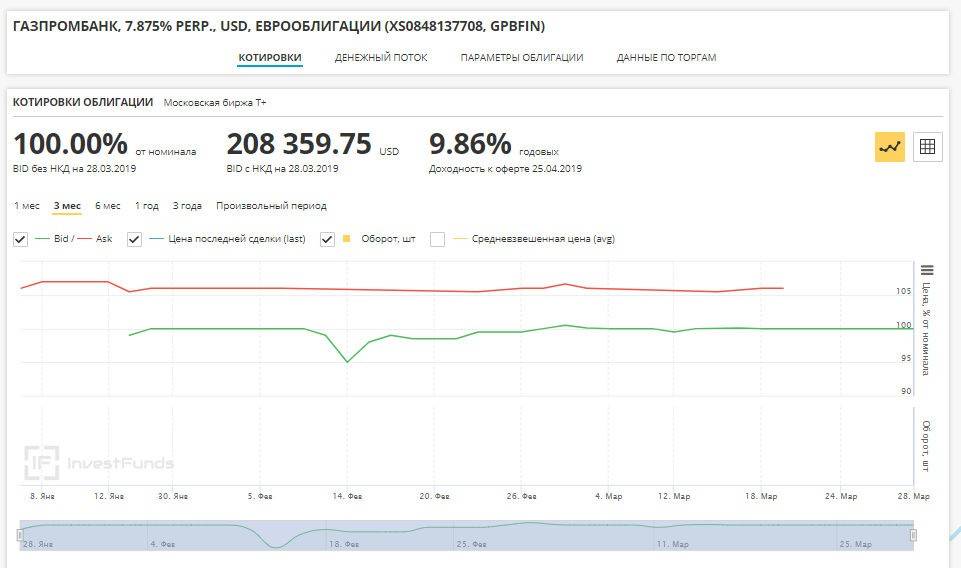

У Газпромбанка аналогичная привязка, к 5-ти летним трежерис + 7,1%.

ВТБ привязал будущую доходность к 10-ти летним UST + 8,067% сверху.

Это интересно: Блокировка карты ВТБ 24 — расписываем все нюансы

Факторы ПРОТИВ или нужно знать

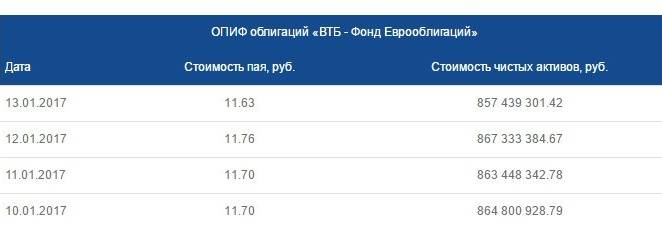

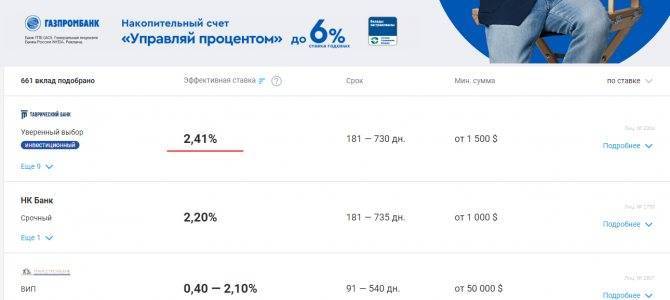

Ожидаемая доходность в 1,5% (как заявляет фонд) — это доходность модельного портфеля (без комиссий ВТБ). Сминусуем плату за управление (0,61%) и вот уже реальная доходность меньше 1%.

Добавим сюда налог на прибыль. В том числе и риск валютной переоценки. И вот уже реальная доходность (лично для вас) может снизится раза в 2! А то и больше, если рассматривать возможность резкого изменения курса евро (или ослабления рубля).

Как это лечится?

- Использовать налоговые льготы (типа ИИС или ЛДВ) для обнуления налогов.

- Просто держать евро. Нет инвестиционного дохода — нет налогов — нет расходов.

Удачных инвестиций!

Какие проблемы характерны для бессрочных облигаций

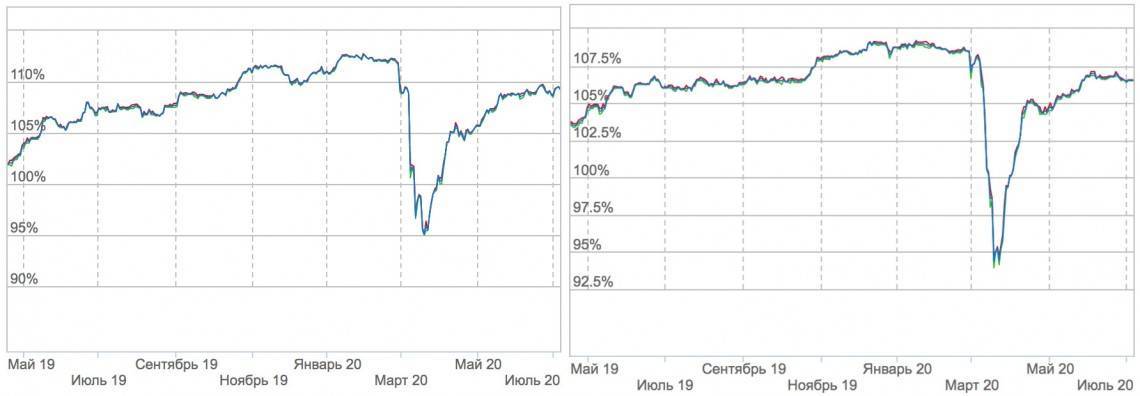

На цену облигации с постоянным купоном влияют в т.ч. процентные ставки в экономике. При снижении ставок стабильно высокие купоны более старых выпусков облигаций начинают привлекать инвесторов. В результате возрастания спроса происходит подорожание облигаций. Если же ставки в экономике растут, интерес к старым облигациям падает в сравнении с новыми выпусками. В итоге старые бумаги начинают дешеветь.

Описанная выше зависимость проявляется сильнее для облигаций с большим сроком времени до их погашения. Поскольку у бессрочных облигаций даты погашения вообще нет, зависимость их цены от колебаний ставок очень сильная. Поэтому на указанном факторе можно как заработать, так и потерять — в зависимости от вектора изменения ставки. Предсказать же величину ставок в будущем весьма проблематично.

Существуют у вечных облигаций и проблемы с ликвидностью. Зачастую подобные облигации достаточно сложно купить либо продать (далеко не все они популярны). На рынке может просто не оказаться продавцов либо покупателей с требуемым объемом и подходящими ценами. Вы можете вложить в бессрочные бумаги $100 000, а через несколько лет не сможете продать из-за отсутствия покупателей. Эмитент же выкупать такие облигации тоже не обязан. Поэтому вполне вероятно, что придется весьма долго ждать, пока представится случай для продажи этих бумаг.

Некоторые вечные облигации относятся к субординированному, т.е

менее важному долгу. В случае банкротства эмитента владельцы таких бумаг (субордов) окажутся практически в самом конце списка потенциальных получателей денег, непосредственно перед акционерами. Поэтому очередь до них может вообще не дойти и они просто потеряют вложенные средства

Поэтому очередь до них может вообще не дойти и они просто потеряют вложенные средства.

Существует вероятность, что эмитент субординированных облигаций откажется от выплат купонов по ним. Если же показатели банка по достаточности капитала упадут ниже определенного уровня либо банк попадет под процедуру санации, он может и вовсе отказаться от всех обязательств по субордам, т.е. просто «простить свои долги». Хотя для госбанков это все-таки маловероятно.

Выпускаемые с 1 января 2021 г. субординированные облигации рассчитаны исключительно на квалифицированных инвесторов. Предусмотрено, что номинальная стоимость таких бумаг должна быть не ниже 10 млн рублей за облигацию. Это хорошо, поскольку у частных инвесторов уменьшаются шансы потерять средства, в результате случайной покупки вместо обычных облигаций субординированных. Однако у выпущенных до 2021 субордов подобных ограничений не предусмотрено.

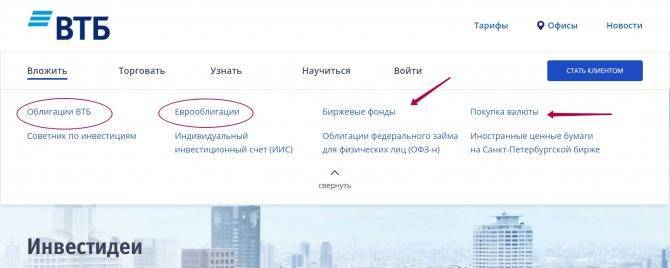

Виды облигаций ВТБ для физических лиц

В 2020 году банк выпустил следующие виды долговых ценных бумаг:

- Однодневные. Это облигации, время погашения по которым наступает на следующий день после выпуска. Купон по таким ценным бумагам не выплачивается. Их доходность обусловлена тем, что эмитент продаёт их за цену ниже номинальной. При погашении держатель получает не ту стоимость, которую заплатил, а полную номинальную стоимость. ВТБ выпускает такие облигации каждый день. Более всего, они подходят инвесторам, вкладывающим крупные капиталы. Если однодневная облигация появляется на свет в пятницу, срок её погашения наступает в понедельник.

- Субординированные. Эти ценные бумаги имеют право выпускать исключительно банки или кредитные организации. Обязательства должника по субординированным облигациям имеют более низкий правовой статус, чем долги по обычным ценным бумагам. Это значит, что в случае банкротства эмитента в первую очередь будут погашаться займы по обычным облигациям. В виду высокого уровня риска «суборды» отличаются большей доходностью – на 1–3% выше, чем у классических аналогов. Срок погашения «субордов» не менее 5 лет. Частичная амортизация долгового обязательства не допускается. Проценты и номинальная стоимость ценных бумаг банка выплачиваются единовременным платежом по завершении срока облигаций.

- Вечные. Они не имеют определённого срока погашения. Приобретя их, вы сможете постоянно получать проценты (купон) или продать их другому инвестору. Довольно часто условием этих ценных бумаг является возможность принудительной выплаты через какое-то время. Особенность бессрочных облигаций заключается в том, что эмитент по окончании срока их действия не обязан выплачивать держателю номинальную стоимость. Зато держателю гарантирован стабильный доход в течение неустановленного срока, вне зависимости от уровня доходности самого эмитента.

- Структурные. Выплаты по таким ценным бумагам производятся при наступлении определённых обстоятельств. Другими словами, возможность погашения зависит от таких факторов, как колебание валютных курсов, фондовых и инфляционных индексов, а также изменения кредитных ставок. Структурные облигации – относительно новый инвестиционный инструмент со слабым законодательным регулированием. Однако ВТБ активно выпускает эти ценные бумаги. От прочих долговых бумаг их отличает плавающая доходность, поскольку эмитент определяет специфические условия, которые должны иметь место в момент их отчуждения держателем. Такие ценные бумаги не гарантируют того, что вы вернете всё, что затратили на их приобретение.

Как работает бессрочная облигация

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Подробнее

Бессрочные облигации чем-то похожи на привилегированные акции, которые инвесторы приобретают для получения гарантированного дохода в виде дивидендов. Но, в отличие от акций, облигации не такие волатильные, поскольку их стоимость привязана к номиналу. Вечные облигации считаются более рискованными, чем простые, поэтому обычно эмитент предлагает по ним более высокий купон. Повышенный купон решает и проблему окупаемости: чем выше вознаграждение держателя бумаги, тем быстрее оправдаются его вложения. Следовательно, такая облигация будет более интересной для приобретения. Обычно бессрочные облигации выпускают банки или правительства. Для них этот инструмент привлекателен по ряду причин:

- нет необходимости погашать номинал облигации, следовательно, не придется изымать из оборота крупную сумму разово;

- размер купона не связан с будущими прибылями, в отличие от дивидендов, следовательно, выплаты по облигациям в будущем будут менее затратны для компании;

- банки могут включить средства, привлеченные с помощью вечных облигаций, в собственный капитал, который по закону не должен быть меньше 7% от общего объема активов.

Инвестор, купивший «вечные» бонды, зарабатывает на получении пожизненных выплат. Купон будет платиться до тех пор, пока компания не выкупит облигацию по опциону колл (при этом продавать долговую бумагу необязательно) или не прекратит свое существование. Если инвестору будет невыгодно держать облигацию в своем портфеле, он сможет продать ее без всяких препятствий. Однако здесь нужно учитывать, что по некоторым бумагам ликвидность практически нулевая, и быстро продать их не получится.

Владение бессрочными бондами не спасает инвестора от риска разорения эмитента. Если компания или правительство объявят дефолт, то собственник облигаций не сможет сразу получить их номинал, а встанет в общую очередь кредиторов. Если он приобрел субординированную облигацию, то получит возмещение после основных кредиторов, т. е. по факту его шансы на получение компенсаций в случае банкротства эмитента нулевые.

Номинал вечных облигаций может колебаться от 100 долларов до 100 000 – всё зависит от выпуска. Эмитируются такие бонды обычно в долларах и евро – т. е., они являются еврооблигациями. Также нужно упомянуть еще один плюс бессрочных облигаций. С полученного дохода инвестор не должен платить НДФЛ, что повышает прибыльность актива по сравнению с другими инструментами фондового рынка.

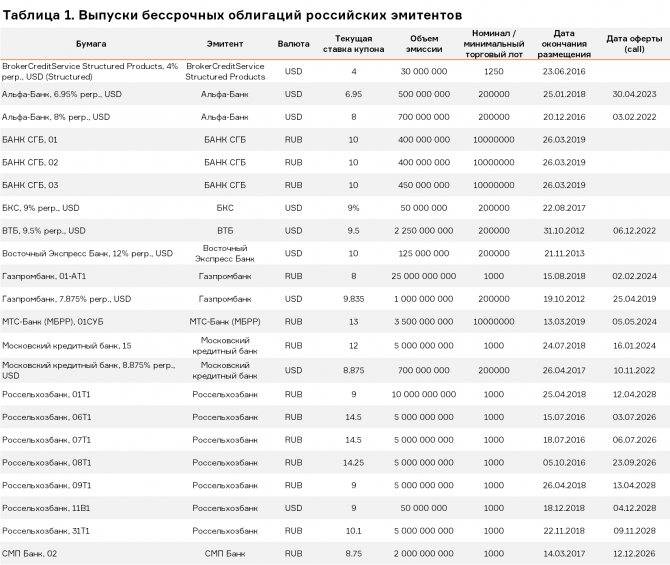

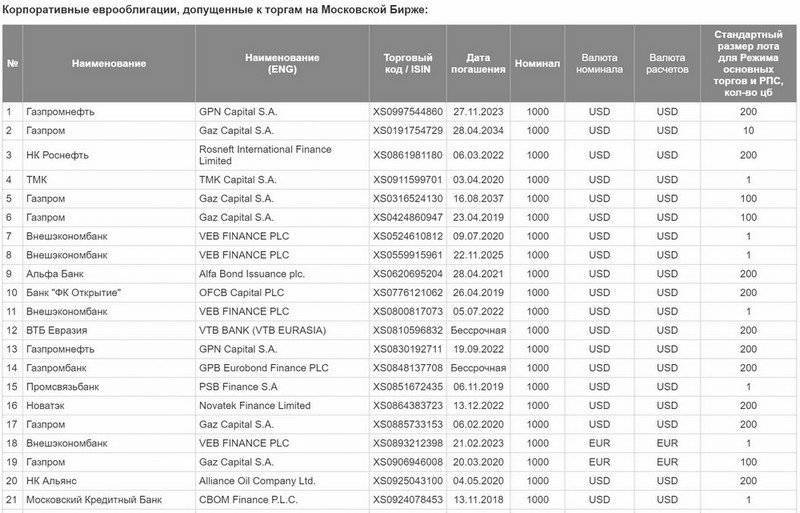

Список вечных облигаций, доступных российскому инвестору

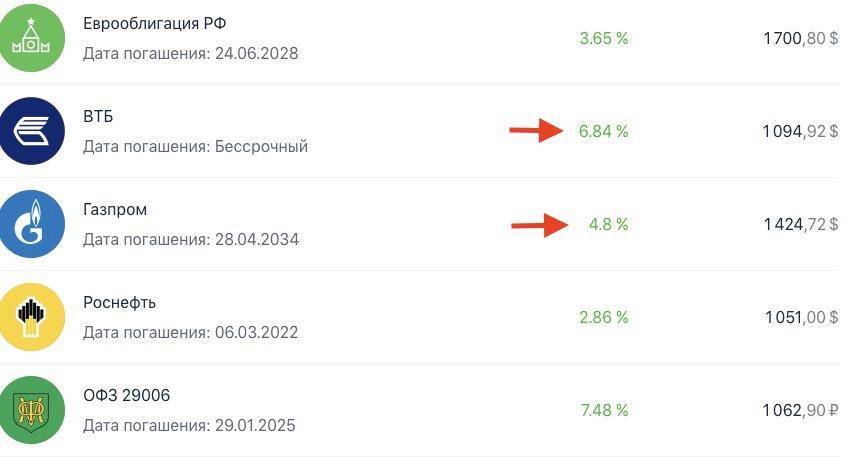

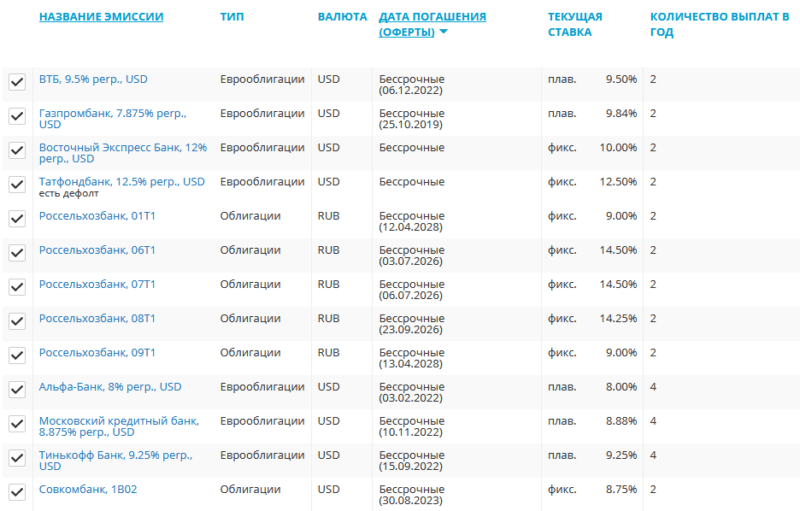

В настоящий момент на Московской бирже размещены вечные облигации банков:

- ВТБ;

- Газпромбанка;

- Промсвязьбанка;

- Альфа-Банка;

- Тинькофф Банка (ТКС);

- МКБ;

- Совкомбанка;

- Россельхозбанка.

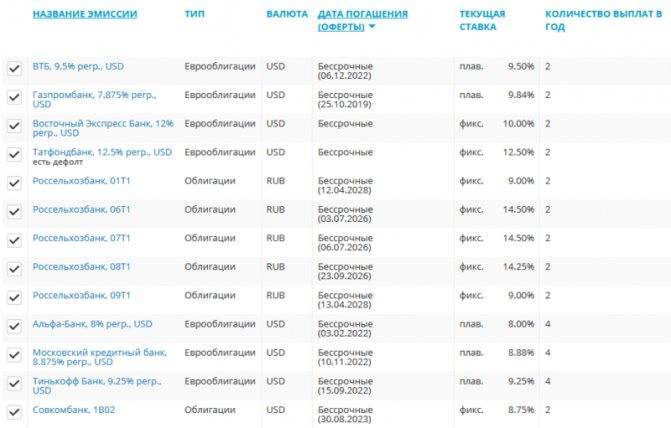

Причем, все они, кроме одного выпуска Россельхозбанка, являются долларовыми и выпущены в форме еврооблигаций. В рублях есть только вечные облигации Россельхозбанка с купоном 14,25%. Облигации ПСБ и МКБ являлись субординированными и с появлением у банков проблем просто списались. Сейчас их на Московской бирже купить практически невозможно. У ВТБ, Газпромбанка и ТКС купонная доходность является плавающей:

- ВТБ – ставка по 10-летним казначейским облигациям США + 8,1%;

- ГПБ – ставка по 5-летним облигациям + 7,1%;

- ТКС – ставка по 1-летним облигациям + 7,59%.

У остальных эмитентов доходность является фиксированной. Параметры всех имеющихся вечных облигаций перечислены в списке ниже:

| Эмитент | Тикер | Номинальная стоимость | Купонная ставка | Дата call-опциона | Периодичность выплат |

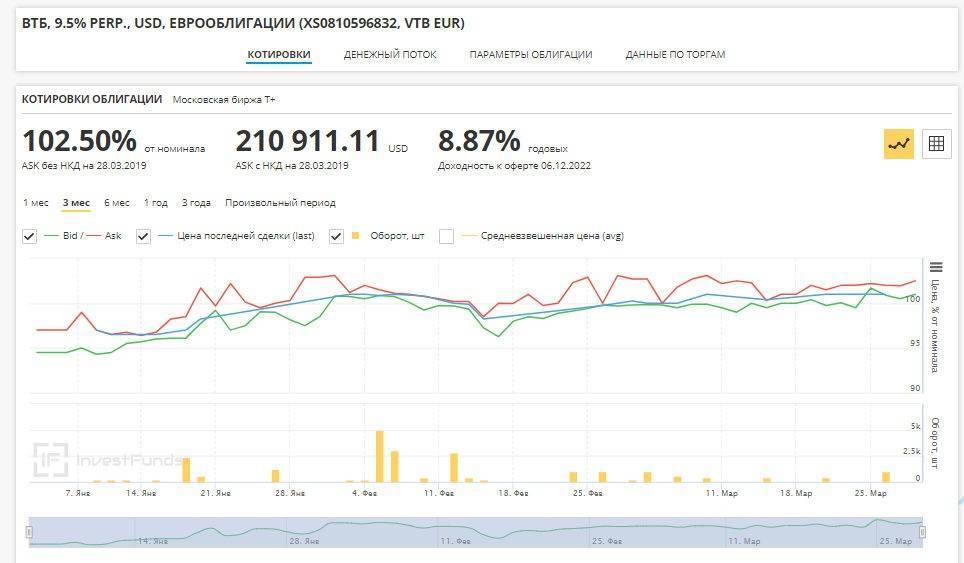

| ВТБ | XS0810596832, VTB EUR | 200 000 долларов | Плавающая, сейчас – 9,5% | 06.12.2022 | 2 раза в год |

| Газпромбанк | XS0848137708 | 1000 долларов | Плавающая, сейчас – 7,875% | 25.04.2018 | 2 раза в год |

| Альфа-Банк | XS1513741311 | 1000 долларов | 8% | 03.02.2022 | Раз в квартал |

| Тинькофф Банк | XS1631338495 | 1000 долларов | Плавающая, сейчас – 9,25% | 15.09.2022 | Раз в квартал |

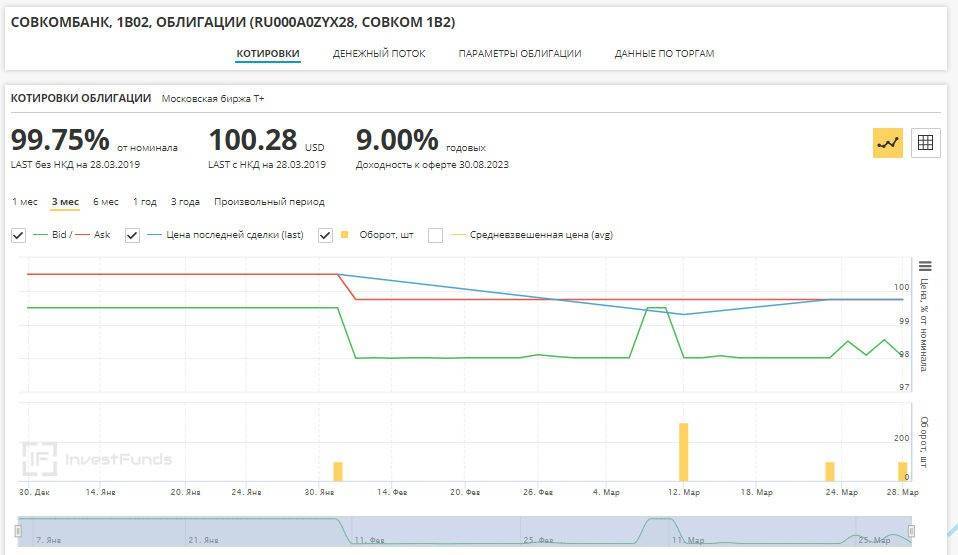

| Совкомбанк | RU000A0ZYX28, СОВКОМ 1В2 | 100 долларов | 8,75% | Не предусмотрен | 2 раза в год |

| Россельхозбанк | 08Т1 | 1000 рублей | 14,25% | 23.09.2026 | 2 раза в год |

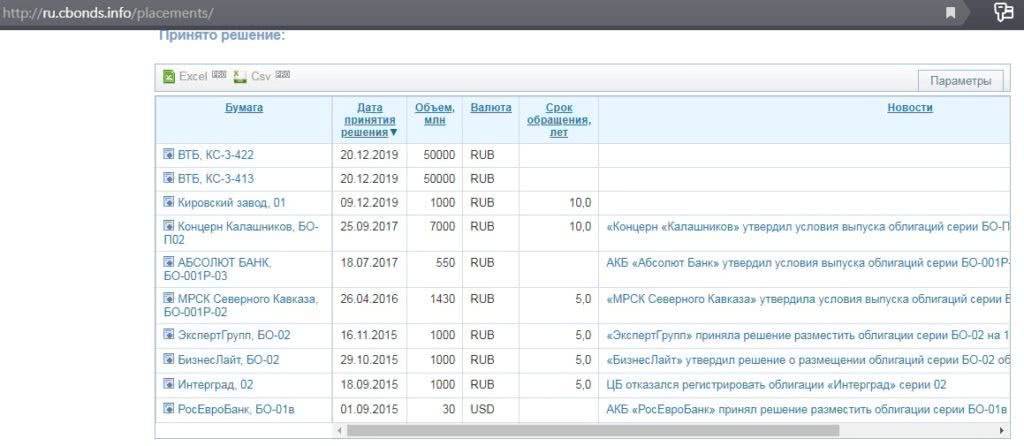

Бессрочные облигации – довольно узкая ниша, и желающих купить такие бонды немного. Чаще всего, чтобы обеспечивать успешную продажу выпуска, банки организуют подписку – оповещают о готовящемся размещении квалифицированных инвесторов и предлагают им продажу нового актива с небольшим дисконтом (скидкой). В день размещения инвесторы, имеющие подписку, приобретают евробонды по заранее оговоренной цене, а прочие желающие – по стоимости, образующейся в ходе торгов.

Стоит ли вкладывать деньги в вечные облигации ВТБ

Продукт привлекает внимание потенциального инвестора тем, что его стоимость выражена в иностранной валюте. А, учитывая ее стремительный рост, инвесторы могут получить доход от колебания курса

Номинальная стоимость купона увеличивает капитал инвестора. Но учитывая бессрочность ценной бумаги, порой перспектива получение прибыли весьма сомнительна.

К тому же на успех от инвестиций влияют и другие факторы, в том числе, это ситуация на рынке ценных бумаг. Учитывая то, что аналитики брокерской компании, учитывают потенциальный доход, уровень риска сводится к минимуму. Еврооблигации – это долгосрочная инвестиция, срок владения ценными бумагами обычно колеблется от полутора до двух лет. Рассчитать доход от них невозможно, но при успешном течении дела можно заработать до 30% от первоначальной суммы взноса.

Доходность облигаций

Однозначно ответить на вопрос о том, какова доходность облигаций ВТБ, невозможно, поскольку банк для каждого вида ценных бумаг устанавливает «персональную» фиксированную доходность. Если вы планируете инвестировать в долговые ценные бумаги, вам следует понять, что при торговле облигациями важна не их номинальная стоимость, а их доходность. Именно этот показатель интересует большинство инвесторов.

Доходность облигаций – это чистая прибыль, которую получит держатель ценной бумаги после её погашения или отчуждения. Рассматриваемый показатель подразделяется на несколько видов:

- дисконтный – продажная стоимость гораздо ниже номинальной стоимости, прибыль создаётся посредством удорожания, усиливающегося по мере приближения ко дню погашения;

- купонный – прибыль формируется за счёт периодичных платежей (процентной ставки), рассчитывать купонный доход не нужно, эмитент устанавливает ставку самостоятельно;

- текущий – отражает фактический процент, который инвестор будет получать без учёта стоимости покупки и совокупности уже накопленных процентов, рассчитывается по формуле: сумма купонных платежей за 12 месяцев \ стоимость приобретения без НКД * 100%;

- простой – доходность определяется с учётом стоимости покупки и времени, оставшегося до момента погашения или продажи, определяется по формуле: (номинальная цена — + ) \ ) * (365\ ) * 100%;

- эффективная доходность аналогична предыдущему показателю, отличается от него лишь тем, что инвесторы чаще всего реинвестируют полученную прибыль; формулы расчёта эффективной доходности с учётом реинвестирования не существует, так как рассчитать её заранее невозможно.

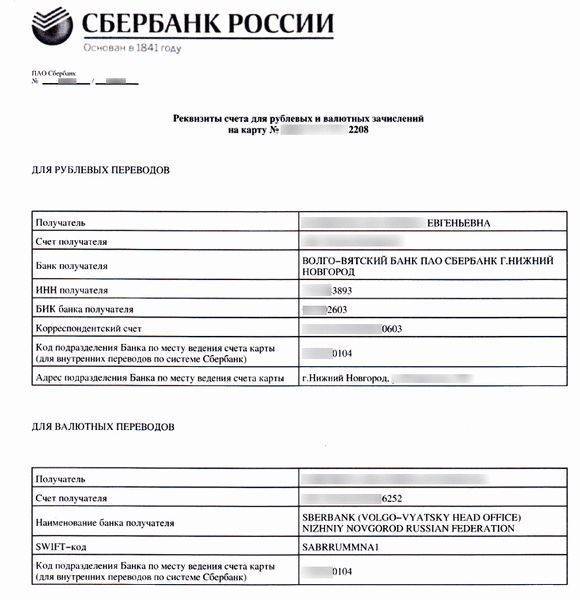

Налогообложение

С купонного дохода российских бессрочных облигаций НДФЛ не платится. Как у зарубежных бондов – зависит от законодательства страны эмитента. Если вы купите бессрочную облигацию у американской компании, то будете платить налог 35% (или 10% + 3%, если подпишете форму 8BEN).

Но если вы купите облигацию дешевле, а продадите дороже, то налог в России заплатить понадобится. Например, если вы купили облигацию за 990 рублей, а продали за 1010, то с 20 рублей платите налог.

Кроме того, если облигация выпущена в иностранной валюте, то нужно сделать перерасчет с учетом стоимости иностранной валюты в рублях на дату совершения операций. Например, если вы купили 5 облигаций по 995 долларов при курсе 1 доллар = 65 рублей, а потом продали их уже за 1000 долларов при курсе 1 доллар = 70 рублям, то вы получите прибыль:

(1000 * 70 * 5) – (995 * 65 * 5) = 350 000 – 323 375 = 26 625.

С этой суммы нужно будет уплатить подоходный налог – 3461 рубль.

Кстати, если бы в приведенном примере доллар упал до 60 рублей, то инвестор в рублях получил бы убыток в 23 375 рублей. Понятно, что налога платить с этого результата не надо. Более того – убыток можно будет перенести на будущий год для уменьшения налогооблагаемой базы.

Список бессрочных облигаций в России

Бессрочные облигации в России выпускают только банки, и их совсем немного. Первым пустил вечные бонды ВТБ в 2012 году, последними – Альфа-Банк и Тинькофф в 2016 году. Все они до сих пор обращаются на бирже, только вот по Тинькофф ликвидность практически нулевая – остальные купить можно.

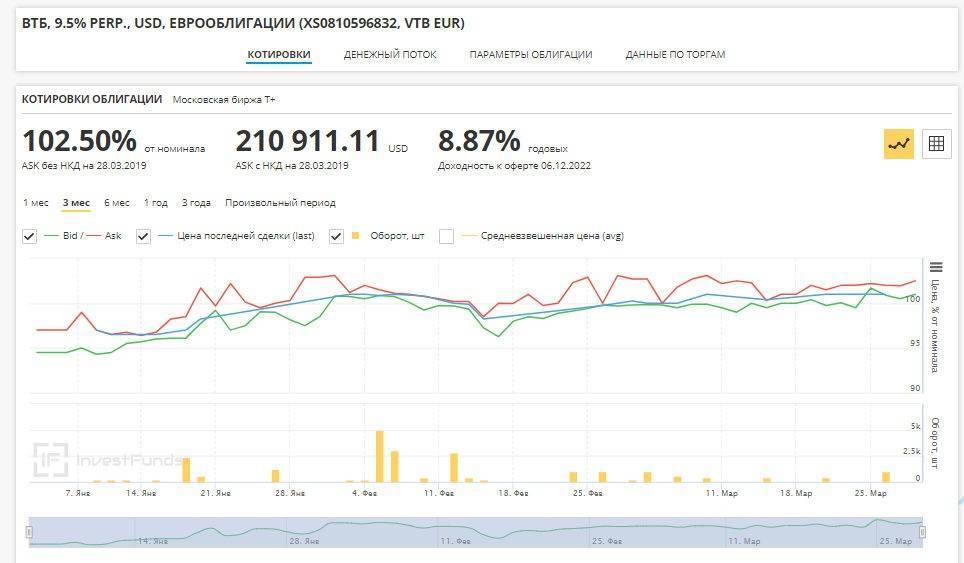

Номинальная стоимость бессрочных облигаций ВТБ составляет 200 тысяч долларов, доходность привязана к ставке по 10-летним казначейским облигациям США + премия в 8,1%. Сейчас она составляет 9,5%. Доходность к погашению — 8,87%. 6 декабря 2022 года предусмотрена call-опцион. Тикер на Мосбирже – XS0810596832, VTB EUR.

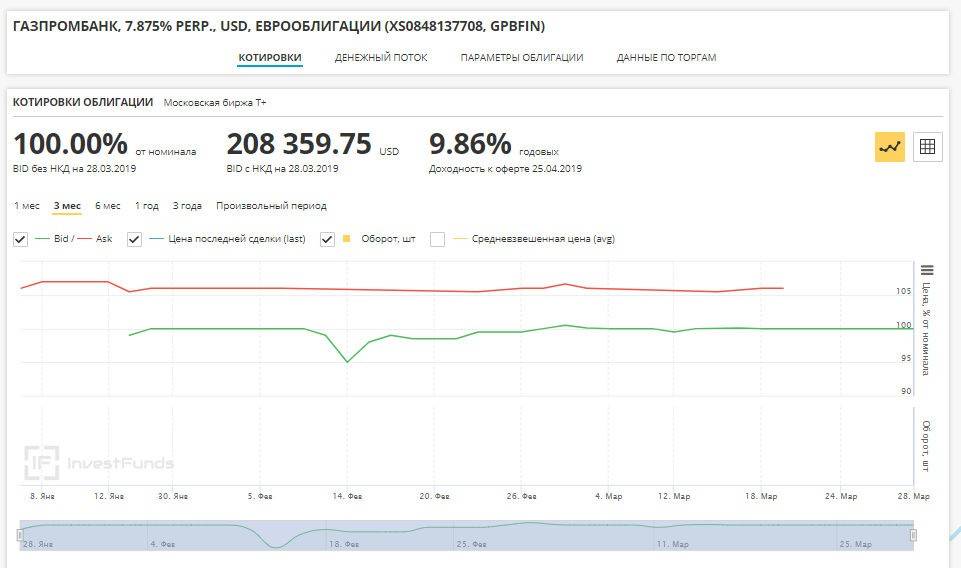

Вечные облигации Газпромбанка выпущены номиналом в 1000 долларов с доходностью, привязанную к ставкам по 5-летним казначейским облигациям США + 7,1%. Сейчас прибыльность бонда составляет 7,875%, доходность к оферте — 9,86%. Дата колл-опциона — 26 апреля 2019 года. Тикер для покупки – XS0848137708.

Доходность бессрочных облигаций Тинькофф банка тоже привязана к ставке по трежерям, правда, 1-летних, и с премией в 7,59%. Сейчас купон равен 9,25%. Номинал – 200 тысяч долларов. Продать банку облигации по номиналу можно будет 15 сентября 2022 года. Тикер – XS1631338495. Облигация — полный неликвид.

Бессрочные облигации Альфа-Банка обладают такими характеристиками: номинал – 200 000 долларов, доходность – 8% (рассчитывается как 5Y USD Swap Rate + 6,66%). Выплата купона – раз в квартал. Дата колл-опциона – 3 февраля 2022 года. Тикер – XS1513741311. Ликвидности практически нет.

Частным инвесторам будут интересны бессрочные бонды Совкомбанка. Номинал бумаги – всего 100 долларов, а вот доходность – 8,75%. Дата ближайшей оферты — 30 июля 2023 года. Доходность к оферте — 9,00%. Выплата купона – раз в полгода. Тикеры – RU000A0ZYX28 и СОВКОМ 1В2.

Есть в списке бессрочных облигаций на Мосбирже и рублевая. Бессрочные облигации Россельхозбанка выпущены номиналом в 1000 рублей и доходностью 14,25%. К выкупу бумаги можно заявить после 23 сентября 2026 года. Эмитент платит купон 2 раза в год. Тикер – 08Т1.

Как работают однодневные облигации

Впервые однодневные облигации появились на рынке 24 ноября 2016 года. Банк ВТБ представил абсолютно новый инвестиционный инструмент, который поначалу был интерес только другим банкам и крупным институтам, но сейчас данной разновидностью бондов интересуется всё большее число частных инвесторов.

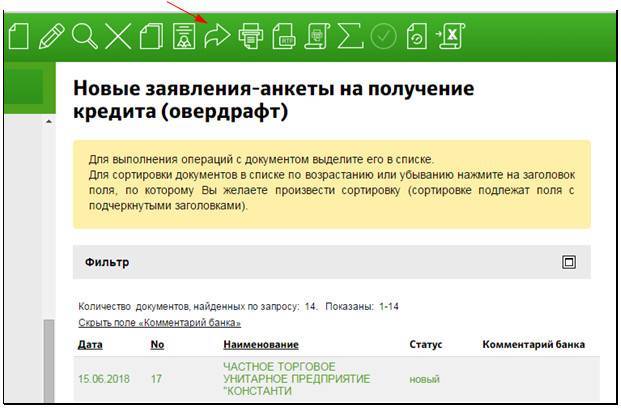

Вот анонс этого мероприятия.

Работают однодневные облигации ВТБ таким образом:

- утром (около 10-11 по Москве) ВТБ объявляет о намерении выпустить однодневные бонды, озвучивает цену одной бумаги и размер эмиссии;

- заявки на покупку бондов принимаются в определенное время: с 16.00 до 16.30 с понедельника по четверг и с 15.00 до 15.30 по пятницам (в другие часы инструмент недоступен);

- на следующий день в 12.00 на счет инвестора зачисляются средства от погашения облигаций.

Что интересно, если вы купили облигации в пятницу, то получите прибыль за 3 дня, так как будете владеть ими пятницу, субботу и воскресенье – эмитент пропорционально увеличивает дисконт. Неудивительно, что на выходные на такие облиги повышенный спрос – это вообще единственный способ получить гарантированную прибыль за выходные, ведь фондовый рынок в эти дни не работает.

Что такое облигации народные и обычные ВТБ 24

После проведения рекламы и анонса нового инвестиционного выгодного инструмента, организация поставила задачу разработать и внести что-то конкурентное со стандартными или обычным депозитными вложениями.

Народные облигации представляют собой альтернативу, предназначенную для надежного хранения сбережений. Данная методика доступна всем пользователям, даже тем пользователям с отсутствием финансовой грамотности. Среди положительных факторов отмечаются следующие:

- Безопасность – здесь гарантируется 100%-ая полная сохранность вложенных средств;

- Степень доходности приобретенных облигаций – она превышает все актуальные ставки по обычным вложениями;

- Доход, перечисленный на счет, не облагается стандартным налогом;

- Облигации есть возможность без проблем приобрести за одно действие, посетив отделение банка.

Существуют и некоторые важные моменты, требующие внимания перед приобретением облигаций.

По той причине, что комиссия банка может быть снижена одновременно с увеличением общего количества покупаемых облигаций. Намного выгоднее купить сразу большое количество финансовых продуктов. Вложить средства частями удобнее, но это не так выгодно.

Для чего их выпускают или выгода для эмитента

Казалось бы зачем эмитенту предлагать более высокую проценты по купону. И отчислять проценты каждый год. Всегда. Можно же выпустить обычные бумаги. И платить меньшую ставку.

А вот компании и банки используют. Возможно не от хорошей жизни. Или преследуют другие собственные цели.

Какие?

Перечислим основные причины.

Достаточность капитала. Касается прежде всего банков. По законодательству, банки обязаны иметь определенный размер (долю) собственных средств, по сравнению со всеми активами. И выпуск вечных облигаций позволяет увеличить размер капитала. Как следствие — выдавать больше кредитов и пускать деньги на другие прибыльные проекты.

Нет необходимости погашать номинал через определенный срок. Обычно при выпуске бумаг, эмитент собирает сотни миллионов долларов (даже миллиардов). И найти к моменту погашения бумаги необходимую сумму — дорогое удовольствие. Нужно будет изымать наличность из оборота. Либо снова занимать. Гораздо менее затратно — просто выплачивать какие-то «копеечки» в виде ежегодных купонов.

Позитивный взгляд на будущее. Несколько факторов не погашать долг как можно дольше. Компания планирует увеличивать прибыль в будущем. И может гораздо эффективнее использовать заемные средства и генерить бОльшую прибыль, чем ставка по купонам.

Второй момент — это инфляция. Постоянное обесценивание денег дает эмитенту фору в будущем, по выплате купонов.

Что такое бессрочные облигации ВТБ

ВТБ оказывает физическим лицам брокерские услуги. То есть, он является посредником между потенциальным инвестором и биржевыми площадками. Поэтому при желании клиент может воспользоваться его услугами. Здесь вниманию потенциального инвестора предоставляются различные финансовые и инвестиционные инструменты. Вкладывая деньги в ценные бумаги, клиент может получить доход, превышающий процент по банковскому вкладу.

Облигации – это своего рода долговые расписки, дающие своему владельцу право на получение прибыли. Евробонды или еврооблигации – это ценные бумаги, не привязанные к внутреннему биржевому рынку. Они могут находиться в обращении в зарубежных финансовых центрах. Евробонды могут быть выпущены в любой иностранной валюте: долларах США, евро, в фунтах стерлингов.

Иногда российские инвесторы намеренно выбирают такие инвестиционные инструменты. Ведь суть их заключается в том, что валюта евробондов отличается от национальной валюты, и таким образом клиент принимает на себя кредитной и валютный риск. Потенциальная прибыль может выражаться не только в стоимости купона, но и при росте иностранной валюты. Иными словами, если валюта еврооблигации вырастет в цене, то прибыль потенциального инвестора за счет этого увеличивается.

Бессрочные облигации ВТБ представлены вниманию потенциального клиента банка. Выбор потенциального инвестора часто ложится него по нескольким причинам. Он имеет положительную репутацию, поэтому пользуясь его услугами, можно не волноваться за сохранность своих сбережений. Банк давно работает с ценными бумагами, покупка которых полностью соответствует Российскому законодательству. На законодательном уровне определено, что евробонды должны иметь идентификационные номера ISIN и CFI.

Нюансы и риски

В случае снижения в стране процентной ставки, доход по купонам бессрочных бондов будет увеличивать цену самой долговой бумаги, что приводит к доходу сверх выплаты по купонам. И наоборот, в случае роста инфляции и повышения процентной ставки, цена облигации падает, «пожирая» частично доход с купонов.

«Вечные» бонды так же не спасают от стандартных рисков и, если эмитент обанкротится, инвестор имеет те же права, что и в случае с обыкновенными долговыми бумагами или даже становится в очередь на погашение после них (в случае «вечных» субординированных облигаций).

Кроме того, инвесторы могут понести риски снижения доходности после 10 лет, если эмитентом не исполнится колл-опцион, так как его стоимость связана с доходностью 10-летних ОФЗ, они могут быть меньше текущей величины. Также есть риск невысокой ликвидности. В случае с РСХБ по 2-м из 3-х размещений долговых бумаг с пожизненным купоном уже почти отсутствует торговая активность.

Подобно банковскому депозиту, «вечные» долговые бумаги не облагаются НДФЛ. Но в отличие от депозита, государство не гарантирует возвраты по вкладам в долговые бумаги. В то же время если эмитент является государственным банком, то вероятность государственной поддержки при необходимости очень высока.

Важно! Следует учитывать, что «вечные» субординированные облигации имеют определенные ограничения. По документам «Базель III», в ситуации, когда достаточность базового капитала становится ниже 5.125% или эмитенту грозит банкротство, в этих условиях эмитент вправе отказать в выплате купона и погашении номинальной стоимости облигации

Другая сторона медали то, что все эти риски позволяют получать более высокую доходность.

Условия банка ВТБ

У банка есть персональные условия обслуживания для частных клиентов:

- сделки с евробондами и акциями иностранных эмитентов не допускаются к обращению на российских биржах;

- минимальная сумма инвестиций для еврооблигации составляет 50000 условных единиц, условия актуальной для пользователей личного кабинета и мобильного приложения ВТБ «Мои инвестиции»;

- подать заявку на покупку можно через личный кабинет с 10 00 до 18:00 по московскому времени;

К тому же, банк взимает комиссию за проведение операций независимо от прибыльности. при приобретении портфеля ценных бумаг комиссия составляет 1,5%. При реализации ценных бумаг комиссия составляет 1% от суммы операции, услуги депозитария составляют 3,2% в год от стоимости инвестиционного портфеля.

Бессрочные евробонды ВТБ и евробонды Газпрома

С недавних пор ВТБ предлагает размещение бессрочных евробондов. Но следует заметить, что российский рынок пока что не имеет большого опыта в этом направлении. Поэтому банк плохо ориентируется в оценке «вечных» бондов. Для того чтобы привлечь инвесторов к такому вложению, им нужно предложить хорошую премию, которая должна превышать ставки более старших выпусков. Отличие бессрочных евробондов ВТБ заключается в том, что они приближенно напоминают привилегированные акции, и представляют собой некий гибрид с обычной облигацией. Инвестор может получать заранее оговоренный гарантированный доход, но продать ценную бумагу назад предприятию не получится. И если держатель надумает вернуть свои деньги обратно, то ему придется искать того, кто захочет инвестировать свои средства в данное предприятие. Иными словами, попросту перепродать бессрочные евробонды другому инвестору.

Аналитик Порывай предположил, что интерес к бессрочным бондам ВТБ пока могут проявить только инвесторы старших выпусков, не имеющие высокой доходности, потому что банк не смог предложить хорошей премии на размещение «вечных» бондов.

Что касается Газпрома, то он последние два года воздерживался от размещения на рынке долларовых евробондов. А в феврале этого года небывалый спрос на акции, который превысил предложение в 4,5 раза, позволил предприятию разместить ценные бумаги на сумму 1,25 миллиарда долларов. Такая востребованность появилась после резкого изменения политики, проводимой американским ведомством ФРС. Что же касается возросшего интереса к евробондам Газпрома, то это «нормальная ситуация для такой крупной компании», заявил Андрей Полищук, аналитик Райффайзенбанка.

Особенности евробондов

Стоимость одной еврооблигации начинается от 1000$ и может заканчиваться сотнями тысяч. Но не обязательно собирать такую сумму, что, нужно отметить, обычному россиянину часто и не под силу. Ценные бумаги ВТБ есть и корпоративного вида, например, крупнейших компаний Сбербанк, Газпром или Роснефть. Также варианты с ценой ниже представлены Минфином страны.

Ценные бумаги реализует ряд финансовых организаций. Следует учитывать, что им тоже придется дать некоторую часть денег, даже если облигация не дает выручки. На сейчас в ВТБ придется заплатить от цены:

- 1,5% за покупку;

- 1% за продажу;

- 3,2% за ежегодные расходы.

Уровень риска

Уровень риска индивидуален, он определяется в зависимости от конкретной облигации. Понятно, что чем выше процент, тем больший риск, и наоборот соответственно. Следует учесть следующие риски:

- кредитный — определяется способностью выполнять обязательства компанией — информация есть в рейтинговом списке;

- изменения ставок — связан с изменением политики — просчитать довольно трудно;

- валютный — зависит от курса валют — обесценивание валюты государства, в котором живет инвестор, положительно;

- ликвидности — связан с условиями продажи — не всегда быстро получается продать ценную бумагу.

Если некоторые параметры обычный человек может теоретически просчитать, то другие нет. А собрать все характеристик в единое целое и построить по ним план покупки — задача профессионала.

Нюансы доходности

Доходность всего предприятия зависит от особенностей той компании, которая является владельцем бумаги. Именно эмитент отвечает за то, какой будет в итоге процент дохода. Самые стабильные — это государственные компании. Покупая их, вы будете уверены почти на 100% в положительном исходе и гарантированном результате. Но вместе с тем выручить много не удастся, так как ставка минимальная.

Евробонды корпоративного типа несколько больше по своей цене. Например, за «вечные» облигации ВТБ Газпрома или Роснефти выручить вполне реально от 3 до 8% Но на доходность влияет не только процентная ставка (она выясняется изначально), но и колебание курса валют. Если смотреть на графики, то можно заметить, что из-за этого факта евро облигации в 14 и 15 годах показали очень высокую доходность. Учитывать нужно и тот фактор, что укрепление курса национальной валюты негативно скажется на уже приобретенных евробондах. По сути, это означает, что клиент получил всю сумму, но в переводе на рубли по курсу это может быть и ниже изначальной.

Заключение

Бессрочные облигации могут быть, как хорошим долгосрочным вложением, приносящим прибыль, необлагаемую НДФЛ, так и отличным инструментом для диверсификации рисков. Но подойдут они тем, кто готов принимать определенные риски.

7373 просмотра Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

5.000 /

5

(9 голосов)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях