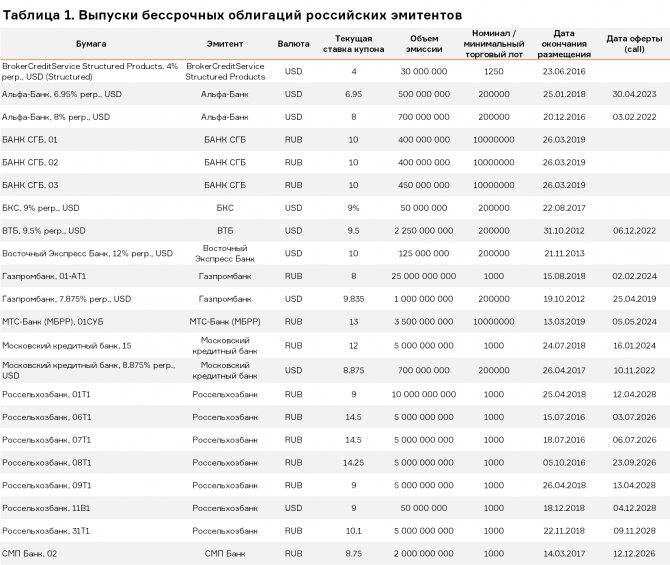

Список бессрочных облигаций в России

Бессрочные облигации в России выпускают только банки, и их совсем немного. Первым пустил вечные бонды ВТБ в 2012 году, последними – Альфа-Банк и Тинькофф в 2020 году. Все они до сих пор обращаются на бирже, только вот по Тинькофф ликвидность практически нулевая – остальные купить можно.

Номинальная стоимость бессрочных облигаций ВТБ составляет 200 тысяч долларов, доходность привязана к ставке по 10-летним казначейским облигациям США + премия в 8,1%. Сейчас она составляет 9,5%. Доходность к погашению – 8,87%. 6 декабря 2022 года предусмотрена call-опцион. Тикер на Мосбирже – XS0810596832, VTB EUR.

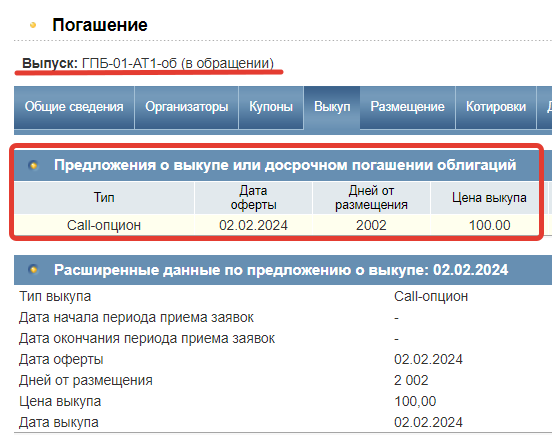

Вечные облигации Газпромбанка выпущены номиналом в 1000 долларов с доходностью, привязанную к ставкам по 5-летним казначейским облигациям США + 7,1%. Сейчас прибыльность бонда составляет 7,875%, доходность к оферте – 9,86%. Дата колл-опциона – 26 апреля 2019 года. Тикер для покупки – XS0848137708.

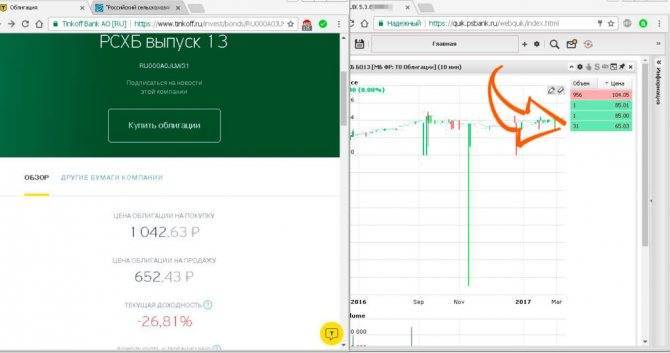

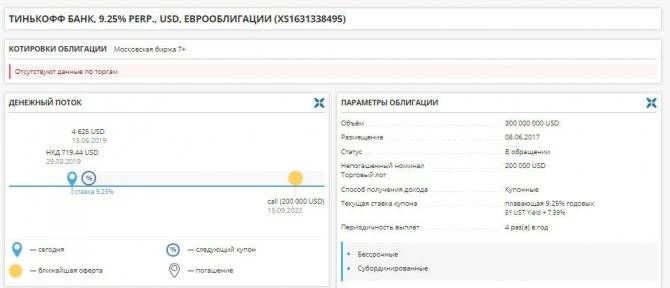

Доходность бессрочных облигаций Тинькофф банка тоже привязана к ставке по трежерям, правда, 1-летних, и с премией в 7,59%. Сейчас купон равен 9,25%. Номинал – 200 тысяч долларов. Продать банку облигации по номиналу можно будет 15 сентября 2022 года. Тикер – XS1631338495. Облигация – полный неликвид.

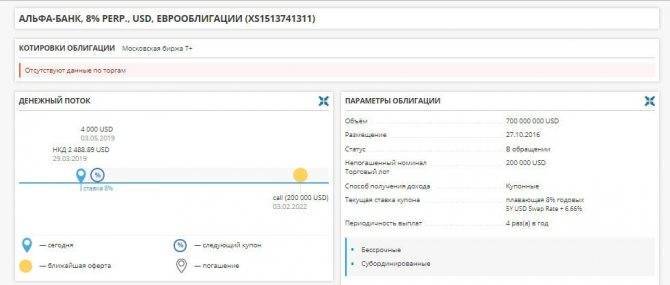

Бессрочные облигации Альфа-Банка обладают такими характеристиками: номинал – 200 000 долларов, доходность – 8% (рассчитывается как 5Y USD Swap Rate + 6,66%). Выплата купона – раз в квартал. Дата колл-опциона – 3 февраля 2022 года. Тикер – XS1513741311. Ликвидности практически нет.

А вот еще интересная статья: Куда можно инвестировать онлайн: полный обзор способов

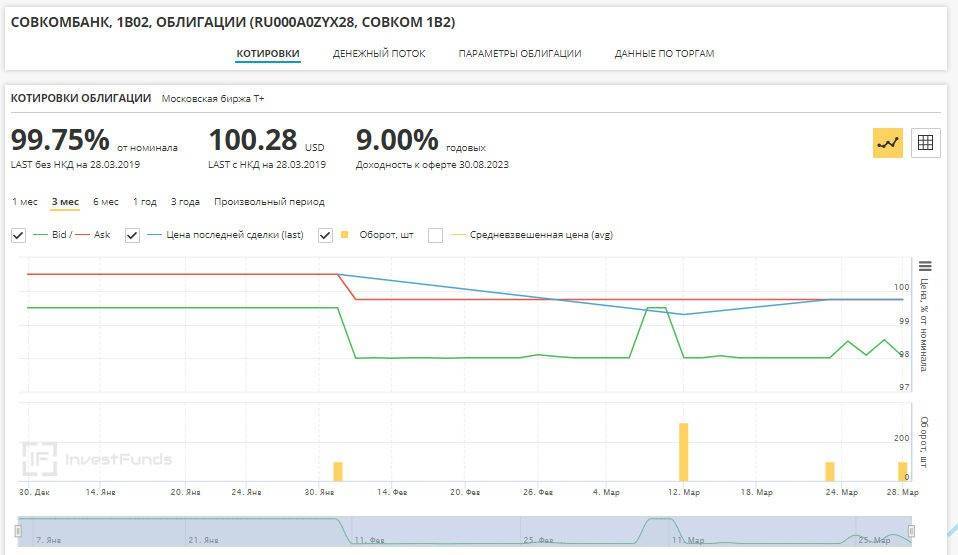

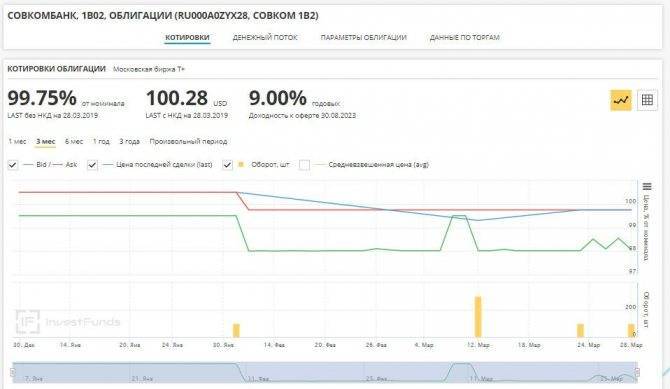

Частным инвесторам будут интересны бессрочные бонды Совкомбанка. Номинал бумаги – всего 100 долларов, а вот доходность – 8,75%. Дата ближайшей оферты – 30 июля 2023 года. Доходность к оферте – 9,00%. Выплата купона – раз в полгода. Тикеры – RU000A0ZYX28 и СОВКОМ 1В2.

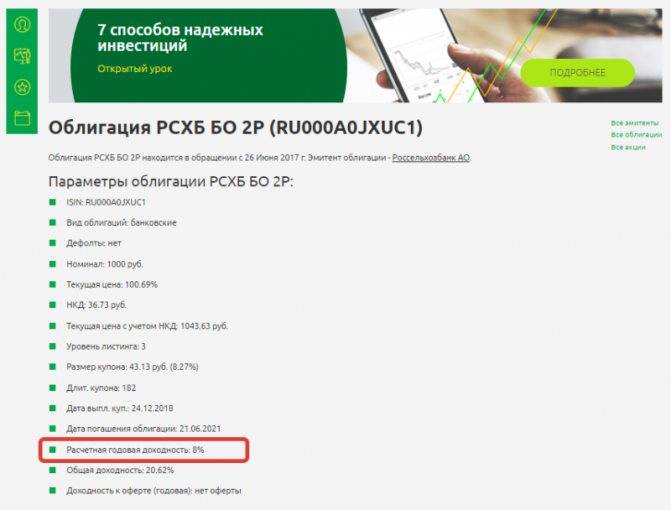

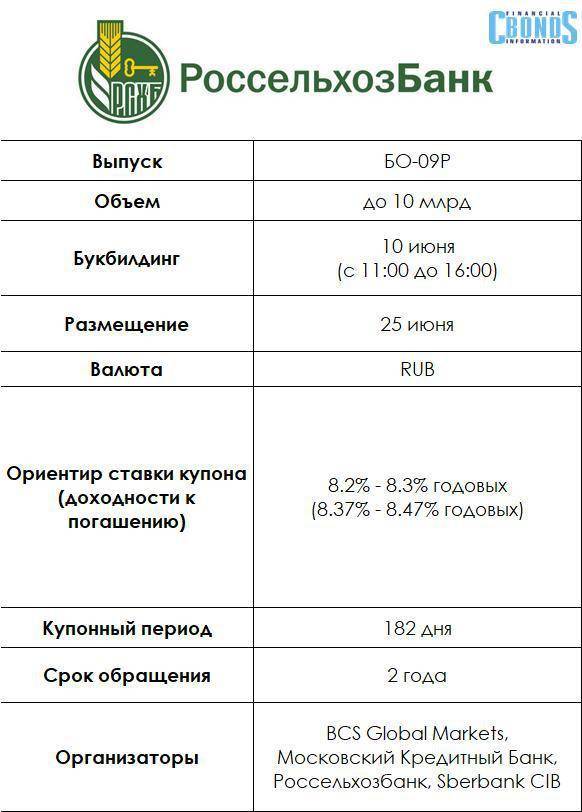

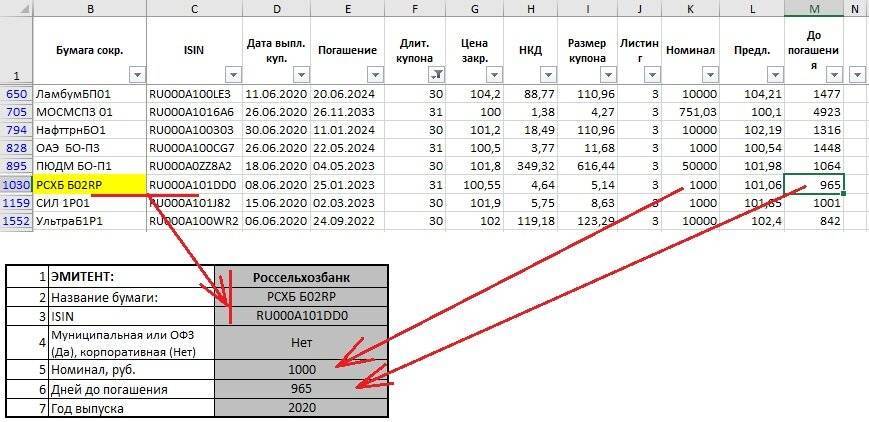

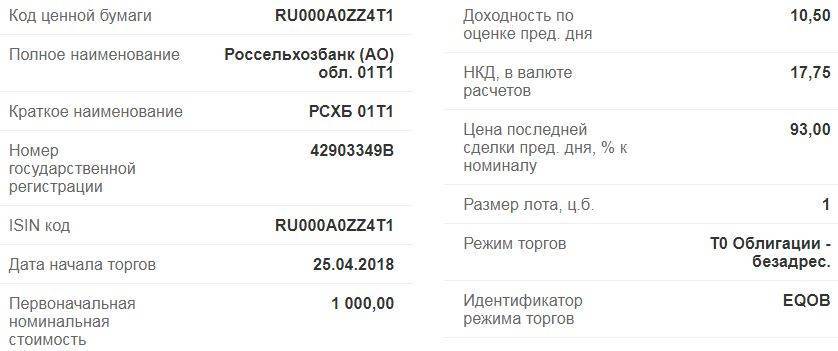

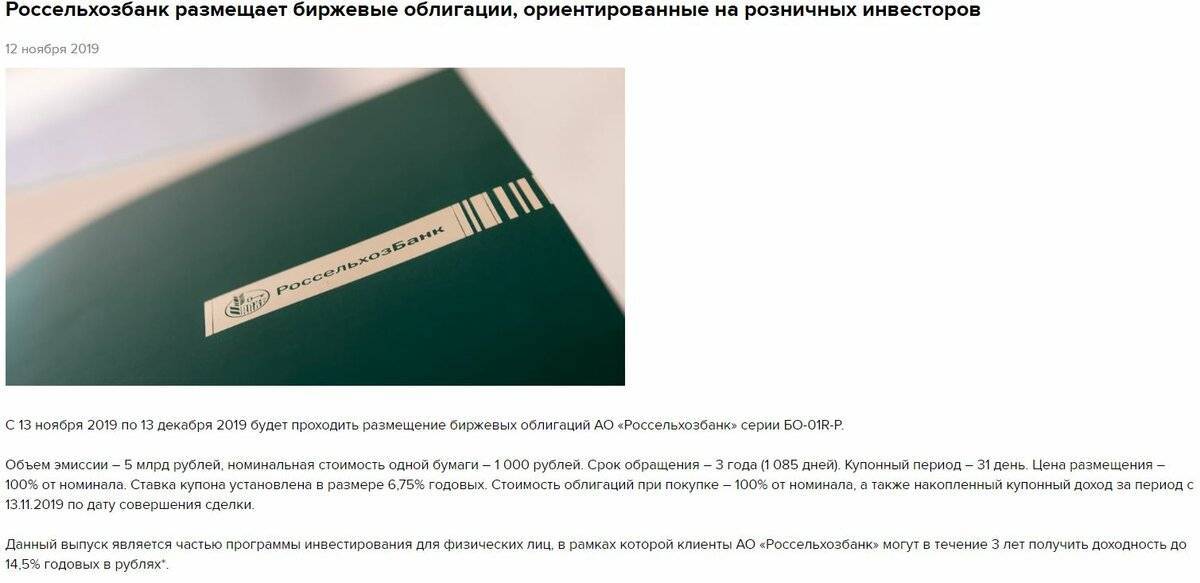

Есть в списке бессрочных облигаций на Мосбирже и рублевая. Бессрочные облигации Россельхозбанка выпущены номиналом в 1000 рублей и доходностью 14,25%. К выкупу бумаги можно заявить после 23 сентября 2026 года. Эмитент платит купон 2 раза в год. Тикер – 08Т1.

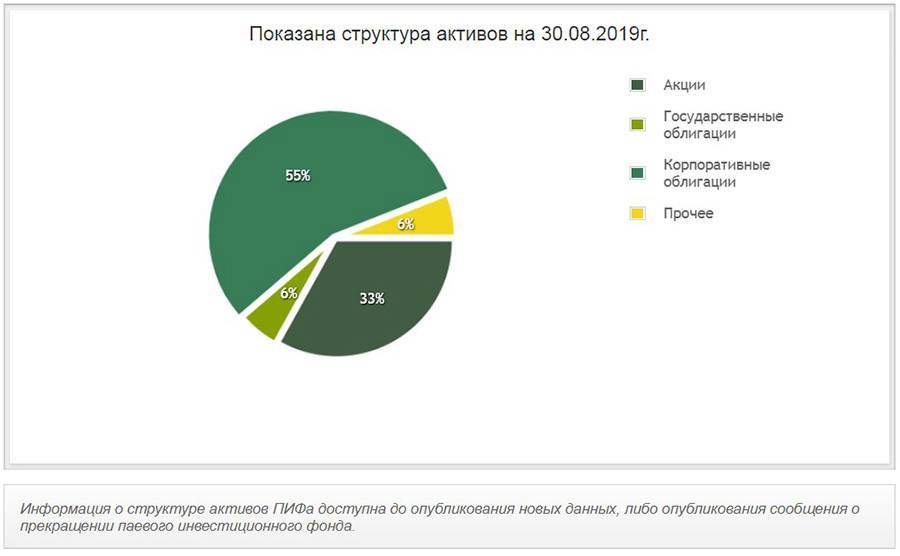

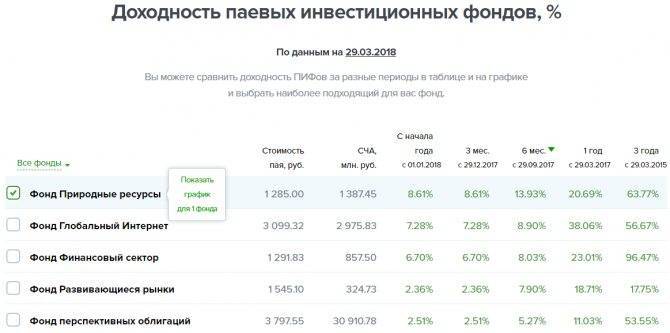

Какие паи предлагает РСХБ

РСХБ предлагает серию паевых инвестиционных фондов.

В Россельхозбанке разработана серия паевых инвестиционных фондов. Клиенты могут формировать портфель активов из разных видов бумаг для сохранения средств и получения стабильной прибыли.

Организация является агентом по обмену, погашению, выдаче активов.

В перечне ее паев значатся:

- «Фонд Облигаций»;

- «Фонд Акций»;

- «Валютные облигации»;

- «Лучшие отрасли» и т.д.

«Казначейский»

Приобретать паи в фонде «Казначейский» рекомендуется на срок от 2 лет для получения прибыли. Надбавка при покупке активов не взимается. Фонд проводит инвестирование накоплений пайщиков в депозиты, рублевые облигации, размещает их на банковских счетах. Задачами ПИФа являются поддержание высокого уровня ликвидности сбережений и повышение доходности. По стратегии фонда финансовые риски вкладчиков снижаются, процентная ставка превышает показатель для краткосрочных депозитов.

Паи в фонде «Казначейский» приобретаются на срок от 2 лет.

Управляющий компании пополняет портфель достаточным числом эмитентов для эффективной диверсификации кредитных рисков. Паи рекомендуется приобретать инвесторам с консервативной стратегией, вкладывающим часть средств также в доходные инструменты. Минимальный размер инвестиционных вложений начинается от 1 000 руб. При дальнейшем пополнении активов разрешенная сумма – от 1 000 руб. Надбавки за покупку паев не предусмотрено.

«Драгметаллы»

Паи фонда «РСХБ – Золото, серебро, платина» приносят доход при инвестировании на срок от 2 лет. Стратегия предусматривает вложения в сплавы драгоценных металлов (золотые, платиновые, серебряные слитки), а также в облигации в долларах США, рублях, фунтах стерлингов для поддержки ликвидности активов и следования управляющей стратегии.

Фонд относится к инструментам уменьшения рисков для инвесторов с консервативными стратегиями в периоды кризисов, гиперинфляции. Преимущество паев заключается в защите от уменьшения курса рубля. Минимальная сумма для размещения сбережений – от 1 000 руб. Дополнительно можно приобретать паи стоимостью от 1 000 руб.

«Сбалансированный»

Рекомендованный период инвестирования в паи фонда «Сбалансированный» – не менее 2 лет. Надбавка за покупку не взимается. Стратегия предусматривает вложения в акции, облигации, депозитарные расписки разных эмитентов с правом изменять соотношение видов ценных бумаг в соответствии с рыночной ситуацией. Паи фонда рекомендованы для приобретения умеренно консервативными инвесторами, которые ориентируются на более высокую доходность. Финансовые риски разновидностей ценных бумаг умеренные.

«Сбалансированный» фонд предусматривает вложения в акции.

«Валютные облигации»

Паевой фонд отличается низкими финансовыми рисками. Рекомендуемый период инвестирования по валютным облигациям начинается от 2 лет. Размер первоначального взноса должен быть не менее 5 000 руб. При последующем довнесении денег размер объем вложения – от 1 000 руб. Активы фонда рекомендованы для приобретения консервативными инвесторами и вкладчиками для долгосрочного размещения сбережений.

Доходность бумаг фиксирована, финансовые риски снижены. Надбавки при покупке паев не предусмотрено. Разрешен обмен паев на активы «Фонда Акций», «Фонда Сбалансированный», «РСХБ – Золото, серебро, платина», «Фонда Облигаций», «РСХБ – Лучшие отрасли».

«Акции»

Вклады в ОПИФ «РСХБ – Фонд Акций» разрешены на сумму от 5 000 руб. Последующие взносы должны быть от 1 000 руб. Вознаграждение по депозитарию – 0,65% с учетом НДС. Рекомендуемый период размещения сбережений составляет от 1 года. Преимуществом фонда является возможность вложения в расписки иностранных и российских компаний, акции с высокой ликвидностью. Для повышения защиты рисков в состав портфеля могут включаться государственные бумаги РФ.

Фонд «Акции» предлагает паи с высокой ликвидностью.

«Лучшие отрасли»

Паи ОПИФ «РСХБ – Фонд Лучшие отрасли» рекомендованы для приобретения на период от 2 лет. Минимальный размер инвестиционных вложений составляет от 1 000 руб. В фонде предусмотрено размещение накоплений преимущественно в депозитарные расписки разных эмитентов, акции крупных предприятий. Приобрести бумаги можно онлайн либо в отделении банка. Надбавка за покупку паев не взимается.

Преимуществом фонда для физических лиц является инвестирование в основном в депозитарные расписки эмитентов крупных прибыльных отраслей, акции. Ликвидность портфеля поддерживают включением в перечень активов государственных бумаг РФ. Вложения в данный фонд рекомендованы для инвесторов, которые ожидают быстрого получения высокого дохода от изменений в цене акций.

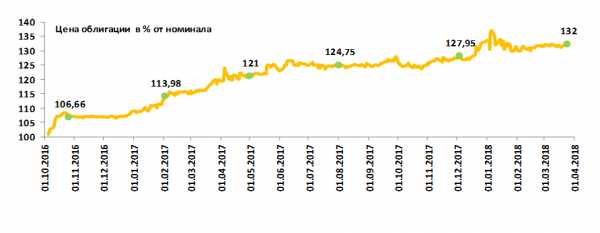

Стоимость облигаций на сегодня в Россельхозбанке

Описываемый финансовый эмитент характеризуется правом устранить главный заем по приобретенным ценным бумагам, при этом строго по номинальной, банком установленной стоимости. На данный момент она составляет в среднем от 980 до 1000 рублей.

Подобный процесс проводится каждые 10 лет и при получении предварительно оформленного согласия от учреждения РСХБ. Если стандартный колл-опцион на каком-то основании не будет проведен, ставка по приобретенным купонам на все последующие десяток лет устанавливаться будет иным методом.

При обычном размещении активов устанавливается особый «спред», который применяется к самому актуальному уровню оформляемой и получаемой прибыли. Если данное установленное правило не исполняется, автоматически увеличивается цена предложенного опциона на 100 б.п.

При изменении актуального законодательства, при котором выпуск не удовлетворяет принятым в финансовой организации требованиям, все присутствующие в распоряжении облигации должны быть обязательно погашены.

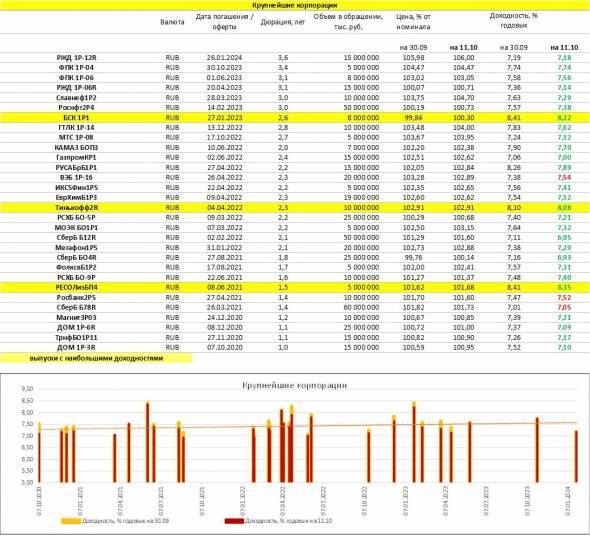

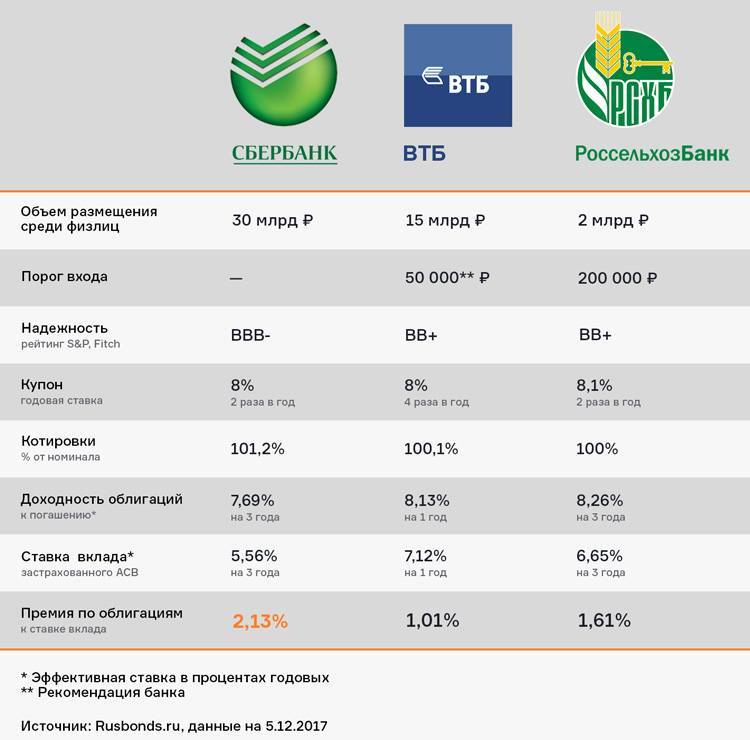

Доходность и котировки ценных бумаг

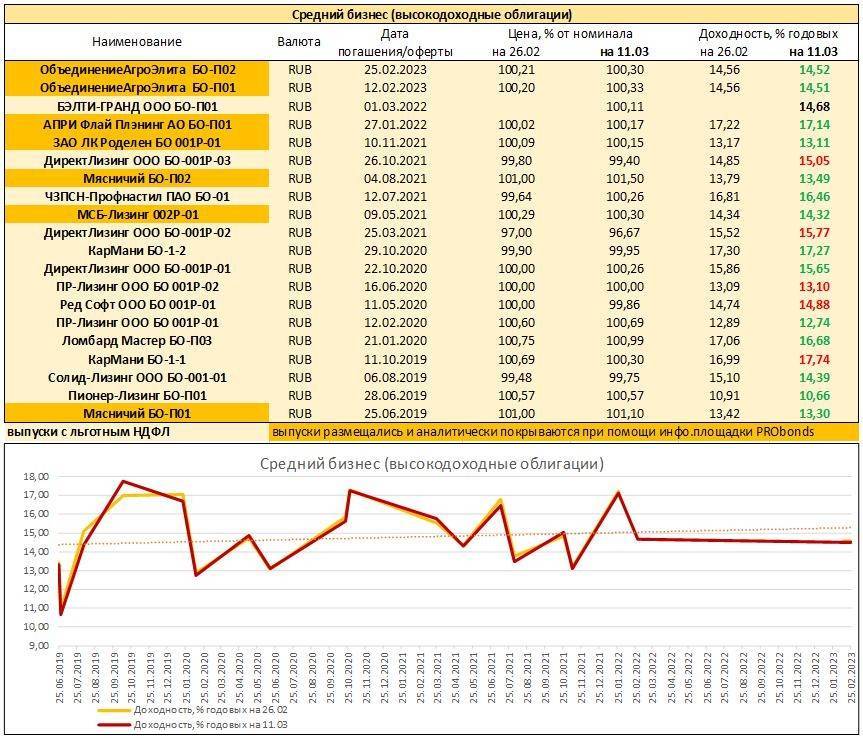

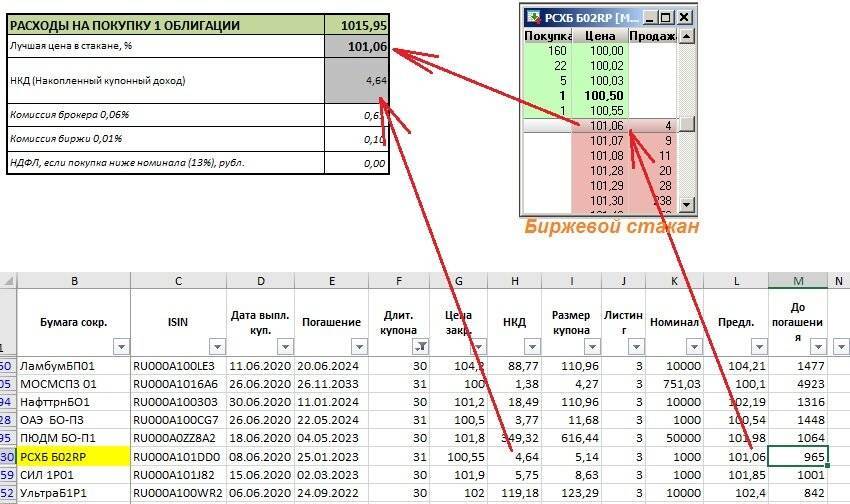

С котировками облигаций напрямую связана прибыль, которую они принесут инвестору. Когда речь идет об облигациях, можно говорить о 3 видах доходности:

- Купонной. Определяется условиями выпуска бонда. Не зависит от биржевой цены.

- Простой к погашению. Рассчитывается с учетом величины купона и стоимости, по которой покупается облигация.

- Эффективной к погашению.

Цифра, которую инвестор видит в торговом терминале, представляет собой третий вид доходности. Она показывает среднегодовой процент прибыли, которую получит инвестор, если:

- только купит облигацию по текущей цене;

- будет реинвестировать в нее все полученные от Россельхозбанка купоны в эту же бумагу и по той же стоимости.

Что такое евробонды

Евробонды — это своего рода облигации, которые размещаются за пределами определенного государства. В их цену уже заложены номинальная стоимость облигаций. Особенность состоит в том, что они выпускаются не для конкретного внутри биржевого рынка, а могут обращаться во всех финансовых центрах вне зависимости от локации. Например, если российские облигации задействованы только в РФ, то евробонды используются в Англии, Франции и других странах.

Российские клиенты могут покупать бессрочные евробонды ВТБ и других российских банков, но только того вида, которые признаны ценными бумагами по законодательству страны

При этом важно, чтоб любая акция имела идентификационные номера ISIN и CFI. Ценные бумаги подбираются в зависимости от нескольких параметров: срок обращения и валюта

Крупнейший российский банк ВТБ предлагает приобрести евробонды, долговые обязательства, номинированные не только в евро и американских долларах, но и в фунтах стерлингов.

Клиенты ВТБ, вне зависимости от того, где они находятся фактически, могут покупать все иностранные акции и облигации, которые действительны в стране. Полный список их размещается на официальном сайте финансовой организации.

Это интересно: Банк ВТБ и банк ВТБ 24: это разные банки или один

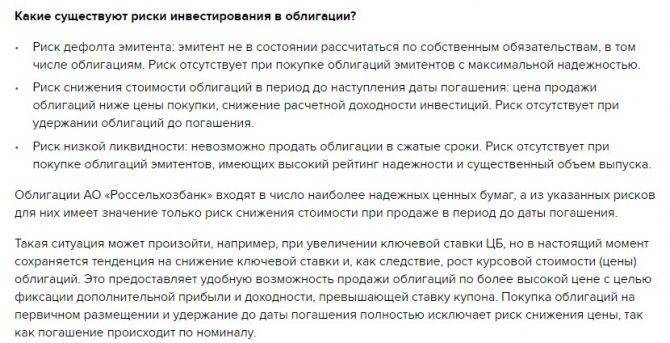

Инвестиционные риски

Вложение денег в облигации Россельхозбанка мероприятие выгодное и безопасное, так как современная практика предусматривает выплаты премиальных средств. Это говорит о том, что если компания допустила оговорки в данных ценных бумаг, она должна платить увеличенную прибыльную ставку. Правда, это также предоставляет право на игнорирование выплаты за облигации при наступлении особых обстоятельств.

Покупка облигаций банка Россельхозбанк не несет за собой риск для потенциального инвестора. Кроме того, у каждого купона есть срок погашения. В дату, погашения облигации можно вернуть инвестиционные средства и получить от них прибыль. Единственное исключение составляют бессрочные облигации. Банк не обязан их покупать, только выплатить прибыль.

Последние новости РСХБ

Согласно последним сводкам компания показывает устойчивость. События, связанные с деятельностью банка, показывают текущее состояние организации и позволяют прогнозировать перспективы ее дальнейшего развития.

За 2021 г. в СМИ поступило несколько важных новостей о РСХБ:

- по итогам I квартала 2021 г. прибыль РСХБ выросла на 12%;

- чистая прибыль банка в I полугодии 2021 г. составила 2,8 млрд руб.;

- в ноябре 2021 г. международное агентство Fitch Ratings Inc. подтвердило долгосрочные рейтинги дефолта АО «Россельхозбанка» на уровне «BBB-», дав стабильный прогноз;

- 09.04.2021 новым председателем финансовой организации был избран глава Министерства сельского хозяйства РФ Дмитрий Патрушев;

- в I квартале 2021 г. чистая прибыль банка выросла в 9 раз.

Новостная повестка банка является позитивной: его доходы растут, а кредитный рейтинг остается стабильно высоким. Получить больше онлайн-данных о деятельности компании можно на страницах информационно-аналитического портала БКС Экспресс.

Инвестиции в облигации: плюсы и минусы

Ценные бумаги имеют свою классификацию:

- Купонные и бескупонные (с выплатой процентов и без выплаты процентов соответственно);

- Обеспеченные и необеспеченные собственностью предприятия — эмитента.

Купив облигацию, её владелец становится кредитором компании, выпускающей ценные бумаги. Фактически это упрощенная схема займа, из которой выброшены залог и поручительство. Владелец облигаций не имеет имущественных прав на предприятие-эмитент, не имеет влияния на ход его развития, не входит в состав акционеров.

Срочность, надежность и первоочередность выплат это неоспоримые преимущества, одна данный финансовый инструмент имеет свои недостатки:

- Немного меньшая прибыльность определяется для облигаций по сравнению с акциями, так как процентная ставка меньше.

- Приобретение облигаций не является вложением в уставной капитал, и их владельцы не принимают участия в регулировании деятельности компании.

- Держатели облигаций, евробондов не могут потребовать свои деньги досрочно, что характерно для вложения денег в банковский депозит.

- Денежные средства, инвестированные в облигации не застрахован, покупатель должен самостоятельно оценивать риски своей инвестиционной деятельности.

Нюансы и риски

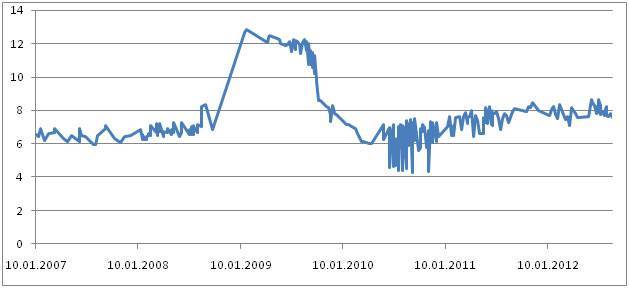

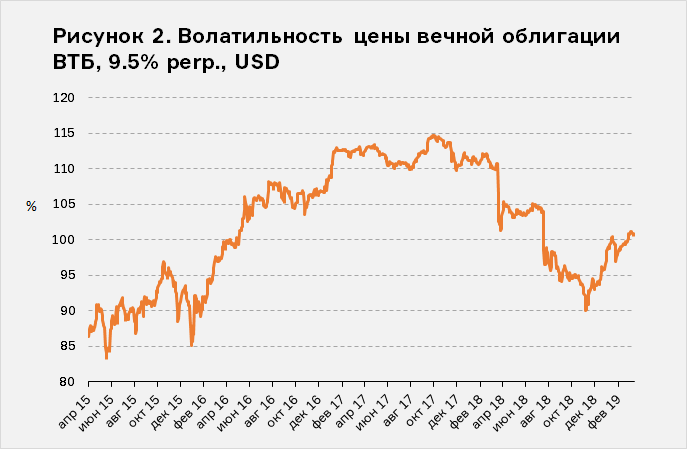

В случае снижения в стране процентной ставки, доход по купонам бессрочных бондов будет увеличивать цену самой долговой бумаги, что приводит к доходу сверх выплаты по купонам. И наоборот, в случае роста инфляции и повышения процентной ставки, цена облигации падает, «пожирая» частично доход с купонов.

«Вечные» бонды так же не спасают от стандартных рисков и, если эмитент обанкротится, инвестор имеет те же права, что и в случае с обыкновенными долговыми бумагами или даже становится в очередь на погашение после них (в случае «вечных» субординированных облигаций).

Кроме того, инвесторы могут понести риски снижения доходности после 10 лет, если эмитентом не исполнится колл-опцион, так как его стоимость связана с доходностью 10-летних ОФЗ, они могут быть меньше текущей величины. Также есть риск невысокой ликвидности. В случае с РСХБ по 2-м из 3-х размещений долговых бумаг с пожизненным купоном уже почти отсутствует торговая активность.

Подобно банковскому депозиту, «вечные» долговые бумаги не облагаются НДФЛ. Но в отличие от депозита, государство не гарантирует возвраты по вкладам в долговые бумаги. В то же время если эмитент является государственным банком, то вероятность государственной поддержки при необходимости очень высока.

Важно! Следует учитывать, что «вечные» субординированные облигации имеют определенные ограничения. По документам «Базель III», в ситуации, когда достаточность базового капитала становится ниже 5.125% или эмитенту грозит банкротство, в этих условиях эмитент вправе отказать в выплате купона и погашении номинальной стоимости облигации

Другая сторона медали то, что все эти риски позволяют получать более высокую доходность.

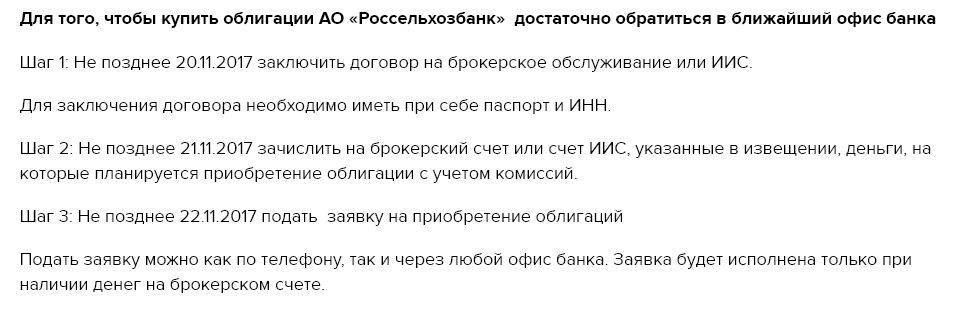

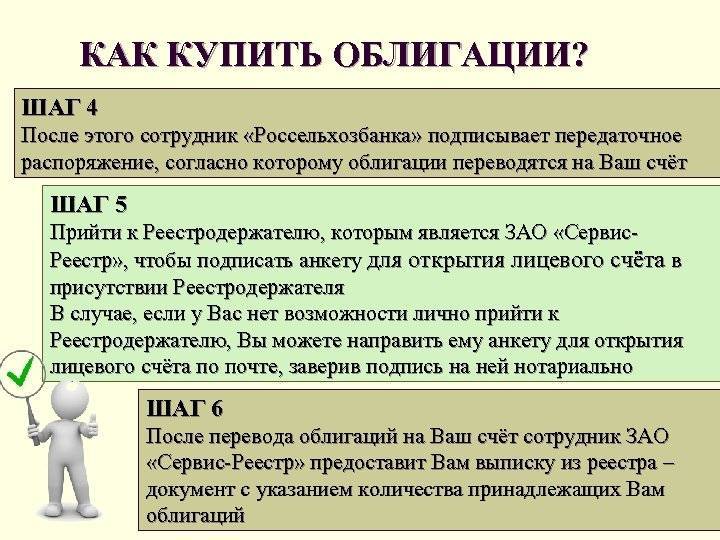

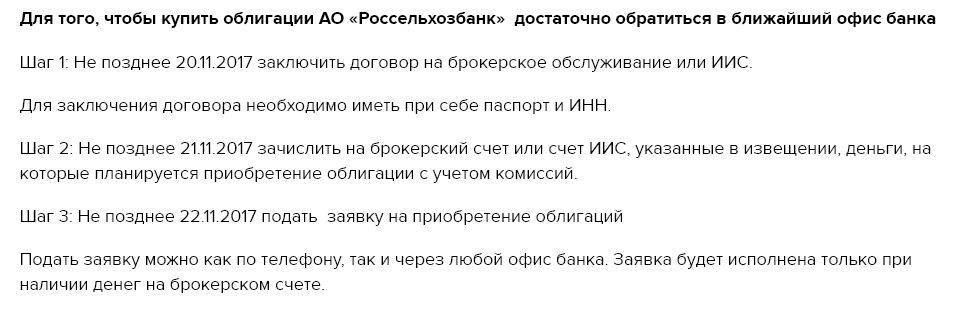

Покупка облигаций Россельхозбанка

Впервые для покупки облигации Россельхозбанка предлагались в 2004 году в размере 3 млн. штук по 1000 рублей. Время погашения по ним составило 1274 дня с момента размещения. Выпускаются облигации Россельхозбанка в документарном виде, но на руки владельцам не выдаются. Храниться они должны централизованно в Депозитарии.

После покупки облигаций Россельхозбанка, владелец может продавать их и совершать иные операции, согласно действующему законодательству. При погашении облигаций, держатель вправе вернуть их стоимость. Также он получает купонные доходы.

Порядок продажи облигаций Россельхозбанка

Купить облигации Россельхозбанка можно на бирже по условиям открытой подписки. Для этого необходимо открыть счет в Депозитарии либо в уполномоченной организации. Покупка подразумевает переход облигаций со счета эмитента на клиентский.

Как купить облигации Россельхозбанка, в тои числе и бессрочные серии 08Т1

Как купить облигации Россельхозбанка, в тои числе и бессрочные серии 08Т1

Для чего их выпускают или выгода для эмитента

Казалось бы зачем эмитенту предлагать более высокую проценты по купону. И отчислять проценты каждый год. Всегда. Можно же выпустить обычные бумаги. И платить меньшую ставку.

А вот компании и банки используют. Возможно не от хорошей жизни. Или преследуют другие собственные цели.

Какие?

Перечислим основные причины.

Достаточность капитала. Касается прежде всего банков. По законодательству, банки обязаны иметь определенный размер (долю) собственных средств, по сравнению со всеми активами. И выпуск вечных облигаций позволяет увеличить размер капитала. Как следствие — выдавать больше кредитов и пускать деньги на другие прибыльные проекты.

Нет необходимости погашать номинал через определенный срок. Обычно при выпуске бумаг, эмитент собирает сотни миллионов долларов (даже миллиардов). И найти к моменту погашения бумаги необходимую сумму — дорогое удовольствие. Нужно будет изымать наличность из оборота. Либо снова занимать. Гораздо менее затратно — просто выплачивать какие-то «копеечки» в виде ежегодных купонов.

Позитивный взгляд на будущее. Несколько факторов не погашать долг как можно дольше. Компания планирует увеличивать прибыль в будущем. И может гораздо эффективнее использовать заемные средства и генерить бОльшую прибыль, чем ставка по купонам.

Второй момент — это инфляция. Постоянное обесценивание денег дает эмитенту фору в будущем, по выплате купонов.

Инвестирование в РХСБ

Инвестиции в вечные облигации с высокой доходностью полностью соответствуют всем возможным факторам, которые выдвигаются инвесторами.

Основными финансовыми инвесторами являются такие группы:

- Банки.

- Пенсионеры, использующие свои накопления и прочие резервы.

- Физические лица на основе договоров.

Финансовые компании в своем большинстве, не имеют весомых оснований для вычета ранее приобретенных облигаций из своего личного капитала. Наряду с этим доходность облигаций показывает высокий уровень.

Это приемлемо для случаев, если ценовая категория составляет не больше 5% капитала банка и его активов, выступающего в лице инвестора. Также и при проведении классификации вложений, которые имеют место быть встречными и существенными.

Плюсы инвестирования в облигации Россельхозбанка

Облигации — это вид ценных бумаг, который пользуется все бо́льшим спросом.

Облигации — это вид ценных бумаг, который пользуется все бо́льшим спросом.

Россельхозбанк — это учреждение, полностью контролируемое государством. В случае возникновения финансовых проблем оно получит поддержку. Например, в мае 2020 г. на его докапитализацию правительство выделило 10 млрд руб. Это означает, что его можно рассматривать как сверхнадежного эмитента ценных бумаг. Вероятность объявления дефолта по его облигациям минимальна. Такое вложение столь же безопасно, как открытие депозита в банке, и имеет относительно такого решения следующие преимущества:

- доходность инвестиции выше на 1-2%;

- в любой момент можно продать бумаги и сохранить при этом накопленный купонный доход;

- существует возможность заработать не только на процентах, выплачиваемых эмитентом, но и на росте биржевой стоимости бондов.

В сравнении с инвестированием в другие активы в качестве преимуществ можно назвать:

- отсутствие оснований опасаться провала котировок из-за снижения кредитного рейтинга эмитента;

- достаточный уровень ликвидности.

Условия инвестирования (минимальная сумма, срок, комиссия)

«Россельхозбанк» предлагает своим клиентам большие возможности в выборе ПИФа и приобретения неограниченного количества паев. Для этого необходимо обратиться в отделение Россельхозбанка. При себе нужно иметь паспорт, ИНН, открытый банковский счет.

Минимальная сумма инвестиций

Минимальная сумма первоначального взноса составляет 1000 рублей (для фонда «Казначейский» минимум составляет 100 тысяч рублей). Все последующие взносы принимаются от 1000 руб. (для ПИФа «Казначейский» — 100 тысяч руб.)

Комиссии

Следует также знать, что в стоимость пая входят инфраструктурные расходы:

- Оплата Управляющей компании — 1,5%

- Оплата депозитарию и пр. – 0,65% (с учетом стоимости НДС)

- Прочие расходы – 0,7% (с учетом стоимости НДС)

- Комиссионные отчисления при выкупе паев агентом может составлять 0-2%

Каждый владелец пая в РСХБ может в любое время совершить продажу или обмен паев. Для этого всего лишь нужно посетить отделение банка и написать соответствующее заявление. Никакой доплаты или оплаты налогов не потребуется.

Особенности евробондов

Стоимость одной еврооблигации начинается от 1000$ и может заканчиваться сотнями тысяч. Но не обязательно собирать такую сумму, что, нужно отметить, обычному россиянину часто и не под силу. Ценные бумаги ВТБ есть и корпоративного вида, например, крупнейших компаний Сбербанк, Газпром или Роснефть. Также варианты с ценой ниже представлены Минфином страны.

Ценные бумаги реализует ряд финансовых организаций. Следует учитывать, что им тоже придется дать некоторую часть денег, даже если облигация не дает выручки. На сейчас в ВТБ придется заплатить от цены:

- 1,5% за покупку;

- 1% за продажу;

- 3,2% за ежегодные расходы.

Уровень риска

Уровень риска индивидуален, он определяется в зависимости от конкретной облигации. Понятно, что чем выше процент, тем больший риск, и наоборот соответственно. Следует учесть следующие риски:

- кредитный — определяется способностью выполнять обязательства компанией — информация есть в рейтинговом списке;

- изменения ставок — связан с изменением политики — просчитать довольно трудно;

- валютный — зависит от курса валют — обесценивание валюты государства, в котором живет инвестор, положительно;

- ликвидности — связан с условиями продажи — не всегда быстро получается продать ценную бумагу.

Если некоторые параметры обычный человек может теоретически просчитать, то другие нет. А собрать все характеристик в единое целое и построить по ним план покупки — задача профессионала.

Нюансы доходности

Доходность всего предприятия зависит от особенностей той компании, которая является владельцем бумаги. Именно эмитент отвечает за то, какой будет в итоге процент дохода. Самые стабильные — это государственные компании. Покупая их, вы будете уверены почти на 100% в положительном исходе и гарантированном результате. Но вместе с тем выручить много не удастся, так как ставка минимальная.

Евробонды корпоративного типа несколько больше по своей цене. Например, за «вечные» облигации ВТБ Газпрома или Роснефти выручить вполне реально от 3 до 8% Но на доходность влияет не только процентная ставка (она выясняется изначально), но и колебание курса валют. Если смотреть на графики, то можно заметить, что из-за этого факта евро облигации в 14 и 15 годах показали очень высокую доходность. Учитывать нужно и тот фактор, что укрепление курса национальной валюты негативно скажется на уже приобретенных евробондах. По сути, это означает, что клиент получил всю сумму, но в переводе на рубли по курсу это может быть и ниже изначальной.

Стоит ли приобретать «вечные» облигации

По своей сути, евробонды — это инструмент инвестора, который отличается от наднациональной валюты. Лицо, которое их купило, взяло на себя валютные и кредитные риски, так как точно не известно, какой будет последняя номинальная цена акций и как особенность евробонда повлияет на нее. Но, с другой стороны, это вложение является и способом преувеличения капитала.

Сейчас ситуация на рынке более позитивная, чем негативная. Специалисты рассчитывают на получение доходности, превышающей депозит в валюте определенной страны. Уровень риска минимальный в категориях вклада от полутора до двух лет. Долговые обязательства, если они принадлежат крупным компаниям, дают возможность заработать инвестору до 30% в валюте вклада.

Почему выгодно инвестировать в ПИФы РБСХ?

ООО «РСХБ управление активами» предлагает своим клиентам несколько направлений инвестирования в ПИФы. При покупке пая вкладчик получает право на владение определенной долей фонового имущества. Организация обязуется в дальнейшем выкупить пай по номинальной или увеличенной стоимости. Каждый пай, в зависимости от выбранной программы и стратегии его инвестирований, дает возможность пайщику в получении дохода соразмерного с его долей в общем фонде.

Покупка пая в «Россельхозбанке» имеет ряд преимуществ:

- «Россельхозбанк» занимает лидирующие позиции среди банков РФ. Он осуществляет свою деятельность более 10 лет, и позиционируется как агент Правительства РФ.

- Брокер предлагает широкий выбор программ инвестирования в ПИФы.

- Разрабатывает стратегию и рассчитывает риски вложений команда профессионалов, имеющая большой опыт работы на фондовом рынке.

- Все инвестиционные фонды РСХБ уверенно показывают рост своих доходов. Особенно это актуально при долгосрочном периоде инвестирования.

- Относительно низкий уровень вхождения. Приобрести пай можно всего за 5 тысяч рублей.

Таким образом вложение капитала в ПИФы «Россельхозбанка» является надежным и доходным делом. Но следует отметить, что стоимость паев может как расти, так и понижаться.

Посмотрите видео в тему:

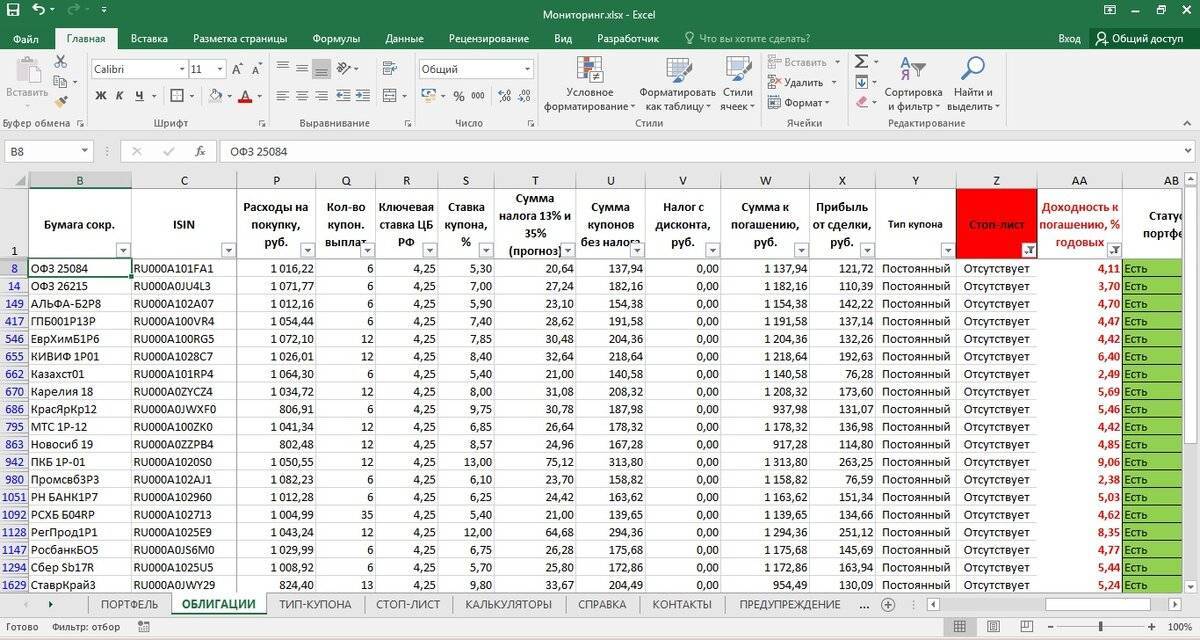

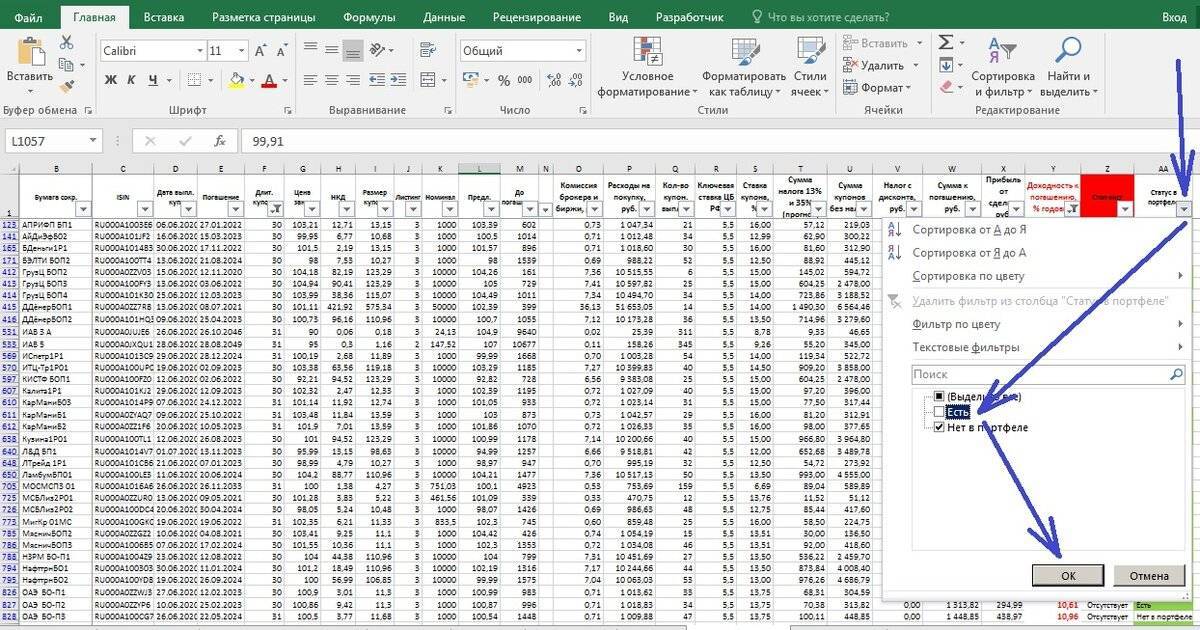

Котировка и доходность ценных бумаг

Котировка – это курсовая стоимость ценной бумаги. Котировки устанавливает специальная котировальная комиссия, действующая на бирже. Показатели публикуются в биржевом бюллетене.

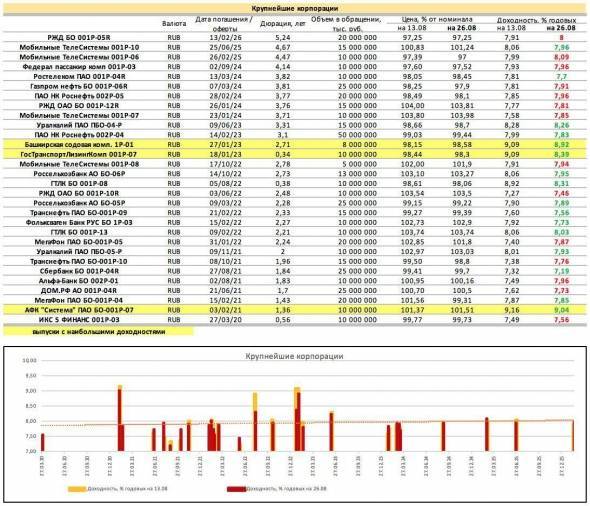

Сегодня конъюнктура рынка способствует инвестированию в активы надёжных компаний. В течение двух последних лет наметилась тенденция к неуклонному снижению ключевой ставки ЦБ РФ. В результате снижаются процентные ставки по депозитам и купоны по новым долговым ценным бумагам. В связи с данным изменением купонные ставки по выпущенным и уже размещённым облигациям Россельхозбанка неуклонно растут, растёт и их доходность.

Ставка вознаграждения за пользование деньгами инвестора определяет доходность его долговых активов.

В ходе размещения облигаций инвесторы подают заявки на приобретение, в которых указываются:

- количество ценных бумаг, подлежащих покупке;

- цена купона, на которую соглашается инвестор;

- предполагаемая процентная ставка.

Поле того как регистрируется последняя заявка, эмитент принимает решение о цене купона. По наступлении срока погашения банк выплачивает накопленный купонный доход. Перед тем как вложить средства в долговые активы, тщательно проанализируйте их котировки и доходность. В противном случае вы можете не только не вернуть вложенные деньги, но и «уйти в минус».

Последние новости РСХБ

Согласно последним сводкам компания показывает устойчивость.

Согласно последним сводкам компания показывает устойчивость.

События, связанные с деятельностью банка, показывают текущее состояние организации и позволяют прогнозировать перспективы ее дальнейшего развития.

За 2020 г. в СМИ поступило несколько важных новостей о РСХБ:

- по итогам I квартала 2020 г. прибыль РСХБ выросла на 12%;

- чистая прибыль банка в I полугодии 2020 г. составила 2,8 млрд руб.;

- в ноябре 2020 г. международное агентство Fitch Ratings Inc. подтвердило долгосрочные рейтинги дефолта АО «Россельхозбанка» на уровне «BBB-», дав стабильный прогноз;

- 09.04.2021 новым председателем финансовой организации был избран глава Министерства сельского хозяйства РФ Дмитрий Патрушев;

- в I квартале 2021 г. чистая прибыль банка выросла в 9 раз.

Новостная повестка банка является позитивной: его доходы растут, а кредитный рейтинг остается стабильно высоким. Получить больше онлайн-данных о деятельности компании можно на страницах информационно-аналитического портала БКС Экспресс.

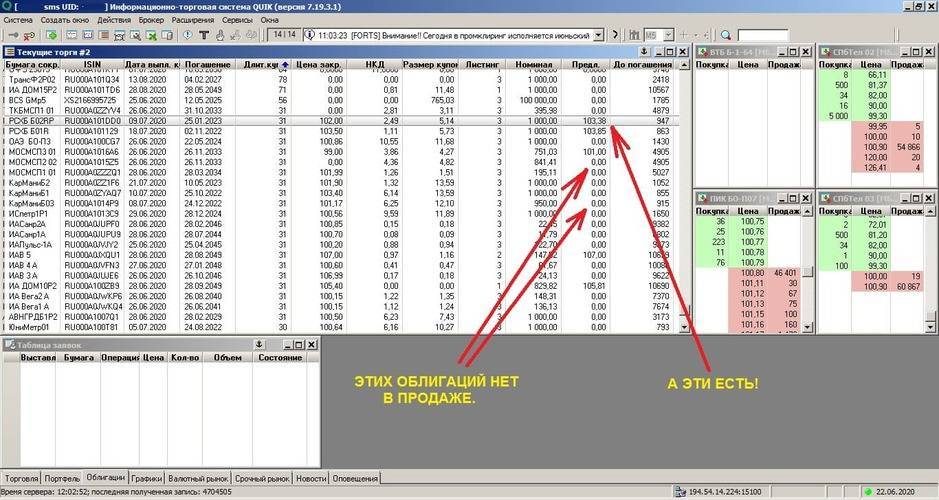

Главные риски и особенности вечных бумаг

Ликвидность. Если нет срока обращения, значит владелец облигации не сможет получить номинал при погашении бумаги. И единственный способ выйти в кэш при необходимости — продать бумаги на бирже.

А вот здесь может ждать неприятный сюрприз. Количество желающих купить-продать бессрочные облигации — единицы.

По рублевым бумагам еще худо-бедно можно найти покупателя. А по валютным, действительно тишина.

Основная масса владельцев — это пенсионные фонды, инвестиционные компании и банки. Со стратегией долгосрочного держания бумаг. И продавать никто не собирается.

Как и покупать на вторичном рынке. Появляющиеся изредка штучные предложения на продажи, им не интересны. Когда ворочаешь сотнями миллионов (миллиардов) — размениваться на «копеечные» сделки, терять время.

Поэтому, остается только искать или ждать, когда появится другой частный покупатель или продавец по адекватной цене.

Кому я должен, всем прощаю. Выпуски бессрочных облигаций в большинстве случаев являются субординированными. Если компания обанкротится, владельцы субордов будут в самом конце списка на дележку остатков имущества. И как мне подсказывает интуиция, очередь до них не дойдет (все уже украдено поделено до нас).

Также во время санации или возникновения проблемы достаточности капитала, банк может «попросить» вас простить ему долги. Без права отказаться. Просто перестанет выплачивать купоны по облигациям.

С государственными банками это конечно маловероятно. Но это не точно. Всегда есть риски.

Изменение процентных ставок

Бессрочные облигации по своим свойствам, напоминают длинные бумаги. Со сроками до погашения много лет (10-20 и выше). А чего боятся длинные облигации больше всего? Повышение процентных ставок.

Если в стране ЦБ увеличивает процентную ставку, рыночная стоимость текущих облигаций в обращении снижается. И чем длиннее срок до погашения, тем сильнее падение.

В случае с бессрочными бумаги — это будет еще более значимая просадка в цене.

Кстати, при обратной ситуации (снижение процентных ставок), самый большой рост покажут вечные облигации.

Принудительный выкуп. Термин вечные облигации не совсем корректен. На самом деле эмитент имеет право выкупить бумаги (без вашего согласия).

В условиях эмиссии прописан CALL-опцион, на определенную дату. Обычно это лет после размещения бумаг.

В указанную дату эмитент может выкупить облигации по номиналу. А может этого и не делать. По ситуации.

Есть «лишние» деньги в компании. Почему бы не погасить долги полностью.

Либо в данный момент деньги стоят дешево. Ставки в стране на низком уровне. Выкупаем «дорогие» в обслуживании облигации. И выпускаем новые. С более низким купоном.

Дайте 1. Нет, только по 100.

Бумаги на бирже торгуются лотами (минимальное количество бумаг для покупки-продажи). По рублевым облигациям, обычно 1 лот=1 штука.

А вот валютные лоты составляют 100 или 200 бумаг. В итоге получаем, чтобы вложиться в бессрочные облигации нужно иметь на счете $100 — 200 тысяч.

Изменение размера купона. Со временем процентная ставка по купону может измениться (если это прописано в условиях). Обычно через лет, после выпуска бумаг.

Например, по облигациям Тинькофф, через 5 лет после выпуска, ставка 22-го и последующих купонов будет привязана к доходности 5-ти летних казначейских облигаций США + 7,592%.

У Газпромбанка аналогичная привязка, к 5-ти летним трежерис + 7,1%.

ВТБ привязал будущую доходность к 10-ти летним UST + 8,067% сверху.

Это интересно: Блокировка карты ВТБ 24 — расписываем все нюансы

Премиальные за риск

В любой инвестиции всегда заложен риск. Где-то его больше, где-то меньше. Принимая решение о покупке тех или иных активов, вы будете учитывать все возможные опасности и захотите свести их к минимуму. Основным инструментом для минимизации возможных потерь является получение премии за риск.

Под этим понятием скрывается прибыль, которая причитается инвестору сверх дохода и номинальной стоимости от его облигаций, пусть даже они имеют нулевой уровень риска. К слову, таких ценных бумаг на российском рынке практически нет. Вложение в большинство отечественных активов гипотетически может привести вас к краху. Минимальный риск имеют инвестиции в облигации федерального займа и депозиты некоторых крупных банков.

Россельхозбанк выплачивает премию за риск по бессрочным облигациям. При ставке купона 14,5% сумма премиальных составляет 5% от стоимости ценной бумаги.

Заключение

Бессрочные облигации могут быть, как хорошим долгосрочным вложением, приносящим прибыль, необлагаемую НДФЛ, так и отличным инструментом для диверсификации рисков. Но подойдут они тем, кто готов принимать определенные риски.

7373 просмотра Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

5.000 /

5

(9 голосов)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях