Инвестиции в интернете

Существуют различные сервисы в сети, на которых вы можете выбрать компанию, познакомившись с описанием ее деятельности, и вложить деньги в ее развитие. Компания же ежемесячно будет выплачивать вам процент от своего дохода.

К инвестициям в интернете относится и инвестирование в ПАММ-счета. Про Форекс слышали все. Так вот, есть успешные трейдеры (торговцы), которые зарабатывают на этом валютном рынке неплохие деньги. Они открывают счет, на котором каждый желающий может доверить им в управление некоторую сумму. Трейдер за успешную торговлю получает вознаграждение (30-50% с дохода), а инвестор получает пассивный доход. Сразу надо уточнить, каково определение пассивного дохода. Пассивный доход — это когда инвестору не приходится совершать каких-либо действий. Он просто получает свои проценты от прибыли. Вкладывая деньги в ПАММ-счета или имея в своем активе венчурные инвестиции, вы как раз и получаете пассивный доход.

Небольшой совет: начните с малого, лучше инвестировать незначительную сумму, чем не инвестировать вообще.

Зачем нужно инвестировать?

Можно назвать несколько объективных причин:

- Средства, отложенные из зарплаты, при хранении дома из-за инфляции теряют в стоимости до 15% в год. Стараясь избежать обесценивания, люди покупают валюту или открывают банковские депозиты под проценты, превышающие уровень инфляции. Но, по сути, такие меры — это уже инвестирование начального уровня;

- Возможности людей ограничены. Никто не в состоянии долгое время трудиться по 14 часов в день, чтобы увеличить свой доход. Высокооплачиваемые должности также достаются не всем. Инвестирование — это прекрасный способ заставить капитал работать круглосуточно без активного участия владельца;

- Практическое изучение понятия инвестиций и их видов повышает финансовую грамотность, что в определенной ситуации является более важным, чем получение прибыли. Пробудить в себе интерес к самообразованию легко — достаточно лишь вложить небольшую сумму в динамичный инструмент и ежедневно следить за ним;

- Наконец, удачное размещение капитала позволяет избавиться от необходимости ежедневно тратить время на скучную работу. Разумеется, не следует считать частные инвестиции в бизнес проекты простым делом, поскольку новичку в любом случае приходится осваивать разные инструменты, учиться анализировать ситуацию и рисковать. Но в итоге такие усилия приведут к результату: у инвестора появится стабильный дополнительный источник дохода, имеющий все шансы стать основным.

Правила инвестиций в высокодоходные активы

Несмотря на высокий риск, постоянно растет количество людей, которые пытаются заработать в рискованных проектах. Почему так происходит:

- Из-за высокой потенциальной доходности. Она может доходить до нескольких сотен процентов годовых.

- Отличительной чертой высокодоходных инвестиций являются короткие сроки получения прибыли. Не надо ждать по 10–20 лет, как это делают долгосрочные инвесторы.

- Некоторые инвесторы нуждаются в адреналине, который они сполна получают, когда зарабатывают и теряют деньги (иногда это происходит за один день).

- Низкая финансовая грамотность не позволяет адекватно оценить риски, а обещания в интернете высокого заработка в короткие сроки затмевают разум.

Если вы все-таки решили, что готовы инвестировать в высокодоходные активы, придерживайтесь простых правил:

- Сформируйте подушку безопасности. Она должна быть у любого инвестора. Вы не можете позволить себе или своей семье остаться без денег в случае неудачных вложений в рискованные проекты.

- Изучите активы, которые показались вам интересными с точки зрения больших заработков. Как они работают, кто посредник, есть ли у него лицензия Центробанка, что говорят на профессиональных форумах и т. д.

- Не кладите все яйца в одну корзину. Банальная фраза, но очень важная. Диверсификация обязательна для любой инвестиционной стратегии и тем более актуальна для агрессивной. Если инвестируете в акции быстрорастущих компаний или ВДО, то пусть они будут от разных эмитентов из разных отраслей. Если выбираете ПАММ-счета, сформируйте портфель из 5–15. То же самое касается инвестиций на краудлендинговых платформах.

- Инвестируйте на свои. Не берите в долг у банка, брокера, знакомых и прочих кредиторов. Маржинальная торговля подходит только тем, кто разобрался в механизме, готов к повышенным рискам и постоянному мониторингу рынка.

- Не инвестируйте на последние. Даже если вы вкладываете только свои деньги, не следует отдавать их все. В идеале выделить на рискованные инвестиции не более 5–10 % от капитала.

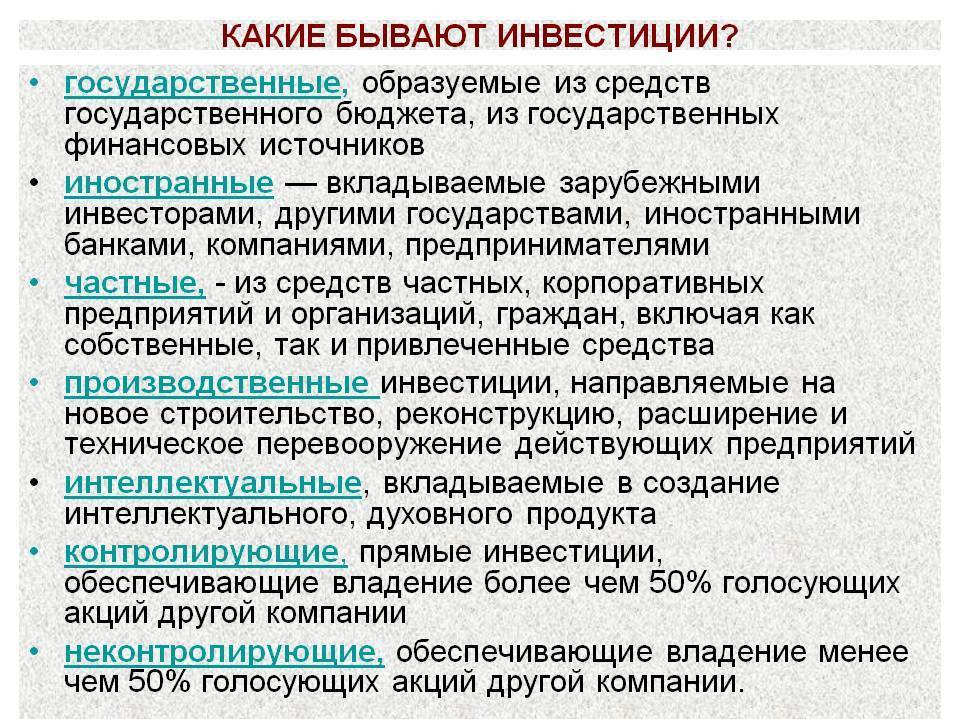

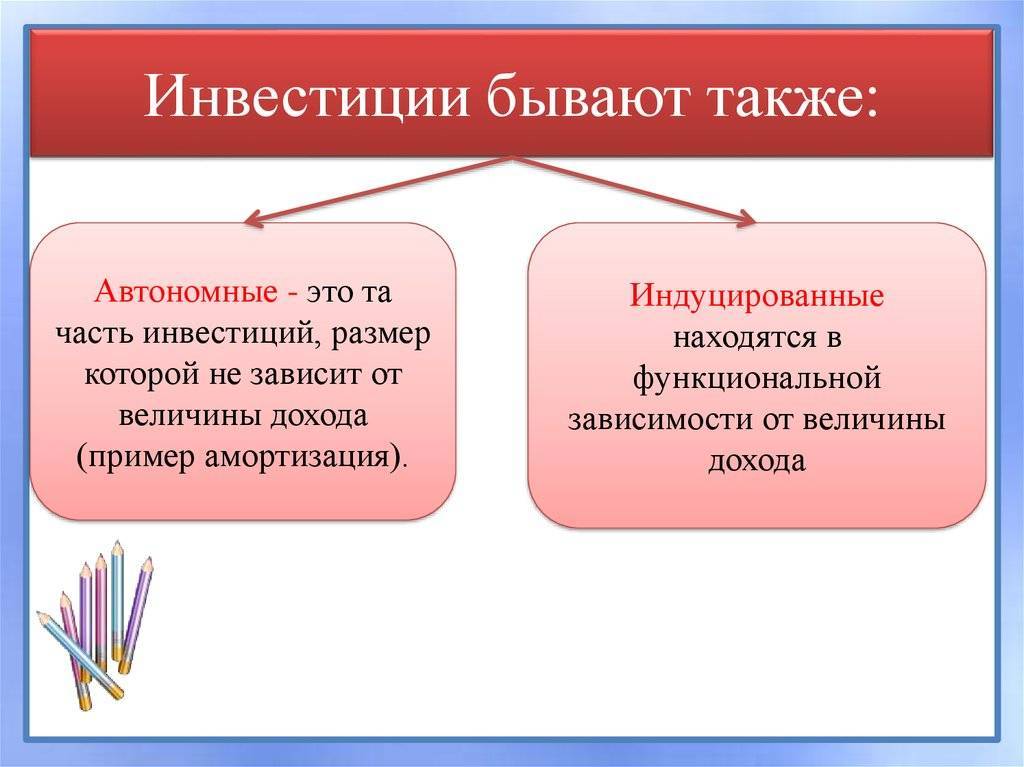

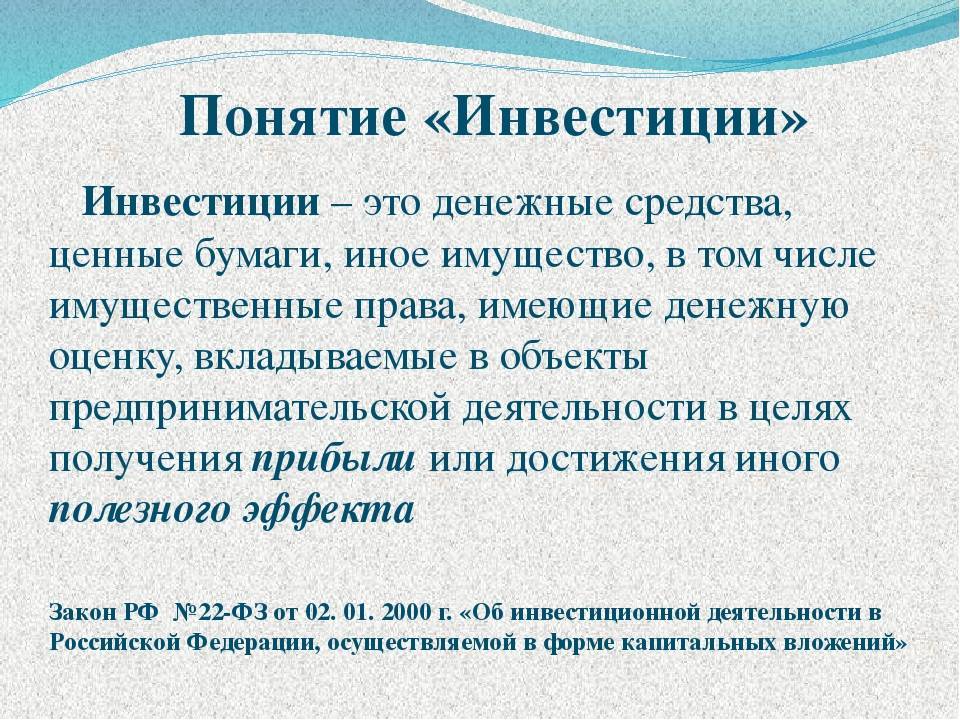

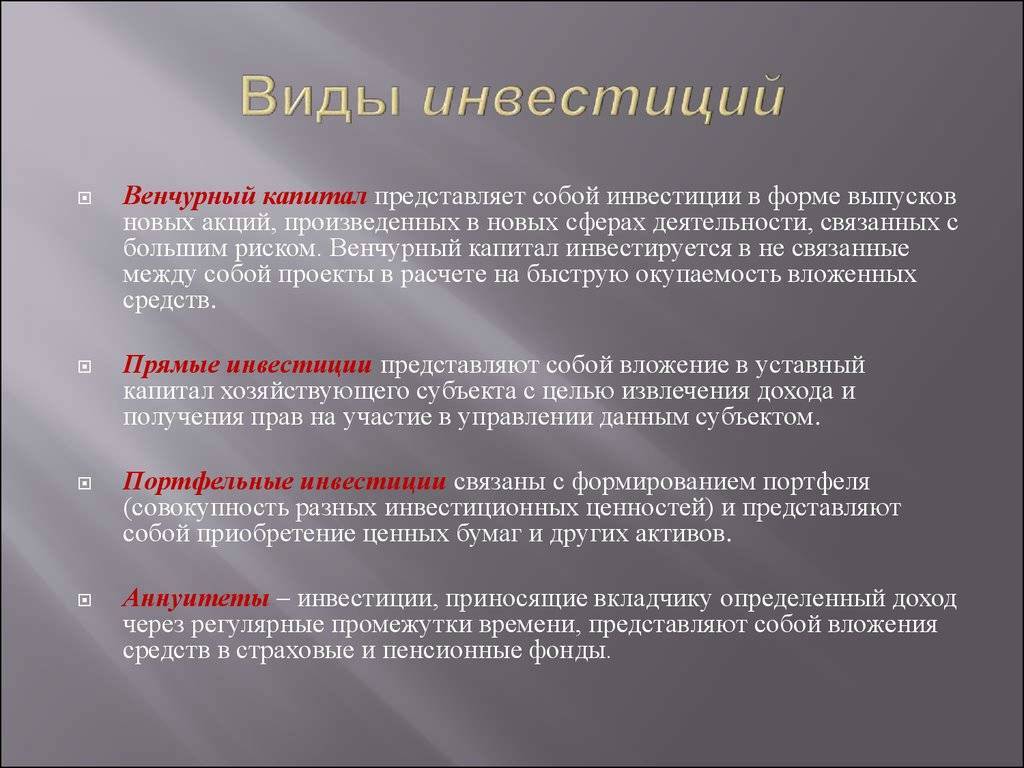

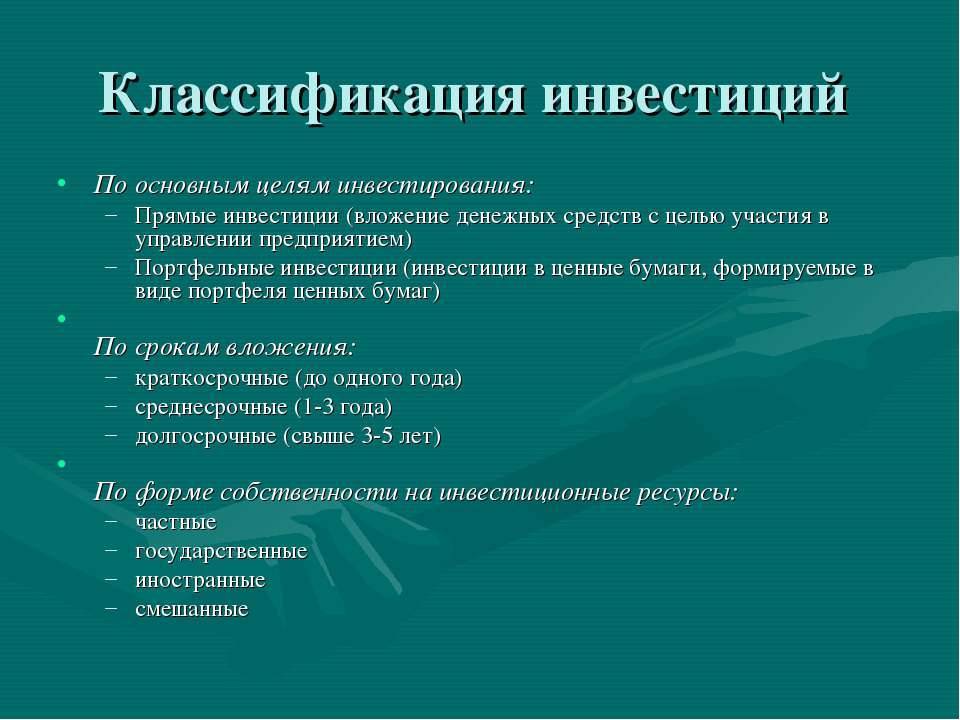

Основные виды инвестиций

Многие из существующих классификаций сложны для понимания и бесполезны обыкновенному человеку. Поэтому рассмотрим лишь основные группы инвестиций, имеющие отношение к частному капиталу.

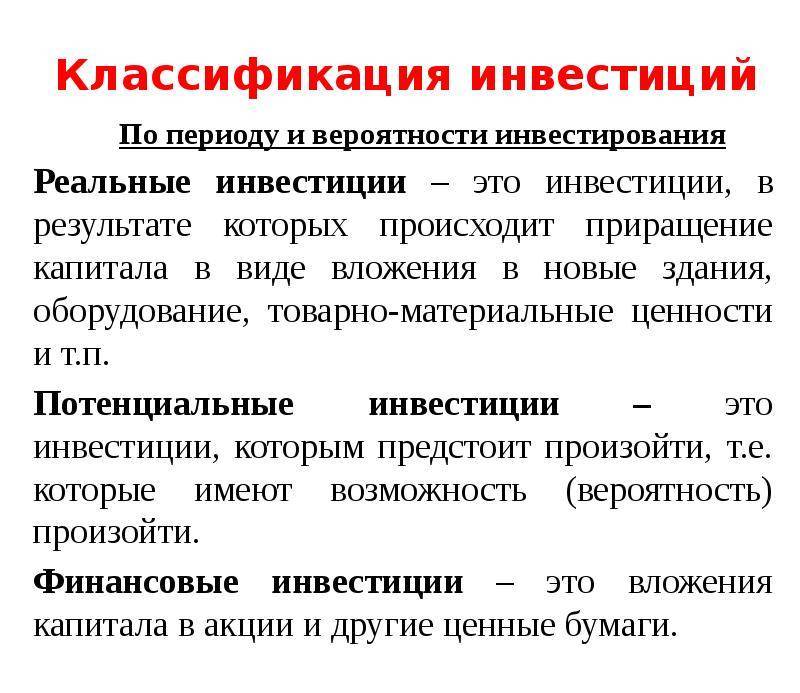

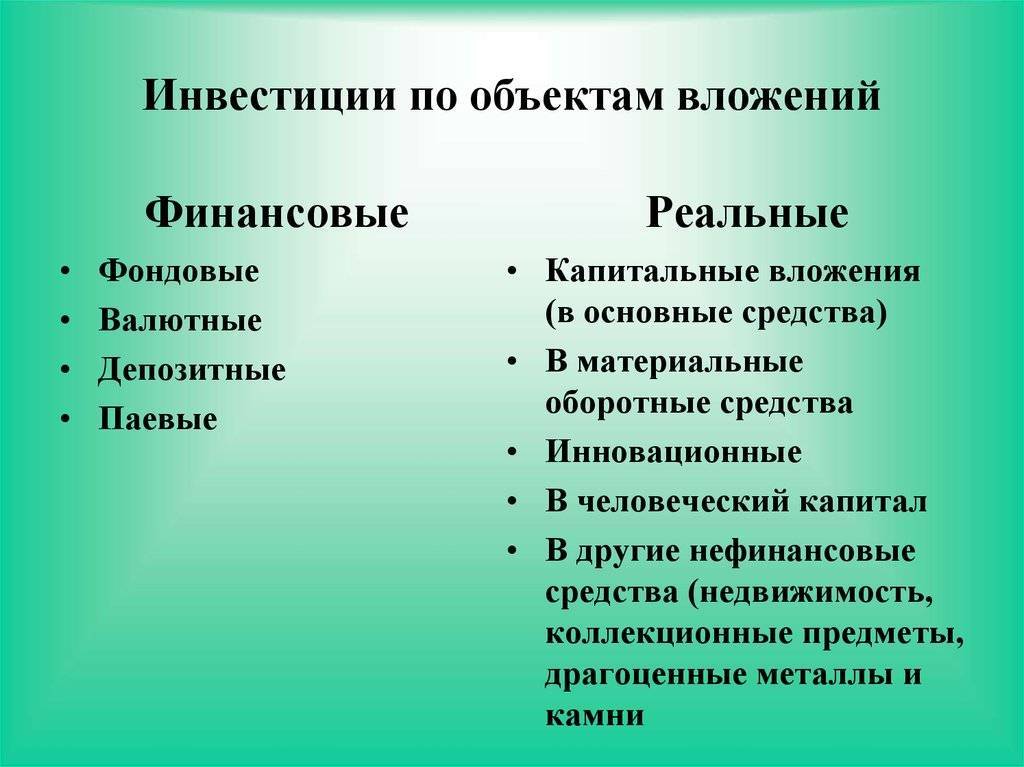

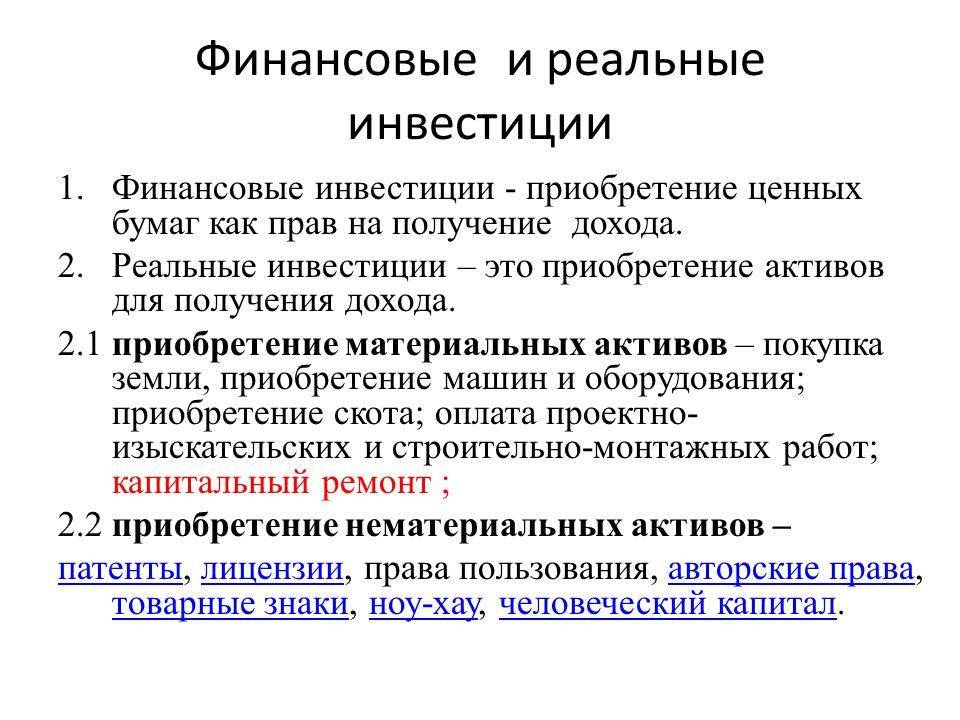

Реальные инвестиции

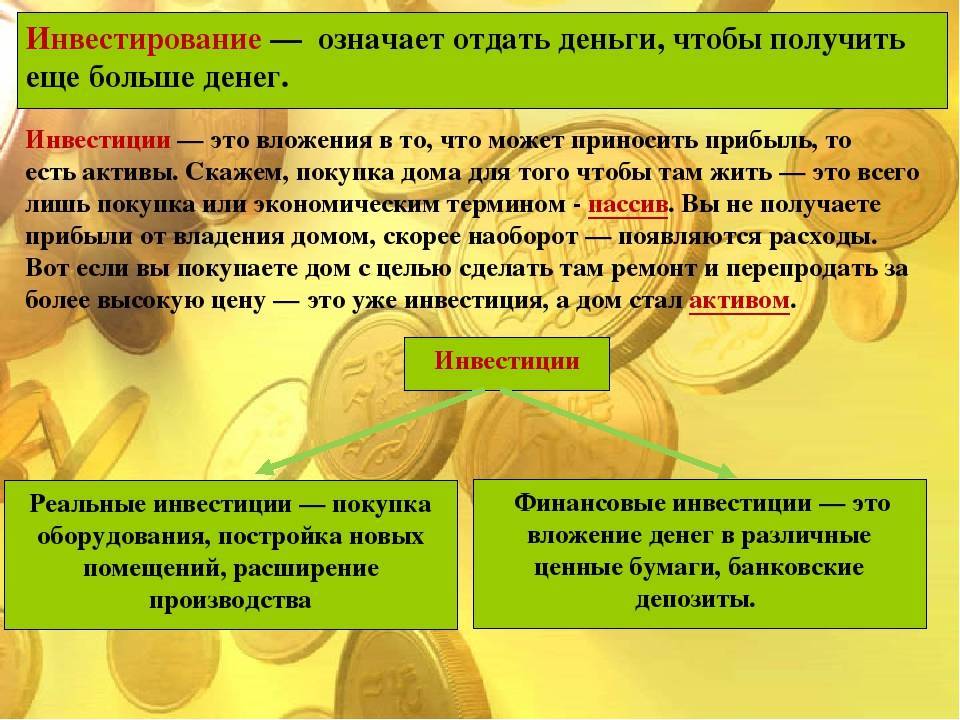

Представляют собой прямые вложения в производство и другие подобные проекты.

Обычно они выражаются в форме:

- Покупки земли, производственных помещений и оборудования, оплаты строительных услуг и прочих расходов на расширение производства.

- Капитального ремонта и других видов реконструкции.

- Вложений в уже готовый бизнес.

- Приобретения патентов, лицензий, авторских прав и прочих нематериальных активов.

Нужно отметить, что не каждый вид инвестиций в полной мере доступен для частного инвестора. Вложения в реальный сектор как раз один из таких случаев. Этот рынок занят профессионалами не только из-за требований к высокой квалификации. Активы некоторых крупных предприятий могут быть реализованы только юридическим лицам. В ряде случаев подобные операции требуют одобрения контролирующих государственных органов.

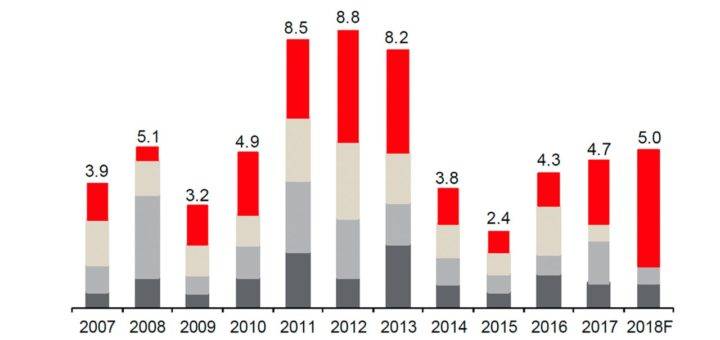

График объема инвестиций в коммерческую недвижимость в России с 2007 по 2018 годы, в долларовом выражении

Грамотные инвестиции в реальный сектор отличаются высокой доходностью и низкими рисками. Это объясняется возможностью распродать активы предприятия-банкрота и тем самым вернуть свои вложения полностью или частично. Среди минусов можно отметить низкую ликвидность.

Финансовые инвестиции

Это косвенные вложения в активы через финансовые инструменты.

Сюда относятся:

- Покупка ценных бумаг с целью приобретения права управлять предприятием или получения дивидендов.

- Предоставление кредитных линий.

- Лизинговые операции.

Финансовые инвестиции отличаются от реальных высокой ликвидностью, позволяющей держать руку на пульсе и оперативно вносить изменения в портфель.

Венчурные инвестиции

Вид долгосрочных вложений с высокой степенью риска и ожиданием сверх-доходности. Как правило, венчурный капитал нацелен на получение доли в бизнесе.

Объектами подобных инвестиций являются:

- Стартапы.

- Инновационные компании.

- Предприятия на грани банкротства.

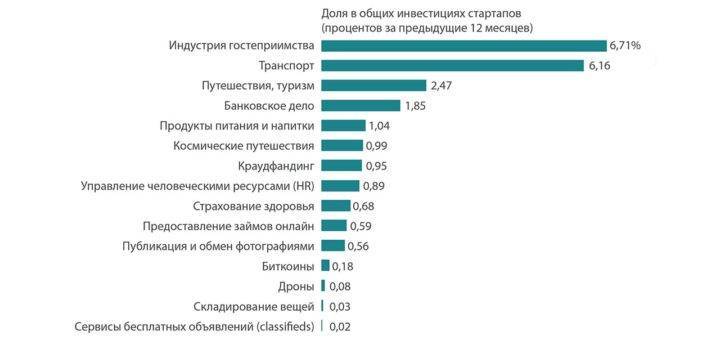

Объем инвестиций в самые быстрорастущие отрасли стартапов

Этот рынок большей частью представлен крупными частными инвесторами. При наличии значительных сумм и определенного опыта венчурные вложения — прямой путь к умножению капитала.

Также читайте нашу статью «Венчурные инвестиции в бизнес».

Спекулятивные инвестиции

В целом сводятся к манипуляциям с финансовыми активами и их производными с целью получения краткосрочной прибыли на разнице курсов.

К таким инструментам относятся:

- Валюты на рынке Forex.

- Акции и облигации.

- Товарные и валютные фьючерсы.

- Опционы.

Ввиду высокой потенциальной доходности спекулятивные операции пользуются особой популярностью у частных инвесторов. На самом деле такие манипуляции требуют большого опыта и совершенно не подходит для начинающих.

Страх потери финансов: разбираемся с практической точки зрения

Начинающие инвесторы часто сталкиваются со страхом прогорания, потери средств и финансовых неудач. Да, падения бывают в любом деле и при любом опыте владения этим делом, но это не причина откладывать планы и отказываться от желаемого. Существует отличие, которое в корне переворачивает мнение инвестора.

Новичок подразумевает под рисками потерю средств, а профессионал боится не достичь желаемой суммы. Это значит, что вы никогда не сможете потерять все свои деньги, опасаться можно лишь того, что вы не заработаете нужную сумму из-за неустойчивости финансового рынка или своих же ошибок.

Поговорим о промахах, а точнее о том, как их избежать.

Обращайтесь в надёжные банки или к профессионалам. Есть такая фраза, как «новичкам всегда везёт». Действительно, начинающим инвесторам дорогу пробить куда легче, если за спиной стоит банк, готовый проконсультировать клиента и разложить все нюансы по полочкам. К примеру, у Тинькофф есть программа «Тинькофф Инвестиции», где любой желающий без риска потери капитала может вложиться в ценные бумаги. Банк предоставляет поддержку в виде чата, быстрое открытие брокерского счёта и финансовую подушку безопасности при неудачном инвестировании.

Вкладывайте небольшие суммы на длительный срок. Не разбрасывайтесь в банке миллионами, это лишь приближает к потере капитала. Куда надежнее инвестировать маленькие суммы несколько раз на длительное время, чем большую сумму на короткий период. Если в первый раз вы допустите ошибку, то сможете исправить её в следующий раз. Однако следующего раза не будет, если вложитесь основательно, но на короткий срок.

Страхуйте средства с помощью инновационных технологий. Этот пункт списка возвращает обратно к первому

Важно, чтобы вы могли наблюдать за вкладом не только в банке. Хеджирование средств доступно в мобильных приложениях самих банков («Сбербанк Онлайн», «Тинькофф Инвестиции» и т.п.).

Инвестируйте ценные бумаги разных акционерных обществ

Несмотря на то, инвестиция денег в важные документы – наиболее надёжный и выгодный вариант вклада, не забывайте о различиях эмитентов. Грамотно распределяйте финансы между бумагами.

Изучайте финансовую литературу. С детства нам твердили: «Читай книжки, умным вырастешь». Литература не влияет на количество извилин, но она способна подарить читателю опыт. И я не о знакомой нам всем классике, прочитайте экономическую литературу, которая представлена не в виде толстых потрепанных учебников. Нет, это книги об опыте успешных инвесторов, где они делятся своими ошибками, путями их исправления и советами. К прочтению рекомендуем мини-книгу “Как и куда инвестировать в 2021-2022 гг.”, Обучающий PDF-мануал “5 способов эффективно вложить 1000+ руб”, руководство “Как стать финансово независимым через 1 год”.

Пройдите обучающий курс по инвестированию. Рекомендуем отличный курс от Нетология Личные финансы и инвестиции, бесплатный мастер-класс от Евгения Ходченкова “Инвестиции без миллиона в кармане” или бесплатный обучающий курс для начинающих инвесторов от “Тинькофф-инвестиции”, где, кстати, можно получить в подарок акции до 25000 руб., если правильно ответить на вопросы теста.

Д

Делистинг – исключение ценных бумаг эмитента из списка допущенных к торгам на бирже или понижение их уровня в списке. Причины могут быть разные: банкротство и любое другое прекращение деятельности компании, отказ эмитента от публичного статуса, нарушения законодательства, плохое финансовое положение и пр.

Депозитарий – электронное хранилище данных о владельцах ценных бумаг и самих ценных бумагах. Брокер не хранит купленные инвестором активы, сведения о совершенной сделке купли-продажи он передает в депозитарий, где они и фиксируются до следующих изменений. Деятельность депозитария контролируется Центробанком.

Дериватив – финансовый инструмент, который имеет вид контракта между продавцом и покупателем о покупке/продаже актива через определенное время по заранее оговоренной цене. Торгуются на срочном рынке. Представители деривативов – фьючерсы, опционы, форварды, свопы. Считаются высокорискованными инструментами.

Дефолт – в инвестициях понятие чаще всего связано с облигациями, когда эмитент объявляет о невозможности дальше исполнять свои обязательства по выплате купонов и погашению облигации в конце срока.

Диверсификация инвестиций – это разделение инвестиционного капитала путем вложения в разные инструменты, страны, отрасли, валюты. Проводят с целью достижения оптимального соотношения риск – доходность, когда падение доходности по одним активам будет компенсироваться ростом по другим.

Дивиденды – часть прибыли, которой готов делиться эмитент со своими акционерами. Размер определяется в соответствии с дивидендной политикой, как правило, в процентах от чистой прибыли.

Дивидендный гэп – снижение стоимости акций после закрытия реестра акционеров (дивидендной отсечки) примерно на размер выплаченных дивидендов. Может длиться разный период времени: от пары дней до нескольких месяцев, потом закрывается, т. е. цена акции возвращается к прежнему значению.

Дивидендная отсечка – дата фиксации списка акционеров, которым будут выплачены дивиденды. Инвестор должен купить акции до этой даты, если хочет попасть в реестр. При этом, необходимо помнить о режиме торгов на бирже Т+2, когда акции переходят в собственность покупателя только через 2 дня после сделки.

Доходность – это отношение полученной прибыли за определенный период времени (чаще всего рассчитывают среднегодовое значение) к общей сумме вложенных средств в покупку какого-либо актива. Выражается в процентах.

Дюрация – временной промежуток, за который происходит полный возврат вложенных средств в покупку облигации. Выражается в годах или днях.

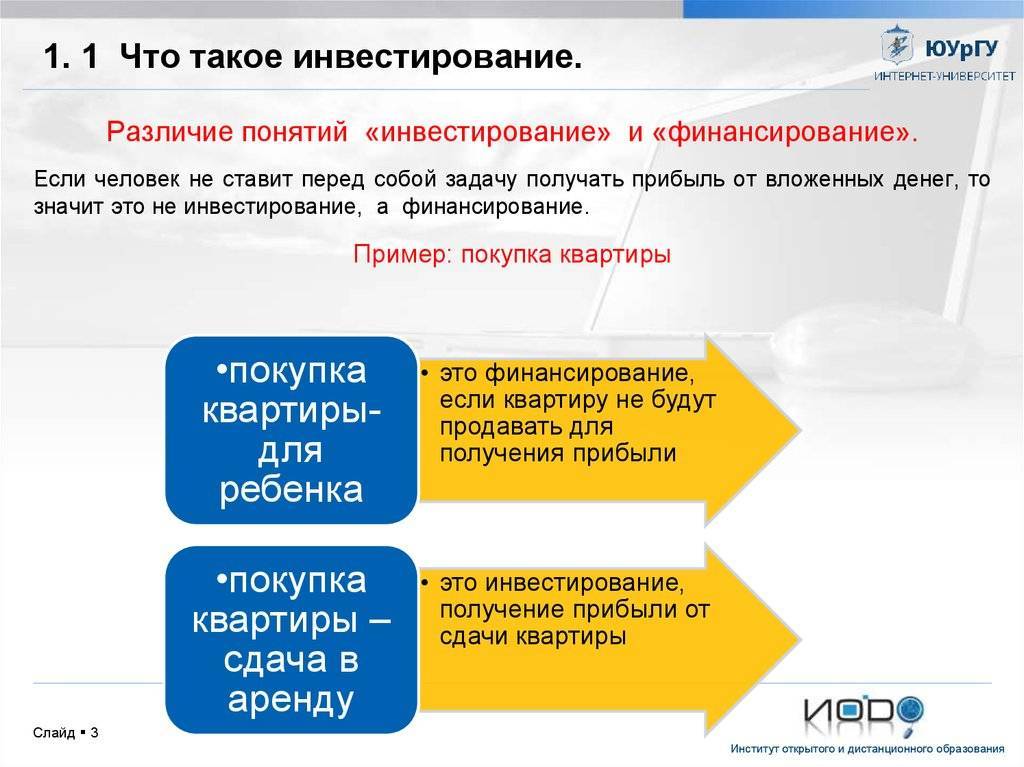

Инвестиции — это не затраты

Если кто-то думает, что инвестирование — это просто затраты, то это крайне ошибочное мнение. К затратам можно отнести просто покупку необходимых вещей, недвижимости, продуктов, техники и т.д. При этом никто не задумывается о том, как все это может в будущем принести прибыль. Все эти вещи просто нужны прямо сейчас, поэтому и требуют затрат.

Уильям Шарп дает точное определение инвестированию, говоря о том, что нужно расстаться со своими деньгами сейчас, чтобы в будущем они принесли еще большую сумму денег. Это происходит спланировано и обоснованно и, как правило, проводятся расчеты, создается план и инвестиционный портфель. При этом должны соблюдаться такие условия:

- Сохранность основного вложенного капитала.

- Получение прибыли.

Что такое инвестиции простыми словами: получение прибыли не сразу

Также под термином «инвестиции» понимают и то, что вложенные деньги должны работать и приносить прибыль. Что такое инвестиции простыми словами — можно рассмотреть и на примере бизнеса. Если отталкиваться от капиталовложений в бизнес, то нельзя сказать о том, что деньги сами по себе начнут работать. Прибыль приносят не они, а все те люди, которые работают, взаимодействуют и приносят результат. Инвестор принимает участие сразу в нескольких процессах:

- Вкладывает деньги.

- Получает прибыль.

- Частично/полностью участвует в управлении объектом инвестирования или нет.

Как правило, вкладчики напрямую взаимодействуют с владельцем бизнеса, могут владеть акциями предприятия, участвовать или же не вовлекаться в процесс управлении. Но есть и отдельные инвестиционные фонды, в которые просто нужно вносить деньги. Они приносят прибыль, но сами вкладчики могут и не знать, откуда именно.

Фонды и что такое инвестиции простыми словами

Выбором объекта инвестирования занимаются владельцы фонда. Они выступают и посредниками в цепочке между участниками фонда и владельцами бизнеса. В таких фондах есть более высокая вероятность получить обратно не просто свой потраченный капитал, но и прибыль. Это связано с тем, что фонд имеет большой инвестиционный портфель.

[youtube https://www.youtube.com/watch?v=geh677dfmT8]

Что такое инвестиции и как они работают

Популярные фильмы про инвесторов обычно показывают их как людей, которым некуда уже девать деньги или матёрых эксцентричных дельцов, которые сутками сидят в окружении биржевых графиков и ищут любые лазейки (не всегда легальные), чтобы заработать.

Кристиан Бейл в роли Майкла Бьюрри, управляющего крупного инвестиционного фонда (фильм «Игра на понижение»)

На самом деле, все люди так или иначе занимаются инвестированием. Например, обучение в школе/университете — это инвестиции в образование, которое обеспечит в будущем работой и зарплатой. Занятия в спортзале — важные для каждого человека инвестиции в здоровье, которое тоже стоит денег: пока человек здоров, он может работать в полную силу и меньше тратить на лекарства.

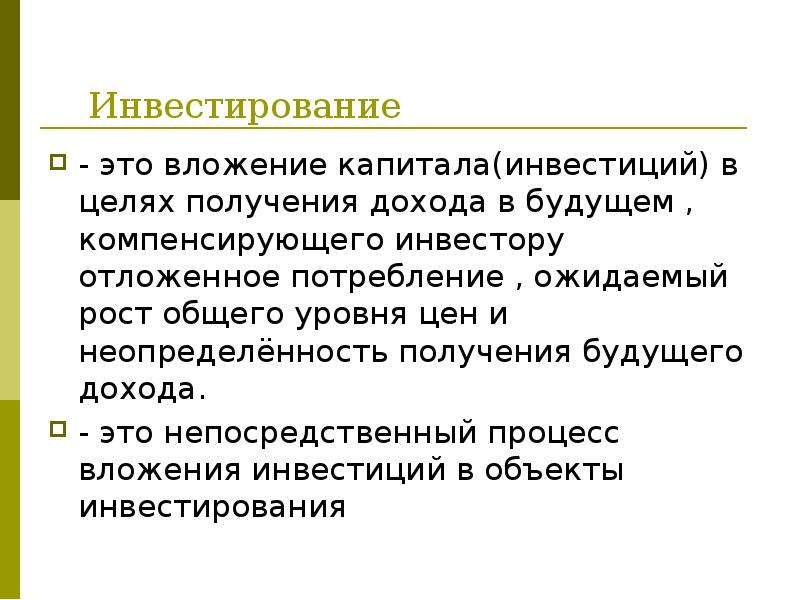

И всё же, обычно под инвестированием имеется ввиду что-то такое, куда можно вложить деньги и это наполнит кошелек или принесёт прибыль на банковский счёт. Если обобщить простыми словами, то:

Как именно работают инвестиции и приносят прибыль? Обычно встречаются два источника дохода от инвестиций:

- прибыль от разницы цен — покупка чего-то по одной цене и продажа по более высокой. Например, купив слиток золота по 1500$ и продав через год по 2000$, вы получите прибыль 500$ или 33%.

- начисление процентов — доход в зависимости от размера вклада или доли в бизнесе. Думаю, все знакомы с банковскими депозитами: ставка 5% означает, что за год вы получите увеличение суммы депозита на 5%.

Иногда оба источника прибыли идут вместе, создавая двойную выгоду для инвестора. Самый яркий пример — акции компаний, которые обычно с годами растут в цене, плюс приносят дивиденды на каждую акцию.

Кроме инвестирования также существует трейдинг — заработок на ежедневной торговле активами. Между ними много общего, так как инвесторы и трейдеры часто заключают сделки на одних и тех же рынках. Главное различие во времени: трейдеры после получения некоторой прибыли или убытка быстро закрывают сделки, а инвесторы вкладывают деньги на долгую перспективу, от нескольких месяцев до десятков лет.

Существует много видов инвестирования, их обычно делят на реальные и финансовые.

Как можно построить автомобиль, не построив сначала автомобильный завод и как конкурировать с другими производителями, если не инвестировать в современное оборудование? Реальные инвестиции отыгрывают важнейшую роль в экономике, однако обычным частным инвесторам трудно напрямую инвестировать в реальный сектор — для этого нужны большие деньги и возможность участвовать в крупном бизнесе. Поэтому если вам предлагают вложить куда-либо деньги, то наверняка имеется ввиду второй тип инвестиций — финансовые.

На Блоге Вебинвестора я рассматриваю разнообразные типы финансовых инвестиций, которые доступны каждому человеку и позволяют зарабатывать даже без большого стартового капитала.

Б

Байбэк (buy back) – обратный выкуп компанией собственных акций с целью повышения спроса на них со стороны частных инвесторов, снижения риска враждебного поглощения или вложения свободных денежных средств.

Бенчмарк – это аналитический показатель, который позволяет оценить состояние экономики или отдельного сегмента рынка по сравнению с эталонных значением. Например, инвестор сравнивает с бенчмарком эффективность отдельного актива или всего инвестиционного портфеля. В качестве эталона могут быть фондовые индексы, валютные котировки, процентные ставки и пр.

Биржа – место для организованных торгов какими-либо активами. Она организует и контролирует сделки, гарантирует расчеты и поставки, оказывает консультационные услуги. Берет за свои услуги комиссию. На фондовой бирже торгуются ценные бумаги, на валютной – валюта, на товарной – полезные ископаемые, с/х продукция и т. д.

Биржевой стакан – графическое представление текущих цен и объемов спроса и предложения на определенный актив. Можно найти в торговых терминалах брокеров. Чаще всего представлен в виде таблицы с цифрами, которые постоянно меняются в зависимости от ликвидности инструмента. Служит для оценки ликвидности, а также поиска оптимальной цены для покупки или продажи.

Брокер – это посредник на финансовом рынке между инвестором и биржей, инвестором и депозитарием, помогает купить или продать активы на бирже, по некоторым из них является налоговым агентом, т. е. рассчитывает и перечисляет в бюджет налог на доходы, оказывает консультационные и аналитические услуги.

Брокерский счет – специальный счет, с помощью которого инвестор совершает сделки по купле-продаже активов на фондовом рынке. Деньги, которые хранятся на российском брокерском счете, не застрахованы государством. Открывает его брокер (банк, брокерская или управляющая компании), который имеет право на осуществление брокерской деятельности.

Бычий рынок – состояние фондового рынка, когда котировки на ценные бумаги растут длительный период времени.

К

Капитализация компании – рыночная стоимость компании на текущий момент времени. Определяется путем перемножения количества акций в обращении на их котировку на фондовой бирже. Динамично изменяется в течение торговой сессии в зависимости от ликвидности ценной бумаги.

Корреляция – взаимосвязь двух инвестиционных активов. Показывает, насколько изменится стоимость одного из них при росте или падении стоимости другого. Значение варьируется от -1 до +1. Если активы изменяются одинаково (например, оба растут или оба падают), то говорят о положительной корреляции, а ее значение стремится к 1. Если активы изменяются в противоположном направлении, то речь идет об обратной корреляции с отрицательным значением. Если активы вообще никак друг с другом не коррелируют, то значение параметра колеблется около 0.

Котировка – текущая цена актива, по которой продавец готов его продать на биржевом рынке, а покупатель купить. Скорость изменения зависит от ликвидности. Чем ликвиднее актив, тем чаще будет меняться котировка, и наоборот.

Краудфандинг – объединение людей и их капиталов на базе краудфандинговой площадки с целью финансирования какого-то проекта. Это могут быть вложения в стартапы с инновационной идеей, благотворительные мероприятия, производство продукта, организацию фестиваля, концерта и пр. Далеко не всегда результатом таких вложений является возврат средств и получение прибыли.

Купон – доход, который выплачивает инвестору эмитент облигации. Выражается в денежных единицах или процентах от номинальной стоимости ценной бумаги.

О

Облигация – это долговая ценная бумага, которую имеют право выпускать государственные и коммерческие структуры с целью получения дополнительного капитала для достижения поставленных целей: реализации проектов развития, погашения долгов и пр. Инвестор, который вкладывает деньги в покупку облигации, является кредитором эмитента и имеет право на получение дохода и номинальной стоимости бумаги в конце срока обращения. Отказ от выплат означает дефолт.

Опцион – производный финансовый инструмент, дериватив. Представляет собой договор между продавцом и покупателем опциона. Если первый обязуется купить актив по заранее оговоренной цене в определенную дату, то второй имеет право, но не обязанность продать актив по заранее оговоренной цене в определенную дату. И наоборот – если первый обязуется продать актив, то второй имеет право купить актив по заранее оговоренной цене в определенную дату.

Оферта – предложение, которое делает одна сторона другой, его можно принять или отклонить. В инвестициях термин используется в облигациях – предложение о досрочном выкупе ценной бумаги по номинальной стоимости, в акциях – предложение о выкупе эмитентом своих ценных бумаг по рыночной цене с учетом премии.

ОФЗ (облигации федерального займа) – облигации, эмитентом которых выступает государство в лице Минфина. Считаются консервативным инвестиционным инструментом, потому что риск дефолта страны низкий. По этой же причине доходность ОФЗ находится на уровне или чуть выше доходности банковских депозитов.

Ликвидность и объем инвестиций

Если объяснять простыми словами, то ликвидность инвестиций — способность и возможность быстро инвестировать средства в актив или продать его по рыночной цене

Понятие ликвидности очень важно при планировании своих инвестиций. Например, при инвестировании в недвижимость необходимо понимать, что для того чтобы продать ее впоследствии по выгодной цене необходимо некоторое время

Необходимый объем (или иногда просто емкость) инвестиций — это определенные ограничения как минимальные, так и максимальные по размеру инвестиций. Для многих инвестиционных активов существует барьеры входа, стартовый объем денежных средств с которых возможно начать инвестирование.