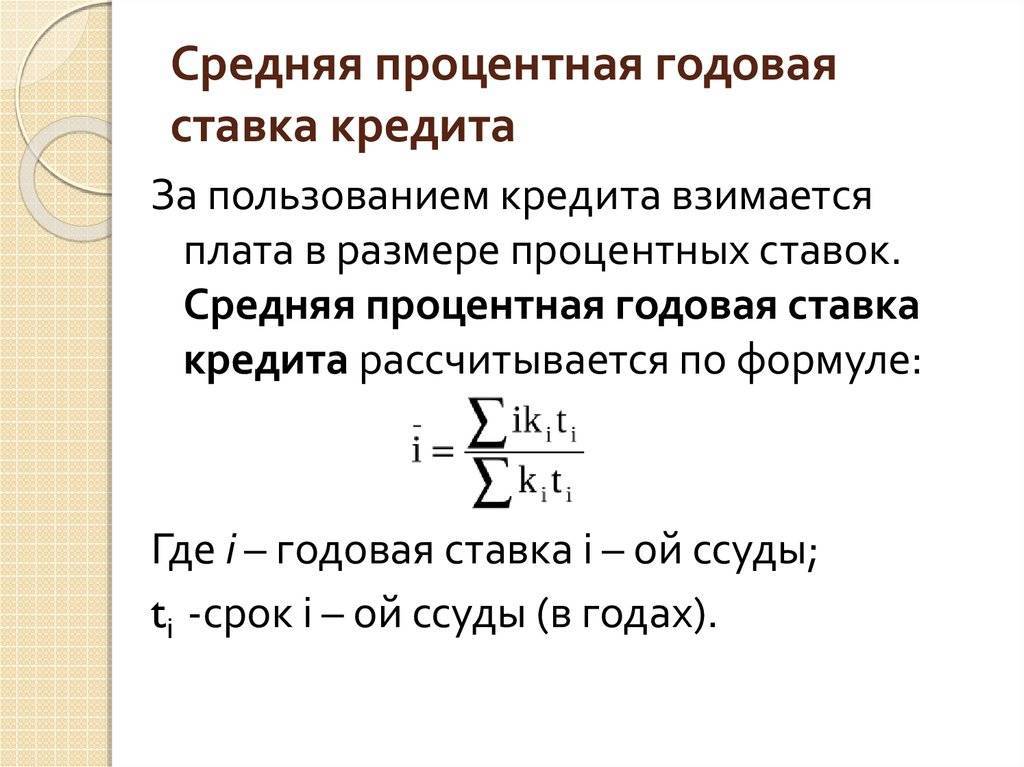

От чего зависит ставка кредитования

В практике кредитно-финансовых структур существуют такие понятия, как сложные и простые проценты, это та часть ссуды, которую и переплачивает в конечном итоге займополучатель. В целом на общий размер переплат прямо влияют такие нюансы, как:

- Период (сроки) кредитования.

- Применяемая капитализация процентовки.

- Размер годовых ставок, применяемых в банках.

- Особенности сроков начисления процента (ежедневно, ежемесячно или ежегодно).

При кредитовании простые проценты используются в случаях оформления клиентом простых потребительских займов. Данный тип наиболее популярен и распространен, так как все начисления прозрачны и легко просчитываемы.

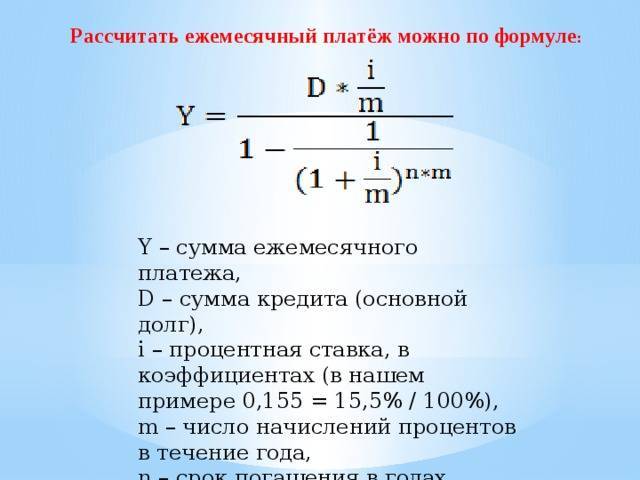

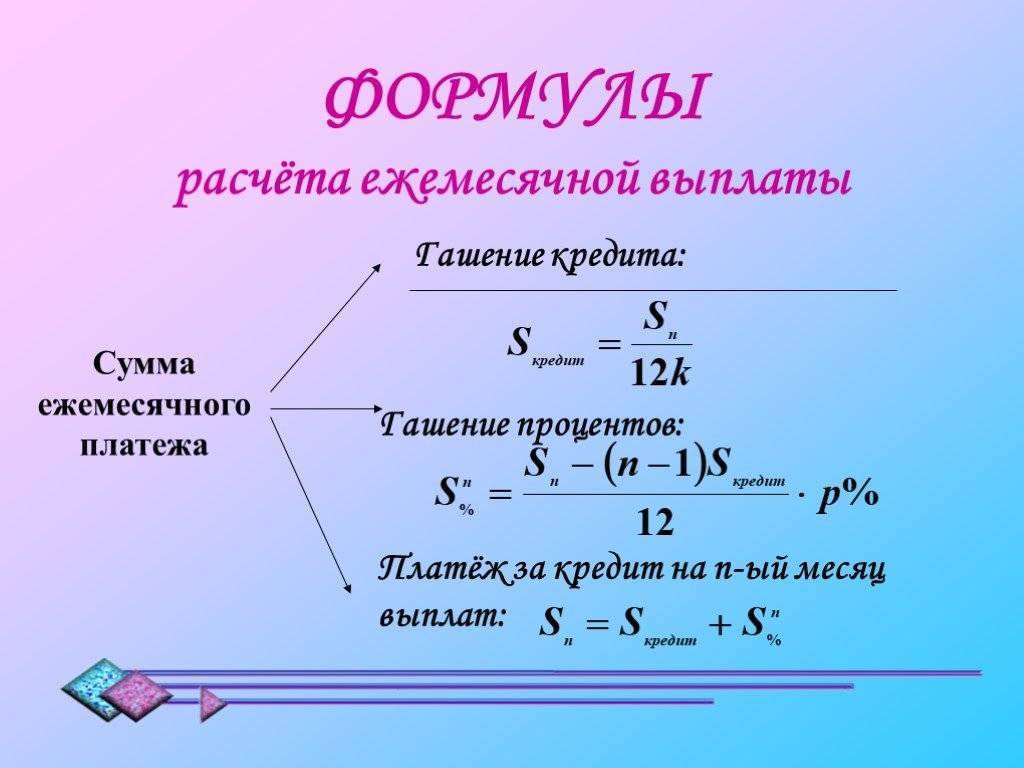

Самостоятельно можно рассчитать и сумму ежемесячной выплаты

Комиссия

Процент, который клиент отдает банку сверх процентной ставки, это и есть комиссия. Различные финансовые учреждения могут предлагать разные условия кредитования. Комиссия может начисляться как на тело кредита, так и на сумму, которую клиент взял в долг изначально. Последнее время многие банки отказываются от комиссии совсем и устанавливают лишь годовую процентную ставку.

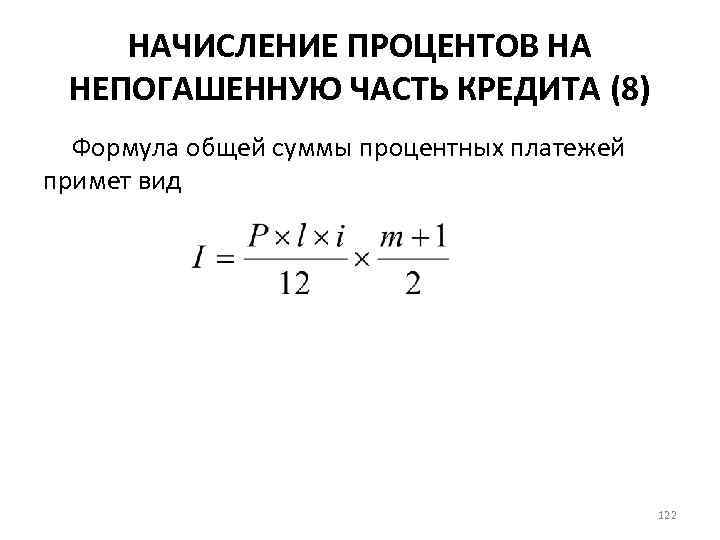

Если комиссия не является фиксированной, она начисляется на остаток долга (тело кредита). Такой вариант является более выгодным для клиента, так как сумма процентов постоянно уменьшается. Как правило, комиссия начисляется на остаток долга по состоянию на последний рабочий день месяца. То есть если клиент выплатил всю сумму 28 числа, а последний рабочий день выпадает на 30-е, комиссию выплачивать не придется.

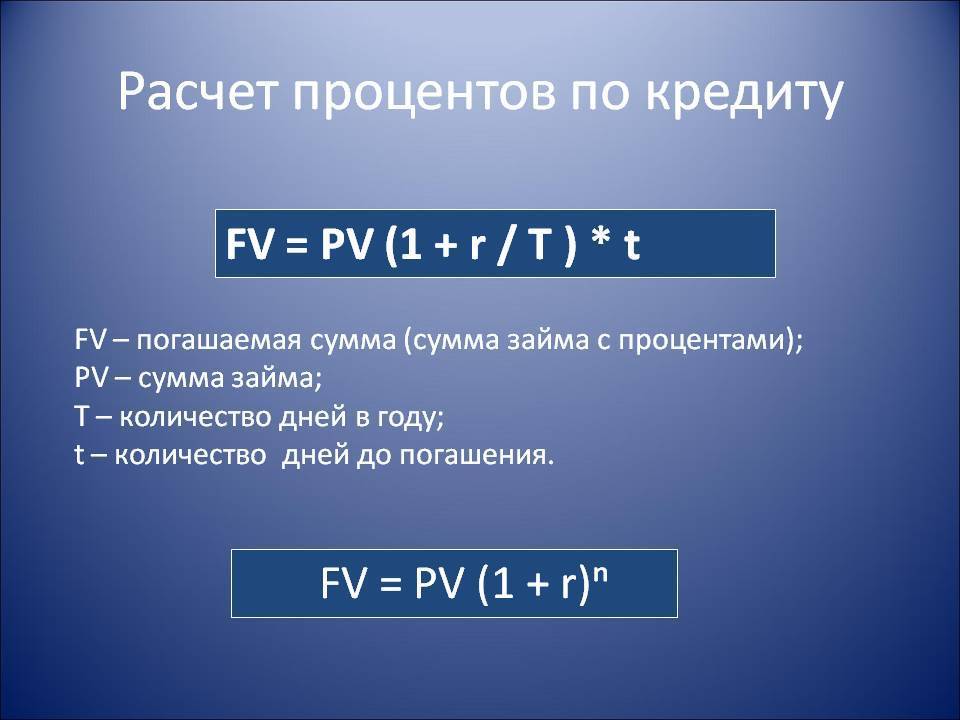

Как рассчитывается переплата по кредиту

Чтобы расчёт был правильным, требуется заранее узнать следующие данные:

- Разновидность расчётов.

- Время действия.

- Размер ставок.

- Общая сумма по кредиту.

Такие условия кредитования прописываются в самом основном соглашении.

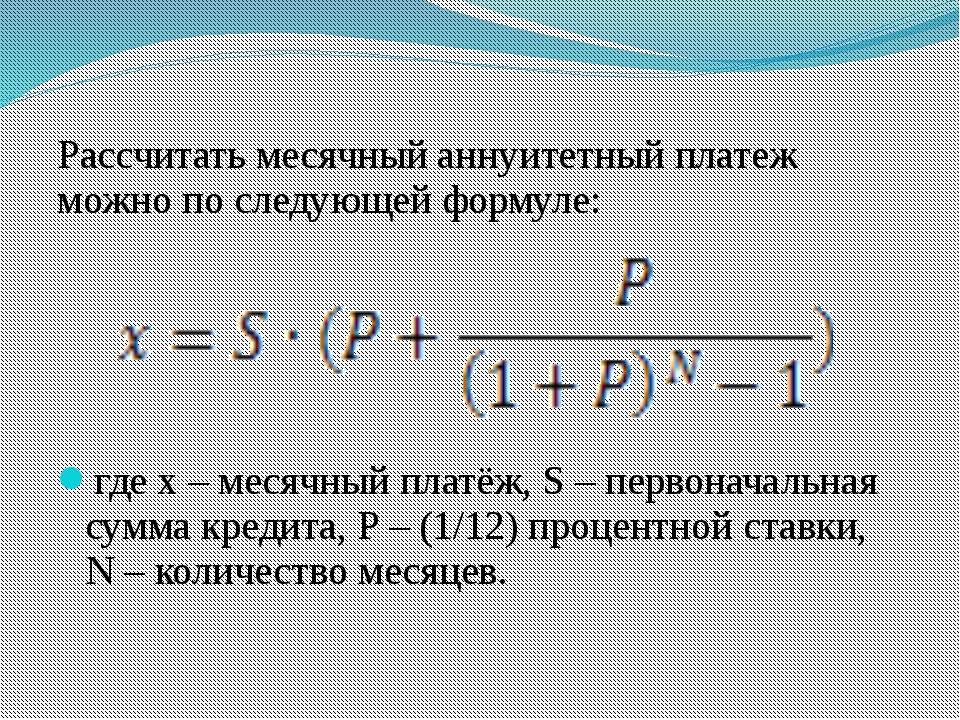

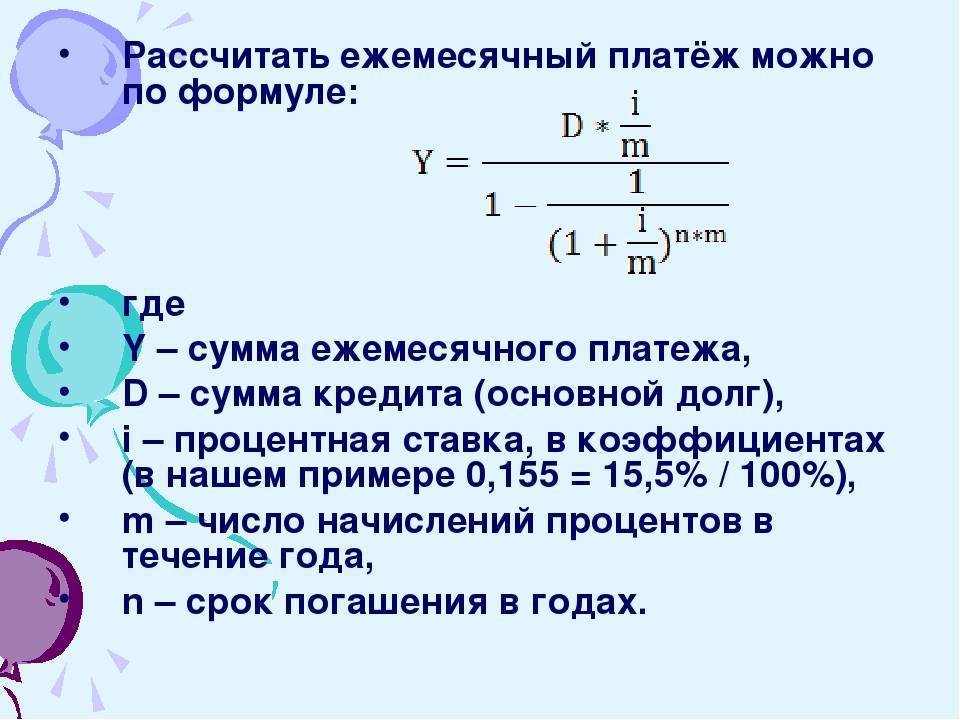

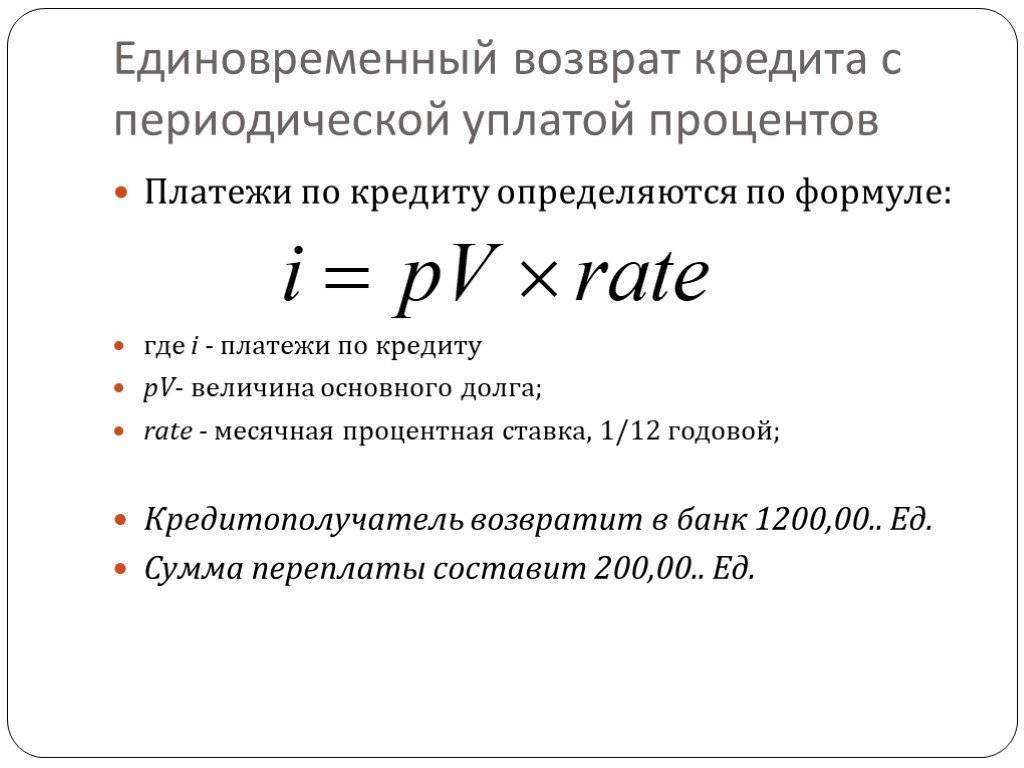

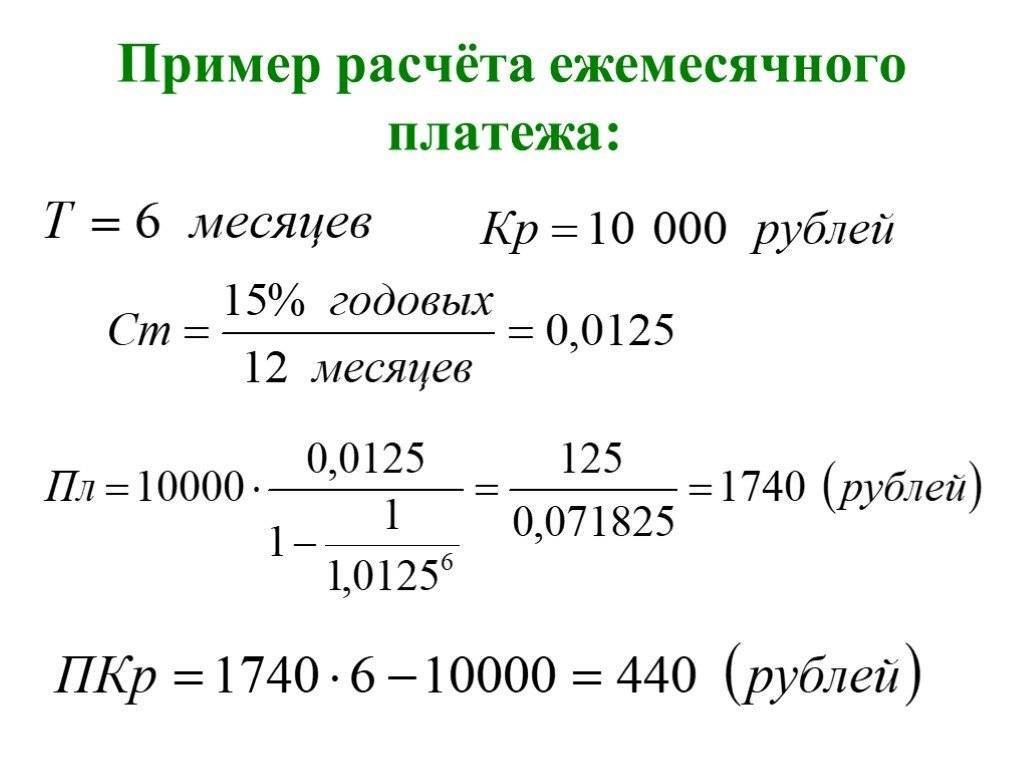

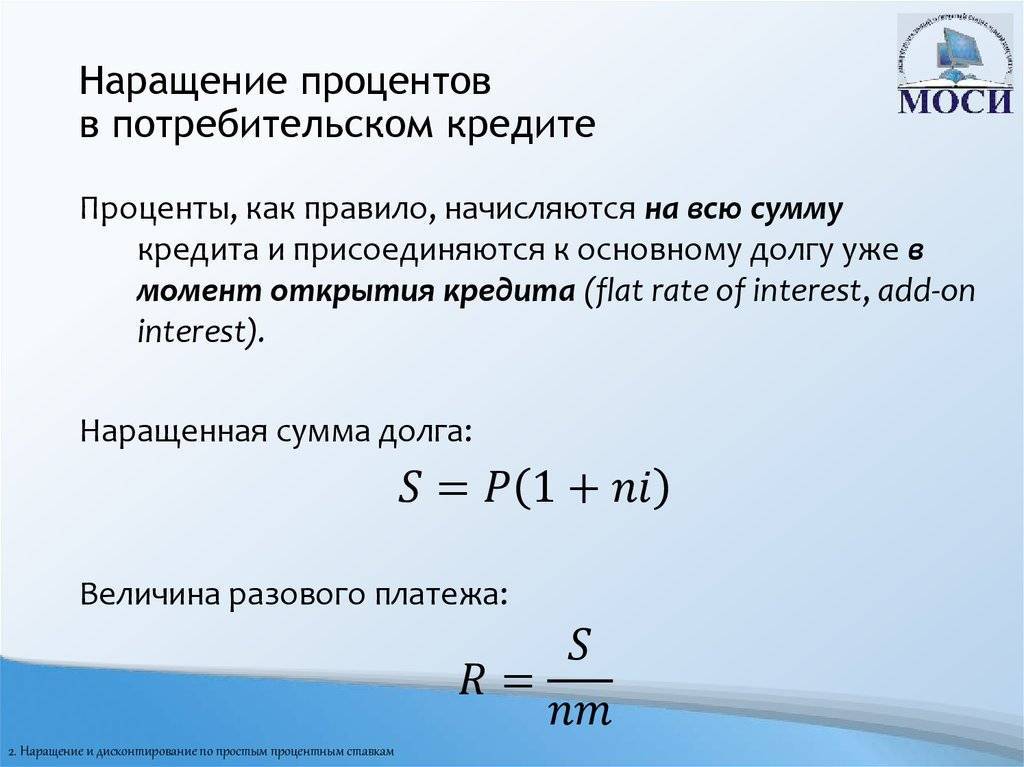

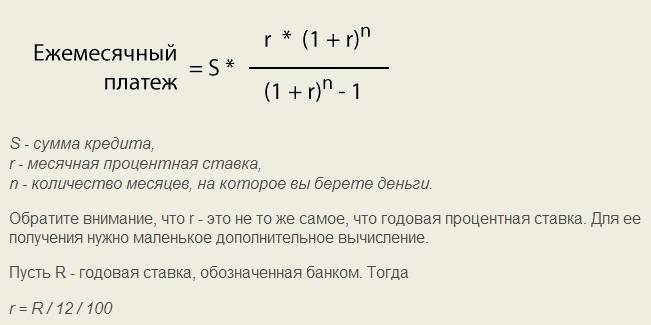

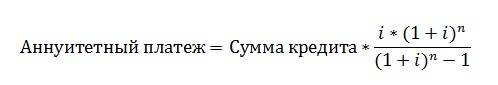

Сначала подсчитывается ежемесячный платёж. Его формула такая:

I – ставка в процентах, ежемесячная.

N – время действия договора, измеряется месяцами.

Если в договоре пишут годовую процентную ставку, то её при подсчётах делят на 12. На специализированных порталах легко найти пример подсчёта, сумму переплаты по кредиту определить не составит труда.

Сложность формулы связана с необходимостью возводить показатели в степень. Лучше пользоваться специальными калькуляторами.

Не обойтись без суммарной переплаты – суммы процентов за все месяцы, пока использовались заёмные средства. Для этого срок действия договора умножают ежемесячный платёж, а из результата вычитают общую сумму кредита. Формула расчёта переплаты по кредиту достаточно сложная.

Уменьшить переплату можно при досрочном погашении

Уменьшить переплату можно при досрочном погашении

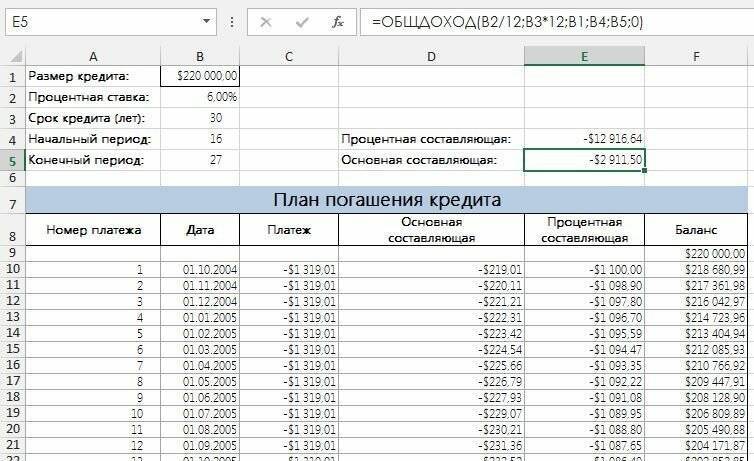

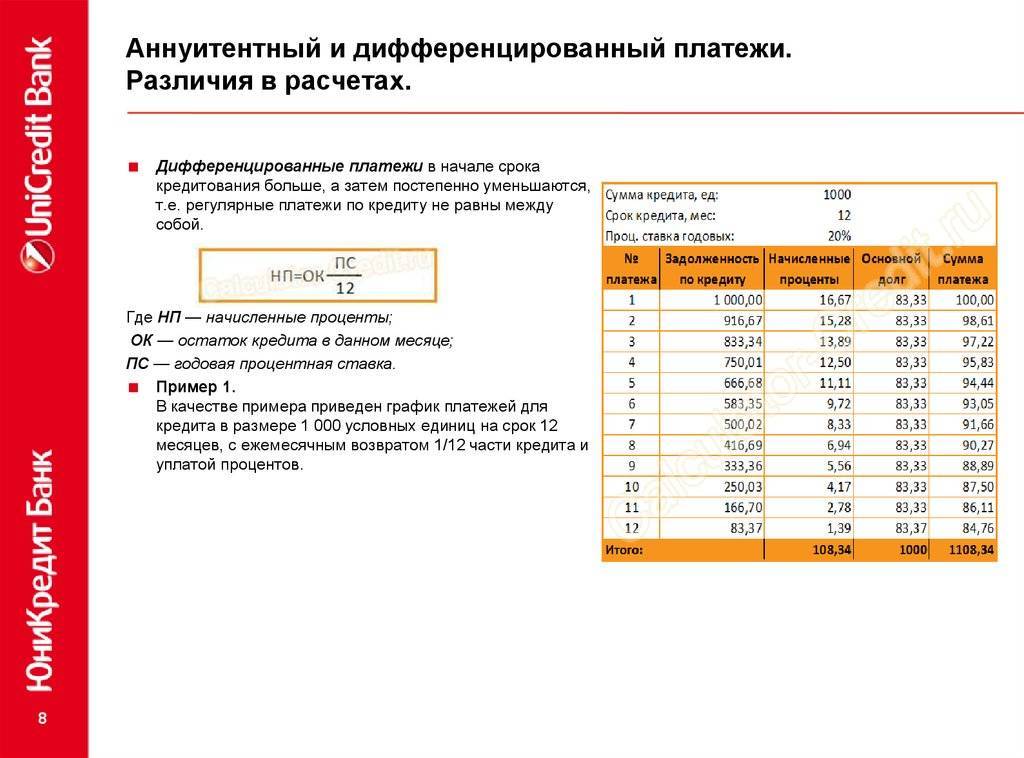

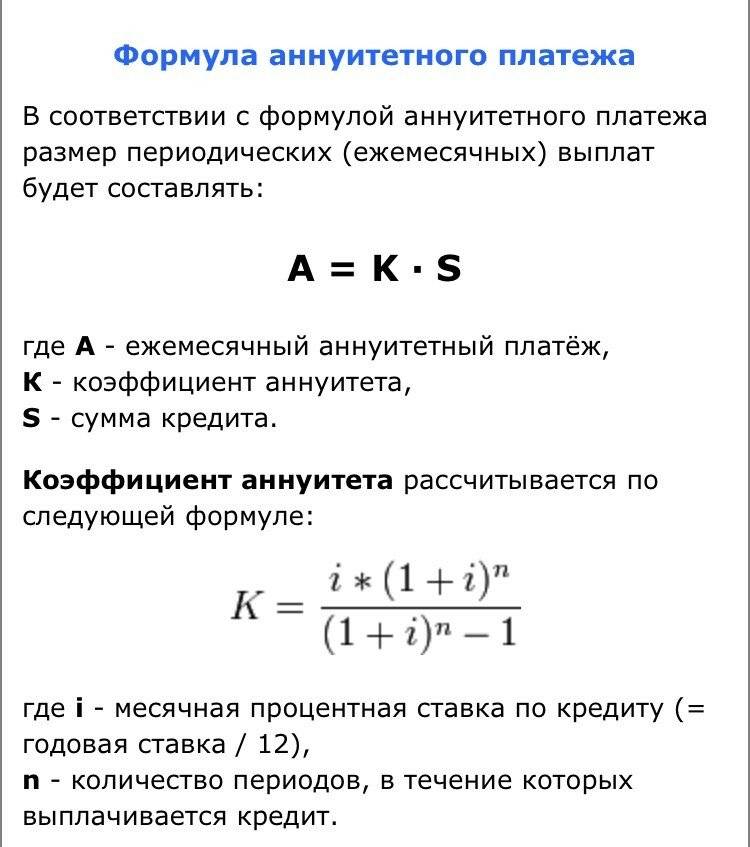

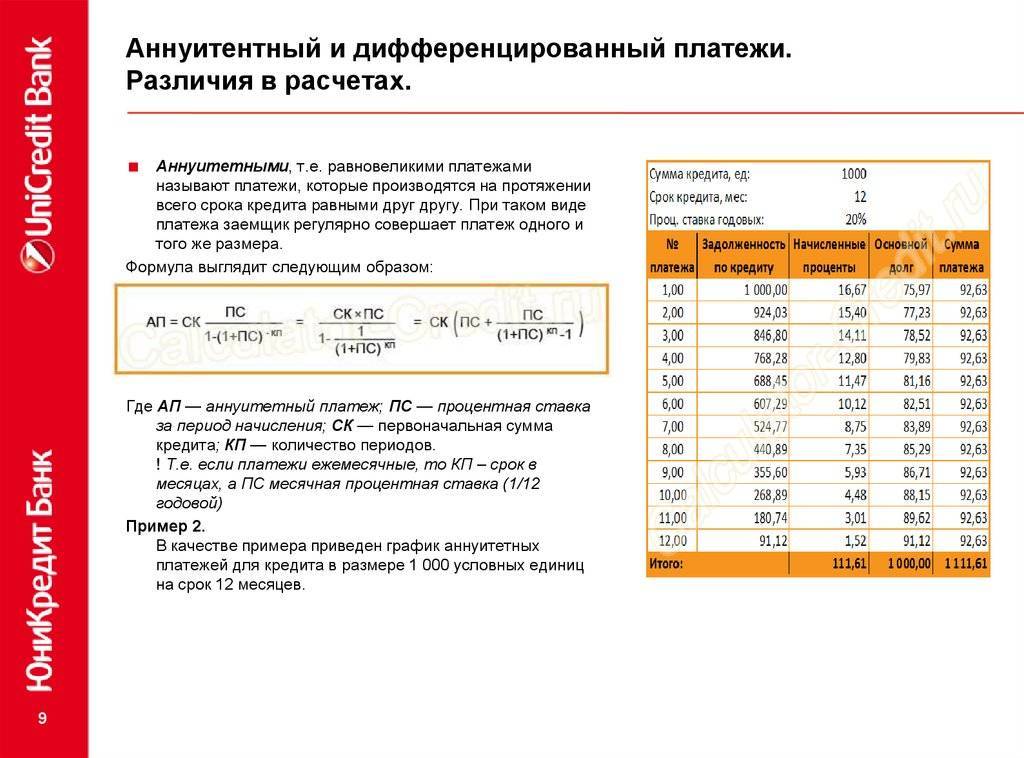

Переплата по аннуитетным и дифференцированным платежам

Аннуитетная схема предполагает, что каждый месяц сумма платежей фиксирована. На протяжении всего срока действия соглашения изменения в этот параметр вносить запрещено. Для заёмщиков такой вариант погашения комфортен, ведь не надо каждый месяц подстраиваться под определённые сборы. Но в данном случае переплата выше – первое время клиенты платят в основном проценты. Придётся долго ждать, пока погашение коснётся основного долга. Сумма за кредит увеличивается при увеличении сроков.

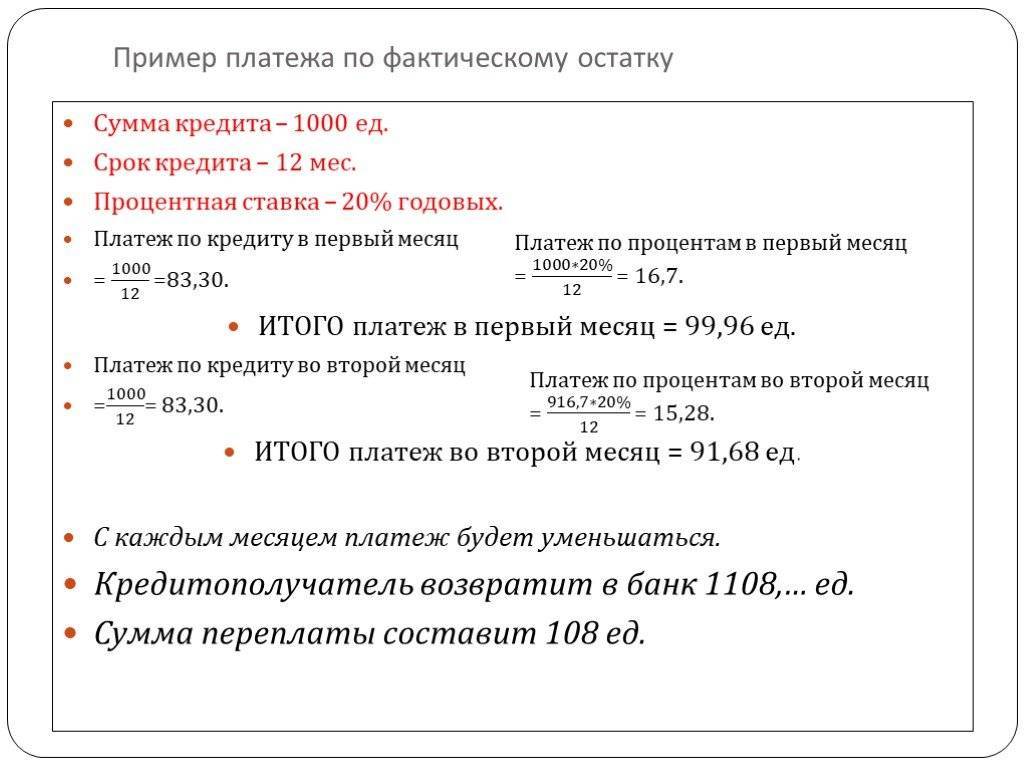

Дифференцированный платёж – когда основной долг гасится в равных долях, с первого дня. Проценты начисляются на часть задолженности, которая ещё не погашена. Максимум переплаты ожидает в начале действия договора. Но на протяжении некоторого времени основной долг уменьшается, а вместе с ним – проценты. Такая схема считается наиболее выгодной для клиентов, хотя, на первый взгляд, может показаться сложной.

Правила при оформлении кредита

Использование следующей информации помогает избежать серьёзных негативных последствий.

Увеличение процентных ставок означает, что больше будет и общий размер переплаты. От ставок по кредитам сильно зависят аннуитетные платежи. Чем больше показатель – тем больше расходов у клиента.

Кроме того, переплата увеличивается вместе с большими сроками. Но зависимость при подобных обстоятельствах не отличается чёткостью. Приведём некоторые рассуждения:

- Аннуитет снижается, когда срок увеличивается. Достаточно ввести разные показатели по срокам на калькуляторе, чтобы увидеть разницу.

- Остаток долга снижается при перечислении средств каждый раз. В аннуитетные платежи входит остаток долга вместе с начисленными процентами на него. Если платёж меньше – значит, уменьшается часть для погашения тела кредита, последний показатель также снижается медленнее.

- Учёта требует ежемесячное начисление процентов, хотя и по остатку. При указанных выше вариантах при большем сроке тело кредита уменьшается медленнее. А проценты начисляются чаще. Потому они будут больше.

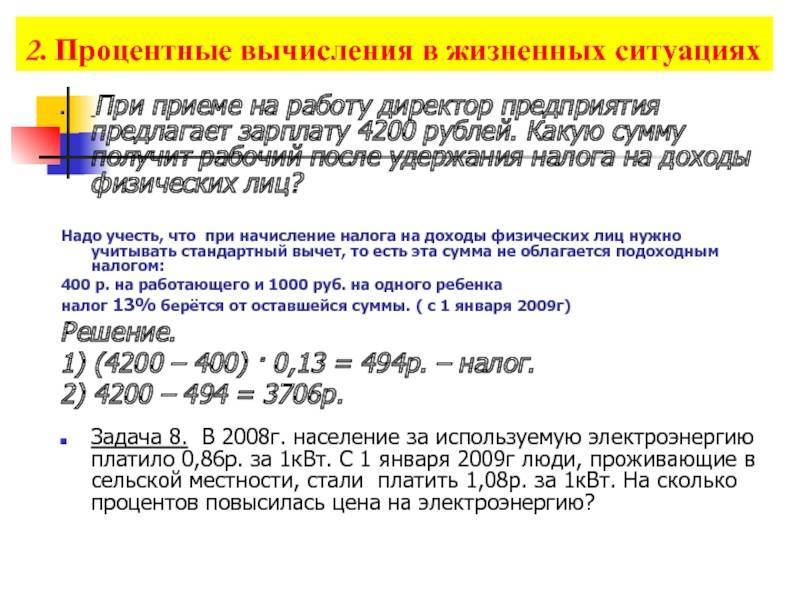

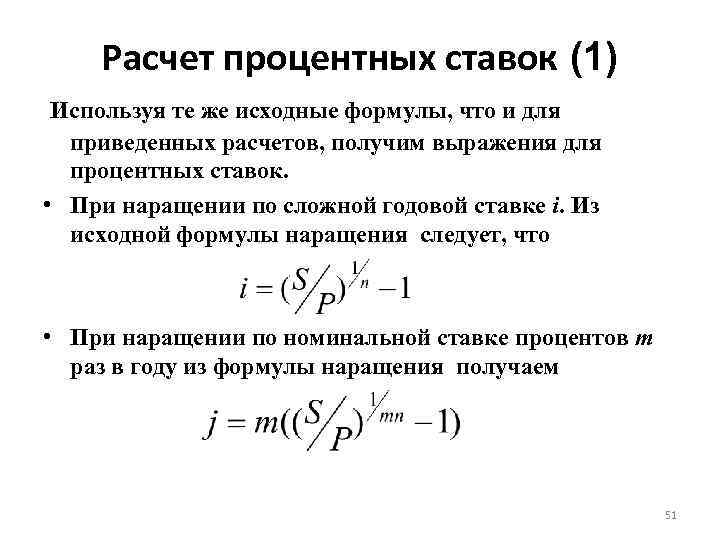

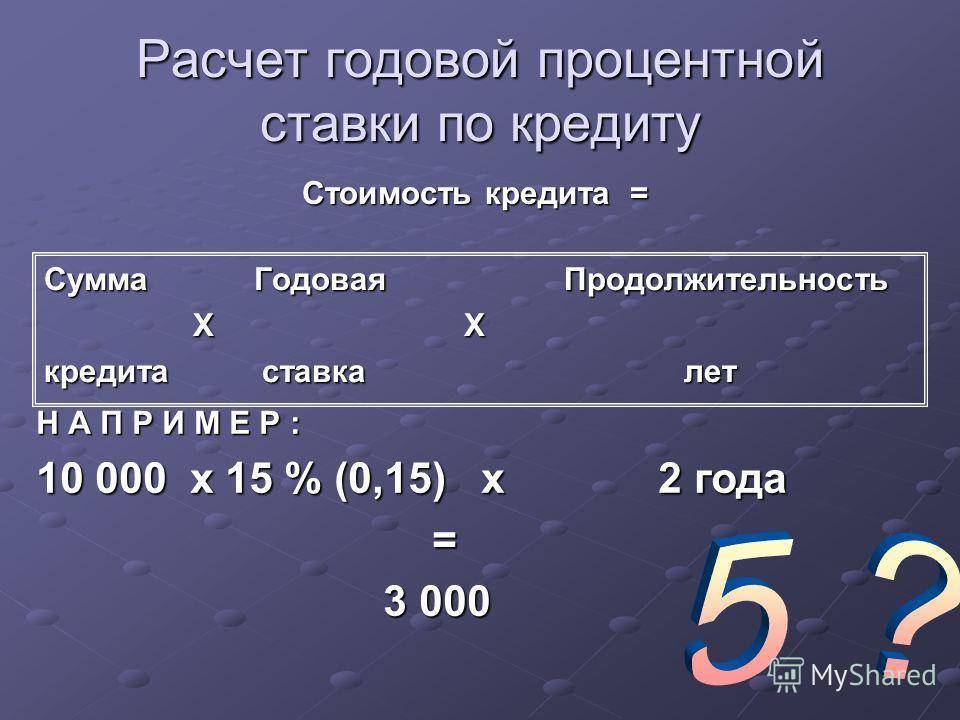

Как рассчитать годовые проценты по кредиту?

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

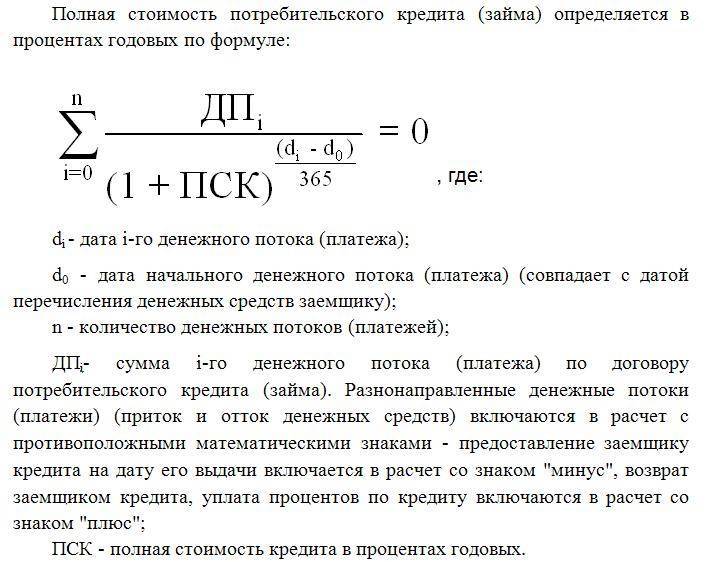

ПСК

Полная стоимость кредита — это и есть та самая величина, отражающая все затраты заемщика, которые он понесет в процессе уплаты основного долга по кредиту. Раньше эту информацию банк старался умалчивать, дабы клиент не передумал оформлять кредит. Однако, согласно закону от 2014 года, банк обязуется указывать эту сумму на первой странице кредитного договора и на обязательном графике платежей. Причем размер этой записи должен быть максимально большим, дабы избежать дальнейших недоразумений.

Рассчитать этот показатель можно по простой формуле:

ПСК=СК+СВК+%, где:

- СК — сумма кредита;

- СВК — сумма всех комиссий (разовых и ежемесячных);

- % — проценты по кредиту.

Годовой процент

Годовой процент по кредиту представляет собой величину, которая может по-разному начисляться и выражаться. Как правило, она включает в себя совокупность всех переплат по займу, которые вынужден делать клиент в течение 1 года. Эта величина выражается в процентном соотношении к сумме выданного займа. Она может изменяться в сторону снижения при проведении реструктуризации кредита.

Годовая процентная ставка включает в себя всевозможные выплаты, комиссии и взносы, и позволяет кредитно-финансовому учреждению решать следующие вопросы:

- Создать для клиентов выгодную модель погашения.

- Удобным образом возвращать свои средства.

- Обеспечить заемщикам условия для точного и своевременного выполнения финансовых обязательств.

- Разработать понятную схему ежемесячных платежей.

Как посчитать ежемесячный платеж по кредиту?

Многие российские граждане, которые выбирают кредитную программу, используют стандартную формулу расчета ежемесячных платежей. Они берут за основу сумму займа, умножают ее на месячную процентную ставку и умножают все на количество месяцев кредитования.

Пример:

- Сумма кредита – 100 000 рублей.

- Срок действия программы – 1 год.

- Процентная ставка – 10,00%.

- В первую очередь определяется ежемесячная процентная ставка — 10,00% / 12 = 0,83.

- (100 000 х 0,83%) х 12 = 9 960,00 рублей нужно возвращать ежемесячно.

При расчете дифференцированных платежей физическим лицам необходимо учитывать один важный момент. Процентная ставка каждый месяц будет начисляться на сумму кредита, уменьшенную на уже внесенные ежемесячные платежи.

Пример:

- Сумма кредита – 100 000 рублей.

- Срок действия программы – 1 год.

- Ежемесячная процентная ставка 0,83%.

- Ежемесячный платеж (сумма кредита / кол-во месяцев (платежных периодов)).

Сумма ежемесячных платежей (дифференцированных) будет рассчитываться за каждый месяц:

| Срок действия кредита | Расчет ежемесячных процентов | Сумма ежемесячного платежа |

| Январь | 100 000 * 0,83% | 8 333,33 + 830 = 9 163,33 рублей |

| Февраль | (100 000 – 8 333,33) * 0,83% = 91 666,67 * 0,83% | 8 333,33 + 760,83 = 9 094,16 рублей |

| Март | (91 666,67 – 8 333,33) * 0,83% = 83 333,34 * 0,83% | 8 333,33 + 691,67 = 9 025,00 рублей |

| Апрель | (83 333,34 – 8 333,33) * 0,83% = 75 000,01 * 0,83% | 8 333,33 + 622,00 = 8 955,33 рублей |

| Май | (75 000,01 – 8 333,33) * 0,83% = 66 666,68 * 0,83% | 8 333,33 + 553,33 = 8 886,66 рублей |

| Июнь | (66 666,68 – 8 862,87) * 0,83% = 58 333,35 * 0,83% | 8 333,33 + 484,17 = 8 817,50 рублей |

| Июль | (58 333,35 – 8 333,33) * 0,83% = 50 000,02 * 0,83% | 8 333,33 + 415,00 = 8 748,33 рублей |

| Август | (50 000,02 – 8 333,33) * 0,83% = 41 666,69 * 0,83% | 8 333,33 + 345,83 = 8 679,16 рублей |

| Сентябрь | (41 666,69 – 8 333,33) * 0,83% = 33 333,36 * 0,83% | 8 333,33 + 276,67 = 8 610,00 рублей |

| Октябрь | (28 787,94 – 8 333,33) * 0,83% = 25 000,03 * 0,83% | 8 333,33 + 207,50 = 8 540,83 рублей |

| Ноябрь | (25 000,03 – 8 333,33) * 0,83% = 16 666,70 * 0,83% | 8 333,33 + 138,33 = 8 471,66 рублей |

| Декабрь | (12 121,28 – 8 333,33) * 0,83% = 8 333,37 * 0,83% | 8 333,33 + 69,17 = 8 402,50 рублей |

Из примера видно, что каждый месяц тело кредита к возврату будет оставаться неизменным, а сумма начисленных процентов будет меняться в меньшую сторону.

Какие взносы выгоднее клиенту?

Планируя оформлять кредит, многие люди задумываются, какая схема погашения долга будет более оптимальна. Попробуем объяснить, в чем разница между аннуитетом и дифференциалом. Какие могут быть выгоды в том и ином случае. Сумма платежа при аннуитетном займе не меняется на протяжении всего срока кредитования. В данном случае, сначала большая часть взноса идет на погашение процентов, меньшая – на возврат «тела» долга. Это может быть более удобно для клиента за счет равномерной финансовой нагрузки на семейный бюджет.

Так, в первые несколько месяцев, или даже лет, заемщику придется вносить внушительные взносы. Постепенно платеж будет уменьшаться, и в конце периода составит «сущие копейки». Выбор схемы погашения зависит от возможностей клиента и срока кредитования. Нет смысла останавливаться на дифференциале, если заем берется на год. А если договор заключается на 10 лет, такой способ будет выгоднее аннуитета и позволит хорошо сэкономить на процентах.

Так, плюсы и минусы есть и в той, и в другой схеме. Выбирать предпочтительную следует, ориентируясь только на свои реальные возможности. Лучше заранее посчитать, каким будет платеж и общая переплата при аннуитете и дифференциале, и на основании этих вычислений делать выводы.

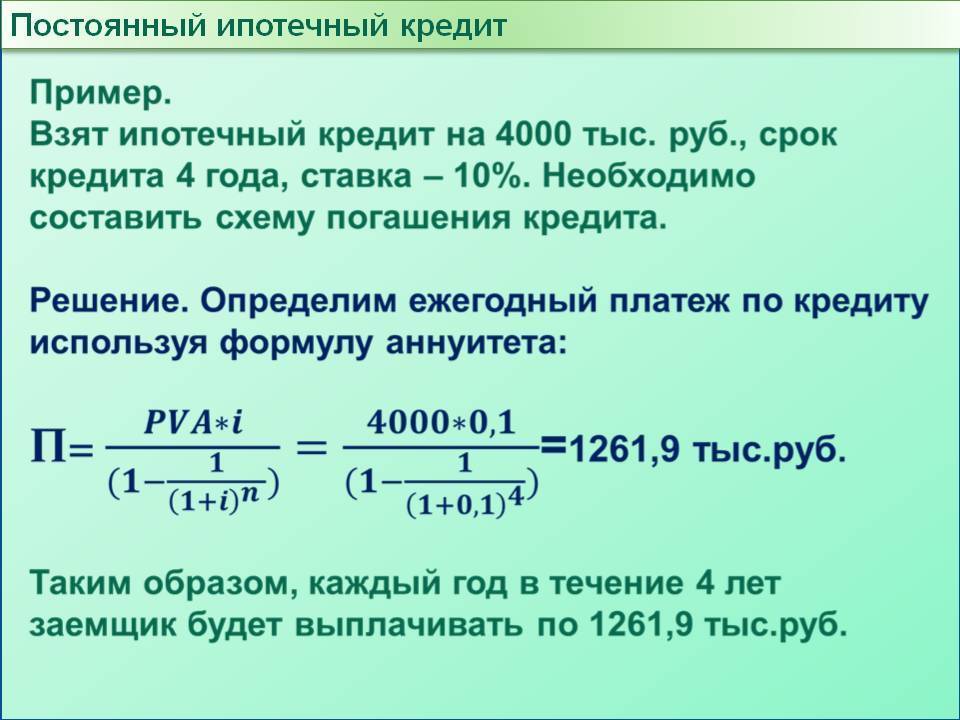

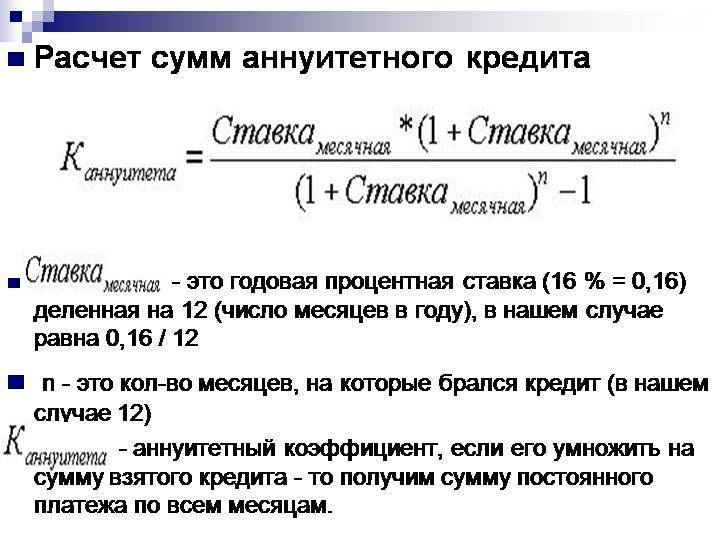

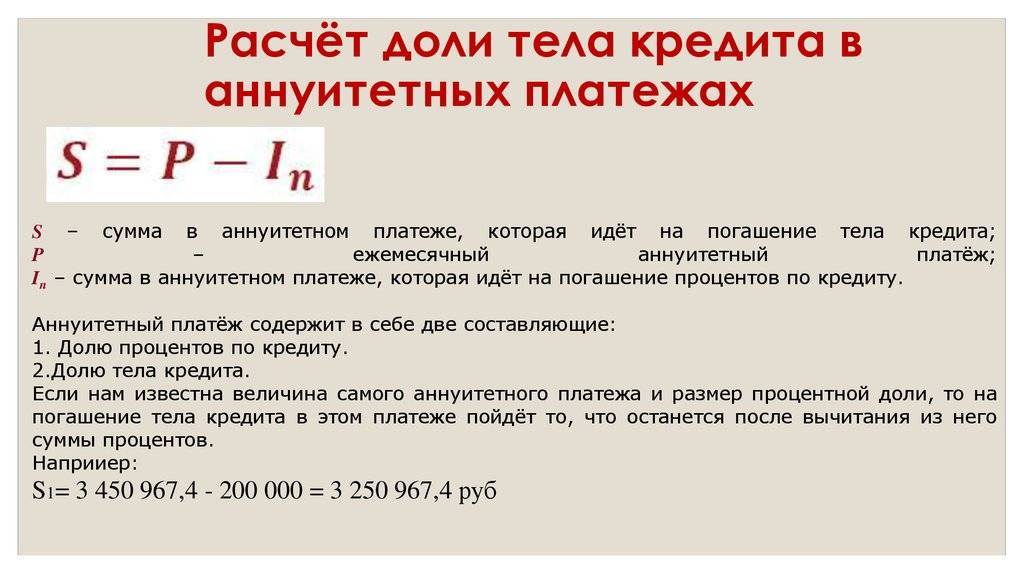

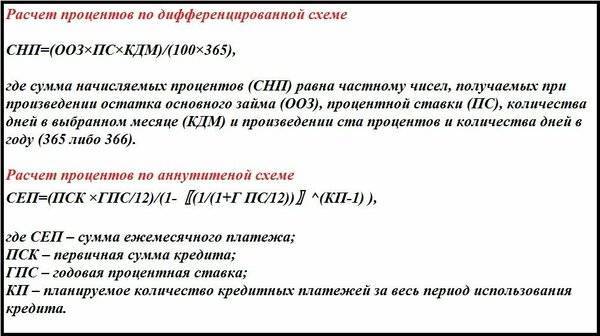

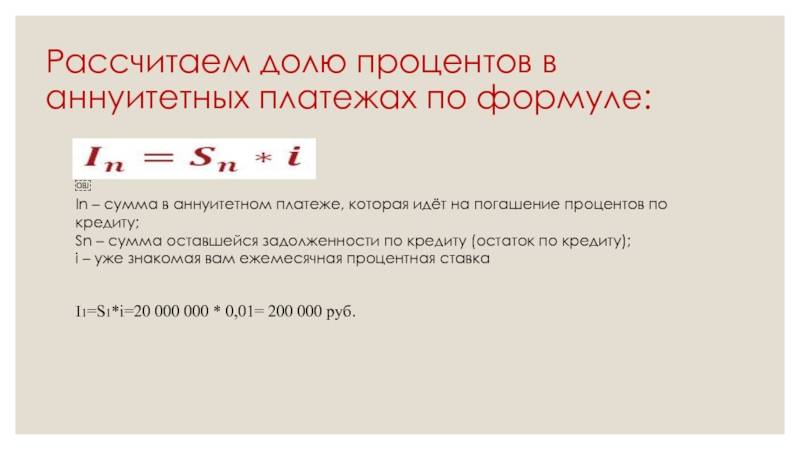

Как рассчитать платеж при аннуитетном варианте расчета?

Основной способ оплаты долга, который в последнее время предлагают банки, – это аннуитетный платеж. То есть деньги возвращаются в банк равными долями в течение всего срока кредитования, причем большая часть идет на погашение процентов.

Данный вариант очень выгоден банку, поскольку кредитор гарантированно получает свои проценты, в то время как основной долг долгое время не уменьшается. То есть в случае досрочного погашения ссуды долг все еще будет немаленьким.

Формула расчета в этом случае выглядит следующим образом:

МП = К (П + (П/(1+П)ДК — 1)), где

- МП – месячный платеж по ссуде;

- К – основной долг;

- П – 1/12 от годовой процентной ставки по ссуде;

- ДК – срок возврата ссуды в месяцах.

Что включает в себя сумма кредита?

В 2008 году Центробанком было издано Постановление, которое обязывало все банки, осуществляющие деятельность на территории Российской Федерации, уведомлять каждого заемщика в начальной стадии составления договора о полной стоимости кредита. Несмотря на это требование некоторые кредитно-финансовые учреждения продолжают непорядочно поступать со своими клиентами, заставляя их, порой обманным путем, платить скрытые комиссии и необоснованно завышенные проценты. Чтобы защитить себя от мошенников и сохранить сбережения россияне должны хорошо разбираться во всех нюансах кредитования.

Полная стоимость кредита формируется из множества составляющих:

- сумма выдаваемого займа;

- начисленные за весь период действия кредита проценты;

- комиссии (за рассмотрение заявки, за изготовление банковского пластика, за выдачу наличных средств);

- абонплата за обслуживание кредита и т. д.

Сотрудники финансовых учреждений исчисляют полную стоимость кредитов в форме годовых процентов. Эта величина напрямую зависит от установленных банком тарифов, сроков кредитования, периодичности ежемесячных платежей, но не включает суммы штрафных санкций и пеней за несвоевременное выполнение клиентом обязательств.

Как рассчитать общую сумму переплаты по кредиту

Стоит помнить, что итоговая сумма переплаты напрямую влияет на конечный остаток задолженности. Например, если заемщик будет регулярно вносить немного больше средств, чем расписано по графику платежей, то переплата также уменьшится. На сумму переплаты влияет и срок кредитования (чем он меньше, тем уменьшается величина переплат). Ног стоит понимать, что кредитные организации, оформляя ссуды, преследуют цель получения выгоды, поэтому отыскать банк, который кредитует население с нулевыми переплатами невозможно.

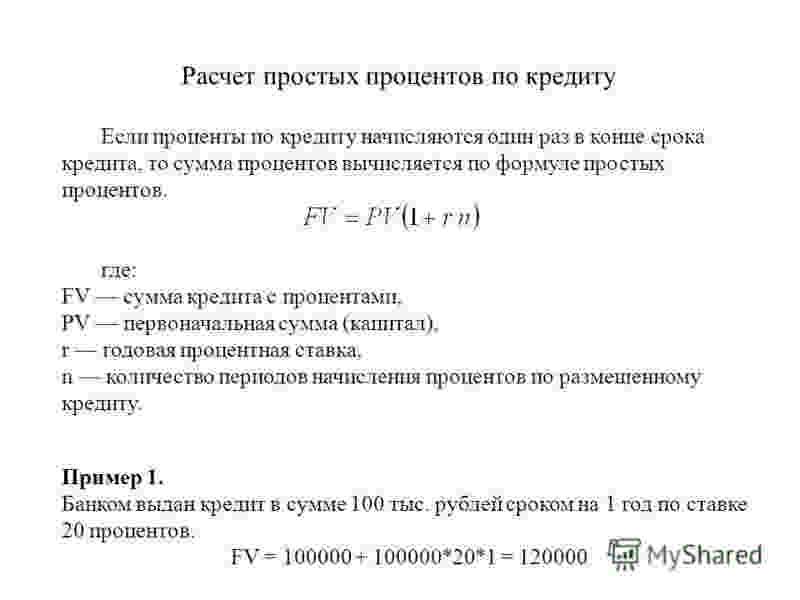

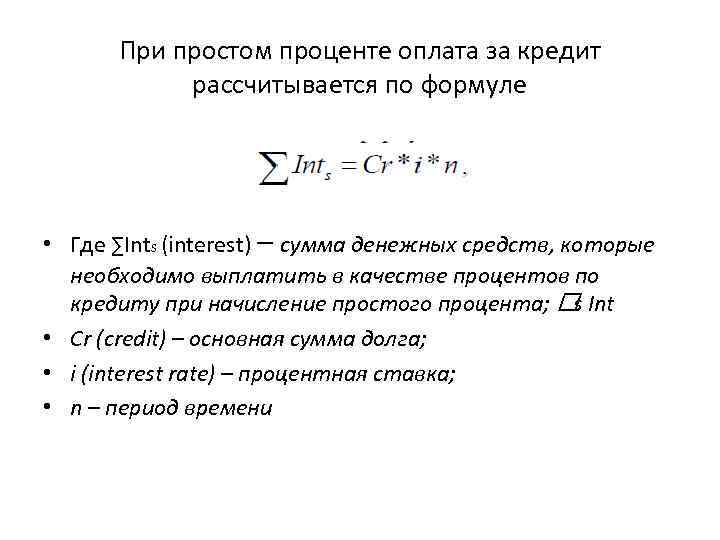

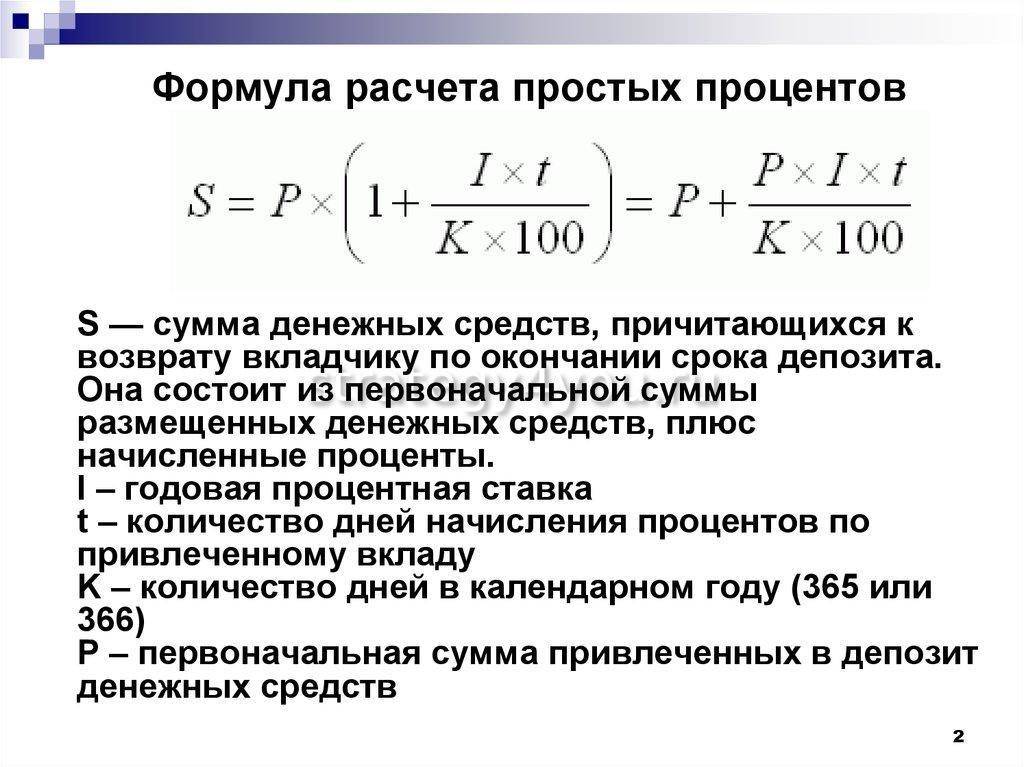

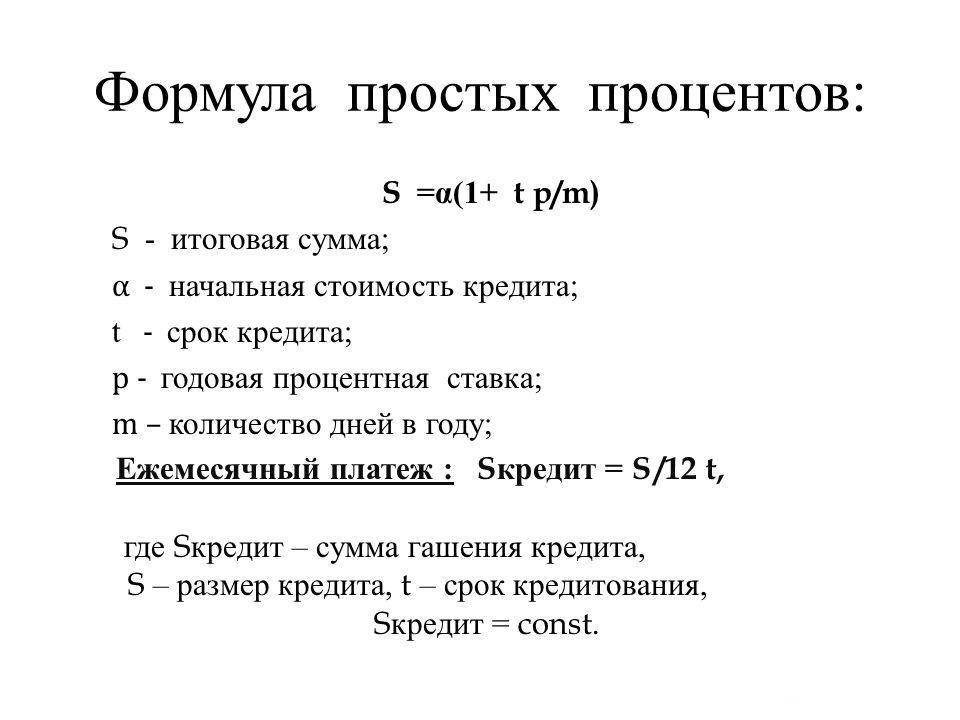

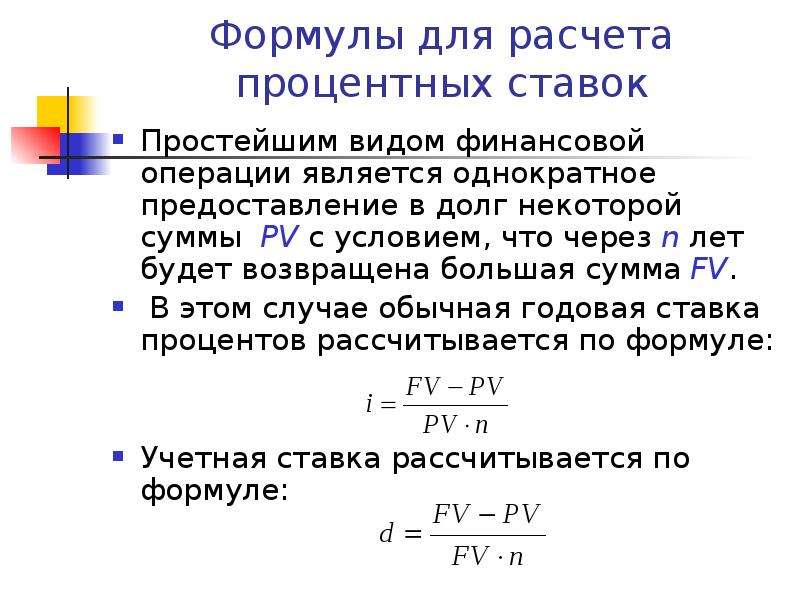

Формула простых процентов

Формула расчета простых процентов легко применима для просчета общей итоговой переплаты. Использовать ее может каждый потенциальный займополучатель. Для этого предварительно следует вооружиться следующими цифрами:

- Использовать общую сумму ссуды. Например, 500 000.

- Узнать стоимость одного процента: 500 000/100=5 000.

- Перемножить величину процента на установленную ставку (допустим, размер годовых 18%): 5 000х18%=45 000 (годовая переплата).

Итоговый результат и становится показателем суммы переплаты. Если ссуда оформлена на несколько лет, то 45 000 следует умножить на их количество, чтобы высчитать общую переплату по всему периоду кредитования. Такая нехитрая формула начисления простых процентов поможет проанализировать предложения различных кредиторов и выбрать оптимальные под себя условия.

Расчет простых процентов

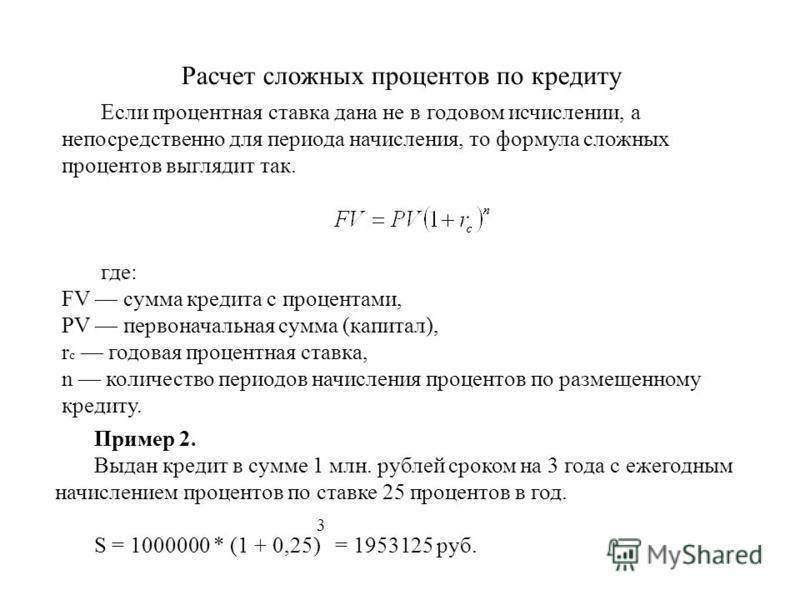

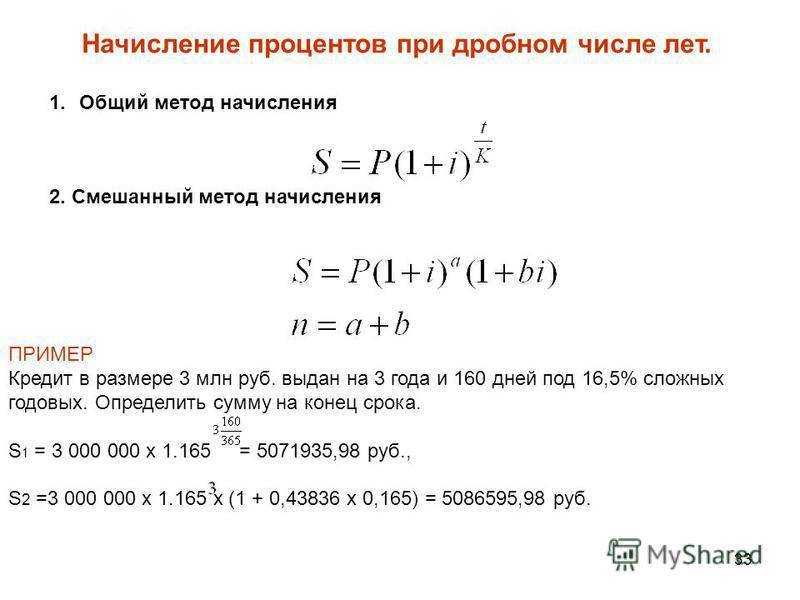

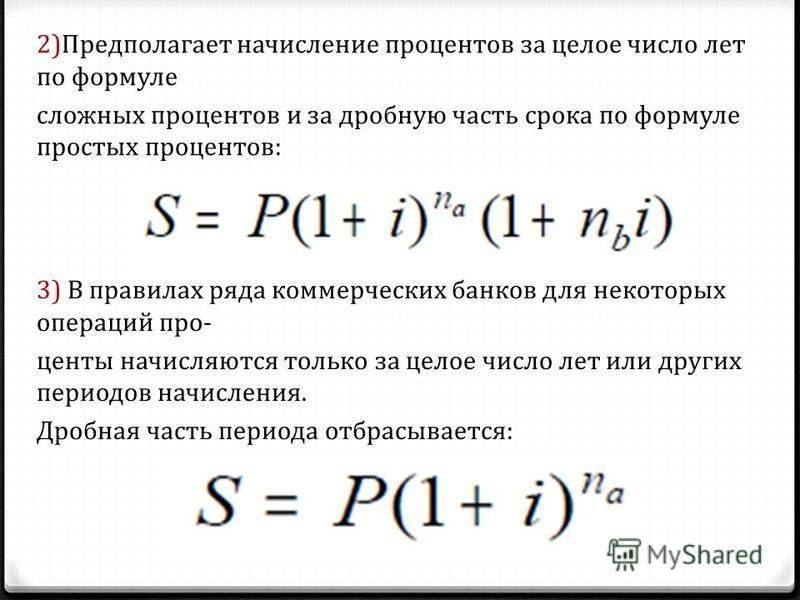

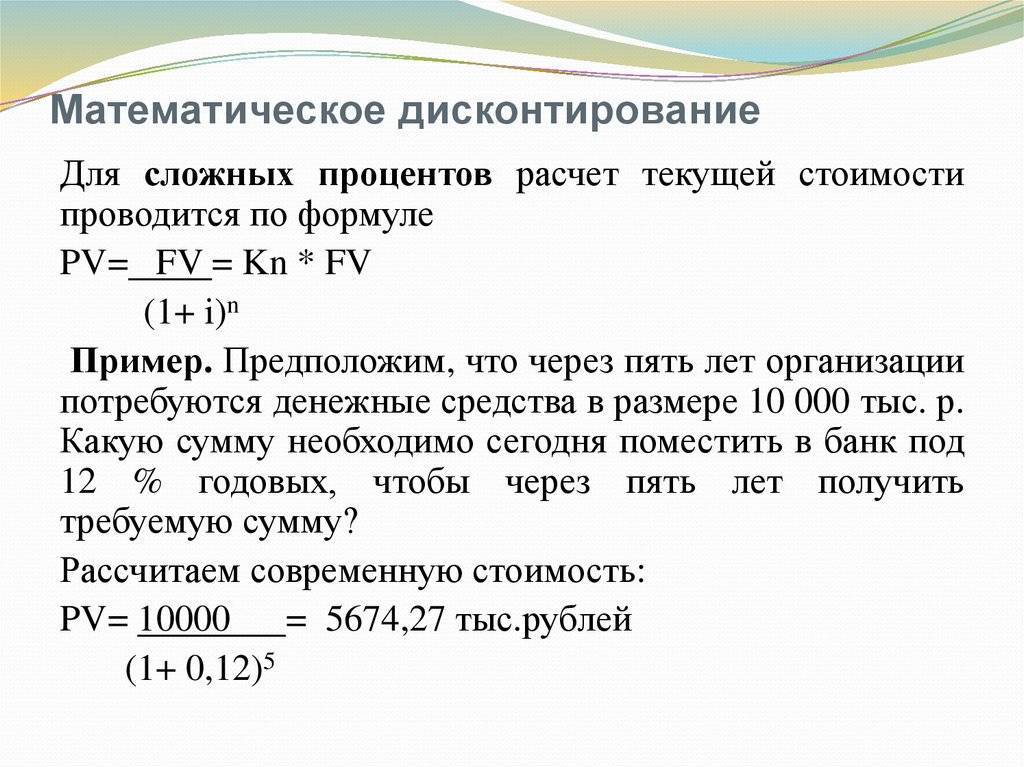

Расчет сложных процентов

Но не стоит забывать, что при оформлении займа, плательщик может столкнуться и с различными дополнительными взиманиями (за сборы, допуслуги, комиссионные, оформление и обслуживание ссуды). Такое встречается уже редко среди банков, но можно столкнуться и с такой процедурой кредитования. В данном случае при расчете полной переплаты следует учитывать и все дополнительные банковские сборы. Например, при годовой чистой переплате в 45 000, с учетом дополнительных взиманий (например, 2 500) переплата становится уже 47 500.

Расчет сложных процентов

Ссудная задолженность

Это одно из основных понятий. Также ссудную задолженность часто называют телом кредита или суммой основного долга. Это та часть денежных средств, которой банк финансирует клиента. Стоит учитывать, что в сумму основного долга могут входить дополнительные услуги, такие как страхование и СМС-информирование.

От суммы ссудной задолженности будут зависеть проценты по кредиту. Так как годовая процентная ставка по кредиту начисляется как раз на сумму основного долга.

Но по мере выплаты ежемесячных платежей тело кредита будет уменьшаться, и проценты будут начисляться на меньшую сумму основного долга.

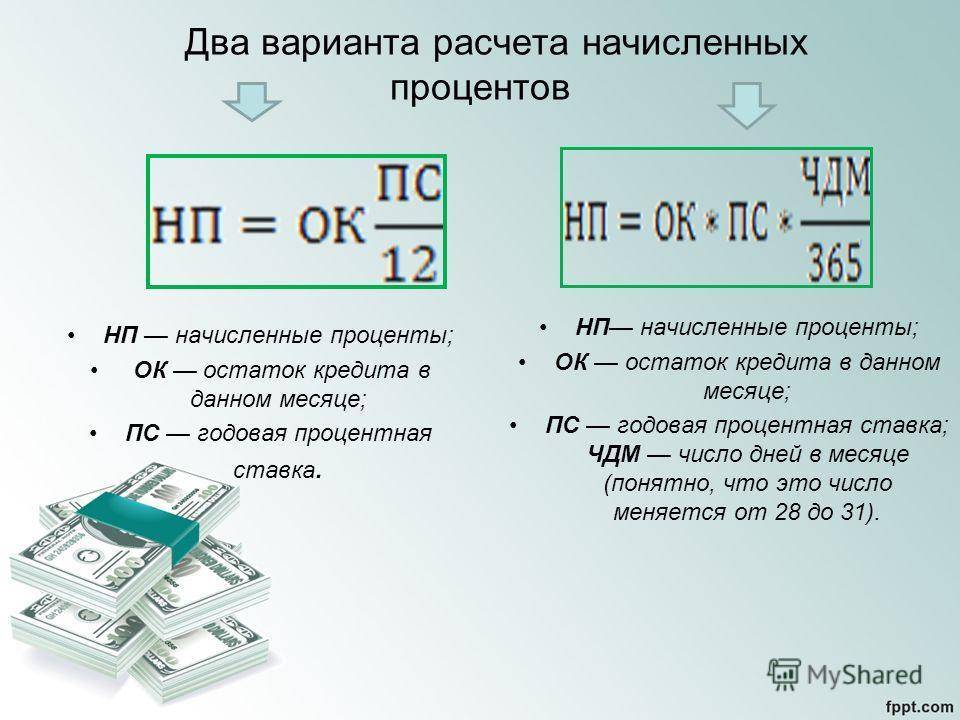

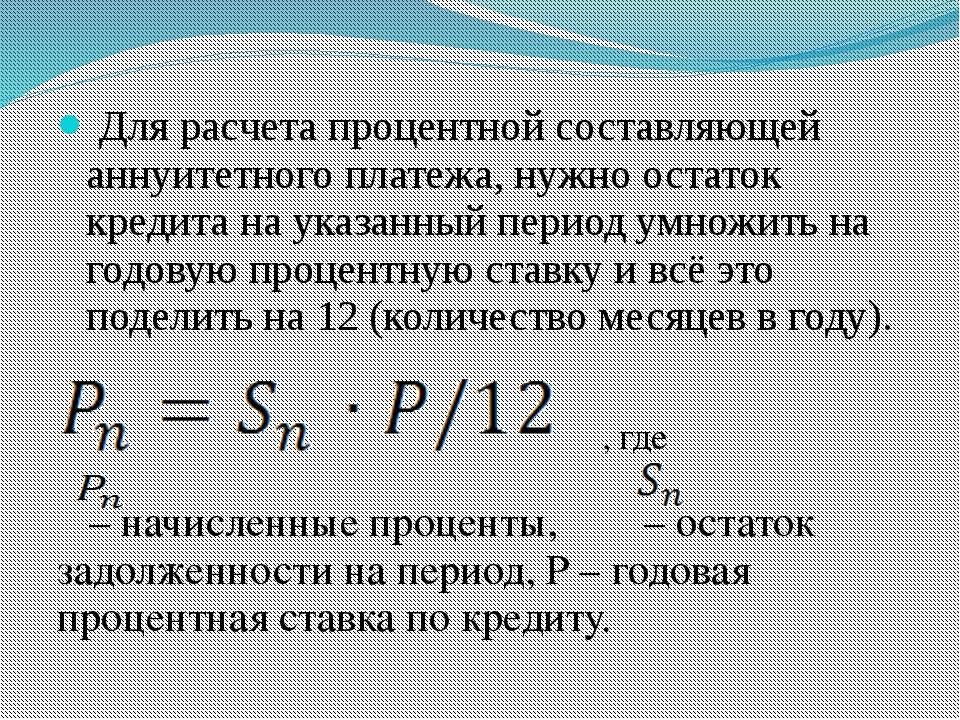

Рассчитываем сумму процентов кредита по ежемесячному дифференцированному платежу

Если Вы решились произвести расчёт процентов по кредиту, рекомендуем использовать калькулятор кредита онлайн с процентами, в котором достаточно указать все запрашиваемые данные. Собственными силами посчитать ставку и процент будет немного сложнее. Так, посчитанные платежи включают в себя следующие составляющие:

- Точно рассчитанная сумма, которую установил банк, начисленная для погашения кредита равными частями (перевод средств осуществляется каждый месяц).

- Процентная сумма, начисленная на кредитный остаток, то есть постоянно уменьшающаяся (при благоприятном раскладе) часть.

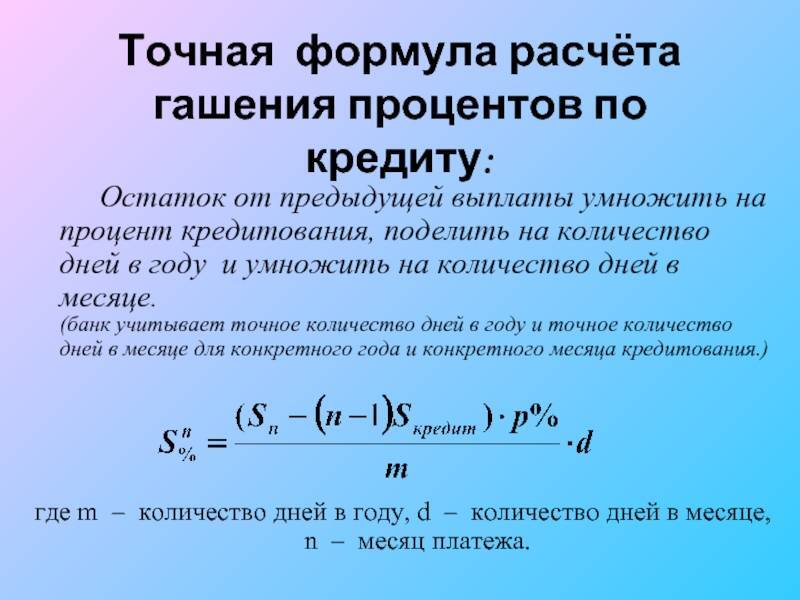

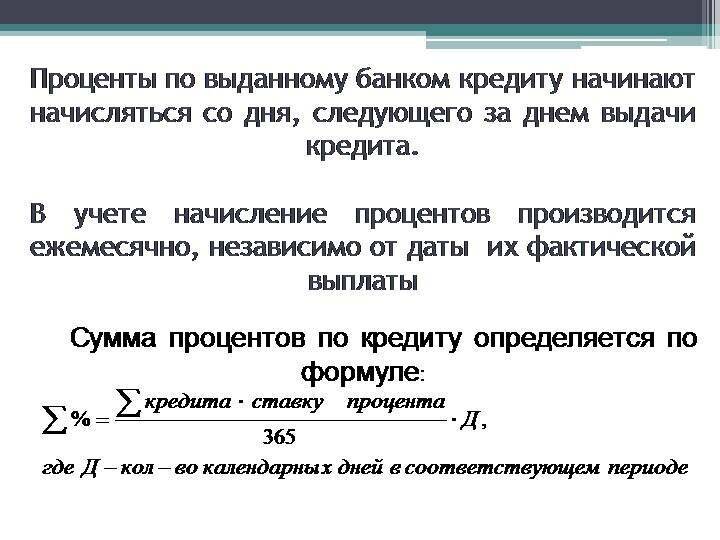

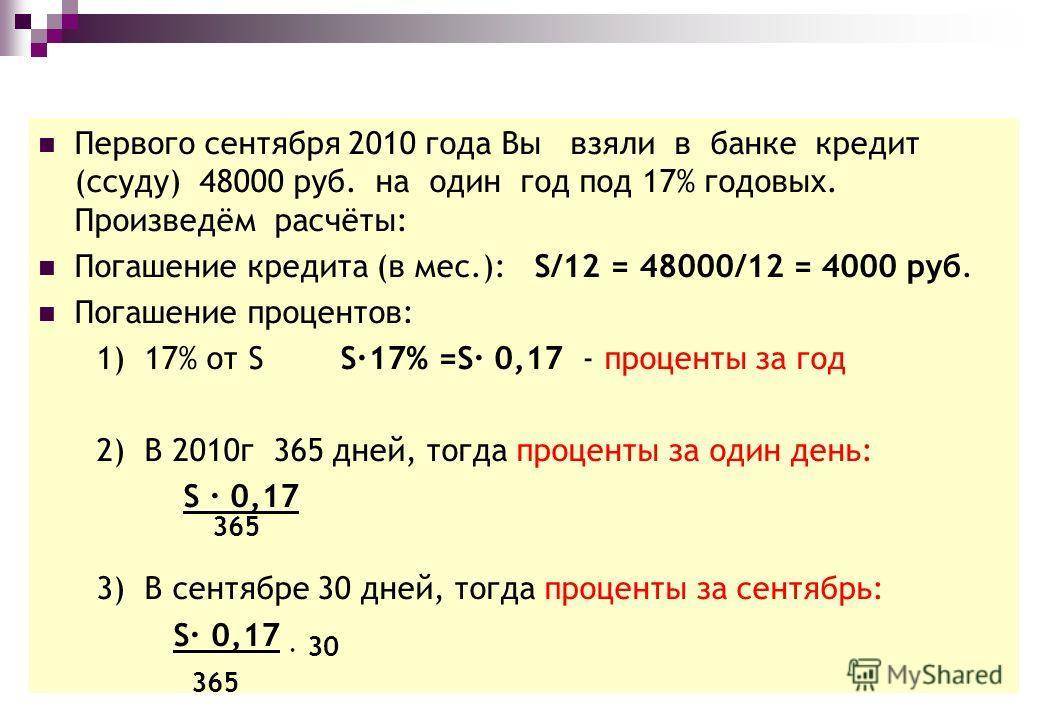

Чтобы установить точную сумму постоянного платежа, банковские сотрудники делят взятые в кредит средства на количество месяцев, в течение которых должно произойти погашение. Рассчитать проценты по кредиту позволяет довольно простая формула. Выглядит она так:

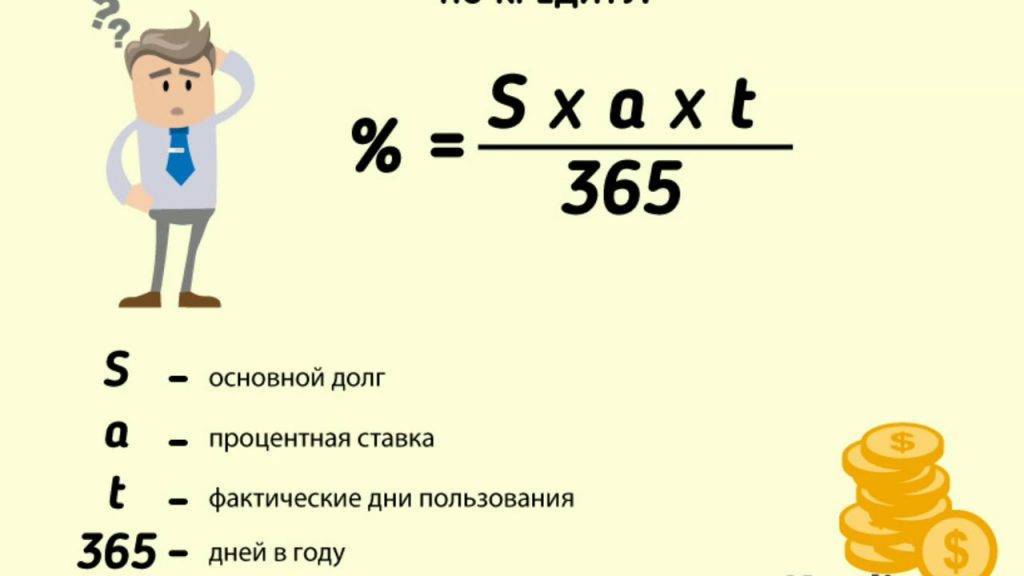

- Процентная сумма = (ООЗхПСхКДМ) / (100х365)

- Расшифруем составляющие формулы:

- ООЗ – остаток от основного займа.

- ПС – процентная ставка.

- КДМ – количество дней в месяце.

Вторая часть формулы – это произведение ста процентов на число дней в году.

В принципе, вычислить уровень переплаты по дифференцированной формуле несложно. Но если Вы хотите сэкономить собственное время, рациональнее использовать кредитный калькулятор в режиме онлайн. Программой всё рассчитывается по идентичной формуле, при этом итоговое значение окажется более точным.

Прямой (простой) процент

Эта схема применяется банками для депозитов, а ещё её активно используют микрофинансовые организации. Если вас интересует, как рассчитать проценты по займу или вкладу – вам однозначно пригодится формула простых процентов по кредитам.

Простой процент предполагает прибавление к каждому платежу процентов, рассчитанных от первоначальной суммы. Здесь вам даже не понадобится калькулятор, так как рассчитать сколько платить по кредиту с простым процентом можно на пальцах.

Пример расчета:

Предположим, вы взяли 1000 рублей под 12% годовых. Каждый месяц вы отдадите 12/12=1% от 1000, то есть – 10 рублей. Прибавьте часть основного долга 1000/12= 83 рубля. Итого платеж в месяц составит 93 рубля. Переплату рассчитать ещё проще: 93*12-1000 = 116 рублей.

Как правило, к займам применимы суточные проценты из-за их краткосрочной основы. Микрозайм рассчитывается просто: если вам назначена ставка 2% в день, то в конце срока нужно будет отдать:

Сумма основного долга + (сумма основного долга * 2% * кол-во дней).

Также легко подсчитать доход с депозита, оформленного на 12 месяцев. Положив 1000 под 20%, вы получите в конце срока 1200 рублей.

Как самому посчитать ежемесячный платеж

Формул расчета процентов по кредиту существует несколько.

Они зависят от схемы кредитования:

- Аннуитетные платежи. Данная схема предусматривает регулярные выплаты равными суммами на протяжении всего срока займа. Финансовая нагрузка на клиента распределена равномерно на весь период действия договора.

- Дифференцированные. Размер выплаты рассчитывается с учетом оставшейся задолженности. То есть в первые месяцы ежемесячный платеж большой, но с каждым периодом он постепенно уменьшается.

Различия между схемами заключаются в общей сумме переплаты. В случае использования аннуитета клиенты вернут банку больше денег.

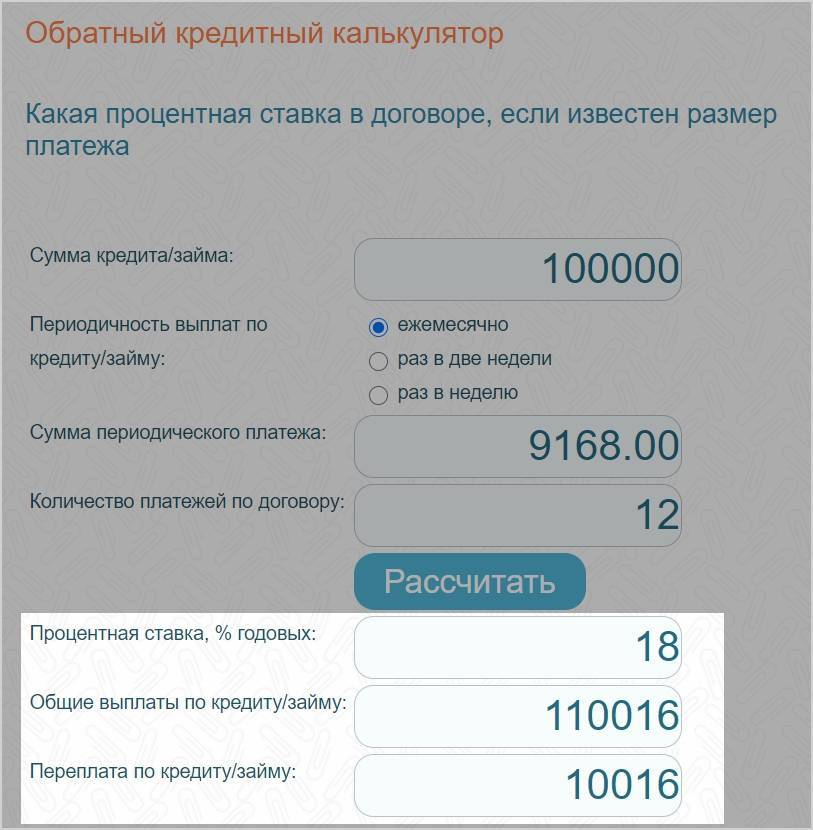

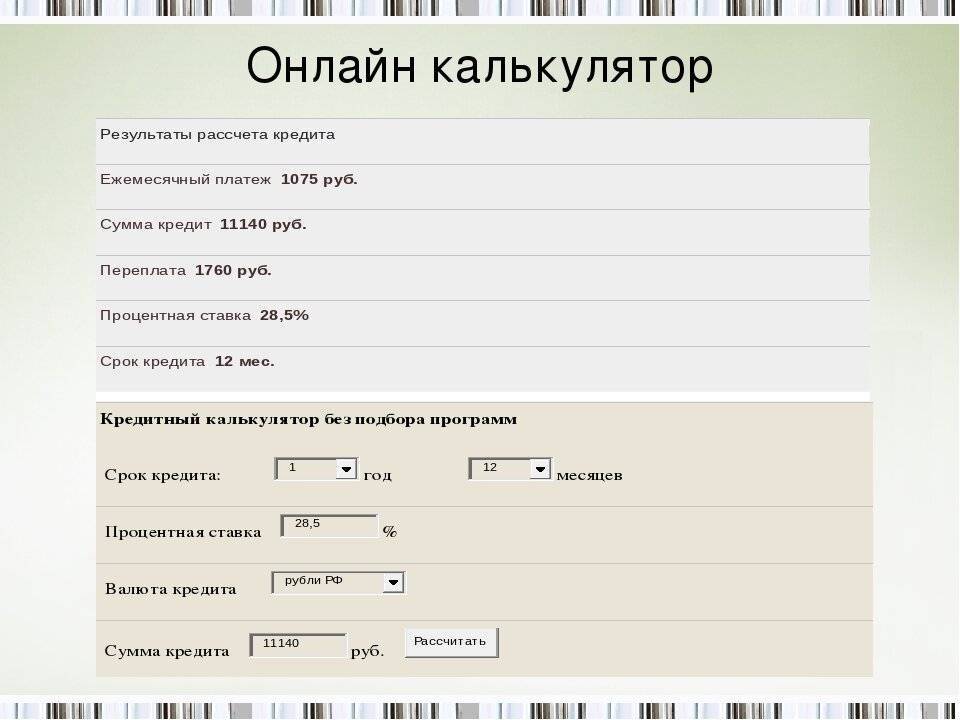

Без использования сложных формул рассчитать проценты по кредиту можно с помощью онлайн калькулятора. Такой сервис размещается на сайтах банков, а также многочисленных специализированных ресурсах.

Для выполнения расчета нужно вбить в форму такие данные:

- сумма и срок займа;

- процентная ставка;

- величина комиссий;

- размер аванса;

- дата начала кредитования;

- тип выплат (аннуитетные или дифференцированные).

Преимущество использования калькуляторов на сайтах банков в том, что в них уже вбиты тарифы по каждой конкретной программе. Это значительно облегчает расчет кредита. Чтобы сравнить условия разных программ, придется посетить несколько сайтов. Второе преимущество – это возможность выполнять множество расчетов быстро и без использования формул для расчета процентов по кредиту. В результате заемщик получает шанс выбрать выгодный вариант займа.

Примеры расчета вклада с простым процентом

Определим прибыль от депозита 100 000 рублей при размещении на разный срок.

Процентная ставка в этом примере не меняется, она равна 10% годовых, год не високосный.

Вклад, размещенный на 91 день, принесет прибыль:

П = 100 000*10*91/36500= 2493,15 рублей.

Вклад, размещенный на 180 дней, принесет прибыль:

П = 100 000*10*180/36500= 4931,51 рубль.

Ровно 10000 рублей в виде начисленных процентов по этому вкладу мы получим, если в не високосном году положим сто тысяч рублей на 365 дней, в этом случае проценты будут начислены именно за 365 дней.

Когда по условиям вклада применяется формула простого процента, начисленные деньги аккумулируются на другом счете. Их можно снимать, не затрагивая основную сумму.

Какие нужны переменные?

Многие заемщики не прочь самостоятельно посчитать, какой будет общая переплата по предлагаемому кредиту. Но часто, найдя формулу, им кажется, что расчет невероятно сложный, и на этом попытки узнать истину заканчиваются. Можно обратиться за расчетом в банк. Причем не за «рекламным», а за реальным, с учетом средней процентной ставки. Такой способ отнимает достаточно много времени, особенно, если нужно сравнить предложения нескольких финансовых учреждений.

Если потратить несколько минут и разобраться с переменными, каждому расчет покажется простым и «прозрачным». Для выяснения переплаты необходимо знать:

- точную сумму займа;

- годовую ставку;

- срок погашения;

- плату за страховку;

- размер комиссии за выдачу и обслуживание кредита;

- наличие льготного периода;

- схему погашения задолженности.

Расчет будет сильно зависеть от формы погашения займа

Важно понимать, как закрывается кредит – через аннуитетные или дифференцированные платежи. Выяснив все подробности и необходимые переменные, можно максимально точно подсчитать переплату по потенциальной ссуде

Подставив в формулу все данные, получится узнать как итоговую переплату по кредиту, так и сколько «лишних» денег вы будете отдавать в банк ежемесячно

Разберем пример расчета показателя при аннуитетной и дифференцированной схеме погашения займа, расскажем, на что стоит обратить внимание

Как произвести расчет процентов по кредиту?

Некоторые пользователи кредитных продуктов ошибочно предполагают, что посчитать проценты по кредиту самому сложно, но это не так. На самом деле, формула расчета процентов по кредиту напрямую связана с тем, какой вид платежа будет использован для погашения долга по кредиту:

- Дифференцированный платеж – ежемесячные выплаты по кредиту, размер которых уменьшается к даче окончания кредитного договора. В ежемесячный дифференцированный платеж входят сумма погашения тела кредита (основной долг) и проценты по кредиту, начисленные на оставшуюся сумму.

- Аннуитетный платеж – ежемесячные выплаты по кредиту, размер которых не меняется до окончания срока кредита. Но при аннуитетной схеме платежи вначале преимущественно идут в счет погашения процентов по кредиту, и в меньшей доле на тело кредита, и пропорция эта меняется уже ближе к концу кредитного договора.

Более наглядно отличия аннуитетных платежей от дифференцированных можно увидеть на вот этой схеме:

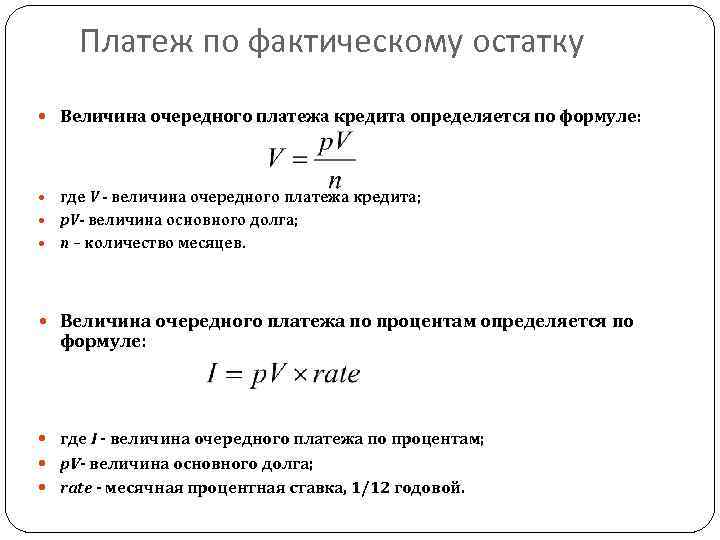

Дифференцированные платежи — применение второй схемы

Если аннуитетные платежи одинаковы в каждом месяце, то с дифференцированными дела обстоят иначе. С каждым месяцем выплаты по процентам в этой схеме уменьшаются, а вот долг делится на равномерные части.

Как рассчитывается этот платеж? Для начала рассчитываются ежемесячные выплаты по основному долгу. Для этого полученную в банке сумму нужно разделить на количество периодов погашения.

Для примера посчитаем ежемесячную сумму платежей для кредита на 100 000 рублей под 12% годовых на срок 1 год. Это будет 8 333,33 рубля.

Сумма платежа по процентам рассчитывается не совсем просто, ведь каждый месяц банку нужно платить по-разному. Для этого придется воспользоваться такой формулой:

I = (A — (k — 1) * A/n) * i/m,

где нужно указать такие данные:

I — ежемесячный платеж по процентам;

A — сумма, полученная в кредит;

k — месяц по счету;

n — общее количество периодов погашения кредита;

i — процентная ставка (в коэффициентах, в нашем случае — 12 / 100);

m — количество периодов погашения кредита в год.

Рассчитаем сумму платежа за первый месяц: (100 000 — 100 000 / 12) * 0, 12 /12 = 916, 6667 руб.

Итого за первый месяц выплаты по кредиту будут составлять 9249,9967 руб. За последний месяц нужно заплатить 8416,66 руб.

Как рассчитать переплату по кредиту в этом случае? Нужно узнать общую сумму платежа в каждом периоде и сложить. Затем из этого числа необходимо вычесть денежные средства, которые брались как банковский заем.

Как мы видим, сумму ежемесячного платежа банк уменьшает за счет того, что снижается оплата по процентной ставке. Обычно по такой схеме переплачивать приходится меньше.

Сложность состоит в том, что каждый ежемесячный платеж по процентам должен подсчитываться. Поэтому расчет потребительских кредитов по этой схеме лучше производить через онлайн-калькуляторы.

В чем преимущества такой схемы:

- Сумма по основному долгу будет быстрее погашена.

- Постепенное сокращение платежей.

- При досрочном погашении долга сокращается не только срок выплат, но и их размер.

- С учетом инфляции платежи по дифференцированной схеме будут еще меньше, чем по аннуитетной.

Конечно, такой способ не лишен и своих недостатков:

- Вы заметили, что рассчитывать самостоятельно плату на каждый месяц довольно сложно.

- Первоначальные платежи будут достаточно большими. Из-за этого такой вид займа считают прерогативой состоятельных людей.

- Не в каждом банке можно найти такую схему расчета. Это объясняется еще и маленькой ее популярностью у населения.

Ежемесячный платеж: считаем дальше

Сегодня банки, выдавая потребительские и ипотечные кредиты, применяют систему возврата займа, схему ануитентных платежей. Суть их заключается в следующем:

Так, по расчетам заемщик за 3 года должен возвратить банку 875 тысяч.

Исходя из того, что ануитентный – это ежемесячный платеж, для удобства переведем 3 года в месяцы – 12*3=36

Далее, ануитентный – значит пропорциональный, то есть 875 тыс. делим на 36 месяцев. Итог – 24 305.56.

Представленные выше расчеты наглядно иллюстрируют схему формирования стоимости кредитов, которая позволит примерно просчитать его полную стоимость.

Досрочное погашение

Практически каждого клиента интересует вопрос досрочного погашения кредита. Раньше банки составляли кредитные договора так, что при досрочном погашении взималась какая-либо комиссия или штраф за неустойку и прочее. Однако же теперь, в соответствии с законодательством все крупнейшие российские банки «разрешают» клиенту закрывать долг досрочно полностью или частично.

Итак, что же меняется при досрочном погашении кредита? Будет ли при этом меняться процент по кредиту и изменяться график ежемесячных платежей?

Как правило, при досрочном частичном погашении кредита процентная ставка, изначально прописанная в договоре, не меняется. После списания средств, возможно только изменение графика платежей (на сокращение срока или уменьшение ежемесячного платежа).

Если сравнить аннуитетную систему выплат и дифференцированную, то, однозначно, по последней – при частично досрочном погашении задолженности, клиент «выиграет» куда больше, нежели с аннуитетом. Так как досрочно спишется большая часть его основного долга, нежели проценты за пользование кредитными средствами.

К слову! Хочется заметить, что после частично досрочного погашения любого кредита, банковская программа автоматически меняет график платежей (причем ставка остается та же).

Многим кажется, что после данной операции наперед сумму ежемесячных платежей самостоятельно просчитать будет сложнее, чем при получении кредита изначально. Однако, это миф. Считается все ровно по тем же схемам. Только за вычетом уже погашенной задолженности. Напоминаем, что при дифференцированной системе клиент всегда экономит больше, чем при аннуитете, несмотря на его «удобность».

Заключение

Расходы по кредиту не ограничиваются только начисленными процентами.

При заключении кредита заемщику предлагается страховка, обычно в компании, имеющей связь с банком, иногда даже являющейся ее филиалом. Эта услуга предлагается добровольно-принудительной и может повлиять на получение одобрения от банка на выдачу кредита.

Кроме этого, имеется ряд дополнительных выплат, которые подразумевают оказание следующих услуг по этому кредиту:

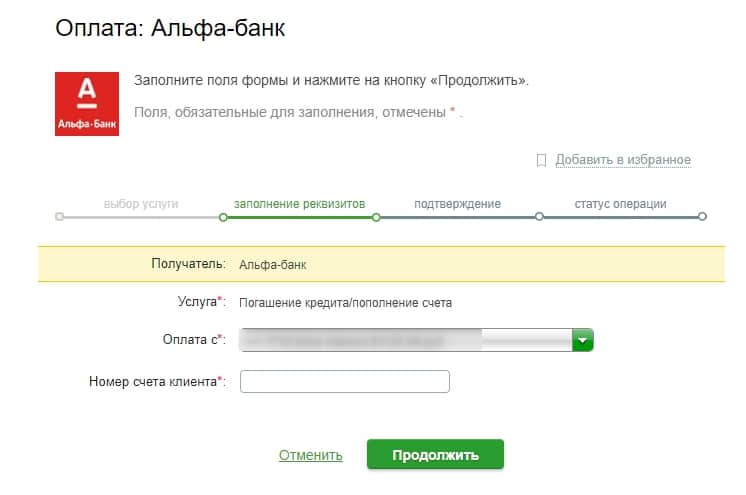

- обслуживание счета;

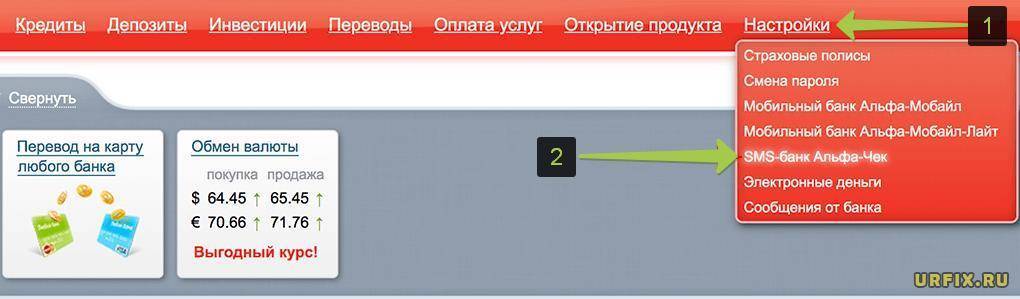

- мобильный банкинг;

- ряд иных единовременных комиссий.

Можно сказать, что простые проценты используются в случаях кредитов, где выплаты производятся аннуитетными платежами, которые менее выгодны клиенту. Поэтому, прежде чем брать кредит, следует реально оценить его потенциальную стоимость и взвесить все еще раз.