Как правильно расторгнуть кредитный договор с банком?

Чтобы всё выглядело юридически грамотно, заёмщику необходимо руководствоваться несколькими вариантами развития событий:

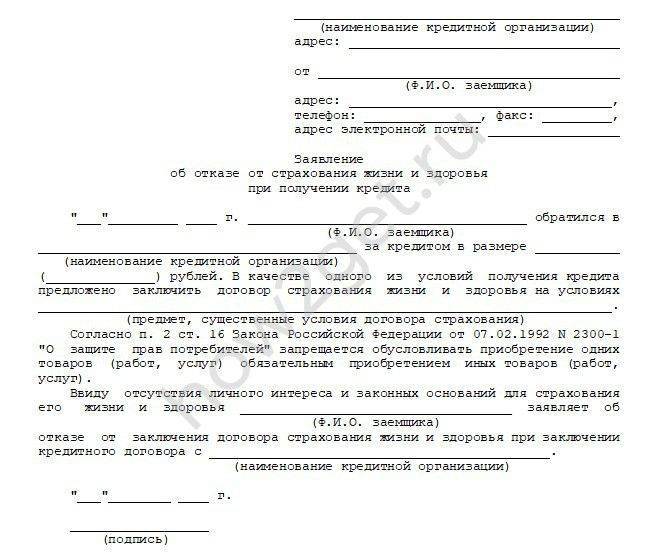

- Деньги вы ещё не успели получить на руки. Самый простой способ — вовремя отказаться. По закону договор пока не имеет полной силы и вступает в действие только по факту передачи средств от одной стороны к другой. От клиента потребуется написать соответствующее заявление, и всё – договор будет прекращён в автоматическом порядке. Справка! Причина, по которой инициировалось расторжение, не имеет значения. Указывать её в заявлении не нужно. Любые препятствия со стороны банка классифицируются как незаконные.

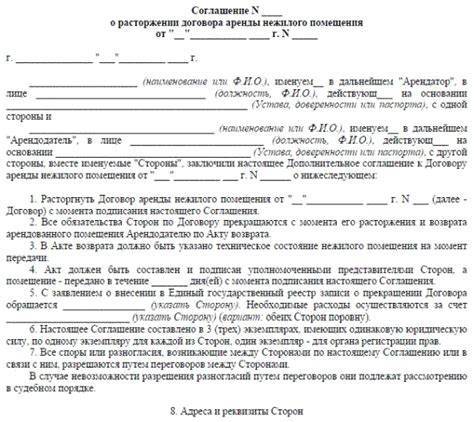

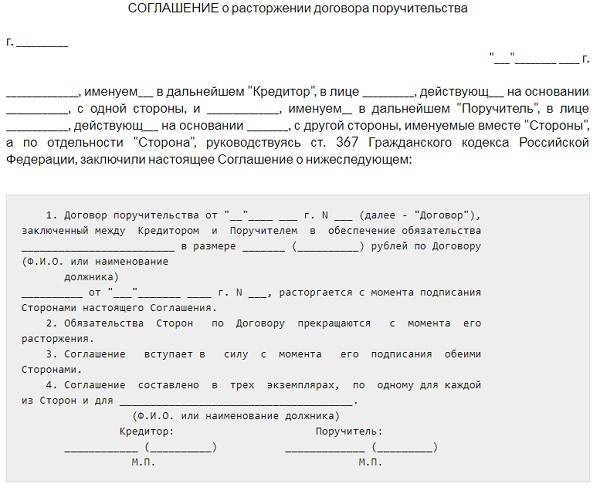

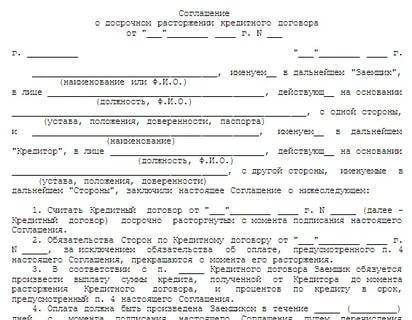

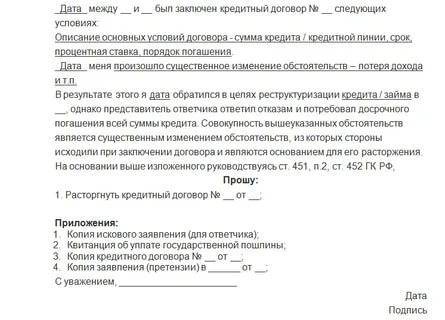

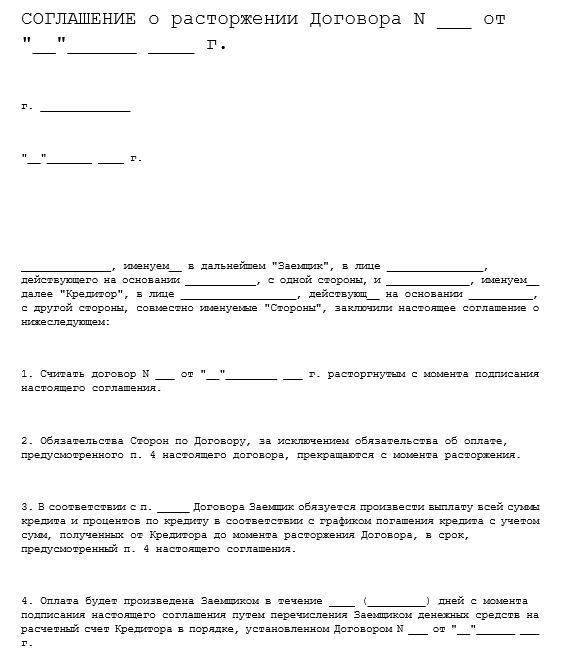

- Договорённость с кредитором достигнута, и деньги уже выданы. Если финансовая компания согласна обнулить сделку, то достаточно просто заявления. По итогам его рассмотрения руководство организации оформит дополнительное соглашение, где укажет оставшуюся к погашению сумму и сроки, когда нужно будет выполнить полный расчёт.

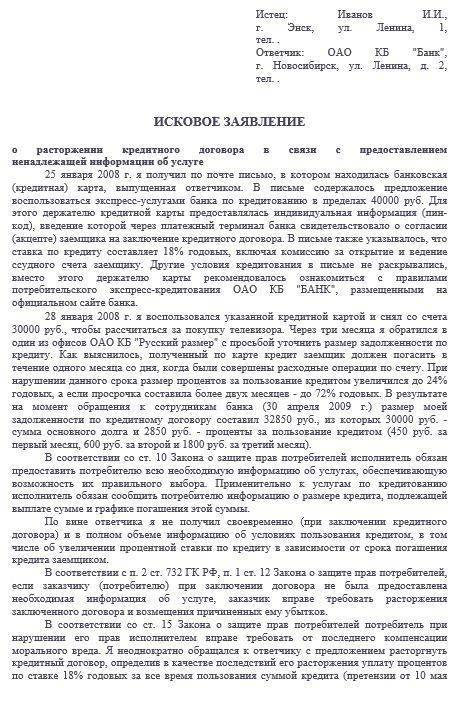

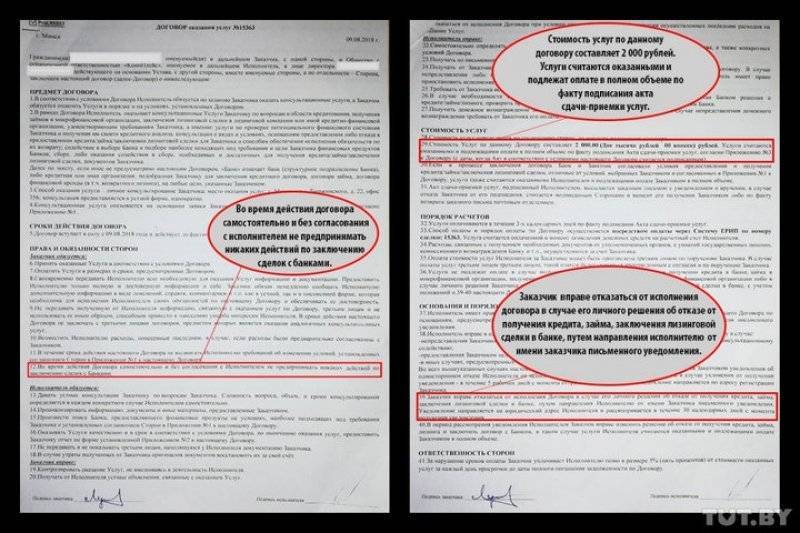

- Средства активно работают в пользу заёмщика, но банк препятствует расторжению соглашения. Можно порекомендовать написать исковое заявление, но перед этим необходимо заручиться официальным письменным отказом компании и только потом идти в суд. Независимо от того, в чью пользу он вынесет решение, вся затратная часть ляжет на плечи инициирующей стороны, то есть – должника. При этом судебные издержки составят немалую сумму. Дополнительно к исковому заявлению следует приложить пакет документов и обосновать мотивы своих действий таким образом, чтобы суд счёл их весомыми.

Процедура расторжения кредитного договора

Для более четкого понимания механизма одностороннего расторжения сделки между кредитором и заемщиком, распишем механизм прекращения кредитного договора от лица должника. Это необходимо сделать по следующим причинам:

- В большинстве случаев банк предоставляет заемщику такие условия кредитного договора, которые не оставляют выбора. Именно поэтому вероятность кардинального несоблюдения обязательств со стороны должника выше, чем со стороны заемщика.

- В банковских структурах на штате состоят грамотные юристы, имеющие высокие шансы осуществить процедуру расторжения кредитного договора в одностороннем порядке.

Итак, давайте разберемся, как расторгнуть кредитный договор с банком?

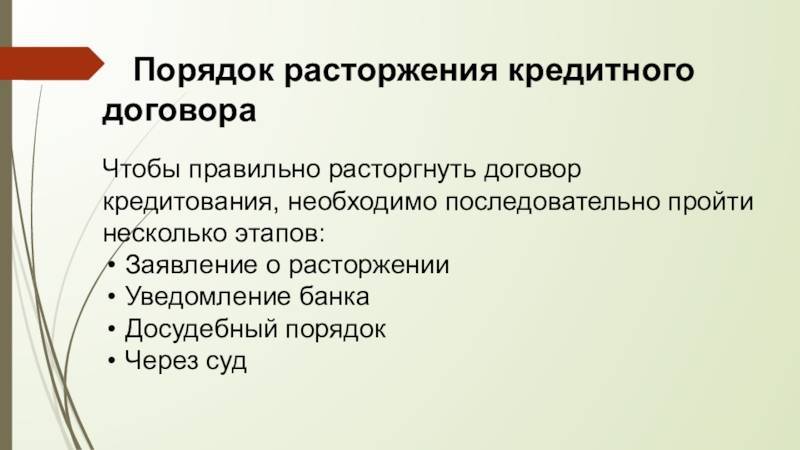

Нужно придерживаться следующей схемы:

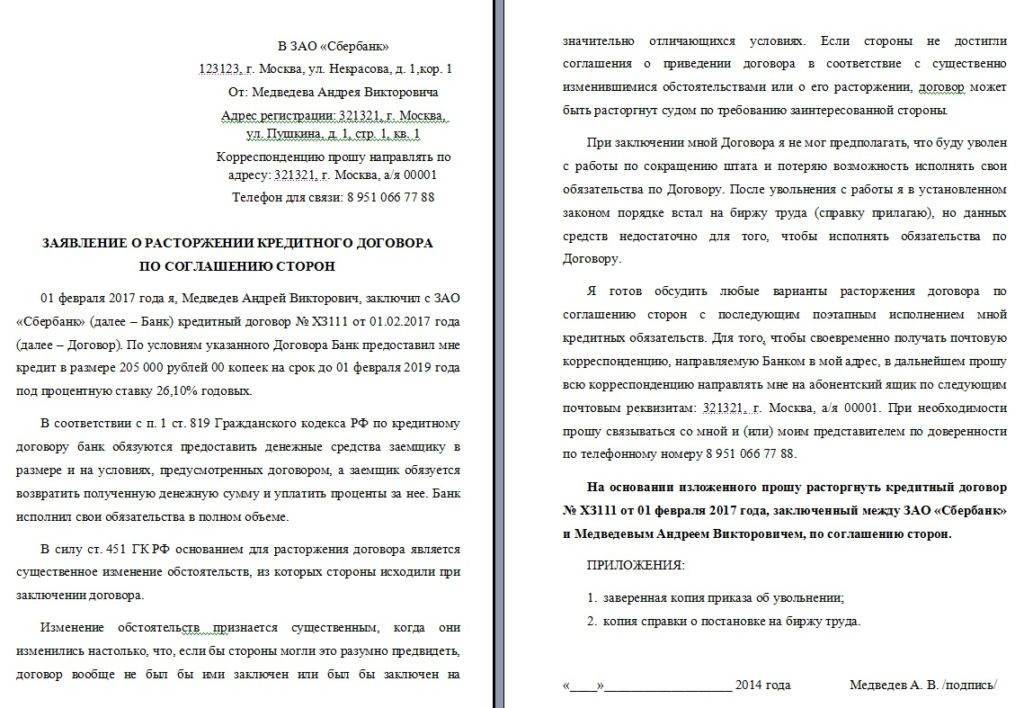

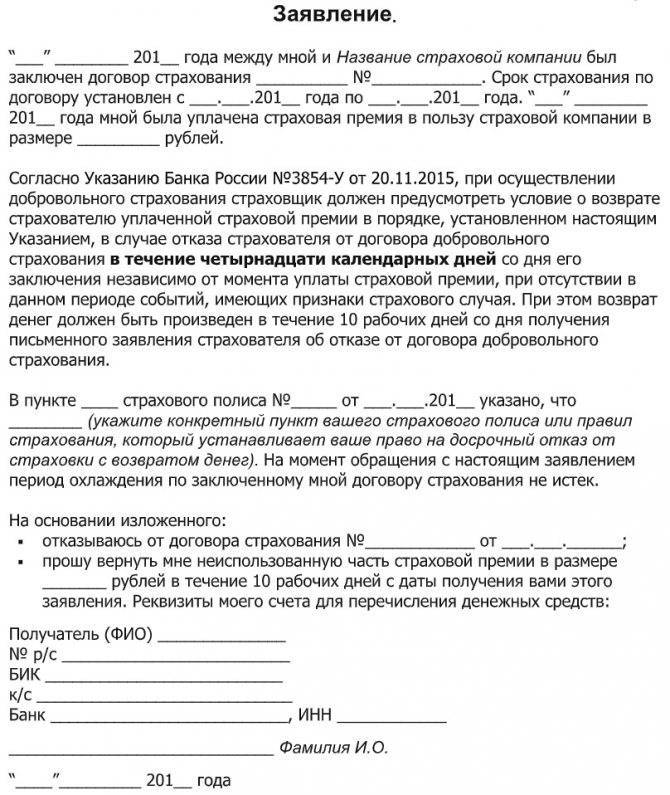

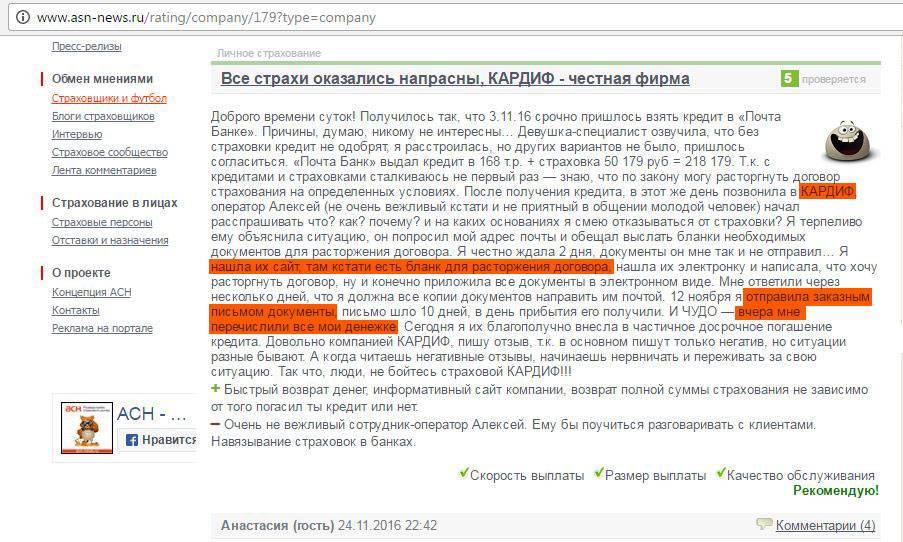

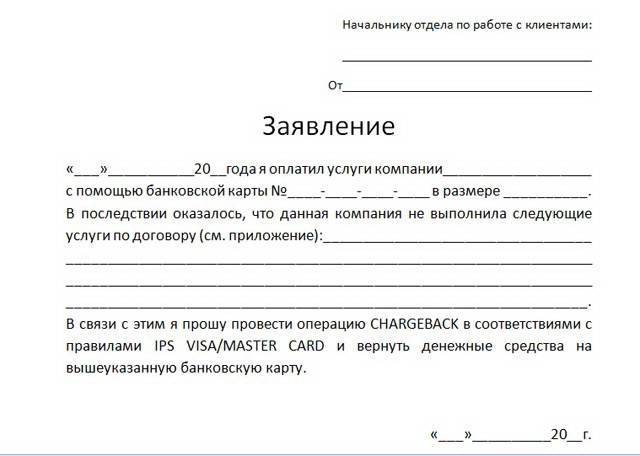

1. Первый этап расторжения кредитного договора – поездка в банк для написания заявления о расторжении кредитного договора. Чаще всего в банковских организациях имеются типовые бланки документа. Но будьте готовы к тому, что банковские служащие могут затягивать решение вопроса, поэтому не предоставят вам бланк заявления. В данной ситуации вы можете составить заявление от руки в свободной форме, четко прописав причины, которые вызвали желание расторгнуть соглашение по кредиту. Заявление следует отправить по почте в адрес банка заказным письмом с уведомлением. Когда уведомление вернется, это будет означать, что ваше заявление о расторжении было получено банком. В большинстве случаев события развиваются так:

- От банка поступит отказ;

- Вам не ответят на ваше заявление.

2. Второй этап расторжения договора – подача искового заявления в суд, расположенный в вашем районе. Для реализации этой цели, рекомендуем обратиться к опытному юристу, который грамотно составит документ. Несмотря на то, что в Интернете есть огромное количество образцов исковых заявлений, помните, что каждый иск требует индивидуального подхода, хотя на первый взгляд может показаться, что составить документ не сложно. Адвокат, учитывая обстоятельства вашего индивидуального случая и действующих положений закона, составит иск по всем правилам. К заявлению необходимо будет приложить:

- Копии по числу участников дела;

- Если в деле будет принимать участие представитель, то доверенность на представителя;

- Квитанция, что госпошлина была оплачена. В соответствии с пп. 3 п.1 ст. 333. 19 НК РФ, сумма госпошлины составляет 300 рублей;

Оригиналы документов, которые подтверждают описанные в заявлении обстоятельства, а также копии по числу участников дела. Это договор кредитования, выписка о движении денежных средств по счету, переписка должника с банком, обращение в банк с заявлением о расторжении кредитного договора и прочие доказательства, имеющие отношение к делу.

3. Третий самый важный этап – отстоять в судебном порядке свою позицию. Если обратиться к ст. 56 ГПК России, то там прописано, что каждый участник дела должен доказать в судебном органе власти те обстоятельства дела, которые он представил в качестве позиции своей правоты. Несмотря на то, что суды общей юрисдикции в качестве доказательной базы рассматривают показания свидетелей, к ним доверия будет меньше, чем к доказательствам в виде документов.

Как расторгнуть кредитный договор с банком?

Беспечность в оформлении кредитов порождает много проблем, среди которых – невыплата долга по оформленному договору кредитования. И если с этим вопросом у заемщика начинаются сложности, как один из вариантов рассматривается вопрос прекращения кредитных отношений с финансовым учреждением. Этот путь довольно сложный и не всегда удается достичь положительного результата. Реально ли расторгнуть кредитный договор с банком?

Расторжение договора по согласию сторон

Как свидетельствует практика, расторгнуть кредитный договор по желанию заемщика удается крайне редко. Если у клиента банка есть серьезная непогашенная задолженность по банковскому кредиту, шансы опускаются до нуля. Поэтому прежде чем идти в банк нужно изучить все возможные варианты.

Первым вариантом возможного расторжения кредитного договора с банковским учреждением может рассматриваться соглашение сторон. Но банк вряд ли согласится на такое завершение отношений. Для финучреждения этот способ является абсолютно не выгодным.

Но можно попытаться договориться с банком. Если сложившиеся у заемщика обстоятельства будут для банка вескими, он, возможно, рассмотрит этот вопрос в пользу клиента, так как есть вариант, что банк может вообще лишиться займа. Такой исход дела возможен, если заемщик собирается безвозвратно покинуть страну. Предъявив документы, подтверждающие выезд за границу, банк может пойти на расторжение договора кредитования по согласию сторон. Заемщик при этом предлагает списать ему штрафные санкции, пеню, и заплатить в банк только ту сумму, которая им была изначально взята.

Если заемщик покидает страну через пару дней, у банка нет возможности подать на клиента в суд с требованием запретить выезд гражданина. При таких условиях финансовое учреждение с большой вероятностью пойдет на условия должника.

Вариант с договоренностью по такой схеме все же маловероятен, так как должник просто уедет и снимет с себя обязательства по оплате долга самостоятельно, оставив банк вообще ни с чем. Можно надеяться, что хотя бы пару процентов заемщиков попробуют уладить вопросы с банком перед тем, как уехать навсегда.

Что делать, если банк не хочет расторгать договор кредитования?

Если кредитная организация, которой также является банк, не желает добровольно расторгать договор кредита, нужно обращаться в суд. В судебном порядке реализовать эту непростую задачу можно, хоть и очень непросто.

Чтобы отстаивать свои интересы по расторжению кредитного договора в суде, нужно заплатить государственную пошлину и подать исковое заявление в суд своего района о расторжении договора с банковским учреждением.

Вынесение положительного для заемщика решения суда можно ожидать только в случае, если есть на то серьезные основания. Расторжение кредитного договора чаще всего бывает возможным, если банк серьезно нарушил его условия. Такое на практике часто случается, поэтому шансы все же у заемщика есть.

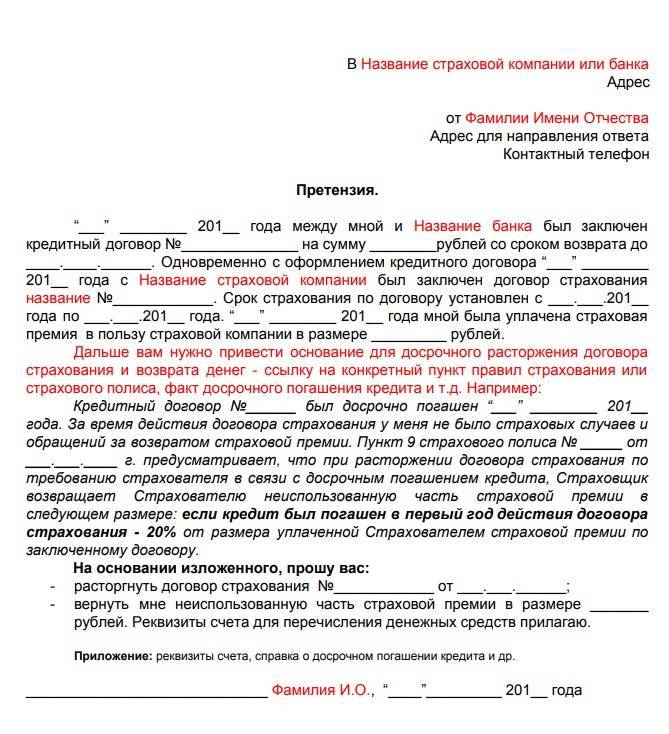

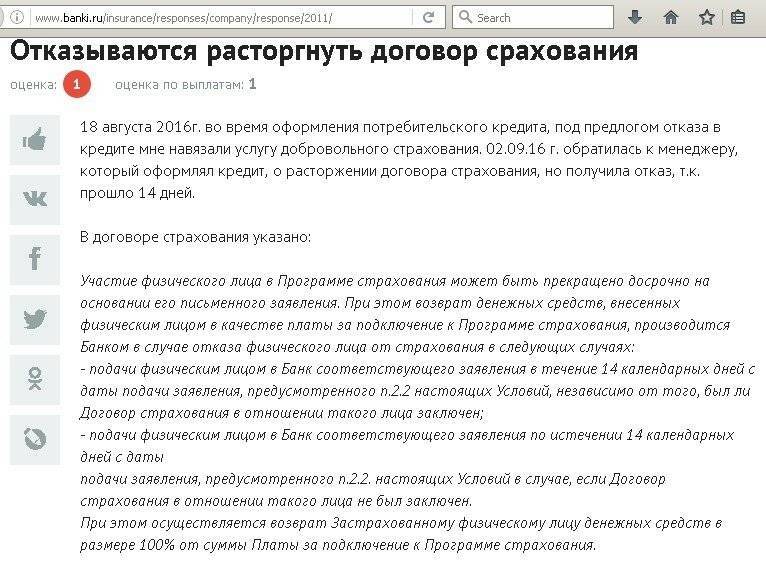

Как расторгнуть кредитный договор и получить компенсацию с банка

Прежде чем идти в суд с исковым заявлением о расторжении договора кредита, нужно направить заявление в письменном виде в банковское учреждение, и предложить расторжение договора по соглашению сторон. У банка есть 30 дней для того чтобы принять решение по этому вопросу. Если он не даст своего согласия на расторжение договора кредитования, можно идти в суд и писать исковое заявление. К нему нужно прикрепить копию заявления, которое заемщик подавал в банк. Оно должно быть заверено печатью. Банк должен предоставить заемщику официальный отказ от расторжения договора. Этот документ также нужно приложить к исковому заявлению. Но это еще не гарантия, что заемщик выиграет суд. Очень редко суд принимает положительное для заемщика решение по подобным делам.

Расторжение договора кредитования возможно, но не нужно забывать, что это не избавит должника погашать задолженность по кредиту. Можно добиться в суде отмены начисления процентов в дальнейшем. Если штрафы и пеня были начислены банком незаконно, суд освободит заемщика и от них. Но основная сумма останется за должником, и кроме него никто его долг погашать не будет. В любом случае, вернуть долг придется заемщику.

Расторжение договорных отношений через гражданский суд

Если банк не желает идти навстречу заемщику, то в соответствии с Гражданским кодексом, заемщику вполне реально расторгнуть кредитный договор через суд

Для этого нужно составить исковое обращение, оплатить государственную пошлину в размере 200 рублей, собрать информационные и доказательные документы, передать документы в судебные органы. Суд рассмотрит заявление, если:

- с банком не удалось договориться о добровольном урегулировании ситуации;

- в течение 30 дней с момента обращения заявитель не получил ответ от кредитной организации.

Основаниями для судебного разбирательства являются нарушения условий, которые зафиксированы в договоре кредитования. Причем они могут быть нарушены, как заемщиком, так и банком. Кроме нарушений, причинами могут быть и другие обстоятельства:

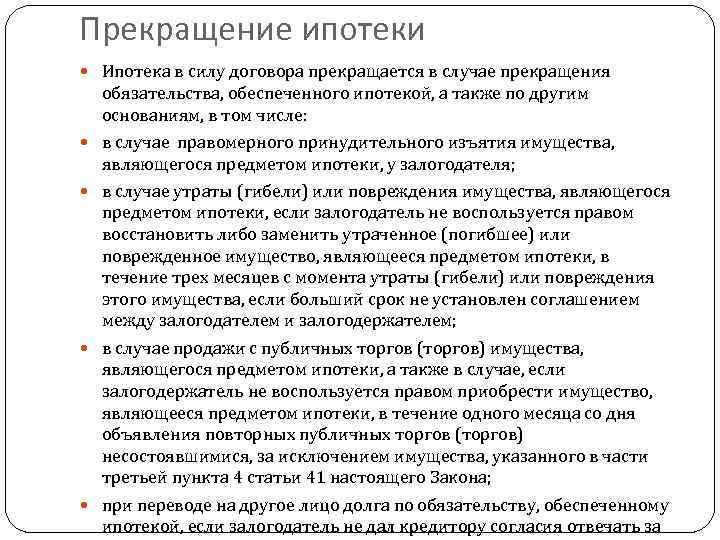

- Уничтожен объект залога — ипотечный кредитный договор стал неактуальным, так как произошел пожар в доме или оказалось повреждено транспортное средство, приобретенное по автокредиту;

- целевой заем клиент использовал не по назначению, например,кредит был на образование, но на эти средства заемщик купил машину;

- платежи потребительского кредита производились не в тех размерах, как это указано в договоре;

- банк незаконно применил штрафы, комиссии, пени, которые не предусмотрены кредитным договором;

- произошла потеря заемщиком возможности получать доход;

- клиент утратил вследствие болезни или травмы трудоспособность, и в результате не может платить взносы по кредиту.

Наступающие последствия

Расторжение договора займа — это определённое юридическое действие, которое несёт за собой некие последствия.

| Прекращение всех обязательств | которые были взяты на себя участниками ранее, при заключении договора |

| Обязательства могут остаться и прежними | если будут меняться только условия |

| Ни одна из сторон не может требовать от другой выполнения каких-либо обязательств | если они прошли через процедуру разрыва |

| Если один из участников | несёт материальные убытки, по причине досрочного прекращения действия соглашения, то он может требовать их возмещения в судебном порядке |

Поэтому нужно подходить к этому вопросу довольно грамотно, особенно, если предстоит судебное заседание.

Это может производиться банком на законных и незаконных основаниях. Согласно статье 425 Гражданского Кодекса, после окончания действия документальной сделки стороны не освобождаются от ответственности при нарушениях. Могут быть нарушены договорные условия сроков возврата займа.

В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте. через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Особенности расторжения кредитного договора по ипотеке

Ипотека является кредитом со строго целевым назначением – приобретением жилья в собственность заемщика. Поэтому на ипотеку распространяются общие правила о досрочном прекращении договорных обязательств.

Если вы досрочно выплачиваете всю сумму по ипотеке с процентами, то происходит исполнение, а не расторжение договора. В этом случае с квартиры снимается залог, а заемщик сможет распоряжаться своей недвижимостью без ограничений.

Также можно договориться банком о продаже заложенной квартиры, чтобы закрыть ипотеку. В этом случае банк даст согласие на продажу только при условии, что деньги по сделку будут перечислены на кредитный счет и направлены на погашение ипотеки. Остаток средств от продажи останется у заемщика.

Как расторгнуть договор после получения денежных средств на руки

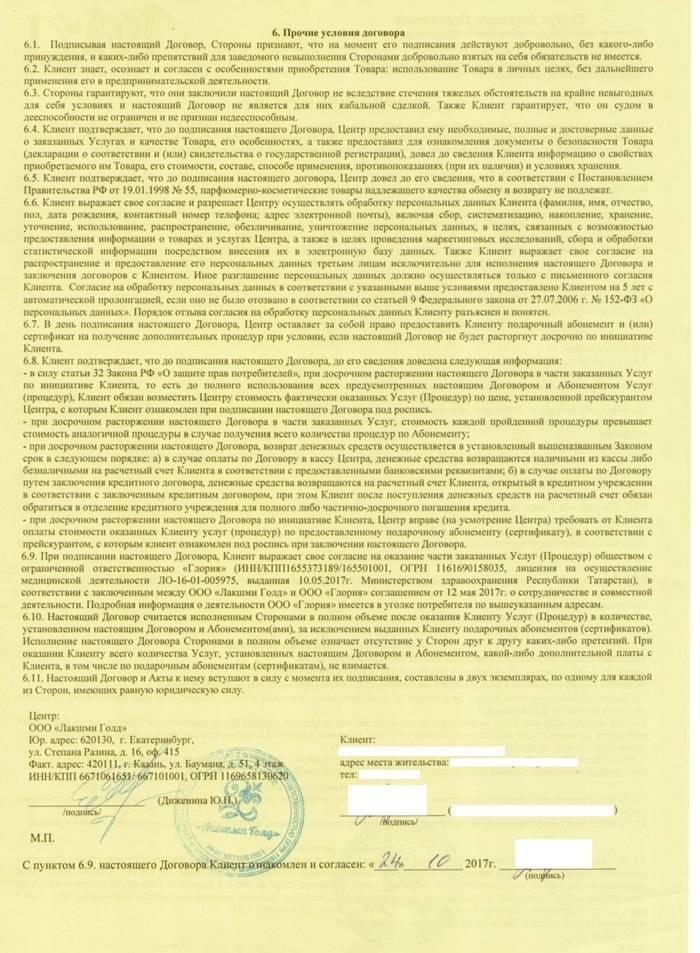

Расторжение экспресс кредита, при котором предметом договора является не товар, а денежные средства, процедура, требующая особого внимания.

Для того чтобы расторгнуть договор после получения кредита, и при этом не оплатить банку ни копейки, нужна не только веская причина, но и огромное терпение.

Если, например, причиной отказа от кредита, будет являться то, что сотрудник банка умышленно скрыл от клиента итоговую сумму переплаты, то расторгнуть договор будет крайне сложно. Все дело в том, что клиент должен доказать, что сотрудник банка ввел в заблуждение. А это непросто. Тем более, что судебные разбирательства могут затянуться на долгие месяцы, а за это время могут набежать, как проценты, так и штрафы и неустойки.

Принимая во внимание эти факты, при желании отказаться от кредитования после получения денежных средств, клиенту нужно:

- Как можно быстрее обратиться в кредитное учреждение, с написанием соответствующего заявления;

- Решить проблему с банком мирным путем.

Обычно банки оформляют такие процедуры, никак отказ, а как досрочное погашение кредита. При этом клиенту будет необходимо оплатить проценты за каждый день «пользования» займом.

Стоит отметить, что досрочное погашение возможно на основаниях, прописанных в кредитном договоре. Многие банки допускают его по истечении нескольких месяцев. Соответственно, при отказе от кредита, клиенту придется оплатить проценты за это время. Поэтому подписывать кредитный договор стоит после его детального изучения.

Этапы расторжения кредитного договора

Кредитный договор, может быть, расторгнут как заемщиком, так и самим банком. Что касается самого кредитного учреждения, то ему естественно в этом вопросе намного легче. Ведь договор составлялся штатными юристами, которые знают все нюансы, и имеют опыт в решении таких вопросов.

Банк уведомит клиента, и предложит ему согласиться с условиями расторжения договора добровольно либо через суд.

Для того чтобы расторгнуть кредитный договор, клиенту потребуется осуществить ряд действий представленных в таблице ниже.

№ п/п

Этап

Примечание

1

Оповестить банк

На этом этапе очень важно учесть время. Чем раньше клиент

оповестит банк, тем выше будут шансы получить положительное

решение банка.

2

Написать соответствующее заявление

В документе нужно указать причину, а так же подробно

описать ситуацию, при которой необходим отказ от кредита.

3

Ожидать ответа банка

На адрес клиента должно прийти письмо от финансовой

организации с ответом на заявление

Он может быть как

положительным, так и отрицательным. В любом случае банк

предложит ряд действий для урегулирования вопроса.

4

Уведомить банк

После получения письма, требуется уведомить банк о

согласии, или несогласии с предложенным планом действий.

Стоит отметить, что расторжение кредитного договора лучше всего осуществить мирным путем. Банк при необходимости сможет пойти на уступки, и рассмотрит возникшие вопросы в индивидуальном порядке.

Завершенные дела

Все судебные дела размещены с согласия должников

А66-1601/2021

Было долга – 1 644 781 руб.

Тверь

Завершено:

15.08.2021

Этапы:

02.09.2020

Поступило в работу

25.09.2020

Подача заявления

29.07.2021

Признан банкротом

Списано долга:

1 644 781 руб.

А40-40352/21-109-121

Было долга – 1 563 338 руб.

Москва

Завершено:

14.10.2021

Этапы:

24.03.2021

Поступило в работу

01.04.2021

Подача заявления

28.09.2021

Признан банкротом

Списано долга:

1 563 338 руб.

А40-112778/2020

Было долга – 2 193 951 руб.

Москва

Завершено:

08.06.2021

Этапы:

26.06.2020

Поступило в работу

07.07.2020

Подача заявления

17.09.2020

Признан банкротом

Списано долга:

2 193 951 руб.

А03-13399/2020

Было долга – 668 224 руб.

Алтайский край

Завершено:

01.06.2021

Этапы:

16.09.2020

Поступило в работу

29.09.2020

Подача заявления

29.10.2020

Признан банкротом

Списано долга:

668 224 руб.

А68-12994/2019

Было долга – 3 795 671 руб.

Тульская область

Завершено:

02.04.2021

Этапы:

24.10.2019

Поступило в работу

05.11.2019

Подача заявления

29.01.2020

Признан банкротом

Списано долга:

3 795 671 руб.

А32-12808/2020

Было долга – 346 572 руб.

Краснодарский край

Завершено:

07.04.2021

Этапы:

01.04.2020

Поступило в работу

13.04.2020

Подача заявления

03.06.2020

Признан банкротом

Списано долга:

346 572 руб.

А40-223737/2019

Было долга – 1 977 521 руб.

Москва

Завершено:

01.04.2021

Этапы:

19.08.2019

Поступило в работу

02.09.2019

Подача заявления

05.11.2019

Признан банкротом

Списано долга:

1 977 521 руб.

А56-48616/2020

Было долга – 762 797 руб.

Санкт-Петербург

Завершено:

02.04.2021

Этапы:

07.06.2020

Поступило в работу

22.06.2020

Подача заявления

25.07.2020

Признан банкротом

Списано долга:

762 797 руб.

А40-1677/2020

Было долга – 732 454 руб.

Москва

Завершено:

26.03.2021

Этапы:

30.12.2019

Поступило в работу

17.01.2020

Подача заявления

05.06.2020

Признан банкротом

Списано долга:

732 454 руб.

А40-113915/2020

Было долга – 534 425 руб.

Москва

Завершено:

22.03.2021

Этапы:

25.06.2020

Поступило в работу

10.07.2020

Подача заявления

10.09.2020

Признан банкротом

Списано долга:

534 425 руб.

А40-61775/2020

Было долга – 4 142 050 руб.

Москва

Завершено:

22.03.2021

Этапы:

02.04.2020

Поступило в работу

14.04.2020

Подача заявления

28.07.2020

Признан банкротом

Списано долга:

4 142 050 руб.

А40-106783/2020

Было долга – 357 070 руб.

Москва

Завершено:

18.03.2021

Этапы:

21.06.2020

Поступило в работу

06.07.2020

Подача заявления

01.10.2020

Признан банкротом

Списано долга:

357 070 руб.

А32-54260/2019

Было долга – 871 990 руб.

Краснодарский край

Завершено:

15.03.2021

Этапы:

10.11.2019

Поступило в работу

22.11.2019

Подача заявления

05.02.2020

Признан банкротом

Списано долга:

871 990 руб.

А40-93113/2020

Было долга – 1 156 298 руб.

Москва

Завершено:

11.03.2021

Этапы:

18.05.2020

Поступило в работу

09.06.2020

Подача заявления

31.08.2020

Признан банкротом

Списано долга:

1 156 298 руб.

А40-57695/2020

Было долга – 876 526 руб.

Москва

Завершено:

04.03.2021

Этапы:

13.03.2020

Поступило в работу

26.03.2020

Подача заявления

09.06.2020

Признан банкротом

Списано долга:

876 526 руб.

А40-86385/2020

Было долга – 3 428 453 руб.

Москва

Завершено:

01.03.2021

Этапы:

12.05.2020

Поступило в работу

27.05.2020

Подача заявления

24.08.2020

Признан банкротом

Списано долга:

3 428 453 руб.

А70-11989/2019

Было долга – 879 202 руб.

Тюменская область

Завершено:

09.03.2021

Этапы:

01.07.2019

Поступило в работу

12.07.2019

Подача заявления

04.09.2019

Признан банкротом

Списано долга:

879 202 руб.

А66-4236/2020

Было долга – 628 134 руб

Тверская область

Завершено:

04.03.2021

Этапы:

01.04.2020

Поступило в работу

09.04.2020

Подача заявления

28.05.2020

Признан банкротом

Списано долга:

628 134 руб.

А60-16037/2020

Было долга – 645 455 руб.

Свердловская область

Завершено:

26.02.2021

Этапы:

02.04.2020

Поступило в работу

17.04.2020

Подача заявления

10.07.2020

Признан банкротом

Списано долга:

645 455 руб.

А75-9102/2020

Было долга – 1 061 170 руб.

Ханты-Мансийский Автономный округ

Завершено:

18.02.2021

Этапы:

03.06.2020

Поступило в работу

19.06.2020

Подача заявления

17.07.2020

Признан банкротом

Списано долга:

1 061 170 руб.

Посмотреть все

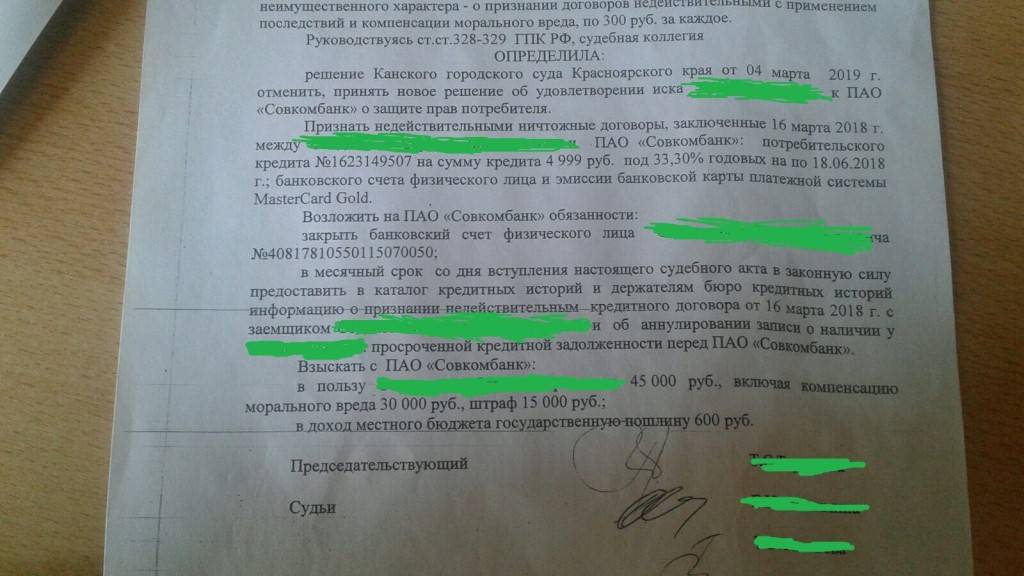

Расторжение кредитного договора с банком — судебная практика

К сожалению, судебная практика в подавляющем большинстве ситуаций работает не в пользу инициатора расторжения договорных обязательств с банком по факту взятия кредита

За многолетний опыт рассмотрения таких исков суды очень редко принимали во внимание обстоятельства, которые вынудили заёмщика принять такое решение, не причисляя их к категории форс-мажорных. Временная потеря работы, наличие несовершеннолетних иждивенцев, и прочие причины на решение суда практически никогда не влияют – все проценты и комиссии придётся заплатить полностью

Последствиями таких судебных вердиктов были значительные штрафные санкции и пеня, а сам поступок ответчика причислялся к категории нарушений гражданско-правовой направленности. Что касается банков, то их иски удовлетворяются более чем в 87% случаев, так как должник не исполняет в полной мере свои договорные обязательства, чего нельзя сказать о кредиторе.

Случаи, когда человек, не смотря на вынесенное решение, сознательно уклоняется от погашения долга или возврата процентов по ставке, принимают уголовную окраску. Доводить дело до такой ситуации крайне нежелательно.

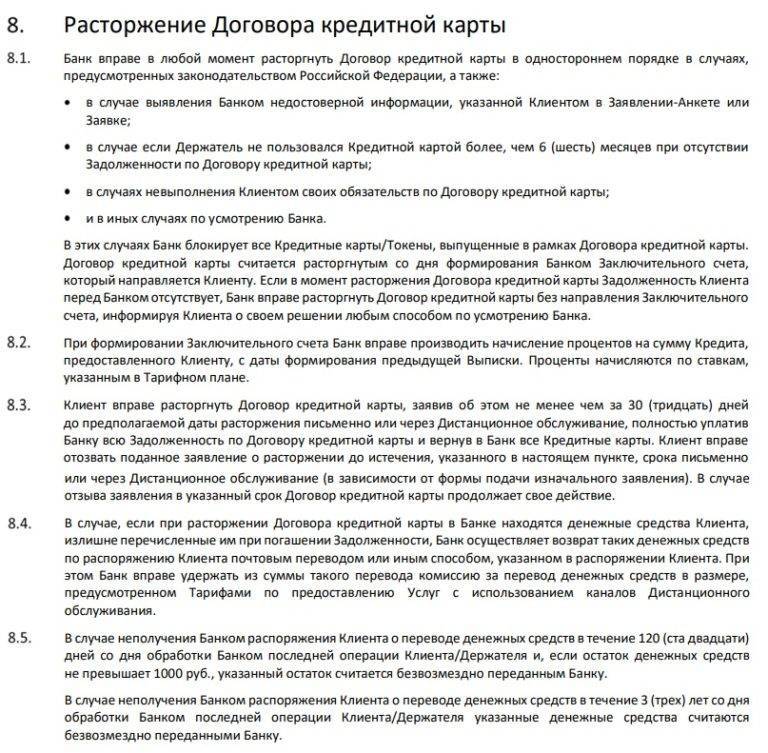

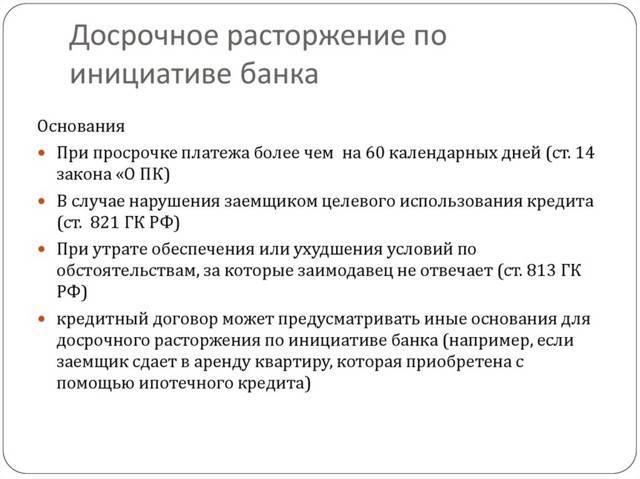

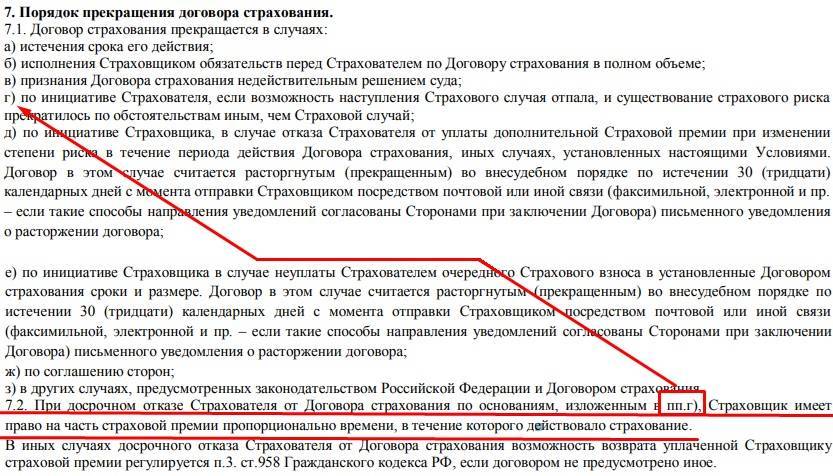

Может ли банк расторгнуть досрочно договор

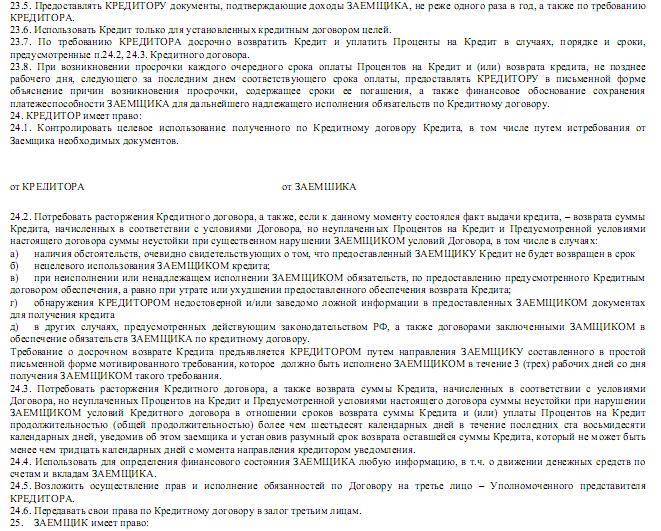

Досрочное расторжение кредитного договора происходит в случае, если заемщик не исполняет взятых на себя долговых обязательств или нарушает иное условие, прописанное в договоре кредита. Иным существенным условием может выступать изменение места жительства либо смена официального места работы, о чем кредитор не был своевременно уведомлен.

Обратите внимание! Банк письменно должен известить заемщика о досрочном расторжении договора и указать причины таких действий, ссылаясь на статью в договоре кредитования для требования о досрочном погашении долга по кредиту. Право требования досрочного погашения кредиторской задолженности регулируют Федеральный закон «О потребительском кредите (займе)» № 353-ФЗ от 21.12.2013 г

и ст. 811 ГК РФ, гласящие, что в случае если заемщик нарушал условия договора кредитования более чем на 60 дней из 180, кредитор вправе требовать досрочного погашения кредиторской задолженности с учетом причитающихся процентов и расторгнуть досрочно такой договор, уведомив письменно об этом должника. Должнику при этом дается срок на погашение долга по кредиту, который не может превышать 10 дней со дня получения уведомления от кредитора

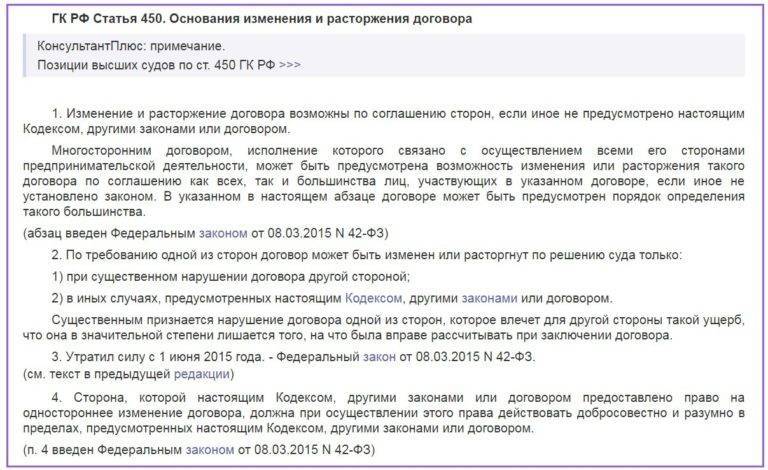

Важно знать, что само такое уведомление не является расторжением договора банком в одностороннем порядке по смыслу п. 3 ст

450 ГК РФ

Право требования досрочного погашения кредиторской задолженности регулируют Федеральный закон «О потребительском кредите (займе)» № 353-ФЗ от 21.12.2013 г. и ст. 811 ГК РФ, гласящие, что в случае если заемщик нарушал условия договора кредитования более чем на 60 дней из 180, кредитор вправе требовать досрочного погашения кредиторской задолженности с учетом причитающихся процентов и расторгнуть досрочно такой договор, уведомив письменно об этом должника. Должнику при этом дается срок на погашение долга по кредиту, который не может превышать 10 дней со дня получения уведомления от кредитора

Важно знать, что само такое уведомление не является расторжением договора банком в одностороннем порядке по смыслу п. 3 ст

450 ГК РФ.

Если же должник не исполнит требования кредитора в установленный срок, последний вправе обратиться в суд о принудительном взыскании задолженности по кредиту с учетом штрафов, пени и начисленных процентов. Но меры о принудительном взыскании неустойки и процентов не могут быть применены к должнику, если он производил выплаты по последнему графику платежей с соблюдением указанных в договоре сроков.

Таким образом, закон позволяет банку досрочно расторгнуть договор кредитования, но с условием, что финансовое положение заемщика не ухудшилось по сравнению со временем, когда был заключен договор, а только по указанным причинам.

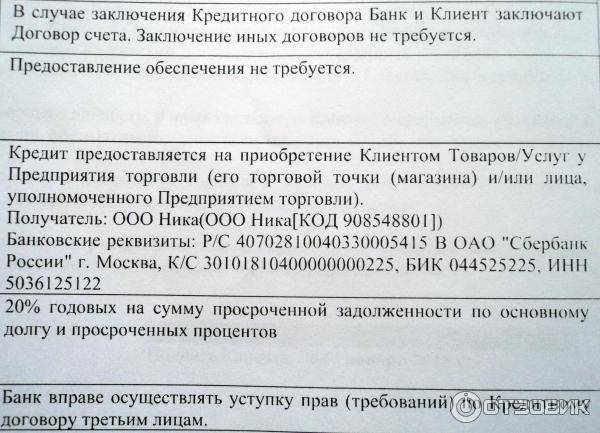

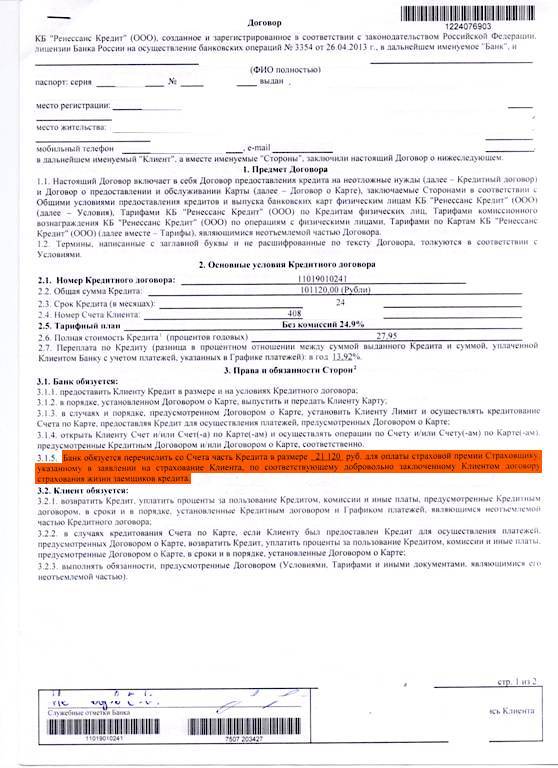

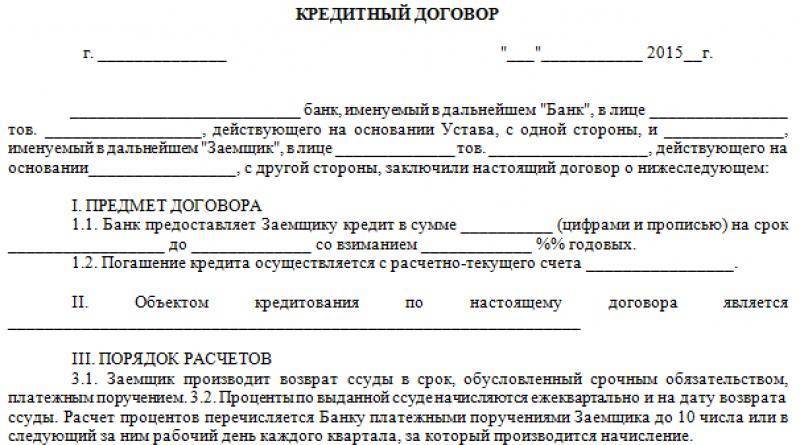

Основные понятия

Кредитный договор представляет собой документально оформленную договоренность между банком, предоставляющим заемные средства, и субъектом, который берет их в долг. По условиям данного документа, кредитор обязуется выдать указанную сумму, а заемщик — возвратить денежные средства в условленный срок. Также, помимо упомянутой суммы, гражданин берет на себя обязательства выплатить комиссию банку за период пользования средствами.

Договор составляется в письменной форме. Подписывать его должны обе стороны. Если же договор составлялся в устной форме, то его следует сразу признать недействительным из-за несоблюдения правил оформления.

Что должно быть указано в договоре, чтобы его признали действительным:

- конкретная сумма денежных средств;

- точный срок, на который выдан заем;

- порядок выплаты долга;

- размер годовой ставки;

- документы, подтверждающие платежеспособность заемщика.

Такие условия банк выдвигает заемщику. От кредитора зависит все: в какой срок к нему должна вернуться задолженность, размер ставки и прочее.

Что делать, если банк отказал заемщику в кредите? Можно попробовать обратиться к другому кредитору. Или остаться с тем же заимодавцем и оформить заявку на меньшую сумму. Это возможный вариант для людей, заработная плата которых не позволяет брать внушительный заем. Если же и при меньшем запросе банк отказывает в кредите, то стоит задуматься о более высокооплачиваемой работе. Также банки могут отказать в кредите при негативной истории выплат прежних задолженностей.

Гражданину можно отказаться от кредита, предварительно оповестив об этом кредитора до момента получения денежных средств. Предметом кредитного договора могут быть исключительно деньги, выданные на конкретную покупку или на нецелевое использование. Чаще всего для выдачи средств заемщику кредитор использует расчет в безналичной форме через банковский счет.

Что нужно учесть при расторжении кредитного договора

Кредитный договор – это документ, заключенный с финансовой организацией, говорящий о том, что перед заемщиком возникают обязательства. Оформить отказ, расторгнуть или признать такой документ недействительным крайне сложно. По одной простой причине – в банках работает целый отдел опытных юристов, которые и создают условия договоров.

К сожалению, в практике не так много случаев, когда суд принял сторону заемщиков. Потому, что другой стороной при подписании договоров являются обычные люди, которые не могут знать всех тонкостей законодательства

Следовательно, к такому мероприятию как оформление кредита лучше относиться с осторожностью

Если же возникла ситуация при которой требуется расторгнуть договор с банком, то заемщику нужно учесть некоторые моменты:

- Не стоит откладывать визит в офис банка на потом. Лучше всего уведомить банк о необходимости отказа в день кредитования. Это позволит сохранить клиенту значительные суммы денег;

- Отказ и расторжение договора будет происходить строго по условиям, оговоренным в самом документе. Поэтому следует изучить этот пункт еще до посещения офиса банка;

- Урегулировать спорные вопросы с банком мирным путем. Иногда стоит согласиться с предложениями банков для того, чтобы сохранить не только нервы, но и дружеские отношения. Такой подход положительно скажется в будущем;

- Внимательно изучить договор еще до его подписания. Сотрудники не могут обязать клиента подписывать документ здесь и сейчас. При необходимости можно взять один экземпляр домой. Такой шаг позволит подчеркнуть важные моменты, задать дополнительные вопросы.

Следует отметить, что оформление кредита – это не только возможность приобрести желаемую вещь сразу, но и взвешенный и продуманный шаг. Только объективная оценка ситуации сможет избавить от возможных неприятностей при отказе от кредитования.

Судебная практика

Исковые требования заемщиков удовлетворяются крайне редко, и в основном решения принимаются в интересах обеих сторон. Максимум, чего удается добиться – это отсрочки или рассрочки по платежам.

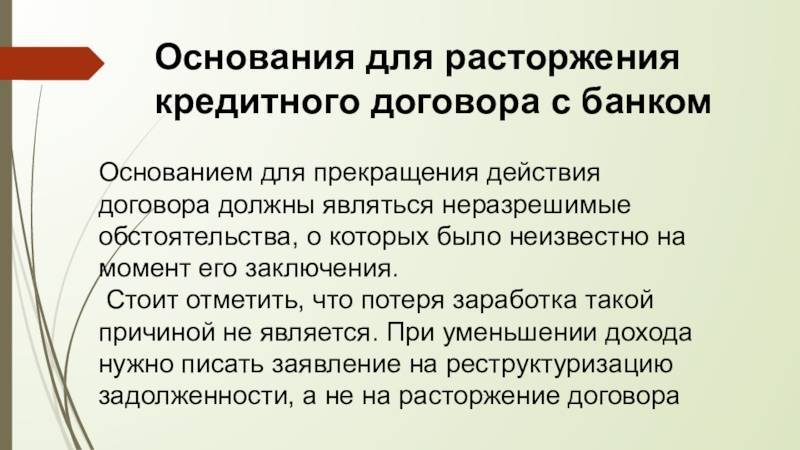

Принимая такие решения, суды руководствуются следующими обстоятельствами:

- Если должник потерял доход или заболел, считается, что при оформлении КД он мог это предвидеть, и оснований для расторжения нет.

- Если возникло форс-мажорное обстоятельство (пожар, стихийное бедствие), истцу могут дать отсрочку исполнения обязательств до устранения причин, повлекших неуплату по КД.

- Если в результате стихийного бедствия уничтожено имущество истца, суд может указать, что тот должен был позаботиться об этом, предварительно застраховав его.

При принятии решений суды руководствуются тем, что большинство обстоятельств заемщики могли бы предвидеть, поэтому оснований для расторжения КД они не находят.

Основания для расторжения кредитного договора в одностороннем порядке

Право кредитора на одностороннее расторжение

Как и было указано выше такое право закреплено обычно в самом кредитном договоре.

Правилами ст. 450 Гражданского кодекса РФ установлено, что договор может быть расторгнут в судебном порядке по требованию одной из сторон в случае существенного нарушения условий договора другой стороной.

Этим правом и может воспользоваться кредитор, который, устанавливая основания для расторжения кредитного договора, определяет такие существенные нарушения со стороны заёмщика, как неисполнение либо ненадлежащее исполнение обязательств со стороны заёмщика (образование просроченной задолженности по ссудному счёту), отсутствие страхования предмета залога либо не продление такого страхования залогодателем.

Ненадлежащее исполнение кредитных обязательств это нарушение условий договора в части полного и своевременного пополнения счёта, с которого банк производит списание средств в счёт погашения кредита. Что влечёт образование просроченной задолженности и, соответственно, право банка на требование о досрочном возврате кредита.

Важно!

Отсутствие страхования на предмет залога нарушает право кредитора на сохранность принятого им заложенного имущества, что влечёт риски потери залога и невозврата суммы кредита.

Поэтому при наличии хотя бы одного из перечисленных нарушений у банка возникает право потребовать не только досрочного возврата суммы кредита (со всеми причитающимися процентами и финансовой ответственностью за нарушение обязательств заёмщиком), но и расторжения кредитного договора.

Однако практика споров между банками и заёмщиками в досудебном (а иногда и в судебном) порядке складывается такая, что банки заявляют лишь требование о досрочном возврате суммы кредита, направляя такое требование в письменном виде в адрес заёмщика. А по расторжению договора в этом требовании лишь упоминается как об одной из мер ответственности должника что кредитор вправе потребовать расторжения договора в судебном порядке.

Мало кто из заёмщиков, прочитав такие угрозы наряду с перечислением иных мер юридической ответственности должника перед банком (вплоть до уголовной), воспримет угрозу расторжения кредитного договора как нечто положительное для своего и без того сложного положения. Также мало кто исполняет такое требование банка погасить всю задолженность в течение пятнадцати дней с даты получения требования. Ведь сама просрочка возникает обычно по причине отсутствия средств на очередной платёж, так что о возврате всей суммы остатка кредита и речи не идёт.

Читать дальше: Как правильно составить заявление о мошенничестве

Важно!

Поэтому следующее общение заёмщика с кредитором происходит уже в судебном порядке.

На обращение в суд банку требуется определённое время, которое может занять от двух и более месяцев. И всё это время условия кредитного договора в части начисления процентов за пользование кредитом и начисления процентов по просроченному долгу и неустойки продолжаются, долг растёт и к судебному разбирательству должник получает огромную сумму требования со стороны банка.

Как этого избежать? Ведь нередко банки злоупотребляют своим правом и намеренно тянут время до обращения в суд, чтобы сумма долга увеличилась в соответствии с действующими условиями кредитного договора.

Если заёмщик уже однозначно понимает, что дальнейшие правоотношения с банком невозможны, то следует ускорить процесс расторжения кредитного договора. От исполнения обязательств по нему, конечно, это не освободит. Но хотя бы избавиться от лишних штрафов позволит.

В случаях, когда банк затягивает обращение в суд, инициировать судебное разбирательство может заёмщик путём подачи иска к банку. Учитывая, что практически все банки вносят в кредитные договоры условия, ущемляющие права потребителей, то можно обратиться в суд с иском о защите права потребителя и признать кредитный договор недействительным в части таких условий.

Привлечённый в качестве ответчика банк заявит встречное требование о взыскании всей суммы долга по кредиту. И вот здесь надо обязательно уточнить вопрос о расторжении договора если банк такое требование не заявит, то вопрос о таком требовании заёмщик может ставить прямо в суде либо заявить самостоятельно. Главное, чтобы в ходе судебного разбирательства это требование обязательно было заявлено и отражено в решении суда.