Расчет и выплаты процентов по вкладу. Порядок начисления ежемесячных процентов

Согласно действующего законодательства право на размещение денежных средств на депозитных счетах имеют кредитные учреждения, которым выдана лицензия на данный вид деятельности.

Порядок начисления процентов по вкладам оговаривается в договоре при внесении денежных средств в депозит. Проценты могут начисляться по окончанию месяца, квартала, года или при окончании действия договора.

Расчет процентов по вкладу

Указанный в договоре размер процентов по вкладу является годовой ставкой, то есть сумма вклада увеличиться на величину оговоренных процентов через год.

Начисление процентов по вкладу начинается со следующего дня после внесения денежных средств на депозит.Окончание начисления происходит в день закрытия вклада включительно.

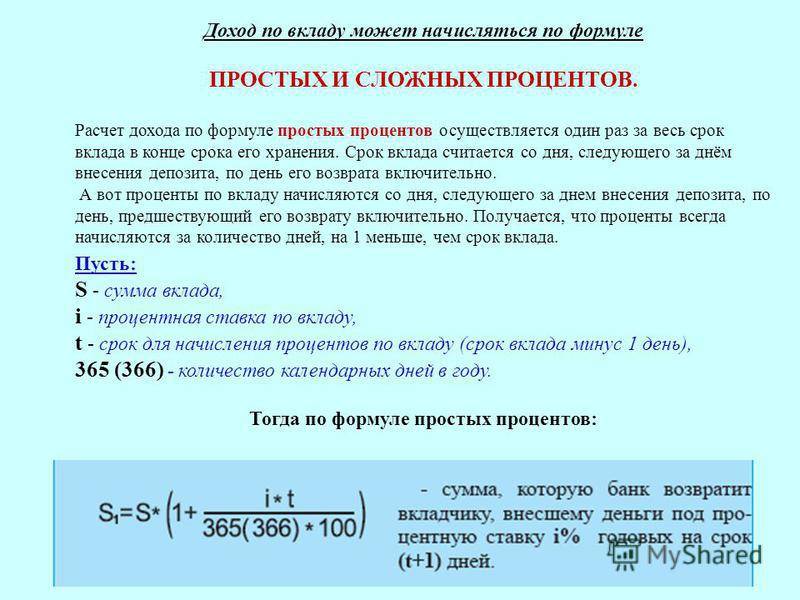

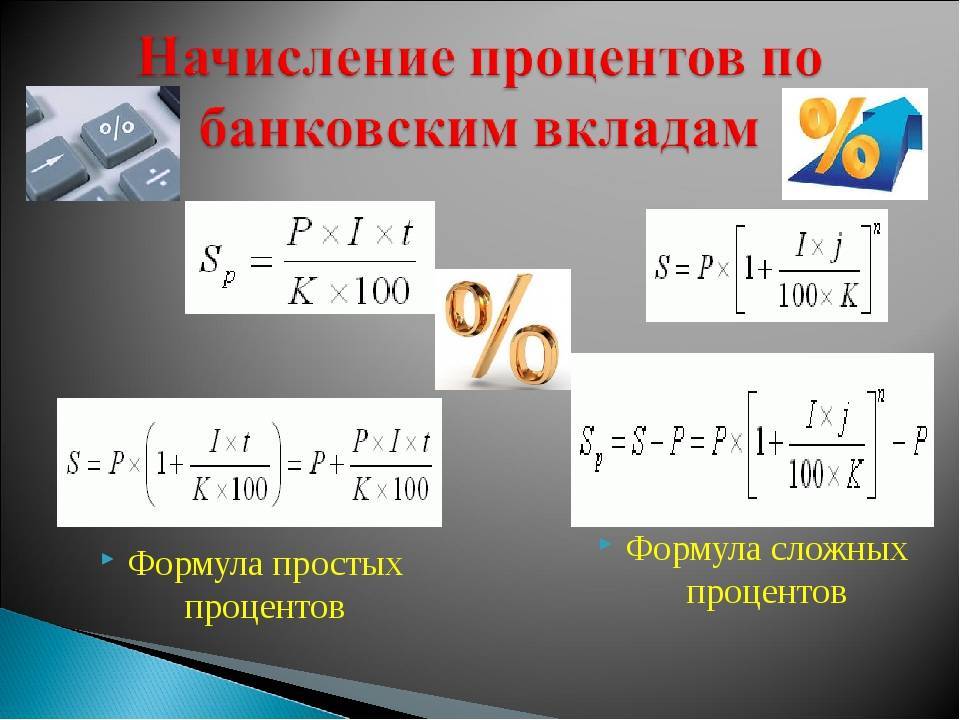

Расчет процентов по вкладу без капитализации производится по формуле:

П = (S х Cp х %) / (365(366) х 100%), где:

- П — сумма дохода (процентов) по депозиту,

- S — сумма депозита,

- Ср — срок действия депозита в днях,

- % — годовая ставка по вкладу,

- 365(366) — количество дней в году.

Расчет процентов по вкладу банком производится согласно условий заключенного договора вклада. Если договором не закреплено условие капитализации процентов (прибавление суммы начисленных процентов к остатку по вкладу), то сумма процентов по вкладу зачисляется на текущий счет или депозит «до востребования».

Ежемесячные проценты по вкладам

Ежемесячные проценты по вкладам начисляются и выплачиваются при внесении денежных средств на депозиты с условием, получения суммы ежемесячных процентов по депозиту, не трогая основную сумму вклада.

Так, при размере депозита в 100 тысяч рублей с годовой ставкой 10%, ежемесячные проценты по вкладу составят 821 рубль 92 копейки.

(100 000,0 руб. х 30 дн. х 10%) / (365 дн. х 100%) = 821,92.

По истечению следующего месяца ежемесячные проценты по вкладам будут рассчитываться из расчета 31 дня.

Выплата % по вкладу

Выплата % по вкладу регламентируется Гражданским кодексом Российской Федерации.

Выплата % по депозиту производится на условиях заключенного договора банковского вклада. Если в договоре банковского депозита не указан размер причитающихся процентов по депозиту, то банк должен выплатить сумму рассчитанную из величины ставки рефинансирования, действующую на момент выплаты процентов.

По условиям договора банковского депозита выплата % по вкладу может быть произведена за весь период действия договора вместе с суммой основного вклада. Обычно процентная ставка по таким депозитам самая высокая.

Если вкладчик по каким-либо причинам решил досрочно прекратить действие срочного договора банковского вклада и полностью получить сумму вложенных денег, то проценты по депозиту значительно снижаются, пересчитываются за весь период действия договора и их размер обычно приравнивается к процентам по вкладу «до востребования».

Если день выплаты % по вкладу приходится на выходной (не рабочий) день,выплата производится на следующий ближайший рабочий день.

Консультацию о видах депозитов, % на вклад, методе их расчета и порядке выплатывы можете получить обратившись к специалистам банка, чья деятельность направлена на привлечение вкладов в банк.

По данным с http://www.vsemvsud.ru/articles/1265-raschet-i-vyplaty-protsentov-po-vkladu-poryadok-nachisleniya-ezhemesyachnykh-protsentov

Механизм работы

До сих пор мы рассматривали работу сложного процента в теории. Рассмотрим, что они из себя представляют на практике, на примере банковских депозитов и инвестиций.

На примере банковского депозита

При выборе банковского депозита вкладчик должен обращать внимание на несколько параметров: надежность банка, его участие в государственной системе страхования, условия пополнения и снятия денег, минимальная сумма на счете. Но главный из них – процентная ставка и условия ее начисления

Механизм сложных процентов подключен к вкладам с капитализацией процентов. А сама ставка, которая будет действовать на вашем счете, называется эффективной. Если вы не планируете снимать начисленный доход в течение всего срока накопления, то логично выбрать вклад именно с капитализацией.

Сравним полученный доход по депозиту с начислением процентов ежегодно, ежеквартально, ежемесячно и ежедневно. Первоначальные условия:

- сумма – 400 000 ₽;

- % ставка – 4 % годовых;

- срок вклада: 1, 2 и 3 года.

Сумма, которую получит вкладчик в конце срока, составит:

| Срок депозита | Начисление процентов | |||

| 1 раз в год | 1 раз в квартал | 1 раз в месяц | 1 раз в день | |

| 1 год | 416 000 | 416 241,6 | 416 296,62 | 416 323,38 |

| 2 года | 432 640 | 433 142,68 | 433 257,18 | 433 312,9 |

| 3 года | 449 945,6 | 450 730,01 | 450 908,75 | 450 995,73 |

В инвестициях

Сложный процент работает не только в банковской, но и в инвестиционной сфере. Если в банках процесс начисления процентов на проценты называют капитализацией, то в инвестициях – реинвестированием, т. е. повторным инвестированием. Но суть остается одинаковой.

Долгосрочные инвесторы хорошо знакомы с механизмом сложных % и стараются его использовать по максимуму. Рассмотрим, как он работает в различных инвестиционных инструментах.

Облигации

Доходность облигации складывается из двух источников – рост котировок и купоны. Последние выплачиваются в виде % от номинала ценной бумаги. Как правило, раз в полгода.

Эффект сложного процента можно наблюдать на купонных выплатах, но только в одном случае – если вы полученную прибыль не тратите на текущее потребление, а повторно вкладываете в инвестиции, т. е. реинвестируете. Понятно, что на доход от одной облигации мало что можно купить. Но если ценных бумаг несколько десятков или сотен, то сумма достаточна для покупки еще нескольких облигаций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, владелец одной ОФЗ-26212-ПД 2 раза в год будет получать по 35,15 ₽. За год заработает 70,3 ₽. На эти деньги нельзя купить новую ОФЗ. Если облигаций не одна, а, например, 50 штук, то за год доход составит 3 515 ₽. Можно купить еще 3 ОФЗ за 1 085,81 ₽/шт. (котировка на 27.10.2020).

Если вы не держите облигацию до погашения, а пытаетесь заработать на росте котировок, то и в этом случае полученную прибыль от перепродажи лучше реинвестировать для включения механизма сложных %.

Акции

Точно такой же эффект, как описанный в предыдущем примере, может давать реинвестирование дохода от акций в покупку новых акций. Для этого полученные дивиденды не надо выводить со счета, а повторно инвестировать.

Не все эмитенты выплачивают дивиденды. Некоторые инвесторы покупают в свои инвестиционные портфели акции роста, т. е. бумаги, которые в перспективе могут вырасти в цене. Купил дешевле, продал дороже – одна из стратегий инвестирования. Сложный % заработает, если на полученную прибыль от перепродажи увеличится капитал в инвестициях, а не количество вещей в гардеробе.

Аналогично механизм “снежного кома” работает и с другими инструментами инвестиций. Эффект можно усилить, если инвестировать на ИИС, тогда каждый возврат подоходного налога (максимум 52 000 ₽ в год) необходимо опять возвращать на брокерский счет и покупать ценные бумаги.

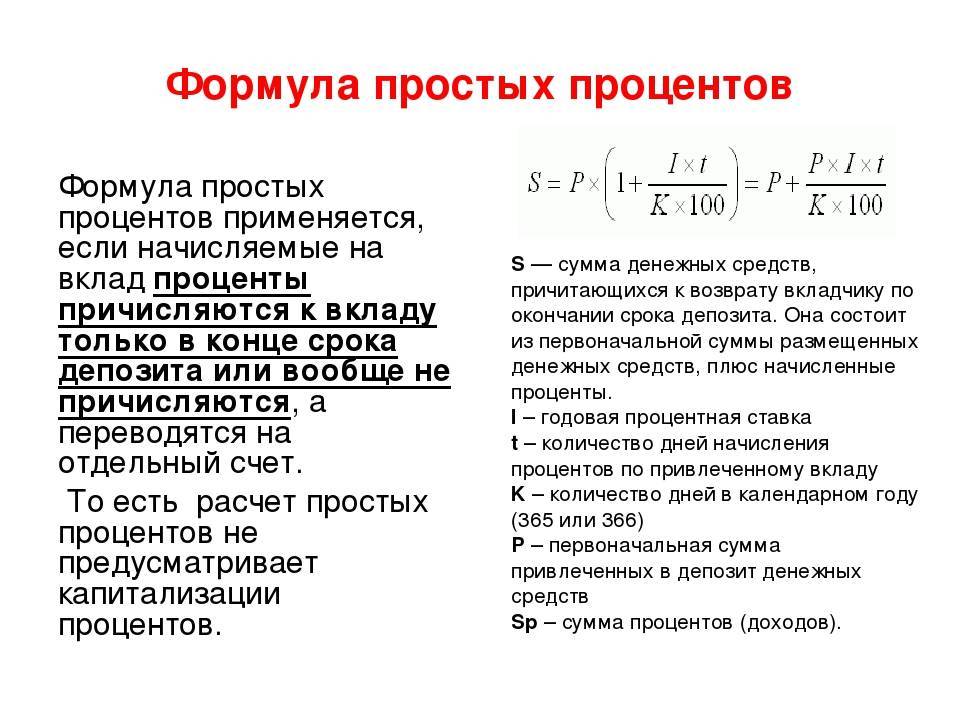

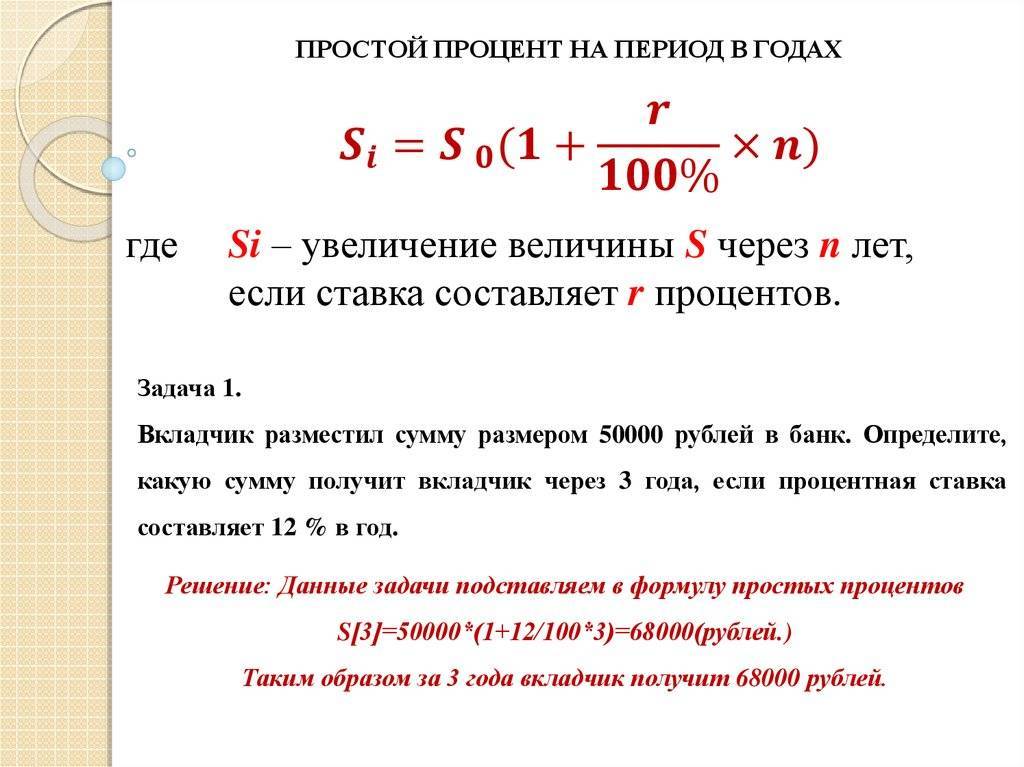

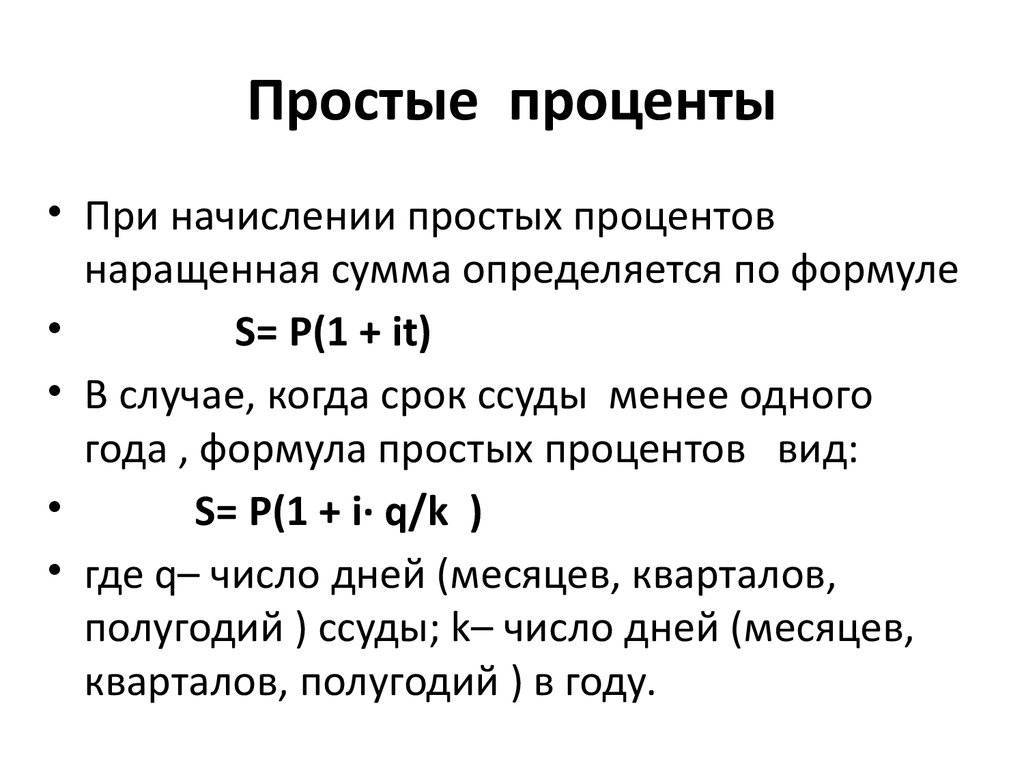

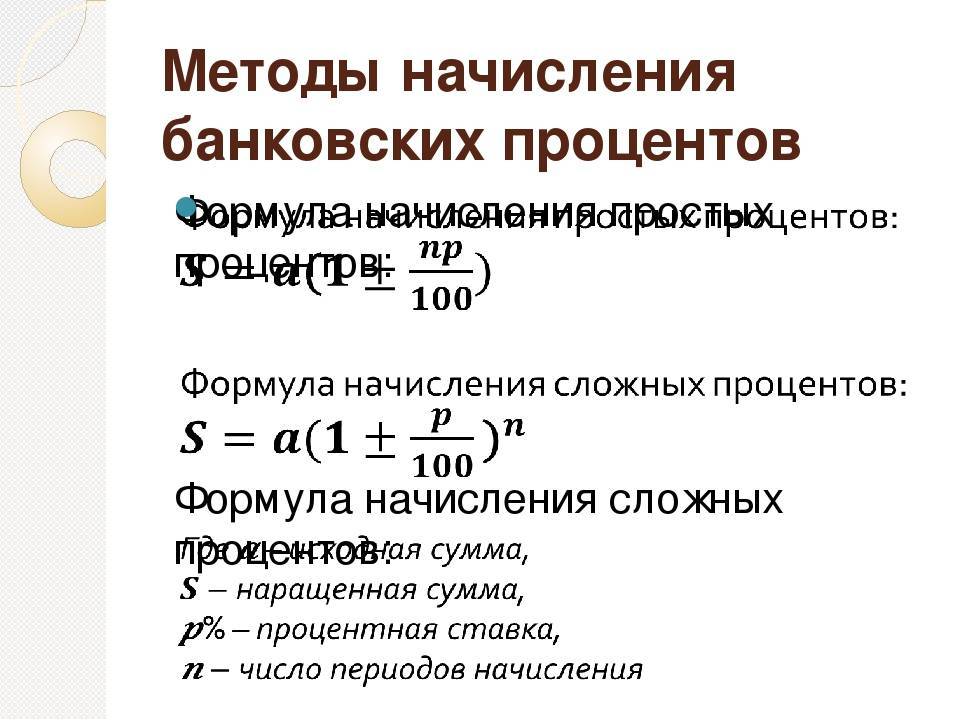

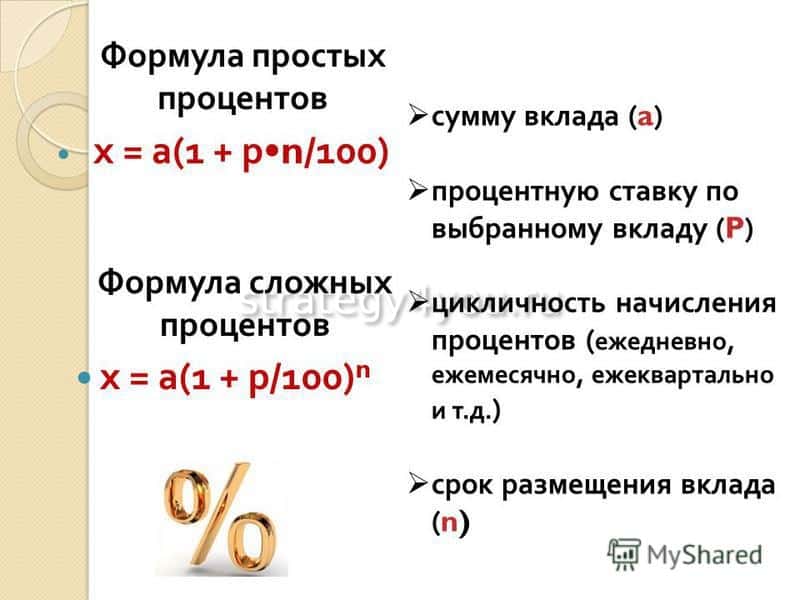

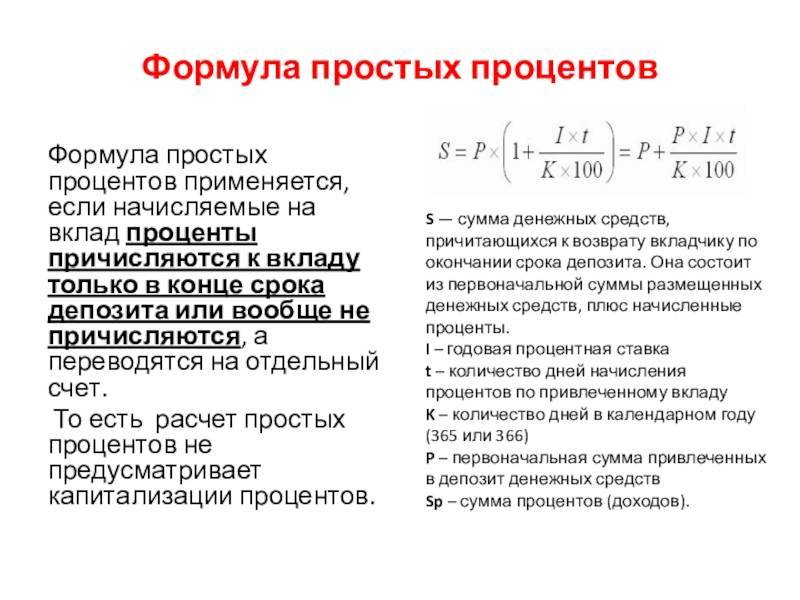

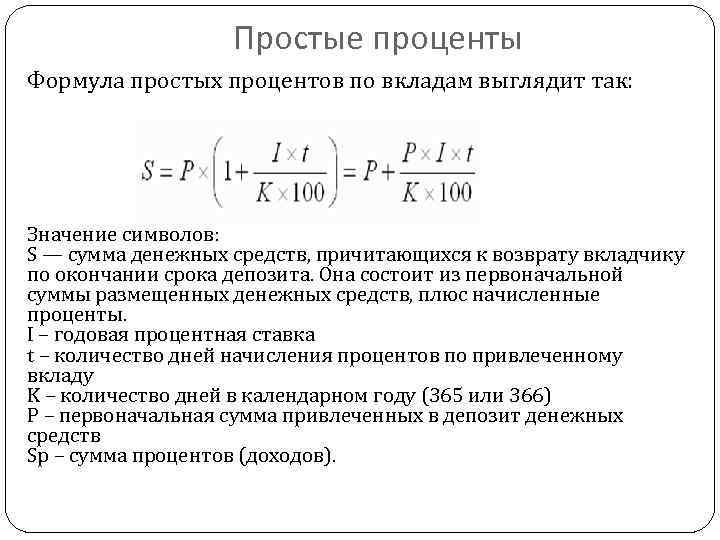

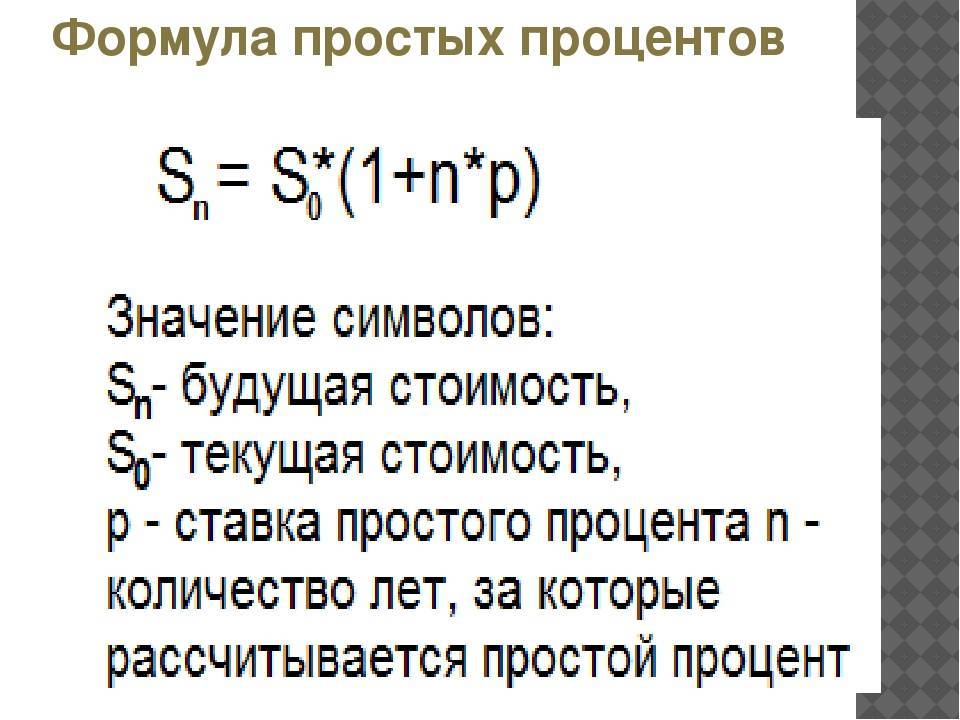

Расчет начисленных процентов по формуле простых процентов

Для расчета простых банковских процентов практически повсеместно используется формула:

S = P x (1 + I x t/K), в которой

S — это сумма к возврату вкладчику, состоящая из первоначально внесенных денежных средств и процентов, начисленных на вклад;

S — это сумма к возврату вкладчику, состоящая из первоначально внесенных денежных средств и процентов, начисленных на вклад;

Р — собственно сумма первоначального вклада;

I — годовая ставка (%);

t — количество календарных дней, что вклад размещался на счету в конкретном банке;

K — общее число дней в году (их может быть 365 или же 366).

Для примера попробуем рассчитать простые проценты по вкладу, который был открыт на год:

Дано:

сумма вклада — 100 000 рублей;

годовая ставка — 7%;

количество дней, на которые вклад был размещен — 365;

количество дней в текущем календарному году — тоже 365.

Таким образом, сумма, причитающаяся вкладчику к возврату, составит:

100 000 x (1 + 0,07 x 365 / 365) = 107 000 рублей.

Или посчитаем простые проценты на деньги, которые находились на вкладе только 181 день:

Дано:

сумма вклада — опять же 100 000 рублей;

годовая ставка — 7%;

количество дней, на которые вклад был размещен — 181;

количество дней в текущем календарному году — 365.

Сумма, причитающаяся вкладчику к возврату (учитывая проценты), на этот раз составит:

100 000 x (1 + 0,07 x 181 / 365) = 103 471, 23 рублей.

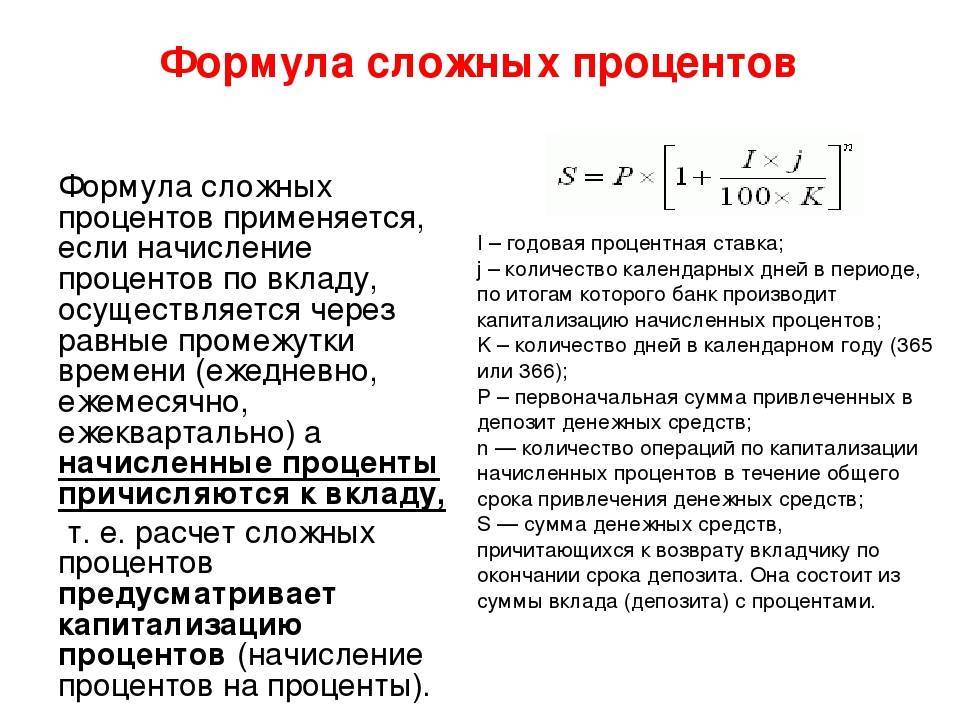

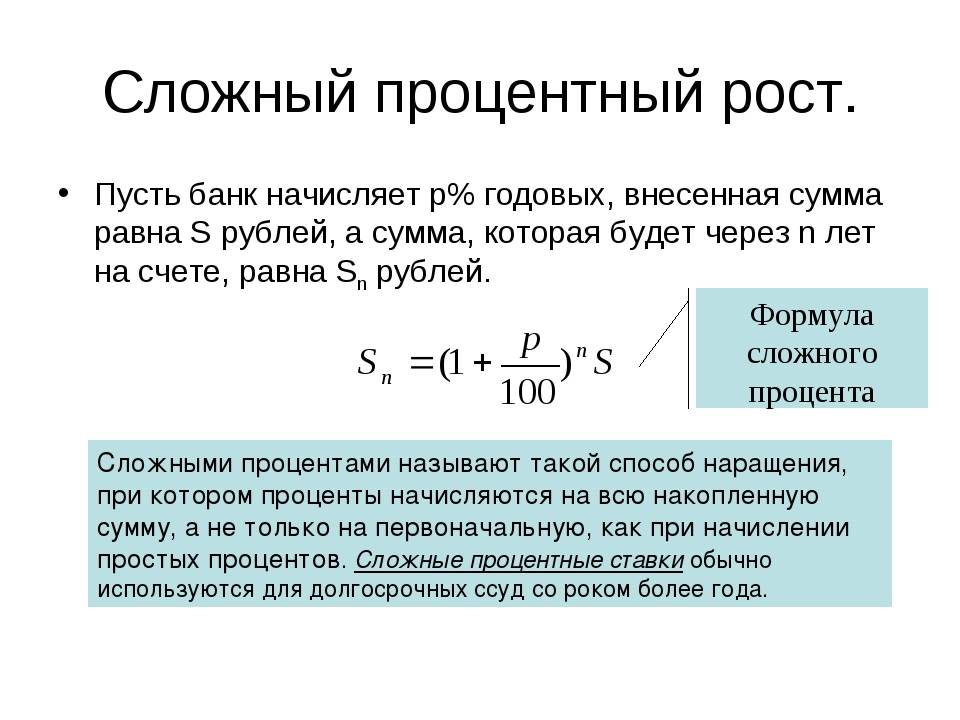

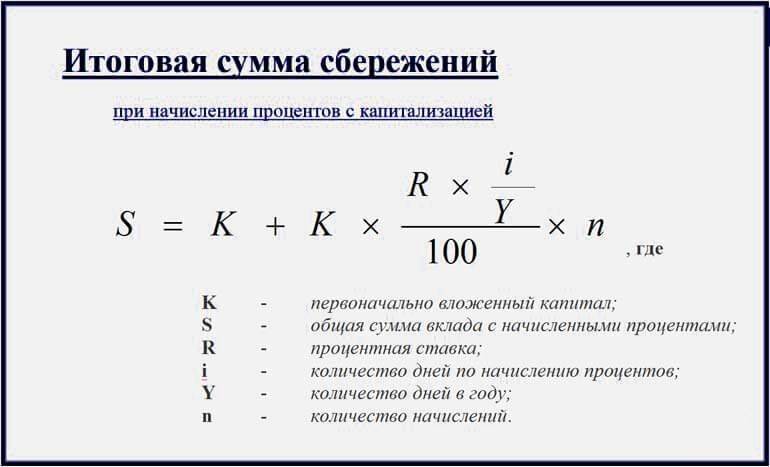

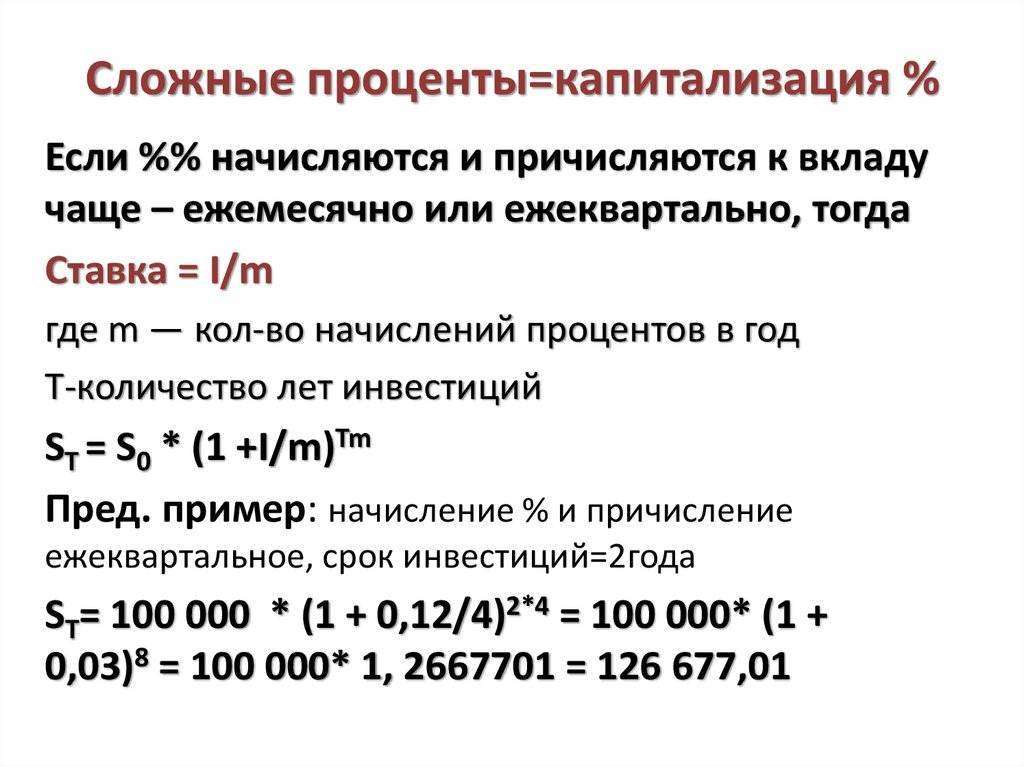

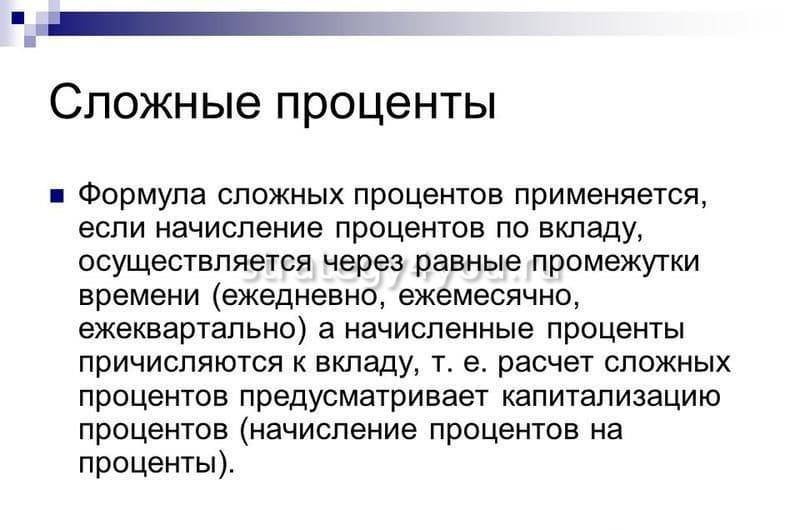

Капитализация процентов

На самом деле вклады под сложные проценты принято называть вклад с капитализацией процентов. Что это такое? Если говорить просто, то для вкладчика это означает начисление процентов на проценты. Например, по условиям банковского вклада прибыль от депозита начисляется ежемесячно, но, постольку, поскольку она остается не востребована вкладчиком, ее банк прибавляет к телу депозита.

Здесь размер прибыли во многом зависит от количества периодов капитализации. Многие крупные банки, в частности, Сбербанк России, ВТБ 24 и другие, предлагают своим клиентам капитализацию один раз в квартал, то есть каждые 3 месяца. А другие коммерческие банки могут вовсе рассчитывать прибыль один раз в год, соответственно, первая капитализация будет только через 12 месяцев, а именно на этот срок большинство заключает договор.

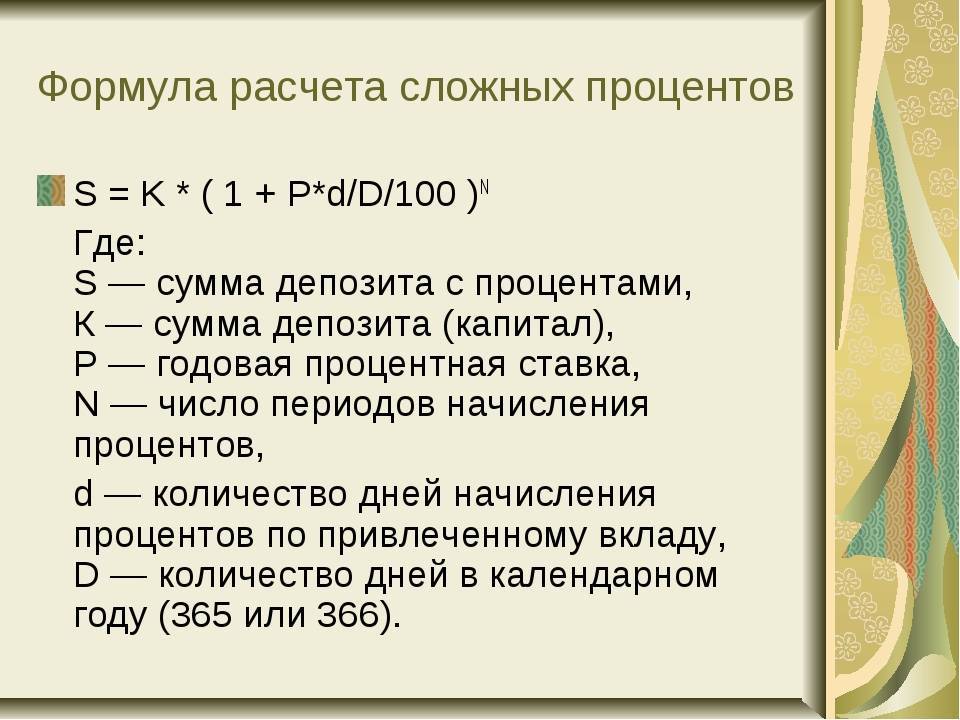

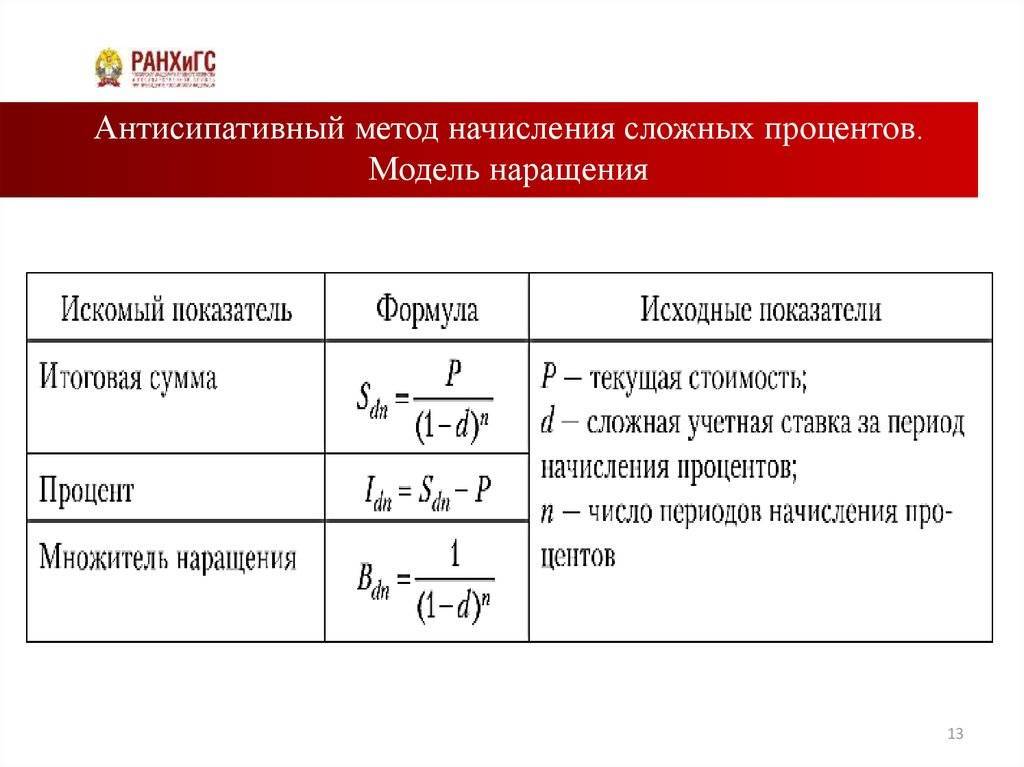

S=D×(1 N×L100×365)^x, где:

- S – общая сумма денежных средств, подлежащая возврату вкладчику по истечении срока действия депозитного договора;

- N – годовой процент без учета капитализации;

- L – число дней в том периоде, за который банк проводит капитализацию процентов;

- x – количество капитализаций за весь период действия договора;

- D – сумма инвестиций в банковский вклад.

Попробуем по данной формуле рассчитать депозит со следующими параметрами:

- сумма инвестиций — 10000 рублей;

- капитализация осуществляется один раз в месяц (всего в году 365 дней), соответственно здесь L будет равно 365/12=30,41;

- количество капитализации — 12;

- годовая ставка — 8%;

S=10000×(1 8×30,41100×365)^12= 10830 рублей – это общая прибыль по депозиту на конец срока действия договора.

Как видно, посчитать самостоятельно прибыль от депозита не так сложно. Но банки рассчитывают доход вкладчика с учетом капитализации процентов несколько по-другому. То есть, от базовой процентной ставки высчитывается эффективный процент по вкладу, то есть тот который будет действовать с учетом причисления процентов к телу депозита на протяжении срока действия депозитного договора.

((1 P/12)^x-1)×12/x, где:

- P – это годовой процент без учета капитализации;

- x – количество периодов капитализации (при том условии, если она осуществляется ежемесячно).

((1 8/100/12)^ 12-1)×12/12=0,083.

((1 P/100/4)^4-1)×100%.

Считаем вклад с теми же параметрами ((1 8/100/4)^4-1)×100%=0,2682417945625, или приблизительно 0,268.

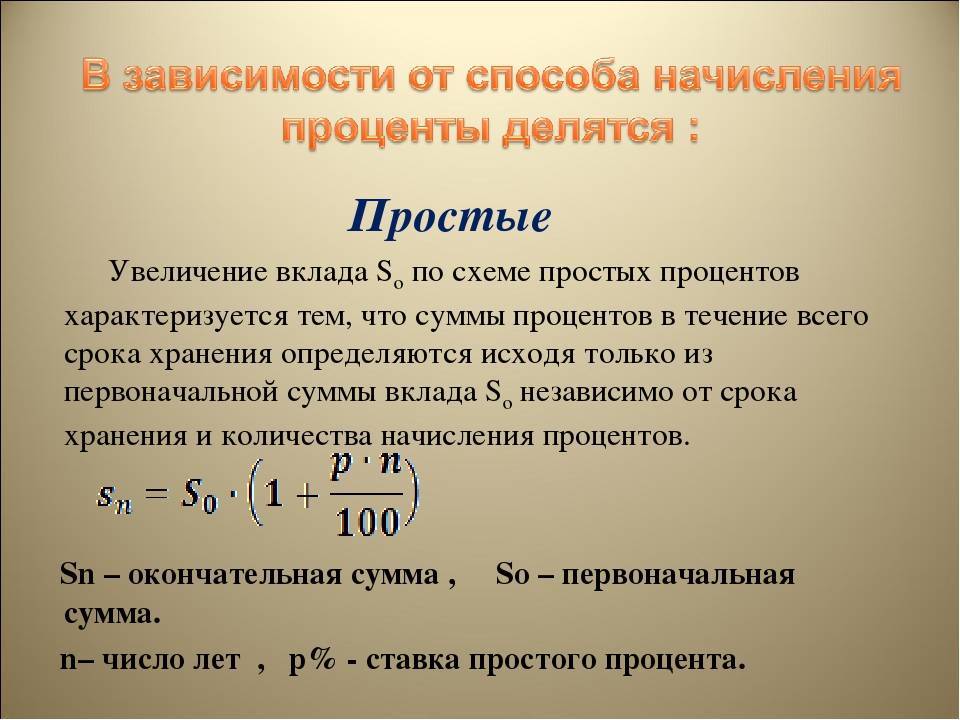

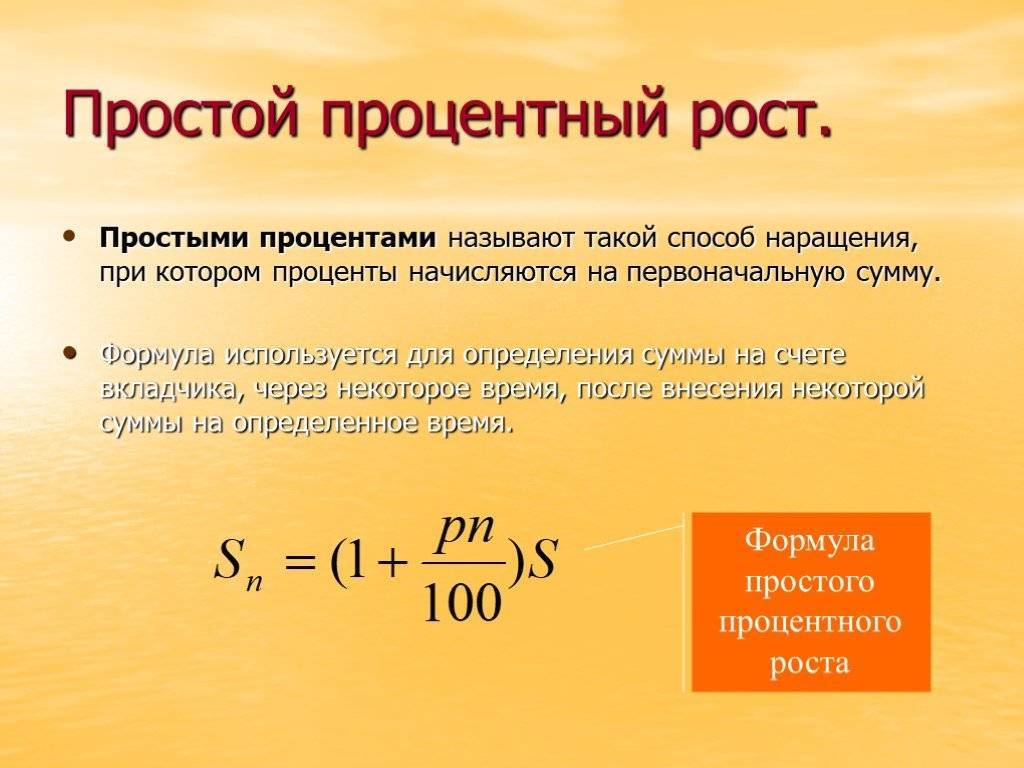

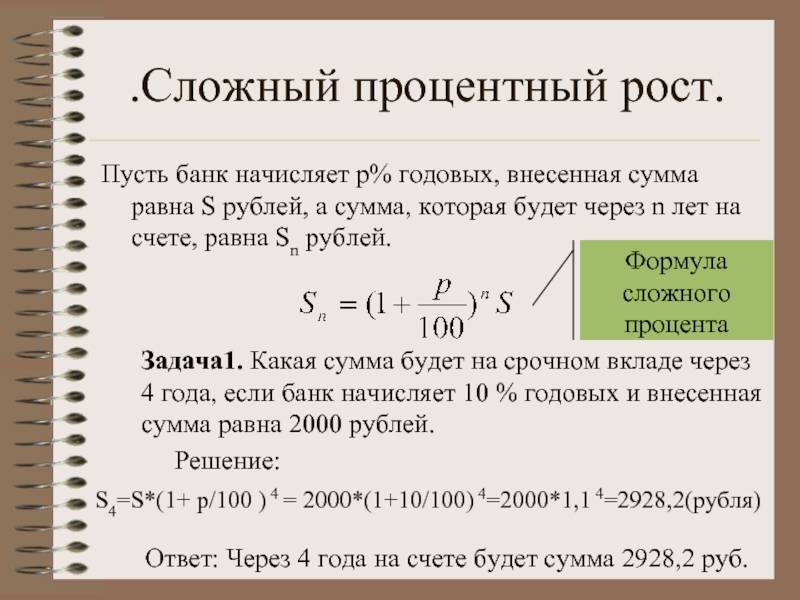

Простые проценты

Чтобы понять суть явления, разберёмся с его определением, рассмотрим пример и ознакомимся с формулой, по которой простые проценты высчитываются. Об этом ниже.

Общая суть

Если говорить простыми словами, ПП – зачисление платежа в награду за хранение вклада на счёте в банке за весь период действия реквизита.

Важно! ПП можно получить только после завершения действия депозитного соглашения. Они определяются годовой ставкой по процентам.. Примечание 1

Когда договор в автоматическом режиме пролонгируется на очередной период, вознаграждение за предыдущий не прибавляется к телу депозита

Примечание 1. Когда договор в автоматическом режиме пролонгируется на очередной период, вознаграждение за предыдущий не прибавляется к телу депозита.

Пример 1. Клиент положил на счёт в кредитно-финансовой организации сумму в 50 000 российских рублей под 7% годовых. Срок – один год. Когда действие договора подошло к концу, прибыль составила: 50 000 * 0,07 = 3 500 руб. Если соглашение автоматически продлено, для следующего периода прибыль снова будет равна 3 500. Итого через два года в банке получится забрать 50 000 + 3 500 * 2 = 57 000.

Формула

Для понимания данной схемы начисления прибыли в целом нужно запомнить формулу. Для простых процентов она такая: K = D * p.

Что означают элементы:

- K – это суммарный итог по прибыли;

- D – депозитное тело;

- p – ставка по процентам за год.

Примечание 2. Учитывайте, что для расчётов нужно годовой процент делить на 100. Т.е. 7% = 0,07.

Если речь идёт о вкладе, который создан на срок менее года, p следует делить на количество месяцев в году (12) и умножать потом на количество месяцев, на протяжении которых деньги хранились на счёте в банке.

Пример 2. Период действия депозита – 3 месяца, ставка по процентам – 10%, сумма – 50 000 руб. Тогда: 50 000 * (0,1 / 12 * 3) = 1 250 руб. Такую сумму Вы получите в качестве прибыли за время активности договора.

0,1 – это 10% ставки, 3 – срок соглашения (количество месяцев).

Несмотря на все эти цифры и буквы, процедура расчётов совсем несложная. Главное – быть внимательными и подставлять нужные значения, а также корректно производить все вычисления.

Всё сказанное говорит о том, что простая схема в теории – для тех пользователей банковского сервиса, кто имеет необходимость в относительно краткосрочных вкладах. Продолжительное содержание депозита с простым начислением процентов не слишком выгодно. Хотя, как обычно, всегда есть свои весомые нюансы для каждого отдельного случая.

Пример сложного процента на банковском депозите

Удобно и выгодно, когда ваши деньги одномоментно задействованы в разных инструментах. Сразу рекомендую не только у менеджера устно, но и в письменном договоре детально изучить – какой именно процент используется и какие есть нюансы по нему. На некоторых банковских сайтах или в мобильных приложениях есть калькулятор сложных процентов с капитализацией и пополнением. Показываю, как работает эта формула.

- Первоначальный вклад составил 100 тыс. рублей на 1 год с правом пополнения без ограничения суммы под 5% годовых.

- Во втором полугодии вы добавили к вкладу еще 100 тыс. рублей.

- За первую половину вы заработали (100000/100*5%) / 2=2500. Во втором полугодии получили (200000/100*5%) / 2 = 5000. Итого прибыль за год 7500.

- Далее вы можете забрать свои 7500 или добавить их к 200 тыс. или увеличить вклад еще на определенную сумму.

Наиболее выгодно так работать с проверенными инструментами, поэтапно повышая сумму вклада и внося все данные в excel, чтобы не заблудиться.

Как правило, разница на доходе с правом неограниченного пополнения и на обычном способе не превышает 0,5-1% в год, а иногда и вовсе отсутствует.

Ради справедливости нужно рассмотреть и правило, как работает формула расчета простых процентов по кредиту, поскольку ее часто применяют в работе. Простой процент начисляется так: сумма кредита умножается на процентную ставку и поделенная на 365 дней. Для примера: у вас кредит на 100 тыс. рублей под 10% годовых. Если предложен дифференцированный способ, то ежемесячно вам будет начисляться 1000 рублей непосредственно за пользование средствами.

Оплачивая их, через определенный срок можно приступить к погашению самого «тела». Многие банки предлагают аннуитетный платеж, работающий по формуле сложного процента. Это означает, что вы будете оплачивать кредит плюс-минус равными долями. 1000 рублей в месяц за сам кредит и, например, 1000 рублей за само тело. Таким образом, уже на второй месяц проценты будут начисляться на 99 тыс. остатка и с каждым месяцем и платеж по процентам, и выплаты по кредиту будут уменьшаться.

Обратите внимание: сложные проценты по кредиту предлагаются на средних и высоких суммах, в частности, когда оформляете ипотеку или покупаете по договору автомобиль из салона. Хотя есть и аналогичные предложения среди кредитных карт, например, карта Халва, где выплаты подразумеваются равными долями за определенный период и иногда вовсе с минимальными процентами

Узнав способ начисления процента в рабочем инструменте, возможность вносить дополнительно средства или погашать кредит досрочно, важно обратить внимание еще на один аспект – ставку дисконтирования. Это величина, применяемая для пересчета грядущих денежных потоков в общую величину актуальной стоимости. С математической точки зрения, это формула, обратная сложному проценту

С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% – средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля

С математической точки зрения, это формула, обратная сложному проценту. С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% – средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля.

Учитывайте правило: ставка дисконтирования должна быть выше предложенной доходности.

В итоге подчеркну: сложные проценты в финансовых инструментах только на первый взгляд выглядят сложными, но, если разобраться в их сути, никаких камней преткновения не возникнет, а еще более – вы сможете получить существенную выгоду. Всем желаю только выгодных начислений для инвестиций и минимальных для кредита, если же вы все же решились его оформить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Капитализация: плюсы и минусы

Несмотря на очевидные достоинства капитализации, которые проявляются в первую очередь в более высокой доходности по сравнению с обычным начислением процентов, у нее есть и минусы:

Как правило, банк ограничивает мобильность средств. То есть вы не можете распоряжаться своими деньгами в течение срока действия договора. Конечно, вам не откажут, когда вы заявите, что закрываете счет и снимаете все деньги. Но получите вы далеко не ту сумму, на которую рассчитывали, когда открывали счет. Не во всех банках можно снимать деньги без потери всего или части дохода.

Например, если вы решите закрыть досрочно вклад “Сохраняй” в Сбербанке (100 000 руб. на 1 год), то на руки получите на 2 862,61 руб. меньше.

Банки часто назначают более низкую ставку по депозитам с капитализацией

Поэтому очень важно просчитывать эффективную ставку и сравнивать ее по нескольким предложениям в разных банках.

Заметный эффект от капитализации проявляется только в долгосрочном периоде. Поэтому, если вы уверены, что в ближайшие несколько лет вам не понадобится много денег, открывайте депозит с капитализацией

Если нет – присмотритесь к обычному вкладу, но с возможностью снятия.

- получение большего дохода;

- сбережение начисленных процентов.

- Невозможность воспользоваться полученным доходом до истечения срока вклада. Правда, такие же условия могут быть и по вкладам с простым процентом, с выплатой дохода в конце срока. Однако, по некоторым вкладам с начислением по методу с простыми процентами Банки предоставляют возможность ежемесячного перечисления дохода на счет или карту, на выбор вкладчика. При капитализации процентов такая возможность, как правило, отсутствует.

- Сложный процент обычно не предлагается по вкладам с короткими сроками хранения (до 3-6 месяцев).

По вкладам с простыми процентами и ежемесячной выплатой, где условиями предусмотрено пополнение вклада, возможно использовать капитализацию процентов в том случае, если сумма процентов составляет не менее допустимого по вкладу размера дополнительного взноса.

В этом случае вкладчик решает самостоятельно, когда проценты будут капитализироваться, а когда он их будет снимать.

Невский Банк предлагает вклады для физических лиц Пенсионный и Отличный со ставкой до 8% годовых, предусматривающие капитализацию процентов, а также выгодные вклады в валюте (в долларах и евро) с опцией сложных процентов.

Как правильно выбрать депозит в банке

Из выше приведенных формул, можно сделать определенный вывод, что для достижения максимальной прибыли стоит выбирать депозитные предложения с капитализацией. Пополнение счета позволит вкладчику контролировать свой доход, то есть это дает возможность вкладывать в депозит любую свободную сумму средств, на которую банк в будущем начислит свой процент. При этом стоит учитывать тот факт, что при досрочном отзыве средств годовую ставку снижается доставки от 0,01 до 0,1% годовых.

Что касается срока депозита, то разумнее выбирать средние сроки от полугода до одного года. На самом деле прибыльность будет зависеть непосредственно от этого. Как правило, чем меньше срок, тем ниже процентная ставка по вкладу, с другой стороны, заключение договора на длительный срок не позволит вкладчику отозвать средства раньше него. Поэтому стоит выбирать банк, где возможна автоматическая пролонгация договора на следующий срок.

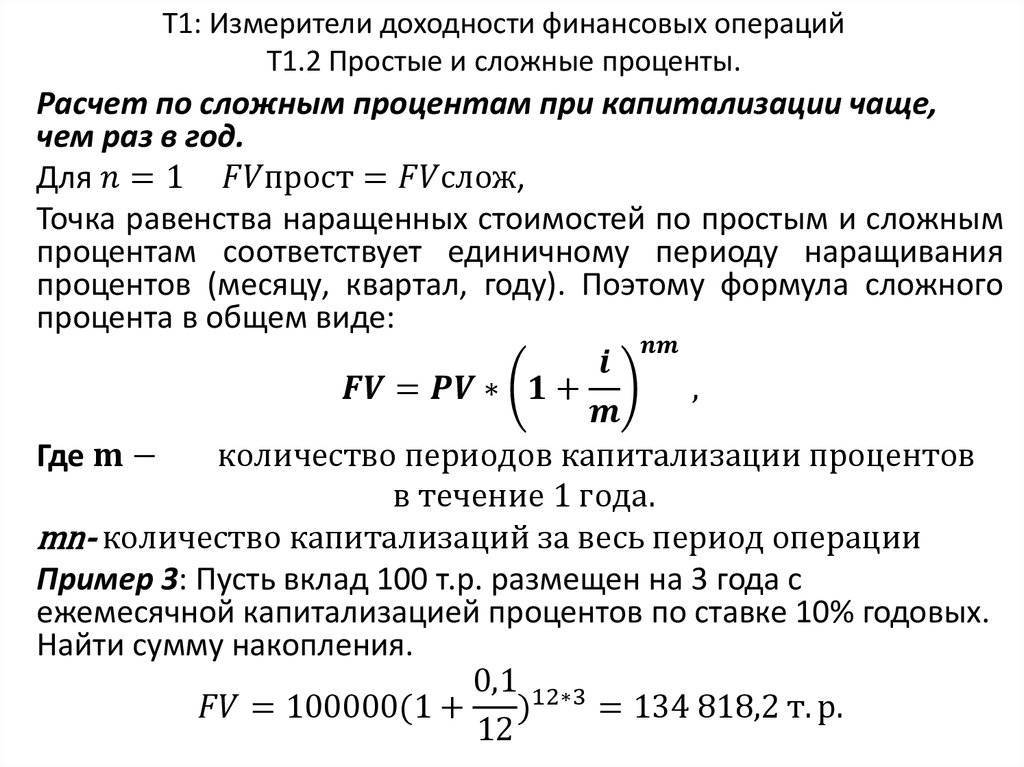

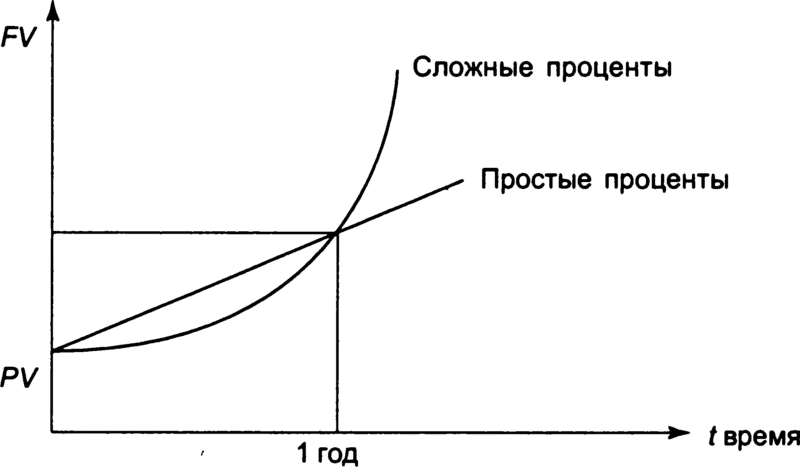

В чем отличие

На самом деле система начисления процентов по вкладам сильно различается в первую очередь по той причине, что с капитализацией процентов выгода депозита может быть значительно выше, нежели при простой системе. Потому что при простой системе прибыль растет в арифметической прогрессии, а при сложной в геометрической. Чтобы наглядно в этом убедиться, ниже приведена схема сложных процентов в сравнении со схемой простых процентов.

Схема сложных процентов в сравнении со схемой простых процентов

Схема сложных процентов в сравнении со схемой простых процентов

Но, в этом вопросе также есть подводные камни

Условия банковских вкладов строго индивидуальны, поэтому при выборе депозитного продукта в первую очередь обратите внимание на количество периодов капитализации за весь срок действия договора. Например, банк указывает, что по вашему депозитному договору предусмотрена капитализация процентов, но она осуществляется 1 раз в 6 месяцев, то есть первый доход, вы получите спустя полгода после заключения соглашения с банком

При этом вы решили разместить средства лишь на 3 месяца, соответственно, вы получите свои средства раньше, чем банк проведет капитализацию процентов и в данном случае целесообразней выбрать простой расчет процент по вкладу.

На самом деле понять, в чем состоит принципиальная разница между простыми и сложными процентами достаточно просто, но все же нюанс заключается в том, что банки в договоре не указывают такие понятия, как простые и сложные проценты каждый потенциальный вкладчик должен обращать внимание на все условия договора. Если в договоре указано, что проценты выплачиваются по окончании срока действия договора, соответственно, капитализация по такому договору не предусмотрена

В чем разница между простыми и сложными процентами?

Обычно банки предлагают простое начисление процентов. Что это значит? Это значит, что проценты будут начислены на ваш вклад только в конце срока. Т.е. допустим вы открыли вклад под 10% годовых и вложили 10 000 рублей. Через год вам будет начислено в виде процентов 1 000 рублей. Если вы оставите вклад на второй год, то по истечении этого срока вам будет начислена еще 1 000 рублей.

За 2 года, при простом начислении процентов ваша итоговая сумма составит: 12 000 рублей.

Если бы было сложное начисление процентов, то картина немного меняется. Через 1 год, на вашем счету также было бы 11 000 рублей (10 000 – ваш вклад + 1 000 рублей в виде процентов).

Однако, эта начисленная тысяча, в конце первого периода присоединилась бы к основному телу депозиту. И все проценты уже начислялись бы на эту общую сумму. Т.е. вы на второй год получили бы 10%, только уже не с 10 000 рублей, а с 11 тысяч. В деньгах это получается – 1 100 рублей.

Итого, за 2 года при сложном начислении ваша сумма составит: 12 100 рублей

Думаю, нет смысла объяснять, что вы выберите: 12 000 или 12 100 рублей. К тому же дополнительным преимуществом сложным процентов является тот факт, что они также входят в систему страхования вкладов. Т.е. если у банка отзывают лицензию, то все начисленные проценты также подлежат возврату вкладчику.

При простом начислении, деньги выплачиваются только в конце срока, т.е. по факту они не были начислены, даже если до окончания вашего вклада оставался только один день! И в данном случае вы имеете право на возврат только основного капитала.

Особенно привлекательным становится вклад с ежемесячной или ежеквартальной капитализацией процентов. Чем ниже период капитализации по вкладу, тем более высокий доход он дает. Дело тут в кумулятивном эффекте. Когда на начисленные проценты в виде прибыли также начисляется прибыль. Иногда сложные проценты называют процентами с учетом реинвестирования или капитализации

Обращайте на это внимание когда заключаете договор с банком. Если в договоре сказано, что проценты начисляются в конце срока вклада, то речь идет о простом начислении процентов

Банки не очень часто предлагаю реинвестирование процентов. Даже если проценты начисляются ежемесячно или ежеквартально, банки предпочитают не использовать полученную прибыль для начисления на них дополнительных процентов, а перечисляют на отдельный счет. Дело здесь, как было указано выше, в эффекте рефинансирования, когда эффективная процентная ставка за счет капитализации будет выше, первоначально заявленной банком.

Банки обычно указывают номинальную процентную ставку, поскольку эффективная процентная ставка при условии снятия процентов может и не случиться.

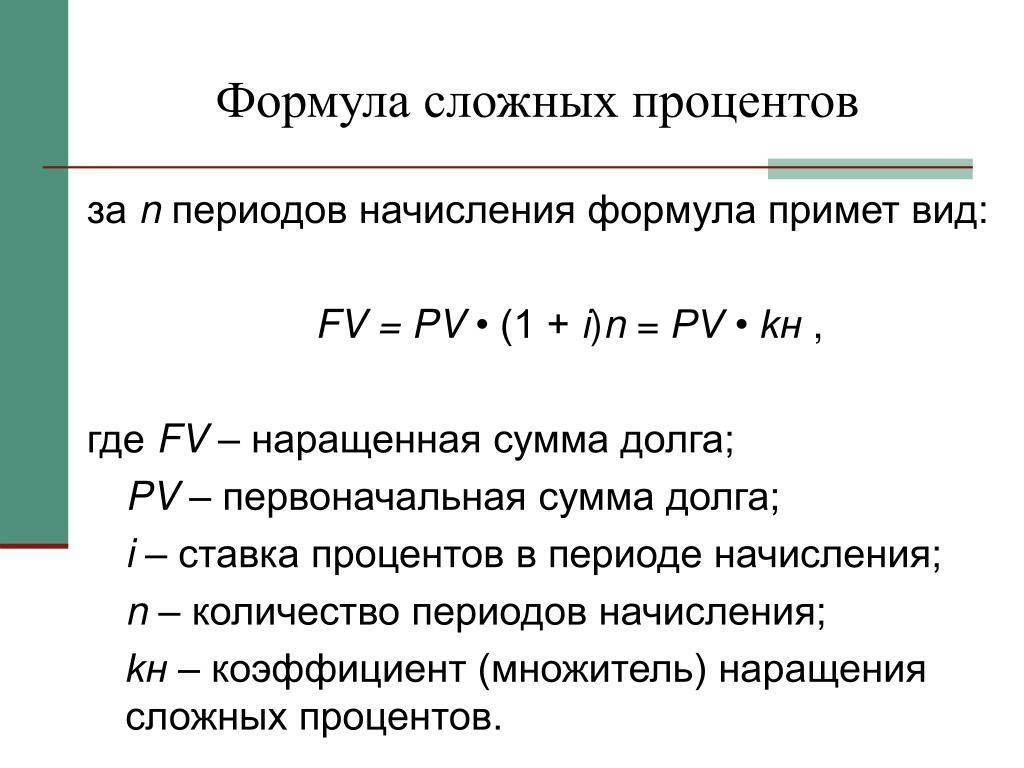

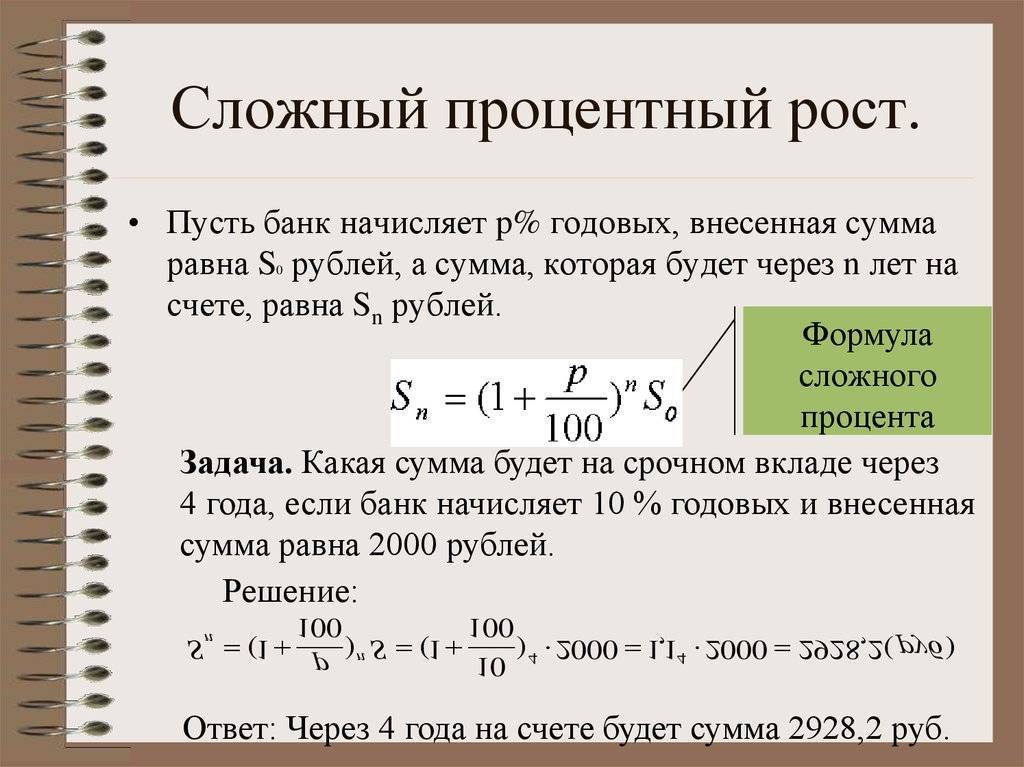

Сложный процент. Формулы расчета сложного процента

Люди во все времена думали о своем завтрашнем дне. Они старались и стараются обезопасить от финансовых невзгод и себя, и своих детей и внуков, строя хотя бы небольшой островок уверенности в будущем. Начиная строить его уже сейчас с помощью небольших банковских вкладов, можно обеспечить себе в дальнейшем стабильность и независимость.

Основным принципом банковских операций является то, что денежные средства способны увеличиваться лишь тогда, когда находятся в постоянном обороте. Чтобы клиентам уверенно ориентироваться в сфере финансовых услуг и уметь правильно подбирать условия, выгодные им в определенный промежуток времени, необходимо знать ряд простых правил. В данной статье речь пойдет о долгосрочных вложениях, которые позволяют за определенное количество лет из относительно небольшой суммы начального капитала получить существенную прибыль или использовать вклад дальше, снимая начисления для повседневных нужд.

Для правильного расчета прибыли необходимо выполнить несложные арифметические действия на основе нижеизложенных формул.

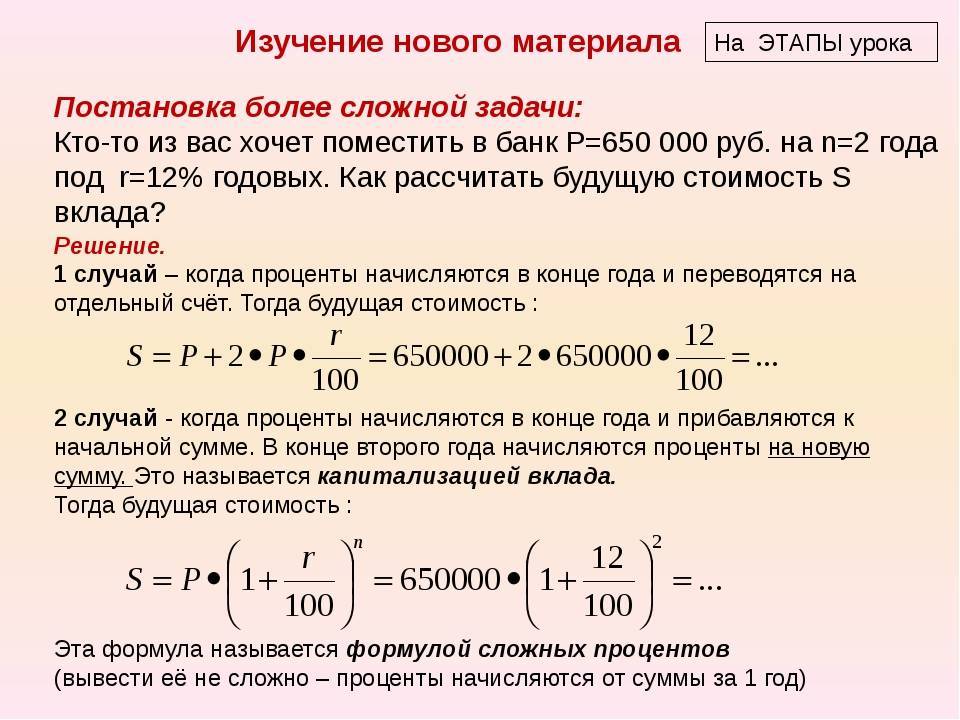

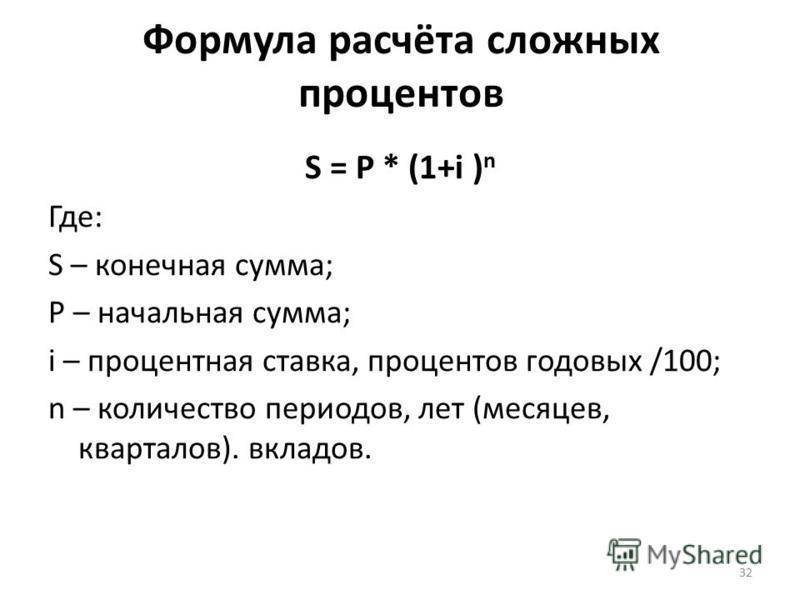

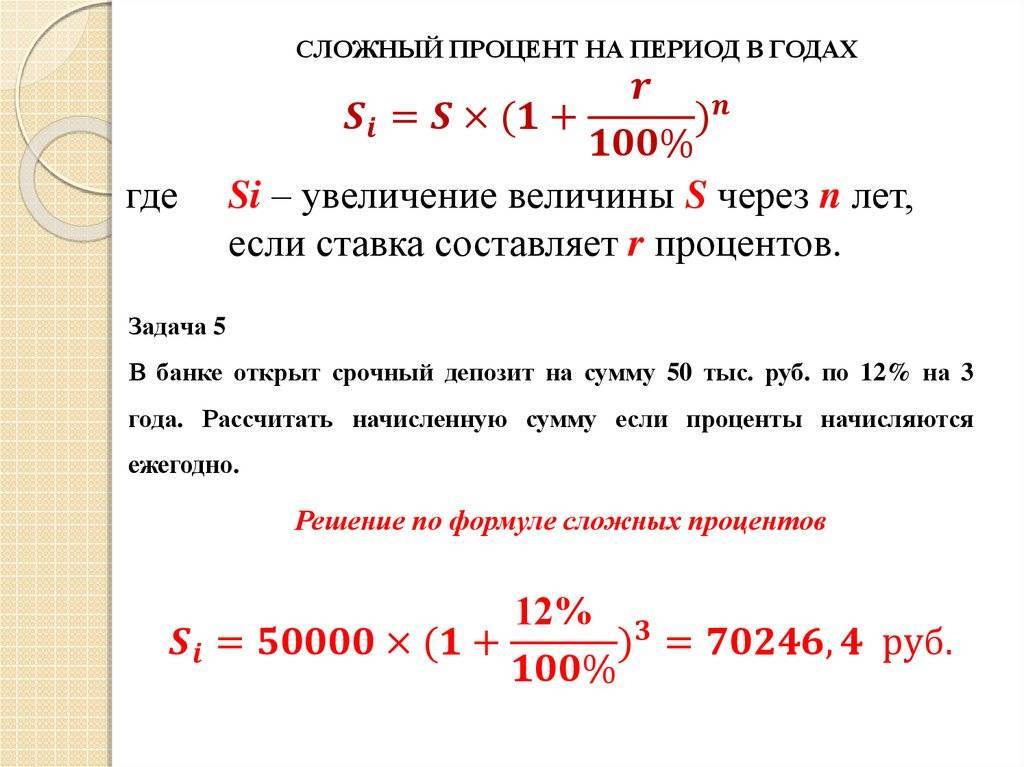

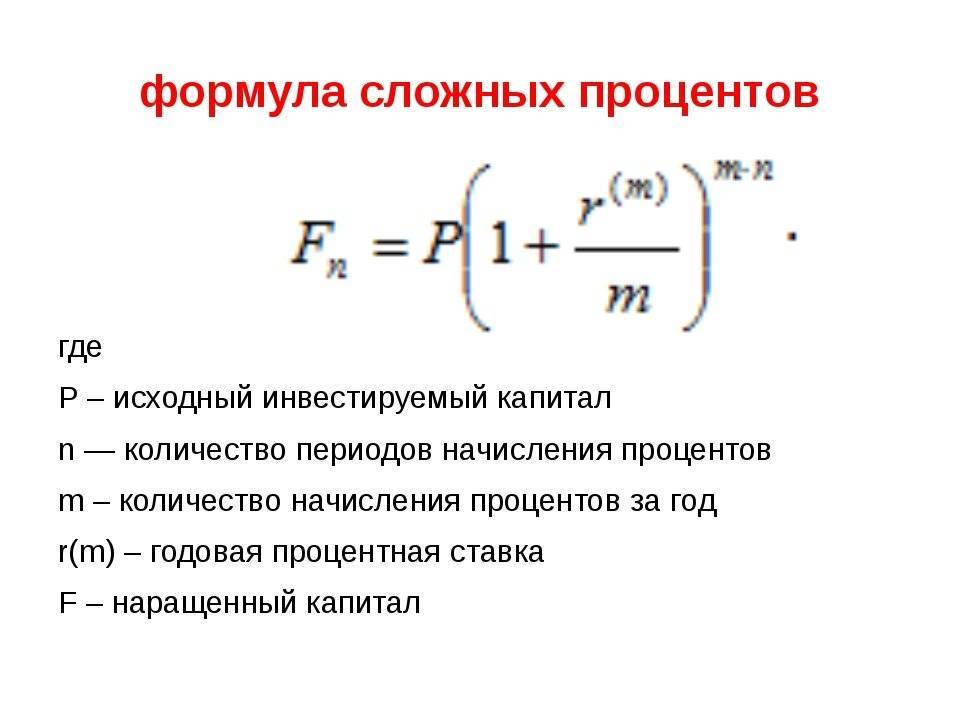

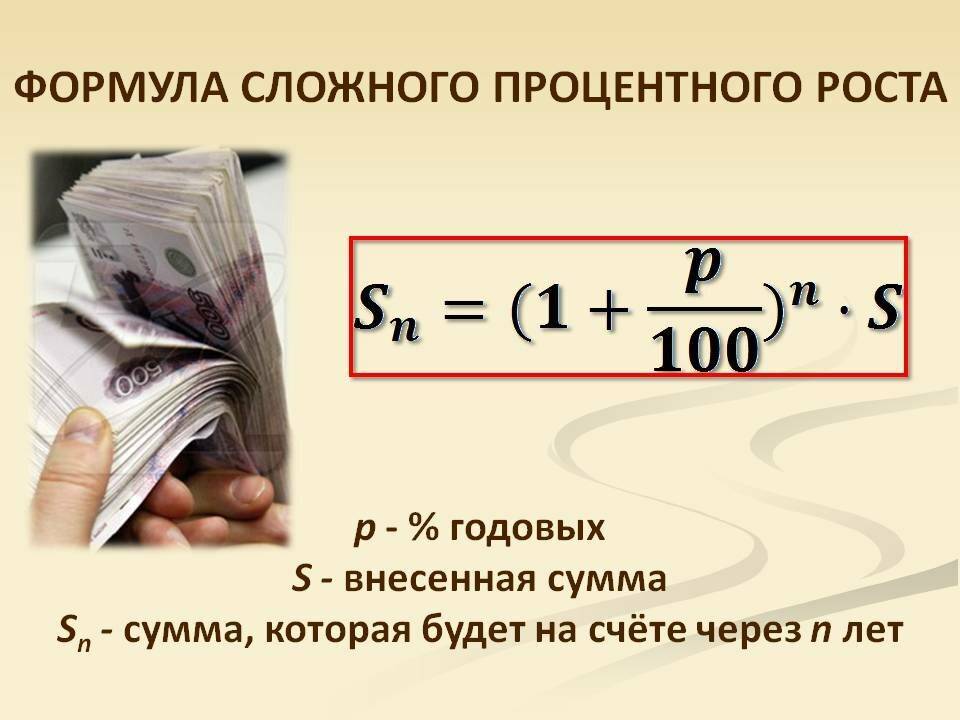

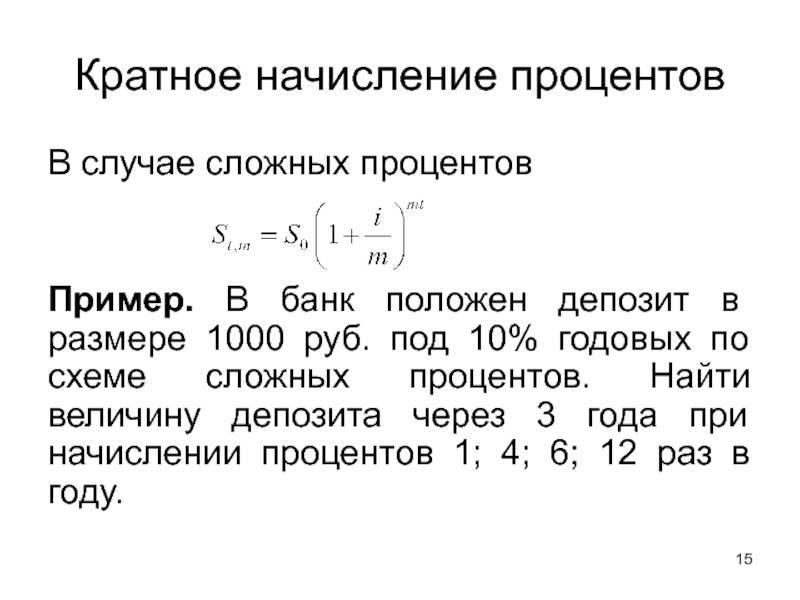

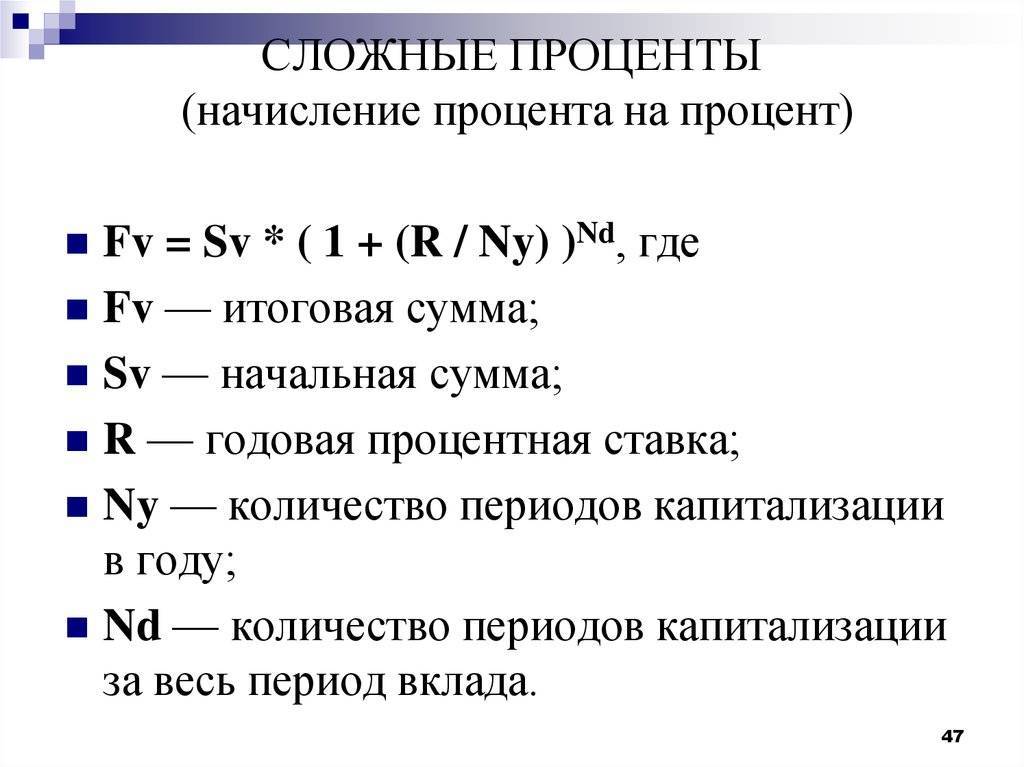

Формула сложного процента (расчет в годах)

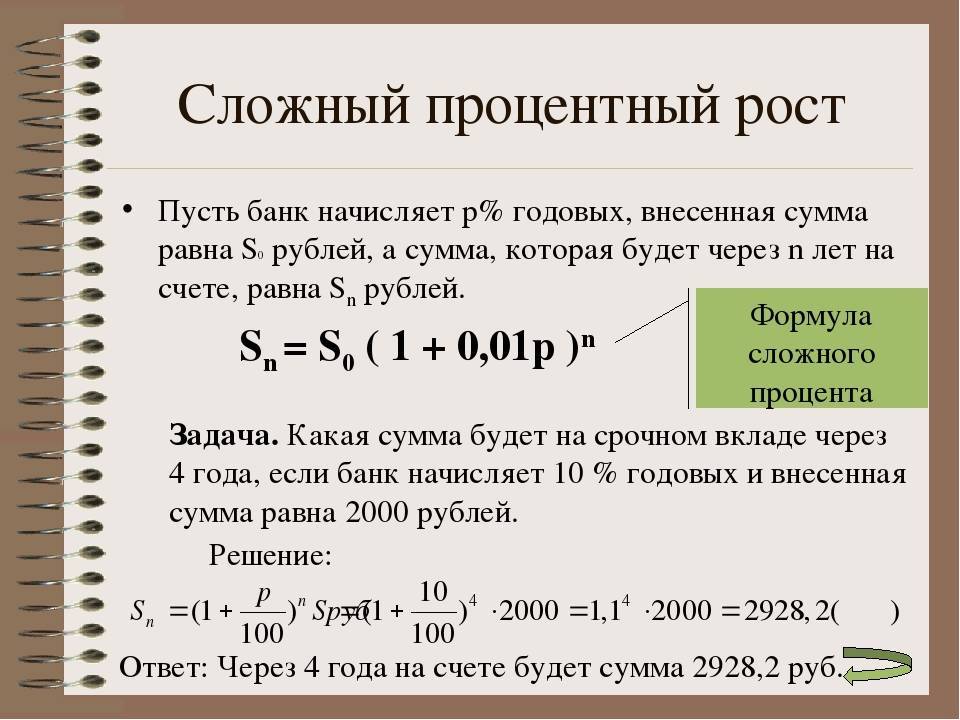

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

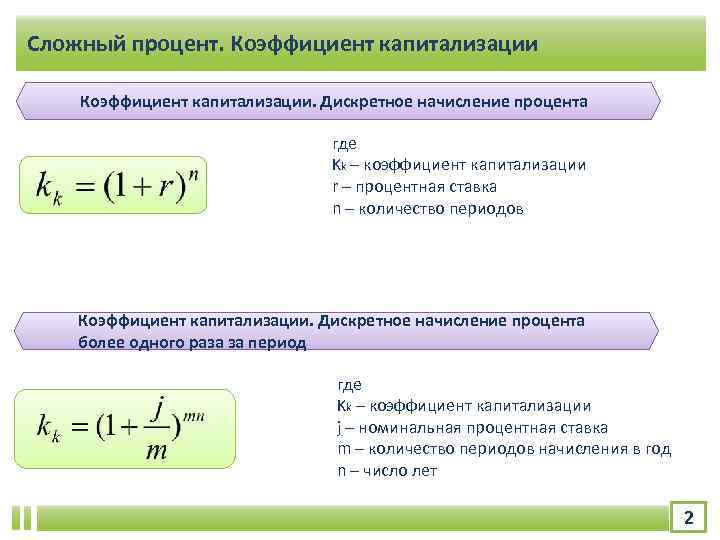

Применение сложного процента подразумевает то, что в конце каждого периода (год, квартал, месяц) начисленная прибыль суммируется с вкладом. Полученная сумма является базисом для последующего увеличения прибыли.

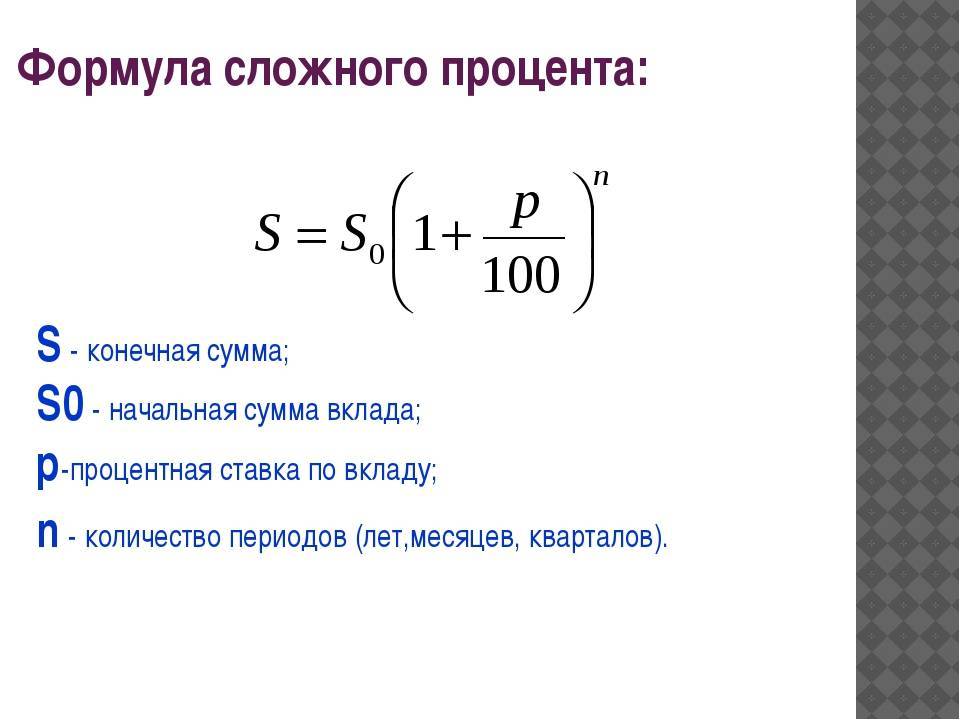

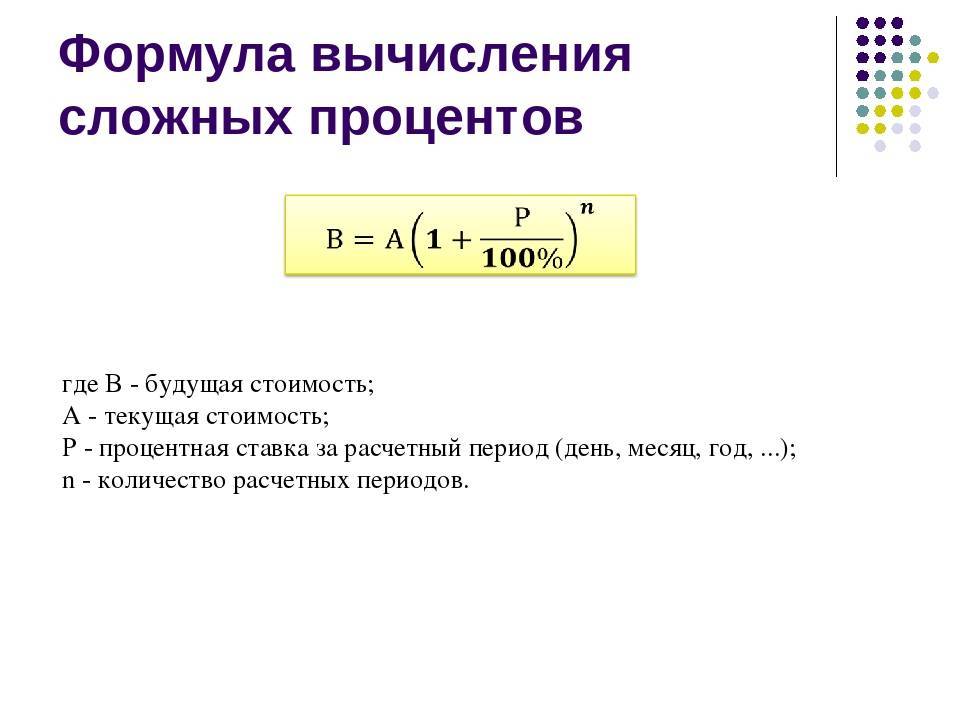

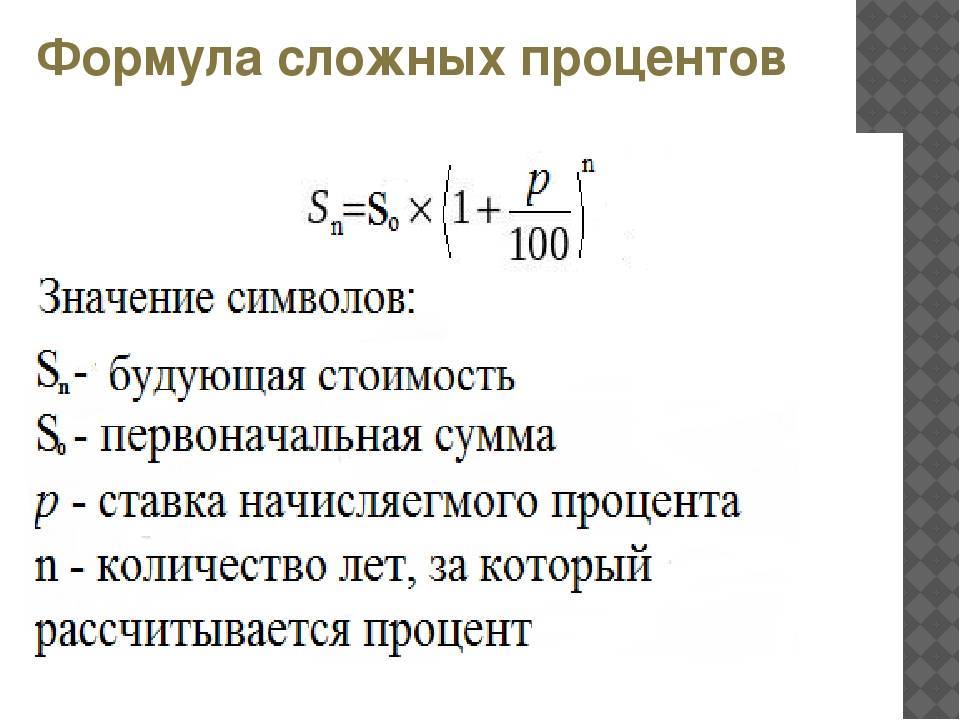

Для расчета сложного процента применяем простую формулу:

где

- S – общая сумма («тело» вклада + проценты), причитающаяся к возврату вкладчику по истечении срока действия вклада;

- Р – первоначальная величина вклада;

- n — общее количество операций по капитализации процентов за весь срок привлечения денежных средств (в данном случае оно соответствует количеству лет);

- I – годовая процентная ставка.

Подставив значения в эту формулу, мы видим, что:

через 5 лет сумма будет равняться 168505,81 рублей:

а через 10 лет она составит 283942,09 рублей :

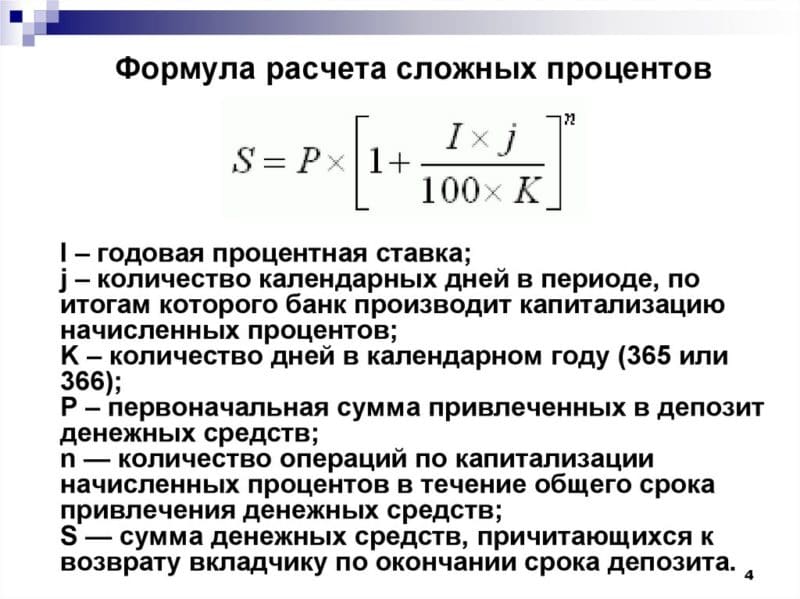

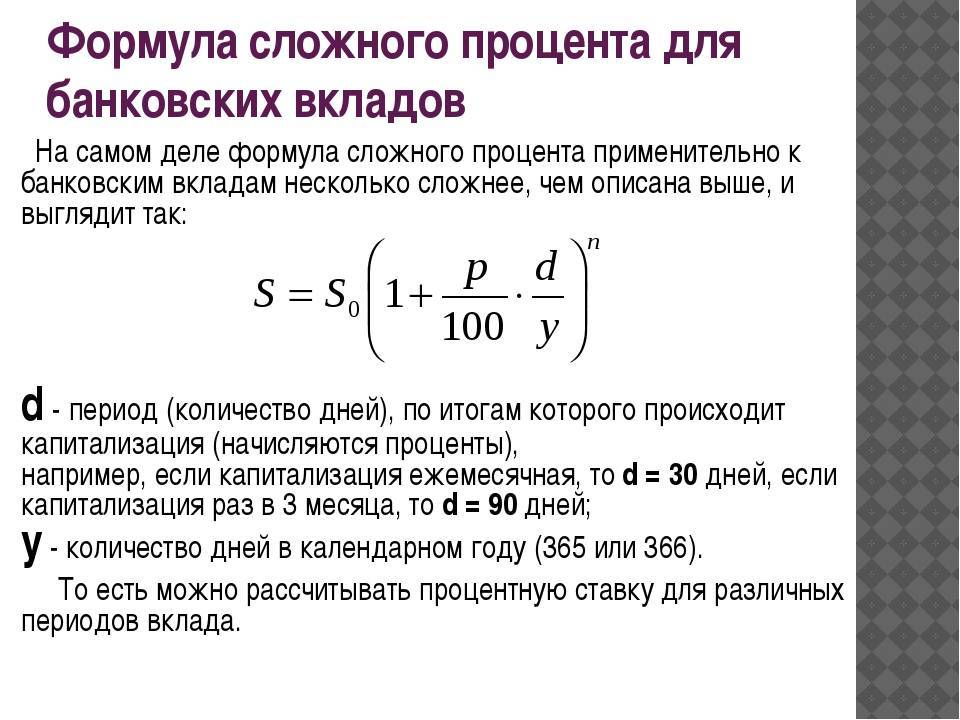

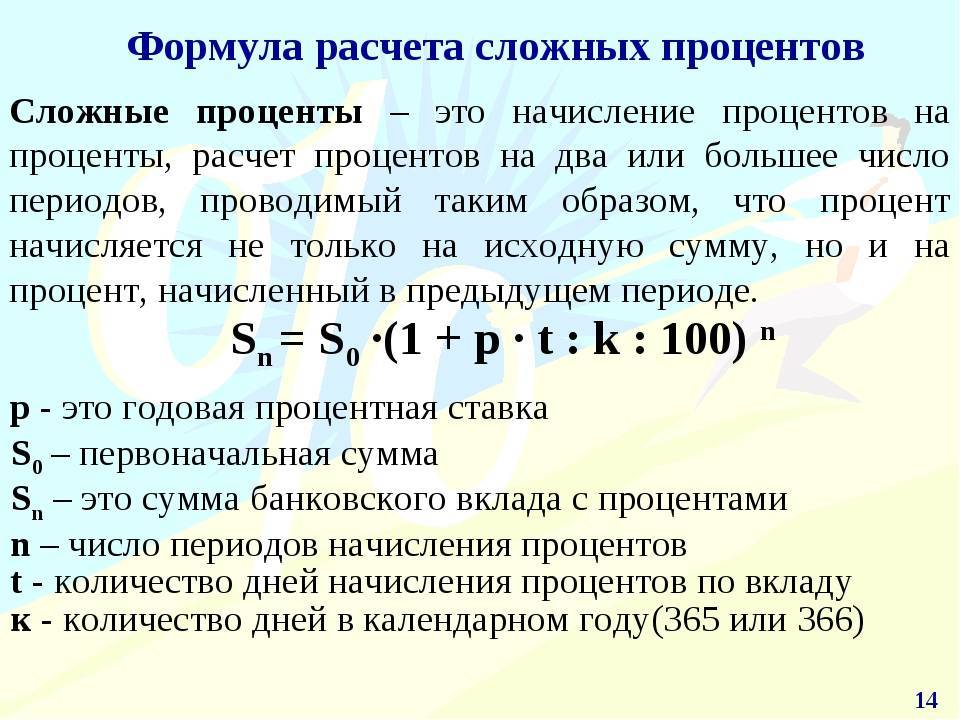

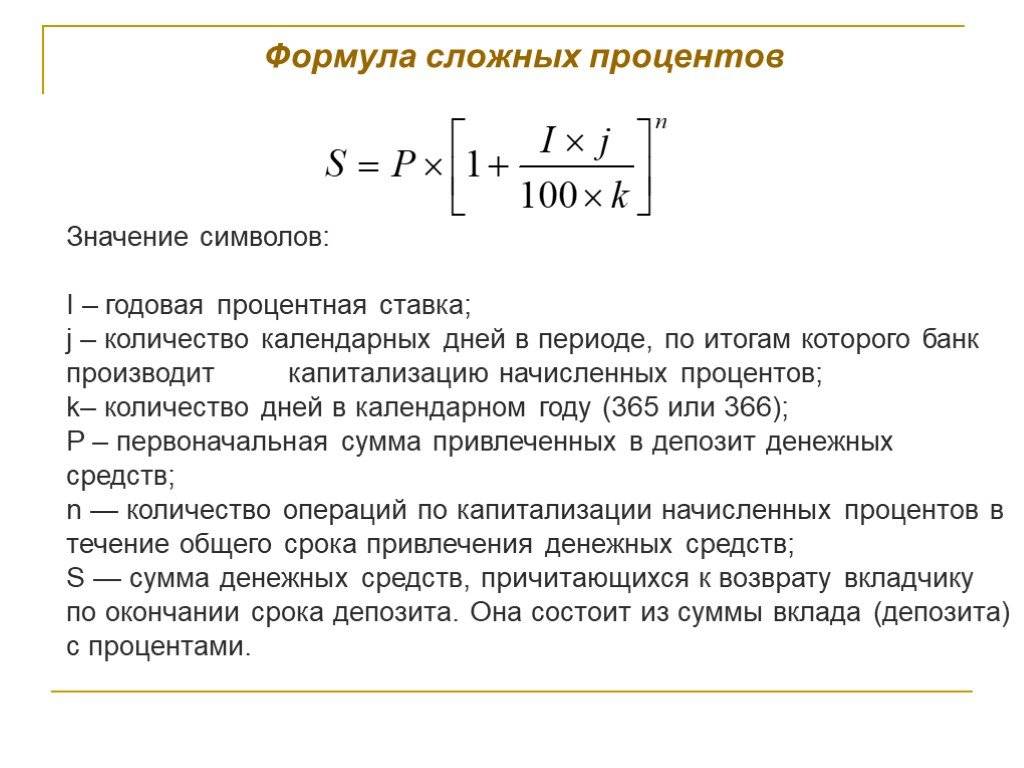

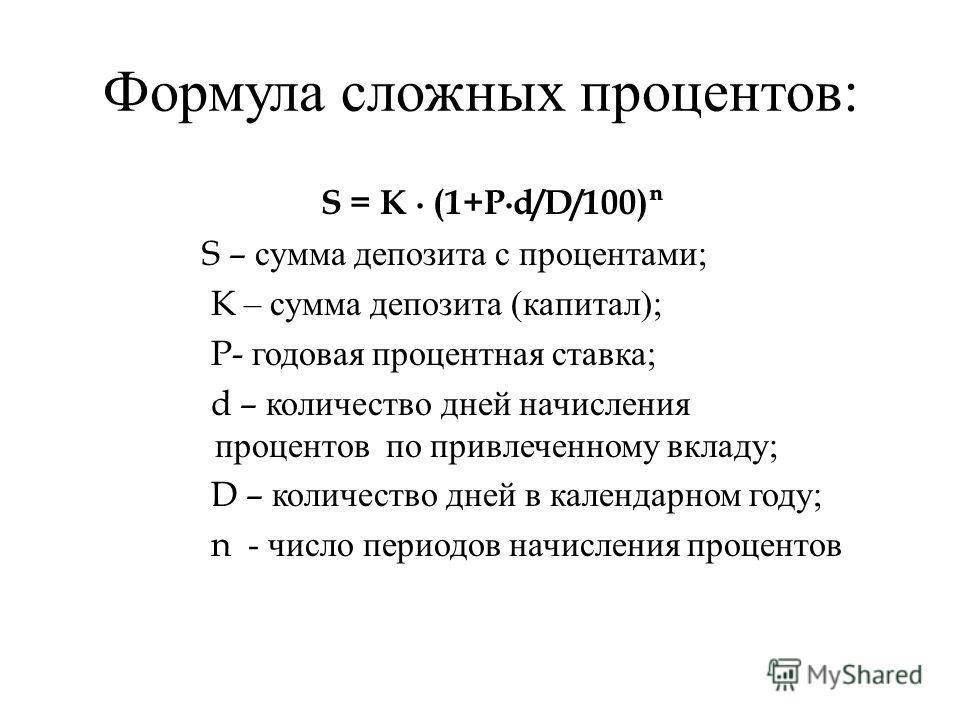

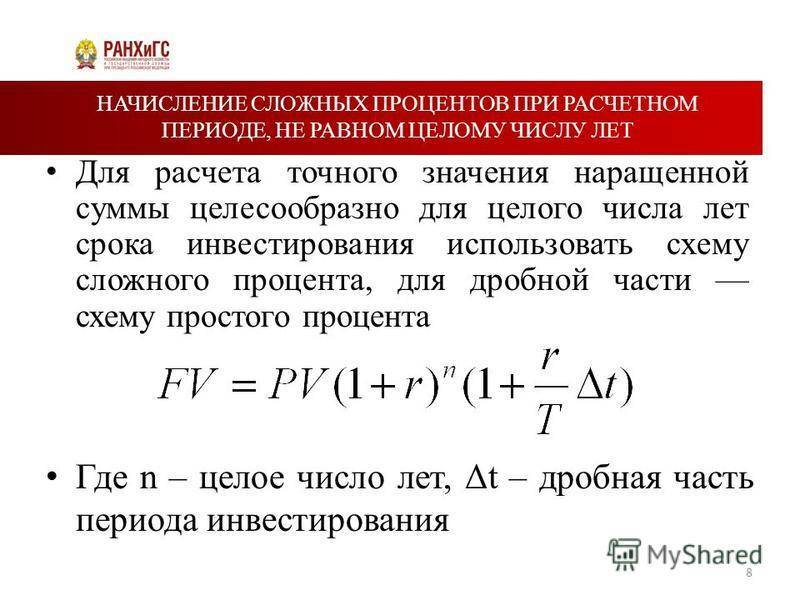

Если бы мы рассчитывали капитализацию процентов по вкладу за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

где:

- К – количество дней в текущем году,

- J – количество дней в периоде, по итогам которого банком производится капитализация начисленных процентов (остальные обозначения – как и в предыдущей формуле).

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

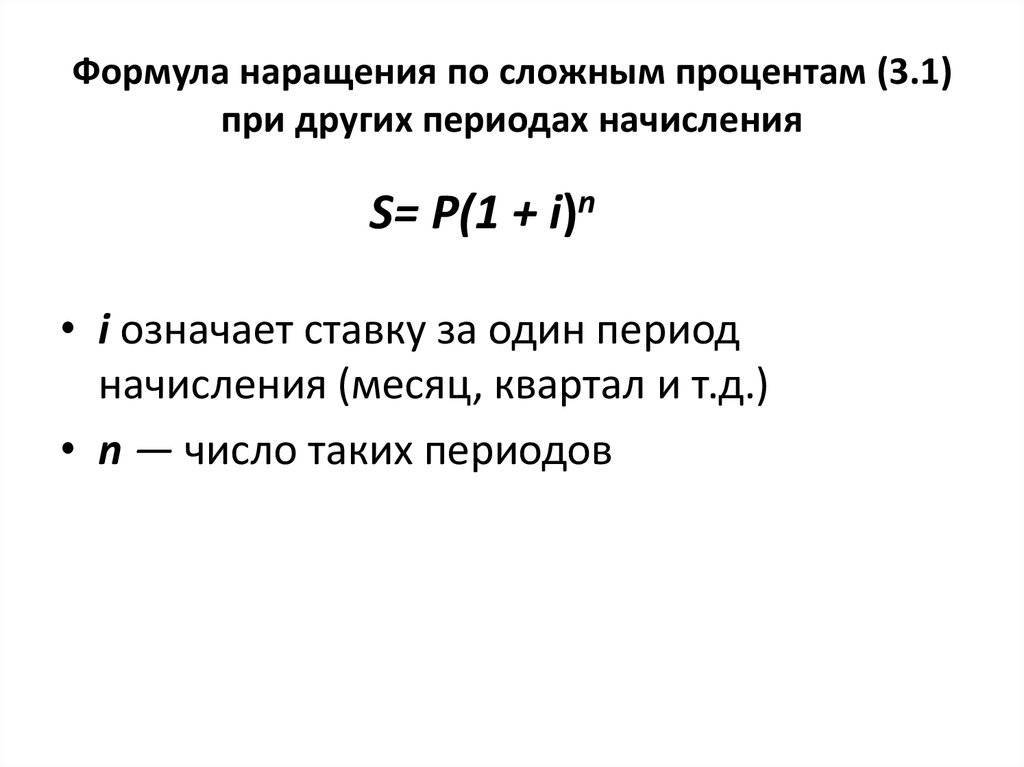

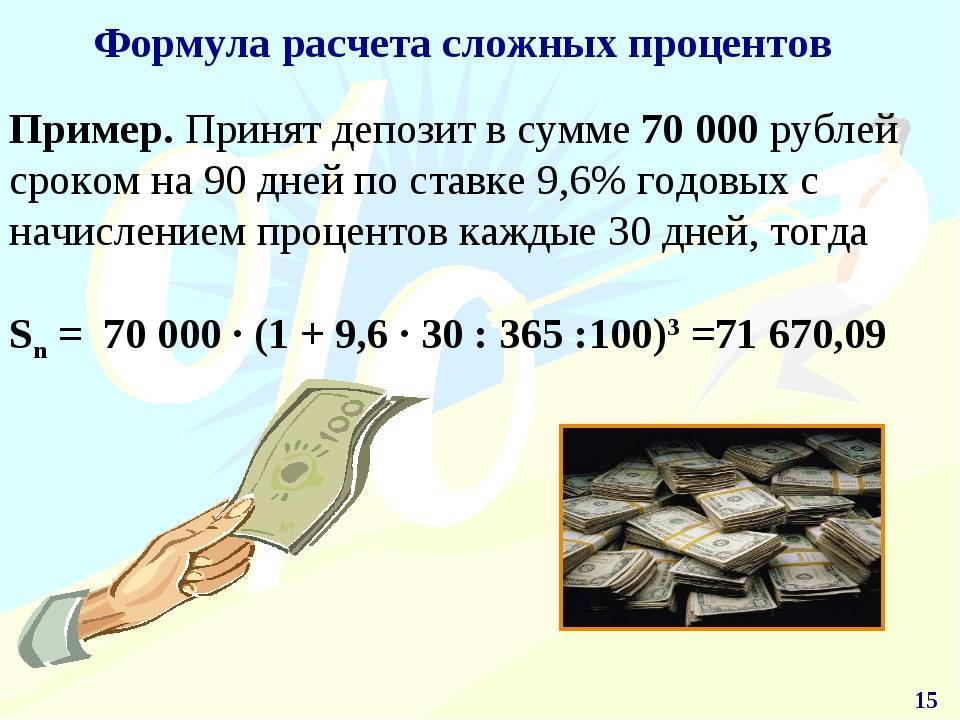

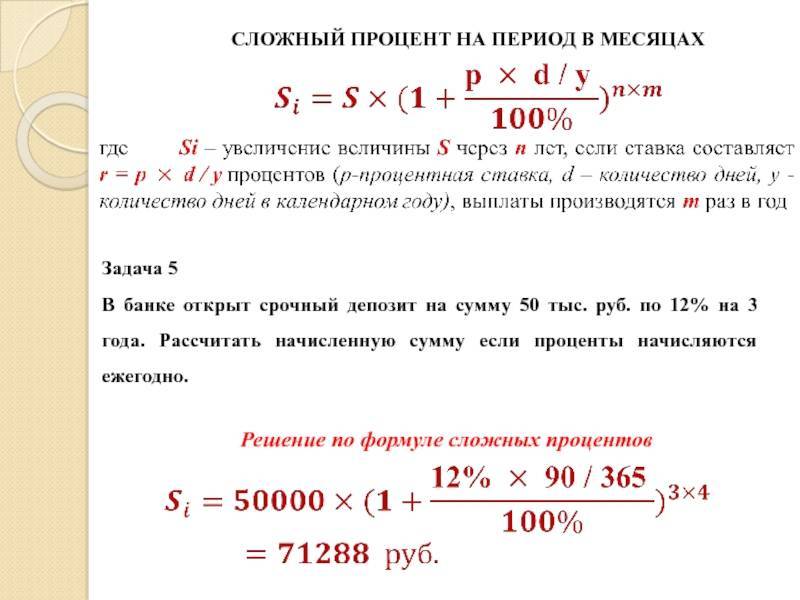

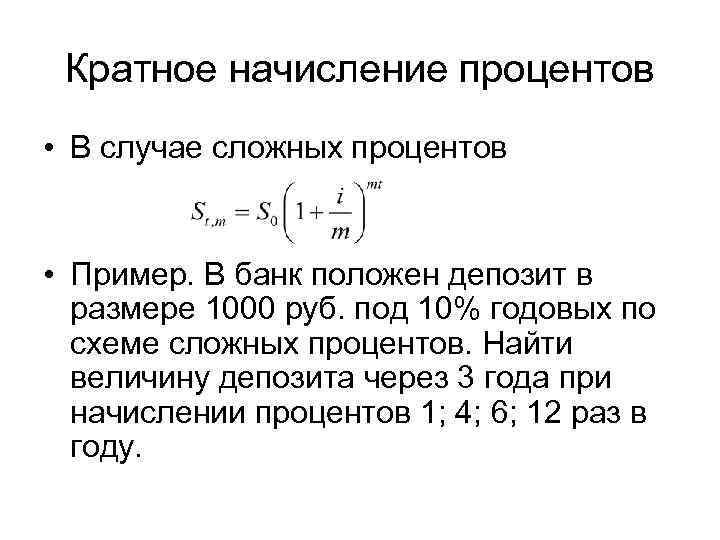

Формула сложного процента (расчет в месяцах)

Существует и другой, более выгодный для клиента метод начисления и прибавления процентной ставки – ежемесячный. Для этого применяется следующая формула:

где n также соответствует количеству операций по капитализации, но уже выражается в месяцах. Процентный показатель здесь дополнительно делится на 12 потому что в году 12 месяцев, а у нас появляется необходимость в расчете месячную процентную ставку.

Если бы данная формула использовалась для поквартального начисления вклада, то годовой процент делился бы на 4, а показатель n был бы равен количеству кварталов, а если бы процент начислялся по полугодиям, то процентная ставка делилась бы 2, а обозначение n соответствовало количеству полугодий.

Итак, если бы нами был сделан вклад в сумме 100000,00 руб. с ежемесячной капитализацией процентов, то:

через 5 лет (60 месяцев) сумма вклада выросла бы до 172891,57 руб., что примерно на 10000 руб. больше, чем в случае с ежегодной капитализацией вклада;руб.

а через 10 лет (120 месяцев) «наращенная» сумма составила бы 298914,96 руб., что уже на целых 15000 руб. превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

Это означает, что доходность при ежемесячном начислении процентов оказывается больше, чем при начислении один раз в год. И если прибыль не снимать, то сложный процент работает на пользу вкладчика.

График, показывающий разницу роста капитала при расчете в годах и при ежемесячной капитализации процентов

По данным с http://101.credit/articles/vkladi/clozhnyjj-procent/

Какие параметры влияют на доходность банковского вклада?

Клиенты могут ознакомиться с доходностью банковских вкладов, используя калькулятор на сайте финансовой организации, положения договора банковского обслуживания (УДБО) или отзывы других вкладчиков. Фактическая доходность банковских вкладов зависит от следующих параметров.

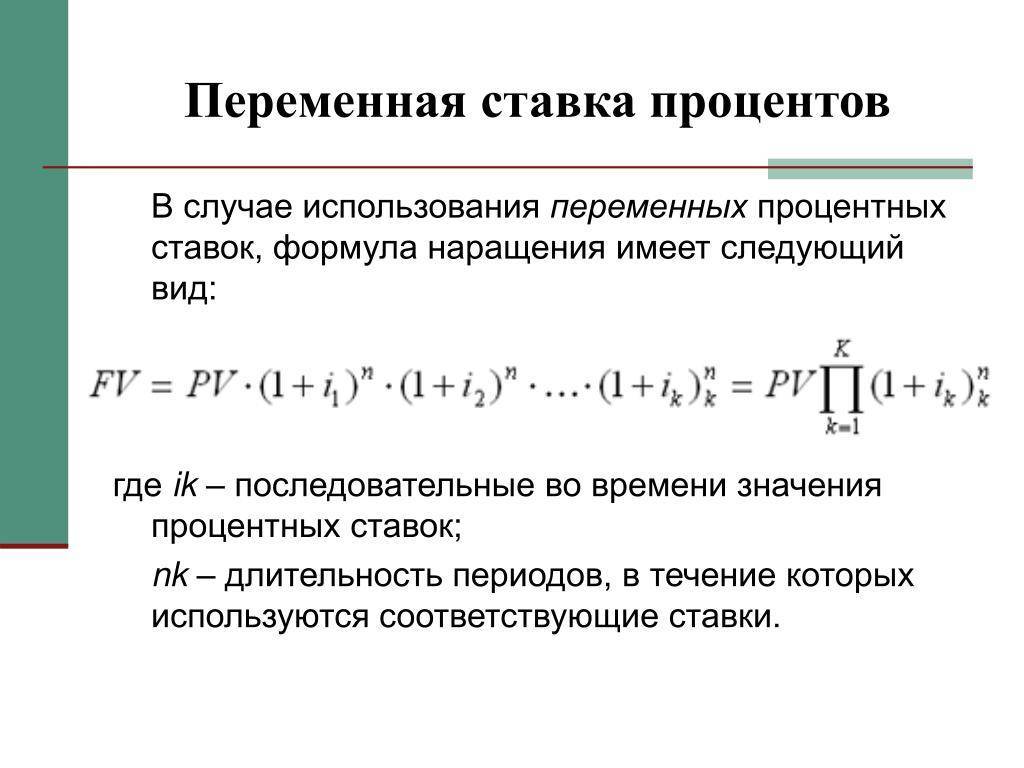

Величина и порядок начисления процентов по вкладу. Стабильную прогнозируемую доходность приносят банковские вклады с фиксированной процентной ставкой, не зависящей от суммы вклада. Например, клиент открыл пополняемый депозит в банке ВТБ по ставке 6% годовых на срок 42 месяца, увеличив сумму вклада вдвое за первый квартал. Банк начисляет проценты с капитализацией, поэтому клиент может заранее рассчитать доходность с учётом всех дополнительных взносов. Наименее выгодное предложение для клиентов — «лестничные» вклады, процентная ставка по которым пересматривается в зависимости от срока или суммы сбережений.

Сумма вклада на момент открытия и окончания срока действия договора. Как правило, наибольший процент предлагается по вкладам на сумму до 500 тысяч рублей, при дальнейших вложениях процентная ставка либо фиксируется, либо уменьшается. Например, при открытии накопительного счёта (пополняемого вклада) Активный в банке Райффайзен клиент получает 7% годовых на сумму до 100 тысяч рублей, доходность дополнительных взносов составляет 5%.

Возможность пополнения и частичного снятия средств. Банковские организации заинтересованы в фиксированных вложениях клиентов в долгосрочном периоде, поэтому сберегательные вклады без возможности снятия и пополнения наиболее доходны. На современном рынке финансовых услуг набирают популярность накопительные счета — вклады со свободным снятием и пополнением денежных средств, при этом процентный доход начисляется на остаток средств в конце каждого дня. Например, доходность по накопительному счёту в банке Тинькофф составляет 5% годовых, владельцы сберегательного депозита в банке МКБ (Московский Кредитный Банк) получают до 7% годовых.

Дата капитализации процентов и внесения очередных платежей. Эти параметры обычно публикуются в разделе Права и обязанности сторон договора банковского обслуживания. Большинство банковских вкладов предполагает капитализацию (начисление процентов) в конце каждого расчётного месяца. Например, клиент открыл вклад 18 апреля, первые проценты будут начислены спустя 30 календарных дней, 18 мая. В таком случае доходность не зависит от даты внесения дополнительных сумм или частичного изъятия средств. Если проценты по вкладу капитализируются ежедневно (доход начисляется на текущий остаток), суммарная прибыль клиента увеличивается при внесении платежей в начале расчётного периода (например, до 18 числа каждого месяца).

Заключение

В конце статьи давайте пропишем с вами алгоритм выбора депозита с капитализацией:

- Определяем цель открытия вклада: сбережение, краткосрочное или долгосрочное накопление, получение пассивного дохода.

- Определяем условия: с возможностью пополнения, частичного снятия или без, первоначальную сумму, срок и процентную ставку.

- Выбираем несколько банков, наиболее отвечающих нашим критериям.

- Рассчитываем по каждому предложению эффективную ставку и делаем окончательный выбор.

Не забываем проанализировать и дебетовые карты с процентом на остаток. Этот вариант для сильных духом людей, потому что соблазн все потратить может победить желание копить. Но, если есть конкретная цель, то у соблазнов нет никаких шансов. Согласны?