Как заполнить для возврата налога за медицинские услуги и лекарства?

Граждане, рассчитывающие воспользоваться своим правом на социальный вычет и желающие вернуть часть своих расходов на лечение и лекарства, должны заполнить в 3-НДФЛ:

- титульный лист;

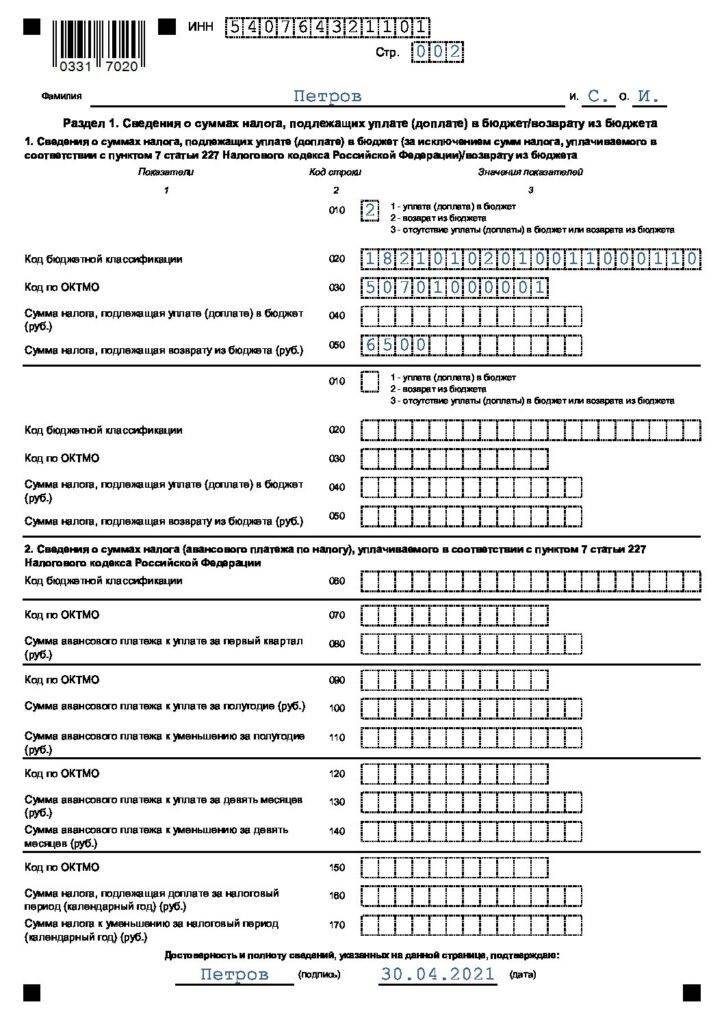

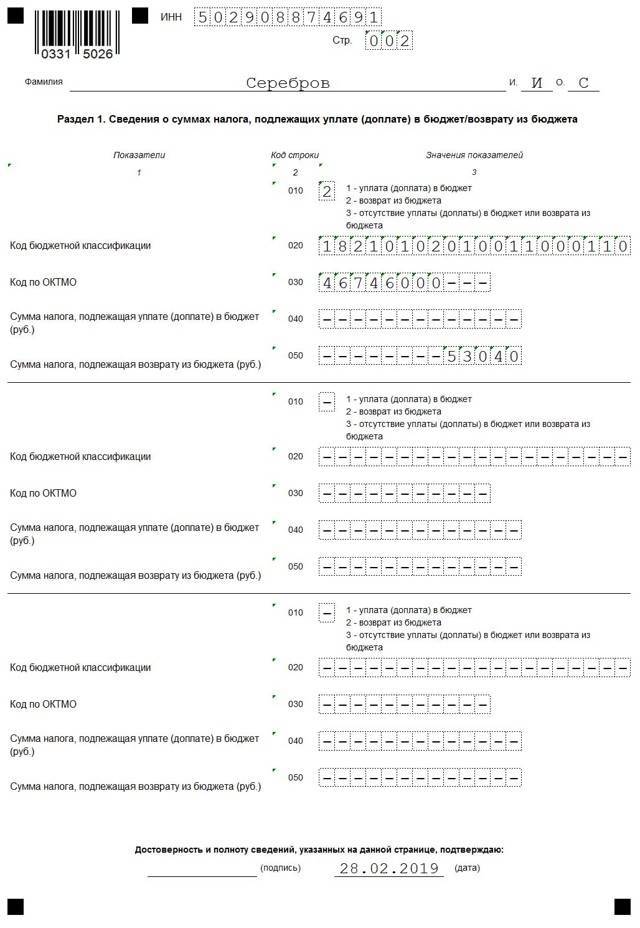

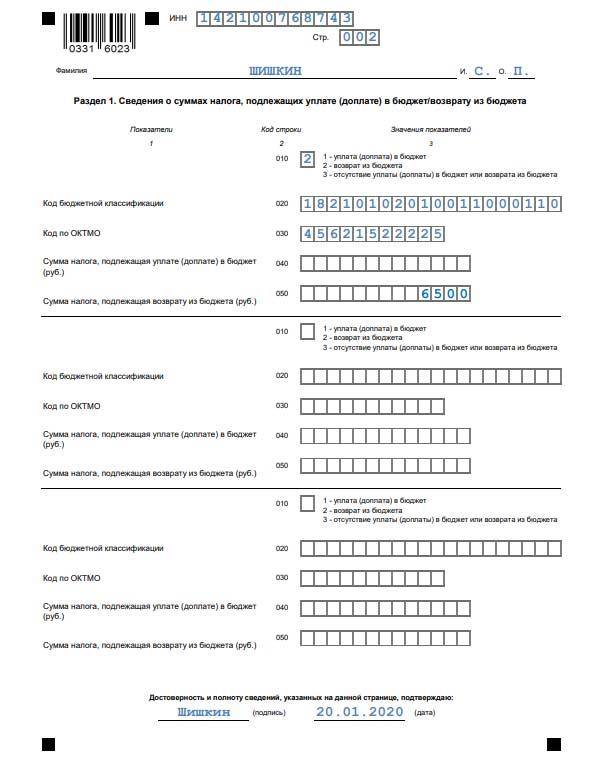

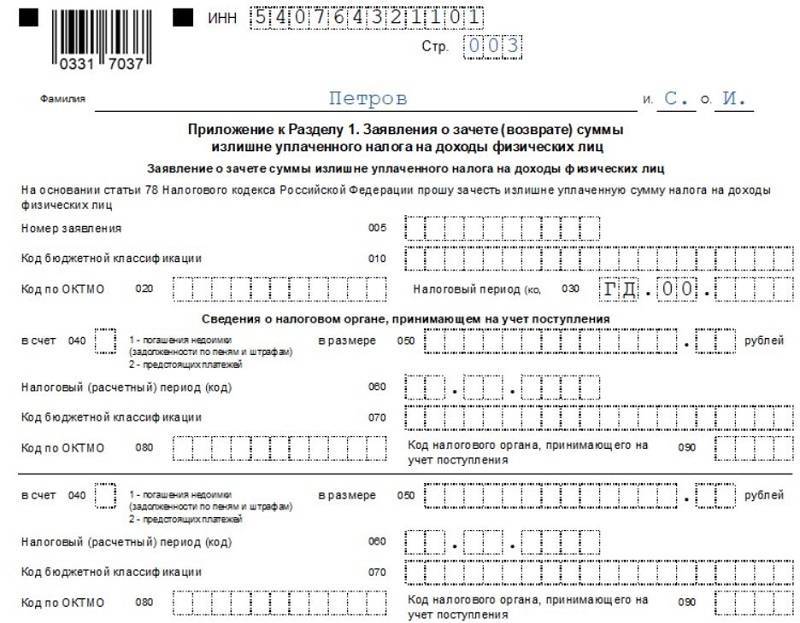

- раздел 1 и приложение к нему;

- раздел 2;

- Приложения 1 и 5.

Всего в готовой декларации должно быть заполнено минимум 5 листов.

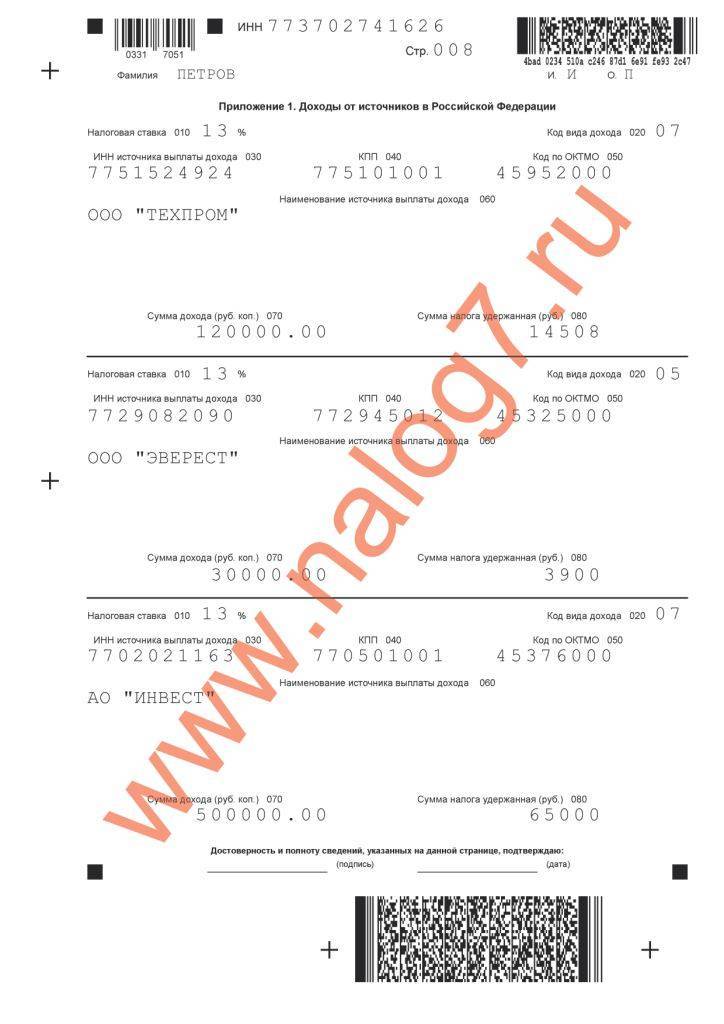

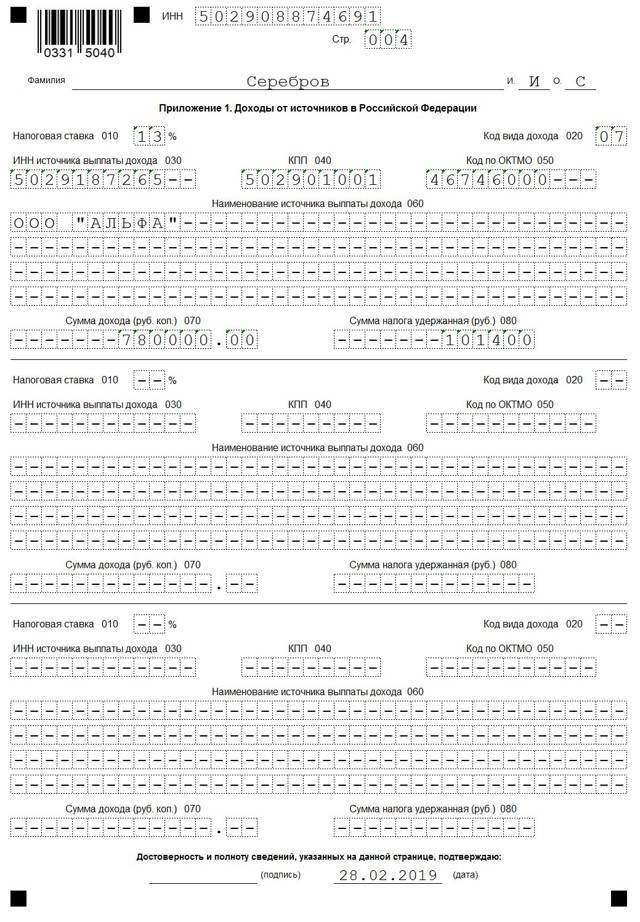

Начать лучше всего с указания доходов за год в приложении 1, облагаемых по ставке 13%. Если были также поступления от иностранных компаний, то дополнительно заполняется второе приложение.

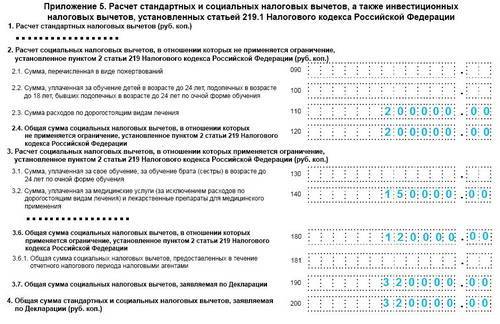

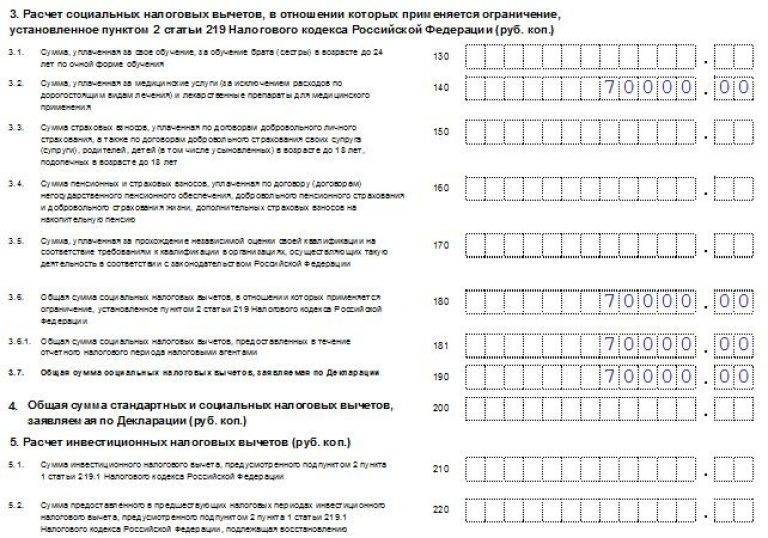

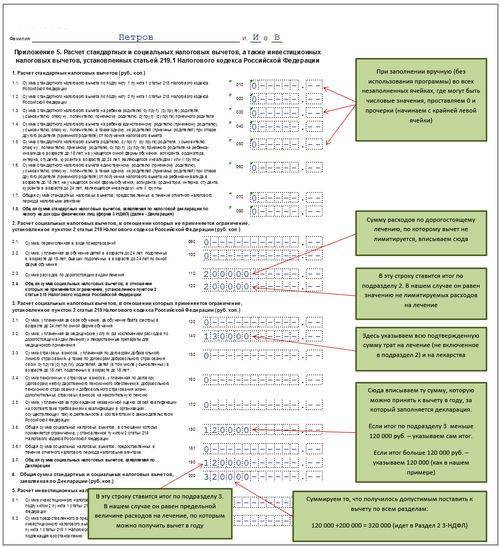

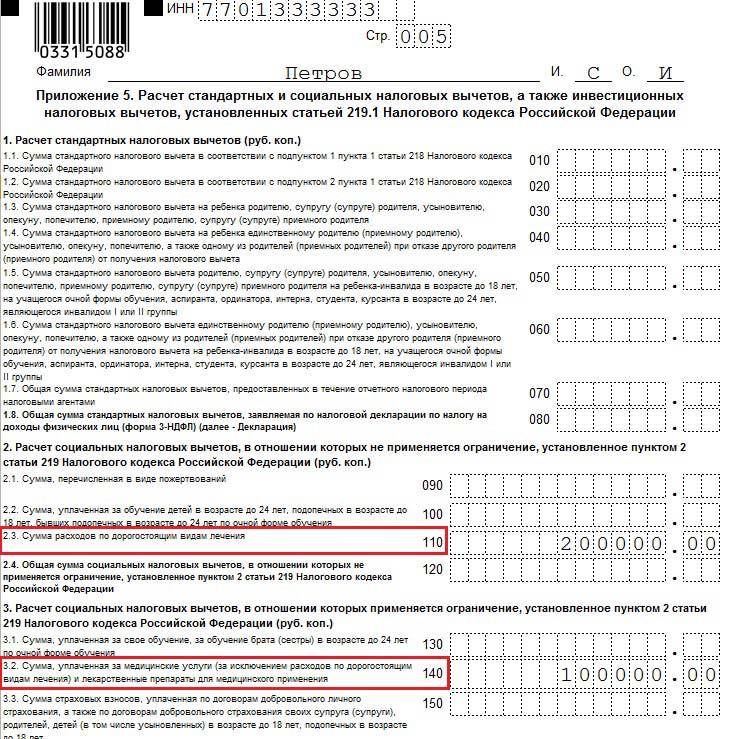

После отражения годового заработка заполняются данные о размере социального вычета в шестом приложении.

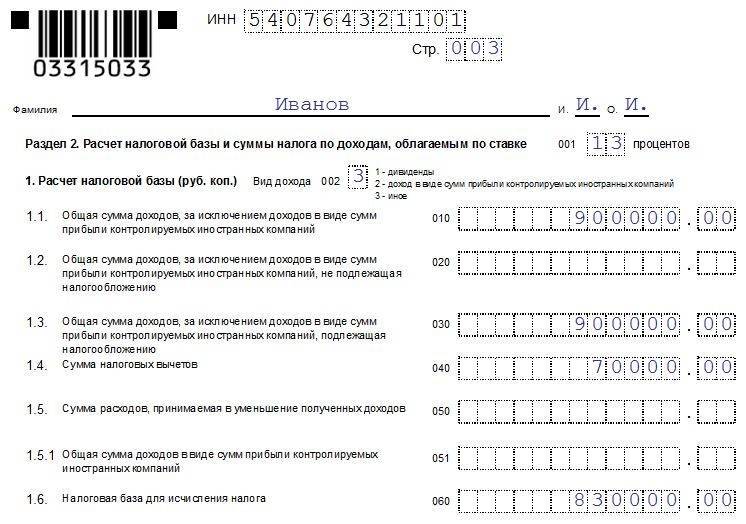

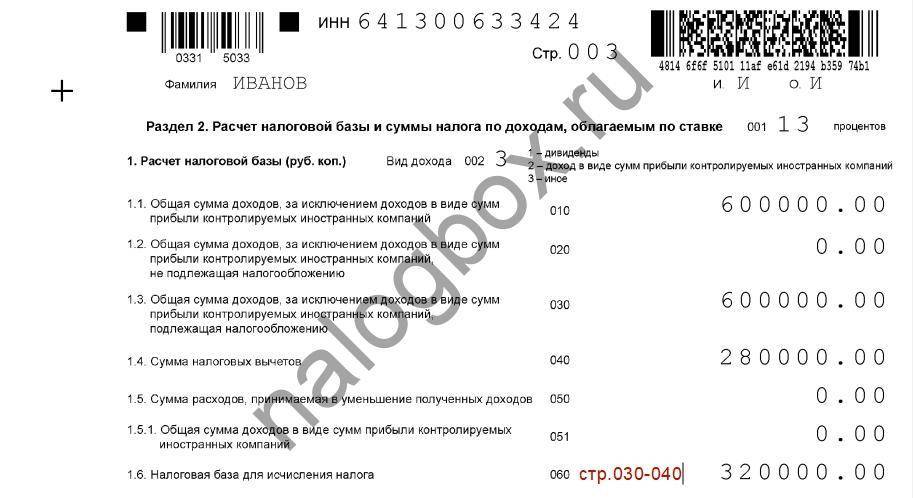

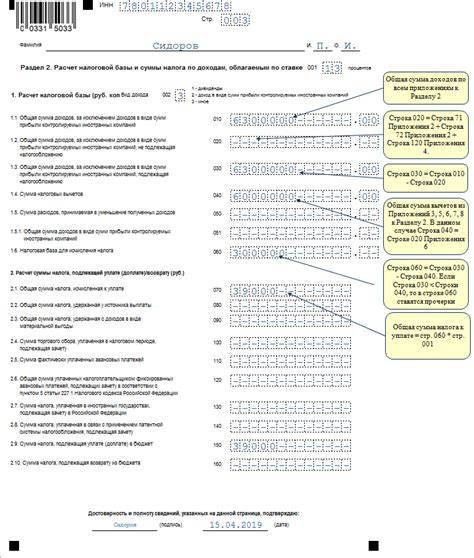

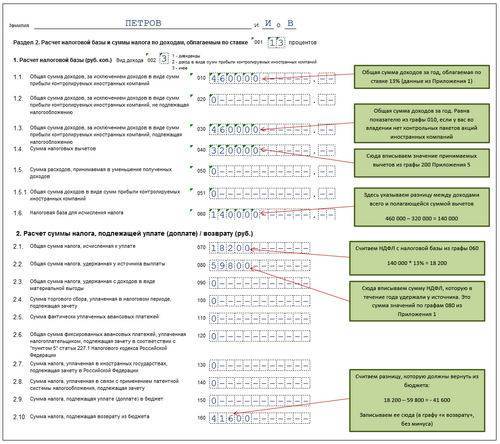

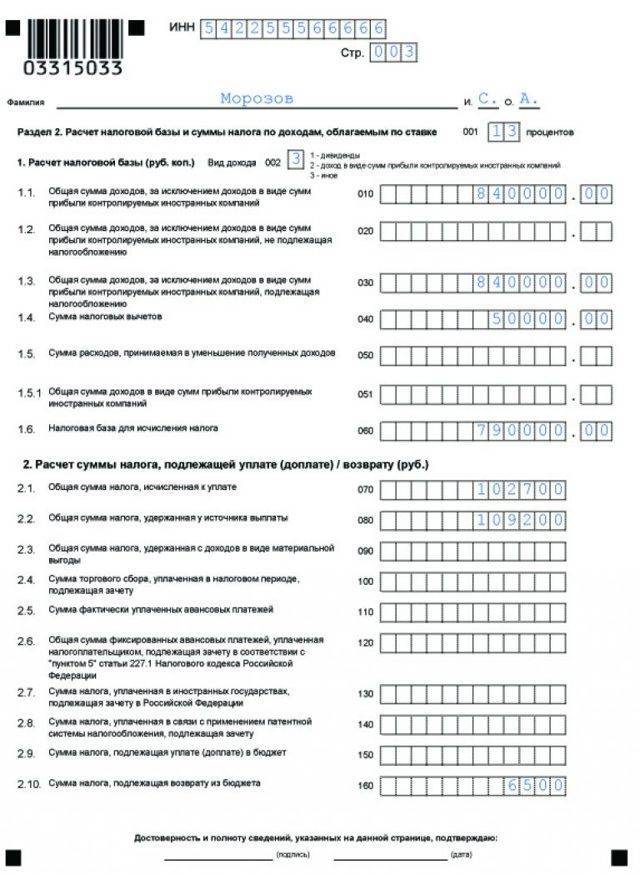

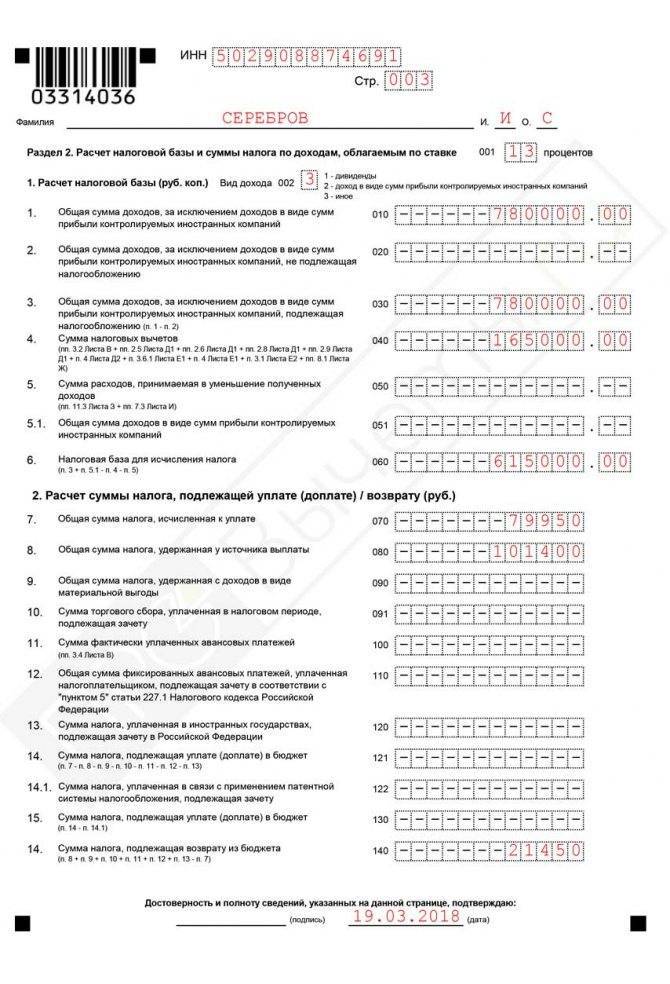

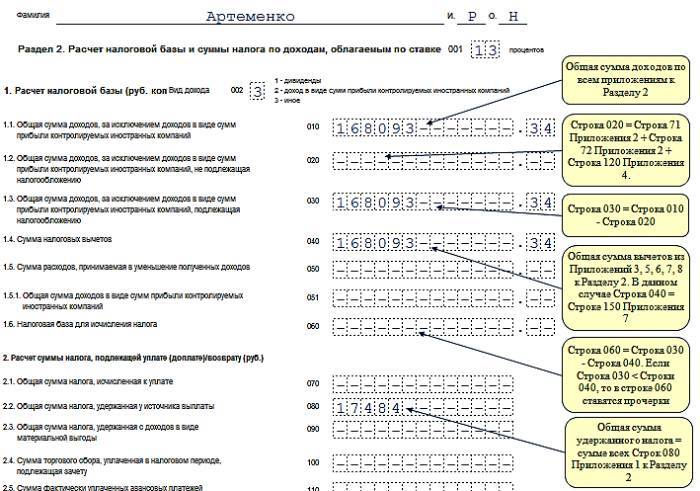

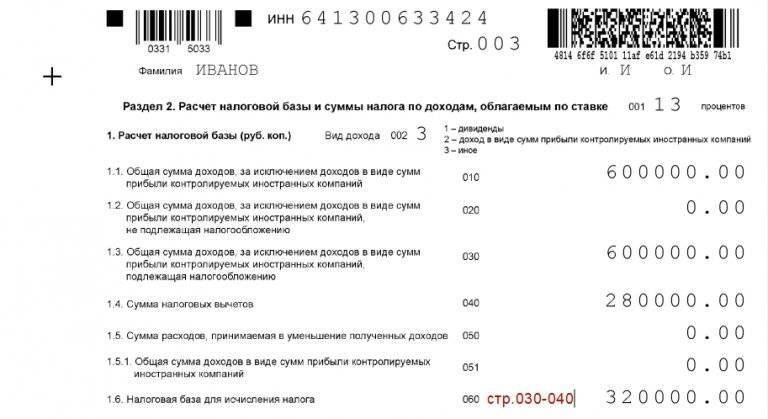

Непосредственный расчет сумма, положенной к возврату из налоговой, проводится во втором разделе. Итоговые данные переносятся в раздел 1.

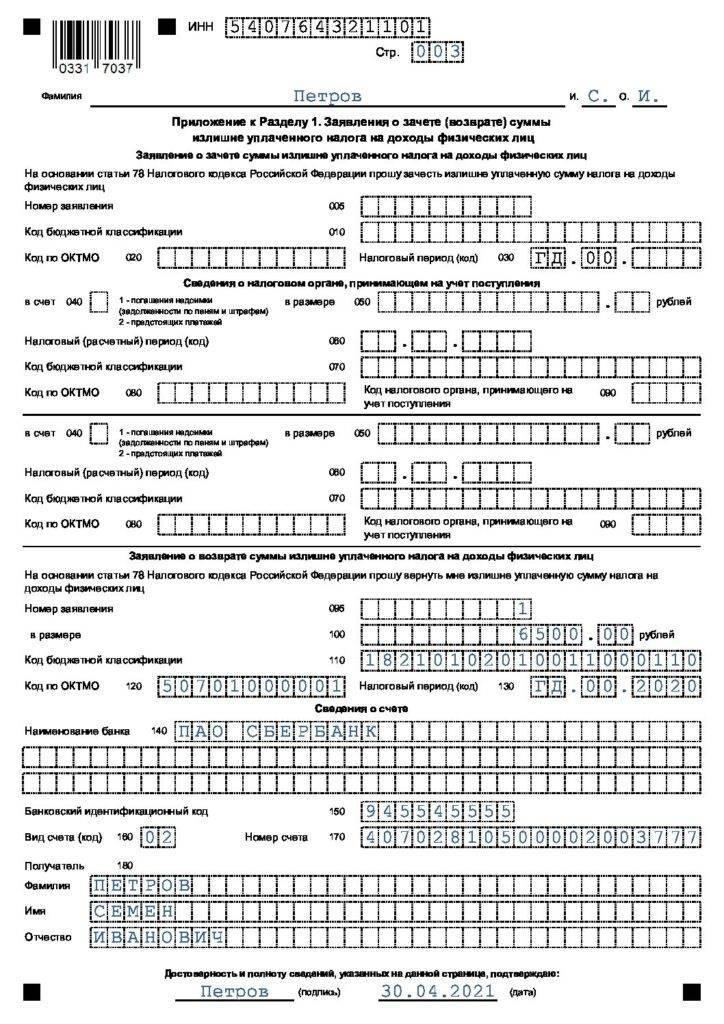

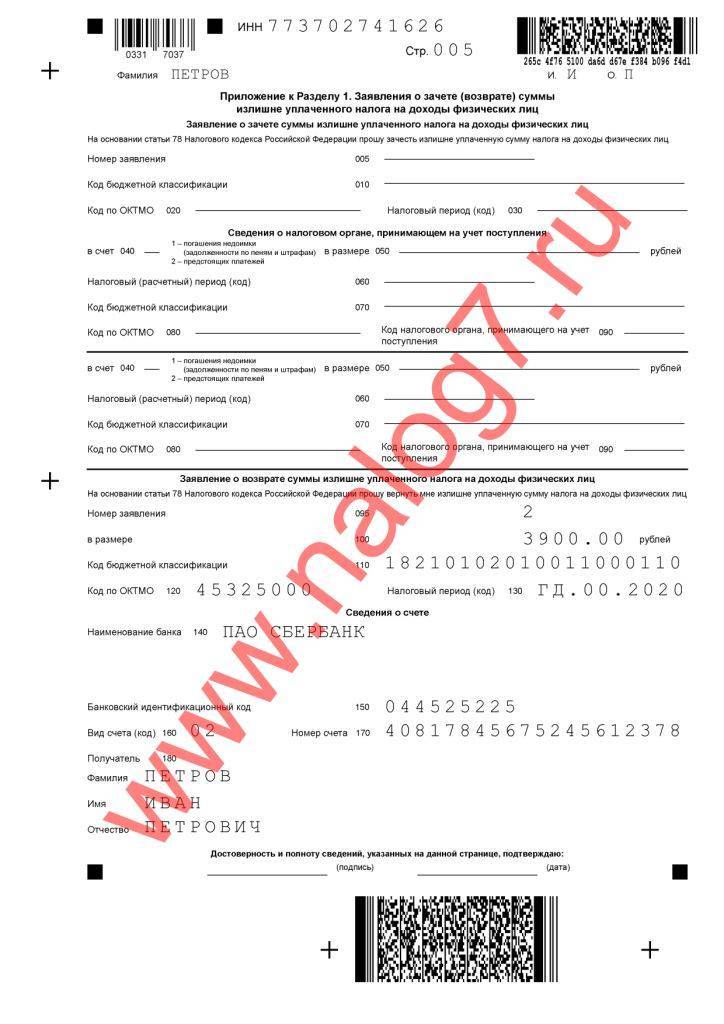

Приложение к разделу 1 — это новый лист в 3-НДФЛ, введенный с 2021 года. Он содержит заявление на возврат налога, которое ранее составлялось отдельно. Теперь его включили в бланк декларации.

Инструкци по заполнению в одной таблице

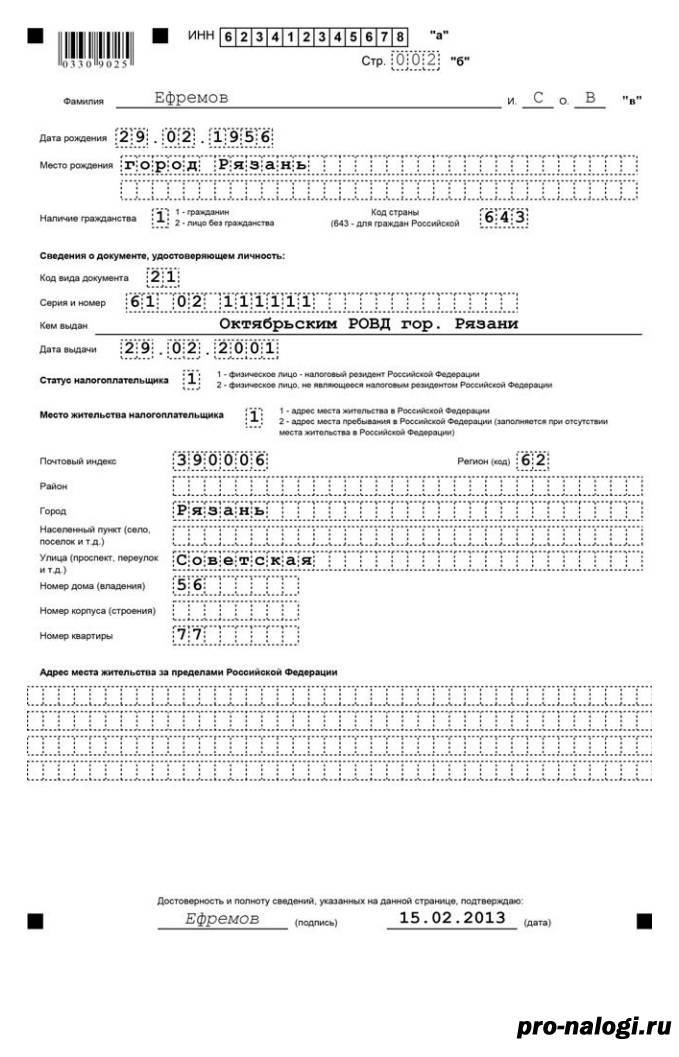

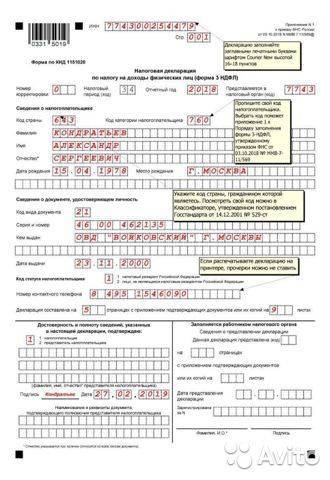

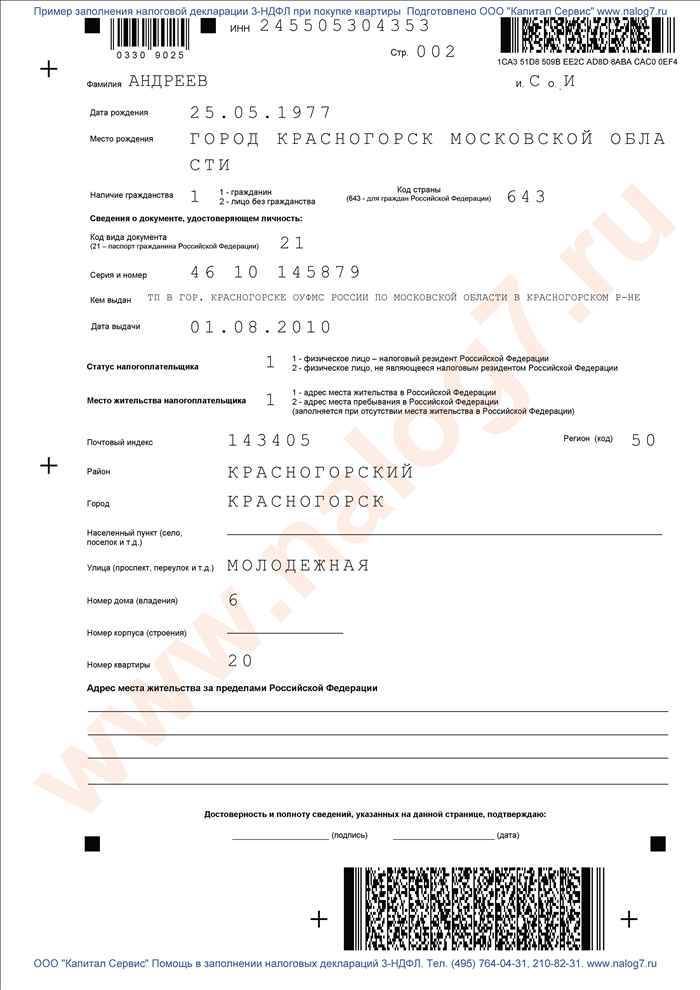

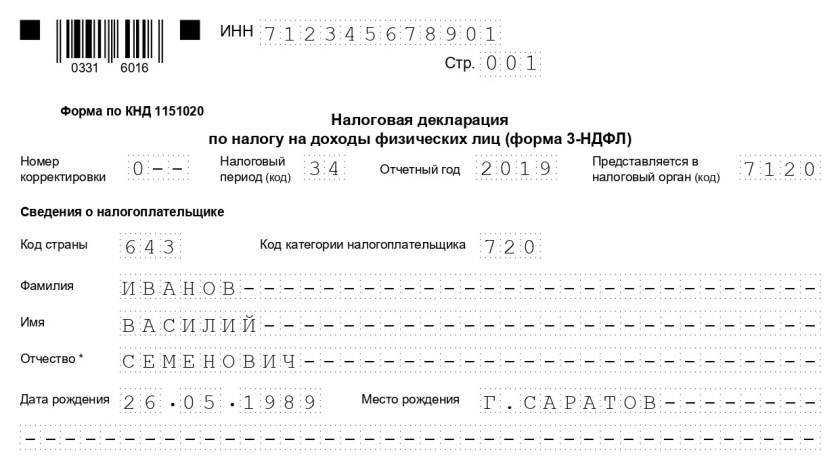

На титульном листе нужно заполнить данные о декларации и период, за который она подается (код периода 34, год 2020). Номер ФНС, куда будет сдаваться 3-НДФЛ, можно посмотреть на сайте налоговой по своему адресу — ссылка.

Данные о себе нужно вносить внимательно, согласно паспорту. Граждане РФ указывают код 643 и категорию 760. Ниже можно посмотреть пример заполнения титульного листа для случая личной подачи 3-НДФЛ в ИФНС.

В таблице ниже дана инструкция, какие именно поля нужно заполнить на остальных страницах декларации, если были расходы на лечение (в том числе дорогостоящее), а также на покупку лекарств.

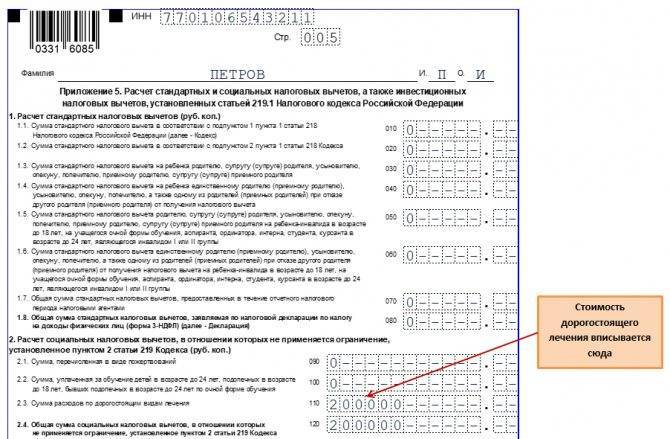

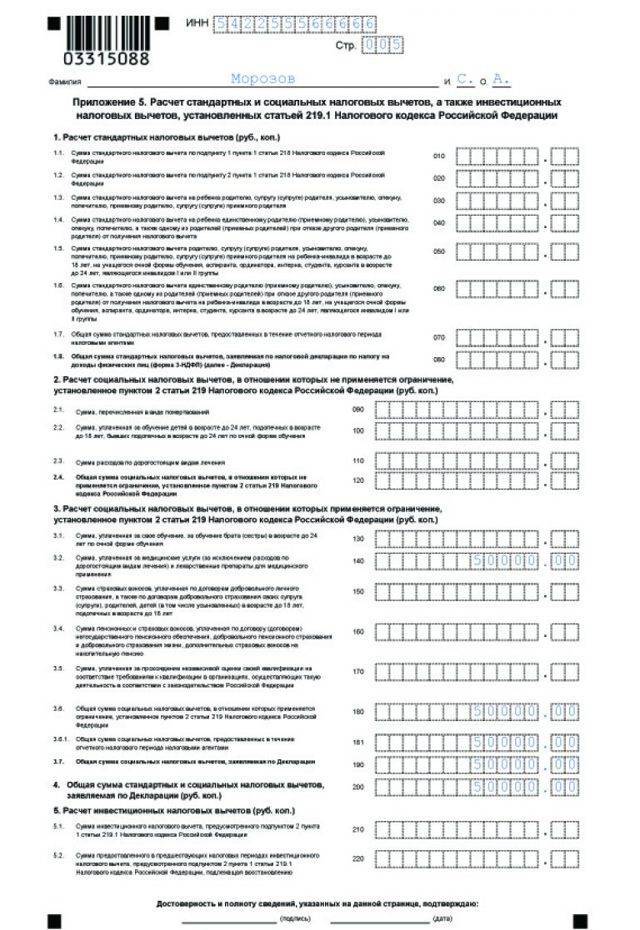

Заполненный пример

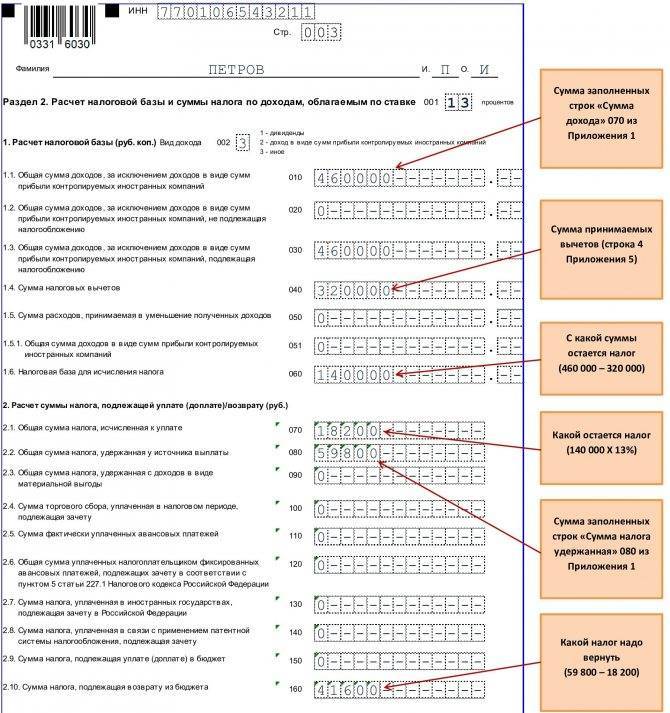

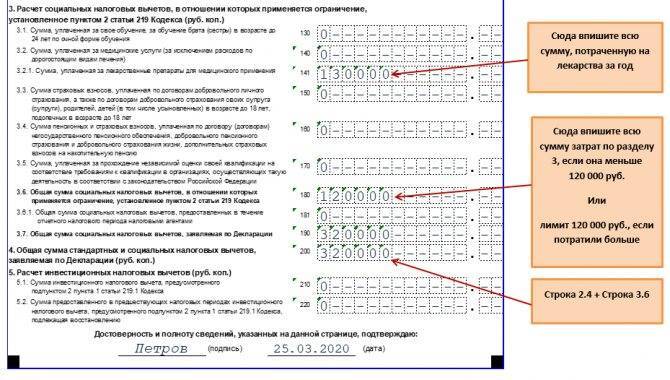

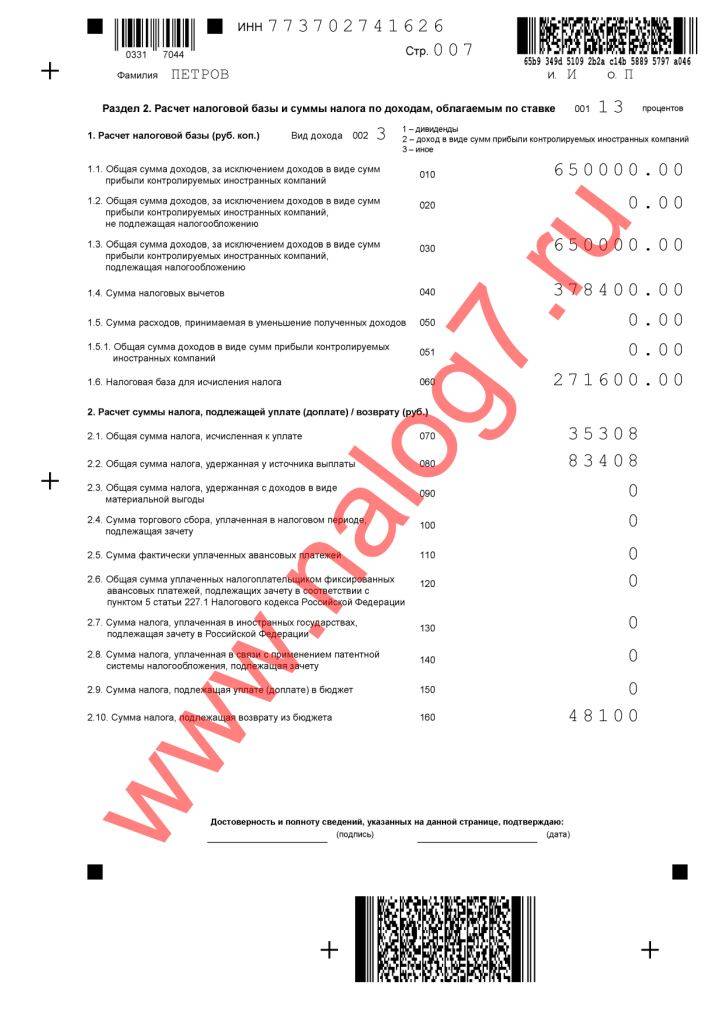

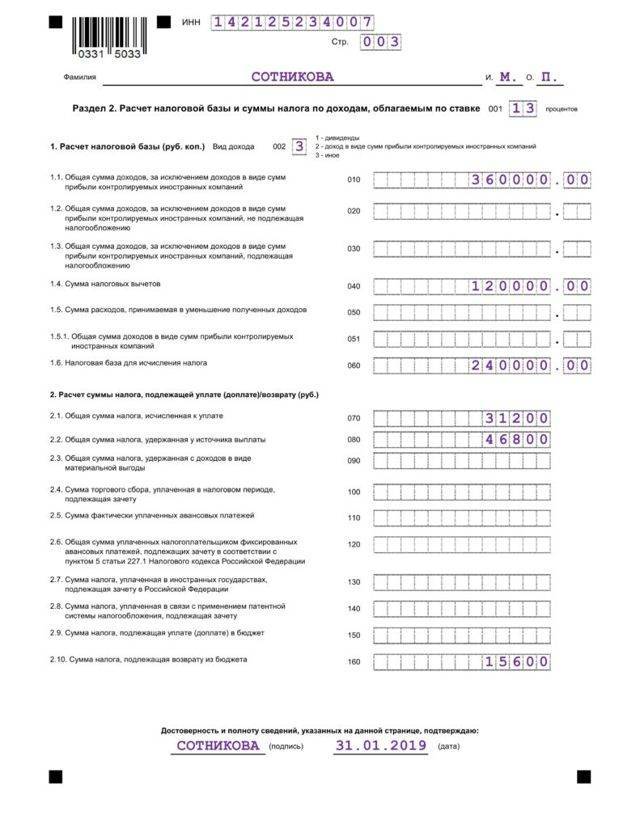

Ниже приведен пример заполнения для случая, когда гражданин Петров Семен Иванович потратил деньги на медицинские услуги в общем размере 240 000 руб. (150 000 — дорогостоящее, 70 000 — лечение зубов, 20 000 — лекарства). В 2020 году он работал в ООО «Орион», где ему начислена заработная плата за год 900 000 руб., с которой вычтен НДФЛ = 117 000 руб.

Налог для возврата = 240 000 * 13% = 31 200 руб.

Пример заполнения 3-НДФЛ:

Как сдать заявление на вычет по лечению в инспекцию

Заявление может быть сдано вами в инспекцию лично (например, при подаче декларации 3-НДФЛ в которой указана сумма вычета на лечение и сумма налога к возврату) или отправлено по почте. При отправке почтой днем подачи заявления считается дата его передачи почтовому отделению для отправки.

Если вы получаете вычет на лечение в налоговой инспекции, вам нужно сдать декларацию по налогу (форма 3-НДФЛ) за тот год, в котором было оплачено лечение с указанием в ней суммы вычета. К декларации надо приложить заявление на получение вычета и возврат налога. К таким документам относят:

— документы при оплате лечения:

- копию договора на лечение, все приложения и дополнительные соглашения к нему;

- оригинал справки об оплате медицинских услуг для предоставления в налоговые органы, выданной медицинским учреждением (ее форма утверждена совместным приказом Минздрава и МНС России от 25.07.2001 № 289/БГ-3-04/256).

— документы при оплате медикаментов:

- оригинал рецептурного бланка со штампом «Для налоговых органов Российской Федерации ИНН налогоплательщика», выданного лечащим врачом;

- копию документов, подтверждающих оплату медикаментов (например, чеки контрольно-кассовой техники)

Если вы оплачиваете лечение (медикаменты) за своих родственников (супруга, родителей, детей в возрасте до 18 лет) дополнительно понадобятся копии документов, подтверждающих степень родства:

- свидетельство о рождении (при оплате медицинских услуг или медикаментов за родителей или детей);

- свидетельство о заключении брака (при оплате медицинских услуг или медикаментов за супруга).

Внимание!Указанный перечень приведен в письме Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630

Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе. Положения данного письма обязательны для применения всеми налоговыми инспекциями России. Положения данного письма обязательны для применения всеми налоговыми инспекциями России.

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй — останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты. Они ОБЯЗАНЫ это сделать.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему-то в налоговых инспекциях считают, что других банков в России нет. Как мы уже сказали банковские реквизиты счета, которые нужны для возврата налога, вам дадут в отделении где у вас открыт счет. Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат налога в связи с лечением это данные:

- о вас (ФИО, адрес и т. д.). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Остальные данные не очень нужны. Поэтому их отсутствие — не критично.

Образец и пример заполнения 3-НДФЛ для налогового вычета за лечение в 2018 году

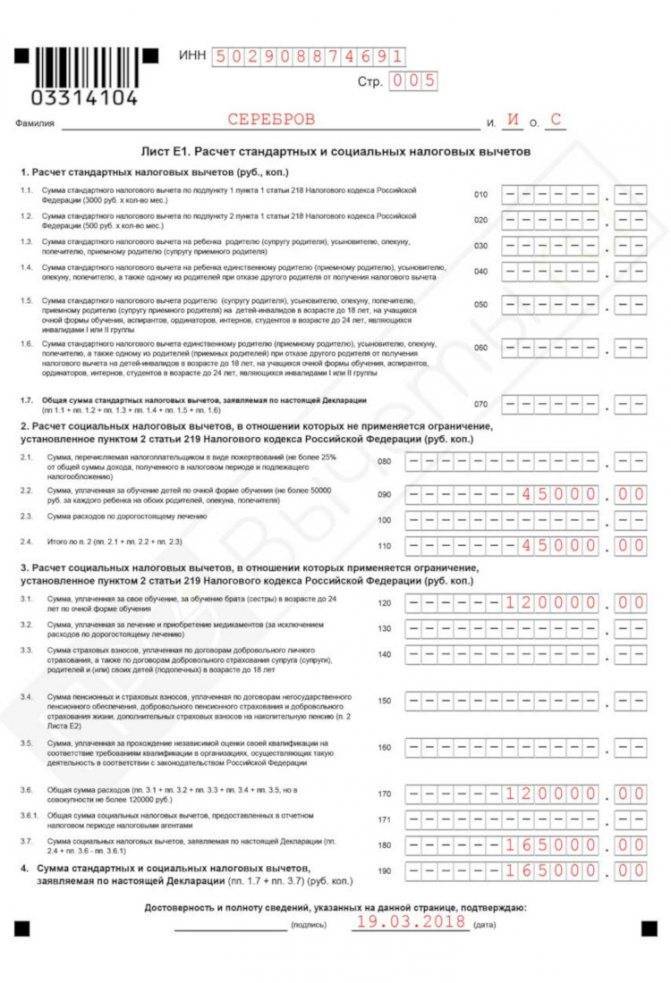

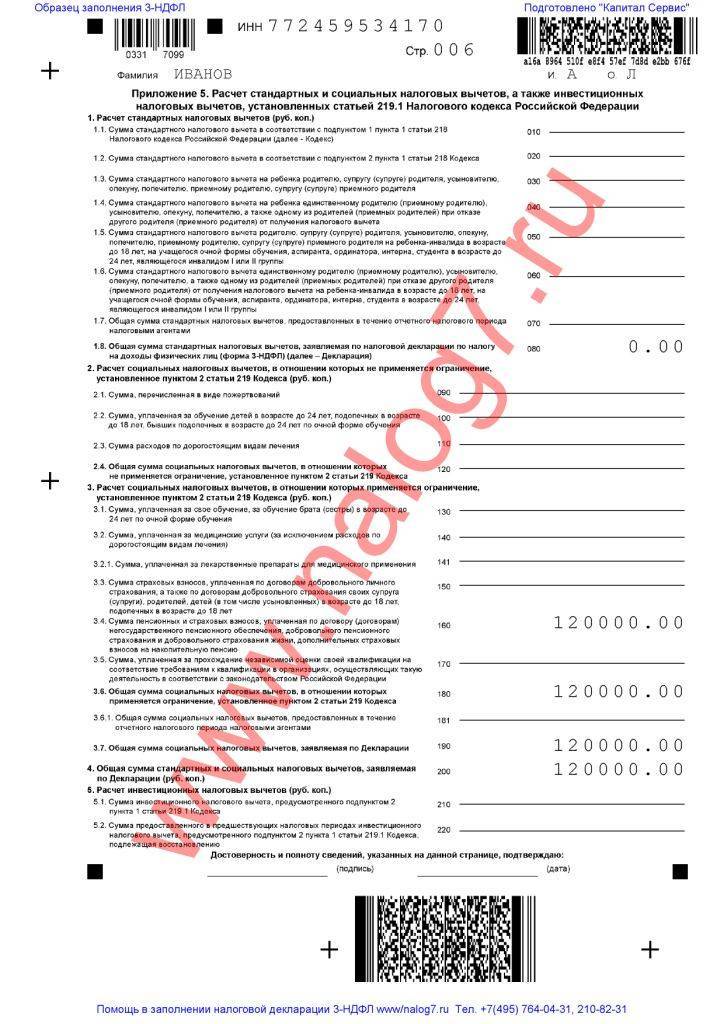

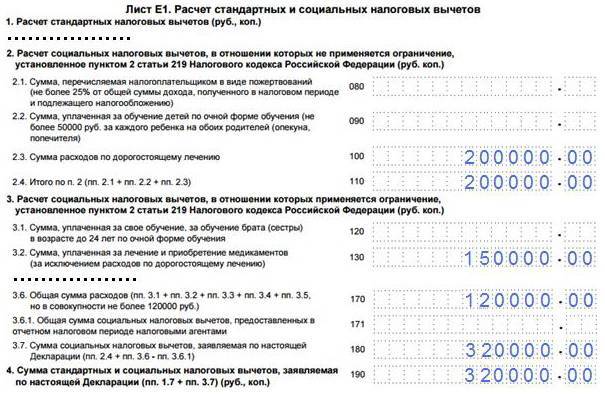

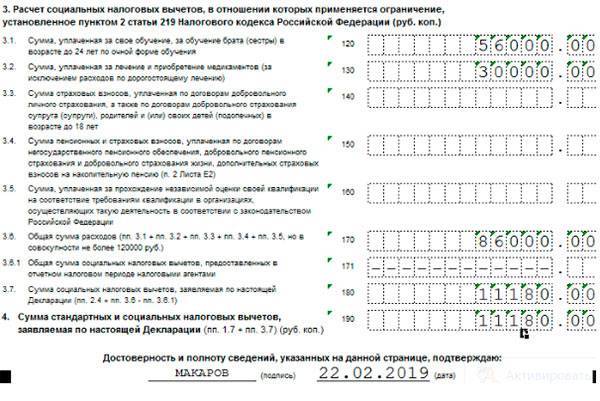

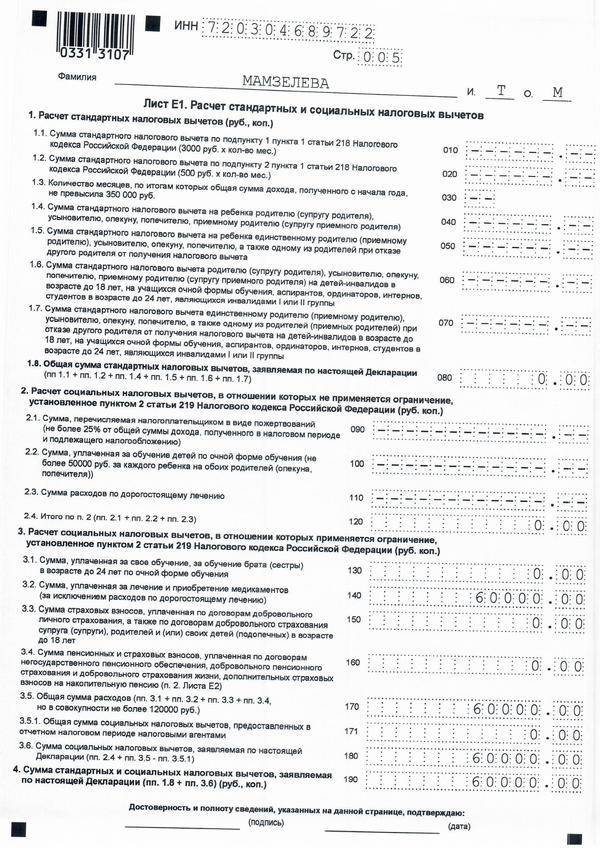

При лечении в 3-НДФЛ нужно заполнять лист Е1, посвященный социальным вычетам.

Всего заполняются страницы:

- титульная;

- раздел 1;

- раздел 2;

- лист А;

- лист Е1.

Чтобы лучше понять принципы заполнения, возьмем исходные данные.

Пример 1

Солдатова Юлия работает координатором проектов в юридической фирме «Анализ-центр» уже 4 года. Ее оклад составляет 25 000 рублей. В 2017 году она потратила 30 000 рублей на операцию в связи с переломом и теперь хочет возместить расходы через систему НДФЛ.

Особенностью налоговых деклараций является то, что их нужно заполнять в обратном порядке, так как каждый новый лист раскрывает суммы предыдущего.

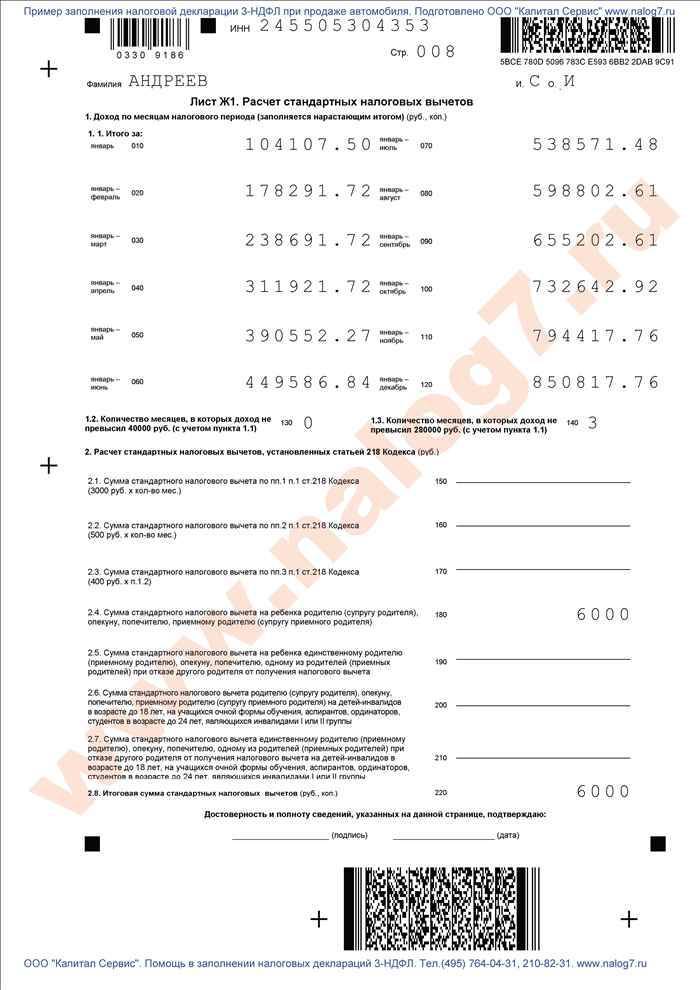

Как заполнить 3-НДФЛ для налогового вычета за лечение с пояснениями:

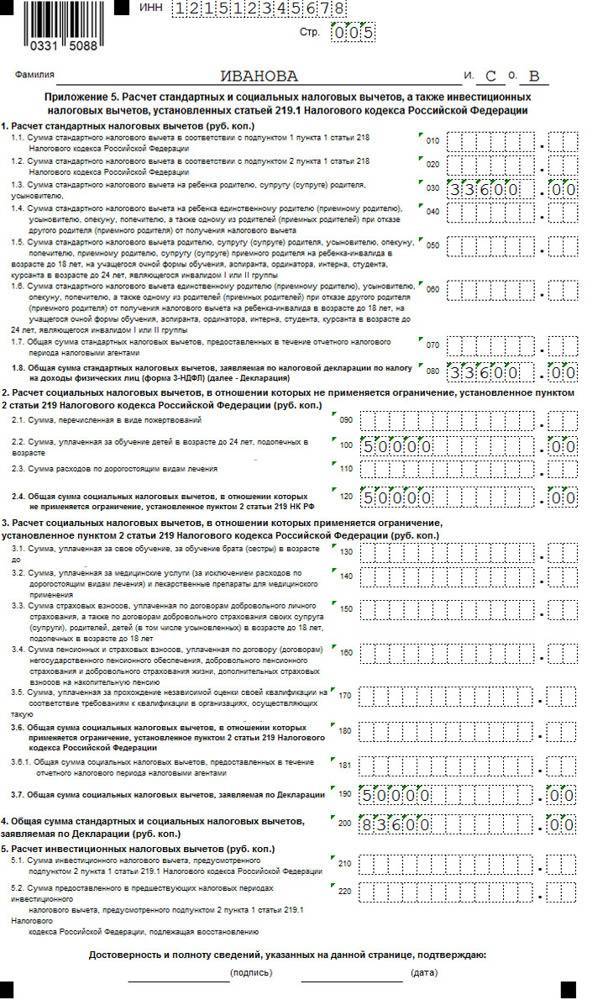

- Взять лист Е1. Если у вас есть дети до 18 лет, то вы можете получить небольшой вычет (около 200-500 рублей) за них. Для этого необходимо заполнить первую часть листа, а к общему перечню документов приложить свидетельства о рождении или паспорта детей.

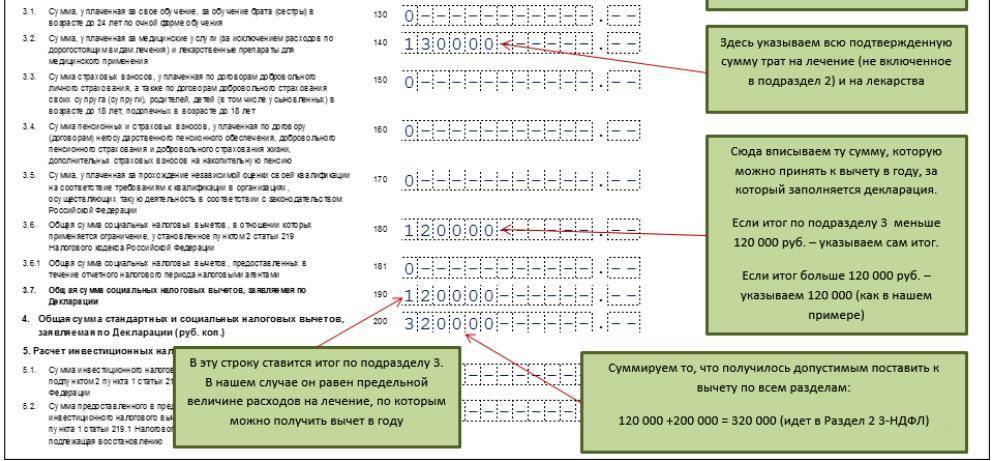

- Расходы на лечение отражаются в строке 130. Впишите общую сумму всех трат.

- В графы 170, 180 и 190 перепишите эту сумму.

- Возьмите лист А. Здесь записывается информация о вашей зарплате. Ставкой будет 13%, код дохода — «06».

- Взгляните на свою справку 2-НДФЛ и перепишите оттуда КПП, ОКТМО, ИНН и название своего работодателя.

- Далее перепишите итоги таблицы — общий доход за год, облагаемая часть, начисленный и удержанный НДФЛ.

- Возьмите раздел 2. Здесь укажите ту ставку и вид дохода — иной.

- В строках 010 и 030 впишите итог из справки 2-НДФЛ — сумму всех ваших зарплат за год.

- В строке 040 укажите расходы на лечение.

- По графе 060 посчитайте разницу между всеми доходами и вычетом.

- По строке 070 умножьте образованную в прошлом пункте сумму на ставку.

- В графе 080 впишите налог удержанный согласно справке.

- В строке 140 укажите разницу между двумя последними суммами — это и есть сумма налога, подлежащая возврату из бюджета по 3-НДФЛ за лечение. В остальных строках проставьте по нулю в крайней правой ячейке.

- Возьмите раздел 1. Перепишите КБК из нашего образца. Укажите свой ОКТМО и сумму из последнего пункта предыдущей страницы.

- Титульный лист заполните по нашему образцу. Все коды перепишите из него — они общие по всей стране.

- После заполнения укажите в специальных полях номера страниц и общее их число на обложке. Впишите фамилию в верхней строке, внизу поставьте подписи.

Важно!

ИНН указывать не обязательно, но лучше указать, чтобы избежать вопросов со стороны ИФНС при приеме декларации.

В день подачи нужно указать на всех листах дату.

Образец можно скачать отсюда.

Когда можно вернуть 13 процентов от расходов на лечение?

Физическое лицо в 2021 году получит 13% от затрат на медицинские услуги и медикаменты при соблюдении таких условий:

- Налогоплательщик оплатил лечение или лекарства своими средствами.

- В 2020 году был доход, с которого удержан НДФЛ 13 процентов.

- Имеется договор об оказании медуслуг или рецепт на покупку лекарств.

- Сохранились чеки и платежные квитанции, подтверждающие оплату расходов.

- У медучреждения имеется лицензия гособразца на оказание соответствующих услуг.

- Заполнена декларация 3-НДФЛ и подана в ФНС в течение 2021 года.

В этот же вычет включаются расходы на обучение свое, брата или сестры. Как заполнить 3-НДФЛ для возврата налога за учебу?

Важно, что расходы на лечение, относящиеся к дорогостоящему согласно , полностью учитываются в целях возврата НДФЛ. То есть налоговая перечислит 13% от полной суммы затрат на данные виды медицинских услуг

Размер вычета и особенности его применения прописаны в п.3 ст. 219 НК РФ.

Срок и правила подачи 3-НДФЛ на социальный вычет

Обязательным условием для возврата налога по затратам на лечебные услуги и лекарства является подача налоговой декларации по форме 3-НДФЛ.

Обращаться в ФНС с отчетом, можно, начиная с 1 января года, следующего за годом, в котором были потрачены средства. То есть по расходам на лечение в 2020 году подавать декларацию в налоговую можно с 1 января по 31 декабря 2021 года в любом месяце.

Формат подачи:

- бумажный лично или через доверенного человека — заполнить можно на компьютере или в программе и распечатать, можно вносить данные сразу в бумажный бланк;

- электронный — через личный кабинет налогоплательщика.

Законодательство не ограничивает физических лиц в выборе способа сдачи формы 3-НДФЛ в ФНС.

Новая форма декларации для 2021 года

ФНС с 2021 года ввела в действие новый бланк формы 3-НДФЛ, который следует заполнять при подаче отчета в 2021 году за 2020.

Обновленная декларация содержится в Приказе ФНС от 28.08.20 № ЕД-7-11/615@. Этот же нормативный акт определяет Порядок заполнения всех страниц отчета.

Изменений в бланк 3-НДФЛ внесено достаточно много, скорректированы штрих-коды, добавлены новые листы

При заполнении важно убедиться, что данные вносятся в новую форму, актуальную на сегодняшний день

Зачем нужна декларация 3-НДФЛ при вычете за лечение

Налоговый вычет на лечение может быть получен налогоплательщиком при оплате:

- медицинских услуг и медикаментов в рамках лечения, не относящегося к дорогостоящему;

- дорогостоящего лечения;

- полиса добровольного медстрахования (ДМС).

Оплата медицинских услуг и страхования может быть произведена налогоплательщиком за себя, родителей, супруга или ребенка.

При возврате налога за лечение 3-НДФЛ применяется, если такой возврат осуществляется через ФНС — единовременным платежом на основании доходов налогоплательщика в году совершения расходов.

Декларация не нужна при получении вычета через работодателя, то есть когда НДФЛ с ежемесячной зарплаты не удерживается до конца года или до тех пор, пока не исчерпается вычет. Правда, в этом случае необходимо получить в ФНС подтверждение права на вычет. Но и для его оформления не нужна декларация.

В целях получения вычета декларация 3-НДФЛ, дополненная справкой 2-НДФЛ и документами, подтверждающими факт прохождения налогоплательщиком или его родственником лечения и удостоверяющими расходы, может быть представлена в ФНС:

- в течение года, следующего за годом совершения расходов;

- в течение двух последующих лет.

ФНС должна проверить документы в течение 3 месяцев. В течение 1 месяца после принятия положительного решения по вычету денежные средства будут перечислены налогоплательщику.

Если в течение года, в котором совершены расходы, у человека не было доходов, на которые начислялся НДФЛ по ставке 13%, то вычет оформить не получится. Неиспользованный остаток по вычету при отсутствии или недостаточности доходов не переносится на следующие годы.

Обратите внимание! Максимальная сумма расходов на лечение, принимаемых к вычету, — 120 тыс. руб

за год. При этом она будет уменьшена на расходы по другим заявленным социальным вычетам (например, за обучение). Сумма возмещения затрат за дорогостоящее лечение не лимитирована.

Какую сумму денег можно вернуть

Рассмотрим в каких суммах предоставляется вычет на лечение:

- Налогоплательщик уплачивает в бюджет определенную сумму НДФЛ. Нельзя вернуть из бюджета больше, чем перечислено с доходов сотрудника по итогам года

- Максимальный вычет на лечение составляет 120000,00 рублей. Соответственно, вернуть можно максимум 15600,00 рублей

- В случае, если было оплачено дорогостоящее лечение, то максимальный размер вычета не применяется. Таких дорогостоящих видов лечения 27 наименований. Сюда относится, например, ЭКО, пересадка органов, установка имплантов в стоматологии. При оплате таких услуг возвращается 13% с полной стоимости лечения.

Социальный вычет по расходам на лечение зубов

Каждый гражданин РФ имеет право на ряд льгот, одной из которой является социальный налоговый вычет — это необлагаемая подоходным налогом сумма, которая применяется в отношении отдельных расходов физического лица.

В числе этих расходов затраты на стоматологические услуги.

Если человек оплатил лечение зубов в 2020 году (своих, своих детей, супруга, родителей), то в 2021 году можно вернуть 13 процентов от расходов.

Обязательные условия для применения данной льготы:

- наличие госаккредитации российского образца у стоматологической клиники;

- наличие документов об оказанной услуги и оплаченных расходов — договор со стоматологической клиникой, чеки, платежные документы;

- оплата лечения зубов собственными средствами, с которых удержан подоходный налог.

Сумма к возврату составляется 13 процентов от расходов на лечение в пределах социального вычета, положенного за год в соответствии с :

- 120 000 руб. — на себя;

- 50 000 руб. — на родственника.

В эти суммы включаются не только затраты на медицинские услуги, но и на лекарства, обучение, оплату добровольных страховых взносов.

Если полученные услуги в стоматологической клинике включены в перечень дорогостоящего лечения, то ограничения по вычету не применяются.

Важно: Сумма к возврату ограничена не только размером вычета, но и уплаченным налогом за отчетный год. Вернуть получится сумму в пределах удержанного за год подоходного налога

Что относится к дорогостоящему лечению в стоматологии?

В стоматологии есть ряд медицинских услуг, относящихся к дорогостоящему лечению. При их оплате ограничения по вычету не применяются, то есть вернуть можно 13 процентов со всей потраченной суммы при условии, что достаточно уплаченного НДФЛ за соответствующий год.

Полный перечень дорогостоящего лечения приведен в . В данном перечне к стоматологии относятся — протезирование и имплантация зубов.

Со всей суммы потраченных в 2020 году денег на протезирование и имплантацию зубов можно в 2021 году вернуть 13 процентов налога — возвращаемый НДФЛ ограничен в данном случае только удержанным за 2020 год подоходным налогом.

Полный перечень дорогостоящего лечения можно посмотреть здесь.

Вычет на дорогостоящее лечение зубов предоставляется отдельно от прочих оплаченных стоматологических услуг, в отношении которых применяются ограчения.

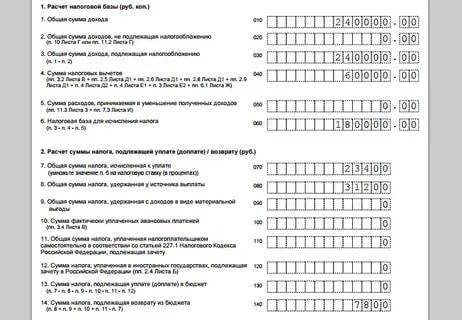

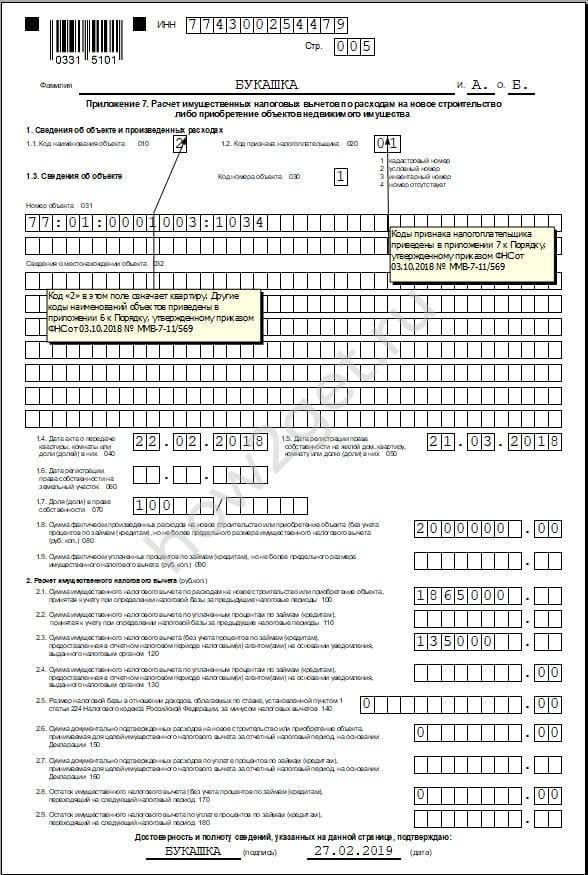

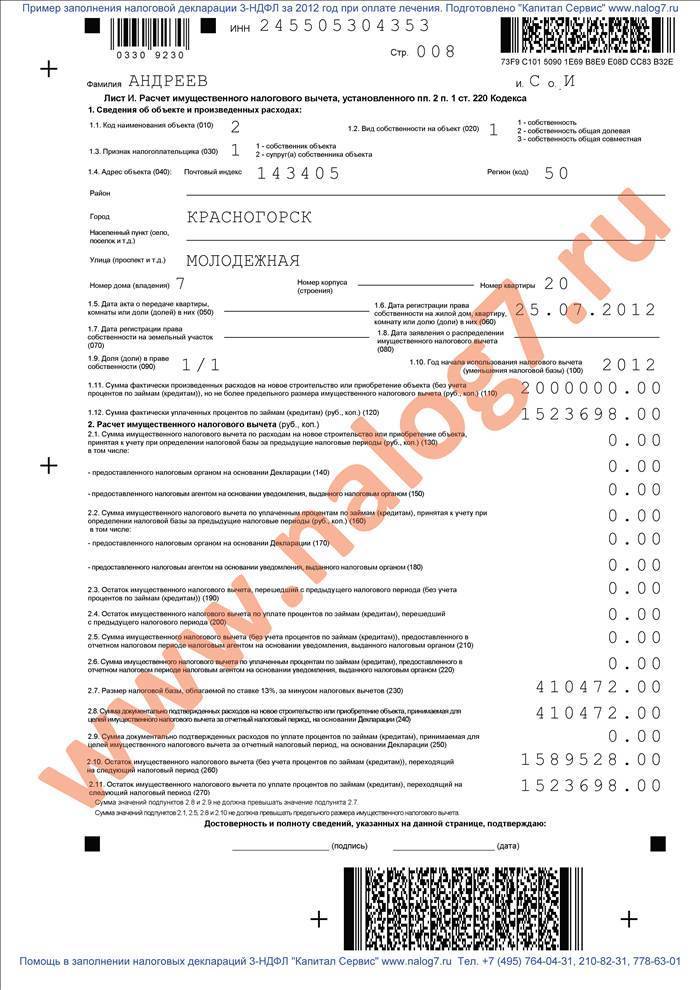

Образец заполнения декларации 3-НДФЛ за 2016 год для налогового вычета за лечение (дорогостоящее)

Описание примера: В 2016 году Попов А.А. оплатил сложную операцию на желудок в российской клинике стоимостью 400 тыс. рублей. При этом в 2016 году Попов А.А. зарабатывал 30 тыс. рублей в месяц и в сумме заплатил 46 тыс. руб. подоходного налога за год. Согласно Постановлению Правительства «Хирургическое лечение осложненных форм болезней органов пищеварения» относится к дорогостоящим медицинским услугам, на которые не распространяется ограничение налогового вычета в 120 тысяч рублей. Поэтому Попов А.А. может получить налоговый вычет в полном размере и, соответственно, вернуть себе 400 тыс. руб. * 13% = 52 тыс. руб. Но в 2016 году Попов А.А. заплатил подоходный налог только в размере 46 тыс. руб., поэтому вернуть он сможет только эту сумму (46 тыс. руб.). Остаток налогового вычета будет потерян и НЕ перенесется на следующий год.

Документы, которые нужно представить для получения вычета

Для того, чтобы получить вычет на лечение, необходимо собрать достаточно внушительный пакет документов. Кроме обязательной декларации 3НДФЛ и заявления от налогоплательщика, требуются следующие бумаги (в зависимости от причины понесенных затрат):

- Паспорт заявителя

- Свидетельство ИНН

- Копия лицензии и договора с медицинской организацией. При этом следует учитывать, что если услуги оплачивает налогоплательщик, а лечится его близкий родственник, то договор должен заполняться именно на налогоплательщика.

- Справка от медицинской организации, подтверждающая, что все услуги оплачены

- Документы, подтверждающие оплату всех услуг и лекарств

- Рецепты на лекарственные средства с отметкой «для налоговых органов РФ»

- Справки о том, что необходимо купить дорогие препараты, в случае, когда проводилось дорогостоящее лечение

- Документы, которые подтверждают родство, если вычет оформляется на лечение родственников

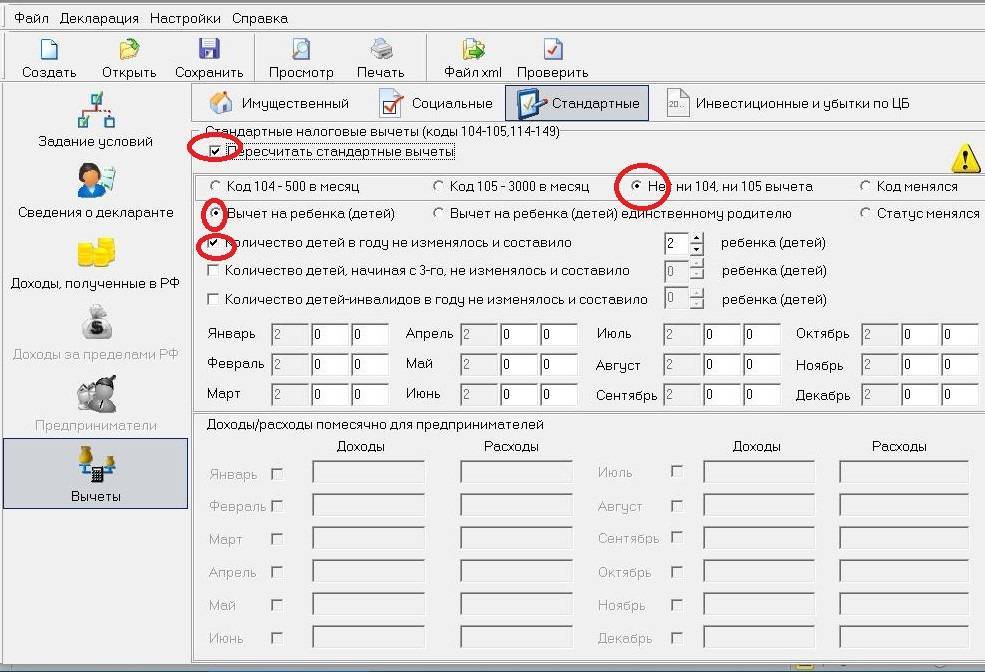

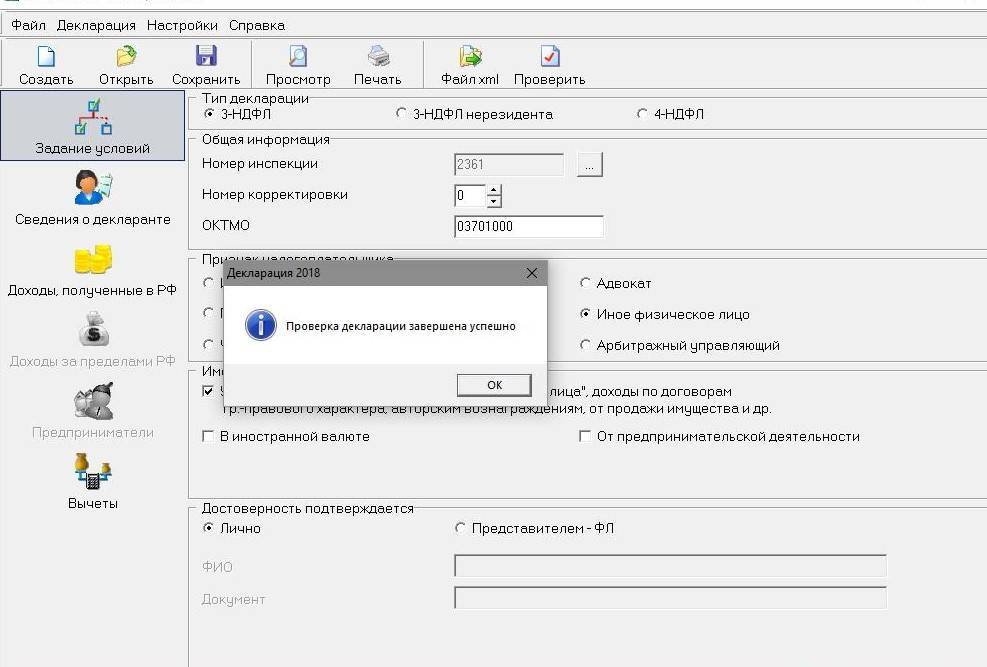

Скачать программу Декларация 2020

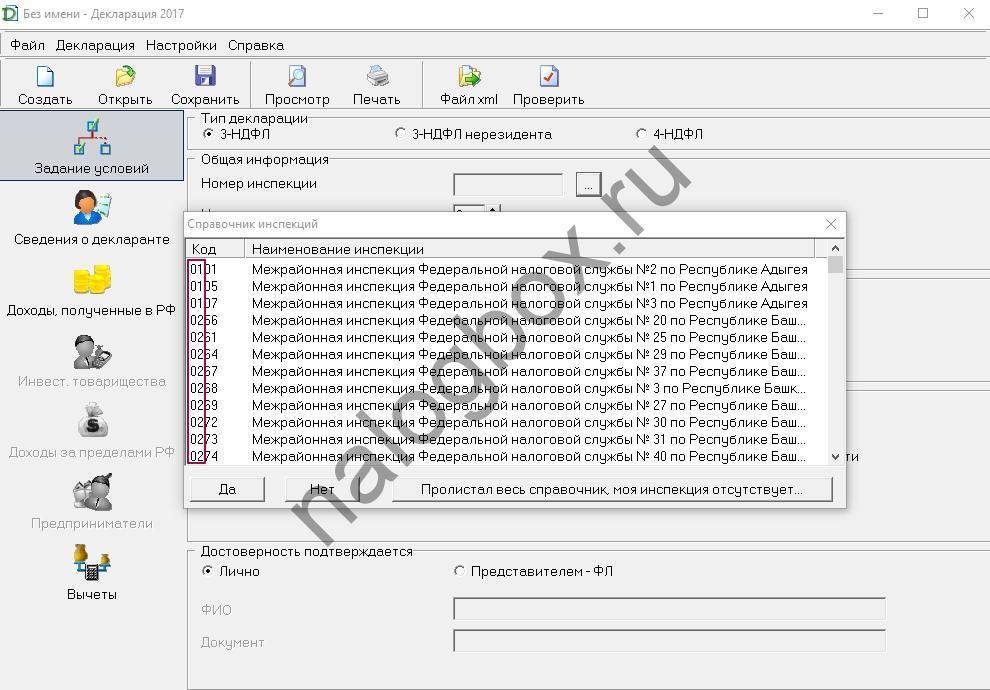

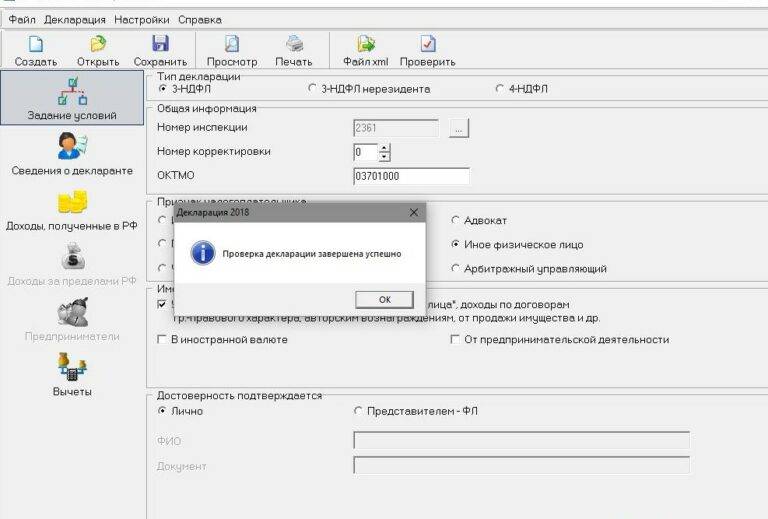

Чтобы начать заполнять форму 3-НДФЛ в программе, ее сначала нужно скачать с сайта налоговой службы, после чего поставить на свой компьютер и открыть.

Для скачивания лучше всего обратиться к сайту источника — ФНС, важно обратить внимание на дату релиза скачиваемого файла — для 2021 года должна быть 13.01.2021. После загрузки файла с программой на компьютер, нужно его установить. Процедура простая, однако, если есть сложности, то нужно дополнительно загрузить по указанной выше ссылке инструкцию по установке, где наглядно в картинках поясняется данный процесс

Процедура простая, однако, если есть сложности, то нужно дополнительно загрузить по указанной выше ссылке инструкцию по установке, где наглядно в картинках поясняется данный процесс

После загрузки файла с программой на компьютер, нужно его установить. Процедура простая, однако, если есть сложности, то нужно дополнительно загрузить по указанной выше ссылке инструкцию по установке, где наглядно в картинках поясняется данный процесс.

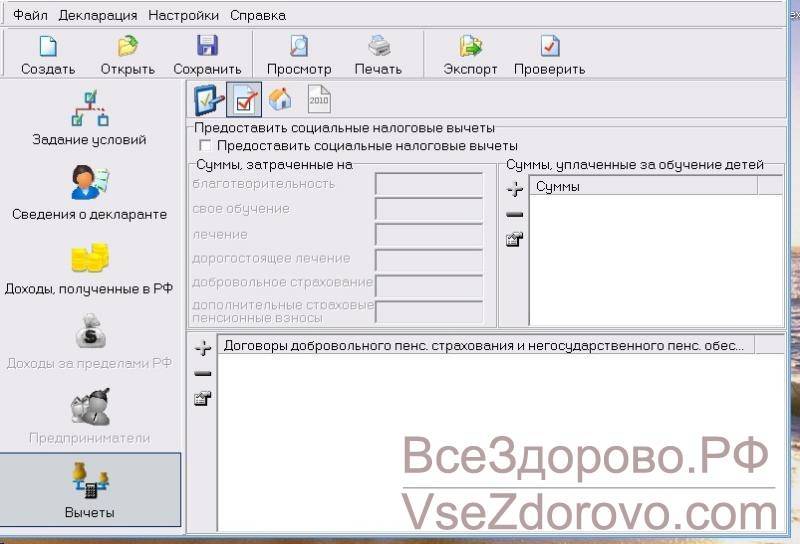

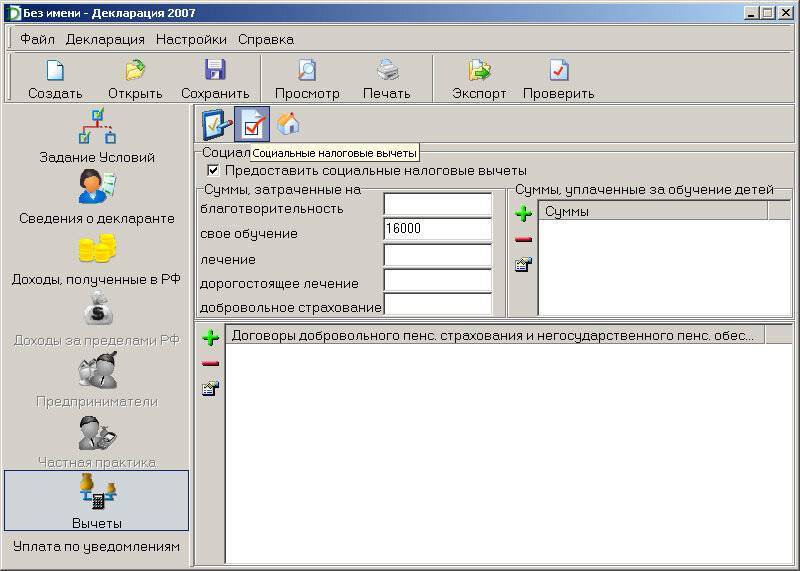

Установленный файл открывается двойным нажатием. В программе имеется семь вкладок, между которыми можно перемещаться в меню слева. В верхнем меню есть возможность сохранить вносимые данные, просмотреть декларацию в любой момент, распечатать форму 3-НДФЛ, а также сохранить в xml формате, который можно далее передать в ФНС через личный кабинет налогоплательщика.

Заполнение листов А и Е1 раздела 2 декларации

Еще два листа, которые заполняются на основе справки 2НДФЛ – это лист А и лист Е1.

Лист А содержит сведения об организации – работодателе. Предусмотрено заполнение сведений по 3 компаниям, поскольку в течение года налогоплательщик мог поменять место работы.

| Строка декларации | Какие сведения заполняем |

| Ставка налога | Налоговый вычет предоставляется только исходя из НДФЛ по ставке 13% |

| Код вида дохода | Необходимо проставить код вида дохода. Если работник весь год получал стандартные доходы в виде заработной платы, то проставляется код 06 |

| ИНН, КПП, код ОКТМО | Коды проставляются на основе учредительных документов компании, данных статистики |

| Источник выплаты дохода | Необходимо указать полное наименование организации, которая выплатила доход |

| Общая сумма дохода | Это величина всех доходов сотрудника за год |

| Величина облагаемого дохода | Сумма дохода за минусом вычетов |

| Сумма исчисленного и удержанного налога | Эти суммы должны совпадать, равняются 13% от величины облагаемого дохода |

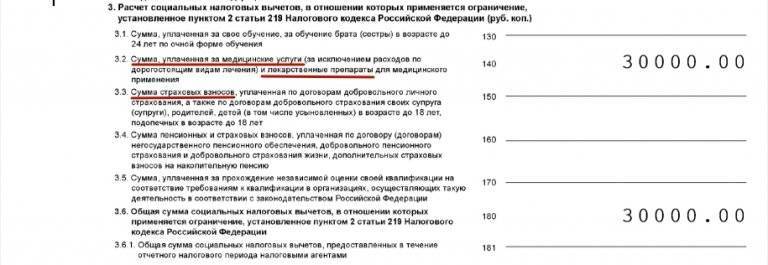

Вычет на лечение является социальным вычетом, поэтому в декларации необходимо заполнить лист Е1. При оформлении вычета на лечение первый блок показателей листа не заполняется. Информация вносится в блок 2-4.

Если проводилось дорогостоящее лечение, то нужно заполнить пункт 2.3. В него ставится общая сумма, потраченная на лечение и она же переносится в пункт 2.4.

Если дорогостоящего лечения не проводилось, то заполняем пункты 3.2 и 3.5. Иногда вычет уже предоставлялся в текущем году. Тогда его сумму надо отразить в пункте 3.5.1. После этого заполняется пункт 3.6, показывающий полную сумму расходов. Для того, чтобы вывести величину вычета по декларации в пункте 4, нужно общую величину затрат (то есть пункт 3.6) уменьшить на уже предоставленный в этом году вычет (пункт 3.5.1).

На этом заполнение декларации заканчивается и она подается с остальными документами в налоговый орган.

Оформление налогового вычета на лечение осуществляется по той же схеме, что и других налоговых вычетов. Основными отличиями при заполнении декларации является выбор листов для заполнения в разделе 2. Кроме того, чтобы получить вычет на лечение, нужно предоставить в налоговую инспекцию внушительный пакет документов. По общему правилу после трех месяцев камеральной проверки принимается решение о возврате части налога и перечисление происходит в течение месяца. Вычет будет предоставлен при предоставлении полного, корректно заполненного пакета документов.

Какие виды услуг подлежат возмещению

Налоговый Кодекс устанавливает список расходных статей, которые могут быть компенсированы из бюджета на законных основаниях. Согласно п. 3 ст. 219 НК, уплаченный ранее подоходный налог получится только за последние три года по факту полученных затрат на:

- персональное лечение налогоплательщика;

- оплата медуслуг близким родственникам, включая второго супруга, детей, родителей;

- покупка медицинских препаратов для лечения себя и своих ближайших родственников в соответствии с оформленными надлежащим образом рецептами;

- оплата полиса согласно программе ДМС (добровольное страхование).