Способы снижения платы по ипотеке в 2018 году

Сложности по оплате ипотеки могут возникнуть не только в случае ухудшения финансового положения заемщика, но и в силу изменения внешних экономических факторов, таких как колебания курса валют (для валютных кредитов) или изменения определенных экономических индексов, к которым привязаны «плавающие» процентные ставки по кредиту. При любых обстоятельствах есть несколько путей решения.

Программа государственной поддержки ипотечным заемщикам

Постановление Правительства РФ №961 от 11.08.2017 г. позволило возобновить государственную поддержку плательщикам ипотеки, попавшим в трудную жизненную ситуацию. Основные условия предоставления:

- плательщиками являются ветераны боевых действий, инвалиды и родители детей-инвалидов, законные опекуны хотя бы 1 несовершеннолетнего ребенка или ребенка до 24 лет, обучающегося по очной форме;

- ипотека выплачивается не менее 1 года;

- ежемесячный платеж увеличился на 30% и более;

- залоговое жилье является единственным;

- существуют ограничения по площади заложенного жилья в зависимости от числа комнат.

В рамках данной программы банк может уменьшить сумму ипотеки до 30% от остатка основного долга (не более 1500000 рублей) за счет государственных средств. Для получения подробной информации и проверки участия банка в программе заемщику следует обратиться в офис кредитора.

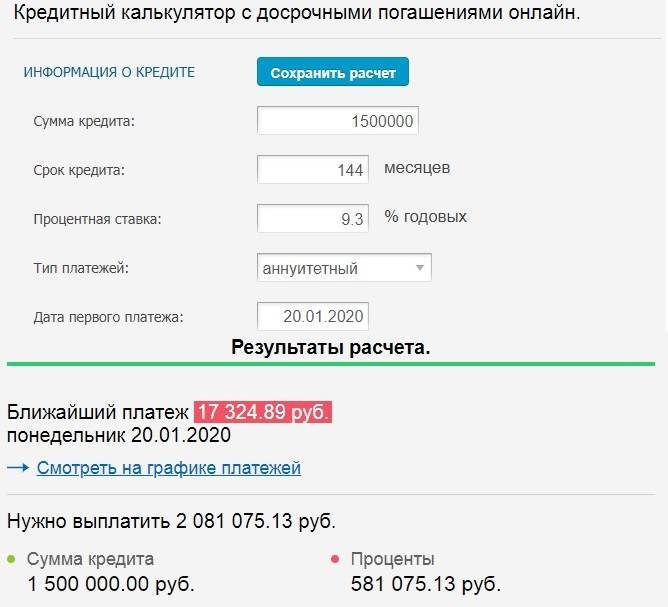

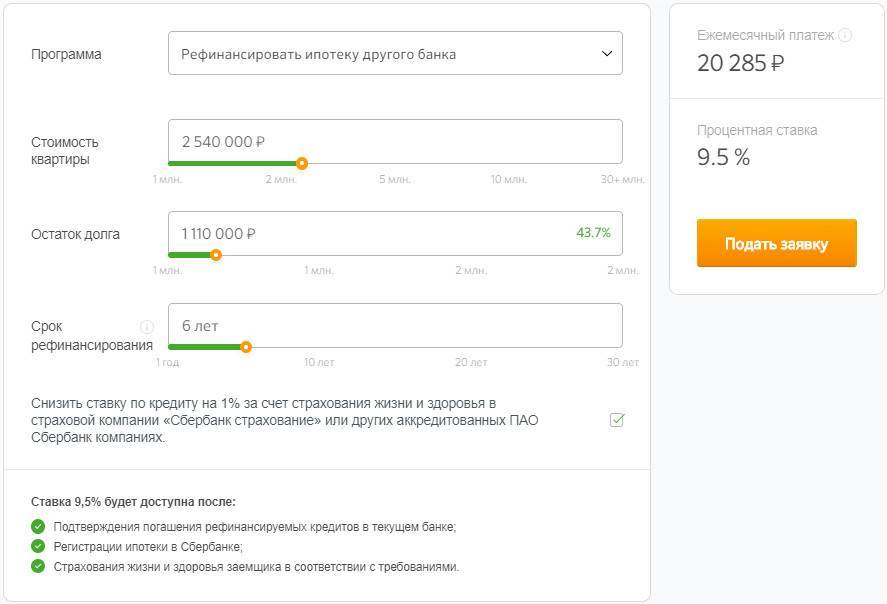

Рефинансирование

Данный термин подразумевает оформление нового кредита, сумма которого перекроет оставшиеся проценты и основной долг, а условия выплат новых платежей будут более оптимальные для заемщика.

Чаще всего банки не занимаются рефинансированием собственных кредитов, но воспользоваться данным продуктом можно через другую кредитную организацию. Основные условия для перекредитования:

- прошло не менее 12 платежей с начала предоставления кредита;

- остаток основного долга на момент обращения составляет не менее 500000 рублей;

- оплата на протяжении всего срока производилась без просрочек;

- заемщики удовлетворяют требованиям оценки платежеспособности.

Рефинансирование позволяет перекредитоваться по сниженной процентной ставке, а также увеличить срок полной выплаты, что существенно понизит выплаты по ипотеке.

К примеру, если заемщик ежемесячно выплачивает ипотеку под 12% годовых в размере 36005 рублей, а до полного погашения остается 10 лет с долгом в 2200000 рублей, то при рефинансировании того же кредита по ставке 10,5% ежемесячный платеж снизится до 29686 рублей в месяц.

Реструктуризация

Данный кредитный продукт применяется банками для собственных «проблемных» кредитов. Его суть состоит в изменении параметров договора на определенное время или до конца срока кредитования с целью предоставления возможности добросовестной выплаты заемщиком, испытывающим финансовые затруднения. Реструктуризацию чаще всего применяют в следующих случаях:

- рождение детей в семье заемщика;

- снижении заработной платы или сокращение/увольнение;

- тяжелые заболевания заемщиков, требующие длительного лечения;

- потеря близких родственников.

Поменять размер ипотеки, если уменьшилась зарплата или наступили другие неблагоприятные условия для выплат, можно различными способами при наличии одобрения банка:

- предоставление «кредитных каникул» в рамках которых платеж значительно снижается на определенный срок (чаще всего до 12 месяцев) за счет отсрочки уплаты процентов с увеличением срока полного погашения;

- пролонгация кредита с уменьшением платежа и сохранением процентной ставки;

- уменьшение процентной ставки и пересчет графика платежей по решению банка.

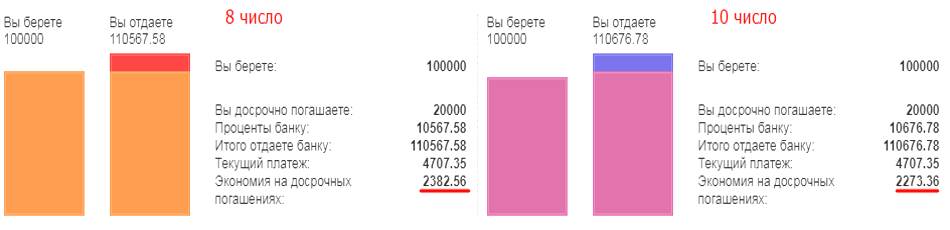

Отдельным случаем реструктуризации является предоставление отсрочек платежа при изменении даты получения доходов. Ряд банков не допускает изменение даты платежа по ипотеке. Но в ситуациях, когда у заемщика изменяется дата выдачи заработной платы (в том числе при переходе на новую работу), оплата ипотеки может осуществляться с опозданием в 1 месяц в силу значительного размера ежемесячного взноса. Многие банки, в том числе Сбербанк, идут на встречу клиентам и предоставляют «кредитные каникулы» или отсрочку платежа на 1-2 месяца для предотвращения возникновения просрочки.

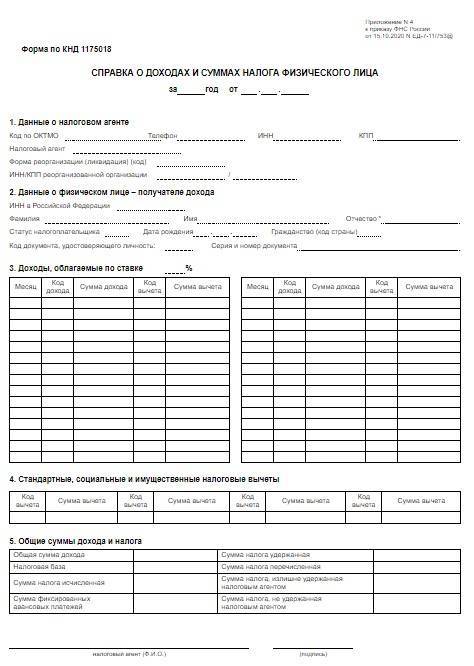

Для рассмотрения вопроса о реструктуризации при любых обстоятельствах необходимо предоставить пакет документов по требованию банка, а также написать соответствующее заявление.

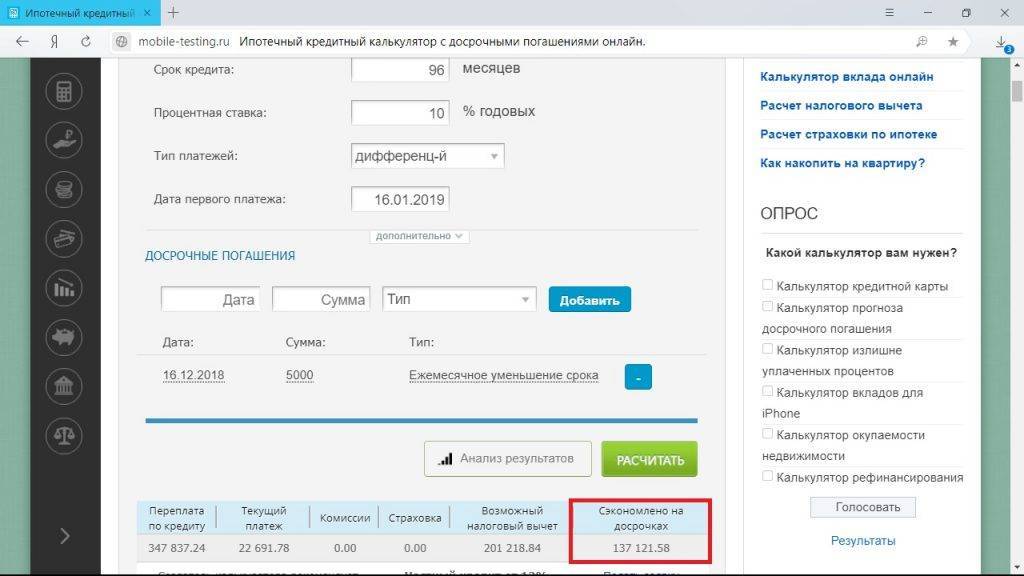

Поиск средств для досрочного погашения

При помощи дополнительного взноса можно уменьшить долг по ипотеке, используя материнский капитал или суммы возврата налогового вычета. Залоговое жилье можно сдать в аренду, если заемщик изыщет иное место проживания.

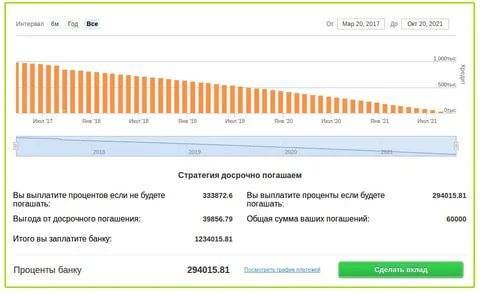

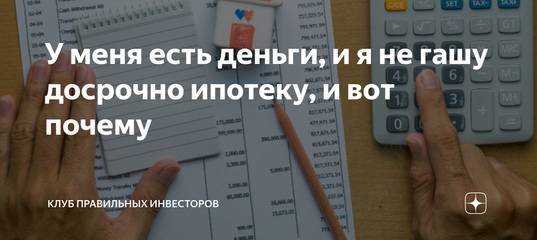

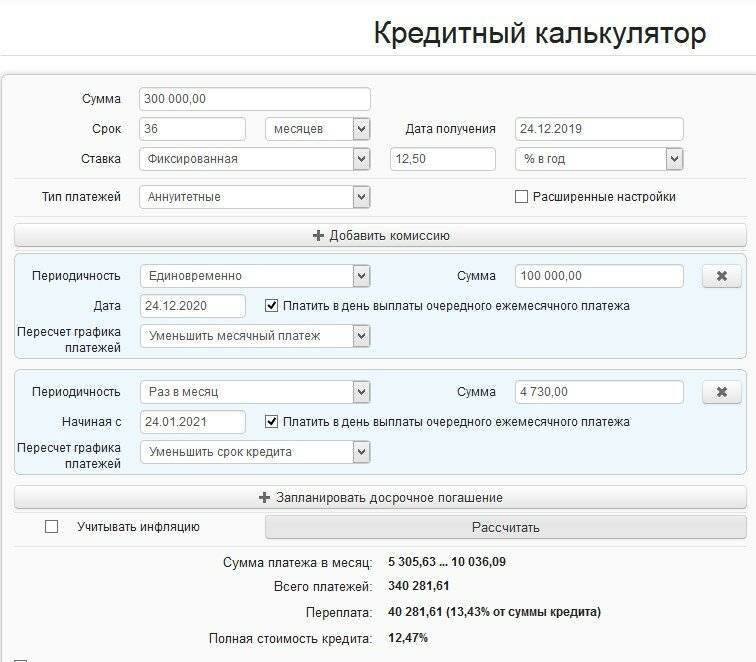

Стоит ли лучше откладывать или инвестировать

Из-за падения ставок по ипотеке сейчас многие стали задумываться о том, стоит ли ее гасить досрочно. Некоторые считают, что лучше откладывать деньги в подушку безопасности или на вклад, а другие предпочитают инвестировать средства, чтобы получить большую прибыль, чем переплата по ссуде.

Рассчитывая, выгодно ли гасить ипотеку досрочно или лучше вложить деньги или просто положить их на вклад важно сравнить переплату по кредиту и прибыль

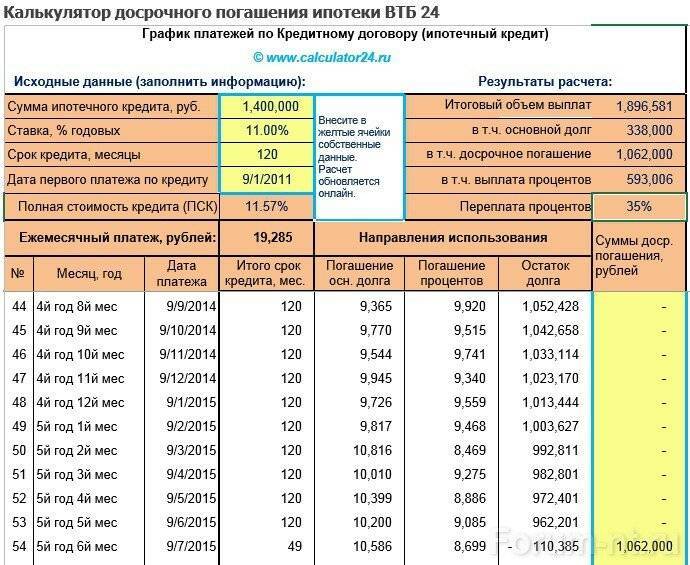

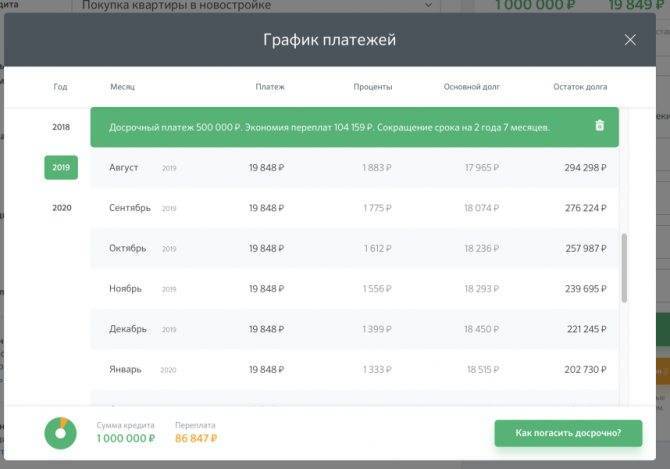

Вариант №1 Выгодно ли частично-досрочное погашение ипотеки

При единовременном досрочном гашении 1 млн. рублей через год ежемесячный платеж по ипотеке сокращается до 23 916 рублей. При этом переплата сокращается до 1 029 314 . Такое частичное досрочное гашение принесло выгоду заемщику в 434 170 рублей.

Плюсы и минусы

Ощутимая экономия;

Снижается ежемесячная плата по ипотеке;

На душе спокойнее;

Защита от инфляции капитала и валютных колебаний.

Потеря капитала;

Упущенная выгода от инвестирования;

Потеря подушки безопасности для экстренных ситуаций.

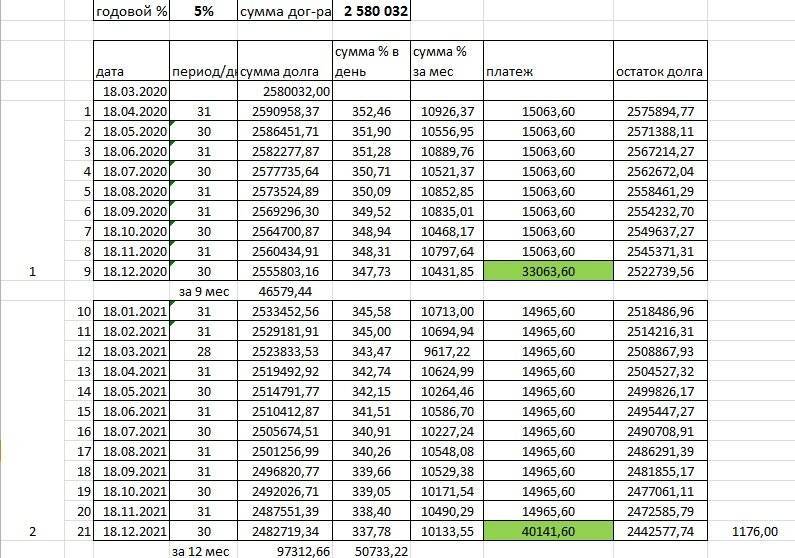

Вариант №2. Выгоднее ли отложить деньги на вклад

Если инвестировать деньги на вклад в банк по средней ставке в 4% годовых с ежемесячной капитализацией, то за 9 оставшихся до конца ипотеки лет доход составит 432 428. Это всего на 2000 р. меньше экономии при досрочном гашении, но зато у вас на руках будет еще 1 млн. рублей основного капитала, правда, это уже будет не тот миллион, что 9 лет назад из-за инфляции и падения курса рубля.

Плюсы и минусы

Сохраняется капитал;

Есть небольшой доход.

Нестабильная ставка т.к. депозит выдается на срок до 5 лет;

Платеж по ипотеке не сокращается;

Есть риск досрочного закрытия вклада и потеря процентов.

Вариант №3 Выгоднее ли инвестирование

Давайте сделаем расчет с учетом того, что наш потенциальный заемщик вместо досрочного гашения ипотеки решит инвестировать 1 млн руб. (13 150$) в довольно простой, дешевый и относительно надежный инструмент – индексный фонд американских компаний от компании Vangard – Vanguard S&P500 ETF, копирующий индекс S&P500. Доходность в валюте по нему за 10 лет составила почти 190%. Для упрощения возьмем 10% в год.

С капитализацией прибыли размер капитала за 9 лет вырастет до 31 230$. Также стоит учесть девальвацию рубля. За 9 лет она составит приблизительно 200%. Итого капитал нашего виртуального заемщика через 9 лет составит 4 685 000 за вычетом 1 млн. рублей у нас получается прибыль в 3 685 000, что хватит на еще одну квартиру.

Плюсы и минусы

Приумножается капитал;

Высокая доходность;

Можно купить вторую квартиру за наличку.

Относительная сложность инвестирования;

Волатильность рынка;

Ипотечный платеж стабилен;

Временами придется понервничать.

Вывод

Делать частично-досрочное погашение стоит, если вы не готовы к риску и считаете, что лучше синица в руках (сокращение платежа и переплаты, спокойные нервы), чем журавль в небе (рост капитала и нервы при колебании рынка). Хотя цифры говорят, что выгоднее инвестировать и не гасить ипотеку досрочно, но для большинства заемщиков проще закрыть ипотеку, чем переживать за свои вложения. При этом вариант отложить деньги на вклад выглядит совсем неинтересным.

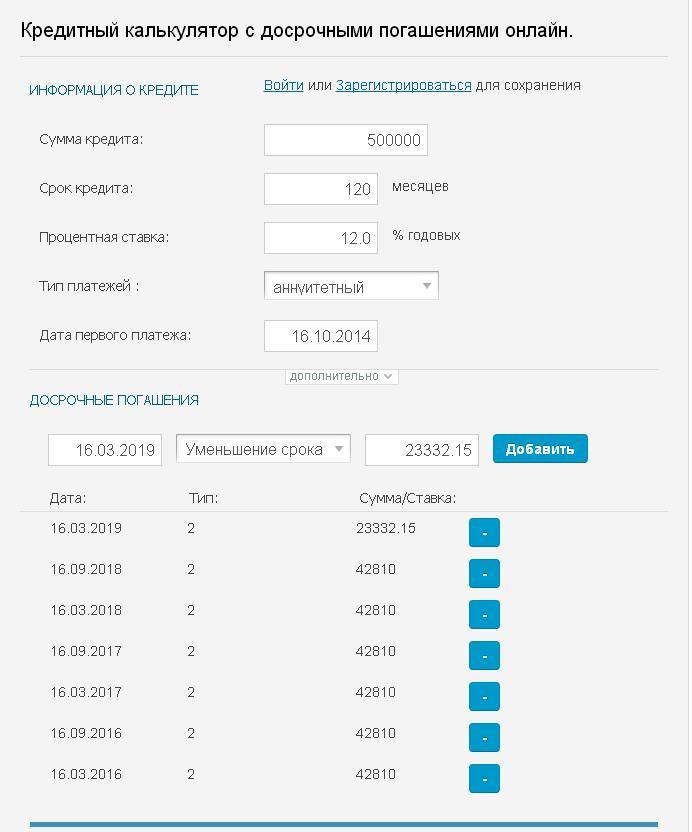

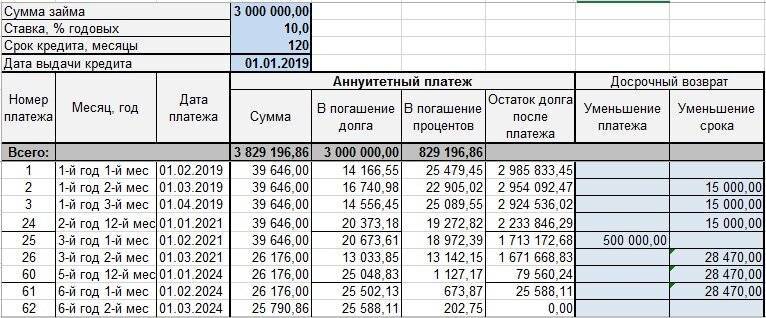

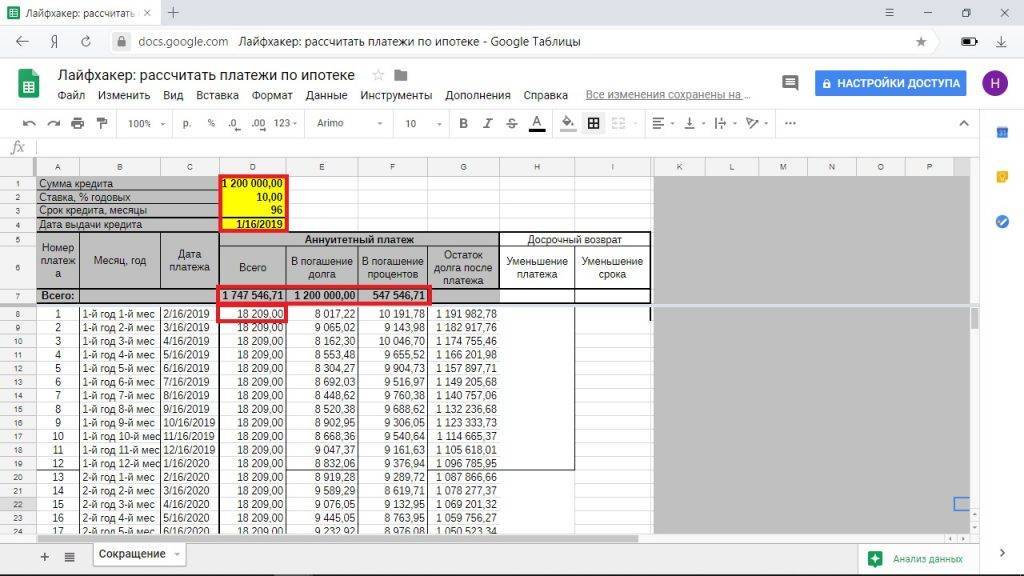

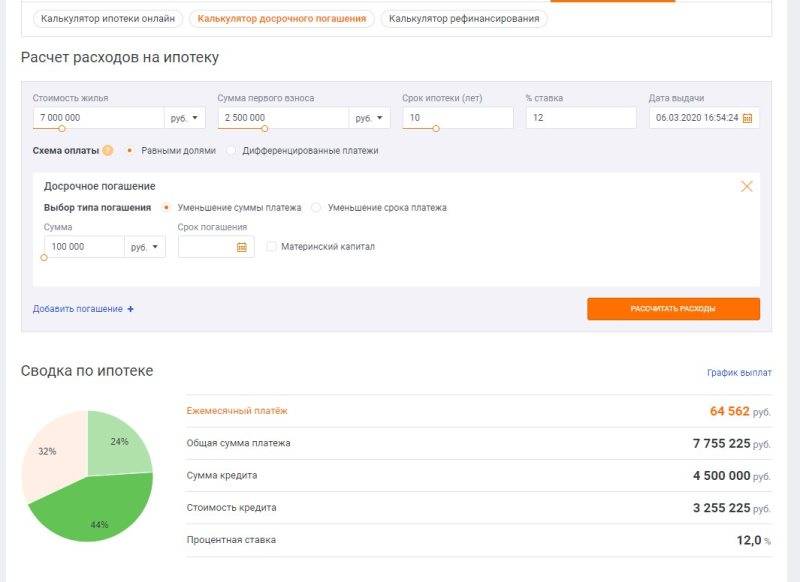

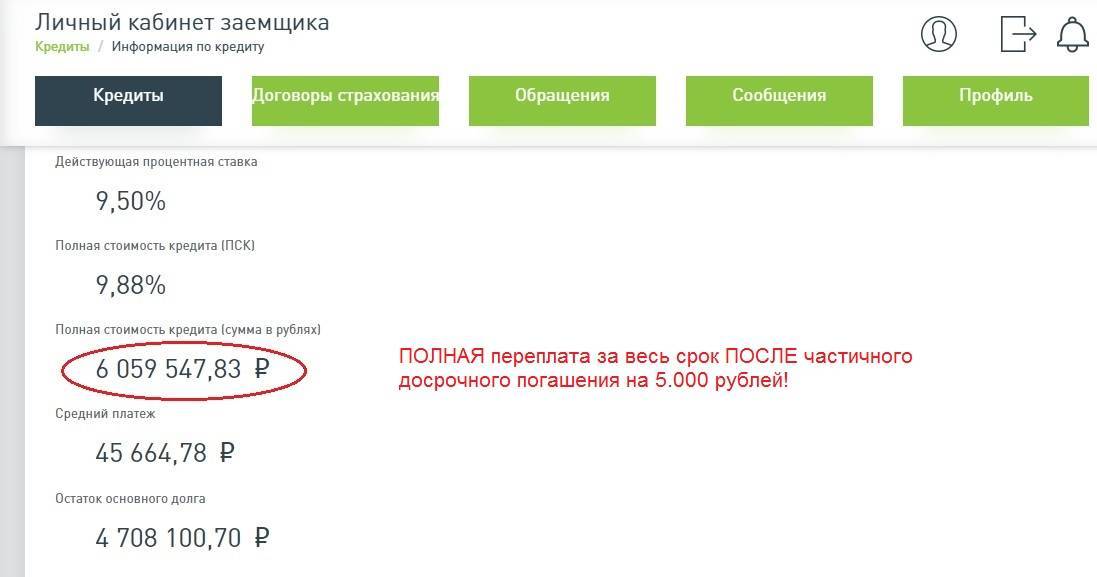

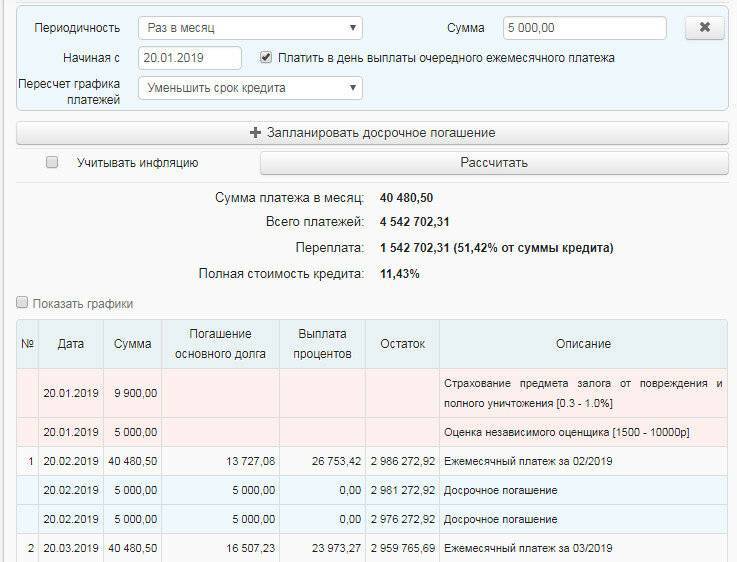

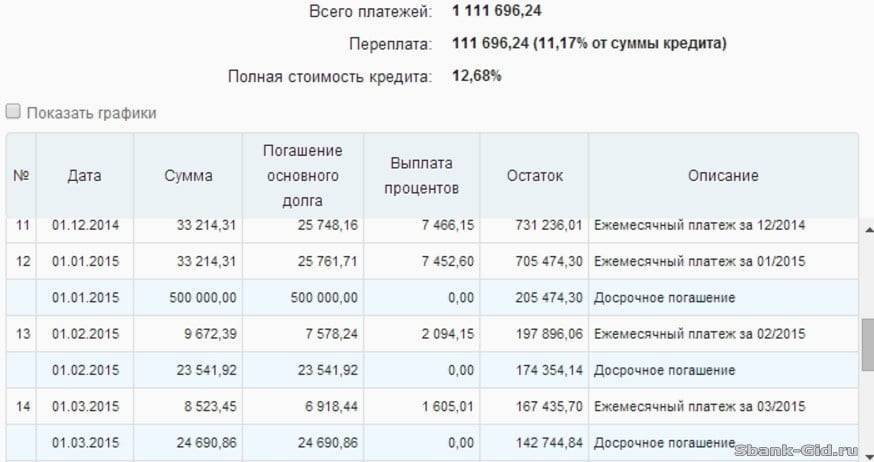

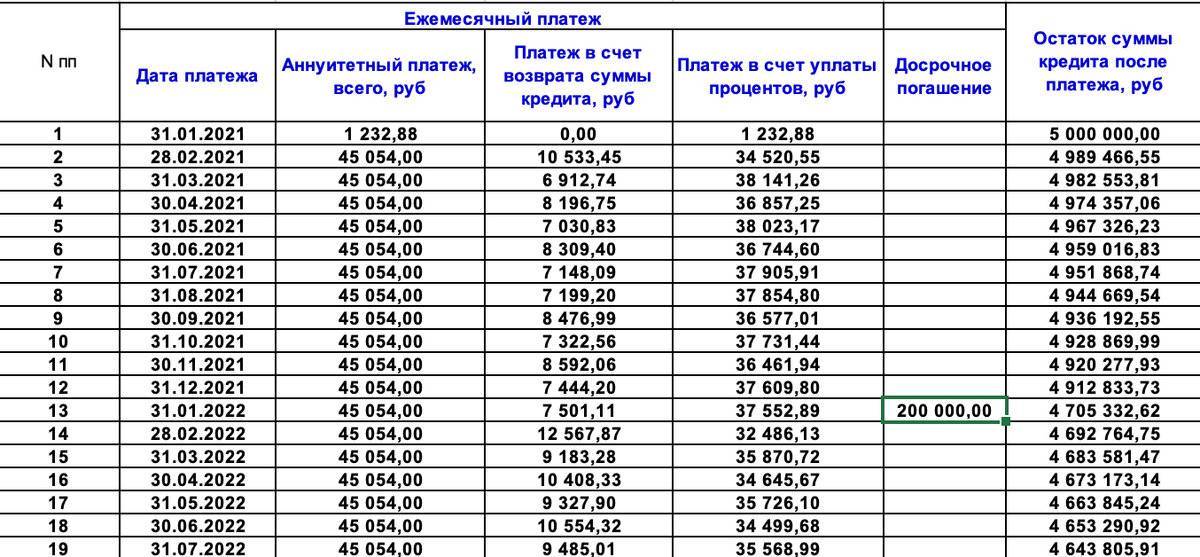

Разовое погашение крупной суммой

При возможности внести крупную сумму в счет частичного погашения (в том числе налоговый вычет или материнский капитал), заемщик должен тщательно продумать наиболее оптимальный вариант для пересчета графика.

Частичное погашение в размере 300000 рублей при сохранении платежа и сокращении срока:

| Период погашения | Остаток долга при аннуитете, руб. | Как сократится срок | Общая суммы переплаты за весь срок, руб. | Остаток долга при дифференцированном платеже, руб. | Как сократится срок | Общая суммы переплаты за весь срок, руб. |

|---|---|---|---|---|---|---|

| Через год | 2 617 602.28 | На 37 мес. | 2 463 839.90 | 2 483 333.33 | На 18 мес. | 2 239 443.52 |

| Через 5 лет | 2 199 003.36 | На 25 мес. | 2 909 169.17 | 1 683 333.33 | На 17 мес. | 2 383 443.52 |

| Через 10 лет | 1 298 718.21 | На 15 мес. | 3 275 012.23 | 683 333.33 | На 17 мес. | 2 563 443.25 |

Частичное погашение на 300000 рублей с уменьшением ежемесячного платежа:

| Период погашения | Остаток долга при аннуитете, руб. | Как уменьшится платеж, руб. | Общая суммы переплаты за весь срок, руб. | Остаток долга при дифференцированном платеже, руб. | Как уменьшится платеж, руб. | Общая суммы переплаты за весь срок, руб. |

|---|---|---|---|---|---|---|

| Через год | 2 617 602.28 | 32 308.70 (на 3696,30) | 3 160 459.31 | 2 483 333.33 | 40 179.85 (на 2983,11) | 2 462 960.70 |

| Через 5 лет | 2 199 003.36 | 31 687.06 (на 4317,94) | 3 265 431.33 | 1 683 333.33 | 31 301.82 (на 7616,90) | 2 534 960.33 |

| Через 10 лет | 1 298 718.21 | 29 247.39 (на 6757,61) | 3 381 708.41 | 683 333.33 | 18 527.28 (на 8330,27) | 2 624 956.88 |

Самым выгодным вариантом при аннуитетных платежах с точки зрения размера переплаты является досрочное погашение с уменьшением срока в первый год кредитования. При дифференцированных платежах данный вариант будет также самым оптимальным, но сумма переплаты существенно не изменится и при уменьшении платежа, а также разница будет небольшой при внесении той же суммы через 5 лет.

Исходя из приведенных расчетов, можно сделать следующие выводы:

- при возможности выбора способа расчета ежемесячных взносов наиболее выгодными являются дифференцированные платежи;

- погашать долг частично рекомендуется при первой возможности, желательно в самом начале;

- наиболее выгодным вариантом пересчета графика при досрочном погашении является сокращение срока.

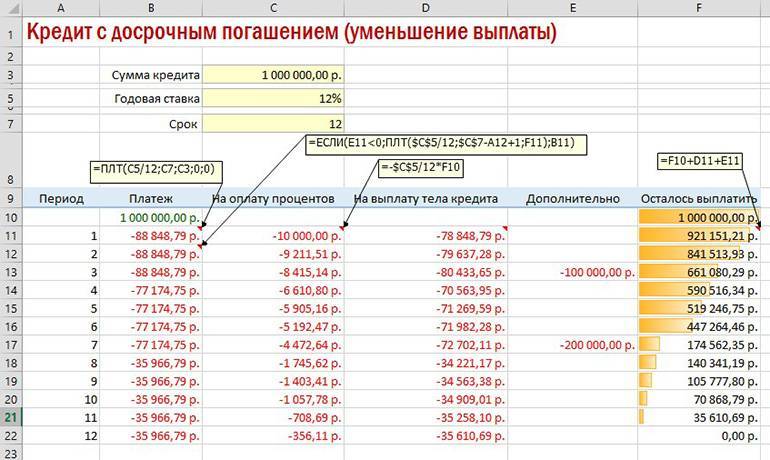

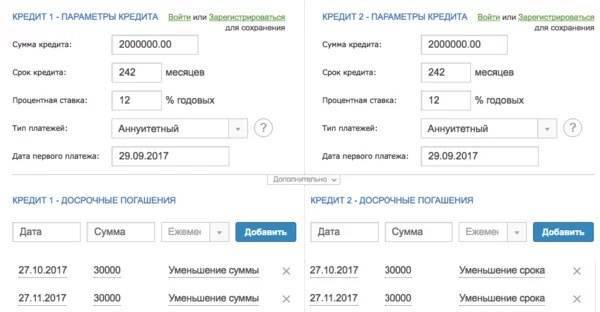

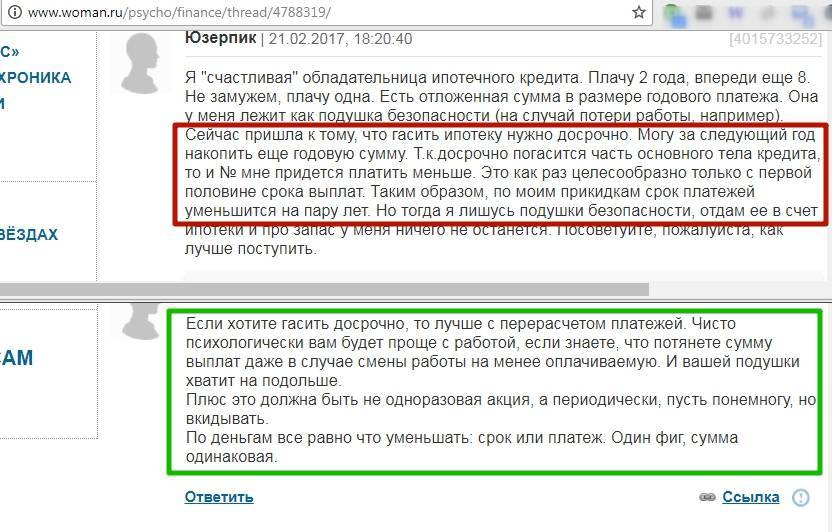

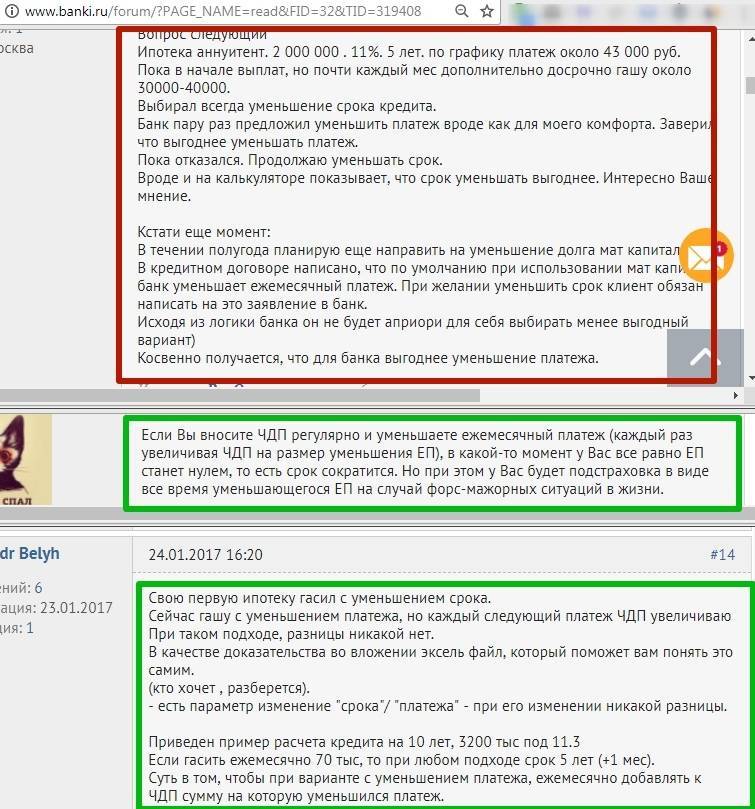

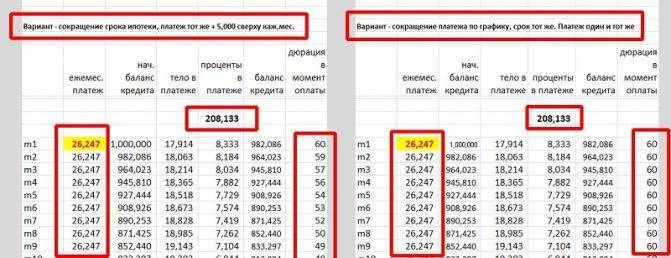

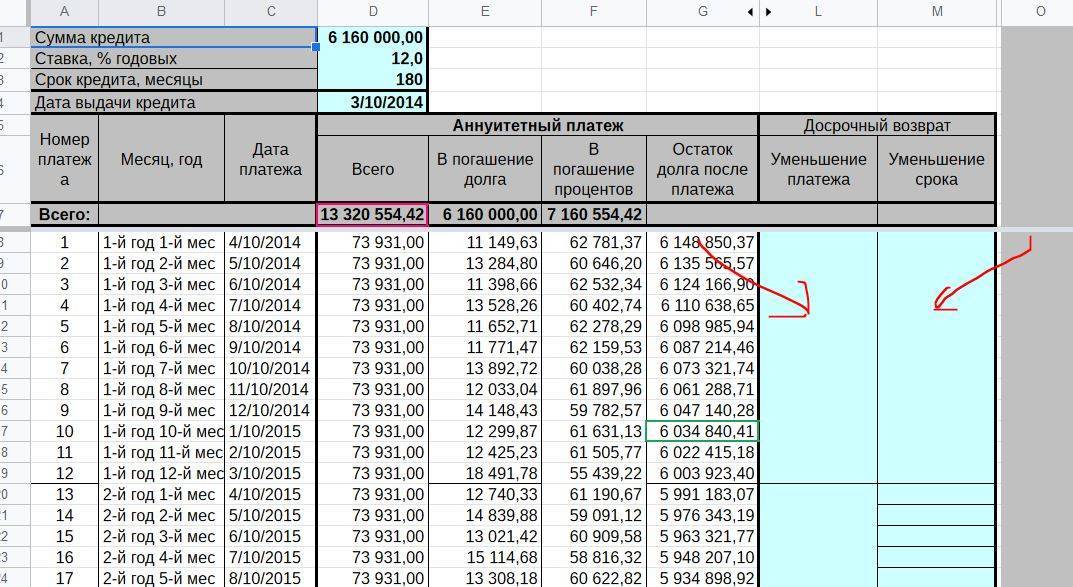

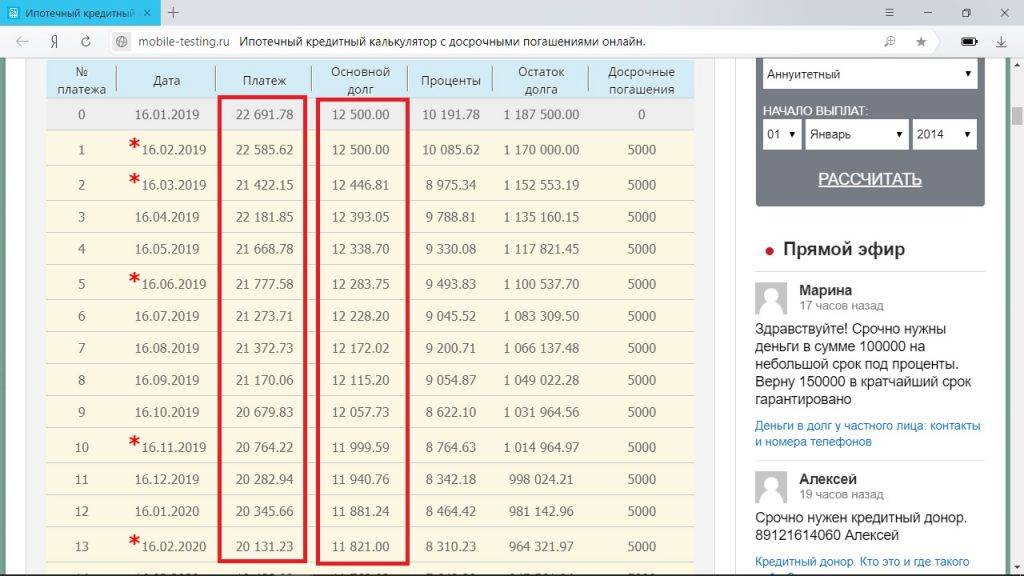

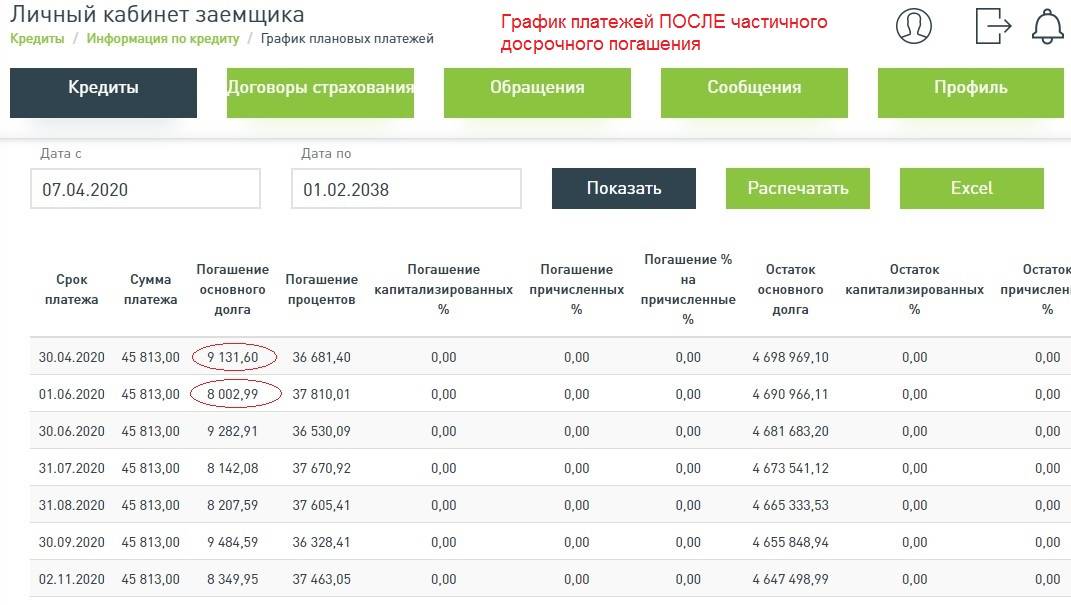

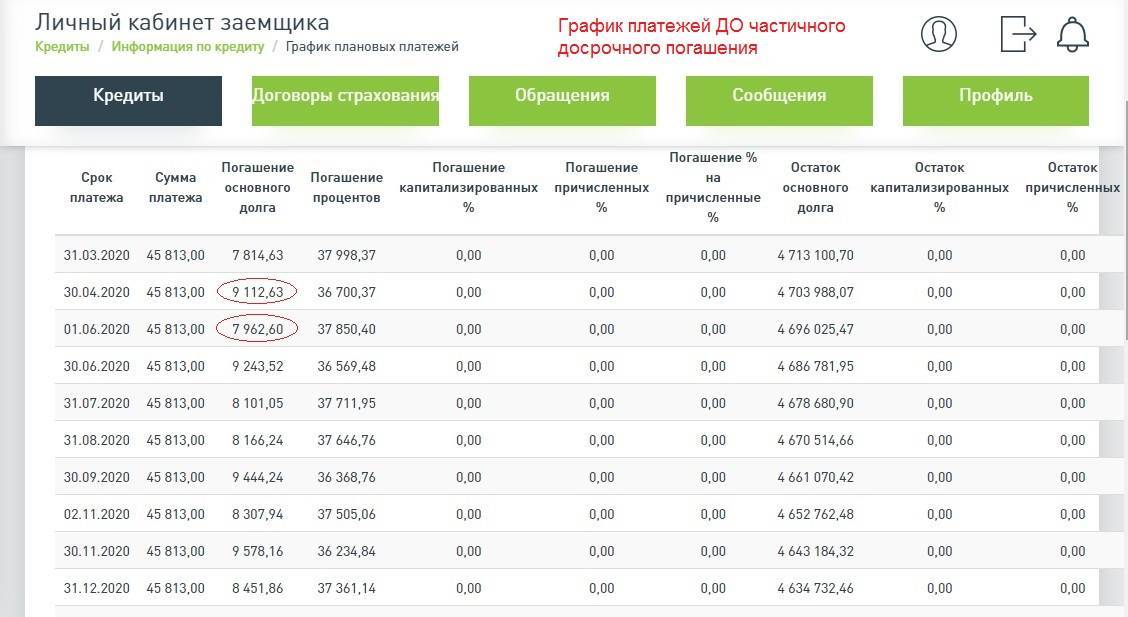

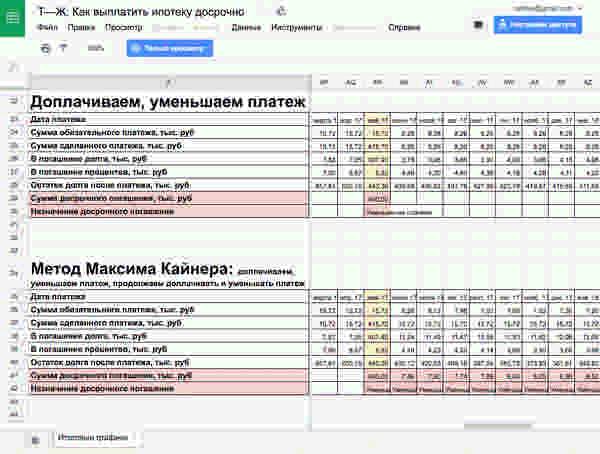

Что лучше уменьшать – срок или платеж

Извечный вопрос, что будет выгоднее – уменьшить ежемесячный платеж по ипотеке или общий срок кредитования? В целом сокращение срока выгоднее, как снижается размер переплаты.

Например, ваш платеж составляет 14 тысяч рублей, но каждый месяц вы вносите по 20 тысяч. Сокращаете размер платежа, и на следующий месяц он составляет 13 800 рублей. Вы опять вносите 20 тысяч, и на досрочное погашение тела ипотеки уйдет уже на 200 рублей больше. Вроде бы мелочь – но в масштабах нескольких лет это очень выгодно.

А вот еще интересная статья: Зеленый день в Сбербанке: условия и дата проведения

Так что я думаю, что уменьшать ежемесячный платеж при условии, что вы регулярно вносите досрочные платежи – выгоднее и чисто психологически спокойнее (вы наглядно видите результат своей работы).

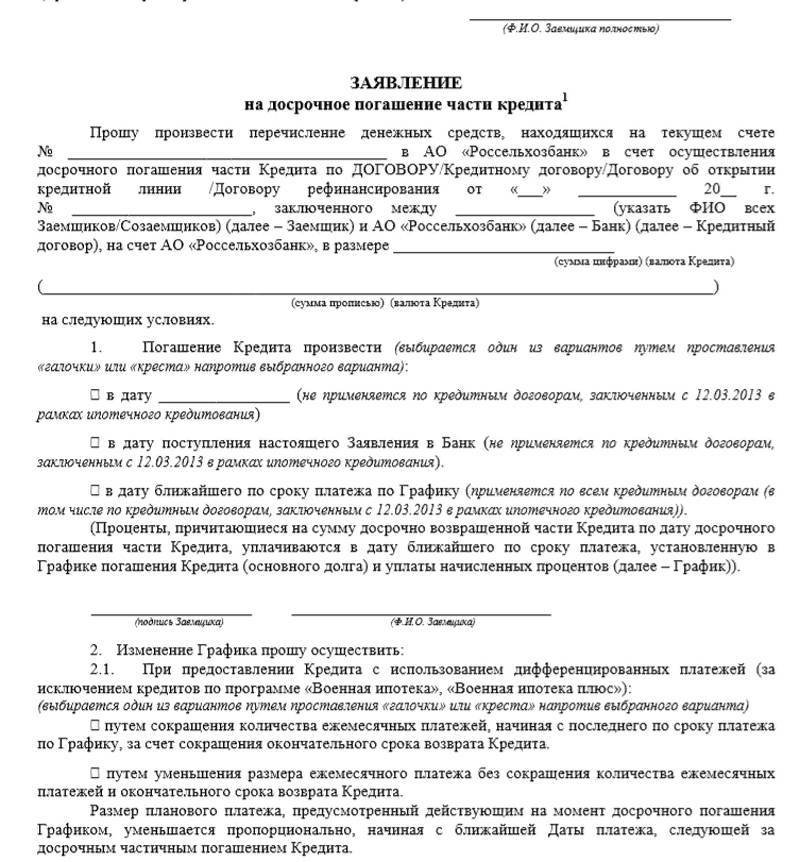

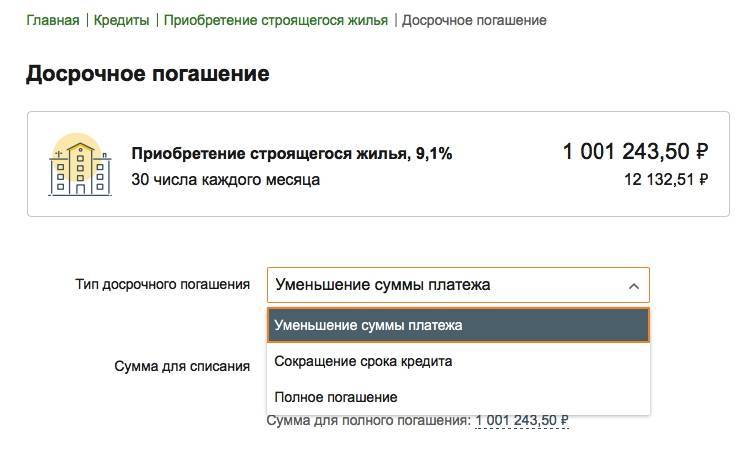

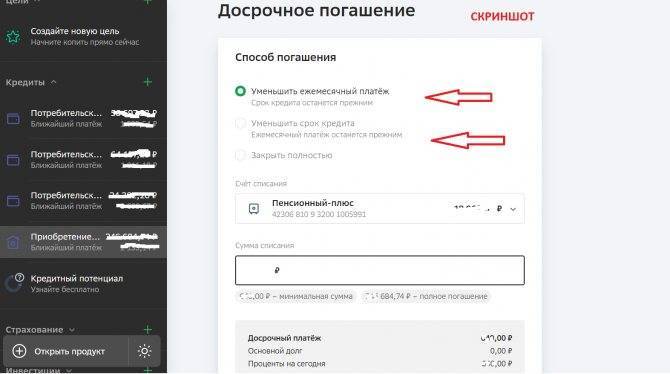

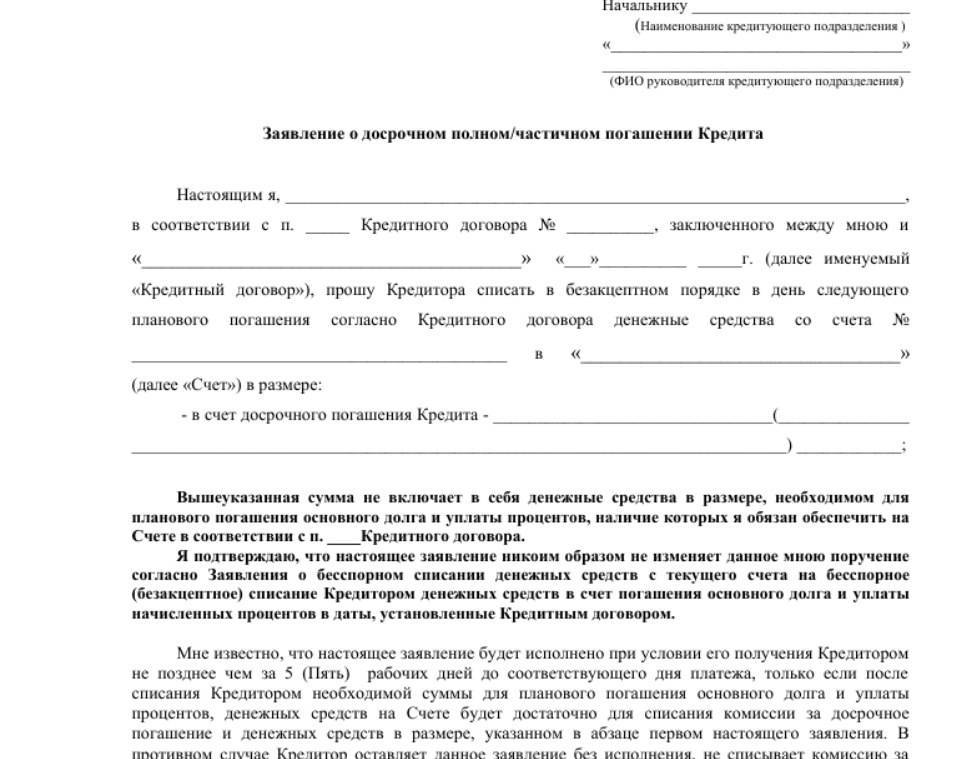

Но если вы решите уменьшать срок, то понадобится предварительно уведомить об этом банк. По умолчанию досрочные вложения сокращают размер ежемесячных платежей. Поэтому перед тем, как уменьшить срок ипотеки, оформите соответствующее заявление.

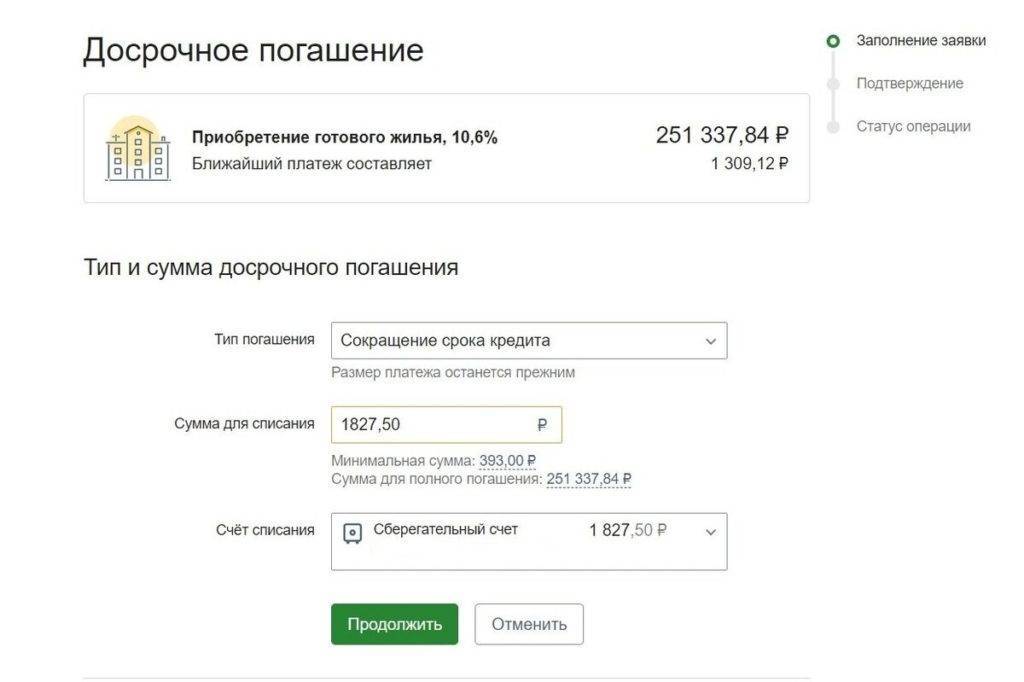

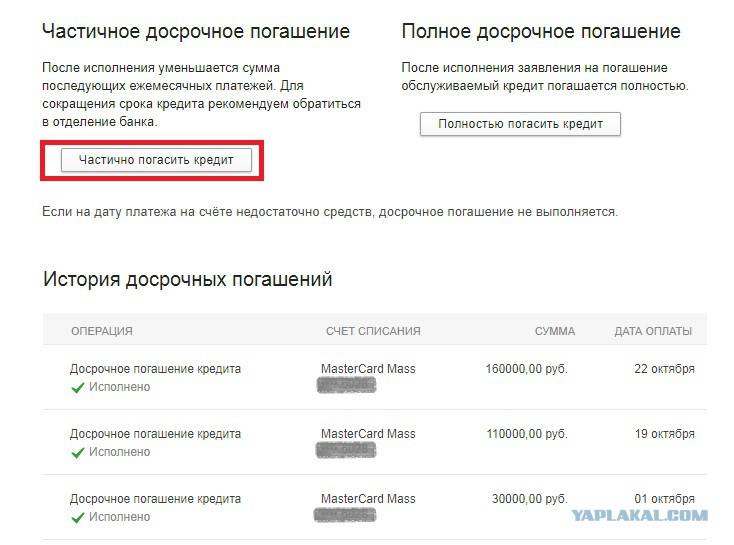

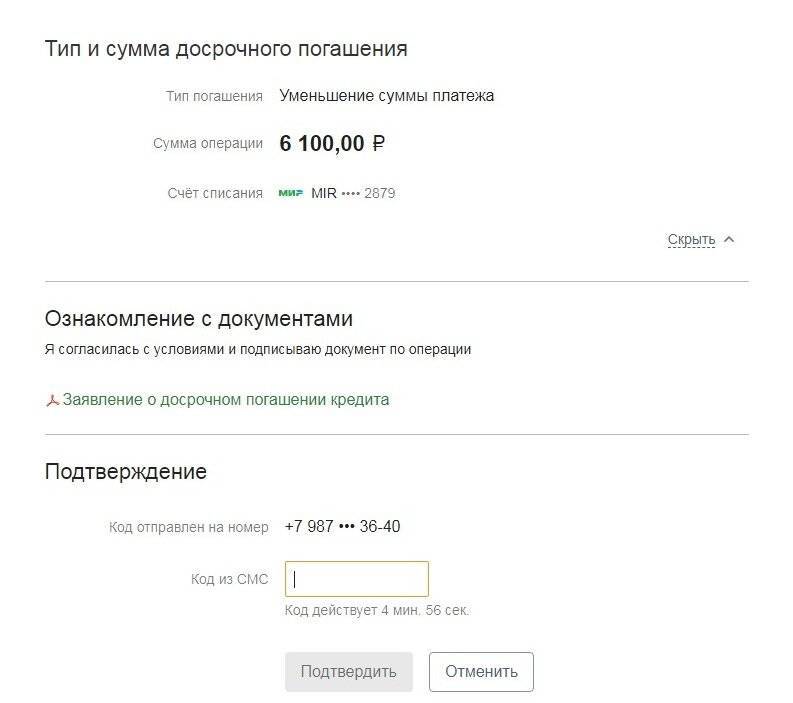

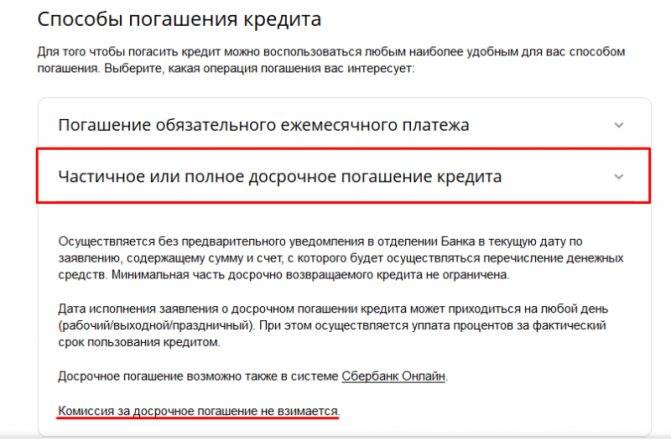

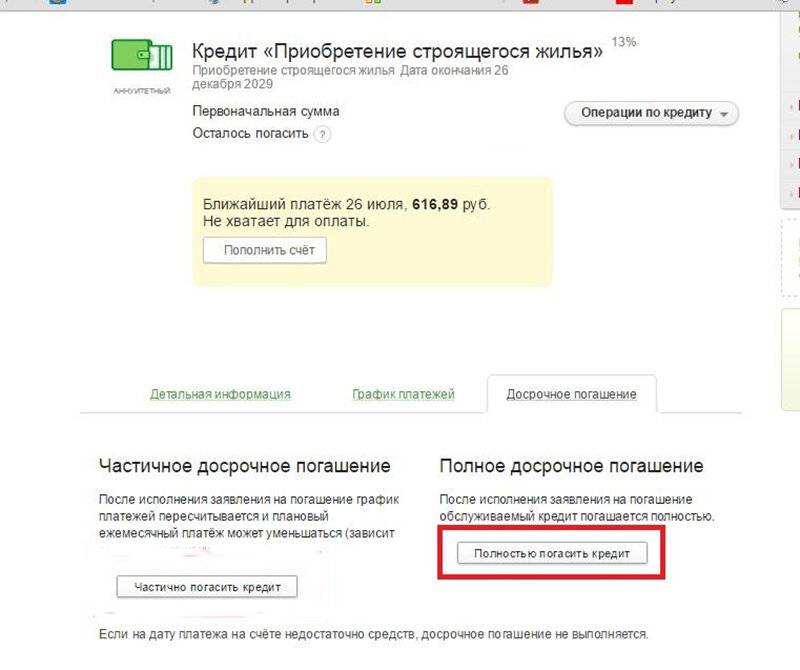

Как оплачивать ипотеку в Сбербанке?

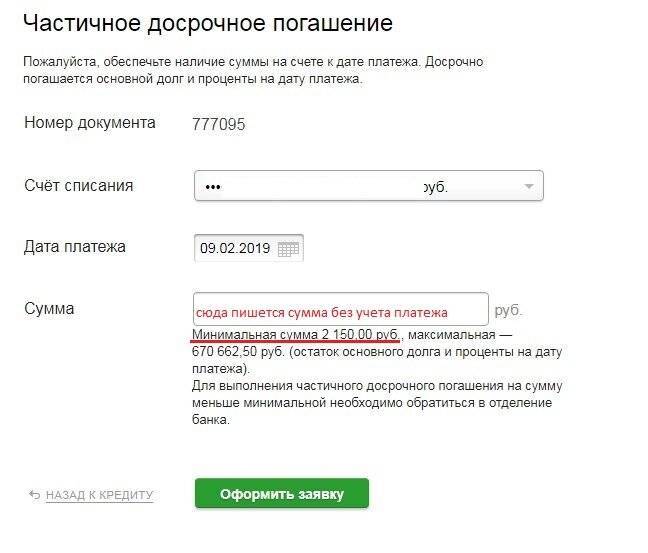

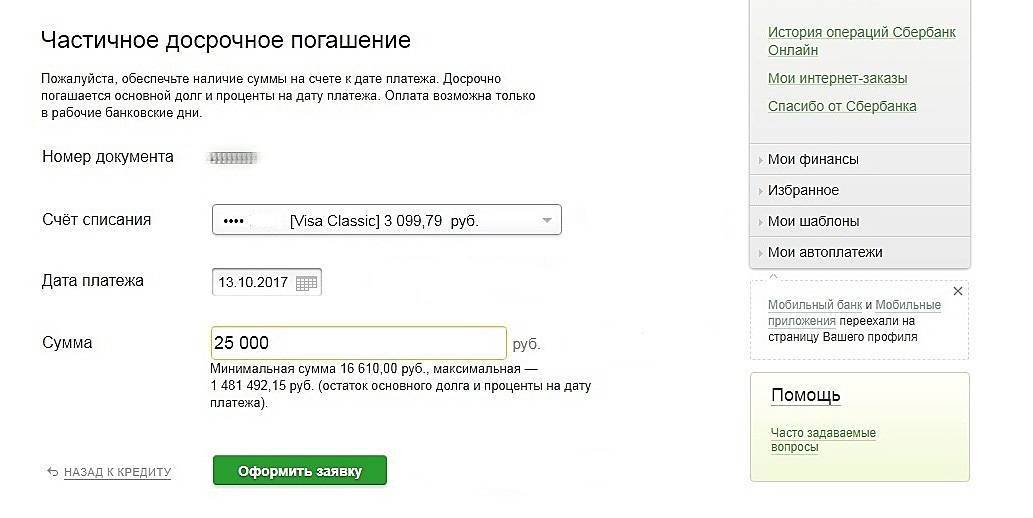

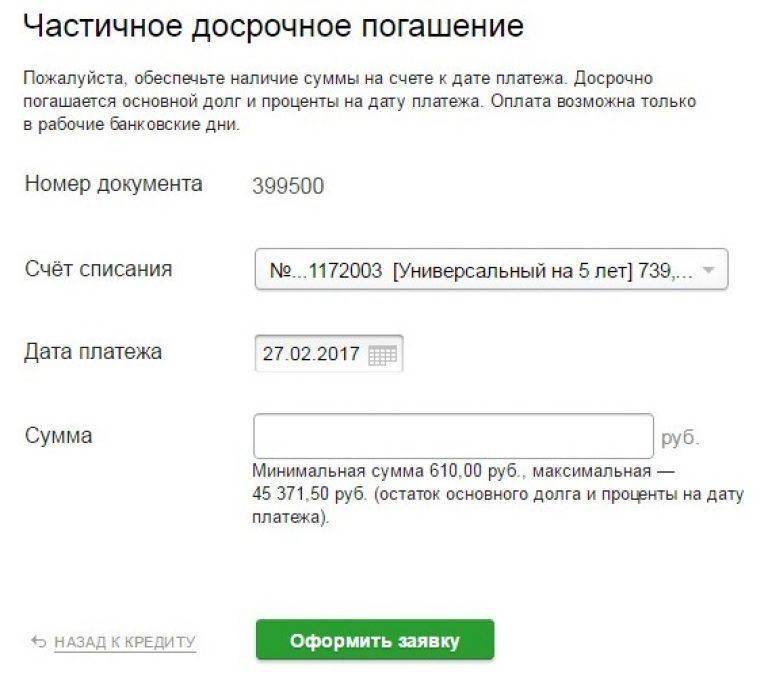

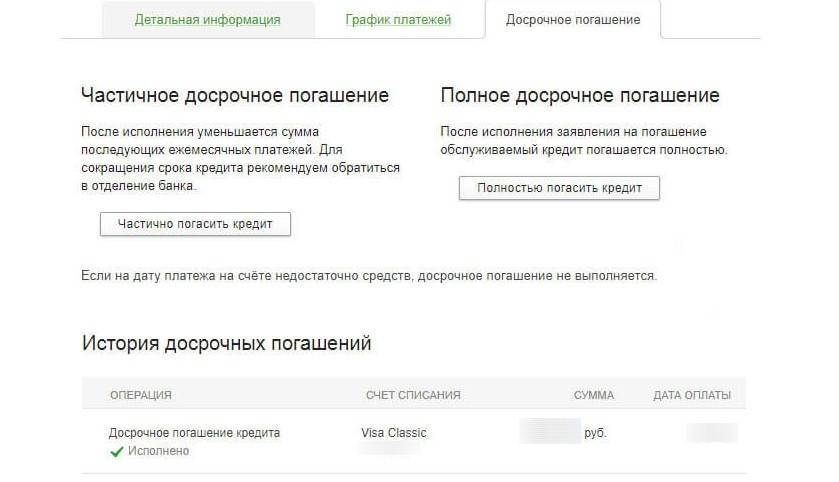

Сбербанк является одним из немногих банков, которые никак не препятствуют, если клиенты желают погасить ипотеку раньше срока, установленного договором. Однако, должникам следует запомнить один очень важный момент: если дополнительная денежная сумма будет просто перечислена на счет, то ее не зачтут автоматически, средства сверх очередного платежа останутся на счету, пока не наступит следующая дата погашения. Чтобы платеж был зачтен банком, необходимо заранее написать заявление.

При частичном досрочном погашении предусмотрен следующий порядок действий:

- Посетить отделение банка за день до даты внесения очередного платежа и подать заявление, в котором изъявить свое намерение досрочно оплатить долг.

- Перечислить сумму средств, которая состоит из очередного платежа и денег, планируемых внести досрочно.

- Сотрудник произведет перерасчет по ипотеке. Стоит отметить, что Сбербанк предлагает только уменьшить размер платежа, а не сократить срок кредитования.

- Банк составит новый график перечислений, который должник может получить на руки.

Если же клиент намерен погасить ипотечный кредит полностью, то понадобится совершить следующие действия:

- Обратиться в банковское отделение, в котором было оформлено ипотечное соглашение, и попросить сделать перерасчет итоговой суммы задолженности. При этом нужно не забыть сказать, что есть намерение погасить кредит в полном объеме.

- Написать и направить в банк заявление о досрочном погашении.

- Перечислить необходимую сумму на ипотечный счет.

- Запросить и получить документ, который будет подтверждать, что долг является полностью погашенным.

- Произвести расторжение кредитного соглашения с банком.

- Совершить операцию по закрытию банковского счета, чтобы кредитная организация не начисляла комиссию за обслуживание.

- Пройти процедуру снятия обременения ипотечной квартиры.

- Обратиться в страховую компанию, чтобы вернуть уплаченную часть страховки.

Выгода не очевидна

По словам экспертов, выплачивать ипотечный кредит досрочно имеет смысл в те самые первые годы, когда заемщик отдает банку большую часть процентов. При кредите в 2 миллиона рублей на 15 лет даже сравнительно небольшой досрочный взнос в размере 100 тысяч может сократить срок кредита на целых 20 месяцев. Если заемщику важнее сократить не срок кредита, а ежемесячную выплату, он может выбрать и такой вариант, тогда выплата уменьшится на 1300 рублей.

Нехитрые подсчеты показывают, что в любом случае сокращение срока кредита выгоднее для заемщика, чем сокращение ежемесячных выплат. Но это касается долгосрочной перспективы, а жить заемщику хочется не потом, а сегодня: многие признаются, что готовы пожертвовать выгодой через 15 лет, но уменьшить выплаты уже сейчас, перераспределив высвободившиеся средства с кредита на отпуск или нужные в быту вещи.

Этим же объясняется и то, что многие заемщики оформляют кредит на максимальное количество лет, переплачивая при этом огромные проценты: ежемесячные выплаты при максимальном сроке минимальны, а сумма кредита – максимальна. «Заемщики изначально оформляют ипотеку на максимально возможный срок, чтобы получить максимальную сумму кредита, – говорит Екатерина Базилевская. – Дело в том, что банки предполагают комфортный платеж по ипотеке в размере от 40% до 50% от дохода заемщика и его семьи, а на практике многие семьи готовы гасить большими суммами, так как располагают неучтенными банком доходами». В то же время статистика показывает, что даже если разница в выплатах при 15-летнем и 10-летнем сроках составляет всего 2-4 тысячи рублей, заемщики часто выбирают 15-летний кредит: эти «лишние» тысячи нужны им сегодня.

Впрочем, заемщикам, у которых каждая копейка на счету и которые не планируют в ближайшие годы менять ипотечную квартиру на более просторную, эксперты советуют и вовсе отказаться от досрочных выплат, пустив свободные средства на отдых, саморазвитие или образование детей. Практика показывает, что в последние годы ипотечные заемщики стали все чаще использовать свободные средства для открытия или развития собственного бизнеса, как поступают крупные бизнесмены во всем мире. Они отправляют средства «в оборот», а с кредитом расплачиваются через 15 лет, обесценившимися от инфляции деньгами.

Михаил Полунин, управляющий Санкт-Петербургским филиалом Связь-Банка:

При оформлении ипотечного кредита около половины заемщиков озвучивают намерения погасить в будущем данный кредит досрочно. Оформление на более длительные сроки связано с желанием клиента застраховать некоторым образом свое материальное положение от непредвиденных экономических ситуаций.

При частичном досрочном погашении ипотечного кредита клиенты могут выбрать, что им важнее в данный момент исходя из собственной финансовой ситуации: сокращение срока или уменьшение суммы ежемесячного платежа. И тот, и другой вариант уменьшает итоговую стоимость кредита и, следовательно, выгоден заемщику.

Досрочное погашение кредита в любом случае выгодно для заемщика, так как сокращает полную стоимость кредита. Однако при погашении кредита равными аннуитетными платежами наибольшие суммы по процентам гасятся в первую половину общего срока кредитования. Поэтому частичное досрочное погашение кредита при данной схеме становится тем менее выгодным для заемщика, чем ближе срок окончания кредитного договора.

Екатерина Базилевская, руководитель центра ипотечного кредитования филиала Абсолют Банка в Санкт-Петербурге:

Около 10% заемщиков филиала Абсолют Банка в Петербурге уже при получении кредита знают, что будут интенсивно гасить кредит досрочно. Данные заемщики ежемесячно или ежеквартально совершают досрочные платежи и сокращают срок ипотечного кредита с 10-15 лет до фактических 5-7 лет. Еще около10% заемщиков несистемно производят досрочные платежи в небольшой сумме, а некоторые просто самостоятельно увеличивают себе ежемесячный платеж на 5-10 тысяч рублей по своей личной инициативе. Дело в том, что если платеж составляет 30 тыс. рублей при сумме кредита 2 млн рублей на 10 лет под 13%, то в первые 3 года сумма процентов будет около 20 тысяч, а сумма погашения основного долга банку – только 10 тысяч. Все досрочные платежи уменьшают именно основной долг банку, и таким образом ипотеку можно выплатить на 3-5 лет быстрее. Остальные 80% заемщиков придерживаются изначального графика платежей.

Условия досрочного погашения прописаны в любом кредитном договоре, и заемщик должен их придерживаться. Если есть желание изменить условия договора, то это происходит с согласия сторон (банка и заемщика).

Лилия Крейсс-Белова, эксперт по ипотеке АН «Бекар»:

Когда лучше снижать размер платежа

В независимости от того, какой тип платежа прописан в договоре, аннуитетный или дифференцированный, вносить частично досрочную оплату выгоднее в первые годы кредитования. Это связано с тем, что в каждый ежемесячный платеж заложена выплата по основному долгу и оплата процентов.

В первых платежах большая доля вносимых средств покрывает проценты, которые начисляются на оставшуюся задолженность: чем меньше долг, тем меньше будет переплата.

Например, если вы берете 1 млн на 10 лет под 15% годовых, первая и последняя выплата будет выглядеть так:

| Дата выплат | Ежемесячный платеж, руб. | Основной долг (погашение/остаток), руб. | Проценты, руб. |

| 3.12.18 | 16 133 | 3 804 / 999 195 | 12 328 |

| 3.11.28 | 15 187 | 14 996 / 0 | 190 |

Переплата составит 935 073 рублей.

| Дата выплат | Ежемесячный платеж, руб. | Основной долг (погашение/остаток), руб. | Проценты, руб. |

| 3.12.18 | 20 662 | 8 333 / 991 666 | 12 328 |

| 3.11.28 | 8 439 | 8 333 / 0 | 105 |

Переплата: 756 038 рублей.

Если досрочное погашение нацелено на уменьшение суммы платежа, то срок кредитования останется прежним, просто проценты будут пересчитаны с учетом нового остатка и, соответственно, размер ежемесячной выплаты изменится в меньшую сторону.

Перед тем, как погасить кредит или ипотеку досрочно, уменьшив сумму платежа, а не срок, нужно понять в каких ситуациях это выгодно:

- Вы понимаете, что ваша финансовое состояние нестабильно, в любой момент может ухудшиться. Тогда сокращение выплат поможет вам пережить возможный кризис и не допустить просрочек по ипотеке.

- У вас есть возможность вносить досрочные платежи маленькими суммами неоднократно и это не противоречит условиям договора: некоторые банки ограничивают количество дополнительных взносов.

- За 1–2 года до закрытия ипотеки вы можете внести крупную сумму, понимая, что в дальнейшем у вас планируются расходы на другие нужды.

Важно: платеж будет изменен, начиная со следующего месяца, после дополнительного внесения средств.

Рассмотрим, какая возможна выгода при единоразовой доплате для разных систем начисления процентов. За пример возьмем те же данные: 1 млн на 10 лет под 15% годовых, но при условии досрочного погашения на 100 000 рублей через семь месяцев после выдачи ипотеки.

При аннуитетной системе, где все ежемесячные выплаты равны, увидеть результат досрочного погашения проще:

| Начальный платеж, руб. | Платеж после частично досрочного погашения, руб. | Переплата, руб. |

| 16 133 | 14 469 | 848 625 |

При дифференцированных платежах, где каждая выплата меньше предыдущей, осознать разницу в ежемесячной экономии сложнее, однако попробуем представить это в таблице:

| Платеж за 03.06.19, руб. | Платеж за 03.07.19 (следующий месяц, после доп.оплаты), руб. | 3.11.28 (последний платеж) | Переплата, руб. | |

| Без внесения дополнительного платежа | 20 436 | 19 942 | 8 439 | 756 038 |

| С внесением | 20 436 | 17 825 | 7 543 | 684 771 |

Получается, на следующий месяц после оплаты вы отдадите на 2117 рублей меньше, а последний платеж сократится на 896 рублей, при этом общая переплата уменьшится на 71267 рублей.

Стоит отметить, что существенно на сумму переплат будет влиять погашение именно в первые годы кредитования, однако ощутить разницу в размере ежемесячного платежа можно только в последние 12–18 месяцев.

Так, если при аннуитетном расчете, вы внесете 100 тыс. рублей 03.07.2027, ежемесячная выплата сократится с 16133 до 9138 рублей, при этом экономия на досрочках составит всего 10909 рублей. При дифференцированной системе ежемесячная сумма снизится с 10079 до 2507, а на процентах вы сэкономите 10667 рублей.

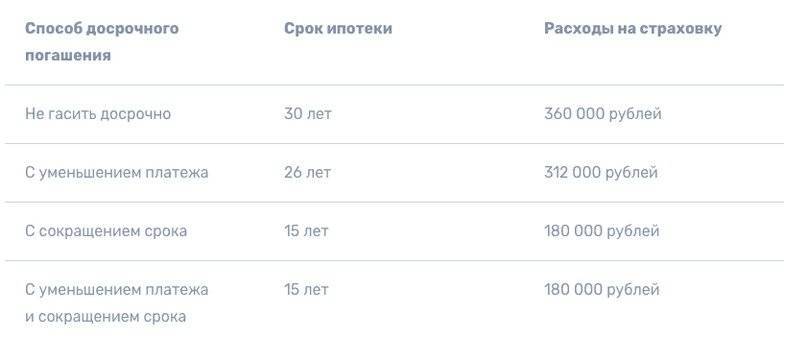

Нужно учесть страховку

Есть еще один расход, который зависит от срока ипотеки, — страховка. Банки требуют страховать квартиру, потому что она в залоге, и жизнь, чтобы страховая компания погасила кредит, если с человеком что-то случится.

Обе страховки нужно продлевать каждый год. Например, если страховка квартиры стоит 5000 рублей, а жизни и здоровья — 7000 рублей, каждый год дополнительно нужно тратить по 12 000 рублей. Посчитаем, сколько примерно получится.

| Способ досрочного погашения | Срок ипотеки | Расходы на страховку |

| Не гасить досрочно | 30 лет | 360 000 рублей |

| С уменьшением платежа | 26 лет | 312 000 рублей |

| С сокращением срока | 15 лет | 180 000 рублей |

| С уменьшением платежа и сокращением срока | 15 лет | 180 000 рублей |

Если гасить досрочно с сокращением срока или одновременно уменьшать платеж и срок, расходы на страховку сократятся в два раза.