Почему заемщика вносят в черный список?

У обычного заемщика причин оказаться в черном списке достаточно. Среди наиболее важных можно выделить:

- Ранее были взяты кредиты и не возвращены вообще. Рассчитывать на дальнейшее сотрудничество с банками не приходится;

- Имеются текущие просрочки длительностью более 90 дней. На данном этапе банк уже имеет право требовать досрочного возврата всей задолженности;

- Были просрочки, они уже закрыты. Но, тем не менее, информация сохраняется. В дальнейшем банки могут самостоятельно делать выводы из нее;

- При получении одного отказа в выдаче кредита человек начинает подавать заявки подряд во все возможные организации. Это воспринимается негативно. Есть основания предполагать, что заемщику срочно нужны деньги, но могут возникнуть проблемы с возвратом;

- Предоставлялись фальшивые справки о доходах. По своим каналам кредиторы сотрудничают с ПФР и ФНС, проверяют данные об официальных доходах;

- Попытки оформить кредит в состоянии алкогольного или наркотического опьянения, в неадекватном состоянии. Если данные и не будут переданы в БКИ, в собственный стоп-лист банк его обязательно внесет;

- Со стороны компетентных органов поступают запросы, касающиеся отмывания денег, проведения сомнительных платежей, финансирования террористической деятельности и т. д.

Выясняя, почему конкретный человек оказался в черном списке, не стоит забывать и про обычные ошибки персонала, человеческий фактор, сбои техники и программного обеспечения.

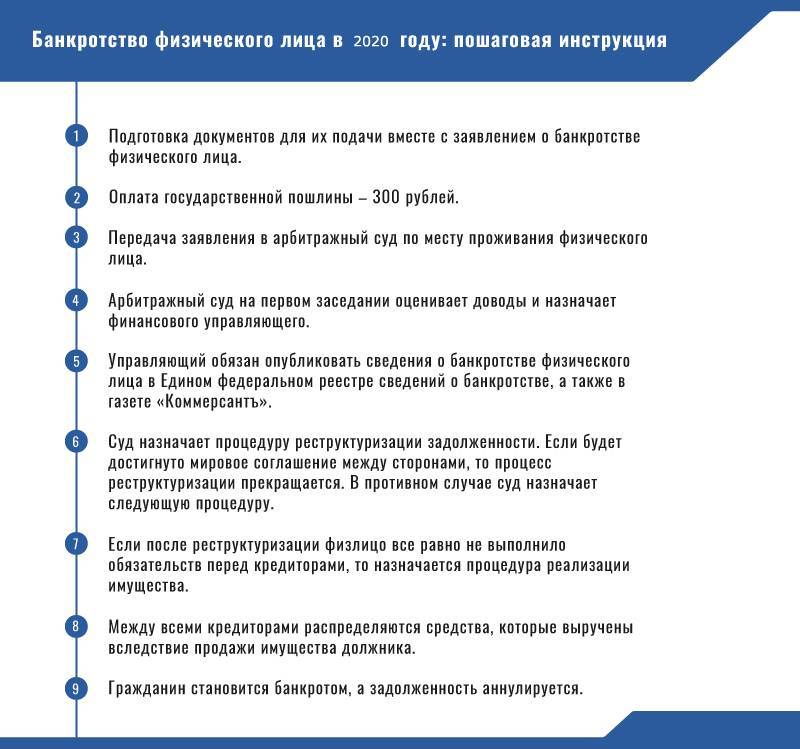

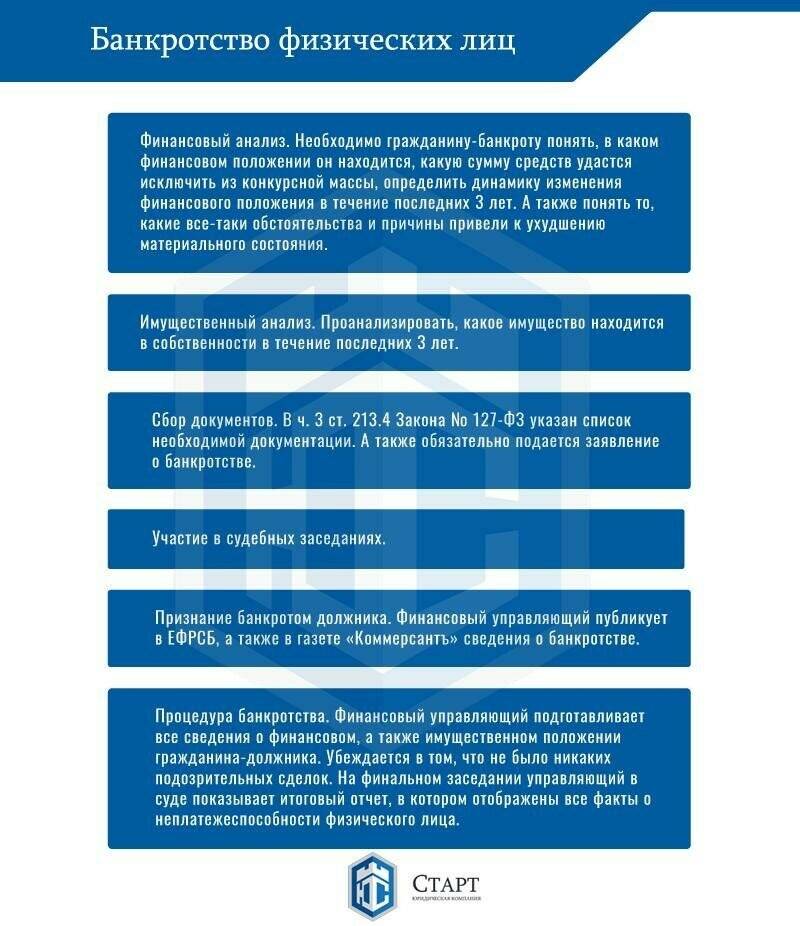

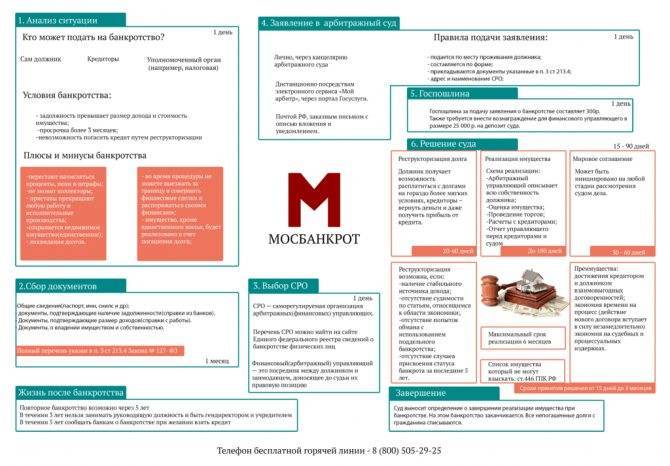

Как произвести процедуру?

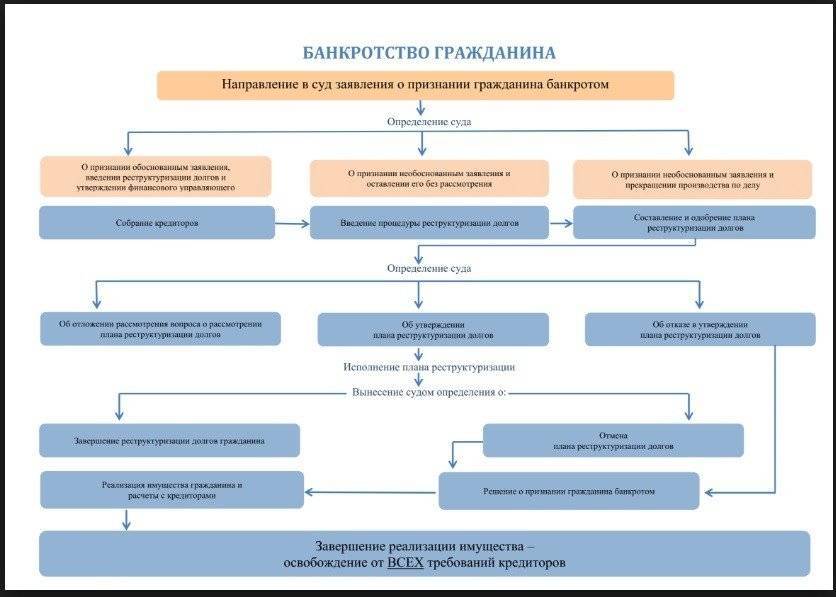

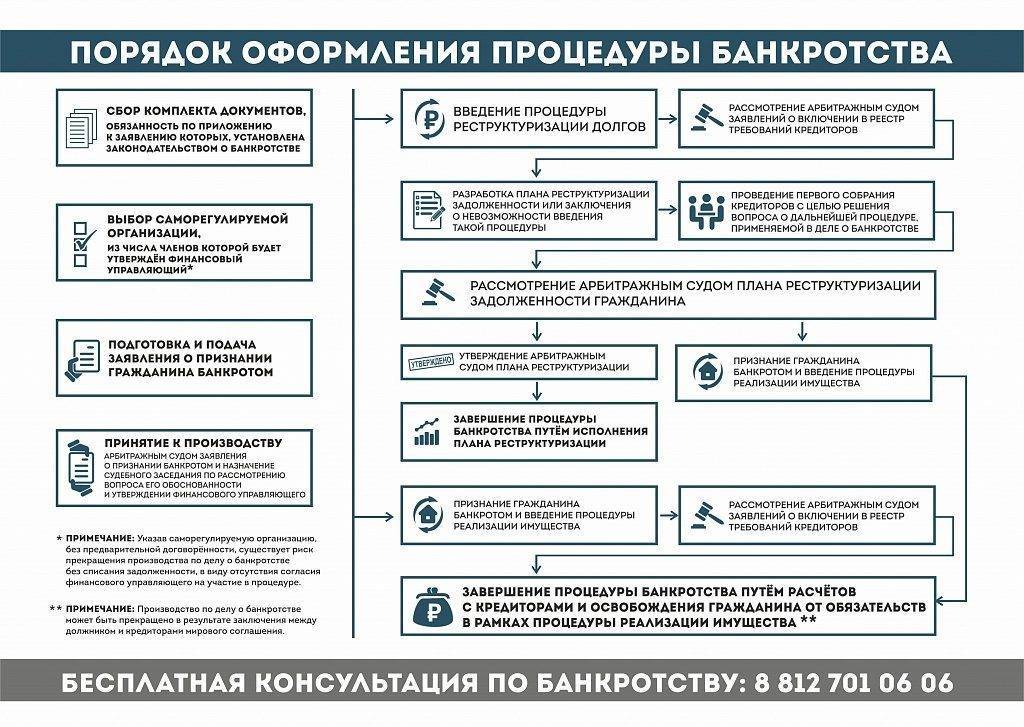

Одновременно действуют 2 разных порядка проведения процедуры:

- Когда гражданин подает заявление добровольно, понимая неизбежность такого решения.

- Когда гражданин обязан это сделать, если он гарантированно не может выплатить долг кредиторам. В этом случае стоит обратиться в суд с соответствующим заявлением в течение 30 дней с того момента, как были обнаружены все основания для признания банкротства.

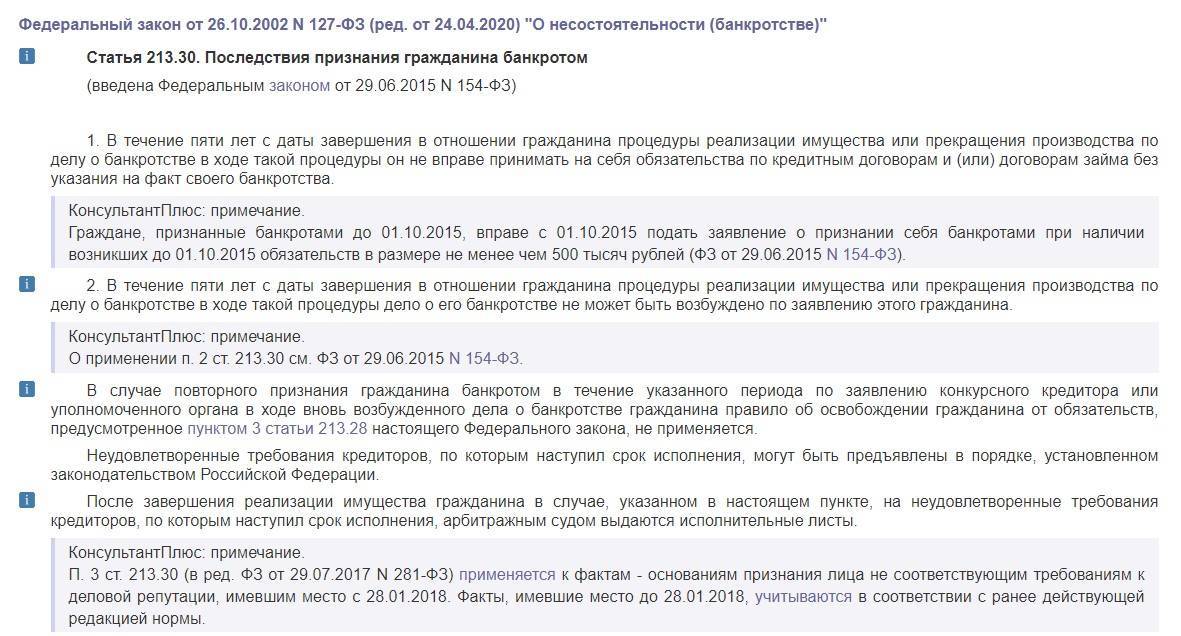

Важный нюанс: нельзя инициировать банкротство постоянно, при малейших финансовых трудностях. Согласно законодательству, процедура проводится не чаще, чем раз в 5 лет. Это сделано с целью предотвращения мошенничества.

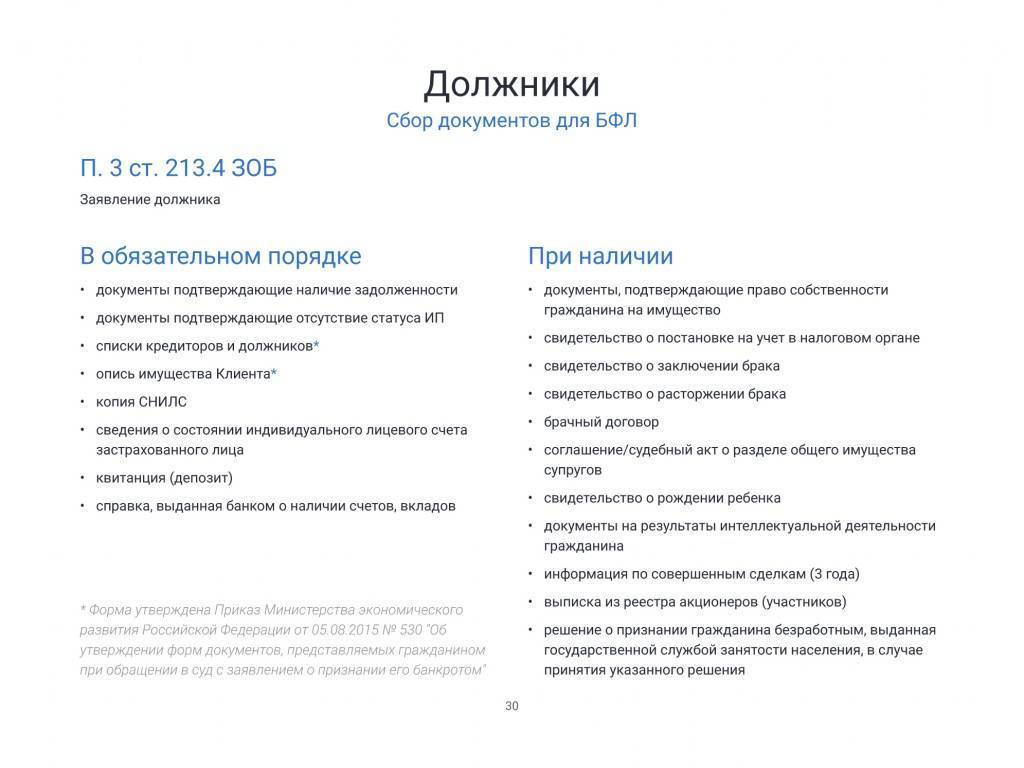

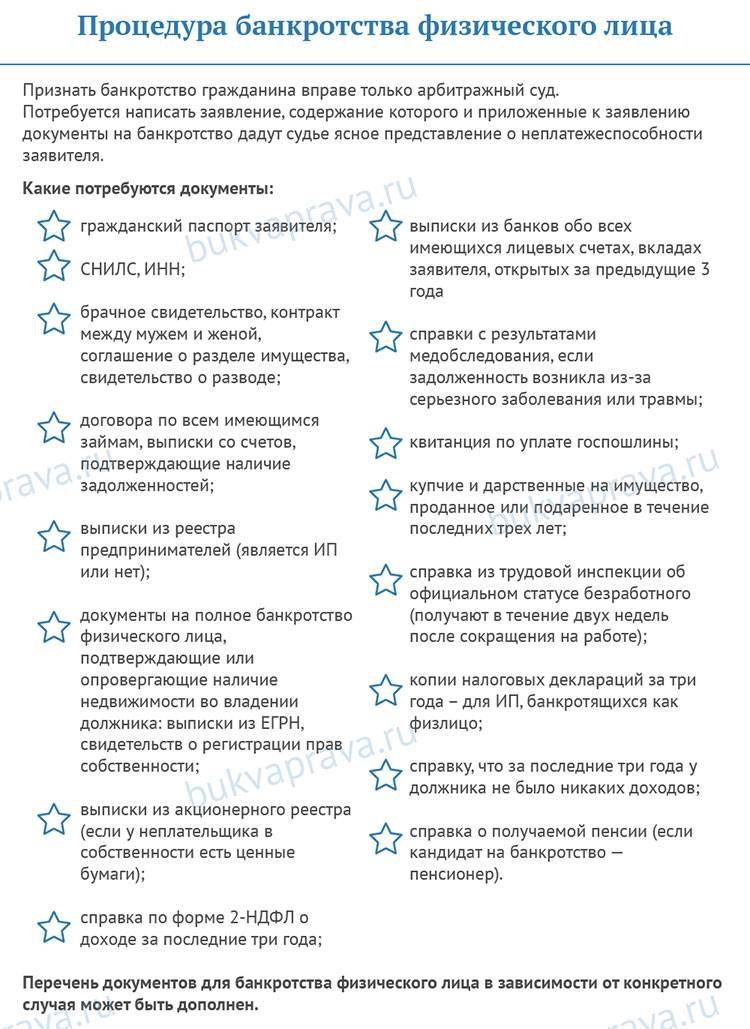

Список документов для суда в 2021 году

Ниже представлен полный список документов для оформления банкротства физического лица. Итак, что потенциальный банкрот должен представить для суда обязательном порядке?

- Выписка из ЕГРИП.

Документ предоставляется в ФНС, также вы можете воспользоваться сайтом органа и скачать необходимый документ. Важный момент: выписка должна быть свежей — должно пройти не больше 5 рабочих дней до ее подачи в суд. Опись имущества потенциального банкрота.

Документ составляется по установленным формам. Необходимо указать все движимое и недвижимое имущество, а также его месторасположение (в том числе — за границей). Также здесь указывается имущество, пребывающее под залогом (например, автомобиль в кредит).Скачать заполненную опись имущества (пример) (1761 кб.)

Бланк описи вы найдете ниже.

Перечни должников и кредиторов.

Указываются юридические и фактические адреса, полные данные, размеры задолженностей на момент подачи иска. Если же инициатор/должник является ИП, то долги, связанные с его деятельностью, необходимо перечислять отдельно.Скачать заполненный список кредиторов (пример) (904 кб.)

Бланк списка кредиторов вы найдете ниже.

- Информация об уплаченных налогах за последние 3 года, а также о размере доходов.

Такие данные можно получить также на ресурсе ФНС + можно представить справку с места работы. - Выписка из реестра акционеров.

При условии, что физическое лицо, начинающее процесс признания несостоятельности, является учредителем юрлица. - Сведения о заключаемых за последние 3 года сделках.

Сюда относятся все договоры, предметом которых могли выступать объекты недвижимости, ценные бумаги, доли в уставном капитале ООО, транспорт и сделки, объектом в которых являются финансовые средства в размере более 300 000 рублей. - Сведения о семейном положении физлица.

Сюда относятся копии свидетельств о состоянии брака, брачные контракты, которые на момент инициации процедуры банкротства остаются действительными и судебные решения о разделе имущества. Также необходимо будет представить копию свидетельств о рождении детей. - Копия свидетельства ИНН.

При утере можно запросить дубликат в налоговом органе. - Правоустанавливающие документы на движимое и недвижимое имущество.

Сюда относятся регистрационные документы на автотранспортные средства, объекты недвижимости и земельные участки. - Копия СНИЛС.

- Справка о движении денежных средств по банковским счетам.

- Копия справки из центра занятости.

- Документы, подтверждающие наличие задолженности.

Копии кредитных договоров, графиков по кредитным платежам, претензий из банков, исковых заявлений, долговых расписок и договоров по залогу имущества. - Чеки, подтверждающие направление извещений кредиторам.

Такие извещения необходимо отправить всем кредиторам — заказным письмом отправляется копия заявления о банкротстве. - Квитанции об уплате необходимых платежей, связанных с обращением в суд.

Необходимо представить чеки:- об уплате госпошлины, составляющей 300 рублей для физлиц;

- об оплате вознаграждения финансового управляющего — 25 000 рублей (средства вносятся на депозит суда).

Наши услуги и цены

Услуга

Стоимость

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги

Дополнительные услуги

от 2 000 руб.

Списать долги

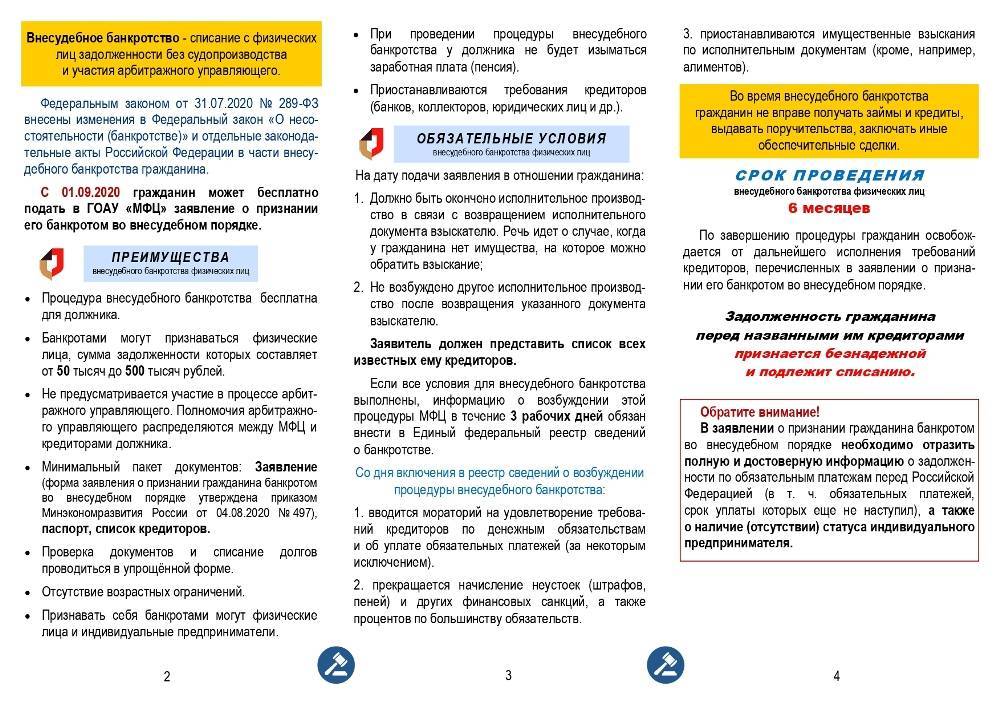

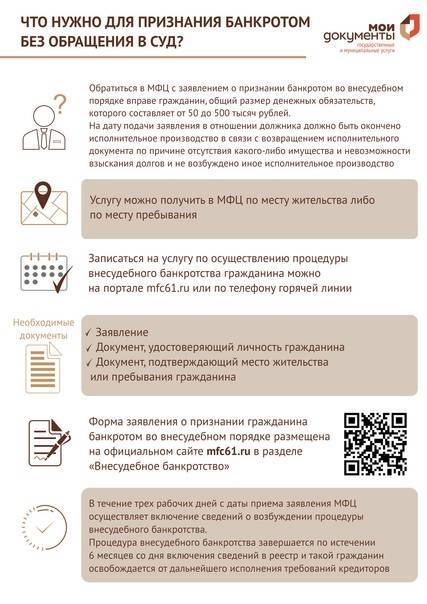

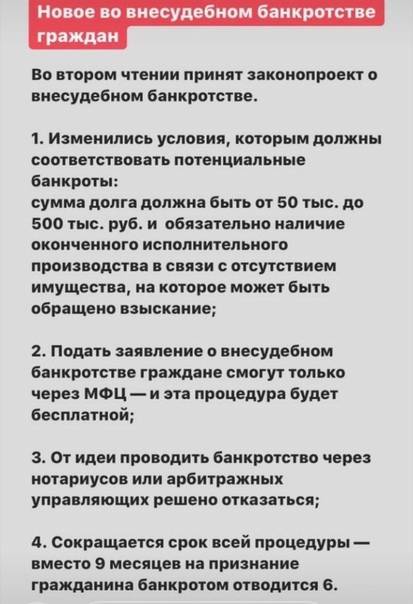

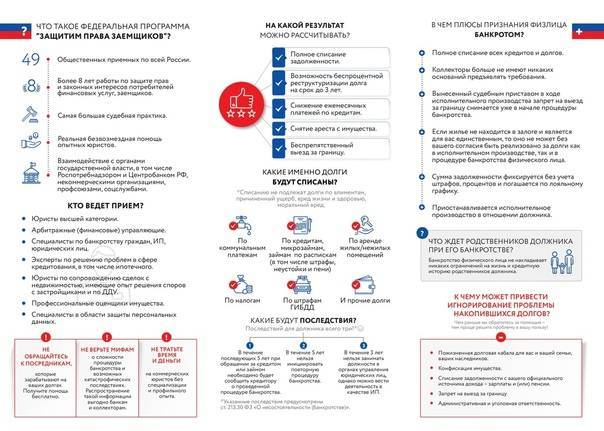

Чем банкротство через МФЦ отличается от банкротства через суд?

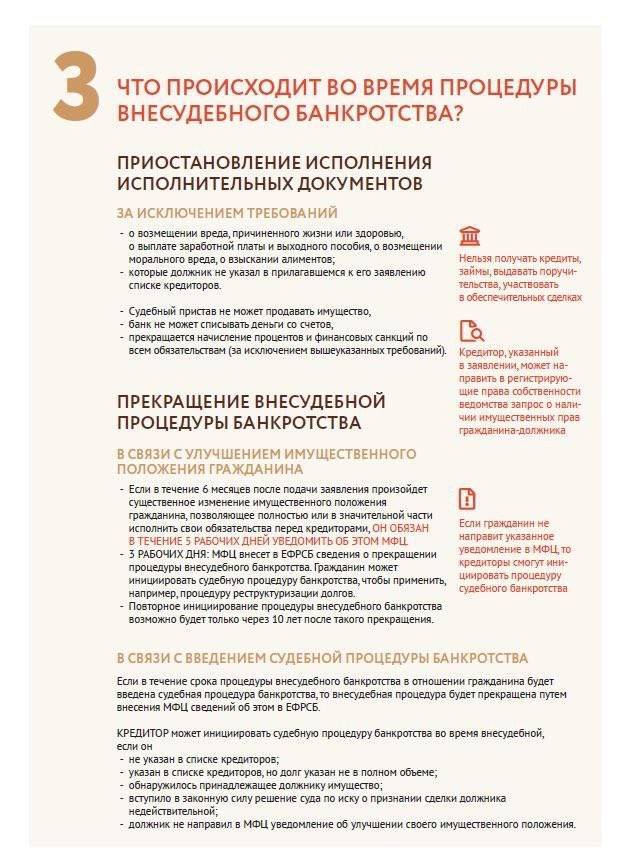

Чтобы стало понятнее, чем же внесудебное бесплатное банкротство физлиц отличается от стандартной процедуры, проводимой Арбитражным судом, рассмотрим каждую из них.

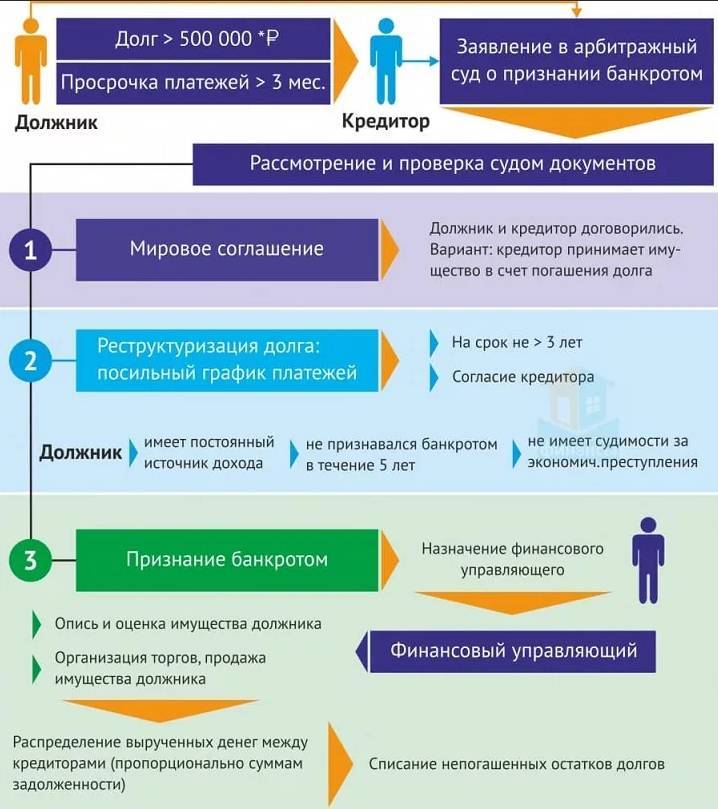

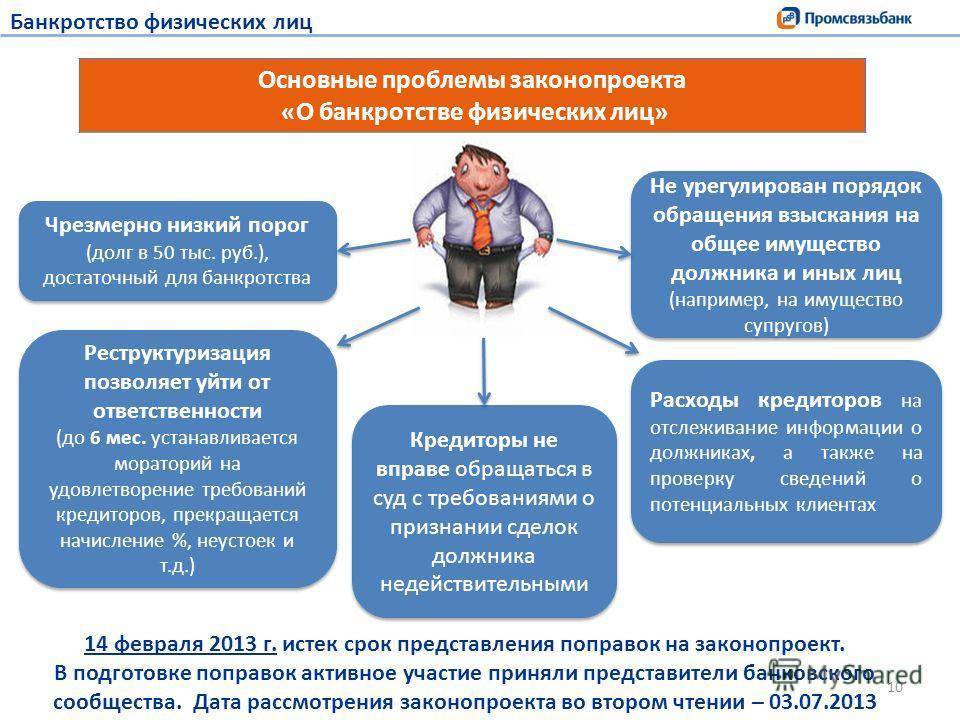

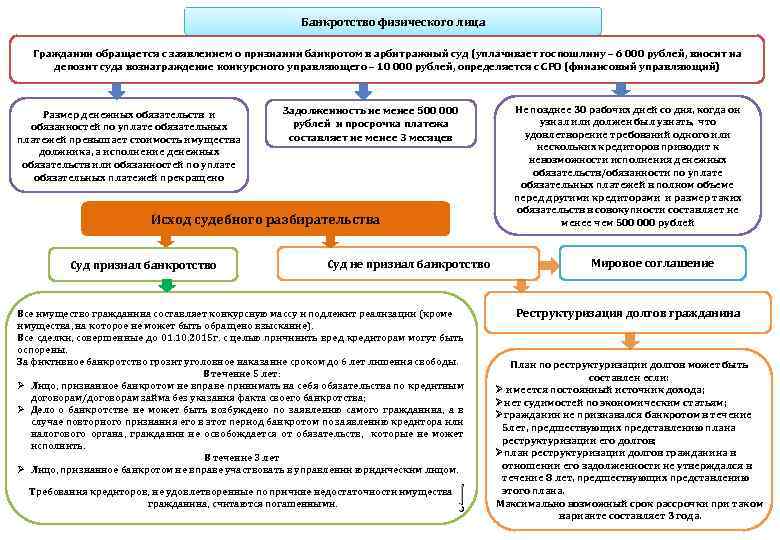

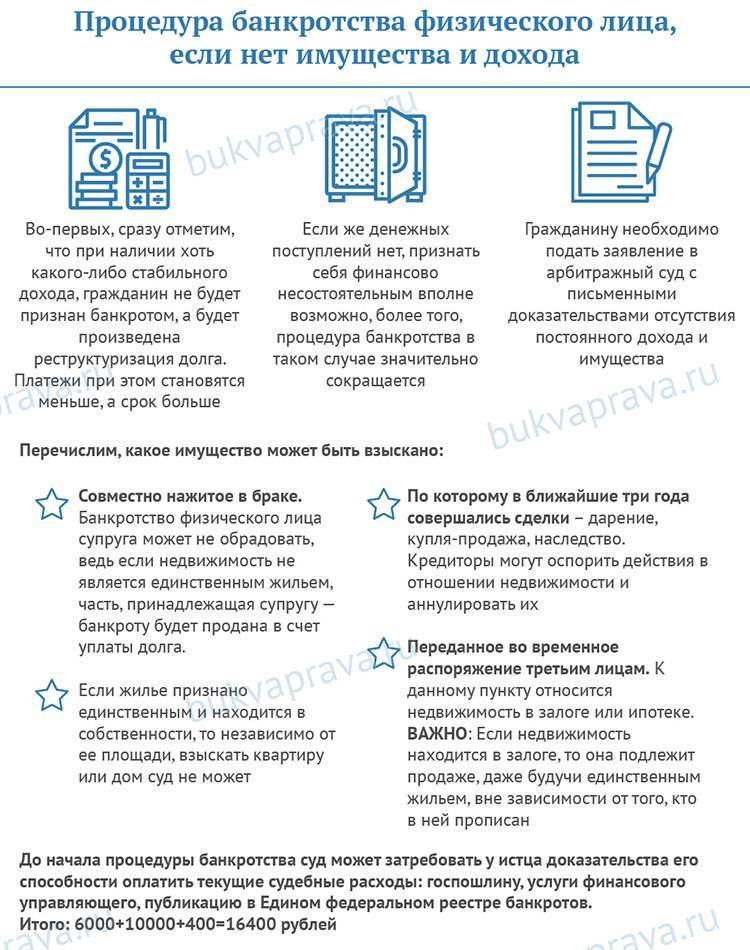

С 2015 года процедура банкротства физ. лиц проводится арбитражными судами. Инициирует процесс сам должник или его кредиторы. Должник обязан подать в суд заявление о признании себя банкротом при совокупности следующих условий:

- Сумма накопленного долга от 500 000 рублей. Включает основной долг по телу кредита и начисленные проценты, пени, штрафы.

- Системная просрочка. Три и более просроченных платежа по ежемесячным взносам обязывают гражданина обратиться в суд.

- Есть устойчивые факторы для невозврата долгов. Потеря работа, болезнь, утрата имущества и любые другие подтвержденные факты, мешающие выплате кредиторам.

Другими словами, в процедуре участвуют граждане, накопившие долгов на 500 тыс. рублей и более, допускающие системные просрочки и утратившие источник доходов. Иначе за них заявление о банкротстве подадут в суд кредиторы, что чревато для должников массой неприятных последствий.

Подать на банкротство гражданин может и при меньшей сумме задолженностей, не дожидаясь просрочек по кредитам.

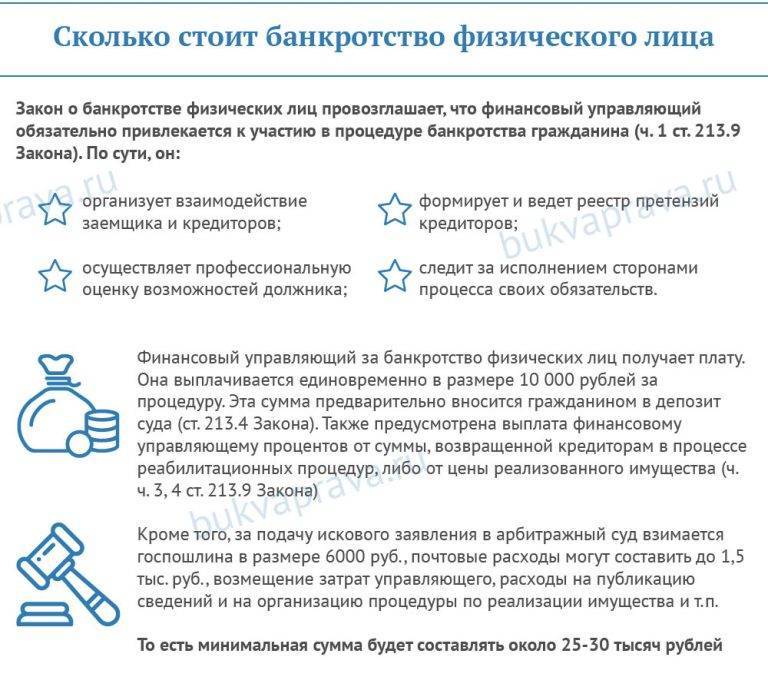

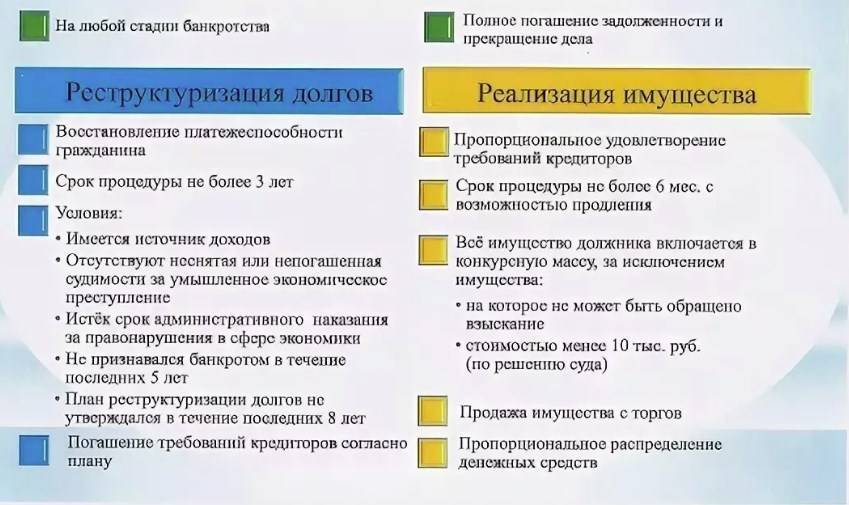

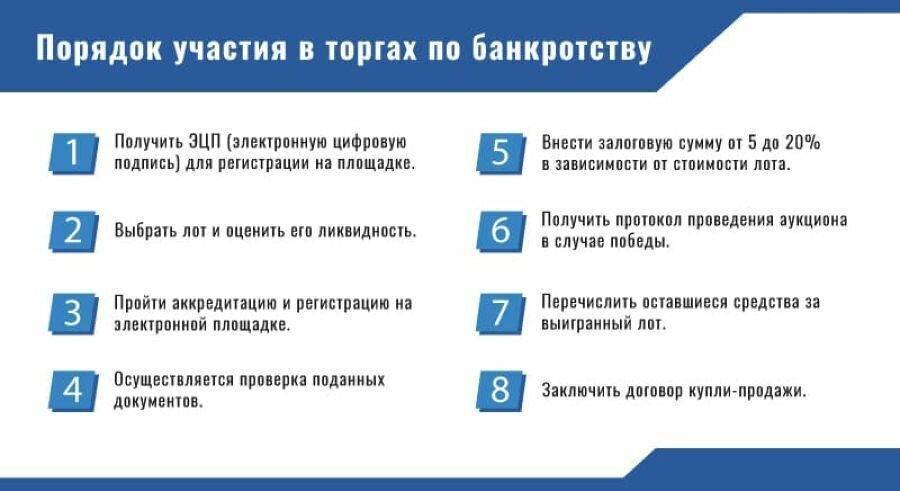

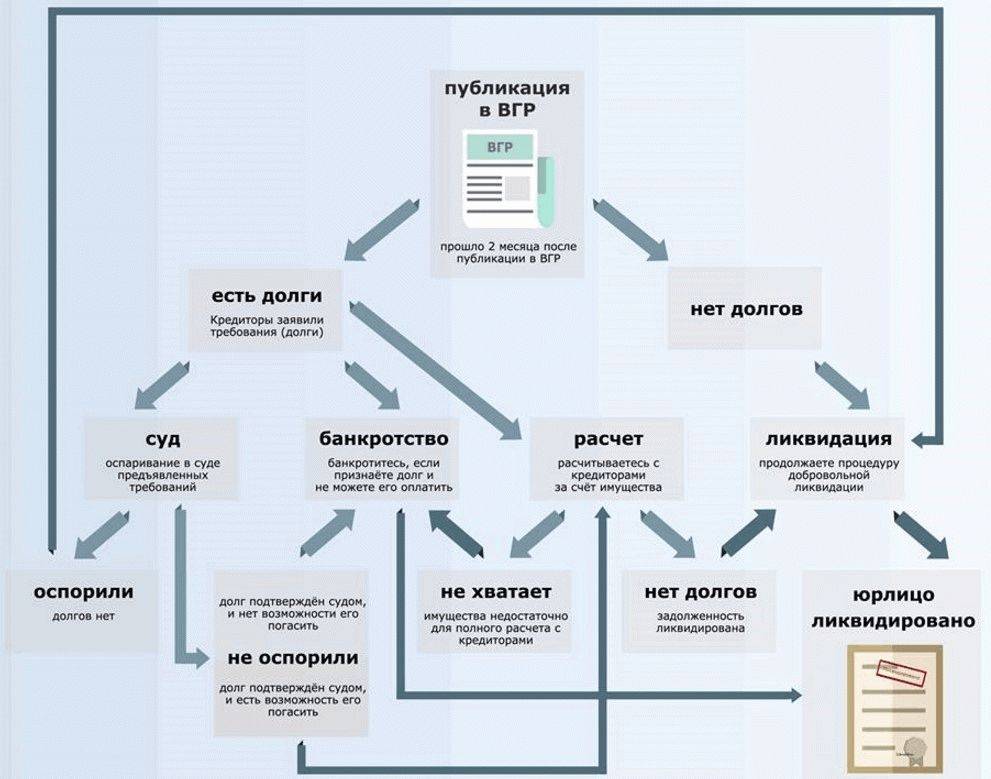

Решение о начале процедуры принимает арбитражный суд. Один из важных этапов — назначение финансового управляющего, проводящего процедуру признания некредитоспособности должника. Он же устанавливает очередность расчетов. При наличии имущества — оценивает его и выставляет на торги в рамках процедуры реализации.

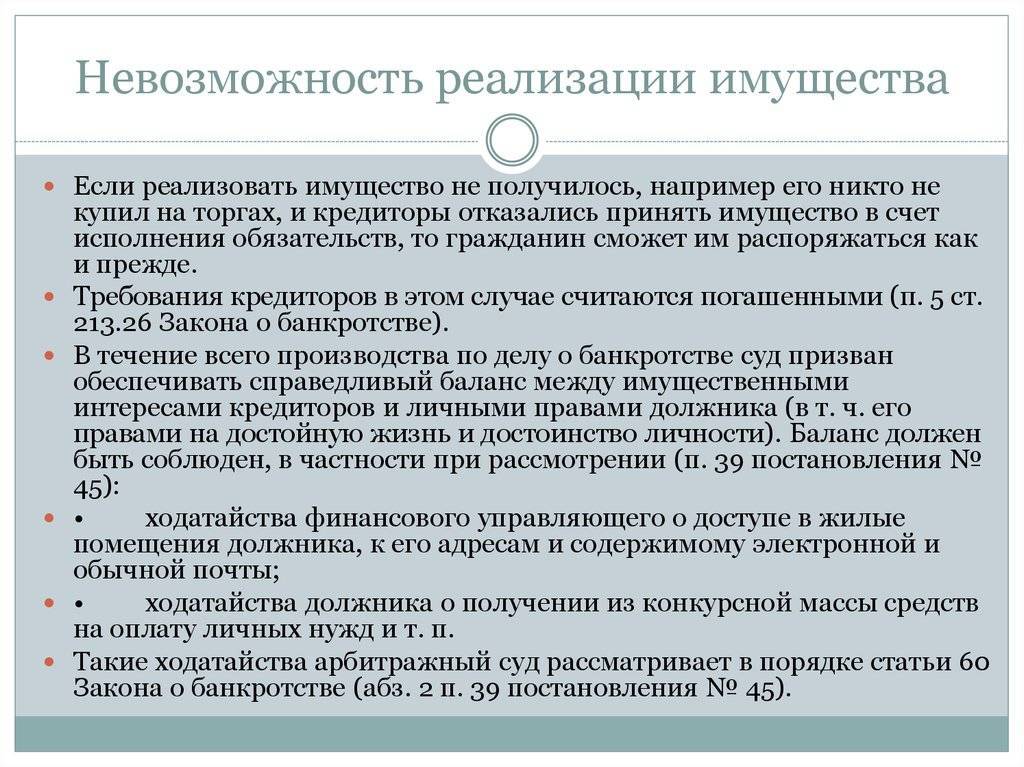

По закону у должника не изымаются только личные вещи, единственное жилье, домашний скот (если человек живет в сельхозместности), мебель.

На банковские счета и карты накладывается ограничение — из ежемесячных поступлений должнику выделяется только сумма в размере одного МРОТ. Вырученные средства от реализации имущества получают кредиторы-очередники из реестра. Если денег и ценностей нет, гражданин признается банкротом без удовлетворения финансовых требований займодателей.

Стоит отметить, что кредиторы (банки, МФО, коллекторы) наравне с финуправляющим активно включаются в поиск активов должника. Они вправе направлять запросы в налоговую инспекцию, регистрационные палаты, в банки — проверять наличие счетов и средств на них.

При обнаружении скрытого имущества или сомнительных операций купли-продажи ценностей кредиторы передают сведения суду. Если сделка подпадает под разряд сомнительных, то она отменяется, а имущество, фигурирующее в этой сделке, включается в конкурсную массу.

Для банкрота услуги финансового управляющего и судебные издержки составят от 70 000 рублей и выше. Сумма зависит от объемов, состава и сроков задолженностей.

Кто может стать банкротом?

Бесплатная процедура банкротства окажется полезной малообеспеченным должникам, доходы которых не позволят им обанкротиться по традиционной, судебной, схеме.

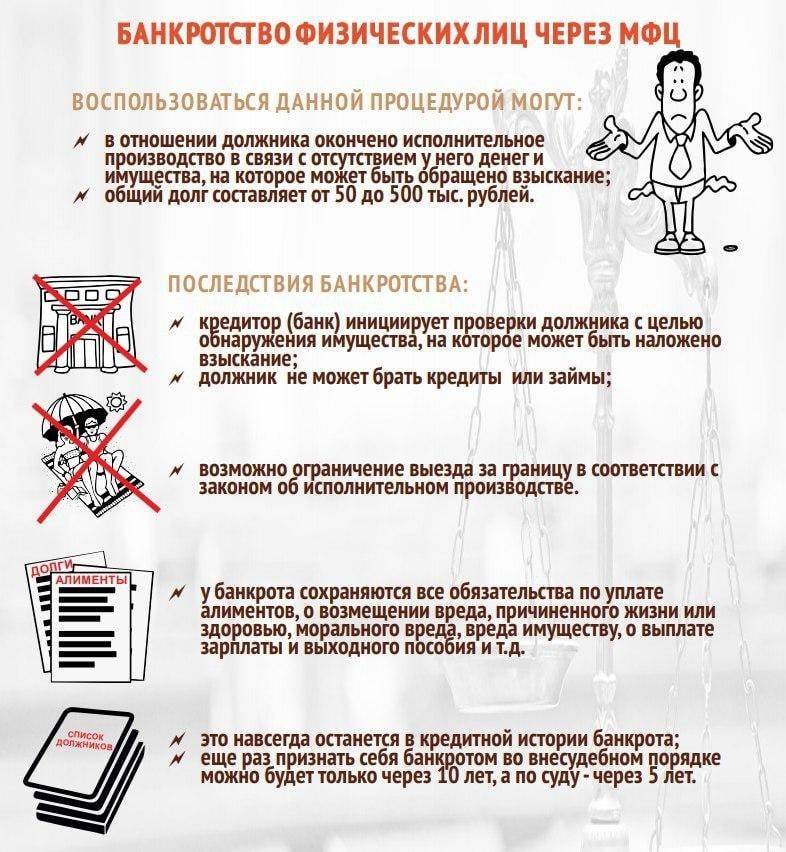

Закон о бесплатном банкротстве физических лиц предъявляет к должникам не так уж и много требований:

- суммарная величина долгов в диапазоне от 50 до 500 тысяч рублей. Учитываются все задолженности гражданина, даже по платежам, не списываемым в процессе: алиментам, возмещению морального или материального вреда, прочим платежам, непосредственно затрагивающим личность кредиторов;

- отсутствие ликвидного имущества, которое можно было бы направить в счет погашения задолженностей перед кредиторами путем его реализации или на оплату проведения судебной процедуры признания неплатежеспособности;

- отсутствие дохода, позволяющего ввести процедуру реструктуризации долгов. Это требование прямо не отражено в законе, однако, если доходы заявителя позволят, кредиторы обязательно обратятся в суд за введением судебной процедуры;

- исполнительные производства должны быть закрыты судебными приставами-исполнителями по п. 4 ч. 1 ст. 46 № 229-ФЗ «Об исполнительном производстве» (за невозможности взыскания в связи с отсутствием у должника имущества).

Других требований к гражданину-должнику законом не предъявляются. Но это не означает, что не будут вводиться новые ограничения в части анализа заключенных ранее гражданином имущественных сделок и кредитных обязательств.

Кредиторы будут сами разбираться насколько высокой была кредитная нагрузка заемщика при получении им новых займов, и не пытался ли должник скрыть свое имущество, продав или подарив заинтересованным лицам.

Проверить, есть ли у вас открытые исполнительные производства

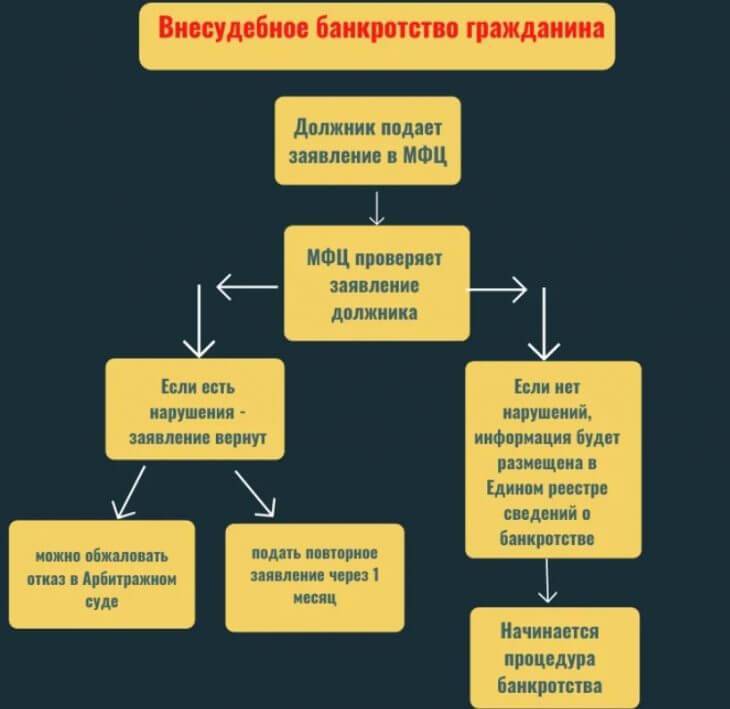

Документы для банкротства в МФЦ

Список документов для внесудебного банкротства через МФЦ четко прописан в законе №289-ФЗ. Заявление подается по месту постоянной или временной регистрации гражданина. Если вы живете в другом регионе без регистрации — можно выписать нотариальную доверенность и отправить в МФЦ представителя.

Обязательные документы

- Заявление на внесудебное банкротство. Документ заполняется на строгом бланке, причем можно подготовить его дома, а можно — непосредственно в отделении МФЦ.

Бланк заявления о внесудебном банкротстве для МФЦ — 18,1 КБ

Образец заполнения заявления на внесудебное банкротство — 22,8 КБ

- Список кредиторов и должников банкрота.

Форма списка кредиторов и должников гражданина — 19,4 КБ

Форма списка кредиторов — заполненный — 19,6 КБ

Это самый важный документ при упрощенном банкротстве, ведь по итогам процедуры МФЦ спишет вам только долги из этого списка. Нужно внимательно указать кредиты, микрозаймы, долги коллекторам, алименты и налоги и информацию о кредиторах — то есть банках, МФО, супруге, ФНС, и других юридических или физических лицах, которым вы должны денег.

Какие нужны документы для банкротства через МФЦ?Статья по теме

Паспорт или иной документ, удостоверяющий личность. Если документы за вас подает юрист, родители или приятель — потребуется нотариальная доверенность с правом подачи заявления на внесудебное банкротство + паспорт представителя (ваш не нужен).

- Доказательства регистрации в регионе МФЦ. Тем, кто подает заявление по месту прописки, ничего не нужно — у них есть печать в паспорте (постоянная регистрация). Если документы подаются по временной регистрации — возьмите с собой свидетельство, сотрудник будет это проверять.

Что могут дополнительно попросить в МФЦ?

- Поскольку в заявлении на внесудебное банкротство указываются ИНН и СНИЛС, возьмите их оригиналы или копии, чтобы сотрудник МФЦ проверил, нет ли ошибок.

- Договоры с банками, где у вас открыты счета. Если вы заполняете все самостоятельно, можно скопировать из Интернета. Но если рассчитываете на помощь работника — подготовьте сведения, уточните в банке (в заявлении нужно указывать БИК кредитной организации, где открыты счета).

Если человек передумает банкротиться, или обстоятельства изменятся (найдет работу, выиграет приз, получит наследство), он обязан уведомить об этом МФЦ.

Уведомление о существенном изменении имущественного положения — 11,6 КБ

После этого процедура прекращается, и кредиторы могут взыскивать долги через приставов.

Читайте о правилах и подводных камнях бесплатного банкротства в специальном разборе.

Подготовить документы для МФЦ под ключ

Как мы работаем

Собираемдокументы

две недели

Готовим заявлениео банкротстве

один день

Подаем заявлениев Арбитражный суд

две недели

Представляем вашиинтересы в суде

Предоставляемарбитражногоуправляющего

Начинаем процесбанкротства

Получаем решениео списании долгов

Узнать,как добиться100% успешногосписания долговв суде

Заявление через Госуслуги: поддерживают ли эксперты уход в цифру?

Отметим, что эксперты в своих мнениях разделились на несколько лагерей. Например, представители партии «Единая Россия» в целом положительно отнеслись к новшеству. Они заявляют, что цифровизация давно необходима России, и эта услуга позволит сэкономить ценное время.

В фракции «ЛДПР» отметили современность и комфорт предлагаемых изменений, что в особенности актуально в условиях тотального карантина. Однако больной темой по сей день звучит безопасность профилей граждан. До введения полностью электронного предоставления государственных услуг необходимо предусмотреть ситуации взлома аккаунтов на портале. Нельзя допустить сценарии, при которых заявления будут подаваться на граждан без их ведома. В таких условиях упрощение станет небезопасным.

Представители фракции «Справедливая Россия» не столь оптимистично настроены. Они подчеркивают ответственность и уровень сложности механизма признания банкротства

По мнению экспертов, в данной процедуре важно участие самого человека. Если придерживаться тотального минимализма, то на банкротство начнут подавать «все подряд»

Разумеется, это повлечет нарушение интересов банковских и прочих кредитных организаций.

Есть и злорадные замечания — например, первый зампред комитета по экономической политике Н. Арефьев считает, что у таких должников можно будет без проблем забирать имущество за долги, ведь на Госуслугах будет храниться максимально полная информация о человеке и его собственности.

По словам главы комитета Госдумы по финансовому рынку А. Аксакова, изменения в банкротстве физических лиц не представляют существенных рисков, и нет причин для паники. Наоборот это весьма удобно:

- Цифровизация позволит физ. лицам подавать заявления дистанционно, что означает экономию времени и ресурсов.

- Портал Госуслуг заслуживает доверия, поскольку он хорошо защищен. За попытки мошенничества и обмана в этой системе предусмотрена административная и уголовная ответственность.

Доцент кафедры фондовых рынков и фининжиниринга РАНХиГС С. Хлестанов высказал мнение, что не стоит беспокоиться по поводу возможного взлома аккаунта и безопасности самого портала. Конечно, есть люди, которые до сих пор слабо ориентируются в мире цифровых и онлайн-технологий, но их доля невелика.

Проверить соответствие требованиям внесудебного банкротства

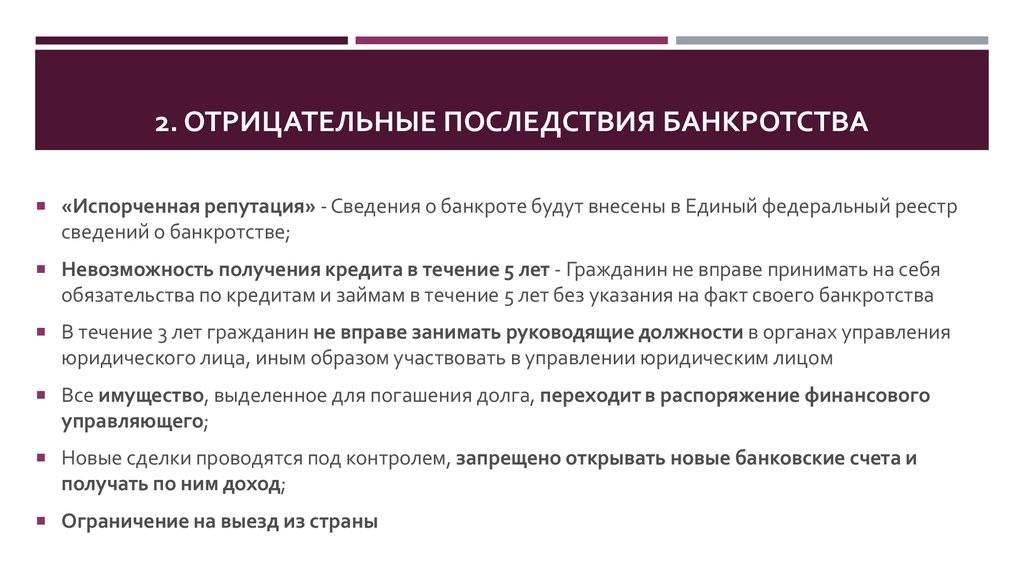

Признали банкротом: что дальше?

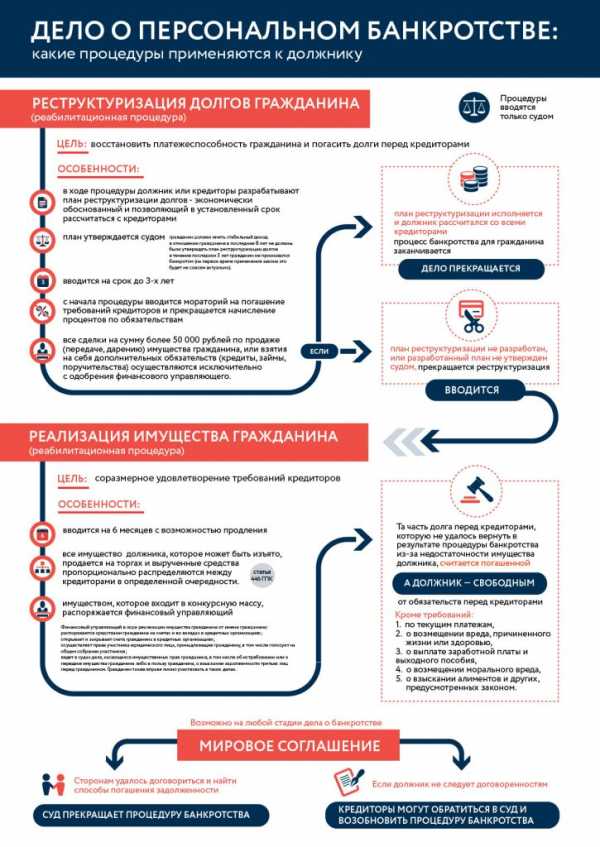

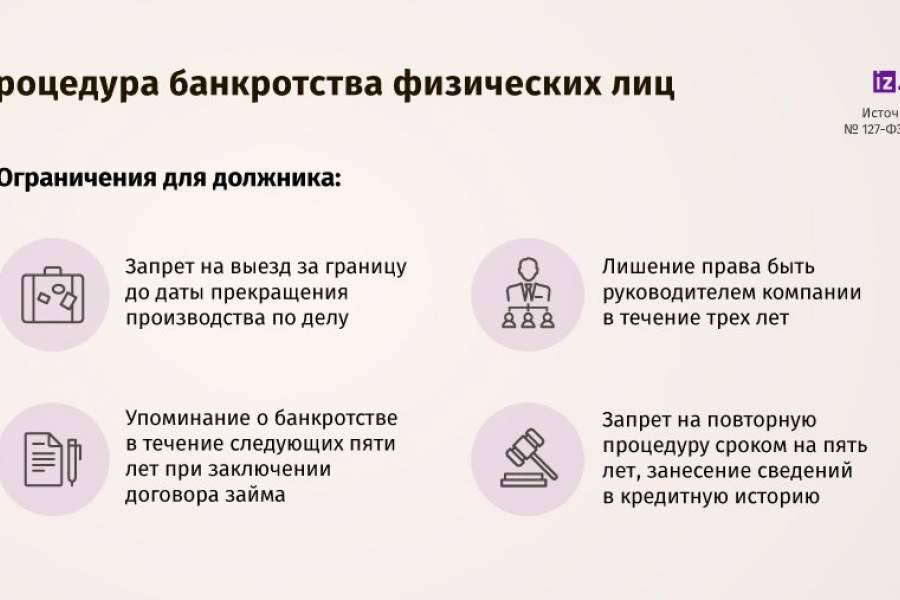

Есть два способа признания своей несостоятельности в суде — через реструктуризацию долгов или реализацию имущества. И в том, и в другом случае в продолжение процедуры наступают следующие ограничения для должника:

Должник не сможет покупать и продавать ценные бумаги, доли и акции компаний.

Банкроту запрещено дарить свои активы третьим лицам или вносить их в формирование уставных капиталов.

Регистрацию/перерегистрацию имущества должника сможет реализовать только финансовый управляющий.

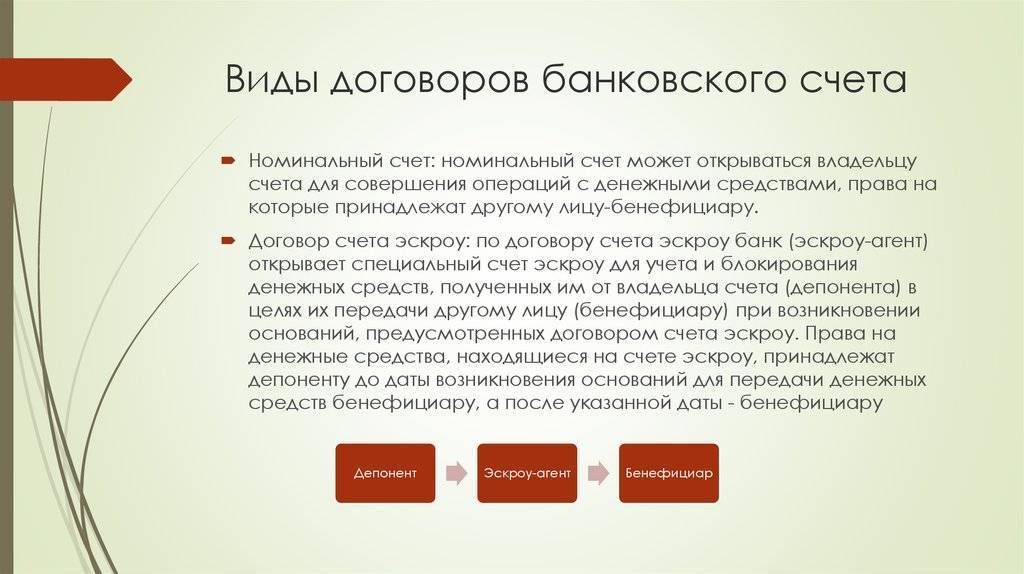

Должник не сможет полноценно распоряжаться своими счетами, доходами, депозитными средствами и банковскими карточками — всеми финансовыми вопросами занимается назначенный арбитражный управляющий.

Гражданин, в отношении которого осуществляется процедура банкротства, не может выступать поручителем, гарантом, заниматься покупкой или продажей долгов.

Также он не сможет закладывать свое имущество без разрешения финансового управляющего.

При прохождении процедуры реструктуризации долгов, покупка имущества стоимостью более 30 000 рублей должна проводиться только с согласия финуправляющего.

Лицу может быть ограничен выезд за границу, однако при необходимости (например, когда предстоит лечение или важное семейное мероприятие) суд снимает запрет.

Открывать банковские счета и закрывать их может только финансовый управляющий.

Узнать, подходите ли вы под условия банкротства физического лица

Однако не все последствия признания гражданина банкротом негативны. К положительным обстоятельствам, которые начинают действовать с начала процедуры банкротства, можно отнести следующие моменты:

- Сумма долга замораживается и не растет (без учета штрафных санкций, процентных ставок, неустоек и пеней).

- Все взыскания в адрес должника приостанавливаются, судебные приставы не смогут арестовать имущество или банковские счета.

- Претензии направляются только в тот суд, который осуществляет процедуру признания несостоятельности в отношении физ. лица.

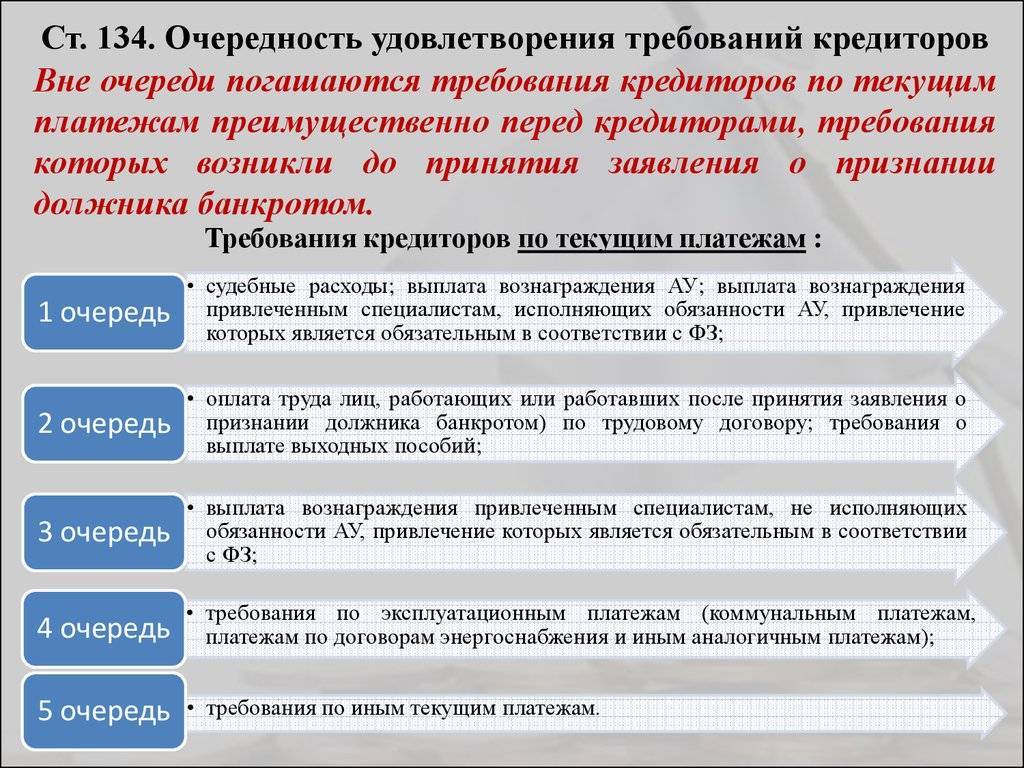

- Долговые обязательства погашаются в строгом порядке, определенном законом. Если была утверждена реструктуризация долгов — то по установленному плану, если реализация — то по мере продажи имущества согласно очередности.

Банкротство банка – трагедия для вкладчиков

Банк мы воспринимаем как надёжную организацию, которой можно доверить деньги. Большинство такими и являются, но некоторые в один прекрасный момент «лопаются», повергая в ужас своих клиентов. Распознать заранее, который из банков идёт к банкротству, бывает трудно даже для специалистов-аналитиков, что уж говорить о простых гражданах.

Тем более, что банки активно «шифруются», подправляя отчётность и не допуская утечек о своём истинном положении. Если же при проверке всё-таки возникают подозрения, то Центробанк отзывает лицензию.

Но не всегда из финансовой ямы удаётся выкарабкаться. Если принятые меры не возымели действия, то запускается процедура ликвидации банка или его банкротства. В этом последнем случае вкладчики имеют основания паниковать, потому что далеко не все смогут избежать потерь.

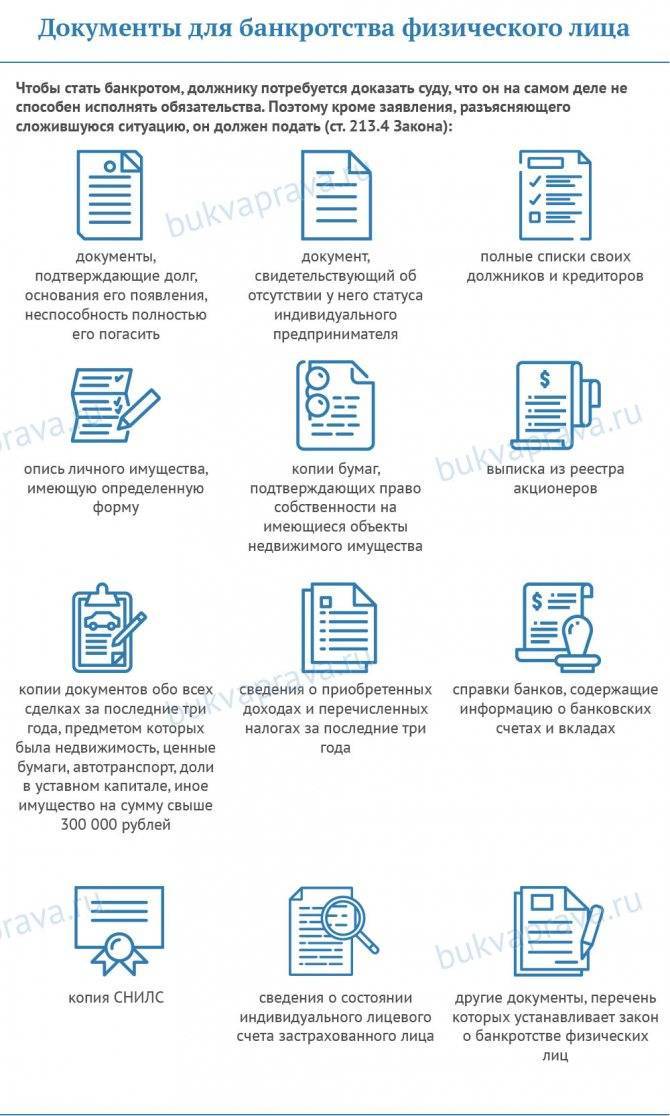

Документы, необходимые для банкротства

Итак, какие документы для банкротства физического лица ОБЯЗАТЕЛЬНО нужны:

В этот список входят:

Получить план подготовки к банкротству

Кредитные документы и документы о долгах

- Кредитные договоры (договоры займа) + справки о сумме долга. Где брать — в каждом банке, где у вас есть кредит (займ) или кредитная карта.

- Банк подал в суд? Возьмите копию решения суда и постановление у судебного пристава. Где взять — в суде и службе судебных приставов по месту вашей регистрации.

- Справка о долге по коммунальным услугам. Где взять — в бухгалтерии ТСЖ или управляющей компании.

- Справки о долге перед налоговой, пенсионным фондом. Где взять — в соответствующем органе по месту регистрации.

- Есть долг по штрафам ГАИ? Проще всего узнать у судебного пристава о наличии такого долга и взять постановление об исполнительном производстве.

- Копия долговой расписки перед физлицом.

- Постановления из ФССП, решения судов и судебные приказы о взыскании с вас долга. Запросить в службе судебных приставов и судах, также можно скачать онлайн.

Как в суде доказать факт взятия денег в долг в МФО через Интернет? Спросите у консультанта по кредитным долгам

Финансовые документы

- Справки о пенсии за предыдущие 3 года. Где взять — в пенсионном фонде (если пенсия по возрасту или по инвалидности), в военкомате, МВД, УФСИН (если пенсия военная, по выслуге лет и прочее).

- Выписки по ВСЕМ банковским счетам за 3 года. Где взять — в банках, где были открыты вклады и любые текущие счета, например, для оплаты кредитов.

- Документы о недвижимом/движимом имуществе: свидетельства о собственности на квартиру, земельный участок, жилой дом, нежилое помещение, ПТС, свидетельства о регистрации автомобиля.

- Были учредителем юрлица (акционером)? Подготовьте выписку из ЕГРЮЛ или выписку из реестра акционеров.

- Договоры купли-продажи или дарения имущества за последние 3 года. Приложите копии договоров на квартиру, автомобиль, мотоцикл к заявлению.

Документы, подаваемые на банкротство, должны показать суду, что вы — законопослушный человек

Вы брали кредиты и займы, приобретали имущество, работали, вели обычную деятельность. Просто вы запутались в долгах и планируете начать честную жизнь без кредитного ярма.

Информацию о принадлежащей и ранее принадлежавшей вам недвижимости финансовый управляющий и кредиторы смогут проверить по выпискам из Росреестра. Поэтому скрывать квартиры, дачи, гаражи бессмысленно — даже если объект записан на супругу, или у вас только доля в праве собственности, эта информация видна в выписке.

Сокрытие сведений сработает против вас — кредиторы заявят о недобросовестности, и списание долгов окажется под угрозой.

Но вот найти движимое имущество не так просто, если оно не ставилось на учет, как, например, автомобиль, мотоцикл или катер. Если сомневаетесь, стоит ли сообщать Арбитражному суду о каком-то движимом имуществе, . Мы оценим ситуацию, и подскажем, как сохранить движимое имущество при банкротстве.

Можно ли перед подачей документов на банкротство снять средства с банковских счетов, чтобы было на что жить? Спросите юриста

Квитанция об оплате государственной пошлины

С января 2017 года сумма госпошлины за подачу заявления на банкротство составляет всего 300 рублей. И квитанцию о внесении вознаграждения для финансового управляющего на депозит суда (25 тысяч рублей — это цена одной процедуры).

При невозможности сразу внести 25 тысяч на депозит суда, просите отсрочку у суда. Однако помните, что отсрочка возможна только до первого судебного заседания, и для этого необходимо подготовить соответствующее ходатайство.

Что предложить кредитору в качестве альтернативы?

Реструктуризация кредита

Договориться с банком об изменении условий: увеличить его срок и снизить сумму ежемесячного платежа, сделав его посильным.

В редких случаях можно договориться даже о безвозмездном списании части задолженности. Реструктуризация может решить проблему, если речь идет о кредите, обеспеченном залогом, например об ипотеке.

Кредит реструктурирует тот банк, который его выдал. Если долги в разных организациях, можно объединить свои долги перед несколькими кредиторами в один. Тогда можно договариваться с одним из банков о фактическом выкупе у остальных обязательств заемщика, и заключать с ним договор на новых условиях.

Провести такие переговоры самостоятельно сложно, надо знать людей, принимающих решения, нужно проверить договор, согласовать взаимовыгодные условия. Наши юристы готовы помочь, консультация предоставляется бесплатно.

Каникулы — рассрочка в банке

При банкротстве продается имущество, переданное в залог, даже единственная квартира или машина — источник дохода. Тут возможность сохранить квартиру с ипотекой становится приоритетной задачей.

Если гражданин ожидает, что финансовое положение выправится, он может попробовать уйти на кредитные каникулы, выплачивая несколько месяцев только проценты по кредиту. В 2021 банки склонны договариваться и давать послабления, учитывая экономическую и эпидемиологическую ситуации.

Владельцы квартир, находящихся в залоге у банков, вправе уйти на ипотечные каникулы — до 6 месяцев вообще не платить по кредиту, перенеся выплаты на более поздний срок. Причем, если для получения кредитных каникул требуется согласие банка, то ипотечные каникулы клиент может взять в одностороннем порядке, лишь уведомив об этом кредитора.

Рефинансирование

Еще одним альтернативным решением может стать рефинансирование кредита.

В отличие от реструктуризации, это не пересмотр условий по имеющемуся соглашению, а получение нового кредита для погашения предыдущего в том же или другом банке.

Плюс этого решения в том, что клиент может взять новый кредит на лучших условиях. Но если в отношении вас уже начата процедура банкротства, кредит попросту не дадут.

Отсрочка и рассрочка через суд

Если банк или иной кредитор уже выиграл суд и подал документы приставам, либо суд идет прямо сейчас, просить банк о реструктуризации и рефинансировании поздно.

Но когда денег нет по объективным причинам — вас уволили, перевели на менее оплачиваемую работу или временно отстранили, бизнес не идет из-за эпидемиологических ограничений — можно просить суд о рассрочке платежей.

Суд утвердит график платежей на полгода, и вы будет платить по четкую сумму каждый месяц. В это время пристав не будет продавать ваше имущество, списывать все деньги с карт и блокировать счета — вы сможете осуществлять бизнес или разберетесь с работодателем. Возможно, по согласованию с кредитором и приставом, продадите машину или дачу, чтобы закрыть долги.

Даже если на все запросы о реструктуризации, рефинансировании, отсрочке и каникулах вы получите отказы, это тоже будет хорошим результатом! В случае банкротства вы сможете показать, что действовали открыто и добросовестно, пытались решить вопросы с банками и приставами, пытались найти способы расплатиться. Суда в этом случае будет относиться к должнику с сочувствием, и процедура банкротства физлица пойдет спокойно и без обвинений. Вы избавитесь от долгов, а юристы помогут сохранить часть денег от торгов или выкупить ценное имущество за бросовую цену.

Принудительную процедуру банкротства может инициировать не только гражданин в отношении себя самого, но и его кредиторы. Сделать это они могут только в судебном порядке. Чтобы избежать банкротства, нужно договариваться с кредиторами о вариантах урегулирования вопроса.

Гораздо проще и дешевле сделать это до того, как банк подал заявление в Арбитражный суд. Если сотрудник банка предупреждает о намерении начать банкротство физлица, не игнорируйте эту информацию. Следует оценить риски и перспективы с юристом, чтобы решить, как действовать. Мы предоставляем консультации бесплатно, звоните или пишите в онлайн-чате.

Получить помощь юриста

Маргарита Холостова

Финансовый управляющий

Александр Макаров

Старший юрист по банкротству физ. лиц

Константин Миланьтев

Финансовый управляющий

Дмитрий Комаров

Юрист по банкротству физических лиц

Евгений Димитриев

Юрист по банкротству физлиц

Александр Раменский

Старший юрист по банкротству физ. лиц

Какие сведения указываются в заявлении о банкротстве физлица?

Скачать образец заявления о банкротстве физлица (44 кб.)

Как его правильно заполнить разберем далее.

- В самом верху заявления указываем адрес Арбитражного суда, в котором будет осуществляться процесс (необходимо выбирать суд по месту жительства должника).

- Далее указываем сведения о себе:

- дата рождения;

- номер паспорта;

- ФИО;

- место проживания и регистрации;

- контактные данные.

- В самом заявлении указываем общую сумму накопившегося долга. Необходимо указать отдельно:

- долг перед кредиторами (со всеми штрафными санкциями, пенями и другими начислениями);

- долги за алиментные платы;

- долги, связанные с причинением ущерба здоровью третьим лицам;

- долги, связанные с совершением преступлений (возмещение вреда).

- Описываем причины, которые привели вас к банкротству. Это может быть потеря кормильца, потеря работы, ухудшение здоровья, природные катастрофы, повлекшие за собой потерю дома или материального имущества и другое.

- Если банки предъявляли к вам претензии или подавали иски о взыскании имущества, об этом также потребуется упомянуть в заявлении (а сами документы или их копии приложить к заявлению).

- Дальше потребуется указать информацию об имуществе, которым располагает должник — объекты недвижимости, банковские счета, депозиты и другие ценности.

- Дополнительно необходимо выбрать и указать в документе СРО, из состава членов которой суд выберет финансового управляющего для вашего дела.

Составить заявление на банкротствофиз. лица