Рекомендации и советы

Прежде чем обращаться в банк за ссудой потенциальным заемщикам рекомендуется сначала подготовить бизнес-план.

Он нужен не только для кредитора, но и для самого предпринимателя, так как даст понять, получится ли, погасить задолженность вовремя.

Невыполнение обязательств перед банком приводит к банкротству и дальнейшей потери имущества.

Кроме этого, рекомендуется учесть еще ряд моментов:

На основе финансовой отчетности банк проанализирует платежеспособность клиента

При этом важно, чтобы отчеты были «прозрачными». Подделывать их для улучшения финансовых показателей не рекомендуется, так как если обман раскроется, получить заемные деньги будет невозможно.

Если деньги нужны на развитие бизнеса, то важно, чтобы все непогашенные задолженности перед кредиторами или партнерами были полностью закрыты.

Это значительно увеличит вероятность положительного решения, так как кредитору видны все совершенные операции и это поможет получить более четкое понимание о финансовом положении фирмы и заемщика.

Топ-7 банков для кредитования ООО

«Альфа-Банк»

В «Альфа-Банке» юрлица могут оформить следующие виды кредитов:

бизнес-ипотеку;

универсальный с залогом и без него;

овердрафт;

возобновляемую кредитную линию;

автолизинг;

банковскую гарантию для участия в тендере или исполнения госзаказа.

Сумма займа может достигать 60 млн рублей, а срок погашения задолженности — 5 лет. Минимальная процентная ставка колеблется от 3 % до 13,5 % годовых.

Подать заявку на кредитование

«Тинькофф»

Банк «Тинькофф» предлагает юрлицам следующие виды займов:

на пополнение оборотных средств;

на зарплату при господдержке;

на исполнение госконтракта;

кредитную линию под залог недвижимости;

овердрафт.

Банк выдаёт кредиты для ООО в размере до 15 миллионов рублей, сроком до 10 лет и под минимальную процентную ставку от 0 % до 14 % годовых. Тинькофф умеет учитывать обороты в других банках при принятии решения о кредитовании.

Подать заявку на кредит

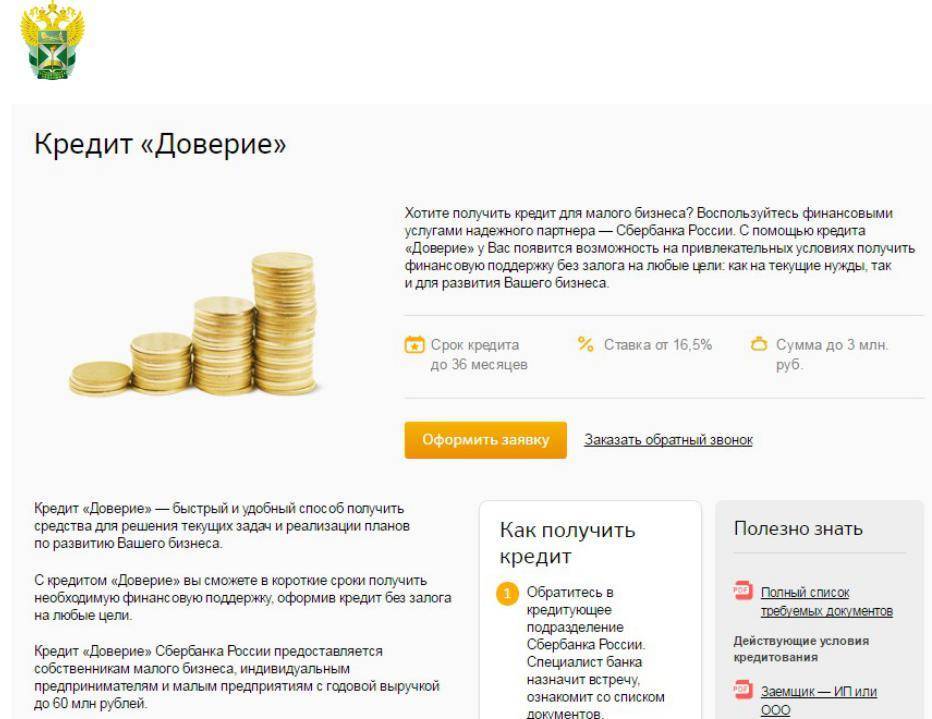

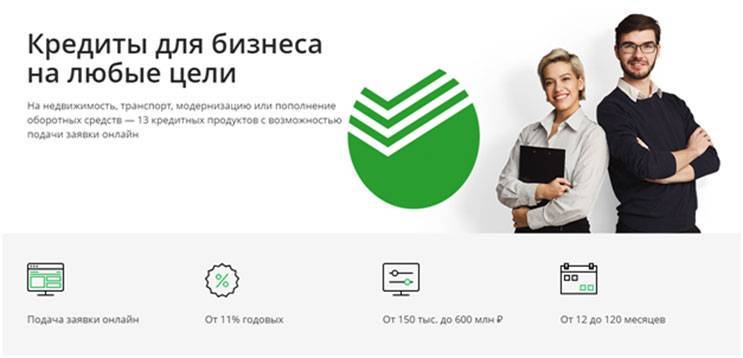

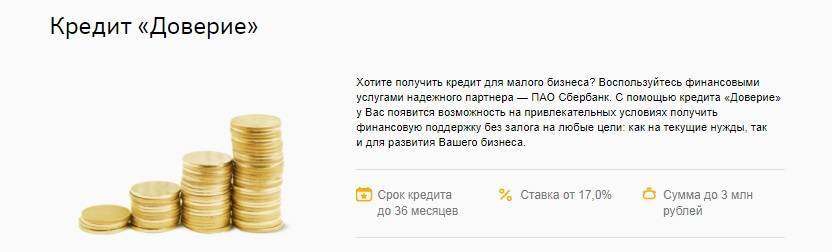

«Сбербанк»

В «Сбербанке» юрлицам выдают займы:

на рефинансирование;

пополнение оборотных средств;

исполнение текущих контрактов;

универсальные;

инвестиционные — на покупку коммерческой недвижимости, автотранспорта, спецтехники для ведения хозяйственной деятельности;

овердрафт;

на развитие бизнеса, начало деятельности в новой сфере.

В зависимости от программы кредитования «Сбербанк» выдаёт ООО займы на срок от 1 до 180 месяцев и в размере от 100 тыс. до 200 млн рублей. Минимальная процентная ставка — 10,5 % годовых.

Открыть счёт и подать заявку на кредит

«Открытие»

Банк «Открытие» предлагает ООО широкую линейку кредитов:

универсальный — на любые цели для бизнеса;

для погашения кредитов в других банках (рефинансирование);

на открытие и развитие бизнеса;

для покупки франшизы;

на выплату зарплат при государственной поддержке;

овердрафт;

на пополнение оборотных средств;

на финансирование исполнения контракта.

Минимальная процентная ставка колеблется от 0 до 13,2 %, а срок погашения задолженности достигает 180 месяцев. Минимальная сумма займа для всех кредитов, кроме зарплатного с господдержкой, — 300 тысяч рублей. Максимальный размер займа зависит от условий программы и платёжеспособности клиента.

Чтобы подать заявку на кредит вам понадобится открыть счёт в банке

Открыть счёт и подать заявку на кредит

«ВТБ»

Банк «ВТБ» предлагает малому и среднему бизнесу кредиты на индивидуальных условиях, которые зависят от специфики финансируемого проекта, потребностей и платёжеспособности заёмщика.

Кредиты для юрлиц в банке «ВТБ»:

на пополнение оборотных средств;

для развития бизнеса;

экспресс;

под залог приобретаемой недвижимости;

рефинансирование;

овердрафт;

на покупку имущества, находящегося в залоге у банка;

под залог объекта долевого строительства.

Максимальный срок кредитования в «ВТБ» составляет 144 месяца. Сумма займа может достигать 150 млн рублей, а вот процентную ставку устанавливают индивидуально.

«Восточный»

Банк «Восточный» ориентирован на работу с новым бизнесом, поддержку исполнителей государственных и коммерческих контрактов. Также здесь можно оформить овердрафт.

Условия кредитования:

сумма — от 300 тыс. до 1,5 млрд рублей;

срок — до 84 месяцев;

процентная ставка рассчитывается индивидуально.

«Райффайзенбанк»

В «Райффайзенбанке» юрлицам доступны кредиты:

экспресс — без залога и поручителей;

льготный — для субъектов МСП;

инвестиционный — для покупки коммерческой недвижимости, оборудования и транспорта;

овердрафт;

оборотный — для поддержания бизнеса и привлечения дополнительных средств.

Также «Райффайзенбанк» предоставляет импортные и экспортные аккредитивы, банковские гарантии.

Условия получения кредитов в «Райффайзенбанке»:

срок — от 1 года до 10 лет;

сумма — от 300 тыс. до 161 млн рублей;

минимальная процентная ставка может достигать 17,9 % годовых.

Процесс оформления

Общий процесс получения кредита на бизнес без залога не сложный и выглядит следующим образом:

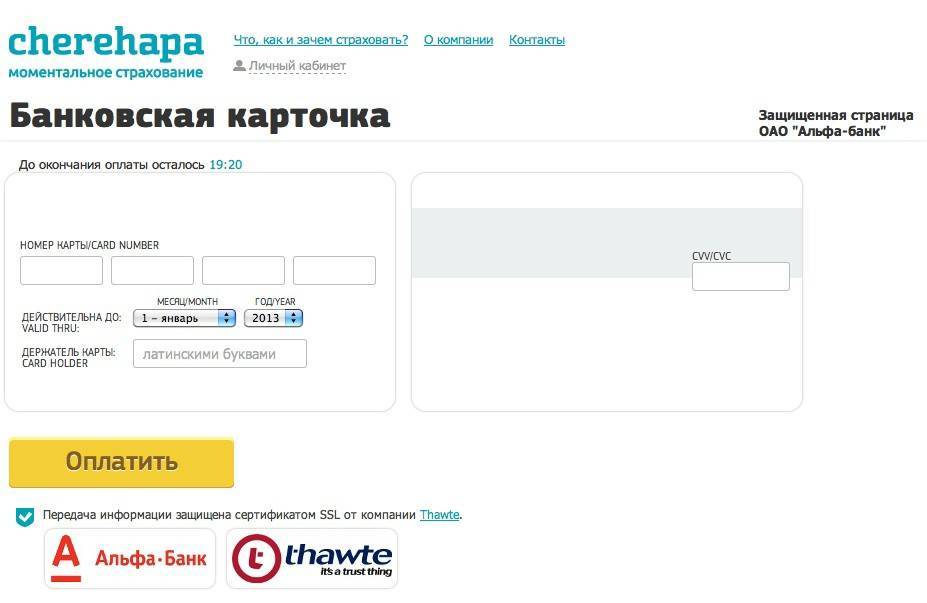

- Потенциальный заемщик обращается в банковское учреждение лично и подает предварительную заявку на официальном сайте (такая возможность представлена во многих кредитных учреждениях).

- Происходит встреча с банковским работником, обслуживающим корпоративных клиентов, на которой заемщик передает ему всю необходимую документацию.

- Банк анализирует полученную документацию и после оценки состояния и надежности фирмы определяется с окончательным решением по заявке.

- Если решение положительное, то заемщик получает запрошенную сумму тем способом, который указал в анкете.

Какой кредит можно оформить

Среди всего разнообразия банковских продуктов можно выделить ряд программ, способствующих появлению и развитию сферы предпринимательства, вне зависимости от статуса субъектов.

Наиболее подходящими для малых фирм выступает потребительское кредитование, не требующее залогового обеспечения. По данным программам можно получить до 3 млн руб., с граничным сроком погашения в 60 — 84 месяцев.

При необходимости привлечения средств в более крупных размерах стоит обратиться к залоговому кредитованию. В этом случае можно рассчитывать на установление более низкой ставки. Данные виды кредитов могут оформляться как мелкими предпринимателями, так и субъектами, работающими в среднем сегменте.

Наиболее крупные кредиты выдаются с обязательным предоставлением залогового обеспечения, в виде которого выступает недвижимость, автотранспорт или оборудование. В зависимости от объема займа, размера первоначального взноса или его отсутствия, возврат такого кредита может выполняться в течение 240 мес.

Хозяйствующие субъекты могут получить инвестиционный кредит, средства которого будут затрачены на выполнение ранее подготовленных программ. Банки готовы финансировать такие программы в размере 60-80 % их общей стоимости.

Кто принимает решение о выдаче

Основная задача банка перед одобрением заявки – оценка надежности и кредитоспособности клиента. Для этой цели созданы специальные отделы верификации, а также работает скоринговая система.

Скоринг автоматизирован и работает без участия человека. Анкета заявителя проверяется на соответствие ряду условий, после чего ей присваивается балл.

Затем субъективное решение выносят инспекторы финансового учреждения. Предварительное одобрение действует на протяжении 30 календарных дней. Столько времени дается заемщику на подготовку документов и обращение в офис для подписания договора.

Государственные программы поддержки малого бизнеса

Получить бизнес кредит на кредитование малого бизнеса можно при поддержке государственных органов. В 2019 году правительство поддерживает основателей фирм, чья деятельность связана с:

- проектами, имеющими социальное значение;

- деятельностью по проектированию и постройке многоквартирных жилых домов;

- производством товаров на основании эко-технологий;

- развитием сферы сельского хозяйства.

Такие компании имеют право на получение грантов и субсидий, открытие кредитов на простых условиях или указание государства в качестве поручителя при оформлении займа.

Государственное субсидирование

Субсидией называют безвозмездный кредит, претендовать на который могут социально значимые проекты. К ним относятся фирмы, развивающие деятельность в отраслях сельского хозяйства, строительства, связи, осуществления перевозок или производства пищевых продуктов.

Для оформления и получения средств по программам субсидирования, предприниматель обязан зарегистрировать ИП или ООО, исправно выплачивать налоги, не иметь задолженностей по кредитам.

За получением средств бизнесмен обращается на сайт Фонда содействия инновациям. Владелец фирмы указывает вид деятельности и цель получения средств. На открытие нового бизнеса государство выделяет до 15 миллионов рублей. Дополнительные 300 тысяч рублей получают на любом этапе деятельности от государственных или региональных властей, в соответствии с результатами конкурса Министерства экономического развития.

Кредиты на льготных условиях

Если банк счел деятельность фирмы неприбыльной и отказал в кредитовании, бизнесмен может обратиться к получению займа от государства. Размер процентной годовой ставки составляет не более 10,9%, а кредитный лимит составляет 5 миллионов – 1 миллиард рублей. Для открытия такого вида займа предприниматель дополнительно указывает, что претендует на получение кредита по льготным условиям. Заявку рассматривают представители государственного фонда и принимают решение независимо от сотрудников финансовой организации.

Микрозаймы от государства

Еще один вид предоставления государственных льгот предпринимателю – микрозайм. Причиной отказа коммерческой организации в этом случае может послужить плохая кредитная история, низкая прибыль компании или отсутствие кредитной репутации.

Микрозаймом от государства считают финансовую помощь до 3 миллионов рублей на срок от одного года до пяти лет. На этот вид поддержки рассчитывают только в том случае, если малый бизнес не использует кредиты банков или частных финансовых компаний.

Особенность микрозаймов – исключительно целевое использование. Компании, использующие помощь государства, часто подвергаются проверкам. Расходование денег на личные цели предпринимателя запрещено законом.

Государство как поручитель

Предпринимателям, которые нуждаются в поручительстве стороннего юридического лица, свои гарантии предоставляют Фонды поддержки малого и среднего бизнеса. Использовать поддержку государства можно в следующих финансовых организациях:

- Сбербанк.

- Альфа-Банк.

- Возрождение.

- Райффайзенбанк.

При подаче бумаг на открытие кредита заемщик указывает Корпорацию МСП в качестве поручителя. Представители корпорации рассматривают заявку и сообщают банку о результатах.

Обратите внимание: утвердительный ответ получают только фирмы, чья деятельности ориентирована на социальные проекты

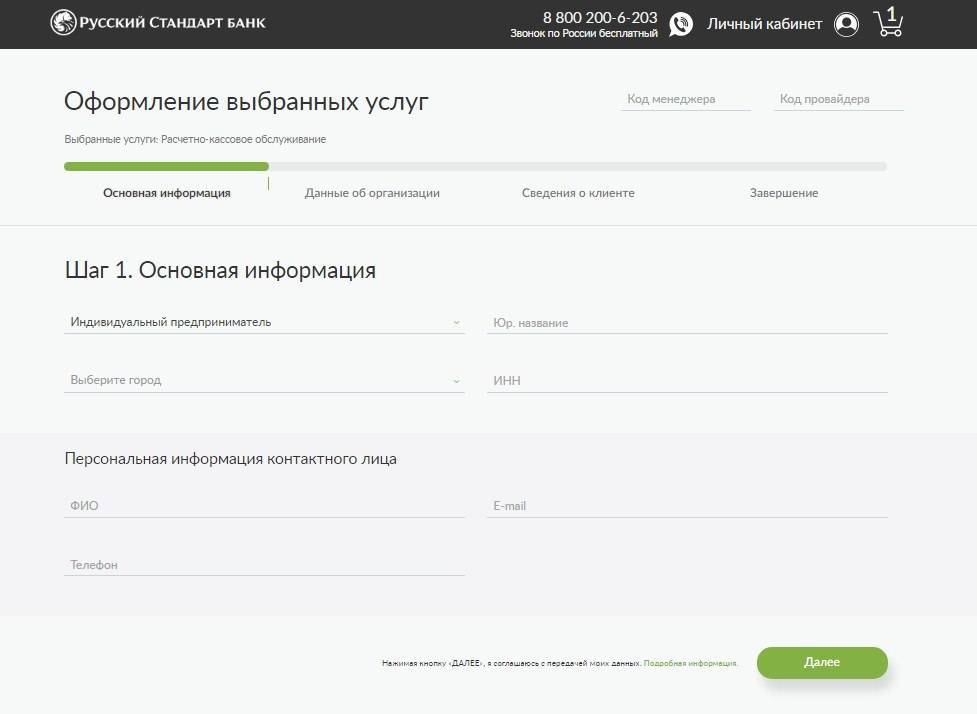

Как получить кредит для бизнеса

Стоит отметить, что самый простой способ получить кредит для действующего бизнеса – это обратиться в банк, ведущий расчётно-кассовое обслуживание предприятия. Это поможет кредитору с большей точностью оценить платёжеспособность, так как видно движение средств по счёту.

Поэтому в первую очередь за кредитом для бизнеса стоит обратиться в банк, предоставляющий РКО.

Это сэкономит время, которое уходит на проверку бизнеса. Часто «для своих» банки предоставляют лучшие условия. Да и работать с уже знакомым банком гораздо проще.

На что ещё обратить внимание:

Кредитоспособность владельца бизнеса или ИП. Для небольшого предприятия характерна зависимость от руководителя. Если собственник бизнеса испытывает финансовые сложности как физическое лицо, то в кредитовании бизнеса тоже откажут. Поэтому обращаться в банк с открытыми просрочками у владельца компании не стоит.

Заём с обеспечением получить проще – истина, действующая в любых видах кредитования

Предоставление залога в виде недвижимости или автомобиля поможет снизить риски банка, а значит увеличить вероятность одобрения.

Уделите внимание качеству бизнес-плана. Особенно если это кредит на открытие компании.

Знаете ли Вы что

По статистике большинство мужчин при выборе банка обращают внимание на его известность. В то же время большинство женщин придают значение быстрому обслуживанию, отсутствию комиссий и возможности досрочного погашения займа

Отправить заявку на кредит в известные и хорошо обслуживающие банки

Как обойтись без кредита

Без заемных средств обойтись не только можно, но и нужно. Есть разные варианты: воспользоваться своими активами, к примеру продать недвижимость или автомобиль, взять деньги в долг у друзей или родственников.

К примеру: у вас есть автомобиль, который вполне можно продать и вложить деньги в развитие своего дела. Да, автомобиль не такая уж необходимость, какое-то время вполне сможете поездить на общественном транспорте.

Что касается недвижимости, то может быть, у вас есть дачный участок, на котором вы были последний раз несколько лет назад? Тоже отличный вариант для продажи и внесения средств в собственный бизнес.

Таким образом, у вас будут денежные средства для бизнеса, и возможных проблем с кредитом вы избежите. Кроме этого, альтернативным вариантом является также краткосрочный займ. Но учитывайте, что проценты по нему гораздо выше, чем по кредиту для предпринимателей. Не осуществляйте сразу крупных вложений. Да, в этом случае бизнес будет развиваться медленно, но это не всегда плохо.

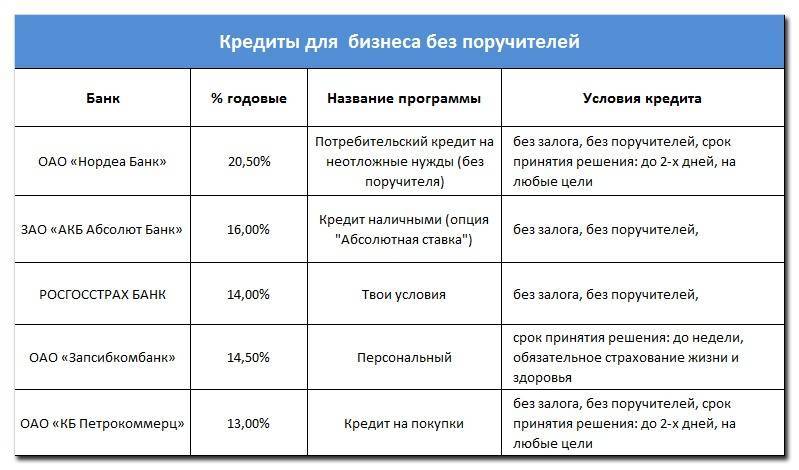

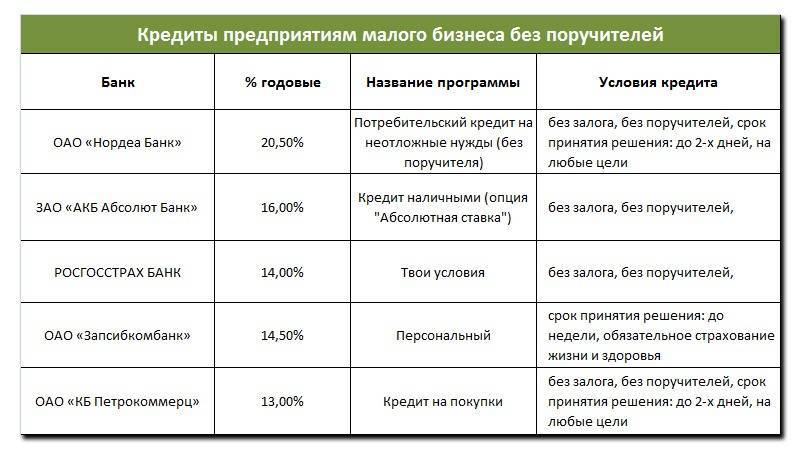

Требуется ли залог или поручители

Многие хозяйствующие субъекты стремятся взять кредит на открытие бизнеса с нуля без предоставления залога банку. Однако, не многие кредитные учреждения готовы пойти на такой риск, и вложить деньги в только начинающийся бизнес без какого-либо обеспечения.

Залог может предоставляться банкам в следующем виде:

- Передача имеющегося имущества;

- Предоставление третьих лиц (поручителей), которые будут отвечать по полученному кредиту своим личным имуществом;

- Предоставление письменного обязательства.

Если выдается кредит под залог недвижимости или другого имущества, то оно на период погашения займа переходит в собственность кредитного учреждения. Если в дальнейшем предприниматель или компания не смогут погасить полученный кредит, то это имущество будет продано с целью погашения возникших долговых обязательств.

Кроме этого, если фирма будет признана банкротом, то имущество, находящееся в залоге у банка, так и остается у него — на него не будут распространяться требования других субъектов.

Внимание! Если у заемщика нет имущества, которое он мог бы передать банку как обеспечение, а имеющихся у него доходов на покрытие кредита не хватает, возникает необходимость в привлечении поручителей. Это физические лица, которые подписывают кредитный договор наравне с получателем, и в случае невозможности последнего погасить долг, делают это из своего личного имущества.. Иногда в качестве поручителя может выступать гарантийный фонд или фонд поддержки предпринимательства

Они выдают письменную гарантию, а в качестве оплаты берут определенный процент от ее размера

Иногда в качестве поручителя может выступать гарантийный фонд или фонд поддержки предпринимательства. Они выдают письменную гарантию, а в качестве оплаты берут определенный процент от ее размера.

В качестве письменного обязательства получателя кредита может выступать вексель, который дает возможность требовать возврата денежных средств с того, кто его выписал.

Какие банки дают кредиты

Традиционно малый и средний бизнес кредитуют государственные и крупные коммерческие банки. На сегодняшний день наиболее активными кредиторами предпринимательской деятельности выступают многие учреждения.

Потребительские кредиты

Потребительское кредитование – более дорогой кредитный продукт, который характеризуется низким процентом отказов. Подходит для небольших частных предприятий с высокой скоростью оборачиваемости капитала.

| Банк | Срок кредитования | Процентная ставка | Сумма кредита(рубли) |

| Промсвязьбанк | До 84 месяцев | От 9,9% | До 3 млн |

| Альфа-Банк Кредит наличными | До 84 месяцев | От 8,8% | До 5 млн |

| Home Credit Bank | До 60 месяцев | От 7,9% | До 1 млн |

| Тинькофф | До 36 месяцев | От 12% | До 2 млн |

| Восточный | До 70 месяцев | От 9% | До 3 млн |

| Ренессанс Кредит | До 70 месяцев | От 9,5% | До 700 тыс. |

| Сбербанк | До 84 месяцев | От 11,9% | До 5 млн |

Бизнес-кредиты

Получить такой вид займа сложнее. Обратиться можно в следующие банки:

| Банк/Кредитная программа | Срок кредитования | Процентная ставка | Сумма кредита (рубли) |

| Совкомбанк Суперплюс | До 120 месяцев | От 11,9% | До 30 млн |

| Сбербанк | До 36 месяцев | От 11% | До 5 млн |

| ВТБ Экспресс | До 60 месяцев | От 13 до 16% | До 5 млн |

| АК Барс Развитие | До 120 месяцев | До 8,5% | До 1 млрд |

| Промсвязьбанк Бизнес | До 180 месяцев | От 9% | До 250 млн |

| УБРиР «Бизнес-Рост» | До 24 месяцев | От 16,5% | До 2 млн |

Владельцу развивающегося бизнеса при наличии залогового имущества будет нетрудно взять кредит на дальнейшее развитие собственного дела. Таким клиентам крупнейшие банки РФ готовы предложить небольшие проценты и гибкие условия погашения. Иначе дело обстоит с теми, кто делает вход в бизнес с нулевым капиталом, рассчитывая только на кредитные средства. Этой категории заемщиков банки выставляют более жесткие условия, ограничивая максимальную сумму кредита и срок погашения.

Альтернативные варианты кредитования

Банковский кредит – не единственная форма кредитования, доступная ИП и ООО. Существуют альтернативные способы привлечь финансы в бизнес. Среди них:

- Экспресс-кредит – форма кредитования, при которой предприятие может взять кредит в течение нескольких часов без залога.

- Покупка залогового имущества – позволяет купить необходимые бизнесу материальные активы с отсрочкой платежа. Если предприятие нуждается в оргтехнике или мебели – можно приобрести всё это по программе ликвидации залогового имущества.

- Овердрафт – форма быстрого кредитования на короткий срок для расчетов с контрагентами.

- Факторинг – удобный способ кредитования дебиторской задолженности.

- Рефинансирование – повторное кредитование бизнеса с целью погашения заемщиком кредитов в других банках.

Итоги

Малый бизнес, с какими бы трудностями он ни сталкивался в российском юридическом поле, имеет реальный доступ к кредитам. Для этого достаточно предоставить правоустанавливающие документы, налоговую отчетность, договора и управленческую документацию, информацию о счетах в других банках, данные о платежной дисциплине, а также бумаги, необходимые для оформления залога.

Имея пакет документов на бизнес, приносящий доход, предприниматель получит кредит на выгодных условиях. Если же говорить о такой услуге, как кредит на открытие бизнеса с нуля, то на российском рынке такие займы выдаются нечасто. Чтобы получить деньги, предприниматель должен предоставить подробный бизнес-план, прототипы продукции, проектную документацию и иную «доказательную базу», которая заставит кредитную комиссию рискнуть и профинансировать стартап. Но даже в этом случае нет гарантии на получение средств на тех же условиях, на которых кредитуется функционирующий бизнес.

Опубликовано:

Добавить комментарий

Вам понравится

7 банков, выдающих кредит на покупку бизнеса

| Банк | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Сбербанк | 14 — 16,5 | от 70 тыс. до 25 млн | 12 — 240 |

| ВТБ 24 | 13 — 15 | от 50 тыс. до 20 млн | 18 — 180 |

| Альфа-Банк | 14 — 16,5 | от 65 тыс. до 35 млн | 24 — 120 |

| Россельхозбанк | 14 — 18 | от 55 тыс. до 19 млн | 36 — 84 |

| Росбанк | 12,22 — 16,26 | до 60 млн | 36 |

| Юникредит Банк | устанавливается индивидуально | до 47 млн | 120 |

| ВТБ Банк Москвы | устанавливается индивидуально | до 150 млн | 84 |

Сбербанк

Покупка готового бизнеса стала доступной за счет кредитования Сбербанка. Со стороны учреждения разработано несколько программ, воспользовавшись которыми можно получить необходимую сумму и развить собственный малый бизнес.

| Кредитная программа | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Бизнес-Старт | не менее 18,5 | не более 7 млн | до 60 |

| Потребительское беззалоговое кредитование | не менее 14,9 | в пределах 1,5 млн | до 60 |

| Потребительское кредитование с оформлением поручительства | не менее 13,9 | ограничено 3 млн | до 60 |

| С предоставление залога в виде недвижимости | 15,5 | до 10 млн | до 240 |

Шанс на то, что покупка действующего бизнеса за счет кредитных средств состоится, увеличивается в тех случаях, когда у клиента имеются намерения заняться предпринимательством в рамках договора франчайзинга или при наличии типового проекта, разработанного самим кредитором, но без использования известного бренда.

ВТБ 24

Возможность получить средства, необходимые для приобретения уже функционирующего предпринимательского субъекта, предусмотрена со стороны ВТБ 24. В рамках кредитного соглашения можно получить сумму, размер которой находится в границах 50 тыс. руб. — 20 000 тыс. руб. Установление процентной ставки и подготовка окончательного графика осуществляется после индивидуального изучения документации и финансового положения будущего заемщика.

Альфа-Банк

Оформляя заявку на предоставление займа, целевое назначение которого связано с приобретением фирмы, необходимо помнить о том, что обязательным условием является внесение первоначального взноса. Его размер определяется индивидуально. Кроме того, потребуются документальные доказательства того, что приобретаемая фирма является рентабельной и будет развиваться по предложенному бизнес-плану.

Наиболее крупные проекты, имеющие необходимое финансовое и экономическое обоснование, могут претендовать на финансирование за счет заемных средств в общей сумме до 35 000 000 руб. Длительный срок возврата, достигающий 10 лет, позволяет осуществить погашение займа планомерно.

Россельхозбанк

Учитывая тот фактор, что основное направление деятельности Россельхозбанка связано с кредитованием предприятий, функционирующих в сфере сельского хозяйства, обязательно наличие целевого назначения кредита.

В связи с этим возникают два дополнительных условия:

- приобретаемая компания должна быть «рабочей»;

- клиент должен предоставить бизнес-план, на основании которого приобретаемый субъект будет осуществлять дальнейшее развитие.

Росбанк

Кредит на покупку бизнеса предоставляется в Росбанке в рамках программы «Кредит предприятию». Указанная программа позволяет оформить займ в 60 000 000 руб., со сроком возврата в 3 года. В индивидуальном порядке может быть рассмотрена возможность предоставления отсрочки возврата полученных средств. Банк предоставляет отсрочку в пределах 6 мес. Средства предоставляются под залог бизнеса.

Юникредит Банк

Корпоративные клиенты банка могут оформить финансирование по программе «Инвестиционный» займ на те сделки, которые связаны с реорганизацией компаний, выраженной в слиянии и поглощении. Сотрудники учреждения готовы к предоставлению консультаций по вопросам указанных сделок. В качестве заемщиков готовы рассматривать малый и средний бизнес.

ВТБ Банк Москвы

Клиентами банка могут стать субъекты хозяйствования с расположением в пределах 200 км. от банка. Обязательное условие выдачи согласованной суммы связано со сроком ведения собственного дела, который не может быть менее 9 мес. График, по которому сумма заемных средств и начисленных на нее процентов должна быть возвращена, устанавливается на срок до 84 мес., исходя из сведений, представленных клиентом.

Выдача займа возможна только при условии заключения договора поручительства. Поручителем за возврат денег может выступать как иное (связанное) предприятие, так и физическое лицо.

Кредит в МФО

На отечественном финансовом рынке работают МФО, которые не только выдают займы, но и кредитуют предпринимателей. Есть частные и государственные организации. В частных микрофинансовых организациях для бизнес-кредита требуют меньше документов, но берут высокий процент. Ставка чаще всего составляет 1% в день, а срок кредитования — один год. Сразу скажем: рисков много, условия не самые выгодные. Рекомендуем заранее тщательно просчитать, как вы будете возвращать деньги. Но если вы всё-таки намерены воспользоваться услугами МФО, убедитесь, что она входит в . Иначе вы рискуете нарваться на мошенников.