Что такое кредитная история

Официальная база должников в России начала формироваться в 2005 году.

Для начала стоит напомнить, что немаловажную роль во всех взаимоотношениях с финансовыми структурами играет именно кредитная история. В ней собраны все имеющиеся данные по вашим займам, кредитам и выплатам по ним.

Каждое учреждение имеет свою форму и количество блоков, которые они заполняют в бланке. Но каждая кредитная история содержит следующие сведения:

- личные данные;

- количество кредитов и сумма по ним;

- регулярность и длительность выплат по займам;

- наличие или отсутствие просрочек;

- текущий статус кредитов;

- количество запросов на кредитную историю.

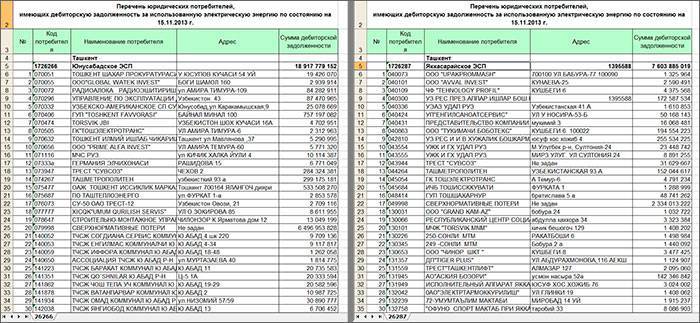

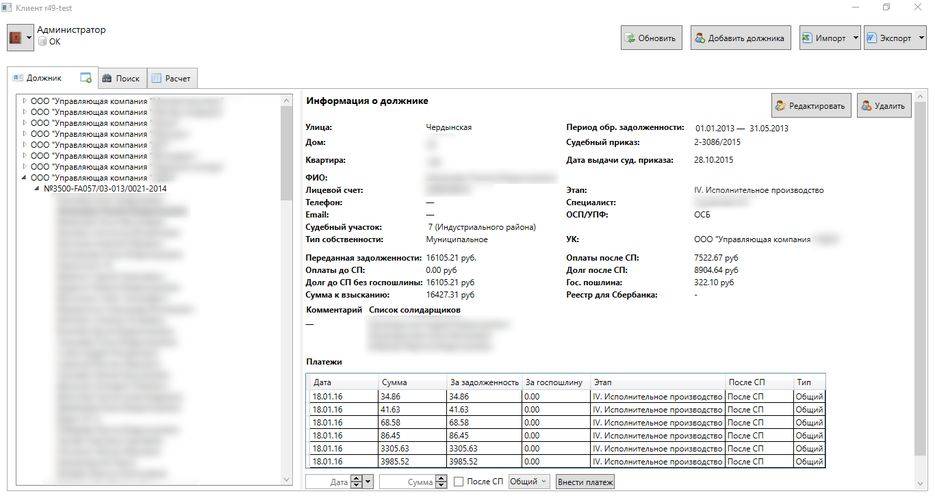

Информация по всем пунктам поступает от служащих финансовой организаций: банк, кредитное общество, МФО и т.д. Также она может поступать и от сотрудников ЖКХ, мобильных операторов и Службы судебных приставов.

Что такое черные списки должников по кредитам?

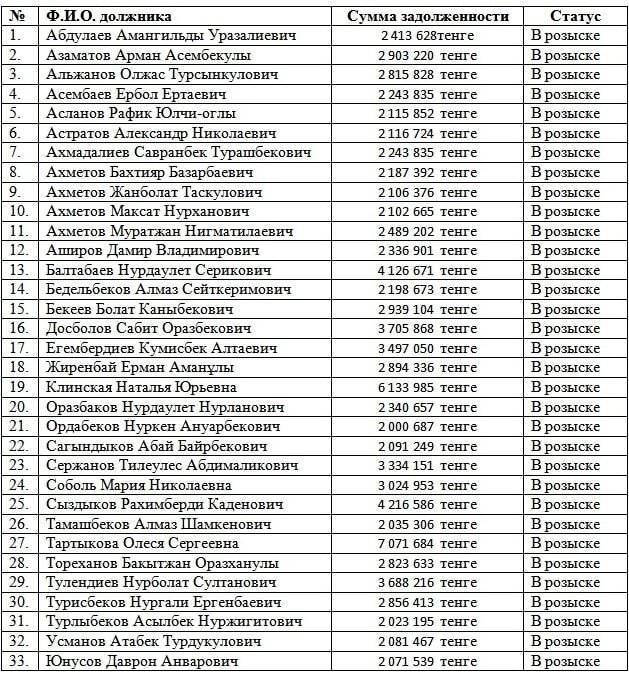

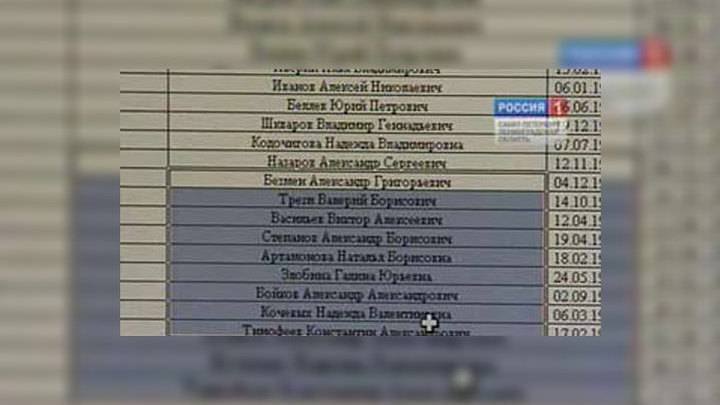

Это некие перечисления людей, которые имели в прошлом или имеют на данный момент, проблемы в сотрудничестве с банками. Большинство данных перечней содержат информацию о должниках, у которых плохая история кредитов, наличие серьезных просрочек платежей, привлечение к судебной ответственности и тд.

Также черный список должников по кредитам банков может содержать данные о людях, которые имеют небольшие просрочки, гражданах, замеченных в скандалах с банком и иных субъектах, имеющих сложности в ведении финансовых дел. Точные критерии так называемых черных списков никому неизвестны. Они подбираются согласно условиям политики банка.

К числу неприглядных партнеров могут относиться не только реально недобросовестные заемщики, но и несостоятельные граждане или иные лица, с которыми банку сотрудничать попросту неудобно. Чтобы не попасть в этот список стоит просто вести добросовестную финансовою политику, вовремя выполняя все денежные обязательства.

Какие должники попадают в черный список

Понятие «черный список» применяется банками, причем одно и то же лицо может быть занесено в данный перечень одной организации, но иметь приоритет на предоставление кредита или займа в другой. В такой список помещают заемщиков, не исполнивших своих обязательств перед финансовым учреждением.

В ЧС могут попасть следующие физические лица:

- допускающие постоянные просрочки по выплате займа;

- не погасившие задолженность, признанные неплатежеспособными согласно судебному постановлению;

- оформлявшие кредит по фальшивым документам, при этом в перечень должников вносят того, на кого продукт был оформлен.

Критерии попадания в черный список устанавливаются конкретным банком и зависят от специфики его работы, политики.

Как проверить себя в черных списках

Чаще всего черные списки не предоставлены в свободном доступе, поэтому ознакомиться с ними так просто не получится. Можно обратиться к сотруднику банка, который проверит информацию или откажет в данной услуге.

Как можно узнать кредитную историю?

Есть два официальных способа узнать сведения из истории заёмщика:

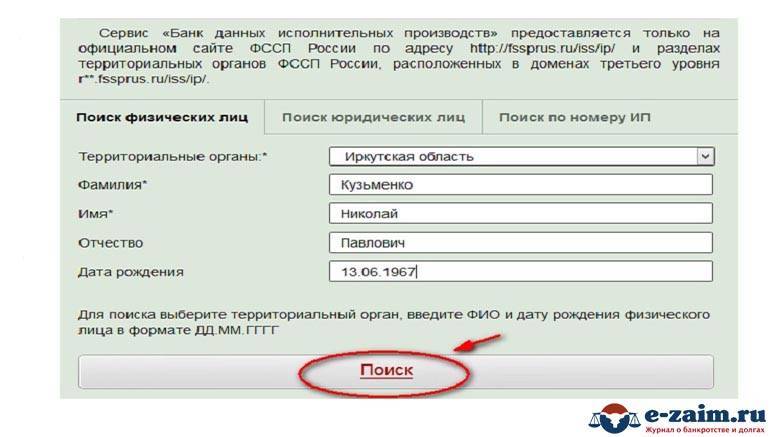

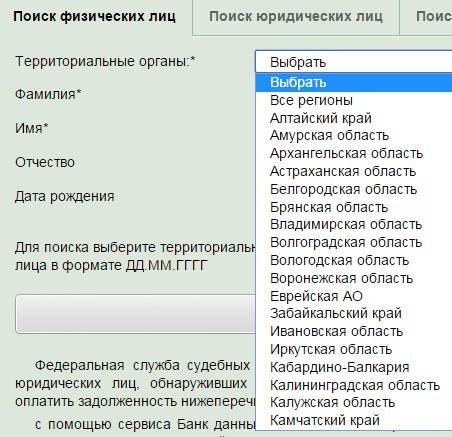

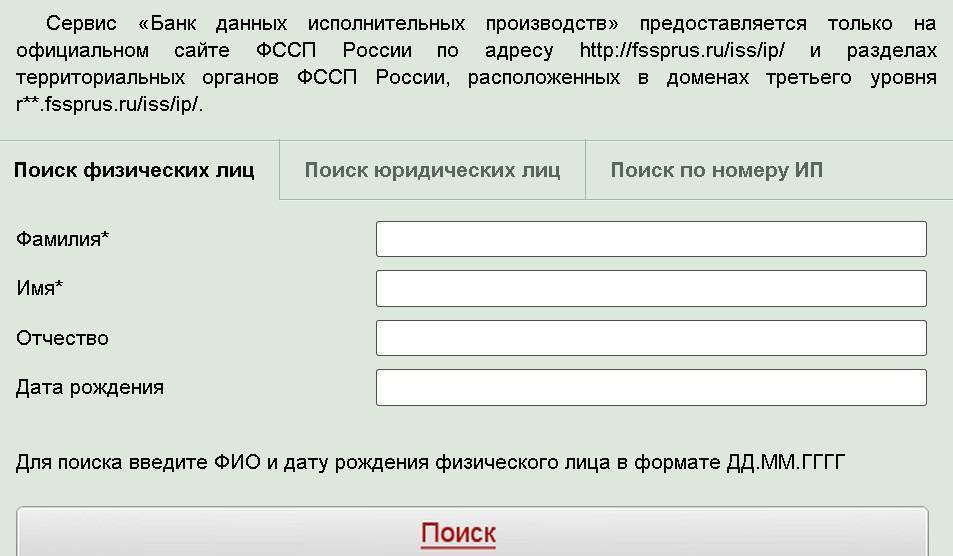

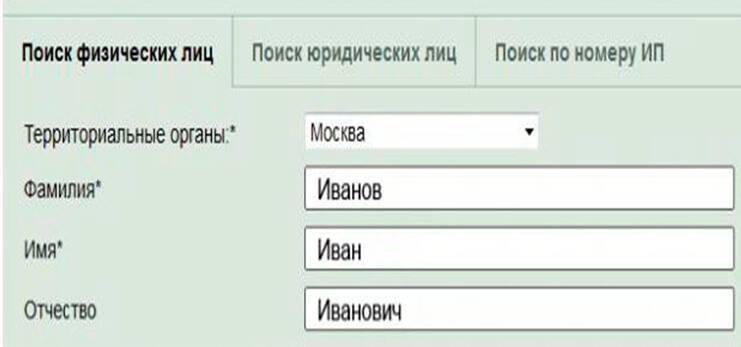

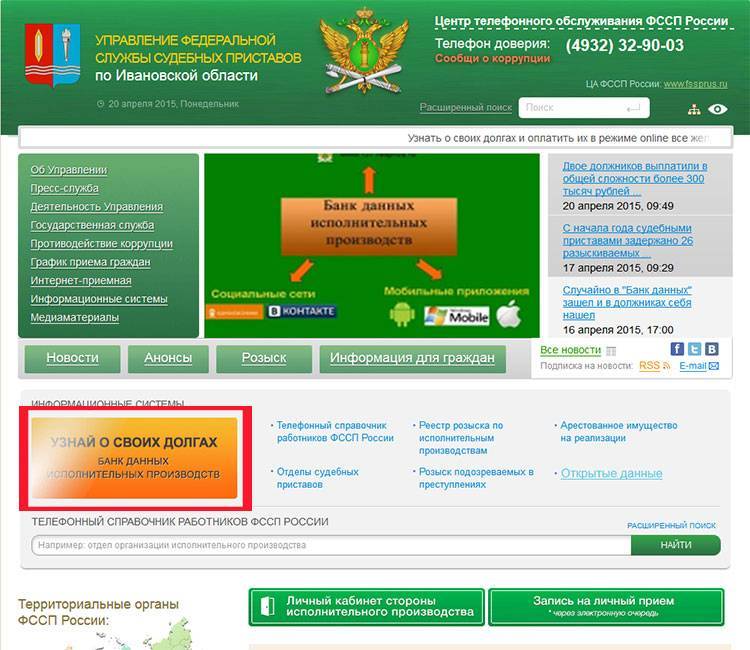

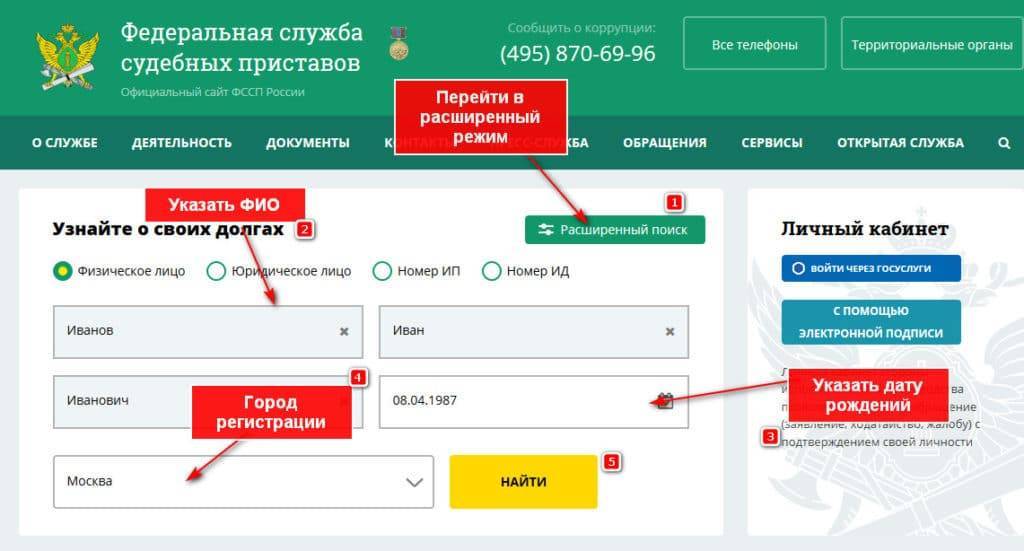

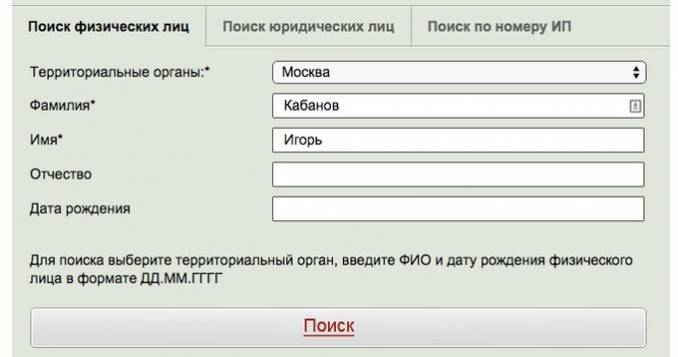

- Перейти на сайт «ФССП», заполнить анкету и найти себя в списках;

- Подать заявку в «БКИ» – таких бюро больше 30 по всей России.

Точно узнать, в каком бюро хранится ваше досье, можно через ЦККИ. Запрос нужно делать через сайт «Центробанка».

Получить данные из «БКИ» можно и через обслуживающий банк, отправить телеграмму, воспользоваться интернет-сайтом или адресом Бюро (если имеется). Если действовать через банки и салон «Евросеть», то услуга обойдется в 1 тыс. рублей. Также, можно воспользоваться сервисом «АКРИН», но здесь необходима обязательная регистрация клиента.

Можно воспользоваться любым подходящим способом, чтобы выяснить свою кредитную историю, но старайтесь договариваться с банками и не доводить дело до судебных разбирательств.

Как проверить наличие себя в черном списке

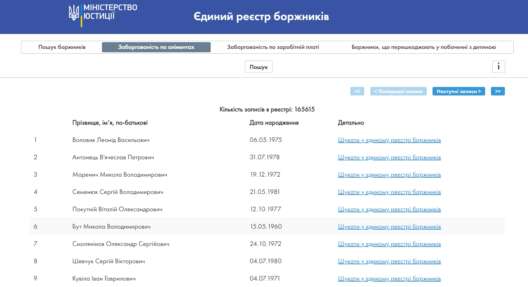

Учитывая то, что УБКИ не является закрытой базой данных и получить доступ к ней может каждый гражданин, проверить наличие себя в ЧС можно совершенно законно. Для этого можно воспользоваться следующими способами:

- сделать письменный запрос в Украинское бюро кредитных историй;

- подать заявку на сайте УБКИ;

- использовать мобильное приложение «Приват24».

Первый способ долгий и не эффективный, если нужно срочно проверить себя на присутствие в ЧС перед обращением в банк. Акт обращения и выдачи письменного ответа регламентирован законом Украины «Об организации формирования и обращения кредитных историй», который устанавливает время ответа УБКИ до 14 рабочих дней. При первом обращении гражданина заказное письмо отправляется на его домашний адрес бесплатно, за счет государства. По закону каждый украинец имеет право раз в год бесплатно проверить свою кредитную историю и наличие себя в ЧС. За последующие обращения нужно заплатить небольшую государственную пошлину.

Оформить заявку через сайт УБКИ более удобно, так как там же можно запросить доступ к своим данным через электронную базу организации. Для этого потребуется предоставить личные данные и подтвердить свою личность, что необходимо для защиты конфиденциальной информации. Подобным образом используется и приложение «Приват24», но оно рассчитано только на клиентов Приват Банка и укажет на занесение в черный список автоматически. Как правило, это происходит при наличии проблем со стороны заемщика и банк, в таком случае, замораживает выплаты до судебного решения по этому вопросу.

Проверить наличие своих данных в черном списке должников не сложно, а вот покинуть его практически невозможно. Чтобы не попасть туда, нужно добросовестно выполнять обязательства по кредиту, своевременно вносить платежи и погашать проценты. Если возникли проблемы с обслуживанием займа и временно нет средств для погашения задолженности, стоит обратиться в компанию MyWallet. Оформить онлайн кредит с плохой кредитной историей можно через удобный интернет-сервис, не потратив времени на очное обращение в отделение и сбор документов. Все что потребуется – это паспорт и идентификационный код.

Можно ли самостоятельно определить свою кредитоспособность?

Банки при оценке заемщиков исходят из собственных принципов. Они могут существенно отличаться. Но есть некоторые моменты, которые можно оценить и определить самостоятельно. Вы в «черном списке», если:

- Отказы следуют один за другим. От сотрудничества отказываются даже МФО;

- Знаете, что во взаимоотношениях с банками не все было гладко, есть просрочки, в том числе, незакрытые;

- Данные о вас значатся в списках ФССП и т. д.

Если это так, можно сделать запрос в БКИ и проверить достоверность представленной там информации. Если же вы точно знаете, что в отношении вас никто не подавал в суд, остается ехать к приставам и проверять, почему против вас возбуждены исполнительные производства. Не стоит забывать про человеческий фактор и элементарные ошибки.

Способы заплатить или узнать остаток по кредиту

Отслеживать кредитную историю стало проще. Все сведения о внесении платежей будут содержаться на мобильном телефоне. Для этого:

- активируйте приложение по номеру вашего сотового;

- через СМС начнут приходить напоминания о ближайшем сроке платежа, его точном размере;

- высветится список погашенных платежей и их остаток по кредиту;

- в информации, высветившейся на мониторе, будет указано, как и где оплатить кредит;

- пункты приема платежа указаны на карте.

В жизни каждого человека могут произойти непредвиденные обстоятельства, которые негативно повлияют на его платежеспособность. Это может быть увольнение с работы, снижение заработной платы, неожиданная болезнь или получение инвалидности. Все это приводит к тому, что человек не может, как и прежде, оплачивать кредит перед банком.

Будет гораздо хуже, если заемщик будет скрываться от кредиторов и выключит мобильный телефон. В этом случае его долг будет только расти с каждым днем за счет штрафов и пеней. В итоге его кредитная история испортится и больше никто не выдаст ему новый займ. Затем кредиторы обратятся в суд и будут в судебном порядке принуждать его выплатить сумму долга и все начисленные штрафы.

Чтобы не довести дело до печального исхода, лучше с самого начала контролировать свой остаток по кредиту и вносить платежи строго по графику. Не оформляйте кредиты на большие суммы, если не уверены, что вашего дохода хватит на их погашение.

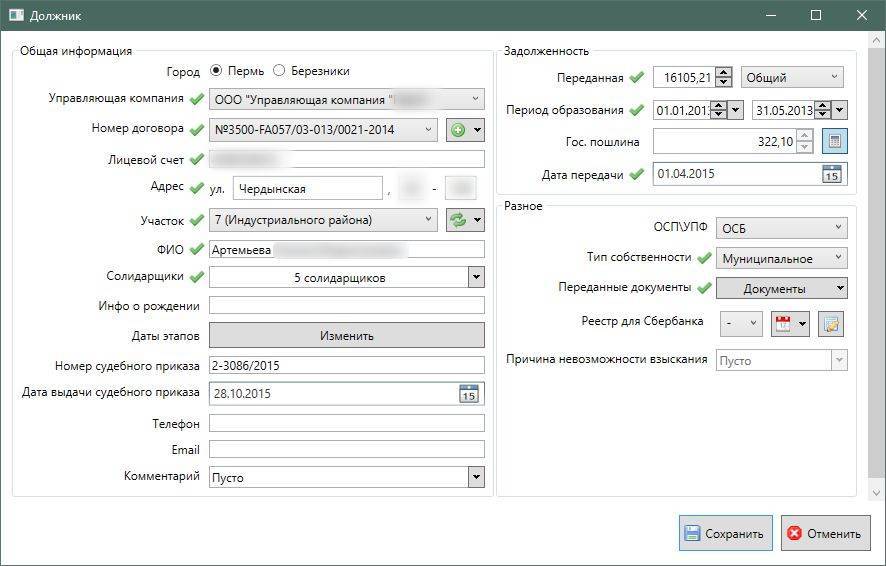

Кого вносят в черный список Сбербанка

Любой дееспособный и совершеннолетний гражданин может стать должником при невыполнении ряда требований, которые могут быть как стандартными и общими (распространяющиеся на все население РФ), так и индивидуальными. Нарушение графика платежей, невыполнение условий банка или отказ от погашения долга — веские аргументы для того, чтобы человек получил статус неблагонадежного заемщика.

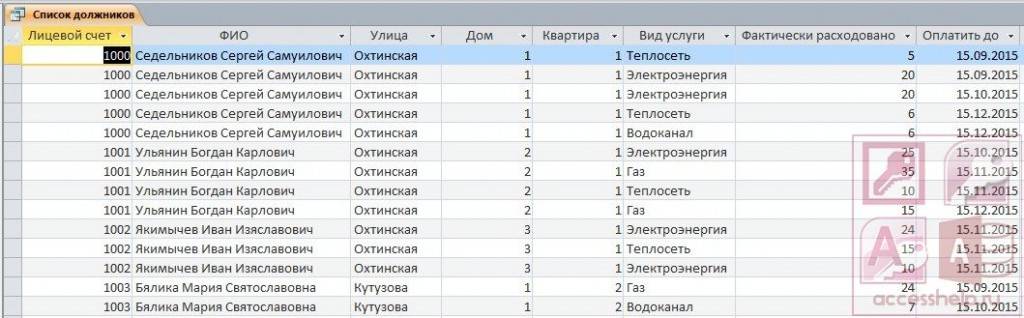

Кто попадает в черный список Сбербанка, и основные категории с запретом на кредитование:

- Должники по ЖКХ / госуслугам — люди, не оплатившие счета за квартплату, водо- и газообслуживание и др. Статусом неплательщика наделяются, родители, не вносящие плату за нахождение ребенка в ДОУ.

- Штрафники, которыми являются водители с зафиксированными правонарушениями.

- Неплательщики по кредитам Сбербанка или другого кредитно-финансового учреждения.

- Лица, не перечисляющие денежные средства (алименты) на воспитание ребенка в нужном объеме и в положенные сроки.

- Должники в лице правонарушителей, пойманных правоохранительными органами с последующим назначением выплаты денежных средств в соответствии с действующим кодексом и спецификой преступления.

- Ответчики по суду, инициированному физическим лицом, являющимся пострадавшим от их противоправных действий.

Имеется широкий список правонарушений, которые совершают граждане в отношении физических или юридических лиц, а также государственных органов. В качестве наказания в судебном порядке часто присуждаются выплаты в пользу пострадавших граждан или государства. Если нарушитель игнорирует решение суда, то дальнейшее разбирательство подразумевает подключение исполнительного производства, а человек попадает в список неплательщиков, что тоже проверяется кредитором. Решения по другим случаям принимаются в рамках организации (например, в Сбербанке по проблемным долгам).

Как погасить выявленный долг?

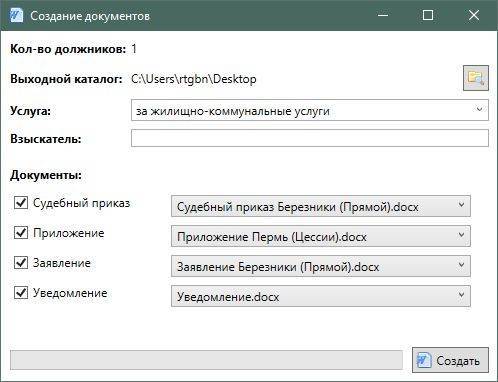

Как для поиска информации по судебным долгам предложено множество вариантов, так и для их погашения тоже существуем множество способов:

непосредственно на страницах серверов, через который вы осуществляли проверку данных;

сервера, предложенного непосредственно в форме ФССП, полученной на официальной странице;

с помощью банковского перевода, осуществить который можно как в отделении банка, так и с помощью онлайн-приложения

Средства переводятся на реквизиты, указанные в постановлении о возбуждении ИП; Обратите внимание! При оплате через отделение банка, вам нужна квитанция. Ее можно сформировать самостоятельно на сайте ФССП

оплату можно осуществить с помощью терминалов, находящихся в торговых центрах и магазинах, кассах и метро;

непосредственно при личном посещении пристава-исполнителя, который выдаст вам квитанцию и при вас сделает отметку об оплате сформировавшейся задолженности.

После внесения денег на счет ФССП сведенья в базу вносятся в течение 7 дней. Если задолженность погашена полностью, то, скорее всего, при следующем поиске себя в базе вы просто увидите графу, что данные не обнаружены. Если задолженность погашена частично, то в поле с суммой задолженности будет стоять новая цифра, уменьшенная на сумму, погашенную вами.

После полного погашения задолженности обязательно получите справку о том, что задолженности больше нет. Заказать ее можно тоже через сайт или непосредственно в госструктуре. Это и будет вашей гарантией прекращения преследования приставами.

В качестве заключения хотелось бы дать один совет: старайтесь реже брать взаймы и скорее возвращайте долги, меньше нарушайте правила дорожного движения и вовремя погашайте все ваши обязательные платежи, неважно за квартиру они или по кредитам. Тогда вероятность найти себя в черном списке должников сократиться в разы

А если таки вы туда попали, скорее гасите долг, ведь последствия могут быть весьма неприятными для вас, к примеру, как мы уже говорили, может быть испорчен ваш отпуск.

Что делать, если сформировалась черная кредитная история

Если заемщик допустил значительные просрочки по кредитам и подозревает, что попал в черный список неплательщиков, для начала нужно удостовериться, так ли оно на самом деле. Можно запросить информацию о своем кредите в том банке, где оформлялся заем. Тот, кто задался вопросом, на каком сайте можно получить данные о своих кредитных долгах, пусть ищет информацию в онлайн.

Найти информацию о своей кредитной истории можно в БКИ — Бюро Кредитных Историй. Это компания, занимающаяся сбором и хранением базы данных по кредитным историям. Есть несколько БКИ. Их данные объединяет Центральный Каталог Кредитных Историй.

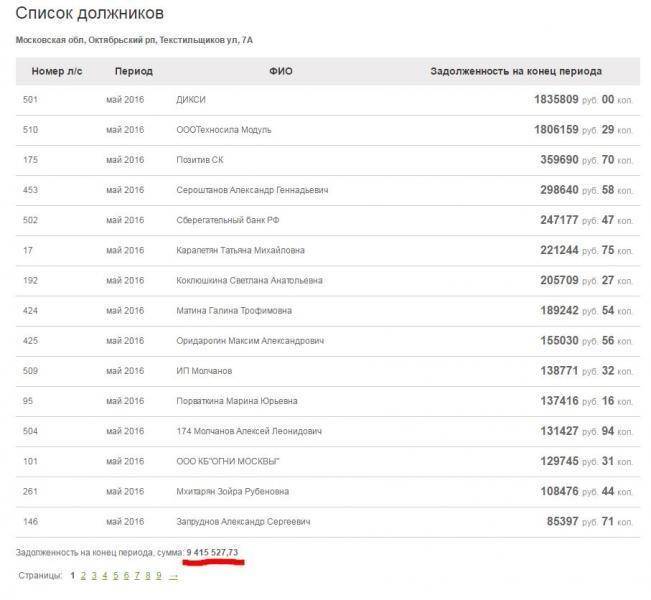

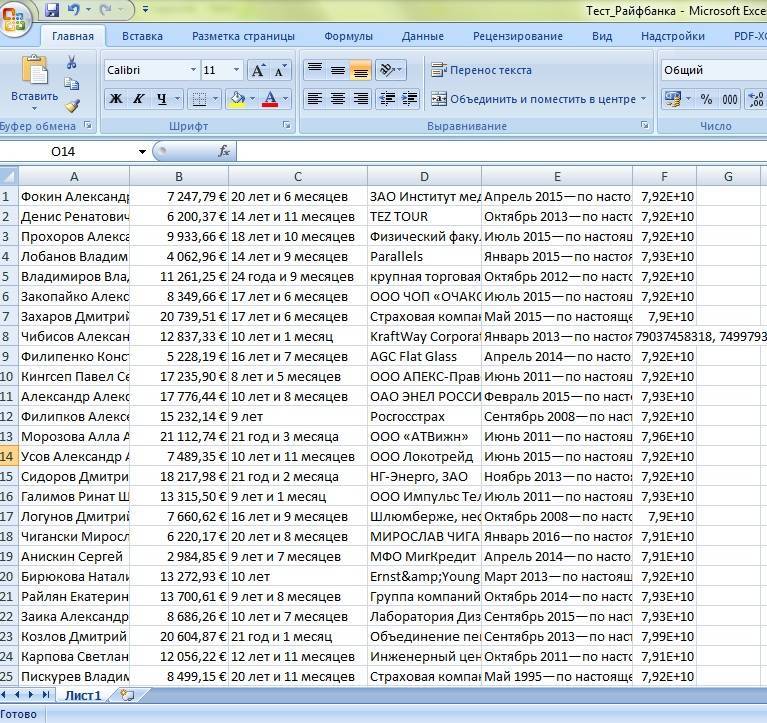

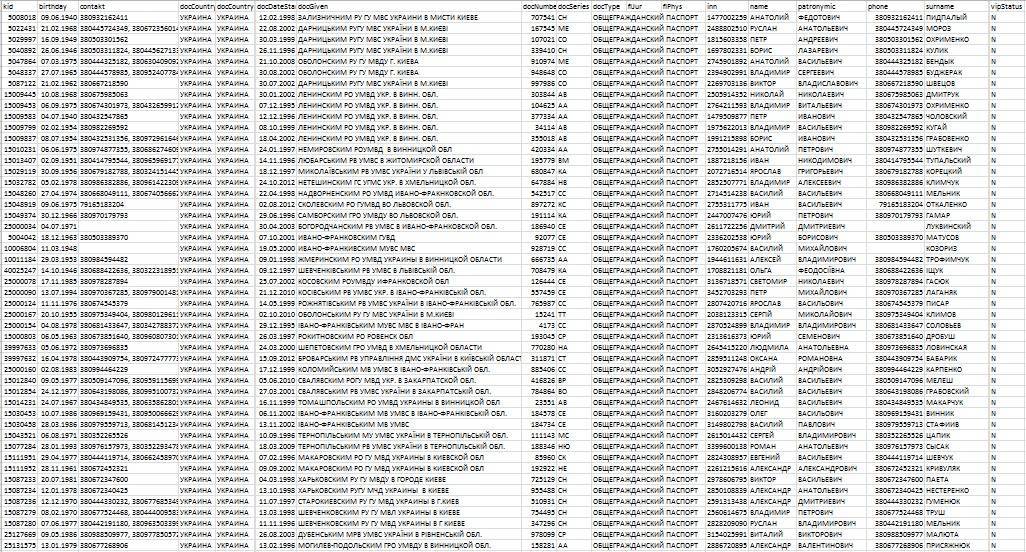

Подать запрос в БКИ можно, обратившись в организации, что занимаются формированием базы. Если вы ищете данные по фамилии, учитывайте, что могут быть однофамильцы. Максимально сверяйте данные. Ответить по запросу могут на электронную почту, указанную в заявке.

Другие источники кредитных историй

Лишь там найдется вся информация о:

- просроченных платежах,

- задержках по выплатам,

- судебных разбирательствах по финансовым делам,

- невыплаченных микрозаймах и крупных кредитах.

Как было сказано выше – долг, выплаченный заемщиком, убирается из единой федеральной базы приставов и информация о нем «исчезает», что не дает полной картины финансовой «жизнедеятельности» соискателя. Тогда как указание всех просрочек, задолженностей даст правильную точку зрения на то, стоит ли иметь финансовые отношения с человеком, организацией.

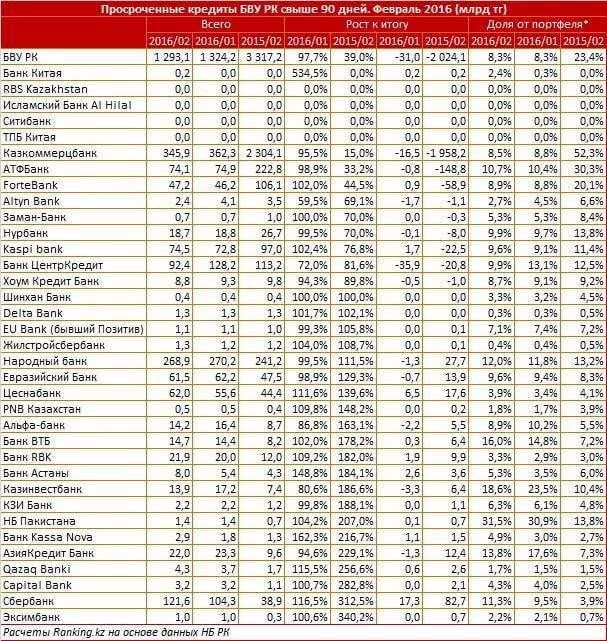

Крупным кредиторам вроде банков проще получить информацию о потенциальном заемщике. Пользуясь единой базой кредитов и займов, данными кредитных историй и иными источниками, банк может составить полную картину финансовой деятельности соискателя и принять по его прошению решение, зачастую не в пользу последнего.

Прежде чем обращаться за финансами в банки, к крупным кредиторам, даже в микрофинансовую организацию, стоит поинтересоваться собственной кредитной историей, вспомнить все задолженности, уладить все незакрытые вопросы, выплатить долги. Спокойное финансовое прошлое обеспечит не менее радужное денежное будущее.

Случайные задолженности

Иногда человек попадает в черный список неплательщиков из-за случайных задолженностей. Такое бывает, если человек брал заем, не смог вовремя сделать выплату из-за задержки зарплаты или обыкновенной забывчивости.

Часто встречается вариант, когда банк без предупреждения клиента поменял условия кредитного договора, незначительно увеличив сумму ежемесячного платежа.

Постепенно маленькая сумма вырастает в огромный непосильный долг, а человек попадает в черный список банковских должников. Чтобы этого не произошло, полной выплаты долга следует взять у банка справку, что кредит полностью оплачен и задолженность перед учреждением отсутствует.

Проверка через бюро кредитных историй

Как было сказано выше, кредитные должники могут раз в год проверить, нет ли их в чёрном списке, не оплачивая эту услугу. Для этого запрос подаётся в БКИ. Вторичный запрос в эту организацию стоит около 800 рублей. Цена колеблется и зависит от даты и частоты обращений. Баз должников по кредитам несколько, получить сведения возможно не только в Москве, поэтому сначала придётся обращаться к НБКИ.

Из базы данных должников по кредитам банков России гражданам разрешено спрашивать информацию только о себе. Для этого потребуется иметь при себе личный паспорт со сведениями о регистрации по месту проживания. Получение сведений о другом лице является незаконным и категорически запрещено.

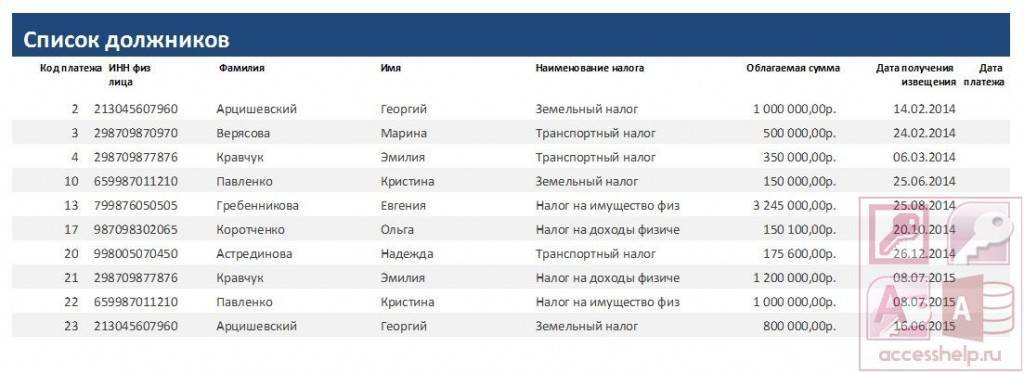

Через БКИ по своей фамилии из банка данных должников предоставляются и дополнительные сведения, в частности, о судимостях, штрафах и уплате налогов. Информация о заёмщике хранится в течение 15 лет.

Чем опасна плохая кредитная история?

- Заёмщик не сможет получить новый кредит. С вероятностью в 90% ему откажут в ипотеке, автокредитовании, выдаче наличных средств;

- В случае длительной просрочки банки перепродают проблемные кредиты коллекторам. А те, долги получают различными способами (угрозами по телефону, ночными звонками, могут – и визитам);

- Если в одном банке открыт кредитный, дебетовый или депозитный счет, тогда задолженность по кредиту будет списываться с этих счетов;

- Если заёмщик претендует на рабочее место руководителя или должность, связанную с материальной ответственностью, то ему, скорее всего, откажут в кредите;

- Задолженность по кредитам, которая превышает 10 тыс. рублей, банки стараются возвращать через суд. Запрет на пересечении государственной границы и арест имущества – последствия задолженностей перед банком.

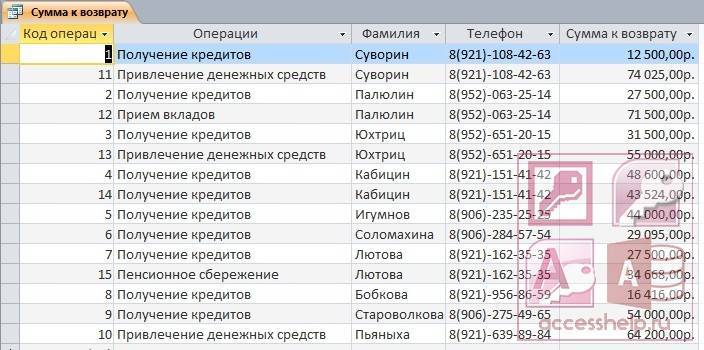

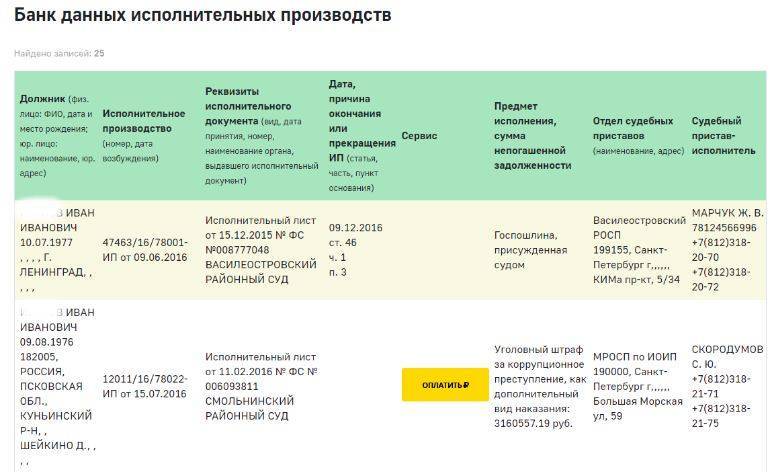

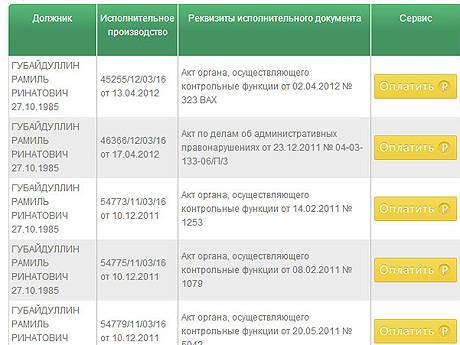

Если банк хочет вернуть долг через суд, подал иск и выиграл процесс, то с этого момента данные о должнике передаются в «Реестр должников». Вся полученная информация находится на сайте судебных приставов. Доступ к этой базе – открытый и бесплатный.

Единая база должников: миф или реальность?

Важно отметить сразу, никакого единого портала не существует. К услугам граждан России:

- Данные ФССП на официальном сайте.

- Бюро кредитных историй.

Внесение информации о заемщике даже в одну из этих информационных систем ничего хорошего не сулит. Но стоит рассмотреть каждую из них более подробно.

Бюро кредитных историй

Десять-двадцать лет назад банки вели для себя «черные списки» клиентов. Но их интересовали только те, кто «засветился» в конкретной кредитной организации. Обмен данными между финансистами практически отсутствовал.

Десять-двадцать лет назад банки вели для себя «черные списки» клиентов. Но их интересовали только те, кто «засветился» в конкретной кредитной организации. Обмен данными между финансистами практически отсутствовал.

На определенном этапе возникла необходимость в создании единых баз, в которых бы фиксировалась вся информация, относящаяся к заемщику. Для банков это — возможность быстро узнать, брал ли потенциальный клиент ранее кредиты, нарушал ли графики платежей.

Как получить данные из БКИ?

Раз в год любой гражданин России имеет право абсолютно бесплатно узнать, числятся ли за ним в кредитной истории долги, не относится ли он к неблагонадежным заемщикам. Для этого достаточно отправить запрос в нужное бюро.

Важно: в стране работает несколько БКИ. Если вы знаете точно, в каком из них хранится нужная информация, можно отправлять запрос напрямую. В противном случае придется обращаться сначала в НБКИ

В противном случае придется обращаться сначала в НБКИ.

Если лимит бесплатных проверок исчерпан, информацию можно получить на платной основе:

Не стоит думать, что сведения из БКИ требуются только тем, кто регулярно нарушает графики платежей. И добросовестный гражданин на определенном этапе может обнаружить свое честное имя в списках злостных неплательщиков из-за технических сбоев и ошибок банковского персонала. Поэтому, периодическая проверка данных в БКИ никому не помешает

Особенно это важно, если вы планируете брать ипотечный или автомобильный кредит на крупную сумму денег

ФССП — крайняя мера воздействия на должника

Если заемщик упорно избегает общения с банковскими служащими, не собирается гасить взятые займы, кредитор может пойти по одному из двух путей:

Если заемщик упорно избегает общения с банковскими служащими, не собирается гасить взятые займы, кредитор может пойти по одному из двух путей:

- Продать долг коллекторам со всеми вытекающими последствиями (звонки, шантаж, угрозы и т. д.).

- Обратиться в суд.

В последнем случае к решению вопроса неизбежно подключаются судебные приставы-исполнители. В течение 5-ти дней с момента поступления исполнительного листа в ФССП пристав обязан возбудить исполнительного производство. На основании законодательства к должнику по кредиту могут быть приняты следующие меры:

- Наложение ареста на движимое и недвижимое имущество, если речь не идет о единственном жилье. Дачи, машины, бытовая техника могут быть конфискованы и проданы с электронного аукциона для погашения долгов.

- Списание денег с банковских счетов в пользу кредитора. При этом судебный пристав не имеет права изымать деньги, выплаченные по страховому полису, социальные пособия и т. д. Вместе с тем он не обязан проверять природу денежных средств на счетах. Под арест могут попасть и кредитные карты, и зарплатные счета. И уже должники по кредитам собирают соответствующие справки и носят их в территориальное отделение ФССП.

- Запрет на выезд за границу. Достаточно задолжать 10 000 рублей, чтобы проводить отпуска в пределах своей страны.

Узнать, числятся ли за ним долги в ФССП, может любой желающий. Для этого достаточно:

Если в отношении вас возбуждалось хоть одно дело, оно отобразится на экране. Вы не участвовали в судебных заседаниях? Вам не присылали повестки? Не забываем про возможные ошибки! Если вы планируете отпуск за границей, проверка не будет лишней.

Как не попасть в черный список

Гражданин, который является кредитуемым лицом, должен соблюдать требования банка. Крупные организации действуют в соответствии с законодательством РФ. Выполнение всех обязательств позволяет избежать каких-либо штрафов и увеличения платежей за счет начисления пени. Большое значение в вынесении положительного решения о выдаче денег играет незапятнанная кредитная история.

Кредитно-финансовые организации проверяют все сведения о претендентах на займы. Потребителю ЖКХ услуг, алиментоплательщику, водителю и т.д. следует своевременно и в полном объеме проводить установленные платежи (стандартные, периодические и санкционные). Необходимо также в обязательном порядке проверять информацию в открытых источниках о наличии штрафов. Это актуально для должников, не проживающих по месту регистрации, куда приходят оповещения.

Исправление ситуаций, происходящих вне системы Сбербанка, позволяет в дальнейшем благополучно получить кредит. Попадание в стоп-лист Сбербанка в связи с нарушениями его правил исключить в дальнейшем сложно. В этом случае гражданину придется обращаться в другую банковскую организацию.

Как узнать, находитесь ли вы в черном списке?

Представим ситуацию. Гражданин обращается в банк за кредитом, а ему везде отказывают. Вольно или невольно возникает мысль, что данный конкретный человек включен в глобальный черный список по кредитам, доступный всем и каждому.

Проверить так это или нет, достаточно просто. Нужно зайти на сайт ФССП и сделать запрос в БКИ. К судебным приставам попадают данные в следующих ситуациях:

- Банк или микрофинансовая организация подавали иск в суд, выиграли дело и получили исполнительный лист;

- Имеются неоплаченные штрафы ГИБДД (как их не платить), по административным судопроизводствам и т. д.

Если претендент на получение кредита хотя бы раз попал в списки ФССП, можно не тратить время на заполнение банковских анкет и получение кредита даже на минимальную сумму.

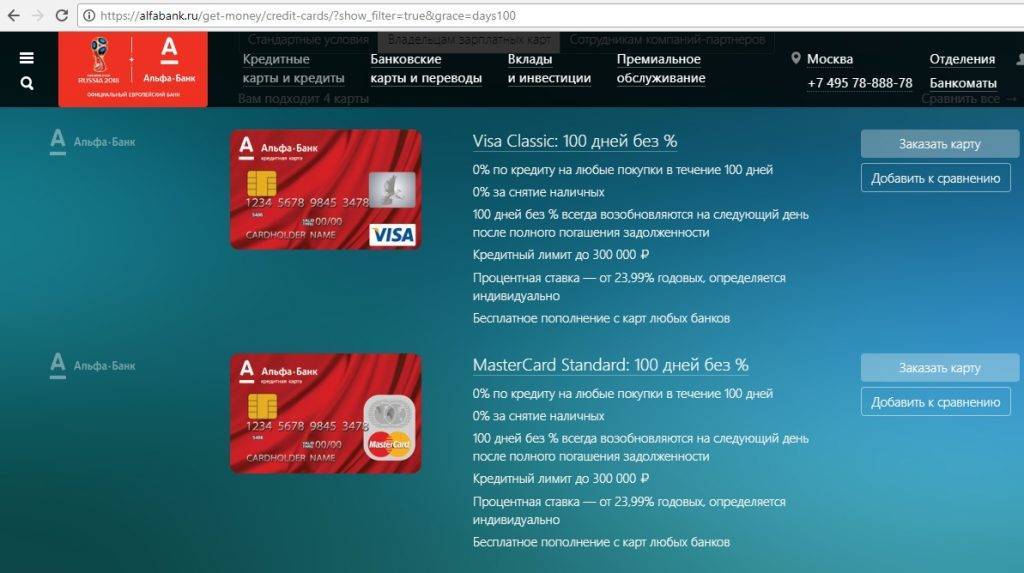

Один раз в год каждый гражданин России имеет право бесплатно затребовать информацию из БКИ. При выборе конкретного бюро можно ориентироваться на таблицу, приведенную выше. Если же нужны свежие данные перед обращением за ипотекой или автокредитом, в том числе, получить их можно на платной основе практически в любом банке. Стоимость услуги — до 1000 рублей.

Как узнать, есть ли вы в черном списке?

Уточнить, присутствует ли человек в черном списке банков, можно в учреждении, которое выдало ему ссуду. Такая информация предоставляется непосредственно клиенту, который брал в долг. Есть и другие методы, позволяющие проверить кредитную историю физических лиц.

Каждый россиянин имеет право раз в год бесплатно проверить свою кредитную историю в БКИ. Повторный запрос платный. При этом надо иметь в виду, что по состоянию на август 2017 г. в РФ зарегистрировано семнадцать бюро кредитных историй. Точно узнать, где хранится кредитная история конкретного человека, можно, направив запрос в ЦККИ (Центральный каталог кредитных историй). В БКИ человек может ознакомиться лишь со своими данными, уточнение ведомостей о других заемщиках является незаконным при отсутствии полномочий.

На портале есть база данных, где указана информация по долгам, иными словами, есть ли у человека проблемы с задолженностью. Правда, здесь собраны данные лишь о людях, которые прошли судебное разбирательство и попали в единую базу должников.

Чтобы получить доступ к информации, нужно заполнить специальную форму. Списки должников на сайте ФССП находятся в открытом доступе, и ознакомиться с ними может любой заинтересованный, если знает нужную информацию о заемщике. Интересно, что даже если человек рассчитается с кредиторами, заплатит издержки, штраф, из базы его не удаляют. По этой причине факт наличия судимости из-за невыполненных финансовых обязательств заемщик скрыть не сможет.

Дополнительные меры предосторожности

Лицам, активно оформляющим ссуды в различных финансовых организациях, необходимо придерживаться правила: обращаться исключительно в официально аккредитованные Центробанком учреждения. При получении кредита следует производить своевременное погашение задолженности.

Одна просрочка не станет поводом для попадания должника в черный список, а повлечет начисление штрафных пени поверх тела и процентов по кредиту, а также внесение этих сведений в кредитную историю. Условием для занесения в черный список является неоднократное неисполнение обязательств. Но не стоит нарушать требования Сбербанка, нарушая тем самым свои перспективы.

Последствия попадания в базу должников

Негативная кредитная история для должников банка может иметь одно или сразу несколько последствий в зависимости от суммы задолженности и времени просрочки:

- 90% отказов на выдачу кредита в других кредитных организациях и 10% шанс одобрений под высокий процент и только на небольшую сумму;

- Продажа долга коллекторам, методы которых не столь лояльны, как у первоначального кредитора;

- Принудительное списание части денег с зарплатной карты, если заём был взят в том же банке, которому принадлежит карта;

- Возможные трудности при приёме на работу, в частности, если вакансия связана с материальной ответственностью;

- Иск в суд, по решению которого могут запретить выезд за границу или конфисковать имущество.

Трудности с выездом за пределы России появляются, если человека внесли в реестр ФССП, доступ к которому у всех бесплатный. Запрет ставят временный, пока должник не расплатится по кредитам или не выплатит хотя бы бо́льшую часть займа. Сам банк не имеет права ограничивать передвижение граждан, на это должно быть соответствующее решение суда. Подобные меры обычно не применяются при задолженности менее 10 000 рублей. При выполнении обязательств ограничения снимаются в период от 24 часов до 30 дней.

До того как банк подаст иск, его можно опередить, если ситуация с задолженностью подпадает под процедуру банкротства для физических лиц. Проконсультироваться можно как у частного юриста, так и в юридическом отделе районного, городского суда по месту регистрации.

Как банки узнают о том, что у заёмщика есть долги?

Идеальном вариант — это когда клиент обращается в банк, заключает договор на выдачу ссуды, получает кредит, а потом возвращает кредитору деньги без просрочек. Но, экономический кризис, сложное финансовое положение в стране, для многих граждан внесло свои коррективы – заемщики не могут вернуть ссуду по причинам, которые от них не зависят (сокращение рабочих мест, ухудшение здоровья, вынужденный переезд).

На 3 — 5 день с момента возникновения просрочки, данные о заемщике передаются в БКИ, и с этого дня анкета заёмщика считается испорченной.

Информацию из анкеты заёмщика удалить нельзя. Можно только добавлять положительные записи, чтобы выровнять ситуацию с плохой характеристикой. Информация о заёмщике хранится 10 лет и с каждой последующей записью этот срок возобновляется.

Как проверить наличие долгов в базе данных

Чтобы выявить должников по кредитам, можно воспользоваться разными базами данными – частными или государственными, при этом первые предоставляют сведения на платной основе.

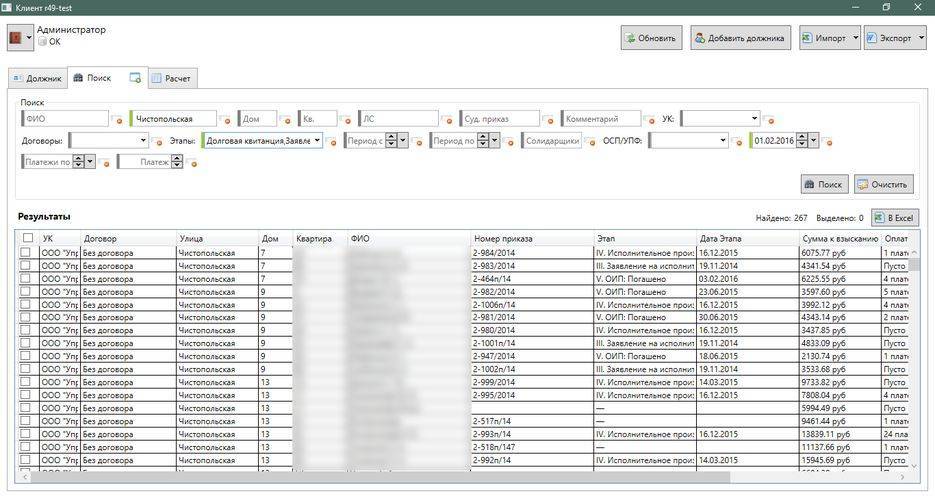

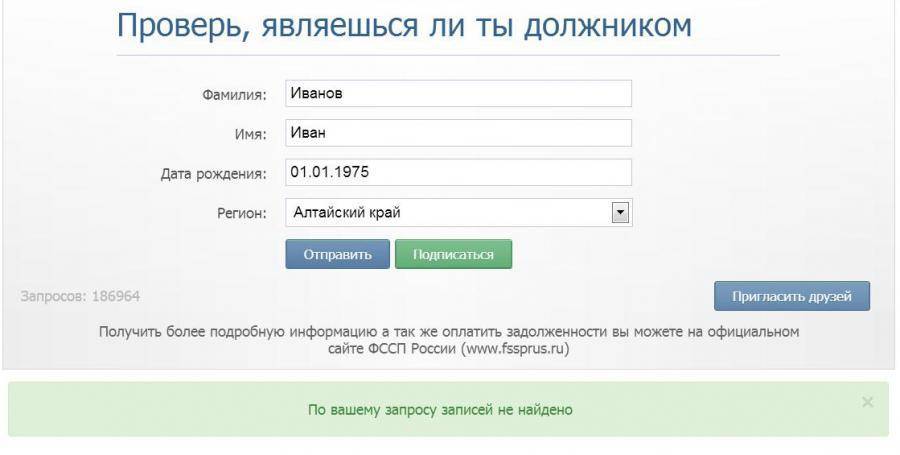

Через сайт ФССП

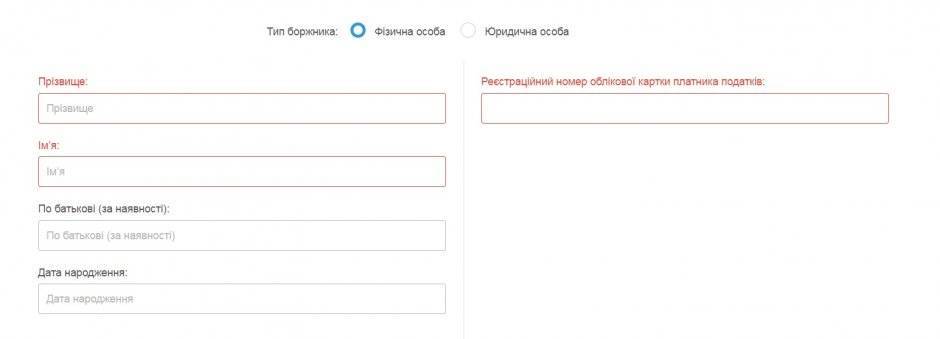

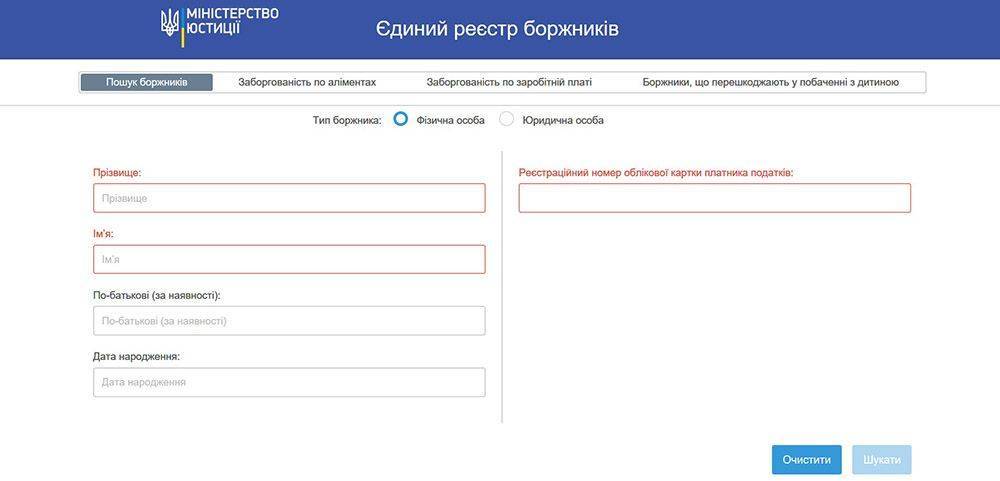

Существует база данных судебных приставов, доступ к которой может легко получить любой желающий и узнать информацию о должниках. Для этого следует перейти на сайт Федеральной службы судебных приставов и ввести такие данные:

- Ф.И.О.;

- регион, в котором открыто производство;

- дату рождения.

Если нужно уточнить информацию о долгах индивидуальных предпринимателей или других юридических лиц, необходимо в форме ввести номер исполнительного листа; если дело касается организации, необходимо знать ее полное наименование. Дополнительно может потребоваться введение юридического адреса компании-неплательщика.

О том, как проверить долги по базе ФССП, рассказывают в этом видео:

Сайт ФССП имеет удобный интерфейс и прост для пользования, при подаче запроса ответ поступает в течение не более 10 минут.

Через бюро кредитных историй

Для того чтобы узнать информацию по долгах, можно воспользоваться официальным сайтом БКИ. После направления запроса кредитная история высылается на указанный адрес электронной почты. Центробанк России такую услугу на бесплатной основе предоставляет один раз в год.

Единая кредитная база — как получить информацию:

- Нажать на кнопку, которая подтверждает осведомленность о коде субъекта КИ.

- Подтвердить согласие с условиями, нажав на соответствующую иконку.

- Выбрать юридическое или физическое лицо.

- Заполнить анкету, внеся персональные данные.

- Нажать на кнопку подтверждения для отправки информации

Повторное обращение в БКИ обойдется в сумму, которая колеблется от 596 руб. и выше, в зависимости от того, делает это физическое или юридическое лицо, также на стоимость влияет периодичность и количество отравленных заявок.

Данные сохраняются на протяжении 15 лет, что гарантирует получение достоверных и точных сведений о неплательщиках. ЧС формируется на основе информации, предоставляемой разными финансовыми и государственными организациями.

При подаче заявления в БКИ его следует подтвердить цифровой подписью. Единственный случай, когда этого можно избежать — посетить компанию лично. Так как в Российской Федерации существует около 20 таких организаций, предпочтение отдается онлайн-заявке.

Что нужно сделать, чтобы узнать находитесь ли вы в черном списке:

- 1.Конечно же, сперва, нужно подумать, есть ли у вас не оплаченные просроченные кредиты. Если у вас таковые имеются, то будьте уверены, вы уже в черном списке.

- 2. Постарайтесь вспомнить, были ли у вас длительные задержки по оплате кредита и вовремя ли вы оплачивали все кредиты. Если нет, то опять же будьте уверены, вы в черном списке.

- 3. Если вам банки отказывались выдавать кредит, то скорее всего у вас < <плохая репутация>> среди них. В принципе банк может, не объяснять причину отказа, но все равно, попытайтесь у них выяснить, какая у вас кредитная история, но если вы уверенны, что вы не совершали ничего плохого, то может и в правду произошла ошибка.

- 4. Узнайте, находитесь ли в числе, так называемых < <грешников>>, что бы это сделать отправьте запрос, запрос оформляется в свободной форме, но он обязательно должен быть заверен у нотариуса. Один раз в году, вам должны высылать вашу кредитную истории совершенно бесплатно. Если с вас просят за это деньги, то знайте это не законно, и оно может подлежать обжалованию.

- 5. И на последок, если вы оказались в черном списке, не стоит отчаиваться. Даже если у вас очень плохая кредитная история, ее все равно можно исправить, хоть это и тяжело, но возможно. Что бы это сделать, вам нужно получить новую, < <чистую>> историю, что бы это сделать надо: взять большой кредит под высокие проценты под залог и с поручителями. Дальше вам остается только регулярно его оплачивать, так вы начнете свою новую кредитную историю.

Полезные сервисы:

БКИ3 — сервис получения отчетов по кредитной истории. С помощью данного сервиса вы сможете узнать:

- Реальные кредиты заемщика

- Просрочки, которые числятся за заемщиком

- Количество денег, которое заемщик уже выплатил банкам

- Рекомендации по исправлению кредитной истории

————

Кредитный доктор — программа исправления кредитной истории от Совкомбанка

Вы можете: Оформить небольшой вспомогательный кредит «Восстановление кредитной истории «Кредитный доктор» Узнать причины отказов банков и испорченной кредитной истории Вам останется только пользоваться набором приобретённых сервисов и услуг, а также своевременно вносить платежи по кредиту. При успешном прохождении программы «Восстановление Кредитной истории «Кредитный доктор» Вы получаете доступ к лучшим специальным предложениям Совкомбанка!

Сумма кредита от 4 999 до 9 999 руб. Срок предоставления от 3 — 9 месяцев. Годовая процентная ставка 33,00 %. Возраст заёмщика от 20 лет. Требований к заемщику практически нет, главное чтобы был паспорт и кредит в другом банке.

————

Правильная история — кредитная история онлайн

Содержит информацию о всех кредитах (активных, закрытых), долгах, просрочках, а также кто и когда делал по ним запрос. Вы получите вашу кредитную историю и аналитический отчет с набором рекомендаций по вашей ситуации

———

Credrate — проверка кредитного рейтинга онлайн

Возможности сервиса: — Проверка за 30 секунд — Только 2 документа — Круглосуточно и без выходных — Понять почему вам отказывают — Оценить шансы на получение нового кредита — Выявить попытки мошенничества

———-

НЕВЫЛЕТ.РФ — онлайн сервис проверки всех долгов туриста

Отчет о всех долгах туриста: Оценка вероятности вылета заграницу Детализация всех задолженностей туриста Рекомендации по исправлению ситуации невылета Возможность оплатить долги из интерфейса отчёта

———

Контрольдолгов.РФ — онлайн-сервис по проверке долгов

Здесь клиенты могут узнать информацию о своих долгах из всех возможных источников и оплатить их.

———

Мой рейтинг — онлайн сервис проверки кредитной истории

Сервис поможет: Узнать какие долги у Вас есть Есть ли у Вас просрочки Узнать, почему отказывают банки Как улучшить плохой кредитный рейтинг

Можно ли получить доступ к данным

Доступ к списку неплательщиков «Сбербанка» имеют только его сотрудники, а также служащие государственных учреждений, располагающие полномочиями на использование конфиденциальных данных. Посторонние люди не имеют права запрашивать эту информацию, поскольку она является коммерческой тайной.

Если человек подозревает, что попал в «черный список», у него есть возможность запросить информацию по своим собственным займам, лицевым счетам, кредитным картам, чтобы узнать задолженность. Банк представит данные о количестве платежей и просрочек, начисленных процентах и пенях. Но о том, числится ли клиент в «черном списке», узнать невозможно.

Косвенные признаки, позволяющие предположить пребывание в базе данных неблагонадежных клиентов «Сбербанка», такие:

- отказы в предоставлении «кредитных каникул», отсрочек платежей, увеличении лимита на карте;

- отказ от выдачи новых ссуд в «Сбербанке» и других банках РФ;

- блокировка и «заморозка» существующих карт и счетов.

Самым явным признаком негативной кредитной истории является отказ от представления новой ссуды в других банках. Это свидетельствует о том, что информация о задолженности поступила в единую базу данных, доступную всем российским финансовым учреждениям.

Хотите пройти тест и узнать, какое конкретное онлайн-казино подходит

именно вам?

Желаете регулярно получать информацию о свежих бонусах от клубов?

Стремитесь постоянно быть в курсе событий игрового мира?

Подписывайтесь на наш чат-бот @Azartix_bot в Telegram!

ПОДПИСАТЬСЯ

Популярные вопросы про черный список

Можно ли как то посмотреть черный список банков?

Это закрытая информация, которой могут пользоваться только банки. Доступ к ней обычных частных лиц запрещен.

Могут ли помочь кредитные брокеры с кредитом в банке при черном списке?

Кредитные брокеры никак не могут повлиять на черный список, т.е. исключить вас оттуда. Они не имеют на это ни прав, ни технической возможности. Помочь с кредитом в банке при черном списке они так же не могут.

Где еще можно взять кредит с Черным списком и стоп листом

Если у вас есть залог, обратитесь в ломбард. Кроме того есть шанс получить кредит в Автоломбарде под залог авто. Т.е. любые залоговые виды кредитования не в банке вам будут доступны.