Спорные вопросы возникают при открытии счета конкурсному управляющему клиента-банкрота.

Тихомиров В.А., являющийся конкурсным управляющим имущества ИП (по решению суда признан банкротом), направил в банк предложение об открытии расчетного счета должника в деле о банкротстве.

Банк сообщил, что для открытия счета необходимо представить перечень оригиналов документов, в том числе, свидетельство о государственной регистрации физического лица в качестве ИП.

Ввиду утраты физическим лицом статуса ИП, банк рекомендовал конкурсному управляющему обратиться в налоговую инспекцию за получением дубликатов из регистрационных документов ИП (свидетельство о государственной регистрации ИП, свидетельство ИНН, листы записи и выписку из ЕГРЮЛ по состоянию на текущую дату). Налоговая инспекция отказала в выдаче запрашиваемых документов. Тогда конкурсный управляющий имуществом ИП обратился в суд к банку о заключении договора банковского счета.

Принимая во внимание разъяснение Постановления Пленума ВАС РФ от 30.06.2011 г. №51 и учитывая невозможность выполнения требования банка о предоставлении оригиналов документов, а также то обстоятельство, что идентифицировать должника после прекращения статуса ИП невозможно, суды удовлетворили исковые требования управляющего

В подобных ситуациях основанием для открытия расчетного счета следует считать решение суда о признании ИП банкротом, а также документ, удостоверяющий личность конкурсного управляющего ИП.

Важно! Если гражданин-должник утратил государственную регистрацию в качестве ИП с момента принятия судом решения о его банкротстве и открытия конкурсного производства, то банк обязан открыть счет на имя должника — физического лица для целей осуществления расчетов с кредиторами (Постановление АС Уральского округа от 01.06.2016 г. №Ф09-4163/16)

Кроме неправоспособности (недееспособности) клиента отказом в открытии счета может быть неисполнение клиентом требований налогового законодательства. При наличии решения о приостановлении операций клиента, банки не вправе открывать этому налогоплательщику новые счета (п.12 ст.76 НК РФ).

БАНК ЗАБЛОКИРОВАЛ СЧЕТ. ЧТО ДЕЛАТЬ?

И наиболее распространенной причиной отказа в открытии счета является несоблюдение клиентом требований Федерального закона от 07.08.2001 г. №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее по тексту – Закон №115-ФЗ).

Например, банкам предоставлено право отказать в выполнении распоряжений клиента в совершении операций по счету не только в случае непредставления документов, необходимых для фиксирования информации, но и в случае возникновения соответствующих подозрений относительно проводимой операции (п.11 ст.7 Закона №115-ФЗ).

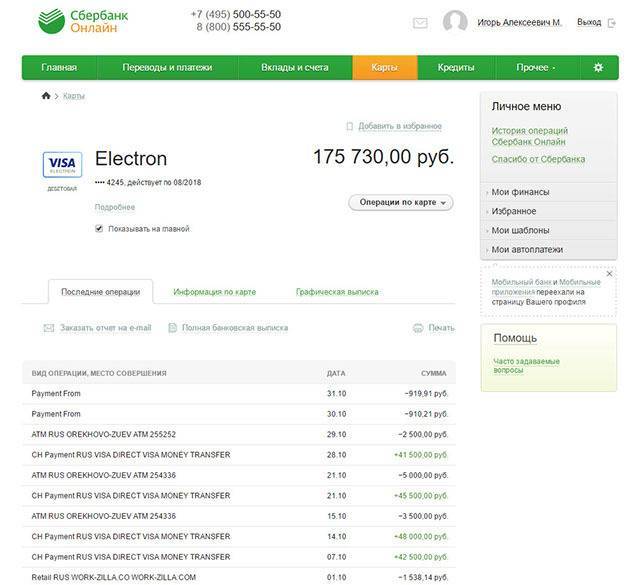

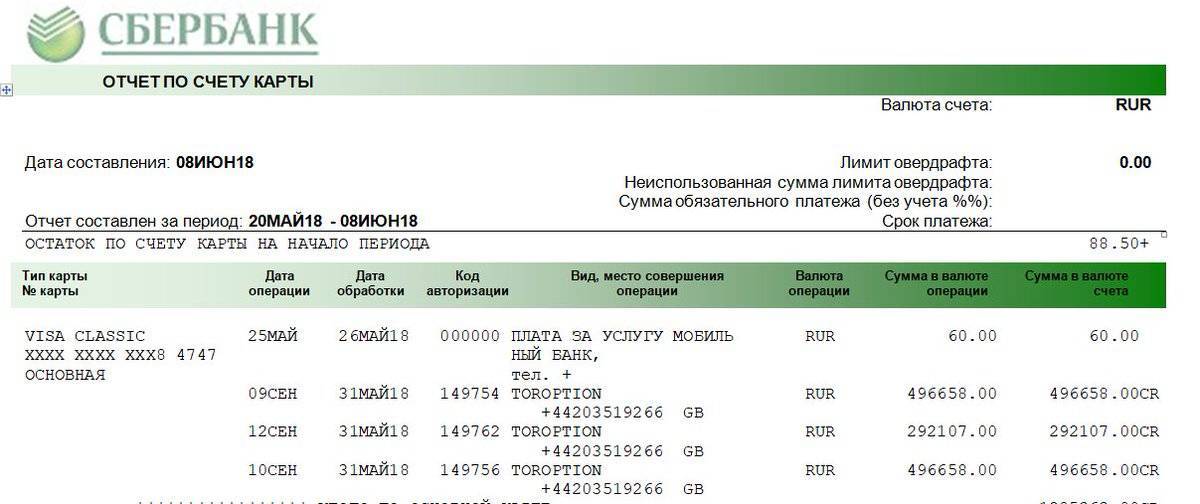

Перечень сделок, подлежащих обязательному контролю со стороны банка, приведен в ст.6 Закона №115-ФЗ. Например, операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма сделки равна или превышает 600 тыс.рублей (либо равна сумме в иностранной валюте, эквивалентной 600 тыс.рублей, или превышает ее).

В рамках реализации Закона №115-ФЗ ЦБ РФ были выпущены Методические рекомендации о подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма от 21.07.2017 г. №18-МР (далее по тексту – Рекомендации).

Важно! Данные Рекомендации содержат свод ориентиров, которые должны использовать банки при управлении риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма. АБОНЕНТСКОЕ ЮРИДИЧЕСКОЕ ОБСЛУЖИВАНИЕ ОРГАНИЗАЦИЙ

АБОНЕНТСКОЕ ЮРИДИЧЕСКОЕ ОБСЛУЖИВАНИЕ ОРГАНИЗАЦИЙ

Что означает и какие черные списки бывают

Прежде чем мы рассмотрим, как выйти из черного списка Сбербанка 115-ФЗ, важно понять это определение. Это связано с тем, что многие пользователи не знают о черных списках и о наличии в них своего имени

На самом деле существует множество вариантов определения необходимой информации.

Что касается определения, черный список — это список людей, которые имеют задолженность по платежам или не выполнили свои обязательства по ссуде. Помимо основных требований к внесению в черный список, есть и другие причины, например, SES примет заявителя как плохого клиента. В данном случае речь идет о таких проблемах, как неверная информация или неопрятный внешний вид.

Следует отметить, что эта информация доступна и другим кредиторам. Данные не должны быть доступны другим лицам, кроме заемщика. Люди, которые уже оказались в кризисной ситуации, не смогут получить кредит в другом кредитном учреждении.

В Сбербанке есть стоп-лист, а точнее несколько видов списков. Давайте посмотрим, какие типы сейчас используются в Сбербанке России:

- Персональные, созданные в рамках банковской организации и недоступные для других кредиторов.

- База данных ФССП по заемщикам, не выполнившим свои обязательства по погашению кредита.

- Черный список кредитных бюро. Содержит подробную информацию о заемщиках, которые ранее оформляли ссуды.

Специальные стоп-листы доступны в таких агентствах, как Центральный банк и Росфинмониторинг. В этот список безвозвратно включается информация о лицах, причастных к преступной деятельности по отмыванию денег через банковские организации и терроризму.

Что означает «черный список Сбербанка»

Многие россияне знают, что такое кредитная история и финансовый рейтинг заемщика. В случае даже одной просрочки показатели падают, что приводит к ухудшению КИ и значительным препятствиям к последующему взятию ссуды. Злостные неплательщики задолженности и оказываются в блэк-листе банка.

Человек, находящийся в черном списке Сбербанка, не сможет взять даже мизерную ссуду не только в Сбере, но и в иных кредитно-банковских учреждениях. Ведь данные списки обязательно просматривают все остальные российские банка. Кстати, для физических лиц такая информация оказывается недоступной, исключением становятся лишь наиболее неблагонадежные клиенты.

Категории блэк-листа

Каждая кредитно-финансовая организация обладает собственным черным списком. Такая документация в Сбербанке состоит из несколько подразделов. Категории (разделы) следующие:

Внутренний (персональный). Сведения, находящиеся в нем, известны лишь банковским служащим и сотрудникам МВД. В данный перечень занесены те клиенты, которые неоднократно нарушали условия кредитных договоров непосредственно перед Сбербанком.

База ФССП

Категория, куда заносят должников, которые подпадают под внимание судебных приставов и иных лиц, ответственных за исполнение наказаний.

Глобальный. К данному реестру имеют доступ все российские кредитные бюро и банковские структуры.

Отдельный

Перечень лиц, которые прошли официальную процедуру банкротства. Данная информация доступна всем и находится в открытом (публичном) доступе.

Клиенты с плохим кредитным рейтингом рискуют пополнить ряды черного списка

Кто может оказаться в данном списке

Критерии, по которым банковский клиент может оказаться в блэк-листе, очень разнообразны. И достаточно сложно понять, по каким именно причинам Сбербанк отправил туда плательщика. Но, если лицо планирует пользоваться услугами этой финансовой организации и дальше, то стоит знать, как выйти из черного списка Сбербанка.

Но стоит знать основные критерии, по которым лицо может пополнить блэк-лист Сбера. Они таковы:

- лица, обладающие некими задолженностями перед банками, государством либо иными физлицами (просрочка ссуд, алименты, налоги, штрафные санкции и пр.);

- люди, имеющие статус недееспособных;

- поручители/созаемщики, которые не смогли уплатить за основного заемщика ссуду за него, или же погасили займ, но с просрочками и штрафами;

- ·посетители банка, ведущие себя агрессивно, вызывающе, вступающие в конфликт с охраной или банковскими служащими, приходящие в банк в состоянии алкогольного опьянения;

- лица, официально признанные банкротами и имеющие свидетельство банкрота;

- граждане, предоставившие заведомо ложные сведения, а также не имеющие возможность официально подтвердить уровень своих доходов.

Последствия для клиентов, занесенных в черный список

Согласно ФЗ за №115 все сведения из блэк-листа Сбербанка отсылаются в Центробанк и Росфинмониторинг. Данные организации также составляют свой рейтинг по неблагонадежным клиентам. Скорректировать такие данные практически невозможно, особенно, если они касаются лиц, которые были признаны в отмывании денег и финансирующих терроризм.

Главное и самое неприятное для обычного обывателя последствие занесения в черный список – это абсолютная невозможность кредитоваться в какой-либо банковской структуре. Поэтому вопрос, как посмотреть черный список Сбербанка России и выйти из него, становится актуальным и крайне важным.

У клиента есть возможность запросить сведения своей кредитной истории

Как выйти из черного списка банков: необходимые документы

Если с банком так и не удалось решить проблему по исключению компании из черного списка, придется обратиться в Центробанк с соответствующим заявлением (требования к заявлению). Вы можете отправить заявление почтой или через интернет-приемную Банка России. Опишите сложившуюся ситуацию в свободной форме, укажите, когда и к кому вы обращались (ФИО сотрудника банка, его должность).

На руках нужно иметь:

- письменный отказ банка в реабилитации;

- копию документа, удостоверяющего личность, СНИЛС и ИНН;

- копию документов, предоставленных в банк для проведения операции или открытия счета;

- реквизиты банка;

- копии документов, предоставленных в банк с заявлением об исключении из черного списка;

- другие документы, которые вы посчитаете нужными.

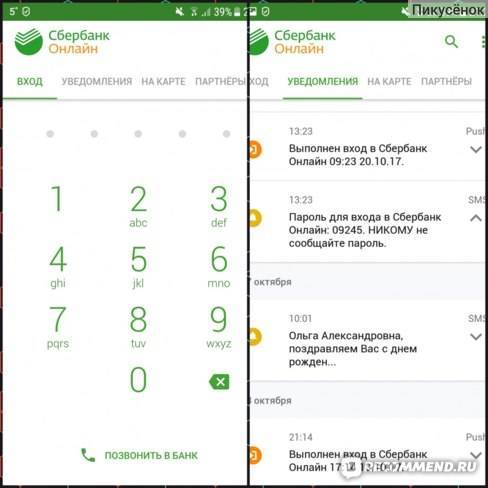

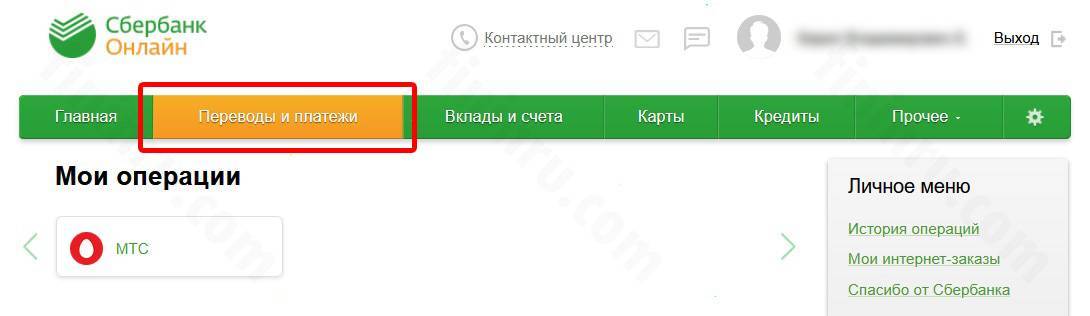

Активация функции “Проверка входящих звонков – Защита от мошенников” в СберБанк Онлайн

Запускаем приложение Сбербанк, в левом верхнем углу нажмите на иконку с человеком.

Далее вы переходите в раздел основных настроек, для этого просто нажмите на значок с шестеренкой “Настройки”.

Далее переходим в раздел “Безопасность”.

Спускаемся вниз и находим пункт “Проверять входящие звонки”. Переходим в него.

Соглашаемся с условиями услуги и активируем ее

Обратите внимание, что вы предоставите доступ к вашим контактам и будите использовать приложение для автоматического определения номеров и защиты от спама по умолчанию. После этого приложение будет сверять номер звонящего с собственной базой мошеннических номеров

Если будет обнаружено совпадение, пользователь смартфона будет предупрежден об опасности.

Выбираем в качестве приложения для автоматического определения номеров и защиты от спама по умолчанию “СберБанк”.

Теперь если будет обнаружено совпадение, пользователь смартфона будет предупрежден об опасности.

Что такое «черный список» банка, и как туда попадают

Под «черным списком» банка понимается, прежде всего, собственная база данных финансово-кредитного учреждения по прошлым и текущим клиентам. Эта информация носит конфиденциальный характер и не может быть в части персональных данных передана другим лицам. Как правило, каждый банк хранит в тайне основания и критерии формирования такого списка, поэтому все факторы попадания туда доподлинно не известны. Кроме того, возможно существование сразу нескольких «черных списков» – в зависимости от статуса клиентов, направления услуг и характера взаимодействия.

Далеко не всегда, чтобы попасть в список, нужно что-то нарушить. Напротив, иногда банки формируют базы данных по тем клиентам, которые излишне щепетильно относятся к выполнению своих обязательств. Слишком быстрое досрочное погашение кредитов, проявление чрезмерной внимательности к договорам, споры с банком по поводу допущенных кредитным учреждением нарушений или ошибок – все это и некоторые другие вполне допустимые действия клиентов тоже способны послужить причинами внесения в определенный «черный список». Почему? Все просто: банки не очень любят сотрудничать с клиентами, которые не приносят прибыль или не дают возможности заработать много, которые любят «качать права», даже если правда на их стороне.

Вместе с тем, основные критерии попадания в «черные списки» – отрицательные характеристики:

- просрочки по кредитам и другие нарушения условий кредитного договора;

- наличие долгов по другим обязательствам – налоговым, алиментным, штрафным, по коммунальным и прочим платежам;

- наличие судимости, особенно по линии экономических преступлений;

- предоставление ложных сведений, а равно документов, содержащих такие сведения;

- предыдущие банкротства клиента или нахождение в состоянии банкротства;

- фигурирование клиента в каких-то финансовых махинациях, в том числе только на уровне подозрений;

- наличие неисполненных судебных решений;

- нахождение клиента в статусе принятых в его отношении (в отношении его имущества) судом, приставами или иными уполномоченными органами мер обеспечения и (или) ограничения;

- недееспособные (лишенные дееспособности, ограниченные в ней), а также психически больные лица;

- агрессивно ведущие себя клиенты, часто безосновательно спорящие, ведущие себя неадекватно, приходящие в банк в нетрезвом виде.

Этот перечень можно продолжать, поскольку критерии включения в «черный список» разнообразны и индивидуальны.

Некоторые банки излишне предвзято относятся к оценке клиентов. В стоп-лист могут включить за малейшую «провинность», как и просто по причине того, что клиент «не нравится», «вызывает подозрения» и т.п. Попадают в «черные списки» и заемщики, которые ошиблись с контактными данными (телефоном), изменили их и не сообщили об этом банку, а его сотрудники не смогли найти клиента, расценив предоставленные сведения ложными.

Еще одно обстоятельство включения в «черный список» – клиент не прошел проверку:

- визуальную (не понравился внешний вид);

- на предмет предоставления о себе правдивых сведений, в том числе будучи поставленным в ситуацию выбора – сообщить о себе правду или предоставить ложную информацию, пропустить сознательно допущенную сотрудником банка ошибку или указать на нее во избежание предоставления ложных (ошибочных) сведений;

- нестандартными, но все чаще используемыми банками методами – стресс-интервью, физиогномика и другие, которые ориентированы в большей степени на выявление лжи в словах клиента и особенностей его поведения, чтобы устранить или минимизировать риски взаимодействия с ним.

Вам также будет полезно узнать:

- Как банки проверяют кредитную историю

- Как можно узнать свою кредитную историю

- Как можно исправить или оспорить плохую кредитную историю

Информация о причинах отказа

Теперь мы выяснили, что такое «черный список» банка и как туда попадают. Но при этом должны быть четко соблюдены правовые основы данного действия.

В соответствии с законом, банк должен пояснить причину отказа, но нигде не указано, каким образом он может это сделать. Как правило, кредитная организация при формировании отрицательного ответа на запрос использует действующие коды Росфинмониторинга. Перечень их таков:

- Организация зарегистрирована по массовому адресу (исключения составляют торговые комплексы и бизнес-центры).

- Минимальный или ненамного больше такового размер уставного капитала.

- Адрес юридического лица схож с регистрацией по месту жительства представителя органа исполнительной власти.

- Отсутствие исполнительного органа по юридическому адресу.

- Учредитель, бухгалтер, работник – одно лицо.

- Одновременное совмещение одинаковых должностей в нескольких представительствах.

Каждая из перечисленных причин может быть законным поводом для отказа от сотрудничества. Получать эти данные банк может открытым или закрытым способом. Открытый – данные имеются в общей базе налоговой, миграционной, страховой и других службах. Закрытые источники банком не раскрываются. Если попали в «черный список» банков, нужно попытаться понять, как исправить положение в ближайшее время.

Как самостоятельно проанализировать кредитоспособность

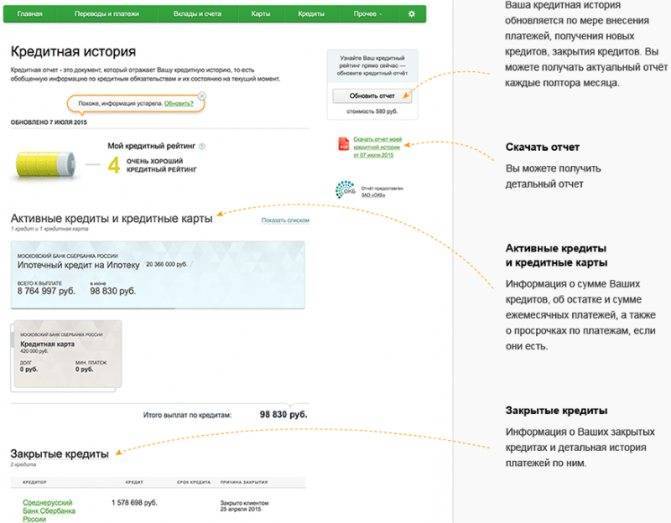

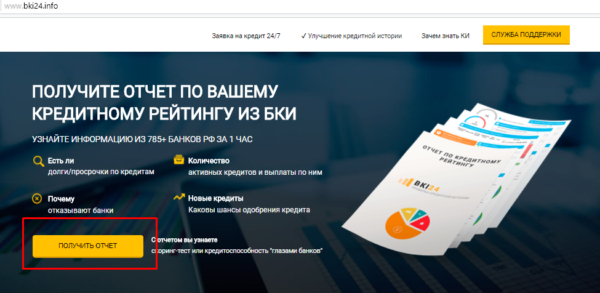

Как узнать, какие кредиты на меня оформлены? Чтобы выяснить это и вероятность пребывания в чёрном списке у банков или просто проанализировать кредитоспособность и шансы на одобрение заявки, нужно обратиться в бюро.

Существует несколько способов запроса:

- В офисе. Чтобы узнать КИ, приходите в отделение, пишите заявление и ожидайте ответ. Один раз ежегодно услуга предоставляется бесплатно, а любое количество раз – за деньги. Стоимость колеблется в пределах 400-500 рублей.

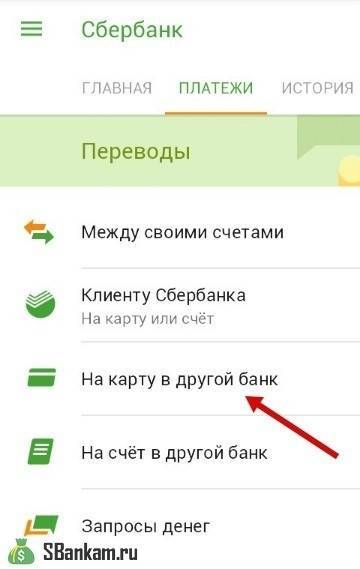

- Через интернет. Чтобы узнать кредитную историю, надо зайти на веб-сайт. Интернет-ресурсы есть у многих БКИ, а онлайн-сервисы для пользователей лишь у трёх крупных. В это число входят «Русский Стандарт», «Эквифакс», «ОКБ». Регистрируйтесь, идентифицируйтесь для подтверждения личности, авторизуйтесь, вносите средства на счёт и оставляйте заявку.

- У партнёров, например, в салонах связи компании «Евросеть» или в отделениях банков-агентов: «Сбербанка», «Почта Банка», «Бинбанка». Услуга будет платной, стоимость фиксирована и установлена конкретным партнёром.

- По почте. Можно отправить письменный запрос с нотариально заверенной подписью или послать телеграмму с данными для обратной связи.

- Через сервисы. Узнать, есть ли вы в чёрных списках у банков, и оформлены ли на вас кредиты, можно через специализированные сервисы, такие как ➥ «БКИ24.инфо», сотрудничающий с «НБКИ». На сайте оставьте заявку, заполнив небольшую форму, внесите оплату, дождитесь ответного сообщения на e-mail. Из отчёта вы узнаете свои кредиты, результаты проверки паспорта по чёрным спискам и много другой полезной информации.

Полезно знать! До 70-80% информации о заёмщиках направляется в четыре самых крупных бюро, среди которых «ОКБ», «Эквифакс», «Русский Стандарт» и «НБКИ».

Как выходят из «черных списков»

Как выйти из черного списка в банке? Выйти из «черного списка» очень трудно, а самое главное – о нахождении в нем или исключении из него можно никогда не узнать. Это связано с тем, что информация носит внутренний характер использования. И можно лишь надеется на то, что банк, во-первых, сообщит о том, что вы находитесь в «черном списке», во-вторых, назовет причины включения в него. Но даже если клиент исправит ситуацию, устранит факторы попадания в такой список, не факт, что он будет исключен из базы данных. Больше вероятность того, что просто информация будет скорректирована.

Вместе с тем, присутствие в «черном списке» еще ничего не значит. Конкуренция на рынке банковских услуг велика, и банки клиентами не разбрасываются. Как правило, нахождение в «черном списке» сказывается только на возможности получения кредита, и то в большей степени на его условиях. Что же касается открытия депозитного, расчетного счетов, вкладов, использования платежных сервисов, осуществления через банк расчетов, оформления зарплатных, социальных, пенсионных и прочих дебетовых карт – на все это и многое другое присутствие в «черном списке» мало влияет. Разве что в вашем отношении есть серьезные подозрения в совершении незаконных финансовых операций или других преступлений, что встречается крайне редко.

Если есть основания полагать, что вы находитесь в «черном списке»:

- постарайтесь выяснить причины отказа банка в предоставлении услуг;

- устраните такие причины;

- проанализируйте ситуацию, свое поведение, сведения, предоставленные в банк, свою кредитную историю, долги и обязательства, выявите факторы, которые могли повлиять на включение вас в стоп-лист банка, и устраните их;

- попробуйте воспользоваться другими услугами банка, скажем, при отказе в выдаче кредита – откройте вклад или оформите дебетовую карту, что позволит создать о вас положительное впечатление.

Необходимо помнить, что если какой-то банк включил вас в стоп-лист по очень серьезным причинам, например, обман банка, незаконные финансовые операции, большие долги, просрочки и т.п., то, скорее всего, информация будет доступна широкому кругу банков. И в таком случае придется быстро и эффективно устранять факторы внесения в стоп-лист.

Как выйти из черного списка Сбербанка

Проверить, есть ли человек в черном списке, законными способами невозможно. А незаконным методом можно узнать данные, если в банке работает знакомы, который имеет доступ к стоп-листу. А если сотрудник банка будет разглашать данные кредитной организации, то он будет уволен.

Поэтому и выйти из такого списка будет сложно, потому что все во многом зависит от причины таких санкций. Например, если заемщик в прошлом имел несколько просрочек по текущим кредитам, и банк занес его в черный список, то поправить ситуацию можно только исправив кредитную историю. Незначительные просрочки едва ли приводят заемщика в черный список, а вот плохая кредитная история в этом банке и других учреждениях полностью перекрывает доступ к кредиту.

Банк хранит данные на протяжении некоторого времени, потом аннулирует. Например, в БКИ кредитная история хранится 15 лет, после уничтожается. А сколько хранит данные Сбербанк – это неразглашаемая информация. Можно предположить, что срок хранения данных не менее 10 лет.

Можно ли получить доступ к данным

Каждый гражданин, взявший ссуду, несет ответственность в соответствии с законодательством РФ. Но в доступе к сведениям о факте и характере совершенных нарушений не может быть отказано ни одному должнику (в том числе и Сбербанка).

Автоматизация работы многих государственных органов позволяет быстро уточнить информацию в онлайн-режиме, так как она выкладывается на сайте. Сбербанк вправе использовать данные из других официальных источников для размещения на своем портале. К примеру, исполнение предписаний ФССП сопровождается в Сбербанке информацией по производству.

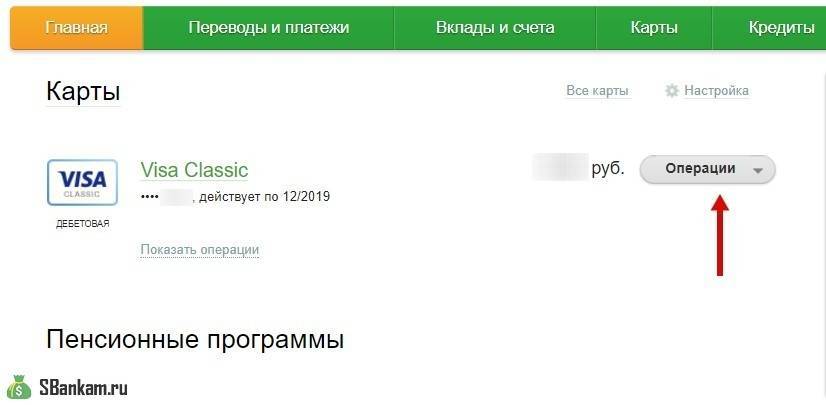

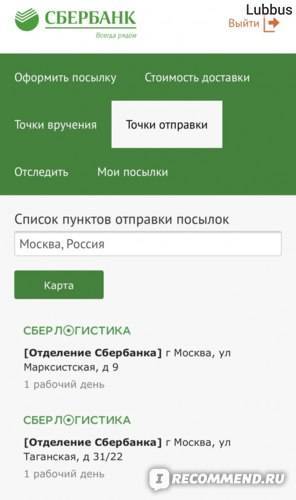

Сведения о нахождении в черном списке можно узнать:

- на портале Госавтоинспекции;

- на портале ЖКХ-компаний;

- на сайте ФССП;

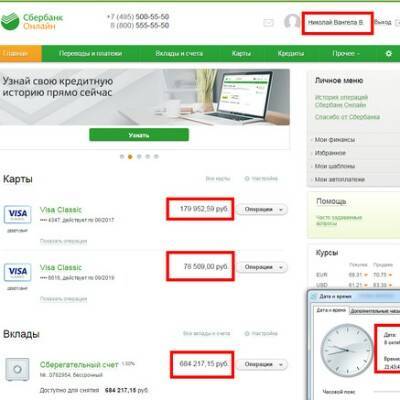

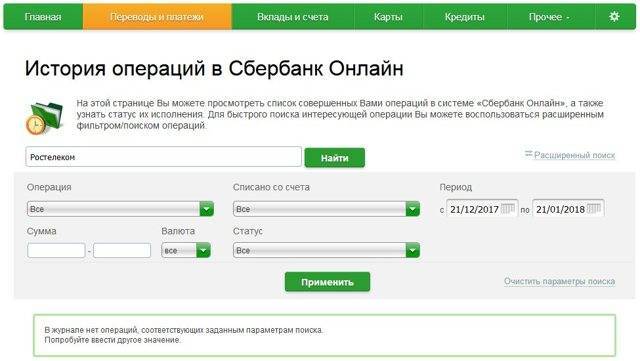

- на сайте Сбербанк Онлайн;

- в бюро кредитных историй (куда также обращается и Сбербанк).

Первые два пункта актуальны при наличии автомобиля или недвижимого имущества в собственности либо проживании по прописке. Третий вариант используется при появлении информации или подозрений о судебном процессе в прошлом (упрощенном и развернутом), по которому заинтересованный гражданин являлся ответчиком. Судебные резолюции выполняются через ФССП.

Что же касается двух последних пунктов, то обращение к этим источникам оправдано в случае отрицательной кредитной истории (как периодические просрочки по платежам, так и закрытие задолженности самим кредитором после признания ее безнадежной). Для более полной информации о состоянии дел должник вправе подать запрос отчета.

Доступным для должников и некоторых организаций является кредитная история, которая формируется исходя из опыта гражданина по взятию кредитов. Доступ к базе данных имеют все кредитно-финансовые организации наряду со Сбербанком. Сведения используются ими для получения информации по должнику и дальнейшего прогнозирования его благонадежности по кредитованию.

Как проверить свою финансовую репутацию

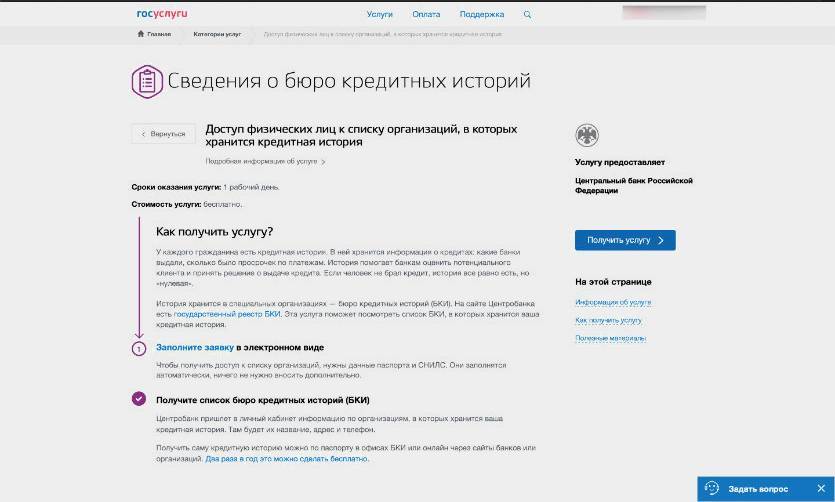

Для получения данной информации, прежде следует выяснить, в каком именно бюро КИ хранятся сведения на конкретного лица. Для этого следует направить запрос в ЦККИ (центральный каталог кредитных историй). Затем либо самостоятельно нанести визит в данную БКИ, либо оформить запрос в письменном виде и отправить его заказным письмом. Заявление необходимо нотариально оформить.

К сожалению, напрямую узнать, числится ли имя клиента в стоп-листе не получится. Например, даже если потенциальный клиент обращается в банк за получением кредита, и он есть в черном списке, то сотрудник кредитного отдела сообщит, что в выдаче займа отказано. Причин отказа банк объяснять не обязан и этого не делает.

Сервис «Белый бизнес» Модульбанка

Чтобы не тратить время на разбирательства с черным списком, надежнее посмотреть критерии, по которым банк оценивает компанию и постараться их придерживаться. В критериях можно разобраться самим, для этого мы написали серию статей на Деле.

А можно самим ничего не делать и подключить Белый бизнес Модульбанка.

«Белый бизнес» — это сервис, который помогает избежать отказа банка. Для этого он анализирует налоговую нагрузку, переводы физлицам, деловую репутацию партнеров — всего семнадцать критериев.

По итогам анализа компания получает рекомендации: сколько доплатить налогов, какие партнеры могут вызвать подозрение у банка, что не так с переводами или остаток на счете:

Белый бизнес подсказывает, как избежать отказ банка

«Белый бизнес» могут подключить любые компании и ИП, для этого необязательно быть клиентом Модульбанка. Пример отчета и рекомендации — на странице о сервисе.

Как обойти «черные списки» банков: советы

Нужно знать, что данные о просрочке попадают в неблагонадежный реестр в случае превышения просрочки более 10 дней. До истечения этого срока неуплата считается технической. В такой ситуации нужно постараться срочно ее ликвидировать. Кредитная история не пострадает.

В случае возникновения трудной жизненной ситуации не нужно прятаться от финансового учреждения. Наоборот, следует туда обратиться и постараться решить вопрос совместно.

Выходом может стать кредит в ином банке. Хорошо, если условия договора там будут лучше.

Нужно помнить, что помимо общепринятых критериев оценки заемщика учреждение использует еще и индивидуальные, поэтому есть шанс получения нового кредита с другим сроком уплаты в погашение старого.

Ответственное поведение в решении финансовых вопросов, продуманное управление собственными и заемными средствами – это залог взаимовыгодного сотрудничества с банком. Нужно стараться не попадать в такой реестр, поскольку для выхода из него потребуется определенное время.

Можно ли посмотреть списки?

Некоторые заемщики обращаются в финансовые учреждения и получают отказы. Не исключено, что заявитель внесен в список с отметкой «не кредитовать».

Но казахстанец может присутствовать в таком перечне только в тех финансовых организациях, с которыми имел отношения. В остальных случаях причиной отказа является испорченная кредитная история. Причины могут быть разными:

- незакрытые долговые обязательства;

- непомерная финансовая нагрузка;

- многочисленные просрочки;

- судебные разбирательства с банками и т.д.

Также не исключено, что банки принимают во внимания предыдущие пролонгации, реструктуризации и другие программы, используемые клиентом в процессе погашения кредитов.

Теперь рассмотрим, как узнать, есть ли я в черном списке банков Казахстана или других финансовых учреждений.

Какие грядут перемены…

Основное достижение будущих изменений – возможность клиентам самостоятельно восстанавливать свою «запятнанную честь».

Перечислим основные моменты нового закона и механизма реабилитации клиентов:

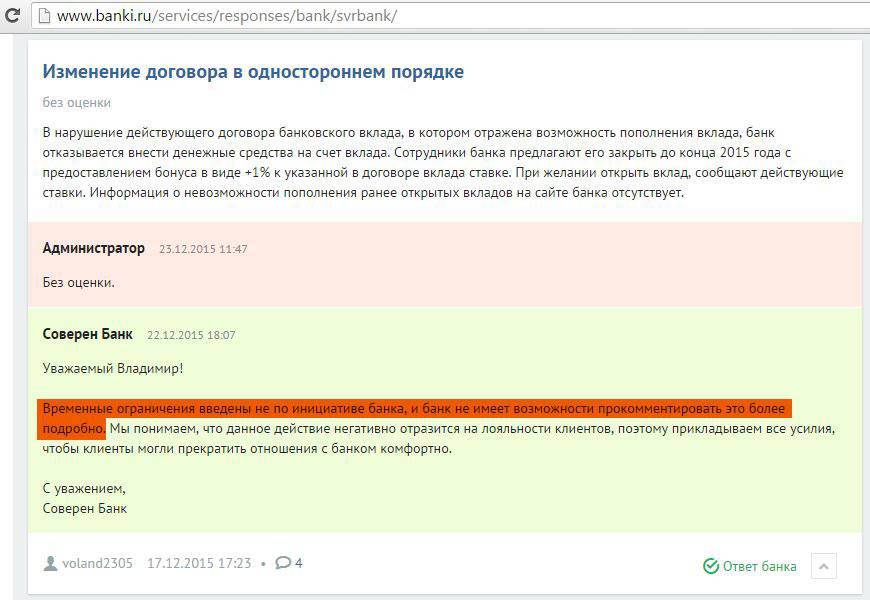

- кредитные организации будут обязаны не просто уведомлять клиентов об отказе в открытии счета или проведении операции, но и о причинах этого;

- по факту отказа с указанием причин клиент получит право предоставить в банк документы, которые помогут ее устранить;

- банк будет обязан рассмотреть эти документы и в срок не позднее 10 рабочих дней сообщить клиенту об устранении оснований для отказа либо о невозможности такого устранения;

- если причины отказа, по мнению банка, устранить невозможно, клиент может обратиться с заявлением и всеми имеющимися документами в специальную межведомственную комиссию, созданную при ЦБ РФ;

- такая комиссия, изучив позицию обеих сторон «конфликта», занимает позицию одной из них и в течение 3 рабочих дней сообщает о своем решении и банку, и клиенту;

- если ЦБ поддерживает клиента, то банк обязан исполнить решение регулятора и направить соответствующее сообщение об исключении клиента из «черного списка».

Надежда, что этот механизм будет работать исправно и поможет продолжить обслуживание честным и добросовестным клиентам кредитных организаций, все-таки остается. А банки, в свою очередь, это заставит более внимательно и все-таки комплексно анализировать деятельность своих клиентов и обоснованно принимать решения об отказах.

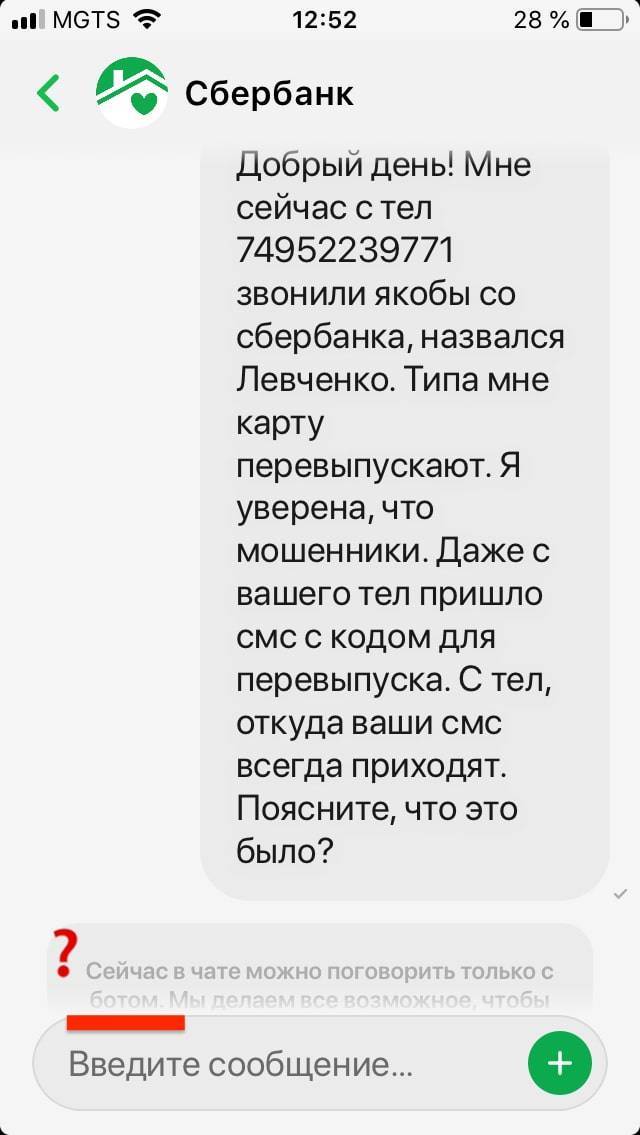

Блокируем, но не звоним

В пресс-службе Сбербанка «360» заявили, что никогда не звонят клиентам с подобными вопросами. При возникновении подозрительной активности по карте ее автоматически блокируют, после чего клиент самостоятельно звонит в банк по номеру, указанному на обороте карты или сайте.

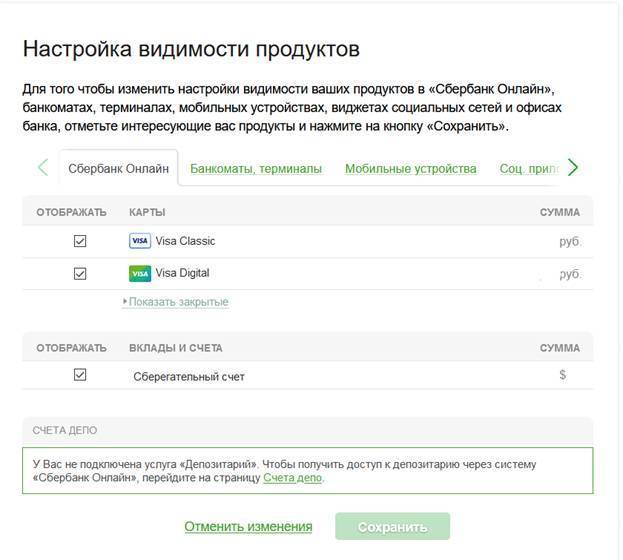

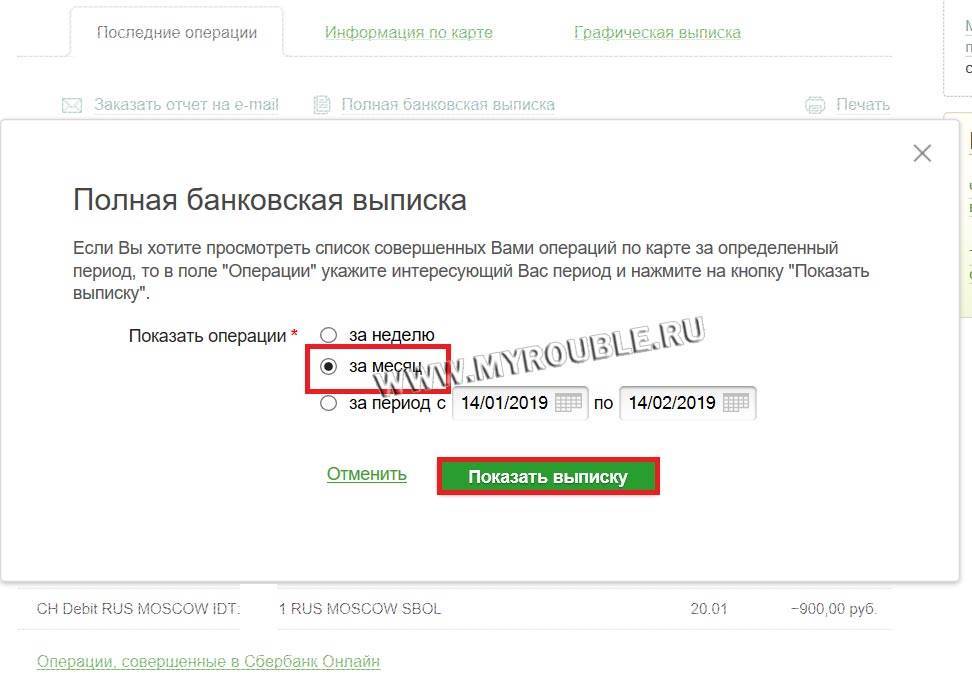

Как узнать причину и быстро разблокировать Сбер Онлайн?

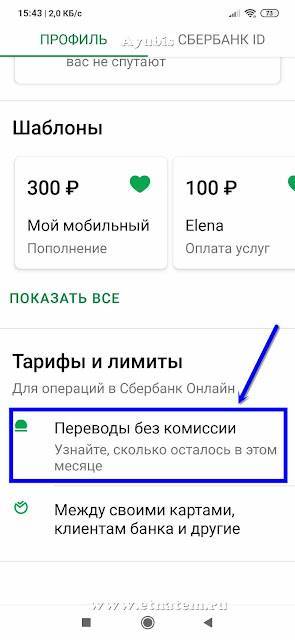

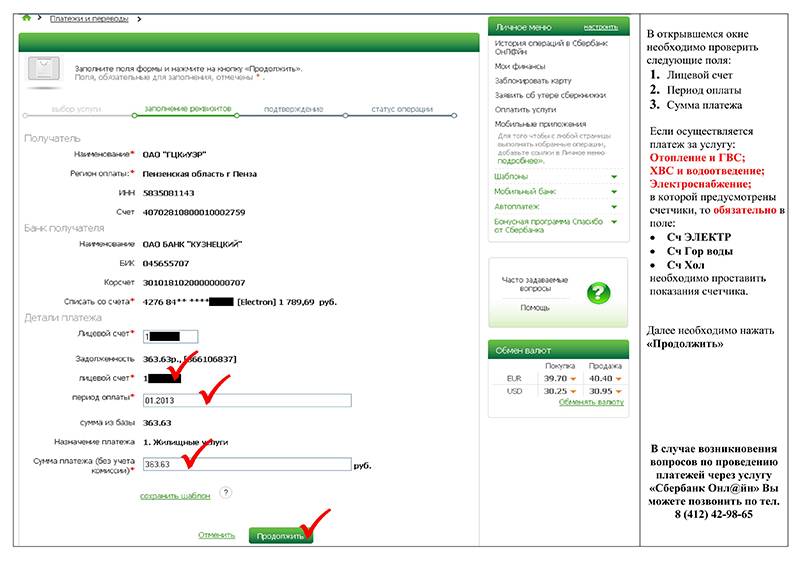

Восстановить доступ в интернет-банк можно только при содействии менеджеров службы поддержки – без помощи специалистов разблокировка невозможна. Не удастся отправить СМС на номер «900» или воспользоваться устройством самообслуживания – эти методы не сработают, поэтому следуйте инструкции:

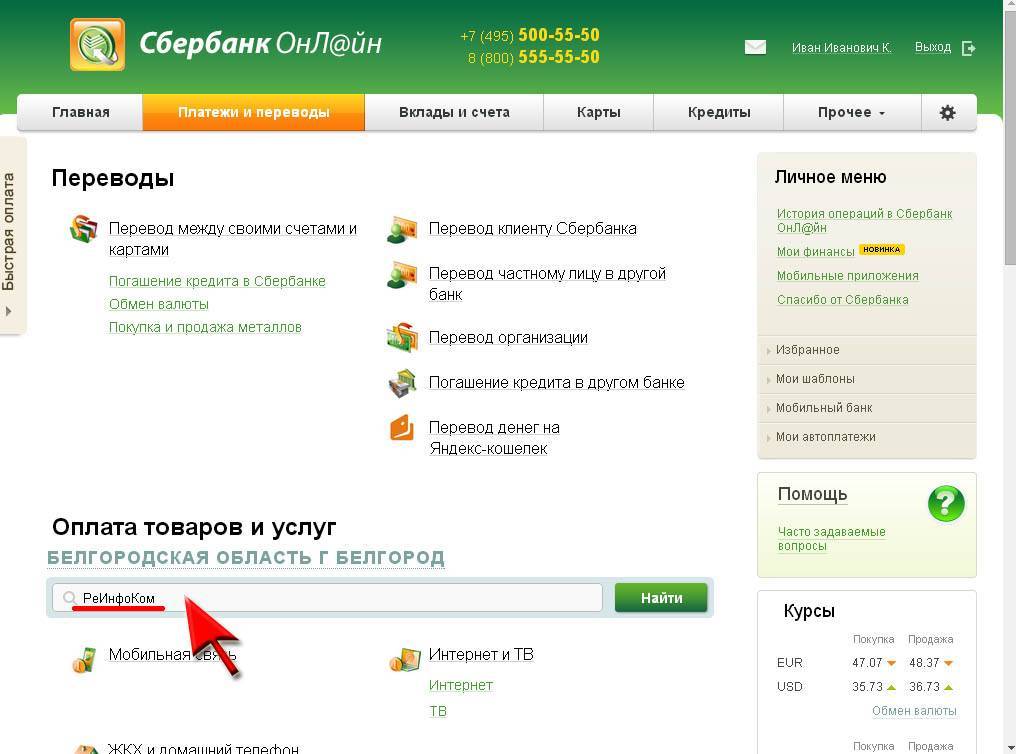

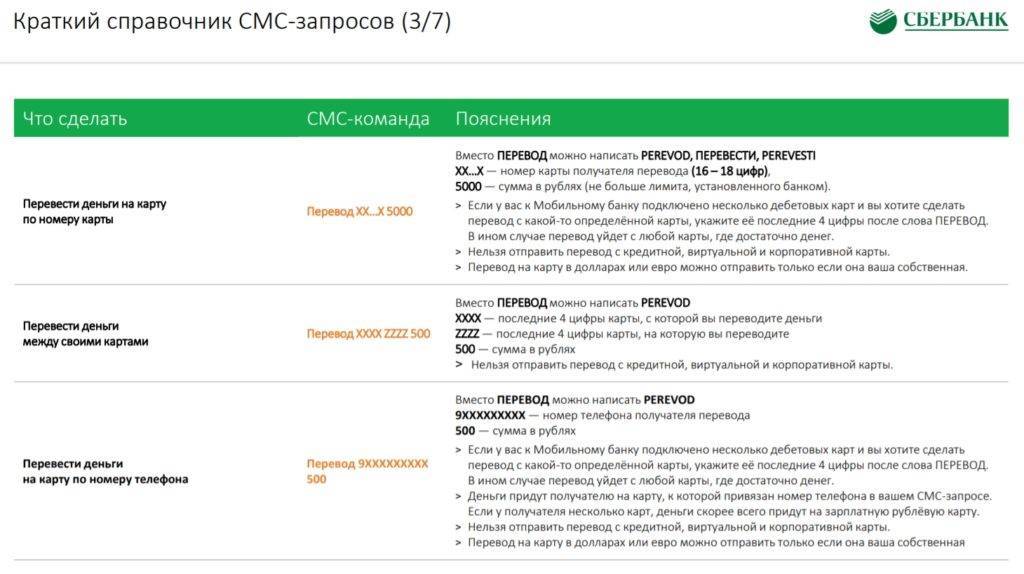

- Позвоните в круглосуточный контакт-центр по телефону «900» в России и +7(495)555-55-50 из других стран.

- Дождитесь соединения с менеджером и объясните суть проблемы.

- Пройдите обязательную идентификацию личности – по кодовому слову, паспортным данным и иной информации, которую запросит специалист службы поддержки.

- Узнайте причину – основание, по которому ЛК перестал работать. Ожидайте инструкций – зачастую звонка оказывается достаточно, чтобы доступ восстановили.

Если же данные уже были скомпрометированы злоумышленниками, придется перевыпустить банковские карты и сменить логин с паролем от личного кабинета. Процедура переоформления может занять до 14 рабочих дней (с учетом времени, необходимого для доставки карт в отделение).