Важные термины

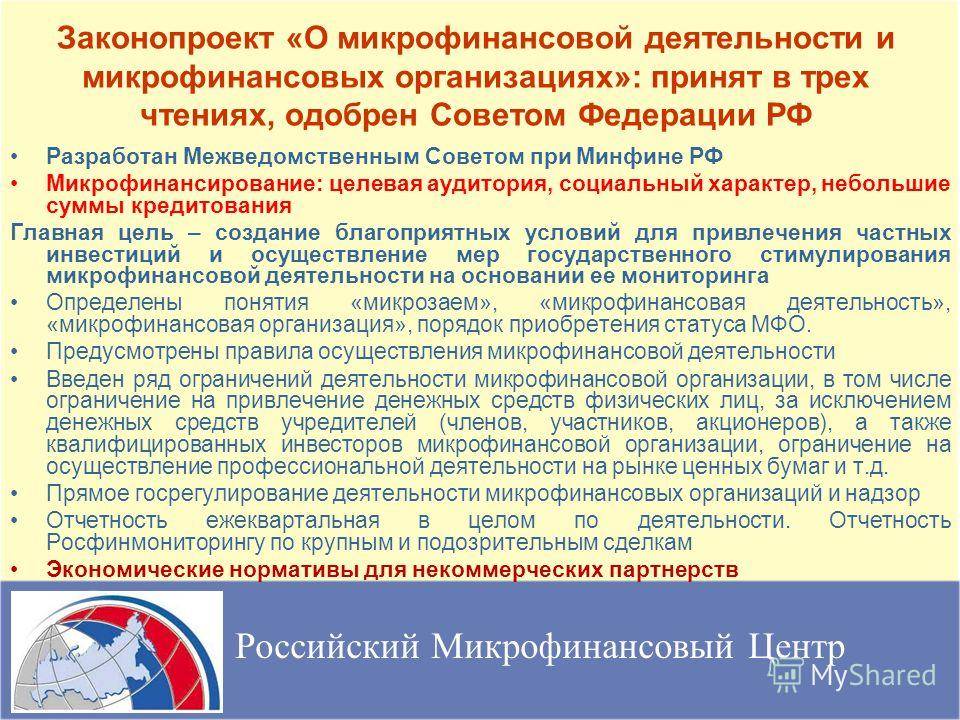

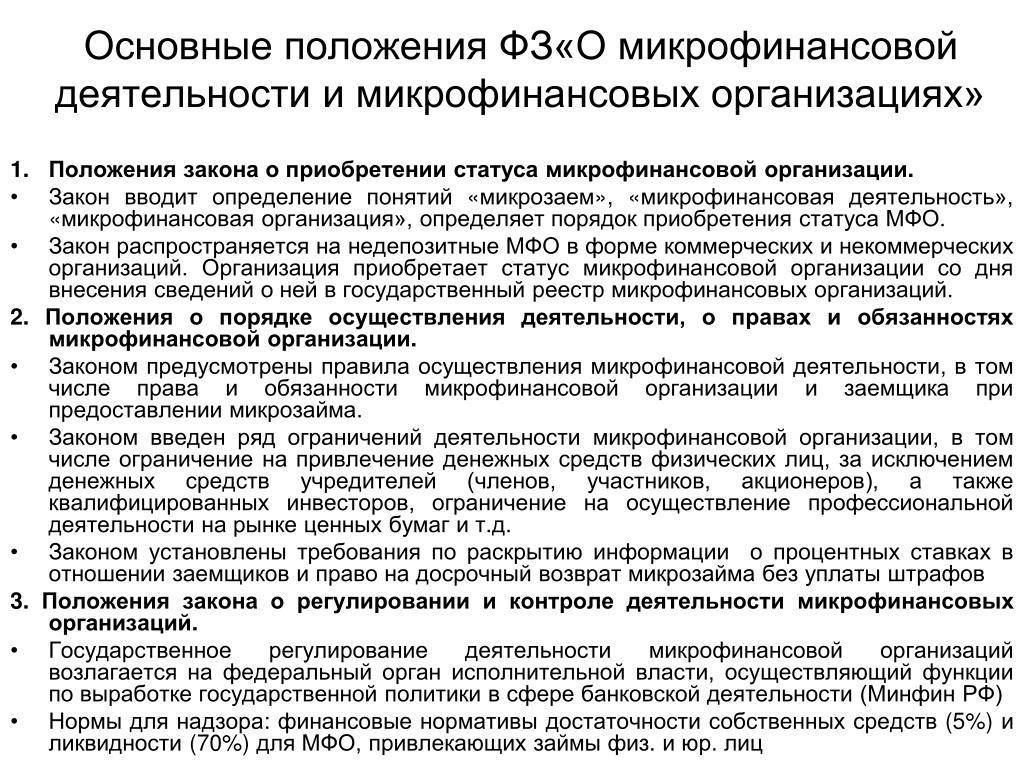

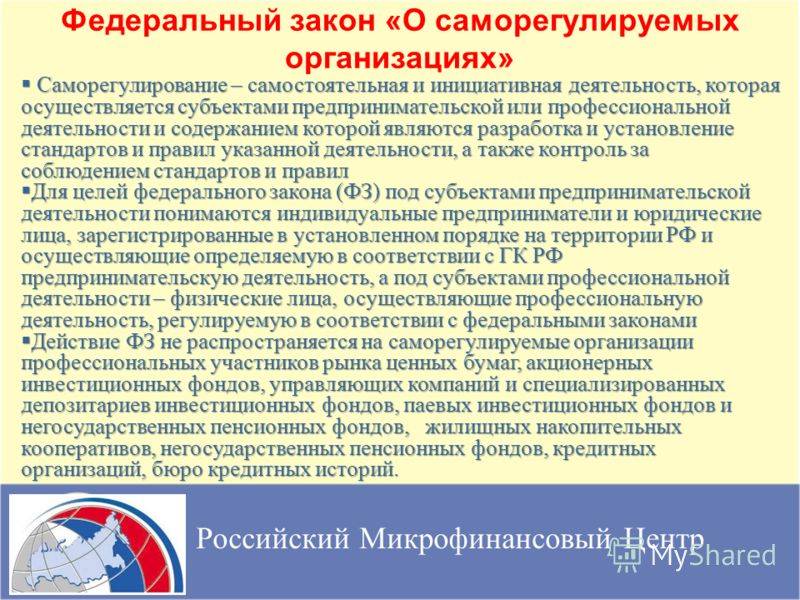

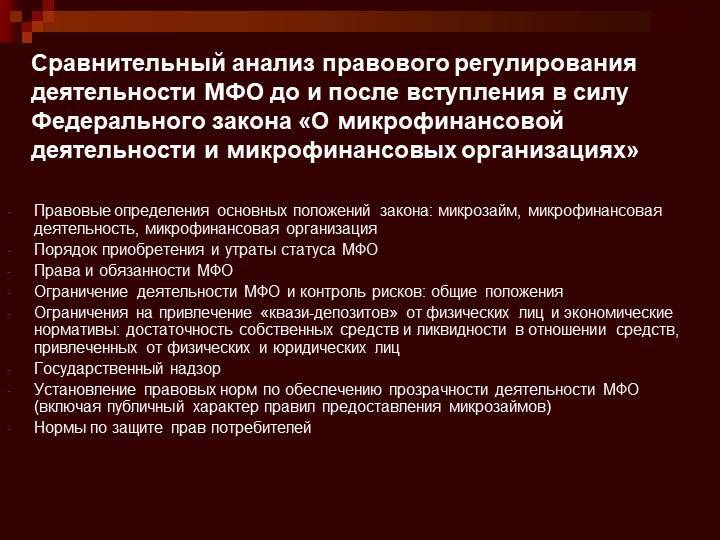

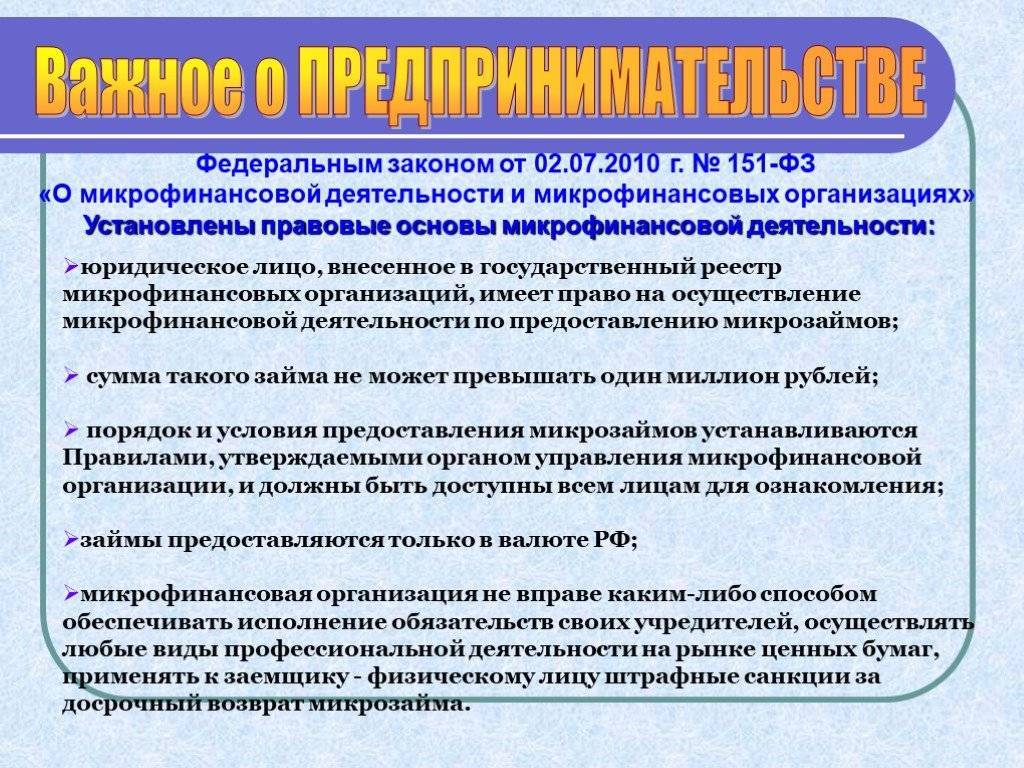

Федеральным Законом устанавливаются основные понятия:

- Микрофинансовая деятельность – организация работы юридических лиц, которые получили статус микрофинансовой организации, а также эта деятельность иных юридических лиц, имеющих право на осуществление микрофинансовой деятельности в соответствии с Федеральным Законом № 151.

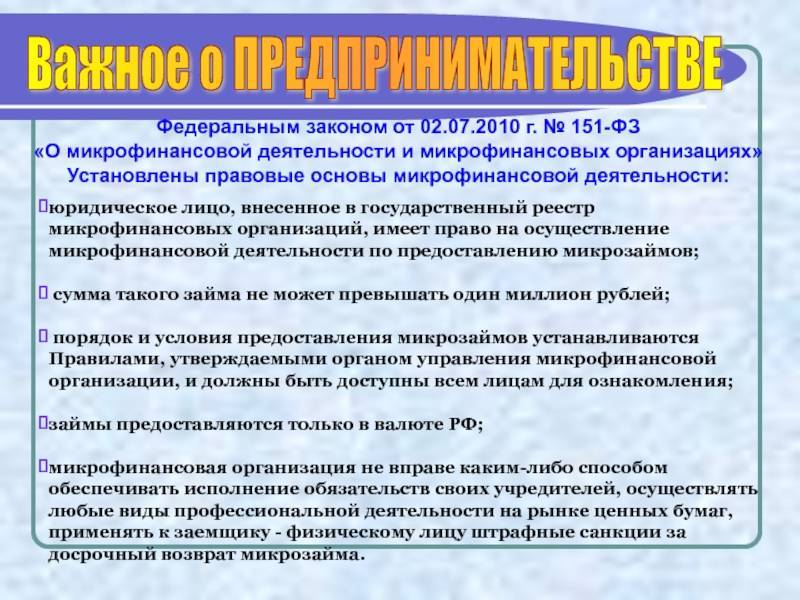

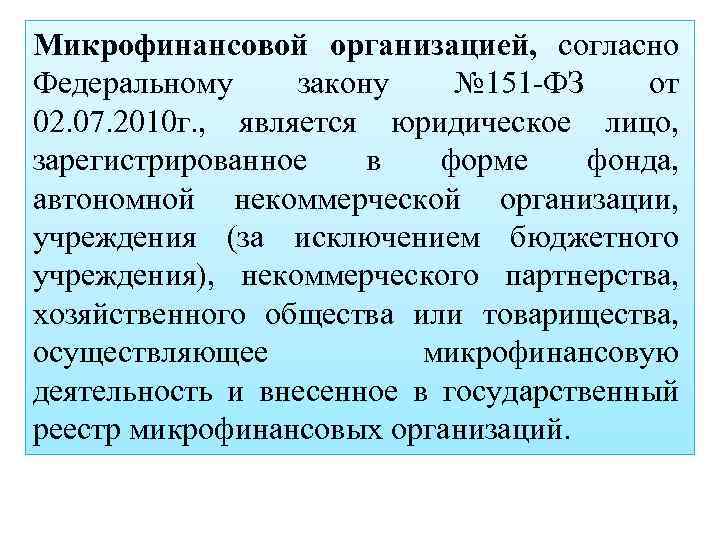

- Под микрофинансовой организации понимается юридическое лицо, оформившее лицензию на осуществление микрофинансовой деятельности. Обязательным условием является включение такого лица в Государственный реестр МФО в порядке, который предусмотрен Федеральным Законом. МФО обязаны осуществлять свою деятельность с соблюдением всех ограничений и требований установленных нормативными актами.

- Под микрокредитной компании понимается вид микрофинансовой организации, которая осуществляет свою деятельность по выдаче микрозаймов на основе привлечения денежных средств физических лиц, которые становятся учредителями и акционерами компании, а также это могут быть юридические лица.

- Под микрозаймам понимается ссуда, предоставляемая заемщику после подписания договора. Сумма не должна превышать максимальный размер обязательств по основному долгу, установленный Федеральным Законом.

Также закон выносит определение понятию договора займа, а также содержит необходимые требования к его содержанию.

Последние изменения, внесенные в закон

Последние изменения в ФЗ о микрофинансовых организациях были внесены 1 мая 2017 года, при принятии ФЗ номер 92.

Согласно принятым изменениям была дополнена седьмая статья. В первой части этой статьи был изменен первый пункт.

Согласно изменениям, Центральный Банк России может исключить из реестра сведения о микрофин. организации только в случаях когда:

- Происходит ликвидация такого вида учреждения, как юридическое лицо;

- Учреждение получило официальный статус банка или статус кредитной организации;

- Организация самостоятельно предоставила форму заявления об исключении из реестра. Форма должна соответствовать положению настоящей статьи.

При новой редакции закона статья семь была дополнена пунктом 1.10. Согласно этому дополнению в период, когда микрофинансовое учреждение подало документы в Центральный Банк России для получения определенного статуса (статус банка или кредитной организации), но до принятия Банком решения, компания не имеет права принимать какие-либо средства от физических лиц или ИП. Денежные средства могут быть приняты только от учредителей или акционеров учреждения.

Был также добавлен пункт номер 1.11. В этом пункте написано, что Банк России может позволить организации, получившей статус банка с базовой лицензией, осуществлять операции со средствами физических лиц только по истечению двух лет с момента внесения изменений в государственный реестр.

Согласно принятым изменениям, в седьмую статью был добавлен пункт 1.12. В этом пункте написано, что в случае, если договор об определенных финансовых операциях был заключен до того, как учреждение получило другой статус, операции могут совершаться независимо от их вида и категории. Это означает, что если между микрофинансовой организацией и физическим лицом был принят договор, а затем организация сменила статус, операции, согласно договору могут продолжаться, несмотря на запрет, оформленный в пункте 1.11.

Последним изменением, принятым 1 мая 2017 года, было добавление пункта 1.13 в статью семь. Согласно этому пункту, микрофин. организация имеет право продолжать сделки и операции по договорам, принятым до изменения статуса, до истечения срока, установленного в договорах изначально. Изменения по такого вида договорам не могут быть внесены в изначально установленную цену и срок действия документа.

В статье 12 закона о микрофинансовой деятельности написано, что такого вида организации имеют определенные ограничения в деятельности. Среди этих ограничений есть:

- Поручительство по сделкам собственных учредителей, либо любой другой способ выполнения обязательств учредителей;

- Запрещается использование в каких-либо бумагах сокращенного или полного названия организации, схожее или полностью совпадающее с названием другой финансовой компании;

- Совершение сделок об отчуждении собственного имущества без разрешения вышестоящих органов;

- Запрещается начисление физ лицам — заемщикам, процентов по договорам займа, если срок возврата займа, оформленный в документах, не превышает года;

- Выдача любых видов займа в иностранной валюте;

- Выдача займа ИП или юр. лицу, если сумма всех долгов этого лица перед организацией превышает три миллиона рублей;

- Изменение условий договоров с юр. лицами или ИП о процентной ставке, комиссионных или сроках действия договоров в одностороннем порядке;

- Осуществление любой категории деятельности на рынке с ценными бумагами;

- Применение к физическому лицу или ИП штрафных санкций, если лицо заранее известило организацию (за 10 дней) о досрочном погашении займа.

Условия процентных ставок и другие нюансы деятельности микрофин. организаций дополнены в пункте 12.1.

Текст последней редакции 151 ФЗ

Федеральный закон 151 был принят для установления порядка деятельности микрофинансовых учреждений. В случае, если лицо планирует открыть собственную организацию, рекомендуется изучить описываемый закон. В нем определены способы открытия, процесс, условия и требования к деятельности таких организаций и ограничения.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

«Обещать — не значит жениться!»: о телефонном взыскании просроченных займов

Также стоит рассказать о нововведениях для коллекторских агентств и МФО в плане взыскания просроченной задолженности. Коллекторы часто предлагают гражданам списать часть задолженности в приватных разговорах. Например, поступают предложения: «Вы заплатите сегодня 5 тыс. рублей, а остальные 15 тыс. мы вам спишем, вы не будете должны».

Человек верит и вносит. Но через пару дней начинается ужесточенная атака: взыскатели продолжают давление и требуют полного возврата. На все возражения они отвечают: мол, читайте кредитный договор.

В Минюсте РФ разработали проект по защите прав должников в рамках взыскания просроченных займов до суда. Речь идет о законопроекте с ID .

Эти поправки будут внесены:

- в № 151-ФЗ «О микрофинансовых организациях»;

- в № 230-ФЗ, которым устанавливаются положения о коллекторской деятельности.

Также новый проект устанавливает свой порядок регулирования такого взаимодействия:

- МФО обязана для начала обратиться в ФССП. Это можно сделать на портале Госуслуг.

- Нужно составить заявление, к которому прилагаются документальные подтверждения о наличии ПО и оборудования по ведению записей.

- Переписка с должниками осуществляется по электронной почте, если заемщик указывал e-mail при оформлении микрозайма.

- ФССП по собственному усмотрению устанавливает ограничения некоторых способов взаимодействия с должниками. Сроки запрета — до двух месяцев.

- МФО по возможности привлекают робота-коллектора, который будет отправлять голосовые сообщения должникам и общаться с ними по скриптам.

- С третьими лицами по договору микрозайма взыскатели будут общаться только после письменного согласия этих граждан. При желании они их отзывают.

Особенности залогового кредитования

Изменения кредитного законодательства в сфере микрофинансирования коснулись предоставления займов, которые обеспечены ипотекой. Кроме того, с нововведениями деятельность микрофинансовых организаций не может быть ориентирована на выдачу гражданам займов, которые имеют обеспечение. К его видам относится недвижимость. Но осталась возможность брать в форме залога недвижимость нежилого назначения. Этот запрет не ориентирован на МФО, имеющие государственное участие в своей деятельности.

Законодатель посчитал, что введение ограничения позволяет юридически разграничивать работу МФО по выдаче займов от незаконной деятельности других лиц (мошенников), которые преследуют цели осуществления незаконных сделок с жилыми помещениями. Деятельность таких лиц часто маскировалась под работу МФО.

Закон о микрофинансовых организациях в 2019, с изменениями с 1 января 2020 позволит уйти с рынка недобросовестным кредиторам, оздоровить финансовый климат в стране.

Возможности и обязанности МФО

Мы уже выяснили, что максимальный процент по микрозайму по закону ограничен до 1% в сутки. Какие еще полномочия остались у МФО?

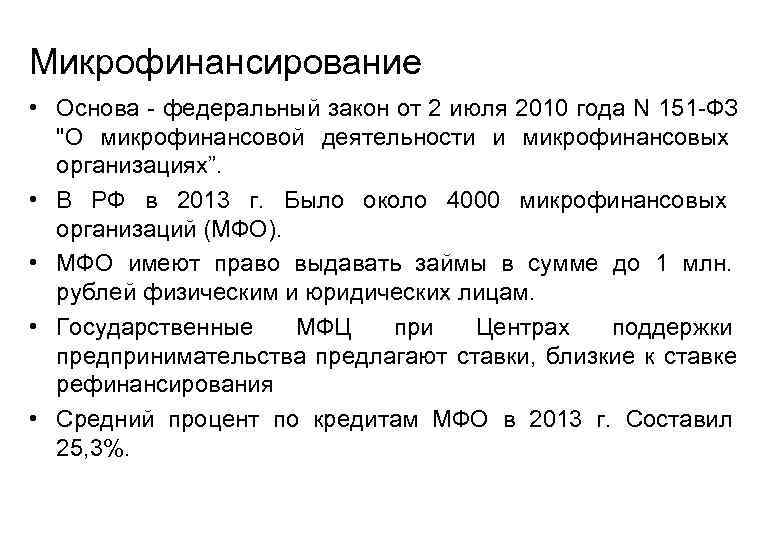

- можно кредитовать физических лиц в возрасте от 18 лет в размере до миллиона рублей; компаниям выдадут заем суммой до 3 млн. рублей;

- создание фондов для покрытия ущерба;

- запрос данных заемщика, чтобы оценить уровень его платежеспособности.

При этом МФО обязана:

- Размещать на своем сайте положения о выдаче микрозаймов, о начислении процентов, о кредитной политике.

- По запросу предоставлять клиентам копию свидетельства о включении в реестр МФО.

- Информировать о рисках и последствиях при оформлении займа; предупреждать, во сколько может вырасти долг, и давать другие честные сведения.

- Сохранять банковскую тайну в отношении транзакций клиентов.

С октября 2021 года МФО будет обязана требовать у клиентов документальные свидетельства платежеспособности. Напомним, ранее законодатель ввел понятие ПДН — показатель долговой нагрузки. Его обязаны рассчитывать банки в отношении каждого заемщика.

Если на обслуживание кредитных договоров у должника будет уходить 50% дохода и больше, то новый кредит ему не одобрят. В результате клиенты начали чаще обращаться в МФО, но сейчас эту «лавочку» прикрыли — теперь и МФО обязаны также проверять ПДН.

Если микрофинансовая организация будет игнорировать требования законодательства, ее ждут санкции — от штрафов до исключения из реестра ЦБ.

Бесплатная консультация кредитного юриста

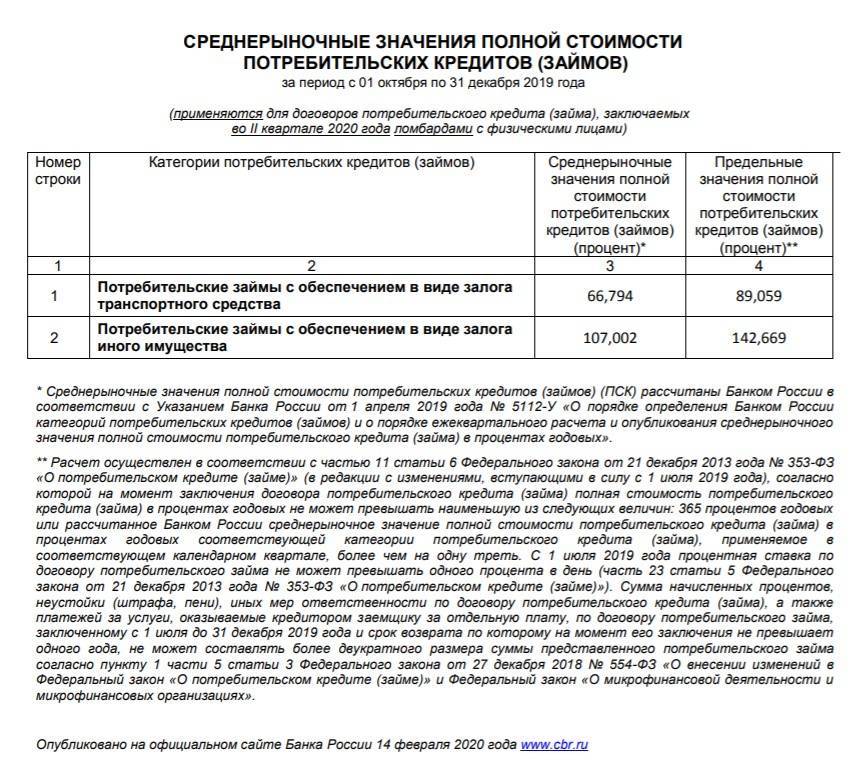

При этом до октября 2021 года микрофинансовым организациям разрешается оценивать платежеспособность упрощенно, если:

- заем выдается под залог транспортного средства;

- или же на приобретение авто;

- размер займа составляет до 50 тыс. рублей.

В таких случаях оценка платежеспособности проводится на основании заявления клиента и проверки КИ.

Наша команда

Владислав Квитченко

генеральный директорТатьяна Смирнова

Старший юрист по банкротству физ. лицГригорий Нечаев

Юрист по банкротству физ. лицОлег Мартин

Финансовый аналитикЯрослав Митьков

Младший юрист по банкротству физ. лиц

Частые вопросы

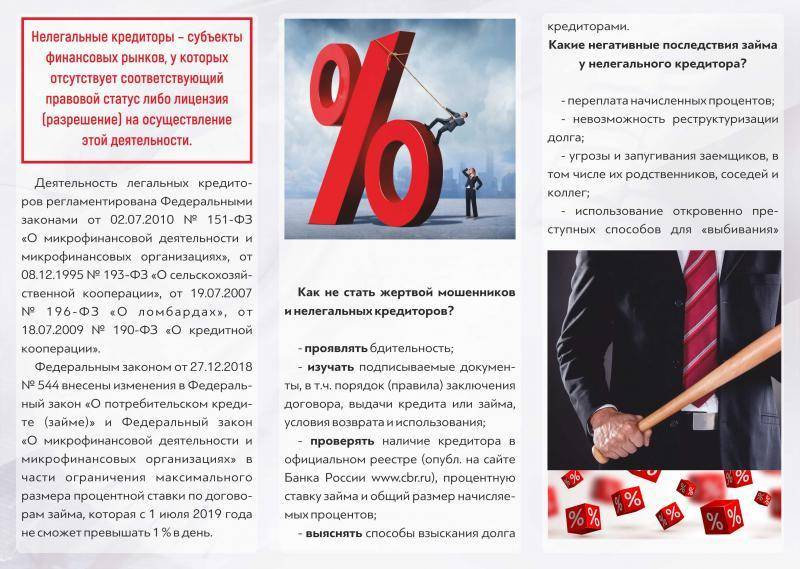

Если у МФО нет лицензии, нужно ли платить микрозаймы?

В данном случае МФО относится к категории организаций, у которых нет законных полномочий на взыскание займа. То есть в суд обратиться такая МФО не сможет. Но это не относится к ситуациям, когда человек брал заем у законно работающей МФО, а она потом лишилась лицензии.

Если МФО закроют, заемщик ничего не буду должен?

Будет. Если МФО по каким-то причинам закрывается — ликвидация, банкротство, реорганизация, то у нее формируется дебиторская задолженность. Это долги, которые не отдали МФО. Она подтверждается документально, договорами займа. Если, например, компания проходит банкротство, то вскоре к заемщику предъявят требования на немедленное погашение.

Может ли МФО выдать кредит, если официальный доход 15 тыс., но неофициальный — 50 тыс.?

МФО обязана проводить расчет показателя долговой нагрузки с октября 2021 года. При этом учитываются неофициальные доходы, если вы их подтвердите документально. Например, выписками по банковской карте. Но в целом нужно смотреть на требования конкретной микрофинансовой организации.

МФО угрожает передать дело коллекторам. Это законно?

Да, желание МФО не противоречит законодательству. Кредиторы вправе передавать просроченные кредиты и займы третьим лицам – лицензированным взыскателям. Если продажа состоится, то вас должны проинформировать письменно в течение 30 дней.

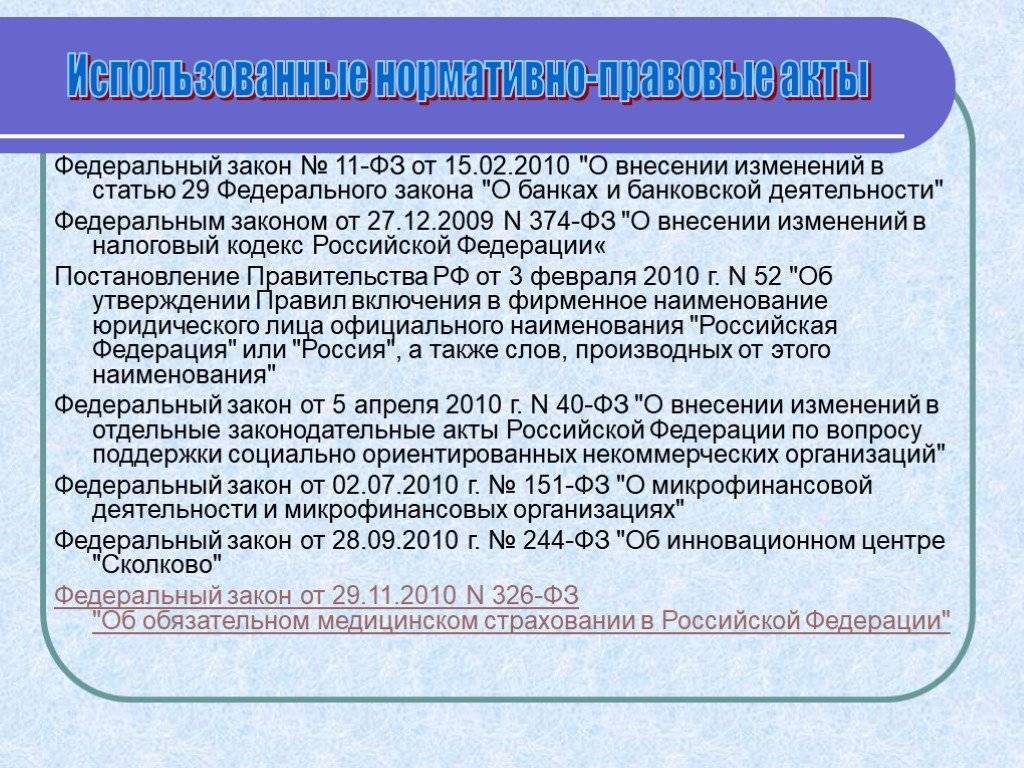

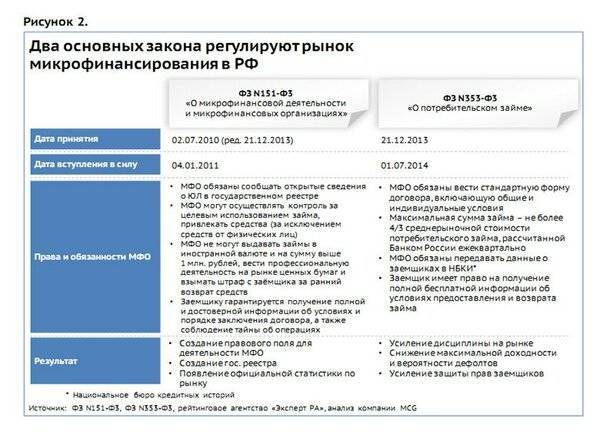

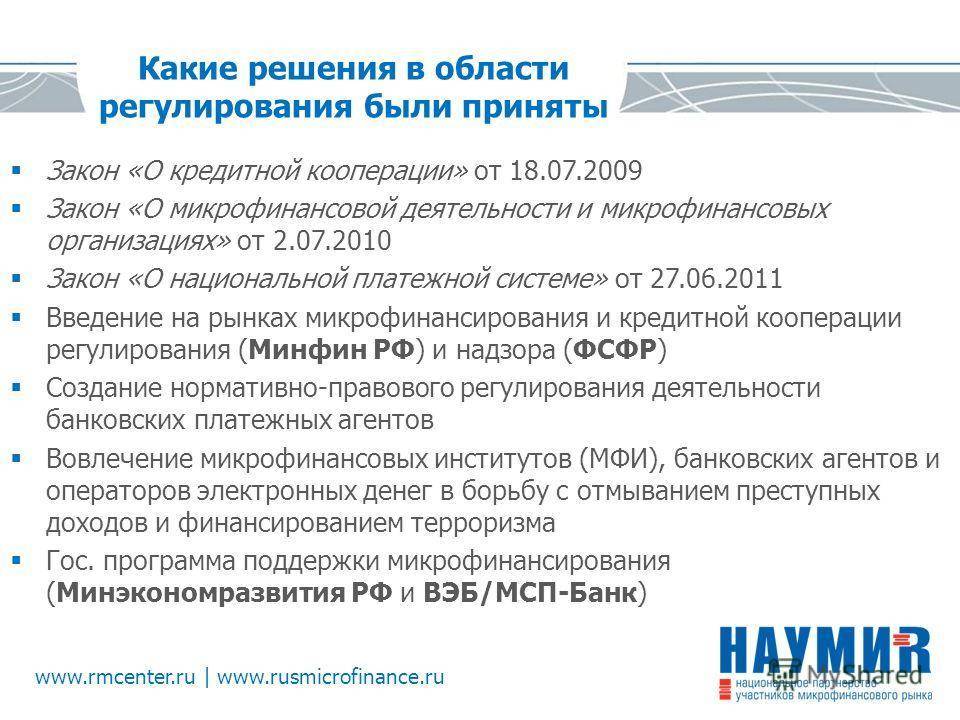

МФО и 151-ФЗ

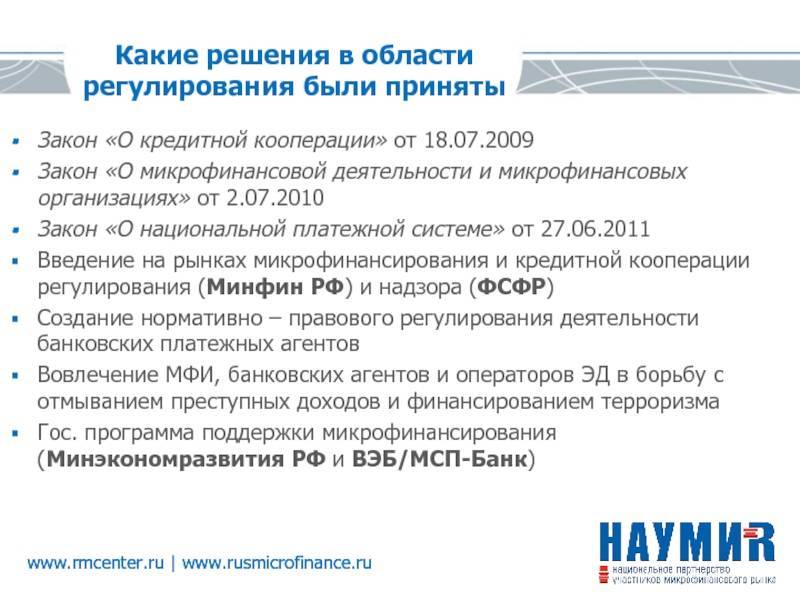

Ниже мы представим вкратце основные положения законодательства об МФО по № 151-ФЗ «О микрофинансовой деятельности и МФО».

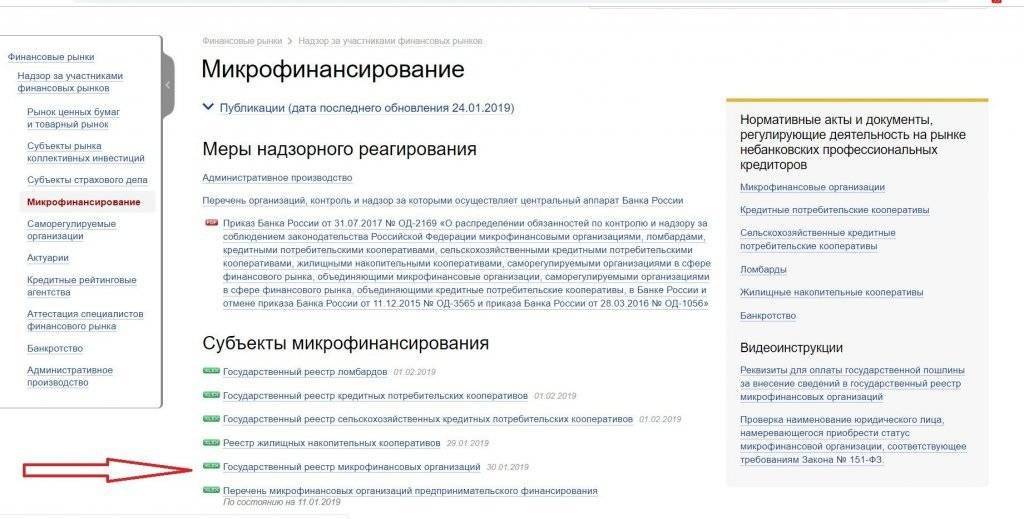

Существует реестр МФО, который ведется Центробанком РФ. Указанием от 19 ноября 2020 г. № 5627-У регулятор также установил, какие конкретно сведения предоставляются реестром по каждой МФО и МККМКК – микрокредитные организации:

- дата внесения записей о включении и исключении лица из реестра;

- регистрационный номер;

- ИНН;

- ОГРН;

- вид МФО;

- название;

- юридический адрес;

- официальный портал и контактные данные.

Ознакомиться с реестром можно непосредственно на сайте Центробанка.

Соответственно, если вы сомневаетесь в законности деятельности конкретной МФО, вам следует посетить реестр и убедиться, есть ли организация в списке и не исключали ли ее оттуда ранее.

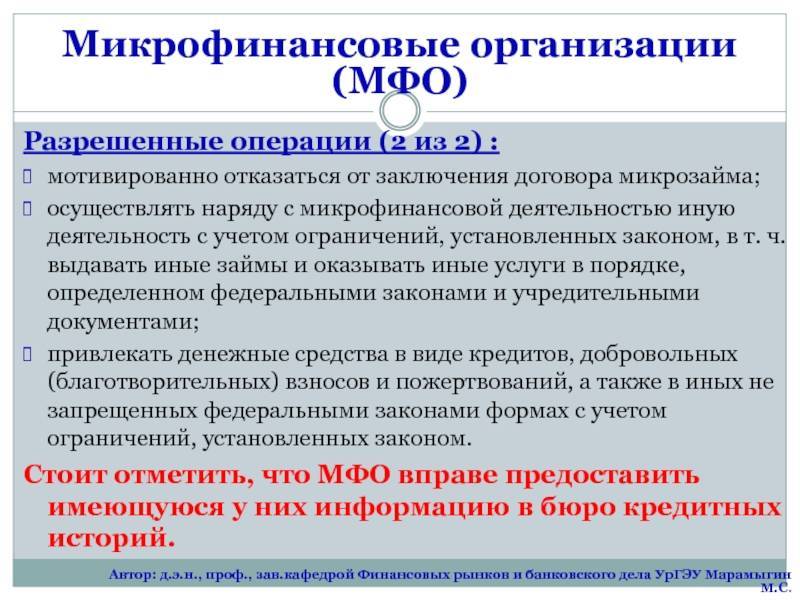

В ст. 8 и 9 № 151-ФЗ устанавливается перечень прав и обязанностей МФО, а также условия предоставления займов населению. В частности, МФО вправе запрашивать у вас нужные документы, а если она отказывает вам, то ей придется указать причины отказа.

Статья 9. Права и обязанности микрофинансовой организации

- Микрофинансовая организация вправе:

- запрашивать у лица, подавшего заявление на предоставление микрозайма, документы и сведения, необходимые для решения вопроса о предоставлении микрозайма и исполнения обязательств по договору микрозайма, в порядке и на условиях, которые установлены правилами предоставления микрозаймов;

- мотивированно отказаться от заключения договора микрозайма.

Федеральный закон от 02.07.2010 N 151-ФЗ (ред. от 31.07.2020) «О микрофинансовой деятельности и микрофинансовых организациях».

Читать полностью

Также МФО должна информировать заемщиков обо всех подробностях и последствиях кредитования, о процентах и сроках, о различных нюансах. Правила предоставления займов должны находиться в общем доступе. Операции и перечисления клиентов держатся в тайне, и МФО обязана сохранять конфиденциальность.

- Микрофинансовая организация вправе:

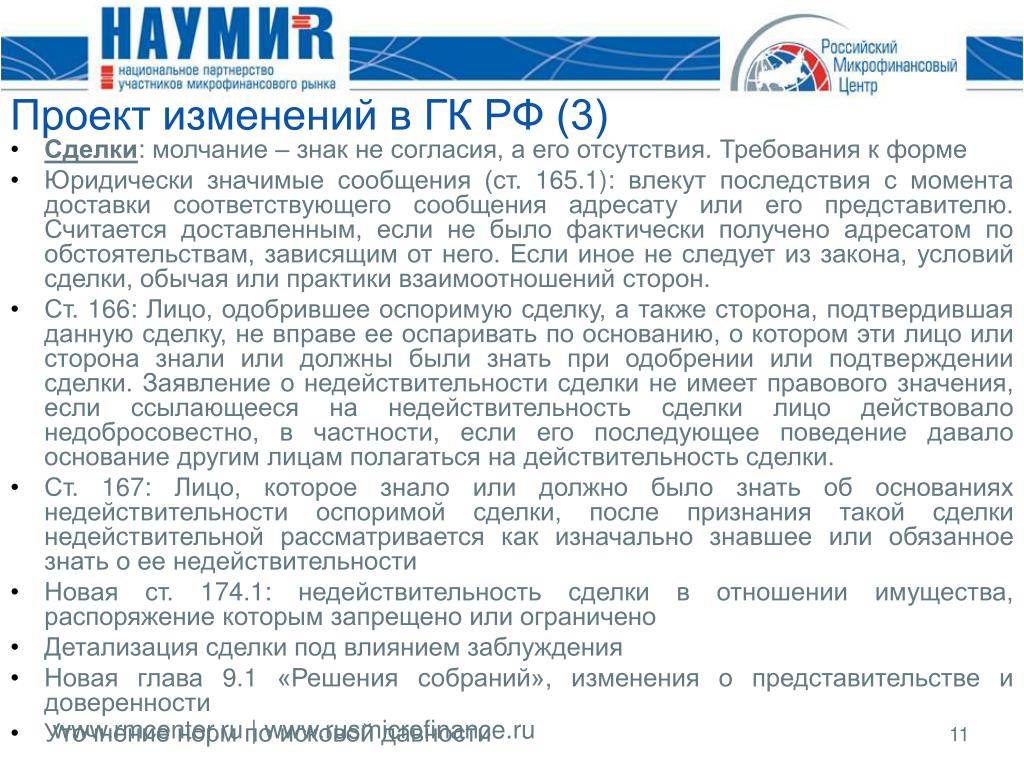

Закон также вводит ограничения для МФО. В частности, они не вправе:

- кредитовать в долларах, евро, кронах или в другой валюте;

- менять размеры процентной ставки комиссии, срок кредитования;

- штрафовать за досрочное или частичное погашение в пределах срока действия кредитного договора;

- выдавать займы, если в результате человек будет должен этой организации больше 1 млн. рублей.

МФО вправе начислять штрафы и пени за неустойку. Если вы просрочили договор, будьте готовы к финансовой ответственности.

Что делать, если МФО грозит судом?

Основные статьи закона

| № статьи | |

|---|---|

| 2. Основные понятия закона | МФД – деятельность ЮЛ, имеющих право на предоставление населению микрозаймов. МФО – организация, входящая в реестр ЦБ РФ, осуществляющая деятельность по выдаче микрозаймов по установленным в законе положениям. Микрозаем – сумма денег, предоставляемая гражданам на условиях одноименного договора |

| 3. Правовые основы | Конституция РФ, ГК РФ, Закон о МФО |

| 4. Ведение государственного реестра | МФО входят в реестр одноименных организаций, который ведется ЦБ РФ |

| 5. Присвоение статуса микрофинансовой организации | МФО создается в формах фонда, хозяйственного общества, товарищества. Приобретает статус МФО с момента государственной регистрации (поправками внесены изменения в организационную часть создания МФО) |

| 7.1. Ликвидация МФО по инициативе ЦБ РФ | Право ЦБ на обращение в АС в связи с принудительной ликвидацией ЮЛ из-за нарушений МФО норм федеральных законов |

| 7. Основные условия предоставления микрокредитов | Закон о микрокредитах выдвигает условия, по которым микрозаймы доступны населению (требования и критерии должны соответствовать закону) |

| 9,10. Полномочия заемщика, МФО | Обязанности сторон – участников микрокредитования (рассматриваются полномочия кредитора и заемщика, указанные в договоре займа) |

| 12.1 Начисление % при просрочках | На непогашенный долг МФО имеет право начислять пени и штрафы (с учетом изменений, которые коснулись этого вопроса) |

| 14. Надзор за деятельностью МФО | ЦБ РФ регулирует деятельность МФО , этот же орган ведет реестр МФО, которые легально работают на территории РФ |

Что изменилось?

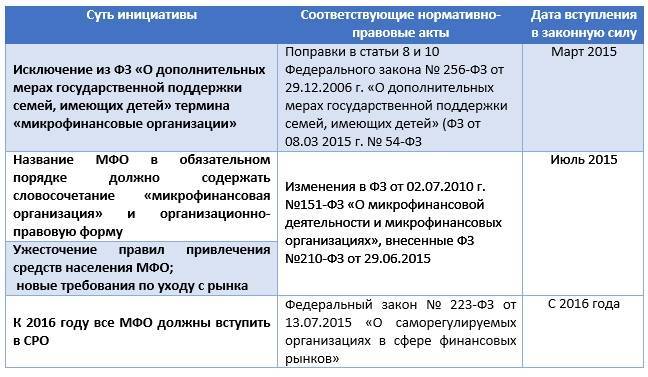

Главным изменением закона микрофинансовых организация 2018 можно назвать то, что законодательство решило избавиться от аббревиатуры МФО. Больше данные микрофинансовые организации, зарегистрированные, как МФО не имеют права на работоспособность. Это не значит, что их закрыли, это значит, что их модернизировали и создали две разновидности, которые отличаются между собой способом вложения денежных средств и поддержки кредитования. Теперь до весны следующего года уже действующие компании должны подать заявление на переоформление собственной деятельности в одном из приведенных ниже форматов:

Главным изменением закона микрофинансовых организация 2018 можно назвать то, что законодательство решило избавиться от аббревиатуры МФО. Больше данные микрофинансовые организации, зарегистрированные, как МФО не имеют права на работоспособность. Это не значит, что их закрыли, это значит, что их модернизировали и создали две разновидности, которые отличаются между собой способом вложения денежных средств и поддержки кредитования. Теперь до весны следующего года уже действующие компании должны подать заявление на переоформление собственной деятельности в одном из приведенных ниже форматов:

- МКК (микрофинансовая кредитная компания), чье спонсирование возможно только членами данного юридического сообщества. Существуют значительные ограничения, не позволяющие пользоваться спонсированием деятельности от людей, которые не причислены к руководящим должностям в данной компании. Стоит также отметить, что максимальной суммой займа для данного МКК является 500 тысяч российских рублей.

- МФК (микрофинансовая компания), чье спонсирование может осуществляться абсолютно любым лицом. Стоит отметить, что при таких условиях в данном типе требуется большая сумма капитала для открытия. Максимальной суммой, выдаваемой данной компанией является один миллион рублей.

Важные поправки, которые также были внесены в федеральный закон о микрофинансовых организациях, также относятся к следующим пунктам:

- Сумма максимального займа;

- Процент. По ному закону МФО могут брать только трехкратный размер тела займа независимо от сроков и суммы.

- Параметры, показывающие банкротство;

- Документы для оформления в Центральном банке.

https://youtube.com/watch?v=p4rwthukbzM

Особенности внесенных изменений в 2020 году

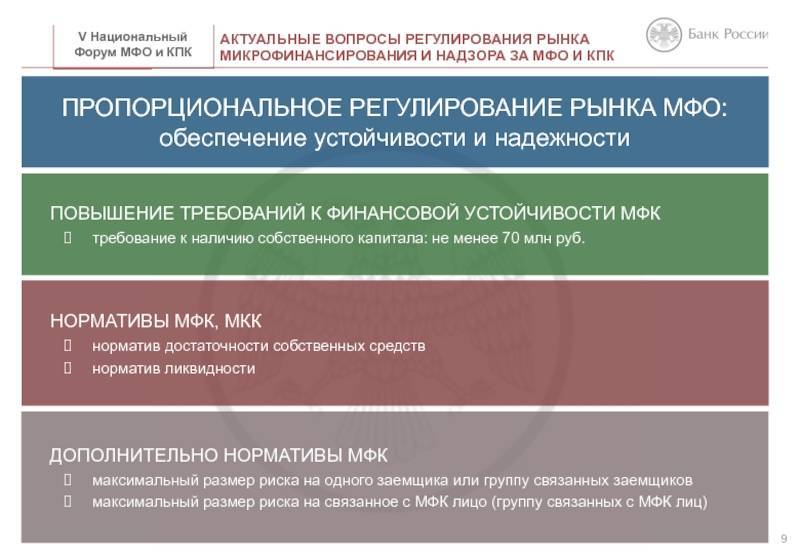

С момента принятия закона в него вносились изменения уже более 10 раз. Наиболее крупные изменения были внесены с мая 2017 года. Они коснулись в первую очередь максимального размера процентов, которые помогут начислять по займам. Большим изменениям подвергся статус МФК. В первую очередь они касаются соблюдения нормативов.

С 1 января 2020 года вступила в силу статья 12. и 12.1 Федерального закона № 151-ФЗ, налагающая запрет на взыскание с заемщиков необоснованно высоких процентов. Проценты по потребительскому микрозайму теперь не могут превышать трехкратные суммы самого кредита. Но эти ограничения распространяются только на те договоры, которые заключены после 1 января 2020 года.

Таким образом, если гражданин заключил с микрофинансовой организацией договор на сумму в размере 5000руб, то никаким образом эта сумма не может превысить 20.000 рублей.

Сориентированы ли на различные сегменты финансового рынка?

В России микрофинансовые организации не имеют права взыскивать штрафы с индивидуальных предпринимателей и физических лиц, что на законодательном уровне разрешено банкам. Как показывают многочисленные социологические опросы, потребители заемных и кредитных продуктов считают, что в микрофинансовых организациях более демократичная процедура получения кредитных и заемных средств.

Связано это с тем, что юридические лица, ведущие микрофинансовую деятельность, сориентированы на иной, чем банки, потребительский сегмент рынка. Большинство микрофинансовых организаций предлагают свои услуги жителям небольших населенных пунктов, где банковская инфраструктура еще недостаточно развита.

Микрофинансовые организации нацелены на оказание услуг начинающим предпринимателям, которым сложно получить кредиты и займы на развитие собственного дела, так как многие программы поддержки малого бизнеса в России носят декларативный, далекий от экономических и финансовых реалий характер.

Но с другой стороны, лица, занимающие средства у микрофинансовых организаций, находятся в менее выгодном положении по сравнению с вкладчиками банков. Российское законодательство обязало банки страховать вклады физических лиц. Для деятельности микрофинансовых организаций такое правило законодательно не предусмотрено, что значительно повышает риск невозврата недобросовестными заемщиками средств физическим лицам.

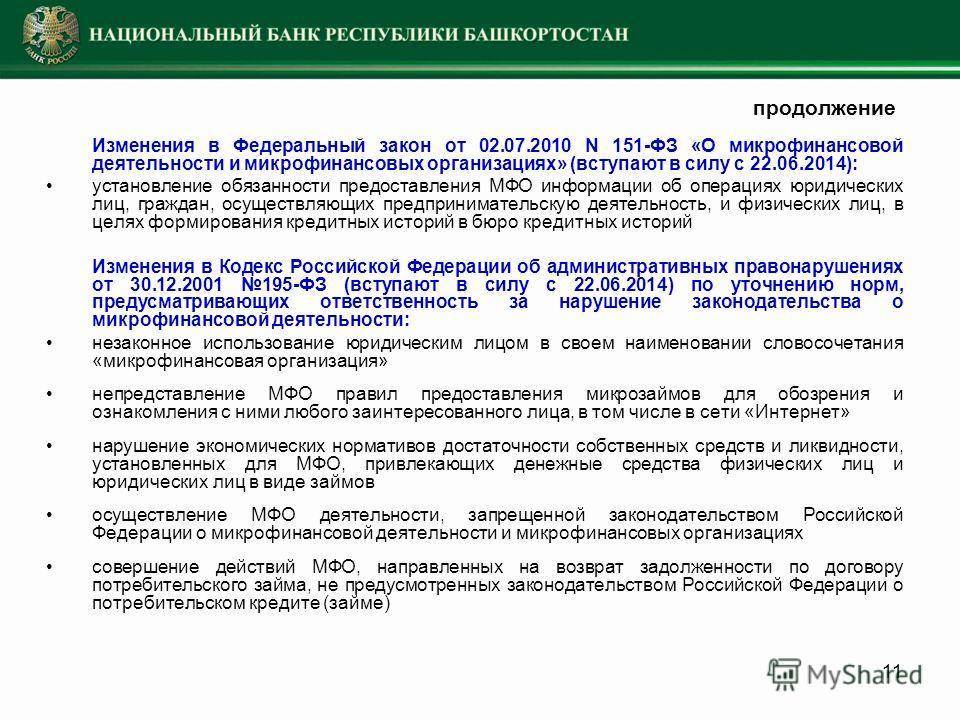

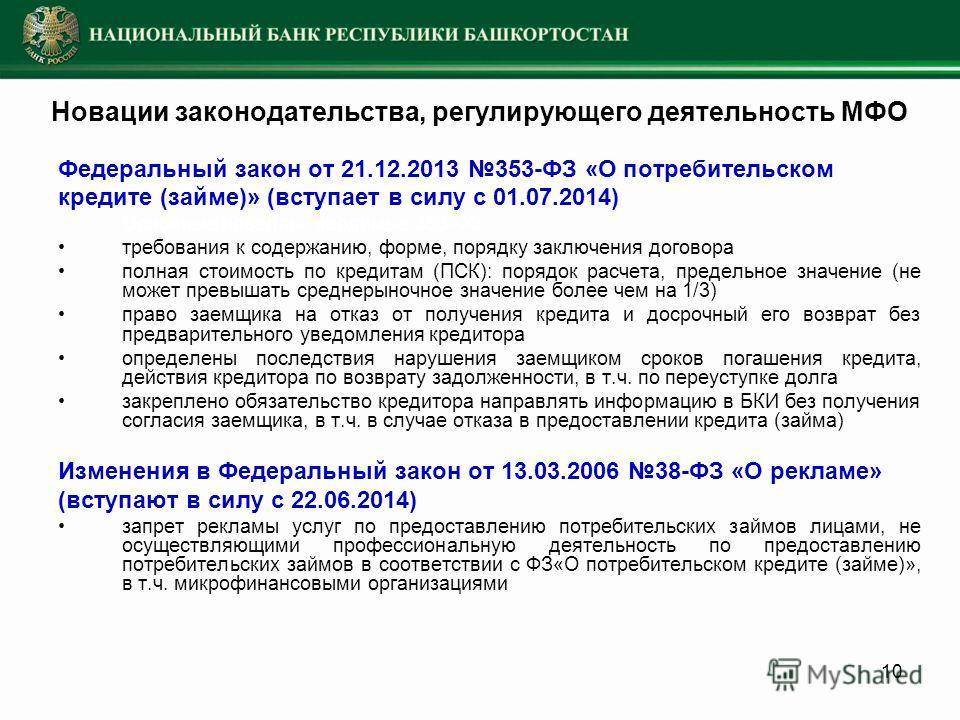

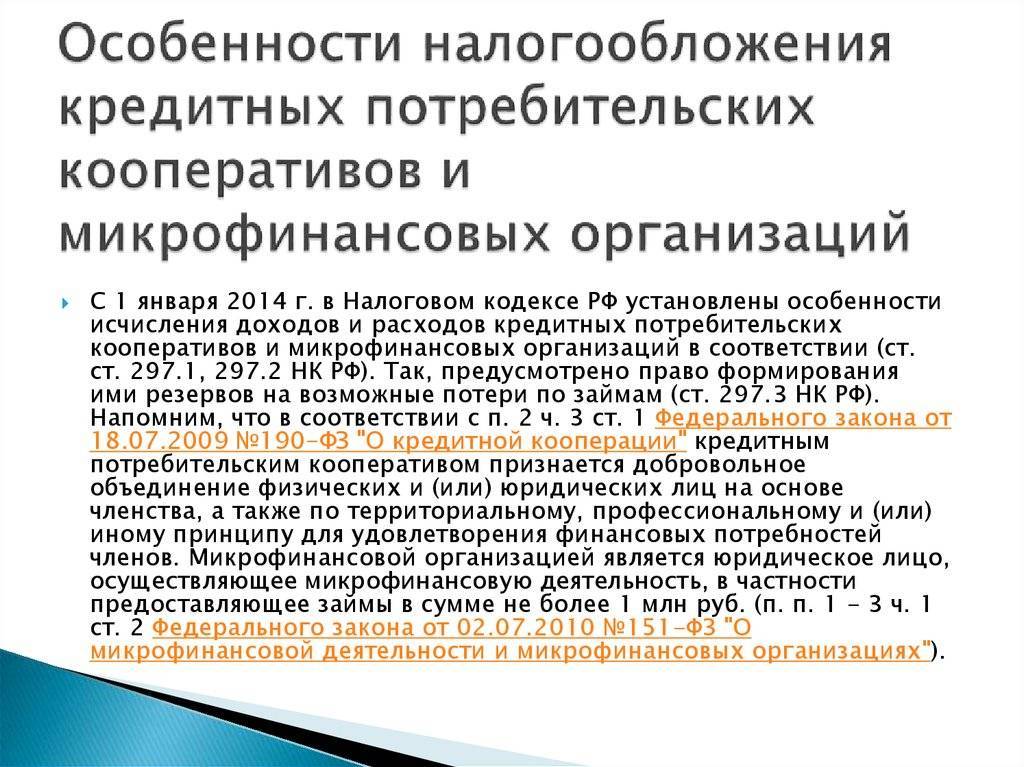

В 2014 году федеральное законодательство о микрофинансовой деятельности претерпело значительные изменения. Государство задействовало правовой рычаг против нарушителей законодательства. Законодатели конкретизировали правовые основания, согласно которым организация, оказывающая услуги микрофинансирования, может быть исключена из государственного реестра микрофинансовых организаций. Как только организация исключена из него, юридическое лицо теряет свой статус и право вести деятельность в сфере микрофинансирования.

В России урегулирован механизм информирования клиентов микрофинансовых организаций об исключении юридических лиц из соответствующего реестра. В 2014 году были окончательно уточнены законодательные положения, на основании которых микрофинансовые организации предоставляют информацию о своих заемщиках в бюро кредитных историй.

Закон о микрозаймах

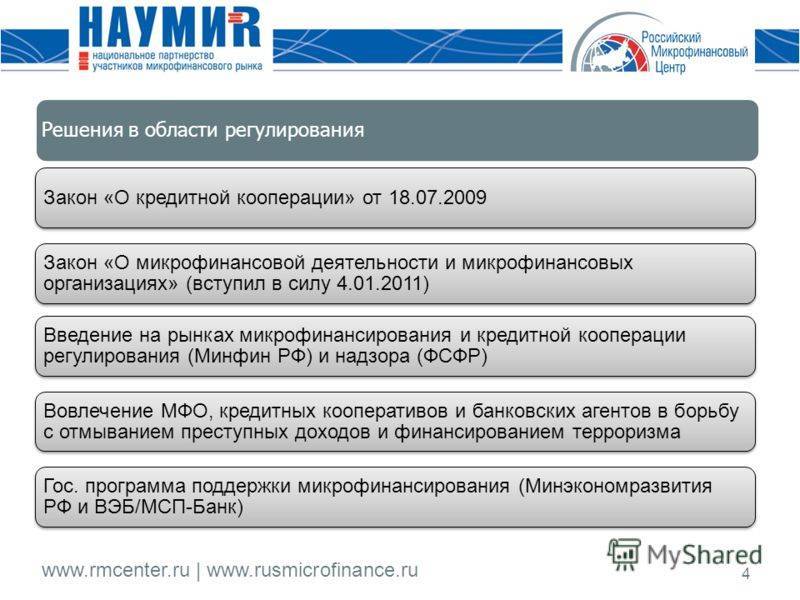

Закон № 151-ФЗ действовал с 2011 года, но в 2018 году законодатели решили ужесточить меры. Это было связано с ростом закредитованности населения, а также с нечестной игрой некоторых организаций. Они намеренно пользовались финансовой безграмотностью клиентов и в результате успешно доводили простых работяг до долговой ямы.

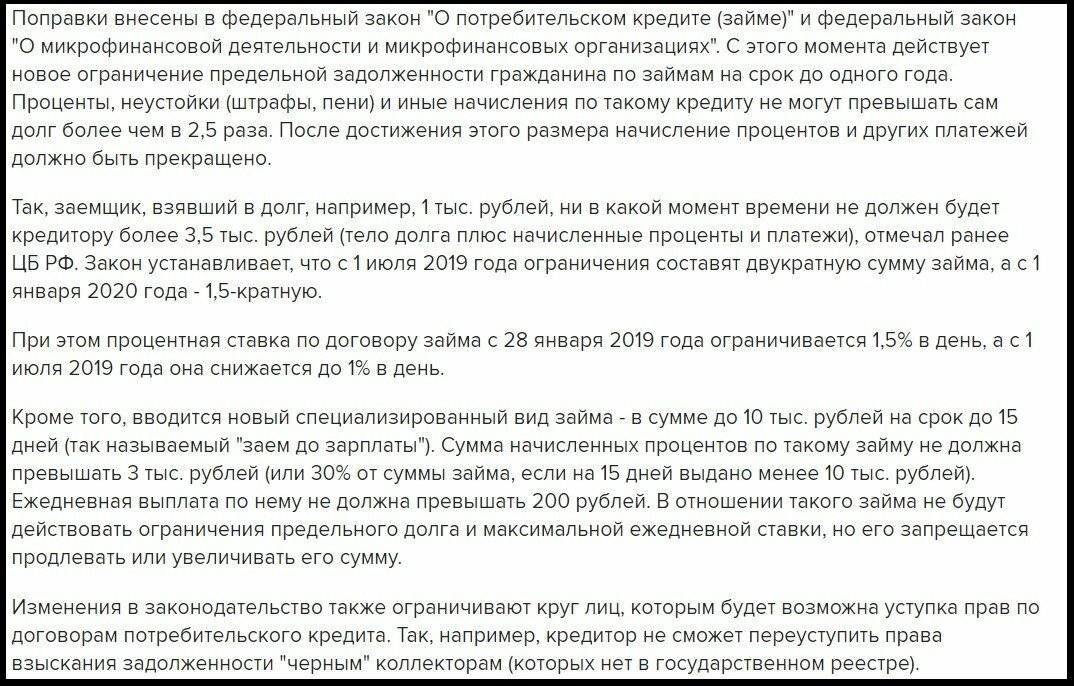

В 2018 году (в силу вступил в 2019) был принят № 554-ФЗ, которым вносились изменения в законы о потребительском кредитовании и об МФО. В частности, новый проект ужесточил положения по процентным ставкам и по лимитам просрочки. Были установлены новые требования к коллекторским агентствам и к МФО.

Как и в других проектах, законодатели использовали многоступенчатую систему для введения поправок. Было выделено 3 этапа для перехода.

Так, с января 2019 года:

Микрозаймы без обеспечения были выделены в отдельную категорию. Индикаторы такого займа:

размер до 10 тыс. рублей;

максимальная переплата — 30%;

наибольший лимит процентов в сутки — 200 рублей;

по процентам не должно в целом набежать больше 3000 рублей;

срок до 15 дней;

дневная ставка по займу составляет до 1,5%;

размер неустойки за сутки — до 0,1%;

возможность продления договора не применяется.

В целом займам, которые выдаются сроком до 1 года, нельзя «вырасти» на сумму, которая бы превышала 2,5 раза от первоначальной суммы кредита. Сюда включаются пени, штрафы, проценты и остальные платежи.

В сфере микрозаймов достаточно строго регламентирована деятельность организаций: выдавать микрокредиты вправе только ООО, которые зарегистрировали предоставление микрозаймов как вид деятельности. Также обязательно требуется включение в реестр ЦБ

Важно, чтобы эти требования были выполнены — в противном случае кредитор не сможет потребовать вернуть средства по договору. Выкупать просроченные микрозаймы физлиц вправе только коллекторские агентства, включенные в реестр ФССП и получившие лицензию

Также такое право есть у граждан, но только при согласии заемщика.

С 1 июля 2019 года в силу вступил второй пакет поправок. В частности:

- максимальная суточная ставка по займам снижалась до 1% (вместо 1,5%);

- размер долговых обязательств по одному займу уменьшили с 2,5 раз до двухкратного размера. Например, если вы взяли 10 тыс. рублей, то вы отдадите не больше 30 тыс. рублей.

С 1 января 2020 года начал работать третий пакет правок. МФО теперь вправе требовать за просроченный заем сумму, размер переплаты по которой вырастет не больше чем в 1,5 раза. То есть с 10 тыс. рублей вы отдадите до 25 тыс. рублей. В эти начисления входят штрафы, пени и проценты в МФО.

В чем разница между макро- и микроучастниками?

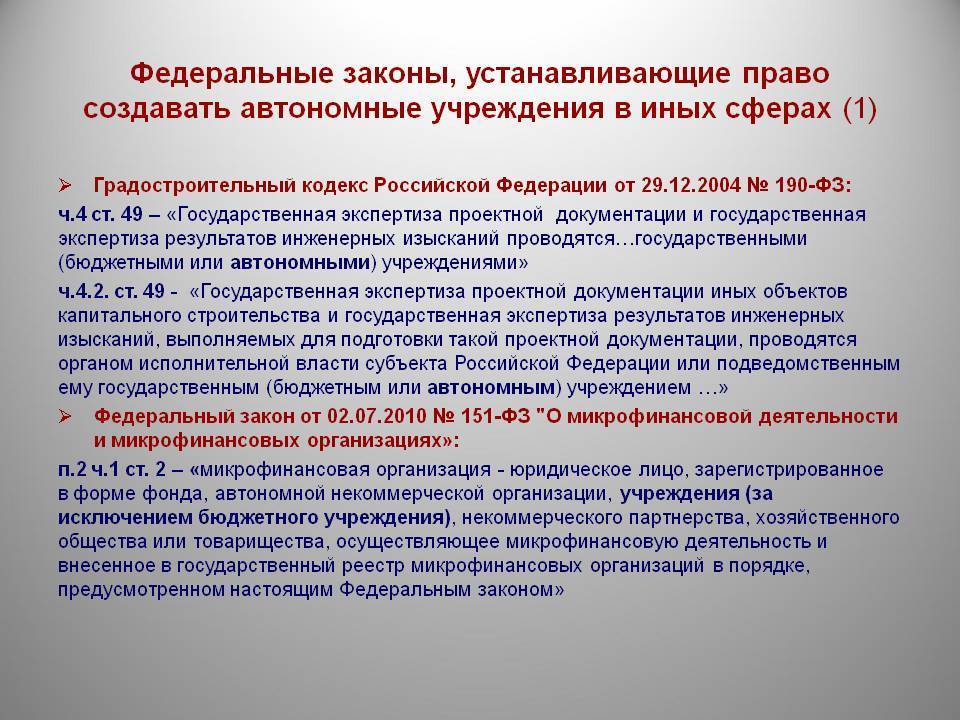

В законе о микрофинансовых организациях определен перечень юридических лиц, чья деятельность рассматривается как микрофинансовая. Среди них не только сугубо кредитные организации, предоставляющие займы гражданам, но и ломбарды, жилищные, накопительные кооперативы.

Микрофинансовой деятельностью вправе заниматься и другие юридические лица, так как в законе не ограничен жестко перечень организаций, имеющих право вести работу в данном сегменте. Но бюджетные организации, согласно российскому законодательству, не вправе брать на себя функции микрофинансовых и осуществлять деятельность в данной сфере.

Большинство частных лиц, являющихся потребителями кредитных продуктов, не особенно отличают банки от юридических лиц, предоставляющих займы. Но разница между двумя категориями участников финансового рынка есть, и весьма существенная.

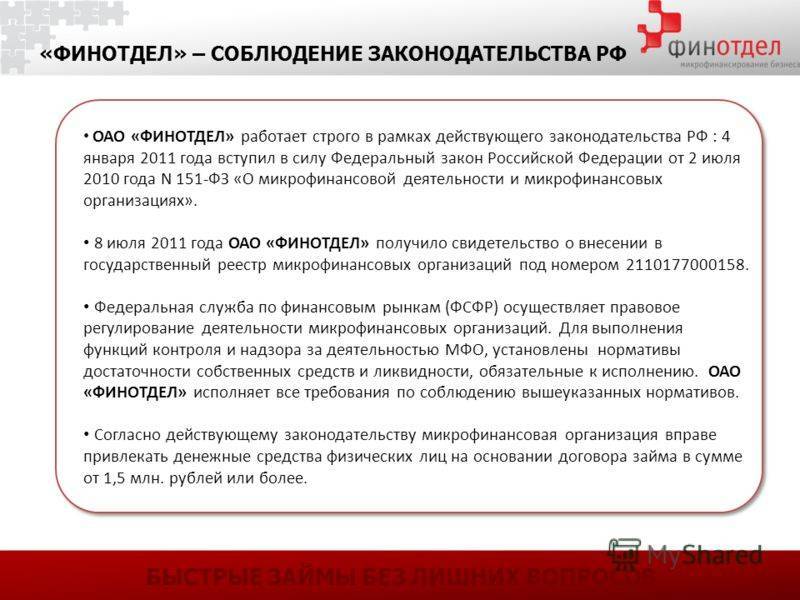

И банки, и микрофинансовые организации должны обязательно пройти процедуру государственной регистрации и быть внесены в Единый государственный реестр юридических лиц. Данная правовая норма законодательно закреплена в ст. 51 Гражданского Кодекса Российской Федерации.

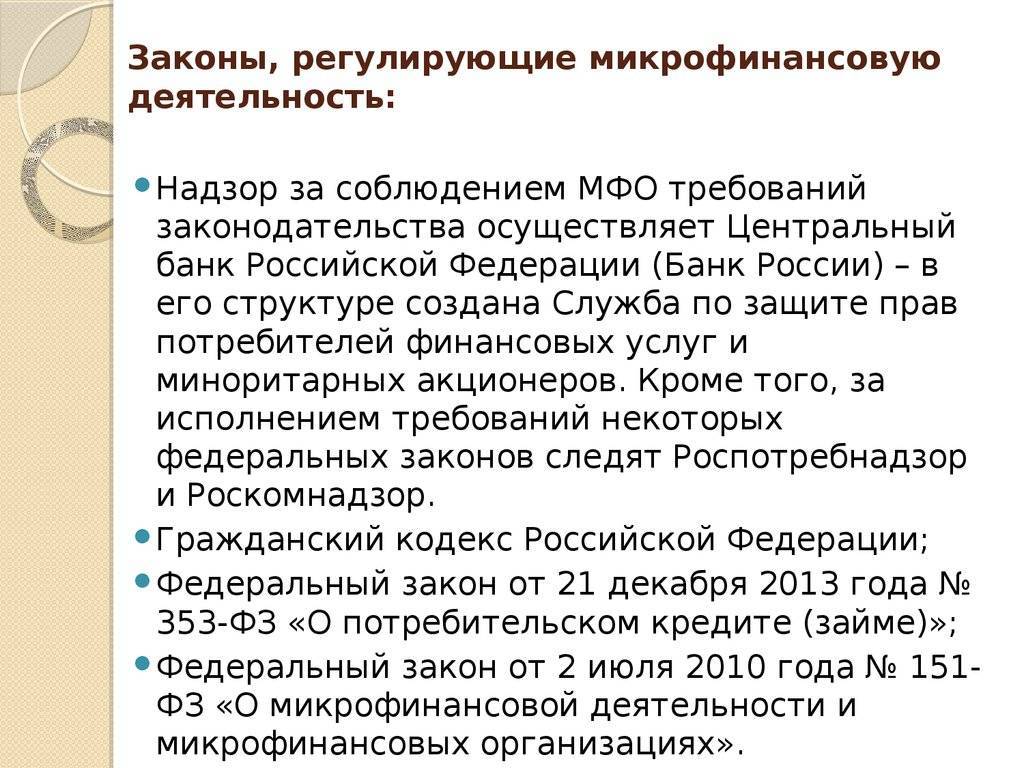

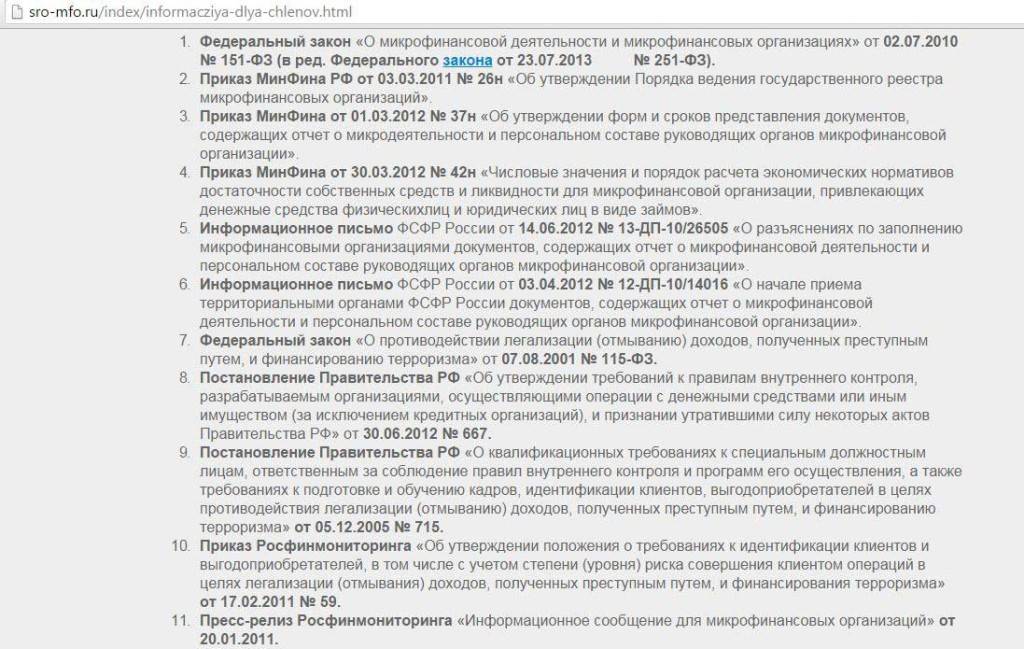

Банки и иные кредитные учреждения обязаны быть зарегистрированы и в Центральном Банке Российской Федерации, который является не только сугубо финансовым государственным институтом, но и инструментом регулирования процессов, происходящих в банковской сфере и смежных с ней отраслях. МФО должна в обязательном порядке быть зарегистрирована в Государственном реестре микрофинансовых организаций. Есть Приказ Минфина России от 03.03.2011 N 26н, где четко определен порядок ведения такого реестра.

Микрофинансовые организации могут быть:

- коммерческими;

- некоммерческими.

Новое в законодательстве об МФО на 2021 год

Сейчас в отношении МФО действуют следующие правила:

- В сутки насчитывается до 1% по займу. В целом за год МФО насчитает до 365%. То есть проценты на проценты не считаются, как раньше пытались делать некоторые организации.

- Гражданам доступен отдельный вид займа, размер которого составляет до 10 тыс. рублей.

- Лимит процентов по микрозайму строго ограничен размерами ссуды и составляет 100% от нее. Если вы взяли 20 тыс. рублей, то вам начислят сверху до 20 тыс. рублей, и ни копейкой больше.

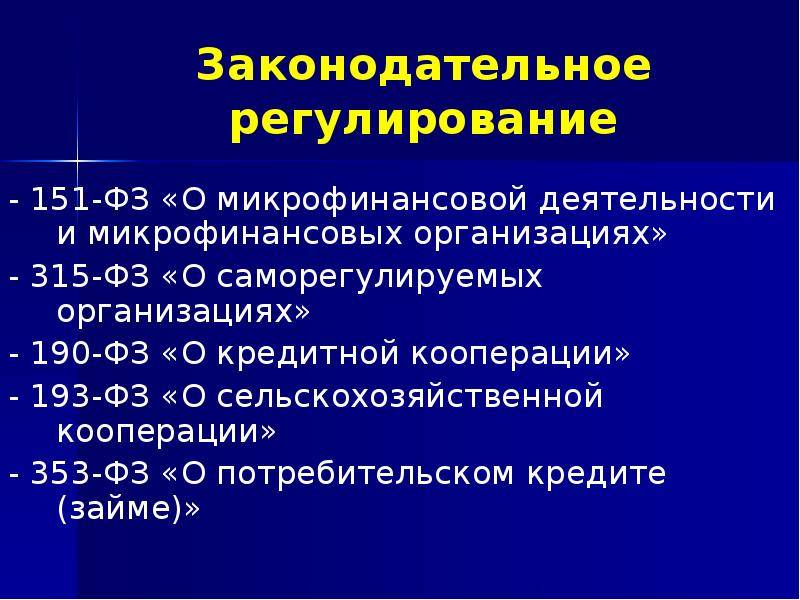

Не стоит путать микрозаймы и кредиты — деятельность МФО и банков регулируется разными законами. Общего у них мало. В целом работа микрофинансовых организаций регламентируется еще дополнительными НПАНПА — нормативно-правовые акты: № 218-ФЗ, № 209-ФЗ, № 353-ФЗ.

С 2021 года по инициативе Банка России микрофинансовые компании перешли под надзор СРО — саморегулируемых организаций. Переход состоялся в отношении 90% таких институтов — преимущественно это касалось КПККПК — микрокредитные организации и МКК.

С января 2021 СРО уполномочены:

- проводить анализ деятельности МФО;

- отчитываться перед регулятором, в том числе — о найденных нарушениях.

В ведении ЦБ по-прежнему остаются МФО, а также крупные КПК и МКК.

Параллельно в Госдуму недавно поступил интересный законопроект № 1050678-7 «О признании утратившим силу Федерального закона «О микрофинансовой деятельности и микрофинансовых организациях».

Из-за активности МФО растет количество заемщиков. Среди них много людей, которые вообще не в силах рассчитаться с процентами по микрозаймам.

Что делать, если не выходит выплачивать микозаем?

Ограничение на работу коллекторов

С 1 января 2018 года вводятся ограничения в работе коллекторов:

- Запрещено звонить заемщикам с неопределяемых номеров, а также уведомлять о долге через СМС уведомление более 2 раз в день.

- Запрещены любые угрозы, поступающие должнику, а также членам его семьи.

- Ограничения по времени звонков:

- будние дни: с 8-00 до 22-00;

- выходные: 9-00 до 20-00.

- Приходить к гражданину можно не чаще 1 раза в течение 24 часов, до двух визитов в неделю, до 8 раз в течение месяца.

Коллектор вправе звонить должнику в течение 120 дней с даты просрочки долга. По истечении этого срока гражданин, который не оплачивает задолженность, имеет право не разговаривать с коллектором. Для этого он отправляет письмо, адресованное МФО. Указать в бумаге контакты представителя, который от его имени будет вести переговоры с представителями коллекторского агентства.

Ограничение предельных штрафов

В случае просрочки оплаты микрозайма, МФО имеет право начисления ежедневной % ставки на остаток непогашенной задолженности. Но начисление прекращается, как только % достигают предельного размера. Только после внесения должником части долга, МФО вправе возобновить начисление комиссии.

Таким образом, законодательно ограничена возможность начисления штрафов в ситуации нарушения сроков уплаты долга. Размер финансовых санкций зависит от того, начисляется ли % ставка в период просрочки или нет.

- Начисляются: 0,05% в течение 24 часов (20% годовых).

- Не начисляются: 0%, только штраф 0,1% в течение 24 часов.

Где лучше брать кредит и размещать вклады?

Закон ограничивает суммы займов, которые микрофинансовые организации вправе выдавать заемщикам: не более одного миллиона рублей на одно физическое лицо. Но это еще не означает, что заемщик, берущий максимально крупный заем, получит всю сумму. Один миллион рублей составляет совокупность суммы займа и процентов за пользование им.

Даже если заемщик планирует досрочно погасить микрокредит, сумма не может быть увеличена свыше одного миллиона рублей. При расчете общей максимальной суммы займа учитываются проценты за весь период, в течение которого частное лицо, согласно заключенному договору, должно погасить микрокредит.

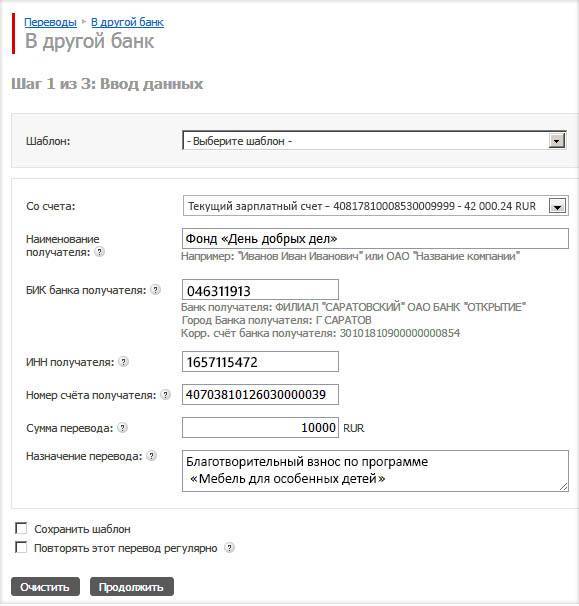

При этом государство не делает существенного различия между микрозаймами и микрокредитами, устанавливая между ними общую верхнюю планку – один миллион рублей. Государство уравняло МФО в правах с банками и разрешило первым привлекать средства физических лиц в различных финансовых формах:

- займах;

- добровольных взносах;

- пожертвованиях;

- других поступлениях.

Но круг граждан, которые, согласно российскому закону, могут передавать займы микрофинансовым организациям, ограничен. Если частное лицо становится вкладчиком МФО, то между ним и микрокредитной организацией заключается договор о займе. В роли заемщиков вправе выступать учредители микрофинансовой организации, к категории которых относятся и акционеры, если организация является акционерным обществом.

Права микрофинансовых организаций ограничены в условиях оказания ими заемных и кредитных услуг гражданам. Если человек взял сумму в МФО, ему не надо переживать, что за время, в течение которого он должен вернуть заем, процентная ставка по выданной ему сумме увеличится и придется платить значительно больше, чем предусматривалось на момент заключения договора с финансовой организацией.

Банки, наоборот, вправе, согласно российскому законодательству, в одностороннем порядке менять свои процентные ставки, не согласовывая эти вопросы со своими вкладчиками и потребителями кредитных продуктов. Возвращение досрочного займа МФО достаточно распространенная практика среди заемщиков, тогда как возвращать досрочно кредиты банкам оказывается невыгодно.

В чем отличие статуса МФО от статуса банка?

Банк же, в свою очередь, не может получать статус некоммерческого, даже если участвует в государственных проектах, программах пенсионного софинансирования, в некоммерческих партнерствах и ассоциациях. Вопрос о возможности создания в России некоммерческих банков неоднократно после 2008 года выходил на федеральный уровень. Но на данный момент он остается на уровне общественной инициативы, не получившей реализации в законодательной и финансовой практике.

Коммерческие микрофинансовые организации вправе существовать в форме обществ с ограниченной ответственностью и акционерных обществ. Из некоммерческих форм МФО в России наибольшее распространение получили фонды, автономные организации, партнерства.

Чтобы юридическое лицо было вправе вести свою деятельность в сфере микрокредитования, необходимо, чтобы в его уставе был закреплен соответствующий вид деятельности. Если некоммерческое партнерство выдает, например, микрозаймы населению, но в уставе юридического лица нет соответствующего пункта, такая деятельность является незаконной.