Наглядные последствия инфляции

Последствия инфляционных тенденций многообразны. Они затрагивают все слои населения и хозяйствующие субъекты.

Для социальной сферы

Обесценивание денег приводит к перераспределению доходов населения и сильному росту социальной напряженности. Хорошим наглядным примером этого процесса является гиперинфляция России 1990-х гг., уровень которой достиг 2600% в годовом выражении.

Реформа Егора Гайдара, направленная на либерализацию в отсутствие адекватных рыночных механизмов, спровоцировала дестабилизацию экономики и сильный рост цен. В результате произошло классовое расслоение общества, скачок безработицы и нарастание преступности.

Для крупного и мелкого бизнеса

Умеренные темпы приращения показателя не опасны для бизнеса, но при ускорении темпов роста оно дезорганизует деятельность крупных и мелких хозяйствующих субъектов. Возникает неопределенность рыночной конъюнктуры и обостряется проблема реализации товаров и услуг на внутреннем рынке. Постепенно нарастает налоговое давление и снижается мотивация к эффективной высокопроизводительной работе.

Для государства

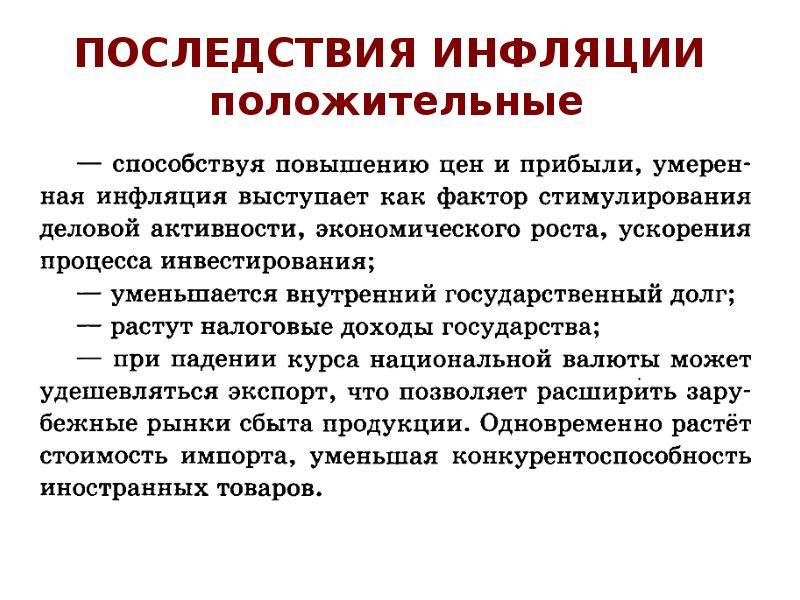

Обесценивание денежных средств для правительств несет и негативные, и позитивные последствия. При стремительном снижении этого показателя государство вынуждено увеличивать объем социальных выплат, нередко сопряженных с увеличением заимствований. Постепенно падает конкурентоспособность страны на мировом рынке, что может спровоцировать снижение экспорта и рост безработицы. В то же время высокие темпы инфляции нередко сопровождаются уменьшением стоимости государственного долга. В некоторых случаях увеличиваются прямые и косвенные налоговые отчисления.

Обесценивание денежных средств ведет к безработице.

Обесценивание денежных средств ведет к безработице.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

Таргетирование инфляционных процессов в экономике

Понятие «таргетирование инфляции» означает отслеживания ее тенденции и принятие мер контроля на государственном уровне. Ответственным органом в этом случае выступает Центробанк РФ. Такие меры положительно сказываются на состоянии экономики и позволяют управлять ее динамикой.

Плановое управление инфляцией дает возможность предпринимать адекватные меры по ее устранению. Грамотный и системный подход помогает предотвратить наступление экономического кризиса.

Внедряется таргетирование при соблюдении определенных условий:

- Независимость Центробанка от правительства на достаточном для принятия мер уровне.

- Отказ государства от таргетирования иных экономических показателей. Например, уровня занятости населения, курса иностранных валют, заработных плат.

Реализуется программа следующим образом:

- Разрабатывается методика и наиболее подходящая модель прогнозирования.

- Выведение показателей инфляции за выбранный период.

- Утверждение плана действий другими участниками рынка.

- Выбор монетарных функций, используя которые можно снизить индекс инфляции до планируемого значения.

- Разработка предпосылок планирования и коррекции увеличения цен.

- Внедрение мер.

- Анализ результата, степени эффективности конкретных действий.

Пути снижения уровня инфляции

Какой выбрать правительству путь, чтобы снизить инфляционные показатели, зависит от того на какой стадии находится процесс

А также немаловажно то, как и кто будет производить, так сказать, «лечение» экономики страны

Чтобы грамотно понизить инфляционные показатели нужно воздействовать на экономику сразу с двух полностью проработанных направления:

- быстрый отклик на возникшую ситуацию;

- использование стратегического плана на полное экономическое укрепление государственной экономики.

Проработка этих двух путей совместно помогает резко снизить постоянно растущие темпы роста инфляции, а также грамотно противостоять последующим возможным инфляционным вспышкам. Рассмотрим каждый из этих путей подробнее.

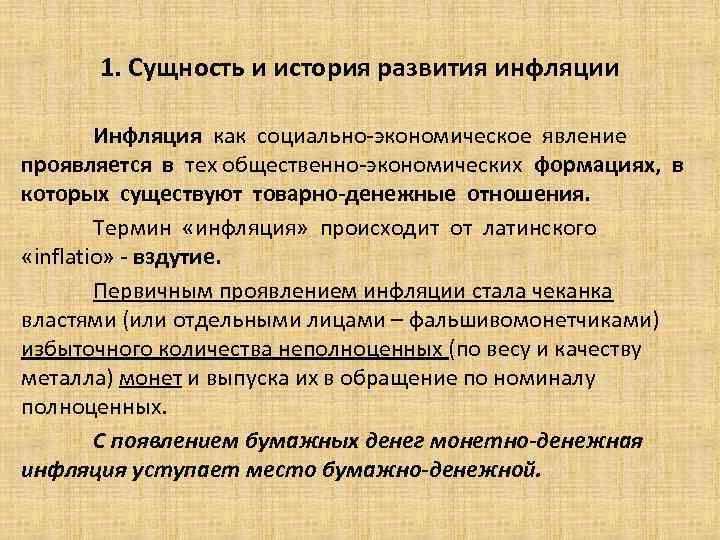

История инфляции

Если слегка углубиться в историю, то можно узнать, что инфляция появилась практически сразу же с возникновением товарно-денежных отношений. Уже в Древней Греции появилась практика уменьшения содержания серебра в монетах. Первоначально она дала государству неплохой доход, позволив вдвое увеличить количество денег в обороте. Но затем экономика взяла своё – цены поднялись, причём неадекватно количеству дополнительных монет, расходы государства возросли, вызвав серьёзный кризис.

Римляне узнали, что такое инфляция, ещё при Нероне в первом веке до нашей эры. Одиозный император и уменьшал вес золотых и серебряных монет, и добавлял в них медь. Его последователи не оставили такого громкого следа в истории, но исправно пользовались «творческим наследием». В результате в третьем веке нашей эры в римском динарии серебра не осталось вовсе, он превратился в чисто медную монету.

Классическим случаем инфляции можно считать многократное повышение всех цен в Европе после открытия Америки. Награбленное у индейцев золото хлынуло в Старый Свет таким потоком, что цены на основные товары и продукты повысились местами вчетверо. Как и всегда при инфляции, страдали бедняки, которым, понятное дело, американское золото не доставалось. Но это были ещё инфляционные цветочки. Настоящие плоды инфляции монархи и государства начали собирать после появления бумажных денег.

Как возникла инфляция?

Первый «мировой финансовый кризис», связанный с обесцениванием денег, возник еще во времена, когда деньги чеканились из драгметаллов. Он был вызван резким увеличением количества золота и серебра, которые стали поступать в Европу после открытия Америки. К концу 16 века из-за избытка серебряных монет товарные цены выросли в 2,5-4 раза. Вообще же в средние века инфляция сменяла дефляцию — первая возникала в результате войн и товарного дефицита, тогда как вторая как правило означала отрезки мирной жизни с эффективным производством:

Другая картинка, касающаяся Соединенных Штатов, позволяет проиллюстрировать возникновение инфляции более подробно:

Здесь уже есть улучшенная возможность сопоставить инфляционные пики конкретным годам — и как можно видеть, самые высокие из них приходятся как раз на войны:

Война за независимость США (1775—1783)

- Англо-американская война (1812—1815)

- Гражданская война в США (1861—1865)

- Первая мировая война (для США 1917—1918)

Вторая мировая война (1941—1945)

При этом, кстати, хорошо заметно, что Великая Депрессия 30-х сопровождалась значительной дефляцией — поэтому в то время, как купившие накануне кризиса акции теряли капиталы и выбрасывались из окон, владельцы облигаций (тех эмитентов, которые не обанкротились) оказались в выигрышном положении. Сложившаяся ситуация более чем на 20 лет стала причиной консервативных портфелей инвестиционных американских компаний.

Но вернемся к истории инфляции. После переизбытка серебряных денег новое повышение цен было спровоцировано ростом золотодобычи одновременно в США и Австралии в 50-е годы 19 века. В Штатах экономические проблемы вскоре усугубила указанная выше гражданская война 1861-1865 гг. Именно тогда там и был впервые в истории использован термин «инфляция», производный от лат. inflatio – «вздутие».

Из графиков видно, что примерно с 1930-х г. Великобритания и США (а с ними и весь мир) входят в зону постоянной инфляции, которая окончательно утвердилась с падением золотого стандарта в 1973 году. Хотя сегодня в отдельных странах встречаются периодические отрезки дефляции, деньги в целом имеют тенденцию к обесцениванию, что и вынуждает людей прибегать к способам хотя бы компенсировать инфляцию — самым известным и популярным из них является банковский депозит.

При этом понятно, что чем больше величина инфляции, тем быстрее обесцениваются деньги. Посмотрим на такую картинку:

Итого, даже при относительно небольшой инфляции 5% в год (примерно сколько была в США за последние полвека) через 10 лет «съедается» почти 40% капитала, а через 50 лет от него остается менее 10% стоимости. Начиная с середины 1930-х к 2014 году от доллара осталось лишь чуть более 5% прежней покупательной способности:

В то же время при высокой инфляции на уровне 15% в год всего через 5 лет от денег остается лишь половина их изначальной стоимости. Ставки по банковским депозитам примерно равны инфляции и в отдельные годы могут даже ее обгонять, однако на длинных дистанциях последней удается «отъесть» и от депозитов некоторую часть капитала.

Что такое дефлятор

Любая страна производит сотни видов товаров, каждый из которых имеет свою стоимость. В силу десятков причин она постоянно скачет: на одни товары – повышается, на другие – снижается. Поэтому объяснить, что такое инфляция, ориентируясь только на рост цен, невозможно. Для этого в экономике существует понятие «дефлятор ВВП», который дает представление о положении с ценами по стране суммарно на все выпускаемые товары и производимые услуги. Импорт здесь не учитывается, только местное производство. Определяют дефлятор путем деления номинального ВВП (валовой внутренний продукт по ценам рассчитываемого года) на реальный ВВП (то же самое с учетом роста цен). Результат, переведенный в проценты, показывает, какой в стране уровень инфляции, то есть насколько вырос общий уровень цен.

Как сохранить деньги от инфляции

Деньги должны “работать” (быть инвестированы в то, что увеличивает их), иначе они будут обесцениваться. Во что вложить деньги в такие периоды? В XXI веке есть множество вариантов сохранения денег в моменты высокой инфляции, чем когда-либо в истории. Есть целый набор финансовых инструментов для инвестирования, который позволит пережить неблагоприятный период в экономике.

Перечислим наиболее лучшие и доступные для всех способы.

7.1. Покупка иностранной валюты

Купить доллары? Кажется, что это самый удобный и простой способ сохранить деньги, однако есть гораздо более выгодные способы. Для покупки валюты рекомендую обзавестись брокерским счётом. Это бесплатно и не требует никаких денежных затрат. Например, согласно рейтингам лучшими брокерами в России являются (сам пользуюсь ими):

Это самые крупные и надёжные брокеры в России. У них отличные условия для торговли, минимальные комиссии за оборот. За ввод и вывод денег комиссий не предусмотрено. Конечно, есть и другие брокеры, но у них значительно хуже торговые условия, выше комиссии.

Примечание

Теперь можно обменивать валюту по биржевому курсу в любой момент в любом месте, где есть интернет.

7.2. Покупка криптовалюты

Криптовалюта ворвалась в нашу жизнь очень внезапно. Пик популярности пришелся на конец 2017 года, когда курс Биткоина превысил $10 тыс., а спустя буквально неделю достиг максимума в $19,5 тыс.

Криптовалюта является универсальным способом сохранения денег, поскольку она не привязана ни к чему. Хотя и есть фиатные пары BTC/USD, BTC/RUB (Биткоин к доллару и рублю), ETH/USD (Эфириум к доллару) и т.д., но сама суть того, что это отдельный сегмент экономики, на который влияют совершенно другие факторы, нежели на привычные всем ценные бумаги.

Бытуют мнения, что во время нового мирового кризиса криптовалюту сильно подорожают в цене, как альтернативный вариант для сохранения своей ценности.

Безусловно, это рискованный вариант, который позволит не только сохранить, но возможно и сильно приумножить ваше состояние. Более подробно про криптовалюты и как их купить читайте в статьях:

7.3. Покупка акций и облигаций

Как правило, акции компаний в периоды инфляции сильно дешевеют, поэтому их можно прикупить с целью приличного заработка в перспективе на 1-3 года. Если суметь купить их на дне рынка, то в этом случае можно заработать очень много (100%-200% годовых). Есть также вариант покупка иностранных акций, но это стоит делать прежде, чем национальная валюта начнет дешеветь.

Для покупки акций нам понадобятся все те же брокеры, что и для валюты. Рекомендую ознакомиться со следующими статьями:

Как бороться

Не всегда это надо делать. Ее умеренные темпы стимулируют спрос на товары и услуги, а тем самым способствуют развитию производства и экономическому росту в стране. Люди, ожидая увеличения цен, стараются купить товар сегодня, а не завтра. Низкая инфляция – дешевые кредиты, что тоже приводит к увеличению спроса и, соответственно, производства.

Для развитых стран мира инфляция в пределах 1 – 3 % считается вполне комфортной. Для развивающихся, а к ним пока относится и экономика России, оптимальной величиной эксперты называют 4 %. Именно эту цифру установил Центробанк в своей стратегической программе развития.

Высокий уровень инфляции имеет только негативные последствия для человека и страны. Я уже приводила пример Венесуэлы. Кто помнит 90-е годы в нашей стране, тому не надо приводить больше никаких доводов.

У государства есть целый набор инструментов для регулирования роста инфляции. Прежде всего они связаны с устранением причин возникновения. Основные из них:

- Борьба с монополиями и коррупцией в стране.

- Политика импортозамещения, которая ослабит зависимость от импорта, укрепит национальную валюту и приведет к развитию собственного производства.

- Грамотная денежно-кредитная и эмиссионная политика Центробанка и установление жестких требований к получению кредитов.

- Развитие реального сектора экономики: стимулирование увеличения производства на существующих предприятиях, строительства новых и т. д.

- Проведение денежной реформы, не самый лучший вариант, который мы уже проходили в нашей истории.

Государство и работодатели часто проводят индексацию заработных плат – это компенсация инфляционных потерь. Но такая мера может привести к новому витку повышения цен.

А с личной инфляцией не надо бороться, ею надо учиться управлять:

Если в вашей потребительской корзине есть товары, цены на которые растут ускоренными темпами, замените их на другие.

- Если планируете взять банковский кредит, то делайте это после понижения ключевой ставки ЦБ. Тогда и проценты по займам должны снизиться.

- Выберите для себя инструменты, которые защитят ваши сбережения от инфляции. Их довольно много. Только не переусердствуйте с покупкой валюты на самом пике обесценивания рубля.

- Ищите дополнительные источники дохода.

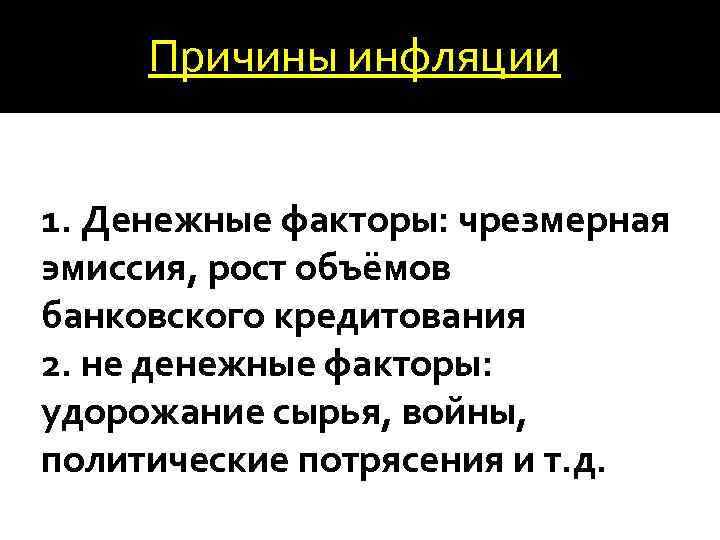

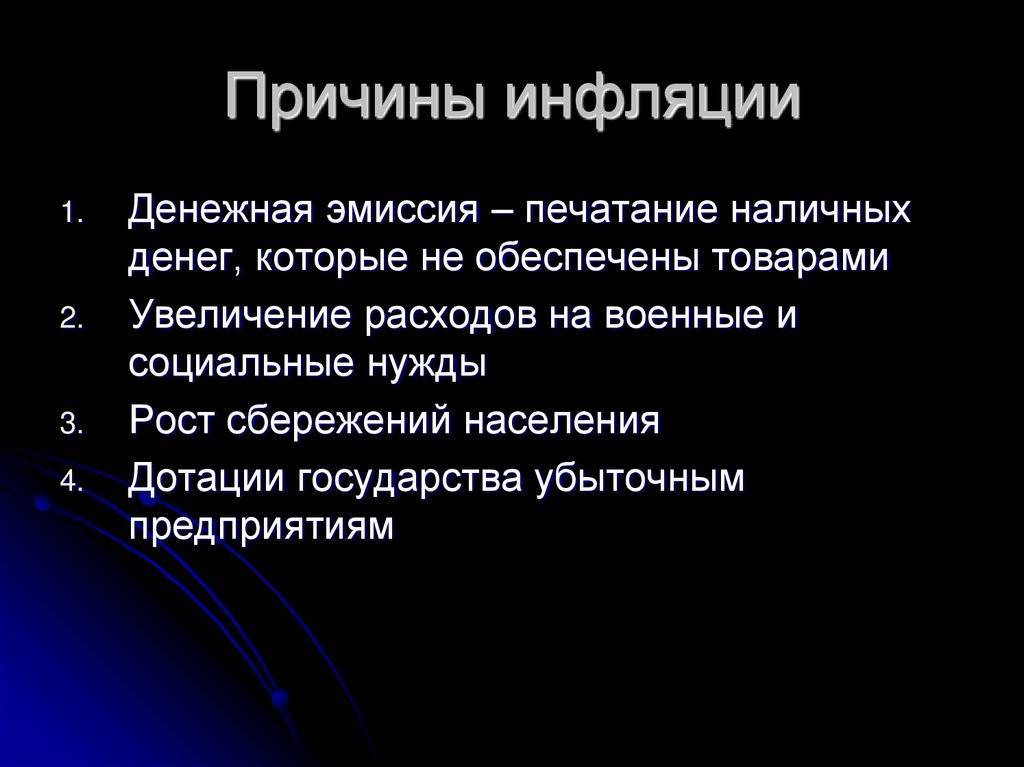

Причины инфляции:

- Необоснованная чрезмерная эмиссия денежной массы с целью покрытия дефицита государственного бюджета;

- Девальвация – снижение стоимости валюты одной страны по отношению к валютам других стран (характерна для России);

- Высокий уровень коррупционной деятельности – появление большого объема краденых из бюджета денежных средств (пример: заоблачные цены на недвижимость в крупных регионах РФ);

- Увеличение расходов государства на военные нужды и милитаризация экономики;

- Установление монопольного ценообразования;

- Чрезмерная зависимость экономики страны от кредитов и займов;

- Кризисные явления в экономике и ее нерациональная структура;

- Увеличение стоимости экспорта и импорта;

- Повышенная активность торгового и платежного баланса, что ведет к чрезмерному притоку иностранной валюты;

- Валютные кризисы;

- Несовершенная и нестабильная система налогообложения;

- Высокие инфляционные ожидания.

Современное состояние инфляции

Исторический экскурс показывает – простым языком объяснить инфляцию можно непомерными расходами государства. Они могут быть вызваны не только алчностью. Любая страна вынуждена содержать армию, помогать гражданам социально, строить объекты инфраструктуры, которые никогда не принесут прибыли. Влияние на инфляцию оказывает и мировая финансово-экономическая система. Колебания курсов валют, государственный долг США, поведение игроков на биржах способны в считанные часы обесценить национальную валюту.

Чем бы инфляция не была вызвана, она всегда бьёт по самым бедным. Никакое государство не способно индексировать выплаты со скоростью инфляции. Тем более это невозможно в периоды гиперинфляции, когда размеры роста цен превышают 50%. Широкие массы населения страдают от недостатка продуктов питания. Становятся недоступными медицинское обслуживание и образование. В считанные месяцы повышается смертность и снижается рождаемость, образуется демографическая яма, последствия которой будут ощущаться десятилетиями.

Большинство современных экономистов придерживается тезиса о том, что небольшое превышение размера денежной массы является фактором, положительным для экономики. Однако для отдельно взятого человека, живущего на фиксированную зарплату, инфляция неизбежно оборачивается постепенным снижением уровня жизни.

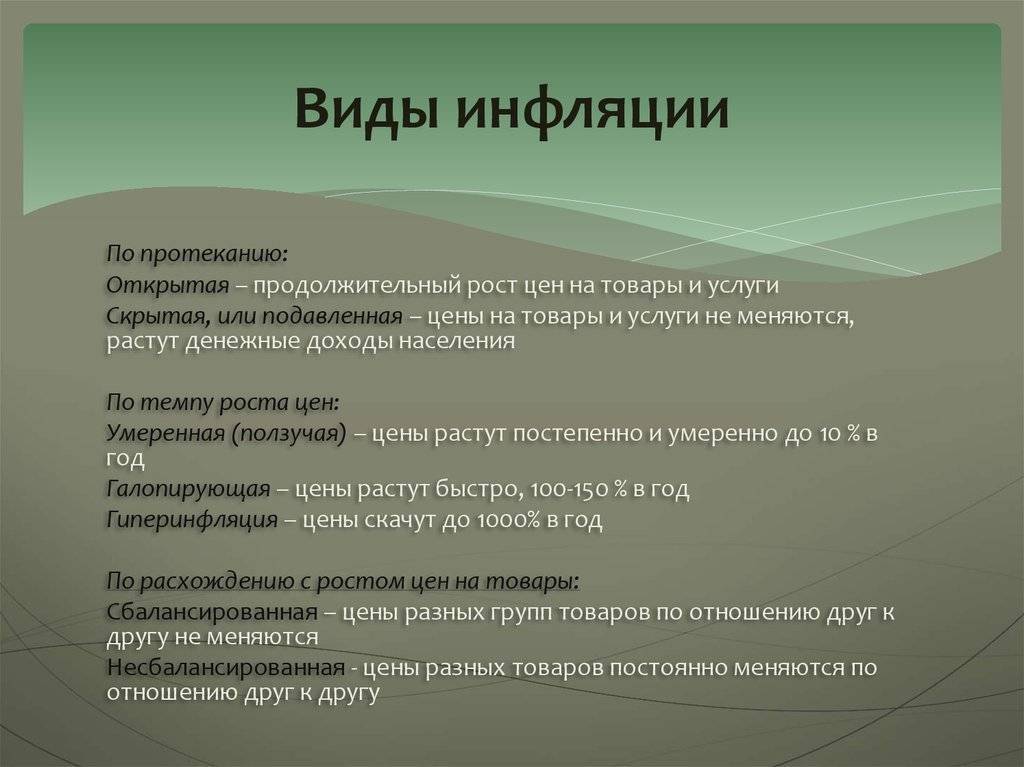

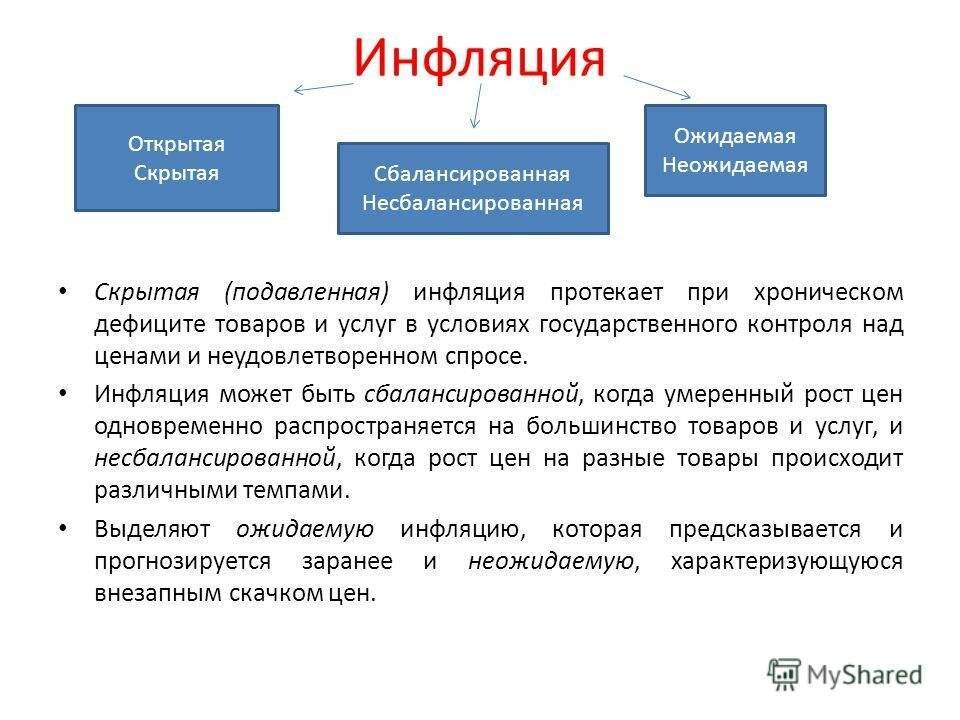

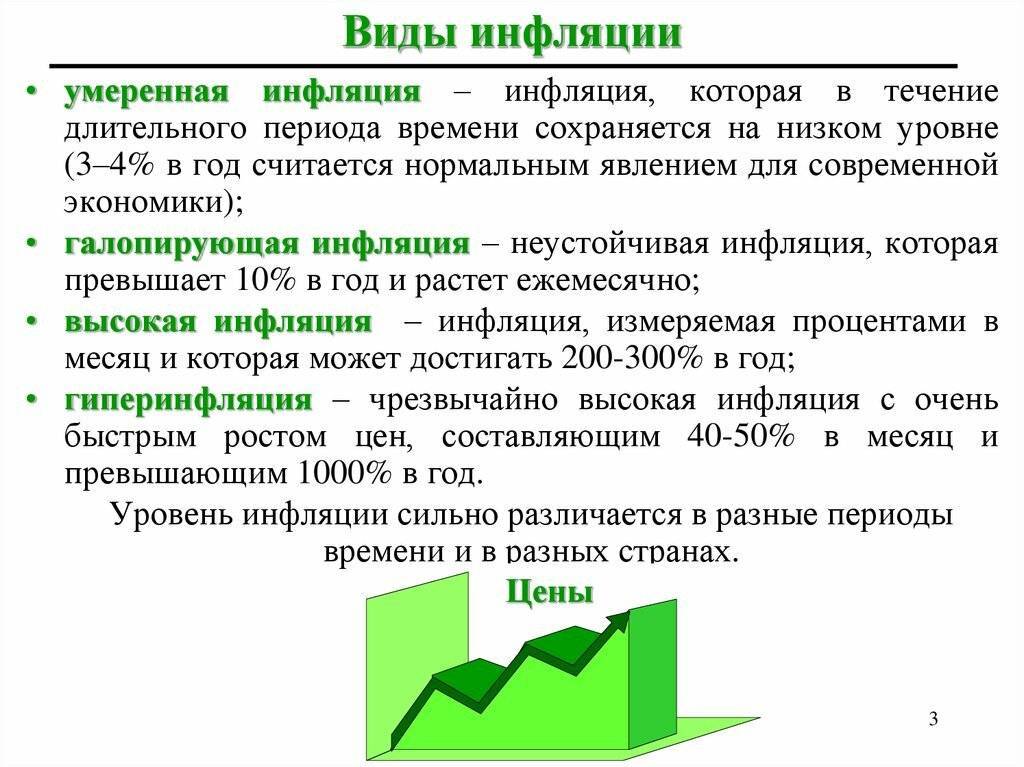

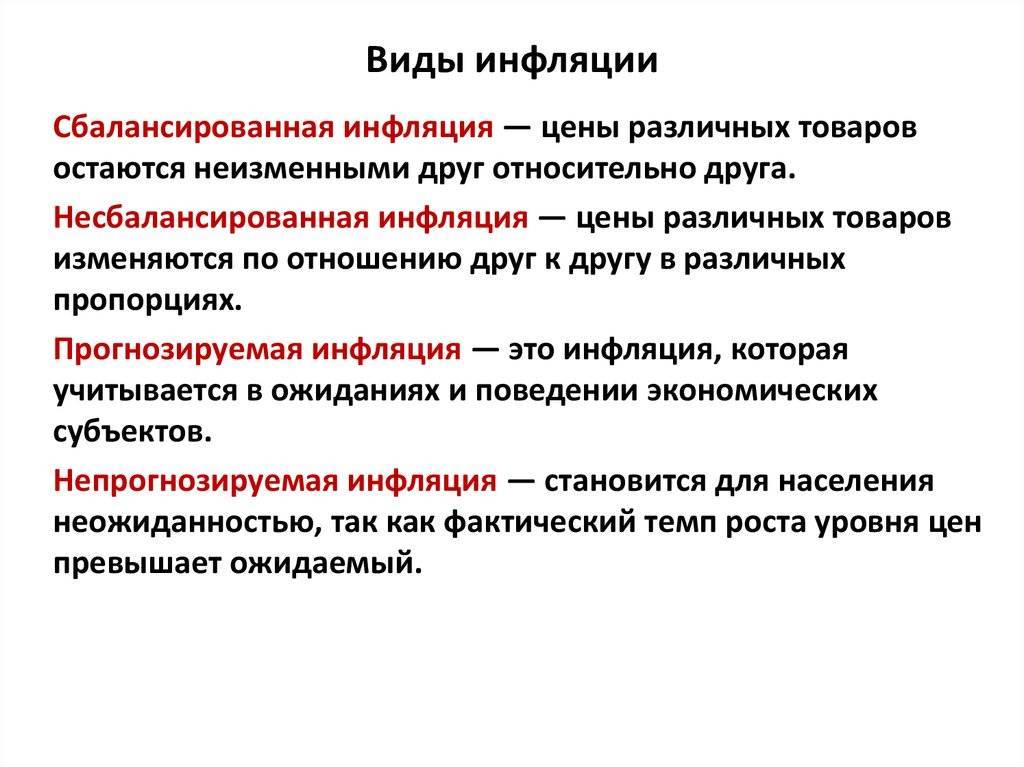

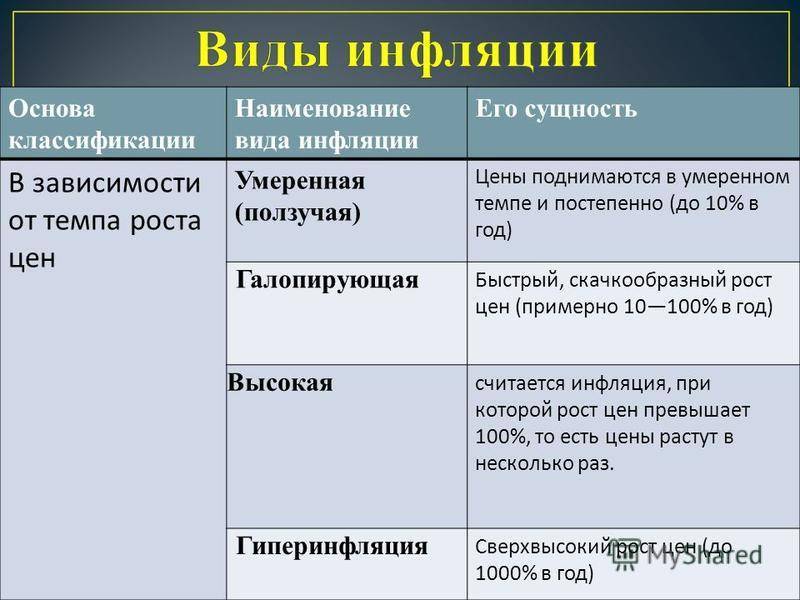

Виды инфляции

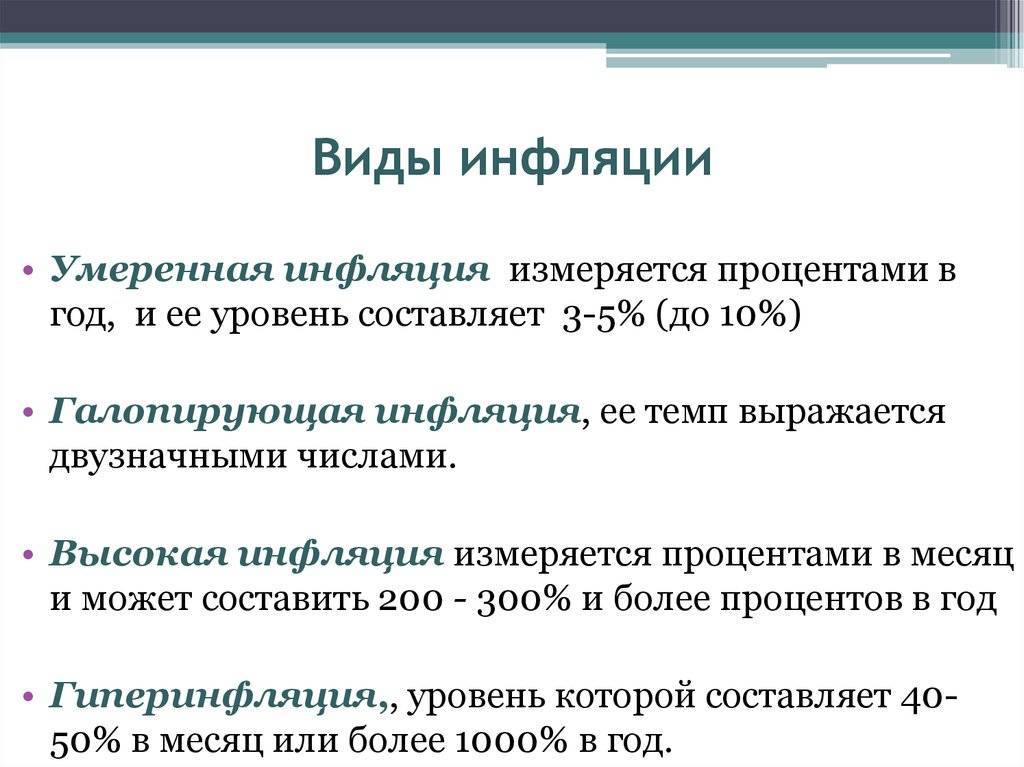

Видов инфляции много. Ее делят по различным признакам. Не буду углубляться в экономические дебри. Напишу самые понятные для рядового гражданина:

- умеренная (до 10 %),

- галопирующая (от 10 до 50 %),

- гиперинфляция (более 50 %).

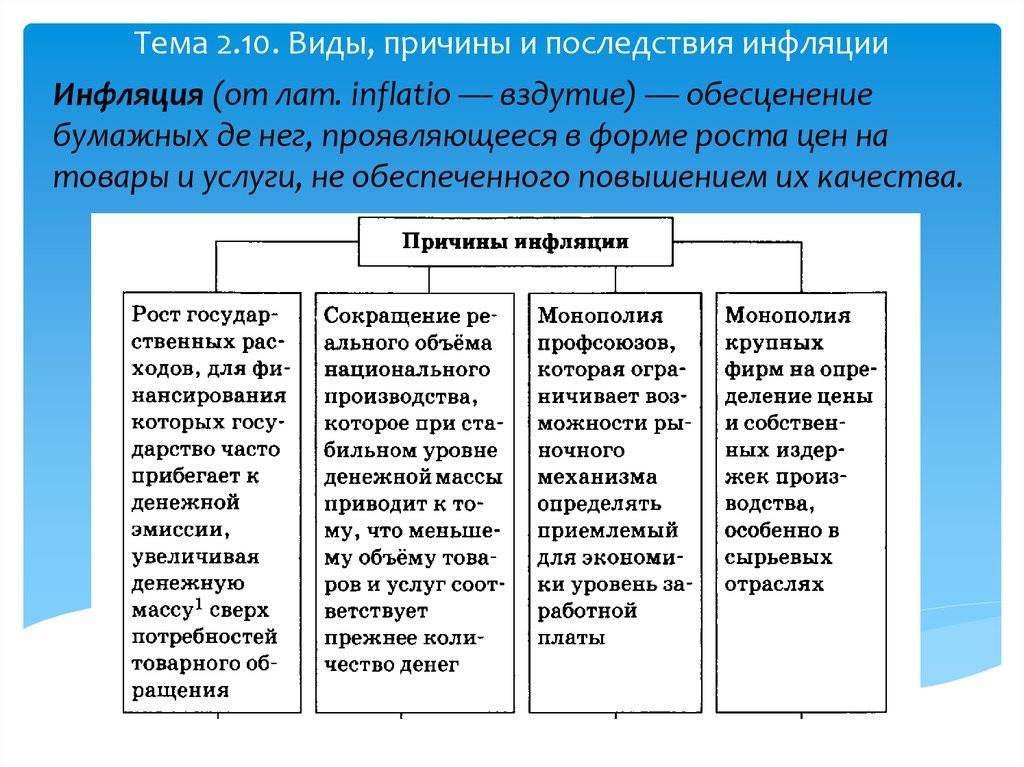

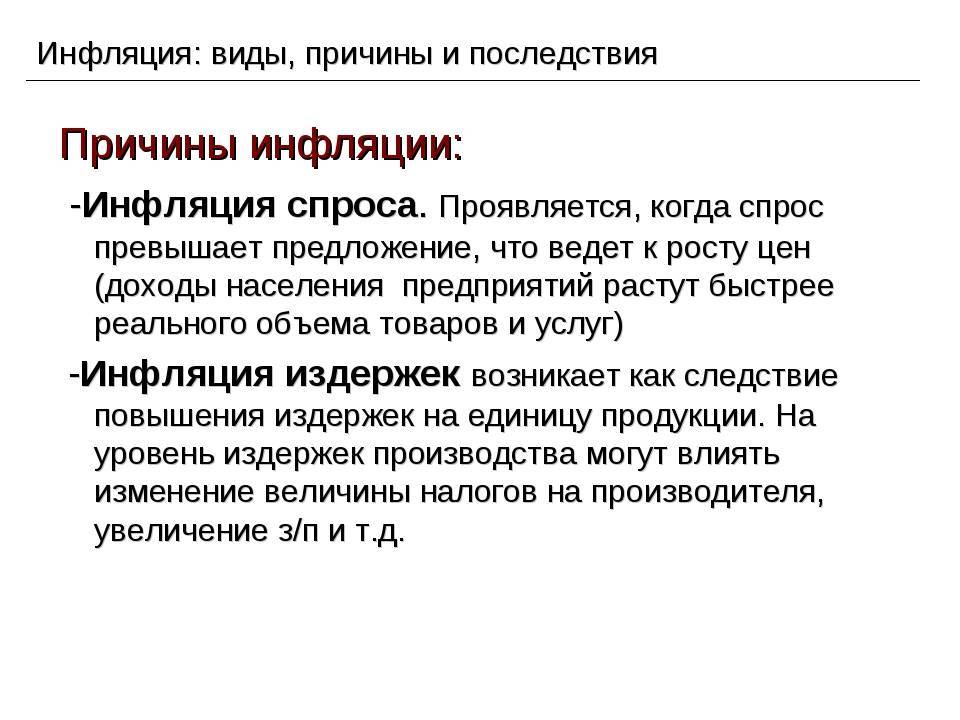

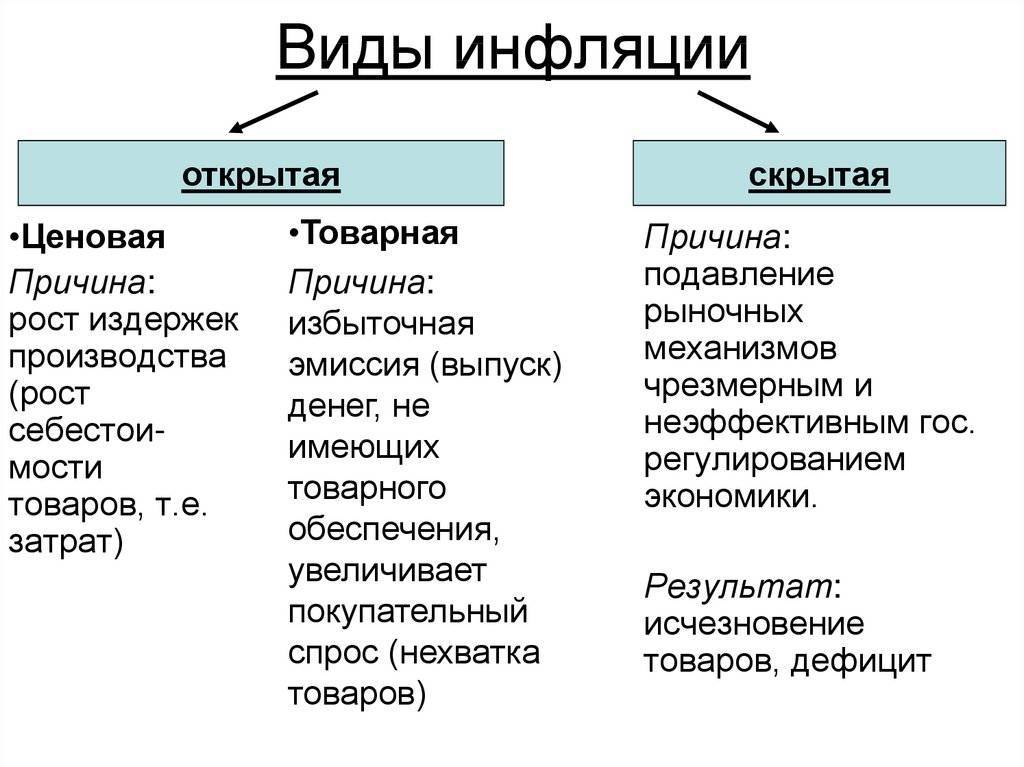

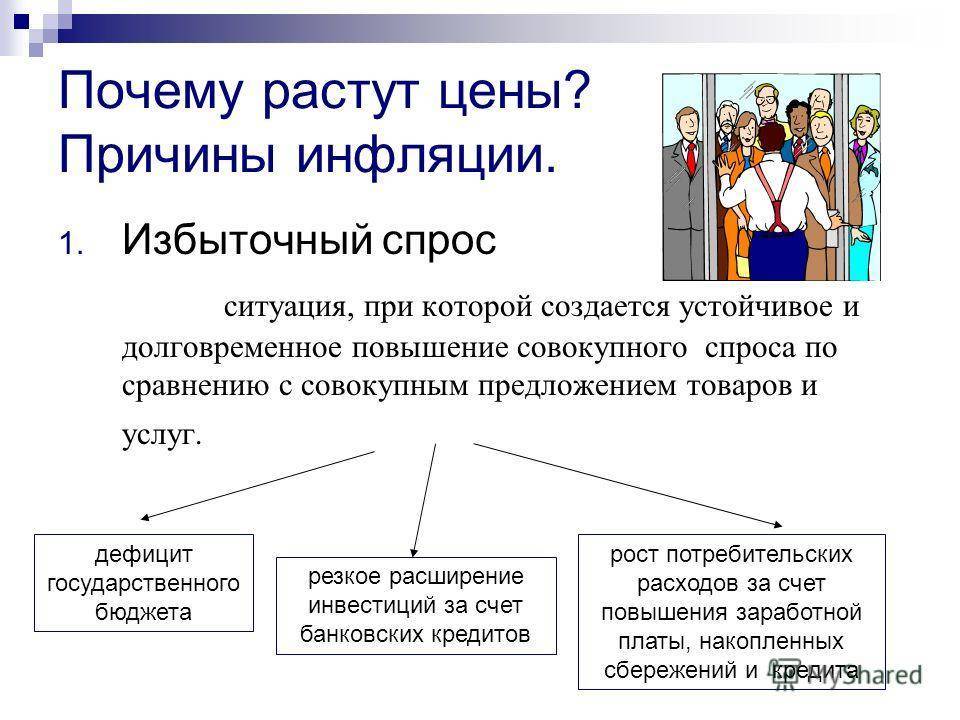

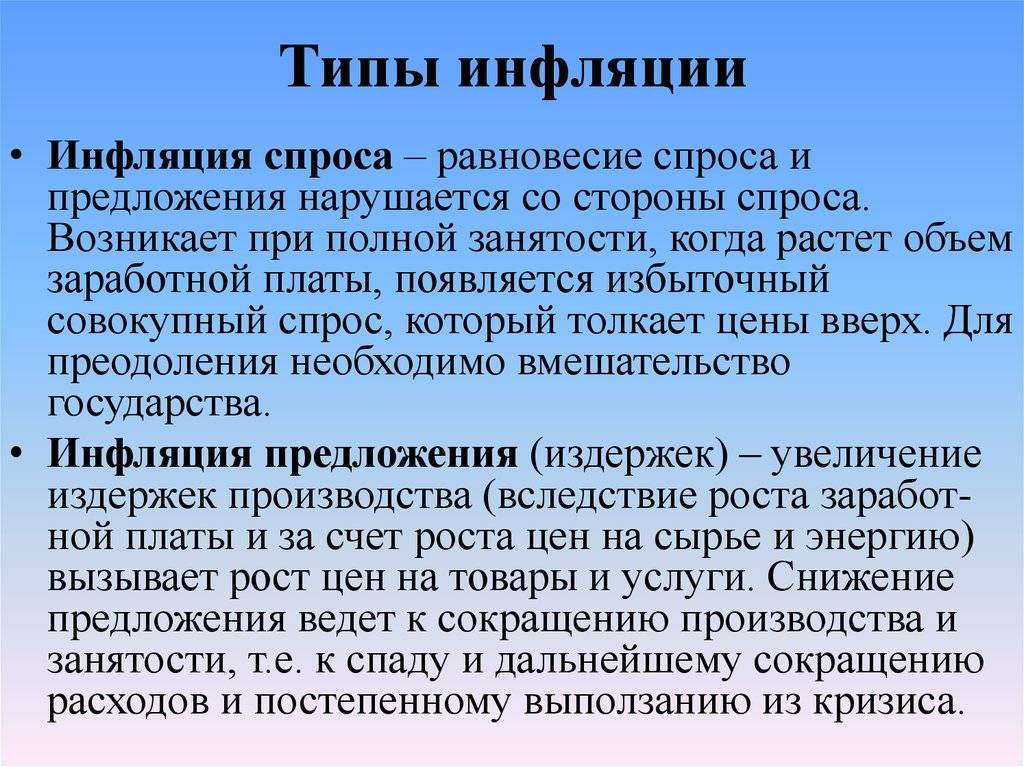

По причине возникновения бывает инфляция:

- спроса, когда спрос на товары и услуги превышает предложение (например, в случае постоянного повышения заработной платы или бесконтрольной эмиссии денег);

- издержек, когда растут расходы на производство и цены на конечную продукцию.

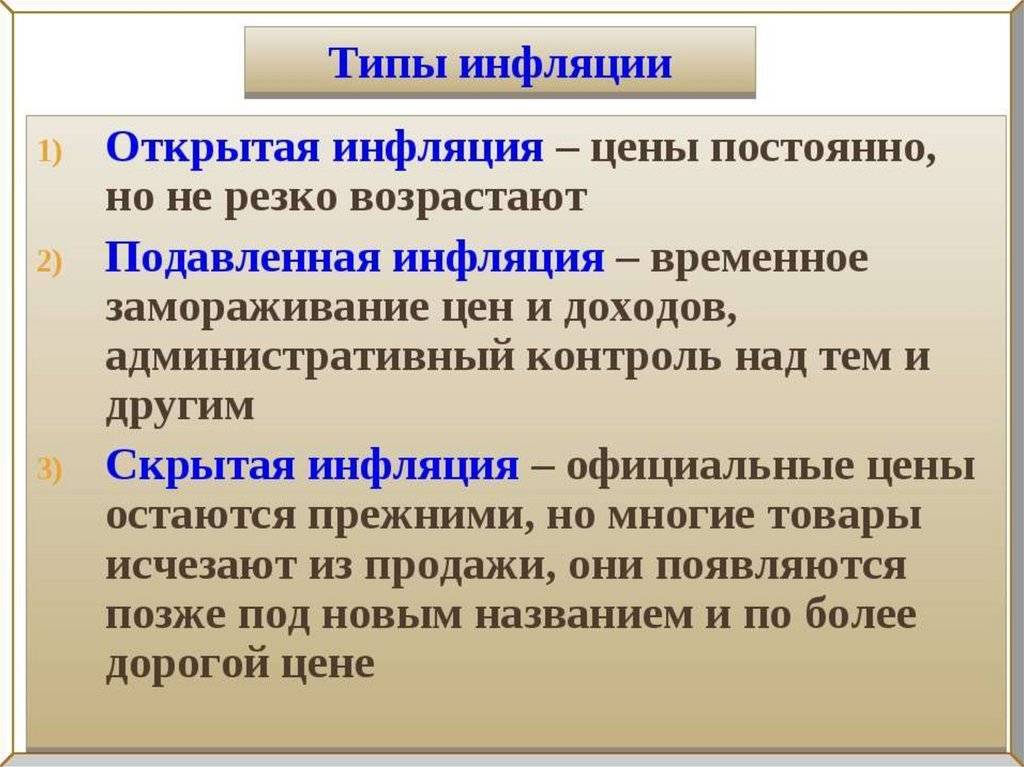

Различают 2 типа инфляции:

- Открытая – цены растут, спрос падает, снижается покупательская способность населения.

- Скрытая – цены искусственно сдерживаются, в результате возникает дефицит и рост цен на черном рынке.

Мы уже много говорили об инфляции, но как ее измеряют?

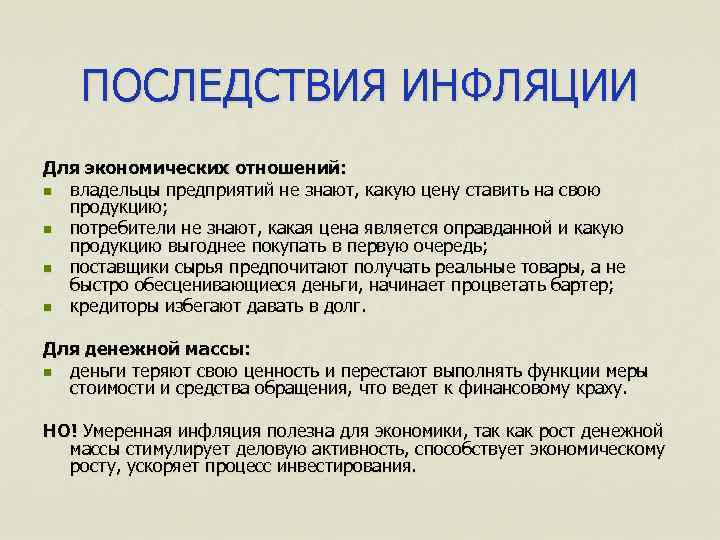

Последствия инфляции

Инфляция затрагивает множество областей и имеет ряд последствий:

Возникает различие оценок денежных запасов и денежных потоков. Вследствие этого обесцениваются:

- вклады,

- ценные бумаги,

- кредиты,

- остатки средств на счетах.

Эмиссия денежных средств ухудшает экономическую ситуацию.

Перераспределяются доходы – последствия инфляции наиболее остро чувствуют

- импортёры товаров,

- продавцы,

- кредиторы,

- бюджетные предприятия.

В «плюсе» оказываются кредиторы и покупатели. Возникают так называемые «мнимые доходы» за счёт удешевления стоимости товаров и стоимости заёмных средств.

Падают рентабельность производства, ВВП.

Как правило, после роста цен ухудшается курс национальной валюты.

Страдают владельцы сбережений, конечные потребители, наименее защищённые слои населения.

Фактически, бедные часто становятся ещё беднее.

Одновременно инфляция может как ухудшить положение производителей (за счёт увеличения цен, а значит – увеличения любых статей расходов при выпуске продукции), так и улучшить. Второй вариант возможен, если продукция поставляется за рубеж, и становится более доступной конечным потребителям.

Еще одно возможное последствие инфляции – так называемая «инфляционная спираль» (процесс самовоспроизводства инфляции, когда инфляционные ожидания подталкивают к росту цен, а он, в свою очередь, формирует ажиотажный спрос).

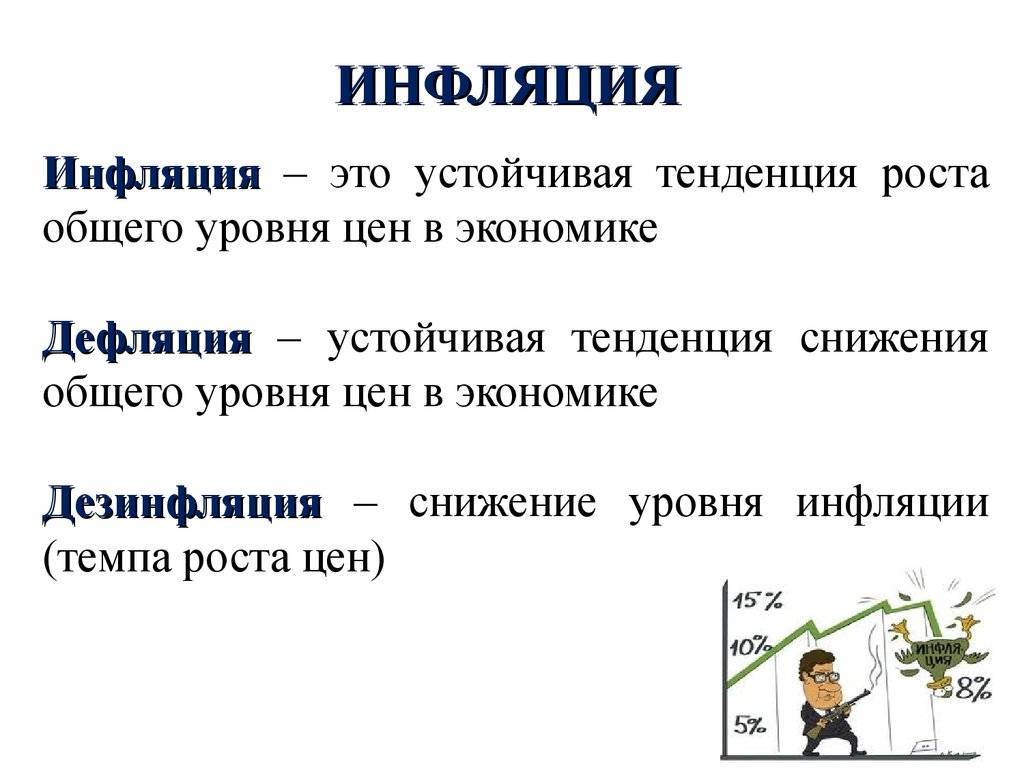

История понятия инфляция

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Как было сказано выше, в периоды, когда государству было необходимо применять меры для выхода из сложных экономических ситуаций, оно начинало выпускать дополнительные объемы денежных средств. В случае войн это делалось для закупки вооружений, при голоде – закупки продовольствия и т.д. Денежная масса, не подкрепленная товаром, рано или поздно обесценивается, снижается ее покупательная способность. В результате этого начинается рост цен при неизменном уровне доходов населения.

Впервые термин «инфляция» был использован во время гражданской войны 1861—1865 в США, а повсеместно стал использоваться после первой мировой войны, когда многие государства-участники столкнулись с серьезными экономическими проблемами. В переводе с латинского «инфляция» — это вздутие, что довольно точно характеризует данный процесс в экономике.

Рекомендую посмотреть мое видео об инфляции в России, пока смотрите не забудьте подписаться на ютуб-канал.

Какие есть показатели инфляции

Инфляцию измеряют с помощью различных индексов. Самым популярным является индекс потребительских цен (Consumer Price Index, CPI). Это важный показатель в экономике, поэтому после его публикации на бирже резко увеличивается волатильность. Также есть и другие показатели:

- Индекс расходов на проживание (Cost-of-living Index, COLI);

- Индекс цены активов (акций, недвижимости, цены заёмного капитала и прочее);

- Дефлятор ВВП (GDP Deflator);

- Индекс Пааше;

- Индекс цен производителей (Producer Price Index, PPI). Себестоимость производства.

Примечание

Для обычного человека инфляцию можно наблюдать, когда национальная валюта начинает дешеветь к мировым “твёрдым” валютам (доллар, евро, франк, йена и т.д.). Как правило, дешевая национальная валюта быстро разогревает инфляционные процессы.

Формула измерения и расчёта инфляции

Вышеупомянутые варианты индексов цен могут использоваться для расчета величины инфляции между двумя конкретными месяцами (или годами). Хотя многие готовые калькуляторы инфляции уже доступны на различных финансовых порталах и сайтах, всегда лучше знать основную методологию, чтобы обеспечить точность и четкое понимание расчетов.

Допустим, вы хотите знать, как изменилась покупательная способность 10 000 долларов в период с сентября 1975 по сентябрь 2018 года. Данные индекса цен можно найти на различных порталах в табличной форме. Из этой таблицы возьмите соответствующие цифры ИПЦ за данные два месяца. В сентябре 1975 года оно составляло 54,6 (начальное значение ИПЦ), а в сентябре 2018 года — 252,439 (окончательное значение ИПЦ). 3 Добавление формулы дает:

Поскольку вы хотите узнать, сколько будет стоить 10 000 долларов за сентябрь 1975 года в сентябре 2018 года, умножьте процентную ставку инфляции на сумму, чтобы получить измененную долларовую стоимость:

Это означает, что 10 000 долларов в сентябре 1975 года будут стоить 46 234,25 доллара. По сути, если вы приобрели корзину товаров и услуг (согласно определению ИПЦ) на сумму 10 000 долларов в 1975 году, такая же корзина будет стоить вам 46 234,25 долларов в сентябре 2018 года.

Виды и типы инфляции

Существует два типа инфляции:

- Открытая. Примером может послужить Россия. Цены растут и поэтому рубль теряет платёжеспособность.

- Скрытая. Замораживание цен на одном уровне, но при этом создавая дефицит. В итоге цены сами растут на неофициальном рынке. Примером может стать СССР.

По темпам скорости выделяют три вида инфляции:

- Ползучая (умеренная). Показатель не превышает 10%. Самый лучший вариант для страны, поскольку экономика в этом случае имеет все шансы для развития.

- Галопирующая. Показатель не превышает 50%. Роста ВВП уже нет. Если ЦБ ничего не будет предпринимать, то страна за пару лет скатиться к дефолту.

- Гиперинфляция. Свыше 50% годовых. Экономика рушится на глазах. Люди не верят в национальные деньги, поэтому моментально избавляются от них в случае поступления. Чаще всего такой уровень проявляется в периоды войны.