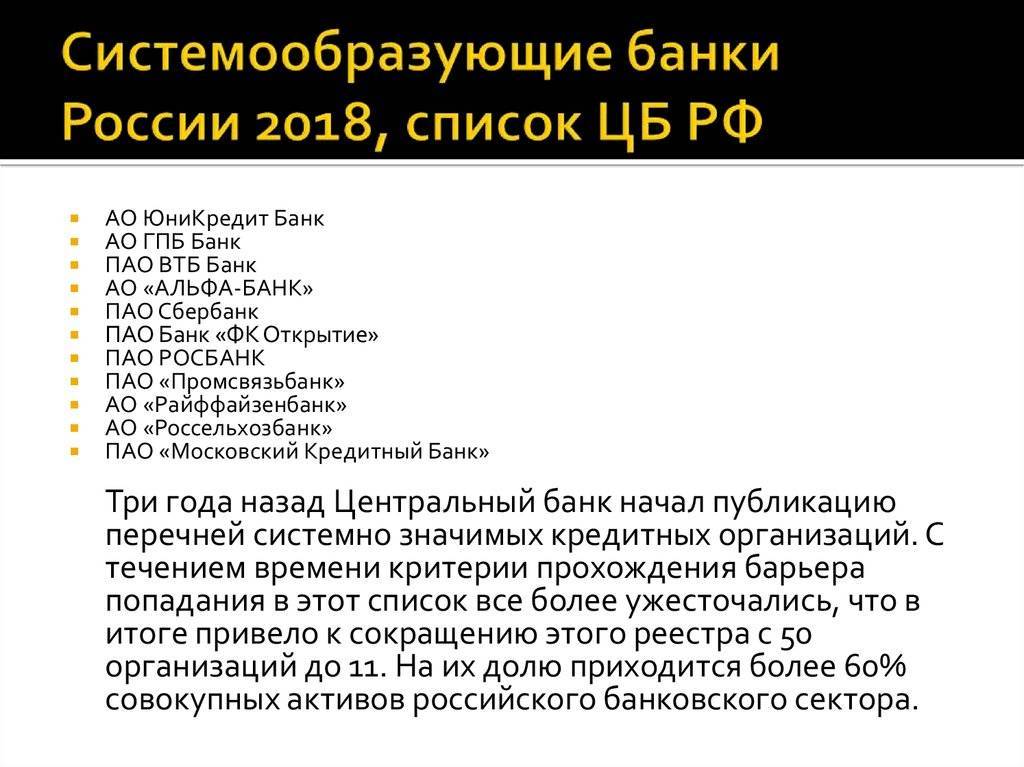

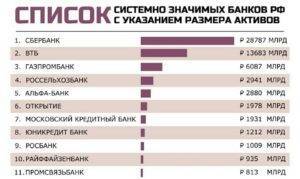

10 системообразующих банков России – 2018

Системообразующие банки представляют особый интерес для вкладчиков, так как именно они оправданно считаются более надежными.

Объясним причину: если банк столь важен для российской экономики, ЦБ не допустит наступления страхового случая и будет всячески поддерживать и если потребуется – санировать эту кредитную организацию без введения моратория для кредиторов. Иными словами – вкладчик системообразующего банка не потеряет свои деньги.

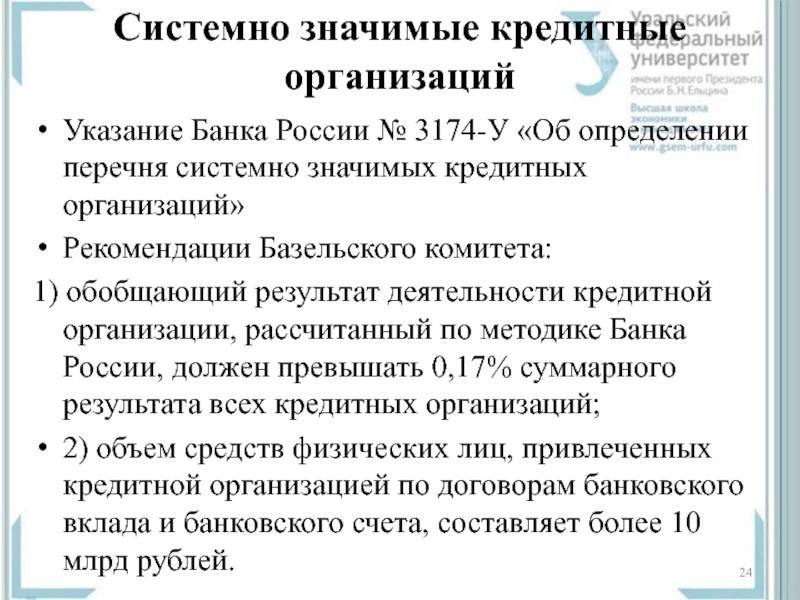

По каким критериям банк становится системно значимым?

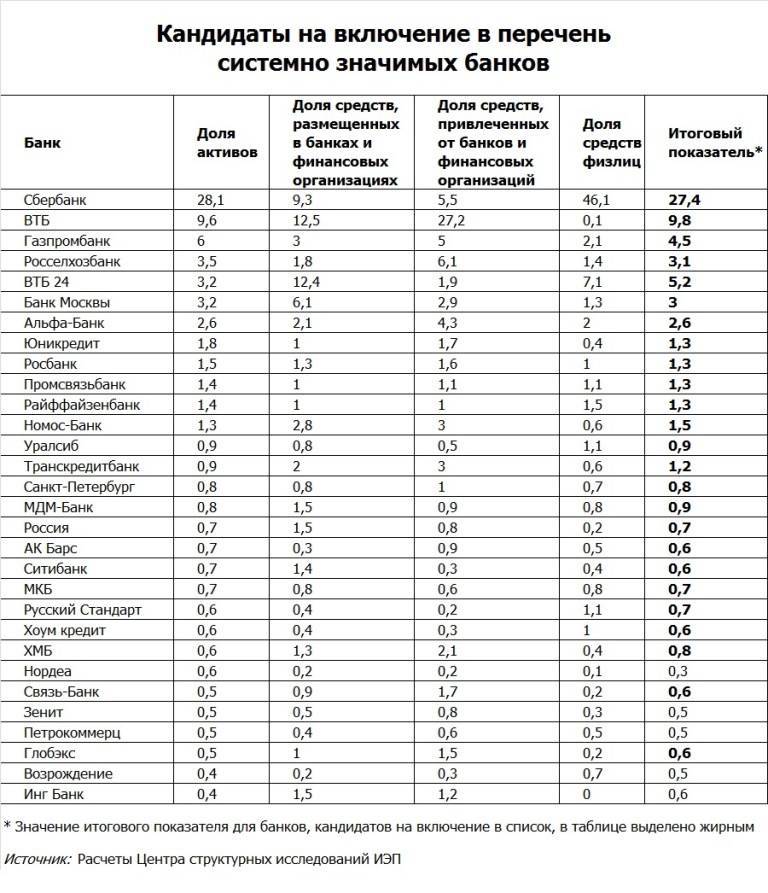

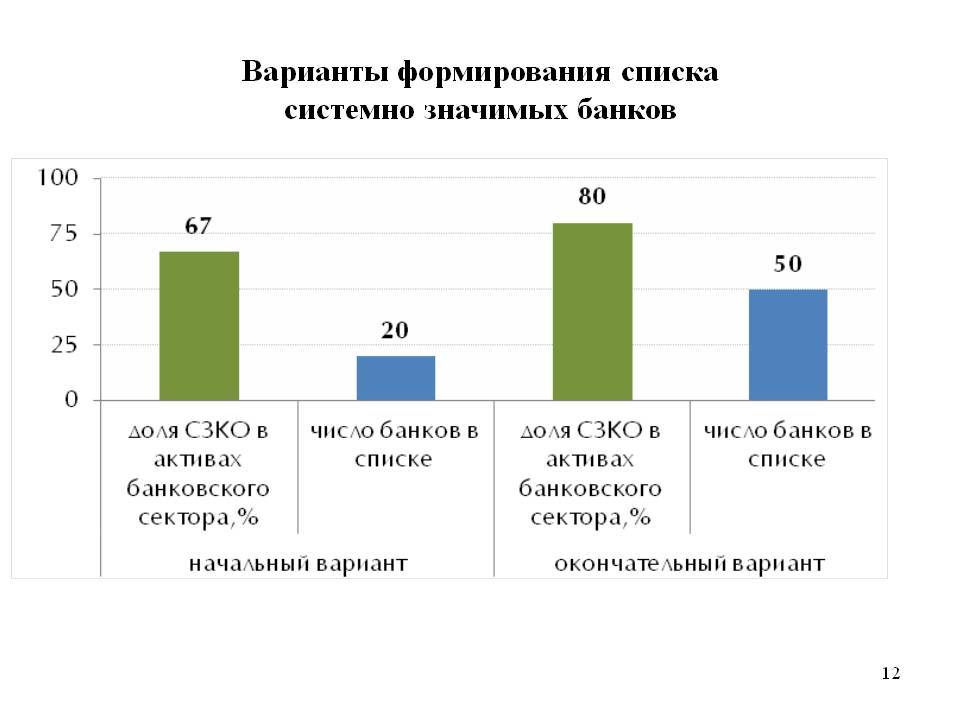

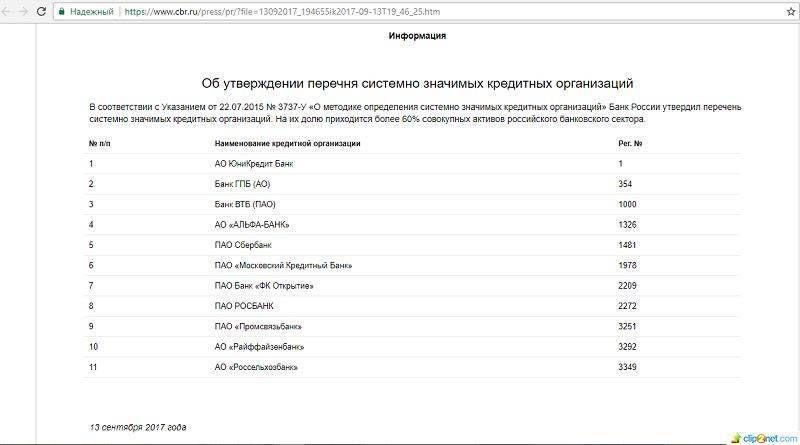

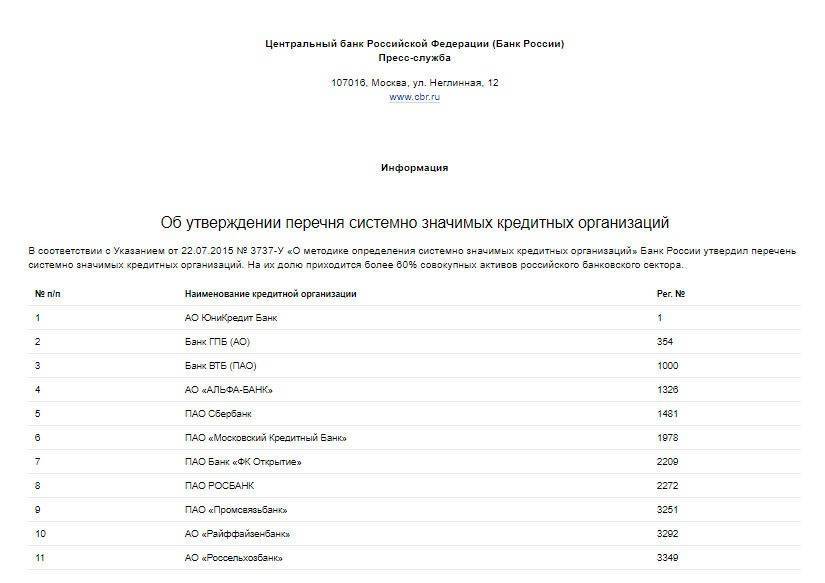

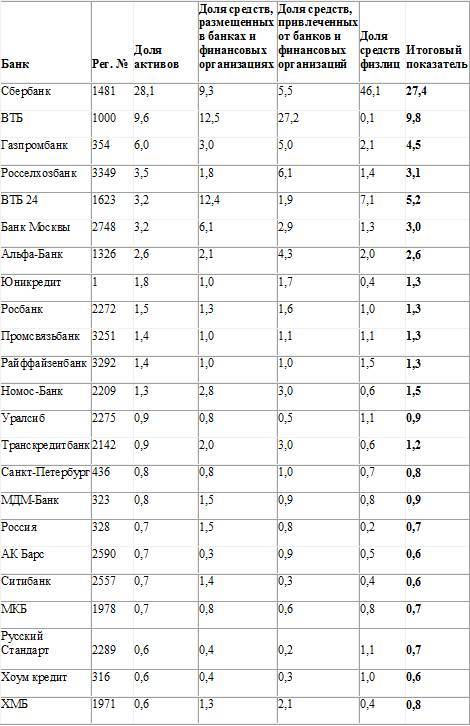

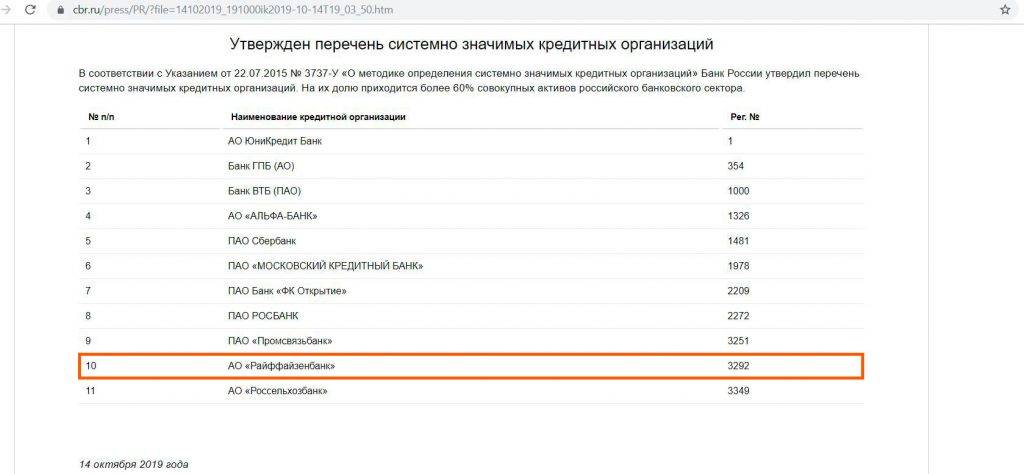

Ежегодно, с 2014 года, Банк России публикует 10 системообразующих банков России (в 2017-ом было исключение – 11 финучреждений). Попавшие в список банки – это наиболее крупные организации, в которых аккумулировано более 60% всех средств населения (вклады, зарплаты, пенсии). Эти банки соответствуют всем требованиям надежности (по Базелю III), и прошли все необходимые проверки:

- Ликвидность капитала – не менее 70%;

- Большой размер собственного капитала

- Соответствие показателей по выданным кредитам и выплаченным процентам по вкладам;

- Выгодные и безопасные сделки между банками;

- Растущее количество новых клиентов;

- Достаточный объем резервов на риски.

- Юниверсал Кредит Банк.

- ГазПромБанк.

- Внешторгбанк.

- Альфа-Банк.

- Финансовая компания «Открытие».

- Сбербанк России.

- Росбанк.

- РоссельхозБанк.

- Промсвязь.

- РайффайзенБанк

На сегодняшний день список выглядит так, но в течение года он может быть изменен. Причина – вероятное объединение банков Открытие, Промсвязьбанк и Бинбанк, которые попали под санацию через Фонд Консолидации банковского сектора.

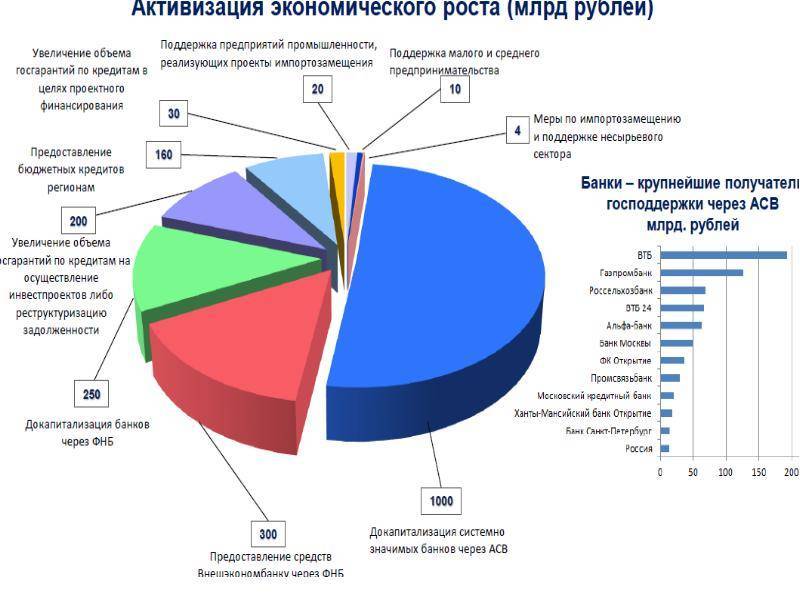

Они стали ярким примером того, как ЦБ спас эти кредитные организации из-за их значимости. Для Банка России санация Бинбанка, Открытия и Промсвязьбанка обернулась большими вложениями почти 1 трлн.

рублей, но зато ни один вкладчик не пострадал.

Это ли не повод выбирать в качестве партнера на хранение ваших средств именно системообразующий банк?

и надежности

Начиная с прошлого года, ЦБ оценивает банки по национальным рейтинговым параметрам. Это обусловлено необходимостью проведения оценки с учетом особенностей российской экономики.

Если раньше мы могли сравнивать банки по рейтингам Fitch, Moodys и т.п., то теперь стоит обращать внимание только на оценки национальных экспертных агентств – «Эксперт РА», НРА (Национальное рейтинговое агентство), Рус , АК&M. Если вы хотите самостоятельно дать оценку кредитной организации, обращайте внимание на:

Если вы хотите самостоятельно дать оценку кредитной организации, обращайте внимание на:

- кредитоспособности (присвоенный национальным рейтинговым агентством);

- Финансовый рейтинг (присваивается по объёму активов);

- Выполнение нормативов ликвидности и достаточности кпитала.

Нарушение нормативов ликвидности – это одна из наиболее частых причин отзыва лицензии банков. Если за сомнительными операциями простому пользователю уследить невозможно, то оценить три значения под силу каждому. Покажем на примере:

Перед нами – последняя отчетность Сбербанка за 2017 год. Находим нормативы краткосрочной ликвидности (Н1), среднесрочной (Н2) и долгосрочной (Н3). Проверяем на соответствие нормам ЦБ, ниже которых опускать ликвидность нельзя:

У Сбербанка все отлично (14,176 и 241 – цифры выше обозначенного минимума). Так и должно быть у надежного банка, не испытывающего проблем с достаточностью капитала.

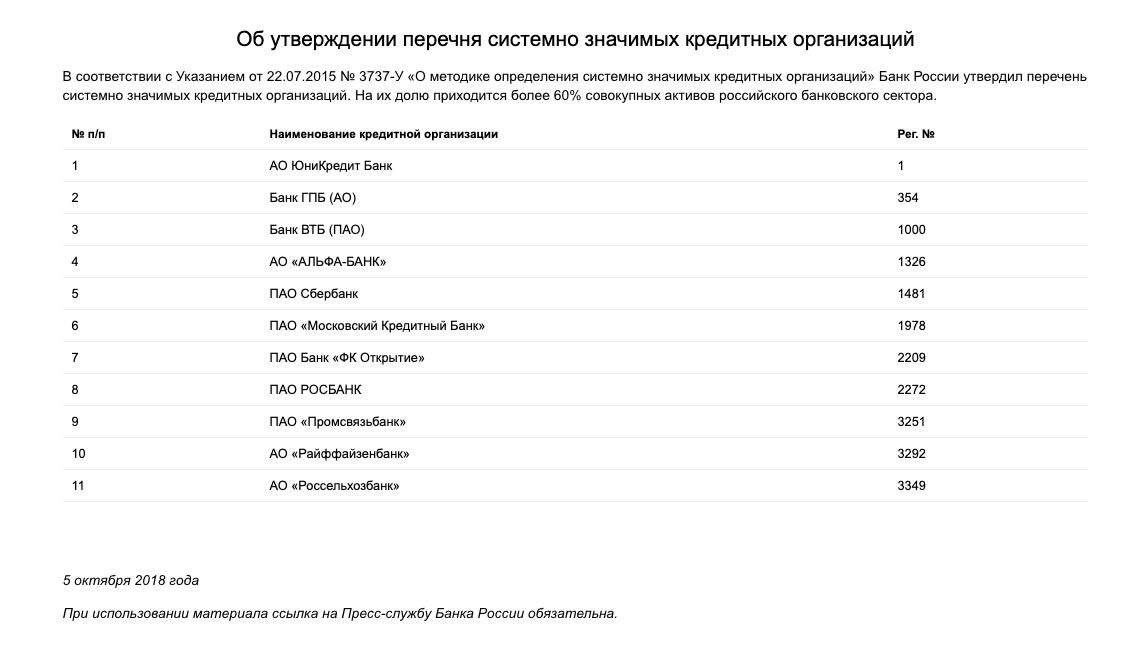

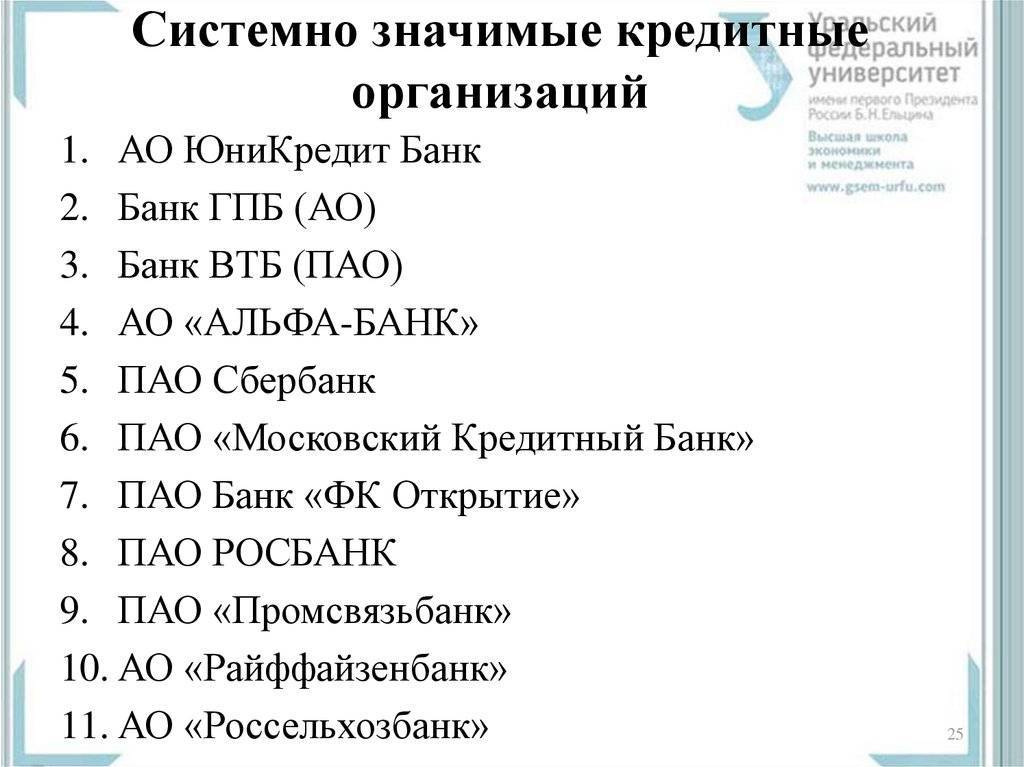

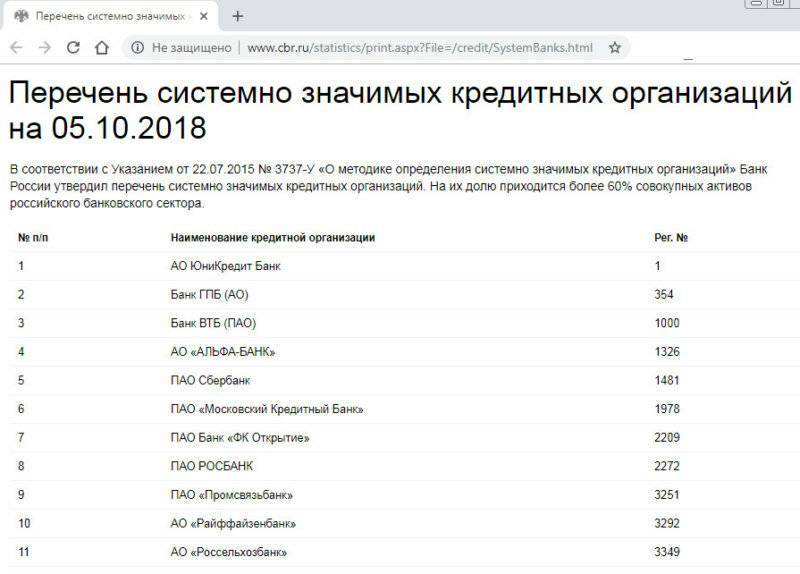

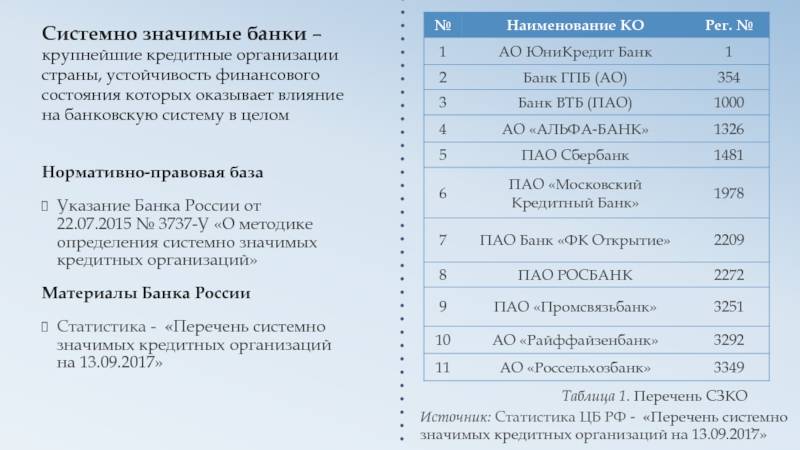

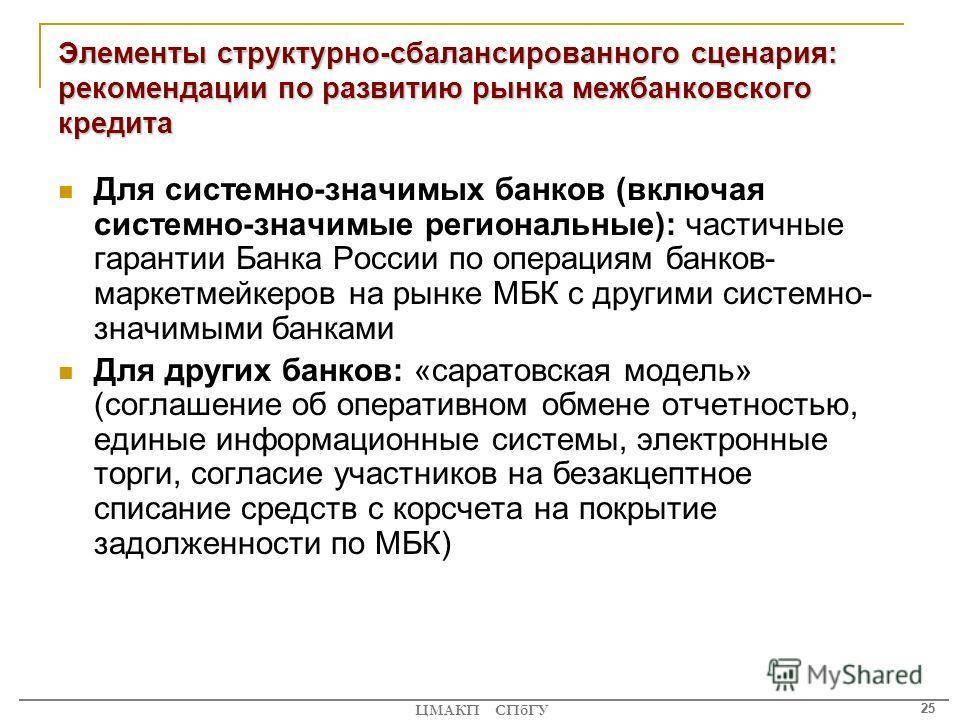

Список системообразующих банков РФ

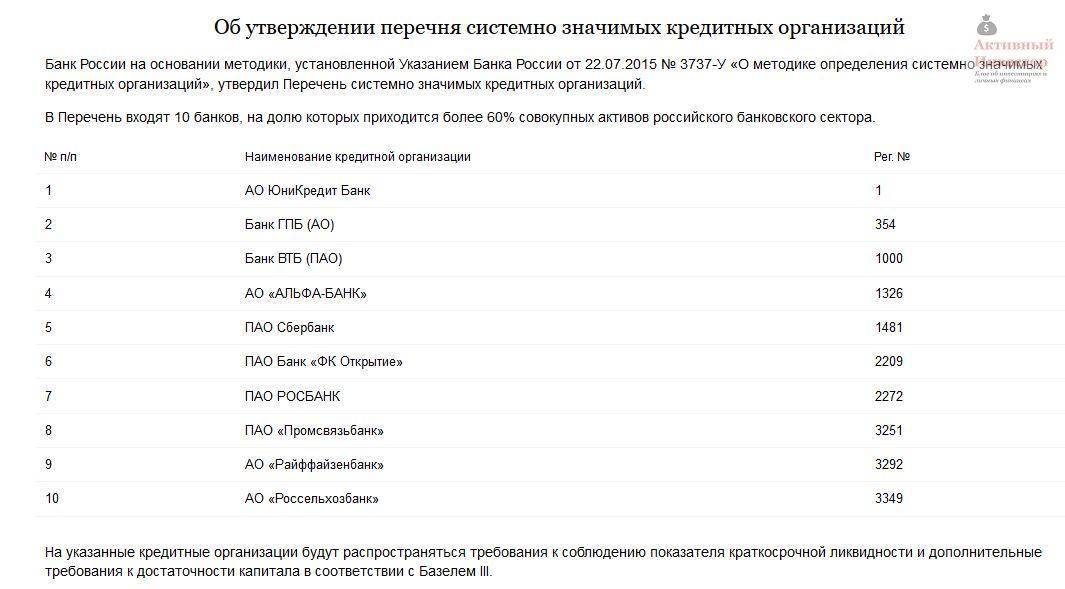

Еще в 2017 году список государственно значимых финансовых организаций состоял и 11 членов. Одиннадцатую ступень перечня занимал ПАО «Московский Кредитный Банк». В нынешнем 2018 году топ системообразующих кредитных компаний включает всего десять позиций.

Топ 10 самых надежных и системно важных для страны банков в 2018 году, согласно официальной информации с сайта ЦБ России:

ЮниКредит Банк – авторитетная компания с иностранным участием, основана в 1989 году, обладает генеральной лицензией №1 от ЦБ РФ,

ГазПромБанк – коммерческая структура газовой промышленности, созданная в июле 1990 года, оказывает широкий спектр услуг населению.

Внешторгбанк – крупнейший финансовый холдинг с государственным участием, действующий в России с 1990 года.

Альфа-Банк – частная организация, занимающая седьмое место в стране по активам, основан в декабре 1990 г.

«Открытие» — банковская группа, учрежденная в 1995 г., имеет дочерние компании в Лондоне и США.

Сбербанк России – самая авторитетная организация страны, контролируемая ЦБ страны, создан в 1991 г.

Росбанк – универсальная компания, занявшая в 2014 году 12 место по величине активов, дата основания 1993 год.

РоссельхозБанк – крупнейшая финансовая структура с государственным участием, учрежден по распоряжению В. В. Путина 15 марта 2000 г.

Промсвязь – частная коммерческая организация, начавшая свою деятельность в первой половине 1990-х годов, занимает 15 место среди крупнейших кредитных компаний Центральной и Восточной Европы.

РайффайзенБанк – крупная иностранная коммерческая группа, освоившая банковский рынок России в 1996 году.

Представленный список не является окончательным на весь 2018 год, поскольку в ближайшее время вероятно, что три крупнейших банковских структуры страны, а именно «Открытие», Промсвязьбанк и Бинбанк будут объединены в одну организацию. Эти компании попали под санацию, и Центробанком было вложено в них около 1 триллиона рублей во избежание банкротства.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Чем отличается созаемщик от поручителя

- Можно ли попросить отсрочку платежа по кредиту?

- Что делать, если не приходят деньги на карту Сбербанка

- Как проверить долги по кредитам?

- Газпромбанк «Домашний Банк» как зарегистрировать?

- Ростелеком Обещанный платеж: как подключить?

- Как удалить кошелек “Яндекс деньги”

- Как оплатить кредит Почта Банк с карты Сбербанка: все способы

- До скольки лет дают кредит пенсионерам?

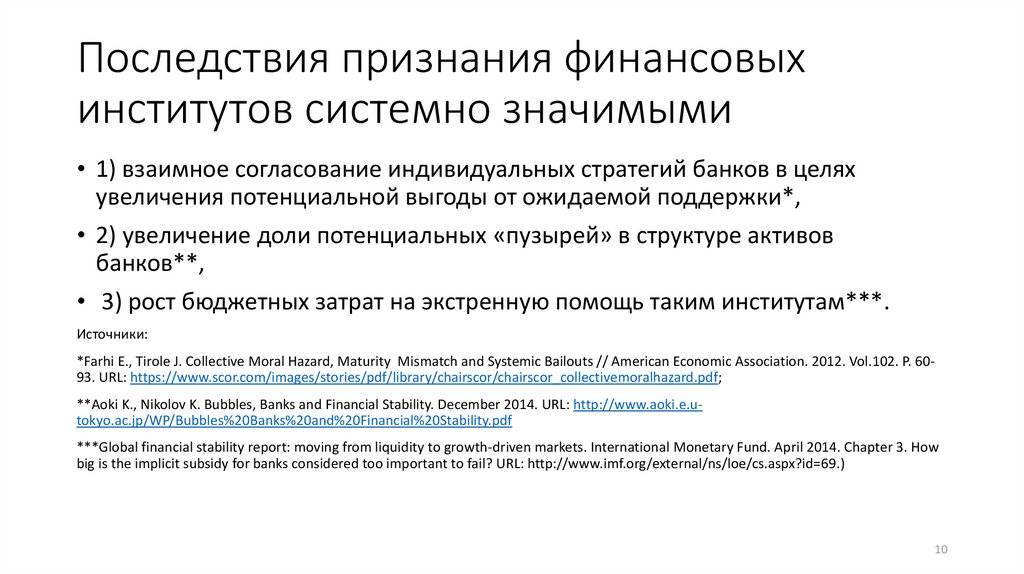

Основные критерии системно-значимых банков

Кроме показателя количества активов, Центробанк установил к банковским структурам и ряд дополнительных требований. Чтобы пополнить ряды надежных банков, рассматриваемые организации обязаны соответствовать и ряду других требований. В частности:

- данные по ликвидности: от 60,00%;

- в распоряжении у компании имеется собственный капитал;

- учитывается количество оформленных займов, открытых депозитов;

- мониторится уровень сделок, проведенных по межбанковскому рынку.

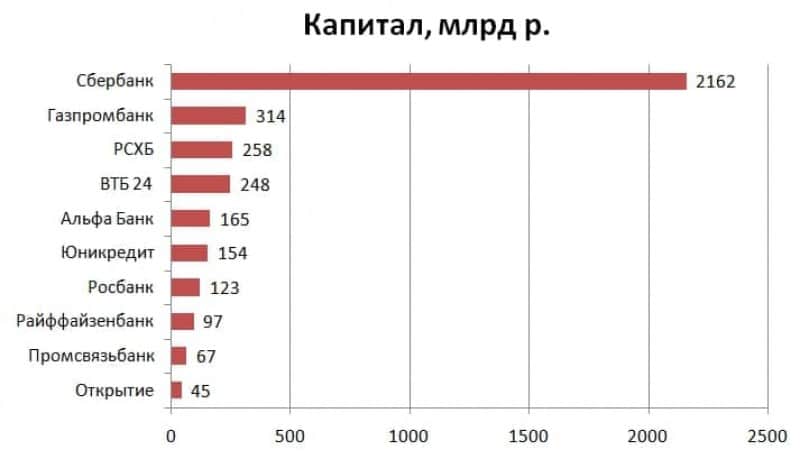

Высокие показатели капитализации

Коэффициент капитализации – это совокупность параметров, характеризующих деятельность банковского учреждения. То есть, при расчете данного показателя ЦБ определяет способность конкретной кредитно-финансовой компании распоряжаться собственным капиталом. При определении общего показателя учитываются такие факторы, как:

- финансовая устойчивость;

- финансовый риск;

- финансовая независимость;

- маневренность в управлении имеющимся капиталом.

Почему процентная ставка в этих банках всегда ниже?

Отличительная особенность системообразующих банков – сниженный процент по большинству капитальных вложений и кредитных продуктов по сравнению с другими организациями банковской сферы, что видно из различных рейтингов Российской Федерации. Этому способствует ряд факторов.

Во-первых, более низкие ставки по вкладам основываются на низких ставках по предоставляемым ими кредитам. В результате, доходность банковских продуктов становится ниже. Сохранить стабильное финансовое положение на рынке банк может, предлагая высокие ставки по вкладам.

Во-вторых, такие банки не пользуются высокими ставками по вкладам в качестве рекламного хода, поскольку в рекламе ставка делается на высокую финансовую надежность.

Третий фактор, который влияет на низкую ставку по вкладам – снижающаяся ставка рефинансирования.

И четвертый – это кредит от Центробанка. Организации из этого списка сами получают заемные средства по сниженным ставкам и на льготных условиях, поэтому имеют возможность выдавать кредиты без завышения процентов для конечного потребителя.

Зачем требуются системообразующие банки?

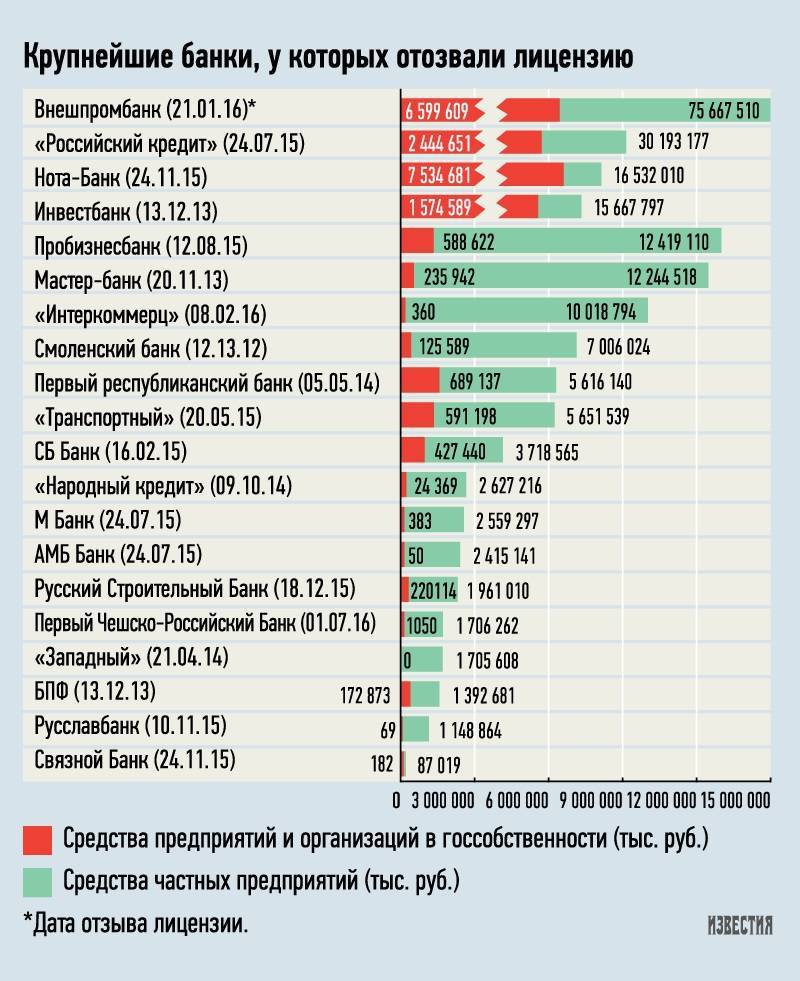

Сегодня банки являются экономически значимыми. Они не только приносят прибыль, но и участвуют в развитии бизнеса, техпроцесса, управлении финансовыми потоками. В период с 2014 по 2021 год в стране неоднократно случались ситуации, когда Центробанк отзывал лицензии у банков, даже у тех, которые казались надежными. Вкладчики теряли деньги. В стране была паника. Чтобы наладить ситуацию и показать гражданам, что есть действительно надежные кредитные организации, Центробанк решил ежегодно составлять список системообразующих банков. Половина из системообразующих финучреждений является государственной и получает поддержку от Центробанка.

Системообразующие банки включают в себя надежные и стабильные финорганизации. Список системообразующих учреждений составляется Центробанком на базе специальных критериев и ежегодно пересматривается.

По любым вопросам обращайтесь к нашим юристам через данную форму!

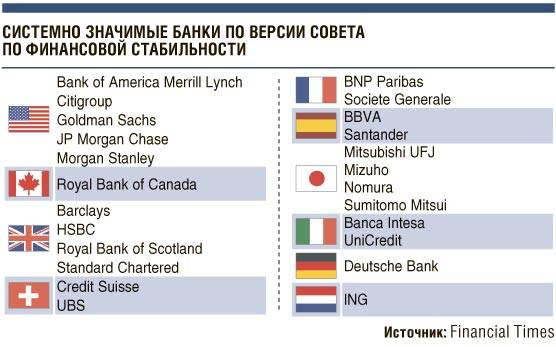

Список глобальных системно значимых банков (G-SIB)

В следующей таблице цвета фона каждой записи соответствуют континенту, на котором они расположены.

| Штаб-квартира Северная Америка Европа Азия |

| Уровень | Контрциклический буфер капитала | 2020 (30) | 2019 (30) | 2018 (29) |

|---|---|---|---|---|

| 5 | 3,5% | (Пустой) | (Пустой) | (Пустой) |

| 4 | 2,5% | (Пустой) | JP Morgan Chase | JP Morgan Chase |

| 3 | 2,0% | Citigroup HSBC JP Morgan Chase | Citigroup HSBC | Citigroup Deutsche Bank HSBC |

| 2 | 1,5% | Банк Америки Банк Китая Barclays BNP Paribas China Construction Bank Deutsche Bank ICBC MUFG | Банк Америки Банк Китая Barclays BNP Paribas Deutsche Bank Goldman Sachs ICBC MUFG Wells Fargo | Банк Америки Банк Китая Barclays BNP Paribas Goldman Sachs ICBC MUFG Wells Fargo |

| 1 | 1,0% | Сельскохозяйственный банк Китая Банк Нью-Йорка Mellon Credit Suisse Goldman Sachs Groupe BPCE Crédit Agricole ING Mizuho FG Morgan Stanley Royal Bank of Canada Banco Santander Société Générale Standard Chartered State Street Sumitomo Mitsui Toronto-Dominion Bank UBS UniCredit Wells Fargo | Сельскохозяйственный банк Китая Банк Нью-Йорка Mellon China Construction Bank Credit Suisse Groupe BPCE Crédit Agricole ING Mizuho FG Morgan Stanley Royal Bank of Canada Banco Santander Société Générale Standard Chartered State Street Sumitomo Mitsui Toronto-Dominion Bank UBS UniCredit | Сельскохозяйственный банк Китая Банк Нью-Йорка Mellon China Construction Bank Credit Suisse Groupe BPCE Crédit Agricole ING Mizuho FG Morgan Stanley Royal Bank of Canada Banco Santander Société Générale Standard Chartered State Street Sumitomo Mitsui UBS UniCredit |

Описание понятия

Кредитно-финансовые учреждения, деятельность которых способна оказать значимое влияние на весь банковский сектор страны, называются системообразующие банки. Если финансовое положение такого игрока становится шатким, то органы государственной власти предпринимают разные методы его оздоровления — санацию. А также предотвращают его ликвидацию или банкротство.

Кроме того, в кризисные периоды, например, при обрушении национальной валюты, дефолте или обвале фондового рынка таким учреждениям оказывается адресная господдержка. Также Центробанк помогает им в моменты дефицита ликвидности на рынке межбанковских кредитов.

Точного определения, какие из банков должны быть отнесены к системообразующим в РФ, законодательно не определено. Критерии по присвоению звания носят относительный, а не абсолютный характер. Аналитики считают, что понятие должно быть более четко и емко сформулировано в законе, тогда будет ясна политика и плавила наделения учреждений таким именем.

Дефолт, обвал фондового рынка и другие финансовые катаклизмы скажутся на этих банках меньше

Критерии присвоения звания «системообразующий»

Чтобы попасть в список системно значимых для финансового рынка страны организация должна обладать не только большой долей активов, но и соответствовать другим параметрам. Оцениваются такие показатели:

- Соблюдение III части Базельского соглашения по требованиям к капиталу и ликвидности.

- Объем собственного капитала.

- Не меньше 60 % ликвидности.

- Размер выданных займов, привлеченных и размещенных средств на вкладных и депозитных счетах.

- Проведение сделок в межбанковском секторе.

- Предоставляемая отчетность соответствует действительному положению дел.

- Наличие и достаточность собственного резерва на восполнение потерь по рискам.

- Маркетинговая политика по привлечению новых заемщиков и вкладчиков.

В случае присвоения такого статуса требования к минимальным значениям показателей будут постоянно отслеживаться и расти. Для акционеров банка это может стать поводом для поведения докапитализации до необходимого уровня и его постоянное поддержание. Не все учредители готовы проводить пополнение капитала, отвлекая средства от программ развития или расширения.

Но не следует считать, что такие банки застрахованы вообще от любых неожиданностей

С точки зрения Центробанка системообразующие банки находятся под особым надзором. Именно в них отрабатываются различные методы регулирования и контроля, которые применяет ЦБ РФ.

Но нельзя слепо надеяться, что банки, которые входят в перечень значимых для банковской системы РФ получают неприкосновенность от Центробанка и не способны обанкротиться. Поэтому попадание в список не означает абсолютное конкурентное преимущество в глазах клиентов, как физических, так и юридических лиц.

Для чего необходим перечень системообразующих банков

В 2014-2017 наблюдался массовый отзыв лицензии у кредитных организаций, считающихся надежными. Это вызвало большое удивление не только среди вкладчиков, заемщиков, других клиентов, но и у зарубежных контрагентов, некоторых из них обыла настоящая паника. Было принято решение о том, чтобы ЦБ привел определенные показатели по оценке банка в качестве системообразующего. И это делается для того, чтобы у пользователей одноименными услугами было достаточное основание для обращения в конкретное учреждение.

В качестве главного регулятора финансово-кредитной системы, ЦБ показал игрокам денежного рынка, что в банковском секторе есть надежные организации: с ними заключаются без опасений договоры о сотрудничестве. В случае возникновения неблагоприятной экономической ситуации, государство придет на помощь.

Для граждан, юридических лиц, вкладчиков, принявших решение о размещении денежных средств в системообразующих банков, сотрудничество с ними будет безопаснее и надежнее.

Клиентам не стоит опасаться, что их сбережения будут потеряны. Именно эта цель преследуется при утверждении перечня экономически надежных организаций. Но вопросами страхования вкладов от населения занимается больше учреждений, чем это указано в списке. Об этом стоит знать.

Если гражданин или юридическое лицо выбирают способ приумножения средств при помощи вклада, то можно рассмотреть любую организацию, принимающую участие в системе страхования. В ней зарегистрировано 737 кредитно-финансовых институтов страны. Государство возвращает гарантированную сумму, которая равна или эквивалента 1,4 млн. рублей.

Если объем собственных средств выше этого размера и страх потерять деньги сильный, необходимо оформить несколько вкладов у разных кредиторов. Но депозиты должны быть в размере, не превышающем застрахованную сумму.

Автор статьи:

Фон

В 2009 году в качестве ответной реакции регулирующих органов на выявленную уязвимость банковского сектора во время финансового кризиса 2007–2008 годов и попытки найти решение проблемы взаимозависимости « слишком большой, чтобы потерпеть неудачу » между G-SIFI и экономикой страны. В суверенных государствах Совет по финансовой стабильности (СФС) приступил к разработке метода определения G-SIFI, к которому будет применяться набор более строгих требований. Первая публикация некоторых просочившихся неофициальных списков G-SIFI в то время, когда метод идентификации ФСБ все еще тестировался и подлежал последующим корректировкам, состоялась в ноябре 2009 г. и ноябре 2010 г. Первой официальной версией списка G-SIFI была опубликовано ФСБ в ноябре 2011 года. Установленная номенклатура G-SIFI была дополнена и в значительной степени заменена идеей глобального системно значимого банка (G-SIB) и с тех пор обновляется каждый год в ноябре. Этот список G-SIB – первый, показанный ниже.

Все G-SIB и D-SIB со штаб-квартирами в США и Европе обязаны ежегодно представлять обновленный план действий в чрезвычайных ситуациях в свои органы финансового надзора. Базель III также требует, чтобы все идентифицированные G-SIB не позднее марта 2018 года работали с минимальным коэффициентом достаточности общего капитала, включающим:

- Максимум. 2% капитала 2-го уровня (Субординированный капитал).

- Высокое качество Tier 1 капитала (Common Equity Tier 1 капитала). Это требование к G-SIB зависит от основанной на показателях меры размера, взаимосвязанности, сложности, незаменимости и глобального охвата, повышая его до 1,0%, 1,5%, 2,0%, 2,5% или 3,5% по сравнению с аналогичное требование к капиталу Базель III в размере 7% для банков, не включенных в список.

- Максимум. 1,5% Дополнительный капитал первого уровня ( гибридный капитал , т. Е. Условные конвертируемые облигации, также известные как CoCos).

В дополнение к требованиям Базель III по коэффициенту достаточности капитала 10 ноября 2014 года СФС выпустила консультативный документ, определяющий глобальный стандарт минимальных сумм общей способности абсорбировать убытки («TLAC»), которыми должны владеть G-SIB. TLAC – это суммы, которые должны удерживаться G-SIB в дополнение к требованиям к коэффициенту достаточности капитала. Это предложение обсуждалось до 2 февраля 2015 г., когда оно было окончательно оформлено. ФСБ выпустила окончательный стандарт минимальной общей поглощающей способности (TLAC) для 30 G-SIB 9 ноября 2015 года.

Второй набор списков, далее ниже, включает все те финансовые учреждения, которые были определены как системно важные национальным регулирующим органом, так называемые D-SIB. Что касается Соединенных Штатов, в этот список входят все те финансовые учреждения, которые недостаточно велики для статуса G-SIB, но все же имеют достаточно высокую внутреннюю системную значимость, что делает их предметом самого строгого ежегодного стресс-теста (USA-ST) Федеральной резервной системы .

В 2013 году ЕС также принял постановление для определения всех внутренних SIB в каждом государстве-члене Европейской экономической зоны (ЕЭЗ) , которые после поэтапного внедрения в течение 2015–2018 годов должны соответствовать еще более высоким требованиям в отношении коэффициента достаточности общего капитала. – в соответствии с их системной значимостью. Помимо расширения списка SIB, так что теперь в него входят как G-SIB, так и D-SIB, регулирование также гарантирует, что все европейские G-SIB (со штаб-квартирой в одном из государств-членов ЕЭЗ) будут иметь более высокий коэффициент достаточности капитала. требования по сравнению с требованиями ФСБ.

Как Базель III, так и нормативные акты ЕС, кроме того, также вводят потенциальный антициклический буфер для нормативов достаточности капитала, который может быть обеспечен национальными властями в дополнение к указанным коэффициентам общей достаточности капитала, с требованиями до 2,5% дополнительных обычных капиталовложений Уровня 1. капитал по отношению ко всем финансовым учреждениям (включая SIB), в те годы, когда общий объем кредитов в конкретной стране начинает расти быстрее, чем национальный ВВП .

Что означает системно значимый банк на практике. История Банка Открытие и БИН банка

В общем смысле системно образующий банк представляет собой кредитную организацию, любые финансовые катаклизмы или трудности вполне могут нанести существенный вред всем остальным участникам рынка и финансовой системе государства в целом. То есть имеется в виду простой «принцип домино» — из-за прочных связей между банками и иными контрагентами рынок будет охвачен серьезными объемами неплатежей, банкротством. В целях снижения вероятности появления таких форс-мажоров и определяются системно-значимые банки с повышенными требованиями к ним. В теории перечисленные ранее банки считаются самыми надежными, способными пережить любые негативные явления в экономике. Риски потери лицензии – минимальны. На практике дела обстоят не так позитивно.

Наглядным примером могут служит случаи с банками Открытие и Бин банком. В конце августа 2017 года Центробанком было объявлено решение о санации первого кредитора. Среди основных причин возникшей ситуации указываются попытка приобрести Открытием крупнейшего участника убыточного рынка ОСАГО «Росгосстрах», довольно проблемная санация банка «Траст» и серьезный отток средств населения практически в один момент. Все это привело к тому, что банку потребовалась внешняя поддержка.

В отношении Открытия была применена принципиально новая схема санации – деньги вливались напрямую в капитал банка через новый контролирующий орган Фонд консолидации банковского сектора. Доля ЦБ РФ после реализации всех намеченных этапов составит 75%, остальные перейдет бывшим собственникам при условии отсутствия отрицательного капитала. Этапов всего планируется 2:

- на первом этапе вводится временная администрация, приостанавливается работа Правления, а собрание акционеров и Совет директоров будет работать в ограниченном режиме – все должно будет согласовываться с временной администрацией;

- на втором этапе полномочия бывших собственников банка будут ограничены до полного завершения работы временной администрации (однако при доле в 25% контроль будет невозможен).

Длительность обоих этапов должна составить около 8-ми месяцев.

По результатам этих этапов уставный капитал банка сократится до реального и итогом станет прекращение функционирования временной администрации и создание новых органов управления кредитного учреждения. Это и завершит процесс финансового оздоровления.

Один из крупнейших банков страны, по данным на начало августа текущего года имеющий на счетах по вкладам физлиц свыше 539 миллиардов рублей, стал первым случаем такой крупномасштабной санации за всю современную историю банковской системы. Ведь данный банк входил в список системно значимых, и никто не верил, что у него могут возникнуть какие-то проблемы.

Все меры по оздоровлению сейчас осуществляются при условии согласия и сотрудничества с ключевыми собственниками и руководством банка. Центробанк в своих действиях предельно рационален, к примеру, тем, что накануне объявления о санации по сути с его разрешения акции Открытия на 40 миллиардов рублей скупил банк Траст, который находится также на санации. Такая практика показывает преследование «внутрикухонных» интересов участвующих сторон.

В ситуации с БинБанком Центробанк принял решение о санации после возникновения острой нехватки ликвидности у банка в сентябре 2017 года. К сожалению, подобная участь не миновала и Промсвязьбанк в конце 2017 года. Проводимая рискованная политика кредитора по размещению средств населения, недоформирование резервов привели к негативным последствиям в его финансовой устойчивости.

Если бы Центробанк лишил оба банка лицензии, то это, безусловно отрицательно сказалось на всей экономике страны в целом и окончательно подорвало доверие населения в нашу банковскую систему.

Что дает клиенту попадание банка в перечень?

Клиенты, которые хотят оформить банковский вклад, обычно ориентируются на сочетание доходности по вкладу (процентная ставка) и надежности банка. Совместить это сложно – самый надежный и крупный Сбербанк дает самые низкие проценты по вкладам.

Однако такой подход не совсем правильный – ведь в России АСВ гарантирует, что вклады на сумму до 1,4 миллионов рублей вкладчик вернет в любом случае. Соответственно, можно ориентироваться просто на максимальный процент по вкладу. Кстати, максимальный процент – 8% годовых – как раз предлагает МКБ, входящий в перечень системно значимых банков.

Выбирать банк исключительно из этих 12 есть смысл в двух случаях:

- если вклад больше, чем 1,4 миллиона рублей. В этом случае смысл действительно есть – государство не допустит несостоятельности такого банка, а потому вложения клиента будут защищены по максимуму;

- если деньги могут потребоваться в любой момент. Если доверить сумму даже до 1,4 миллиона мелкому банку с самым большим процентом, в случае его банкротства придется ждать как минимум 2-3 недели, чтобы получить возмещение от АСВ. Вложение этих денег в один из 12 банков позволит их сберечь.

Что касается кредитов, то здесь от банка для клиента вообще ничего не зависит – что бы ни случилось с банком, платить по кредиту придется в любом случае.

Что такое системообразующие банки?

Формировать топ самых надежных кредитных организаций России Центробанк впервые начал четыре года назад – в 2014-м. Тогда в данный перечень были включены 50 самых авторитетных и успешных финансовых компаний страны. Однако уже в течение первого года некоторые из них заявили о своем банкротстве и потеряли лицензии на деятельность.

Тогда в 2015 году ЦБ пересмотрел критерии отбора организаций и сократил список надежности до 10 позиций.

Системообразующие банки – это наиболее значимые в масштабах государства финансовые структуры, которые отличаются высокой степенью надежности и на долю которых приходится свыше 60% всех активов банковской системы Российской Федерации.

Как формируется топ?

Формируя системообразующий список, Центробанк руководствуется следующими критериями:

- ликвидность капитала банка должна составлять более 70%;

- компания должна обладать большим объемом личных активов;

- все отчетности организации должны соответствовать действительному положению ее дел (по показателям выданных займов и выплаченных процентов по депозитам;

- банк заключает только безопасные и выгодные соглашения с другими финансовыми структурами;

количество клиентов компании должно неуклонно расти; - у организации должен оставаться достаточный резерв на риски.

Перед тем, как включить ту или иную банковскую компанию в перечень Центробанка, ее всесторонне проверяют и делают выездные ревизии.

Критерии системно значимых банков

Впервые критерии были обозначены регулятором еще в 2013 году. Системообразующие кредитные организации отвечают следующим условиям:

- высокий уровень капитализации

- большой объем сделок на рынке межбанковского кредитования (МБК) и в качестве кредитора, и заемщика

- большой объем привлеченных вкладов частных лиц

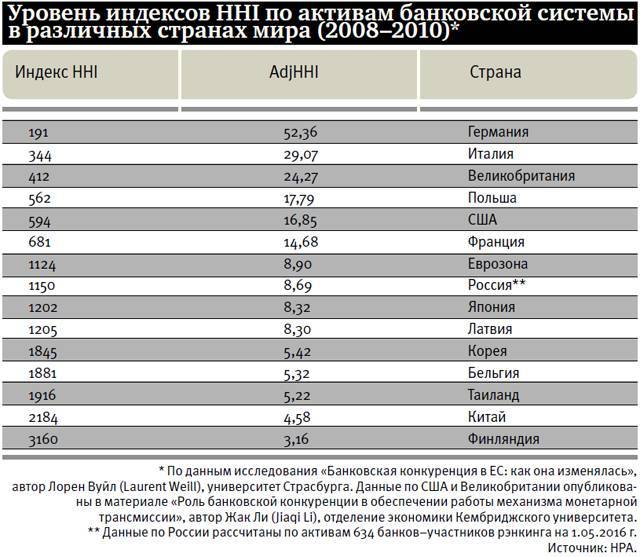

- широкая география присутствия

Многие эксперты уверены, что дополнить перечень критериев должно качество управления. Ведь профессионализм менеджмента — немаловажный залог успешности и устойчивости финансовой организации. Кстати стоит отметить, что прибыльность и капитализация банков — разные вещи: наиболее прибыльны на данный момент не государственные гиганты Сбербанк и ВТБ, а частный Альфа-банк и дочка иностранного банка Райффайзенбанк.

Выводы. Выбор банка для размещения вклада

Приведенные в статье списки банков, включая системно значимые, не должны стать единственным ориентиром при выборе банка-партнера, которому в дальнейшем будут доверены личные сбережения. Следование следующим советам и рекомендациям позволит снизить вероятность потери вложенных средств и позволит получить потенциально высоких доход:

- ориентироваться на размер процентной ставки (стараться выбирать вклад с процентом выше среднерыночного показателя);

- открывать депозиты только в пределах страховой суммы (1,4 миллиона рублей на 1 клиента);

- убедиться в включении выбранного банка в государственную систему страхования вкладов;

- изучить отзывы клиентов, рейтинги и показатели деятельности кредитного учреждения;

- после оформления договора банковского вклада обязательно сохранять все приходно-расходные документы, квитанции и сам договор (это позволит при необходимости доказать свою правоту в АСВ или суде).

Однако и эти рекомендации не спасут владельца депозита в случае мошеннических действий работников или владельцев банка. Помочь тогда сможет лишь документальное подтверждение своих действий и поддержка государства.

Рейтинг «Лучший банк 2017» является очень условным и необъективным. Для одних клиентов такое звание получит один банк, для вторых – совершенно иной

Здесь важно для себя определить цели сотрудничества и его желаемый итог

Это может быть полезным:

- Инвестиции в акции или как купить акции физическому лицу. Надежный брокер

- Порядок обращения в АСВ по застрахованному вкладу. Получение депозита

- Как не стать обманутым вкладчиком. Рекомендации при размещении депозита в банке

- Что покрывает страховка АСВ? Сумма страховых выплат от АСВ и проблема вкладчиков. Ответы на частые вопросы

- Наследование банковских вкладов и денежных средств на счетах. Как найти вклад в банке