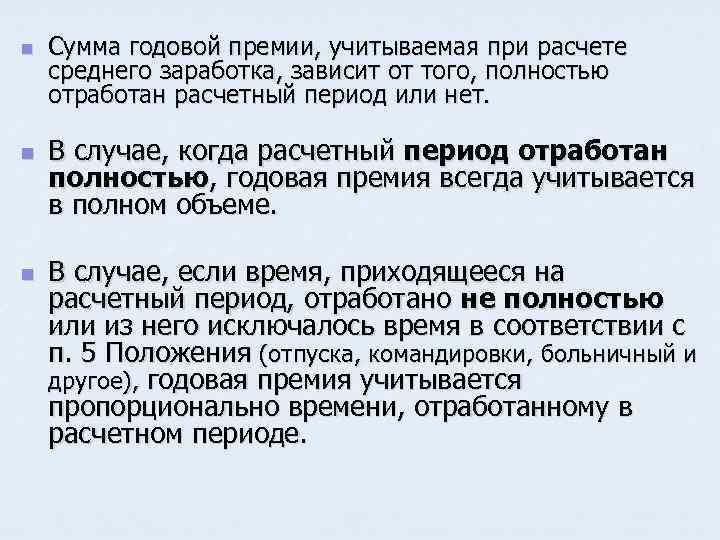

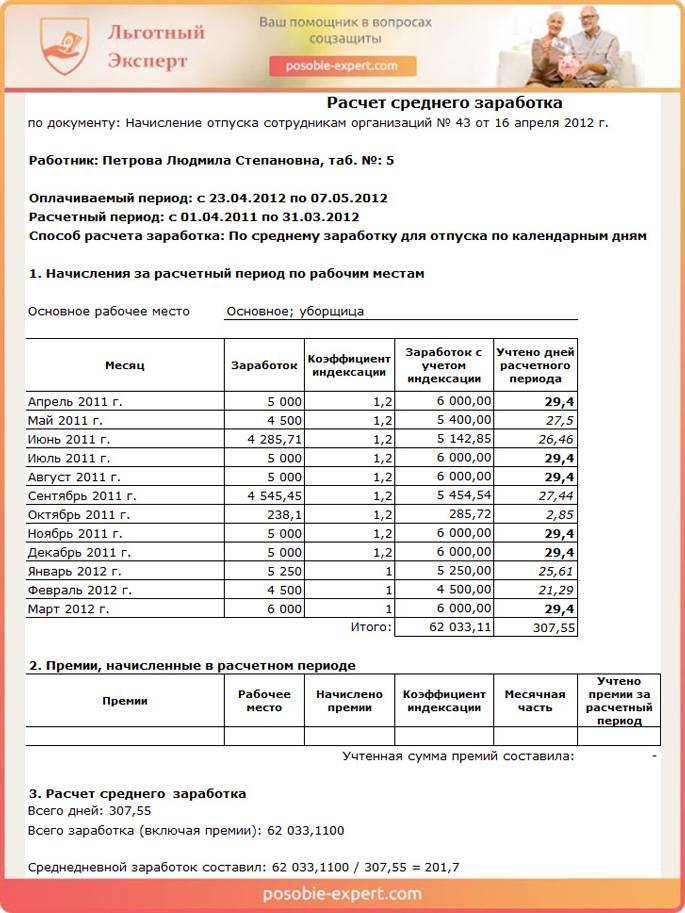

Расчетный период отработан полностью, но в нем было исключаемое время. Период премирования отработан целиком, но не совпадает с расчетным

В этой ситуации термины “отработан полностью” и “отработан целиком” означают, что работник числился, состоял в трудовых отношениях с данным работодателем все 12 месяцев в премиальном и расчетном периодах. Премиальный и расчетный периоды не совпадают, но их продолжительность одинакова.

Поскольку в расчетном периоде было исключаемое время, при расчете отпускных можно учесть только часть годовой премии. Ее определяют пропорционально времени, фактически отработанному в расчетном периоде

Обратите внимание: именно в расчетном периоде, а не в периоде премирования

Для того чтобы рассчитать пропорцию при учете премиальных, можно воспользоваться специальной формулой. Ее предложили специалисты Минздравсоцразвития России в Письме от 26.06.2008 N 2337-17:

--------------¬ ------------¬ -------------¬ -------------------¬ ¦Часть премии,¦ ¦ ¦ ¦ Количество ¦ ¦ Количество дней, ¦ ¦которую можно¦ ¦ Премия, ¦ ¦рабочих дней¦ ¦ фактически ¦ ¦ учесть при ¦ = ¦начисленная¦ : ¦ в расчетном¦ x ¦ отработанных ¦ ¦ расчете ¦ ¦ работнику ¦ ¦ периоде ¦ ¦ в расчетном ¦ ¦ отпускных ¦ ¦ ¦ ¦ по графику ¦ ¦периоде по графику¦ L-------------- L------------ L------------- L-------------------

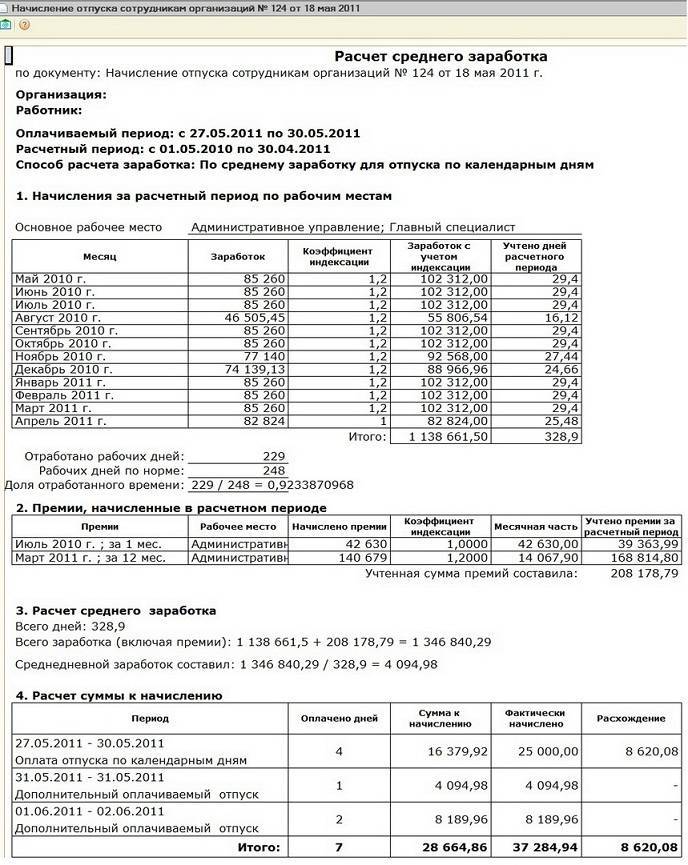

Пример 4. Работник числился в компании и в расчетном, и в премиальном периодах. Эти периоды не совпадают. В расчетном периоде было исключаемое время

И.И. Пажов трудится в компании с 2010 г. Ему предоставлен ежегодный основной оплачиваемый отпуск с 27 апреля 2015 г. на 14 календарных дней.

Оклад работника – 40 000 руб. в месяц.

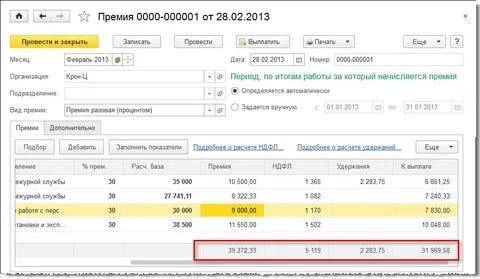

Сведения о премиях, установленных системой оплаты труда

Положением о премировании в компании предусмотрены:

- ежемесячные премии в размере 20% от оклада. Премии начисляются пропорционально отработанному времени;

- премии по итогам года в размере оклада пропорционально времени действия трудового договора в премиальном периоде. Если работник трудился не с начала премиального периода, а, например, с апреля, годовая премия назначается ему не в полном размере.

В мае 2015 г. начислена годовая премия за 2014 г. в сумме 40 000 руб.

Разовая премия вне системы оплаты труда. В декабре 2014 г. выдана разовая премия к Новому году в сумме 4000 руб. Премия начислена на основании приказа директора, она не предусмотрена системой оплаты труда.

Сведения об исключаемом времени

В расчетном периоде были следующие исключаемые периоды:

- отпуск за свой счет с 5 по 8 мая 2014 г. – 4 календ. дн.;

- ежегодный оплачиваемый отпуск с 12 по 25 мая 2014 г. – 14 календ. дн.;

- командировка с 1 по 5 сентября 2014 г. – 5 календ. дн.;

- временная нетрудоспособность с 19 по 28 февраля 2015 г. – 10 календ. дн.

Необходимо рассчитать сумму отпускных.

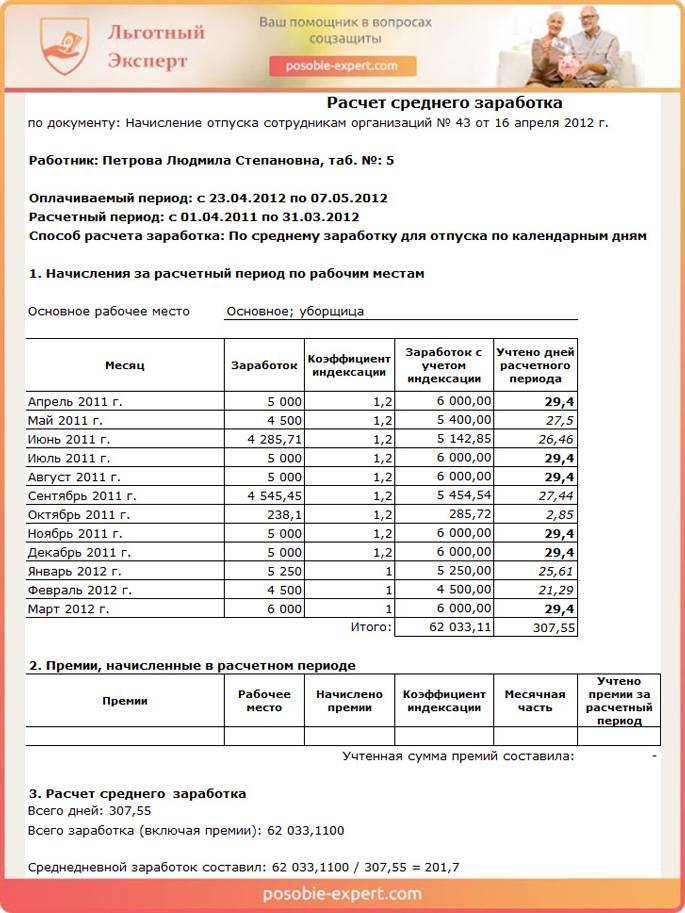

Решение. Определим расчетный и премиальный периоды

Расчетный период – с 1 апреля 2014 г. по 31 марта 2015 г. Премиальный период – с 1 января по 31 декабря 2014 г. Их продолжительность одинаковая.

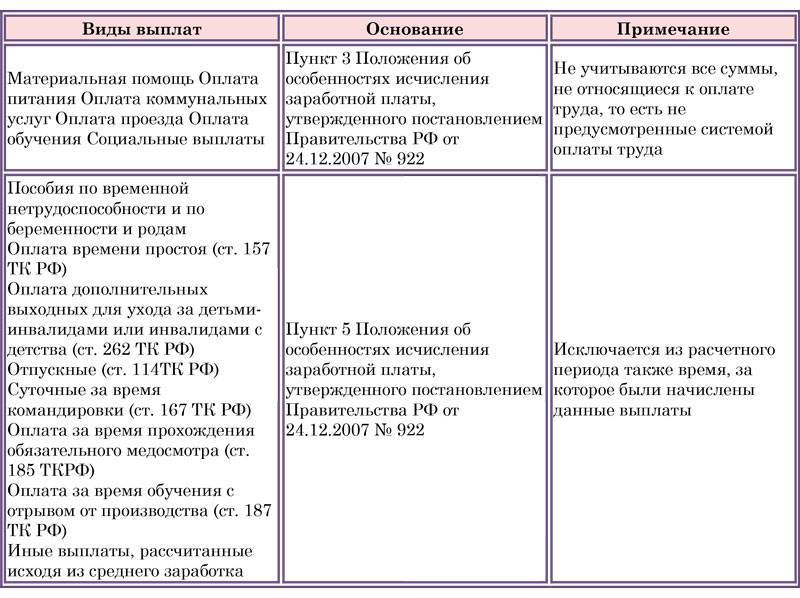

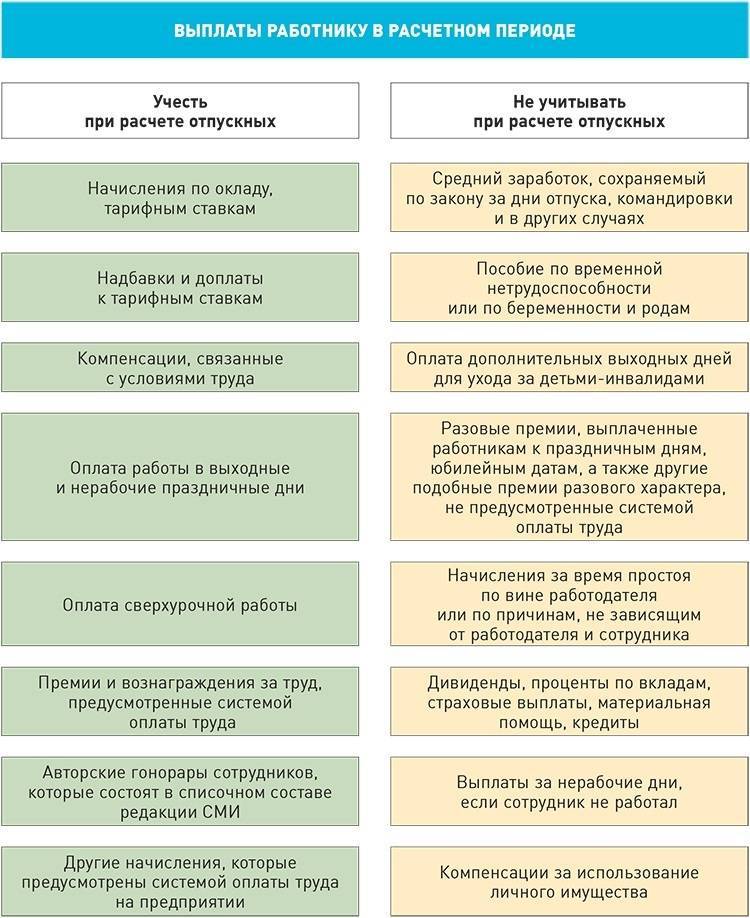

Определим неучитываемые выплаты

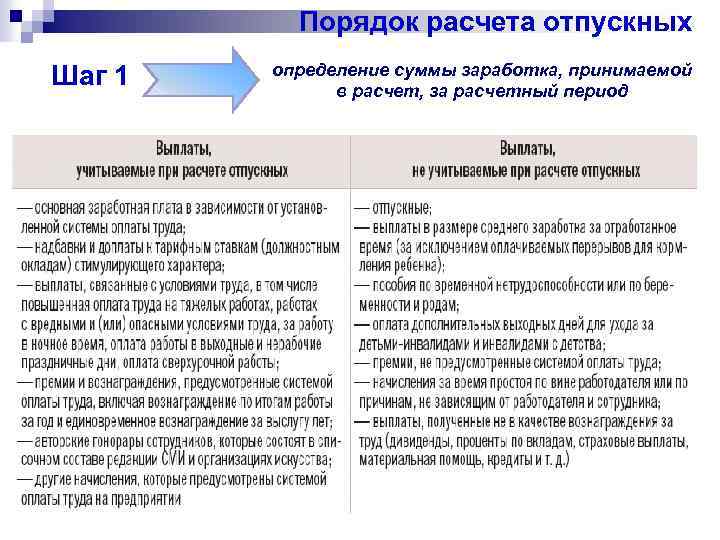

При расчете отпускных не учитываются (п. 5 Положения о среднем заработке):

- разовая премия к празднику, не предусмотренная системой оплаты труда;

- пособие;

- отпускные;

- средний заработок за период командировки.

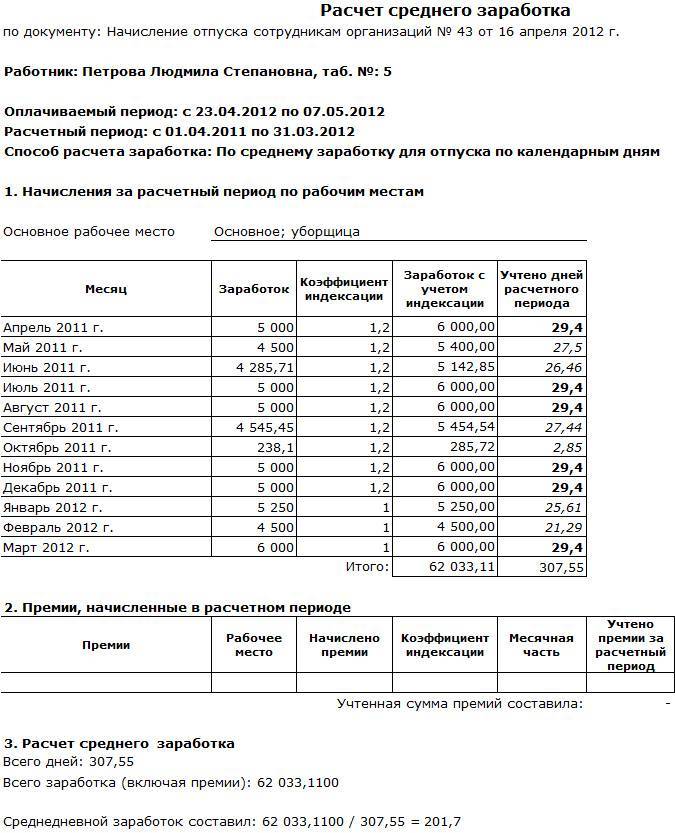

В расчетном периоде 245 рабочих дней, из них отработано только 220 рабочих дней. Сумма учитываемых выплат составит 514 564,59 руб.

Таблица

Расчет суммы учитываемых выплат на момент начисления отпускных

Месяц расчетного периода | Количество рабочих дней по графику | Количество фактически отработанных дней по графику | Оклад, руб. | Ежемесячная премия, руб. | Сумма, руб. |

2014 г. | |||||

Апрель | 22 | 22 | 40 000 | 8000 | 48 000 |

Май | 19 | 10 526,32 | 2105,26 | 12 631,58 | |

Июнь | 19 | 19 | 40 000 | 8000 | 48 000 |

Июль | 23 | 23 | 40 000 | 8000 | 48 000 |

Август | 21 | 21 | 40 000 | 8000 | 48 000 |

Сентябрь | 22 | 17 | 30 909,09 | 6181,82 | 37 090,91 |

Октябрь | 23 | 23 | 40 000 | 8000 | 48 000 |

Ноябрь | 18 | 18 | 40 000 | 8000 | 48 000 |

Декабрь | 23 | 23 | 40 000 | 8000 | 48 000 |

2015 г. | |||||

Январь | 15 | 15 | 40 000 | 8000 | 48 000 |

Февраль | 19 | 13 | 27 368,42 | 5473,68 | 32 842,10 |

Март | 21 | 21 | 40 000 | 8000 | 48 000 |

Итого | 245 | 220 | 428 803,83 | 85 760,76 | 514 564,59 |

Определим количество календарных дней в расчетном периоде, учитываемых при исчислении среднего дневного заработка

Количество дней в полностью отработанных месяцах расчетного периода составит 263,7 календ. дн. (29,3 x 9 мес.).

Количество учитываемых календарных дней в не полностью отработанных месяцах расчетного периода:

- в мае 2014 г. – 12,28 календ. дн. , где 18 календ. дн. – это 14 календ. дн. ежегодного отпуска и 4 календ. дн. отпуска за свой счет;

- в сентябре 2014 г. – 24,42 календ. дн. , где 5 календ. дн. – командировка;

- в феврале 2015 г. – 18,84 календ. дн. , где 10 календ. дн. – временная нетрудоспособность.

Общее количество учитываемых календарных дней составляет 319,24 календ. дн. (263,7 календ. дн. + 12,28 календ. дн. + 24,42 календ. дн. + 18,84 календ. дн.).

Определим размер среднего дневного заработка и сумму отпускных на момент ухода работника в отпуск

Средний дневной заработок составил 1611,84 руб. (514 564,59 руб. : 319,24 календ. дн.).

Отпускные были начислены в сумме 22 565,76 руб. (1611,84 руб. x 14 календ. дн.).

Определим сумму учитываемой годовой премии

Работник состоял в трудовых отношениях весь премиальный период с 1 января по 31 декабря 2014 г. Годовая премия была начислена работнику с учетом времени действия его трудового договора в премиальном периоде в размере 40 000 руб., но без учета отработанного времени.

Так как в расчетном периоде было исключаемое время, годовая премия будет учтена частично. Ее учитываемая часть составит 35 918,37 руб. (40 000 руб. : 245 раб. дн. x 220 раб. дн.), где 245 раб. дн. – количество рабочих дней в расчетном периоде, 220 раб. дн. – количество отработанных дней в расчетном периоде.

Рассчитаем размер доплаты отпускных

С учетом премии сумма учитываемых выплат должна составить 550 482,96 руб. (514 564,59 руб. + 35 918,37 руб.).

Средний дневной заработок – 1724,35 руб. (550 482,96 руб. : 319,24 календ. дн.).

Разница между новой суммой и первоначально рассчитанным средним дневным заработком составляет 112,51 руб. (1724,35 руб. – 1611,84 руб.).

За 14 календарных дней отпуска нужно доначислить 1575,14 руб. (112,51 руб. x 14 календ. дн.).

Законодательные акты

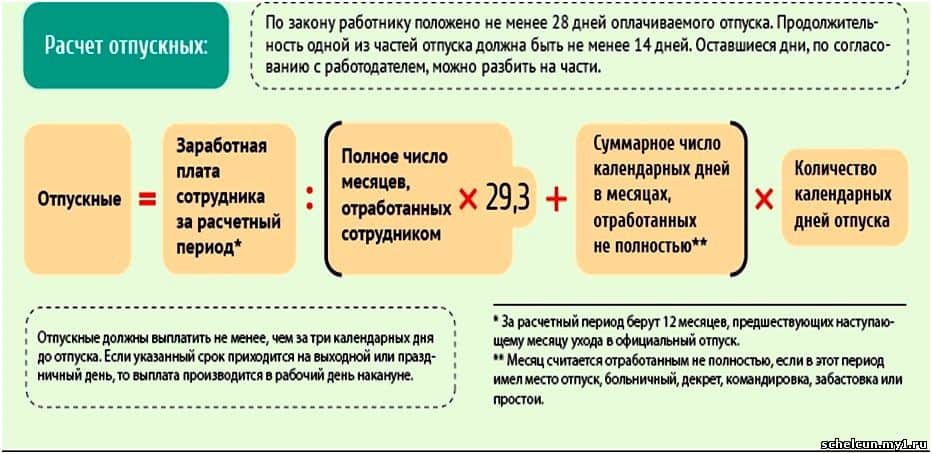

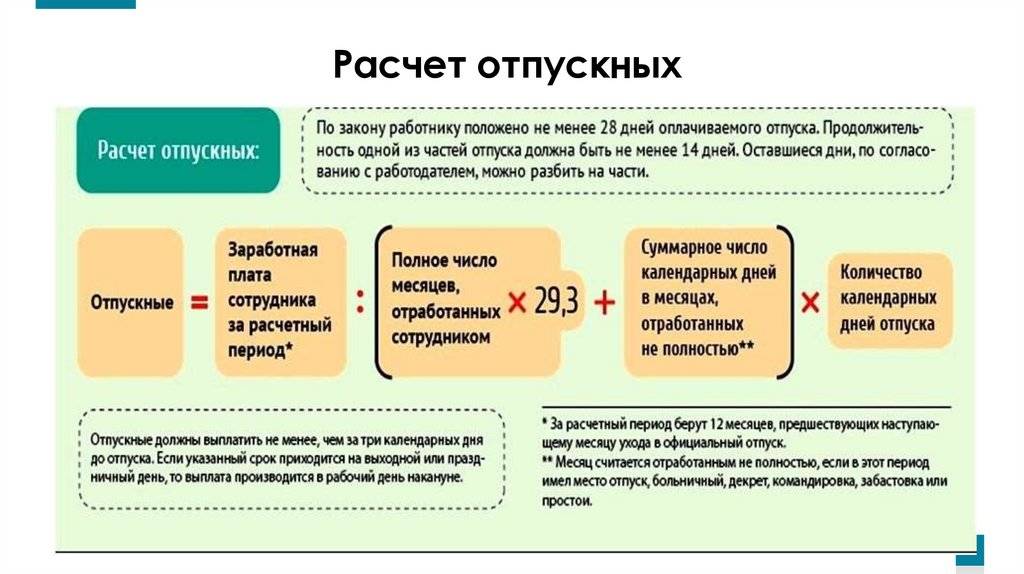

Право на отпуск в современном законодательстве является базовым и подтверждается статьей ТК №114. Гражданин может уйти в отпуск уже через полгода после найма, но при согласии работодателя это может произойти и досрочно. Порядок предоставления описывается в статье ТК №122.

Стандартная длительность оплачиваемого отпуска — 28 дней. Статья 125 ТК предоставляет возможность разбития срока на несколько частей, а статья 127 регламентирует компенсацию при увольнении сотрудника. Размер оплачиваемого отпуска увеличивается в двух случаях:

- сложные условия труда, указанные в статьях ТК №116, 117, 118, 119 и 348;

- праздничные дни на протяжении отпуска.

Трудовой кодекс РФ N 197-ФЗ. Статья 127

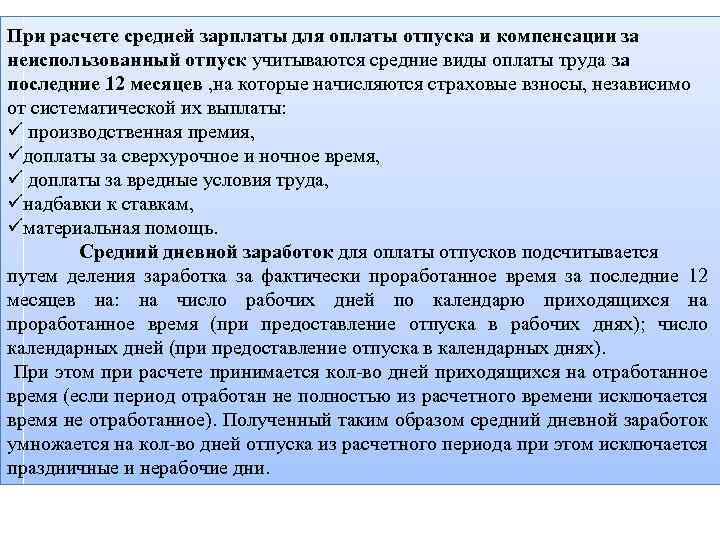

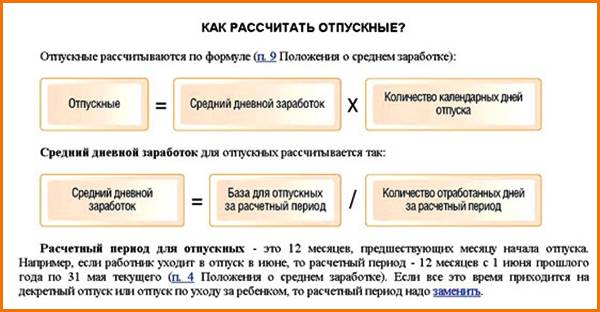

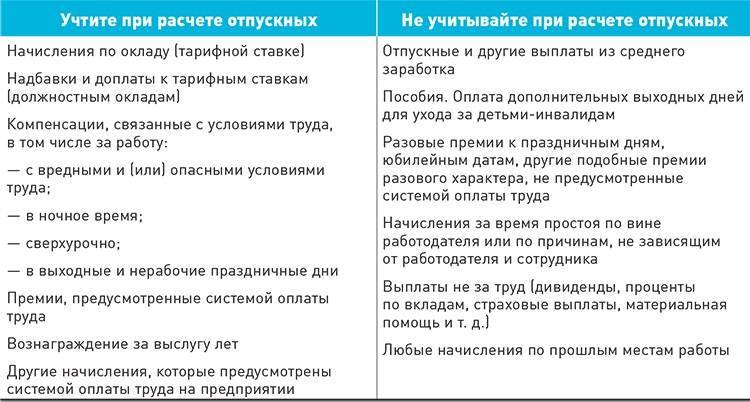

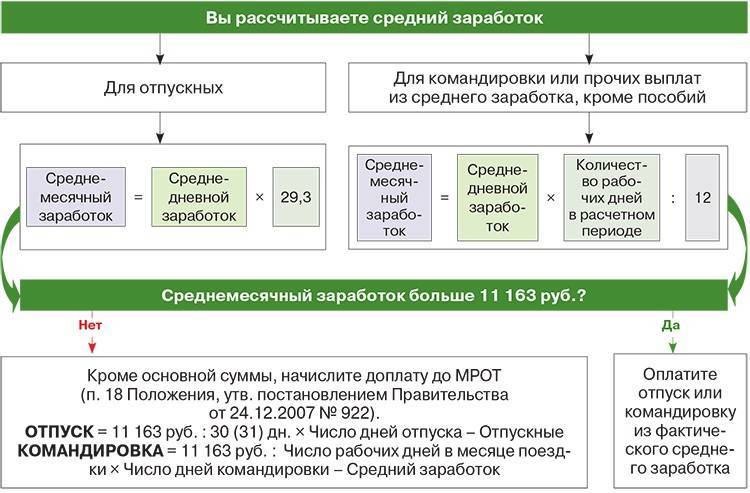

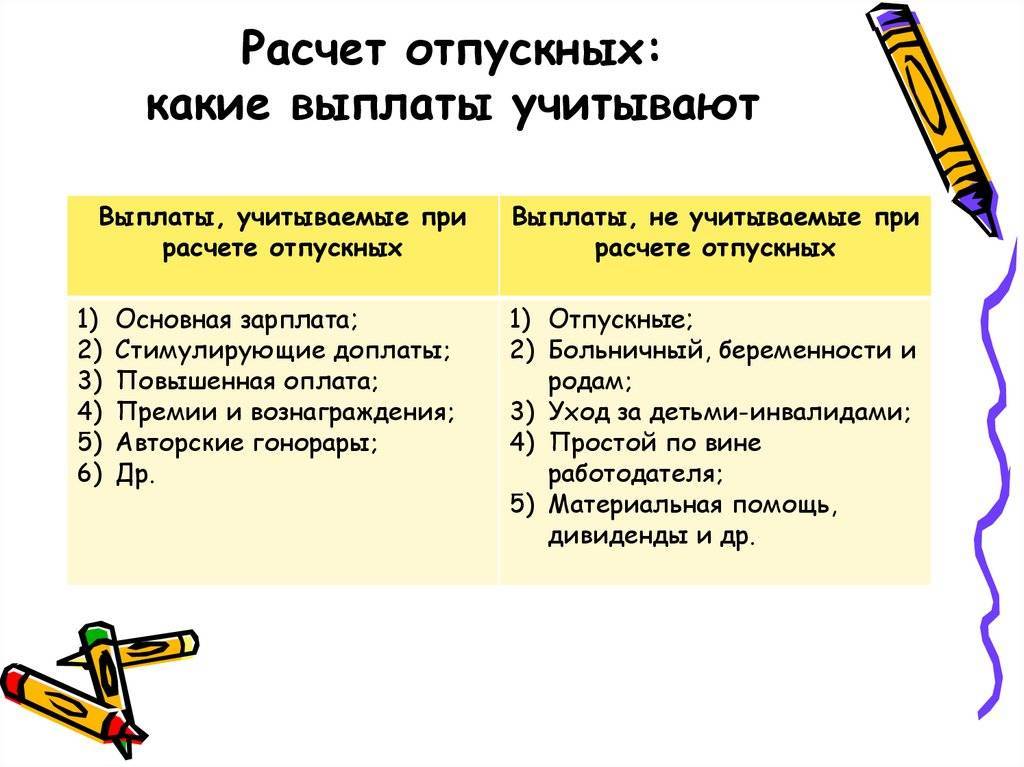

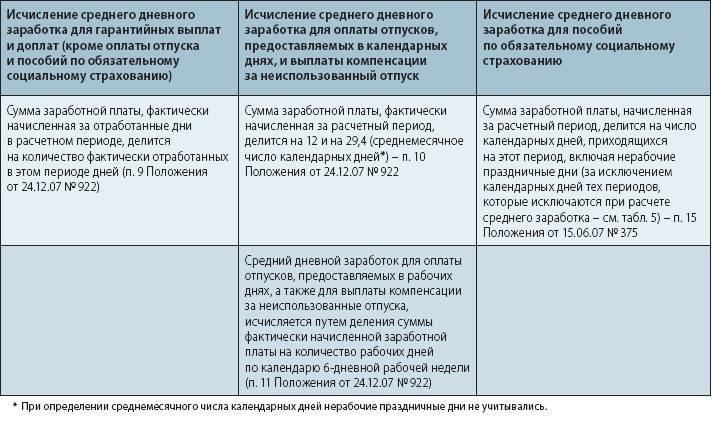

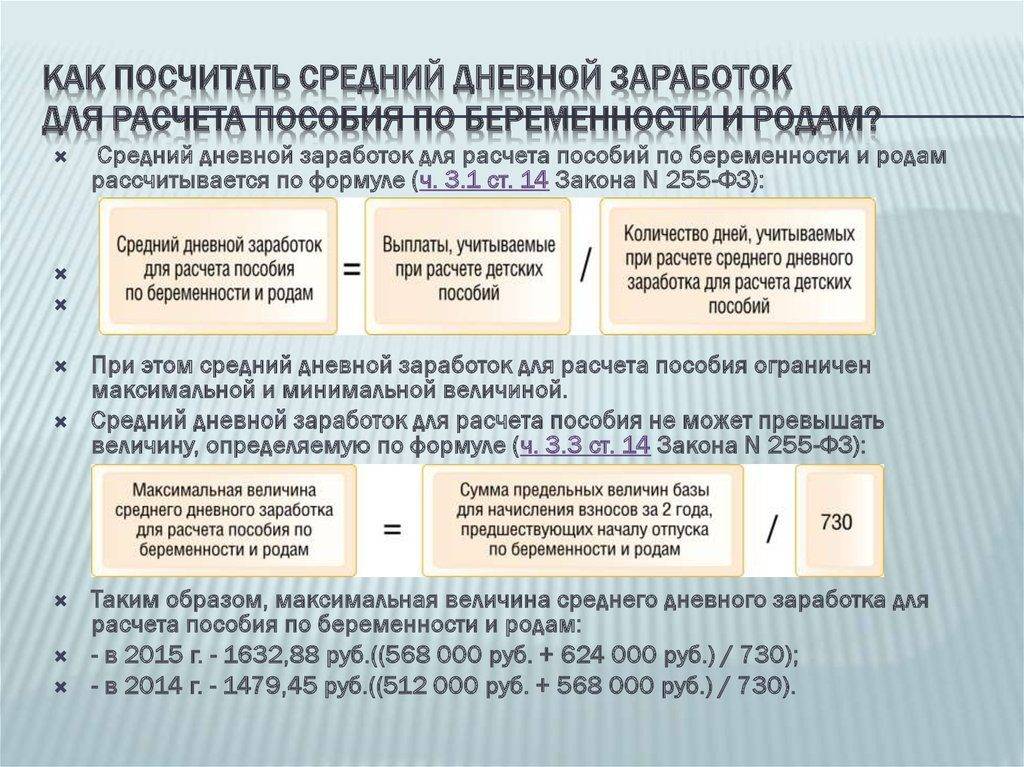

Оплата формируется из среднего заработка, подсчет которого проводится по указаниям из статьи 139. Основная суть сводится к нескольким правилам:

- учитываются все выплаты работодателя, вне зависимости от оснований их получения;

- для подсчета указывается доход за 12-месячный период, предшествующих отпуску, а также срок фактической работы;

- среднедневной заработок — сумма дохода, разделенная на 12*29,4.

Средства, полученные в качестве оплаты труда, учитываются при подсчете усредненного заработка. Учитываемые премии должны упоминаться в одном из следующих нормативных актов:

- трудовое соглашение;

- общий договор;

- акт о премировании сотрудников;

- положение по оплате труда.

Нюансы по расчету уточняются указами Правительства России.

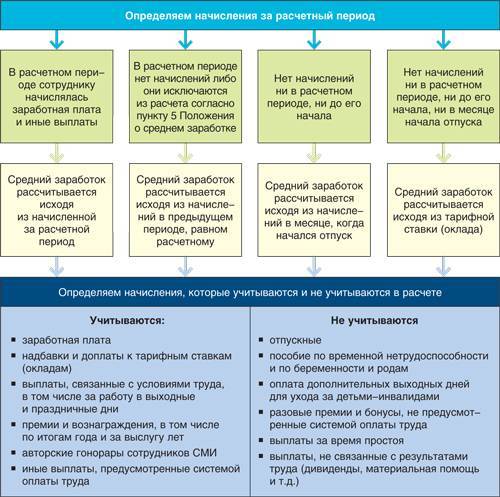

Расчет среднего заработка для начисления отпуска

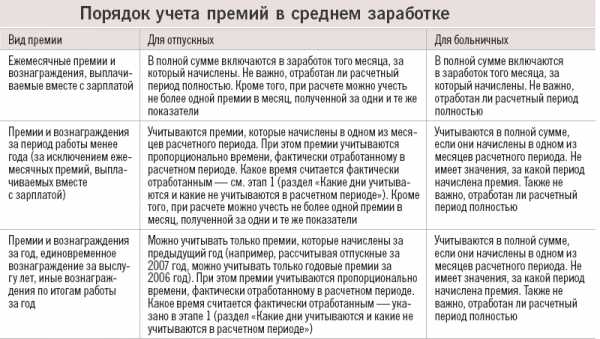

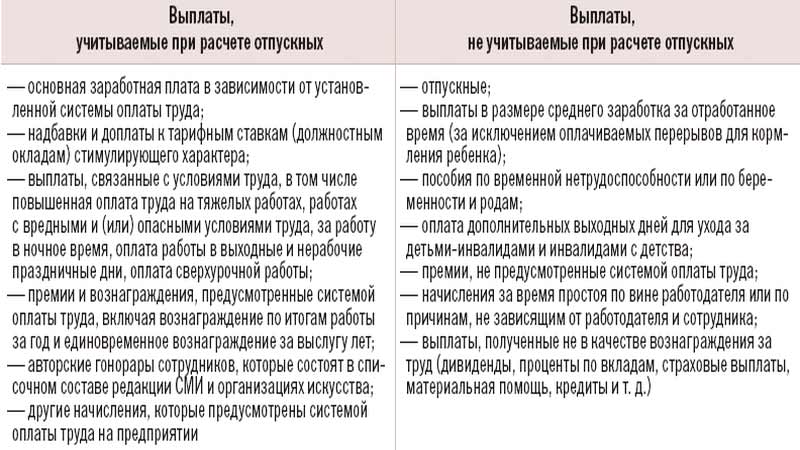

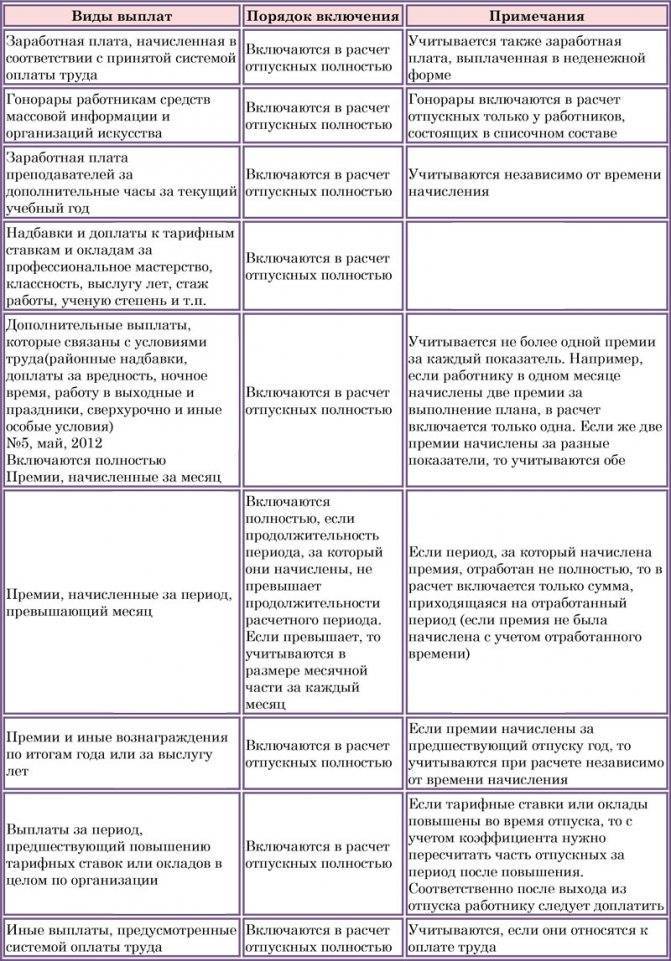

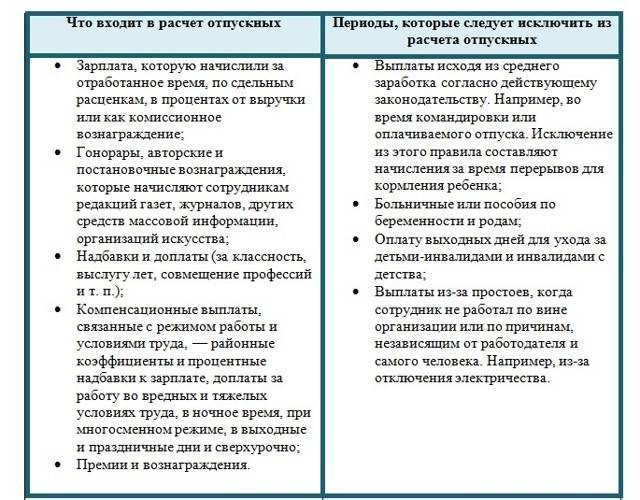

Какие вознаграждения учитываются?

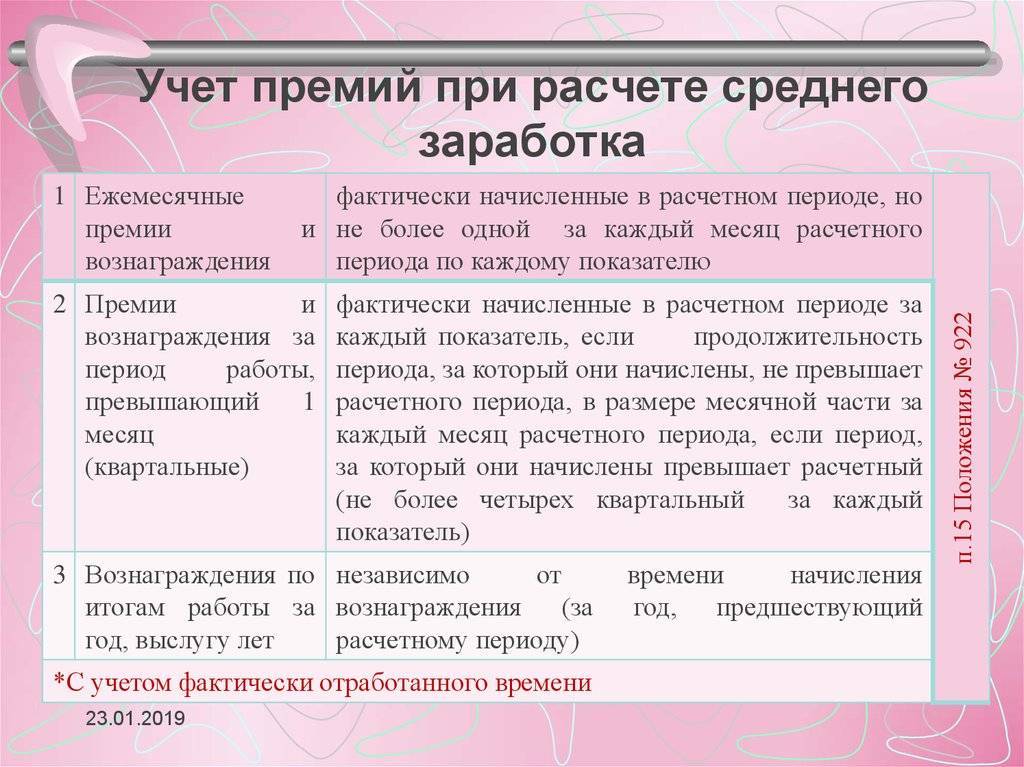

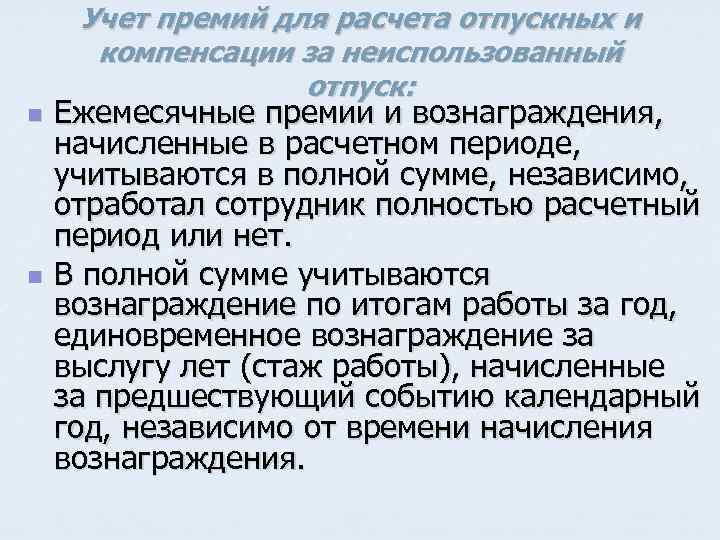

Согласно официальным требованиям современного трудового кодекса, премиальное поощрение вносится в отчет при определении суммы отпускных, если полностью соблюдены следующие условия:

- Внесение поощрений в оплату производимой деятельности.

- Вознаграждение прописано в локальном нормативном акте, составленным руководителем и отражающем всю процедуру положенного премирования.

- Награда переведена в отчетное время и является учтенной именно в этом временном периоде.

- Выплата не является дублирующей, то есть должна быть перечислена один раз.

- Поощрение пересчитывается строго пропорционально отработанному в реальности времени за отчетный период.

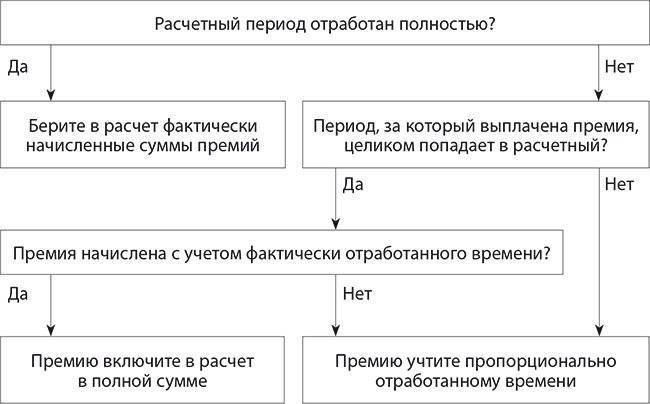

Допустимость принятия поощрения в правильный расчет положенной з/п в полном или частичном размере прямо зависит от следующих важных факторов:

- Отчетное время отработано полностью или частично;

- Время входит в отчет или совершенно не относится к нему;

- Наличие соотношения между выработанным временем и выданной ранее рабочей премии.

Ошибки при расчете отпускных

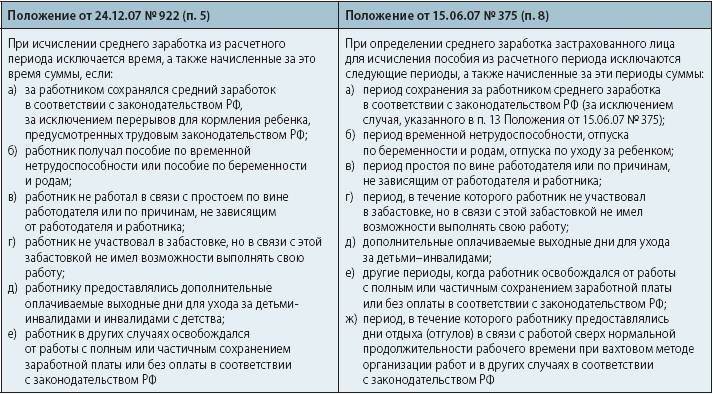

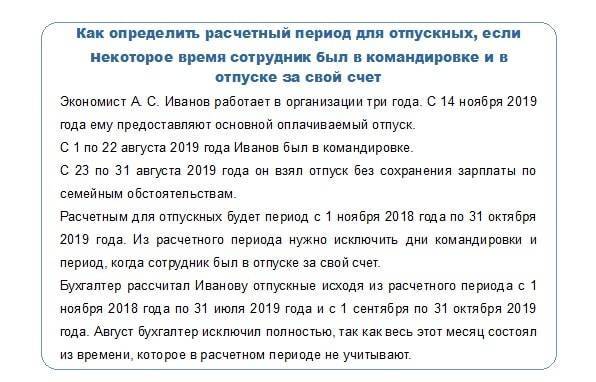

Ошибка 1. Неправильно определен расчетный период для отпускных

Причина этой ошибки кроется в неверном прочтении пункта 5 Положения № 922. Здесь указано время, которое следует исключать из расчета. При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

- за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка. Нельзя исключать перерывы для кормления ребенка!

- работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника. Нельзя исключать время простоя, произошедшего по вине работника!

- работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу. Нельзя исключать время, когда работник участвовал в забастовке!

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

Как избежать ошибки 1:

Из расчетного периода не следует исключать:

- перерывы для кормления ребенка;

- время простоя по вине работника;

- время, когда работник участвовал в забастовке;

- неявки по невыясненным причинам;

- прогулы.

Возможные ошибки и как их избежать

Расчет отпускных предполагает расчет величины среднего заработка (правила его расчета отражены в Положении №922 от г.). Снизить риск ошибочных расчетов можно, если сразу в ЛНА фирмы отразить выплаты, имеющие характер премиальных, которые включаться в расчет среднего заработка не будут.

Целесообразно исключить поощрительные выплаты, имеющие место, например, к юбилею, профессиональной праздничной дате работников определенной сферы. Такие выплаты в общем случае не относятся к оплате за труд. Попутно заметим, что ситуация в данном случае, с точки зрения законодательства, далеко не однозначная и требует внимательного подхода.

О ней более подробно мы поговорим далее.

Исключают из расчета премии:

- не отраженные в ЛНА фирмы;

- не входящие в период расчета (12 месяцев до отпуска).

Последнее может произойти, если в расчет средней величины заработка ошибочно будет включена премия за 12 месяцев, не предшествующих уходу сотрудника в отпуск.

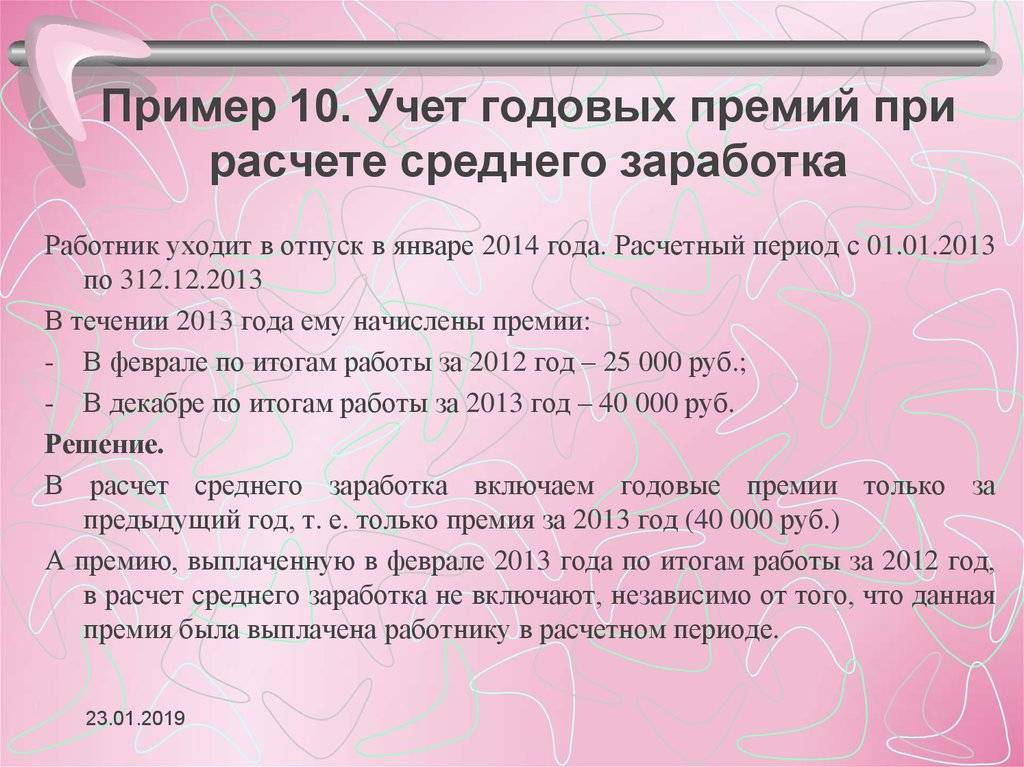

В период расчета может начисляться сразу несколько премий, одна из которых — за год, предваряющий отпуск, другая — за более ранний период (но начисление прошло в периоде расчета). Если объем более ранних начислений премиальных выше, бухгалтер может ошибочно включить в расчет наиболее крупную сумму из двух, из тех соображений, что ухудшать положение работника запрещает закон, или включить сразу две премии в расчет. Согласно Положению этот подход неверен.

Брать нужно только премию за год, предваряющий отпуск.

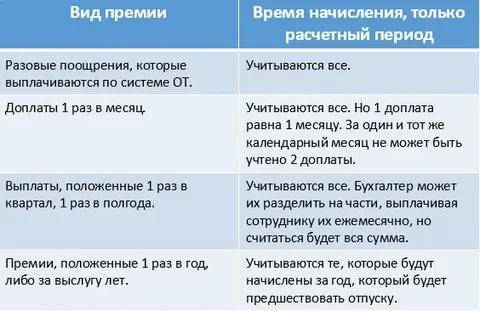

Важно! В расчет выплат к отпуску запрещено включать свыше 12 ежемесячных премий, соответственно, и поквартальных (в количестве не больше 4-х), премий по полугодию (до 2-х) одинаковых по характеру начислений, например, с формулировкой «за превышение нормы выработки». Рассмотрим подробнее особенности включения тех или иных премиальных при подсчете отпускных

Рассмотрим подробнее особенности включения тех или иных премиальных при подсчете отпускных.

Примеры расчёта отпускных

Для каждого сотрудника отпускные рассчитываются отдельно. При этом учитываются все его заслуги за расчётный период и отработанные часы. Рассмотрим схему расчёта на нескольких примерах.

Пример 1. Отработан полный расчётный период Работник написал заявление на предоставление очередного отпуска, который организация должна оплатить. Он исчисляется с 18 апреля 2017 года и длится 14 дней. В 2016 году оклад сотрудника составлял 12 000 рублей, в 2017 – 15 000. В 2016 году сотруднику выдали премию в размере 4 000 рулей. В такой ситуации отпускные рассчитываются по следующей схеме:

12 000 х 9 + 15 000 х 3 + 4 000 = 157 000

157 000 : 12 : 29, 3 = 446 рублей 53 копейки – средний заработок за день.

446, 53 х 14 = 6 251 рубль 42 копейки – отпускные.

Пример 2. Расчётный период прерывался выходом на больничный Предположим, что данные по окладу сотрудника остались те же. Но с 4 по 17 ноября 2016 года он уходил в отпуск, а с 5 по 13 мая отправился на больничный.

12 000 х 11 : 22 = 6 000 – зарплата за ноябрь.

12 000 х 17 : 22 = 9 272, 73 – зарплата за май.

12 000 х 7 + 15 000 х 3 + 6 000 + 9 272, 73 + 20 000 = 164 272, 73

29, 3 : 30 х (30 – 14) = 15, 6 – дни, отработанные в ноябре.

29, 3 : 31 х (31 – 7) = 22, 6 – дни, отработанные в мае.

164 272, 73 : (29, 3 х 10 + 15, 6 + 22, 6) = 496 рублей

496 х 14 = 6 944 – отпускные

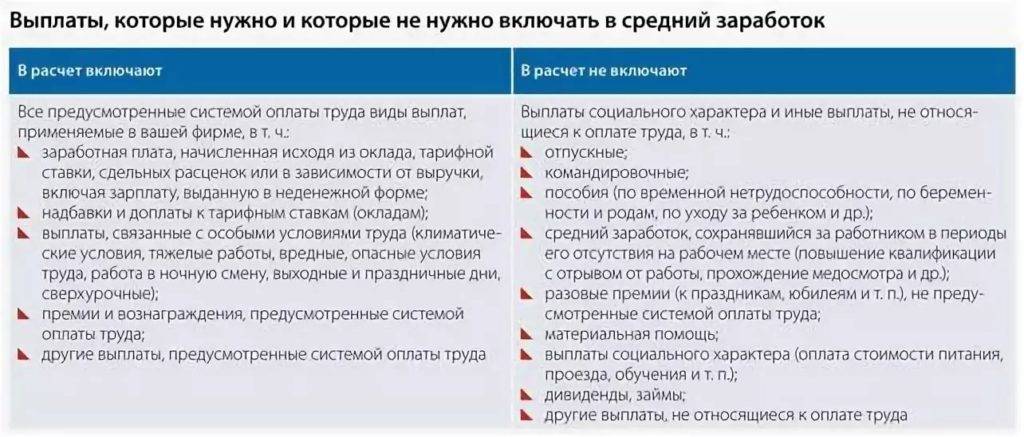

Входит ли в средний заработок?

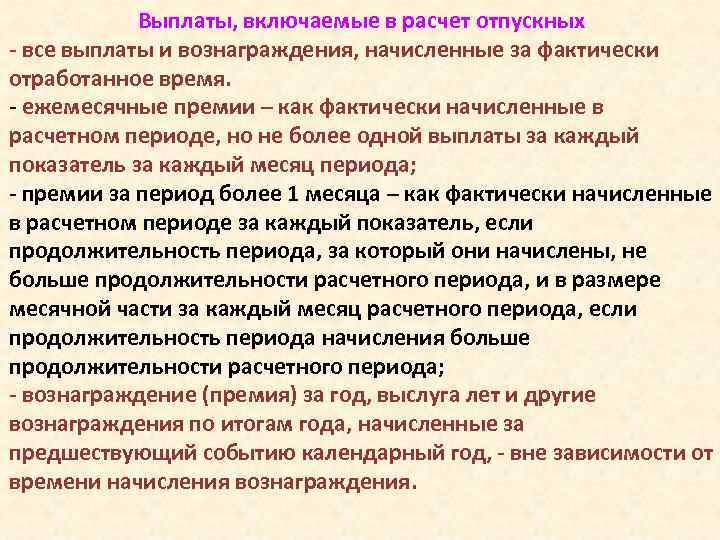

Расчет отпускных проводится на основании среднего заработка сотрудника за последний год.

Для исчисления берется суммарный доход и делится на отработанное время.

Полученный дневной заработок умножается на количество дней ежегодного отпуска.

Для правильного исчисления важно знать, что нужно включать в суммарный доход для среднего заработка, а что нет. В Положении №922 от 24.12.2007 приведен порядок расчета, а также даются пояснения, какие именно выплаты нужно учитывать

В Положении №922 от 24.12.2007 приведен порядок расчета, а также даются пояснения, какие именно выплаты нужно учитывать.

Если единовременная разовая премия предусмотрена системой оплаты труда сотрудника, то она входит в средний заработок для отпускных (п.2 Положения №922).

Если это случайная выплата по инициативе работодателя произведена на основании его приказа, и в локальных документах организации она не предусмотрена, то учитывать ее не нужно.

Как именно нужно учитывать премии, поясняется в п.15 Положения №922. Для учета премиальных в составе среднего заработка нужно, чтобы сумма была начислена в расчетном периоде для отпускных, при этом:

- Сумма входит полностью, если продолжительность временного отрезка, за который она назначена, не более длительности расчетного периода для отпускных. (Например, отпускные рассчитываются на 21 июня 2019, премия назначена за выполнение поставленной задачи в период с 01.02.2019 по 31.03.2019, это время полностью входит в расчетное для отпуска (с 01.06.2018 по 31.05.2019), поэтому премиальные в полном объеме будут учтены).

- Сумма входит частично, если продолжительность периода, за который она назначена, больше расчетного времени для отпуска — учитывается в размере месячной части за каждый месяц, входивший в расчетный период. (Например, отпускные считаются 21 июня 2019, разовая премия назначена за возведение дома за период с 01.07.2017 по 31.12.2019. Так как время для назначения премиальных больше расчетного, то в расчет включается только часть выплаты, приходящейся на расчетный период для отпускных (с 01.06.2018 по 31.12.2019).

Если период для расчета отработан не полностью, то сумма единовременной выплаты включаются в общий доход пропорционально фактически отработанному времени.

Примеры

Пример, когда разовая выплата полностью входит:

Ежегодный отпуск оформлен с 10 июля 2019 на 14 дней.

Согласно коллективному договору 01.10.2018 начислена премия за завершение работ по сбору с/х урожая в период с 01.08.2018 по 30.09.2018 в размере 30 000.

Решение:

Расчетный период для оплаты отпуска – с 01.07.2018 по 30.06.2019.

Так как разовая выплата прописана в коллективном договоре, то она входит в систему оплаты труда, а, значит, подлежит учету в среднем заработке.

Учитывать ее нужно полностью в размере 30 000, так как начислена она в расчетном периоде (01.10.2018) за временной отрезок с 01.08.2018 по 30.09.2018, который полностью входит в расчетное время.

Пример, когда единовременная выплата учитывается частично:

Очередной отпуск оформлен с 10 июля 2019 на 14 дней.

По коллективному договору за окончание строительства дома работнику 01.05.2019 начислена премия в размере 100 000 за период с 01.01.2017 по 31.12.2018.

Как эту разовую выплату нужно учитывать при расчете отпускных?

Решение:

Так как премиальные прописаны в коллективном договоре, то они входят в средний заработок.

Так как время, за которое премия назначена больше расчетного для отпускных, то учитывать ее нужно в ограниченном размере.

Премия 100 000 назначена за 2 года работы (24 месяца), за каждый месяц = 100 000 / 24м = 4166,67.

Отпускные считаются за время с 01.07.2018 по 30.06.2019, то есть в это время попадают только 6 месяцев премиального периода, а, значит, в средний заработок будет включена часть премии = 4166,67 * 6 = 25 000.

Если единовременная выплата дана к празднику

Разовые денежные суммы, выплачиваемые в связи с праздничными датами (Новый год, 8 марта, 23 февраля и прочие официальные праздники), не связаны с системой оплаты труда.

Подобные выплаты могут быть предусмотрены коллективным договором организации, но не как составная часть оплаты труда, а потому при расчете отпускных учитываться не должны.

В систему оплаты труда могут включаться доплаты, которые связаны с трудовой функцией работника, выполнение производственных задач, рабочие заслуги.

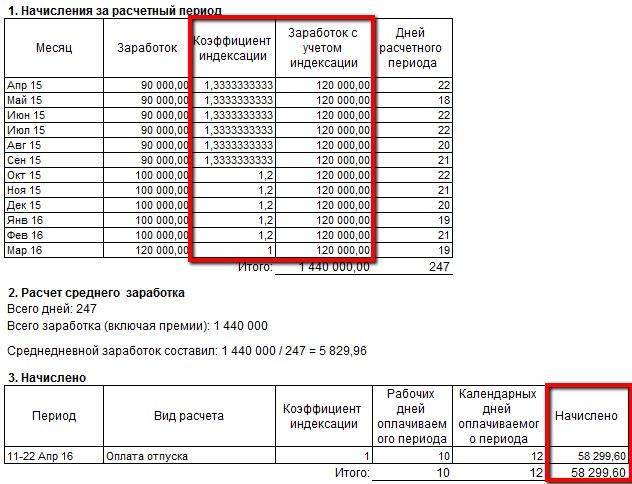

Индексируется ли годовая премия при расчете отпускных в 2021 году?

Индексация годовой премии нужна, если в течение расчетного периода производилось повышение тарифных расценок оплаты труда или окладов для всего коллектива.

Рост средней зарплаты влечет за собой повышение суммы отпускных. Для ее расчета необходимо рассчитать коэффициент индексации КИ:

Где:

ЗПП – заработная плата после повышения;

ЗДП – заработная плата до повышения.

Если расценки оплаты труда увеличились в течение расчетного периода, его следует разделить на две части (предшествующую этому событию и последующую). Индексация производится в начале следующего периода после повышения оплаты труда.

Премия по итогам года влияет на сумму отпускных следующим образом:

- Сумма всех премий за год делится на количество рабочих дней за прошедшие 12 месяцев.

- Результат умножается на количество реально отработанных сотрудником дней по табелю.

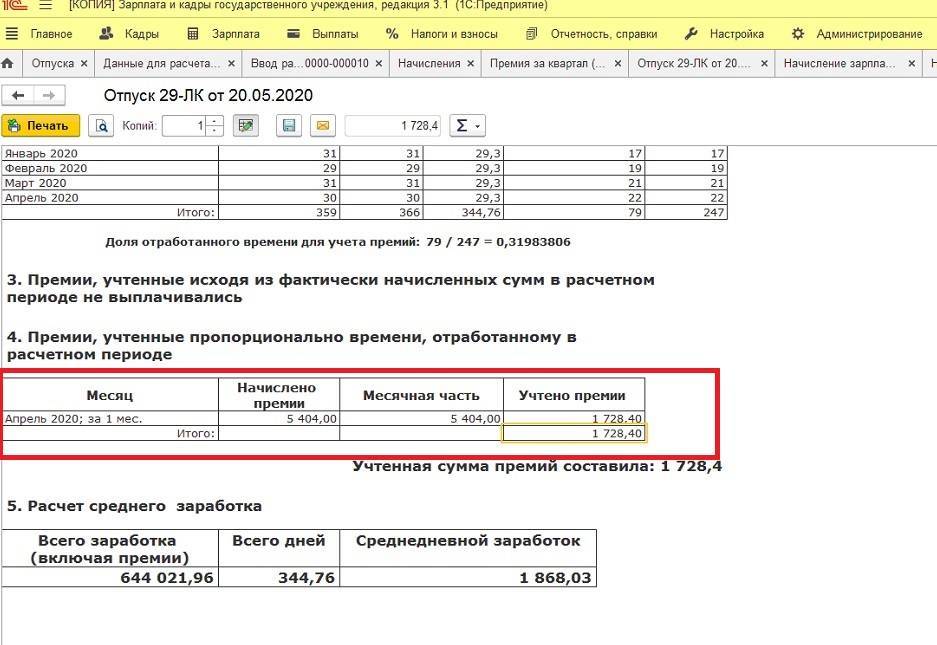

Пример расчета отпускных при наличии квартальной премии в 2021 году

Рассмотрим конкретный пример расчета суммы отпускных, если сотрудник получил хотя бы одну квартальную премию.

Исходные условия:

Работник, отработавший полный расчетный период в 2018-2019 годах, 1 июля уходит в отпуск на 24 дня.

С 1 августа (начала расчетного периода) до нового 2019 года его оклад составлял 30 тыс. руб., а с начала 2019 года его повысили на 10%.

В апреле сотрудника премировали на сумму 15 тыс. руб. по итогам первого квартала.

9 июня в связи с днем рождения он получил поощрительную выплату в размере одного должностного оклада. За расчетный период сотрудник болел 4 дня в 2018 году, прогулов и других пропусков не было.

Задача: рассчитать сумму отпускных.

Выполняется расчет суммарной зарплаты с 1 августа 2018 г. до 1 июля 2019 года:

- 30 тыс. руб. х 5 мес. = 150 тыс. руб. (оклад за август-декабрь в 2018 году);

- За время болезни вычет составил: (30 тыс. руб. х 4 пропущенных дня) /24 рабочих дня = 5 тыс. руб.

- 30 тыс. руб. х 1,1 х 6 мес. = 198 тыс. руб. (за январь-июнь в 2019 году с учетом повышения оклада по коэффициенту индексации КИ);

- 15 тыс. руб. – трудовая квартальная премия.

Всего – 358 тыс. руб.

Следует отметить, что разовая поощрительная премия, по сути представляющая собой поздравление с днем рожденья, в базу начисления отпускных не вошла.

Рассчитывается средняя зарплата за один рабочий день (всего в году их 250 минус 4 пропуска):

Отпускные за 24 дня составляют:

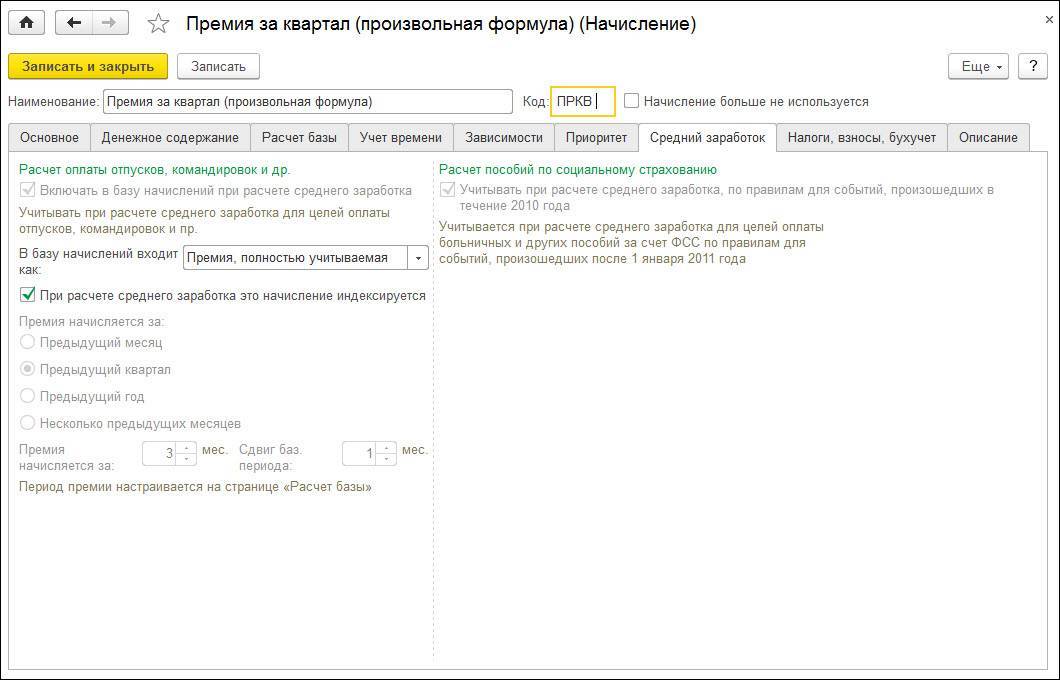

Как учесть ежемесячные, квартальные и годовую премии при расчете отпускных

Если на предприятии регулярно премируются сотрудники (например, за выполнение плана), выплаты входят в базу расчета отпускных, но при выполнении вышеуказанных условий. Рассмотрим подобную ситуацию на примере.

Сотрудник уходит в отпуск 1 ноября 2019 года. За расчетный период с декабря он получал неизменный должностной оклад в сумме 25 тыс. руб. и ежемесячную премию в размере 20% от него. Кроме этого, ему были выплачены квартальные премии:

- За IV квартал 2017 года – 13 тыс. руб.

- За I квартал 2018 года – 11,5 тыс. руб.

- За II квартал 2018 года – 12 тыс. руб.

- За III квартал 2018 года – 10 тыс. руб.

В конце декабря сотруднику администрация намерена заплатить еще одну квартальную премию в сумме 15 тыс. руб., но она еще не начислена.

Кроме квартальных, в конце декабря 2018 года работнику была выплачена годовая премия в сумме 20 тыс. руб. Сотрудник проработал год, не пропустив ни одного дня. Продолжительность отпуска – 22 дня.

Задача: рассчитать сумму отпускных.

Выполняется расчет суммарной зарплаты с 1 августа 2018 г. до 1 июля 2019 года:

25 тыс. руб. х 11 мес. = 275 тыс. руб. (оклад за декабрь 2018 года – ноябрь 2019 года);

25 тыс. руб. х 0,2 х 11 = 55 тыс. руб. – ежемесячное премирование за расчетный период (11 мес.);

13 тыс. руб. + 11,5 тыс. руб. + 12 тыс. руб. + 10 тыс. руб. = 46,5 тыс. руб. – сумма квартальных премий

Следует обратить внимание на то, что неначисленная премия за IV квартал 2019 года не входит в базу расчета. Годовая премия за 2018 год учитывается в расчетах, так как сотрудник ее получил в предшествующий расчету отпускных период

Вместе с премией по итогам 2017 года суммарный заработок сотрудника составляет 396 тыс. 500 руб.

Далее рассчитывается среднедневная зарплата:

Отпускные за 22 дня составляют:

Подоходный налог на отпускные начисляется одновременно с их выплатой.

Какие премии включаются

В соответствии с Положением, посвященным расчету среднего заработка, необходимо принимать во внимание все выплаты, которые осуществляются в адрес сотрудника со стороны организации:

- фактически сама заработная плата с окладом, повременными суммами, процентами от вырученных средств, комиссионными величинами;

- заработная плата, выдаваемая служащему в натуральном выражении;

- материальные выплаты за время, которое было отработано силами государственного и муниципального служащего;

- гонорары, предоставляемые сотрудникам СМИ и культурной области;

- оплата, начисляемая в адрес преподавателей профессиональных училищ за факт отработки сверхурочных часов;

- надбавки и дополнительные выплаты;

- компенсационные деньги за вредные трудовые условия.

В расчет не принимаются всевозможные социальные компенсации в виде помощи материального характера, оплаты обедов, проезда, учебы и др.

В расчете не участвуют суммы, которые начислены за следующие временные отрезки:

- сохранение среднего дохода;

- болезнь;

- отпуск по БИР;

- простой в силу обстоятельств, сложившихся по вине нанимателя;

- забастовка, возникшая по объективным причинам;

- дополнительно оплачиваемые выходные дни, которые выделяются для обеспечения ухода за инвалидом;

- прочие ситуации освобождения от исполнения трудовых обязанностей.

Его оплату осуществляет работодатель, беря в качестве базы показатель среднего дохода.

Дата начала рабочего годового периода стартует с момента заключения соглашения между нанимателем и наемным служащим.

Чаще всего работников интересует вопрос о включенности премий в расчет по отпускным. Актуальна эта проблема как раз среди работников, основная часть зарплаты которых и состоит из премиальных выплат, а также всевозможных поощрений.

На самом деле, в рамках предприятия существует и используется несколько форм и разновидностей премирования:

- ежемесячное;

- на ежеквартальной основе;

- ежегодное.

Например, это имеет отношение к инновационным и рационализаторским разработкам. В 2018 г. подобные величины в учет не принимаются. Премия может быть участником расчетного процесса лишь при соблюдении ряда условий.

Если со стороны сотрудника произошла полная отработка расчетного времени, то поквартальная премиальная выплата, как и месячная величина, будет приниматься во внимание в рамках общих расчетных условий. Если отработка произошла не в полной мере, то действуют следующие закономерности:

Если отработка произошла не в полной мере, то действуют следующие закономерности:

- премии, имеющие зависимость от количества отработанного времени, будут на 100% включены в формулу;

- суммы, подлежащие выплате в фиксированном размерном показателе, будут подлежать учетным мероприятиям исходя из времени, которое сотрудник отбыл на рабочем месте по факту.

Как правильно оформить перенос отпуска по желанию работника

Аналогичным образом во внимание принимается и премиальная сумма годового характера. Но стоит принимать во внимание величины премиальных взносов, которые были уплачены со стороны работодателя в течение последних 12-ти месяцев

Поэтому так называемая «13-я зарплата» приниматься во внимание не будет

Но стоит принимать во внимание величины премиальных взносов, которые были уплачены со стороны работодателя в течение последних 12-ти месяцев. Поэтому так называемая «13-я зарплата» приниматься во внимание не будет

Входит ли в расчет среднего заработка для отпуска?

Зачастую руководство предприятий поощряют собственных сотрудников за особенные достижения, за то, что были успешно выполнены важные задания.

Однако для того, чтобы разовая премия была включена в расчет среднего заработка, необходимо выполнение следующих условий:

- Начисление премиальных средств случилось в расчетном периоде для вычисления отпускных.

- Назначение разовой премии оговорено в специальном положении или ином внутреннем документе.

Если выплата разовой суммы осуществляется за конкретный промежуток, то на определение отпускных средств оказывают влияние 2 обстоятельства:

- является ли премиальный промежуток времени больше по сравнению с расчетным;

- работал ли сотрудник целиком в данном периоде времени.

Обратите внимание, годовые премии учитываются по-другому — читайте здесь. Не следует учитывать в отпускных выплаты материального характера, носящие социальный характер — подробнее об учете материальной помощи в среднем заработке

Не следует учитывать в отпускных выплаты материального характера, носящие социальный характер — подробнее об учете материальной помощи в среднем заработке.

Пример для 2020 года, когда выплата учитывается полностью

Ситуация 1:

Когда сотрудник предприятия отработал целиком расчетный период и временной промежуток, за который начислена разовая премия, полностью входит в него, то премиальную выплату необходимо включать в сумму отпускных средств в полном объеме.

Пример — разовая сумма входит в расчет среднего заработка:

С 01.08 по 14.08. 2020 года работник отправляется в ежегодный оплачиваемый отпуск.

Ежемесячно его оклад равняется 10 тыс.руб.

Поскольку расчетный период является полностью отработанным, то разовую выплату необходимо учитывать непосредственно при подсчете отпускных.

Ситуация 2:

Возможна еще одна ситуация — у сотрудника отработаны не все дни в расчетном периоде. Премиальный промежуток времени входит в срок для расчета оплаты отпуска. Начисление единовременной премии произошло за время, которое было фактически отработано.

В этом случае, когда рассчитываются отпускные, учитывать выплаченную сумму необходимо в полном объеме.

Пример, когда премиальные не полностью включаются

Можно рассмотреть еще одну ситуацию, когда работник не целиком отработал последний год. Время, за которое назначена единовременная премия большего расчетного.

В этом случае для того, чтобы определить величину среднего заработка для отпускных берется именно та часть премиальной суммы, которая приходится на расчетный промежуток.

Сумму, которая получится, необходимо пересчитать, поскольку период отработан не целиком.

Пример — разовая премия не полностью входит в расчет:

Условия:

- Сотруднику с 21.03. по 03.04. 2020 года предоставлен ежегодный 14-дневный отпуск.

- Промежуток времени для того, чтобы рассчитать размер отпускных — с 01.03. 2020 г. по 28.02. 2020 г.

- Ежемесячно оклад сотрудника 10 тыс. руб.

- Вместе с окладом он ежемесячно премируется 5 тыс.руб.

- Заодно в расчетном промежутке ему полагается единовременная премия в связи с успешным окончанием возведения объекта — 50 тыс.руб., что предусмотрено коллективным соглашением.

- С 14.10 по 22.10 работник из-за болезни пропустил семь рабочих дней.

- Число рабочих дней в расчетном промежутке — 249, из них, по сути, отработано 242.

- Заработок работника за октябрь, учитывая ежемесячную премию — 10тыс. ((10 тыс. + 5 тыс.) / 21 дн. х 14 дн.).

- Заработок за другие месяцы 165 тыс. ((10 тыс. + 5 тыс.) х 11 мес.).

Расчет:

- Размер разовой премии, когда рассчитываются отпускные, учитывается не целиком, поскольку длительность премиального периода является больше, чем расчетного.

- Следовательно, при расчете отпускных необходимо учитывать лишь часть выплаченных средств, приходящуюся на двенадцать месяцев расчетного промежутка. То есть 33 333 (50000 / 18 мес. х 12 мес.).

- Кроме этого, расчетный период отработан работником не целиком. Потому размер премии нужно пересчитать пропорционально времени, которое отработано = 33333 / 249 дн. х 242 дн. = 32400.

- Совокупный доход работника с учетом пересчитанной премиальной выплаты = 165000 + 10000 + 32400 = 207400.

- Средняя дневная зарплата равна = 207400 / (11 мес. х 29.3 + 29.3 х 14 / 31) = 618.

- Размер отпускных = 618 х 14 = 8652.