Куда можно перевести?

Часть пенсии переводят в такие организации, как:

- Управляющая компания (далее УК);

- Негосударственный пенсионный фонд (далее НПФ);

Кроме того, гражданин имеет право оставить все как есть без перевода средств в вышеуказанных организациях — в данном случае пенсионный капитал останется во Внешэкономбанке (далее ВЭБ), который занимается минимальным сохранением будущего пенсионного капитала.

Однако какой из вариантов лучше всего применять на практике? Разберем самые распространенные варианты:

- Оставить в ПРФ. В данном случае не нужно тратить дополнительное время на поиск иной компании, но накопления будут оставаться неизменным, поскольку ВЭБ учитывает лишь ежегодную индексацию, которая не превышает уровня инфляции.

Кроме того, есть такие недостатки, как: нет гарантий в получении накопленных средств при выходе на пенсию, ведь часть средств постоянно сгорает за счет инфляции; накопленные средства не подлежат наследованию конкретному лицу.

- Перевод в НПФ. Такие действия гражданина будут более приемлемыми, поскольку:

- инвестиционная прибыль за отчетный год в среднем составляет до 15% – процент напрямую связан с базовой характеристикой конкретного фонда, например, учитывается рейтинг, доходность, надежность фонда;

- наследование;

Вам может быть интересно как переходить из одного НПФ в другой НПФ?

Однако есть и недостатки в деятельности НПФ такие, как:

- риск расформирования НПФ государством после изменения пенсионной реформы;

- нестабильные процентные ставки, которые не закреплены в договоре.

Поэтому при выборе того или иного НПФ, стоит учитывать важные критерии фонда, в том числе:

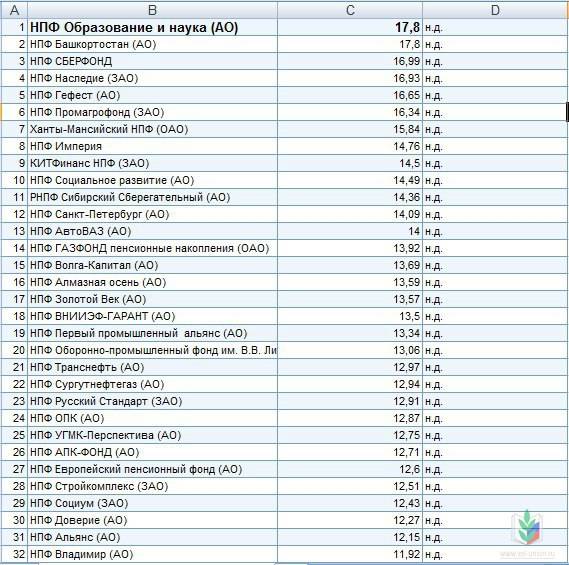

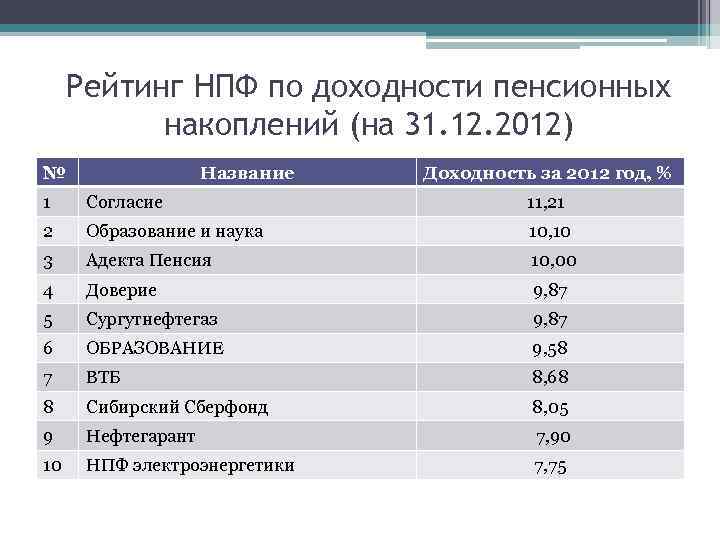

- Уровень доходности за последние несколько лет либо за весь период существования того или иного фонда.

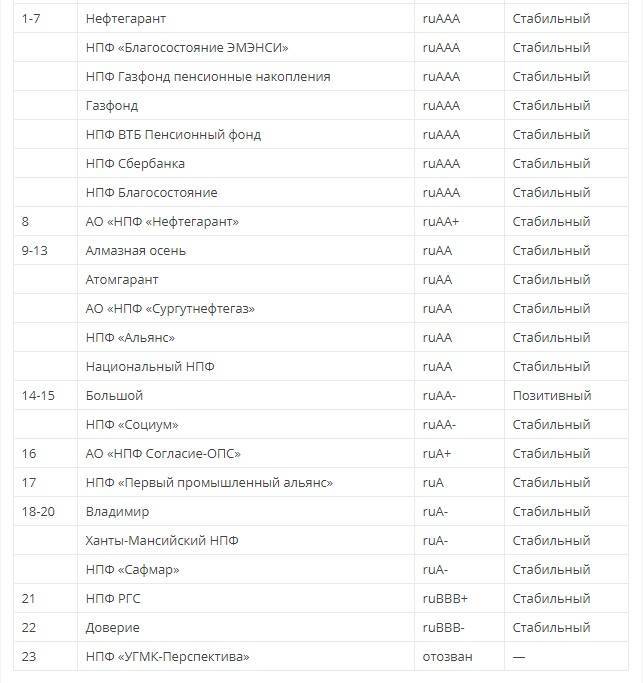

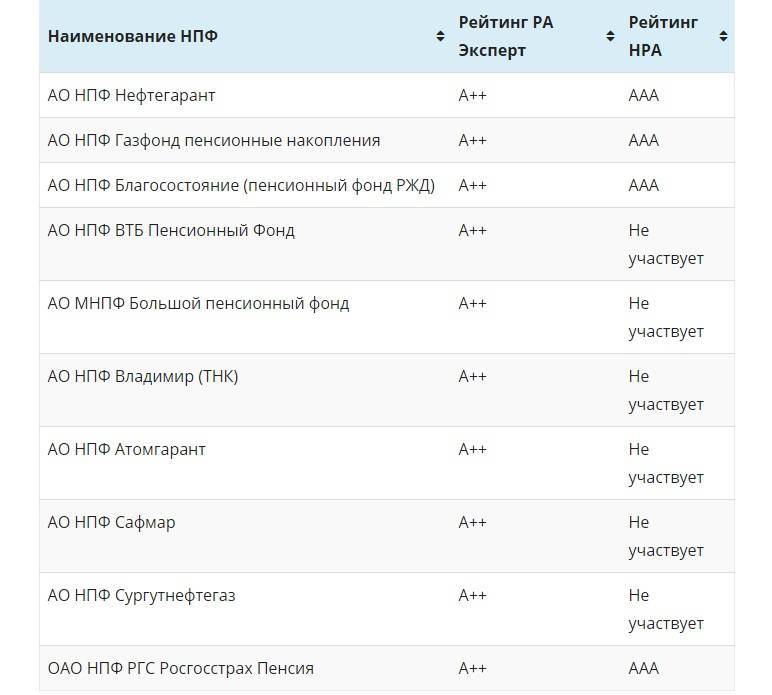

- Надежность — заключена в рейтинге организации. Он имеет шкалу из пяти классов: A, B, C, D, E. Самым высоким является класс «А», он делится на дополнительные уровни, например, ААА — это показатель самого высокого уровня надежности фонда. Дальше уровни уменьшают до одной буквы «А», которая обозначает просто высокую надежность НПФ. Подобные уровни касаются и других буквенных значений.

- Наличие лицензии НПФ – хранится на официальном сайте НПФ.

- Финансовая отчетность.

- Количество вкладчиков.

Почему НПФ выгоднее, чем ПФР

Ответ на данный вопрос кроется в сути деятельности негосударственных пенсионных фондов и фонда государственного.

Пенсионный Фонд России – это организация, которая ведёт крайне консервативную политику инвестирования средств, ставя во главу угла не доходность, а стабильность, в особенности после пенсионных реформ прошлых лет.

А НПФ – это прежде всего активный участник рынка инвестирования, для которого важно привлечь как можно больше вкладчиков, увеличивая тем самым свой комиссионный доход. Именно поэтому в РФ в сети интернет и СМИ рекламные кампании НПФ всегда пестрят обещаниями значительных дивидендов всем, кто предоставит право представлять их интересы в увеличении объёма пенсионных накоплений

Именно поэтому в РФ в сети интернет и СМИ рекламные кампании НПФ всегда пестрят обещаниями значительных дивидендов всем, кто предоставит право представлять их интересы в увеличении объёма пенсионных накоплений.

Но подобная доходность гарантировано приводит к повышению рисков, так как в случае если НПФ выберет неверную стратегию инвестирования, велика вероятность снижения данного показателя, в том числе до отрицательного состояния и фактической потери лицензии на ведение деятельности.

Но важно понимать, что за деятельностью НПФ внимательно следит государство и различные рейтинговые агентства, и эти некоммерческие организации ни при каких обстоятельствах не могут уменьшить сумму переданных накоплений. То есть при самом неблагоприятном развитии событий клиентов ожидает лишь потеря возможной выгоды (дивидендов), но никак не уменьшение собственных средств

То есть при самом неблагоприятном развитии событий клиентов ожидает лишь потеря возможной выгоды (дивидендов), но никак не уменьшение собственных средств.

Если рассматривать деятельность негосударственных пенсионных фондов в сравнении с ПФР, то они имеют практически идентичную структуру, так как и государственный пенсионный фонд занимается индексированием накопительной части будущей пенсии (это доверено Внешэкономбанку), но в значительно меньших объёмах.

Резюмируя вышесказанное, можно выделить следующие основные преимущества НПФ перед ПФР:

- Заинтересованность организации в преумножение накоплений, повышения уровня доходности.

- Деятельность строго регулируется действующим законодательством. Для сравнения не одни другие некоммерческие организации не подвергаются большему контролю, нежели НПФ.

- Между фондом и клиентом заключается договор, в котором чётко разграничены права и обязанности обеих сторон.

- Все средства, внесённые клиентом, подлежат обязательному страхованию.

- Наличие личного кабинета, где можно постоянно мониторить активность собственных средств.

- Накопительную часть можно получить в полном объёме при выходе на пенсию.

- В случае смерти вкладчика до выхода на пенсию накопительная часть подлежит наследованию.

Но в отличии от стабильной политики инвестирования у ПФР, которая не стремится достигнуть высокого уровня доходности, а лишь придерживается минимального порога, позволяющего покрыть инфляцию, НПФ ведёт крайне агрессивную инвестиционную деятельность с уже обозначенными выше рисками.

И как уже было сказано ранее, иногда эти риски претворяются в жизнь, как в 2018 году, где несколько организаций продемонстрировали убыточные финансовые показатели.

НПФ станет хорошим выбором для тех, кто готов пойти на риск в желании преумножить собственные накопления, а также для тех, кто готов самым непосредственным образом участвовать в этом.

А ПФР следует выбирать из-за надёжности и стабильности, что демонстрируется уже не одно десятилетие.

Как правильно выбрать негосударственный пенсионный фонд

Выбор управляющей организации имеет значение, поскольку от него во многом зависит размер будущего дохода после прекращения лицом трудовой деятельности

Особо важно следует подходить к принятию решению в свете рекомендаций смены фонда не чаще 1 раза в 5 лет

10 критериев оценки

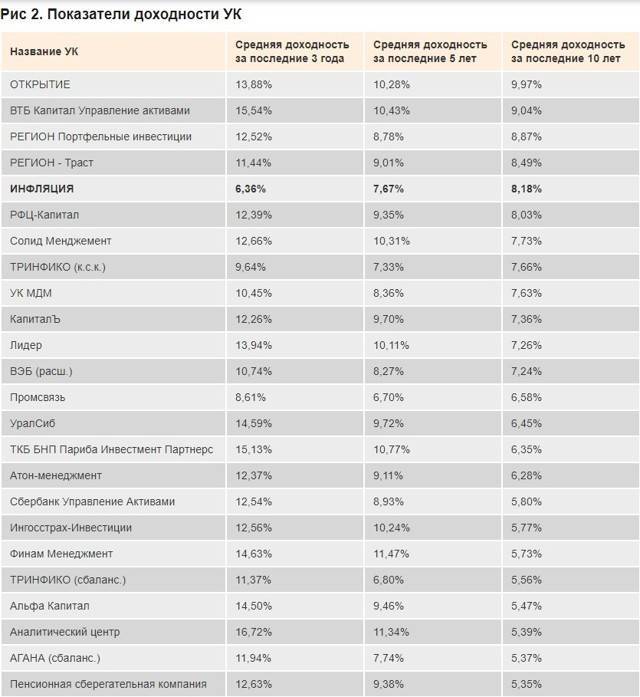

Существует несколько факторов, от которых должен зависеть выбор фонда. Рассмотрим некоторые из них:

Уровень доходности, который определяется по результатам инвестирования средств организацией в предыдущем календарном году. Этот показатель можно узнать на официальном сайте конкретного фонда или из ежегодного отчета, публикуемого Центробанком на своем официальном сайте.

Уровень надежности

Определяется также по множеству показателей и составляется независимыми рейтинговыми агентствами

Данный критерий заслуживает внимание, но также к нему стоит относиться с осторожностью, поскольку попадают компании в такие профессиональные рейтинги, как правило, на платной основе. Хотя деятельность агентов должна быть независима, факт оплаты за их деятельность может повлиять на его мнение.

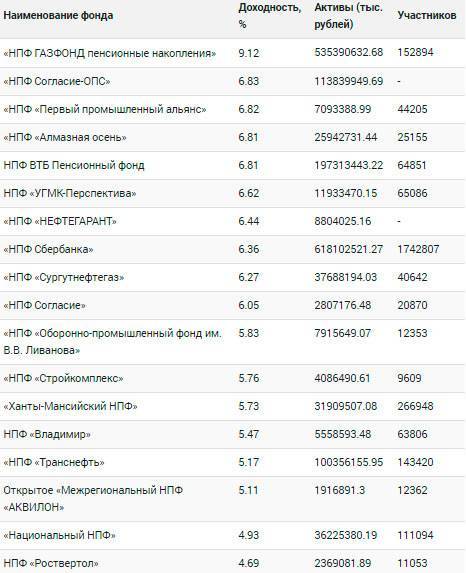

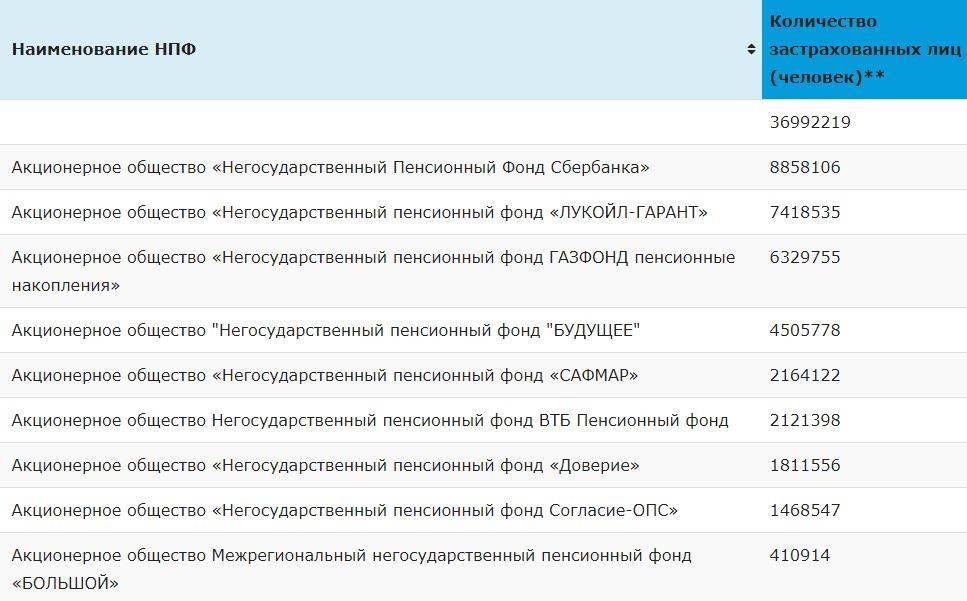

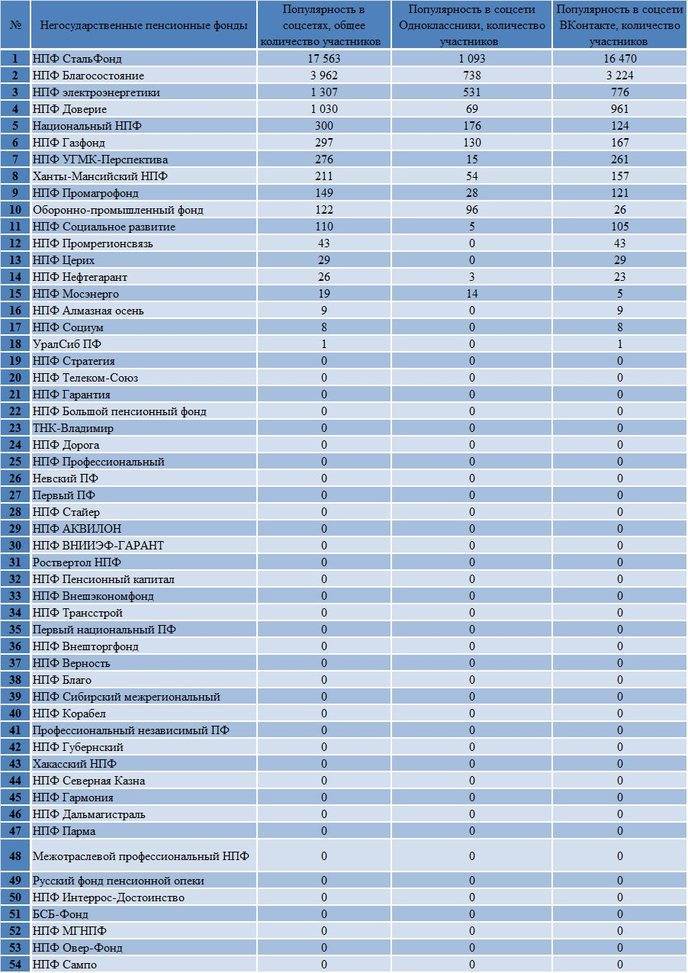

Количество участников фонда

Хотя этот показатель не всегда однозначно свидетельствует о надежности компании, но в совокупности с другими позволяет сделать определенные выводы.

Владельцы управляющей организации

Каждый НПФ обязан публиковать данные, которые в соответствии с законом носят открытый характер. Сведения о конечных владельцах фонда и лицах, оказывающих на него влияние должны размещаться в открытом доступе на сайтах фондов. В схеме наглядно показано, какие физические и юридические лица являются акционерами рассматриваемого фонда.

Размер финансовых резервов, которыми располагает компания в свободном обороте. От их количества зависит во многом гарантия получения в дальнейшем ежемесячных выплат, положенных по закону.

Наличие дефицита средств, от которого зависит платежеспособность управляющей организации (о его отсутствии свидетельствует превышение ее активов над имеющимися обязательствами).

Финансовое состояние фонда в целом, которое можно узнать из его бухгалтерской отчетности и независимого аудита, который является обязательным в отношении таких организаций.

Наличие рисковых операций, вложений и иных действий компании, влияющих на уровень их надежности и финансовую стабильность. За рисковые действия фонд в качестве самой строгой меры может потерять лицензию и право осуществлять указанную в ней деятельность.

Направления инвестирования средств, накопленных гражданами (в какие ценные бумаги вкладываются деньги, на реализацию каких проектов, депозиты в кредитных организациях и т.д.).

История существования. При принятии решения стоит руководствоваться в совокупности с другими критериями периодом существования фонда (чем он дольше, тем выше гарантии получения выплат в будущем), возможные награды за деятельность в области пенсионного обеспечения.

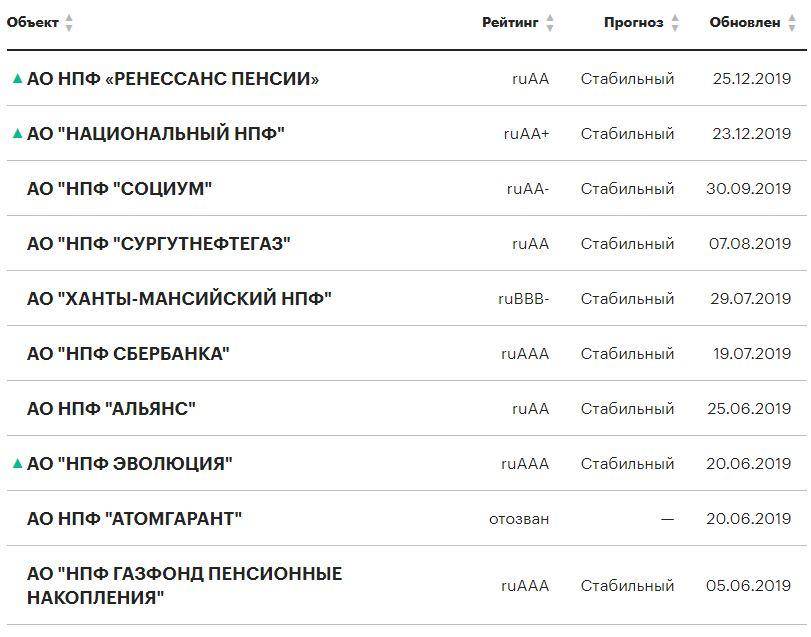

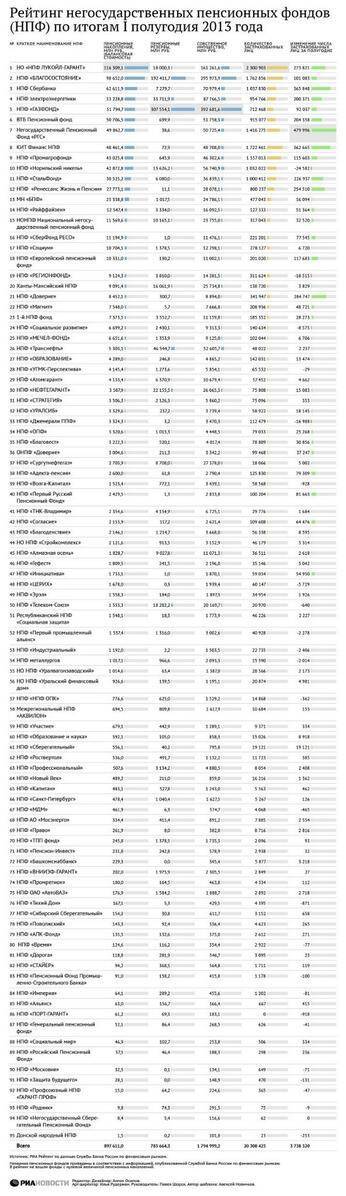

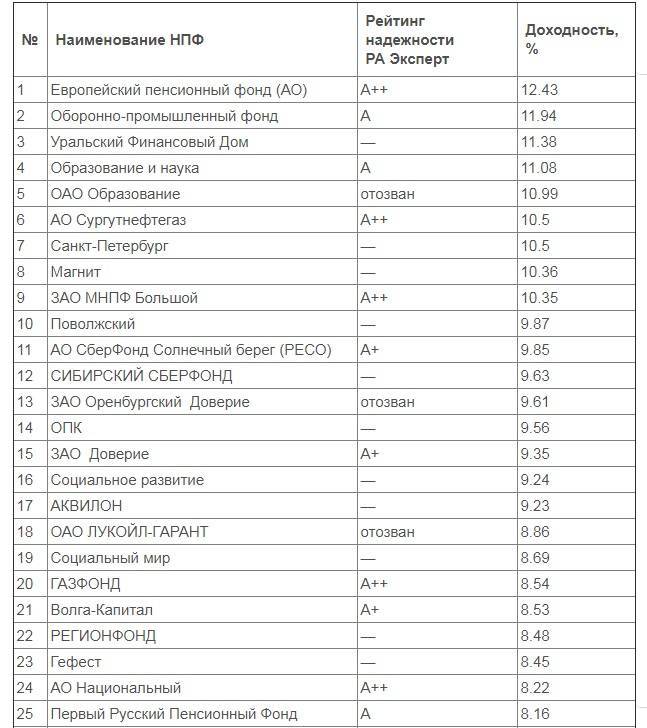

Рейтинг НПФ за 2018-2019 год по их надежности и доходности

Официальных рейтингов надежности негосударственных управляющих фондов не существует, их составляют различные агентства, как правило, на коммерческой основе. Лишь Банк России ежегодно за предыдущий календарный год публикует на своем сайте информацию о доходности и иных основных показателях деятельности таких организаций.

Справка! Различные рейтинговые агентства по представленной им информации (или полученной из открытых источников) составляют свои рейтинги надежности и доходности фондов.

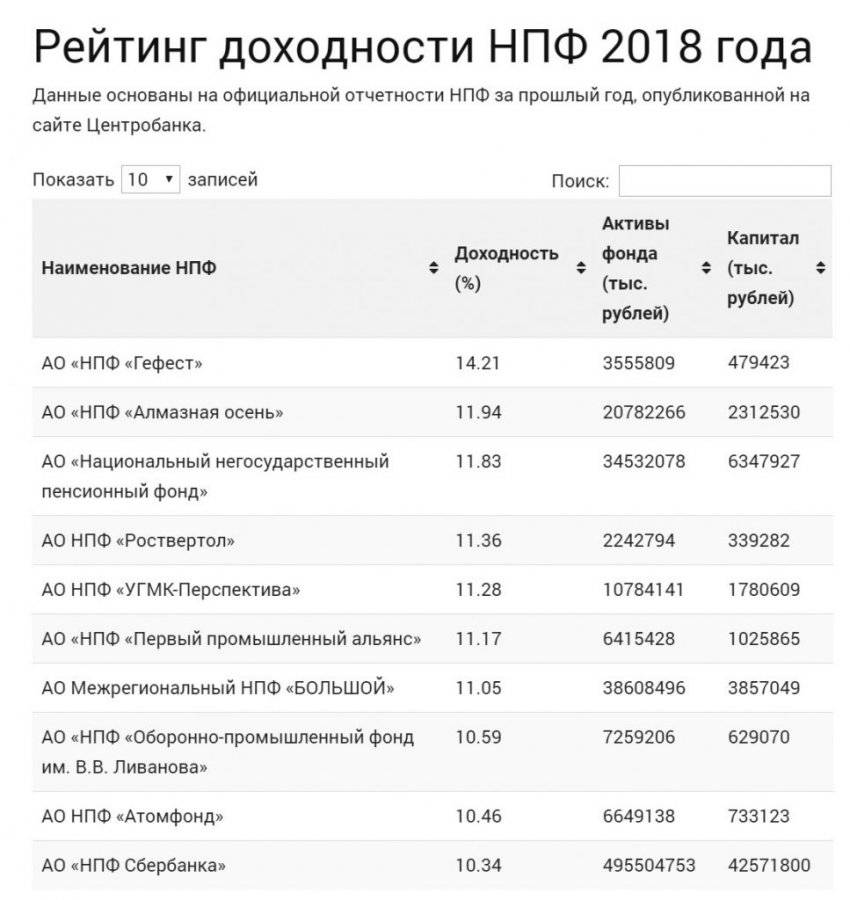

В отношении критерия «результаты инвестирования» все относительно однозначно и очевидно. Эту информацию можно почерпнуть из информации Центробанка, отчетов фондов (конкретная графа об уровне доходности).

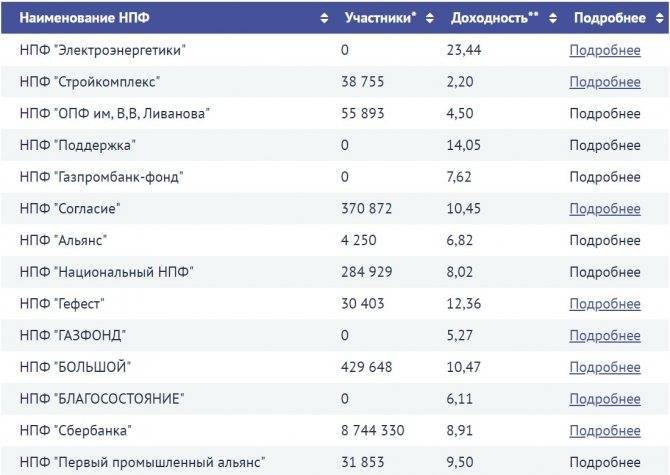

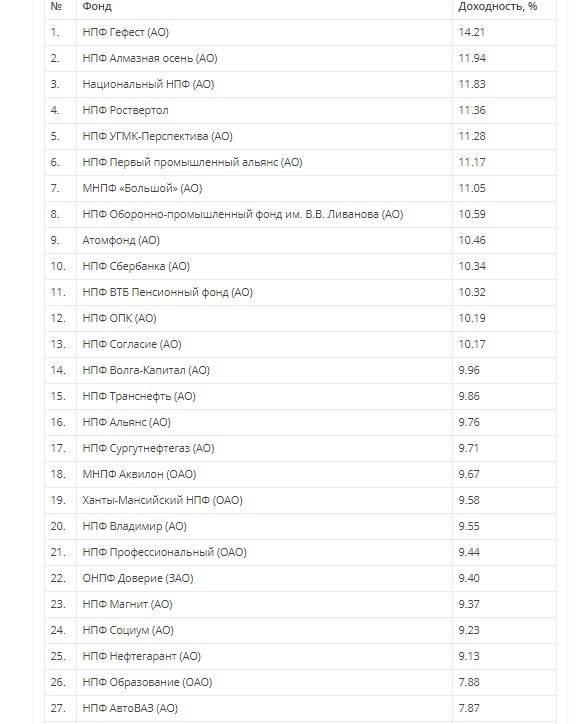

За 2018 финансовый год в рейтинге лидируют следующие компании:

- Гефест – 12,36%.

- Нефтегарант – 11,34%.

- Открытие – 11,30%.

- Межрегиональный НПФ «Большой» – 10,47%.

- Согласие – 10,45%.

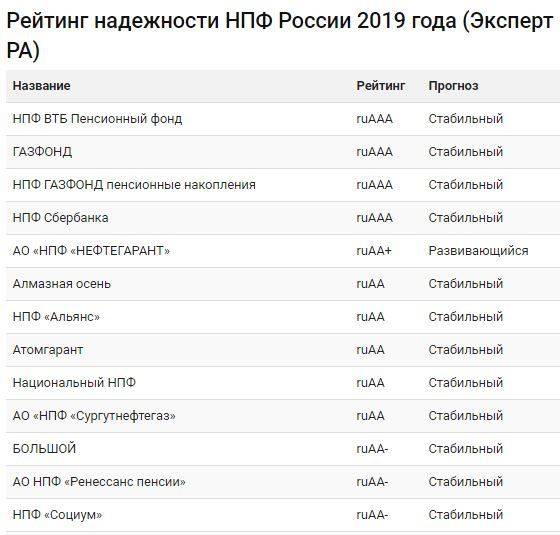

Рейтинг надежности не столь однозначен и зависит от субъективной оценки того или иного агентства.

Например, агентство «Эксперт» озвучивает следующие ТОП-5:

- НПФ Газфонд пенсионные накопления;

- АО «НПФ «Нефтегарант»;

- Газфонд

- НПФ ВТБ Пенсионный фонд;

- НПФ Сбербанка.

По всем организациям агентство присваивает рейтинг ААА со стабильным прогнозом.

Как выбрать для себя НПФ, в чем его плюсы?

Большинство людей неоднократно слышали о том, что негосударственные компании, имеющие лицензию на осуществление пенсионного страхования, предлагают более выгодные условия, нежели ПФР.

Кстати, если вы еще не знаете какой процент от зарплаты идет в пенсионный фонд, то детально и подробно об этом мы рассказываем здесь, почитайте обязательно.

Положительные стороны НПФ заключаются в следующем:

- вы сможете сами контролировать размер своих начислений в будущем, участвуя в различных накопительных программах,

- контролировать движения счета в Личном кабинете,

- передавать свои сбережения по наследству и т.д.

Основное преимущество заключается в возможности выбора той организации, которая вам больше всего подходит по определенным параметрам. При этом необходимо ориентироваться на официальные рейтинги, которые составляются ежегодно. Как правильно выбрать негосударственный фонд для перевода туда своих накоплений вы можете прочитайть здесь.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Мы можем порекомендовать вам ориентироваться на списки, которые составляют крупнейшие агентства нашей страны, это РА и НРА. Найти их можно на официальных сайтах компаний или по запросу “Рэнкинг НПФ”.

Накопления и резервы

Средний процент прироста песионых накоплений за всё время работы равен 11%,

резервов 18%. Фонд занимает 8 место по пенсионым накоплениям и 19 место по резервам на 2020 год.

| Год | Пенсионные накопления (рыночная стоимость) | Пенсионные резервы |

|---|---|---|

| 2020 | 48 071 880 т. руб. +5% | 6 905 112 т. руб. +1% |

| 2019 | 45 776 433 т. руб. +18% | 6 810 398 т. руб. +53% |

| 2018 | 37 623 984 т. руб. +5% | 3 228 937 т. руб. -3% |

| 2017 | 35 893 356 т. руб. +5% | 3 315 995 т. руб. +34% |

| 2016 | 33 952 521 т. руб. +0% | 2 180 826 т. руб. -6% |

| 2015 | 33 869 267 т. руб. +21% | 2 315 102 т. руб. +2% |

| 2014 | 26 829 039 т. руб. +3% | 2 262 208 т. руб. +10% |

| 2013 | 25 908 770 т. руб. +27% | 2 045 103 т. руб. +76% |

| 2012 | 18 880 962 т. руб. +25% | 494 679 т. руб. +12% |

| 2011 | 14 123 915 т. руб. | 437 255 т. руб. |

Накопления и резервы на графике

На какие критерии обращать внимание при выборе НПФ?

Существует несколько критериев определения хорошего НПФ. Анализируя выбранную компанию по ним, каждый гражданин сможет найти выгодный, а главное безопасный вариант вложения своей накопительной части будущего пенсионного обеспечения.

Список показателей выглядит следующим образом:

- «возраст» управляющей компании;

- вхождение в состав участником гарантированной системы страхования;

- состав акционеров;

- предлагаемая доходность;

- объем клиентуры;

- доступность по месту жительства;

- позиция в рейтинге;

- учредительной информации.

Возраст

С «возрастом» компании все просто. Чем дольше организации существует на рынке, тем больше к ней доверия. Однако этот показатель не всегда актуален. Условная компания, появившаяся в 2010 году, может быть гораздо лучше, чем НПФ с 30-летним стажем.

Важно понимать, что возраст НПФ – это не основной показатель выбора компании. Конечно, если организация, появившаяся полтора года, назад предлагает 15% гарантированной доходности, то доверять ей нельзя

Но организации с 10-летним и больше стажем работы следует классифицировать по другим критериям.

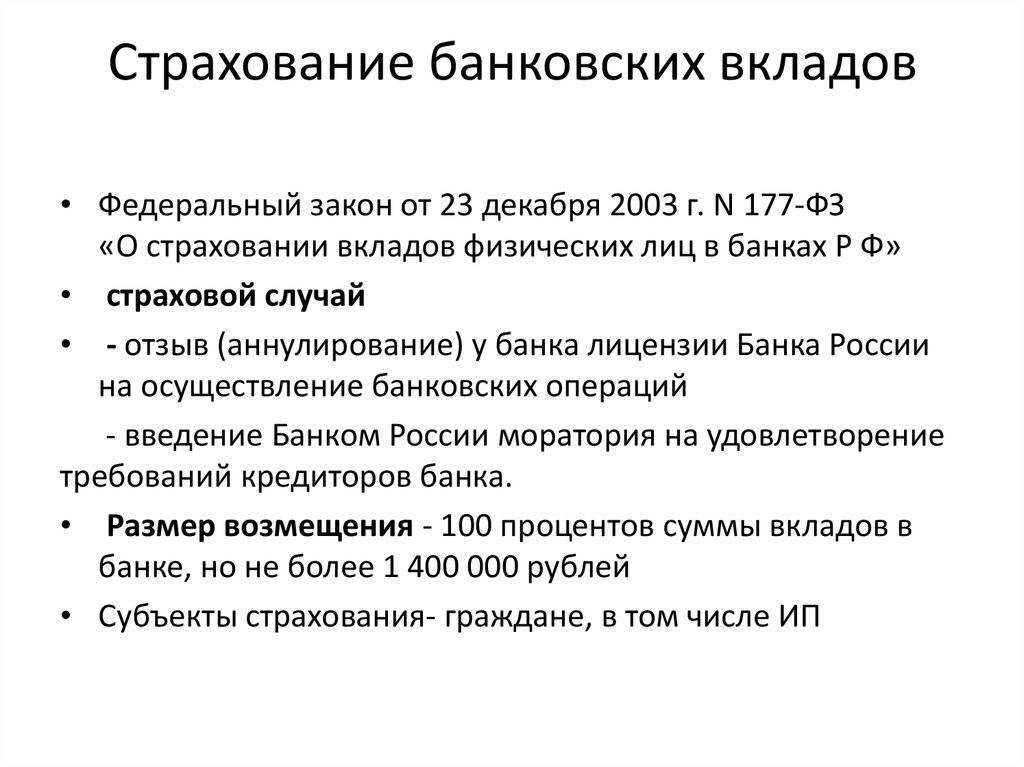

Гарантированная система страхования

Выбирая организацию для размещения накопительной части будущего пенсионного обеспечения, следует обращать внимание исключительно на те НПФ, которые являются участники гарантированной системы страхования. Это федеральная система, работающие аналогично принципу агентства страхования вкладов: в случае неудачного вложения денежных средств сбережений или при банкротстве граждане, которые разместили свои деньги в НПФ-участнике системы, получает возмещение от государства.

Это федеральная система, работающие аналогично принципу агентства страхования вкладов: в случае неудачного вложения денежных средств сбережений или при банкротстве граждане, которые разместили свои деньги в НПФ-участнике системы, получает возмещение от государства.

Состав акционеров

Различные управляющие компании специализируются на различных вложениях. Выбирая НПФ, предпочтительнее переводить накопления в фонды, работающие с крупными:

- предприятиями промышленной направленности;

- энергетическими организации;

- предприятиям, добывающими топливо или полезные ископаемые;

- банковскими учреждения, которые постоянно работают с крупными кредиторами и т.д.

НПФ, вкладывающие в небольшие частные компании вызывают меньше доверия, так как эти небольшие предприятия не имеют стабильного дохода в долгосрочной перспективе.

Доходность

С одной стороны, может показаться, что чем выше доходность НПФ, тем он приоритетнее для гражданина. Однако это не так. В рекламных объявлениях и в красочных презентациях сотрудники НПФ могут обещать 20%, 25%, 30% и более ежегодной доходности. Однако в ходе таких заявлений они нигде не сообщают о сопутствующих рисках.

Оптимальным вариантом является отметка в 10%. Максимум, который ни при каких обстоятельствах нельзя пересекать – это 15%. Однако это значение уже сопряжено с риском потери денежных средств в долгосрочной перспективе.

Объем клиентуры

Главный показатель успешности негосударственного пенсионного фонда – это количество граждан, которые уже воспользовались услугами компании. Если организация добросовестно выполняет свои задачи, то найти информацию о количестве ее клиентов будет несложно.

Если же путем недолго поиска информации не удается найти сведения о числе граждан, заключивших договор обслуживания с рассматриваемым НПФ, то пользоваться услугам этой организации крайне не рекомендуется.

Открытость информации

Негосударственный пенсионный фонд, который действительно оказывает качественные услуги населению, и при этом работает полностью в соответствии с действующим законодательством, никогда не будет пытаться скрыть информацию о:

- номерах и сроках действия лицензий;

- реквизитах свидетельства о включении организации в систему страхования;

- ежегодной отчетности;

- структуре совершаемых инвестиций и т.д.

Если какую-либо важную для размещения накопительной пенсии информации не удается быстро найти, то скорее всего выбранный НПФ представляет собой сомнительную организацию, услугами которой пользоваться явно не стоит.

Рейтинг

Ежегодно доверенные экономические издания составляют рейтинги качества работы НПФ. Позиции в рейтинге могут оцениваться как по какому-либо одному показателю или по соотношении пары параметров, так и по общему анализу. Выбирая НПФ из первой десятки популярного рейтинга, ошибиться с размещением накоплений не удастся физически.

Как работают индивидуальные пенсионные планы?

В целом, схема работы по программам индивидуальных пенсионных планов не особо отличается от схемы по пенсионным накоплениям:

- клиент подписывает договор с НПФ, по которому каждый месяц (квартал, год) вносит на свой индивидуальный пенсионный счет определенную сумму;

- НПФ через управляющие компании инвестирует эти деньги в доходные активы – акции, облигации, депозиты и т.д.;

- когда клиент достигает определенного возраста (как правило, общеустановленного пенсионного возраста), НПФ начинает выплачивать ему дополнительную пенсию (к обычной страховой).

При этом между накопительной системой и НПО есть одно серьезное различие – спустя несколько лет после подписания договора клиент имеет право забрать свои вложения, иногда даже и с накопленным инвестиционным доходом.

Также эти деньги можно унаследовать – если клиент, который подписал с НПФ договор на ИПП, его наследники смогут получить накопленные им деньги (в отличие от обычной страховой пенсии, где пенсия неразрывно связана с человеком, для которого она собирается).

Еще у индивидуальных пенсионных планов (равно как и у всех программ НПО и добровольного накопительного страхования жизни) есть несколько интересных особенностей:

- на сумму взносов, которые делает клиент, он впоследствии может уменьшить налогооблагаемую базу по НДФЛ. Правда, этот вычет входит в категорию социальных налоговых вычетов, а значит, вместе с другими «социальными» тратами не может составлять больше 120 тысяч рублей в год;

- на деньги, которые вносит клиент в НПФ, нельзя обратить взыскание. Другими словами, попадая в фонд, эти деньги становятся «невидимыми» для ФССП и кредиторов, в отличие от банковского вклада. Правда, если клиент и к моменту выхода на негосударственную пенсию не рассчитается с долгами, их будут удерживать с ежемесячных выплат;

- пенсия, которую клиент будет получать по программе ИПП, не облагается налогом на доходы физических лиц (снова-таки, в отличие от вкладов или ИИС). Получается, что государство освобождает эту пенсию от НДФЛ дважды – когда дает налоговый вычет на взносы, и когда клиент начинает получать пенсию.

Правда, есть и еще одна – уже неприятная – особенность. Клиенту по индивидуальному пенсионному плану не гарантируется, что получит хотя бы какой-то доход. То есть, если конъюнктура на рынке будет неблагоприятной, и все 15-20 лет НПФ будет терять деньги, клиент получит выплату из того, что вносил в фонд. За минусом расходов на ведение дела НПФ, да еще и обесценившимися за это время деньгами.

Судя по всему, систему НПО в России ждет большое будущее – власти намерены присоединить к ней все имеющиеся пенсионные накопления, а также подключить ее к системе гарантирования от АСВ (причем рассматривается даже вариант, где государством гарантируется даже выплата накопленного дохода).

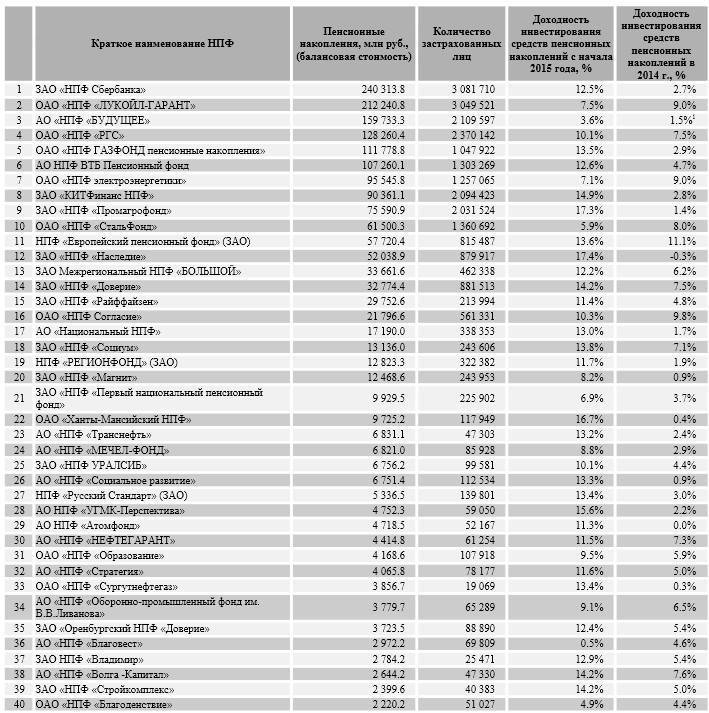

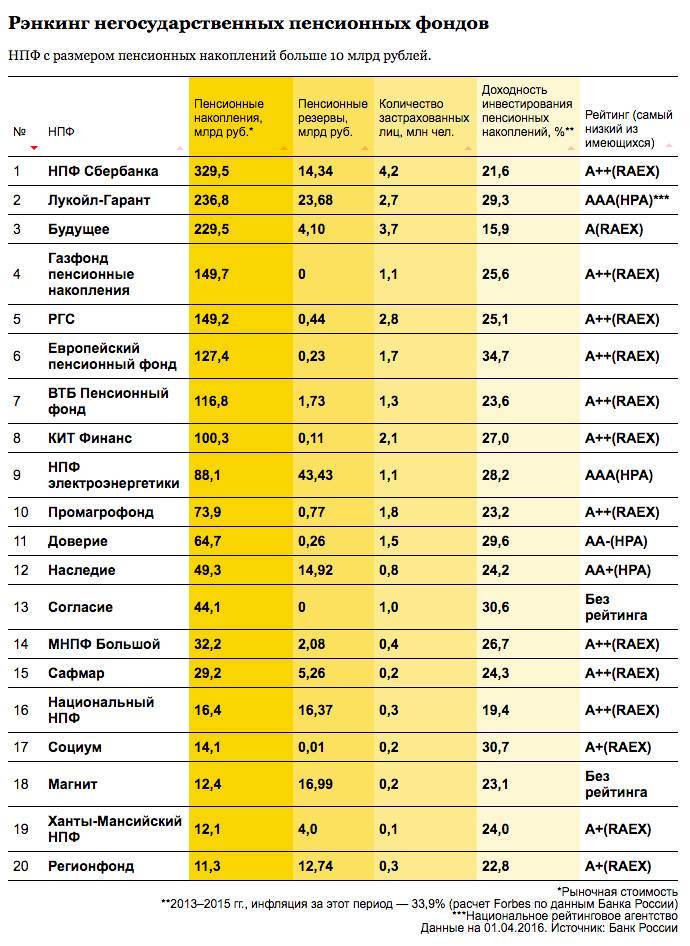

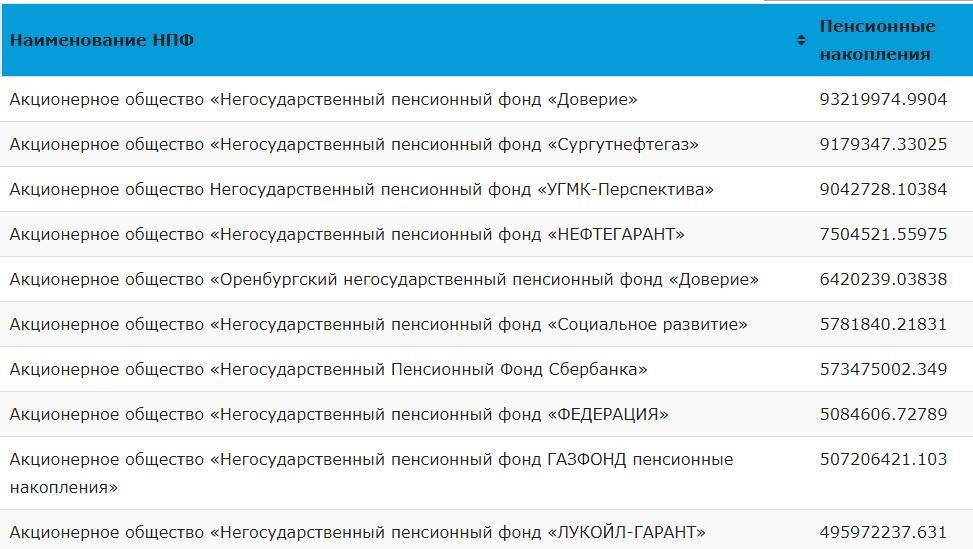

Рейтинг НПФ по размеру накопленных средств

В этом списке лидирующие позиции занимают структуры, хранящие наибольший объем денежных средств россиян.

Таблица 1:

НПФ | Объем накопленных средств | Резервы | Прибыль |

| Сбербанк | 649 336 540 тыс. руб. | 49 677 665 тыс. руб. | 5,42% |

Газфонд | 579 466 820 тыс. руб. | 23 789 540 тыс. руб. | 5,21% |

| Открытие | 525 665 253 тыс. руб. | 68 038 743 тыс. руб. | 4,63% |

Будущее | 266 245 281 тыс. руб. | 2 662 790 тыс. руб. | – 6,42% |

| ВТБ | 263 799 557 тыс. руб. | 11 187 195 тыс. руб. | 7,71% |

Сафмар | 258 927 540 тыс. руб. | 8 716 833 тыс. руб. | 3,94% |

| Эволюция | 175 089 940 тыс. руб. | 103 170 841 тыс. руб. | 6,14% |

Большой | 48 071 881 тыс. руб. | 6 905 113 тыс. руб. | 7,10% |

| Национальный | 24 756 822 тыс. руб. | 15 841 146 тыс. руб. | 7,50% |

Социум | 23 152 010 тыс. руб. | 2 198 836 тыс. руб. | 9,60% |

В следующей таблице приведены сведения о НПФ по числу участвующих граждан:

Таблица 2:

НПФ | Количество участников | Число получающих пенсию | Доход |

| Сбербанк | 1 746 560 | 33 743 | 5,42% |

Благосостояние | 1 349 660 | 425 680 | 6,93% |

| Открытие | 530 243 | 154 075 | 4,63% |

Телеком-союз | 295 217 | 95 900 | 3,79% |

| Ханты-мансийский | 266 648 | 180 940 | 2,44% |

Газфонд | 234 548 | 176 103 | 6,33% |

| Эволюция | 227 478 | 103 147 | 6,14% |

Транснефть | 142 350 | 29 697 | 7,61% |

| Социум | 128 980 | 30 770 | 9,60% |

Накопления и резервы

Средний процент прироста песионых накоплений за всё время работы равен 25%,

резервов 11%. Фонд занимает 6 место по пенсионым накоплениям и 17 место по резервам на 2020 год.

| Год | Пенсионные накопления (рыночная стоимость) | Пенсионные резервы |

|---|---|---|

| 2020 | 258 927 539 т. руб. -0% | 8 716 831 т. руб. +0% |

| 2019 | 259 879 801 т. руб. +37% | 8 713 849 т. руб. +8% |

| 2018 | 165 022 576 т. руб. -17% | 8 018 218 т. руб. -9% |

| 2017 | 192 300 569 т. руб. +4% | 8 731 888 т. руб. +3% |

| 2016 | 183 657 313 т. руб. +84% | 8 433 303 т. руб. +40% |

| 2015 | 30 029 854 т. руб. +50% | 5 091 071 т. руб. +10% |

| 2014 | 15 093 871 т. руб. +4% | 4 573 112 т. руб. +19% |

| 2013 | 14 519 429 т. руб. +45% | 3 726 773 т. руб. +20% |

| 2012 | 7 943 813 т. руб. +42% | 2 964 509 т. руб. +22% |

| 2011 | 4 617 925 т. руб. | 2 309 093 т. руб. |

Накопления и резервы на графике

6 Сбербанк

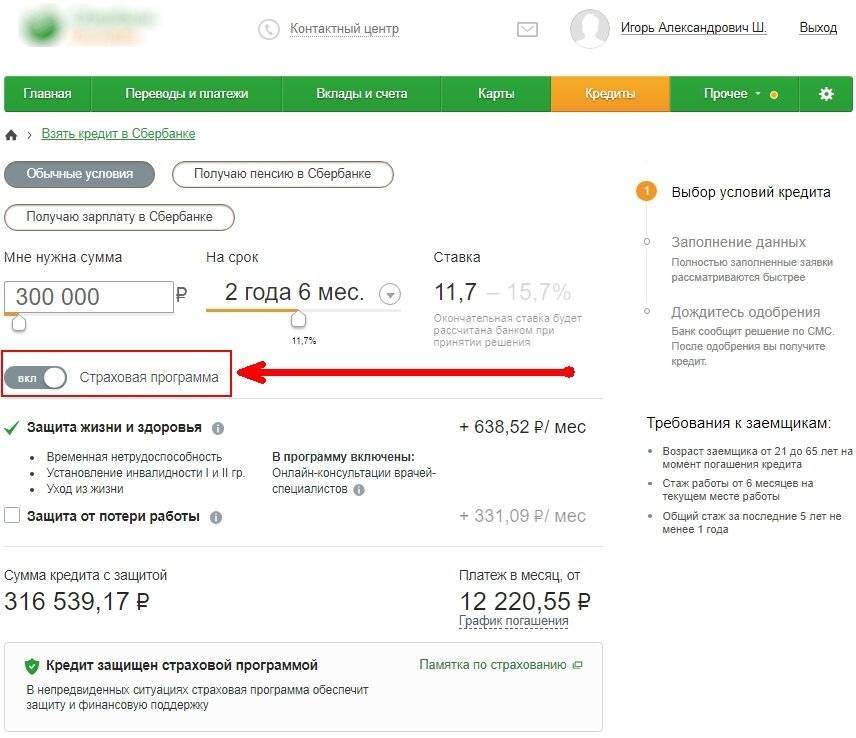

Самый доступный негосударственный пенсионный фонд России, в котором застраховались уже 8,7 миллиона человек – больше, чем в других фондах. Владелец – только Сбербанк, других учредителей и акционеров нет. Это подтверждает надежность – пока жив Сбербанк, жить будет и его НПФ. Следовательно, с пенсионными накоплениями ничего не случится. Также ведущие рейтинговые агентства оценили НПФ Сбербанка как максимально стабильный и надежный. НПФ Сбербанка перенял у ведущего банка страны главное его достоинство – доступность каждому в минимальном ежемесячном взносе от 1000 рублей и возможности заключить договор в офисе кредитной организации, а также надежность и доступность.

Как правило, доходность НПФ Сбербанка обеспечивает вполне стабильный доход и борьбу с инфляцией. Например, за 2019 год прибавка составила 9,89% годовых. Инвестирует фонд только в надежные ценные бумаги разных отраслей. Удобно, что НПФ Сбербанка позволяет вернуть социальный налоговый вычет 13% с отчислений. В отзывах можно часто найти положительные комментарии клиентов – в основном, об удобстве и выгоде использования фонда. Из недостатков, которые отмечают клиенты – бюрократия. С другой стороны, выгода того стоит, да и пенсионные накопления нужно снимать не каждый день. Более того, у банка есть программы и для самозанятых.

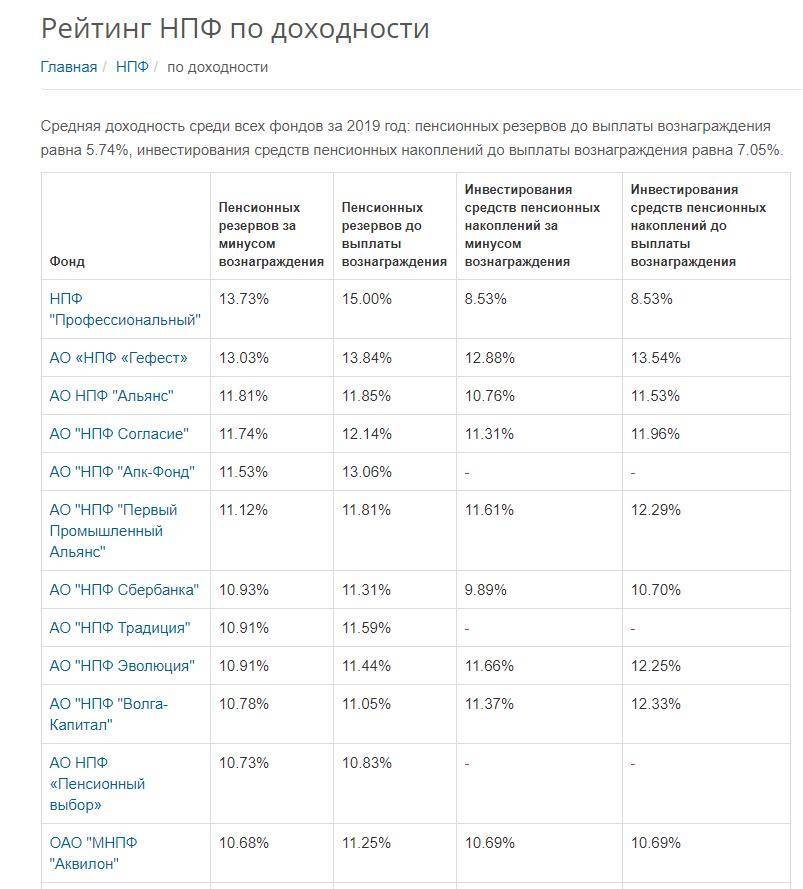

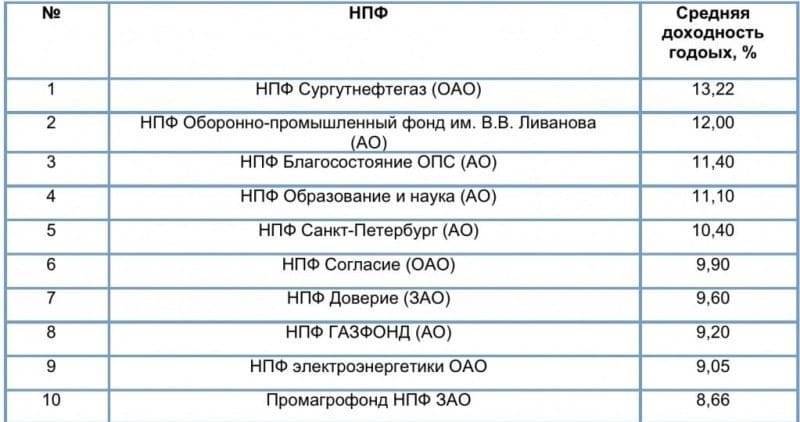

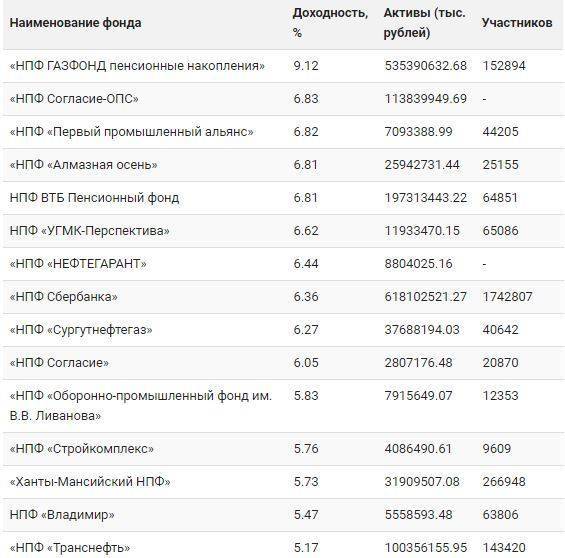

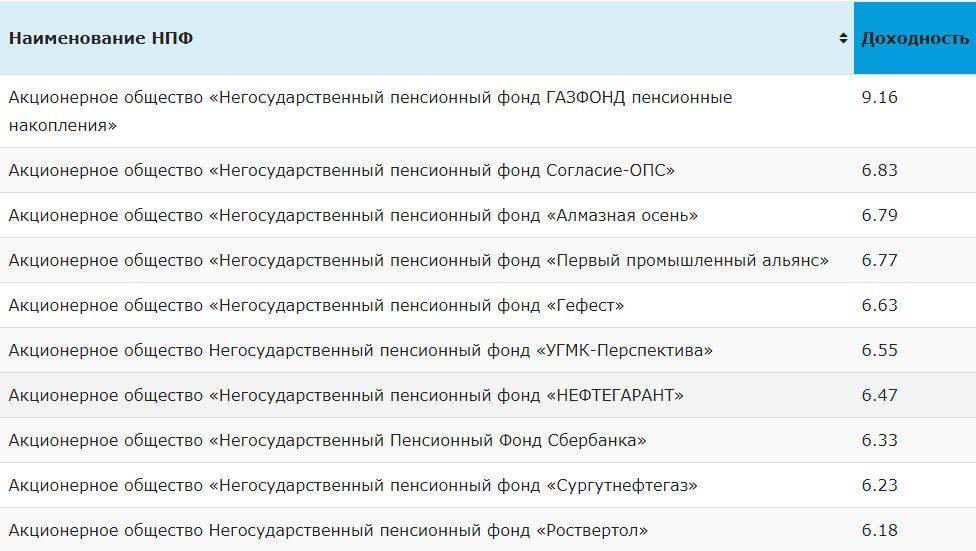

Рейтинг по доходности

Одна из самых важных методик рейтингования НПФ – сравнение фондов по доходности. Ведь в итоге именно прибыльность инвестиций определяет в немалой степени размер будущей пенсии.

Доходность НПФ сравнивается с доходностью Пенсионного фонда России (управление пенсионных накоплений ПФР занимается ВЭБ). По итогам 2019 года доходность ПРФ составила 8,7%, за полгода 2020 года – уже 7,34%. Инфляция за тот же период – 3%.

В 2019 году лучшие результаты инвестирования пенсионных средств показали следующие фонды:

- Телеком-Союз – 15,48% (причем в 2018 году этот фонд показал рекордную антидоходность: –16,81%);

- Гефест – 12,16%;

- Сургутнефтегаз – 12,12%;

- Ханты-Мансийский НПФ – 10,94%;

- Волга-Капитал – 10,81%;

- Аквилон – 10,75%;

- Первый промышленный альянс – 10,72%;

- Ростех – 10,6%;

- Федерация – 10,5%;

- Согласие – 10,42%;

- Эволюция – 10,36%;

- Открытие – 10,33%.

За первое полугодие 2020 года в лидерах доходности НПФ оказались следующие фонды:

- Ростех – 9,81%;

- Альянс – 9,08%;

- Магнит – 8,99%;

- Социум – 8,91%;

- Стройкомплекс – 8,9%;

- Транснефть – 8,75%;

- Алмазная осень – 8,55%;

- Эволюция – 8,43%;

- Большой – 8,2%;

- Атомфонд – 8,09%.

Для сравнения: самые крупные НПФ (Сбербанк, ВТБ и Газфонд) в 2020 году получили доходность 6,53%, 7,16% и 4,06% соответственно.

Следовательно, и на этом рынке будущие пенсионеры сталкивают с дилеммой: выбрать доходные, но менее надежные фонды, или вложить средства в надежные крупные НПФ, но при этом недополучить значительную часть прибыли.