Как рефинансировать кредит другого банка в ВТБ

Чтобы рефинансировать кредит другой финансовой организации в ВТБ, заемщик должен выполнить несколько простых действий:

- Обратиться в свое финансовое учреждение и узнать размер задолженности.

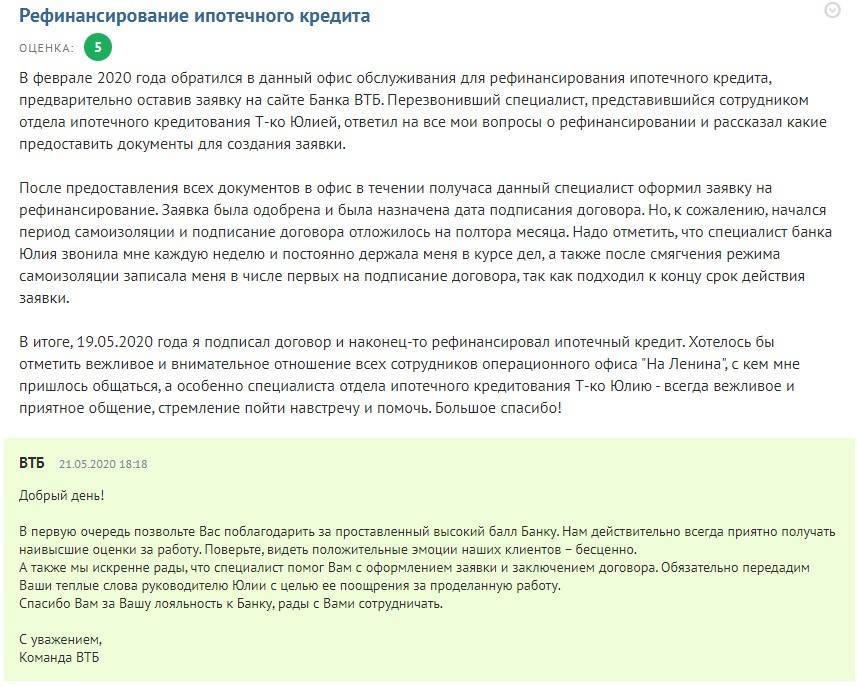

- Подать заявку на рефинансирование займа в ВТБ. Делается это лично в офисе или через онлайн-форму на сайте или в личном кабинете. Предварительное решение придет в виде СМС сообщения.

- Подготовить необходимые бумаги, предоставить их кредитному специалисту ВТБ.

- Получить финальное решение по рефинансированию. На обработку документов уходит до 3-х рабочих дней.

- Заключить новый кредитный договор с ВТБ. Старый долг будет погашен полностью. Если заемщик оформлял займ большего размера, оставшаяся сумма поступит на пластиковую карту.

Обратите внимание! Перевод денежных средств на счета других финансовых учреждений выполняется ВТБ самостоятельно. Клиенту не придется разъезжать по отделениям с внушительной суммой наличных на руках

Операция не облагается комиссией.

Какие документы нужны для рефинансирования ипотеки

Для того чтобы оформить перекредитование, необходимо заполнить заявление по образцу. Подать заявку можно на сайте компании или же при личном визите в филиал. Если заявка будет одобрена, то пользователю следует явиться в офис и принести с собой перечень документов, какие нужны для процедуры.

Для снижения процентной ставки нужно предъявить:

- паспорт (оригинал и копию);

- справку о получении доходов надлежащего образца;

- договор по действующему займу и права собственности;

- копию трудовой книжки (нотариально заверенную).

Система страхования основана на добровольном сотрудничестве сторон. Оформление страховки производится обязательно для одобрения выдачи займа. Чтобы заключить выгодную сделку следует предварительно изучить все имеющиеся варианты.

После подачи заявки должно пройти 2 дня для того, чтобы сотрудники банка рассмотрели заявление. Только после одобрения запроса можно приступать к оформлению сделки.

Погашать займ после перекредитования надо ежемесячно. В оплату входит часть основного долга и дополнительно взимается процент по займу. Посмотреть какую сумму нужно оплачивать ежемесячно можно в документах, выданных в офисе. Клиенту на руки будет выдана карта, а которую нужно будет переводить определенную сумму. Она будет списываться автоматически определенного числа.

Требования к рефинансируемым кредитам

Не вызывает затруднений процедура рефинансирования кредитов, соответствующих определенным требованиям. Через предлагаемую программу возможно погашение потребительских займов, ипотеки, автокредита, кредитных карт. Ссуды могут быть залоговыми и беззалоговыми. Разрешается рефинансировать кредит, выданный не ранее, чем 12 месяцев назад. Срок действия по нему должен составлять не менее 3 месяцев. Валюта — рубли

Эксперты банка обращают внимание на отсутствие текущих просроченных долгов по имеющимся займам. Что касается кредитной карты — важны регулярные платежи за последние 6 месяцев

В ВТБ 24 возможно рефинансирование кредитов других банков, но кредит ВТБ и банков группы рефинансированию не подлежит. К группе, кроме ВТБ и ВТБ-24 относятся ПАО «Почта Банк» и ПАО «БМ-Банк».

Необходимые документы и процедура рефинансирования

При обращении в банк с целью рефинансирования долгов, заемщику нужно позаботиться о наличии следующих документов и справок:

- гражданский паспорт РФ;

- документ, подтверждающий доход заемщика за последние полгода либо за фактически отработанное время (справка 2-НДФЛ, справка по форме банка либо свободной формы);

- пенсионное страховое свидетельство (СНИЛС);

- документы по рефинансируемым обязательствам (кредитный договор, справка банка о задолженности на текущий момент).

- заверенная копия трудовой книжки либо трудовой договор (в случаях, когда запрашиваемая сумма превышает 500 тыс. руб.)

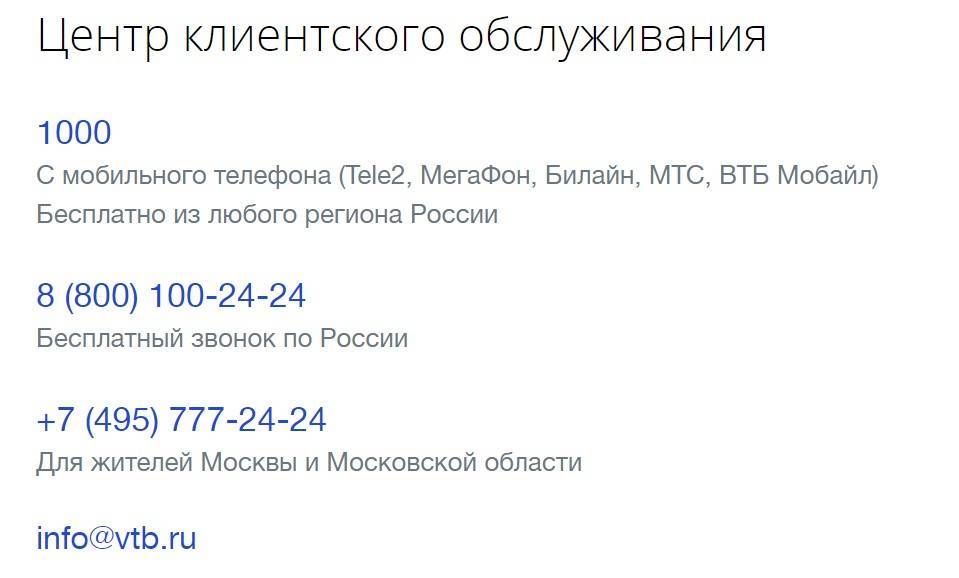

В ВТБ 24 процедура рефинансирования потребительских кредитов не утомительна и происходит достаточно быстро. Клиенту нужно узнать, какой долг остался по текущему кредиту (кредитам, если их несколько), и подать в банк заявку. Для удобства граждан предлагается три способа обращения в учреждение:

- через интернет-ресурсы на сайте банка;

- путем обращения по телефону в центр обслуживания;

- самым верным вариантом считается непосредственное посещение офиса с предоставлением имеющегося на руках пакета документов.

В течение 1—3 дней эксперты банка оценивают заемщика и принимают решение. Если заявка была подана дистанционно, сотрудники банка, обработав ее, высылают заемщику уведомление по смс либо сообщают решение по телефону. Получив его, клиент должен прийти в офис с документами на бумажных носителях для последующего оформления кредита в ВТБ.

Большими преимуществами пользуются зарплатные клиенты. Это лица, получающие заработную плату либо начисленную пенсию на банковский счет. Для них предусмотрена возможность оперативного заключения договора с выдачей денег сразу при посещении банковского отделения.

Способы погашения задолженности

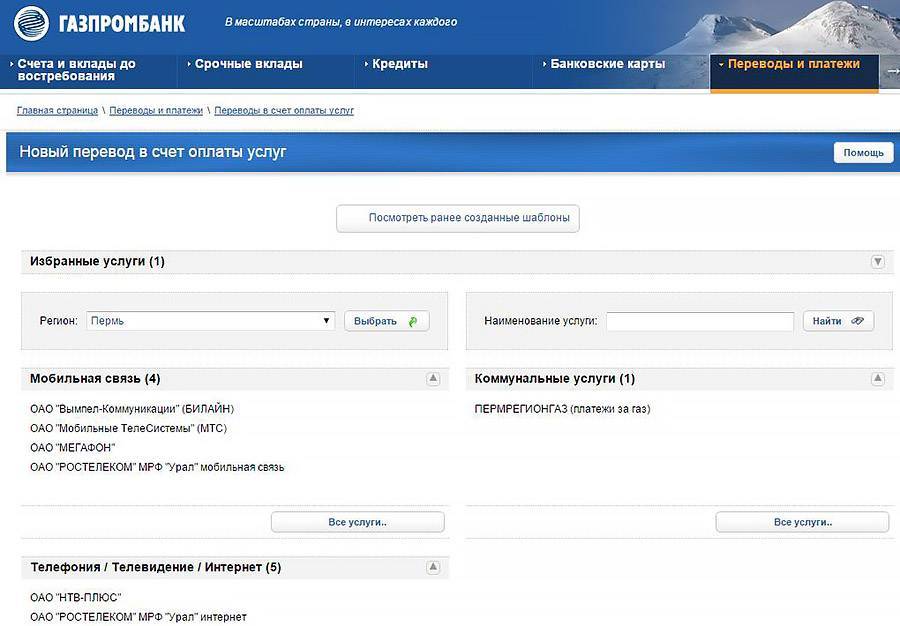

Заемщик вместе с экземпляром кредитного договора получает информацию, содержащую график погашения долга и уплаты процентов. Задолженность списывается со специально открытого ссудного счета. По желанию можно выбрать наиболее удобный вариант внесения платежа:

- с помощью банкоматов и в офисах банка;

- переводом на карту;

- переводом из другого банка;

- в почтовом отделении;

- в сервис—пункте «Золотая Корона Погашение кредитов».

В банке используется аннуитетная схема погашения долга, когда платежи производятся ежемесячно равными частями. Предусмотрено частично досрочное погашение займа и подключение услуг. При услуге «Льготный платеж» первые три состоят только из процентов без тела долга. «Кредитные каникулы» — услуга, позволяющая при финансовых затруднениях каждые полгода пропускать ежемесячную оплату. Платежи сдвигаются, а срок кредитования увеличивается.

Гражданам, выплачивающим кредиты по ставкам с высокими процентами, стоит обратить внимание на программу рефинансирования, предлагаемую банком ВТБ-24. Гарантированным результатом перекредитования является сокращение ежемесячных расходов и улучшение финансового состояния заемщика

Условия и требования

Банк ВТБ выдает кредиты по условиям, которые не сильно отличаются от условий в других рефинансирующих банках.

Общие условия, которые предъявляются к таким займам:

- не требуется разрешение первоначального кредитора на то, чтобы перевести кредит и обеспечение в ВТБ;

- есть возможность получить дополнительные средства на цели личного потребления;

- банк не принимает в залог права по договору приобретения недостроенного жилья (в этом случае можно предложить залог другого объекта недвижимости, который находится в собственности заемщика).

Перед обращением в ВТБ для перекредитования ипотеки совместно с другими потребительскими кредитами рекомендуется оформить возврат подоходного налога (при желании). После выдачи нового кредита налоговый орган может отказать в возврате в связи с изменением условий договора. При рефинансировании в ВТБ только ипотеки других банков такой проблемы не должно возникнуть.

Требования к залогу

- Залог рефинансируемого займа должен быть оформлен в стороннем банке.

- Объект недвижимости должен быть достроен (то есть введен в эксплуатацию) и оформлен в собственность заемщика.

- Ипотека в силу закона должна быть зарегистрирована в течение 2 месяцев со дня выдачи денежных средств и погашения займа в другом банке.

- Если заемщик предлагает иной объект недвижимости в качестве залога, он должен быть свободен от обременения в виде ипотеки. В этом случае регистрация залога производится до выдачи кредита.

Требования к кредитам

- Своевременное погашение долга в течение последних 12 месяцев. Не является препятствием и 1 просроченный платеж длительностью до 30 календарных дней либо 3 платежа сроком не более 5 дней.

- На момент подачи заявки не должно быть просроченной задолженности.

- Со времени открытия текущего кредитного договора должно пройти не менее 180 календарных дней.

- До окончания срока действия текущего договора должно оставаться не менее 90 календарных дней.

Требования к заемщикам

- Российское гражданство.

- Возраст – от 22 до 65 лет для мужчин. Для женщин ограничение до 60 лет. При этом кредит должен быть погашен до наступления крайнего возраста. То есть, мужчина в возрасте 59 лет сможет взять кредит только на 5 лет. Он должен погасить его, когда ему будет 64 года.

- Постоянная или временная регистрация на территории России, то есть не обязательно в регионе по месту получения кредита.

- Заемщик должен быть готов подтвердить свой доход справкой по форме 2-НДФЛ или по форме банка.

- Исходя из предыдущего пункта, необходимо подтвердить официальное трудоустройство по основному месту работы.

- Помимо основного места работы, можно учесть не более 2 дополнительных источников дохода.

- Стаж на текущем месте работы не должен быть меньше 6 месяцев. Подтвержденный совокупный стаж по трудовой книжке должен составлять не менее 1 года за последние 5 лет.

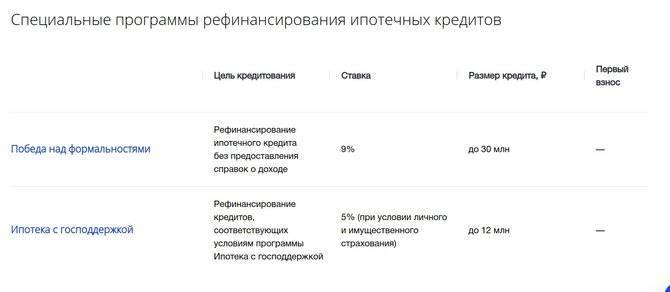

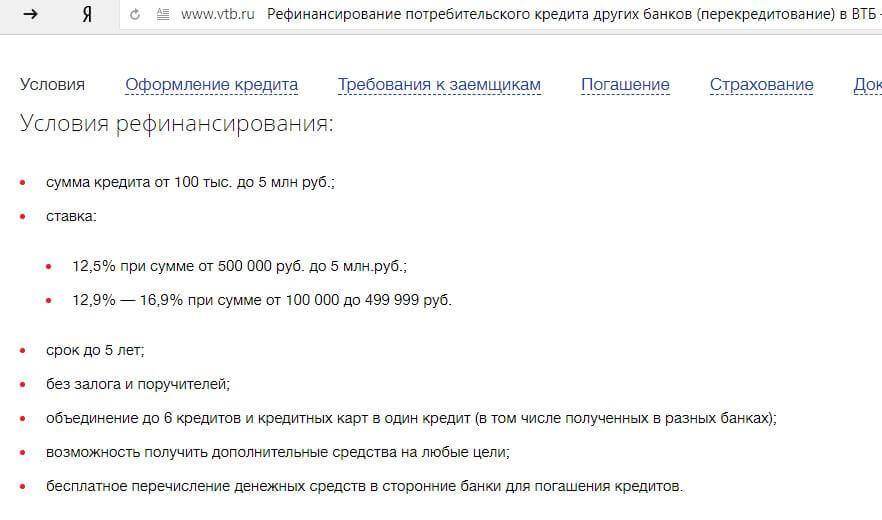

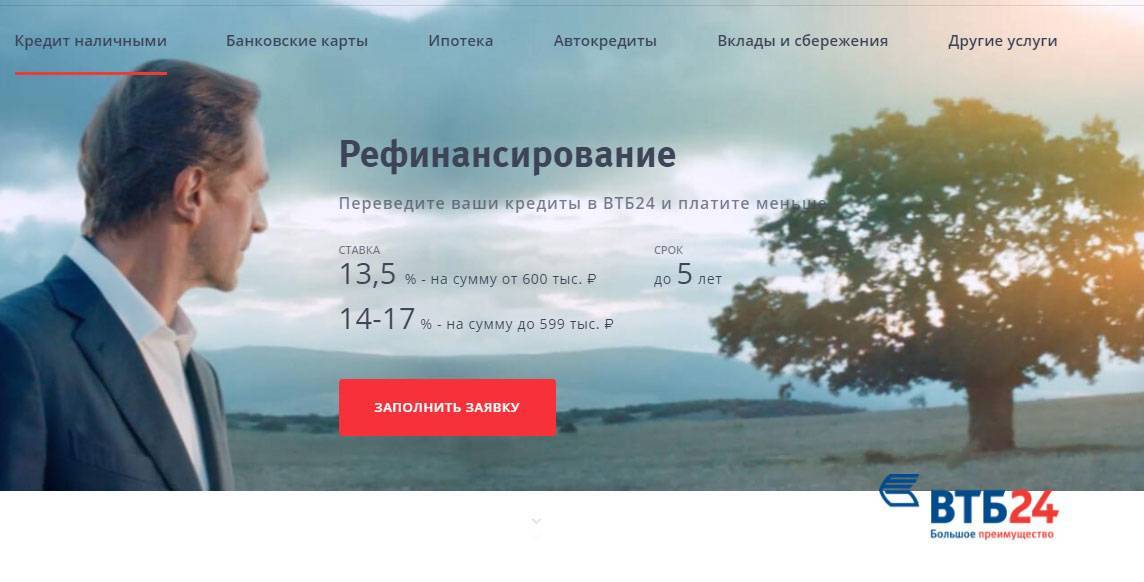

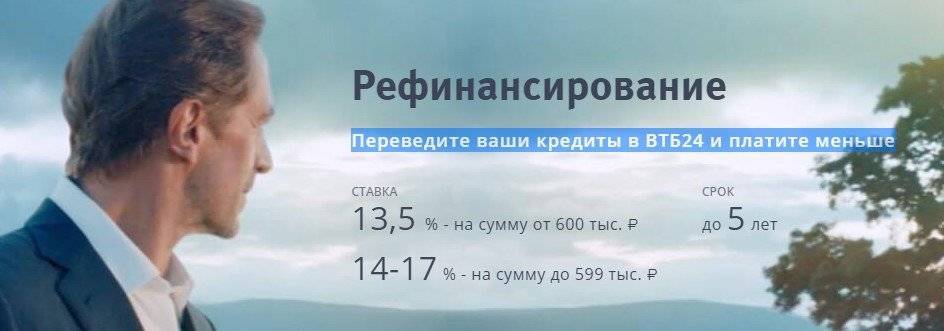

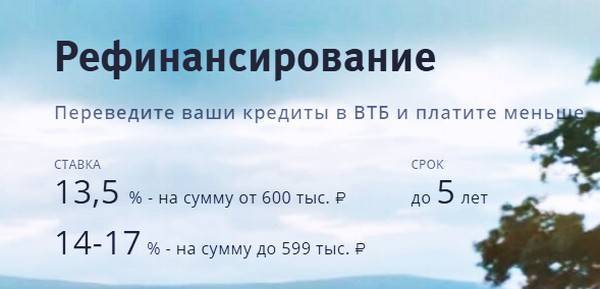

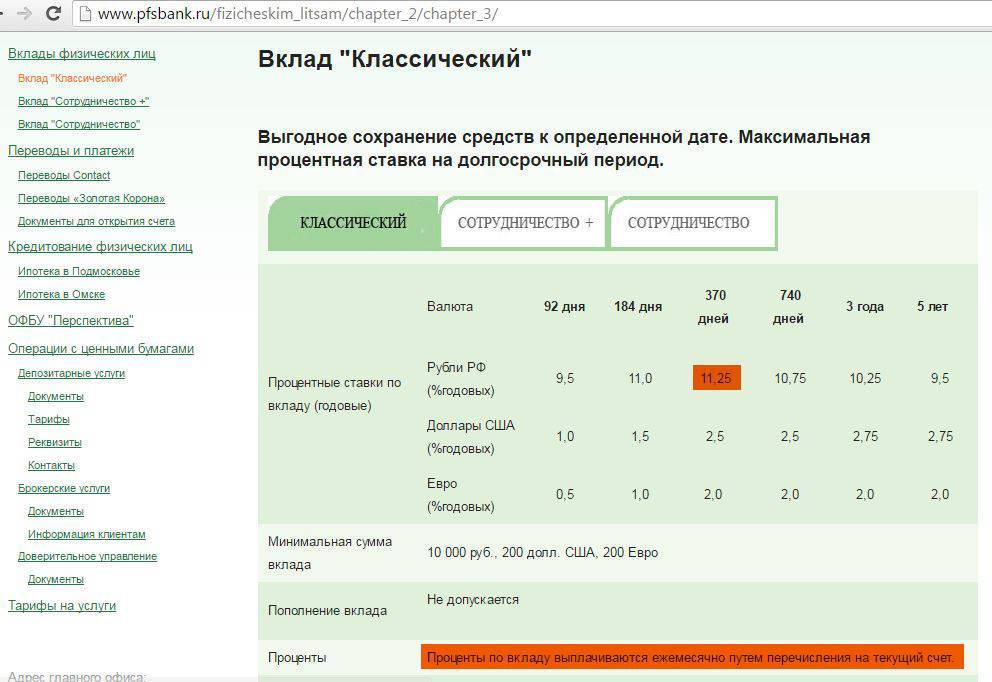

Ставки

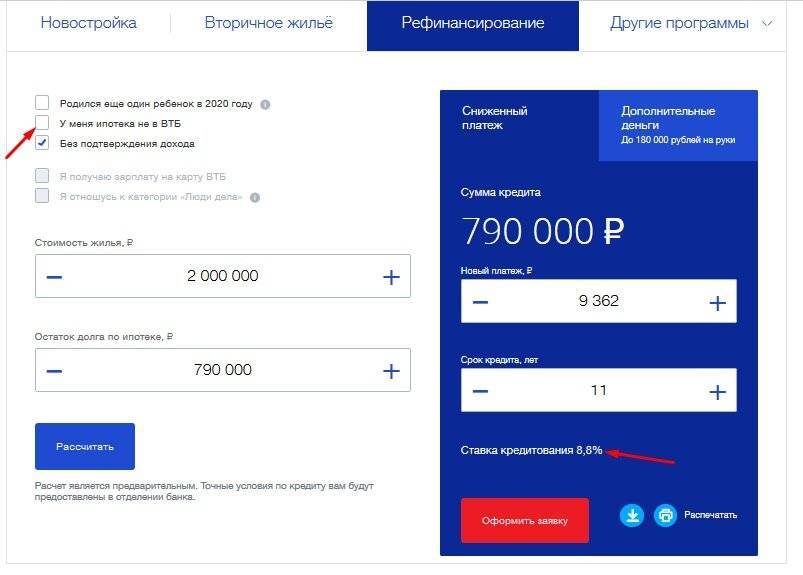

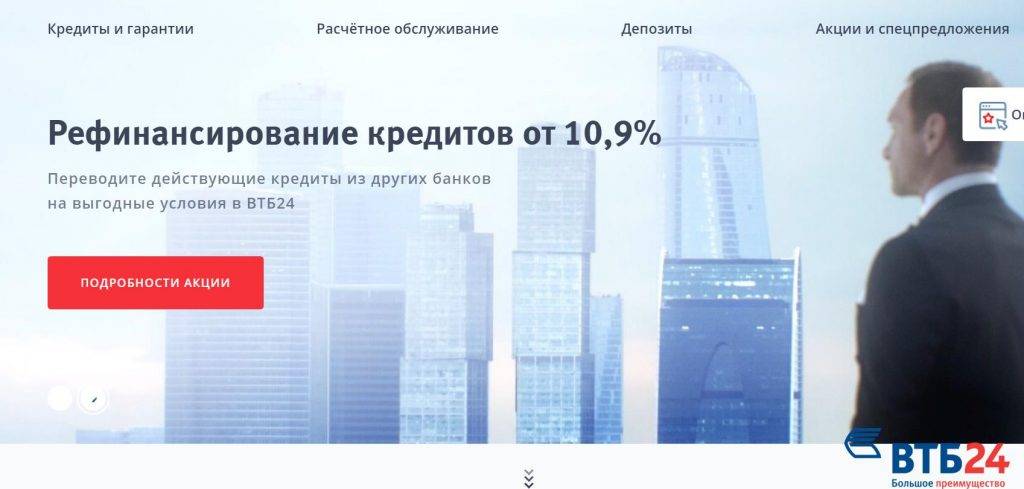

ВТБ 24 предлагает выгодные процентные ставки по рефинансируемым кредитам. Клиенты вправе рассчитывать на ставку от 8,8% годовых. При этом есть оговорки:

- на период до регистрации залога ставка будет не выше той, по которой выдан первичный кредит;

- после регистрации ипотеки процентная ставка будет аналогична программе на приобретение вторичного жилья.

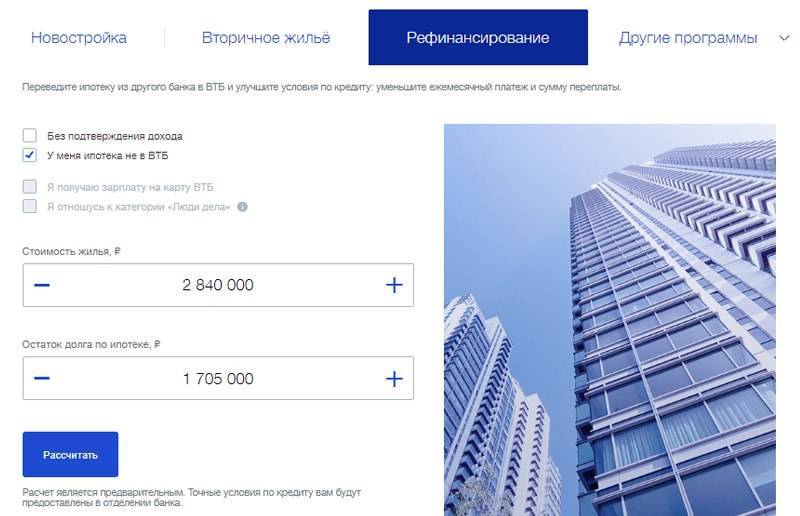

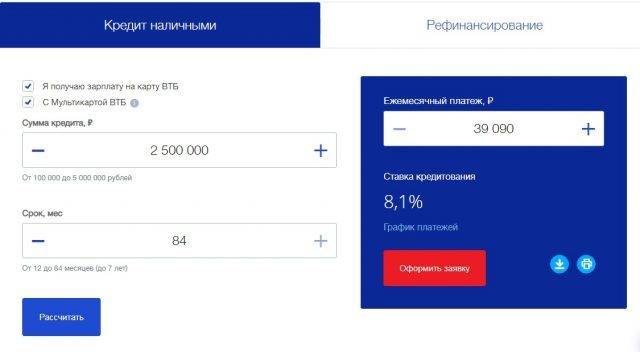

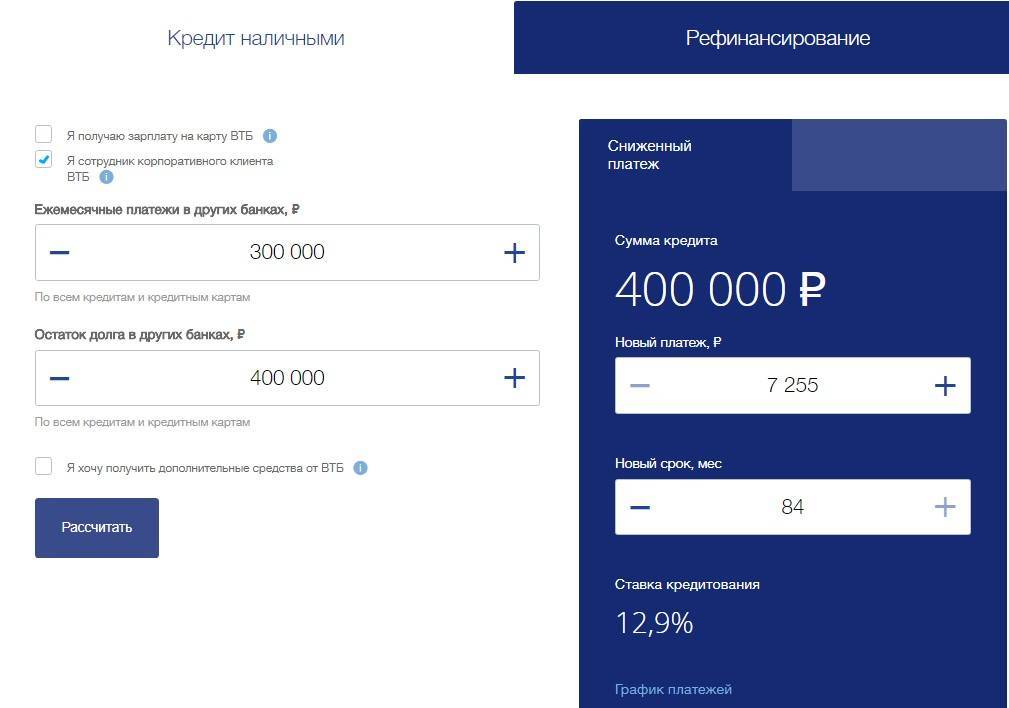

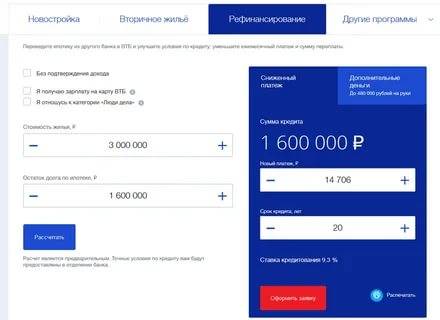

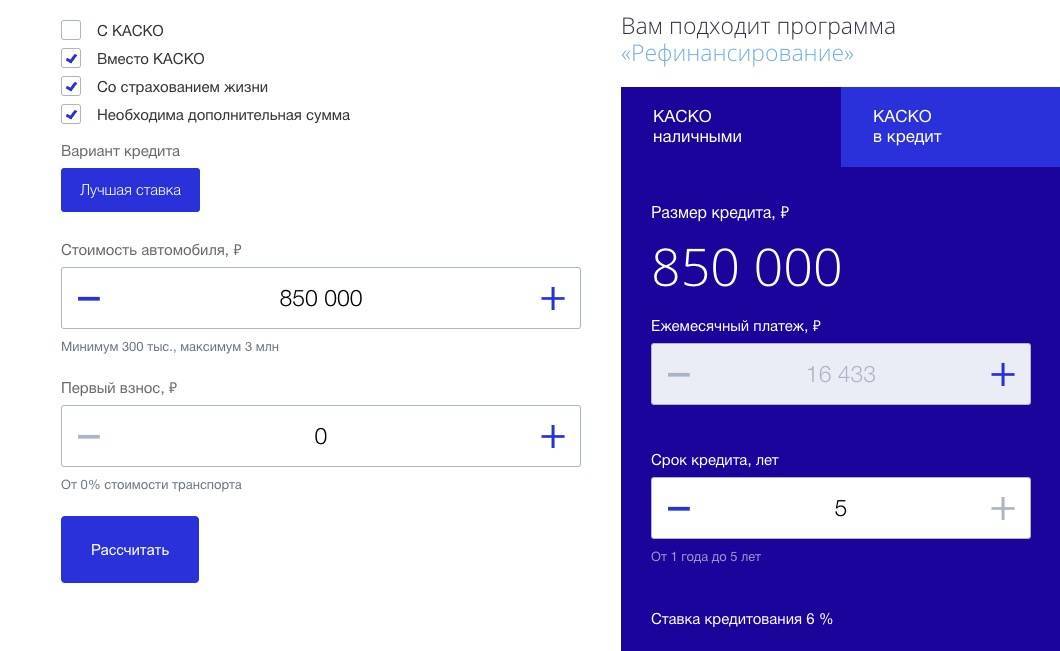

Для предварительного расчета можно использовать ипотечный калькулятор ВТБ 24.

Сумма

Максимальная сумма кредита зависит от региона и оценочной стоимости залогового имущества. Жители г. Москвы и Санкт-Петербурга (включая области) могут рассчитывать получить до 30 млн руб. Иная сумма доступна жителям городов Владивосток, Екатеринбург, Казань, Красноярск, Новосибирск, Ростов-на-Дону, Сочи и Тюмень (без областей) – до 15 млн руб. Остальным могут одобрить только до 10 млн руб.

При этом сумма кредита не может превышать 80% оценочной стоимости залогового имущества, а при кредите по 2 документам – не более 50%.

Как перекредитовать ипотеку и какова процедура в ВТБ 24

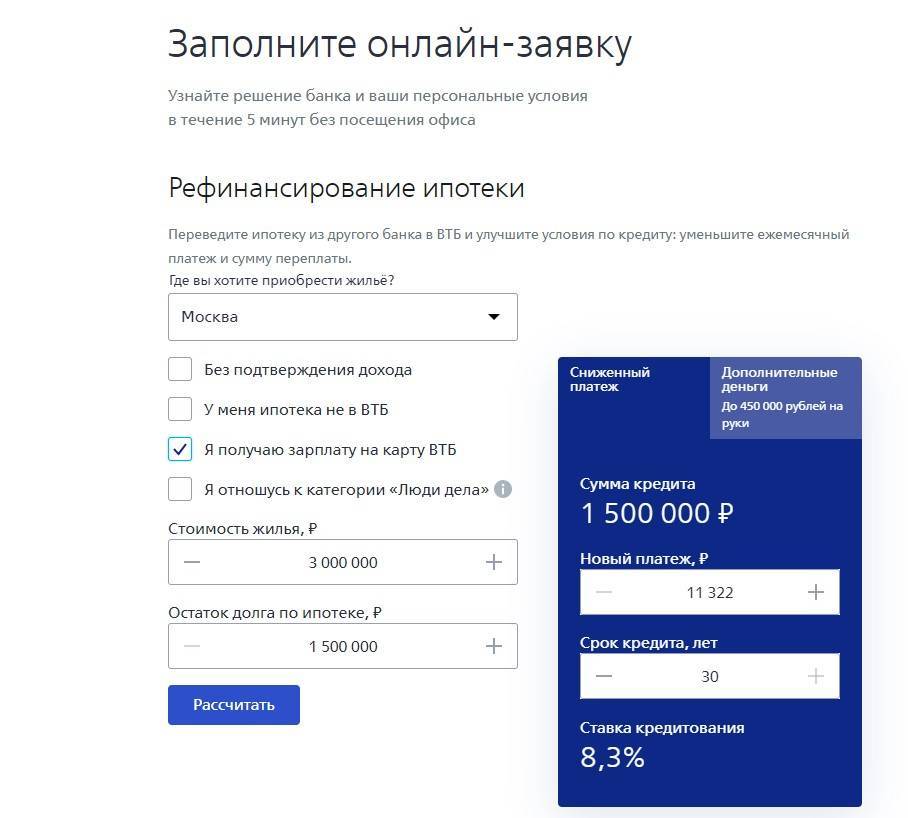

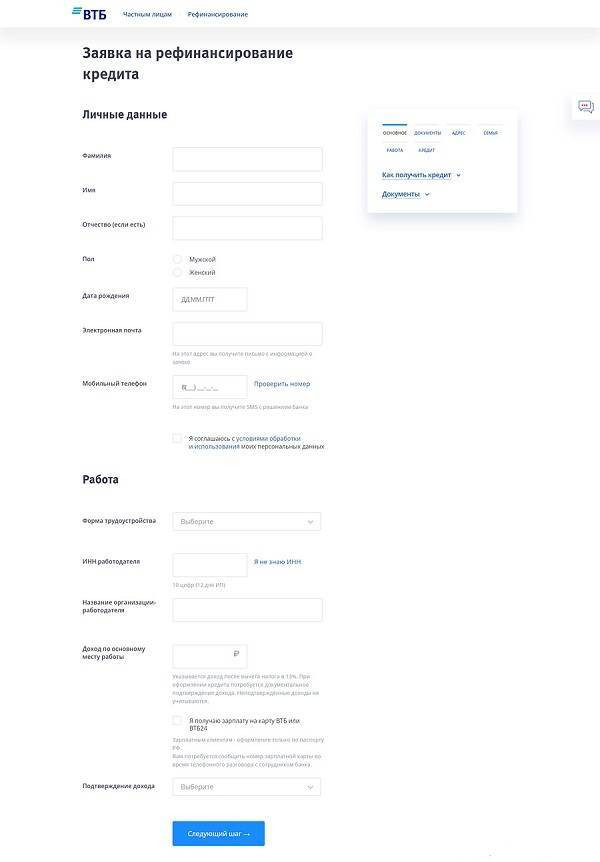

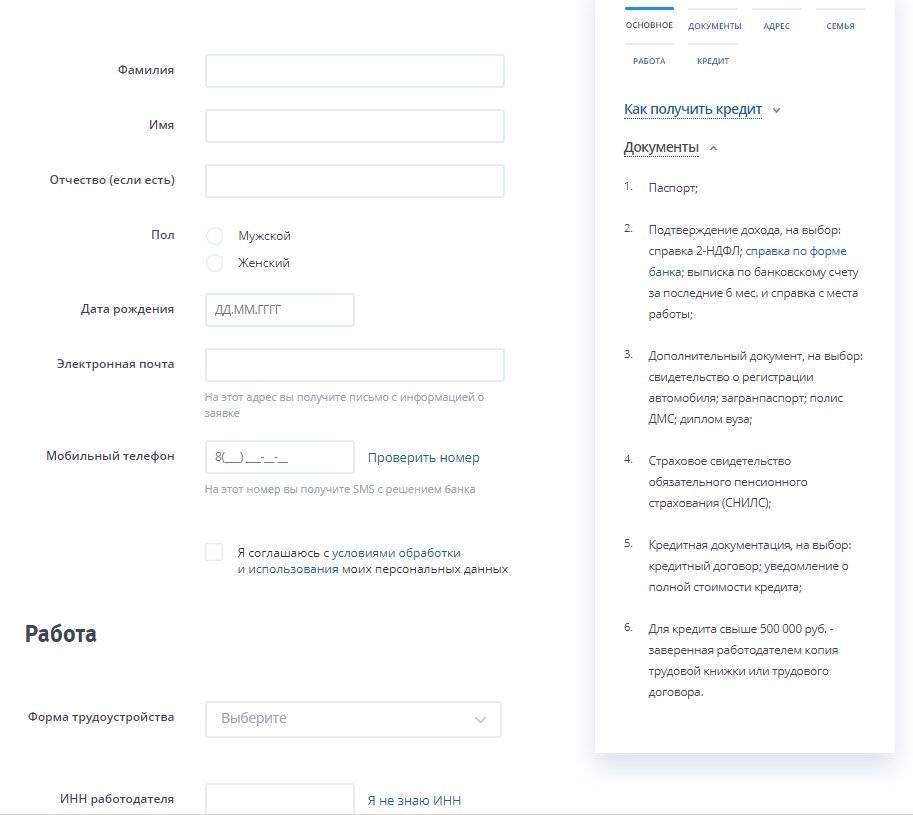

И когда оформляется ипотека ВТБ 24, и когда она там рефинансируется, процесс невозможно запустить без одобрения предварительно оставленной заявки. В ней потребуется указать:

Свои персональные данные.

Свои контактные данные, в том числе номер личного мобильного телефона, на который придет СМС с уведомлением банка, и номер электронной почты, куда также будет отправлено письмо с информацией о заявке.

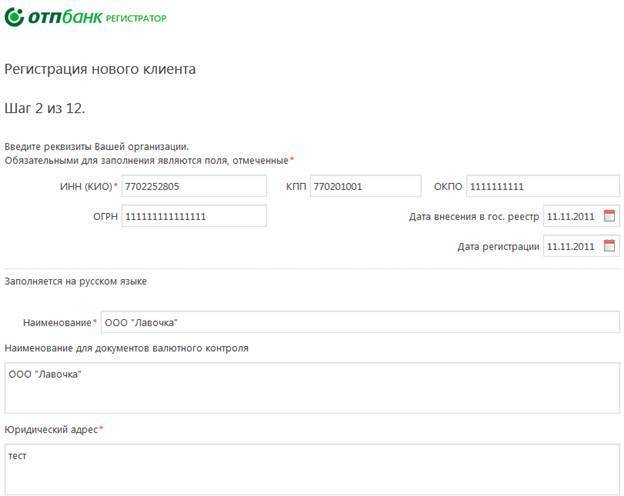

Сведения о работе и о работодателе (его ИНН, полное название организации).

Сведения о среднедушевом доходе семьи (рассчитывается как соотношение суммы всех доходов семьи к числу ее работающих членов).

Сведения о трудовом стаже (на текущем месте работы может быть менее 3 месяцев, но при условии, что общий стаж превышает полгода).

Для тех, кто получает заработную плату на карту банка ВТБ 24, потребуется также указать ее номер.

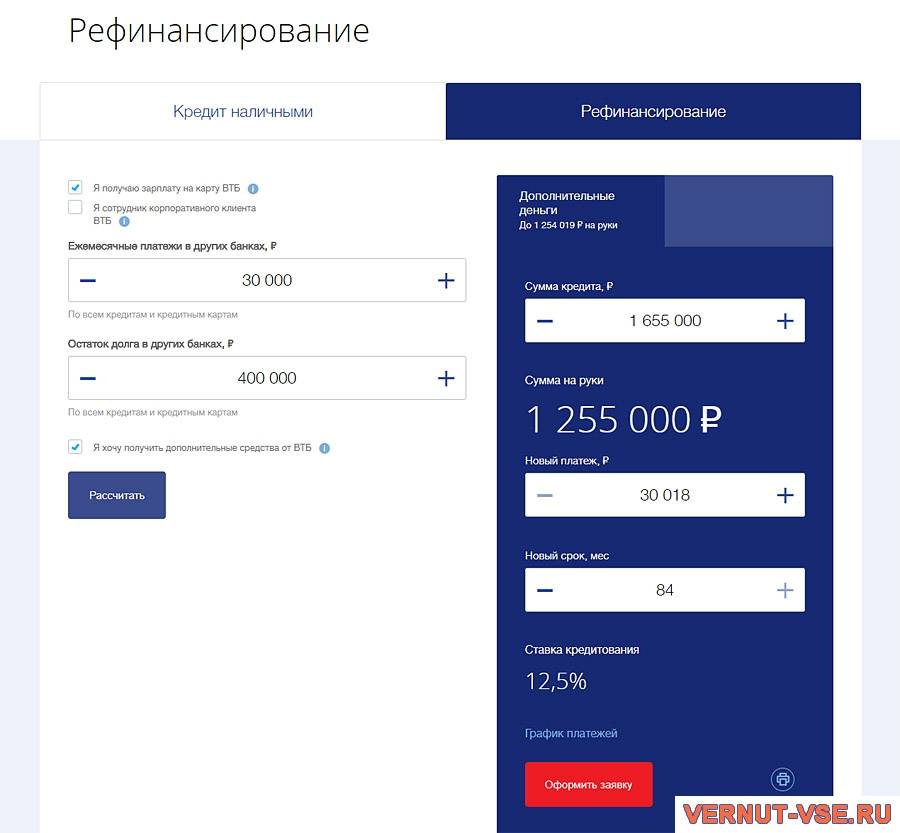

Рассчет рефинансирования

Какая вам нужна сумма

На какой срок

1 месяц3 месяца9 месяцев1 год2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет15 лет20 лет

Ставка

от 12.5%

Ежемесячный платеж

₽

Все предложения

Если в настоящее время вы проходите испытательный срок на новом месте работы, то подачу заявки стоит отложить до тех пор, пока вас официально не зачислят в штат.

Список необходимых документов может быть расширен по решению банка – стоит иметь это ввиду.

Требования к заемщику

Прежде чем собирать необходимые для рефинансирования документы, оцените, соответствуете ли вы требованиям, предъявляемым банком к заемщикам:

Наличие паспорта РФ с отметкой о постоянной регистрации в том регионе, где присутствует офис банка.

Постоянное место работы.

Возраст от 21 года до 75 лет.

Наличие постоянного места работы и документально подтвержденный доход, достаточный для того, чтобы выплачивать кредит в запрашиваемом размере.

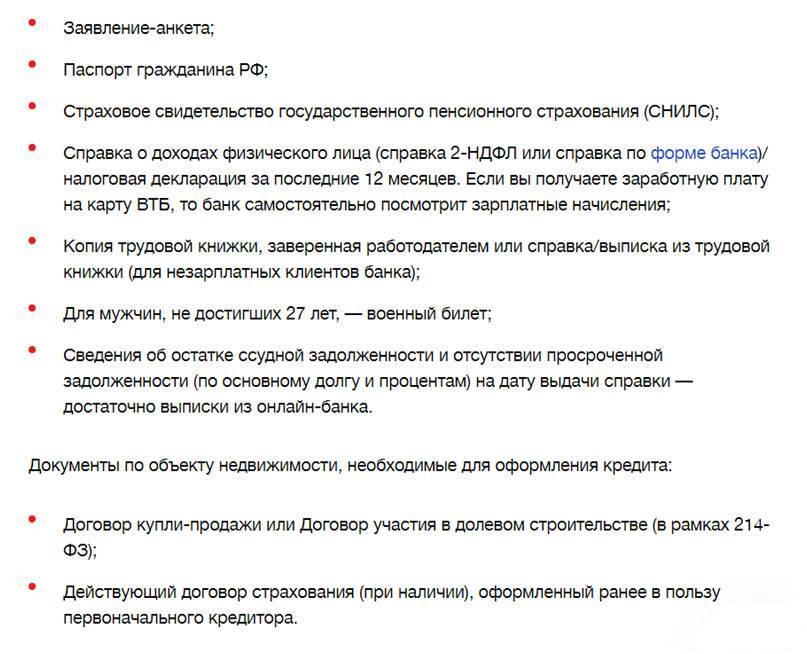

Документы

Перечень документов, необходимых для рефинансирования:

Заявление-анкета (форму можно скачать на сайте банка или заполнить там же для подачи предварительной заявки).

Договор ипотечного займа, оформленный в другом банке.

Паспорт РФ.

СНИЛС.

Копия заверенной работодателем трудовой книжки или выписка из нее.

Военный билет (для заемщика мужского пола в возрасте до 27 лет).

Справка о доходах за последние 6 лет с печатью и подписями руководителя организации и ее главного бухгалтера. Для ИП подойдет налоговая декларация за последний отчетный период. Также можно предоставить справку по форме банка. Для зарплатных клиентов банка данный пункт неактуален – банк сам проверит движение денег по счету.

Справка из вашего банка об остатке задолженности по ипотечному кредиту.

Справка об отсутствии задолженности на момент выдачи документа.

Справка о соблюдении графика платежей за весь период, прошедший с момента оформления ипотечного кредита.

Документы для рефинансирования ипотеки должны быть предоставлены в полном объеме, иначе в выдаче кредита вам откажут. Но банк также дает возможность оформить рефинансирование всего по двум документам – паспорту и СНИЛСУ. Правда, в этом случае существенно сократится сумма кредита и увеличатся проценты.

О том, какие документы могут потребоваться дополнительно, вас известят сотрудники банка после рассмотрения заявки.

В каких случаях рефинансирование выгодно

Так почему же выгодно в банке ВТБ 24 перекредитование кредитов других банков?

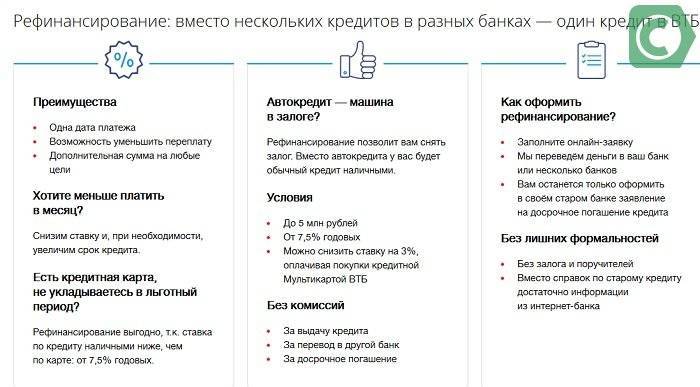

- Во-первых, таким способом можно уменьшить существующую процентную ставку. К примеру, клиент оформлял потребительский заем под 30% годовых без предоставления справок о доходах. На данный момент, у него есть стабильная работа и справка по форме 2-НДФЛ о высоком доходе. В этом случае можно обратиться в ВТБ 24 с заявлением о перекредитовании, и в случае положительного ответа оформить договор под 25%. В такой ситуации выгода очевидна.

- Во-вторых, можно продлить срок кредитного договора. Это применяется в тех случаях, когда ежемесячный платеж обременителен для заемщика, и уменьшение взноса путем продления срока кредитования становится единственным выходом.

- В-третьих, с помощью рефинансирования можно снять залог с объекта кредитования. Например, при оформлении автокредита на машину, автомобиль является залоговым имуществом у банка. После процедуры перекредитования, автокредит становится обычным потребительским займом.

- Ну и, в-четвертых, если кредит в стороннем банке оформлялся в валюте другой страны, колебания курса сделали его невыгодным.

В последнее время все больше людей стали пользоваться услугой рефинансирования долга. Таким образом, заемщик с помощью перекредитования погашает несколько долговых обязательств перед сторонними банками. В этом случае, клиент денежные средства на руки не получает, они в безналичной форме отправляются на закрытие других задолженностей.

https://www.youtube.com/watch?v=C_QHR3td0yA

Способы оформления

Рефинансирование в ВТБ 24 оформить просто. Для этого нужно подать заявку в любом удобном виде:

После получения положительного ответа и подписания договора о рефинансировании вы можете спокойно начать погашать кредит, внося платежи через:

- ВТБ-Онлайн.

- Сеть «Золотая Корона — Погашение кредитов».

- Перевод с карты на карточку.

- Отделение «Почты России».

https://youtube.com/watch?v=XSuy9_JFzIc

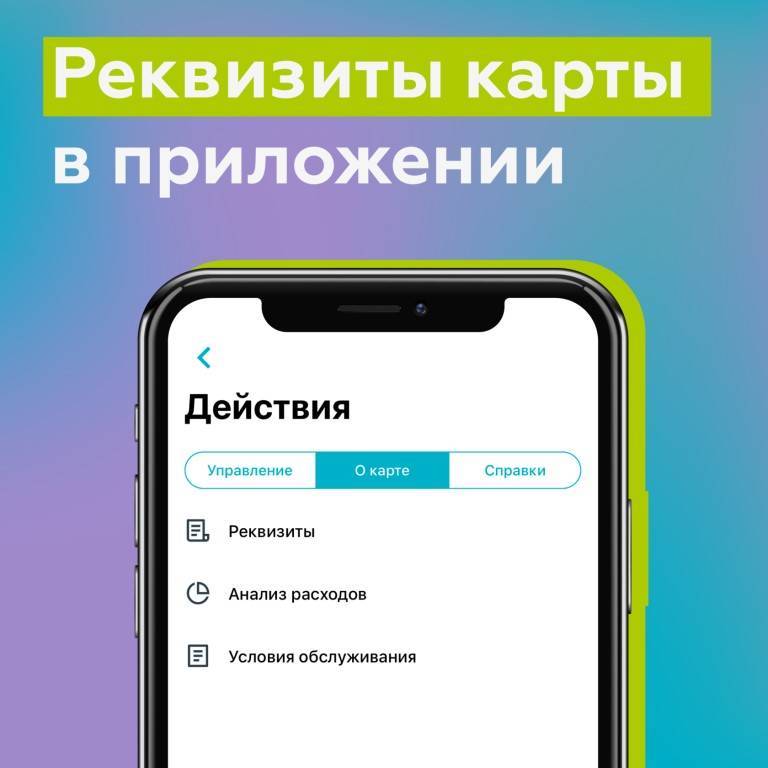

ВТБ-Онлайн

Через данную систему вносить платежи очень просто. Достаточно подключить данный сервис и настроить его. Платить по кредиту можно самостоятельно, заходя в приложение в нужную дату и проводя перевод, а можно настроить автоплатеж, тогда фиксированная сумма будет в определенные даты переводиться на погашение кредита. Так вы не будете забывать о выплатах и не просрочите платеж ни на один день.

Через данную систему вносить платежи очень просто. Достаточно подключить данный сервис и настроить его. Платить по кредиту можно самостоятельно, заходя в приложение в нужную дату и проводя перевод, а можно настроить автоплатеж, тогда фиксированная сумма будет в определенные даты переводиться на погашение кредита. Так вы не будете забывать о выплатах и не просрочите платеж ни на один день.

Сеть «Золотая Корона — Погашение кредитов»

Данный сервис имеет множество сетей, входящих в его состав.

Погашать кредит при помощи Золотой Короны очень просто:

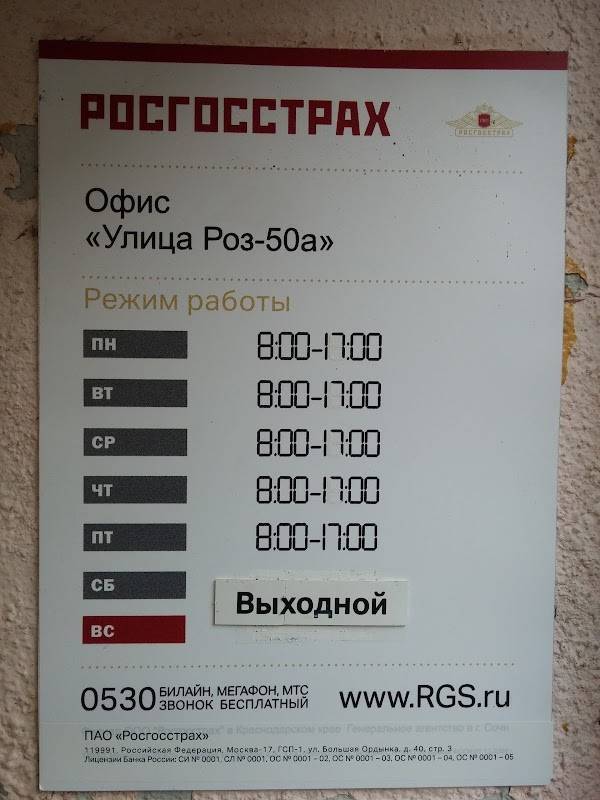

- Найдите удобный пункт сервиса и придите туда в рабочие часы.

- В кассе предъявите свой паспорт и номер счета, на который желаете осуществить перевод.

- Назовите и внесите необходимую сумму наличными средствами.

- Проверьте контрольный чек со всеми реквизитами и подпишите его.

- Сохраните выданный чек (в случае компьютерной ошибки или задержки вы сможете доказать, что платеж вносился своевременно).

Деньги зайдут на ваш счет в течение трех суток, поэтому следует рассчитывать свой график и вносить платеж раньше назначенного срока, чтобы не возникла задолженность.

У такой системы оплаты есть и минус – снятие комиссии, ее размеры вы можете уточнить в той сети, которой захотите воспользоваться для перевода средств.

Перевод с карты на карточку

Здесь все еще проще. Имея одну карточку (зарплатная или любая другая), вы можете перевести средства на счет займа. Это позволит избежать снятия комиссии, а перевод зачисляется достаточно быстро (чаще всего в течение дня, максимум – трое суток). Проводить подобные операции вы можете самостоятельно или внеся их в график переводов для автоматических отчислений.

Отделение «Почты России»

В отделении «Почты России» следует взять бланк почтового перевода и заполнить его, указав реквизиты и сумму переводимых средств.

Заполнение перевода следует осуществлять за неделю до предполагаемой даты платежа, так как такая система работает очень медленно и деньги могут долго не поступать на счет.

Также за проведение операции снимается комиссия, сумму которой можно узнать в любом отделении «Почты России».

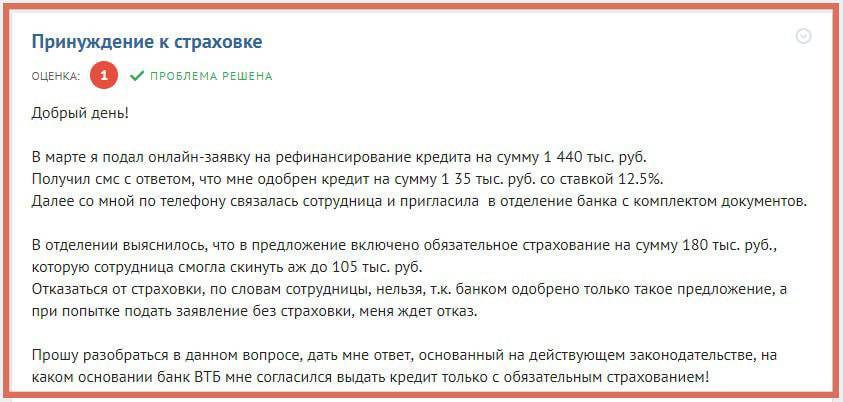

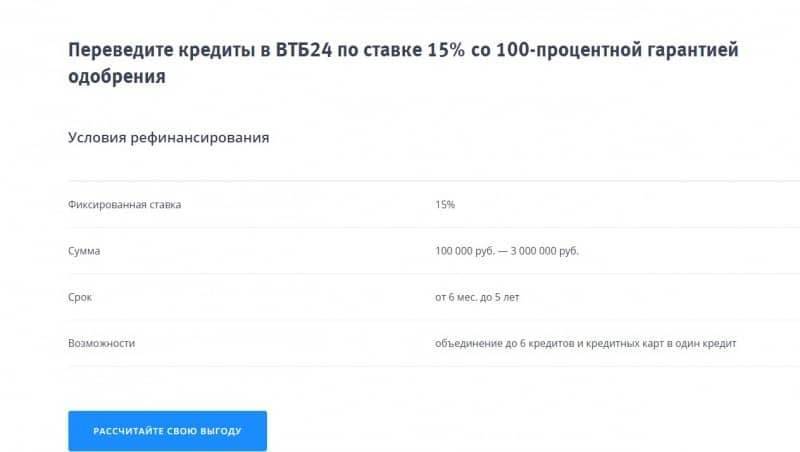

ВТБ 24 рефинансирование кредитов других банков

Воспользоваться предложением могут корпоративные клиенты и держатели зарплатных карт. Они получают льготные условия. Но это абсолютно не означает, что заемщики из остальных банковских учреждений не могут воспользоваться подобной услугой. Они могут получить максимально выгодную, заниженную годовую ставку и выиграть на ежемесячных выплатах. Помимо снижения процентов еще одним преимуществом ВТБ 24 в программе рефинансирования кредитов является возможность изменить валюту кредита. Главной мотивацией выступает реальная возможность увеличить длительность действия кредитного договора, что позволяет за больший срок выплатить ссуду, уменьшив при этом месячные выплаты.

Еще одна отличительная особенность сравнении с остальными организациями, предлагающими подобный продукт, — возможность в одном договоре сразу объединить до 9 займов в один, и получить на него ссуду.

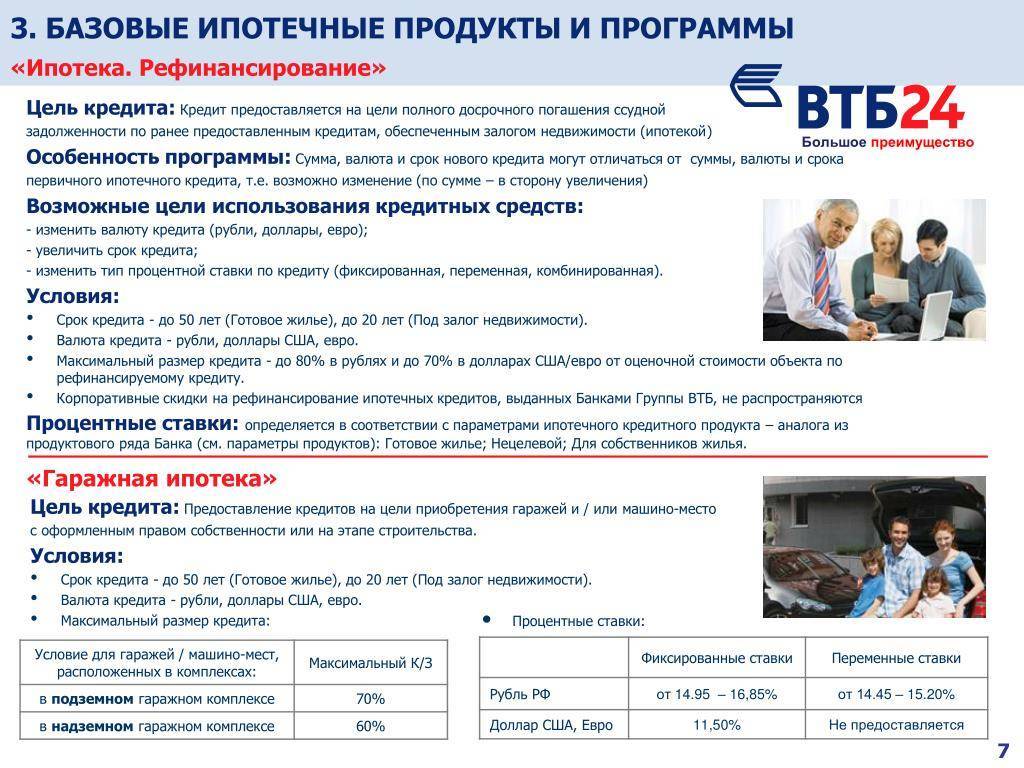

Финансовая организация предлагает перекредитовать следующие виды займов:

- потребительские кредиты;

- ипотека;

- автокредит;

- кредитные карты.

Этапы заключения сделок по переоформлению займов

Минимальная сумма для потребкредитов составляет 30 тыс. рублей, максимальная – 5 млн. рублей. Срок — до 7 лет, ставка — 7,5% годовых. Данная услуга ничем практически не отличается от рядовой процедуры кредитования: те же документы и сроки оформления. Единственное отличие в том, что при проведении процедуры деньги клиенту наличными не выдаются, а вся сумма переводится на счет того учреждения, где была взята первоначальная ссуда. При этом — нулевая комиссия за перевод. Сам клиент начинает гасить займ в новой кредитной организации.

Преимущества перекредитования

Узнать условия программы и заранее просчитать все возможные ежемесячные платежи можно на сайте банковского учреждения. Благодаря кредитному калькулятору можно провести все необходимые расчеты. Здесь же на сайте претендент может оформить и отправить онлайн-заявку.

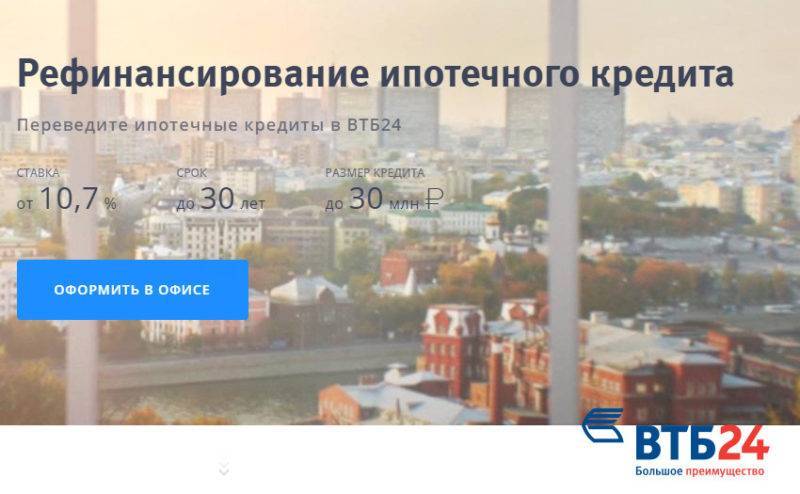

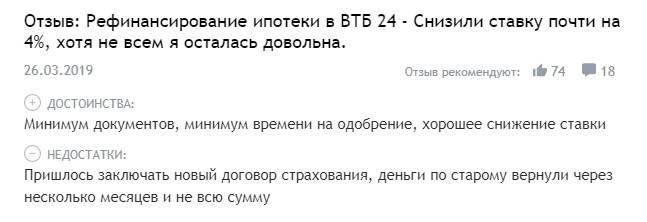

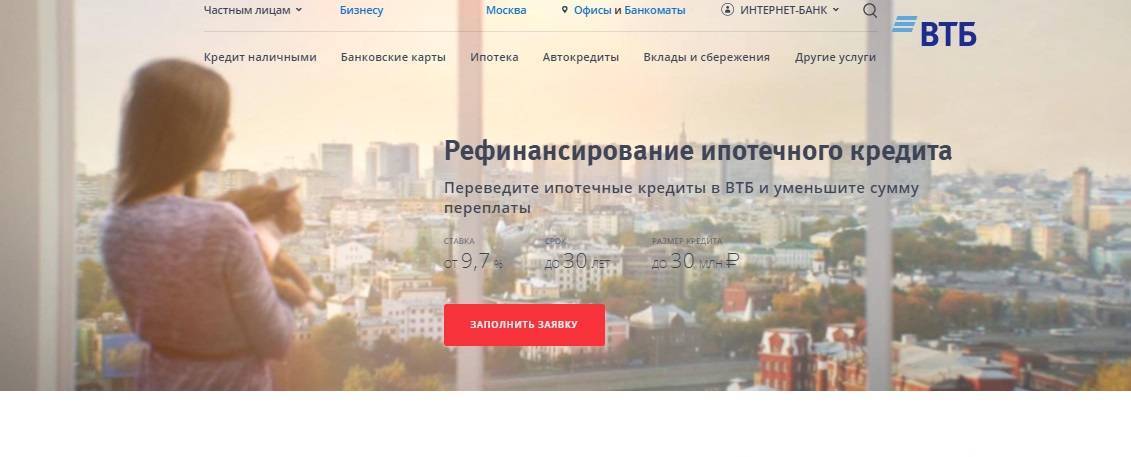

Рефинансирование ипотеки в ВТБ 24

Одной из услуг, предоставляемых банком ВТБ 24, является рефинансирование или, если говорить проще, перекредитование ссуды, оформленной потребителем в другой финансовой структуре. Чтобы воспользоваться программой рефинансирования ипотеки, клиент и сам кредит должны отвечать определенным требованиям, выдвигаемым компанией.

Соискатель должен соответствовать следующим критериям:

- являться резидентом Российской Федерации;

- иметь возраст в пределах 21-го года – 70-ти лет;

- быть трудоустроенным на одном месте на протяжении минимум 1-го года;

- обладать доказательствами своего хорошего материального положения;

- иметь постоянную прописку по адресу проживания.

К ипотечному кредиту предъявляются такие требования:

- не должно быть просрочек платежей и задолженностей;

- должны присутствовать все документы на приобретаемое жилье;

- покупаемый объект должен быть в надлежащем состоянии и не нуждаться в капитальном ремонте;

- необходимо чтобы договор ипотеки был заключен в рублях.

Список требований по решению банка может быть расширен либо упрощен.

Условия

Условия рефинансирования в банке ВТБ 24 следующие:

- годовая процентная ставка – от 9,7%;

- валюта – рубли (рефинансирвоание валютной ипотеки в банке ВТБ 24 невозможно);

- объем ипотеки — не более 80% от стоимости объекта (при заявке по двум документам — не более 50%).

- максимальный срок рефинансирования – до 30-ти лет (по 2 документам – до 20 лет);

- предельная сумма – не более 30 млн. руб.

- Возможно досрочное погашение займа без комиссий и ограничений.

Подать заявку проще всего через Интернет банк ВТБ.

Процесс оформления, документы, заявка

Как сделать рефинансирование кредитов в банке ВТБ? Если клиент соответствует всем банковским требованиям, ему нужно подготовить и предоставить документы.

Они следующие:

- Паспорт РФ с пометкой о регистрации в регионе кредитования, его копия.

- Справка о доходах, которую нужно оформить на протяжении месяца до оформления услуги.

- Страховое свидетельство.

- Подтверждение права собственности на недвижимость.

- Заявление и копия паспорта поручителя.

- Копия трудовой книжки (при размере задолженности более 500 000 рублей).

- Сам кредитный договор.

- Заполненное заявление.

Набор документов может быть больше или меньше в зависимости от вида и условий кредитования.

Банк предоставит рефинансирование только тогда, когда проверит все документы и сведения о потенциальном заемщике.

Владельцы зарплатных карт ВТБ могут получить перекредитование при минимальном пакете документов.

Подать заявку на рефинансирование можно такими способами:

Заемщику нужно указывать информацию о текущем кредите: его тип, срок кредитования, процентная ставка, остаток задолженности на данный момент, расчетный счет и БИК выдавшей банковской организации, свои контактные данные, место работы и трудовой стаж.

Обычно для рассмотрения заявки нужен один день, затем сотрудник связывается с вами для уточнения ряда моментов и оглашения того, какое было принято решение.

Процедура рефинансирования кредитов в ВТБ проводится в соответствии с четкой последовательностью.

Она предполагает такие этапы:

- Клиенту нужно узнать всю информацию о текущем займе, остаток задолженности и количество совершенных платежей.

- С этой информацией и необходимыми документами он обращается в банк посредством посещения офиса или заполнения формы на сайте ВТБ.

- Менеджер банковской организации рассматривает заявление и затем оглашает результаты.

- Если банк дал положительный ответ, нужно будет собрать документы, и предоставить их специалисту. На основании документации составляется договор, подписываемый обеими сторонами.

- Средства, перечисляемые на счет заемщика, вносятся в счет погашения уже имеющейся задолженности в стороннем банковском учреждении.

- После этого заемщик начинает вносить средства уже в пользу ВТБ согласно условиям нового договора.

Процедура не такая уж и сложная. Главное — соблюсти все правила и требования кредитной организации.

Подводя итоги

Провести рефинансирование кредитов сегодня предлагают многие банки. Да и условия, надо признать, у них примерно одинаковые. Практически все выдают до 3-5 млн рублей на срок до 5-7 лет

А потому внимание приходится обращать не только на финансовую сторону вопроса, но и другие факторы, которые могут серьезно повлиять на комфортность обслуживания нового займа

✓ВТБ, например, дает возможность пропускать один платеж каждые полгода, а также снизить размер первых трех выплат.

✓Клиент может также уменьшить ставку при помощи использования Мультикарты.

✓У ВТБ большая сеть отделений по всей России, удобный интернет-банк, где можно легко узнать сумму долга, размер и дату ежемесячного платежа, а также внести оплату.

При выборе банка для рефинансирования кредита, главную роль играет процентная ставка. А потому предварительно стоит обратиться в несколько банков, чтобы понять, какой процент на самом деле предложит вам та или иная кредитная организация. Ведь, надо признать, что реальная полная стоимость кредита часто значительно отличается от того, что говорят в рекламе по ТВ», — говорит обозреватель агентства деловой информации Top-RF.ru Кристина Комарова.

Генеральная лицензия Банка России №1000. Информация не является публичной офертой.