Ответственность и риски

Есть большой риск нарваться на проходимцев. Особенно ведутся на удочку финансово-неподкованное население. Имеет смысл воспользоваться услугами опытного юриста или кредитного консультанта.

Обращение в проверенную брокерскую компанию – это лучший возможный вариант. Но таких организаций не так уже много даже в крупных городах. Если все-таки обратились за услугами частных брокеров, следует внимательно проверять условия сделки.

Привлечь к ответственности черных дельцов практически невозможно. Они хорошо заметают следы. На руках у клиента не остается никаких документов, поэтому доказать он ничего не сможет.

Кто поможет получить кредит

Есть много источников помощи в получении кредита, но основные из них — банковские работники и кредитные брокеры.

Поговорим немного о каждом поподробнее.

1) Сотрудники банков

Сразу вас разочарую: сотрудники банка в общей своей массе помочь получить кредит не могут. Хотя здесь стоит внести уточнение. Решить судьбу кредита можно на уровне руководства банка, либо его собственников. Но как вы думаете, это ваш случай?!

Ещё бытует мнение, что любой сотрудник финучреждения, который имеет отношение к кредитованию, способен повлиять на принятие положительного решения, но за определённый гонорар. Такой подход пришёл из лихих 90-х, когда всё решалось с помощью «откатов». Но это время прошло!

И всё же сотрудники-кредитники могут помочь! Их помощь заключается в подборе наиболее выгодной для клиента программы по его параметрам, консультировании по вопросам подготовки необходимого пакета документов.

Здесь их помощь неоценима. Она снизит риск досадных ошибок в представляемой документации, а значит, повысит ваши шансы на успешный исход дела.

И не забудьте главное: все перечисленные услуги совершено бесплатны!

2) Кредитные брокеры

Сначала несколько слов о «белых» брокерах. Внесу ясность, о ком идёт речь.

Такие компании никогда не гарантируют клиенту 100% получение кредита. Найти лучшее кредитное предложение, подать заявку — это да. Подготовить грамотно документы для подачи в выбранный банк и консультировать в процессе — тоже по их части.

Кроме официальных брокерских компаний существуют «чёрные» брокеры.

К ним я не советую обращаться, хотя их предложения встречаются практически на каждом столбе. Для таких «профессионалов» самое главное — добиться, чтобы обратившийся клиент в итоге получил деньги, а они свои комиссионные.

«Черные брокеры» могут только усугубить Вашу ситуацию своими незаконными способами работы

«Черные брокеры» могут только усугубить Вашу ситуацию своими незаконными способами работы

И всё бы ничего, если бы не одно «но». В большинстве случаев их действия нарушают законодательство РФ. Если заёмщик не может подтвердить доход, такой брокер «нарисует» липовую справку. Нет прописки — фиктивно зарегистрирует в так называемой «резиновой» квартире.

Банк, обнаружив такой подлог, квалифицирует ваши действия, как мошеннические со всеми вытекающими последствиями.

Отвечать придётся вам, а не вашему благодетелю. Ведь «слова к делу не пришьёшь», а договора и других доказательств у человека, как правило, нет. И даже если документальные свидетельства найдутся, с вас вины никто не снимет.

Поможет ли кредитный брокер клиенту с большой кредитной нагрузкой?

Один непогашенный кредит, два непогашенных кредита – это финансовая нагрузка.

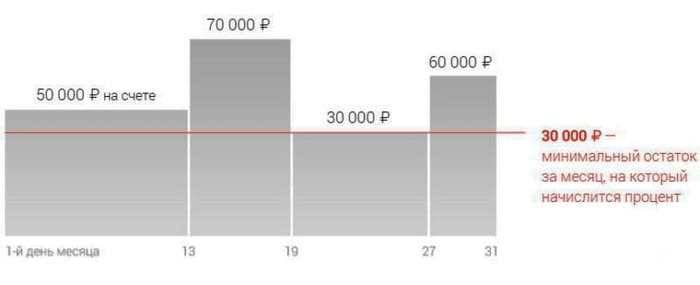

Как быть, если срочно потребовался еще один заем? К примеру, на расширение бизнеса или оплату обучения ребенка. Политика финансовых организаций в этом случае однозначна: многие придерживаются условия, когда размер кредитных выплат не должен превышать 50% от дохода заемщика. Это допустимый максимум.

Другие учреждения смотрят на данный вопрос иначе – 12 000 рублей заемщик оставляет на проживание, остальной доход идет на уплату кредита. Такой вариант походит лицам с большой зарплатой.

Ограничения на кредитную нагрузку бывают разными. Имея солидные выплаты, необходимо грамотно выбирать банк для нового кредитования. Есть ряд тонкостей, о которых знает брокер по кредитам и даже не догадывается обычный человек. Специалист владеет знаниями о тех схемах, по которым работают банки, ему известны легальные варианты «обходных» путей в отношении ограничений. Главное условие – отсутствие просрочек по текущим кредитам.

Помощь в получении кредита на этапе определения ПДН

До момента, когда заявка и документы заемщика будут проверены на фрод, а его личность (и сведения о семье) анализироваться работниками службы безопасности, банку требуется расчет максимально возможной суммы «свободных» денег у клиента.

Если совокупная сумма платежей по займам превышает официальный доход, в выдаче кредита в ТОП-10 банков РФ будет отказано. Исключение – виды договоров, предусматривающие учет неофициальных доходов. Актуально для самозанятого населения или ИП.

Читаем также: Где и как взять кредит на развитие ЛПХ

Что можно сделать?

Помощь от сотрудников банка на данном этапе заключается в правильном заполнении заявки. Некоторые пункты, например, сведения о кредитных обязательствах, заполняются со слов клиента. Менеджер может «забыть» указать наличие кредитки и снизить размер остатка долга по ипотеке.

Как это может помочь в получении займа:

Выдача кредита на суммы до 50 тыс. руб. в крупных банках может осуществляться автоматически

Это позволяет рассчитывать на то, что система «пропустит» доскональную проверку кредитной истории заемщика.

При анализе заявки финансовый комитет не всегда обращает внимание на размер непогашенных займов как определяющий фактор в принятии решения. Влияние кредитной истории при определении возможности получения кредита в целом намного выше.

Выявление подобных «недочетов» не всегда служит причиной для отказа

Если менеджера попросят пояснить, почему в анкете указана именно такая информация, работник банка всегда может сослаться на то, что он заполнял заявление «исключительно со слов клиента и без скрытого умысла». Для займов на 10-15 тыс. руб. это не будет грубым нарушением, приводящим к 100% отрицательному решению.

Опытный работник банка знает, как и где следует «приукрасить» сведения о заемщике, чтобы на 10-15% увеличить его шансы в получении займа. Но злоупотребление такими действиями производит противоположный эффект. Если кредитный специалист в графе «заработок» указал оклад 100 тыс. вместо 20 тыс. по справке 2-НДФЛ, такая заявка может автоматически уйти в отказ.

Читаем также: Кредит на 50000 рублей: ТОП предложений

Почему банк не дает кредит с просрочками и долгами?

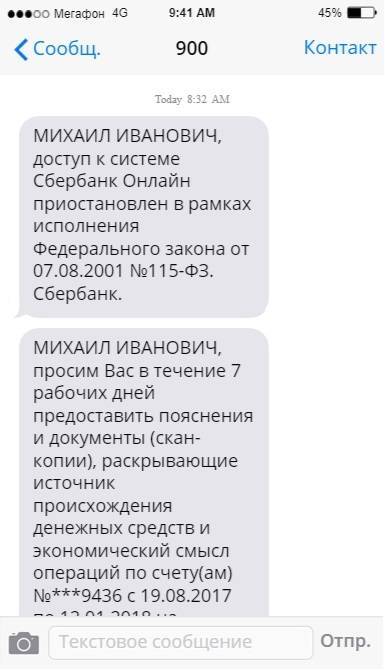

Все кредитные организации пользуются единой базой, в которой хранится информация по вашим договорам

Подать запрос в Бюро кредитных историй может любой банк, и неважно – где территориально он находится.. Банки ориентируются на ваше платежное поведение по предшествующим за 10 лет займам

Поэтому, все самостоятельные поиски варианта, какой банк даст кредит с открытыми просрочками – бессмысленны. Ни одна организация не станет связываться с должником.

Банки ориентируются на ваше платежное поведение по предшествующим за 10 лет займам. Поэтому, все самостоятельные поиски варианта, какой банк даст кредит с открытыми просрочками – бессмысленны. Ни одна организация не станет связываться с должником.

Реально ли взять кредит с действующими просрочками? Есть ли исключения? Да, банковская система не идеальна. Лазеек много, и их поиском постоянно занимаются брокеры.

Когда заёмщику необходимо срочно получить займ с просрочками для закрытия имеющихся кредитов, можно совершить непоправимую ошибку:

- Занять в МФО

- Одолжить у частного лица

Эти варианты предусматривают очень высокий процент, который усугубит проблему уже к первой дате платежа. В следующем месяце в снова будете искать, как взять кредит с открытыми действующими просрочками.

Есть ещё один способ, более лояльный и надежный:

- Обратиться к брокеру

- Если брокер готов взять на себя такую ответственность, он прямо укажет в объявлении: оформлю кредит с открытыми просрочками.

- Если же брокер допускает наличие запоздалых платежей в предыдущих кредитах, которые уже полностью погашены, он напишет «кредит с закрытыми просрочками».

Брокеры осуществляют профессиональную помощь заёмщикам, оказывая услугу посредника. Используя свои навыки и найденные в системе банка лазейки, специалисты помогают взять кредит должникам с открытыми просрочками, проводят граждан без трудоустройства, добиваются смягчения условий кредитования.

Чем опасны посредники, работающие вне закона

Как мы уже поняли, деление на «законных» и «незаконных» кредитных брокеров весьма условное – просто одни не нарушают закон, а другие готовы пойти на все, лишь бы клиенту одобрили кредит (с которого он выплатит комиссию посреднику). Первый сигнал о том, что посредник занимается не совсем законной деятельность – это стопроцентные гарантии на одобрение кредита, особенно с испорченной кредитной историей.

Недобросовестные посредники могут работать по разным схемам, и о некоторых рассказали наши эксперты:

- мошенники-брокеры могут вместо банковского кредита оформлять на клиента займы в микрофинансовых организациях (где шансы на одобрение действительно близки к 100%). Но вместо разумных 12-15% годовых на клиента могут повесить займ под 365% годовых, а то и больше (хотя больше уже как раз запрещает закон). В этом случае, говорит Максим Фёдоров, можно оспорить сделку в суде из-за возможного сговора брокера и сотрудника МФО;

- «черные» брокеры могут прибегать и к более опасным вещам, говорит Оксана Васильева – например, подделать документы (как правило, они «рисуют» справки о доходах), подтасовать информацию, найти ненастоящих поручителей, и т.д. Это грозит ответственностью вплоть до уголовной – например, если банк решит перепроверить документы по базе ФНС или ПФР;

- есть «серые» брокеры – там могут работать бывшие сотрудники банков, которые сохранили связи на прежнем месте работы и могут влиять на одобрение кредита (например, зная, что именно и как проверяет банк). Выявить это сложно, но в любом случае такие действия нарушают законодательство.

Обращаться к таким посредникам опасно – клиент рискует получить наказание за использование поддельных документов, а также получить займ под гигантские проценты. Но, как оказалось, даже это не самое страшное.

Есть и еще более опасные схемы, где услуги брокера – лишь прикрытие для откровенного криминала. Об этой схеме нам рассказал Сергей Калинкин из службы безопасности 365. По его словам, «оленеводы» (нечистоплотные брокеры) работают так:

- «брокер» принимает клиента в своем офисе – который был снят на короткий срок и обставлен как офис известного банка;

- затем злоумышленник заверяет жертву в том, что сможет организовать кредит от банка на нужную сумму (и даже больше – обещают и миллионы рублей);

- но для оформления нужно заплатить брокеру фиксированную плату – например, 20, 30, 100 тысяч рублей или больше. Причем заплатить до получения кредита и наличными.

Кстати, сумму комиссии «брокер» подсчитывает на месте – просто оценив клиента и то, какую сумму ему одобрят в микрокредитной компании.

- так как денег на оплату услуг у жертвы нет, ей предлагают взять микрозайм – благо офис МФО находится тут же рядом;

- полученные средства клиент отдает «брокеру» – и тот говорит ему, когда и в какой банк подойти за одобренным кредитом;

- спустя 2-3 дня жертва приходит в банк и узнает, что никакого кредита ей не одобрили. А «брокер» уже несколько дней как скрылся с деньгами.

Что интересно, в этой схеме МФО может даже не знать, что участвует в схеме – микрозаймы в России одобряются настолько легко, что сговариваться с кем-то необязательно. Но когда оказывается, что клиент не платит, МФО будет взыскивать долг как и с любого другого клиента.

По сути, это обычное мошенничество – с клиента берут деньги за услугу, которую не собираются оказывать. Но так как мошенник скрывается с деньгами, даже правоохранители вряд ли смогут чем-то помочь.

Как вычислить мошенника

Помните, реальный кредитный брокер может подобрать вам выгодную программу займа, поможет собрать и оформить все документы, будет сопровождать вас до получения кредита. Однако он вряд ли сможет добиться выдачи денег вам, если вы не работаете, имеете огромные долги, плохую кредитную историю. Именно мошенники утверждают, что могут помочь разрешить такие «мелочи» и добьются у банка оформления кредита. Уже одно то, что в банках вам отказывают, а тут человек может помочь вам оформить кредит в них, должно насторожить вас.

Стоит соблюдать и другие меры предосторожности, если не хотите лишиться денег и заполучить новые проблемы. Не доверяйте непонятным личностям из соцсетей

Под аватаркой может скрываться кто угодно. Вы точно уверены, что там Анастасия Николаевна, сотрудник банка? А вдруг там какой-нибудь безработный Петр Иваныч, попивающий пивко и красиво рассказывающий сказку о гарантиях и низких процентах кредита? Кто знает, кто там по ту сторону монитора. Лично же встретиться с вами не хотят…

Не стоит доверять и документам, и басням о «многолетнем опыте работы». Поищите отзывы на «брокера», перепроверьте через поиск картинок у гугла скрины бумаг. Скорее всего, вы обнаружите, что документы взяты с чужого сайта либо уже фигурируют в фактах о мошенничестве.

Самое главное – не ведитесь на требования внести оплату, как бы вам ее не аргументировали. Настаивайте на личной встрече в офисе. Вы удивитесь, но очень скоро вас кинут в черный список, вместо того чтобы договорится о встрече. Оно и понятно, офиса нет, ничего с вас не вытянуть, зачем тогда тратить время на вас? Зато вы, благодаря своей настойчивости, сохраните свои деньги.

Порой бывает, что деньги очень нужны. Но даже в сложной ситуации стоит быть начеку и внимательно относиться ко всему, а не писать первому попавшемуся человеку, обещающему выбить для вас кредит на выгодных условиях, и уж тем более бездумно переводить ему деньги, только потому, что надо оплатить то, то, а еще это… Будьте аккуратны, не ведитесь на солидные аватары «брокеров» в соцсетях, требуйте личную встречу и договор. Вы ведь не настолько богаты, чтобы раздаривать свои деньги всяким мошенникам, не так ли?

Помощь банковского работника в получении кредита

Помощь банковского работника гарантирует практически 90-95% результат. А если кредитный менеджер будет в сговоре с сотрудником службы безопасности банка, то вы 100% получите свой кредит. Однако нужно понимать, что чем больше народа в цепочке, тем больше денег придется выложить. По сути, обращаться за помощью к банковскому работнику лучше при получении небольших потребительских кредитов, которые выдаются без справок, залога и обеспечения.

Помощь банковского работника гарантирует практически 90-95% результат. А если кредитный менеджер будет в сговоре с сотрудником службы безопасности банка, то вы 100% получите свой кредит. Однако нужно понимать, что чем больше народа в цепочке, тем больше денег придется выложить. По сути, обращаться за помощью к банковскому работнику лучше при получении небольших потребительских кредитов, которые выдаются без справок, залога и обеспечения.

При оформлении заявки кредитный менеджер может вписать в поля любую информацию, которая не соответствует действительности, но поможет гарантировать получение денег (престижное место работы, высокая з/п, длительный срок на последнем месте работы). В большей степени именно эти факторы решают судьбу кредита, конечно, при условии, что у заемщика более или менее нормальная кредитная история.

Если кредитная история испорчена, что называется «дальше некуда», ни один брокер или банковский работник не сможет оказать помощь в кредите. Никто, кроме вас.

За свою услуги банковские работники берут меньшую плату, чем брокеры. Как правило, она тоже складывается из суммы кредита. В среднем составляет 5-20% в зависимости от сложности.

Однако если вы захотите воспользоваться реальной помощью банковского работника, вам придется горы свернуть, чтобы найти настоящего сотрудника банка, а не мошенника. Кредитные форумы пестрят подобными темами, где частное лицо предлагает с предоплатой и прочим разводом. Нужно помнить одну важную вещь. Помощь работника при получении кредита в Сбербанке вряд ли возможна. Дело в том, что при поступлении заявки она уходит на рассмотрение автоматической системы и повлиять на нее никак нельзя. Если даже заявку рассматривает банковский работник — он находится в другом городе. Например, вы просите кредит в Москве, а рассматривают заявку в Перми. Так что при просрочках помощь в получении кредита с просрочками вряд ли возможна. Вывод — улучшить кредитную историю

Кредитные брокеры, как выбрать надежного

Как уже было указано выше, многие заемщики не пользуются их услугами по простой причине: большая вероятность попадания на мошенников.

Прежде всего, необходимо понимать, что у надежного брокера:

- всегда есть план действий на каждый конкретный случай;

- он никогда не попросит предоплаты за свою работу;

- при первой встрече с заемщиком, он проведет анализ предоставленной информации и сообщит, на что можно рассчитывать, а на что нет.

При всем этом, добропорядочный брокер всегда будет уверено выражать все свои мысли, и никогда не будет пытаться отходить от нежелательных для него вопросов.

Кто может оказать помощь в получении кредита

Помимо незаконных способов получения кредита, на сегодняшний день существуют вполне надежные способы добиться одобрения банка на кредит, к которым относятся:

- с помощью сотрудников банка;

- прибегая к услугам брокера.

Теперь разберем эти способы по порядку более подробно.

1.С помощью сотрудника банка

Здесь все не так просто, как кажется на первый взгляд. Решить вашу проблему можно только на уровне руководства банка, либо его собственников. И, главное, запомните, НИ ОДИН СОТРУДНИК БАНКА НЕ МОЖЕТ ПОВЛИЯТЬ НА РЕШЕНИЕ БАНКА О ВЫДАЧЕ ВАМ КРЕДИТА. И, если вдруг вам начнут предлагать свою помощь его получить, знайте, ВАС ПРОСТО РАЗВОДЯТ. Единственное, что могут сделать для вас сотрудники кредитного учреждения, так это – подобрать наиболее выгодную для вас программу кредитования, которая вам подойдет по требованиям.

Такого рода услуги сотрудников банка входят в их обязанности и являются абсолютно БЕСПЛАТНЫМИ.

2.Кредитные брокеры

Кредитные брокеры оказывают своему клиенту целый комплекс услуг, к которым, как правило, относятся:

- рассмотрение документов и тщательное изучение дела клиента;

- подбор для вас несколько подходящих вариантов, чтобы вы могли выбрать из них ту кредитную программу, которая показалась вам наиболее приемлемой;

- поиск в сборе необходимых документов, которые он помогает их грамотно оформить согласно требованиям банка;

- присутствовать при заключении сделки и следить за тем, чтобы все выгоды его клиента были учтены.

На сегодняшний день существует три типа кредитных брокера:

- «черный» брокер;

- «серый» брокер;

- «белый» брокер.

«Черный» брокер – это брокеры, которые используют незаконные методы, обманывают банки и своих клиентов. Это люди, которые не имеют достаточной квалификации для осуществления такого вида деятельности, и, отличительными чертами которых являются:

- оказывают мнимую помощь в оформлении кредита;

- берут предоплату и не возвращают ее;

- у них имеется множество способов обмана банков и своих клиентов;

- берут деньги за консультации, которые должны быть бесплатными;

- просят за свои услуги 10–20%, в то время как обычно комиссия составляет порядка 3-5% от суммы кредита, по которому была оказана помощь.

Если вы не хотите нарваться на «черного» брокера, отнеситесь к его выбору очень серьезно и не бросайтесь на первое попавшиеся предложение со 100% гарантией успеха. Не стоит звонить по частным объявлениям, где 9 из 10, как правило, оказываются мошенничеством. У компании, в которую вы обращаетесь, должен быть стационарный номер телефона, офис, желательно собственный сайт и представительство в нескольких городах.

«Серые» брокеры – это агенты банков, которые действительно могут оказывать реальную помощь в оформлении кредита, так как их цель — привлечение новых клиентов в банки. Таки образом, у вас будут высокие шансы на одобрение, но при этом вы сможете упустить по-настоящему выгодное предложение.

«Белые» брокеры — это всегда юридические лица с государственной регистрацией, которые заинтересованы в том, чтобы их клиенты выигрывали, и, которые имеют доступ к широкой базе банковских программ. Поэтому они подбирают варианты, максимально близкие к требованиям клиента.

Они никогда не станут гарантировать клиенту 100% получение кредита. Они просто ищут лучшее кредитное предложение, подают заявку, подготовить грамотно документы для подачи в выбранный банк, консультируют в течение всего процесса и, чтоб все ваши интересы были учтены, присутствуют при заключении сделки.

Такие брокеры отлично подойдут для ИП, которые хотят оформить кредит без залога и поручителя, и для тех, кому нужен кредит на открытие бизнеса с нуля.

Помощь на стадии одобрения заявки

Рассмотрением заявок в российских банках занимаются специальные аналитики – андеррайтеры. Они принимают решением о том, будет ли одобрен займ, и на какую сумму. Такой способ анализа кредитной заявки в банковской сфере называется «ручным отбором».

Андеррайтеры заинтересованы в отсутствии просрочек по договору, поэтому кредиты одобряют не всем. Плательщикам, неоднократно допускающим просрочки, имеющим проблемы с приставами, ФНС, законом, получить ссуду сложнее, чем добросовестным заемщикам.

Кто может получить займ за плату услуг андеррайтера?

Помощь работника отдела андеррайтинга может осуществляться в одобрении ссуды клиентам с плохой кредитной историей, низким заработком или критичным уровнем ПДН. Иногда к таким услугам прибегают клиенты, которые на момент подачи заявки вообще не имеют постоянного заработка, и даже не состоят на бирже труда. Воспользоваться этим вариантом можно в случае, если заявка не рассматривается автоматически.

«Ручная» обработка анкет – шанс получить займ на сумму от 15 до 150 тыс. руб., иногда – до 300 тыс. руб. Для получения более крупного кредита требуется решение финансовой комиссии (комитета). Здесь учитывается коллективное мнение, поэтому андеррайтер не может на 100% повлиять на одобрение в таком случае.

Читаем также: Где и как взять кредит до 1500000 рублей: ТОП предложений

В чем заключается работа кредитного брокера?

Брокер по кредитам является посредником между человеком, который хочет взять заем, и кредитной организацией.

Итак, чем непосредственно занимается брокер:

Оценивает платежеспособность клиента

Финансово-кредитным организациям нужна уверенность в своевременном возврате средств заемщиками. Им не нужны лишние риски. Поэтому платежеспособность клиента, вернее ее адекватная оценка – один из важных параметров для кредитного учреждения и для того, кто берет кредит. Человек сможет правильно оценить свои финансовые возможности и принять верное решение. Задача брокера – помочь в получении кредитных средств даже при среднем уровне доходов.

Выбирает лучшие программы кредитования

На рынке кредитования великое множество кредитных продуктов. Разобраться самостоятельно в их разнообразии под силу не каждому. Брокер подбирает нужный вариант для каждого конкретного случая. В результате заем имеет подходящие условия, исключающие лишние затраты.

Оказывает помощь при сборе пакета документов

Документы собираются в кратчайшие сроки. Специалист знает, как это сделать, избежав повторных обращений в банк, и с помощью каких бумаг можно максимально быстро получить положительный ответ на оформление кредита.

Иными словами, брокер по кредитам – это специалист, оказывающий полный объем услуг при получении кредита, реально помогающий получить его.

Например, оформление небольшого потребительского займа при наличии условий для своевременного погашения не требует вмешательства кредитного брокера. Здесь все ясно и понятно.

Зато в кредитовании на крупную сумму или в получении коммерческой ссуды без помощи грамотного профессионала клиенту банка придется трудно.

Деятельность кредитного брокера позволяет его клиентам сэкономить не только драгоценное время, но и бесценную нервную систему.

Почему могут отказать в кредите — 4 главные причины

Количество отказов по кредитным заявкам растёт с каждым годом. Так на 01.04. 2019 процент отказов по кредитным картам составил в среднем 68% от всех поданных заявок. По другим видам кредитов этот показатель достиг 54%.

Кредиторы оставляют за собой право не сообщать заявителям причины отказов. Тем не менее, я выявила основные из них. Знакомьтесь!

Причина 1. Плохая кредитная история

Самая частая причина отказа — плохая кредитная история заёмщика.

Сведения в БКИ подаются каждым банком по кредитному обязательству конкретного займополучателя. Сюда поступают данные не только о выдаче кредитов, но и о ежемесячных платежах, просрочках, полном погашении и т.п.

Чтобы избежать отказа из-за проблем с кредитной историей, рекомендую перед оформлением займа отправить запрос в БКИ и узнать её состояние.

Это важно сделать, так как нередко банки несвоевременно вносят изменения в сведения о кредите. В таких случаях погашенная задолженность числится в БКИ, как действующая, негативно влияя на последующие кредитные заявки

Причина 2. Отсутствие залога или поручителей

Некоторые банки в обязательном порядке требуют предоставить в обеспечение получаемого займа залог или поручительство. Причём такие условия иногда предъявляются даже к заявкам на небольшие суммы и целевые кредиты.

Разумеется, не каждый заявитель имеет в собственности имущество, способное стать объектом залога. Кроме того, при небольших займах стоимость предполагаемого залога нередко в разы превышает сумму запрашиваемого кредита.

Найти надежных поручителей, отвечающих всем требованиям финучреждения, во времена нестабильной экономики и массовой закредитованности населения — дело непростое.

Имеется обширная судебная практика, когда по долгам недобросовестных заёмщиков отвечают их поручители. Этот факт способствует нежеланию людей быть поручителями.

По этим причинам многие потенциальные клиенты не хотят или не могут предоставить залог или поручительство. А невыполнение требований банка по этим пунктам неизбежно влечёт отказ в предоставлении кредита.

Причина 3. Невозможность подтвердить доход

По данным Минфина РФ число неофициально работающих в 2018 году составило 14,6 млн чел, или 20,1% от общего числа трудоустроенного населения РФ.

В такой ситуации большое число россиян при необходимости не могут подтвердить свой официальный доход. Разумеется, в тех банках, где его нужно подтвердить справкой 2-НДФЛ, доступ к кредитам у них закрыт.

Причина 4. Несоответствие требованиям банка

Каждая кредитная организация предъявляет определенные требования не только к доходу и реальному трудоустройству заявителя. Есть ещё целый ряд базовых условий, выполнение которых обязательно для принятия банком заявки.

К ним относятся:

- возраст заёмщика (минимальный/максимальный);

- регион регистрации/фактического проживания;

- минимальный трудовой стаж (непрерывный/на последнем месте работы).

При несоответствии заёмщика этим требованиям банк откажется принимать заявку.