Не пытайтесь заработать на том, в чем не компетентны

Прежде чем вложиться в бизнес, подумайте, насколько хорошо вы разбираетесь в этом деле. Это касается любой сферы деятельности, будь то торговля, сфера услуг или покупка ценных бумаг. Тщательно изучите перспективы рынка, целевую аудиторию, проанализируйте возможные риски. При таком подходе вам удастся избежать неприятных неожиданностей, которые могут привести к убыткам.

Дмитрий Высев, предприниматель: «Когда я открывал свое первое дело, мне казалось, что успех неизбежен. Идея была проста и сулила хорошую прибыль. В одном многоэтажном офисном здании установил автомат с недорогим, но достаточно качественным растворимым кофе. Однако через месяц оказалось, что автомат не дает предполагаемой прибыли. Ошибка была в том, что растворимый кофе сейчас не пользуется спросом, клерки предпочитают натуральный напиток. Теперь перед тем как вложить деньги в бизнес, я тщательно изучаю рынок, просчитываю все варианты».

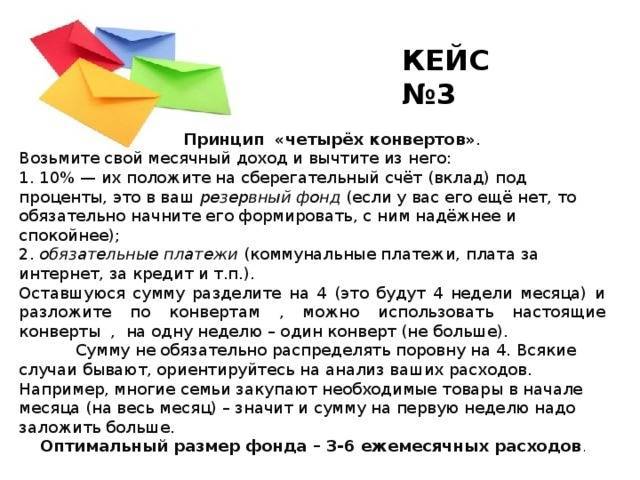

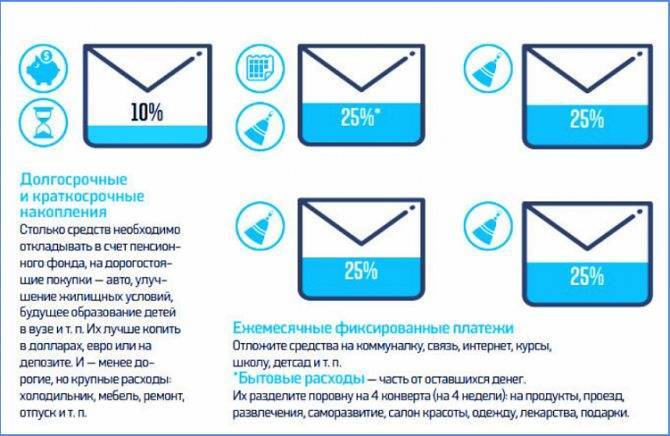

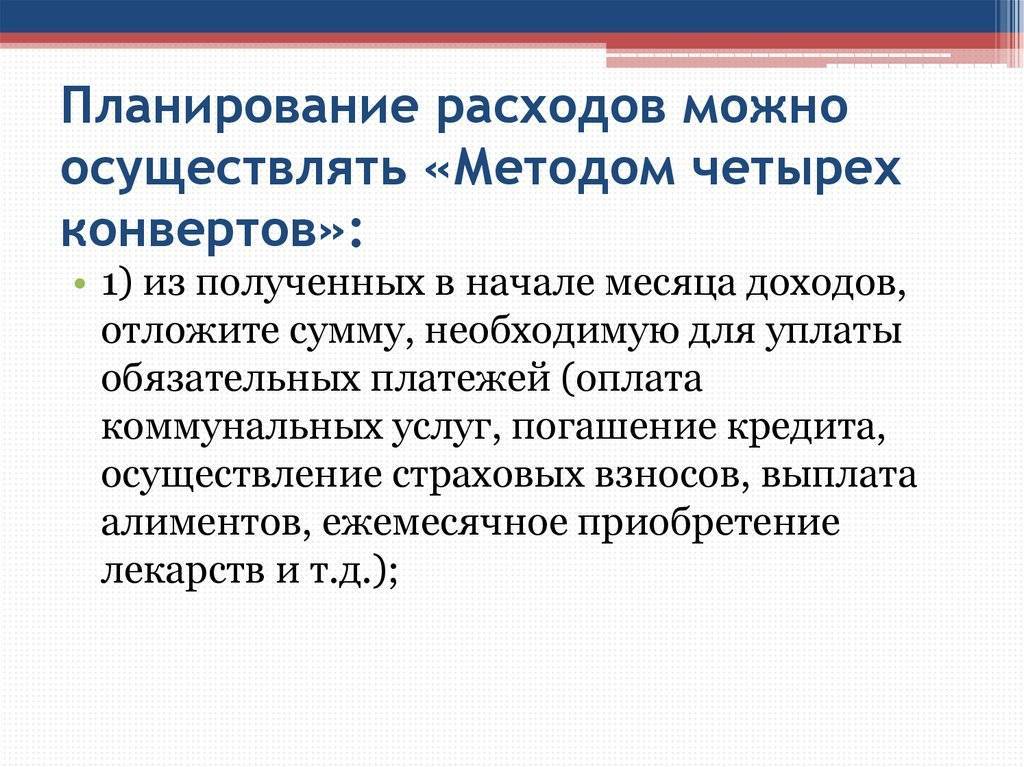

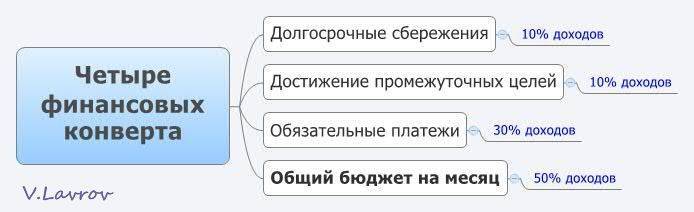

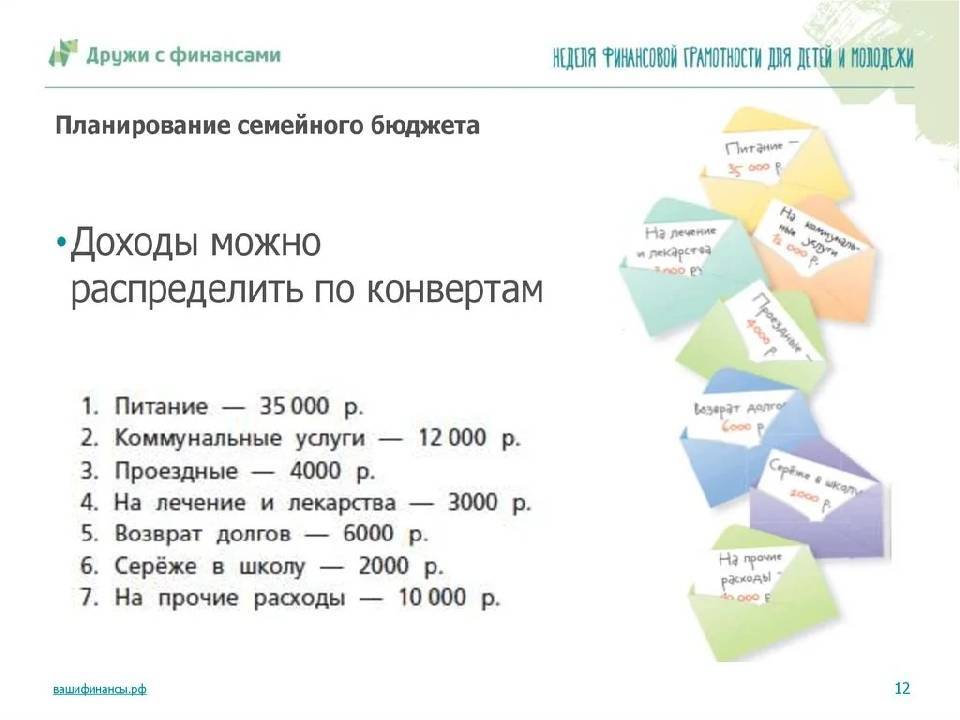

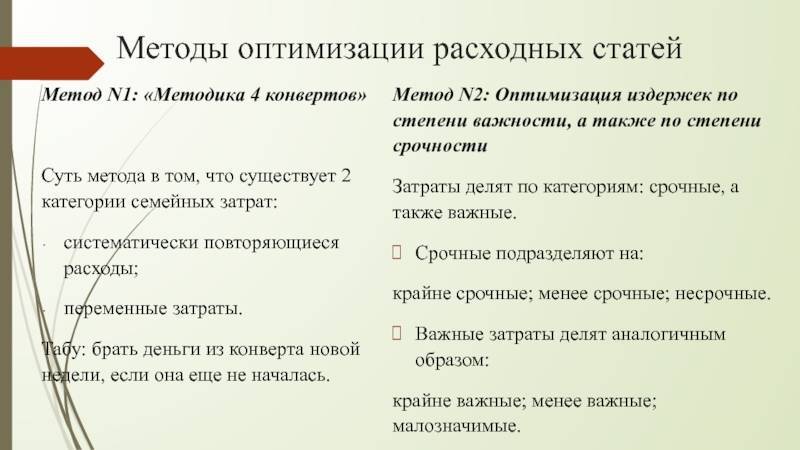

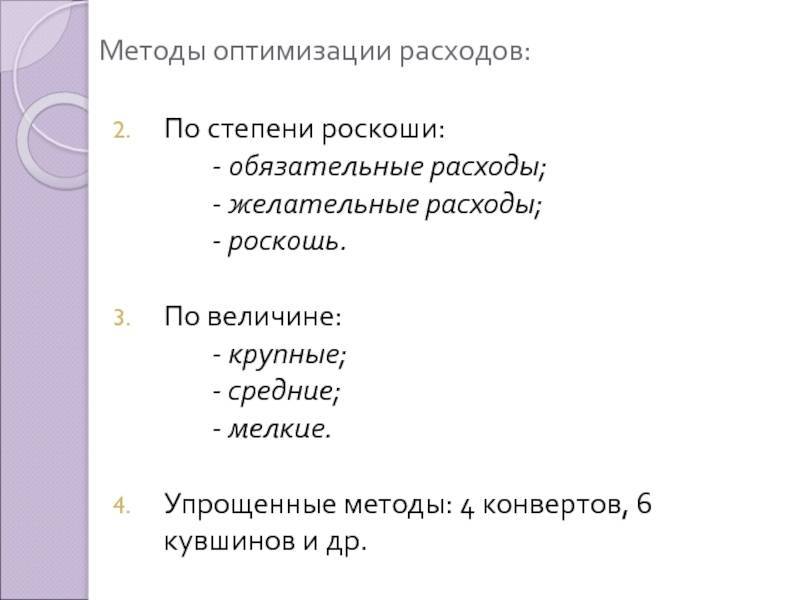

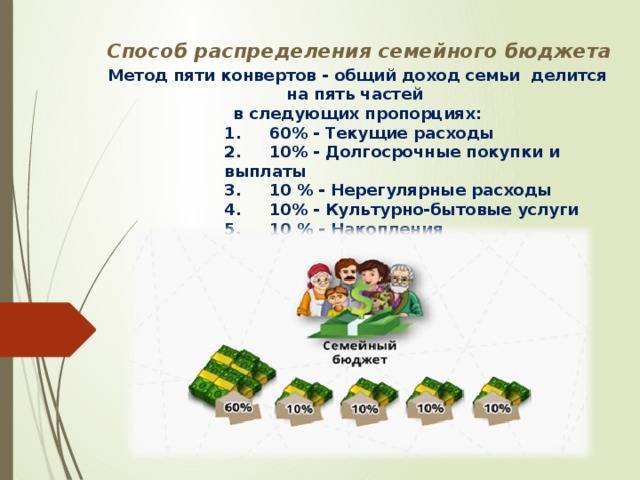

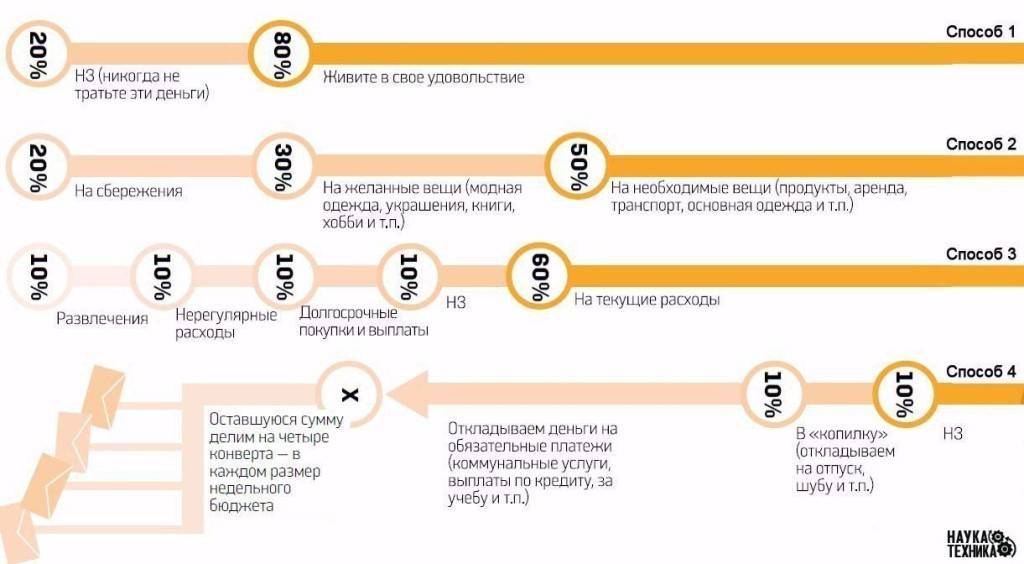

Правило 4 конвертов против правила 6 кувшинов

Систему четырех конвертов мы уже рассмотрели, она максимально эффективна и проста в использовании. С этими правилами вы избавитесь от долгов, просрочек по кредитам, научитесь определять, стоит ли совершать определенную покупку, ваши потребности будут рационально вписаны в бюджет. При этом вы не будете контролировать каждую свою покупку, достаточно опираться на сумму, которая имеется у вас в распоряжении на данный промежуток времени

А самое важное то, что вы научитесь рационально вести ваш личный или семейный бюджет, распоряжаться своими денежными средствами и достигать поставленных целей

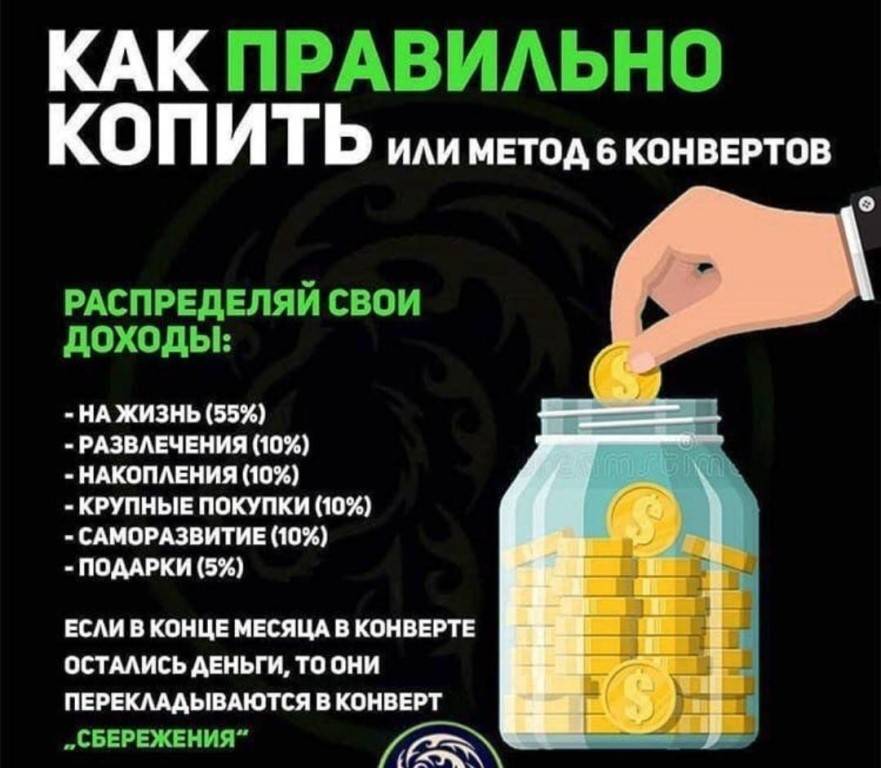

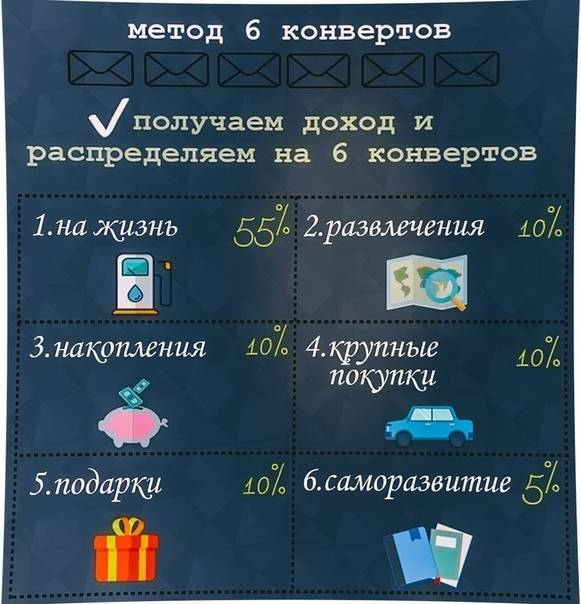

Правило 4 конвертов – способ научиться тратить деньги правильно. Существуют и другие похожие системы, например, правило 6 кувшинов. Этот метод поражает своей эффективностью и простотой использования.

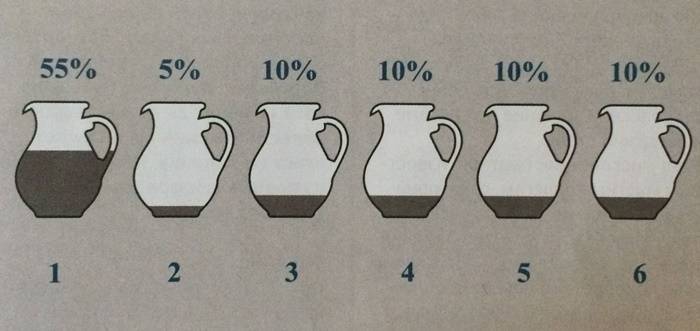

Все, что от вас потребуется, это после получения ежемесячного дохода распределить имеющиеся средства по 6 кувшинам (или конвертам), соблюдая определенные пропорции.

Каждый кувшин несет в себе свой пункт расходов, а средства из него можно использовать непосредственно на эту категорию.

1 кувшин — на жизнь (примерно 55 % от ваших доходов). Сюда входят повседневные расходы для комфортного существования. Это, как правило, продукты для всей семьи, оплата по счетам, одежда и обувь, расходы на транспорт, бытовые принадлежности, средства гигиены и т. д.

2 кувшин — досуг (10 % от доходов). Здесь находятся средства для ваших приятных развлечений. Походы в кафе, бар, ресторан, кинотеатры, на концерты, прогулки по торговым центрам, ведь отдых является такой же неотъемлемой частью жизни человека, как и работа.

3 кувшин — накопления (10 %). Эти деньги откладываются для создания вкладов с пассивным доходом. Такие сбережения тратить нельзя. Деньги в данном случае будут делать деньги, соответственно, чем больше их вложить, тем более крупная сумма получится в конечном итоге.

4 кувшин —крупные приобретения или на черный день (10 %). Эти средства необходимы для дорогостоящих вещей, таких как телевизор, холодильник, стиральная машина и другие бытовые приборы. Этот кувшин позволяет совершать крупные покупки без кредитных карт и займа денег у друзей и знакомых. Если приходится копить на что-то месяцами, человек начинает понимать цену вещам и покупает только действительно необходимое.

В период, когда всевозможные кредиты и займы так доступны, мысль о том, так ли сильно нужна эта вещь, как правило, не возникает: захотел и сразу оформил кредит. В итоге же может оказаться, что товар не был так необходим, но кредит уже взят – и человеку приходится платить за вещь, которая ему не особо нужна.

5 кувшин — подарки (10 %). Эта категория создана для расходов на праздники – юбилеи, свадьбы, дни рождения, другие приятные события и всё, что с ними связано. Ведь часто случается так, что до зарплаты еще достаточно далеко, лишних денег совсем нет, а друзья неожиданно приглашают на свадебное торжество

Отказаться неудобно, да и свадьба друзей – для вас очень важное событие, но средств не хватает

А ведь нужно купить хороший подарок (или преподнести молодоженам деньги в конверте), задуматься о своем наряде на торжество. А где взять нужную сумму? Снова занимать? Но ведь потом придется отдавать. А тут вы имеете необходимые средства, которые отложили заранее именно для таких случаев.

6 кувшин — развитие и образование (5 %). Ваше собственное или членов вашей семьи: разные курсы, услуги репетиторов для детей, приобретение необходимой литературы и спортивного инвентаря. Оплата за школы и детские сады, а также дополнительное обучение в виде спортивных секций, различные кружки танцев и вокала, развивающие курсы по иностранным языкам. Необходимо помнить, что гармоничное развитие детей и взрослых идет только в комплексе.

Главное помнить, что система кувшинов и правило 4 конвертов – всего лишь полезные рекомендации, как тратить деньги правильно, а вовсе не свод строжайших законов.

«Правило четырёх конвертов» и форс-мажорные случаи

Под форс-мажором здесь будет пониматься любой неожиданный и дестабилизирующий серьёзный случай. Это могут быть внезапные болезни, стихийные бедствия, пожары, затопления жилплощади, криминальные угрозы и т.п. Проще говоря, что делать с правилом, если деньги из всех конвертов понадобятся, скажем, на лекарства?

Рекомендуется до начала накопления предусмотреть в бюджете ещё один «конверт», своеобразную страховку на случай неприятностей, и отправлять в неё определённый процент вашего дохода.

Хороший способ – застраховать здоровье и ценное имущество. Периодические платежи по страховому полису или единоразовая премия и будут тем самым «шестым конвертом», который поможет в экстренных обстоятельствах. Приобретая полис, внимательно читайте условия договора, предусмотрите максимум случаев, по которым осуществляется страховое покрытие.

Метод 4 конвертов: преимущества и кому подойдет

Таким образом, при всей своей простоте метод 4 конвертов гарантирует соблюдение самых основных правил планирования личного бюджета:

- Формирование резервов и сбережений.

- Обязательная оплата постоянных расходов, что препятствует образованию долгов.

- Возможность поощрения себя незапланированными тратами при условии экономного расходования денег на текущие нужды.

Я бы рекомендовал попробовать вести учет личных финансов с использованием правила 4 конвертов в первую очередь следующим категориям людей:

- Людям, чей личный бюджет невелик.

- Людям, которые «не дружат» с математикой и боятся более сложных подсчетов.

- Людям, которым лень выделять время на учет доходов и расходов личного бюджета, но которые, вместе с тем, хотят начать планирование, например, чтобы выбраться из финансовой ямы или просто улучшить свое финансовое состояние.

В дальнейших публикациях Финансовый гений рассмотрит и другие, альтернативные способы планирования личного бюджета. Оставайтесь с нами!

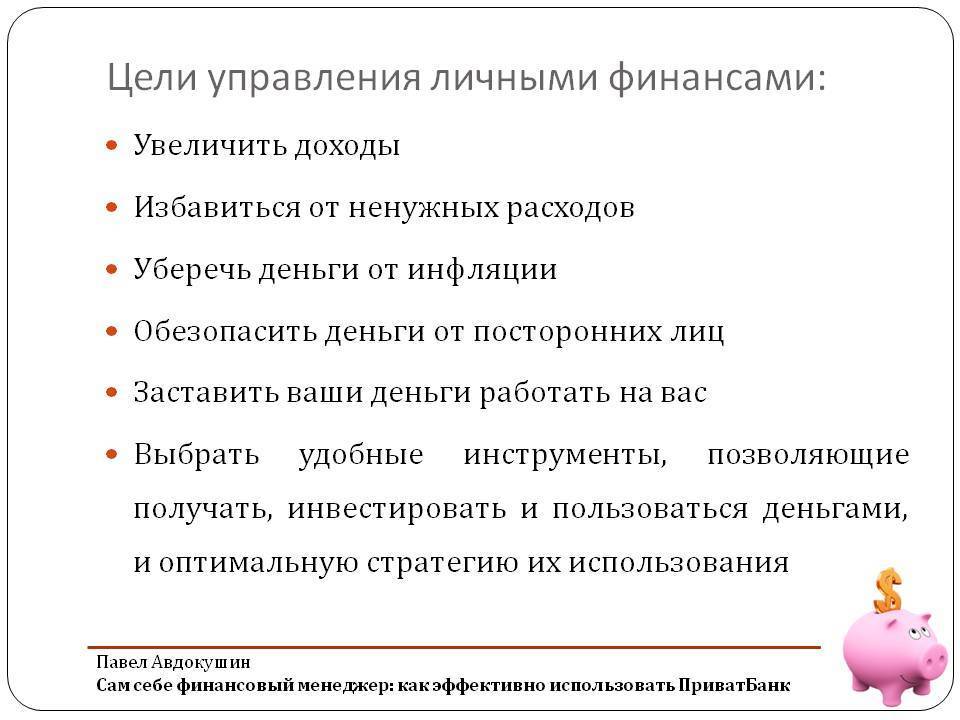

4 Личные финансы: секреты управления и распространённые заблуждения

Вероятно, многие уже слышали о книге «Думай, как миллионер» Харва Экера. Автор приводит свою формулу грамотного распределения дохода:

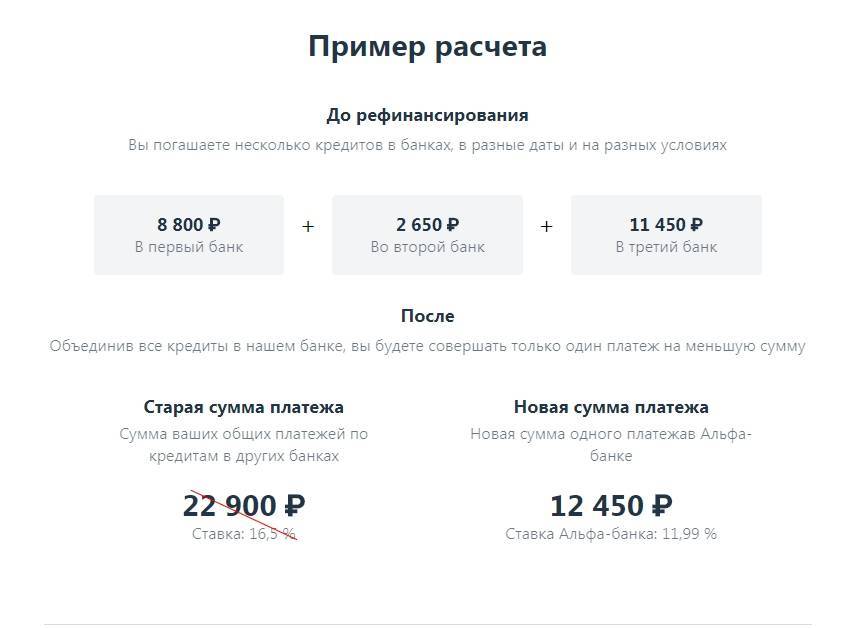

10 % — вложения и инвестиции; 10 % — отдых и развлечения; 10 % — долгосрочные сбережения; 10 % — образование и саморазвитие; 10 % — благотворительность; 50 % — повседневные расходы.

Данная модель неидеальна, так как у многих граждан аренда квартиры, расходы на транспорт, продукты питания и коммунальные платежи забирают более 70 % заработной платы. Формулу Харва Экера следует использовать, лишь как приблизительный ориентир. Возможно внесение своих корректив. Но главный принцип заключается в необходимости накоплений и вложений средств. Сколько и во что вкладывать – каждый решает сам. Это может быть открытие собственного бизнеса, покупка акций, торговля на рынке Форекс и т.д.

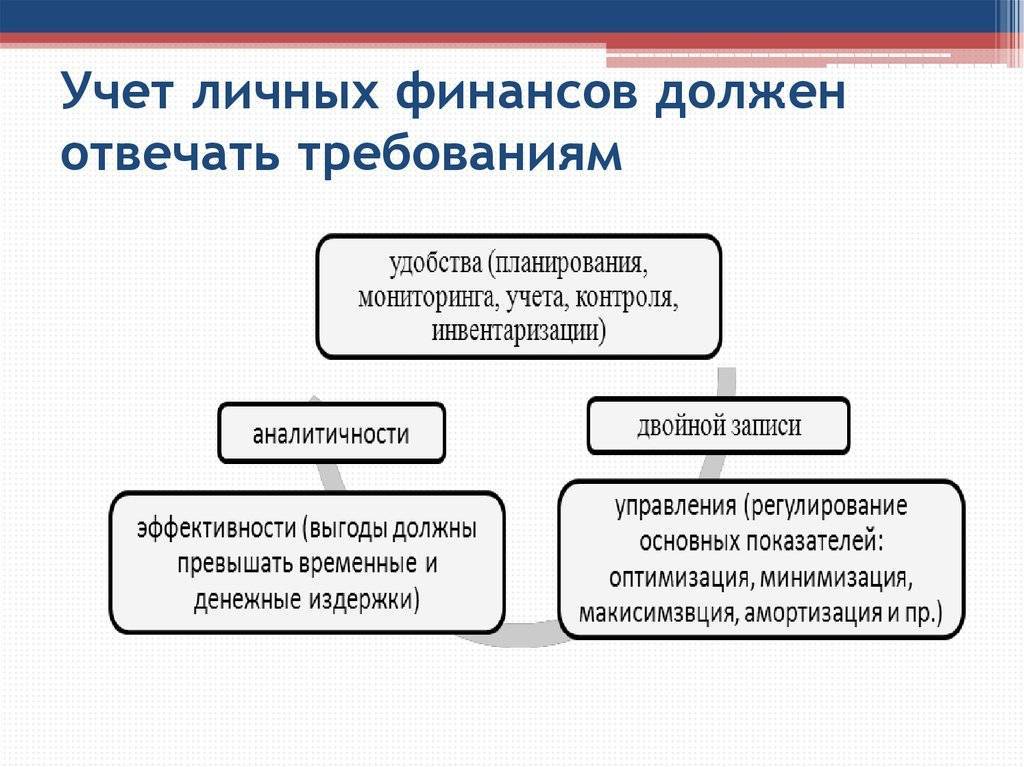

Секреты управления личными финансами

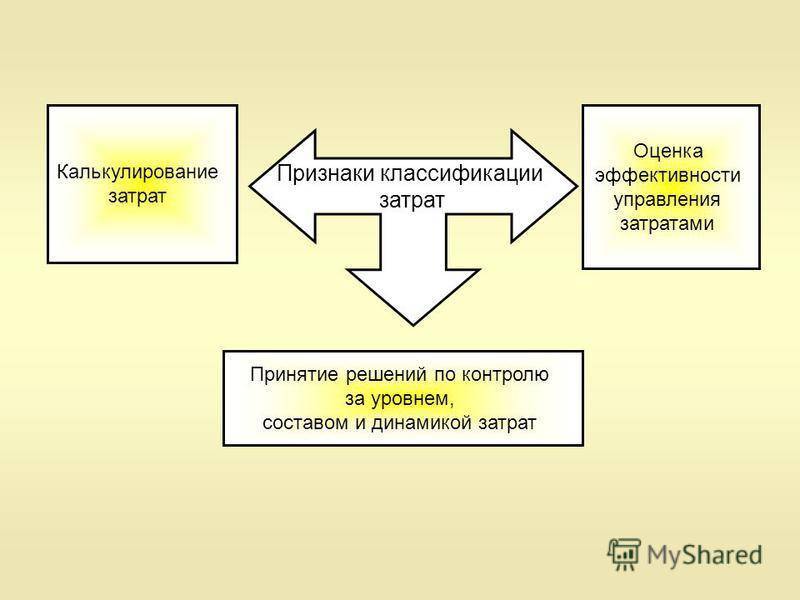

1. Всегда знайте, сколько у вас денег. Причем, не только сколько их всего, но и сколько вложено в каждый имеющийся финансовый актив. Эта информация позволит вам более точно планировать личные финансы, не допускать их перерасхода, в том числе и по каждой отдельной статье затрат. Деньги любят счет и бережное отношение. В этом плане вам поможет домашняя бухгалтерия.

2. Чем больше источников доходов – тем лучше. И чем они диверсифицированнее – тем более. Речь в данном случае не о том, что чем больше источников дохода – тем больше вы зарабатываете, нет. Это правило актуально и для людей с небольшими заработками, потому как единственный источник дохода, каким бы большим он ни был – всегда большой риск. Если вы по каким-то причинам потеряете этот источник (например, вас уволят с работы) – ваши личные финансы в один миг перестанут пополняться. Таким образом, 5 источников заработка по 200 ден. ед. гораздо лучше, чем 1 источник в 1000 ден. ед.

3. Всегда тратьте меньше, чем зарабатываете. В том числе это касается людей, имеющих маленький доход, которые обычно ошибочно считают, что «и так денег не хватает, куда уж меньше тратить». Когда попадете в финансовую яму – поймете, что такое по настоящему плохо, поэтому, чтобы не допустить такой ситуации, расходы всегда должны быть меньше доходов. Хотя бы на 5-10%, за счет которых вы будете создавать резервы и сбережения.

4. Если ваши доходы снизились – немедленно пропорционально уменьшите расходы. Даже в том случае, если доходов хватает для их покрытия. Например, вы зарабатывали 2000 ден. ед., а тратили 1000 ден. ед. По каким-то причинам ваш доход снизился до 1500 ден. ед. Вам хватает его для покрытия расходов, но вы все равно должны пропорционально снизить расходы на 25% — до 750 ден. ед.

5. Не берите кредиты на потребительские нужды! Кредитовать свое потребление в подавляющем большинстве случаев не допустимо! Кредиты не решают ваши финансовые трудности, а только усугубляют их, поскольку стимулируют еще больший рост расходов. Временно возникшие финансовые проблемы правильно решать за счет резервов, а совершать крупные покупки – за счет сбережений, которые вы сформировали, соблюдая правило №3. Потребительские кредиты – это зло.

6. Свободные личные финансы не должны бездействовать. Те же резервы и сбережения можно хранить на банковских счетах, приносящих пусть даже небольшой пассивный доход. Кстати, это будет лишний источник дохода, а как вы помните из правила №2, это всегда хорошо.

7. Пассивный доход лучше, чем активный заработок. Поэтому стремитесь регулярно наращивать свои источники пассивного дохода, превращая личные финансы в капитал, который будет вам его приносить. Именно пассивный доход приближает вас к финансовой независимости, а не активный. Сколько бы много вы не зарабатывали активным способом – ваши труд и время – исчерпаемые ресурсы, а вот капитал способен пополняться бесконечно.

8. Адекватно оценивайте риски. Получение пассивных заработков всегда связано с рисками потери капитала, которые следует адекватно оценивать. Ни в коем случае нельзя вкладывать весь капитал или даже большую его часть в сверхрисковые высокодоходные проекты. Изучайте управление финансовыми рисками и будьте предельно осторожны.

9. Заранее позаботьтесь о своей старости. У каждого человека рано или поздно наступает момент, когда он уже не может работать, поэтому ему остается только жить на пассивные доходы. Стоит ли лишний раз напоминать о том, что государственная пенсия не способна обеспечить достойную старость? Необходимо заранее создавать собственные пенсионные накопления, причем, чем раньше вы это начнете делать, тем меньше это почувствуют ваши личные финансы.

10. Будьте финансово грамотны. Ключевой секрет управления личными финансами, объединяющий в себе все вышеперечисленные, и имеющий даже более широкое значение, звучит очень просто: финансовая грамотность. Согласитесь, что в абсолютно любом деле грамотный подход приносит гораздо лучшие результаты, чем дилетантский. Люди, грамотно использующие личные финансы, всегда на шаг впереди тех, кто не уделяет этому вопросу должного внимания. Причем, подчеркну, независимо от размера доходов и способов заработка.

Сайт Финансовый гений со своей стороны делает все возможное, для того чтобы вы были финансово грамотны. Здесь уже собрано множество полезных материалов, которые позволят вывести ваши личные финансы на новый качественный уровень, кроме того, эти материалы постоянно пополняются новыми. Поэтому присоединяйтесь к числу наших постоянных читателей, следите за обновлениями и повышайте свою финансовую грамотность. До новых встреч!

Правило 4

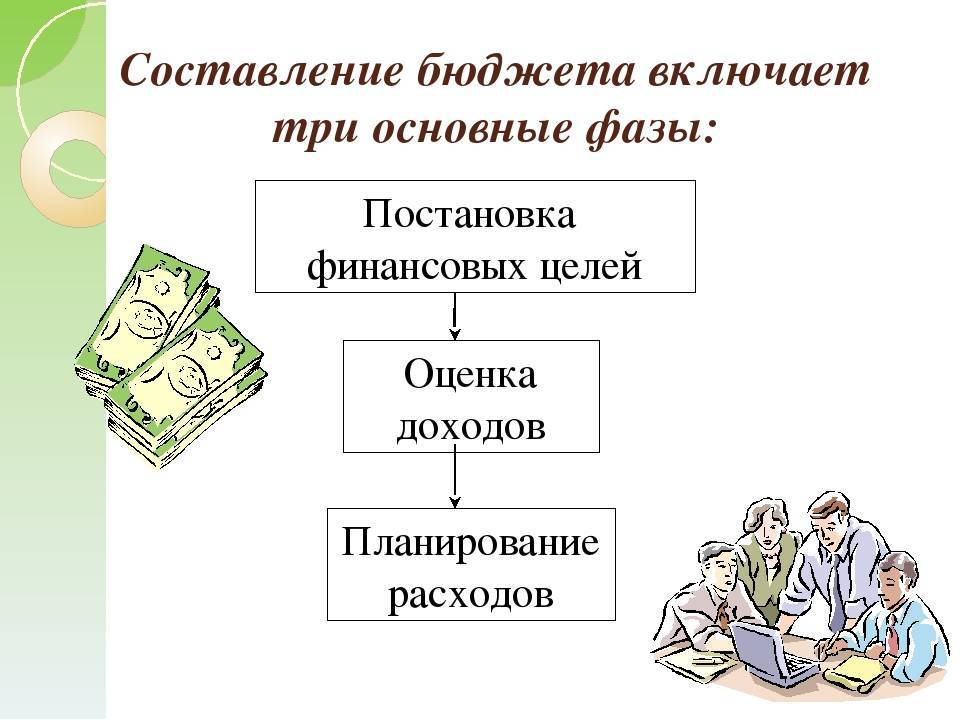

Планируйте расходы и доходы

Одна из важнейших составляющих не только управления финансами, но бизнеса в целом – это бюджет. Многие начинающие предприниматели, не понимают, что можно бюджетировать без потока клиентов и множества статей расходов. Однако не иметь финансовый план и самую общую финансовую модель бизнеса, то же самое, что делать бизнес без цели. Проанализируйте рынок, ваши возможности на старте, сделайте прогноз доходов и расходов и начните вести бизнес согласно этому прогнозу. Ваш самый первый прогноз, наверняка окажется ошибочным и потребует пересмотра очень скоро. Это не страшно. В первое время, ваши прогнозы будут требовать регулярных корректировок, однако со временем, вы нащупаете рынок и научитесь управлять рычагами бизнеса так, чтобы финансовые планы выполнялись. Компания, которая научилась хорошо планировать и выполнять свои планы, устойчива на рынке; ей гораздо проще получить инвестиции или кредит на развитие.

Кроме этого не забывайте о крупных тратах, которые могут ожидать вас в будущем. Это касается налогов и отложенных обязательствах. Помимо ведения бюджета отмечайте важные финансовые события в платежном календаре.

Эффективность “правила 4 конвертов”:

Простота

Все гениальное просто. Этим и подкупает система. В начале месяца потратили немного своего времени (не более 10-15 минут), разложили все по полочкам (конвертам) и забыли.

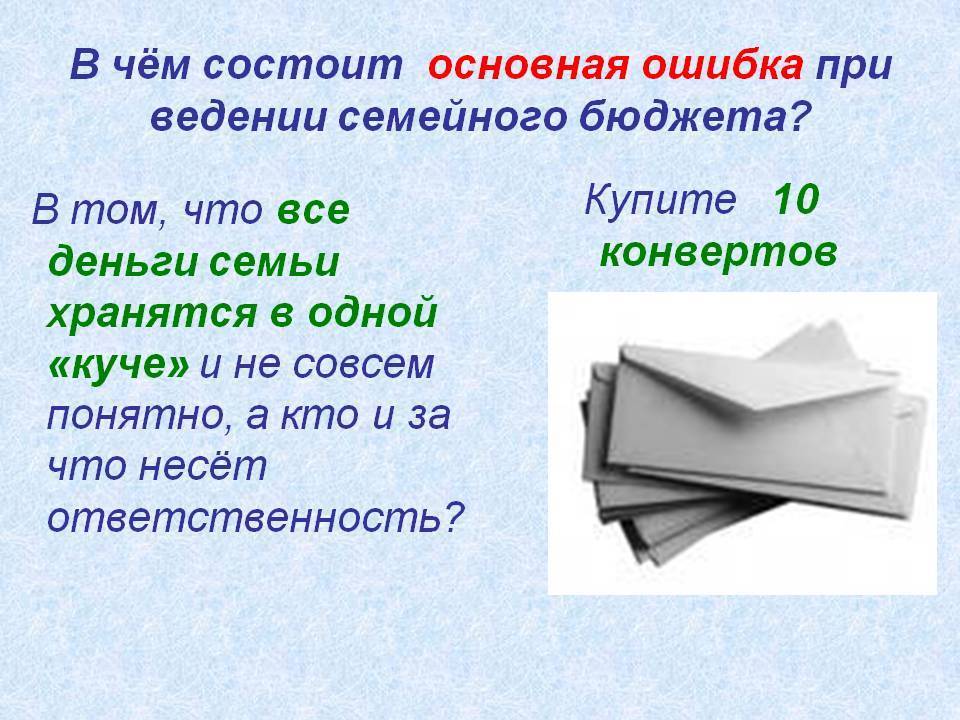

Что такое планирование семейного бюджета? Это постоянный учет всех доходов (их то считать приятно) и расходов. Вот здесь то у человека начинаются проблемы. Голова пойдет кругом от постоянного учета всех покупок: каждая купленная шоколадка, булочка – все должно заноситься в расходы и учитываться. Плюс к этому добавьте чувство вины, которое испытывает человек, когда покупает что-то себе не из запланированного. Просто ему захотелось.

Конечно, с одной стороны мы имеем полную картину о наших тратах, сколько и на что было потрачено в течение месяца. Какие траты через чур излишне, и на чем можно сэкономить – видно сразу.

Большинство людей, ведя такой скрупулезный учет своих трат, как правило сходят с дистанции на 2-3 месяц.

Правило 4 конвертов позволяет контролировать свои расходы без их ежедневного учета. Потратили больше за неделю (вначале так бывает практически у всех) – это видно сразу. Значит в следующей это учтем.

Вы станете тратить меньше денег, чем запланировали

Объясню на примере. Допустим вы отложили в каждый конверт 7 тысяч на неделю. Получается в день вы можете себе позволить израсходовать не более 1 000 рублей. Боясь превысить лимит, вы будете оставлять маленькую часть средств, допустим тратить только 900 или 950 рублей. Будут дни, когда вы вообще не будете тратить (пролежали целый день дома перед телевизором).

В итоге в конце неделе у вас будут оставаться неизрасходованные средства – те же 350 – 700 рублей и даже более.

Что делать с остатками денег?

Советую деньги использовать на себя (или хотя бы часть, допустим половину), маленькие развлечения и прочие “ненужные” траты, побалуйте себя маленькими радостями. Это будет мотивацией для вас, вы же не зря экономили, стараясь не превышать положенной суммы на неделю. Другую часть (если она останется) инвестируйте для увеличения пассивного дохода.

Деньги на черный день

Можно назвать это по другому: финансовая подушка безопасности, личные сбережения, инвестиции. Главный закон накопления богатства гласить

В большинстве же случаев, люди откладывают только то, что у них остается в конце месяца. Обычно ничего не остается, либо какие-то гроша, которые даже стыдно откладывать (их мысли “было бы что откладывать, а так только курам на смех, мне эта 1000 (500, 200) погоды не сделает!!!”) и поэтому и это тоже тратится.

Используя правило четырех конвертов мы сразу после получения зарплаты откладываем 10% на это дело. В принципе эту сумму можно сразу отнести в разряд постоянных расходов, наравне с коммунальными платежами, оплатой за интернет и прочими. Отложили и забыли. Живете на то, что осталось. Через месяц-другой, вы будете делать это на автомате, как само собой разумеющееся.

Если вы считаете, что не можете откладывать эти самые 10% по причине низкой зарплаты и больших трат, смею вас разубедить в этом. В любом бюджете можно легко выделить 10 и даже больше. Почитайте цикл статей про экономию денег, позволяющую легко уменьшить ваши траты на 30-40%.

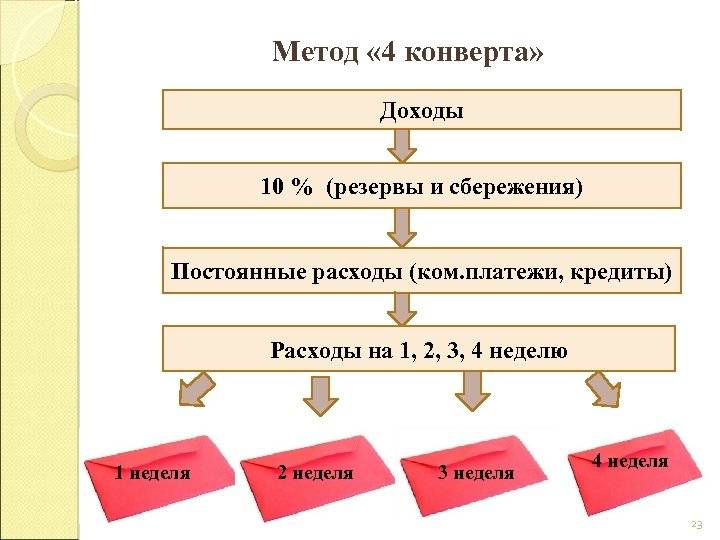

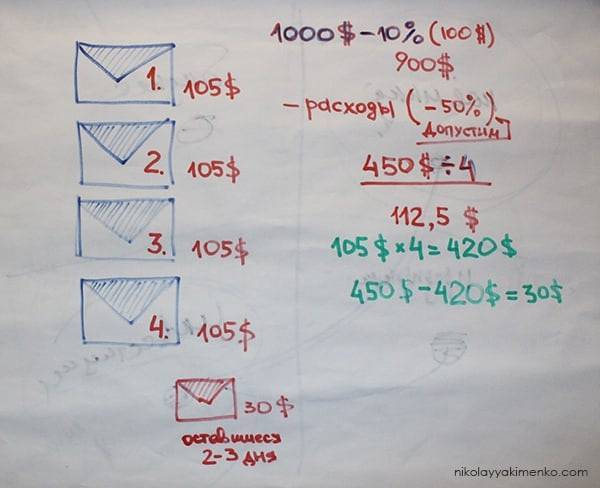

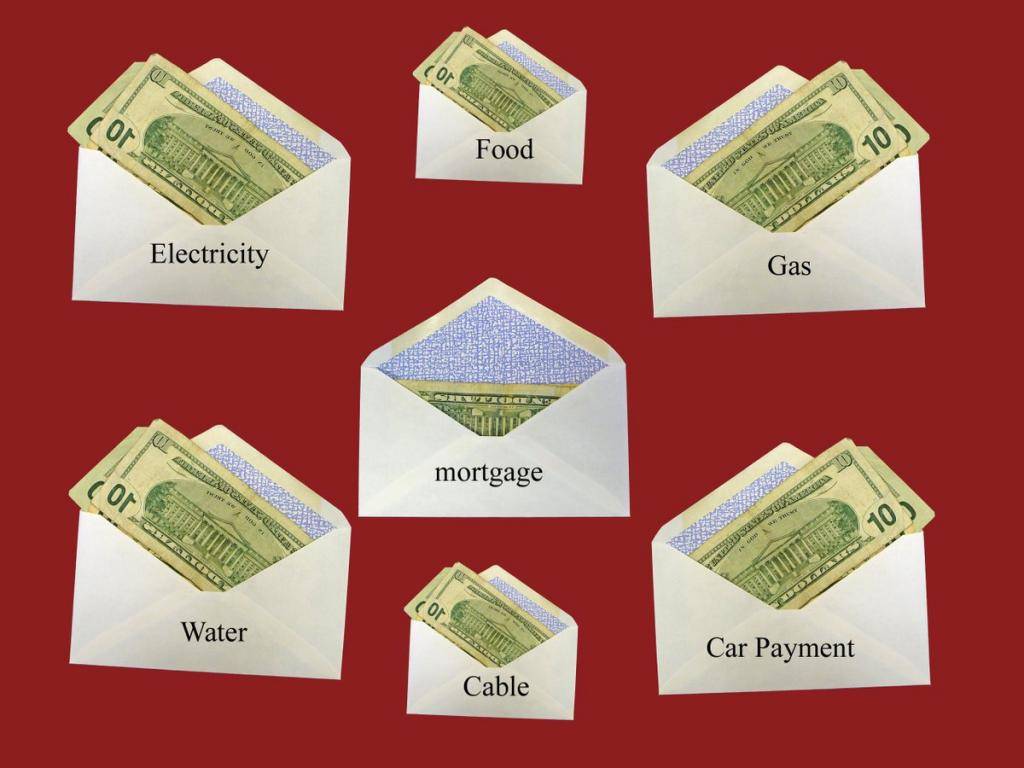

Правило 4 конвертов

1. Посчитайте ваш месячный совокупный доход.

Из него сразу отложите 10%. Эта сумма пойдет на инвестирование (так сказать в резервный фонд). Вкладывайте деньги, чтобы они приносили постоянный пассивный доход.

2. Из оставшейся суммы вычтите все постоянные месячные расходы:

- коммунальные платежи

- кредиты

- сотовая и интернет

- школа, садик

- кружки и секции

- и прочие расходы.

3. Вот мы и подошли к главному. По правилу 4 конвертов необходимо равномерно разделить оставшуюся сумму на 4 части и разложить их по конвертам. Я бы добавил 5-й (маленький конвертик) на оставшиеся 2-3 дня (месяц – это 30 или 31 день).

Вот и все. На каждую неделю у вас будет определенная сумма средств. которую можете тратить на все что угодно.

Иначе все напрасно. В первое время это трудно усвоить.

Внезапно деньги из конверта кончаются, а жить до следующего еще 2-3 дня.

И думаешь: “Возьму я немного денег из следующего конверта, потом затяну пояса и проживу другую неделю на меньшую сумму. “

Не проживете. Цикл повторится и вы будете вытаскивать деньги снова и снова. Как итог – месяц еще не прошел, а ты гол как сокол.

А что делать если неделя прошла, а деньги остались?

Есть 3 варианта:

- потратить деньги в свое удовольствие (вы же заслужили)

- инвестировать (вложить в те же депозиты)

- часть потратить на себя, часть инвестировать

Как по мне, третий вариант наиболее подходящий. Мы и себя чем то побалуем (будет стимул тратить меньше, чтобы в конце получить бонус для себя), и кое-какие денежные средства можем дополнительно вкладывать.

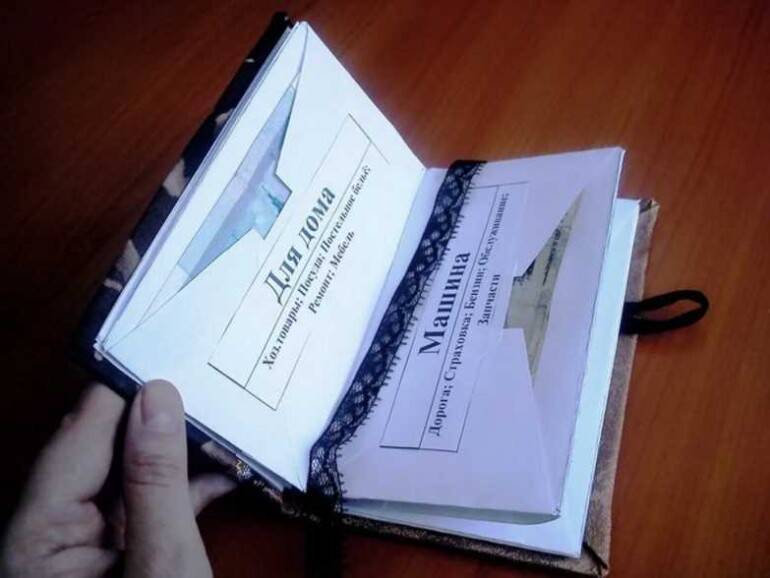

Как сформировать бюджет средней семьи по стратегии

У любого среднего бюджета семьи, как и у личных вариантов, имеются статьи с ежемесячными расходами, доходами, накоплениями и инвестициями реальных средств. Когда люди используют деньги грамотно, в тетрадке либо приложениях планировки бюджета для мобильника ведутся подробные записи.

Они чётко демонстрируют такие аспекты:

- направления ухода финансов;

- денежные поступления;

- доступный резерв после зарплаты;

- текущий остаток.

Хорошо в ситуациях, где правильное управление финансами способствует тому, что получается накапливать собственный капитал. Но вероятны сценарии, когда никаких остатков нет.

Необходимо при назревающем вопросе как правильно управлять деньгами начитать поиск и выбирать приемлемую стратегию накопления большой суммы. Для среднего бюджета семьи подойдёт просто рациональная схема, дающая некоторый остаток средств.

Итак, существуют сейчас разнообразные системы, не позволяющие еле-еле проживать от зарплаты до зарплаты, а, наоборот, способствующие процессу накопления с ведением личного бюджета

Важно подобрать индивидуально рациональную методику

Интересными являются следующие 4 модели, содействующие разумным действиям, направленных на то, чтобы правильно управлять деньгами.

Принцип 50-30-20

Здесь 50% доходных денег нужно тратить на жизненные потребности с базовыми нуждами. Обычно это:

- устранение долговых обязательств;

- коммунальные платежи;

- траты на проезд;

- плата за жилую площадь;

- мобильная связь/интернет;

- обувь, одежда;

- лечение.

Следующая часть в виде 30% выделяется на развлечения, приятные дела и т. п. Как правило, в статью lifestyle входят траты на:

- поездки увеселительного характера;

- кафе, рестораны;

- подарки;

- вечеринки;

- приобретение украшений;

- приятный шоппинг.

Последняя доля бюджета 20% – это сумма, откладываемая для реализации долгосрочных целей. В принципе 50-30-20 скопление денег предполагает формирование надёжной финансовой подушки безопасности. Также отсюда выделяется капитал, чтобы пассивно зарабатывать на инвестициях.

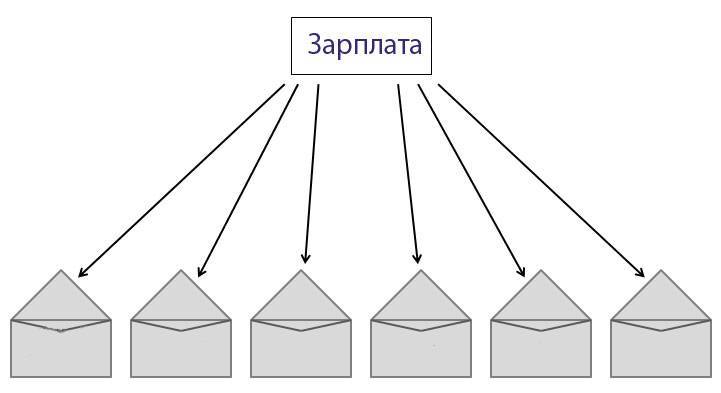

Метод четырёх конвертов

Непосредственно при получении заработной платы следует отделять откладываемую сумму. Останется некоторый объём денег, которые подлежат разделению на 4 порции – одна часть на неделю.

Метод четырёх конвертов идеален, когда имеется склонность к быстрой растрате денег. Стратегия позволит правильно управлять деньгами и уйти от обременительной схемы, где приходится проживать от зарплаты до зарплаты.

Тем более данная тактика предельно минимизирует нехорошие случаи при взятии кредитов онлайн либо в близлежащих микрофинансовых организациях.

Схема с тремя шагами

Американским писателем Эндрю Тобиасом, занимающимся помимо прочего инвестициями реальных средств, изложена занятная тактика, проясняющая, как правильно управлять деньгами. Это схема с тремя шагами, где нужно выполнять:

- первый этап – изыскать резервы для досрочного погашения кредита и расчёта по всем займам;

- второй этап – откладывать с поступающих денег 20%. Из этого объёма выделяются суммы для занятия инвестициями реальных средств;

- третий этап – задействовать 80% от оставшегося капитала на всевозможные жизненные нужды, развлечения, приятный шоппинг и т. д.

Конечно, схема с тремя шагами обеспечивает правильное управление финансами, а также ведение личного бюджета. Но подход чересчур насыщен неопределённостями, которые не должны наличествовать там, где выполняется серьёзная планировка бюджета.

Стратегия шести кувшинов

Практически данная модель собой являет модифицированную форму метода четырёх конвертов. Здесь стратегия шести кувшинов в качестве отличительной особенности имеет свою систему распределения денег в конвертах или отдельных дебетовых банковских картах.

Суть такая:

- 9-11% – обеспечение денежной независимости;

- 54-56% – все расходы, связанные с проживанием;

- 9-11% – счёт для образования;

- 9-11% – создание надёжной финансовой подушки безопасности;

- 9-11% – средства, предназначенные на развлекательные дела;

- 4-6% – покупка презентов, знаков внимания, интересных мелочей.

Любопытна стратегия четырёх кувшинов тем, то её принцип обладает некоторой гибкостью, правда, в не слишком широком диапазоне. Но всё равно удаётся где-то использовать меньший процент, чтобы направить дополнительные суммы на другие статьи расходов.

6 способов экономии денег на бытовом уровне

Правило 3

Ведите управленческий учет

Фиксируйте все ваши расходы и доходы, определив для себя структуру статей, по которому будете вести и планирование, и учет. Приучите себя к этому с самого начала. На верхнем уровне принято разделять расходы на основную деятельность, фонд оплаты труда, маркетинг (привлечение клиентов), хозяйственную деятельность и налоги. Доходы – по основной деятельности и сопутствующее (например, партнерские платежи). Со временем статьи могут меняться, увеличиваться их детализация, однако понимание структуры финансов вашего бизнеса должно складываться с первых дней. Именно это позволит вам управлять бизнесом на основе конкретных цифр.

Базовые принципы работы с наличными средствами

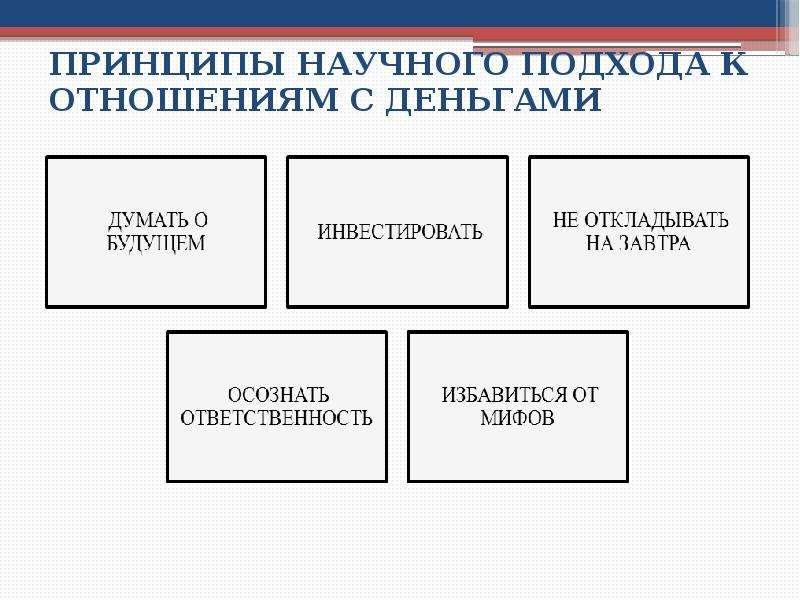

Начнем с определения цели. Методы эффективного управления личными финансами необходимы для того, чтобы пользователь перестал брать кредиты, научился распоряжаться наличным капиталом, сформировал резерв и выработал привычку вкладывать часть дохода в выгодные инвестиционные проекты.

Ниже мы рассмотрим фундаментальные принципы, с помощью которых реально достигнуть всего перечисленного.

Watch this video on YouTube

Watch this video on YouTube

Правила

Комментарии

Статьи с подробным объяснением

Ведите семейный бюджет

Вы не сможете думать об инвестициях, бизнесе или накоплениях до тех пор, пока в семье постоянно возникают проблемы с деньгами. Чем раньше вы залатаете эту течь, тем быстрее выйдете на новый финансовый уровень

Это настолько важная тема, что я вам убедительно рекомендую ознакомиться со всеми статьями, перечисленными в следующем столбце

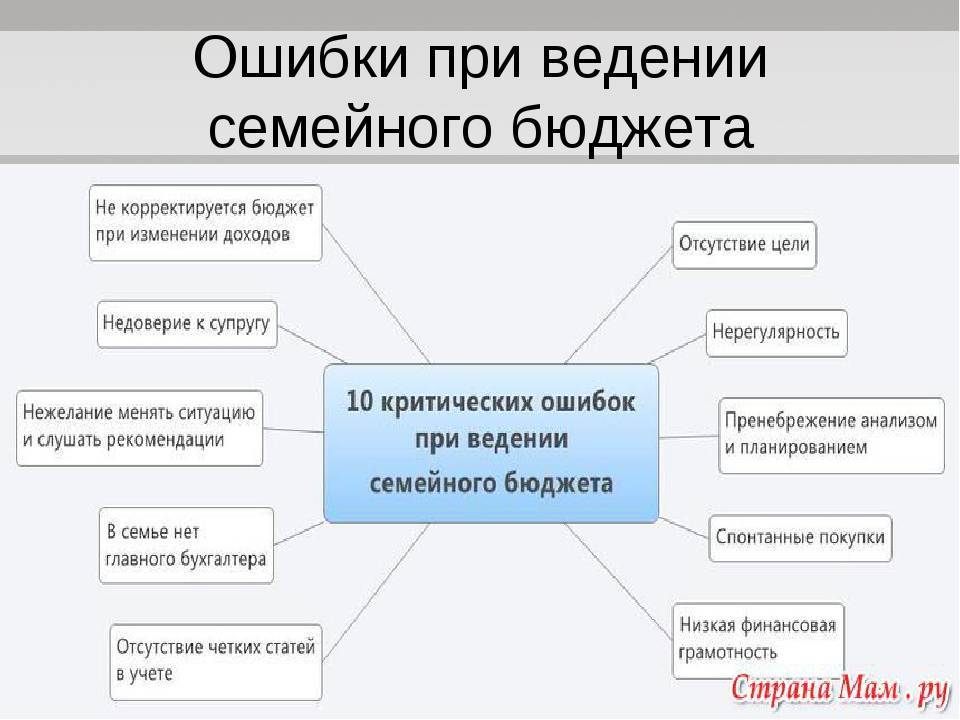

Для чего нужен семейный бюджет и почему так важно его планировать?Три вида семейного бюджета — их достоинства и недостатки7 конвертов — простой и эффективный метод управления семейным бюджетомКак вести семейный бюджет в тетради — пример с таблицами доходов и расходовКак правильно распределить семейный бюджет на месяц — пример расчетов в таблицахПолезные советы и способы как правильно экономить семейный бюджетКак правильно распоряжаться, планировать и экономить семейный бюджет — 10 полезных советовЧего нельзя допускать при планировании семейного бюджета — 10 самых частых ошибок

Всегда ищите более совершенные способы распоряжения собственными средствами

В мире ежедневно кто-то банкротится и становится миллионером. Разница между этими людьми состоит в используемых финансовых стратегиях

Следуйте за победителями и побеждайте сами

5 секретов управления личными финансами

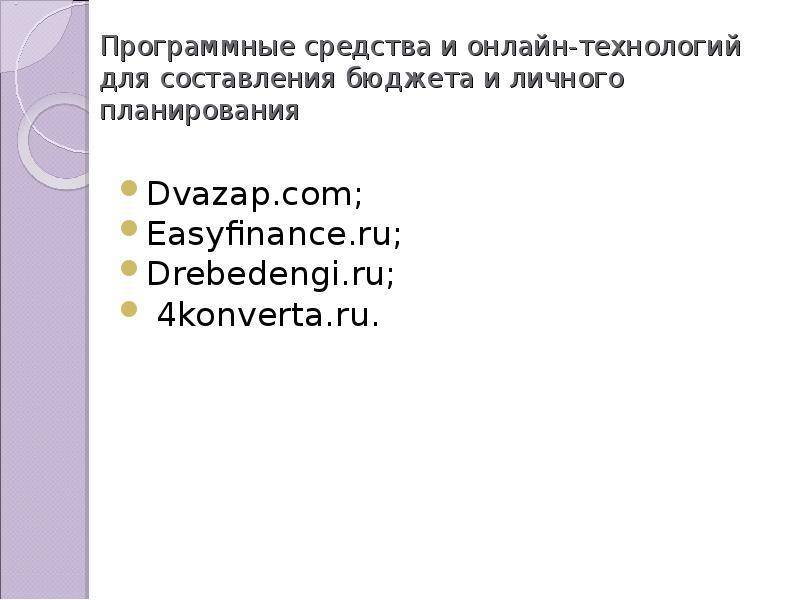

Контролируйте финансовые потоки с помощью компьютерных приложений

Специальные программы экономят время и помогают без особых усилий справиться с рутинными задачами

Обзор лучших бесплатных программ для ведения семейного и личного бюджета

Сбросьте психологический тормоз и научитесь зарабатывать больше

Когда сознание настроено на успех, разум начинает замечать перспективные возможности во всем, что вас окружает

Как приобрести мировоззрение миллионера и научиться зарабатывать больше денег?Как новичку с нуля стать успешным инвестором?

Читайте полезные книги

Работая с правильной литературой, вы прокачиваете интеллект и учитесь даже в мелочах принимать верные финансовые решения

7 книг по управлению личными финансами авторы которых повлияли на миллионы судьб своих читателейЛучшие книги по ведению и планированию семейного бюджета

Watch this video on YouTube

Watch this video on YouTube

В следующем разделе я порекомендую курсы, которые ускорят ваше обучение и помогут освоить технику управления личными финансами в максимально сжатые сроки.

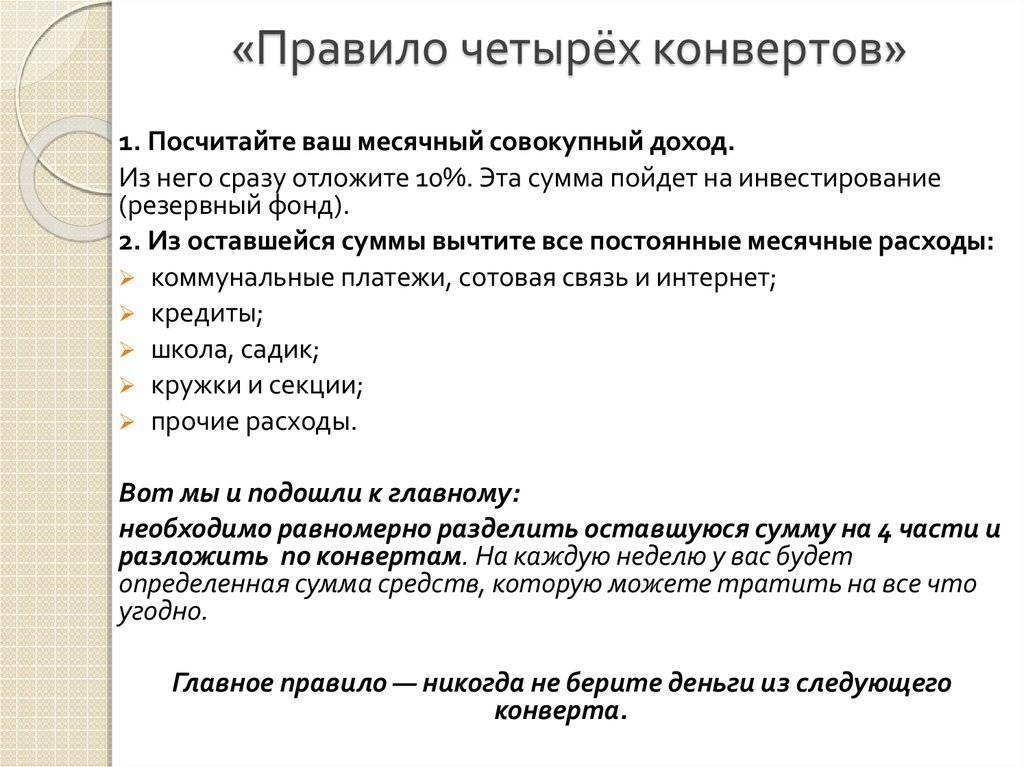

Что такое правило 4 конвертов и кому оно в состоянии помочь

Как и любое правило, оно имеет свои плюсы и минусы. Согласно отзывам, эффективность правила 4 конвертов – главное его преимущество. К тому же вам придется потратить всего 10–20 минут своего времени для планирования семейного бюджета на целый месяц. Все расходы больше не нужно будет рассчитывать и оформлять в таблицу, определять дебет и кредит. Все максимально просто и удобно.

Само правило выглядит следующим образом.

Шаг 1. Сначала необходимо определить весь ваш доход за месяц.

Сюда можно включать зарплату, проценты от вкладов, субсидии и все дополнительные доходы. В итоге получится сумма, которой вы распоряжаетесь в течение месяца.

Шаг 2. 10 процентов от общего дохода – та сумма, которую советуют откладывать финансисты.

Эти сбережения будут являться для вас подушкой безопасности. Эти деньги можно во что-то инвестировать, например открыть вклад. Можно откладывать и меньший процент, если ваш доход на данный момент небольшой, – главное, чтоб эту операцию вы проделывали каждый месяц. В дальнейшем вы можете ориентироваться на вашу зарплату и увеличивать эту сумму.

Шаг 3. Необходимо вычесть все обязательные платежи.

Сюда входит квартплата, кредит, оплата связи, абонементы, расходы на интернет. Если вы имеете долги на данный момент, внесите их в пункт «долги» к основным платежам. Помните, что крупные суммы лучше отдавать частями, чем не отдавать совсем.

Шаг 4. Последний шаг правила 4 конвертов: сумму, которая у вас останется, разделите на 4 части, каждую из которых рекомендуется тратить только в течение одной недели.

Получившиеся суммы рекомендуется доставать только тогда, когда придет время их тратить. Основное правило – нельзя тратить средства из следующего конверта, даже если деньги закончились раньше, чем ожидалось.

При использовании этого правила в ведении семейного бюджета влезть в долги практически невозможно. А если такое вдруг случится, то сумма не будет слишком большой.

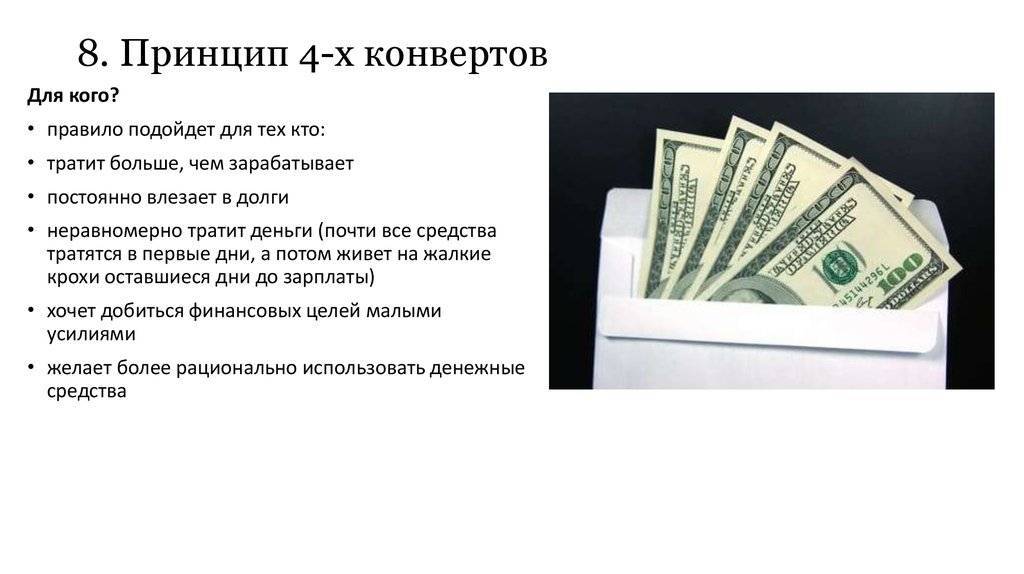

Метод четырех конвертов подходит кому угодно, а особенно людям, которые:

- желают научиться копить средства. У многих не получается рассчитать сумму, которую необходимо откладывать, а кто-то просто не приспособлен к накопительству;

- не могут грамотно распределить свои ежемесячные расходы. В результате этого в конце месяца семье приходится экономить, а при худшем исходе и бедствовать, ведь основная часть денег расходуется в первые две недели;

- склонны брать средства в долг. Часто люди думают так: нет денег – их можно занять. Благодаря правилу четырех конвертов, вы можете экономить и не переживать о нехватке денег в семье. Также это хороший способ отдать все свои долги, хотя бы по частям.

Сначала у вас могут возникать определенные проблемы в правильном распределении денег. Потерпите, даже если вам кажется, что стоит взять некоторую сумму из последующего конверта. Пройдет совсем немного времени, и вы научитесь рационально использовать ваши средства.

К слову сказать, делить деньги можно не только на 4 конверта. Суть метода останется неизменной, если вы поделите средства на 3 части (по 10 дней), или 5 (по 6 дней). Выходит, что метод 4 конвертов помогает вам придерживаться правил формирования своего бюджета:

- планирование сбережений и резервов;

- своевременная оплата обязательных расходов помогает избежать долгов;

- возможность при экономном расходе средств поощрить себя тратами, не вошедшими в ваши планы.

«Четыре конверта» – не только для накоплений

Жить по правилу «четырёх конвертов» можно не только в том случае, если хочется на что-то накопить. В целом повышение финансовой дисциплины с помощью этой методики полезно во многих случаях.

Очень часто встречается ситуация, когда, получив деньги, люди тратят почти всю сумму в первые же дни. Если речь идёт о зарплате, то «богатая» жизнь в период после получения средств сменяется затягиванием поясов к концу месяца. Классическая проблема «занять до получки» приводит многих в лапы ростовщиков из микрофинансовых организаций. Система «четырёх конвертов» по самой своей сути исключает ситуации, когда в последние дни месяца заканчиваются деньги.

Финансовая дисциплина полезна как раз тем, кто привык жить в кредит и склонен считать, что деньги банка – его собственные. Средства придётся когда-нибудь возвращать, и с процентами. Многие люди чересчур лихо используют кредитные карты, влезая в долги с головой. Приучить себя избегать лишних соблазнов, попадая тем самым в неприятные и даже тяжёлые ситуации, как раз поможет методика, о которой мы рассказываем.

Обратиться к этому способу стоит и в случае, если долги уже накоплены и очень хочется по ним рассчитаться, хотя бы частично. Тогда бюджет составляют с очень жёсткой экономией, считая буквально каждую копейку. Всё, что направляется в пятый конверт, в копилку, уходит не на собственные траты, а кредиторам.

Очень полезно структурировать финансы по нашему способу семьям, которые выплачивают ипотеку. Кстати, «четыре конверта» могут и снять страх перед таким кредитом. Если провести тщательный расчёт доходов и расходов, может оказаться, что имеющихся средств вполне хватает на обеспечение ежемесячных платежей, может быть, понадобится чуть-чуть сэкономить или немного подработать. Зато будет собственное жильё.

Также по методу «конвертов» вполне реально просто накопить на квартиру или дом, и не за двадцать лет, а намного быстрее. Правда, в этом случае доходы должны быть выше среднего уровня. В копилку можно направить дополнительно и средства от продажи ценных активов, автомобиля, земельного участка и т.п. Таким образом, в довольно короткие сроки «образуется» сумма, необходимая для покупки желанного собственного жилья.