Кредит под залог автомобиля

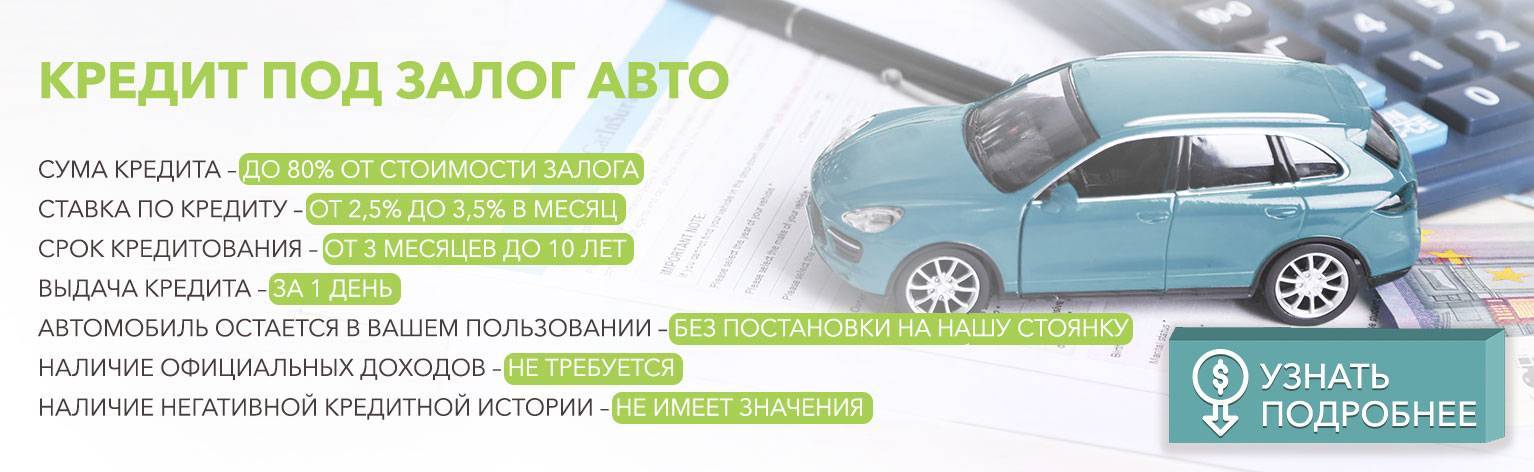

Ответ на этот вопрос каждый банк определяет в собственных правилах кредитования. Для банка залог – обеспечение обязательств получателя кредита, форма гарантии того, что даже если условия погашения долга будут заемщиком нарушены, банк избежит убытков. Продажа залогового имущества с торгов позволит банку покрыть понесенные расходы. Поэтому универсальным критерием для определения размера кредита, выданного под залог автомобиля, является его оценочная стоимость.

Чаще всего заемная сумма может превышать стоимость транспортного средства процентов на 30 – 40, хотя, как говорится, возможны варианты. В отдельных случаях можно получить в кредит сумму, практически или полностью равную оценочной стоимости автомашины.

А потому:

• должна быть произведена оценка автомобиля с документальным подтверждением его стоимости;

• чем новей автомобиль, тем лучше (разные банки по-разному определяют возраст транспортного средства: одни на дату выдачи кредита, другие – на дату полного его погашения);

• иномарка предпочтительней отечественной машины (потому что и дороже, и долговечней, и надежней);

• автомобиль должен быть застрахован с учетом максимального количества рисков (и обязательно – от угона или полной утраты в случае дорожно-транспортного происшествия и пожара).

Залоговое имущество является основанием для снижения процентной ставки по кредиту, то есть, кредиты под залог дешевле. Без сомнений, это обстоятельство привлекает потенциальных клиентов. Но относительная дешевизна банковских денег тоже имеет цену. Оформляя договор залога на свой автомобиль, заемщик вряд ли планирует расплатиться своим средством передвижения по кредитным долгам, а в случае нарушения условий кредитного договора автовладелец легко может стать «безлошадным». Но так как банк заинтересован вернуть «свое», он не будет стараться продать залоговое имущество по максимальной цене. Главное для банка – покрыть свои убытки.

Поэтому при возникновении «проблем с деньгами» заемщику самому следует позаботиться о своих возможных убытках, если банк решит реализовать свое право на залоговое имущество. Ведь даже если заемщик два – три года возвращал кредит и проценты, тратил на это собственные средства, банк вряд ли станет учитывать интересы своего проблемного клиента при продаже залога.

Автокредит является тоже вариантом кредита, выдаваемого под залог. Разница лишь в том, что денег «на руки» заемщик не получит (банк их переведет на расчетный сайт автосалона), а оценивать залоговый автомобиль и подтверждать его стоимость не придется (банк решит эти вопросы во взаимодействии с тем же автосалоном). Все остальные требования к заемщику и его обязательства точно такие же, как и при получении потребительского кредита под залог транспортного средства.

Отделения и банкоматы ЛОКО-Банка в Москве

Дополнительный офис «Отделение Варшавское» | Отделение Банкомат | г. Москва, Варшавское ш., д. 36, стр. 1 На карте | Обслуживание физических лиц: пн.-пт. с 09.00 до 19.00 сб.-вс. выходной Обслуживание юридических лиц: пн.-чт. с 10.00 до 19.00 пт. с 10.00 до 18.00 сб.-вс. выходной банкомат: круглосуточно | |

Самообслуживание | Банкомат | г. Москва, Каширское ш., д. 19, корп. 2 На карте | пн.-вс. с 08.00 до 19.00 | |

Дополнительный офис «Марьино» | Отделение Банкомат | г. Москва, ул. Люблинская, д. 165, корп. 2 На карте | пн.-пт. с 10.00 до 20.00 сб.-вс. выходной банкомат: круглосуточно |

В какие банки обратиться?

Итак, какие банки дают кредит под залог ПТС? Предложений несколько, и ниже будут рассмотрены условия наиболее выгодных и популярных.

«Совкомбанк»

Если предполагается залог ПТС, «Совкомбанк» выдаст клиенту кредит на таких условиях:

- Возраст закладываемой машины – до 19-и лет включительно. Авто исправно, не имеет обременений.

- Возрастная категория клиентуры – от двадцати лет до восьмидесяти пяти.

- Кредитополучатель имеет постоянную российскую регистрацию, личный телефон для поддержания связи и стаж от четырёх месяцев на последнем месте труда.

- Реально получить сумму размером от 150 тыс. до 1 млн. российских рублей на любые нужды.

- Ставки стартуют с 16,9% при условии целевого применения больше 80% кредита под залог ПТС.

- Сроки – от года до пяти лет.

«Сбербанк»

Кредит под залог ПТС в «Сбербанке» выдаётся на покупку закладываемого нового иностранного или отечественного автомобиля. Если вас это устраивает, то условия таковы:

- Сумма к выдаче достигает 5 миллионов (минимум – 45 тыс.).

- На выплаты даётся от трёх месяцев, максимально – пять лет.

- Ставки процентов стартуют с минимальных 14,5% за год.

- Нужен первоначальный взнос размером от 15% величины кредита.

Взять деньги по принципу автозалога реально на развитие бизнеса. И если будет передаваться ПТС под залог, условия бизнес-кредита таковы:

- От 300 тыс. до пяти миллионов к выдаче.

- Ставки для стандартных категорий заёмщиков – от 16,5% до 17,5%.

- Сроки выплат – до трёх лет (для некоторых категорий граждан – до четырёх).

«ВТБ»

В «ВТБ» кредит под залог ПТС можно получить только на покупку автомобиля, и именно он будет закладываться. Реально приобрести подержанную машину у любого физического лица по программе «Свобода выбора». Принципы кредитования такие:

- Не нужен первоначальный взнос.

- Минимальные ставки – от 9,9%.

- Величина суммы достигает три миллиона.

- Продавец и авто проходят комплексные проверки.

- Необязательно оформлять «Каско».

Кредит под залог ПТС в банке «ВТБ24» позволит купить и новую машину на следующих условиях:

- Суммы от ста тысяч до семи миллионов российских рублей.

- На погашение даётся максимально семь лет.

- Минимальные ставки начинаются с 8,9%.

- Обязательным является комплексное страхование.

- Вносится первоначально 20% цены покупаемой машины.

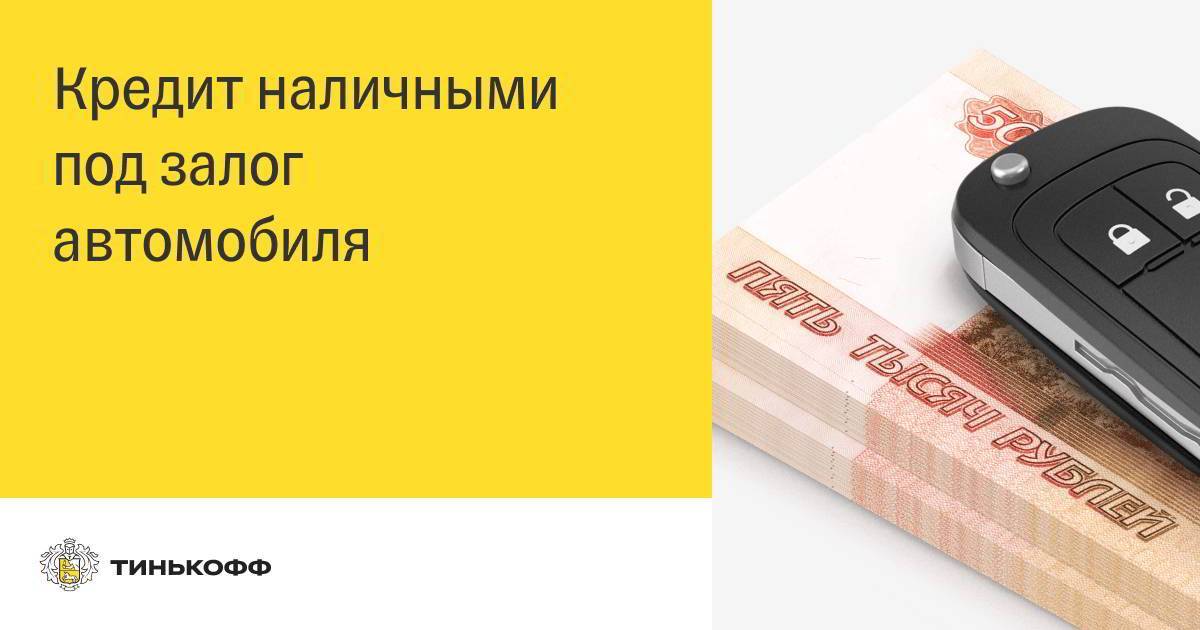

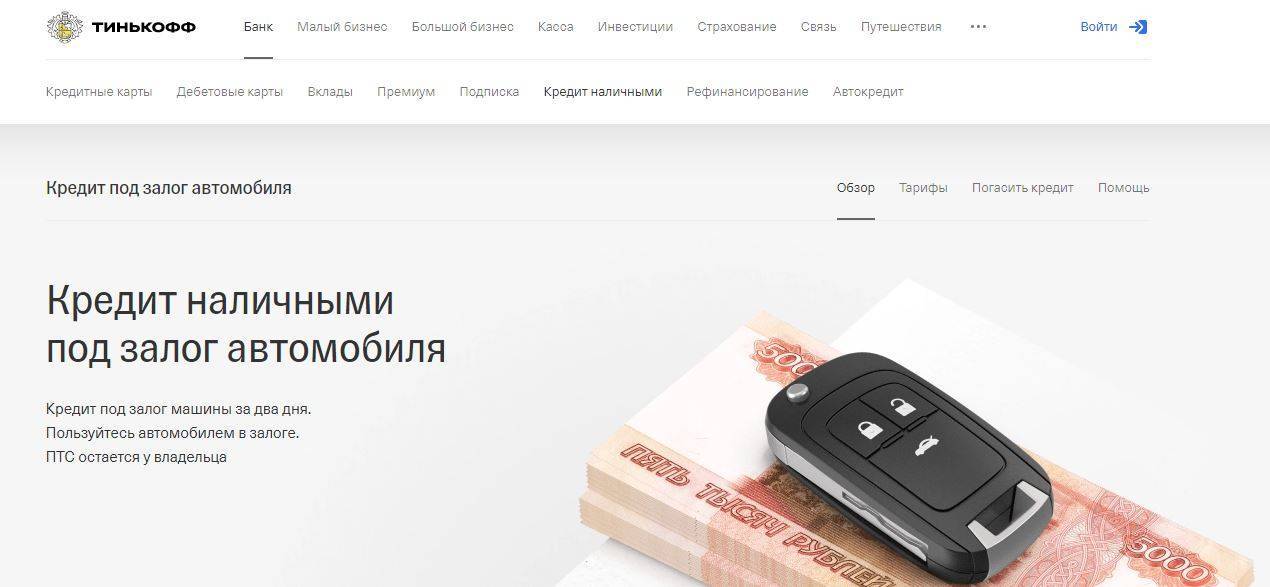

«Тинькофф»

В «Тинькофф» автозалог имеет такие принципы:

- Возможно взять наличными деньгами до 80% цены авто, что соответствует максимум трём миллионам.

- Машина должна быть не старше пятнадцати лет, находиться в полностью исправном состоянии.

- Минимально возможная ставка – от 11%.

Почему стоит обращаться именно в банки

Банки под залог ПТС выдают кредиты, но деньги также можно получить и у иных кредиторов: а ломбардах или специализированных автоломбардах, микрофинансовых организациях (МФО), а также у частных инвесторов или финансовых брокеров. Но банки считаются наиболее надёжными, так как ведут законную и открытую деятельность, контролируемую главным органом страны – Центробанком.

Но, обращаясь в банк, вы должны понимать и некоторые нюансы. Во-первых, в залог принимаются только ПТС на автомобили, полностью соответствующие обязательным требованиям. Во-вторых, и машина, и её владелец проходят проверки: авто – на исправность и законность оформления, а собственник – на платежеспособность. В-третьих, в большинстве случаев обязательно страхование. Причём на передаваемое в залог авто должен быть оформлен полис «Каско», документы прочих страховых компаний часто не принимаются. А некоторые банки требуют и страхования жизни кредитополучателя (иногда оно добровольное, но улучшает условия кредитования).

К сведению! Далеко не все российские банки предлагают автозалоги и принимают ПТС в качестве обеспечения по кредиту.

Что еще почитать, чтобы правильно выбрать потребительский кредит

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по кредитам

Дельные советы

Подкасты – идеальный способ освоить что-то новое без лишних усилий. По личным финансам уже созданы десятки проектов. Мы отобрали 5 практичных и ярких, на которые легко подписаться, скачав приложение «Подкасты».

Для юридических лиц

На развитие своего дела государство может выделить в среднем от 60 тыс. до 300 млн рублей в виде грантов. Разбираемся, как стартаперу получить помощь.

Ликбез

Получил деньги по ошибке.

Что делать?Деньги приходят к нам разными путями, и, как правило, у людей не возникает вопросов, откуда и за что. Зарплата, выигрыш в лотерею или наследство – всё это ожидаемые или, по крайней мере, объяснимые поступления. Но иногда деньги сваливаются как снег на голову – неизвестно от кого или в большем размере, чем положено. Что делать в таком случае?

Личные финансы

О том, как обращаться с деньгами, написаны сотни книг, статей и блогов. Вот только у россиян не всегда получается следовать этим рекомендациям. Разбираемся, что тому виной?

Для юридических лиц

Для чего ИП нужен расчётный счёт и можно ли работать без него? На эти вопросы ответим в статье. Также расскажем, в каких случаях ИП обязательно открывать расчётный счёт.

Ликбез

В статье расскажем, откуда родом бумажные банкноты, как появилось страхование вкладов, почему в ПИН-коде 4 цифры, а также другие интересные факты о финансах.

- Читать все статьи

Условия кредитования и оформлениеСтрахованиеНедобросовестная работа банков

Обслуживание

Обслуживание

СтрахованиеНедобросовестная работа банков

Недобросовестная работа банков

Обслуживание

- Читать все вопросыи ответы

Актуально

100 тысяч рублей – такова теперь минимальная сумма кредита на потребительские цели в банке «Россия». В рамках финансового сервиса «Деньги – возможности» ссуду можно получить на любые цели – на проведение ремонта, на отдых, обучение и пр.Ставка по займу стартует с отметки в 11% годовых.Кредиты предоставляются на срок от 6 до 60 месяцев.Предельная

05 марта 2020

Изменение ставок

Банк «ДОМ.РФ» улучшил условия потребительского кредитования для всех категорий заёмщиков. Для кредитов на сумму свыше 1 млн рублей ставка снижена на 1,4%, при сумме менее 1 млн рублей – на 0,4%. По кредиту наличными процентная ставка стартует с отметки 8,5%. Минимальное значение доступно держателям зарплатных карт банка и заёмщикам,

13 янв 2020

Аналитика

Специалисты Уральского банка РиР пришли к выводу, что самым популярным финансовым продуктом в сегменте потребительского кредитования являются займы наличными.На начало сентября текущего года доля «потребов» во всех выдачах УБРиРа составила 46% (57% – по объёму),кредитных карточных продуктов – почти 38% (по объёму – около 10%).По

08 окт 2019

Изменение ставок

Действующие клиенты МТС Банка теперь могут получить нецелевой кредит на потребительские цели по ставке от 9,9% годовых. Ставка предоставляется зарплатным клиентам кредитно-финансовой структуры при оформлении ссуды объёмом от 1 до 5 млн рублей. Займы в размере до 1 млн клиенты банка могут оформить по ставке от 12,9 процентного пункта.Потребительские

22 авг 2019

Ангебот

Специально к началу нового учебного года Севергазбанк снизил стоимость займов на потребительские цели до 9,75% годовых. Воспользоваться спецпредложением могут сотрудники образовательных учреждений, а также родители, чьи дети отправятся в школу.Размер льготного «потреба» составляет от 50 тысяч до 3 миллионов рублей. Максимальный

23 авг 2018

Новый продукт

STEPS (от англ. «шаги») – так называется новый кредитный сервис Банка Интеза. Потребительский кредит выдаётся клиентам сроком на 5 лет. Процентная ставка по программе кредитования снижается на 1 процентный пункт каждый год.Первоначально стоимость займа установлена на уровне 14,9% годовых. Во второй год пользования средствами банка

13 нояб 2017

Ангебот

Акция Газпромбанка «От мечты до реальности – один клик» продлена до конца текущего года. Суть акции проста: все желающие могут снизить размер процентной ставки по кредиту на потребительские цели. Для этого необходимо подавать заявки на выдачу ссуды через информационный портал Газпромбанка. Тогда дисконт составит 0,5 процентного

03 окт 2017

Новый продукт

Саровбизнесбанк приступил к рефинансированию потребительских кредитов

Обладатели потребительских кредитов и ссуд, ранее полученных по пластиковым картам, могут улучшить своё финансовое положение, рефинансировав займы в Саровбизнесбанке. Кредитное учреждение помогает «закрыть» до 5 действующих кредитных договоров общим объёмом не более 1 миллиона рублей.Процентная ставка по программе рефинансирования

17 авг 2017

- Читать все новости

Рейтинг банков

| Название банка | % на 1 год | % одобрений | Срок кредита | Сумма кредита |

Отзывов: 2 | от 29% | от 78% | от до 5 лет% | руб. Онлайн заявка |

Отзывов: 2 | от 13,9% | от % | от 60% | до 70% стоимости машины Онлайн заявка |

Отзывов: 3 | от 13,9% | от 74% | от 84% | 3 000 000 Онлайн заявка |

Отзывов: 4 | от 11,9% | от 89% | от 60% | 5 000 000 Онлайн заявка |

Отзывов: 3 | от % | от 84% | от 60% | 1000000 Онлайн заявка |

Отзывов: 14 | от 9,9% | от 76% | от 240% | 30000000 Онлайн заявка |

Отзывов: 10 | от 13,9% | от 70% | от 12% | 700 000 Онлайн заявка |

Отзывов: 15 | от 10,4% | от 80% | от 84% | 5 000 000 Онлайн заявка |

Московский индустриальный банк

Отзывов: 2

Ставка:

от

29%

до

%

Сумма:

от

руб.

до

руб.

Срок:

от

дня

до

60 дней

Условия и ставки

Требования и документы

Выдача и погашение

Московский индустриальный банк выдает кредиты в размере до 60% оценочной стоимости автомобиля. Деньги можно получить наличными или на карту банка. ГЭСВ (годовая ставка вознаграждения) от 29% годовых. Максимальный срок погашения – 5 лет.

Примсоцбанк

Отзывов: 2

Ставка:

от

13.9%

до

%

Сумма:

от

руб.

до

руб.

Срок:

от

12 дня

до

60 дней

Условия и ставки

Требования и документы

Выдача и погашение

Примсоцбанк предлагает очень выгодные проценты по кредитам под залог ПТС – от 13,9% в год. При этом размер ссуды может достигать до 70% стоимости машины. Сроки погашения от одного до пяти лет. Схемы и график платежей оговаривается индивидуально с каждым клиентом.

ВТБ Банк Москвы

Отзывов: 3

Ставка:

от

%

до

13.9%

Сумма:

от

руб.

до

3000000 руб.

Срок:

от

дня

до

84 дней

Условия и ставки

Требования и документы

Выдача и погашение

ВТБ Банк Москвы в качестве потребительского кредита под залог ПТС может выдать ссуду до 3 000 000 рублей на срок до 7 лет. Разработана система льгот для госслужащих, пенсионеров, участников зарплатных проектов. Процентные ставки начисляются индивидуально, минимальный размер – 13,9% годовых. Кредит выдается наличными или перечисляется на карту.

Альфа-Банк

Отзывов: 4

Ставка:

от

11.9%

до

%

Сумма:

от

руб.

до

5000000 руб.

Срок:

от

дня

до

60 дней

Условия и ставки

Требования и документы

Выдача и погашение

Альфа-Банк одобряет потребительские кредиты до 5 000 000 рублей, максимальный срок выплат — 10 лет. Процентные ставки – от 11,9% в год. Также банк предлагает выгодные условия для кредитных карт: до 1 000 000 рублей под 24,9% годовых, но льготный период от 60 до 100 дней. То есть, если вы возвращаете деньги в течение двух-трех месяцев, кредит получается беспроцентным.

Совкомбанк

Отзывов: 3

Ставка:

от

16.9%

до

%

Сумма:

от

150000 руб.

до

1000000 руб.

Срок:

от

3 дня

до

60 дней

Условия и ставки

Требования и документы

Выдача и погашение

Совкомбанк предлагает суммы от 150 тысяч до одного миллиона рублей на срок от трех месяцев до пяти лет. ГЭСВ (годовые эффективные ставки вознаграждения) – от 16,9% до 21,9%. Ссуду может получить гражданин РФ в возрасте от 20 до 85 лет. Также банк предлагает интересный вариант кредитования на новое авто под залог старого. Действует эффективная бонусная система.

Банк Восточный

Отзывов: 14

Ставка:

от

9.9%

до

26%

Сумма:

от

300000 руб.

до

30000000 руб.

Срок:

от

12 дня

до

240 дней

Условия и ставки

Требования и документы

Выдача и погашение

Банк Восточный кредитует от 300 тысяч до 30 миллионов рублей с возможностью погашения от года до двадцати лет. Ставки начисляются индивидуально, в зависимости от платежеспособности клиента и условий кредитования и колеблются от 9,9% до 26% годовых. Заемщиком может стать любой гражданин РФ, имеющий постоянный доход, в возрасте от 21 до 76 лет.

Банк Ренессанс Кредит

Отзывов: 10

Ставка:

от

%

до

13.9%

Сумма:

от

руб.

до

700000 руб.

Срок:

от

дня

до

12 дней

Условия и ставки

Требования и документы

Выдача и погашение

Банк Ренессанс Кредит выдает до 700 000 рублей наличными, процентные ставки от 13,9% годовых. Разработаны специальные программы для зарплатных клиентов. Получить кредит может гражданин РФ, имеющий не менее года трудового стажа и стабильный подтвержденный доход.

Как получить деньги?

Чтобы получить деньги по автозалогу ПТС, нужно сделать несколько шагов:

- Изучить доступные предложения всех банков, работающих с залогами, проанализировать условия и принять окончательное решение.

- Подать заявку в выбранную организацию: через интернет онлайн или в отделении лично.

- Провести оценку закладываемого автомобиля. Она проводится экспертом банка или независимым агентством за ваш счёт.

- Подготовить все требующиеся для заключения бумаги: ваш гражданский паспорт, СТС (свидетельство о регистрации авто) и ПТС, по требованию кредитора второй документ гражданина (к примеру, СНИЛС или удостоверение водителя), подтверждение доходов (обычно запрашиваются справки 2-НДФЛ или по форме банка), трудовую книгу с копией, полис страхования (как правило, «Каско»).

- Заключить в офисе договор, внимательно изучив все его пункты, пометки и сноски.

- Взять наличные.

- Добросовестно и ответственно выполнять свои долговые обязательства, регулярно внося ежемесячные платежи в установленных размерах и в прописанные договором сроки.

Условия выдачи кредита под залог автомобиля

Наш автоломбард выдает кредиты под залог авто на следующих условиях:

- процентная ставка при займе под залог автомобиля: от 36 до 72 % годовых;

- срок кредита: от 1 месяца до 3 лет;

- возможность досрочного погашения кредита под залог авто: есть, в любой день, без штрафов;

- максимально выдаваемая сумма денег под залог авто: до 80 % стоимости машины.

Под залог какой техники можно получить деньги в нашем ломбарде

Мы принимаем в качестве залога практически под все виды транспортных средств.

- Легковые автомобили;

- Мотоциклы;

- Грузовые авто;

- Спецтехника.

Вся процедура оформления залога, включающая в себя осмотр и оценку автомобиля, а также выдачу денег, происходит максимально быстро. В нашем ломбарде клиенты получают всю сумму кредита уже в день обращения. Деньги будут в вашем распоряжении через час после прибытия в наш офис. При этом вам не нужно будет тратить время на поиск банкомата для съема наличных или обращаться в отделение банка, чтобы открыть специальный вклад или счет. Вы сами сможете выбрать, каким способом получить заемные средства – наличными или путем перевода на расчетный счет вашей дебетовой карты. Взять кредит в «Автозалоге» действительно просто.

Стоит ли закладывать ПТС?

Автозалог популярен и имеет как положительные стороны, так и отрицательные. Чтобы вы приняли окончательное решение, тщательно взвешивайте все «за» и «против». Начнём с плюсов:

- Выше вероятность получения. Обеспечение в виде автозалога гарантирует кредиторам возврат средств, поэтому они сотрудничают с автовладельцами весьма охотно.

- Возможность понижения ставок процентов. Они гораздо более выгодны, чем при получении необеспеченных займов или кредитов без залога ПТС.

- Вы продолжаете использовать автомобиль и сохраняете право собственности на него.

- Можно продлить сроки выплат по сравнению со стандартным кредитованием.

- Упрощается процедура оформления, ведь, как правило, при автозалоге нужно предоставить лишь основную документацию на автомобиль, включая ПТС.

- Крупнее суммы. При залоге ПТС вы получаете до 60-80% рыночной цены вашей машины.

- Не понадобится поручительство: не придётся искать готовых поручиться за вас людей, ведь обеспечением будет автозалог.

Если вы планировали взять кредит под залог ПТС в банке, то также должны проанализировать и минусы этого решения:

- ПТС далеко не на каждую машину будет принят в залог.

- Не рассчитывайте на получение полной стоимости авто, сумма к выдаче не превышает 60-80% цены.

- На транспортное средство после передачи ПТС в залог накладываются ограничения.

- Существует риск лишиться своей машины при несоблюдении правил выплат и образовании крупного долга перед кредитором.

- Так как паспорт транспортного средства (ПТС) находится у кредитора в банке, это может создать проблемы при общении с представителями ГИБДД, особенно при попадании в аварии и иных инцидентах с участием машины.

Автозалог доступен в разных организациях. Зная банки, дающие кредит под залог ПТС автомобиля, и учтя нюансы такого кредитования, вы сможете принять верное решение.

Деньги под залог автомобиля от автоломбарда

Получать доход от обменных операций люди научились еще во времена, когда денег не было и в помине. «Кредиты» выдавались в натуральной форме, в том же виде возвращались, и доходы древнейших предпринимателей – ростовщиков – тоже были натуральными: домашний скот, мука, зерно, предметы быта. И как бы клиенты ни относились к ростовщикам, услуги последних были востребованы во все времена и при любых формах государственного устройства.

Древние принципы организации ростовщического бизнеса не утратили своей актуальности и сейчас.Именно они являются основой функционирования ломбардов. Деятельность этих коммерческих организаций регулируется законом № 196 от 21 декабря 2013 года «О ломбардах», а контролируется Банком России.

Денежные средства, выдаваемые ломбардом под залог, называются займом. Предоставляются займы в соответствии с правилами, которые установлены ломбардом. При выдаче займа между заемщиком и ломбардом заключается договор: оформляются два экземпляра залогового билета, по одному для каждого участника соглашения. В этом документе указываются наименование и адрес ломбарда, паспортные данные заемщика, сумма займа и годовая процентная ставка, оценочная стоимость залога, срок действия договора.

Сам залог должен быть подробно описан (например, марка, год выпуска, идентификационный и государственный номера автомобиля и данные регистрационных документов). Клиент должен указать, согласен ли он на продажу залога без нотариальных действий, а ломбард – дать обязательство, что до реализации залога собственник в любой момент сможет вернуть свое имущество, но при условии полного погашения задолженности.

Законом установлено, что максимальный срок действия договора займа не может быть больше года. Если в установленный срок заемщик не исполняет обязательств по договору, ломбард обязан предоставить ему «льготный» месяц, в течение которого можно расплатиться с долгом без изменения процентной ставки. И только по истечении этого срока ломбард имеет право обратить залог в свою пользу, попросту – продать его за долги.

Заемщикам следует знать, что при выдаче займа ломбард имеет право на возврат только суммы займа и процентов по нему

Это важно, так как кроме выдачи займов, ломбарды зарабатывают и на хранении материальных ценностей. Но это разные услуги, и смешивать их нельзя

Есть еще одно обстоятельство, которое нельзя не упомянуть. Залог – например, автомобиль – это имущество, которое в силу разных причин может быть утрачено до окончания срока действия договора займа. Поэтому закон устанавливает правила страхования залогового имущества.

По идее, залогодержателем (то есть лицом, которому имущество передано на хранение) должен быть ломбард, ведь он заинтересован в сохранности залога. При этом закон возлагает на ломбард обязанность застраховать имущество от утраты и порчи в пользу владельца залога.

Так что, заемщик должен знать: если автоломбард попробует включить в стоимость своих услуг стоимость страховки, при этом оставляя автомобиль на своей стоянке, совершается покушение на права клиента и нарушение закона.

Стоимость займа, полученного от автоломбарда (и просто ломбарда!) выше, чем цена банковского кредита под залог автомобиля. Банк не заберет у клиента автомобиль на весь срок действия кредитного договора, но обяжет оформить на него полис КАСКО. Автоломбард лишит автовладельца транспортного средства, но по полису автострахования выгодоприобретателем будет заемщик.

Для получения кредита в банке придется принести пачку документов и пройти длительную и хлопотную процедуру одобрения заявки. Автоломбард не так щепетильно относится к платежеспособности клиента. Но в обоих случаях заемщик может лишиться своего автомобиля, если не вернет взятые взаймы деньги. Хоть у банка, хоть у ломбарда.