Мошенники с банковскими картами через мобильный банк, как себя обезопасить

Прежде всего, перед настройкой мобильного банка следует прочесть правила пользовательского соглашения. Не просто поставить галочку, а именно прочитать! Там есть пункт про пластиковые карты, где подробно прописаны правила пользования пластиковыми картами. Если вы не соблюдаете эти правила, риск мошенничества с вашими деньгами возрастает и, в случае наступления форс-мажорной ситуации, банк откажет в возврате по причине того, что правила были нарушены вами.

Пользователь должен:

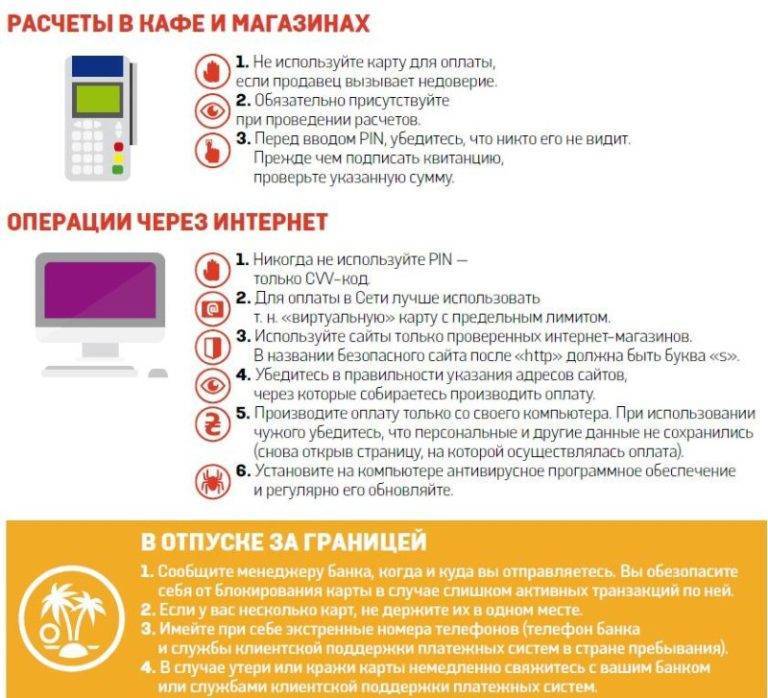

- Не класть в одно место карту и документы, особенно те, которые удостоверяют личность;

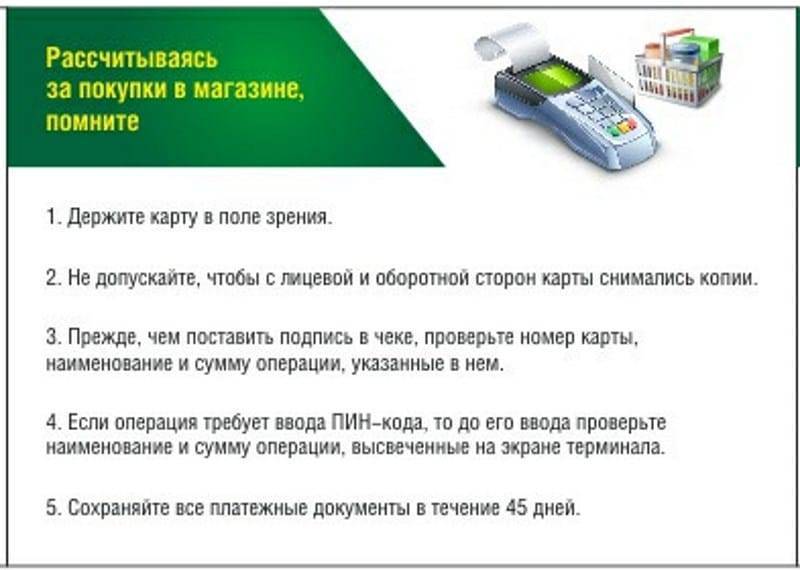

- Не давать кассирам в магазинах и официантам (так же прочим лицам) совершать операции с вашей карты, попросите принести POS-терминал или самостоятельно пройдите на кассу для оплаты;

- Пин-код надо запомнить, не записать на карте, не положить в кошелек, а запомнить.

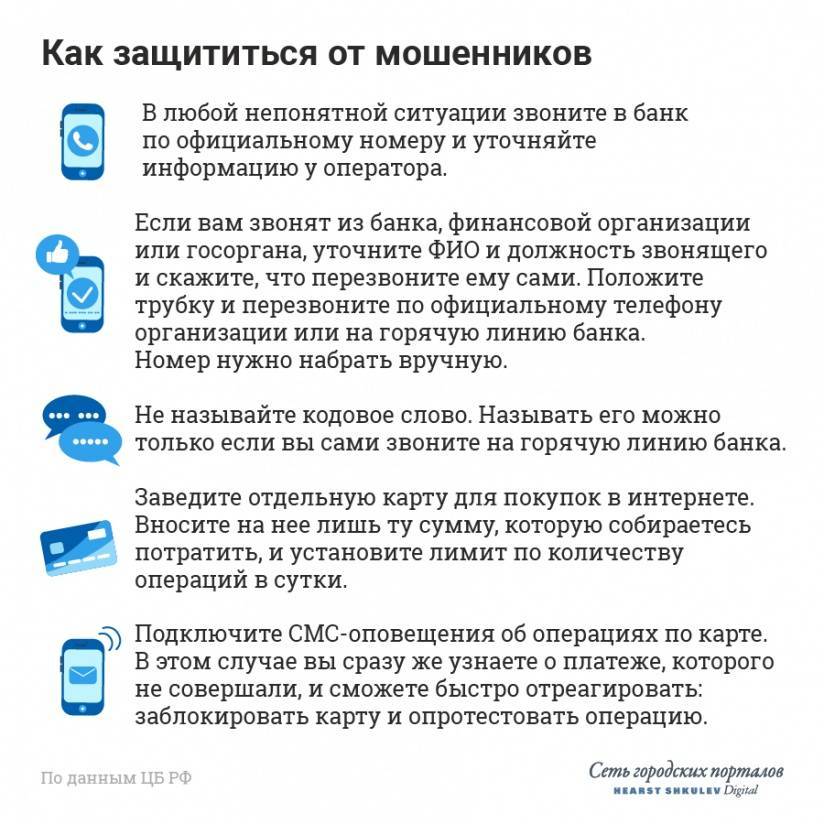

- По возможности лучше подключить смс-информирование.

Теперь правила безопасности касательно непосредственно мобильного банка:

- Прежде чем открыть банковское приложение, остальные лучше закрыть;

- Не заходите в приложение через общедоступные сети Wi-fi, дистанционно можно подключиться к любому устройству, работающему от этой сети;

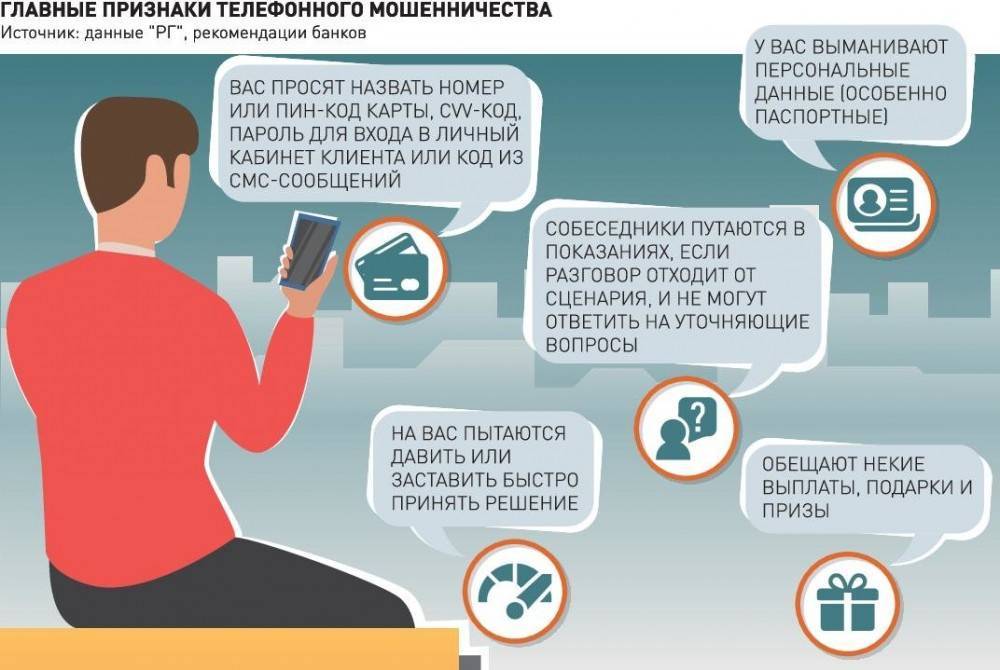

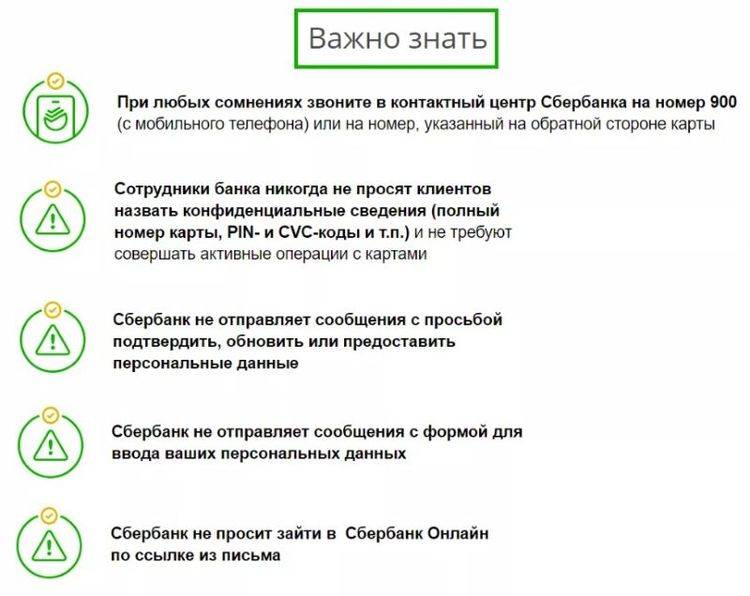

- Не позволяйте себя обмануть, не обращайте внимания на смс типа «поздравляем, вы выиграли 100500 миллиардов рублей, чтобы получить выигрыш, откройте ссылку» или «уважаемый пользователь, сообщаем, что ваша карта заблокирована во избежание мошеннических действий, чтобы разблокировать ее срочно позвоните по номеру +7 *** *** ** **».

Как защитить деньги на карте от мошенников

Чтобы не попасть на мошенников и защитить денежные средства на карточке, рекомендуется быть особо внимательным при эксплуатации данного платежного инструмента.

Меры предосторожности

Меры предосторожности довольно простые, но их соблюдение позволит сохранить деньги на пластиковой карте:

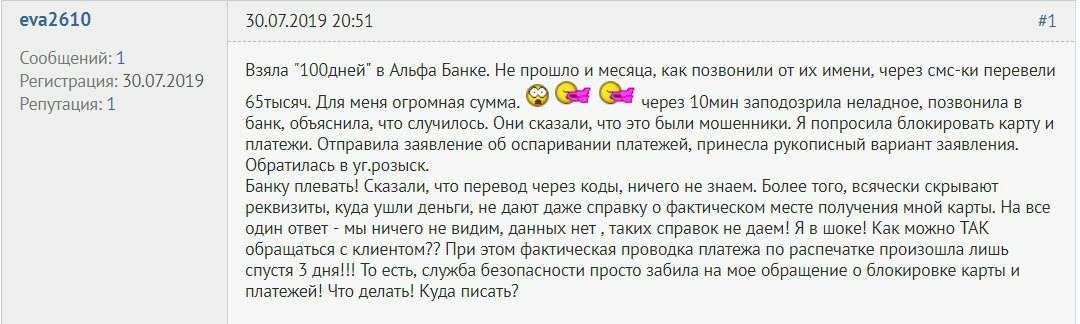

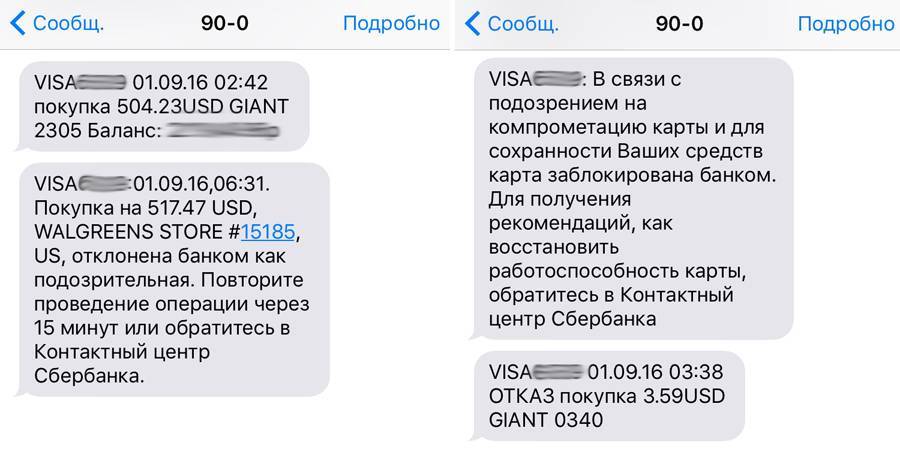

Самое важное – вовремя реагировать на любое сообщение. Если с пластика были снять финансы, то нужно как можно быстрее обратиться в банк и заблокировать карту, после чего посетить офис и полицию

При снятии денег и оплате покупок необходимо быть внимательным

При снятии денег и оплате покупок необходимо быть внимательным

Кроме того, приложение «Мобильный банк» представляет собой опасность, ведь при утере либо похищении телефона все данные становятся доступными для бандитов. Поэтому стоит несколько раз подумать перед его установкой.

Стоит помнить, что способов украсть деньги со счетов существует очень много, мошенники продолжают совершенствоваться в своем деле, чтобы получить возможность обмануть простых людей. Чтобы уберечь капитал, рекомендуется соблюдать все правила безопасности и не передавать никому секретную информацию.

Последнее обновление – 9 марта 2021 в 18:03

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

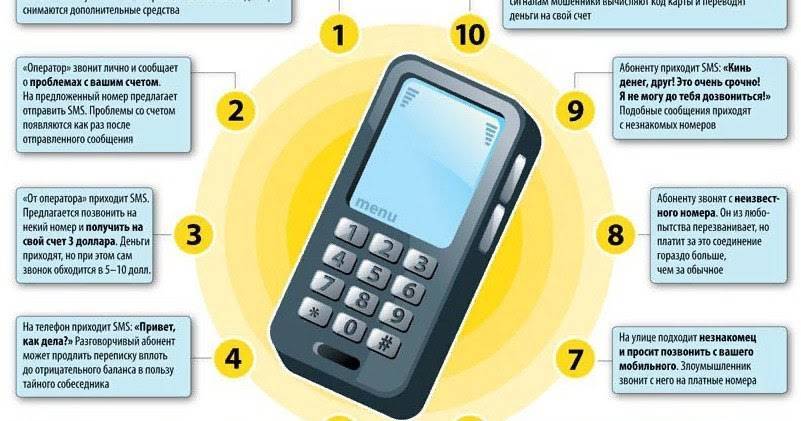

Как могут снять деньги с мобильного счета

«Это розыгрыш!»

Мошенники любят спекулировать темой конкурсов и викторин, и, как показывает статистика, многие люди охотно верят в то, что им преподносят под этим «соусом». Например, одной из часто применяемых схем является SMS-сообщение с оповещением о том, что номер телефона, на который оно пришло, участвует в некоем розыгрыше. И, чтобы стать победителем, достаточно совершить всего одно действие. Как правило, нужно ответить на какой-нибудь элементарный вопрос, либо позвонив на указанный в сообщении телефон, либо отправив ответ в SMS. После этого с телефонного счета списывается некая сумма.

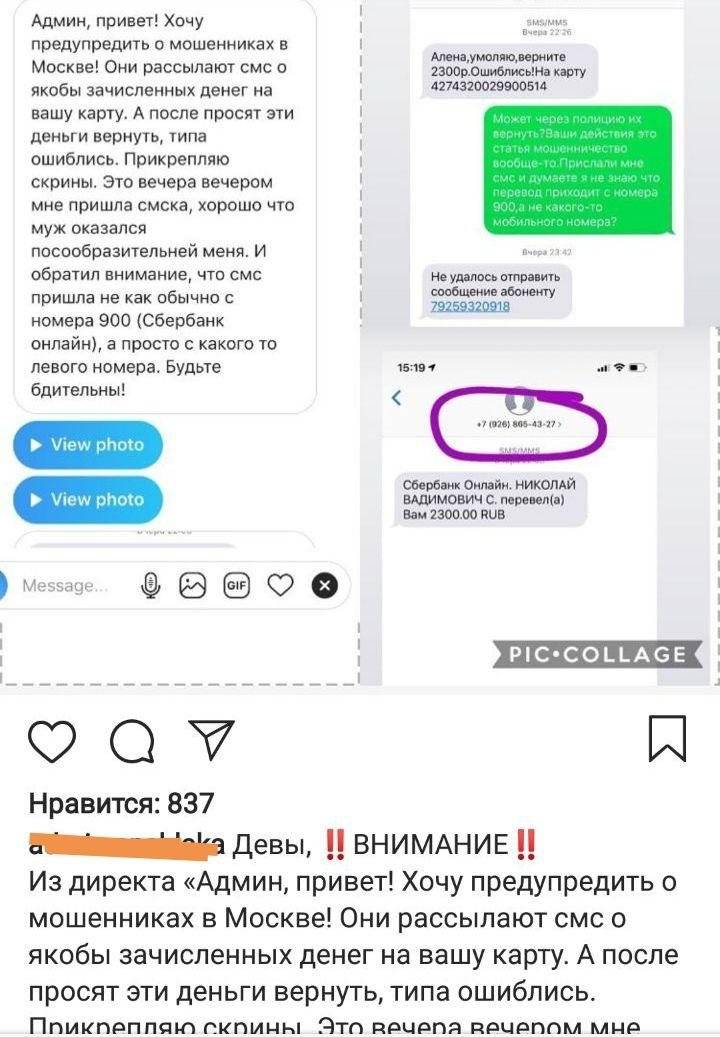

«Верните деньги – цифру спутал»

Со времен входа в постоянный обиход сотовой связи эта схема является одной из ключевых среди телефонных мошенников. На ваш мобильный счет приходят средства, которые вы на него явно не клали. Через какое-то время вам приходит SMS или поступает звонок с сообщением от владельца средств: он случайно отправил деньги на ваш номер, так как опечатался или перепутал цифру, и просит вас как честного человека перевести аналогичную сумму ему на тот номер, который он назовет. После того как вы выполняете то, чего от вас хочет человек на том конце провода, деньги, которые ранее поступили к вам на счет мобильного телефона, списываются обратно. Таким образом, вы остаетесь в минусе.

Существует более простой вариант данной схемы – вам приходит поддельная SMS от оператора сотовой связи с сообщением о пополнении счета, на самом деле отправленная мошенником. После этого он сам выходит с вами на связь и также просит вас перевести ему на телефон данную сумму, поскольку он ошибся номером. Дальнейший алгоритм действий, как и исход, не отличается от описанного выше.

«С вами говорит автоответчик»

У многих бывало такое, что, взглянув однажды на экран телефона, человек обнаруживал на нем неотвеченный вызов с неизвестного номера, которого владелец гаджета даже не слышал

Первая мысль, которая в данной ситуации приходит в голову большинству людей, – перезвонить на этот номер, ведь там могут сообщить что-то важное. Однако это ничего не дает – жертва мошенника либо слушает несколько длинных гудков, либо сразу короткие, так как после секунды «разговора» звонок сбрасывается, либо сообщение автоответчика, которое может содержать в себе как рекламную запись, так и указание на то, куда якобы позвонил человек

Последний вариант может ввести звонящего в заблуждение, так как мошенники не стесняются представляться отделом полиции, поликлиникой или даже моргом, что вызывает у потенциальной жертвы панику и заставляет снова и снова звонить на один и тот же номер в надежде дозвониться. И за каждый такой звонок, который длился даже секунду, с мобильного счета звонящего снимаются различные суммы денег.

Как снимают ваши деньги: мошенничество с картами Сбербанка

Основные 3 вида мошенничества

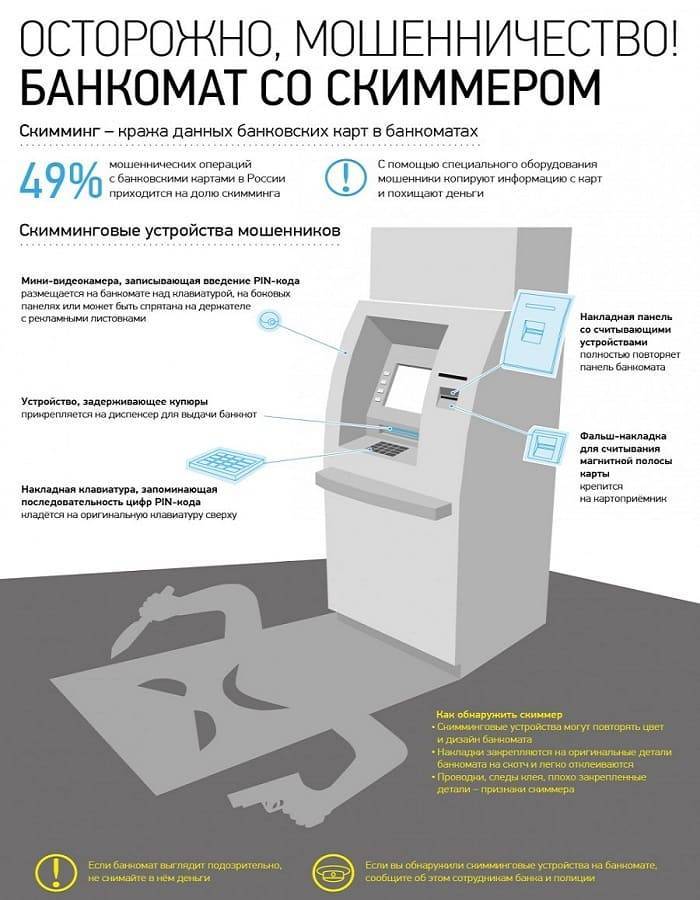

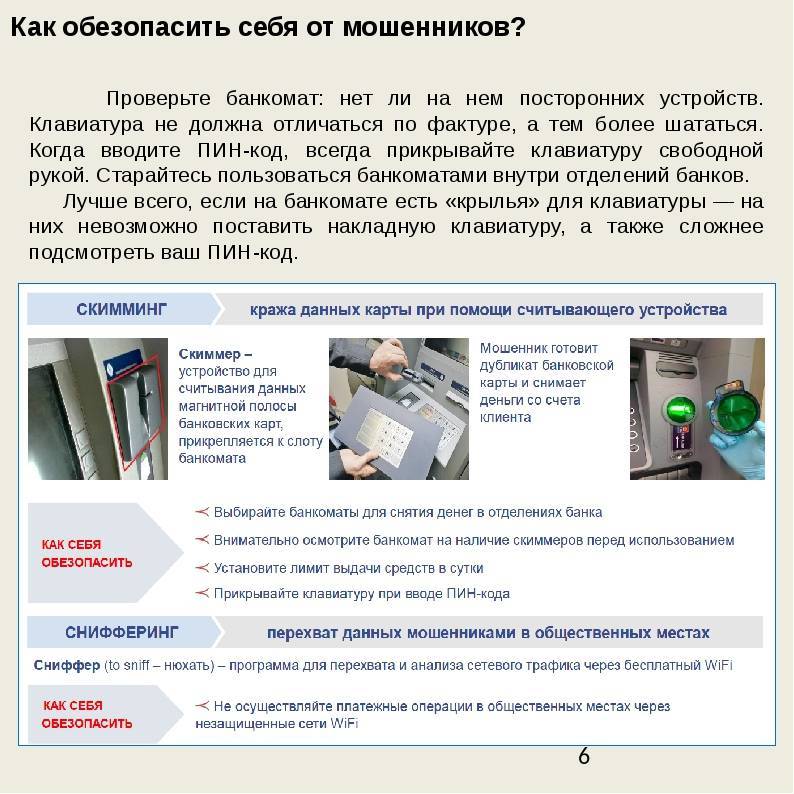

- 1. Считывание информации с карты через скриммер.

- 2. Использование мобильного телефона, привязанного к мобильному банку, для снятия денег.

- 3. Фишинговые ссылки.

Скриммер

Разберемся с каждым видом по отдельности. В первом случае вы себя вряд ли сможете застраховать от потерь. Скриммер – умное устройство, которое позволяет считывать пин-код вашей карты, а также информацию о ней, которая отражается на магнитной ленте каждой карты. После этого информация переносится на аналогичную ленту, пин-код фиксируется отдельно. Кусок пластика сделать несложно, и остается только налепить магнитную ленту на него и, вуаля – ваша карта продублирована в руках мошенника. Отправиться с ней к банкомату и обналичить ее обычно мошенникам особого труда не составляет.

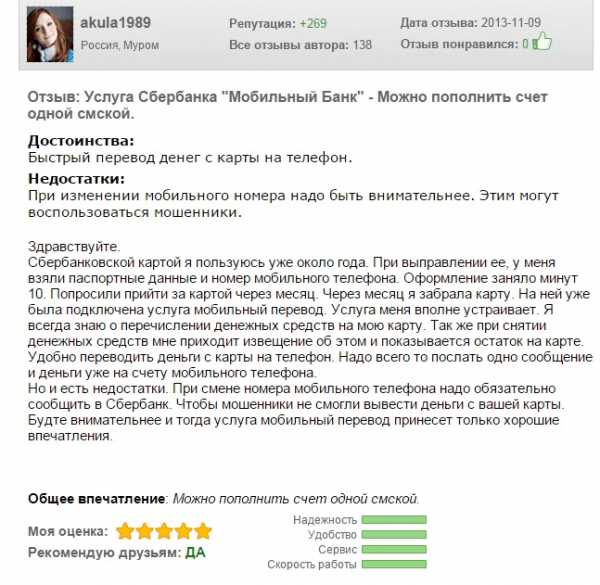

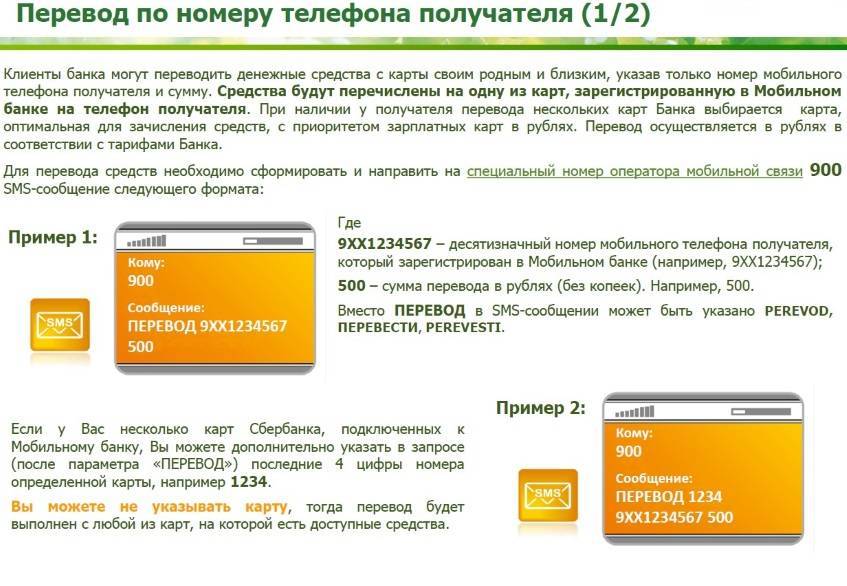

Мошенничество через мобильный банк

Это самый распространенный способ. Многие из нас теряют телефоны вместе с сим-картами и не собираются их блокировать в ближайшее время. Вследствие этого телефон, попавший в «нечистые» руки, становится ключом к вашему «денежному сейфу». Снятие средств с карты Сбербанка происходит почти мгновенно – такую возможность мошенники обычно не упускают. Чтобы предостеречь себя от этого, просто блокируйте сим-карты после потери телефона.

Но это еще не все. Если вы выбрасываете сим-карту и покупаете новую – ваш номер может быть задействован оператором связи еще раз, для продажи новому клиенту. И в этом случае мобильный банк будет уже находиться в руках другого человека. Мошенником он окажется или нет – большой вопрос, но лучше себя лишний раз предостеречь от испытывания судьбы, отсоединяя ненужный более номер телефона от мобильного банка.

? Вас банально просят дать позвонить

В этой схеме жертв чаще всего находят на сайтах объявлений. Потенциальный покупатель предлагает встретиться, может даже предложить сбросить денег на бензин, чтобы не ехать через город.

Вы соглашаетесь, пара сотен лишними не бывает. Деньги приходят.

В назначенное время покупатель подъезжает, осматривает машину, и в процессе у него садится телефон. Просит твой смартфон позвонить. А параллельно его сообщник начинает задавать вопросы, чтобы отвлечь.

Пока вы на них отвечаете, злоумышленник достает SIM-карту из смартфона, подменяет её своей. После этого покупатели обещают подумать и уходят.

Но на самом деле они вставляют SIM-карту в свой смартфон, восстанавливают пароль от интернет-банка и обчищают ваш счет.

Могут, кстати, попытаться перевести деньги сообщением с вашего телефона. Это ещё проще и быстрее.

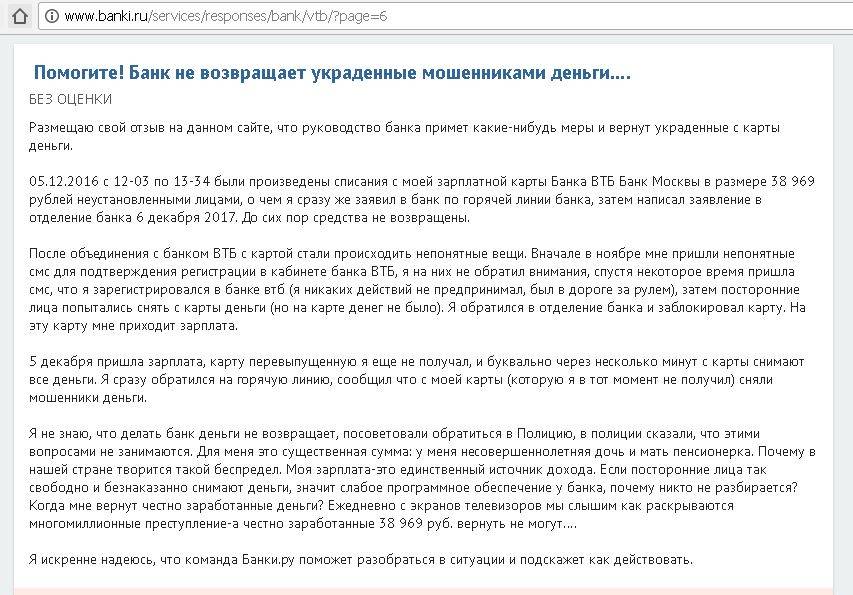

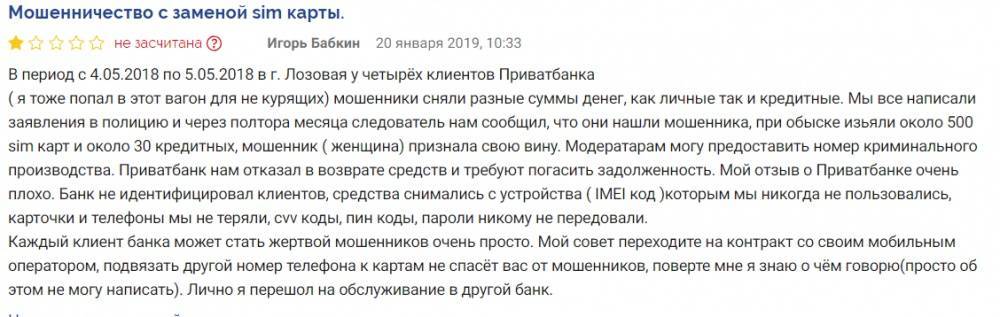

Действия при отказе в возврате средств на карту банком

Банки крайне неохотно идут на возврат средств при их краже мошенниками и отсутствии страховки. Они обязаны это делать далеко не во всех случаях, и юристы кредитных организаций нередко используют эти нюансы, чтобы избежать возврата денег.

Если после обращения в кредитную организацию пришел отказ в возмещении и клиент не согласен с ним, то он имеет полное право обратиться в суд. Рекомендуется предварительно проконсультироваться с профессиональным юристом. Некоторые дела реально выиграть, а в других случаях обращение в суд будет лишь пустой тратой времени и денег. Специалист проконсультирует о перспективах разбирательства и поможет подготовить все документы для суда.

Что делать, если мошенники сняли деньги с карты? Как вернуть свои деньги?

Мы уже разобрались с тем, как мошенники снимают деньги с банковской карты через мобильный телефон. Однако, в ситуации форс-мажора редко бывает понятно, что нужно делать. В первую очередь, нужно помнить — в данной ситуации помочь может только банк и полиция. Никакие частные конторы не способны в такой ситуации поймать преступника, никого не обманув и не нарушив закон.

Следуйте инструкции:

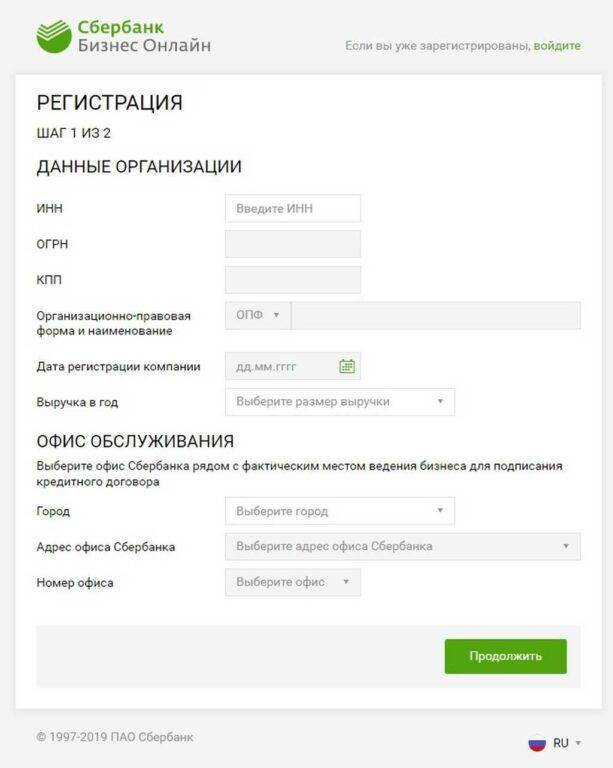

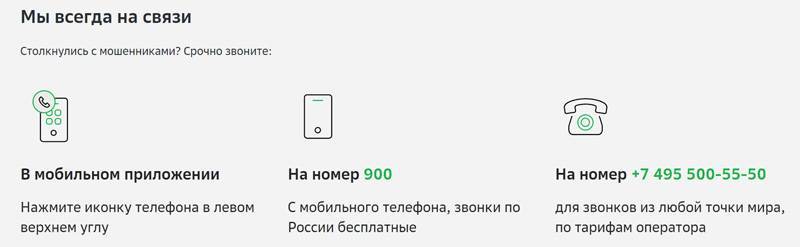

- Позвоните на горячую линию вашего банка. Многие номера обслуживают клиентов круглосуточно, практически все делают это на бесплатной основе. Горячие линии крупных банков: Сбербанк — 8 800 555 555 0; ЮниКредит — 8 800 700 10 20; РоссельхозБанк — 8 800 200 02 90; ВТБ-24 — 8 800 100 24 24;

- Кратко объясните оператору колл-центра, в чем проблема, попросите заблокировать ваши банковские карты. Для этого будьте готовы назвать свои паспортные данные, а также ответить на контрольный вопрос;

- Явитесь в отделение вашего банка, взяв с собой паспорт и, желательно, банковский договор. Попросите бланк для оформления заявления о несогласии с проведенной транзакцией;

- Составьте заявление в двух экземплярах. Дата обращения является точкой отсчета для урегулирования вопроса в досудебном порядке, как того требует АПК РФ;

- Постарайтесь дать банку всевозможные документальные доказательства факта обмана. Например, предоставьте скриншоты переписки с преступником, укажите на несоответствие адреса снятия средств и адреса вашего проживания. Можете также запросить записи с камер видеонаблюдения — на тот случай, если деньги были сняты преступником через банкомат;

- В течение указанного в заявлении срока банк должен принять решение о возмещении или невозмещении ущерба. В случае, если банк не желает возмещать ущерб, следует обратиться в суд, отметив в иске полное бездействие банка. Не забудьте предъявить судье экземпляр заявления о несогласии с проведенной транзакцией. Кроме того, до обращения в суд явитесь в полицию и инициируйте делопроизводство по факту кражи.

Каковы шансы, что мне вернут украденные деньги?

Фактически шансы на успех напрямую зависят от того, насколько потерпевший старается обеспечить себе юридическую и правовую защиту. Если, например, единственное, что сделала жертва обмана — это обращение в полицию, шансы на успех будут невысокими: полицейские действительно стараются расследовать дела лишь в случае, если сумма кражи составляет как минимум 30-40 тыс. рублей.

Поэтому шансы на возвращение украденного нужно повышать. Сделать это можно следующим образом:

- Составьте претензионное обращение к банку о несогласии с проведенной транзакцией. Заявление нужно составлять обязательно в двух экземплярах, причем на вашем должна стоять подпись сотрудника банка. Приложите к заявлению все документальные доказательства неправомерности операции;

- В течение установленного заявлением срока не обращайтесь в суд. Максимальный срок составления ответа от банка — 90 дней, но, как правило, он ограничивается 30 днями;

- Параллельно с подачей заявления в банк обратитесь в полицию и начните делопроизводство. В процессе проверки полиция вместе с банковской службой безопасности детально проверят историю операций, адресата платежа, а также изучат репутацию заявителя (полицейские могут даже звонить родственникам и знакомым заявителя для получения информации);

- Если ответ от банка — отрицательный, составляйте второе претензионное письмо, в котором следует аргументировать неправомерность отказа. На этом этапе уже можно обращаться в суд. Шансы на выигрыш крайне высокие. Кроме того, руководство банка, как только им станет известно о подаче иска, постарается урегулировать конфликт без судебного разбирательства.

Пути, с помощью которых мошенники снимают деньги с банковской карты

Даже самые крупные банковские организации — такие как Сбербанк или ВТБ-24 — не способны дать своим клиентам стопроцентную защиту. И дело вовсе не в том, что банки вводят недостаточный контроль за передвижением финансов или они безответственно к этому относятся. Дело в том, что в большинстве случаев виноваты в произошедшем сами жертвы.

Мошенники практически всегда «играют» со своими жертвами, создавая критические ситуации, в рамках которых у жертвы нет времени ни подумать, ни остановиться. На этом основана так называемая социальная инженерия, с помощью которой производится до 95% всех мошеннических операций. В оставшихся 5% случаев причиной удавшейся махинации является простая забывчивость.

Именно поэтому следует разграничить мошенничество, основанное на социальной инженерии, и мошенничество без каких-либо особенных историй и выдумок. Мы так и сделаем, рассмотрев каждый способ по отдельности.

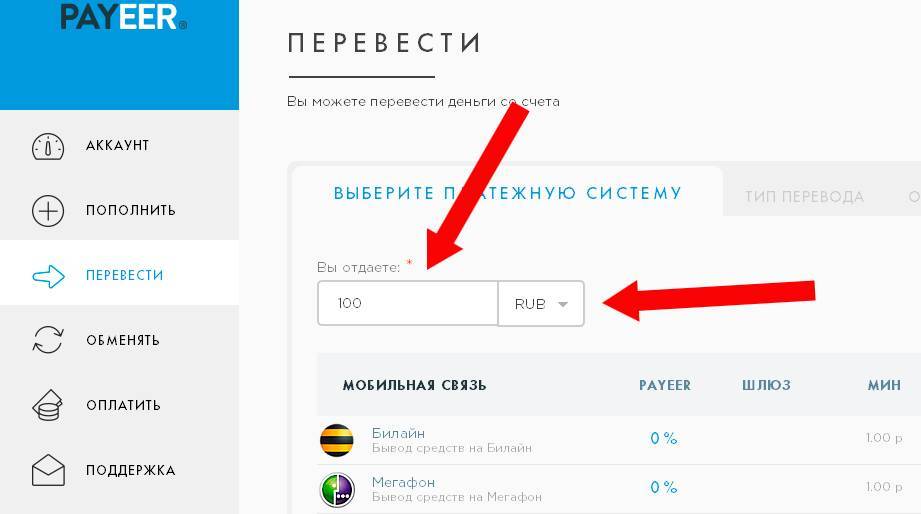

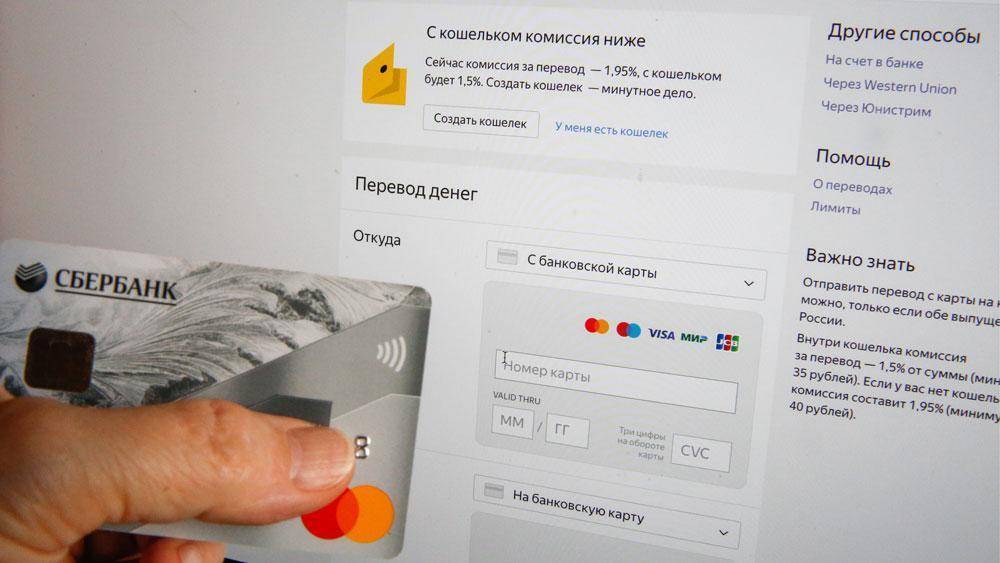

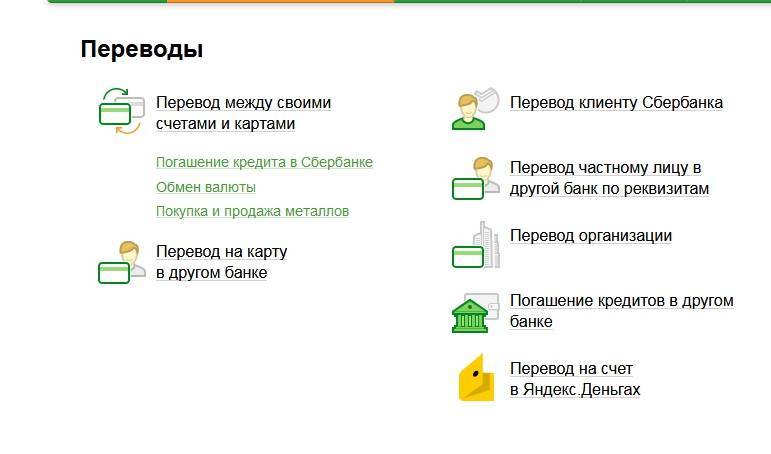

Мошенничество с банковскими картами через мобильный банк

Мобильный банк — это способ взаимодействия с банком от своего лица на дистанционной основе. Другими словами, с помощью мобильного банка можно не только перемещать финансы, но также открывать новые счета, кредиты и вклады, конвертировать валюты и т.д. Неудивительно, что мошенники в первую очередь стремятся получить доступ именно к мобильному банку — ведь таким образом они получают практически неограниченную свободу действий.

Мошенничество становится возможным потому, что мобильный банк в обязательном порядке привязывается к какому-либо мобильному номеру. Но если владелец номера сменил SIM-карту, при этом забыв заново привязать мобильный банк, этот номер попадет к другим людям. Сотовые операторы таким образом экономят, продавая старые номера, которыми давно не пользуются, новым клиентам.

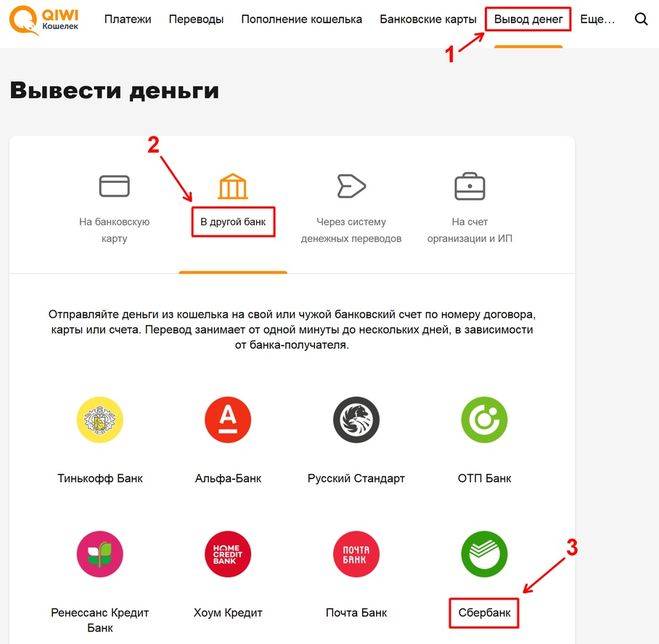

- Узнать, подключен ли к номеру «Мобильный банк», очень просто — можно, например, отправить смс на номер 900 для Сбербанка. Так мошенники сразу понимают, является ли купленная ими sim-карта привязанной к мобильному банку. Для экономии времени мошенники покупают sim-карты сотнями штук на сторонних сервисах вроде «Avito»;

- Как только мошенник видит, что номер привязан к чьему-либо мобильному банку, он начинает всячески искать информацию о своей жертве — т.е. тому, кто изначально пользовался мобильным банком. Преступник может, например, с помощью отправки смс на номер 900 узнать реквизиты карты;

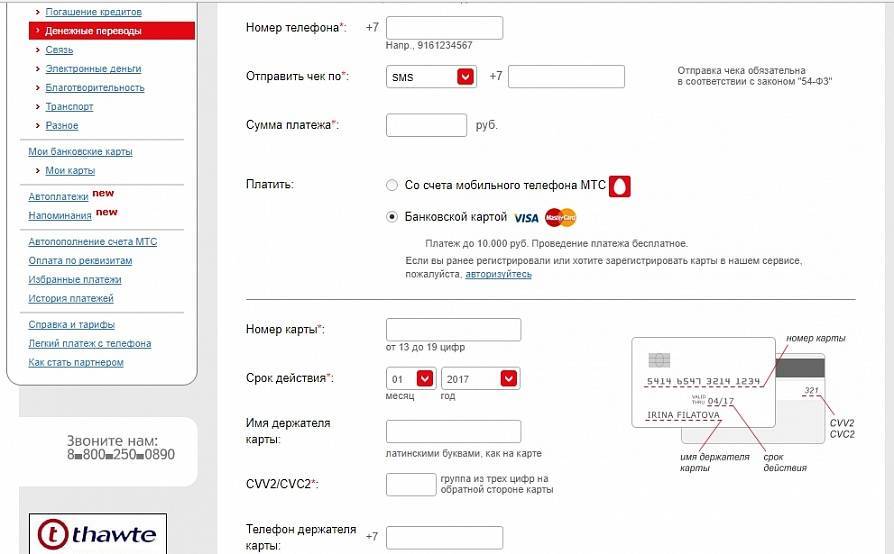

- Как только у преступника появятся по крайней мере номер карточки и ФИО ее владельца, он может совершать покупки в интернете за счет своей жертвы. Для этого ему нужно всего лишь выбрать подтверждение платежа по ответу из смс.

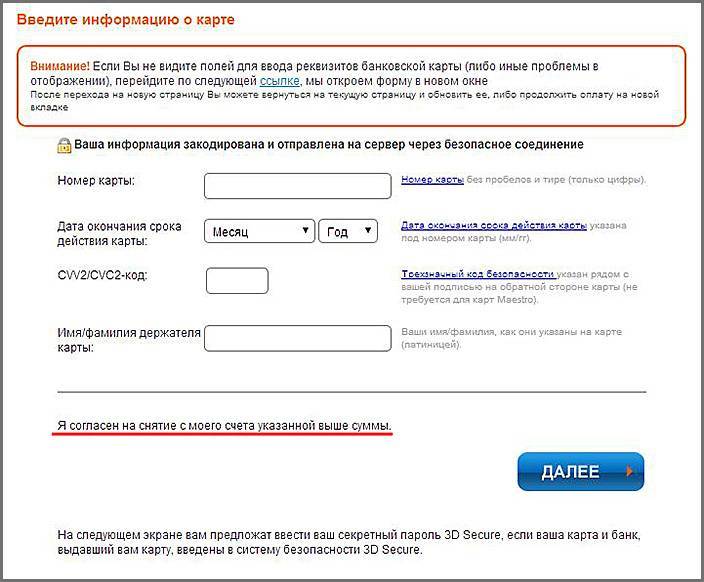

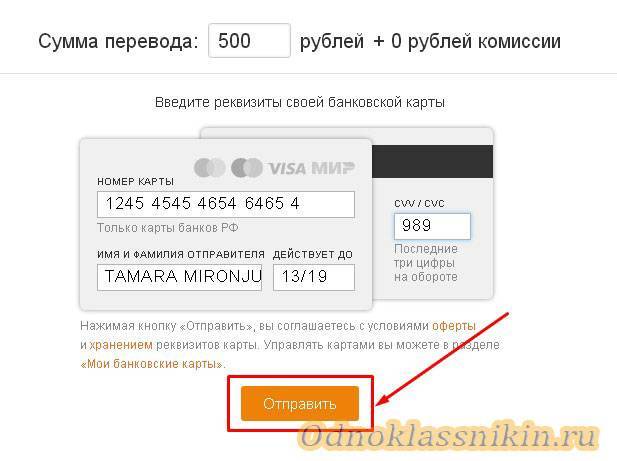

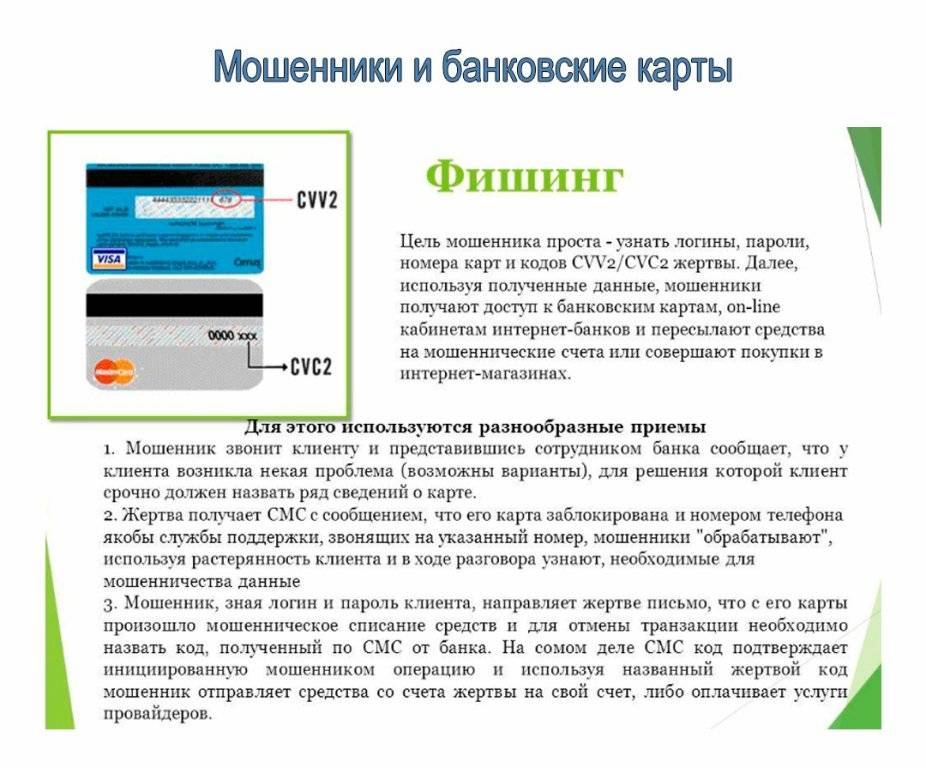

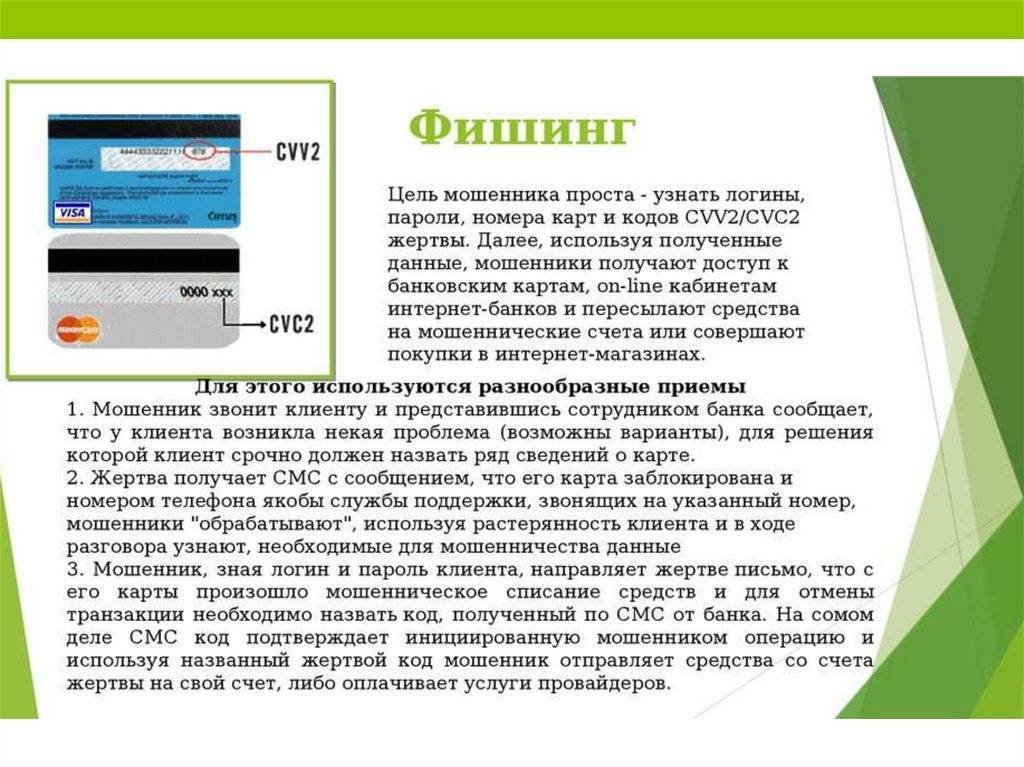

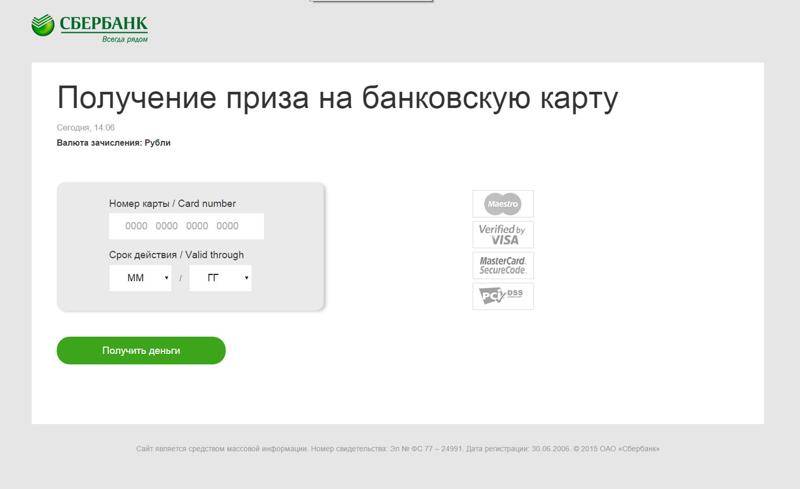

Мошенничество с демо-версией мобильных банков (фишинг)

В данном случае преступник ориентируется на массовую рассылку, потому что фишинг по определению приносит результат только при больших масштабах. Суть обмана заключается в следующем: мошенник подделывает или официальную страницу банка, или окно для ввода данных. Когда жертва, не заметив подделки, вводит свои данные и нажимает кнопку «Далее», вместо обычного завершения операции она увидит обновление страницы. Все потому, что все введенные данные с сайтов-подделок сгружаются мошеннику.

Как только преступник таким образом получает данные для входа в интернет-банкинг или даже в мобильное приложение (например, в Сбербанк Онлайн), ему не составит труда снять все деньги со счета жертвы.

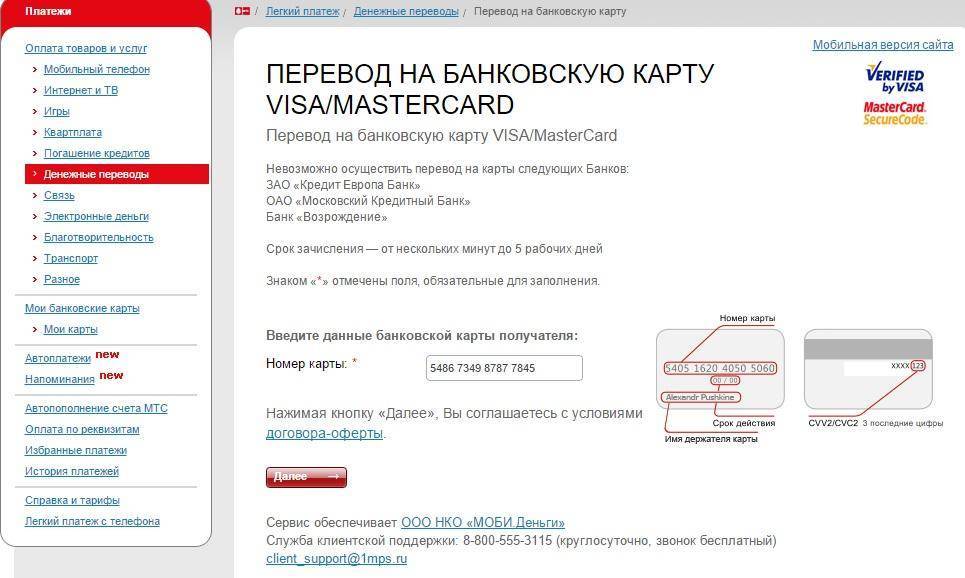

Мошенничество с помощью скимминга и вирусов

Скимминг — это установка специального считывающего оборудования на банкоматы. После установки скимминг-аппарата магнитная полоса любой введенной в банкомат карты будет сохранена в памяти устройства. Спустя время, мошенник снимет скимминг-аппарат с банкомата и перенесет данные магнитных полос на «пластик».

Так как терминалы и банкоматы не смотрят на дизайн карточки, главное для них — это информация на магнитной полосе. Это значит, что мошенник со скопированным пластиком сможет легко произвести снятие денежных средств в любом терминале, также он сможет легко оплачивать оффлайн-покупки.

Вирусы — наименее распространенный способ воровать деньги, но не менее опасный. Его суть сводится к следующему: на телефоны всей страны под предлогом «новой бесплатной программы» или «хитовой игры 2019» загружается вирус. Этот вирус буквально за 10-20 минут аккумулирует всю конфиденциальную информацию на телефоне, в том числе пароли, логины, реквизиты счетов и т.д. Как только телефон подключается к интернету, вся эта информация высылается мошеннику.

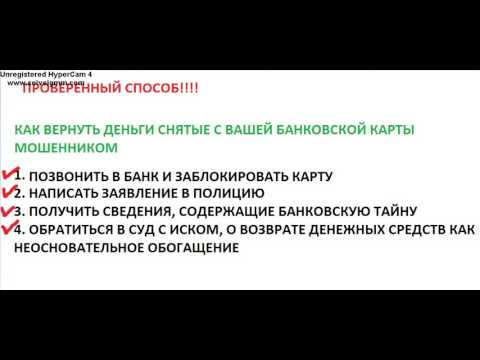

Что делать, если мошенники сняли деньги с банковской карты

Если с карты списали деньги мошенники – как вернуть их – интересует многих, ведь с каждым днем нечестные люди придумывают все больше способов обмана людей. К сожалению, от подобной проблемы никто не застрахован. Когда деньги с карты сняли, то требуется как можно быстрее принять некоторые меры. Они позволят сохранить оставшиеся финансы на счету.

Что делать немедленно – алгоритм действий

Если стало известно, что с карты неожиданно исчезла определенная сумма, то требуется сделать следующее:

- Сразу же позвонить в банк, произвести блокировку карты и уведомить сотрудника о незаконном использовании денежных средств.

- Обратиться в офис и составить документ о том, что проведенная операция была незаконной и осуществлялась без согласия держателя пластика.

- Оформить заявление в полицию о том, что произошло хищение денежных средств.

Все описанные действия необходимо провести как можно быстрее, чтобы больше снять денег преступникам не удалось.

Некоторые люди сами рассказывают мошенникам секретную информацию о карте по незнанию

Некоторые люди сами рассказывают мошенникам секретную информацию о карте по незнанию

Случаи фишинга

- Классический случай – на электронную почту приходит письмо от Сбербанка со ссылкой, на которую нужно пройти – сбой в системе, необходимость повторной авторизации и т.д. Но ссылка, на которую вас просят перейти, только внешне совпадает с официальным сайтом. В действительности, жертва попадает на сайт мошенника, интерфейс сайта очень напоминает банковский – так, что отличия найти сложно. В результате, жертва вводит логин и пароль, тем самым передавая свои данные третьим лицам.

- Другой вариант – получение смс о блокировке карты без видимых причин. Затем жертва получает звонок от злоумышленника с номера, очень похожего на банковский, называет ему данные карты, в том числе, срок действия и код под магнитной лентой. Дальше начинается вереница из множества смс, жертва окончательно запутывается, а в это время мошенник уже перечислил все средства и номер его стал недоступен.

- Продавая вещи на интернет-аукционах, никогда не называйте срок действия карты, коды из смс и номера под магнитной лентой. Зная номер телефона, который обычно есть в контактах продавцах, а также номер карты для якобы предоплаты, достаточно получить только код из смс и срок действия, чтобы завладеть вашими средствами. Стандартные отговорки – отправил деньги не туда, случайно снял, и а не перевел, неправильно ввел номер и т.д.

Какие бывают виды мошенничества с картами

Важно понимать, что не каждая операция по списанию денег с карты, которую клиент не совершал – незаконная. Возможно, на имя клиента был выписан судебный приказ, есть исполнительный лист или у клиента просто налоговые долги

Во всех этих случаях банк списывает деньги в счет погашения долга без ведома клиента.

Однако долги есть не у всех, а вот от мошенничества не застрахован никто. Оно бывает разных видов, среди них такие:

- Карта похищена или утеряна. Это достаточно популярный вид – оплату по найденным картам часто проводят не профессиональные мошенники, а те, кто нашел карту и решил воспользоваться «легкими деньгами».

- Выпуск второй карты с аналогичными данными. Мошенники вставляют в банкоматы специальные устройства (скимеры), которые считают все данные с пластика, после того как он будет вставлен и введен пин-код.

- Данные воруются через «зараженные» POS-терминалы. Актуально для небольших магазинов, которые принимают безналичную оплату. На POS-терминал устанавливается шпионское программное обеспечение, которое запоминает необходимые данные. Благодаря этому можно выпустить дубликат карты и повторно снимать оплату без ведома клиента.

- Выпуск карты по поддельным документам. Такое чаще происходит по сговору с сотрудником отдела банка. Также получить карту злоумышленник может в том случае, если нашел или украл паспорт (а в нем у 99% граждан есть СНИЛС) и подал заявку на моментальную кредитную карту.

- Запоминают данные. В кафе можно оплатить с карты, а во многих заведениях терминалы установлены под прилавком. В момент оплаты недобросовестный официант может сделать фотографию карты, после чего использовать ее для кражи денег.

- Взломанные сайты. Такое под силу только профессионалам: они взламывают сайты крупных компаний по продаже товаров и воруют информацию по счетам клиентов, после чего списывают с них деньги на свои счета.

- Звонок от специалиста банка. В этом случае звонит злоумышленник, представившись специалистом банка, а в ходе разговора утверждает, что карта заблокирована и снять блокировку можно только по телефону. Для этого он просит озвучить код, который поступит на телефон. Молодые люди понимают подвох, чего нельзя сказать про граждан пенсионного возраста.

- Помощь через социальные сети. В этом случае отправляется сообщение, якобы от сотрудника банка, а в нем предлагают выгодные условия или какие-то бонусы, от которых сложно отказаться. Для подключения услуги просят всего лишь сообщить данные карты и код, который придет на телефон в смс.

- Приложения. Хакерские программы, игры и приложения собирают с телефона все необходимые данные и передают их преступникам, которые проводят нужные для себя транзакции. При этом код для подтверждения операции они получают самостоятельно, поскольку полностью контролируют телефон держателя карты.

С каждым годом количество схем только увеличивается, поэтому банки призывают клиентов соблюдать правила безопасности. Незаконные транзакции в большинстве случаев происходят по вине ее держателя, который практически сам добровольно отдает данные карты преступникам.

Зная номер карты можно ли снять деньги?

Так как статья ориентирована для клиентов Сбербанка, то и данная тема также будет излагаться на примере данного банка

Но я акцентировал внимание на Сбербанке не только поэтому. На данный момент, огромное количество людей пользуется его услугами, а соответственно, случаев мошенничества здесь тоже больше

Способ махинации, изложенный ниже, также применим и к другим банкам, но Сбербанк подвержен к этому больше всего. Казалось бы, передавая другим номер карты, не задумываешься, что этого будет достаточно, чтобы с нее сняли деньги. Ведь номер для того и существует, чтобы его можно было сообщать, не беспокоясь о последствиях. Однако, теперь мошенники могут «опустошить» счет карты, зная только ее номер.

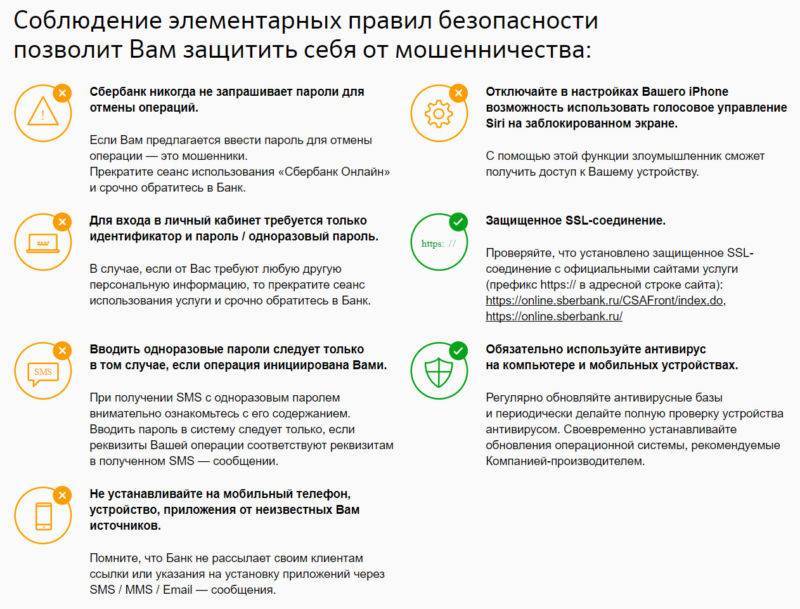

Правила безопасности

Финансовые эксперты советуют клиентам банков следовать следующим правилам безопасности:

- Записать в список номеров мобильного телефона все номера Сбербанка. Звонки мошенников будут высвечиваться как неизвестные.

- Не выполнять сомнительных инструкций касающихся счетов, онлайн-банкинга от лиц, представляющихся работниками банка.

- Если собеседник пытается узнать конфиденциальную информацию – немедленно прекратить и позвонить в службу поддержки банка.

- Следить за балансом счетов и карт, обнаруживать постороннее вмешательство и сообщать об этом в банк.

Соблюдение элементарных мер безопасности существенно сокращают риски быть обманутым мошенниками.

Следует следить за публикациями о новых схемах обмана мошенниками и не поддаваться на их уловки.

Рабочие способы вернуть украденные деньги с карты Сбербанка

Начнем с самой распространенной схемы – взлом аккаунта в соцсетях, и отправка вам сообщений с просьбой о переводе средств на срочное дело. Стать жертвой такой мошеннической схемы можно, если ранее вы ничего об этом не слышали.

Такую схему еще называют социальной инженерией, или добровольным переводов денег. Операцию с карты вы подтверждаете платежным кодом по доброй воле. Так что оспорить операцию в Сбербанке, и вернуть средства не получится. Здесь можно взыскать средства только в рамках уголовного дела. Подготовьте заявление в полицию, в котором укажите:

- В шапке документа – ФИО начальника отделения полиции, и свои данные – ФИО, адрес, телефон для контактов.

- в тексте заявления подробно изложите происшествие.

- Укажите ваши требования – взыскать ущерб, возбудить уголовное дело и прочее.

- Составьте список документов для подтверждения факта мошенничества. Это могут быть сканы переписки, квитанции. К заявлению их тоже нужно приложить.

- В конце заявления поставьте дату и подпишите его.

Другая схема – поддельные сайты. По статистике Сбербанка фактов мошенничества таким способом более половины из всех случаев. Вероятность возврата средств в основном будет зависеть от того, на чье имя был совершен перевод – на частное лицо, или на реквизиты подставной компании.

В Сбербанке процедура оспаривания украденных денег с карты таким образом происходит по «чарджбэк». Он возможен в случае, если средства ушли на счет организации, делается это так:

- Обратитесь в банк с заявлением о факте мошенничества и просьбой отменить операцию.

- После изучения способа операции и причины, банк направит запрос в компанию, или обслуживающий банк с подробностями платежа.

- при одобрении отмены операции, денежные средства зачислят на вашу карту.

- В случае отказа, вам подскажут способы решения, обычно это обращение в полицию.

Важно! Если вы подтверждаете операцию кодом из СМС, то есть даете добровольное согласие на перевод с карты Сбербанка, вернуть украденные средства через банк практически не реально

Банк отказался возвращать деньги

Не всегда банки возвращают списанные мошенниками деньги с карт. Для этого вам еще нужно доказать, что вы не нарушали правила безопасности при использовании карты: не передавали данные третьим лицам, не сообщали данные карт, пин-кода, CVV кода, СМС сообщений от банка. Причины отказа банка о возврате денежных средств на карту могу быть разными. Когда банк не может или не хочет производить возврат ,если банк все-таки вам отказал, потребуйте в банке письмо с указанием причины отказа. Если банк отказывается вам выдать такое письмо или основание отказа возврата средств вам кажутся не обоснованными, следует обратиться в суд. Если вами не были нарушены условия договора с банком и вы своевременно сообщили о незаконной операции, скорее всего, суд примет решение в вашу пользу и деньги вам все-таки вернут.

Причины не возврата банком денежных средств:

- Заявление написано с опозданием. Согласно Федеральному Закону 161-ФЗ “О национальной платежной системе” ст. 9 п. 11, вы должны уведомить банк в течении одного дня, после совершения операции или получения уведомления о списании средств.

- Нарушены правила использования банковских карт, которые прописаны в договоре, подписанный вами при получении карты.

- Доказано ваша вина, вы передавали данные карты третьим лицам.