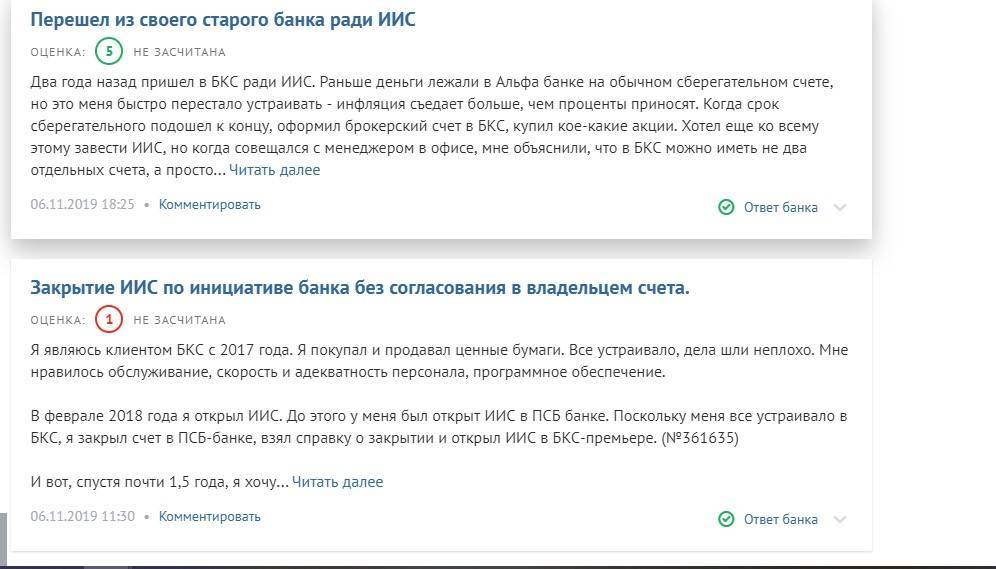

Плюсы и минусы БКС брокера. Мое мнение.

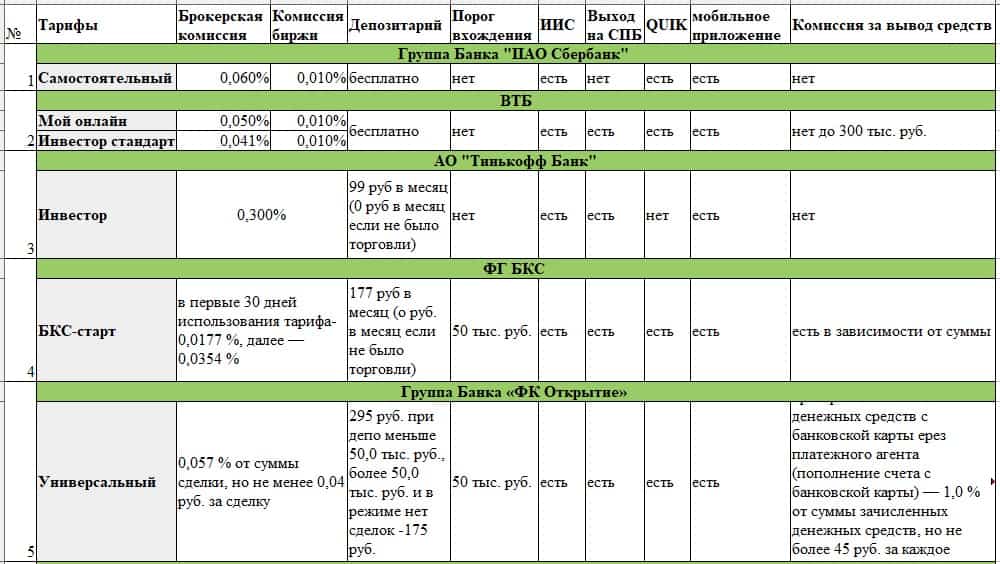

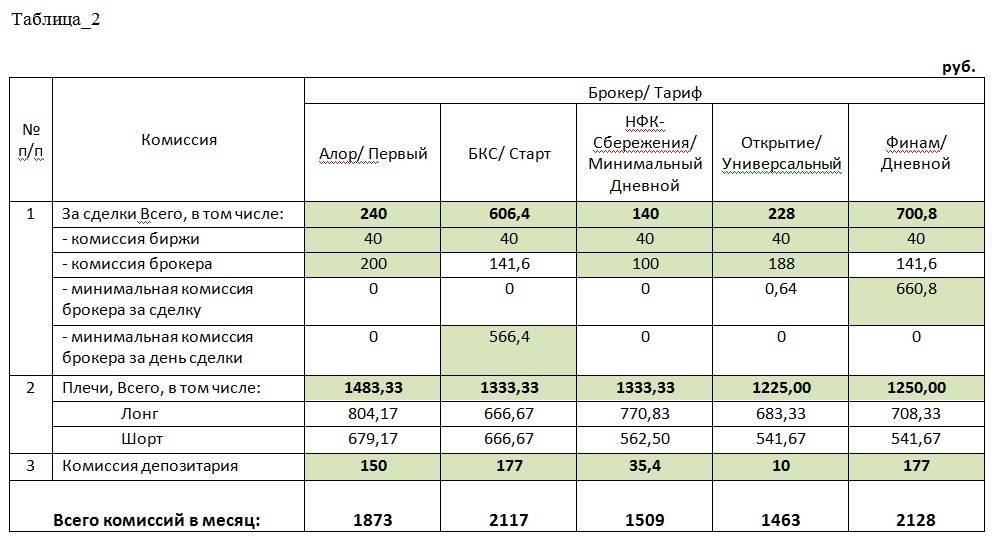

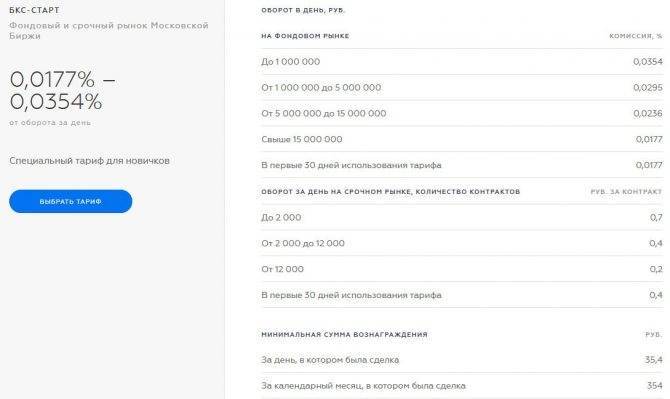

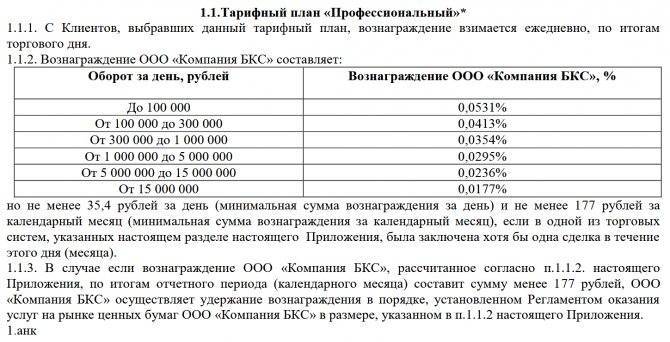

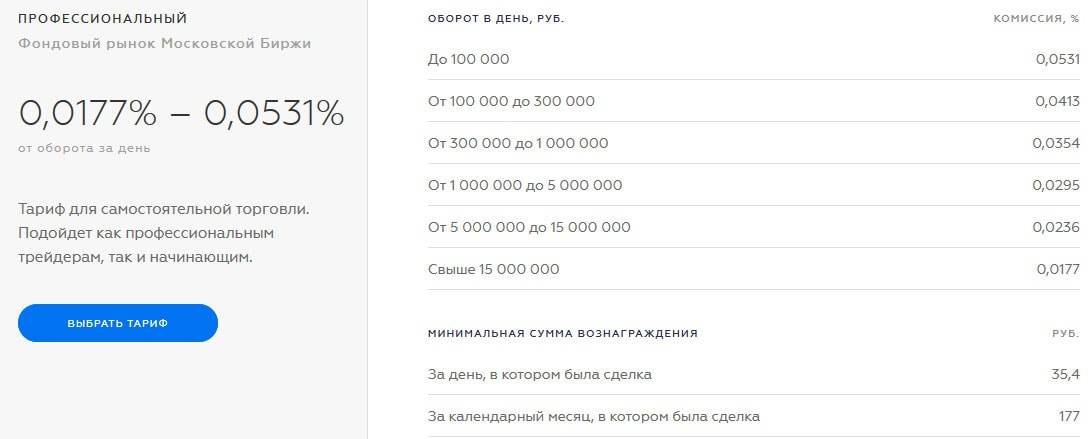

Высокая конкуренция в сфере предоставления услуг брокериджа для работы на бирже требует от брокеров предоставление клиентам более выгодных условий, в сравнении с конкурентами. Правда, понижение размера комиссионных сборов, вскоре будет уже невозможным.

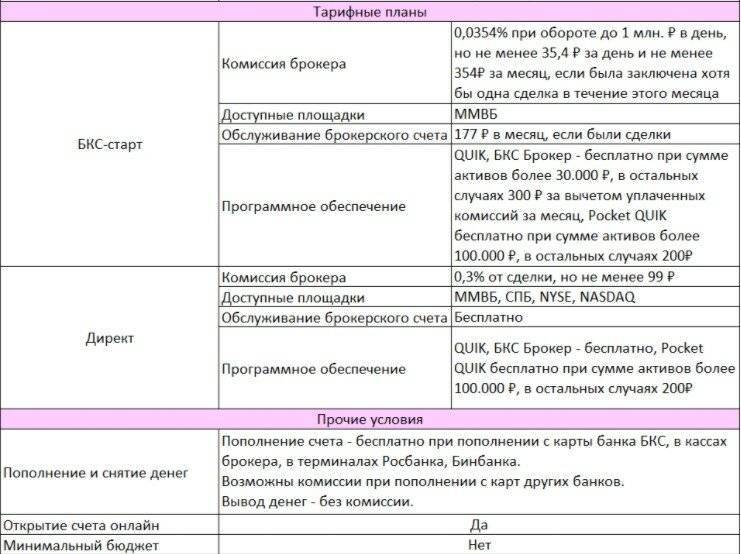

По крайней мере для того уровня услуг, которые предлагает БКС — комиссия брокера не может быть снижена ниже действующего уровня. Если же будут появляться явно демпинговые тарифы – это должно вызвать подозрение.

Брокеры стремятся повысить качество услуг брокериджа, предоставляют клиентам новые сервисы. В этом плане БКС брокер является одним из лидеров российского рынка по финтеху. Клиентам доступно мобильное приложение «Мой брокер», онлайн чат для получения экстренной консультации.

Правда, этот крупнейший по оборотам Мосбиржи брокер, лучше всего подходит для состоятельных клиентов. Кроме того, БКС брокер не может похвастаться сильной бесплатной аналитикой. А предлагаемое доверительное управление имеет определенные риски. Впрочем, как и в большинстве ПИФов.

Опыт показывает, что похвастаться надежностью, таким «ассортиментом» биржевых продуктов и услуг, могут далеко не все, даже крупные российские брокеры

Спасибо за внимание, всегда ваш Максимальный доход!

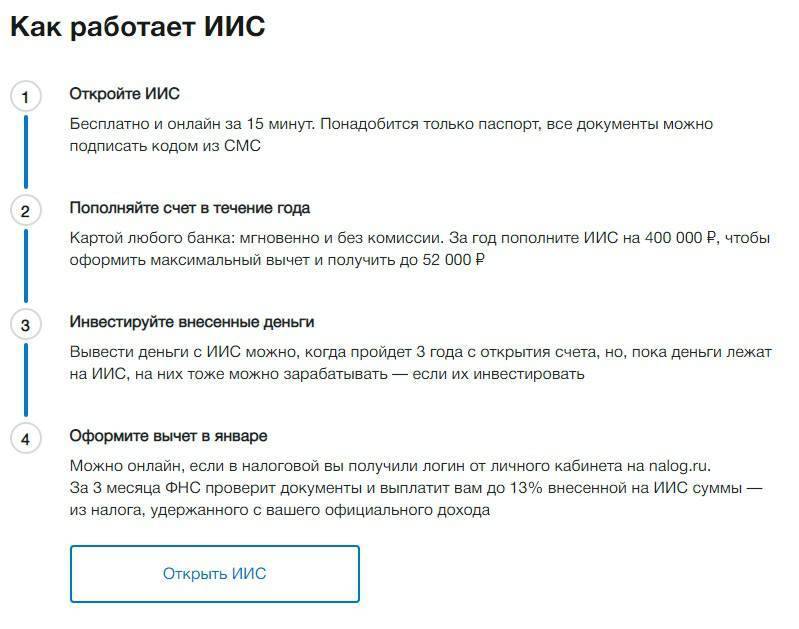

Как работает ИИС

- Откройте ИИС

- Бесплатно и онлайн за 15 минут. Понадобится только паспорт, все документы можно подписать

кодом из СМС

- Пополняйте счет в течение года

- Картой любого банка: мгновенно и без комиссии. За год пополните ИИС на 400 000 ₽,

чтобы оформить максимальный вычет и получить до 52 000 ₽

- Инвестируйте внесенные деньги

- Вывести деньги с ИИС можно, когда пройдет 3 года с открытия счета, но, пока деньги

лежат на ИИС, на них тоже можно зарабатывать — если их инвестировать

- Оформите вычет в январе

Можно онлайн, если в налоговой вы получили логин от личного кабинета на nalog.ru.

За 3 месяца ФНС проверит документы и выплатит вам до 13% внесенной на ИИС

суммы — из налога, удержанного с вашего официального дохода

Открытие ИИС в Сбербанке

Чтобы получить индивидуальный инвестиционный счет в Сбербанке, пользователю придется получить карту этого банка. Это обязательное условие. Уже после того, как она будет получена, нужно открыть в своем браузере https://www.sberbank.ru/ru/person/investments/iis_new. Остается следовать действиям из этой инструкции:

- Нужно пройти авторизацию, используя учетную запись Сбербанка. Она выдается при получении карты, либо через мобильное приложение самого банка.

- Заполнить небольшую анкету и ждать звонка от представителей банка о встрече. На ней будут подписаны некоторые документы, необходимые для открытия индивидуального инвестиционного счета.

- Пополнить счет в банке своими деньгами. Это делается через дебетовую карту.

- Остается загрузить на свое устройство приложение Сбербанк Инвестор. Именно оно будет использоваться для покупки и продажи ценных бумаг.

Выполнив эти действия, читатель получит индивидуальный инвестиционный счет в крупнейшем банке Российской Федерации!

Условия открытия ИИС

Открыть индивидуальный инвестиционный счет можно с момента совершеннолетия. По условиям, один человек имеет право владеть только одним ИИС.

Однако допускается закрыть первый счет и открыть другой, с сохранением срока действия. Это не помешает получить налоговый вычет или освободиться от уплаты налогов на доход.

Но льготой можно воспользоваться только один раз, независимо от количества открытых и закрытых ИИС.

Четких ограничений по сроку действия счета нет. Его можно закрыть, не дожидаясь истечения трех лет или позже. Когда период получения льготы истекает, ИИС используется как обычный брокерский счет.

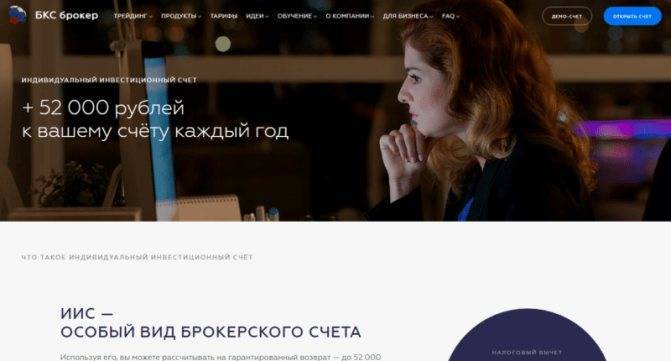

Что такое ИИС, плюсы и минусы

Индивидуальный инвестиционный счет — это брокерский счет со льготным налогообложением и некоторыми ограничениями.

В чём плюсы ИИС по сравнению с брокерским счетом?

Основной плюс ИИС в налоговом вычете, их есть 2 вида: Первый. Можно вернуть налог в размере 13% от внесенной на ИИС суммы, до 52 000 рублей в год: это вычет на взнос, первый ИИС тип А. Второй. Или можно не платить налог с дохода, полученного на ИИС, это второй тип ИИС Б

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с прибыльных операций на ИИС рассчитывается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Минусы ИИС

Главный минус – с ИИС нельзя выводить деньги и даже их часть 3 года без потери налогового вычета. Чтобы инвестор получил право на налоговый вычет, счет должен существовать минимум три года. Вывести деньги с ИИС можно только если закрыть счёт, однако есть лайфхак как выводить часть денег с ИИС, и я его вам расскажу, смотрите видео до конца.

Интересный вопрос – зачем ИИС нужен самому Государству? Пожалуй, главная причина – это создать как можно больше “длинных” денег на рынке ценных бумаг, привлечь инвестиции в российскую экономику через фондовый рынок и увеличить финансовую грамотность населения.

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Как правильно выбрать тип индивидуального инвестиционного счета

В общей сложности, ИИС разделили на две категории:

Первая разновидность индивидуального инвестиционного счета. Налогоплательщику предоставляется возможность пользоваться налоговым вычетом в сумме, которая была внесена на индивидуальный инвестиционный счет в конкретный налоговый период. Передается этот налоговый вычет на сам счет. В первом типе вычета предполагается наличие прибыли, облагаемой по 13%-й ставке в конкретном налоговом периоде.

Вторая разновидность индивидуального инвестиционного счета. В ситуации, когда договор на открытие ИИС закончится, спустя как минимум три года налогоплательщику будет предоставлена возможность получения вычета. Его сумма выражена в величине дохода, полученного вследствие совершения операций по инвестиционным счетам. Другими словами, система автоматически освободит весь доход от уплаты налогов

Важно помнить о том, что второй тип индивидуального инвестиционного счета не предусматривает наличия иных разновидностей прибыли (к примеру, зарплаты), которые облагаются по 13%-й ставке в конкретном периоде. Представленная разновидность вычета применяется и теми налогоплательщиками, которые официально не трудоустроены

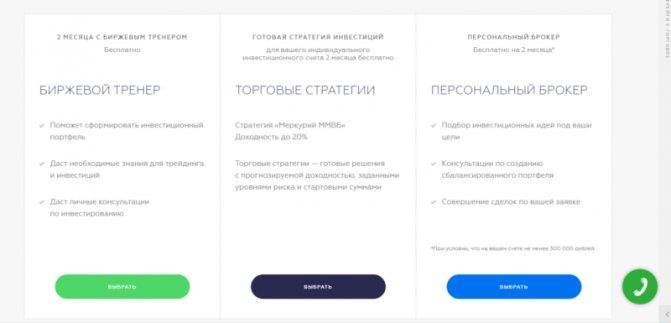

ИИС + 2 месяца бесплатных услуг

2 месяца с биржевым тренером

Биржевой тренер

- Поможет сформировать инвестиционный портфель

- Даст необходимые знания для трейдинга и инвестиций

- Даст личные консультации по инвестированию

Готовая стратегия инвестиций

для вашего индивидуального инвестиционного счета 2 месяца бесплатно

Торговые стратегии

Стратегия «Меркурий ММВБ»Доходность до 20%

Торговые стратегии — готовые решения с прогнозируемой доходностью, заданными уровнями риска и стартовыми суммами

Бесплатно на 2 месяца*

Персональный брокер

- Подбор инвестиционных идей под ваши цели

- Консультации по созданию сбалансированного портфеля

- Совершение сделок по вашей заявке

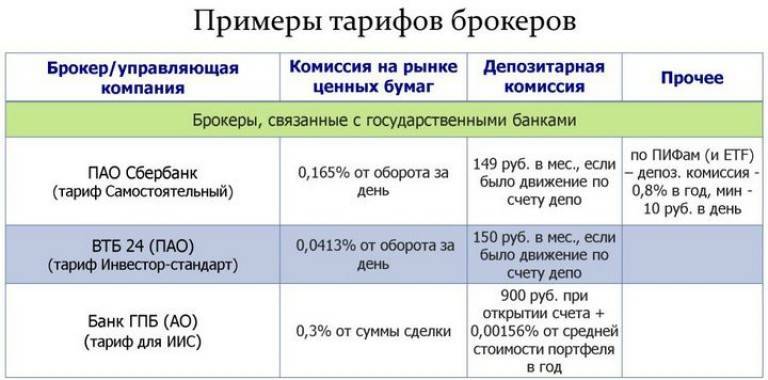

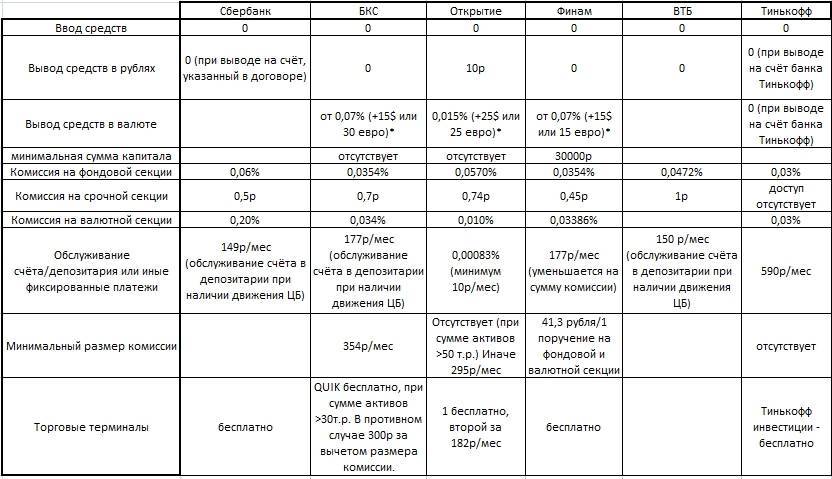

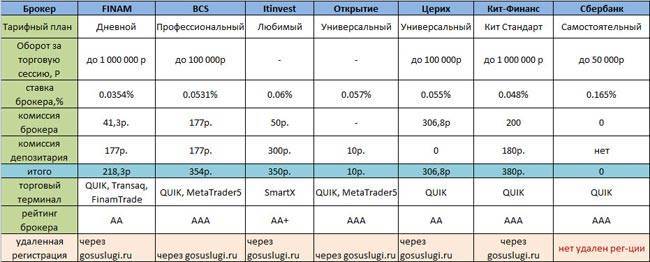

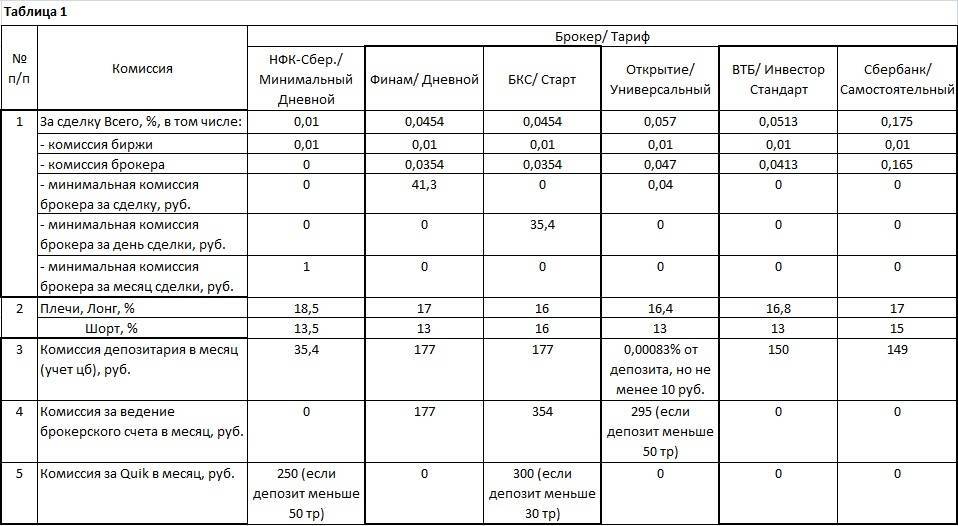

Рейтинг брокеров

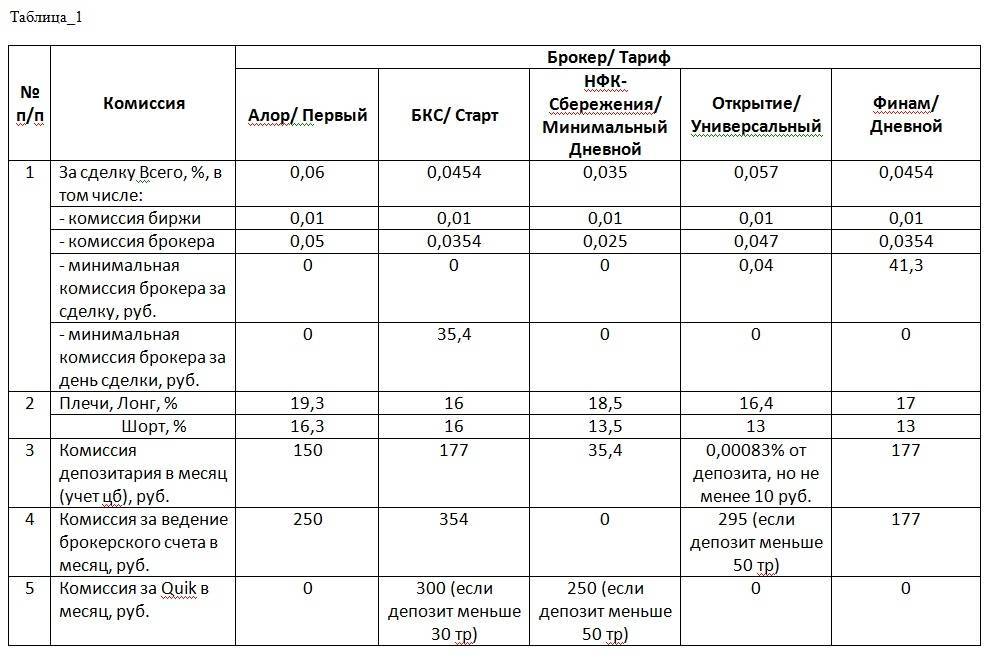

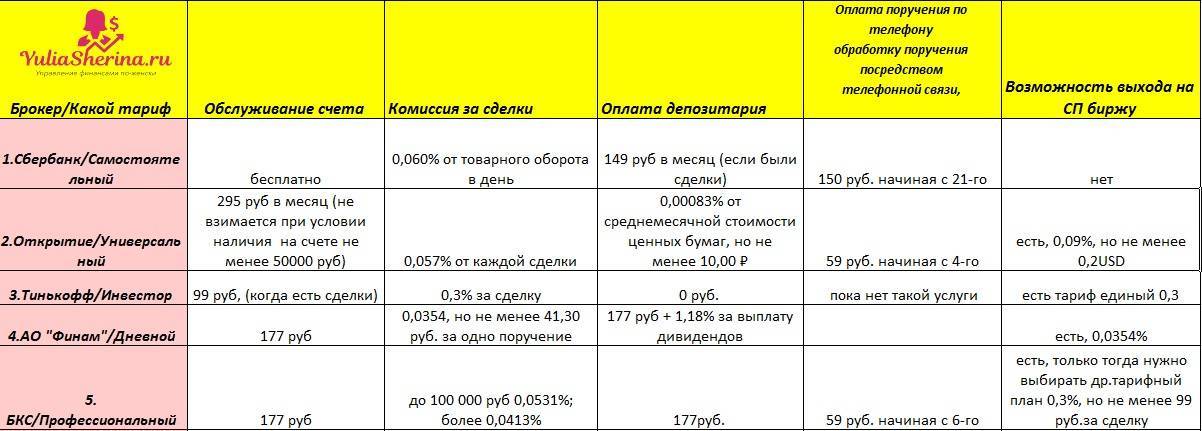

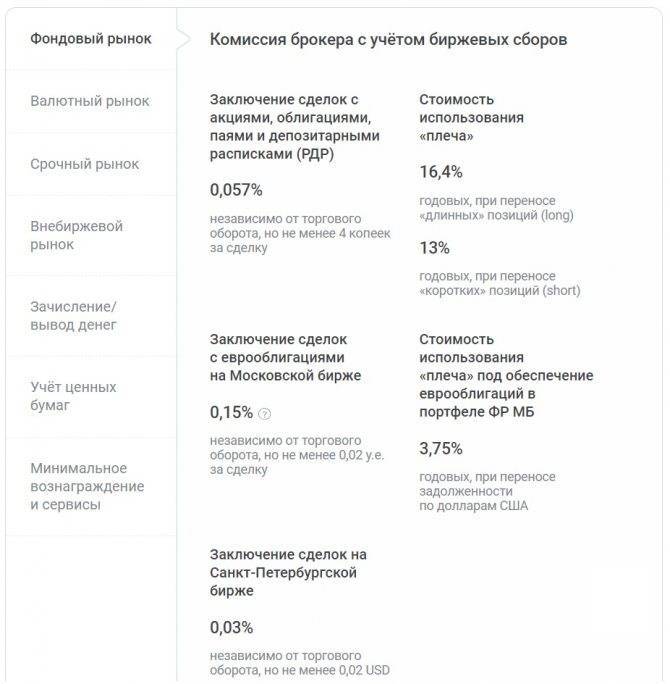

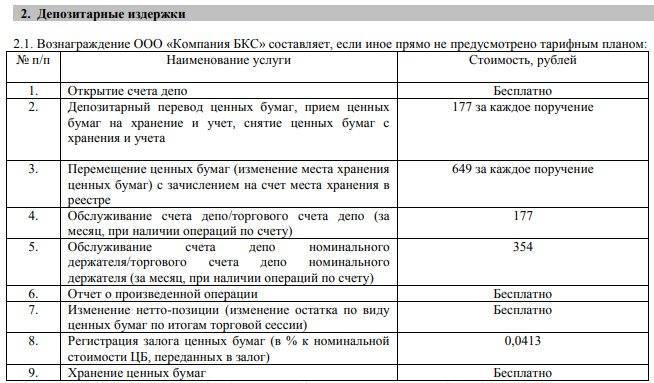

Стоимость услуг указана для клиентов — физических лиц.

| Название | Кол-во клиентов, всего/активных | Торговый оборот млрд.₽/месяц (1) | Комиссия брокера, %(2) | Комиссия депозитария руб. | Min депозит руб. | Доступ к иностранным акциям(3) | Торговая платформа | Репутация(4) | Открытие счета онлайн | Способы пополнения и комиссии за ввод/вывод, руб. |

| БКС | 370 000/24 600 | 574,3 | 0,0177-0,0354 | 177 (5) | 50000 (6) | Да | Quik, MT5, TSLab, Tradematic, TrustManager | +++++ | Да | Безналичный (б/н) перевод, карта, наличными в кассу, 0/0 |

| Тинькофф | 930 000/57 000 | 40,0 | 0,025-0,05 | Да | Тинькофф Инвестиции (WEB) | ±-± (7) | Да | Б/н, карта, 0/0 | ||

| Сбербанк | 1 145 000/61 000 | 176,5 | 0,018-0,060 | Нет | Сбербанк Инвестор, Quik | +++– | Да | Б/н, н.д./н.д. | ||

| ВТБ | 608 000/37 000 | 176,9 | 0,01 | 150 (5) | Да | ВТБ Мои Инвестиции, Quik | +++++ | Да | Б/н, карта, пополнение 0 или 2,6% с карты через мобильное приложение, вывод 0-0,2% (11) | |

| АТОН | 51700/2700 | 34,9 | 0,0145-0,035 | 177 | 50 000 | Нет (13) | Quik | +++– | Да | Б/н, 0/0 |

| Алор | 30000/860 | 23,2 | 0,017-0,08 | 150 | 10 000 | Да | Quik, Алор-Трейд, TradingView, TSLab | ++++- | Да | Б/н, наличными в кассу, 0/50 |

| Церих | 16000/600 | 17,8 | 0,01-0,085 | Н.д. | 50 000 (6) | Да | Quik, QScalp, Z-Trade | ++++- | Да | Б/н, 0/0 (12) |

| Открытие | 231 000/22000 | 111,5 | 0,057 | 175 (5) | 50 000 (6) | Да | Quik, MT5, TSLab, XTick | +++++ | Да | Б/н перевод, с карты, 0/10 |

| Финам | 243 000/24 000 | 97,2 | 0 (8) | 177 (5) | Да | FinamTrade, TRANSAQ, Quik | +++++ | Да | Б/н, с карты, 0/300 (9) | |

| КИТ Финанс | 25000/1400 | 4,8 | 0,025-0,048, 200 руб. (10) | Да | Quik | ++++- | Да | Б/н перевод, 0/0 |

- (1) — фондовый рынок.

- (2) — фондовая секция Московской биржи. Тарифные планы стандартные для новичков. Размер комиссии зависит от оборота в день.

- (3) — американские ценные бумаги на Санкт-Петербургской бирже и доступ к торгам на иностранных биржах.

- (4) — оценка репутации по пятибалльной шкале по параметрам (каждый параметр — отметка + или ее отсутствие):

- наличие лицензии как профессионального участника рынка (+);

- торговля через торговую программу с установкой на ПК и наличие WEB-версии (++);

- наличие отдельного сайта с удобным поиском (+++);

- доступ к торгам акций иностранных эмитентов на Санкт-Петербургской бирже и/или иностранных биржевых площадках (через статус «квалифицированный инвестор», напрямую через иностранные «дочки» брокера) (++++);

- общее удобство с учетом всех факторов (тарифы, поддержка, доступ к рынкам, количество и качество инструментов инвестирования, включая структурные продукты и единый счет, наличие отдельного сайта) (+++++).

- (5) — при наличии операций по счету. Если операции не проводились — комиссия 0 руб.

- (6) — минимально рекомендуемая сумма. При оценке среднего остатка меньше взымаются дополнительные сборы.

- (7) — торговая программа Тинькофф Инвестиции работает как WEB-терминал. Quik недоступен.

- (8) — тариф FreeTrade для новых клиентов при дистанционном открытии счета.

- (9) — срочный вывод.

- (10) — взимается независимо от активности на счете. В случае начисления комиссии по тарифу выше 200 руб. — взимается разница.

- (11) — до 300 тысяч в месяц — 0 руб., свыше — до 0,2% от суммы.

- (12) — при выводе менее 10 000 руб. комиссия 70 руб.

- (13) — по умолчанию не предусмотрено основными тарифными планами.

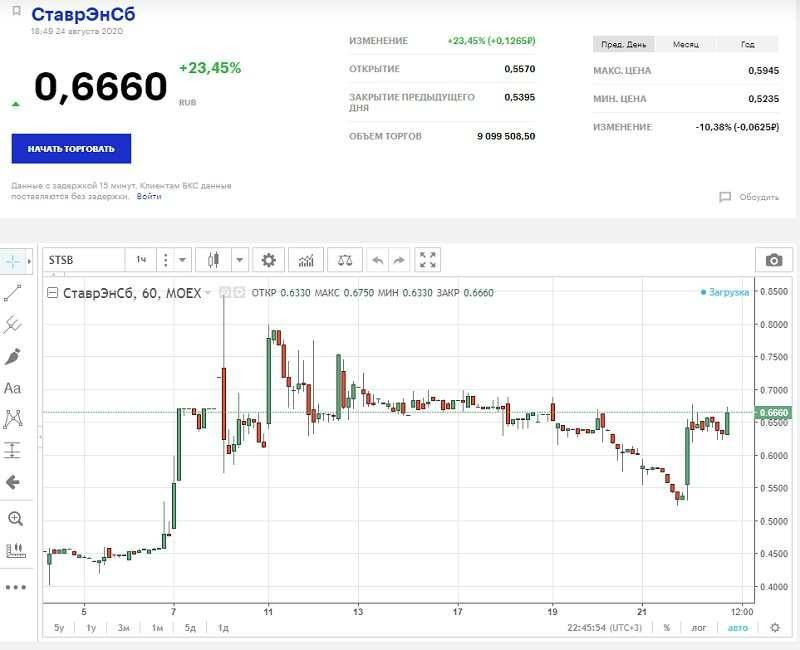

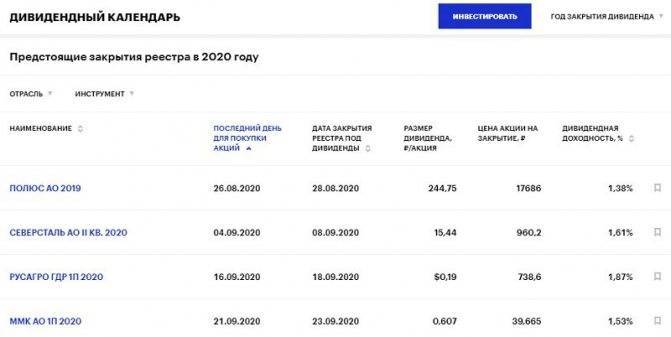

Графики изменения по ведущим 5 брокерам 2017–2019 года (источник Smart-lab.ru).

- Активные клиенты на Московской бирже.

- Обороты брокерских компаний.

- Динамика изменений активных клиентов в %.

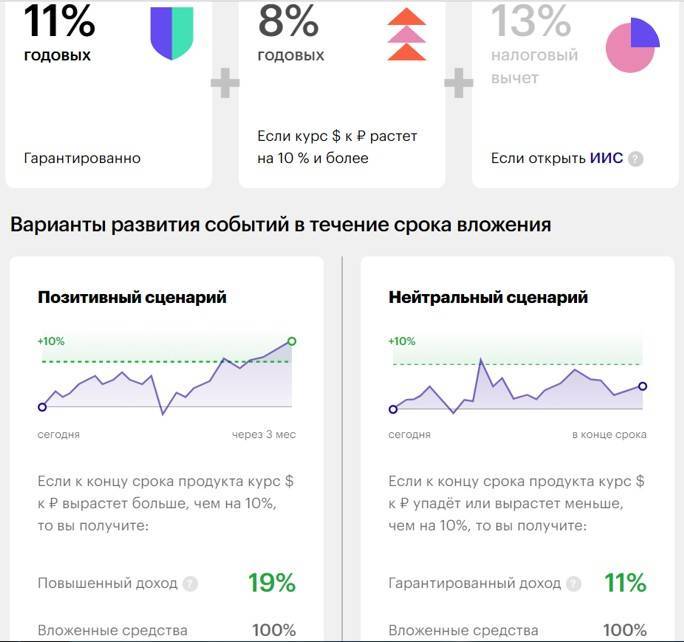

О БКС Премьер **

БКС Премьер — бренд инвестиционной компании БКС, лидера по объему операций с акциями на Московской Бирже.

22 года на рынке

130 000 клиентов

BBB+ — рейтинг надежности

Более 50 офисов и 90 представительств по всей России

Наименование «БКС Премьер» используется Акционерным обществом «БКС — Инвестиционный Банк» в качестве товарного знака (знака обслуживания) для идентификации предоставляемых банком услуг и не является его фирменным наименованием. Акционерное общество «БКС — Инвестиционный Банк». «Генеральная лицензия ЦБ РФ № 101 от 15.12.2014г.».

** ООО «Компания БКС» лидер в рейтинге ведущих операторов по акциям в режиме основных торгов Т+, режиме переговорных сделок и режим РПС с ЦК по данным ПАО Московская Биржа по итогам декабря 2016 года (http://moex.com/ru/spot/members-rating.aspx?rid=119). Рейтинговое агентство RAEX (Эксперт РА) присвоило рейтинг кредитоспособности финансовой компании БКС на уровне ruBBB+. Прогноз по рейтингу — стабильный. https://raexpert.ru/releases/2017/Aug04d

Тарифы на обслуживание на рынке ценных бумаг Адрес: 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд

Copyright 1995–2018. ООО «Компания БКС». Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Поэтапная инструкция, как открыть индивидуальный инвестиционный счет

- Выбор тарифа. Чтобы не ошибиться, следует изучить нормативную документацию, но проще – начать со звонка оператору колл-центра и проконсультироваться. Как правило, техподдержка работают бесперебойно, и специалисты подробно разъясняют все условия.

- Подписание договора. Для оформления следует обратиться к брокеру или в УК. В большинстве случаев сделать это можно онлайн: перейти на сайт компании и оставить заявку. После подтверждения личности ИИС сразу доступен к использованию. Если удаленные способы не предусмотрены, нужно лично посетить офис брокера. При себе необходимо иметь паспорт.

- Пополнить депозит. Обычно инвесторам предоставляется несколько вариантов, в том числе без комиссий. Плату за перевод взимают при зачислении средств с карт сторонних банков, а в кассах или онлайн-банке сборы, как правило, отсутствуют.

- Установка программного обеспечения – терминала. На данном этапе можно приступать к торгам и приобретать любые активы. Если это доверительное управление, то этап пропускается – все делают аналитики и специалисты.

Важный момент онлайн-открытия – идентификация личности. Когда партнер – банковское учреждение, к онлайн-банку которого есть доступ, сложностей не возникает.

В остальных случаях пользователь высылает сканы документов. Но есть и более простой вариант – воспользоваться аккаунтом на портале Госуслуги.

При этом необходимо иметь подтвержденный личный кабинет. Верификация проводится в отделениях МФЦ или путем введения секретного кода, высланного заказным письмом.

При открытии ИИС система сама предложит несколько вариантов:

- открыть через Госуслуги;

- открыть через менеджера;

- через онлайн-банк.

Поэтому не нужно совершать дополнительные действия – достаточно подать заявку и кликнуть на подходящий вариант.

Если учетной записи на портале Госуслуги нет, ее можно создать. Однако регистрации недостаточно, потребуется пройти идентификацию. В МФЦ это делается моментально, а вот заказное письмо придется ждать 2-3 недели.

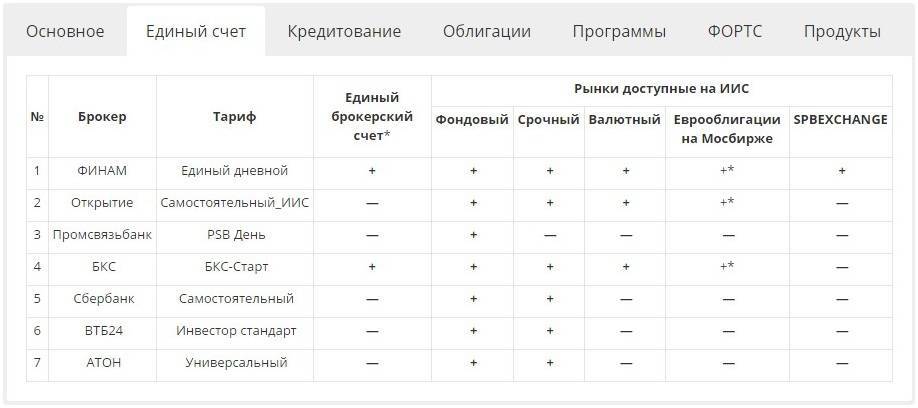

Где лучше открыть ИИС?

Открывать ИИС можно:

- у брокера;

- в банке с лицензией на брокерскую деятельность;

- у управляющей компании.

Что касается того, где лучше открыть брокерский счет, то учитывайте, что при открытии его у брокера инвестировать можно будет потом. А вот если для сотрудничества выбрана управляющая компания, то определенную сумму нужно будет внести сразу.

Что касается статистики по конкретным компаниям, то все варианты можно разделить на 3 группы:

- Высшая категория. К представителям этой группы относят компании, имеющие рекордное количество открытых ИИС среди конкурентов. Выделяются такие компании: финансовые группы «Открытие», БКС, а также инвесткомпания «Финам», Альфа-Капитал. На них приходится больше половины оборота на MOEX, к тому же нет проблем с представительствами в крупных городах, так что популярность объяснима.

- Вторая категория компаний. Достаточно известны, но по объемам всё же уступают вышеперечисленным. Это могут быть популярные банки, для которых именно банковская деятельность является приоритетной. У них есть солидный оборот на фондовом рынке, так что предоставление возможности открыть ИИС для них — вполне логичный шаг.

- Третья категория – малоизвестные компании. Возможно, в будущем превратятся в лидеров, но пока уступают по всем параметрами первым группам.

Московская биржа предоставляет подробную статистику по открытым ИИС, по ней можно судить о их популярности. Видно, что с большим отрывом лидирует Сбербанк.

Опираясь на собственный опыт, рекомендую работать с БКС. Это один из самых надежных брокеров, дающих доступ и к российскому, и к зарубежным рынкам. Основные условия приведу в табличной форме.

Минимальный депозит | от 30 000 руб. | |

Комиссия за сделку | На тарифе «Инвестор» – 0,1% от суммы сделок | На тарифе «Инвестор ПРО» – 0,035% от суммы сделок, при сумме депозита от 900 000 рублей |

Дополнительные сборы | Если на счету меньше 30 000 рублей. 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, Ведение счета Депо – бесплатно. Ввод/вывод рублей – бесплатно | |

Стоимость обслуживания счёта | 0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце. | 299 руб./мес. на тарифе «Инвестор ПРО», если сделок в месяце не было – бесплатно |

Кредитное плечо | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | |

Маржин колл | Рассчитывается на основе риска для каждой бумаги | |

Торговые терминалы | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | |

Доступные рынки для торговли | Валютный, фондовый, товарный рынок, есть возможность подключить площадки США (Nyse и Nasdaq) – 1$/мес | |

Лицензия | ЦБ РФ | |

Практика открытия инвестсчетов в мире

ИИС – не уникальное предложение для России. В мире широко распространена такая практика, условия работы отличаются, равно как и максимально возможные суммы инвестирования. Например, в Англии можно открывать ISA (индивидуальные сберегательные счета), причем, инвестировать в них можно до 15000£. В США есть аналогичные пенсионные счета (IRA), в Канаде – RRSP, то есть регистрируемые пенсионные сберпланы. Риски при инвестировании небольшие, это и объясняет популярность ИИС среди населения.

ИИС или брокерский счет?

t.me/investmoda — Подписка на Telegram-канал обязательна

Мой YouTube — 60000 человек уже подписаны

Мой Instagram — Следи за сторис и лайфстайл

Если у вас официальная зарплата или доход, с которого вы платите ежегодный налог на доходы физических лиц – открывайте ИИС! Если у вас нет официальной зарплаты или официальных доходов с которых вы платите НДФЛ то открывать ИИС уже не так выгодно, но всё же немного выгоднее, чем обычный брокерский счёт.

Здесь есть важный момент – в России действуют льготы на долгосрочное владение ценными бумагами от сроком 3-х лет. То есть вы и так не будете платить НДФЛ если держали бумагу 3 года и более. Поэтому второй вариант ИИС уже не так выгоден, как первый, ведь льготу при владении бумагами 3 годы вы получите и на обычном брокерском счёте.

Также не стоит открывать ИИС если вы будете периодически или ежемесячно выводить часть денег с брокерского счёта, например на крупные покупки, ежемесячные траты или ваш бизнес. Вы не сможете вывести деньги не закрыв ИИС, это очень неудобно.

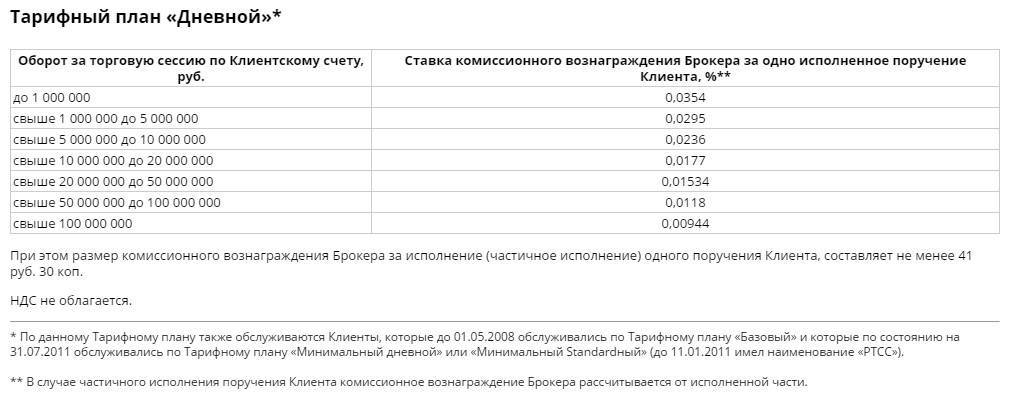

Финам

Работает как брокер с 1994. Офисы в 90 российских городах. Представительства за рубежом — США, Кипр, Индия, Китай, Таиланд, Малайзия, Индонезия.

Достоинства брокера:

- самый недорогой тариф для торговли на российском фондовом рынке. Условия тарифа выше в статье;

- свой учебный центр;

- наличие сообщества трейдеров Comon с торговыми стратегиями и автоследованием;

- широкий выбор торгуемых инструментов.

Минусы:

- платный Quik 300 руб./месяц;

- сложная и запутанная система определения комиссии за вывод денег с торгового счета. За срочный вывод 300 руб., при ином раскладе выписка из регламента с сайта Финама гласит:

запутанная система комиссий и вознаграждений. В т.ч. при переходе с одного тарифного плана на другой. С ходу разобраться крайне сложно.

Три самых популярных тарифных планов на фондовом рынке:

- «Тест-Драйв». Предоставляется на 30 дней. Затем по умолчанию переключают на «Дневной».

- «Дневной».

- «Фиксированный».

Открытие счета

Клиенты могут открыть индивидуальный инвестиционный счет двумя способами:

- на сайте broker.ru;

- в офисах компании.

Дистанционное оформление договора возможно, если инвестор – действующий клиент брокера. Для оформления ИИС нужен паспорт и номер ИНН или СНИЛС.

Однако фактически по заявке, направленной через сайт, новый клиент получает доступ только к личному кабинету с ограниченным функционалом и брокерский счет. Для открытия ИИС нужно посетить ближайший офис и оформить бумаги в офф-лайне.

Предложения для новых клиентов

При открытии инвестсчетов клиенты могут воспользоваться бесплатными услугами:

«Биржевой тренер»;

Опция «Биржевой тренер» – это помощь в формировании инвестиционного портфеля, получение начальных знаний по трейдингу, получение личных консультаций по инвестированию. «Торговые стратегии» – предложение готового решения по вложению средств исходя из заданного уровня риска и стартовой суммы.