Как перевести деньги с карты на карту без комиссии?

Размер комиссии за операцию будет зависеть от условий провайдера. Как правило, при совершении переводов через сторонние сайты всегда взимается определённая плата.

- Пополнение карты («стягивание»). Операция проводится в личном кабинете получателя. Пользователь должен выбрать карту, нажать на опцию «Пополнить», далее ввести номер, срок действия, CVV-код карты списания и сумму. Платёж следует подтвердить паролем из СМС.

- Исходящий перевод («выталкивание»). Проводится через интернет-банк отправителя. Данная операция будет бесплатной для ограниченного числа карт (перечень представлен ниже).

Даже если пополнение проводится через сервис, встроенный в интернет-банк, это не даёт 100%-ой гарантии на отсутствие комиссии. Некоторые банки не позволяют бесплатно списывать деньги со своих карт.

Способы осуществления операции

Совершить перевод с карты МКБ на другую карту можно следующими способами.

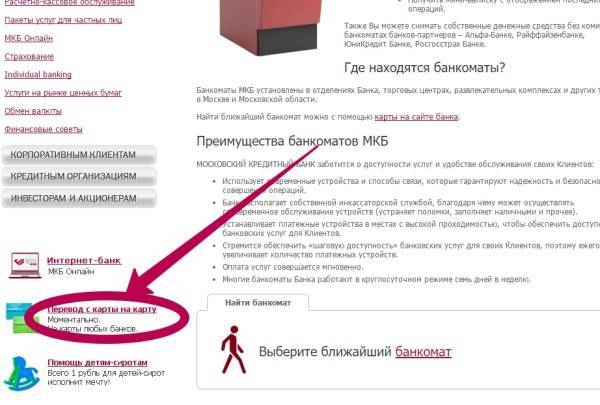

Через сайт банка

- зайдите на сервис https://online.mkb.ru/

- найдите раздел «Перевод на карту»

- зарегистрированным пользователям будет предложен выбор из нескольких счетов, куда клиент уже отправлял деньги ранее. Незарегистрированные вводят данные вручную в предложенной электронной форме

- ждите СМС-ку с подтверждением операции

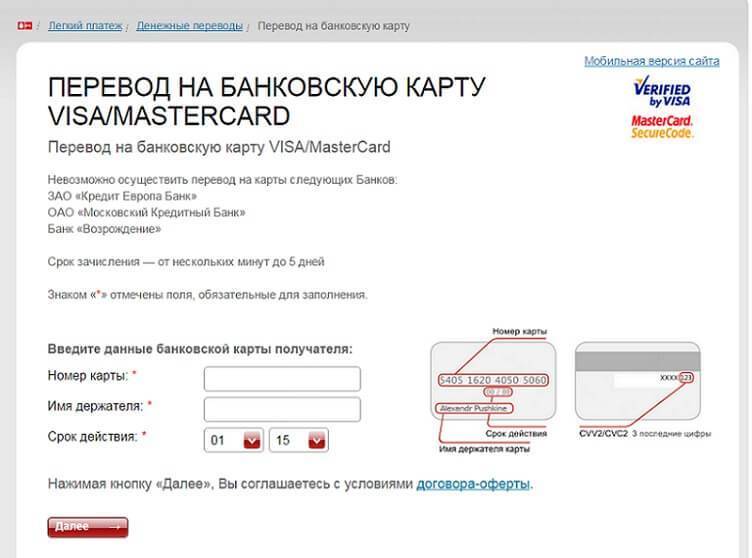

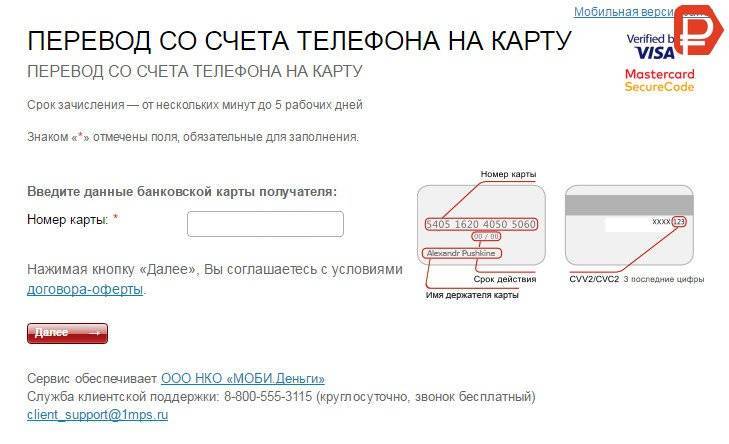

Сайты сторонних ресурсов

Алгоритм действий идентичен тому, что был описан выше. Но есть отличительная черта – операцию будет обрабатывать сторонняя организация. Например Сбербанк, Золотая Корона, Ростелеком, МТС, Яндекс.

Здесь все также просто: нужно зайти на сайт компании, найти вкладку с нужной услугой, заполнить реквизитами электронную форму и подтвердить свои действия.

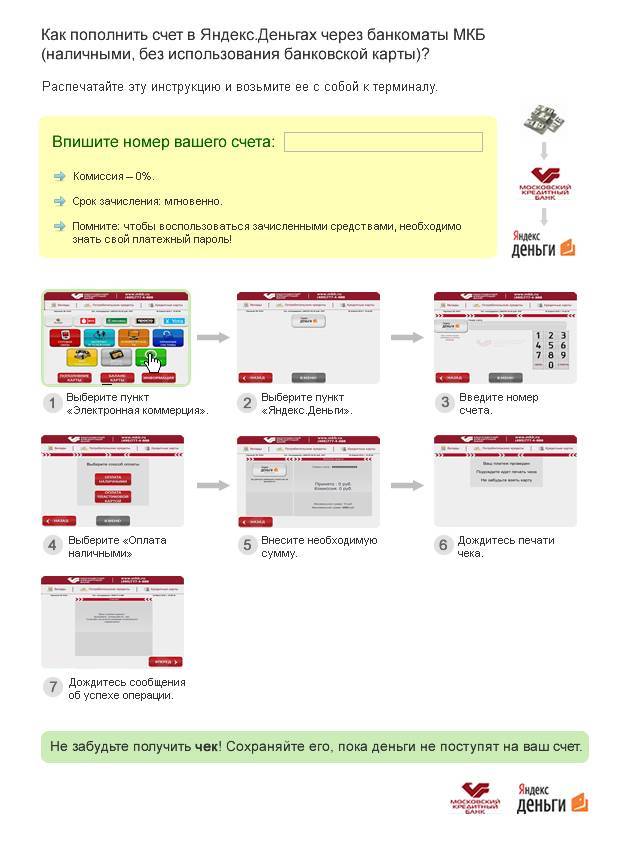

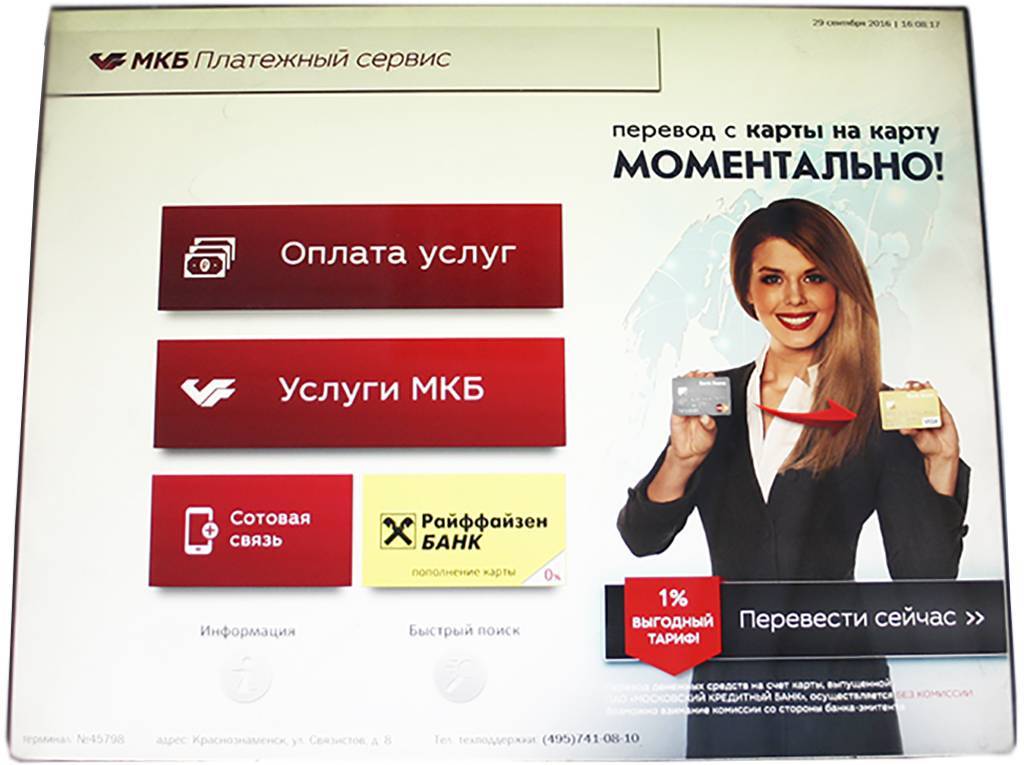

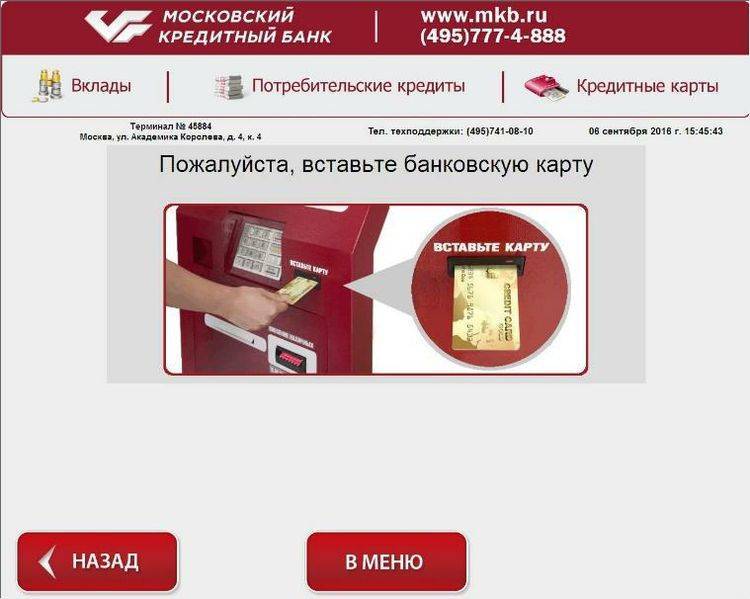

Банкоматы и терминалы

- в меню банкомата выбрать вкладку «Дополнительные услуги»

- затем выбрать вкладку «Переводы»

- активировать команду «На банковскую карту»

- далее ввести нужные данные

- всё, средства окажутся у получателя практически мгновенно.

Вспомогательные варианты перевода

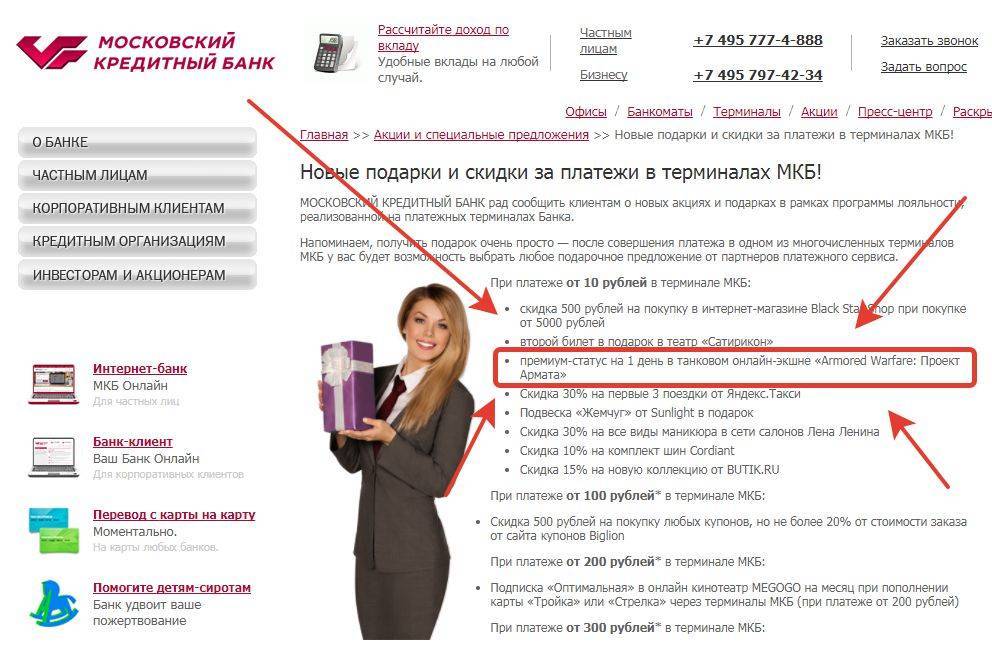

Помимо классического варианта, посредством которого совершается перевод с МКБ на Сбербанк и в другие структуры, можно рассмотреть несколько дополнительных вариантов.

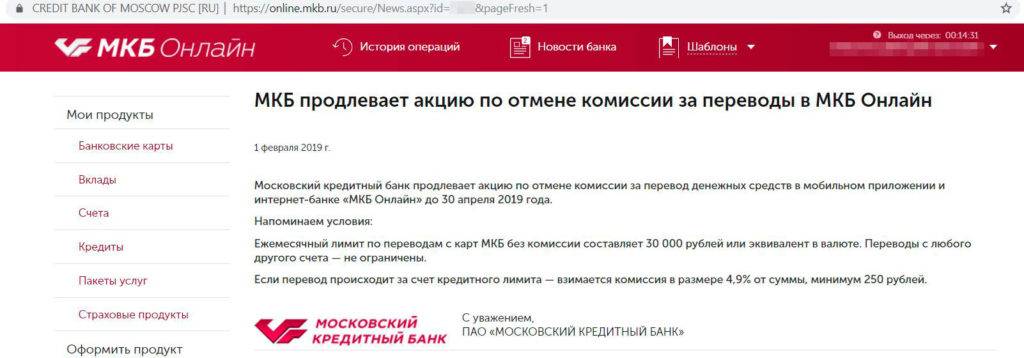

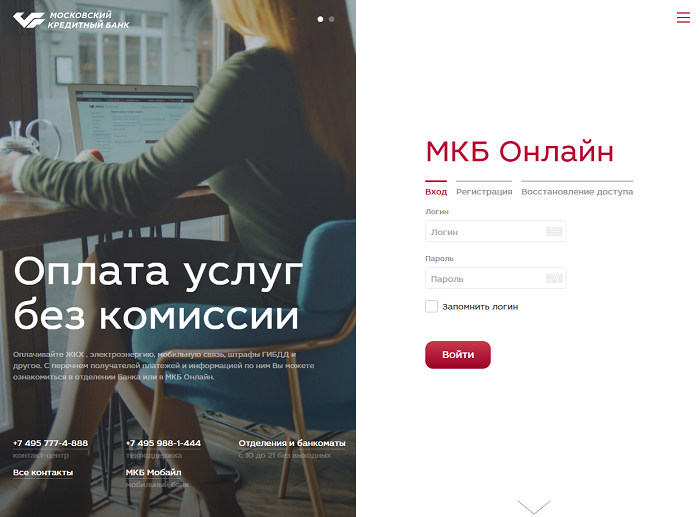

Использование системы МКБ онлайн

Если пользователь подключен к данному сервису, он может рассчитывать на совершение финансового перевода посредством услуг данной площадки. Для этого понадобится кратковременное прохождение процедуры авторизации, выбор пункта перевода на карту и введение ее данных (достаточно ввести лишь номер). Помимо этого, в рамках данной системы есть возможность получения любых сведений, связанных с информацией о состоянии счетов, наличии акций.

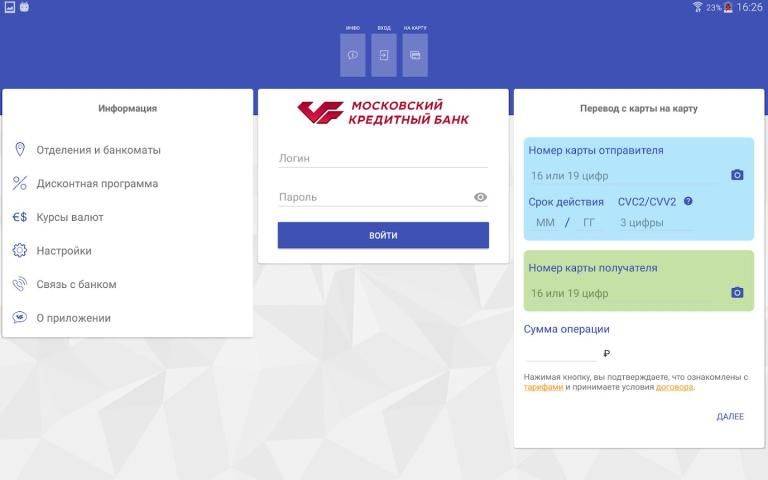

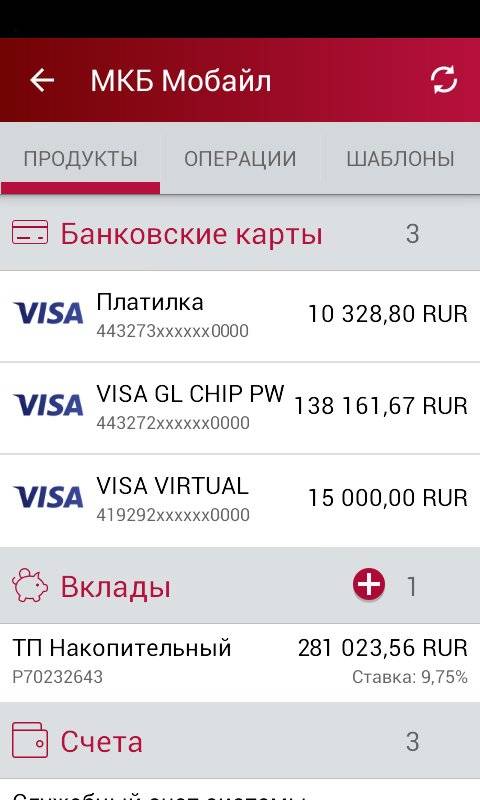

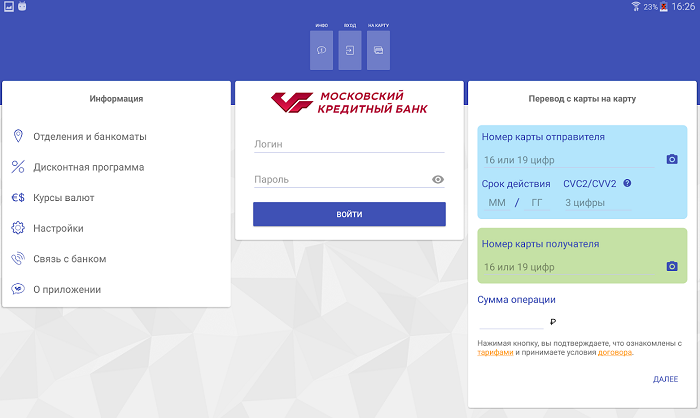

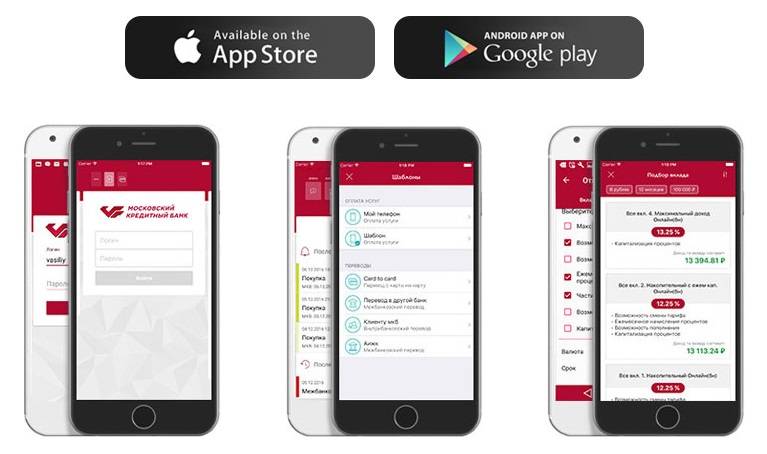

МКБ mobile

Это мобильное приложение, которое также способствует совершению переводных действий между картами при условии, что имеется соответствующий доступ к системе. В рамках этой опции переводы могут совершать не только клиенты Московской кредитной банковской структуры, но и пользователи сервисов сторонних банков. Помимо этого, в кабинете можно вносить плату за различные услуги, совершать платежные действия по кредиту и иметь данное приложение всегда под рукой, даже не выходя из дома.

Личное посещение отделений

Если поблизости от вас работает какой-то из филиалов этой организации, или имеется банкомат, то, владея сведениями о номере карты получателя, вы сможете совершить перевод не только по России, но и за рубеж при соблюдении определенного перечня условий. Просто обратитесь к сотруднику и уведомите о том, что именно вы хотите совершить.

Использование опции card 2 card

МКБ имеет непосредственное отношение к списку российских финансово-кредитных институтов, которые предлагают держателям карточек применять этот сервис самостоятельно. Данный провайдер позволит вам совершить перевод на своих условиях:

- только российская валюта,

- совершение операций исключительно между картами эмитентов РФ,

- минимум – 100 рублей,

- максимум – 100 000 р.,

- лимит на переводные операции в месяц – 1 000 000 р.,

- мгновенное зачисление денег,

- транзакции по картам МИР – лишь при наличии технической возможности.

В процессе заполнения электронных полей и бумаг необходимо соблюдать осторожность при внесении реквизитов. Не стоит предоставлять сведения в открытой доступности и передавать секретные номера и коды лицам, которые вызывают у вас подозрения и недоверие

Ни при каких обстоятельствах не сообщайте свой код даже сотрудникам финансовой организации.

Таким образом, совершать переводы через МКБ достаточно легко. Комиссия за перевод в другой банк составляет процент от суммы и зависит от ряда факторов и особенностей.

https://youtube.com/watch?v=6SWV4ucPXFk

Переводы между банками

Отправлять средства можно как на внутрибанковские карты МКБ, так и на карты, выпущенные другими банками. При этом взимаются различные комиссионные выплаты и установлены различные лимиты.

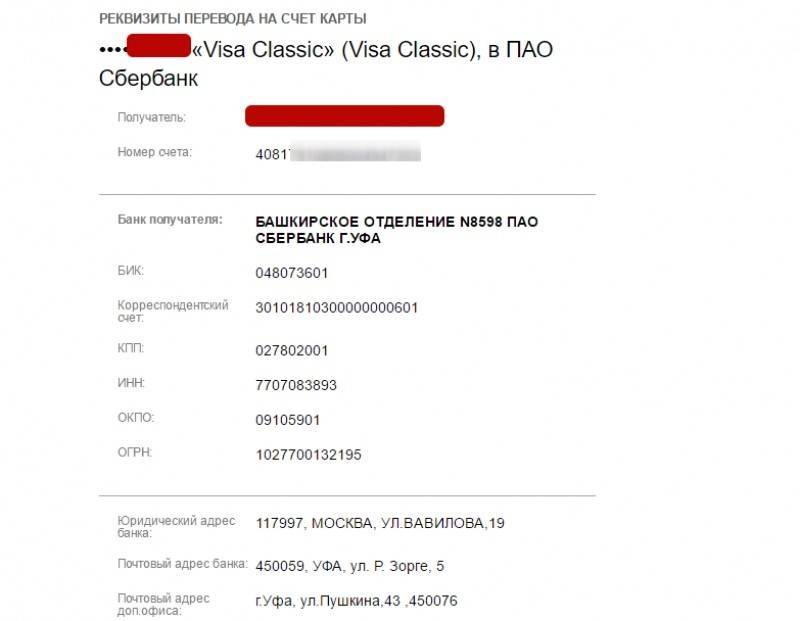

С МКБ на Сбербанк

Зачисление перевода может быть осуществлено в течение 3 дней, но чаще транзакция занимает около 24 часов.

Все расчеты осуществляются в рублях.

Перевод с карты Сбербанка на карту МКБ

Осуществляется такой перевод несколькими способами: через мобильное приложение, личный кабинет и банкомат.

Перевод с карты МКБ на Сбербанк занимает всего несколько минут и деньги будут зачислены на счет получателя уже через несколько минут.

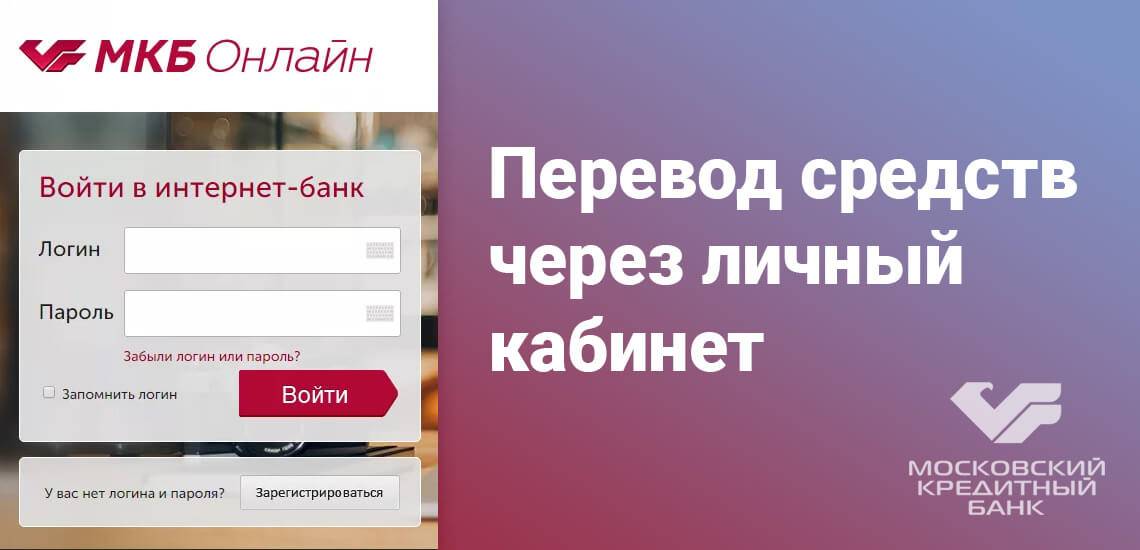

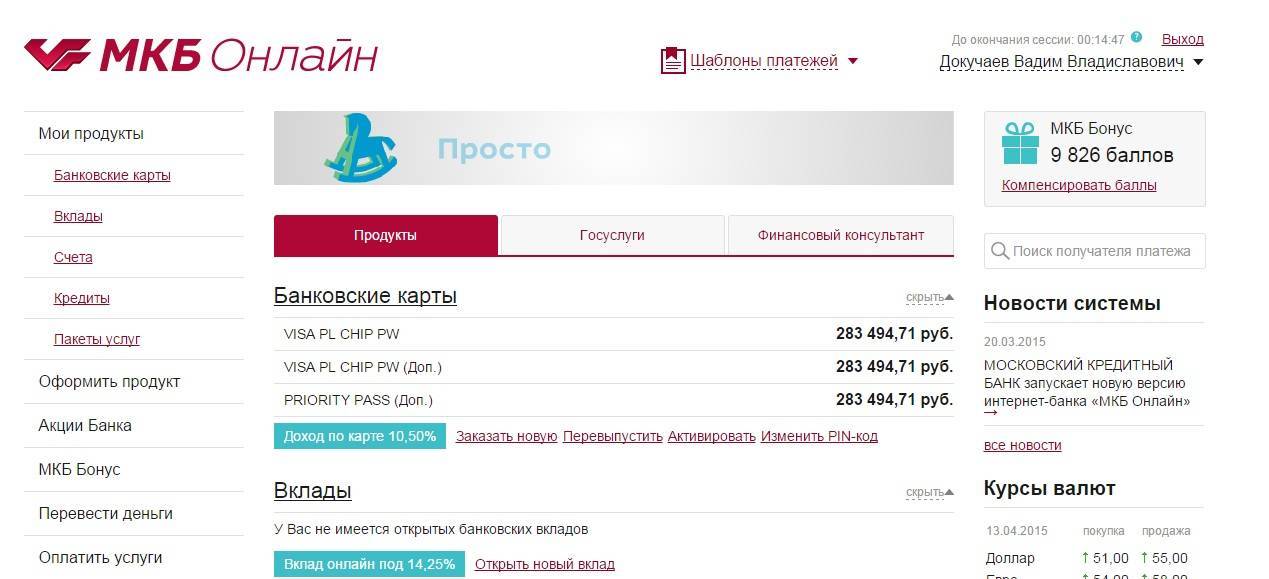

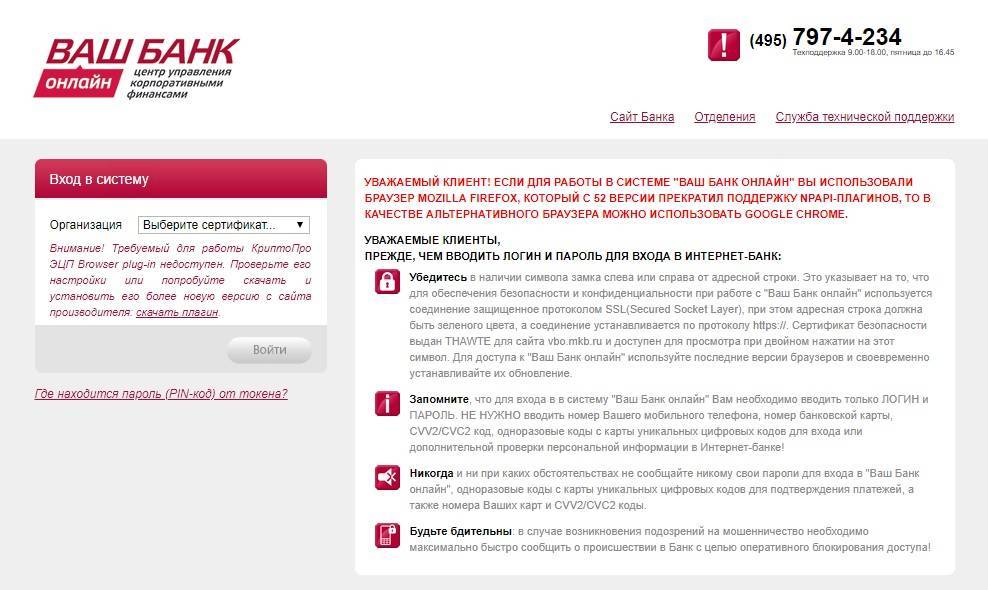

Использование интернет банка

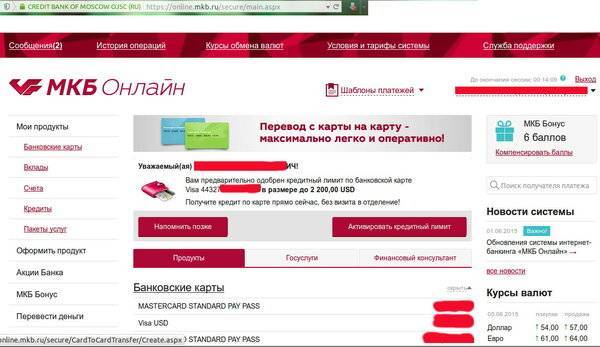

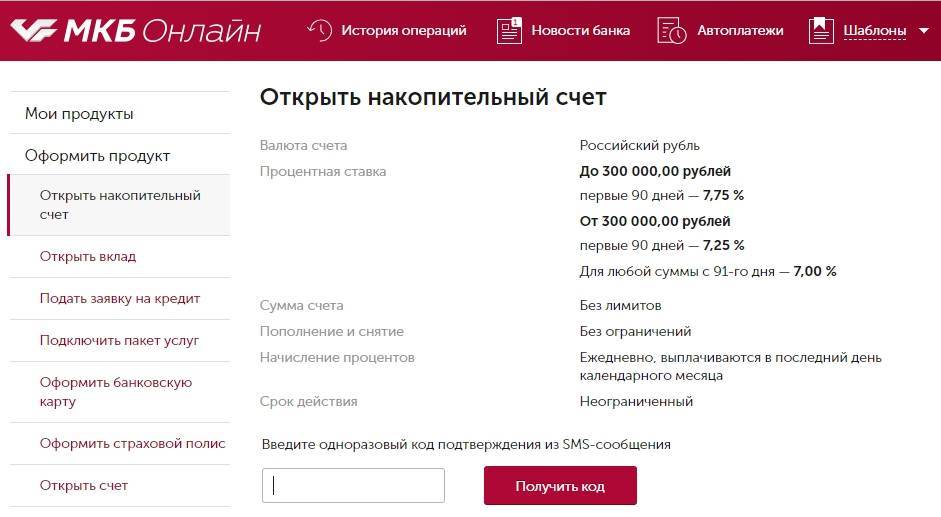

Чтобы клиентам стало доступно совершение банковских операций в удобное для них время, был разработан сервис интернет банкинга. Это в своем роде личный кабинет клиента, в котором он может выполнить все банковские операции, которые доступны при обращении в банк.

Это касается не только совершения денежных переводов, но и открытие депозитного счета, кредитной карты или же оформление страхового полиса.

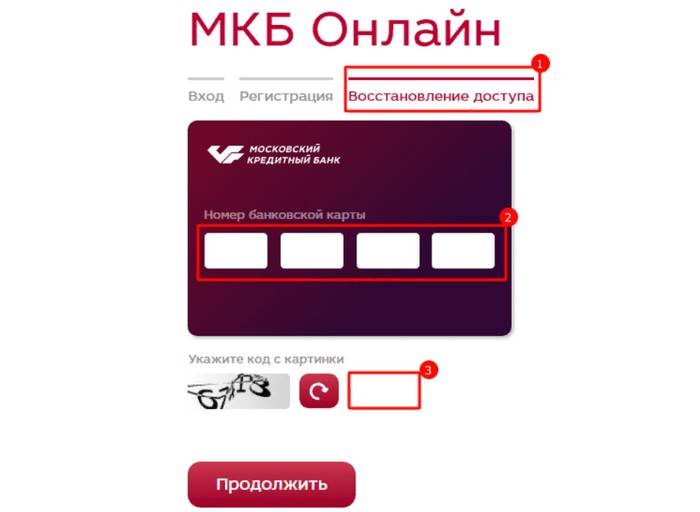

Чтобы его использовать каждому клиенту МКБ выдается логин и пароль при оформлении карточки. Если же по какой-то причине это не было сделано, то зарегистрироваться в системе можно самостоятельно.

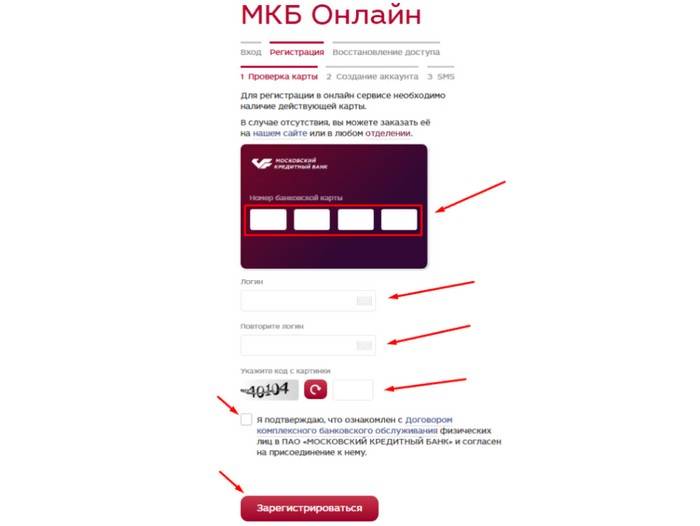

Для этого нужно зайти на страницу МКБ Онлайн (https://online.mkb.ru/) и нажать на кнопку «регистрация».

Это позволит получить быстрый доступ без длительного ввода логина и пароля от интернет-банкинга.

Доступные для клиента операции:

- Оплата различных услуг либо товаров в магазинах-партнёрах банка.

- Совершить денежный перевод на любую банковскую карту.

- Открыть депозитный счет либо пополнить его.

- Оплатить кредитные обязательства.

- Посмотреть информацию о проведённых операциях.

- Возможность заблокировать карту, сменить ПИН-код либо изменение кредитного лимита.

- Сервис, который покажет размещение на карте ближайшего банкомата, терминала либо отделения МКБ.

Если пользователь потерял свой мобильный телефон либо его украли, то необходимо сразу же обратиться в службу поддержки оператора и заблокировать сим-карту.

Как перевести деньги с карты мкб на карту сбербанка

Условия и тарифы на перевод

- Валюта переводов . Переводы осуществляются в валюте Российской Федерации (в российских рублях) с/на счета карт, выпущенных банками, находящимися на территории Российской Федерации. Межвалютные переводы на карты зарубежных банков уже в разработке и скоро станут доступны всем пользователям .

- Переводы защищены технологией 3D Secure — перед проведением операции вы подтверждаете перевод с помощью пароля из СМС. Мы передаем данные по зашифрованному SSL протоколу и для безопасности ваших средств ограничили объем операций по одной карте до 150 000 рублей в сутки.

- Сроки зачисления. З ачисление на карты Московского Кредитного банка происходит моментально. На карты других банков срок перевода зависит от банка-эмитента карты получателя (до 3-х рабочих дней).

- Переводы с использованием банковских карт «Мир» осуществляются при наличии технической возможности.

| № | Перечень услуг / операций | Система интернет-банкингаМКБ Онлайн /мобильное приложение«МКБ Мобайл» (савторизацией в системе) | Интернет-ресурс pay.mkb.ru(за исключением сервиса«Погасить кредит МКБ») /мобильное приложение«МКБ Мобайл» (безавторизациив системе) | Интернет-ресурсpay.mkb.ru(сервис «Погасить кредитМКБ») | |||||||

| 1 | 1.1 | С Картсчета Карты, выпущенной Банком, в том числе с установленным Лимитом кредитования, за счет cобственных средств клиента | 1.2 | С Картсчета Карты, выпущенной Банком, с установленным Лимитом кредитования, за счет Лимита кредитования, установленного Банком, частично или полностью | 1.3 | Со счета банковской карты, выпущенной сторонним банком | 2 | 2.1 | С Картсчета Карты, выпущенной Банком, в том числе с установленным Лимитом кредитования, за счет собственных средств клиента в пределах Льготного лимита | комиссия не взимается | услуга не предоставляется |

| 2.2 | С Картсчета Карты, выпущенной Банком, в том числе с установленным Лимитом кредитования, за счет собственных средств клиента сверх Льготного лимита | 1% минимум 50 RUB / 2 USD / 2 EUR | |||||||||

| 2.3 | С Картсчета Карты, выпущенной Банком, с установленным Лимитом кредитования, за счет Лимита кредитования, установленного банком | услуга не предоставляется | |||||||||

| 2.4 | Со счета банковской карты, выпущенной сторонним банком | услуга не предоставляется |

Лимиты по переводам

- Минимальная сумма перевода, без учета комиссии — 10 рублей.

- Максимальная сумма одного перевода по картам «VISA International», «MasterCard Worldw >Комиссии

- Перевод средств между картами Московского Кредитного банка происходит без комиссии .

- Перевод с карты Московского Кредитного банка на карту другого банка происходит с комиссией 1%. Минимальная сумма комиссии — 50 рублей.

- Перевод на карту Московского Кредитного банка с карты другого банка происходит без комиссии с нашей стороны. Комиссию за перевод может взимать банк, выпустивший карту.

Размер комиссии и лимиты

При осуществлении перевода дебетовых средств на внутрибанковские карты через сервисы МКБ, комиссионные выплаты не взимаются, то есть по факту услуга является бесплатной, а при использовании сторонних сервисов составят 1% от общей суммы. При отправлении кредитных средств через сервисы МКБ, комиссия составит 4,9% за счет кредитного лимита, при этом переводимая сумма не облагается комиссией, а при использовании сторонних сервисов дополнительно взимается 1% от общей суммы.

В случае, если перевод осуществляется на карты иных банков, то с дебитных карт взимается 1%, с кредитных же 4,9% за счет лимита, плюс 1% от переводимой суммы.

Минимальный и максимальный переводы

Минимальная переводимая сумма с карт МКБ не должна быть меньше 100 рублей (не учитывая комиссию).

Допускается переводить до 150 тысяч рублей с одной карты в течение 24 часов. В месяц разрешено осуществлять до 32 операций, в сутки же допускается до 8. Ежемесячно можно переводить до 1 миллиона рублей.

При онлайн переводе средств с дебитной карты Сбербанка, комиссия составит 1,5% от общей суммы (но не менее 30 рублей).

При обращении в офис банка, комиссионные выплаты будут равны нулю.

В Сбербанке действуют следующие лимиты: за 24 часа на карты сторонних банков можно перевести до 150 тысяч рублей. Одним переводом на карту Visa можно отправить до 30 тысяч рублей, а на Visa Electron и Maestro в сутки допускается переводить не более 50 тысяч рублей.

Как отправить и получить перевод

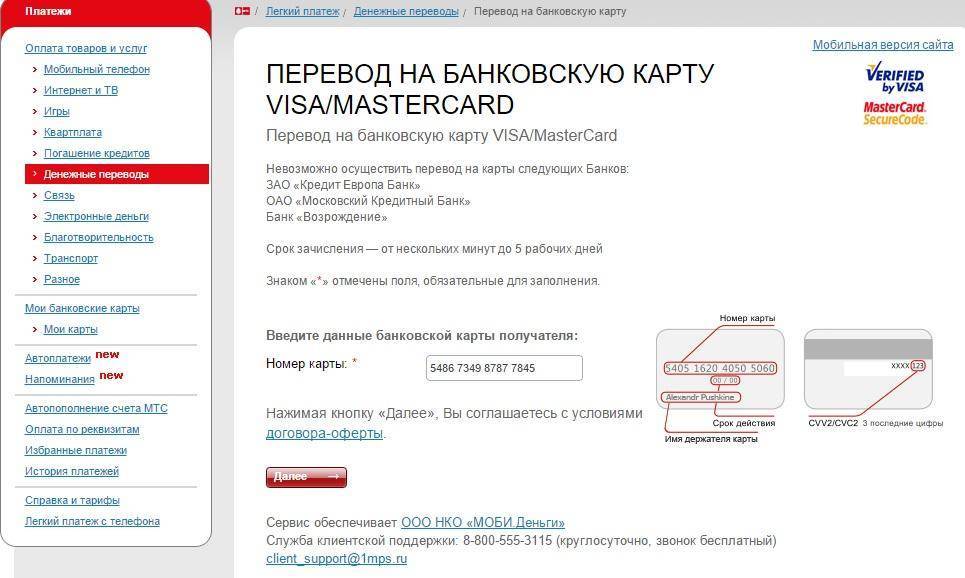

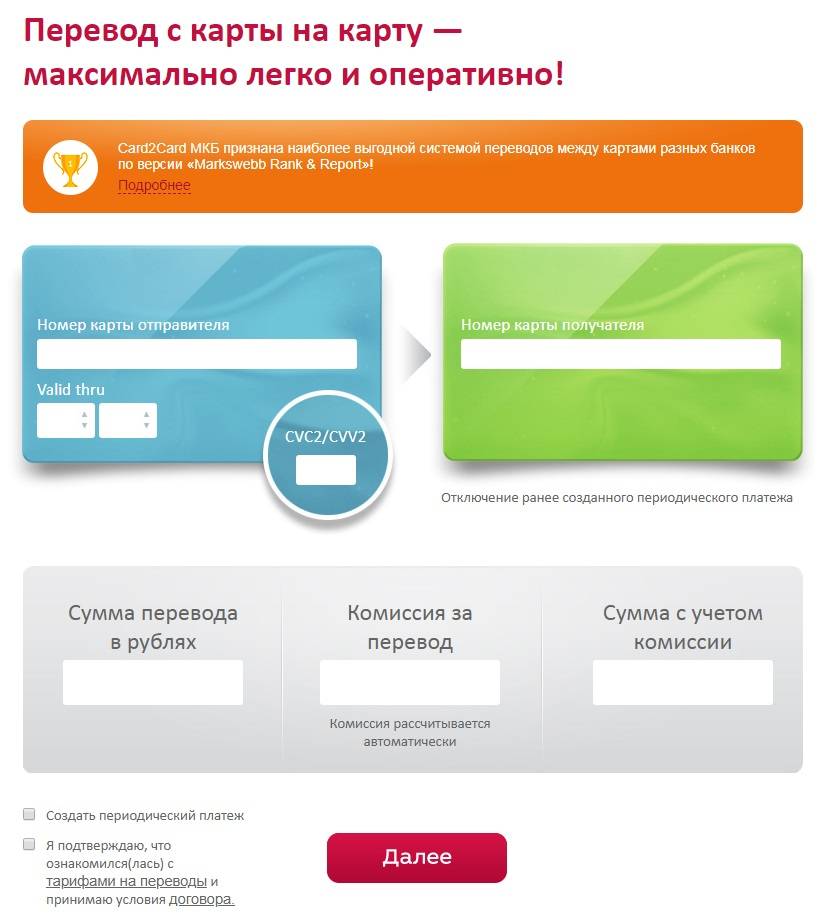

Отправить довольно просто. Необходимо открыть официальную веб-страницу МКБ и выбрать пункт «Платежи и переводы», далее «Перевод с карты на карту».

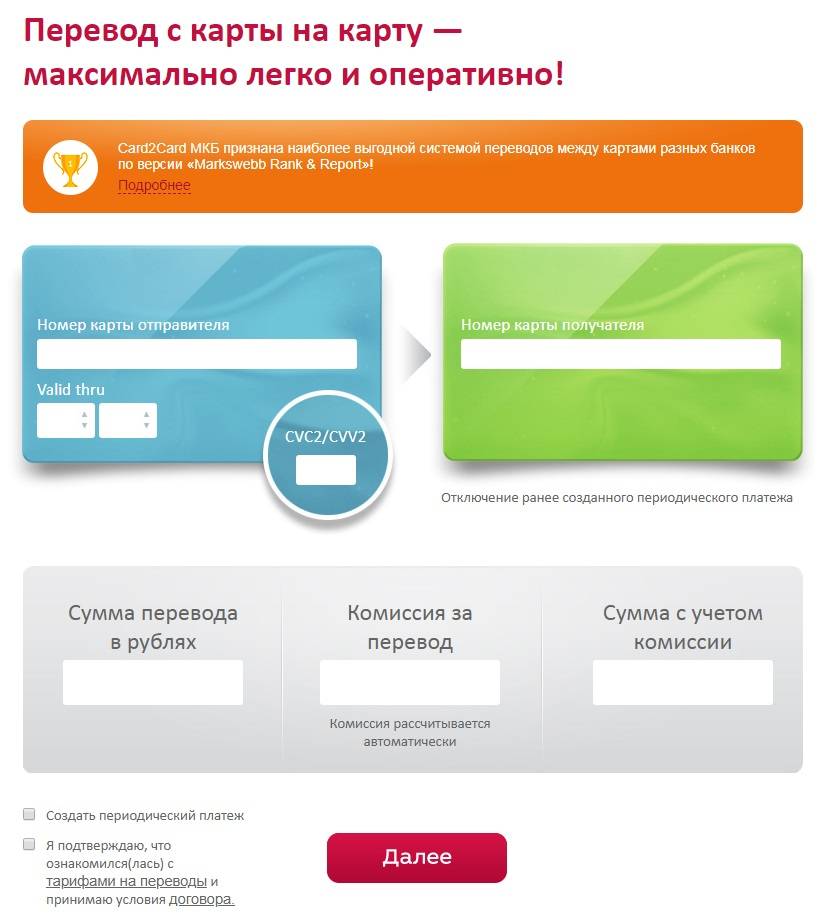

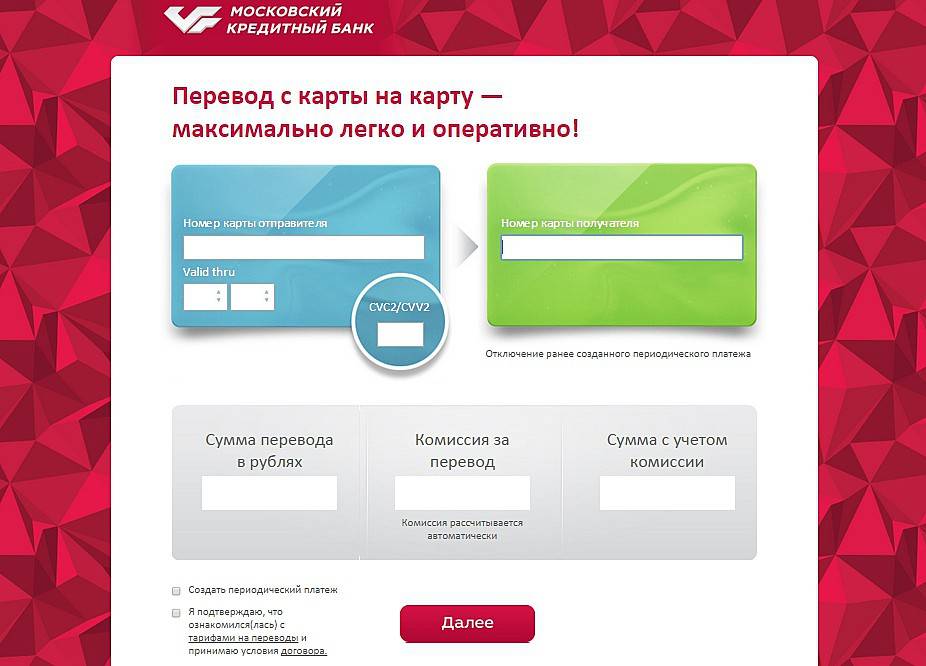

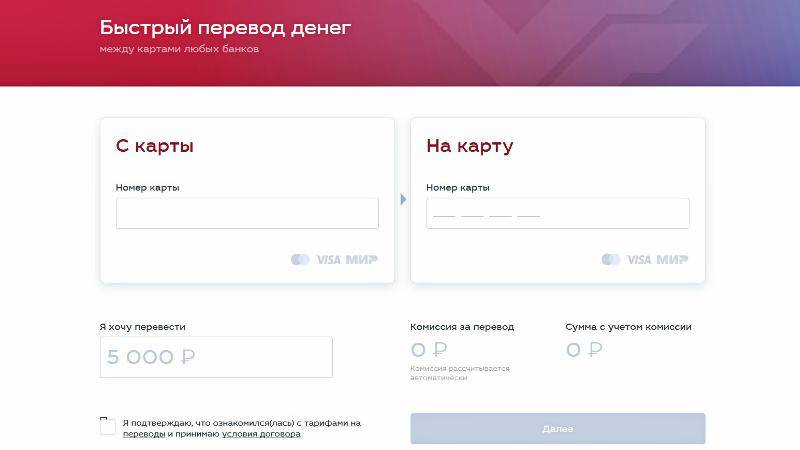

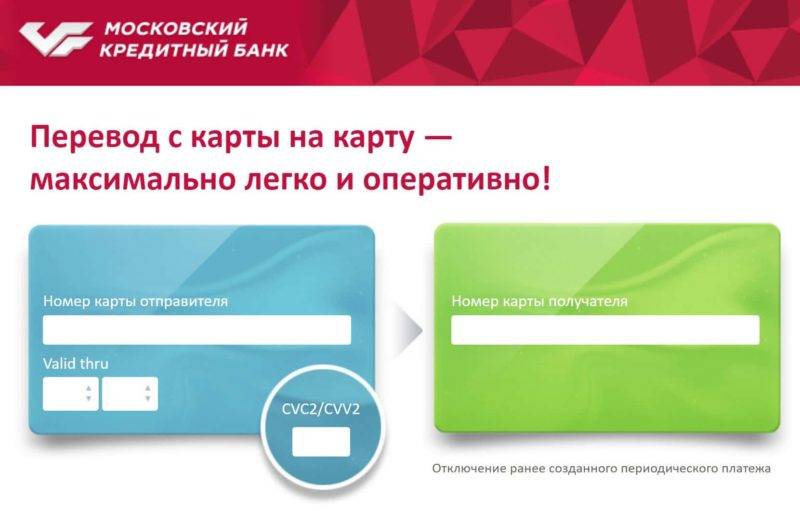

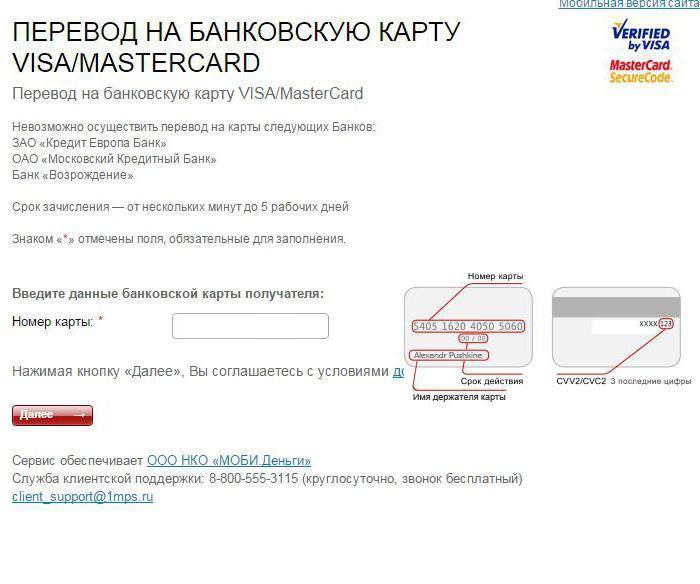

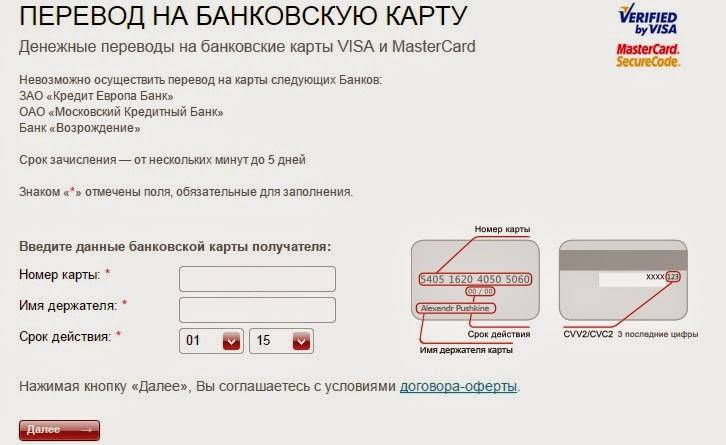

ЧТобы максимально упростить дизайн было принято решение создать несколько полей, которые оформлены в рамки пластиковых карточек.

Слева отображается карточка, с которой будет осуществлен перевод и там нужно будет вписать её реквизиты, срок действия и защитный CVV2-код, которые находятся с обратной стороны пластика. С правой же стороны располагается изображение карточки, на которую будут зачислены деньги. Там нужно будет заполнить только одно поле – номер карты получателя.

Осталось только вписать сумму перевода и поставить галочку напротив пункта о соглашении с условиями работы сервиса.

Этот сервис еще удобный тем, что он сразу подсчитывает комиссию за проведение операции и не потребуется дополнительно искать информацию.

Если же для перевода будут использоваться кредитные средства, то она возрастет до 4,9% и минимум 250 рублей.

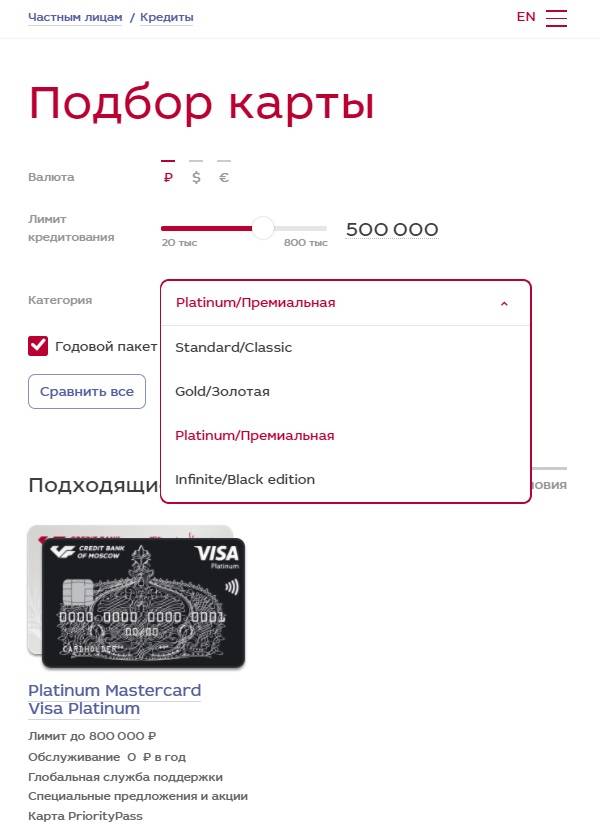

После этого система предложит ввести номер карточки клиента МКБ и свой номер мобильного телефона. Также потребуется придумать логин, который и будет служить входом в сервис.Кредитные карты Потребительские кредиты Дебетовые карты Карты рассрочки

После ввода данных на номер мобильного телефона будет отправлен одноразовый пароль. Теперь имея логин и пароль заходим в личный кабинет.

Рекомендуется сразу же сменить пароль в настройках на свой.

После ввода данных потребуется выбрать карточку, с которой будут переведены деньги. Остается только подтвердить транзакции при помощи смс-пароля, который будет отправлен на финансовый номер.

Мини-версия для телефонов – МКБ Мобайл

Для активных клиентов банка, которые пользуются смартфонами было создано приложение, которое дублирует функционал интернет-банкинга.

- Имеется возможность проверить баланс, чтобы убедиться в корректности выполнения операции.

- В личном кабинете реализовано множество дополнительных опций, некоторые из которых могут быть полезны клиенту.

- Сохранение электронных чеков, а также подробной истории выполненных платежей, что позволяет контролировать операции и баланс счета.

При этом комиссионные сборы для авторизованных и не зашедших в систему пользователей одинаковы.

Для оплаты потребуется открыть раздел «Перевод на карту» и заполнить необходимые данные. После подтверждения корректности реквизитов получателя, денежные средства будут отправлены.

Рекомендации владельцам банковских карт

При проведении C2C-переводов получателю следует помнить о том, что на самом деле деньги поступают на карту в течение нескольких дней. Несмотря на то, что средства моментально отображаются на балансе, некоторые банки не разрешают сразу пользоваться ими в полной мере. Например, не следует непосредственно после получения переводить деньги с карты.

Из-за того, что фактически денег на счёте нет, карточка может «уйти в минус». Это значит, что клиент превысил лимит собственных средств и воспользовался средствами банка в кредит. В тарифах данная ситуация определяется как технический овердрафт. Как правило, за такой несанкционированный кредит взимается большая комиссия.

Технический овердрафт не распространяется на снятие наличных и оплату покупок. Поэтому после пополнения карты по технологии C2C в течение 7 дней следует воздержаться только от переводов.

Лучшие кэшбэк-карты 2021

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 4,5% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Сервис card2card от MKB

Производится перечисление с продуктов МКБ, Райффайзенбанка, Альфа-банка, Сбербанка, Россельхозбанка, СИТИ и т.д.

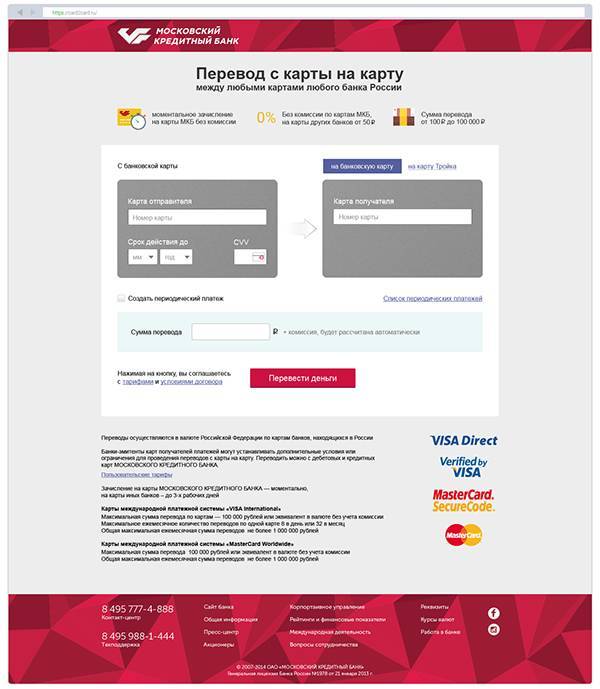

- Заходим на страничку – https://card2card.mkb.ru/.

- В левой части вписываем: номер пластика, срок действия и вводим CVC2 или CVV2 код.

- В правой части впечатываем только номер карточки получателя.

- Ниже впишите сумму перечисления. Автоматически будет высвечена комиссия и число средств, которые будут перечислены.

- После этого нужно будет вписать код, он придет в СМС, на привязанный мобильный телефон.

Если транзакцию идет внутри банка, то комиссии за перечисление не будет. Есть также ограничения по перечислению в данном сервисе:

- Не менее 100 рублей и не более 100 000 за раз.

- Ограничение в сутки – 150 000.

- Ограничение в месяц – 1 миллион.

- Не более 8 операций в день и не более 32 в месяц.

Оплата задолженности в сторонних банках

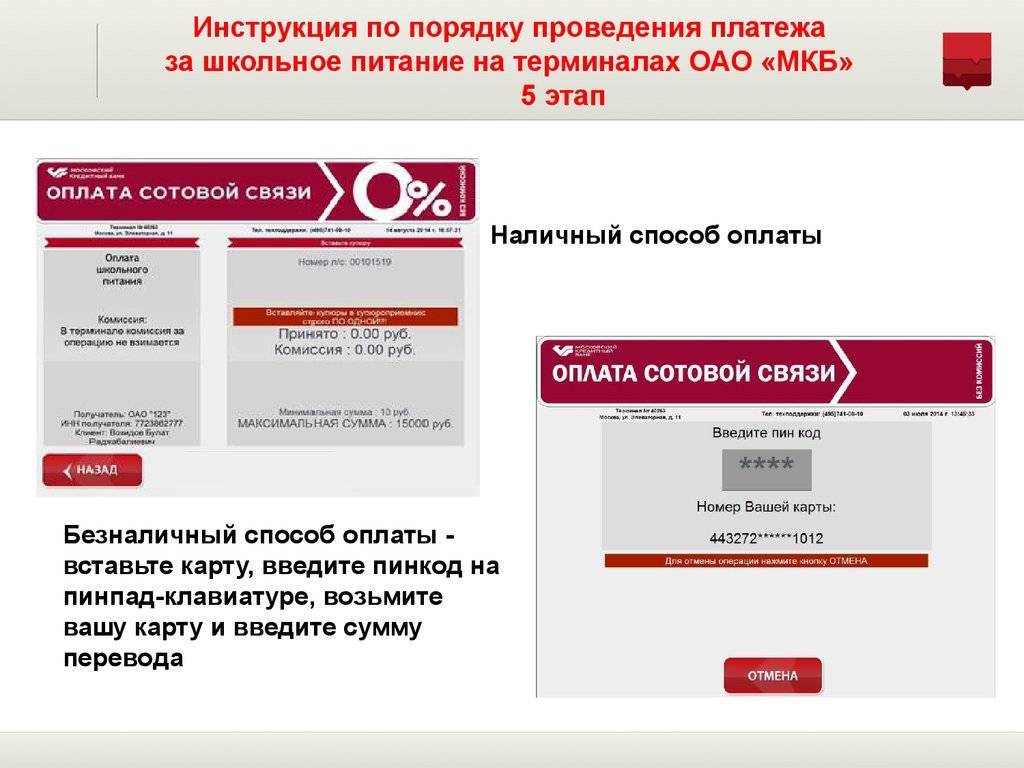

В МКБ произвести операцию погашения кредитной задолженности можно с помощью сервисов web-банкинга или через платежные терминалы.

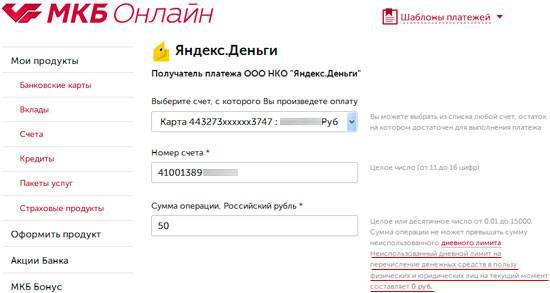

МКБ онлайн

В меню онлайн-банкинга пользователь выбирает пункт Погашение кредитов, затем находит необходимое банковское учреждение и вводит запрашиваемые данные. Размер комиссионного вознаграждения за услугу составляет 0,5% (min 50 рублей, max 250).

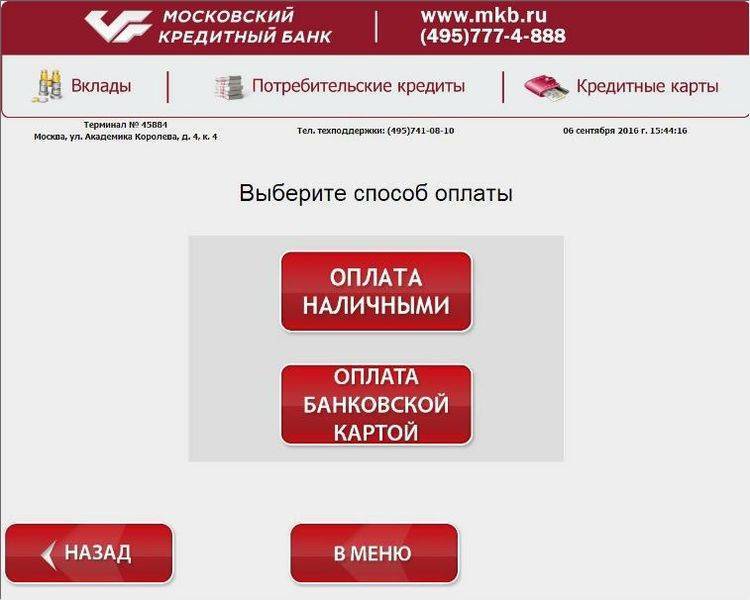

Терминалы

В устройстве необходимо выбрать раздел Услуги МКБ, в открывшемся меню кликнуть опцию Банки и кредиты, затем нажать на кнопку Погашение. Из предоставленного списка выбрать название банка, вставить карту или внести наличные и произвести оплату. Стоимость услуги – 1,5% (min 30 рублей).

Услуги МКБ, в открывшемся меню кликнуть опцию Банки и кредиты, затем нажать на кнопку Погашение. Из предоставленного списка выбрать название банка, вставить карту или внести наличные и произвести оплату. Стоимость услуги – 1,5% (min 30 рублей).

Лайфхак как перевести деньги с карты на карту разных банков без комиссии. Нюанс со Сбербанком

Часто возникает ситуация, когда надо перевести деньги другому человеку, заплатить за что-то онлайн переводом или даже перекинуть деньги на свою же карту, но другого банка, чтобы, например, заплатить по кредиту. Комиссии очень удручают, так что сегодня расскажу как их избежать (без хитростей от Сбербанка не обошлось!).

Можно переводить до 100 тыс. руб. в месяц без каких-либо комиссий. Перевод происходит быстро и это надежно, так как система переводов, о которой сегодня пойдет речь, создана Центральным банком.

Система быстрых платежей (СБП)

СБП работает с любыми картами российских банков и не важно «какой системы»: МИР, МАСТЕР или ВИЗА. Для перевода нужно знать только номер телефона человека, которому собираетесь переслать деньги

Для перевода нужно знать только номер телефона человека, которому собираетесь переслать деньги.

Осуществляя перевод, Вы увидите имя, отчество и первую букву фамилии получателя. Эта информация будет Вам показана для того, чтобы Вы убедились в правильности перевода.

Это похоже на переводы денег внутри «зеленого банка», это так же просто, но действует уже для всех банков.

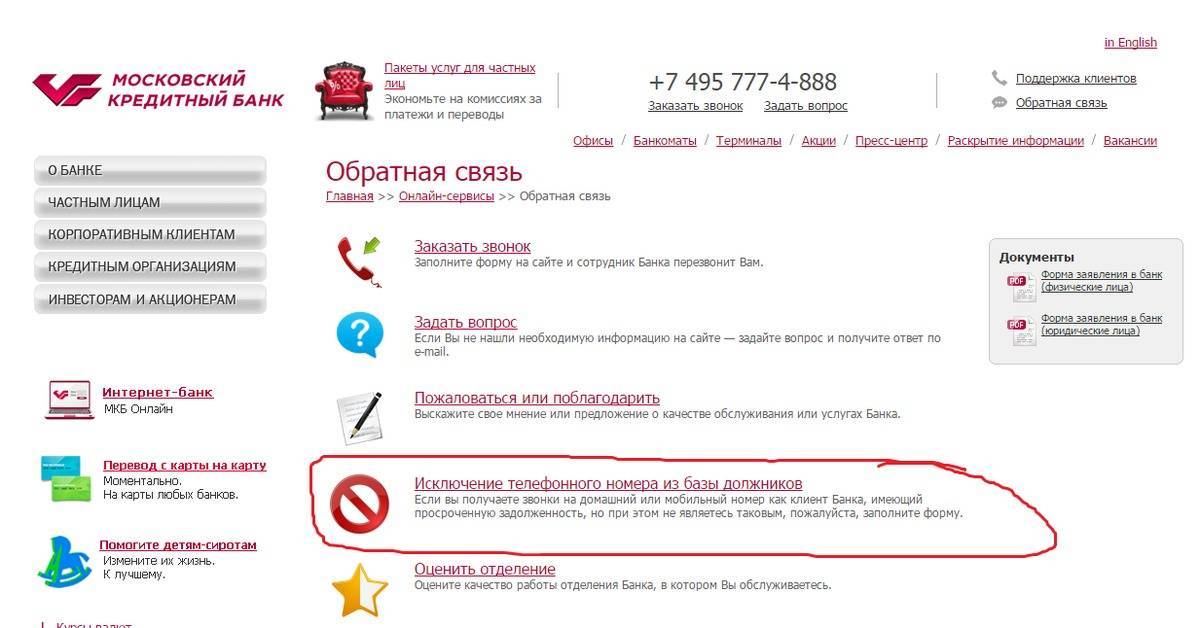

Как узнать, подключен ли банк к СБП?

В появившейся форме выберите нужный банк, смотрите справа краткую инструкцию, как пользоваться быстрым переводом.

Хитрость от Сбербанка

Да, Сбербанк хоть и не торопясь, но все же подключился к СБП.

Но! Чтобы принимать переводы по СБП и отправлять переводы через СБП без комиссии нужно зайти в мобильное приложение Сбербанка и сделать две простые настройки (рассказываю на примере Android):

На экране появляются:

Все статусы должны поменяться на «отключить». Значит СБП на Вашей карте заработала.

Можно ли заплатить за кредит по СБП?

Прямо оплатить кредит не получится, но можно перевести деньги сначала на карту, открытую в банке-кредиторе, а затем уже с нее сделать перевод для погашения кредита. Также можно счет карты в банке-кредиторе указать как счет, с которого должен погашаться кредит.

Пример: как сделать перевод c карты Сбербанка

Данный пример приведен для мобильного приложения «Сбербанк онлайн» на Android.

1. Выбираете в мобильном приложении карту, с которой хотите перевести деньги, затем нажимаете «Платеж или перевод».

2. Опускаетесь в меню до конца, до «Перевод по Системе быстрых платежей» (не зеленого цвета).

3. Вводите номер телефона (без традиционного +7 или 8) человека, которому собираетесь перевести деньги, или выбираете его из «контактов» (человечек справа).

4. Увидите «Клиенту Сбербанка» или «В другой банк», выбираете «В другой банк».

5. Выбираете «Банк получателя», карту списания, сумму перевода.

Можно добавить сообщение получателю. После подтверждения перевода появляется имя, отчество и первая буква фамилии получателя.

6. Делаете последнее подтверждение и перевод уходит.

Получатель получит перевод почти мгновенно. В качестве данных отправителя будут указаны его имя и первая буква фамилии (это пример для перевода с карты Сбербанка на карту Тинькофф, у других банков может быть по-другому).

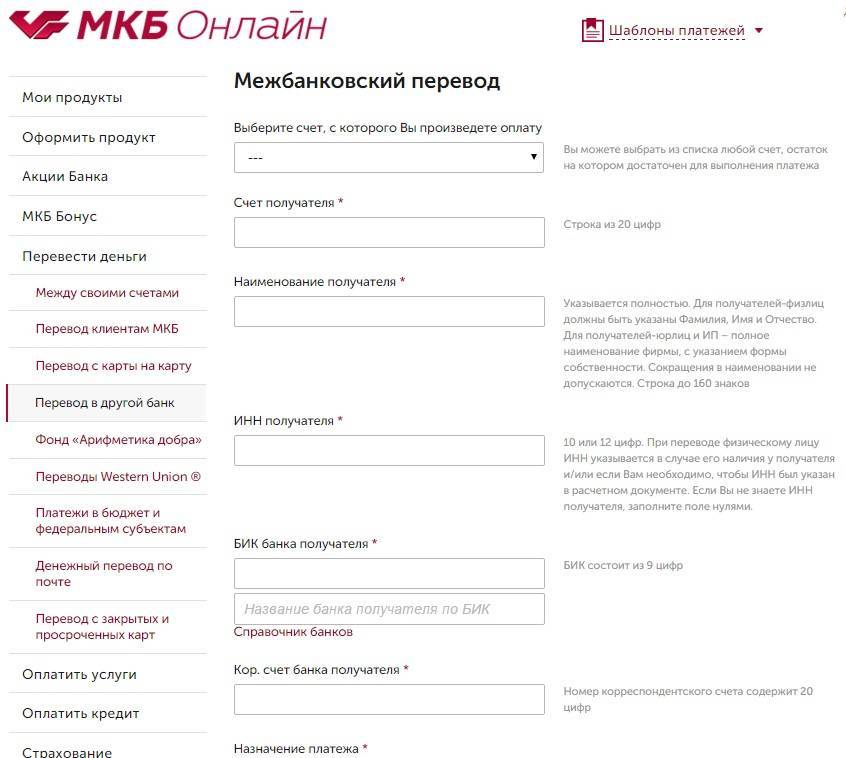

Межбанковские переводы – ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Перевод средств со счетов

С «Пакетом услуг»

Без «Пакета услуг»

В пользу физических лиц, юридических лиц и индивидуальных предпринимателей1

С «Пакетом услуг»

До 1,22%,минимум 105 руб., максимум 1 750 руб.

Без «Пакета услуг»

1.75%,минимум 150 руб., максимум 2 500 руб.

В пользу физических лиц, юридических лиц и индивидуальных предпринимателей2

с оговоркой: «за мой счет»; с оговоркой: «ваши расходы и комиссию за мой счет, комиссии и расходы инобанков за счет бенефициара»; с оговоркой: «за мой счет c гарантией получения бенефициаром полной суммы платежа»

С «Пакетом услуг»

До 0,7%,минимум 700 руб., максимум 4 200 руб. + комиссия третьих банков

Без «Пакета услуг»

1%,минимум 1 000 руб., максимум 6 000 руб. + комиссия третьих банков

с оговоркой: «за счет бенефициара»

С «Пакетом услуг» и без

Не взимается

Способы перевода с карты на карту

Для денежных переводов C2C МКБ предлагает несколько сервисов:

- МБК Онлайн и МКБ Мобайл — личный кабинет мобильной и веб-версии.

- Терминалы.

- Специальный онлайн-сервис для быстрых платежей с любых карт.

В кассах МБК с карты на карту перевести деньги нельзя — здесь допустимы переводы только с банковского счета. Также функция card2card отсутствует в банкоматах банка.

Через личный кабинет

Доступ в личный кабинет есть только у держателей карт банка. Если у вас нет пластика МКБ, но вы хотите пополнить его счет с карты другого кредитно-финансового учреждения, то этот способ вам не подойдет.

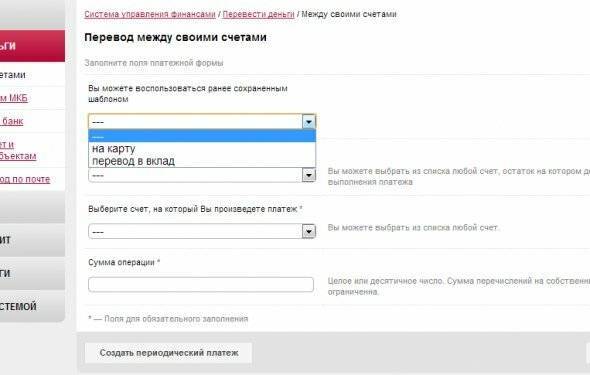

Итак, для начала авторизуйтесь в системе — укажите логин, пароль и введите код доступа. Далее, перейдите в раздел «Перевод денег», выберите либо «Перевод с карты на карту», либо «Перевод клиентам МКБ». В первом случае доступен платеж в пользу карты стороннего банка-эмитента, а во втором — только на карточки МКБ.

После этого заполните поля:

- карта списания — указывается, если на вас оформлено несколько продуктов банка;

- номер пополняемого пластика;

- сумма.

Для подтверждения перевода введите в специальное окно код, полученный в СМС.

Если вы используете мобильное приложение, то порядок действий практически такой же. Единственное исключение — вам не нужно вводить код подтверждения для завершения операции.

В терминалах

Банкоматы и терминалы — это не одно и то же, хотя оба аппарата схожи и по внешнему виду, и по некоторым функциям. Однако переводы по номеру карты банкоматы, в отличие от терминалов, не поддерживают.

Чтобы найти расположение нужного аппарата самообслуживания, перейдите на официальную страницу Московского Банка в раздел «Банкоматы и отделения». Укажите, что вас интересуют именно терминалы, и выберите свой город. При необходимости поставьте галочку напротив параметра «Круглосуточно».

Найти ближайший терминал можно и через мобильное приложение «МКБ Мобайл». Причем для этого необязательно входить на свою персональную страницу — просто скачайте программу, найдите в нижней части страницы раздел «Прочее», а затем «Банкоматы и отделения». Спуститесь вниз до «Терминалов», просмотрите список адресов. В отличие от официального сайта здесь нельзя задать параметры поиска, зато если вы разрешите приложению доступ к вашему местонахождению, система выстроит список таким образом, что ближайший терминал будет первым.

Не забудьте взять с собой карту МКБ — без нее провести операцию через терминал не получится. Вставьте пластик, введите ПИН и перейдите в раздел «Платежи и переводы». Введите номер карты-получателя и сумму, ознакомьтесь с возможной комиссией и завершите перевод. При работе с терминалами телефон для получения СМС не нужен — введенный ПИН-код сам по себе является подтверждением всех транзакций.

Сервис МКБ для денежных переводов

Специальный сервис для переводов card2card не требует обязательной авторизации в личном кабинете. Здесь можно совершить перевод;

- с карты МКБ на карту МКБ;

- карточки любого банка на карту МКБ;

- пластика МКБ на карту любого банка;

- обменяться средствами между картами, не принадлежащим к МКБ.

Найдите на официальном сайте раздел «Переводы и платежи», а затем перейдите на страницу «Перевод с карты на карту». Высветятся две формы, визуально напоминающие карты отправителя и получателя.

В первое поле вводим полный номер карты-отправителя. Если номер верный, то откроются дополнительные графы: срок действия и CVC. Во втором поле нужно указать только номер карты-получателя без дополнительных данных. Ниже появится новое окно — для ввода суммы перевода. Как только вы укажете размер платежа, справа автоматически рассчитается комиссия и полная сумма списания с учетом дополнительной платы.

Чтобы завершить операцию, нужно поставить галочку рядом с утверждением, что вы ознакомлены и согласны с тарифами и условиями перевода. Ссылки на сами документы с информацией есть в этой же части страницы. После этого кнопка «Далее» станет активной — нажмите на нее, введите одноразовый код из СМС и завершите перевод.

Особенности и нюансы перевода с карты на карту Московского кредитного банка

Кредиты, вклады, платежи – все эти операции стали повседневными и рядовыми в жизни современного человека. Немаловажную роль играет и эксплуатирование карт банков, МКБ не исключение.

«Транспортирование» средств между счетами в пределах этого финансово-кредитного института обладает несколькими особенностями и преимуществами:

- простота совершения – средства переводятся всего в несколько действий,

- высокая скорость перехода финансов с одной карты на другую,

- круглосуточная поддержка клиентов в случае возникновения трудностей,

- большое количество способов перекидывания средств между счетами,

- минимальный размер комиссионных отчислений.

Существует базовый способ совершения переводов и несколько вспомогательных вариантов.

Карты с бесплатным «стягиванием денег» по системе Card2Card

Не все дебетовки «умеют» бесплатно стягивать деньги с других карт. Однако в большинстве случаев пополнение проводится без комиссии, так как банк заинтересован в привлечении новых средств. С использованием технологии C2C можно бесплатно увеличить баланс по картам таких банков, как:

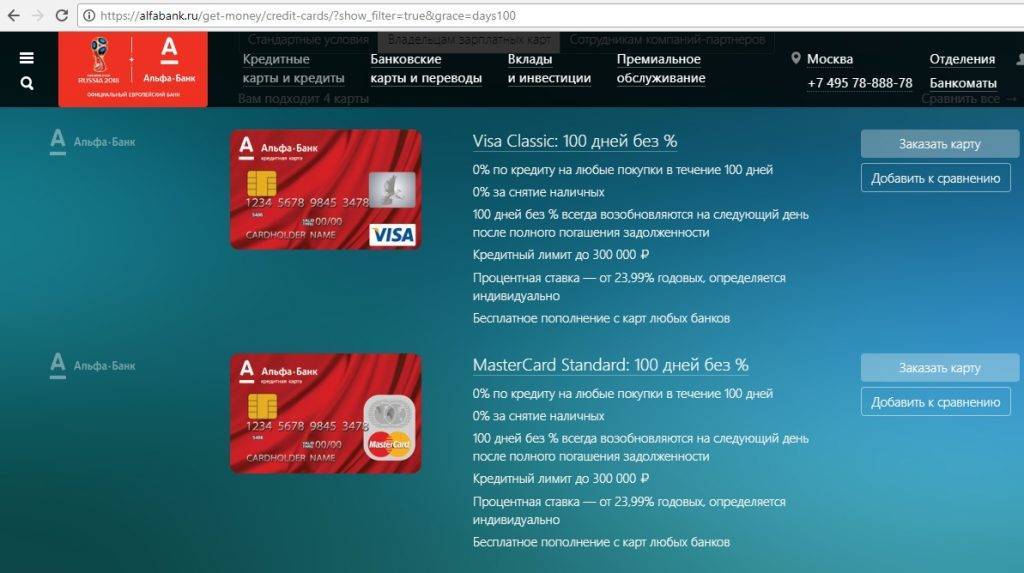

- Альфа-Банк (дебетовые и кредитные). За один раз можно перевести не более 100 000 рублей, за месяц — не более 1 500 000.

- Хоум Кредит Банк (только дебетовые). Лимит одной операции — 75 000 рублей, месячный лимит — 300 000 рублей.

- Ренессанс Кредит Банк. Дебетовую карту можно бесплатно пополнять на сумму до 50 000 рублей в месяц.

- Тинькофф Банк. Максимальное количество пополнений — 5 раз в сутки и 20 раз в месяц. Лимит одной операции — 100 000 рублей.

- Райффайзенбанк. Для переводов в приложении и онлайн-банке действуют следующие ограничения — 150 000 рублей за один раз, 300 000 рублей в день и 600 000 рублей в месяц.

- Совкомбанк. Карточки данного банка, в том числе карту рассрочки Халва, можно за один раз пополнить на сумму до 75 000 рублей, в месяц — до 500 000 рублей.

- ВТБ. Ограничение по сумме одного перевода составляет 100 000 рублей.

- Уральский Банк Реконструкции и Развития (УБРиР). За раз можно перечислить на карту до 50 000 рублей, в течение дня — до 300 000 рублей, в течение месяца — до 600 000 рублей.

- Почта Банк. Пополнение будет бесплатным, если сумма операции превысит 10 000 рублей (иначе возьмётся комиссия 1%, минимум 29 рублей). Максимальный лимит одного перевода — 75 000 рублей.

При проведении данной операции следует убедиться, что банк-эмитент карты отправителя не взимает комиссию за списание. К примеру, с дебетовок Сбербанка допускается безкомиссионное стягивание.

Но в то же время бесплатно списать деньги не получится с карточек, выпущенных МКБ, Промсвязьбанком, банком Русский Стандарт и Уралсиб Банком. Списание с дебетовки Тинькофф Блэк классифицируется как выдача наличных, поэтому с неё бесплатно списать средства можно только в пределах лимита на снятие (до 100 000 рублей в месяц). Также не следует пополнять карту с кредитки, так как эта операция тоже считается обналичиванием и предусматривает высокую комиссию.

Способы перевода

Перевести денежные средства с карты «Московского Кредитного Банка» на карсчет МКБ можно несколькими способами.

Перевод через card2card.mkb.ru

МКБ — это финансово-кредитная организация, деятельность которой разворачивается на территории Российской Федерации. Клиенты могут воспользоваться услугой Card2Card в онлайн-режиме, при условии наличия пластиковой карточки банка. Перевести средства возможно при выполнении следующих условий:

- перечисление в российских рублях, между карточками банков-эмитентов Российской Федерации;

- минимальная сумма, без учета комиссионных сборов, не должна быть ниже 100 рублей;

- максимальная сумма не должна превышать 110 тысяч рублей;

- ежемесячный лимит перечисленных средств составляет 1 миллион рублей с одного карсчета;

- ежемесячное количество операций с одного карсчета не должно превышать 32, а в день – 8.

Переводы с использованием пластиковых карточек «Мир» доступны при наличии тех.возможности.

При использовании сайта card2card.mkb.ru комиссионный сбор не взимается.

Перебросить деньги с карты на карту можно без авторизации:

- зайдите на сайт card2card.mkb.ru;

- укажите реквизиты карсчета отправителя и получателя;

- укажите нужную сумму, после чего комиссионный сбор будет рассчитан автоматически;

- если необходимо, можно воспользоваться функцией периодического платежа;

- подтвердите согласие с условиями и тарифами, нажмите далее;

- подтвердите действие введением одноразового смс-пароля;

- сохраните или распечатайте чек.

Отправление через интернет-банк МКБ Онлайн

При пользовании приложением «МКБ онлайн» можно совершить операции, не регистрируясь в системе.

Плюсы при перечислении денег посредством использования приложения:

- попав в раздел «Перевод на карту» реквизиты не нужно вбивать вручную, достаточно указать нужную карточку, из списка добавленных в аккаунт;

- после совершения операции можно произвести проверку баланса в ЛК, дабы убедиться, что денежные средства «ушли» по назначению;

- после успешно совершенной операции, можно воспользоваться другими опциями, которые доступны в ЛК;

- чеки электронного вида сохраняются в автоматическом режиме, совместно с историей операций;

Комиссионные сборы и лимиты при отправке денег, через данные сервисы, одинаковы, независимо от авторизации.

Перечисления через банкомат либо терминал МКБ

Отправлять денежные средства можно посредством использования программно-технических устройств-терминалов и банкоматов. Тарифные платны одинаковы, вне зависимости от того, как осуществляется операция, через интернет или устройства самообслуживания.

Использование сторонних устройств и сервисов

При переводе денег между картами, через технические устройства самообслуживания сторонней финансовой организации, удерживается комиссионный сбор в размере 1%, минимальная сумма составляет 50 рублей, 2 доллара или 2 евро.

Остальные условия совершения переводов, через сторонние устройства и сервисы, не отличаются от операций с помощью «родных» устройств Московского Кредитного Банка.

Основной способ

Данная операция подразумевает соблюдение нескольких условий:

- валютная единица переводных действий – российский рубль,

- карты, на которые совершаются переводы, должны быть расположены строго на территории РФ,

- минимальная сумма транзакции без комиссионного учета – 100 р.,

- максимальный лимит по переводному действию – 100 000 р.,

- максимальное ежемесячное количество транзакций – 32 раза,

- верхний порог в сутки – 8 штук,

- верхняя планка ежемесячной суммы составляет 1 000 000 рублей.

В процессе совершения операций стоит обратить внимание на тот факт, что банковские структуры, являющиеся эмитентами карт получателей, могут требовать дополнительные средства, поэтому перевести деньги получится, но потребуется заплатить за это большую сумму. Переводы могут быть совершены с дебетовых «пластиков» организации и с кредиток

Зачисление происходит в моментальном порядке, если речь идет о переводе в пределах одной банковской организации, и на протяжении 3 рабочих дней при отправке финансов получателям в другие банки.