Аргументы «за» страхование ОСАГО и КАСКО в одной СК

Большинство автовладельцев совершенно логично выбирают компанию, где они уже страховали ОСАГО. КАСКО – один из самых дорогих видов страхования, и страховщики очень заинтересованы в постоянном притоке клиентов. Причем, заметим, безаварийных! Поэтому, некоторые СК, делая расчет КАСКО, предлагают своим клиентам своего рода «динамическую» скидку за каждый безаварийный год страхования ОСАГО: за 1 год – 2%, за 2 года – 3%, за 5 лет – 5%, и т.д. (у всех по-разному). Вот и получается, что автовладелец, страховавшийся несколько лет в одной и той же компании и не побывавший ни в одном ДТП, может получить в такой компании скидку на КАСКО 10-15%

Вот почему каждый желающий приобрести КАСКО должен в первую очередь обратить внимание на своего страховщика ОСАГО.

Небольшие скидки предлагает большинство СК и при одновременном страховании ОСАГО и КАСКО даже для новых клиентов.

Нельзя забывать и о текущей ситуации с автогражданкой. Дефицит полисов ОСАГО, наличие тарифного коридора, «зажимание» страховщиками скидок и прочее привели к тому, что фактическая стоимость приобретения ОСАГО (с учетом навязываемых страховок) в разных компаниях может сильно разниться

Поэтому те, кому интересна финансовая составляющая, могут отлично сэкономить на общей сумме страхового взноса при оформлении КАСКО и ОСАГО в одной компании.

Экономия времени. Зачем совершать длительные поездки, когда в шаговой доступности имеется вполне «рентабельная» по рейтингу страховых компаний фирма, где просто и быстро можно оформить сразу два полиса?

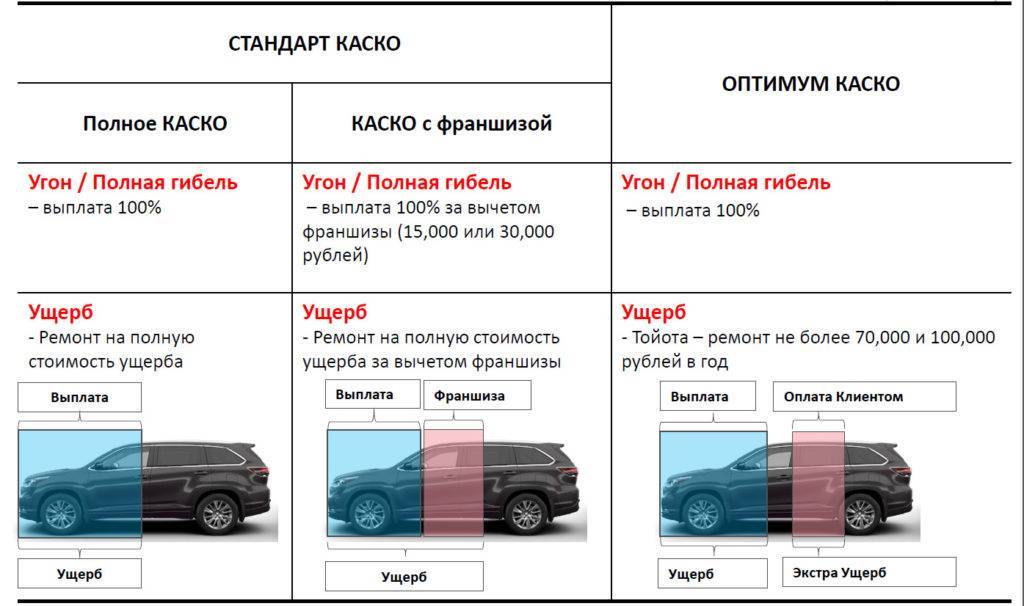

Какими могут быть условия каско

В отличие от ОСАГО, условия которого строго определены государством, программы каско создаются самими страховыми компаниями на своих условиях. То есть, если какой-нибудь риск не будет включен в полис, застрахованный не сможет потребовать от страховщика выплатить по нему компенсацию

Поэтому важно крайне внимательно оценивать условия договора страхования

Вообще видов каско есть много, и они отличаются достаточно серьезно:

- по объему покрытия: есть полисы с полным покрытием (включает все возможные риски: ДТП, угон, ущерб и даже несчастные случаи), есть Мини-каско (покрывает только крупные риски) и Микро-каско (покрывает риски угона и ДТП). Чем больше объем включенных в договор рисков, тем дороже обойдется страховой полис;

- по наличию франшизы: есть полисы без франшизы, когда страховая компания полностью оплачивает любой ущерб автомобилю, а есть с франшизой – когда ущерб оплачивается только если он больше определенной суммы. Если франшиза условная, то ущерб меньше этой суммы страховщик не покрывает, но если сумма больше – он оплачивает всю сумму. А в безусловной франшизе страхователь оплачивает оговоренную сумму ущерба в любом случае;

- по оборудованию автомобиля: есть программы с телематическим комплексом, когда на автомобиль устанавливается оборудование, оценивающее качество вождения. Чем менее рискованно ездит водитель, тем меньше будет стоить полис каско для него;

- по лимиту выплаты: есть полисы с агрегатной страховой суммой, а есть с неагрегатной. В первом варианте страховая сумма уменьшается после каждого страхового случая, а во втором владелец авто сможет получать возмещение до максимальной суммы при каждом страховом случае.

Естественно, что полисы могут отличаться по срокам (чем меньше срок – тем дешевле, но менее выгодно), по способу оплаты (сразу или в рассрочку), есть объединенные полисы каско плюс ОСАГО.

Есть еще один вариант страховки – так называемый GAP. Это подключаемая опция к полису каско, которая позволяет получать выплату ущерба автомобилю без учета его амортизационного износа. То есть, при страховке без GAP клиент получит сумму в возмещение ущерба, уменьшенную пропорционально общему износу автомобиля (по возрасту), при страховке с GAP – полную сумму без учета износа.

Покупать полис с GAP есть смысл тем автовладельцам, которым автомобиль жизненно необходим (например, для работы) – в случае серьезного ДТП страхователь просто получит на руки всю стоимость автомобиля, и за эти деньги купит новое авто.

Сколько стоит каско и от чего зависит цена

Выше мы перечислили разные виды полисов каско – в каждом договоре прописано то или иное условие, от чего зависит цена на полис. Однако, кроме этого, на цену страховки влияет масса других факторов:

- марка и модель автомобиля. Страховая компания отслеживает статистику угонов конкретных моделей, чтобы потом корректировать цену на страховку (чем более популярна модель у угонщиков – тем дороже стоит страховка);

- цены на ремонт авто и запчасти для этой марки. Страховщики учитывают, во сколько может обойтись ремонт автомобиля при ДТП, и закладывают все это в тариф;

- параметры автомобиля – его возраст и мощность двигателя. Чем мощнее двигатель, тем выше риск, что водитель будет «гонять» и попадет в ДТП по своей вине. А чем новее и дороже авто, тем дороже будет полис каско для него;

- водители – их возраст и стаж (как и по полисам ОСАГО), а также страховая история. То есть, чем чаще водитель попадает в ДТП с выплатой страховки, тем более рискованным он считается для страховщика, и тем выше будет цена на полис;

- охранная система на автомобиле – обычно без надежной противоугонной системы страховщики не оформляют полис или поднимают цену на него. Также влияет на цену и тот факт, куда владелец ставит авто на ночь – в идеале это гараж или охраняемая стоянка, а при хранении на улице цена полиса вырастет;

- другие условия – если страховщик посчитает что-то слишком рискованным (например, руль с правой стороны), то поднимет цену на полис каско;

- дополнительные услуги – если страховщик внес в полис возможность вызвать эвакуатор до СТО, такой полис будет стоить дороже.

В отличие от ОСАГО, где государство жестко регулирует цену на полис, по программам каско стоимость страхования определяет страховая компания. Причем определяет в индивидуальном порядке – почти нигде нельзя найти данных даже о примерной стоимости полиса.

Однако нам удалось найти примерные расчеты стоимости полиса для нескольких моделей:

- Skoda Octavia 2016 года выпуска текущей стоимостью 950 тысяч рублей. Ею управляет водитель в возрасте 30 лет со стажем в 10 лет. Стоимость полиса составит в разных условиях:

- полное каско без франшизы – 54 320 рублей на год;

- каско с франшизой виновника в размере 20 тысяч рублей – 49 630 рублей;

- каско с полной франшизой в 20 тысяч рублей – 36 980 рублей;

- экономное каско (с ограничением по страховым случаям) – 9 950 рублей.

- Kia Soul 2015 года выпуска:

- по программе максимального каско – 75 176 рублей;

- по программе с возмещением ущерба в рамках лимита – 32 902 рубля.

- стоимость опции GAP для нового Volkswagen Polo – 7 863 рубля;

- за техническую помощь на дороге или услуги аварийного комиссара нужно доплатить 7 863 рубля.

Но это очень ориентировочные цифры – окончательный расчет предоставит только сотрудник страховой компании или автосалона, получив полные данные об автомобиле и его страхователе.

Как грамотно выбрать каско?

Полис каско – неплохая возможность переложить практически все риски по своему автомобилю на плечи страховой компании, а в ряде случаев это еще и обязательная услуга (как, например, при оформлении автокредита). Но так как это не ОСАГО, гарантий от государства в данном случае будет гораздо меньше, а потому автовладельцу стоит более ответственно относиться к выбору программы и страховой компании.

Прежде всего, эксперты советуют проверить страховую компанию:

- у нее должна быть лицензия (это обязательно – иначе компания ведет деятельность незаконно);

- лицензия не должна быть приостановлена или отозвана (это нужно проверить на сайте Банка России);

- компания должна работать без ограничений по ОСАГО и каско (если она получала ограничения, в ее деятельности не все в порядке);

- у компании должен быть высокий уровень надежности по данным рейтинговых агентств (в России это «Эксперт РА» и НРА);

- желательно ознакомиться с отзывами – там не должно быть сообщений о том, как компания необоснованно задерживает выплаты или занижает ущерб.

Однако все это относится лишь к выбору страховой компании, тогда как важно грамотно выбрать еще и страховую программу. Выбирать же нужно по тем критериям, которые важны для конкретной ситуации:

Выбирать же нужно по тем критериям, которые важны для конкретной ситуации:

- если это страховка к автокредиту – нужно ознакомиться с требованиями банка. Например, если банк разрешает включать в договор франшизу, можно оформить полис с ней – он будет дешевле;

- если это страховка на случай очень значительного ущерба (то есть, чтобы не разориться на ремонте авто при ДТП), то тоже можно включить в условия франшизу. И сумма франшизы должна быть более-менее комфорта владельцу (например, если он знает, что легко найдет эти 40-50 тысяч рублей в случае аварии);

- можно выбрать объединенный полис ОСАГО и каско – так, скорее всего, будет даже дешевле;

- если водитель знает, что водит аккуратно, можно согласиться на установку телематики – это даст экономию при продлении полиса;

- в любом случае нужно установить на авто противоугонную систему. Кроме того, что она сбережет имущество, с ней страховка будет стоить дешевле.

А еще стоит попытаться оформить полис каско при покупке автомобиля не в том же автосалоне, а в офисе страховой компании. Сотрудники салона как агенты страховщика могут работать за определенный процент комиссии, который закладывается в стоимость страхового полиса.

Не верьте навязчивым уговорам

Основной постулат: клиент имеет право оформить полис на каждый конкретный вид страхования в какой угодно компании. И не надо слушать небылицы менеджеров в салоне официального дилера или сотрудников компании, что КАСКО оформляется только вместе с ОСАГО, и что обе страховки должны быть обязательно в одной компании. Не верьте и брокеру, который с жаром пытается уверить, что разумнее застраховаться по ОСАГО у одного, а по КАСКО у другого страховщика. Вполне вероятно, что в одной СК у него есть бонусы за страхование КАСКО, а другая «отблагодарит» за автогражданку (хотя по нынешней жизни брокер, скорее, получает дивиденды за избавление компании от лишнего клиента по ОСАГО).

В общем, чтобы найти конструктивный вариант, нужно ориентироваться на тех страховщиков, которые не навязывают готовых решений и доходчиво разъясняют все «за» и «против».

Самая дешевая КАСКО на автомобиль для банка

На ценообразование влияют факторы:

- Стоимость и год выпуска ТС – полис для поддержанных машин обойдется дешевле, чем для новых, но оформить страховку на автомобиль старше 7-10 лет не получится (это большой риск для страховщика).

- Марка и модель ТС – стоимость страховки снижается, если для модели характерна доступность запчастей, дешевый ремонт и беспроблемное обслуживание на территории РФ (редкие или дорогие в ремонте автомобили невыгодны для компании, потому и оформление полиса выйдет дороже).

- Стаж вождения владельца – чем лучше собственник управляет транспортным средством, тем меньше риск, что он попадет в аварию (лица, получившие права недавно, переплачивают при оформлении КАСКО).

- Место регистрации – для водителей из регионов полис обходится дешевле, чем для жителей Москвы, Санкт-Петербурга и других крупных городов (в маленьких населенных пунктах поток автомобилей на дорогах ниже, потому риск попасть в аварию не так велик).

Для поиска самого дешевого КАСКО для банка можно воспользоваться одним из онлайн-калькуляторов. Система автоматически сравнивает предложения от разных компаний, выдавая клиенту наиболее выгодное. Однако для полного изучения рынка одного только калькулятора КАСКО будет недостаточно.

Система неспособна оценивать дополнительные факторы, способные повлиять на стоимость полиса:

- Вариативность страховых продуктов. Организации стараются внедрять разнообразные программы и тарифы, подстраиваясь под все категории клиентов. При этом, они стараются максимально выделиться на фоне конкурентов.

- Региональные коэффициенты. СК применяют разные алгоритмы просчета поправок в отношении мелких городов и областей. В итоге, оформить страховку на конкретное ТС в каком-либо из субъектов страны может быть выгоднее в компании «1» и «2», но в другом регионе эти же компании предлагают более высокие цены и логичнее будет обратиться к организациям «3» и «4».

- Специализации. СК часто выбирают определенный класс автомобилей, чтобы сконцентрировать свою деятельность на нем. В итоге, оформить КАСКО для конкретной модели может быть выгоднее в компании с самыми высокими средним показателем цен на рынке.

Несмотря на сложность и необходимость учета многих факторов, объективно сравнить тарифы разных компаний реально. В данном случае были использованы расценки на договоры для 60 самых популярных марок в РФ. Использована статистика рынка АВТОКАСКО по контрактам в МСК и СПБ.

Также в расчете учитывались параметры:

- автомобиль младше 3 лет;

- не используется франшиза;

- оговорены риски «ущерб» и «угон», нет большого списка исключений страховых случаев;

- скидки не рассматриваются.

В итоге получилось, что самое дешевое КАСКО на автомобиль для банка можно оформить в СК «Согласие», «ВСК» и «Росгосстрах», «Тинькофф страхование», «Ингосстрах». Предложения по ценам «выше рынка» можно найти в «РЕСО-Гарантия», «Альфа-Страхование» и «Ренессанс Страхования».

Все описанные компании включены в топ-10 организаций по числу страховых премий в МСК и СПБ. «РЕСО-Гарантия» с отрывом побеждает в Северной столице, но падает на 3 место по объемам сделок в Москве. Статистика еще раз доказала, что для компании в РФ репутация главнее, чем максимальная выгодность предложений для населения.

Какие условия по КАСКО предлагают разные страховые компании РФ?

В 2021 году в России работает немало крупных страховых учреждений: «ВСК (Военно-страховая компания)», «Ингосстрах», «Росгосстрах», «СОГАЗ», «Согласие», «Альфа страхование», «Ресо гарантия», «Энергогарант», «Эрго», «Ренессанс страхование» и т.д. Кроме этого, страховые продукты для автомобилей еще предлагают кредитно-финансовые учреждения благодаря специальным партнерским соглашениям со страховыми компаниями.

Так как практически во всех них условия полиса КАСКО отличаются, для выбора лучшего предложения лучше всего их все сравнить:

- «Росгосстрах» – продает страховки на отечественные и иностранные машины, возраст которых не превышает 7 (5) лет. В случае с российскими ТС обязательно наличие сигнализации, сопровождающейся звуковым сигналом, а в импортных должен быть иммобилайзер и аналогичное устройство. Чтобы получить страховку нужно только предоставить чек или квитанцию об оплате. Для расчета величины выплат используется показатель износа, а если не установлена сигнализация, то возмещение ущерба будет произведено только на половину.

- «Согласие» – продает полисы на машины, выпущенные не позднее 9 лет назад. Иметь защитное устройство не обязательно. Решение по отношению к величине страхового возмещения ложится на плечи экспертов самой страховой. Дополнительно предлагается оформление зеленой карты, а также специальные предложения для машин стоимостью больше 2 млн. руб.

- «Ингосстрах» – страхует машины, срок эксплуатации которых не превышает 10 лет. Чем надежнее установлен типа защиты ТС, тем дешевле обойдется страховка. Для выплаты компенсации сначала заключение выносит специалист автосервиса, а затем независимый эксперт. Это учреждение предлагает много дополнительных и выгодных программ. Возмещаются средства на основании износа.

- «Ренессанс» – продает страховые полисы на отечественные и иностранные машины любой возрастной категории даже без установленной сигнализации, но тогда ценник на продукт значительно возрастает. Нужно производить страховое возмещение или нет, могут определить дилеры. В качестве вспомогательных услуг предлагается оплата страховки в рассрочку, использование франшизы и оформление полиса онлайн способом.

- «Альфа-страхование» – страхует отечественные автомобили, возраст которых не превышает 4 лет и иностранные – до 9 лет. Противоугонную систему нужно иметь обязательно. Принимает решение в вопросе о выплате компенсации авторизированный центр. В качестве дополнительной услуги предлагается вызов аварийного комиссара и использование франшизы.

- «ВТБ страхование» – продает страховые полисы на все машины, даже на те, на которые не установлена сигнализация. Сумма, которая необходима на ремонт определяется любым одним из всех доступных способов. При выплате страхового возмещение износ роли не играет. Дополнительно под страховую защиту можно брать встроенное имущество или то, которое находится в ТС.

В списке мы привели примеры шестерки самых крупных и известных страховщиков России, просмотреть что предлагают другие страховщики можно на их официальных сайтах.

ТОП-7 по отказам

Не все страховые компании добросовестно выполняют свои обязательства. Многие страховщики затягивают выплаты, отказывают в выплате компенсации под надуманными предлогами, часто судятся с клиентами. Изучение статистики по судебным разбирательствам позволило нам составить рейтинг «проблемных» страховщиков:

- Двадцать первый век;

- Абсолют;

- Альфа Страхование;

- НАСКО;

- Британский страховой Дом;

- КРК страхование;

- БИН страхование.

Большинство вышеперечисленных компаний не имеют широкой известности и не очень популярны на рынке. Однако проблемы отказов характерна и многим рейтинговым страховщикам.

Выбираем хорошие страховые компании

В настоящее время на рынке автострахования работают более 100 компаний. Вполне вероятно, что какая-нибудь мелкая СК предлагает просто замечательное КАСКО и, вроде бы, нет оснований ей не доверять. Но благополучие может оказаться кажущимся, а компания временной, поэтому лучше не рисковать и в первую очередь рассмотреть услуги солидных, уважаемых, доказавших свою финансовую состоятельность страховщиков. Как их найти?

- Изучаем рейтинги. Рейтинг страховых компаний – это качественная и количественная оценка работы страховщиков, который составляется экспертами различных рейтинговых агентств («Эксперт РА», «Национальное рейтинговое агентство» и пр.) на основании данных финансовой отчётности страховщиков. Рейтинги регулярно публикуются в интернете на специализированных сайтах. И если компания в последние годы стабильно попадала в первую десятку, значит, ее бизнес рентабелен, и мало шансов, что она обанкротится.

- Читаем отзывы страхователей. Многочисленные отзывы о страховых компаниях рядовых автовладельцев также легко найти в интернете. Но слишком на них полагаться не стоит, необходимо осознавать, что:

- Как правило, человек больше склонен делиться проблемами, чем писать благодарности.

- Чем крупнее СК, тем больше у нее недовольных и довольных клиентов.

- Часть отзывов, как положительных (в свою пользу), так и отрицательных (в пику конкурентам) могут оставлять сами страховщики.

- Выплатная политика одной и той же компании в разных регионах может весьма и весьма существенно различаться.

- Прислушиваемся к друзьям и знакомым, имеющим опыт страхования КАСКО. Это наиболее надёжный способ понять, как проявляет себя та или иная компания в конкретной местности, из «первых рук» узнать о реальном качестве обслуживания.

- Еще один совет. Очень хорошо, если страховая компания имеет разветвленную филиальную сеть по России и свое представительство в месте проживания страхователя.

В какой компании выгодней делать КАСКО

Выше уже описан поверхностный анализ компаний на рынке. Однако даже он не позволяет получить полную картину. Имеет смысл рассмотреть предложения по тарифам на КАСКО, учитывая сегменты автомобилей:

- Недорогие марки до полумиллиона рекомендуется страховать в «ЖАСО», «СОГАЗ» и «ВСК».

- Для моделей от 500 000 и до 1 миллиона подойдут компании «Росгосстрах», «ВСК» и «Ингосстрах».

- Для транспортных средств средне-дорого класса (от 1 до 1,5 миллионов) лучшими на рынке считаются «Ренессанс», «РЕСО-Гарантия» и «УралСиб».

- Автомобили от 1,5 до 2 миллионов рекомендуется оформлять в «Согласие», «Росгосстрах» и «ВСК».

- Для дорогих моделей (от 2 миллионов и выше) подойдут компании «Зетта Страхование», «Росгосстрах».

Разница между самым дорогим и самым дешевым предложением для конкретной марки может доходить до 70%. При этом, статистика говорит, что самый большой разброс тарифов зарегистрирован в дешевом и люксовом сегментах.

Согласно клиентскому рейтингу на сайте-агрегаторе Сравни.ру, водители больше всего довольны услугами:

- «Абсолют страхование» — 126 баллов, 191 отзыв.

- «Тинькофф страхование» — 124 балла, 938 отзывов.

- «Зетта страхование» — 121 балл, 539 отзывов.

ТОП-7 по отзывам

В отличие от официальных рейтингов, в ТОП-7 по отзывам обычных клиентов входят наиболее популярные «народные» страховые компании. Чаще всего такой рейтинг составляется на основе мнений и опросов покупателей полисов, а также отзывов на сайтах самих страховщиков.

Тинькофф Страхование

Компания занимает только 32-е место по количеству взносов в общем рейтинге страховщиков, но многие автолюбители отдают предпочтение именно этой организации. Услугами группы пока не охвачены все регионы России – на долю Москвы приходится две трети выплат. Однако пользователи оценили оперативность решения проблем и скорость проведения выплат.

Zetta Страхование

Группа создана швейцарской страховой компанией, последовательно улучшает качество сервиса и постоянно занимает ведущие места в рейтингах сервиса «Банки.ру». Наибольшую активность страховщик проявляет в регионах. Предлагаемая рассрочка по КАСКО привлекает новых клиентов.

Ренессанс Страхование

Широкий спектр продуктов, которые предлагает группа Ренессанс, включает экстренную эвакуацию с места происшествия и направление на ремонт в проверенные автосервисы. Компания осуществляет несколько видов страхования по КАСКО, в том числе, подбор индивидуальных случаев, экономичная программа «Только ремонт». Для водителей с большим стажем, не попадавших в ДТП, предусмотрена скидка до 30%. Есть возможность подписать договор на кредитную машину, а онлайн можно приобрести полис со скидкой.

Согласие

Страховщик работает на рынке России более 20 лет. За это время компания собрала клиентскую базу и создала разветвленную сеть отделений. Оформить полис КАСКО можно более чем в 700 пунктах. По некоторым продуктам предусмотрен ремонт стекол или кузовных частей без предоставления справок. По программе «Ущерб» клиент может указать неограниченное количество страховых случаев.

Ингосстрах

Высокие показатели платежеспособности и надежности отмечают почти все пользователи, оставившие отзывы о компании. Деловая репутация организации давно засвидетельствована в многочисленных рейтингах. Однако пользователей отпугивает стоимость страховых продуктов.

Эрго

Среди финансовых продуктов компании доля полисов КАСКО составляет более 62 процентов. Клиенты высоко оценивают разветвленную сеть автосервисов, с которыми у организации заключены договоры. Рассрочка и система скидок направлены на привлечение новых потребителей. С недавних пор компания входит в состав группы РЕСО Гарантия.

Либерти Страхование

Рейтинг компании снизился, когда страховая группа перешла к новому владельцу – Совкомбанку. КАСКО считается приоритетным направлением деятельности страховщика, поэтому спектр услуг здесь обширен: выплаты без справок, скидки до 20 % для аккуратных водителей, рассрочки при внесении платежей и т.д. Проблемы оперативно решаются по телефону горячей линии.

Как правило, рейтинг по отзывам во многом повторяет рейтинг страховщиков по надежности. Но иногда отрицательные отзывы преобладают над положительными. В этом случае нужно учитывать, что покупатель, довольный качеством обслуживания, не часто оставляет отзывы на сайтах — чаще это делают клиенты, которых не устроило качество услуг.

От чего зависит цена автостраховки?

Автовладельцы стараются выбрать наименьшую стоимость автостраховки, не обращая внимания на другие условия. Но о них лучше уточнить, потому что минимальная цена на страховку – высокая вероятность проблем с получением полагающихся выплат при наступлении страхового случая.

Стоимость автостраховки формируется на основе следующих факторов:

- Возраст водителя. Лучше, если автовладельцу будет от 21 до 55 лет. В противном случае действуют повышающие коэффициенты.

- Год производства транспортного средства. По КАСКО автостраховщики лучше всего и выгоднее страхуют новые иномарки, старые автомобили – не страхуют вовсе, либо повышают страховую премию до небес. (Об особенностях полиса КАСКО для автомобилей старше 10 лет, можно узнать здесь).

- Водительский стаж. Если автовладелец опытный, то он может выбрать автостраховку с оптимальными условиями и понижающим коэффициентом.

- Марка, модель машины. Если авто сравнительно недорогое, но редкое и с его ремонтом возникают сложности в России, оборачивающиеся серьезными финансовыми затратами, то страховщик обязательно поднимет расценки на страховку.

- Наличие противоугонной системы, защитного оборудования. Такие устройства лучше выбрать и установить, если есть возможность, их наличие позволит снизить цену на КАСКО.

- Франшиза. Приобретение франшизы – снижение стоимости автостраховки. Ее лучше выбрать владельцам старых машин, опытным водителям, собственникам дорогостоящих авто.

- Дополнительные услуги. Если есть возможность, то лучше их не выбирать и не добавлять в полис, т. к. они только увеличат стоимость автостраховки, а на деле много пользы не принесут.

Как правильно выбрать страховой полис КАСКО?

Сложно сказать, где лучше страховаться по КАСКО в 2019 г., потому что автостраховщики предлагают различные условия страхования. При выборе полиса, необходимо предварительно сделать обзор страховых фирм, изучить имеющиеся предложения. Подбор подходящего автостраховщика позволит сэкономить и найти наилучшие цены.

Перед тем как выбрать КАСКО, необходимо учесть следующие факторы:

- причины покупки страховки (кредитная необходимость, частные поездки на машине, высокий риск угона и т. д.);

- оценка имеющихся рисков (можно подписать договор с указанием одного или нескольких подходящих рисков);

- наличие готовности самостоятельно покрыть стоимость ремонта частично (КАСКО с франшизой стоит дешевле);

- оценка возможности получить небольшие выплаты по страховке без справок;

- оценка необходимости покупки дополнительных услуг;

- оценка стоимости предлагаемого полиса, возможности покупки страховки в рассрочку, кредит.

В полис КАСКО автостраховщики добавляют различные опции: ремонт у дилера, ежегодное снижение размера страховой суммы, возможность получения небольших компенсаций без справок и посещения офиса и т. д.

Подробнее о страховке КАСКО от угона можно узнать здесь.

Порядок оформления страхового полиса КАСКО

Лучше всего заранее выбрать страховщика, изучить его предложения, примерные цены на услуги, после чего лично прийти в офис. Порядок процесса подписания договора следующий:

- Подготовка документации (ксерокопия паспорта, ПТС, СТС, диагностическая карта, права). Лучше проверить всё перед сдачей, чтобы не пришлось приходить заново.

- Поездка на машине, которую нужно застраховать, в офис автостраховщика. Сотрудники быстро ее осмотрят, зафиксируют обнаруженные дефекты (лучше, если их не будет). На имеющиеся недостатки страховая фирма платить не станет.

- Подготовка проекта договора, его изучение клиентом. Необходимо лучше изучить всё соглашение, прочитать пункты, найти возможные противоречия с устными предложениями, указать на них и попросить убрать из договора. Если сотрудник отказывается, то лучше выбрать другого автостраховщика.

- Подписание договора, оплата страховой премии, получение бумажного бланка.

С учетом широкого разнообразия предложений на рынке выбрать КАСКО непросто. При подборе надо ориентироваться не только на стоимость, но и на перечень предлагаемых рисков, тип возмещения (денежные выплаты, ремонт), наличие франшизы, выгодоприобретателя в договоре.

На что нужно обращать внимание при выборе страховой компании?

Выбирая страховую компанию не рекомендуется обращаться сразу туда, куда советуют работники автосалона или другие заинтересованные лица, так как они вероятнее всего получают процент от оплаченного Вами страхового полиса.

Чтобы самостоятельно выбрать лучшего страховщика рекомендуется прислушаться к следующим советам:

- Найдите в интернете или на самом сайте страховщика рейтинг его надежности. Как минимум, он должен содержать букву «А». А еще лучше, если эта компания будет находится в списке 50 самых крупных страховых учреждений страны.

- Вычислите, сколько компания уже работает на внутреннем страховом рынке. Желательно, чтобы стаж превышал 7 лет.

- Разузнайте величину капитала организации. У надежного страховщика он должен быть не менее 300 млн. руб.

- Найдите информацию о крупных клиентах страхового учреждения. Если таковых нет, то это не очень хорошо.

- Узнайте, предлагает ли компания страховые продукты не связанные с автомобилем. Чем шире линейка предложений у страховщика, тем лучше.

- Определите, есть ли у организации своя круглосуточная техническая поддержка и техпомощь.

- Проверьте отзывы о компании.

Совершив правильный выбор страхователю не придется переживать о том, что его собственные и имущественные интересы не будут защищены в случае наступления страхового события.

Лучшими по всем параметрам страховыми компаниями на 2020 год признаны:

- «Ингосстрах».

- «Ресо-гарантия».

- «Согласие».

- «Альфа страхование».

- «Росгосстрах».

- «СОГАЗ».