Как взять кредит?

Реальная ситуация такова, что банки, в своем большинстве, предлагают два варианта займа:

- С залогом имущества (в данном случае залог – ремонтируемая квартира);

- без залога.

Залоговый вариант

Если вы нуждаетесь в особо крупной сумме средств, то выбирайте именно этот вариант: учреждение предоставит большую сумму, если его риски будут минимизированы за счет залога дорогостоящего жилья.

Сразу же отметим, что это не универсальный вариант и он актуален далеко не для всех. Почему? Первая причина в том, что имущество уже может находиться под залогом, если семья оформляла другой потребительский кредит. Нередки те случаи, когда родители вынуждены заложить жилье, чтобы помочь больным родственникам или оплатить обучение детей.

Вторая причина в том, что достаточно крупные сумы нужны для капитальных ремонтов с учетом изменения планировки. Но, ведь, косметический ремонт – то, в чем нуждается жилье чаще всего, и закладывать, может, и вовсе нечего…

Беззалоговый вариант

Один из лучших вариантов – ссуда наличными без залога и без справок о доходах семьи. Такую альтернативу хвалят из-за ее явных преимуществ, к которым относят сегодня:

- Минимальный набор документов для оформления соглашения между клиентом и банковским учреждением;

- скорость оформления договора;

- скорость получения необходимой суммы;

- размер суммы достаточен для проведения косметического ремонта;

- отсутствие какой-либо необходимости отчитываться за каждое действие и выбор;

- не нужно пользоваться услугами навязанных вам компаний и сторонних организаций;

- никто не заглядывает вам в кошелек, подсчитывая расходы.

Есть и свои минусы, о которых не стоит забывать. И это высокая процентная ставка при достаточно малом периоде погашения. При этом вам нельзя будет взять очень большую сумму – лишь минимальный размер для мелкого ремонта.

Где можно получить деньги на развитие бизнеса и на стартап?

Общаться с банками сложней всего представителям малого бизнеса. Ведь за кредитами в банки не обращаются крупные и устоявшиеся организации. А вот бизнесмен, который ищет деньги на развитие своего дела не является желанным клиентом. Вероятность выдачи банковского кредита начинающему бизнесмену значительно ниже, чем при одобрении кредитов частным лицам.

Кредит на развитие бизнеса: сложно, но возможно.

Самое важное при попытках привлечь деньги в проект – бизнес-план. Причем с этим документом на руках сначала надо обратиться в банк и послушать мнение экспертов

Если там в кредите откажут по объективным причинам – недостоверные расчеты, неполный анализ ситуации на рынке, нереалистичная картина развития, ошибки в оценке проекта и рисков по нему – то лучше переосмыслить идею. Банковские аналитики, возможно, более адекватно и всесторонне оценивают проект с учетом собственного опыта.

Если же причины отказа субъективны: «мы не выдаем больше X тысяч рублей в одни руки», «вы только зарегистрировали фирму и еще не можете принести отчетность», «в нашем портфеле полно подобных проектов, мы больше не даем денег этой отрасли», то стоит сходить со своей идеей в другое место. Не дал банк, дадут частные инвесторы или государство.

Дают ли банки деньги на стартап?

Еще трудней с получением денег на открытие бизнеса. Ведь у потенциального заемщика при этом есть только план, а реальных результатов деятельности нет. Значит, убедить банк в своей платежеспособности практически невозможно. Стартапер сам еще не знает – взлетит его проект или нет, а кредитору нужны серьезные гарантии возврата денег.

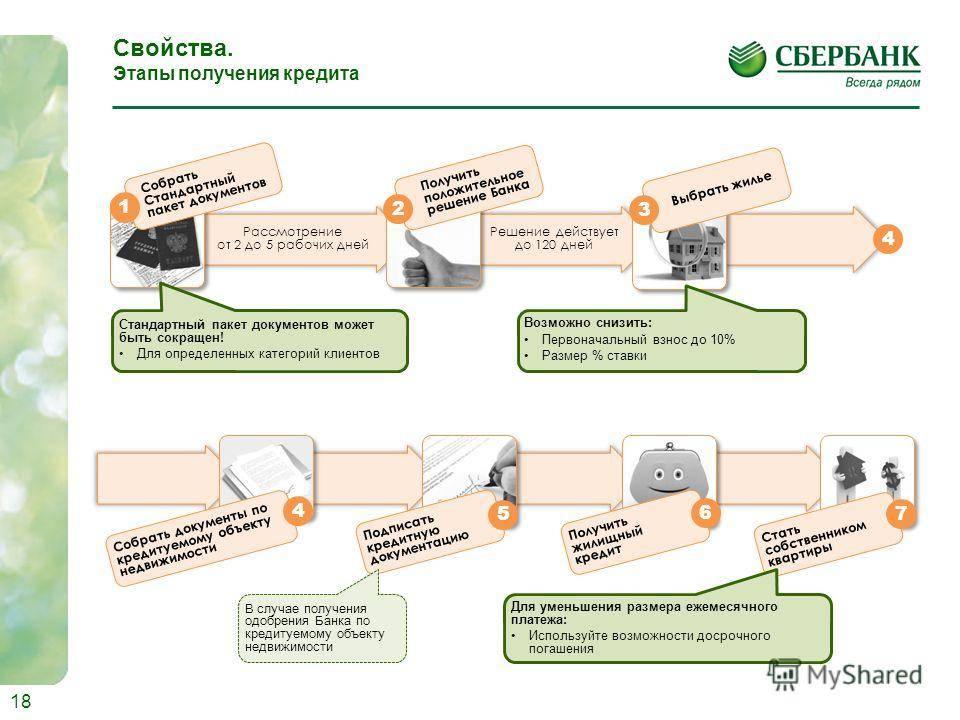

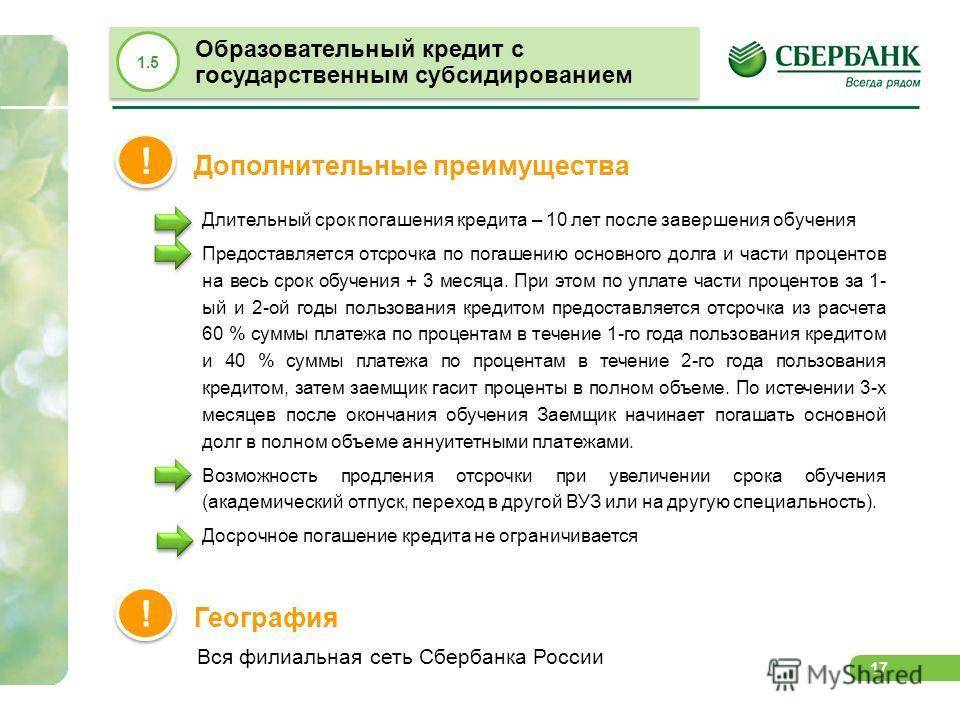

Повысить шансы на получение кредита для открытия своего дела помогут следующие шаги:

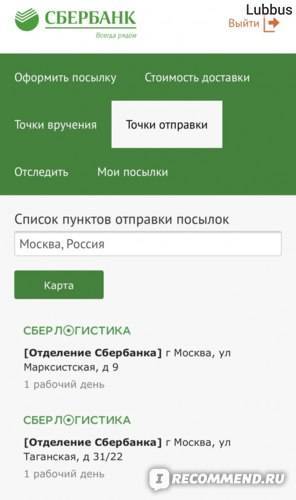

- Открытие своего дела по франшизе – по готовому плану и уже известной бизнес-модели (у Сбербанка есть специальная льготная кредитная программа для финансирования франчайзинга).

- Оплата части проекта из собственных средств – от 30-50% общего стартового капитала.

- Запрос средств под залог ликвидного имущества – получение кредита на покупку основных средств, а не на другие расходы.

- Оформление гарантии и поручительства в специализированных фондах поддержки бизнеса.

Но в целом необязательно пытаться найти общий язык с суровыми банкирами. Стартовый капитал можно получать и из других источников.

Краудфандинг – с миру по нитке

Найти деньги на реализацию своего бизнес-проекта можно и на других условиях: собрать спонсорские взносы с будущих потенциальных клиентов и просто инвесторов, поддерживающих идею. Краудфандинг – это финансирование толпой, то есть люди дают деньги на конкретный проект.

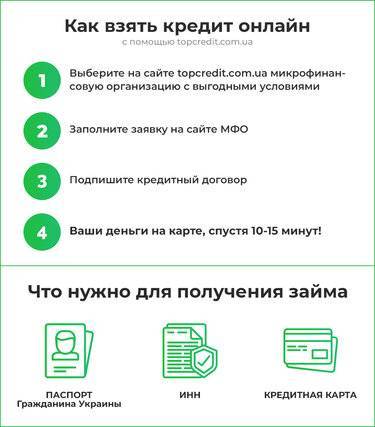

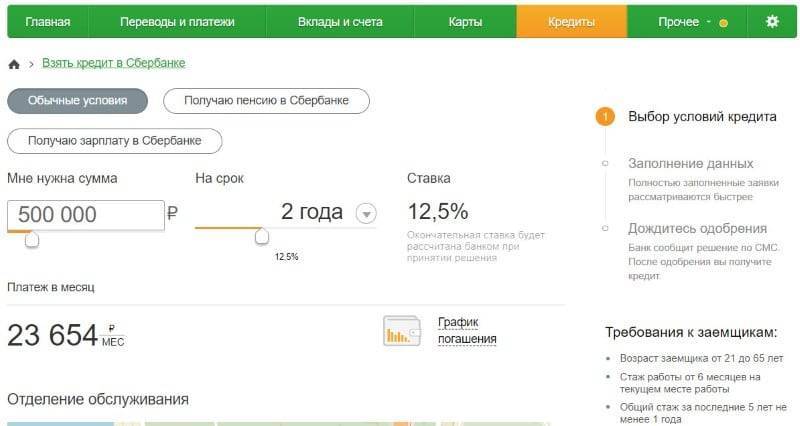

На что обратить внимание при оформлении онлайн-кредита?

В процессе оформлении онлайн-кредита необходимо изучить сайт финансового учреждения, обратить внимание на условия заимствования денег и требования к клиентам. Чтобы персональные данные и электронные копии документов не попали к злоумышленникам, обращаться следует только в солидные кредитные компании

Чтобы персональные данные и электронные копии документов не попали к злоумышленникам, обращаться следует только в солидные кредитные компании.

Заемщику в целях безопасности нужно придерживаться следующих правил:

- Выбирать проверенные организации, информация о которых есть в сети. К сотрудничеству следует привлекать финансовые учреждения с большим количеством положительных отзывов.

Определиться с целями кредитования. Понимая, для чего требуется заимствование денег, удастся правильно рассчитать сумму и срок будущей сделки. Отталкиваясь от этих данных, можно подобрать подходящую программу кредитования.

Как выбрать оптимальный срок действия кредита — узнайте подробнее- Проверять адреса сайтов кредитных организаций в поисковиках. Созданные мошенниками для фишинга площадки не имеют сертификатов безопасности. Они лишь визуально напоминают официальные сайты.

- Подавать заявку на кредит только при условии полной уверенности в своей платежеспособности. С ежемесячного заработка на погашение кредита нужно выделять не более 50%. В противном случае ссуда не будет соответствовать финансовым возможностям заемщика.

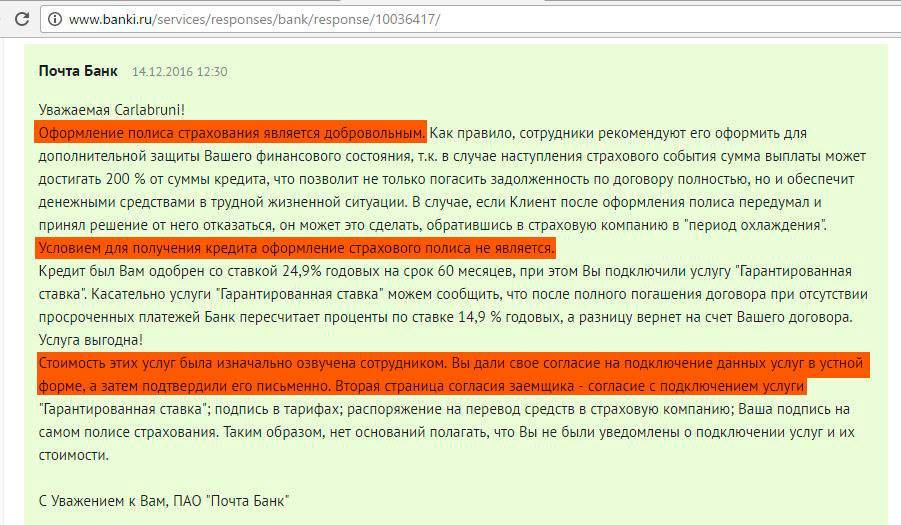

- Ознакомиться с кредитными условиями на предмет скрытых процентных комиссий и навязанных страховок. Тщательное изучение параметров сделки позволит избежать непредвиденных расходов.

- Изучить кредитный договор, особенно, если он заключается с микрофинансовой организацией в электронном виде. Копию документа кредитор обязан прислать на e-mail или в личный кабинет клиента.

- Проматывать до конца страницы сайтов. Чаще всего именно в самом низу находятся галочки, дающие согласие на SMS-информирование, анализ кредитной истории, юридическую консультацию, ускоренное рассмотрение заявки и прочие абсолютно бесполезные для клиента услуги, за которые берётся оплата.

- Звонить на горячую линию финансовой организации, если хоть один пункт договора непонятен или вызывает вопросы. Консультация должна предоставляться бесплатно.

Иногда МФО пользуются уловкой в виде таймера. На сайте отображается время, в течение которого клиенту якобы предлагают заключить сделку на самых выгодных условиях. Предложение действует всего 10-15 минут. На самом деле это просто рекламный инструмент для того, чтобы новичок как можно быстрее заполнил анкету и не успел подробно изучить сайт. Таймер следует проигнорировать, чтобы спокойно ознакомиться с каждым пунктом будущего соглашения, а затем внимательно заполнить онлайн-анкету.

Автокредит – возможность взять деньги на покупку автомобиля

Если Вы решили обзавестись новеньким автомобилем, но у Вас нет необходимой суммы денег, то возможно рассмотреть два варианта:

- если машина приобретается в пользование юрлицом, ему доступен лизинг автотранспорта,

- если машину покупает частное лицо, то наиболее распространенная схема – автокредитование.

Виды автокредитов

Автокредиты выдаются на разнообразных условиях:

- покупка нового автомобиля в автосалоне дилера с оформлением заявки у представителей разных банков, присутствующих в салоне;

- приобретение новой машины в автосалоне по специальным партнерским программам автопроизводителей в их «карманных» банках, с возможностью не оплачивать первоначальный взнос или проценты;

- покупка б/у авто в автосалоне, сотрудничающем с несколькими банками, когда заявка подается сразу во все и выбирается подходящий вариант;

- сделка с частным автовладельцем по покупке подержанного транспортного средства с рук с помощью банковского кредита;

- схема trade-in – в автосалон клиент сдает свой подержанный автомобиль, он и идет в зачет вместо первоначального взноса, в результате получает новую машину, а разницу в стоимости оформляет в кредит;

- автокредит с отложенным платежом – отличается тем, что период кредитования клиент выплачивает только 50-80% от стоимости автомобиля, а на последнем этапе может выбрать: полный выкуп машины с единовременной оплатой остатка долга, рассрочка оставшихся обязательств, возврат машины с зачетом ранее оплаченных средств в качестве первоначального взноса за новый автомобиль.

Страхование «каско» от ущерба и угона желательно при автокредитовании, но необязательно. Правда, риски при отсутствии полиса значительно выше, поэтому и ставка на 5-10 п. п. может оказаться выше варианта со страхованием.

Где взять в кредит много денег?

Деньги нужны срочно и денег нужно много? В такой ситуации решение предлагает автоломбард, а можно найти выход и в банке. Главное условие – наличие соответствующего движимого или недвижимого имущества для обеспечения по запрашиваемым обязательствам.

Займы в автоломбарде

В этом заведении оперативно можно заложить машину и получить деньги. Автовладельцу предлагается два варианта сделки:

- в ломбарде остаются документы на машину – ПТС, сам заемщик продолжает пользоваться ей, но ограничен в передаче права собственности;

- на стоянке ломбарда оставляется автомобиль, и клиент не имеет к нему доступа до полного погашения займа.

При этом все чаще автоломбарды требуют оформления полиса «каско», чтобы не потерять предмет залога в результате угона или ущерба при ДТП. Причем страховке подвергаются и транспортные средства, оставшиеся в закладе у ломбарда, и машины, которыми продолжают пользоваться владельцы.

Возвращать долги предлагается по схеме – проценты ежемесячно, а полную сумму – в конце оговоренного срока единовременным платежом.

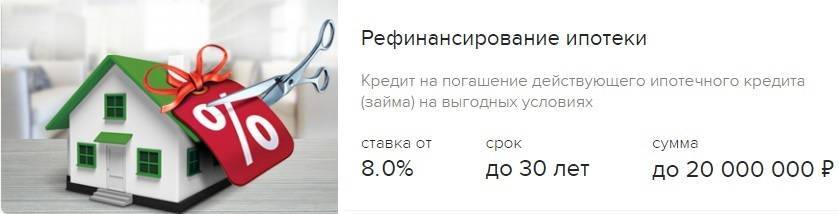

Кредиты под залог имущества

В ситуациях, когда важнее не скорость получения, а период возврата средств, подойдут залоговые кредиты в банке. Возвращать их предлагается в течение 5-10 или даже 20 лет, если обеспечением служит недвижимость. Да и кредиты под залог транспортных средств выдаются на несколько лет, а не на несколько месяцев, как в ломбарде.

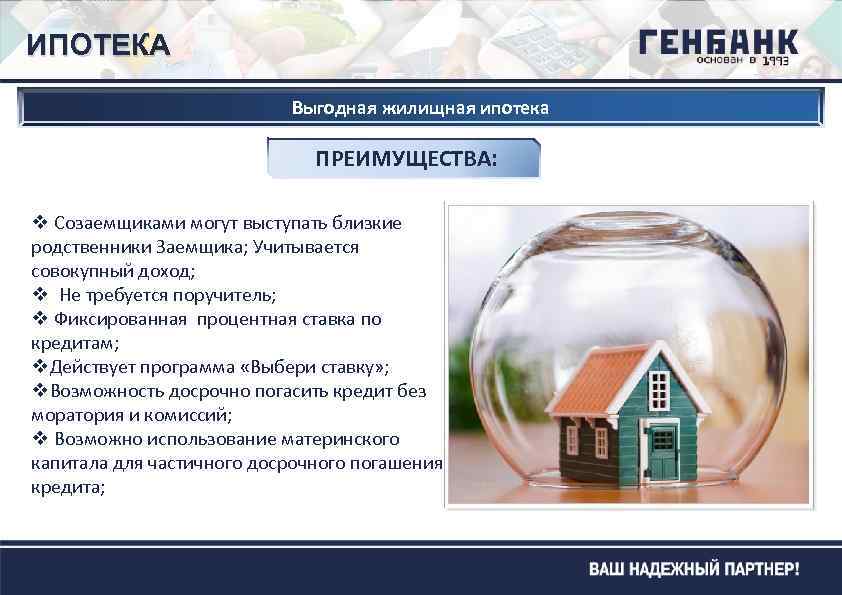

Ипотека позволяет получить крупную сумму на длительный срок, но требует дополнительных гарантий возврата – страхования объекта недвижимости. Также и кредит под залог авто – предусматривает необходимость оформления полиса имущественного страхования.

Эти затраты на страховку важны для снижения рисков кредитора. Наличие застрахованного залога обеспечивает возможность получения денег в долг под низкий процент.

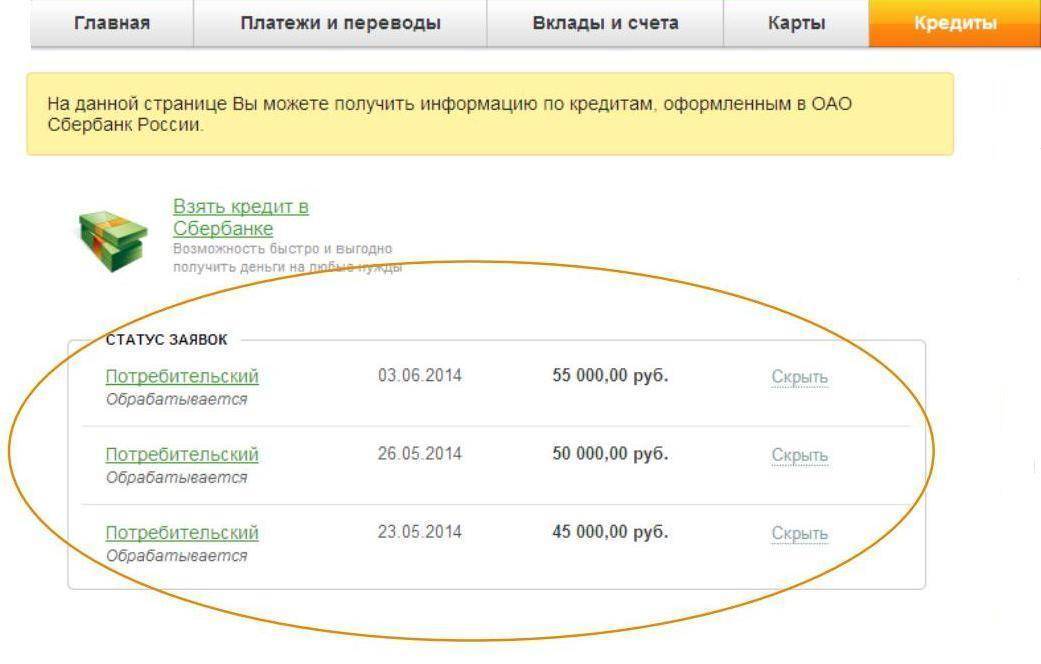

Как доказать свою правоту в банке, если кредит был оформлен без вашего ведома

Звонок из банка с требованием внести платеж для погашения займа, к которому человек не имеет отношения, не стоит игнорировать. Придется выбрать время и лично посетить банк, чтобы разобраться с этой проблемой и доказать, что кредит оформили без вашего ведома.

Самый первый шаг – попросить менеджера предъявить для ознакомления договор. Отказать в этом сотрудники финансового учреждения не имеют права. Документ хранится в банке все время действия и еще пять лет после выполнения клиентом своих обязательств.

В оригинале договора в первую очередь изучается дата его заключения и подпись заемщика. Отсутствие подписи или ее недостоверность автоматически делает соглашение недействительным, а все притязания банка – ничтожными. Допустим, подпись в документе стоит и очень похожа на ту, которая находится в паспорте заемщика. Когда в распоряжении мошенников есть скан удостоверения личности, подделать личную подпись не так уж и сложно.

Обращаем внимание на другие важные пункты договора:

- График платежей. Деньги в уплату задолженности не поступали ни разу, и это понятно, ведь человек и не знал, что на него оформили кредит без его ведома.

- Способ выдачи. Вариантов получения средств может быть несколько: наличными, зачислением на карту или счет, переводом в другой банк.

- Фамилия менеджера, подписавшего договор от имени банка.

- Дата заключения соглашения. Вполне вероятно, что в этот момент человека в принципе не было в городе или стране, и это легко доказать.

Предположим, что подпись похожа, из города пострадавший не выезжал, то есть теоретически мог выступать стороной по кредитному договору. Выясняем, как именно он якобы получил деньги.

При безналичном перечислении убедиться в отсутствии поступления средств на счет очень просто, достаточно запросить выписки из финансовых учреждений. Никаких переводов от банка-кредитора в них, естественно, не обнаружится. Если сумма была выдана наличными, остается расписка клиента о получении денег. При полной уверенности в том, что кредит оформили без его ведома, человек может доказать свою непричастность к займу в суде.

Одним из доказательств использования мошеннической схемы является заключение почерковедческой экспертизы. Даже самая удачная подделка будет разоблачена специалистами-графологами. К ним можно обратиться самостоятельно или попросить суд о назначении такой проверки.

На практике большинство случаев подлога выявляются на уровне внутрибанковского разбирательства. К сожалению, недобросовестные сотрудники встречаются в любом учреждении. Заботясь о собственной репутации, финансовые организации предпочитают не доводить инцидент до широкой огласки, аннулируют фальшивый договор и увольняют работника, совершившего подлог.

Преимущества и недостатки частного займа от инвестора

Популярность частных займов обусловлена рядом преимуществ:

- Простой и быстрый вариант получения финансов. Чтобы собрать необходимую документацию для рассмотрения кредитной заявки на небольшую сумму, нужно не более одного дня. Для крупных займов может понадобиться 2-3 дня на оформление/сбор документов, а также нужно оформить через регистрационную палату залоговую недвижимость, что может занять около одного месяца. Небольшие займы предоставляются в более короткие сроки. При этом, как правило, минимальный размер сделки составляет около 10000 – 20 000 руб.

- Небольшой процент отказов по кредитным заявкам обеспечивает доступность частных ссуд многим заемщикам.

- Деньги выдаются на основании минимального пакета документов. Для получения небольшого кредита понадобится только общегражданский паспорт.

- Получатель займа вправе предложить свои условия. Банковские требования к заемщикам являются строго обязательными, а частные кредиторы могут пойти на согласование условий, которые выдвигает получатель.

- Крупные денежные суммы могут выдаваться под залог без регистрации сделки и оформления залогового имущества. Таким образом, предоставление займа занимает намного меньше времени, чем при обращении в кредитные организации.

- Частный заем может получить даже лицо с плохой кредитной историей. Такие ссуды доступны для тех, кто не может в срок вернуть банковский кредит (этот вариант поможет погасить «горящий» кредит). Частный инвестор имеет возможность скорректировать договорные условия и предоставить отсрочку на погашение ссуды.

Есть у частных займов и свои недостатки:

- Высокие проценты кредитования. Ставка по частному займу может быть в несколько раз выше, чем в банке. Снизить размер переплаты может только короткий срок погашения.

- Риск нарваться на мошенников. На доверчивых заемщиках часто пытаются заработать нечестными способами.

- Жесткие условия и способы погашения просроченной ссуды. В случае нарушения сроков возврата кредита заемщик может потерять заложенное имущество.

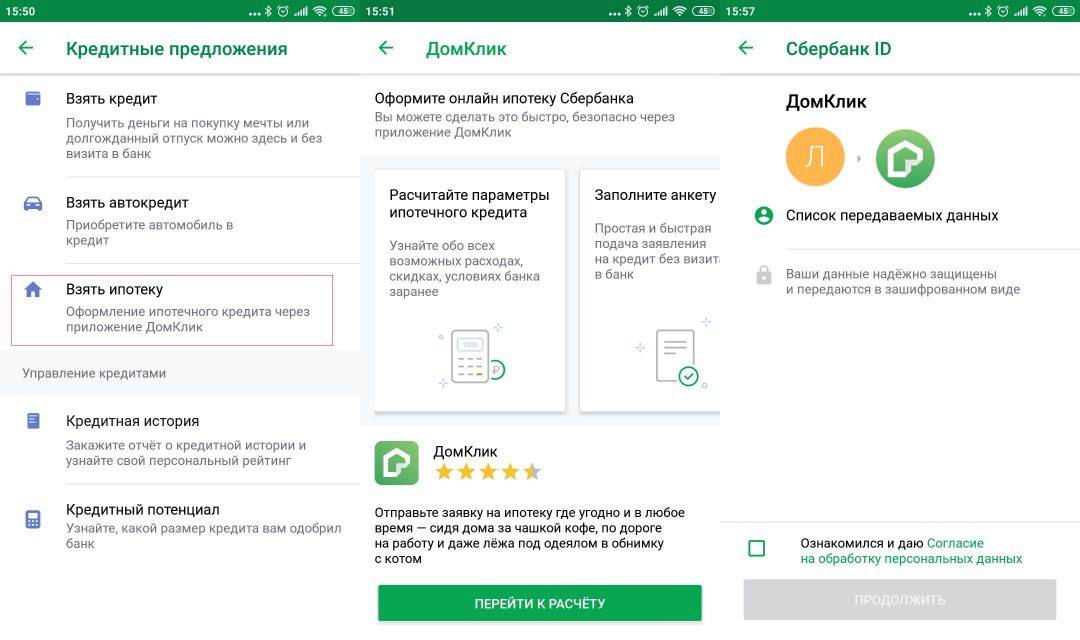

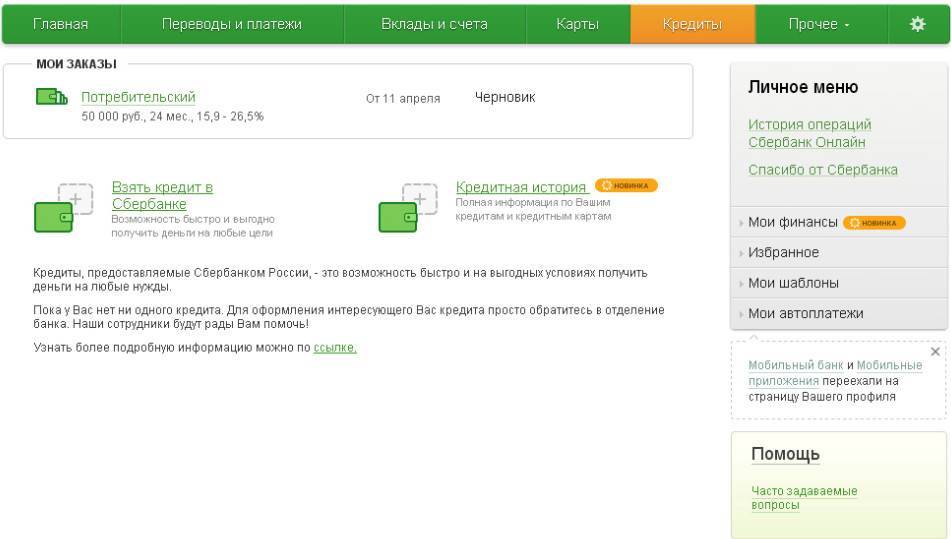

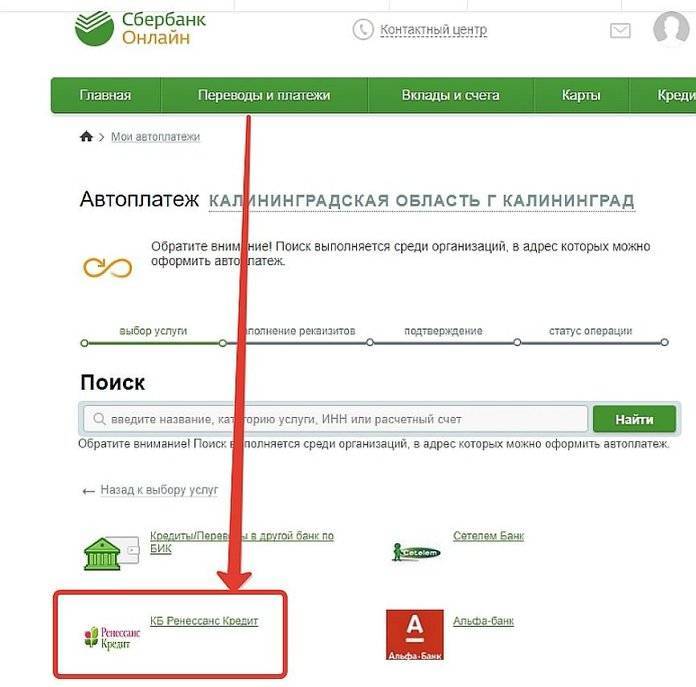

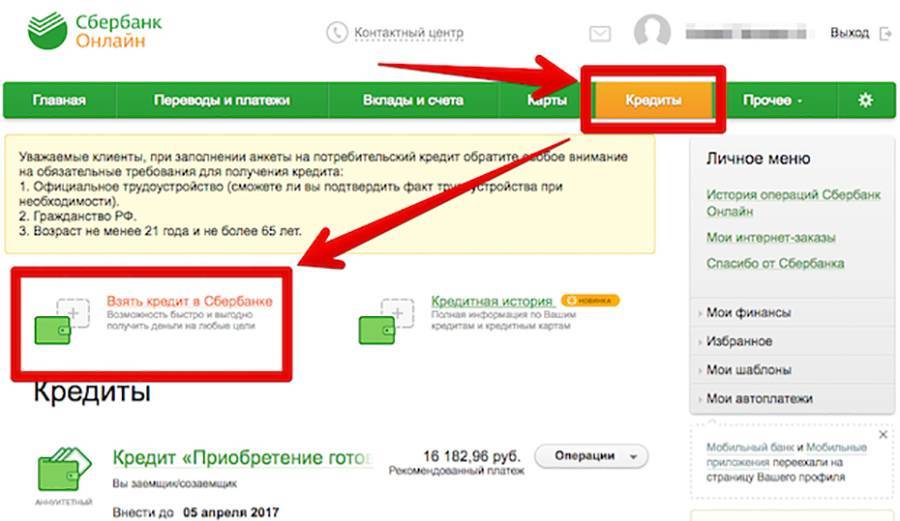

Какие кредиты можно оформить через интернет?

Для оформления онлайн-кредита достаточно предоставить паспортные и контактные данные. В некоторых организациях действуют дополнительные требования. Например, принимаются электронные копии и фотографии документов без нотариального заверения.

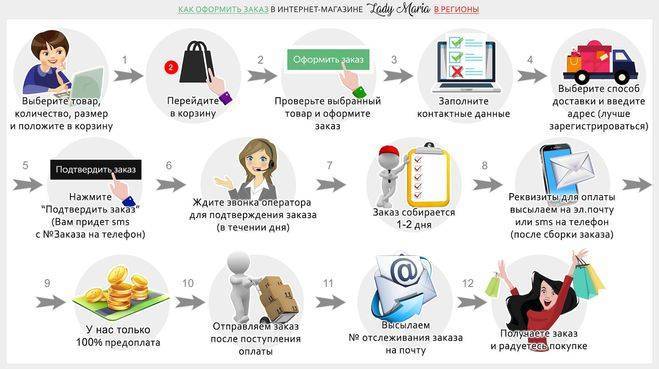

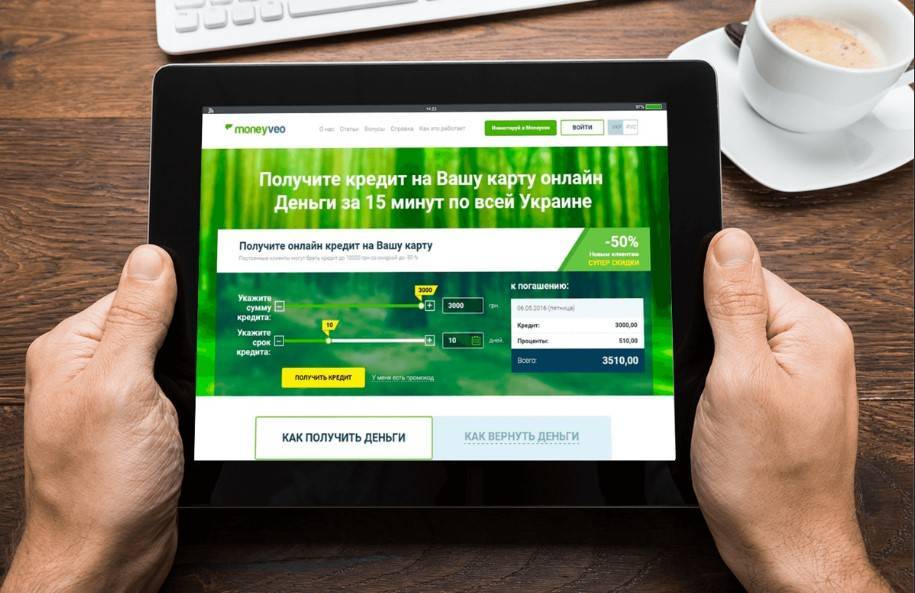

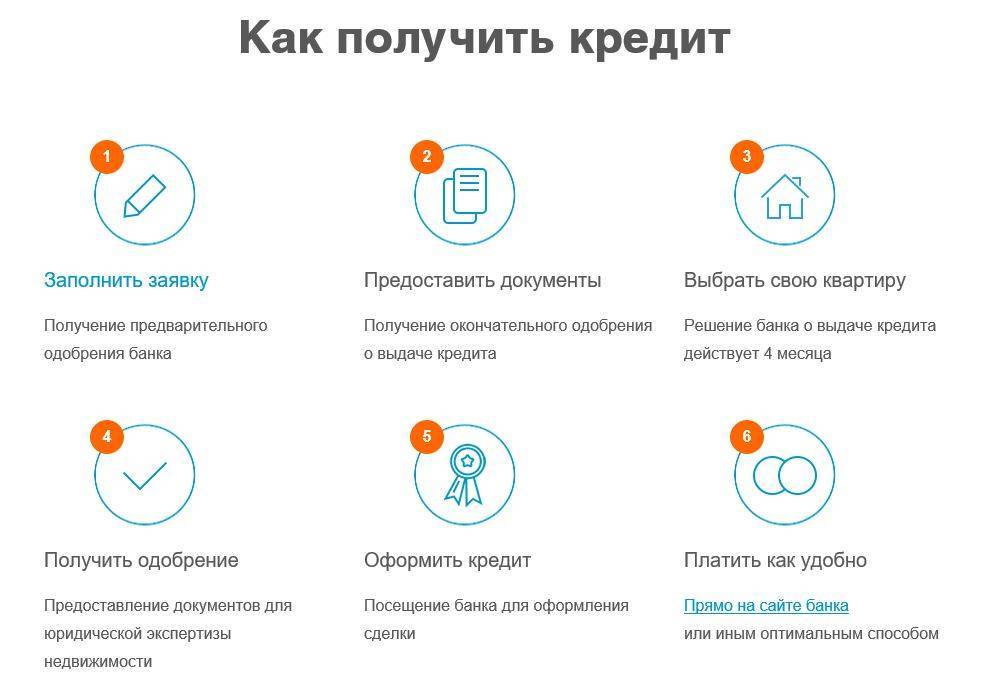

Существует две схемы оформления кредитов через интернет:

- Полное дистанционное обслуживание. Посещение офиса финансового учреждения не требуется. Деньги выдаются на карты, счета и онлайн-кошельки. Договор заключается в электронном виде. Этот алгоритм выдачи займов применяют практически все МФО и эмитенты кредитных карт.

- Предварительное одобрение заявки. Клиент передает персональную информацию в кредитную организацию, используя сайт или приложение. Решение по запросу принимается удаленно. Сотрудник финансового учреждения согласовывает с клиентом место и время встречи, во время которой сторонами подписывается договор. Деньги выдаются наличными, зачисляются на карты или переводятся на счета. Этой схемой пользуются интернет-банки.

Классический онлайн-кредит от МФО отличается повышенной процентной ставкой и ограниченным сроком действия сделки. Программы потребительского кредитования выгоднее для заемщиков, но по ним обычно применяется схема с предварительным одобрением.

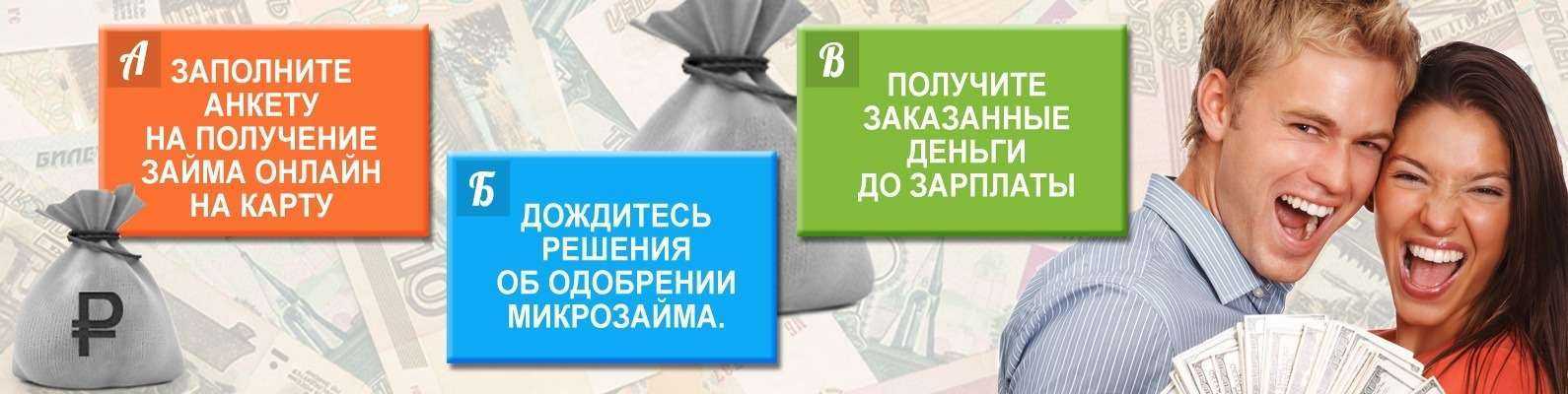

Для оформления в режиме онлайн доступны следующие виды кредитов:

- Микрозаймы — программы экстренной финансовой помощи, по которым небольшие суммы выдаются дистанционно, в том числе под 0% для новых клиентов. Базовая ставка составляет 1% в день. Срок займа обычно ограничен одним месяцем. Для оформления кредита достаточно одного документы (паспорта).

- Потребительские кредиты на любые нужды — банковские продукты, в рамках которых сделки заключаются с клиентами на срок не более 5 лет. Взаймы после предоставления полного пакета документов можно получить до одного миллиона рублей. Решения по заявке принимаются онлайн, но договор подписывается в офисе банка или на дому у клиента. Деньги зачисляются на карту либо передаются наличными. Ставка за год не превышает 30%.

- Кредитные карты — платежные инструменты с предустановленным лимитом заемных средств. Условия оформления зависят от эмитентов. Например, кредитку начального уровня с 50 000 рублей на балансе можно получить по паспорту. По карте будет действовать льготный период, по истечении которого годовая ставка достигнет 25-50% в зависимости от выполняемых операций. Для повышения лимита нужно представить подтверждающий платежеспособность документ. Подача заявки происходит дистанционно, а саму карту удастся получить на руки, воспользовавшись курьерской доставкой.

В совокупный размер онлайн-кредита обычно включается комиссия за перевод средств заемщику. Небольшие суммы под повышенный процент можно получить, предоставив минимальный пакет документов. Тем не менее потребительские программы кредитования заметно выгоднее для заемщиков. Вероятность одобрения заявки банком зависит от сведений о кредитной истории и уровня заработной платы заемщика.

Обеспеченные и целевые ссуды не выдаются дистанционно. Для оформления ипотеки или автокредита личный визит в банк обязателен, хотя отправить заявку на рассмотрение можно через интернет.

Особенности дистанционного кредитования

Дистанционное оформление займов в МКК уже оценили десятки заёмщиков. Главным плюсом услуги является отсутствие необходимости посещения офиса или филиала кредитной фирмы.

Кроме того, дистанционное кредитование имеет следующие преимущества:

удобство — можно получить деньги без справок в любой время, поскольку работа МФО является круглосуточной и не предусматривает перерывов и выходных; минимальное количество документов — можно взять дистанционный займ на карту с одним только паспортом; экономия – выдача денег происходит без предоплаты и комиссий; быстрота — на заполнение и рассмотрение заявки уходит минимум времени, это важно при стремительном темпе современной жизни, когда ценна любая секунда; скорость перечисления – после одобрения заемные средства поступают на карту онлайн в тот же день; доступность – занять нужную сумму могут все совершеннолетние граждане, в том числе безработные, студенты и женщины в декрете

Альтернативы кредитам на создание бизнеса

Даже если банк не одобрил кредит, вы можете попробовать альтернативные варианты финансирования.

Потребительское кредитование

Если будущий предприниматель имеет постоянное место работы и стабильный доход в виде зарплаты, если он давно является клиентом банка (или в этом банке на него оформлена зарплатная карта) — стоит попробовать оформить потребительский кредит, и использовать эти деньги для развития бизнеса.

Почему это удобно:

правила оформления проще;

обеспечением кредита служит заработная плата физлица;

постоянный клиент банка может кредитоваться на выгодных условиях.

Но есть и минусы: суммы потребительских кредитов небольшие, а лимит напрямую зависит от размера зарплаты или другого постоянного дохода.

Лизинг

Подходит начинающим бизнесменам, не имеющим средств на покупку основных фондов. Это транспорт, оборудование, недвижимость и т. п. Оформив договор лизинга, предприниматель получает необходимые активы, а взамен регулярно перечисляет оговоренные суммы лизинговой компании.

Заём в микрофинансовой организации

Оформить его проще, чем банковский кредит на бизнес. Пакет документов минимальный, бизнес-план не нужен, часто даже нет необходимости указывать целевое назначение займа. Но за простоту придется расплачиваться высокими процентами и ограниченными сроками возврата.

Государственный фонд поддержки

В каждом регионе и крупном городе местные власти развивают и финансируют программы кредитования индивидуальных предпринимателей. Список уполномоченных органов есть на сайте Минэкономразвития.

Также есть государственный проект Мой Бизнес. Достаточно зайти на сайт и выбрать свой населенный пункт на интерактивной карте, чтобы увидеть, какие финансовые организации готовы кредитовать бизнес без оборотов.

Основная цель — развитие местного бизнеса и рост количества рабочих мест. Распространённые направления, которые кредитуют наиболее охотно: сельское хозяйство, региональный туризм, производство.

Привлечение инвестиций

Перспективный проект может получить инвесторское финансирование, и отказаться от кредитов. В большинстве случае это касается бизнес-идей в сферах информационных технологий, инновационного здравоохранения и т. п.

Перспективная прибыльность и быстрая окупаемость — основные факторы, которые учитывают «бизнес-ангелы». Можно также получить грант государственного Фонда содействия инновациям. Вот несколько программ на сайте госфонда: