Дополнительные удобства оффшоров

Оффшор – это гарантия конфиденциальности относительно компании, поскольку фамилия ее владельца не разглашается. Именно в силу таких преимуществ крупнейшие мировые холдинги в своей структуре имеют компанию в низконалоговой или безналоговой юрисдикции.

Такая схема работает во всем мире при условии, если компания в своей стране ведет законопослушный «белый» бизнес

Здесь важно отметить, что оффшорные юрисдикции выступают своеобразной защитой компании от рэкета, рейдерских захватов, недобросовестных партнеров, брачных аферисток. Потому что никто из них не будет знать, где находится собственность и в какую сумму она оценивается

Но это еще не все. Благодаря отсутствию отчетности и аудита компания в оффшоре имеет минимальную стоимость поддержания и, соответственно, волокиты с контролирующими органами. Предприниматель может свободно либо вложить эти средства в бизнес, либо использовать для личного потребления.

Преимущества и недостатки работы в оффшоре

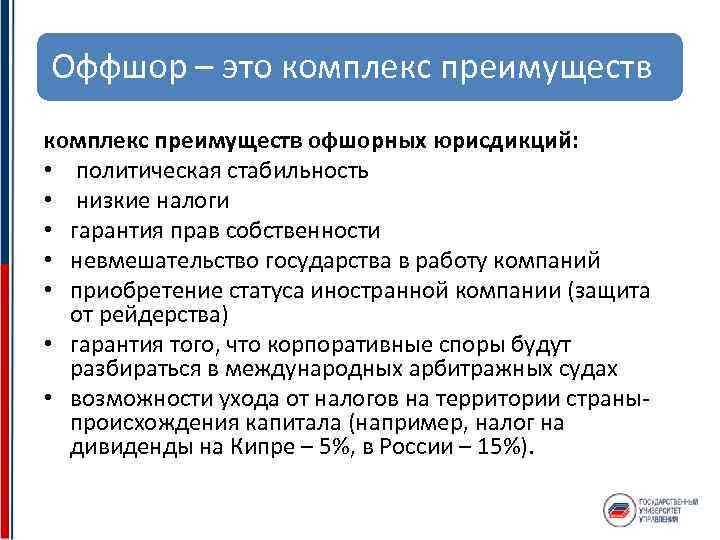

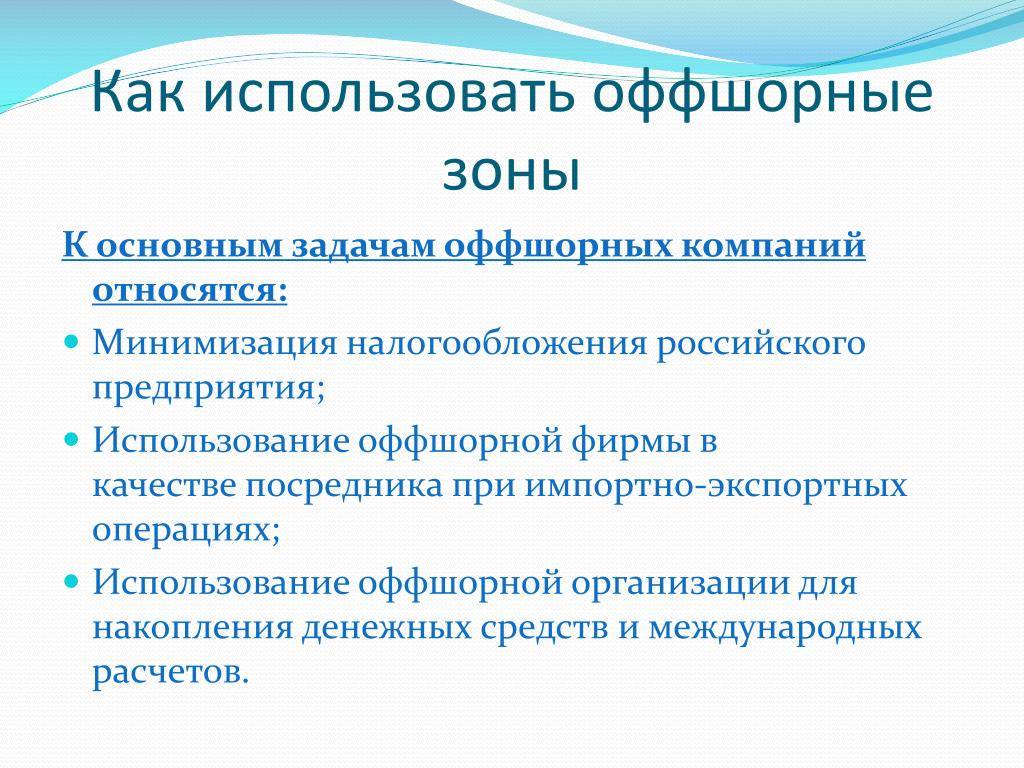

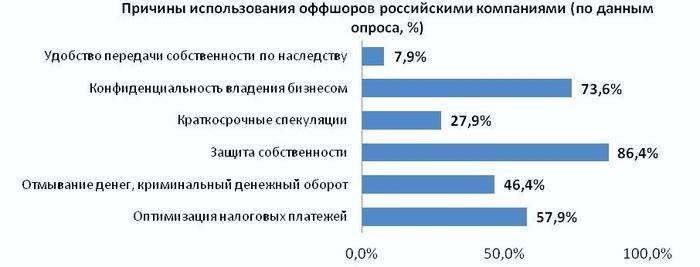

Оффшорные компании создаются для достижения определенных целей:

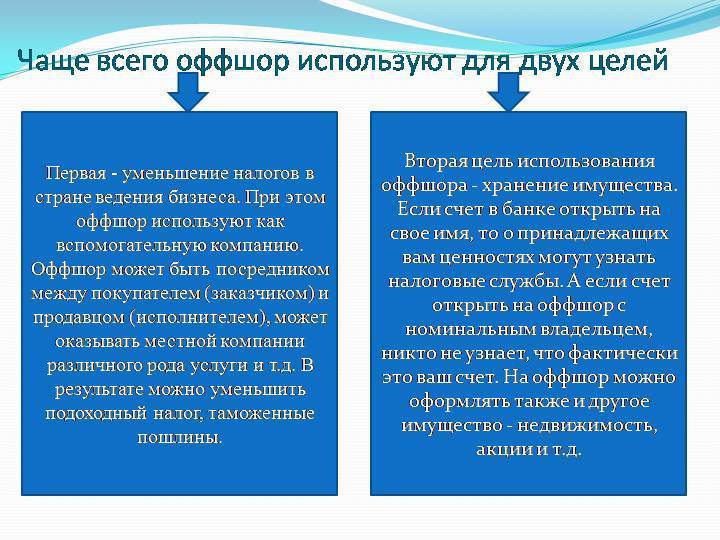

- минимизация суммы налогов и сборов;

- сокрытие финансовой сделки;

- сокрытие владельцев компании;

- выведение из страны «криминального» капитала;

- сокрытие реальных доходов владельца;

- отсутствие валютного и финансового контроля.

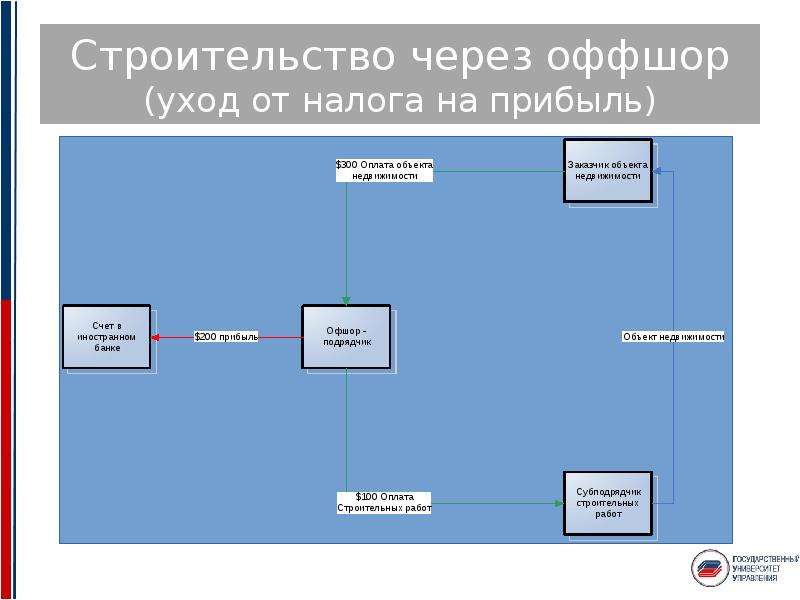

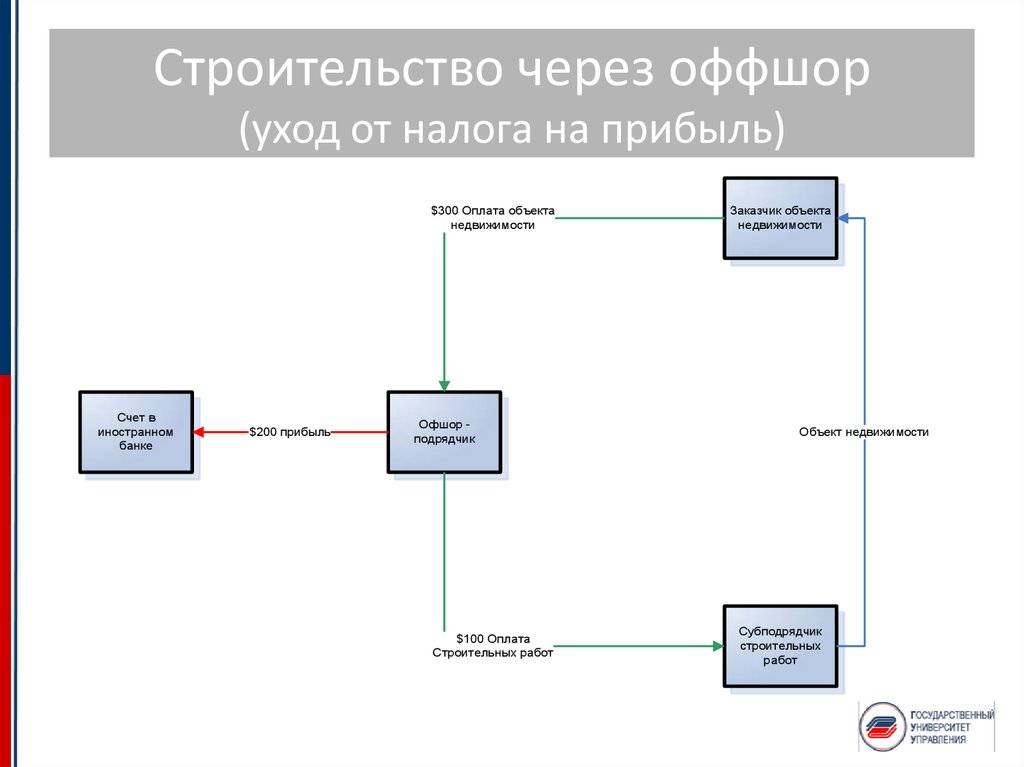

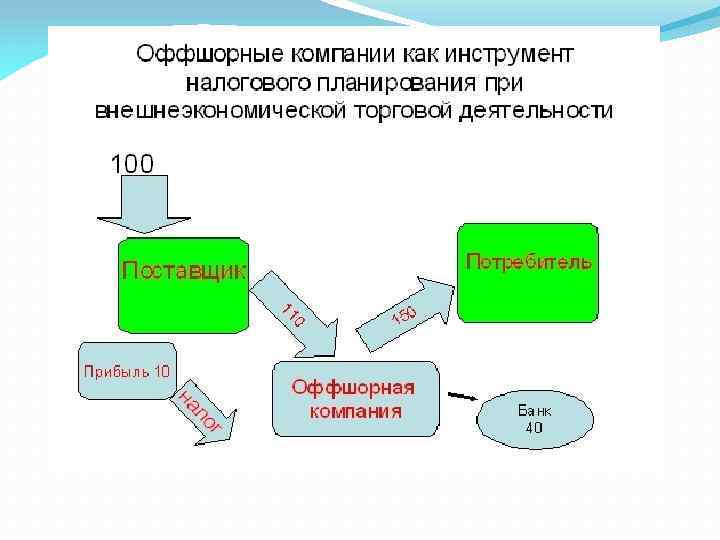

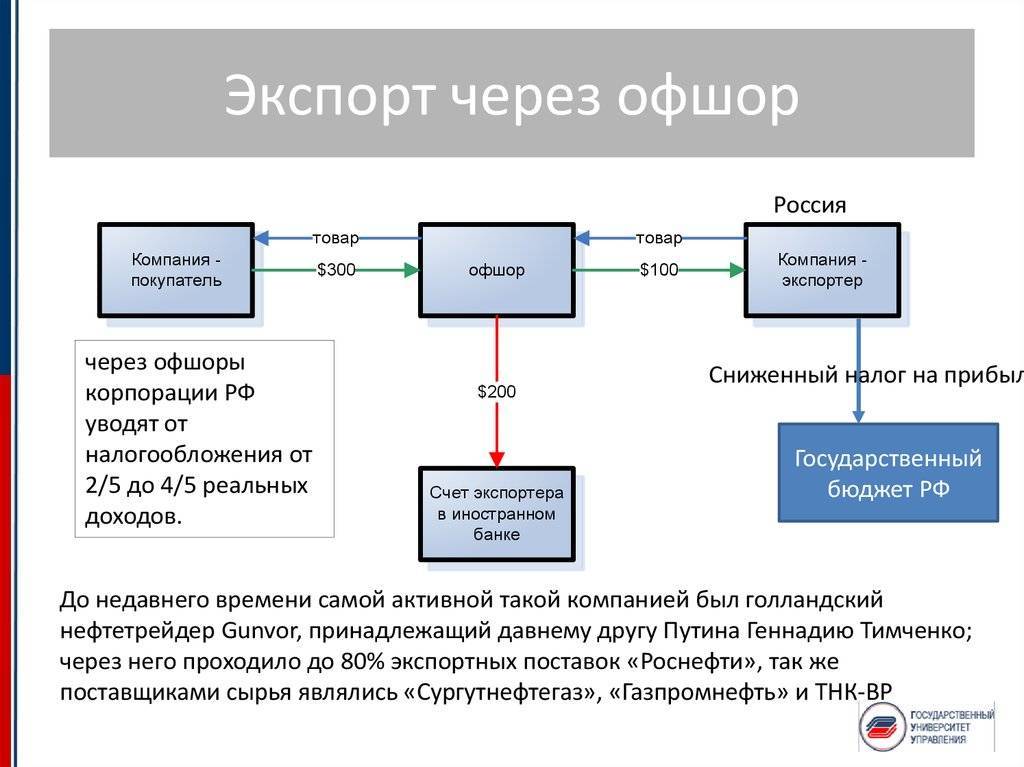

Схема минимизации суммы уплачиваемых налогов проста — предположим, что в стране Х величина налога на прибыль равна 20%. Предприятие в стране Х, осуществляя торговую деятельность, получает 1 миллион долларов США чистой прибыли, из которых уплачивает 200 тысяч долларов в государственную казну.

Это же предприятие может осуществить продажу товаров оффшорной компании по более низкой цене, получив прибыль 200 тысяч долларов, а оффшор, перепродав эту же продукцию, получает оставшуюся часть прибыли — 800 тысяч долларов. Налог на прибыль в стране Х уплачивается в размере 40 тысяч долларов, в оффшорных зонах он равен нулю. Итог — у предприятия экономия 160 тысяч долларов, которые оно может получить в виде кредита от зарубежной компании.

Такие же схемы применяются для уклонения от уплаты налога на добавленную стоимость, подоходного налога с физических лиц, различных пошлин и акцизов.

Страховую схему можно рассмотреть на реальном примере всем известной транснациональной корпорации «Phillips». На Бермудских островах была зарегистрирована страховая компания “Kingstone Captive Insurence”, основным направлением деятельности которой стало страхование операций «Phillips».

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Большим преимуществом оффшоров выступает секретность сделок и конфиденциальность информации о владельцах. Во многих странах государственным деятелям запрещено заниматься предпринимательской деятельностью во избежание лоббирования сомнительных и невыгодных стране законодательных проектов.

Регистрируя компанию на Сейшельских островах, депутат или чиновник получает гарантии полной анонимности и может спокойно продвигать свою коммерческую деятельность, при этом уклоняться от налогов и от декларирования своих доходов как физическое лицо.

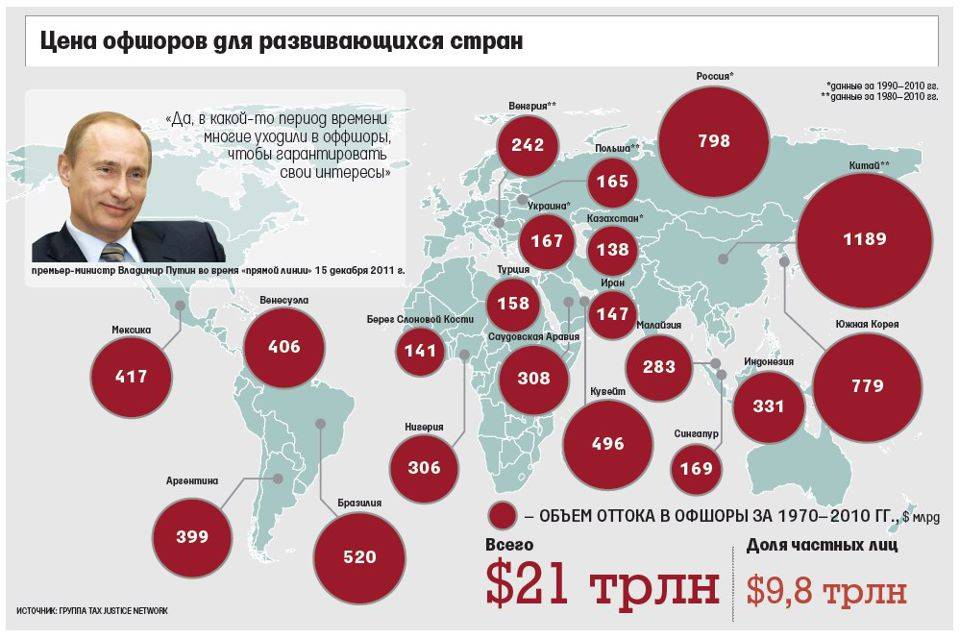

По примерным подсчетам экспертов более 12 триллионов долларов хранится на счетах оффшорных банков, это примерно одна треть общего состояния всех миллионеров в мире.

Отсутствие валютного контроля позволяет выгодно проводить сделки на рынке ценных бумаг и валютных биржах, примерно 80% таких сделок проводится в оффшорных зонах. Отсутствие бухгалтерского учета и обязательных аудиторских проверок приводит к полной дезинформации о характере деятельности компании и готовит благоприятную почву для проведения криминальных операций и сделок. Недостатки ведения бизнеса в оффшорных зонах для компаний сводятся к ограничению такой деятельности со стороны государства.

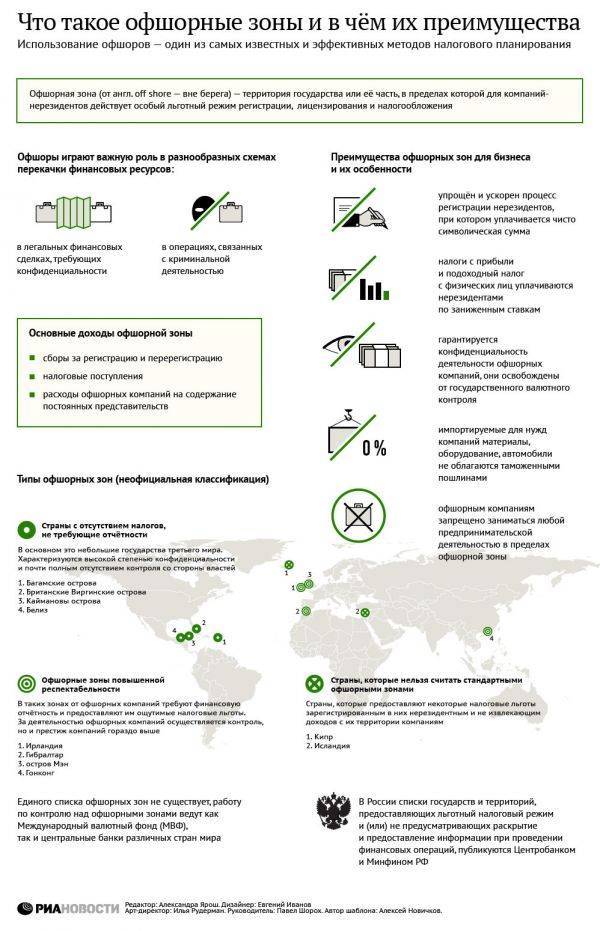

Категории стран, предоставляющих льготы оффшорным компаниям

Все страны, предоставляющие льготы оффшорным компаниям, можно поделить на 3 категории:

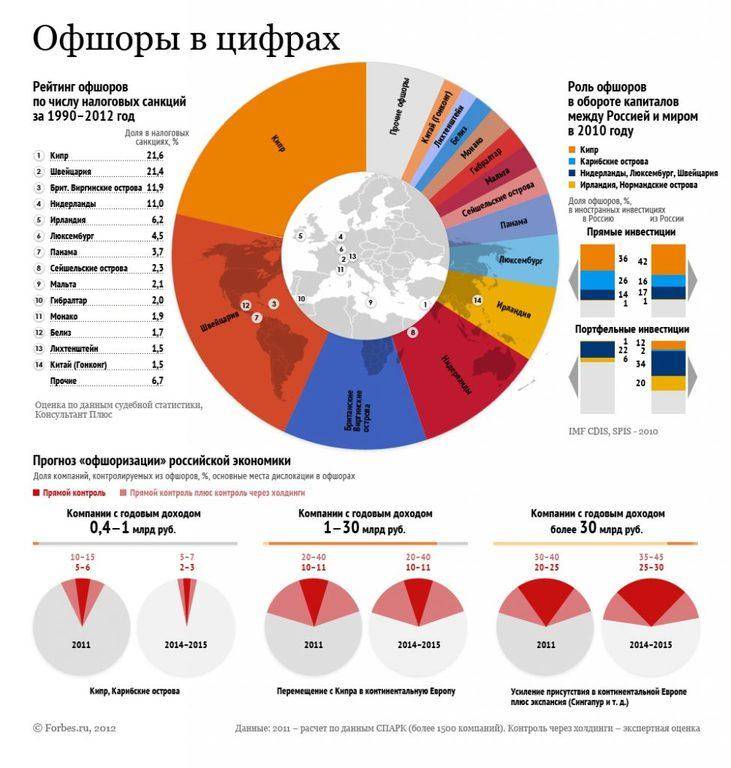

Островные оффшоры, в которые входят Багамские острова, Сейшельские острова и др. Не смотря на недостаточно развитую экономику, эти страны являются достаточно стабильными. Кроме того, островные оффшоры обеспечивают почти полную анонимность владельцев и не облагают налогами оффшорные компании, кроме ежегодного взноса фиксированной суммы денег в казну. Но считается, что престиж таких компаний невысок.

- Европейские страны, такие как Швейцария, Кипр, Люксембург и др., в которых существуют как обычные компании, так и оффшорные. Компания, зарегистрированная на иностранное лицо в пределах такой страны, будет получать льготы в налогообложении только в том случае, если она не будет вести хозяйственной деятельности внутри этой страны. Поэтому в таких странах контроль гораздо более жесткий, чем в островных, и ведется список владельцев. Зато компании в таких странах обладают большим престижем. А чем выше престиж компании, тем больше возможности открыть счета в солидных банках.

- Страны с фиксированными сборами – это США, Великобритания, Канада и т.д. На самом деле оффшорными зонами они не являются, там ведется полный контроль компаний и учет владельцев. Единственное отличие от не оффшорных зон в том, что на основании законодательства компания может платить сравнительно небольшие фиксированные сборы, что достаточно выгодно.

Из всех этих стран самыми популярными для оффшоров являются Кипр, Мальта, Панама, Люксембург, остров Мэн, Багамские острова, Лихтенштейн и др.

Пара слов о законности оффшоров

Если говорить о вопросах законности оффшоров, трудно создать такую оффшорную компанию, которая бы не нарушала законодательство РФ. В российских законах понятия оффшор просто нет. А все валютные операции, в том числе различные инвестиции (в уставной капитал, в ценные бумаги), должны быть лицензированы Центральным банком РФ.

Но, не смотря на все это, оффшоры на сегодняшний день популярны в России и по всему миру. Этому способствуют гораздо более выгодные условия ведения оффшорного бизнеса и высокая стабильность оффшорных компаний.

Теперь вы знаете, что оффшорный бизнес – это интересно!

Что такой оффшор, оффшорные компании и оффшорные зоны

Советы по выбору лучшего оффшора в 2020 – 2021 годах

Чтобы зарегистрировать международную оффшорную компанию в нужном месте и достигнуть запланированного результата, следует обратить внимание на несколько критериев и ответить на главные вопросы до начала инкорпорации

- Зачем вам нужен оффшор?

Определитесь с целью регистрации оффшора (международная деятельность, расширение бизнес-горизонтов, аккумуляция и сохранение активов, снижение налогов и прочее) и изучите каждую территорию по данному вопросу отдельно. Если у вас недостаточно опыта и времени на проработку экономических и юридических аспектов, то лучше сразу обратиться к нашим специалистам, которые дадут ответы по всем вопросам и помогут выбрать страну для формирования компании под ваши задачи.

- В какой стране лучше открыть оффшорную компанию?

Здесь важно уточнить сразу несколько моментов:

- ниша деятельности, так как регистрация холдинга, траста, игорного бизнеса или компании-посредника в оффшоре не может осуществляться по единому шаблону и быть одинаково выгодной в одной стране;

- репутация юрисдикции, особенно на международном уровне – черный, серый список ЕС, соответствие нормам ОЭСР, отношение вашего государства с данной территорией и прочее;

- наличие соглашения об избежании двойных налогов также немаловажный пункт;

- банковский сектор, который может быть слабым или сильным.

- Какие есть налоги и льготы в оффшоре?

После ужесточения европейских стандартов по обмену налоговой информацией, конфиденциальности и налогообложению, многие классические оффшоры ввели в своих странах новые правила работы нерезидентных компаний. Это следует учитывать при выборе лучшего оффшора в первую очередь, а также знать, что термин «оффшор» в том понимание, как это было 5 лет назад, уже не существует.

Важно! В 2021 году классическая схема – вывод денег и нулевой налог без отчетности, уже не работает. Важно выбрать юрисдикцию, которая наиболее выгодна для вашего бизнеса, как по налогам и льготам, так и по географическим показателям, в чем вам помогут эксперты портала: info@offshore-pro.info.

- Корпоративное право оффшора.

Какую компанию можно открыть и почему? Это можно сделать путем анализа нескольких вариантов или сразу обратиться к нашим экспертам, что позволяет узнать такие моменты, как: отличие IBC на Британских Виргинских островах от освобожденной компании Каймановых островов, чем LLC лучше LLP и прочее.

- Сколько стоит инкорпорации оффшорной компании?

Стоимость регистрации международной компании в конкретной оффшорной зоне может отличаться, не только от установленной в стране ставки, а также от услуг агента. Наши цены на оффшор + открытие счета в любом банке мира, указаны на портале по каждой отдельной юрисдикции.

- Нормативные требования.

Это касается финансовой отчетности, налоговой декларации, валютного контроля и обязательств по привлечению местных агентов/директоров и иных штатных сотрудников. Например, на Бермудах и в Малайзии (Лабуан), требования к ежегодной отчетности для оффшорных компаний являются минимальными, а вот в США оффшор в принципе не признается как таковой, а все учредители (будь то резиденты или нерезиденты), обязаны раскрывать информацию по внутренним и международным сделкам.

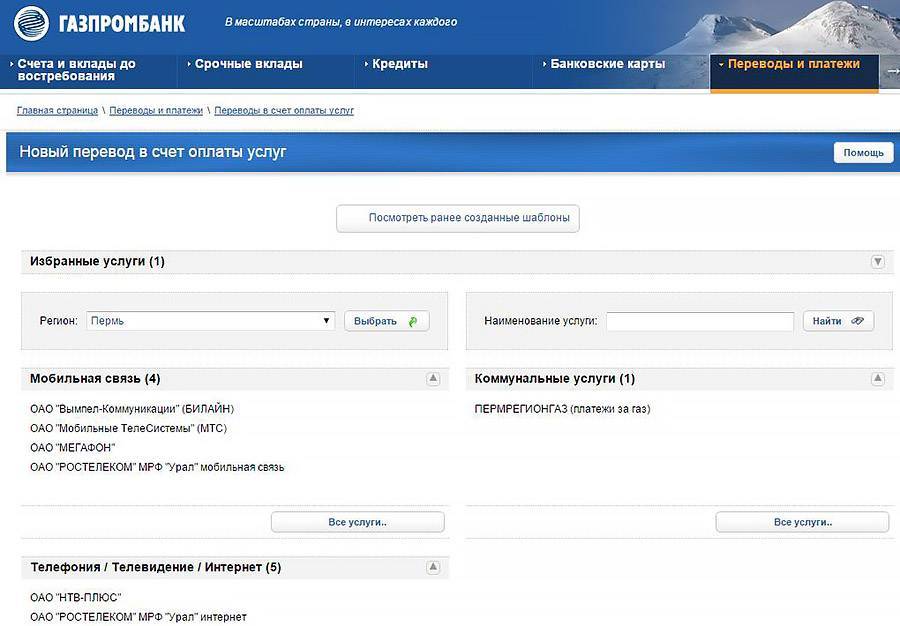

- Какие банки лучшие в оффшоре?

В данном случае следует изучить финансовые институты юрисдикции и обязательно определиться с местом хранения и диверсификации активов. Для оффшорных компаний лучше открывать несколько счетов сразу, как в местном банке и за пределами страны регистрации, так и в разных иностранных государствах.

- Дополнительные критерии выбора лучшего оффшора.

Это может быть время обработки заявки, возможность принятия налогового резидентства страны инкорпорации, DTAs, требования к акционерам и капиталу компании, удаленное управление бизнесом и многое другое.

Если вы желаете выбрать оффшор уже сегодня, то мы готовы помочь вам в этом нелегком деле, в том числе по вопросам банковского обслуживания и открытия личного или корпоративного счета.

Как правильно писать: оффор или офшор

Итак, для начала разберемся, как вообще правильно писать: «оффшор» или «офшор»? Слово произошло от английского «off-shore», что дословно значит «вне берега». Кажется, что правильно писать «оффшор». Но в соответствии с нормами современного русского языка правильный вариант именно «офшор», т.е. с одной «ф».

Основание для кодификации – орфографический прецедент. Раньше действительно все писали «оффшор», как, например, «офф-лайн», но язык стремится к простоте и единству написания. Поэтому закрепилось написание «офшор» и «офлайн» как у всех заимствованных иностранных слов с приставкой оф-: офис, офсайд, офсет и т.д.

Кстати, это же написание – «офшор» с одной «ф» – зафиксировано в Большом толковом словаре русского языка под редакцией С.А. Кузнецова (издание 2014 года). Так что далее я буду писать, как правильно – офшор.

Понятие офшорной зоны

Офшорная зона – это территория отдельного государства или часть государства, в черте которых иностранным компаниям предоставляются особые условия для регистрации и ведения своей деятельности.

Наличие таких зон вызывает негодование некоторых государств, так как из-за низкого налогообложения, производители переводят свой капитал в другие страны, тем самым уходя от уплаты налогов в бюджет. Оффшорные зоны отличаются своим инвестиционным потенциалом, законодательством, уровнем развития инфраструктуры, политической обстановкой.

Компании, в современном мире, могут и умеют вкладывать свои инвестиции не только в отечественные компании, но и также в оффшорные зоны, что является в основном более выгодным вложением.

Самые распространенные оффшорные зоны – это страны Азии и Латинской Америки. Там наблюдаются очень высоко квалифицированные специалисты в области инвестиций и благоприятный инвестиционный климат.

В Гонконге ставка налога является одинаковой для всех. Эта зона признана самой выгодной среди всех оффшорных зон.

В офшорную зону в целом входят 27 территорий мира.

Оффшорное финансирование – раскрываем тайны

Зарабатывание денег – дело не простое. И даже вклады по оффшорным схемам требуют детального планирования инвестиций, чтобы не просчитаться Финансирование в оффшорах представляет собой систему средств, которые поддерживают функционирование всей структуры.

Это не просто вывод денег из одной зоны в другую с целью побега от налоговой системы. Это также верный расчет, который направляется на достижение прибыли.

Источниками финансирования являются физические или юридические лица, которые стремятся провести оффшорную операцию. Для стран, которые имеют низкий налоговый порог, очень выгодны капиталовложения иностранцев даже с условиями низкого налогообложения, поскольку альтернативы для привлечения средств от инвесторов в них фактически нет.

Почему люди отдают предпочтение именно такому виду финансирования? Об этом шла речь выше – каждый стремится избежать дополнительных расходов, связанных с кредитованием.

Какие принципы работы оффшорного финансирования

Первое, о чем нужно помнить, так это о наличии финансового ресурса. Согласитесь, что обычный человек со среднестатистическими доходами ни разу даже не задумывалась о возможных вывода денег.

А вот люди с высокими доходами стараются не отдавать заработанные средства, а всякими методами их сохранить.

Как работает оффшорное финансирование? Человек, имеющий большие накопления, переводит их на счета иностранных банков в пределах оффшорных зон. Там, благодаря конфиденциальности, о его доходах никто не узнает, и платить проценты с суммы в фонд государства, в котором проживает этот человек, никто не будет.

Если наш герой захочет купить определенный товар по более низким ценам, то приобретет его через оффшорную компанию. Благодаря минимальным взносам и низкой закрутке покупатель выведет товар по выгодным тарифам.

Методов финансирования существует множество. Нужно проводить его, проанализировав все преимущества и риски. Попробуем схематично разобраться в типичных оффшорных системах.

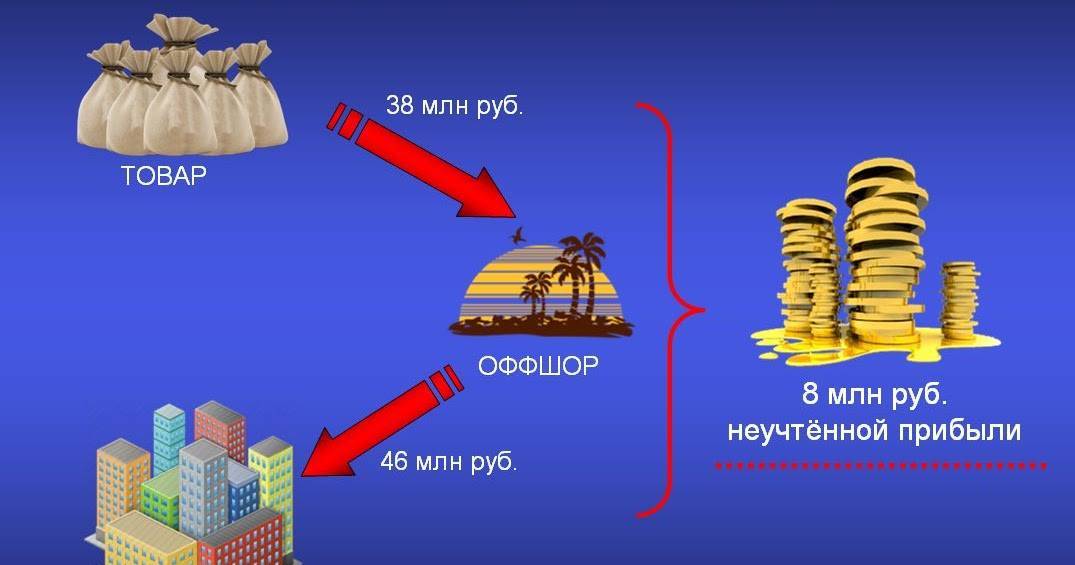

Представим ситуацию, что определенная фирма, назовем ее Ф1, решила продать товар. Подсчитав, что из этого можно получить 1 млн долл. от фирмы Ф2, руководители определили, что им придется заплатить 15% от прибыли, а это 150 тыс. долл. – государству (Д). Это выглядело бы примерно так:

Если же фирма воспользуется услугами оффшорных компаний, тогда схема поменяется. Свой товар Ф1 предложит оффшорной фирме (ОФ) цены в 100 тыс. долл. Заплатит налог в размере 15%, а это 15 тыс. долл. ОФ, в свою очередь продаст товар Ф2 за 1 млн. долл., И при этом не заплатит налога. Тогда чистая прибыль, которая достанется экспортеру, составит 985 тыс. долл., Что на 135 тыс. больше, чем в первом случае.

Второй случай, когда лицо, назовем его А, решило приобрести имение за рубежом (М). При этом желает не платить налог в стране, где проживает (Д), то с помощью оффшора человек переводит средства в подставную оффшорную компанию (ПК), и руководитель этого учреждения, житель оффшорной зоны, покупает дом с регистрацией на себя.

Оффшорные схемы

Как работают оффшоры и с помощью каких схем бизнес сокращает налоговую загрузку? Рассмотрим наиболее популярные.

Трансфертное ценообразование

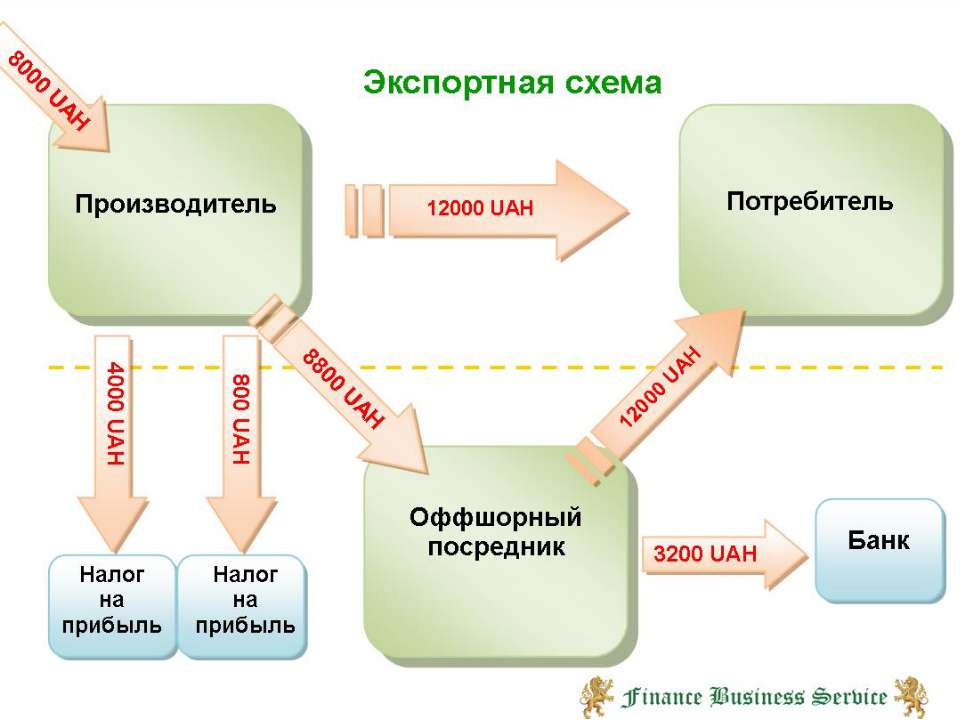

Посредническое ценообразование через трансферт — это схема, когда цена товара искусственно завышается или занижается (зависит от того, что нужно компании) через оффшор, который становится посредником между бизнесом и потребителем. Есть 2 варианта:

- Экспорт. Компания закупает иностранные товары через свой оффшор по самой низкой цене (или перепродаёт их сама себе), а затем будет продавать клиентам по рыночной. Прибыль и разница остаются у оффшора.

- Импорт. При закупке товаров через трансферт фирма назначает сумму, которая позволит сократить все выплаты государству (таможенные пошлины, НДС). Затем оффшор будет продавать товары по действительной рыночной цене и получать прибыль.

В обоих случаях оффшорная компания выступает в качестве трансферта, через который бизнес сокращает издержки, назначает выгодную цену и приумножает свою прибыль.

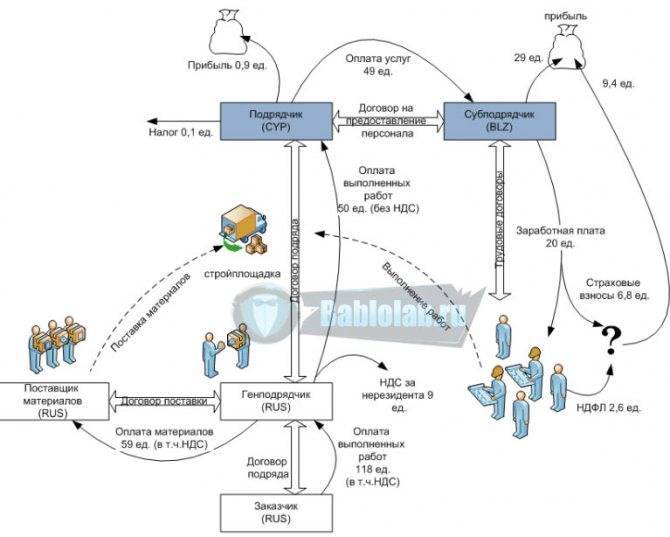

Оказание услуг

Другая популярная схема связана с услугами. Компания-налогоплательщик оффшора оказывает услуги клиентам, а заработанные средства поступают на счёт оффшорной компании без посредничества. Валовая выручка снижается, а пропорционально ей уменьшается налог на прибыль резидента, который зарегистрирован в России.

Кредит на полгода

Предположим, российский банк даёт резидентам (своим налогоплательщикам) кредиты для предоплаты каких-либо сделок. Компания переводит средства на оффшорный счёт нерезидента. Через 6 месяцев деньги возвращают в банк по причине невозможности нерезидента выполнить условия контракта. В течение этого времени кредитные средства использовались в бизнесе, а полученная прибыль осталась в оффшоре.

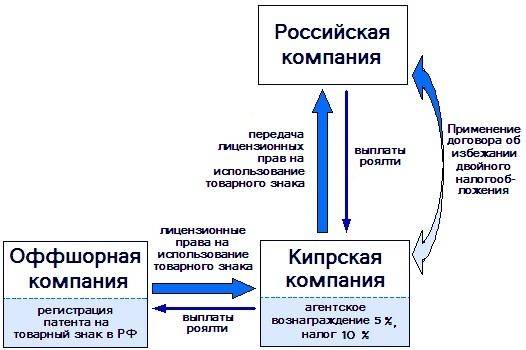

Выплата роялти

Компания, зарегистрированная в льготной зоне, создаёт и патентует торговую марку в стране, где работает бизнесмен. После регистрации организация, зарегистрированная в России, получает права на неё. Не забывайте, у компаний один и тот же владелец, который просто передаёт права на марку. У государства с оффшорной зоной должно быть соглашение об избежании двойного налогообложения. Тогда стороны как бы подписывают сублицензионный контракт. Первая компания переводит деньги за использование торговой марки, а российская фирма — платит роялти. Роялти снижает размер налога для российской фирмы, а большая часть дохода остаётся в оффшоре.

Регистрация новых компаний

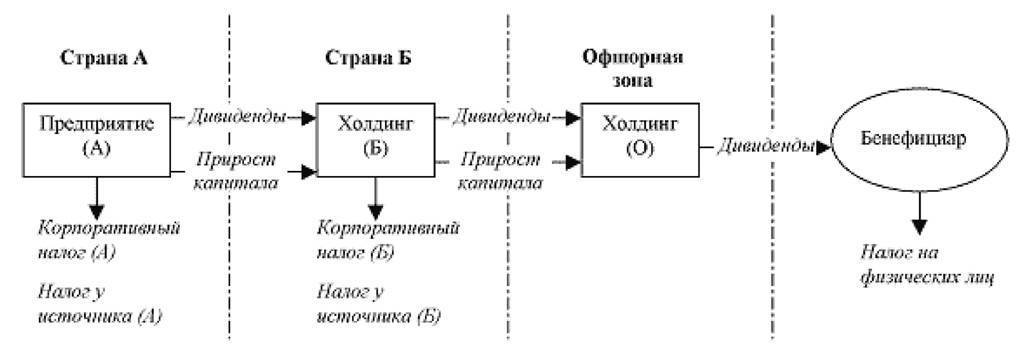

Такая схема подходит крупным организациям, планирующим создавать свою сеть. Сначала в оффшоре регистрируют главную организацию. Затем она в стране бизнесмена регистрирует дочерние фирмы, в которых преобладает иностранный капитал. Они будут платить ей дивиденды, которые облагаются только небольшими оффшорными налогами (внутренние налоги не платятся, чтобы не было двойного налогообложения). Вся прибыль уходит в оффшор.

Стопроцентная предоплата

Компании заключают фиктивные сделки, условия которых не планируют выполнять, но устанавливают для них предоплату в полном объёме. Средства поступают на счёт в оффшорном банке. Налогоплательщик страны подаёт в суд иск о взыскании долга с нерезидента, но предоплата остаётся в оффшоре.

Оффшорные счета имеют несколько сильных преимуществ, за которые их выбирают бизнесмены

Поставки сырья

Оффшоры применяют в схемах поставки давальческого сырья — материалов, которые поставщик вернёт себе в виде готовой продукции. Его закупают в государстве резидента через оффшор, а все необходимые таможенные расходы оплачивают векселем со сроком 3 месяца. Затем готовые товары вывозят из страны, вексель погашают, а уплачивать налоги, таможенные сборы и лицензировать продукцию не надо, на основании того, что она изготовлена из давальческого сырья.

10 наиболее популярных схем использования оффшорных компаний

Прежде чем Вы узнаете о 10 наиболее популярных схемах использования оффшорных компаний, не лишним будет узнать, что в связи с общемировым ужесточением валютного контроля и глобальным курсом на прозрачность движения капитала, массовый интерес к оффшорам в последние годы несколько утих,. Тем не менее оффшоры по-прежнему остаются самым простым и надёжным способом минимизации налогообложения.

Схема №1. Использование оффшорных компаний для организации экспортно-импортных отношений. Официально компания уходит с родной территории, но фактически продолжает присутствовать на рынке, занимаясь ввозом и вывозом продукции (на данный момент такая схема – лидер среди всех остальных., но есть нюанс: борьба с трансфертной ценовой политикой на законодательном уровне может значительно подорвать выгоду экспортно-импортного варианта).

Схема №2. Инвестиции в собственный бизнес с применением отдельных оффшорных инструментов. Вариант обеспечивает возможность финансирования своей компании без лишних налоговых сборов с инвестируемых сумм.

Схема №3. Фонды на оффшорных территориях: любимая схема для выходящих на «заслуженный отдых» крупных коммерсантов. Хороший способ защиты от последствий бурной молодости в виде претендентов на наследство и имущество.

Схема №4. Оффшорная компания как титульный собственник недвижимости – эффективный инструмент, дающий возможность конфиденциального владения в сочетании с налоговыми льготами.

Схема №5. Создание холдинговой компании, созданной для операций с производственными, денежными и прочими активами. Данная схема удачно комбинирует конфиденциальность и налоговые послабления.

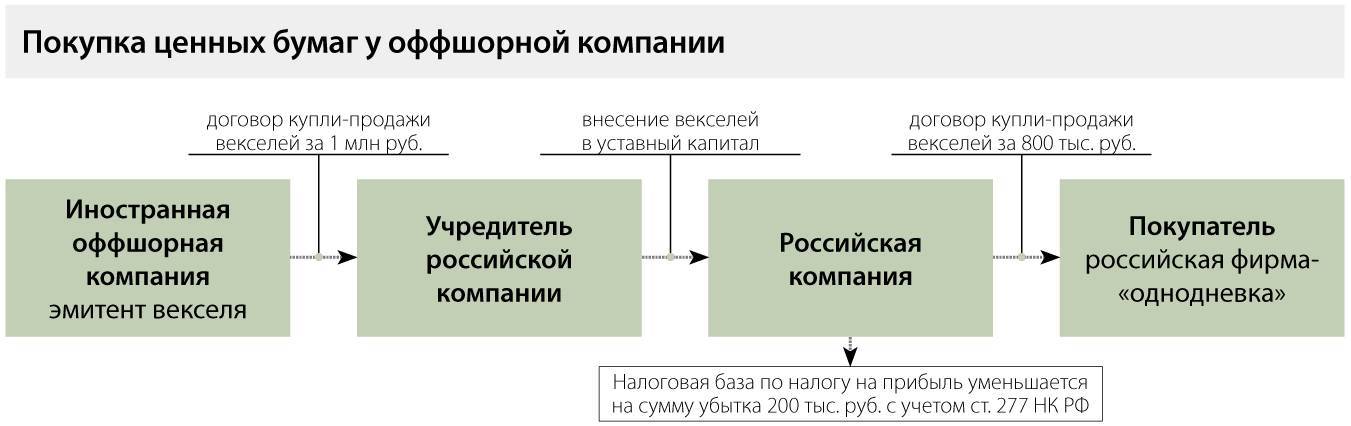

Схема №6. Оффшор как инструмент на рынке акций и других ценных активов – любимая схема биржевых игроков и частных инвесторов, желающих минимизировать налоговые отчисления.

Схема №7. Оффшорный компания как собственник авторской или интеллектуальной собственности.

Схема №8. Оффшор через всемирную сеть. Определить местонахождение такого объекта крайне затруднительно; так же трудно подвергать его обложению налогами. Наиболее перспективная на сегодня схема.

Схема №9. Организация страховой фирмы, финансовой компании или банка. Мировая финансовая система не могла оставить возможности налогового планирования без внимания – компании с крупными денежными активами особенно заинтересованы в фискальных послаблениях.

Схема №10. Оформление оффшорной компании владельцем яхты или судна. Отличный вариант налоговой оптимизации как личных прибылей, так и доходов от коммерческой деятельности. Судно под определенным флагом обеспечивает множество финансовых, а иногда и политических преимуществ.

Все вышеперечисленные схемы используются в зависимости от преследуемых целей, конкретных обстоятельств и возможностей заинтересованного лица.

Схемы и компании – примеры взаимосвязи

История знает немало примеров, связанных с офшорами на мировом рынке. И там есть много известных имен.

Например таких, как Сильвио Берлускони. Он находился на высших государственных должностях Италии. В 1998 году разразился скандал с обвинением чиновника в переводе через офшоры 6 000 000 евро на счет экс-премьера Италии – Беттина Кракси, который был другом Берлускони. За это последний получил заключение на два года, однако его не отбыл из-за того, что истек срок давности. Поэтому, как видите, офшоры – довольно рискованное делом, потому что постоянно подвергаются расследованием как со стороны правоохранителей, так со стороны журналистов.

Еще один скандал затронул премьер-министра Исландии, из-за чего он в 2016 году подал в отставку. По показаниям, Сигмунд Гюннлёйгссон купил фирму на Виргинских островах, принадлежащих Великобритании, и с ее помощью получал деньги и уклонялся от налогов.

Среди многочисленных расследований можно найти немало чиновников, связанных с Россией. Ведь, как свидетельствует статистика, таким образом обогатилось очень много людей. Полиции все равно, кто является объектом расследования: короли, президенты или чиновники низших рангов. Поэтому с самого начала нужно учитывать, чему может подвергаться оффшорная сделка.

Как минимизировать налоги, если активы остаются в офшоре?

Во-первых, юридическое лицо имеет право вычитать из налогооблагаемой базы свои убытки с прошлых лет, как и обычные расходы на обычную деятельность. Ни одна компания не может быть уверенной в успехе каждый год. Убытки случаются даже у гигантов мирового масштаба. Их можно переносить вперёд, на следующие года.

Как и расходы на бизнес, ведь аренда офиса, заработная плата сотрудникам, оплата сервисов и даже канцелярских принадлежностей – это всё требует денег и немалых. Физическое лицо заплатит налог со всей полученной суммы. А офшор вычтет расходы и убытки.

Во-вторых, срок оплаты налогов для офшорных компаний или КИК может составлять 1-2 года. Как физическое лицо вы заплатите сразу после окончания календарного года. Иностранные компании, которые работают по иному отчётному году, скажем, с апреля по апрель, отчитываются о своих налогах спустя два года!

За это время вы сможете не только понять, сколько должны заплатить, но и как с этим быть. Плюс благодаря особенности закона, у вас будет время определить, кто же обязан платить налоги. Это будет владелец, но останетесь ли вы им в течение этих двух лет? Возможно вы продадите компанию партнёрам (и заплатите налоги другие) или подарите близким родственникам (а это налогами не облагается).

Да и вообще, вы можете временно или навсегда сменить налоговое резидентство, пока есть время на принятие решение.

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

Ещё одна ценная вещь для офшорных компаний: минимальный порог налогообложения

Физическое лицо, которое получило доход, заплатит налоги с любого своего дохода, неважно, был ли это 1 доллар или 1 миллион. Компания платит российские налоги только в том случае, если превысит порог в 10 миллионов рублей

Это вполне серьёзная сумма, за которой прячется или пассивный капитал в пару миллионов долларов, или небольшой бизнес.

Ко всему прочему никто не запрещает вам сделать не 1, а несколько иностранных компаний и распределить активы между ними. Пока что налоговики не суммируют доход, а рассматривают каждую компанию по отдельности. Если такой подход сохранится, несколько компаний – ваш выбор.

Ко всему прочему иностранные офшорные компании остаются выгодными с точки зрения защиты прав собственности, с точки зрения безопасности. Даже использование различных финансовых и не только услуг через компанию в разы проще. Подумайте о том, как необходимо отчитываться о валютных операциях и о том, как ограничен список разрешённых операций для валютных резидентов. У компаний такой проблемы нет.

Иностранные компании – это дополнительная отчётность и в некоторых случаях – дополнительные налоги. Но даже здесь существуют варианты. Если вам надоело заниматься этим, то ещё есть время продать активы и вернуть их лично себе.

Если же вы решили сохранить компанию, убедитесь, что она соответствует современным правилам: прозрачность, отчётность, обмен данными. Если что-то вызывает подозрения, лучше закрыть старую и открыть новую – особенно если у вас был классический офшор с минимум отчётности. Иначе мало кто поверит, что у вас легальные средства.

За советом обращайтесь на info@offshore-pro.info.

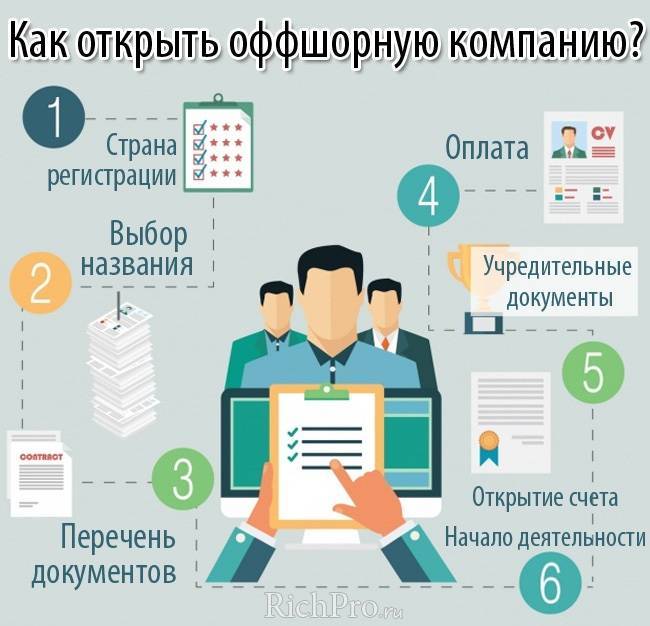

Оффшор. Регистрация компании в Белизе

Можно создать оффшорные компании во многих государствах. Выбор места юрисдикции осуществляется на основе индивидуального налогового планировании. При этом не рекомендуется открывать счет в оффшорном банке страны, попавшей в черный список Организации экономического сотрудничества и развития или ФАТФ (организация, противодействующая отмыванию денег).

На сегодняшний день нежелательны по линии ОЭСР: Филиппины, Уругвай, Коста-Рика, Лабуан. В черном списке ФАТФ государств, финансирующих терроризм, числятся Иран, КНДР.

Допустим, что мы остановили выбор на Белизе. В этом случае получаем в качестве бонусов низкую стоимость регистрации и поддержки компании. Регистрация компании в Белизе позволяет осуществлять выпуск акций на предъявителя. При этом сохраняется конфиденциальность, не требуется отчетность. Компания освобождена от налогов.

Официальный язык Белиза – английский. Также, присваивая название фирме, следует ориентироваться в организационных формах. В окончании должно присутствовать –ltd, -corp, -inc. Для регистрации необходимо наличие директора, отсутствует требование его резидентности. Директором может быть юрлицо, однако в этом случае требуется наличие офиса и зарегистрированного местного агента.

Акционеров может быть один и более. Требование к уставному капиталу – эквивалент 50 000 долларов США. Реальная выплата уставного капитала не нужна. Выпуск акций допускается без объявления стоимости, но можно и в эквиваленте любой СКВ. Для начала работы оффшора достаточно одной акции. Ее можно оплатить наличными или оплатить передачей активов.

Поскольку юрисдикции, соответствующей британскому публичному праву, подчиняется оффшор, регистрация производится на основании упоминаемых в нем документов:

- Сертификата на регистрацию компании.

- Уставных документов компании.

- Сертификата акций.

- Протокола учредительного собрания.

- Реестра директоров и акционеров.

- Гарантийного письма об отставке номинального директора с открытой датой.

- Генеральной доверенности на управление компанией.

- Печати компании.

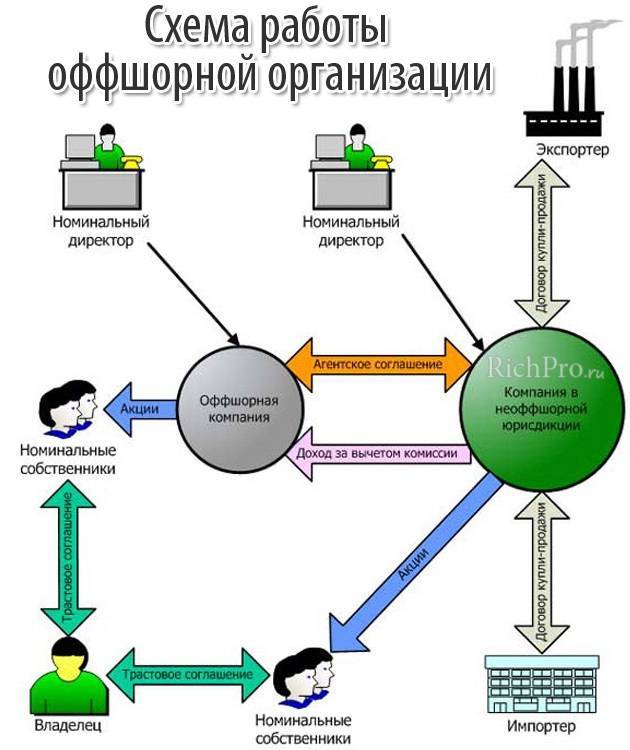

Система номинальных директоров и акционеров, практикуемая при регистрации, не позволяет установить реального владельца компании.

Заключение

При всех очевидных «минусах» к оффшорам нельзя относиться, как к злу. Это – экономическая реальность, форма существования международного капитала.

Деньги в оффшорах рассматриваются бизнесом как ресурс. Перспективно владельцам капиталов пользоваться оффшором как копилкой для грядущих инвестиций. Однако при этом следует убирать режим «инкогнито», что сейчас постепенно производится.

Капитал должен работать для общества. Если бизнесмен использует оффшорные деньги на роскошь, бриллианты любовнице и т. д., он обязан пополнить казну, чтобы его сограждане также жили лучше.

К примеру, Французское государство весьма толерантно, если оффшорные деньги их олигархов работают в бизнесе. Но как только они начинают тратить ощутимые средства «на себя любимого», им предъявляется ультиматум: уплатите налог 38 % в казну.

Кстати, в России он составляет лишь 13 %.