В каких случаях вы имеете право на вычет

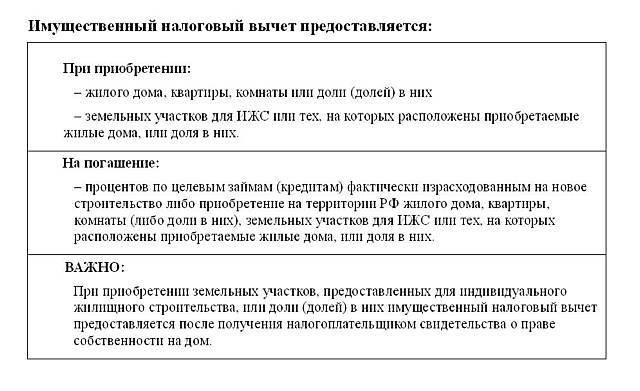

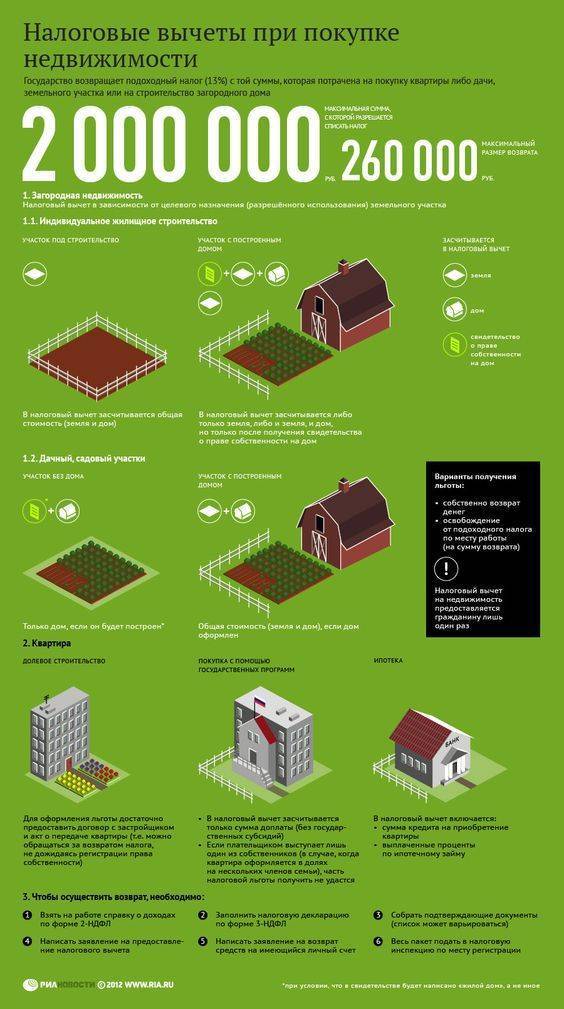

1. Вы приобрели земельный участок и построили на нем жилой дом

«В соответствии с действующим законодательством Российской Федерации термины «жилой дом» и «жилое строение» не тождественны».

Таким образом, из пп. 3 и 4 п. 1 ст. 220 НК РФ следует:

«…оснований для применения имущественных налоговых вычетов, предусмотренных статьей 220 Кодекса, при строительстве либо приобретении жилого строения, не признаваемого жилым домом, не имеется».

При этом надо учесть, что согласно Письму МинФина России №03-04-05/27085 от 03.05.2017:

«В случае признания жилого строения жилым домом имущественный налоговый вычет налогоплательщик вправе получить указанные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Кодекса, с учетом установленных требований».

Итак, для нас важно одно – вы можете вернуть налог, если построили жилой дом с правом регистрации в нем, зарегистрировали его в Росреестре и получили об этом выписку. Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Пример:

В 2021 году вы купили участок земли под ЛПХ (личное подсобное хозяйство) и построили на нем дом. По документам он оформлен как жилое строение без права регистрации. В этом случае налоговый вычет вам не положен. Но в случае признания дома жилым домом с правом регистрации в нем, вы можете получить за него имущественный налоговый вычет.

2. Вы купили дом в стадии строительства и завершили его

Внимание! Если вы планируете получить возврат не только за покупку дома, но и за его строительство, внимательно составьте договор купли-продажи. В нем должно быть указано, что вы приобретаете объект незавершенного строительства

Пример:

В коттеджном поселке продавался участок земли с недостроенным домом. Вы правильно оформили договор купли-продажи и прописали, что покупаете объект незавершенного строительства.

После того, как вы закончите строительство дома и получите выписку из ЕГРН о праве собственности, можете подавать документы в налоговую. Вычет будет включать и расходы по приобретению недостроенного дома, и расходы на строительство.

Пример:

Вы нашли приглянувшийся дом и перестроили его так, как считали нужным: провели различного рода реконструкции, расширения и улучшения. Так как вы приобрели уже готовый дом, а не объект незавершенного строительства, вы не сможете включить в налоговый вычет затраты на строительство.

Есть вопрос или нужно заполнить 3-НДФЛ — мы вам поможем!

Получить консультацию

Нововведения года

Каждый год российское законодательство вынуждено изменять определенные норма Налогового Кодекса в связи с постоянно изменяющимися событиями в стране и мире. Поэтому эти нововведения напрямую отражаются на документах и порядке взаимодействия граждан с государственными структурами, в том числе и налоговыми органами. В текущем году основные изменения были связаны со следующими документами и правилами:

- При продаже недвижимости, приобретенной после 2016 года необходимо отражать суммы своих доходов на отдельном листе К. Это новый лист, введенный специально для данных видов доходов граждан. Он необходим для того, чтобы налогоплательщики не забывали, что при реализации такой собственности, они обязаны платить налог, если доход был получен в первые 5 лет после регистрации права собственности на нее.

- Заявление о возврате переплаченного излишне НДФЛ с этого года оформляется в специальном бланке по КНД 1150058.

- В декларации 3-НДФЛ были изменены формы бланков З, И. В них налогоплательщики отражают доходы, полученные от успешной инвистиционной деятельности, а также от владения ценными бумагами.

- Затраты на независимую оценку недвижимости теперь можно включать в общую сумму затрат на покупку недвижимости, так как при покупке в ипотеку это условие является обязательным. Поэтому эти расходы можно учитывать при подсчете имущественного вычета.

- В лист Д1 внесено незначительное изменение с добавлением пункта для указания кадастрового номера недвижимости.

- В титульном листе 3-НДФЛ больше не требуется указывать адрес регистрации декларанта.

Все эти нововведения необходимо знать при оформлении вычета, так как каждый год вносятся новые изменения. Если вы заполните документы без учета нововведений, то вам вернут ваши бумаги, и вы должны будете исправлять допущенные вами недочеты. Поэтому лучше заранее с ними ознакомиться и учесть их. А также обязательно надо убедиться, что перед вами актуальные бланки документов, которые вы заполняете, так как они также зачастую подлежат изменениям.

Принципы применения льготы

При строительстве дома НДФЛ возмещается в трех случаях:

Фактическая оплата процентов, которые начисляются на заемные средства, выданные банком или микрофинансовой организацией

В этом случае важно целевое расходование денег, то есть трата их исключительно на приобретение строительных материалов или оплату услуг рабочих.

По фактическим расходам гражданина, строящего здание, но только в том случае, если эти расходы подтверждены документально.

После покупки участка земли, выделенного для целей ИЖС, а также при предоставлении свидетельства права собственности на частный дом, возведенный на этом участке.

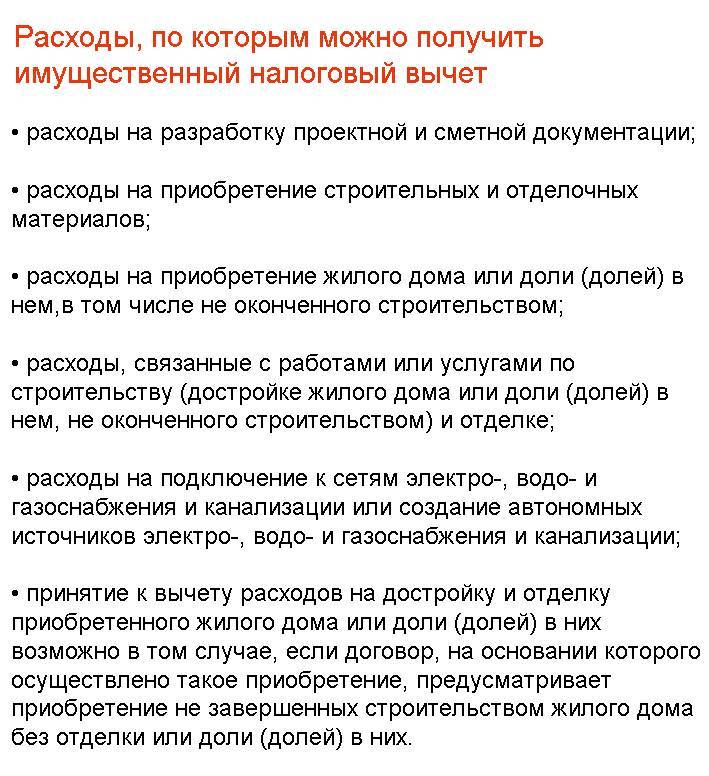

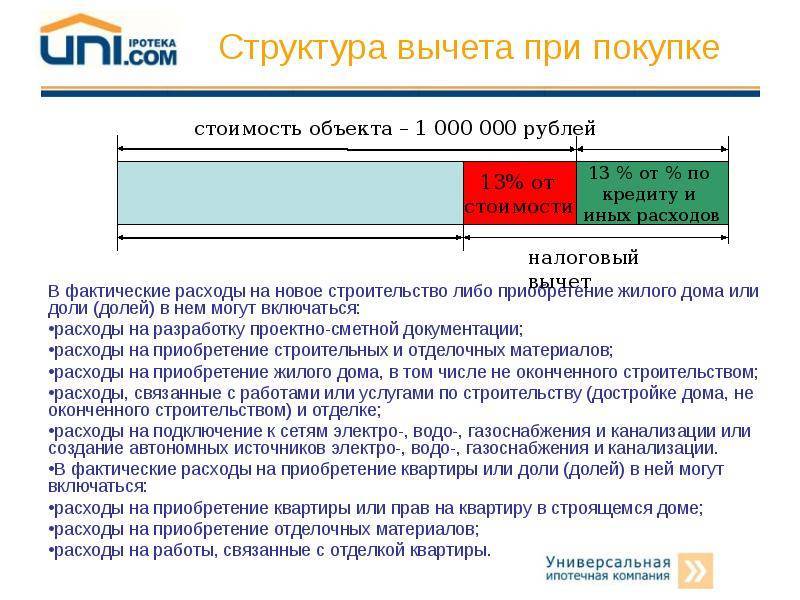

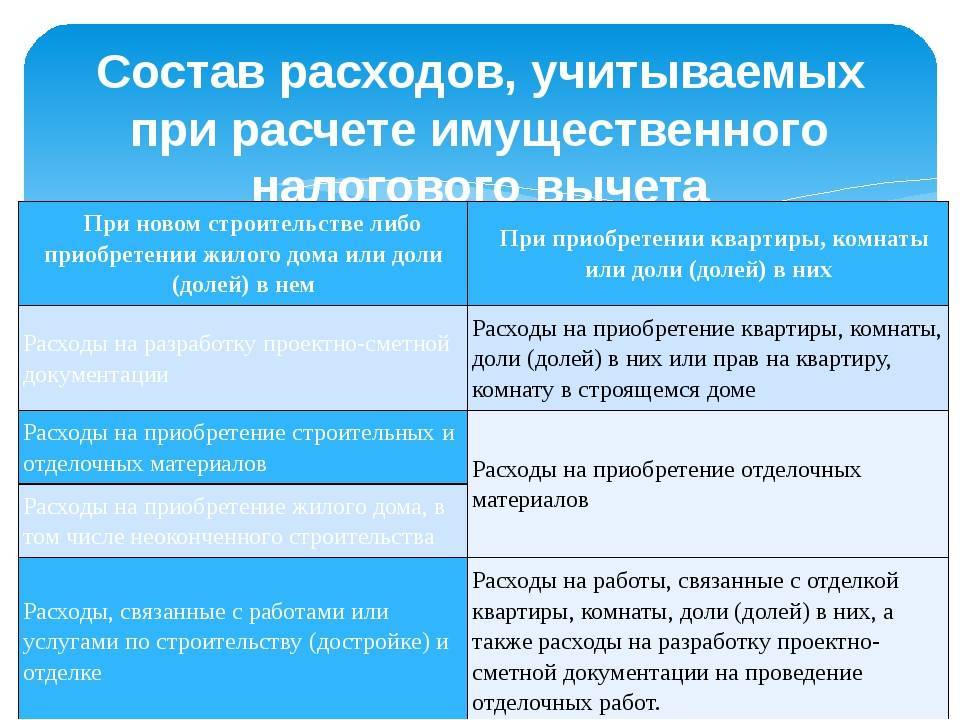

К фактическим расходам причисляют следующие затраты застройщика:

- оплата стройматериалов, используемых в процессе строительства;

- оплата услуг сторонних организаций за подготовку проектной документации, смет, межевых планов и так далее;

- расходы на приобретение недостроенного дома;

- оплата услуг и работ сторонних организаций по подключению здания к коммунальным сетям и инженерным конструкциям;

- также полагается оплата всех расходов, произведенных в процессе отделки или достройки незавершенного сооружения, но только в том случае, если идентичные материалы не покупались для строительства.

Возвращены могут быть исключительно те расходы, которые заявитель совершает после вступления в законные права собственности. В качестве подтверждения затрат могут быть предоставлены следующие документы:

- квитанции;

- договоры;

- накладные;

- чеки;

- сметы и прочее.

Следует учитывать, что данная льгота распространяется не только на дом, но и на дачный домик, особняк, коттедж и любое строение, пригодное для проживания в нем. Получателем льготы может быть не только установленный законом собственник, чье имя указано в свидетельстве, но и второй супруг, законный представитель, который будет действовать от имени несовершеннолетнего владельца.

Условия для возврата подоходного налога

Поскольку государство возвращает уже уплаченные налоги, можно сразу сказать, что налоговый вычет при строительстве частного дома положен не всем. На возврат НДФЛ при строительстве частного дома могут претендовать лишь следующие категории граждан:

Резиденты Российской Федерации, которые трудоустроены официально, а также регулярно уплачивают налоги со своих доходов в государственную казну.

Это нужно знать! Не каждый в нашей стране способен разделять понятия «резидент» и «нерезидент». По закону, резидентом является лицо, постоянно проживающее на территории Российской Федерации. Но есть некоторые особенности. Например, гражданин, имеющий вид на жительство в другой стране или двойное гражданство и проживающий на территории РФ менее 183 суток в году, является нерезидентом в одном конкретном налоговом периоде. Также резидентом могут быть признаны граждане другой страны, имеющие вид на жительство в России и проживающие там более половины налогового периода.

Пенсионеры, которые работают на официальной основе, то есть уплачивающие НДФЛ со своей зарплаты или любой другой прибыли.

Это интересно! При расчете суммы возврата как у пенсионеров, так и у обычных граждан учитываются только три последних налоговых периода. Предыдущие налоговые периоды не учитываются, то есть аннулируются.

Можно сделать вывод, что для получения налогового вычета на строительство дома следует иметь статус резидента. А также регулярно уплачивать налог с прибыли.

Дополнительные условия

Но все не так просто, также необходимо, чтобы гражданин:

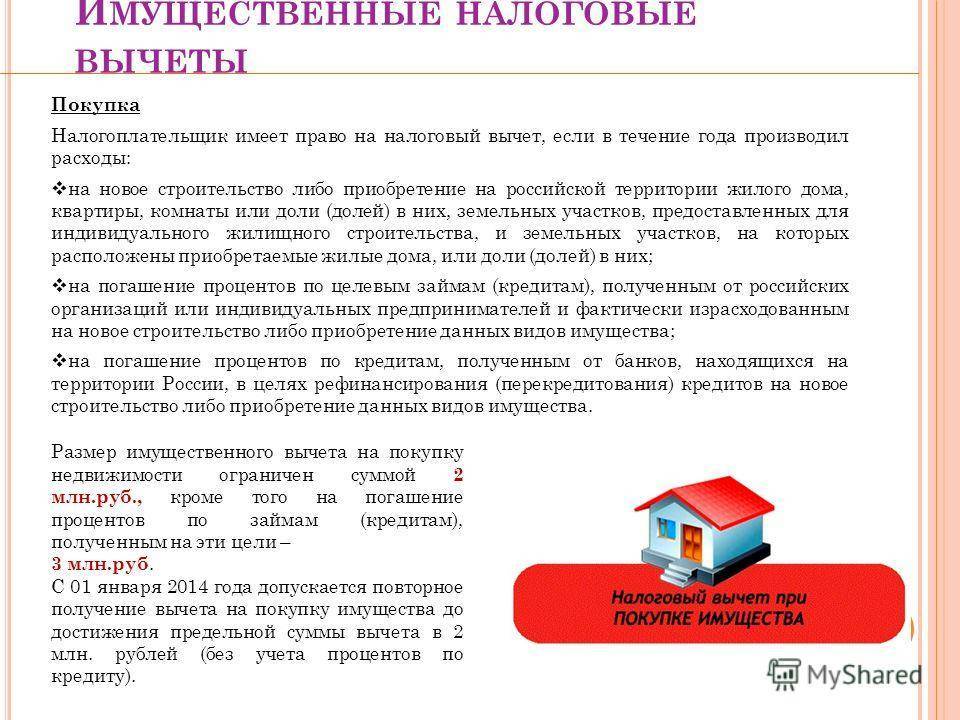

- Не получал налоговый вычет при покупке жилья ранее в полном объёме. Полный объём по новому законодательству, действующему в 2017 году, – 260 тысяч рублей с двух миллионов стоимости покупки. Больше этой суммы вернуть можно только в случае ипотечного кредитования.

- Квартира, дом или дача должны быть куплены/построены за счёт ходатайствующего, а не за счет других лиц или организаций. Кроме того, дом не должен быть построен при помощи полученных жилищных субсидий в денежном эквиваленте или с использованием программ государственной помощи различным категориям граждан.

- Построенный дом должен быть зарегистрирован на ходатайствующего или его (ее) супруга. В случае постройки дома в период брака вычеты могут получить оба супруга.

- Заявитель является совершеннолетним.

- Ходатайствующий не является индивидуальным предпринимателем, который работает согласно упрощенным схемам налогообложения.

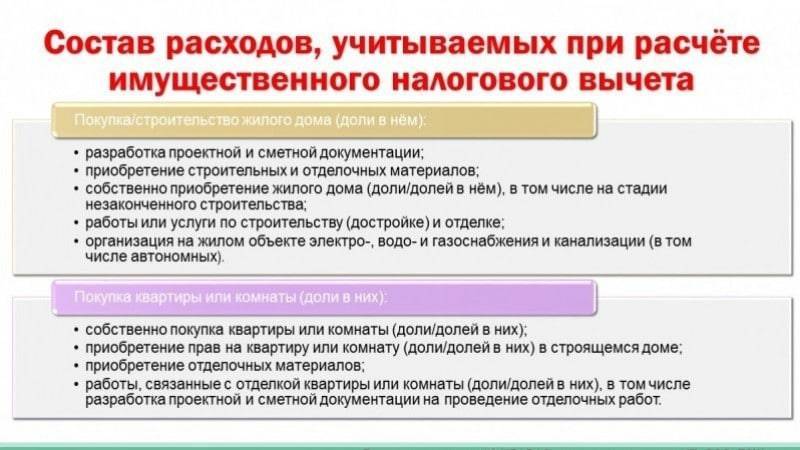

На что можно получить налоговый вычет при строительстве дома

Итак, условия получения имущественного вычета при строительстве дома понятны. Теперь стоит разобраться с вопросом, можно ли получить налоговый вычет при строительстве и на что конкретно предусмотрен налоговый возврат.

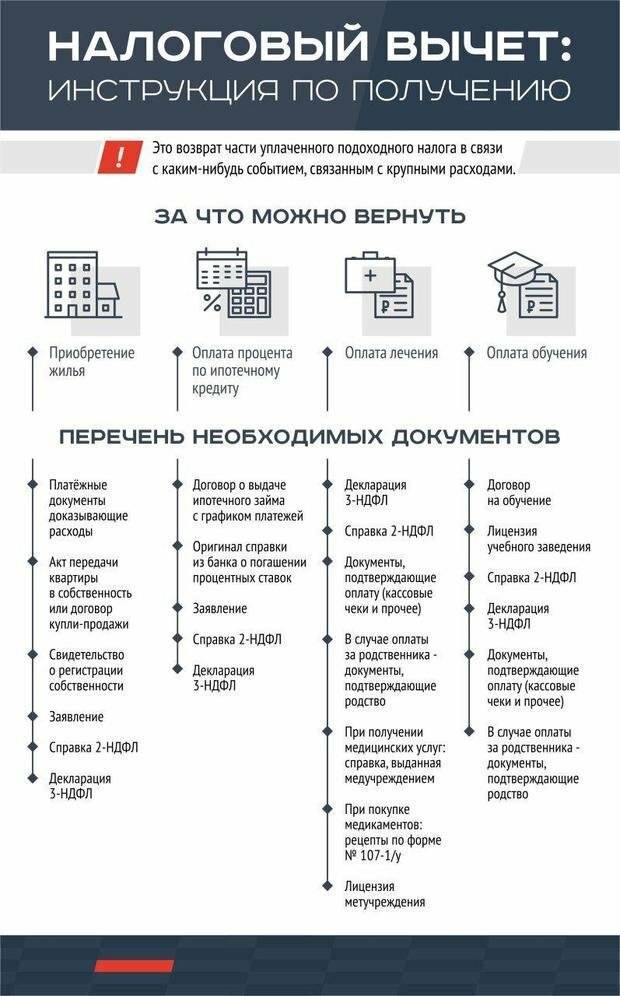

Возврат НДФЛ возможен на:

- Строительство частного дома или ремонт квартиры.

- Покупку квартиры или дома, а также доли в них.

То есть возврат НДФЛ при строительстве частного дома все-таки возможен. Но на что можно получить возврат?

Возврат 13 процентов налога при строительстве частного дома предусмотрен на:

- Оплату работы по возведению строения, а также на оплату внутренней и внешней отделки здания.

- Приобретение материалов, которые необходимы для проведения работ.

- Оплату за проведения коммуникаций — газ, электричество, канализация.

- Разработку соответствующими организациями проекта дома и оформление документации.

- Уплату процентных ставок по кредиту, если дом был приобретен с использованием льготного ипотечного кредитования.

- Перекредитование и погашение процентов по кредитам жилищного предназначения.

Это важно! Если дом покупается в виде, ненадлежащем для жилья, то есть недостроенным, вернуть 13 процентов налога можно будет только при наличии соответствующей информации в документации. Покупка земли для строительства дома еще один немаловажный момент

Не многие знают, что и за нее тоже можно вернуть 13 процентов налогооблагаемой базы. Для этого следует подать соответствующие документы в налоговые органы по месту жительства

Покупка земли для строительства дома еще один немаловажный момент. Не многие знают, что и за нее тоже можно вернуть 13 процентов налогооблагаемой базы. Для этого следует подать соответствующие документы в налоговые органы по месту жительства.

Подробнее об этом можно узнать из видео:

Это нужно знать! Государство не вернет денежные средства за обустройство дома, то есть за покупку мебели, сантехники, полов, гарнитуров и так далее. Возврат возможен только за строительство или покупку недвижимого имущества.

Общая информация

Налоговый вычет предоставляется для того, чтобы граждане могли получить возможность два раза не уплачивать налоговый сбор.

Всего существует несколько областей, в которых работает такая налоговая скидка:

- имущество;

- дети;

- ценные бумаги;

- лечение;

- благотворительность.

Это основные направления. И по ним гражданин, получающий доход может осуществить вычет. Таким образом он получит обратно уплаченный по таким операциям налоговый сбор в виде НДФЛ.

Необходимые термины

В терминологическом плане обязательно нужно владеть следующей базой:

| Понятие | Его обозначение |

| Налоговый вычет | Процедура, которая предоставляет возможность вернуть налоговый сбор, который был уплачен в ряде отдельных сфер |

| Декларация | Это документ, который заполняют для предоставления отчетности по доходам человека |

| ФНС | Федеральная налоговая служба — это государственная организация, которая осуществляет надзор за выполнением налоговых обязательств всеми гражданами страны |

| Лимит | Это показатель, превысить которой нельзя |

| НДФЛ | Это налог на доходы физических лиц, которые уплачивают за совершенные операции по покупке или продаже имущества |

| Подоходный налог | Вид налогового сбора, который является прямым налогом. По сути, это тот же НДФЛ, который уплачивают все физические лица |

Кому он положен

Для того, чтобы получить выплату налога обратно, следует соответствовать тем требованиям, которые государство выдвигает к кандидатам.

Поскольку изначально подается пакет документов, который подтверждает основания для получения вычета. И нужно понимать, стоит ли человеку заниматься формированием пакета бумаг.

Существует два основных требования к тем, кто собрался оформить вычет:

| Иметь статус резидента Российской Федерации | Необходимо иметь гражданство и проживать на территории страны не менее полугода |

| Совершать отчисления | По НДФЛ со своих доходов |

Последний фактор чаще всего отметает возможность получить компенсацию. Суть состоит в том, что если гражданин получает доход, который не облагается НДФЛ, то он не может оформить вычет.

Поскольку вычет совершается исходя из тех доходов, на основании которых уплачивались определенные действия — в том числе и строительство жилья.

Перечень расходов, которые были со стороны претендента

Ограничения в законодательстве касаются не только категорий граждан, которые могут участвовать в предоставлении вычета, но и сфер трат, которые были совершены в процессе строительства жилого помещения.

Вернуть уплаченный налог можно только по таким затратам:

- рабочие услуги по возведению здания и по его отделке — как внутренней, так и внешней;

- материалы для возведения жилого помещения и для его отделки;

- подключение жилого помещения к коммуникациям — газоснабжению, водоподведению и отведению и так далее;

- разработка проекта возведения здания;

- уплату процентных показателей по ипотеке для строительства дома;

- на уплату процентов по рефинансированным ипотекам.

Один из нюансов получения вычета на строительства дома становится и состояние жилья при покупке. Если приобретался дом недостроенный, то это обязательно нужно указывать в соответствующих документах.

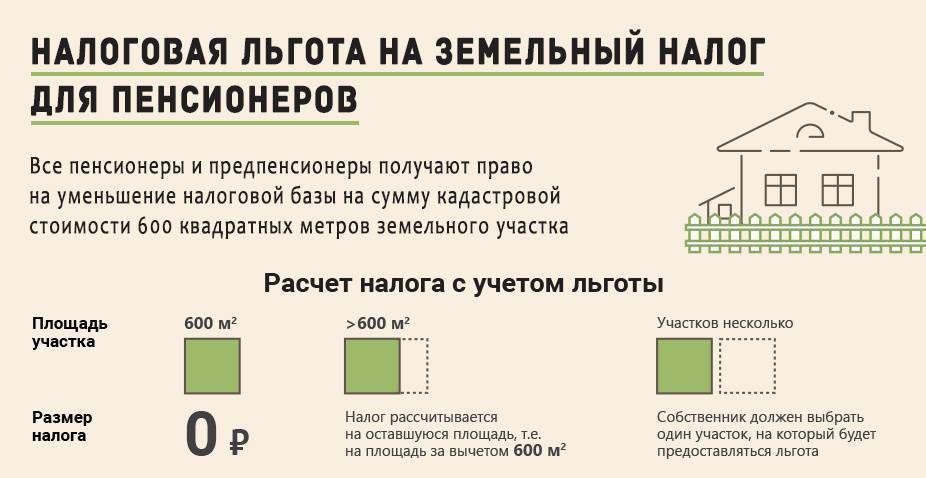

При покупке жилья с земельным участком, можно будет получить возврат налогового сбора и на покупку земельного участка и на дом.

Какие затраты не входят

После того, как были определены показатели по затратам, на которые положен вычет, стоит назвать и те, по которым такую операцию провести нельзя.

К ним относятся:

- приобретение мебели;

- покупка внутренней отделки;

- сантехнические приспособления;

- украшения, аксессуары и предметы создания уюта, интерьера;

- работа дизайнера помещений;

- бытовые приборы.

Покупки такого плана возместить при помощи вычета не получится. Их собственник оплачивает в полном размере.

Правовая база

Для получения налогового вычета, да и при любой работе с налоговой инспекцией обязательно нужно ознакамливаться с законодательной базой.

Согласно Письма Минфина России под номером 03-04-05/27085, получить вычет по жилью может только тот, кто имеет на него право собственности и возможность регистрировать в нем граждан.

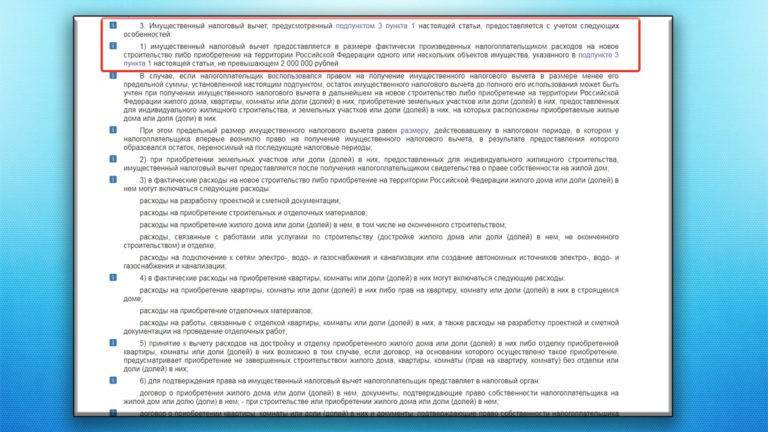

Что касается перечня работ, на которые распространяется вычет налога, то он описан в статье 220 Налогового кодекса Российской Федерации. Именно этот документ в полной мере регулирует весь процесс предоставления вычетов.

Сама по себе статья 220 содержит полную информацию об имущественном вычете — как на покупку дома, так и квартиры. О налоговых вычетах в целом говорится в статье 117. А статья 172 НК РФ говорит о том, каким образом возможно оформление этого возврата.

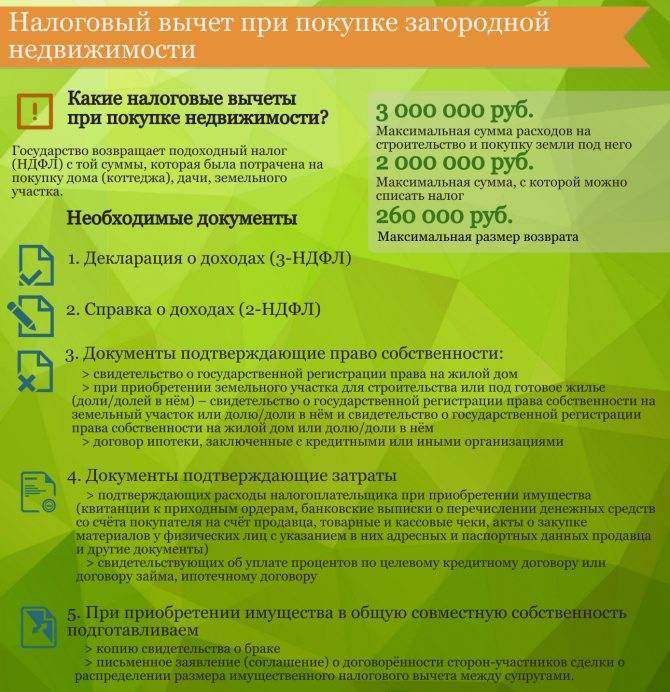

Общие правила возврата налога

Вы сможете вернуть налог после строительства дома только при условии, что этот дом жилой. Если вы построите нежилой дом, то возврата налога не получится.

Более того, после завершения строительства вам надо зарегистрировать право собственности на построенный дом. Вы можете также вернуть налог с затрат на покупку земельного участка (на котором построен дом). Но для этого вам также придется зарегистрировать право собственности на эту землю.

С порядком возврата налога вы можете ознакомиться .

Физически возврат налога НДФЛ означает, что вам возвращается сумма налога, перечисленная в бюджет с ваших доходов, которые пошли на строительство дома. Поэтому вам возвращается 13 процентов от этой суммы ваших доходов. При строительстве дома вы можете получить возврат НДФЛ со следующих сумм:

- с суммы, равной расходам на строительство жилого дома и на приобретение соответствующего земельного участка;

- с сумм, равных расходам на уплату процентов по целевым банковским кредитам на строительство жилого дома и приобретение соответствующего земельного участка, а также по кредитам, полученным в целях их рефинансирования.

Какие же расходы считаются расходами на строительство дома? Это – важный момент, так как только в отношении таких расходов вы сможете вернуть налог.

Перечень расходов на строительство жилого дома, по которым вы сможете рассчитывать на возврат НДФЛ, установлен Налоговым кодексом РФ. К таким расходам относятся расходы:

- на разработку проектной и сметной документации на строительство дома;

- на строительные и отделочные материалы;

- на работы и/или услуги по строительству и отделке дома;

- на подключение к сетям электро-, водо-, газоснабжения и канализации или создание их автономных источников.

Приведенный перечень расходов является закрытым. Фактически это означает, что на любые другие расходы на строительство дома, кроме перечисленных, вы не сможете оформить налоговый возврат. Например, вы не сможете вернуть налог по расходам, связанным с покупкой инструментов, по расходам на страхование и т.п.

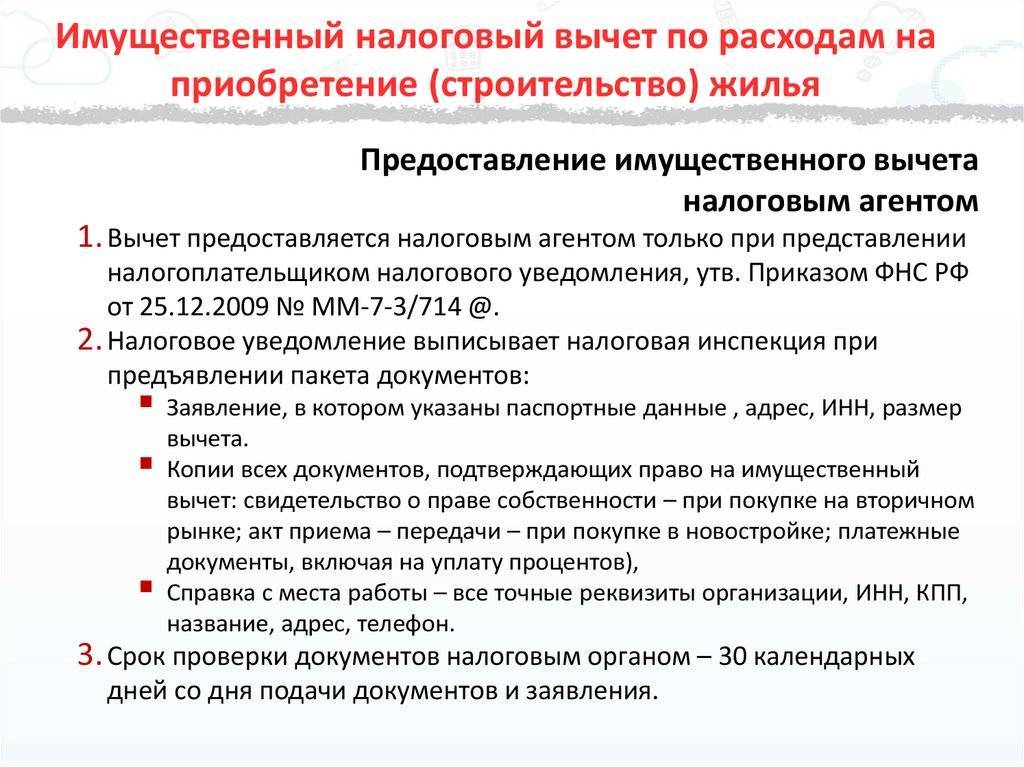

Вычет через ФНС

Этот способ предусматривает возможность вернуть излишне уплаченный НДФЛ с момента введения дома в эксплуатацию и получения всех необходимых документов. Возврат НДФЛ может быть осуществлен только за завершившийся календарный год. Весь налог можно получить только за 3 года. Если срок будет пропущен, то воспользоваться своим правом появится возможность только при повторных имущественных затратах.

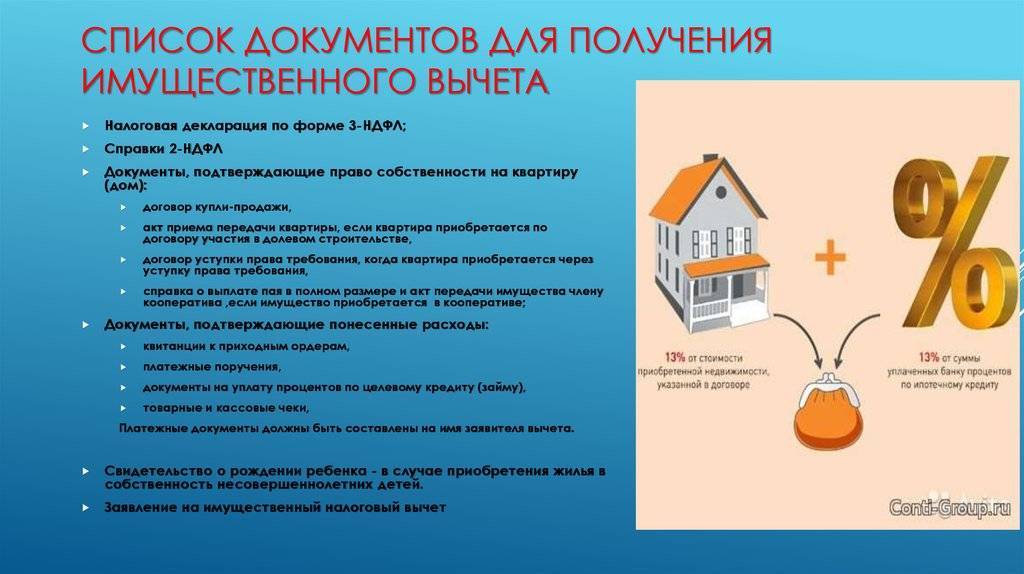

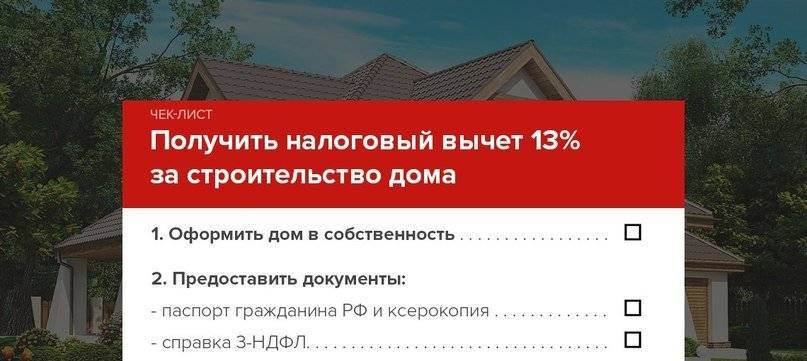

Порядок действий для оформления вычета будет следующий:

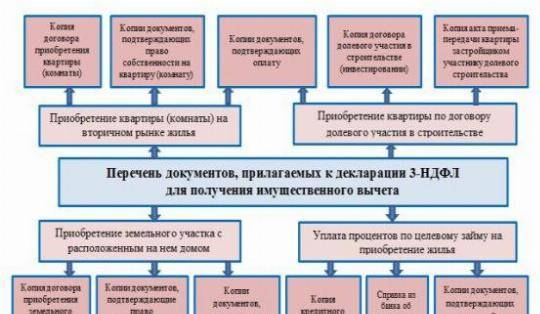

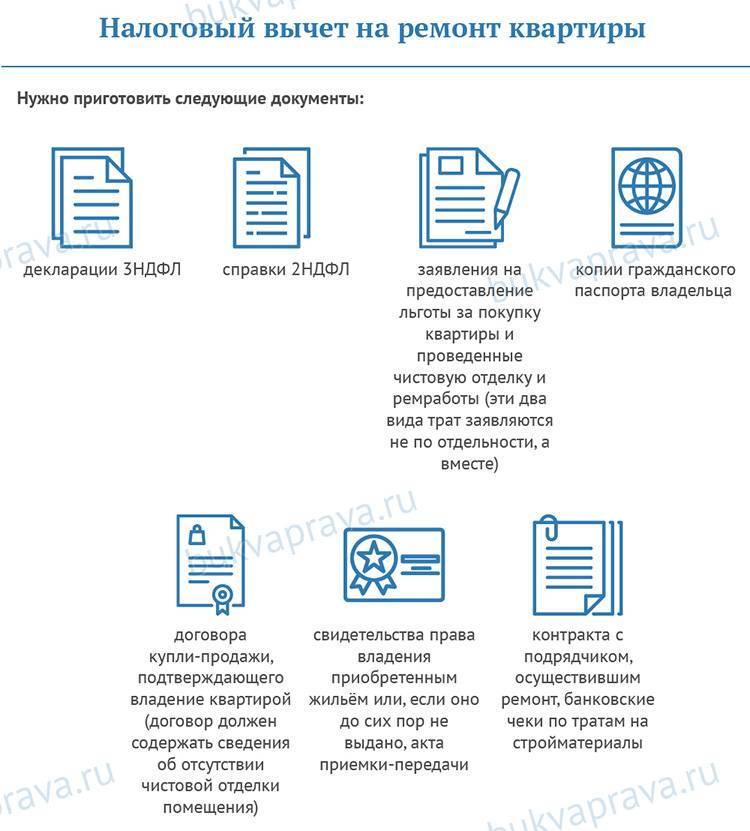

- Получить справку 2-НДФЛ. Этот документ является подтверждением о полученных доходах за определенный период, сколько налогов было заплачено за него работодателем, а также какие виды вычетов были применены при налогообложении его доходов. Эту справку надо взять за все годы, за которые вы будете возвращать вычет. Образец такой справки представлен здесь.

- Заполнить декларацию 3-НДФЛ. Она оформляется на каждый календарный год. В случаях, когда вы одновременно получаете вычет за 2 или 3 года, то потребуется заполнить равное количество деклараций с указанием отчетного года. Все данные для декларации берутся из вышеуказанной справки. Посмотреть образец заполнения, скачать бланки и познакомиться с пошаговой инструкцией по оформлению этого документа вы можете здесь.

- Оформить заявление о подтверждении права на имущественный вычет, где вы просите налоговые органы предоставить вам данное право согласно статье 220 НК. Оно заполняется в свободной форме, но необходимо соблюдать основные правила делового письма для данного вида заявлений. Порядок составления посмотрите в данной статье.

- Оформить заявление, в котором просим вернуть переплаченные денежные средства на счет в банке. Для этого вида документа предусмотрена специальная форма по КНД 1150058, которая была введена в действие только в 2020 году. Посмотреть порядок ее заполнения можно здесь. Помните, что можно указывать только собственные реквизиты. Даже если вы возвращаете вычет с мужем вдвоем, каждый должен прописывать личный банковский счет.

- Оформить заявление о делении доли вычета между супругами. Этот документ требуется только в том случае, если построенная собственность будет оформлена не в долевую, а совместную собственность супругов. При обращении второго супруга, который не вписан в документы на недвижимость, в налоговые органы, этот супруг должен будет предоставить такое заявление. Образец и правила его заполнения представлены здесь.

- Подготовить перечень обязательных документов, которые свидетельствуют о наличии права на данный вычет, а также о правильности подсчитанной суммы.

- Отправить все бумаги в налоговые органы по месту собственной регистрации. Можно подать их любым удобным способом.

- Дождаться перечисления положенных средств. Ожидать их стоит не раньше 3 месяцев с момента отправки документов в ФНС.

В течение этого времени все документы проверяются налоговой службой, и если будут выявлены ошибки или неполный комплект документов, то вам об этом сообщат и предоставят возможность донести необходимые документы с правильными данными.

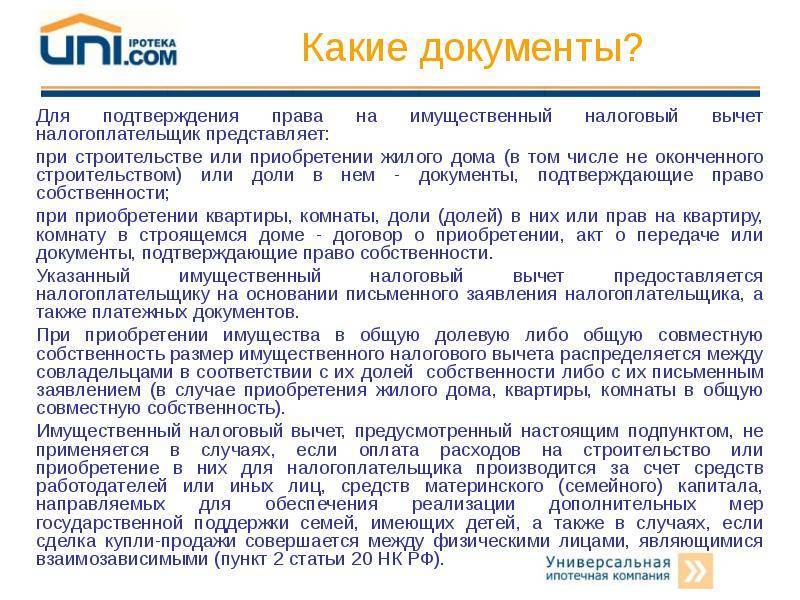

Документы

Помимо перечисленных бумаг потребуется подготовить следующие документы, являющиеся подтверждением заявленного права на вычет:

- выписка, подтверждающая регистрацию построенного дома в качестве жилого;

- копии всех бумаг, подтверждающих строительные затраты, оплачиваемые собственником построенного жилья;

- платежные квитанции и иные документы, подтверждающие фактическую оплату услуг, работ, строительных материалов с расшифровкой;

- если были использованы кредитные средства целевого назначения, потребуется кредитный договор, документ, подтверждающий фактическое перечисление денежных средств на счет заемщика, а также справка о переплаченных процентах на определенную дату.

Эти документы будут обязательными независимо от способа получения вычета. При подаче документов лично при себе обязательно иметь паспорт. Если вы будете направлять бумаги через представителя, он должен иметь собственный паспорт и доверенность, оформленную нотариально.

Сложности оформления

Получение налогового вычета при строительстве дома — непростая процедура. И здесь неизбежно возникают затруднения, к которым нужно быть готовыми.

Первая и самая распространенная из проблем при заказе возврата налога при покупке квартиры или строительстве дома — неполный пакет документов. Выше был приведен базовый перечень документации, который требуется в большинстве случаев. Но есть ситуации, когда его нужно дополнить. Поэтому лучше знать заранее, какие существуют дополнительные пакеты документов.

Если заявители являются супругами, они должны предоставить:

- Ксерокопию свидетельства о браке;

- Оригинал заявления о распределении долей.

Если налоговый вычет оформляется на долю ребенка, то нужно предоставить:

- Ксерокопия свидетельства о рождении;

- Заявление о распределении долей.

Если налоговый вычет оформляется на ипотеку на строительство дома, нужно к пакету документов приложить:

- Заверенную у нотариуса ксерокопию банковского договора на ипотечный кредит;

- Оригинал банковской справки о размере выплаченных процентов.

Другая сложность — получение налогового вычета в полном размере по всем положенным расходам. Если у гражданина имеются все необходимые чеки и квитанции — сложностей не должно возникнуть. Но эти бумаги часто теряются, поэтому рекомендуется или хранить их в надежном месте, делать ксерокопии, или даже сканировать, для хранения на электронных носителях.

Еще одна проблема — трудности с получением справки о доходах физического лица по форме 2-НДФЛ с места работы. Нередко работодатели просто игнорируют запросы со стороны работников о выдаче этого документа, или намеренно затягивают процедуру. Поэтому лучше сразу оформить два экземпляра заявления на выдачу данной справки и потребовать подпись работодателя на каждой из них, после чего один экземпляр сохранить у себя. В результате, если справка 2-НДФЛ не будет выдана в 3-дневный срок, работник имеет право обратиться в судебные органы для разрешения конфликта.

Наконец, если гражданин выполнил все условия получения налогового вычета, своевременно предоставил документы и даже получил справку 2-НДФЛ, могут возникнуть сложности непосредственно с получением средств от налогового органа. В частности, это заключается в задержках по выплатам. На этот случай в законодательстве предусмотрена ответственность налогового органа. Согласно пункту 10 статьи 78 НК РФ, за такие просрочки данные органы должны уплатить налогоплательщику проценты на сумму вычета за каждый календарный день нарушения срока возврата.

Форма 3-НДФЛ EXCEL 556.00 KB

Справка о заработной плате формы 2-НДФЛ EXCEL 58.50 KB

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43