Транспортный налог – что это

Транспортный налог – это особый платеж, осуществляемый гражданами и организациями, в собственности которых имеются транспортные средства (ТС).

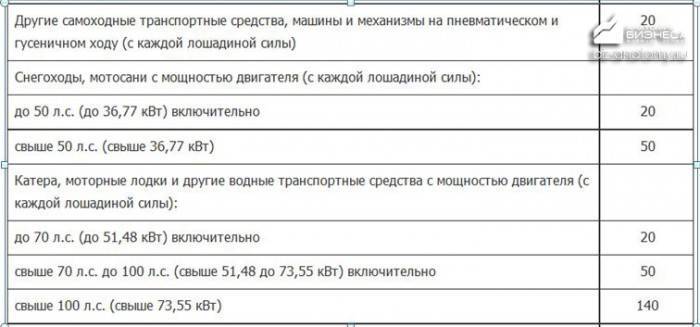

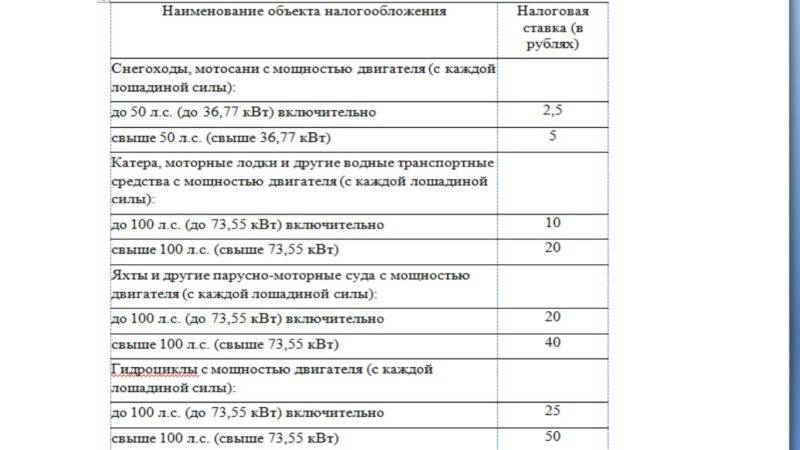

Кроме прочего, в их число входят:

- легковые и грузовые автомобили;

- мотоциклы и мотороллеры;

- самоходные ТС;

- водные ТС.

Для начисления данного фискального сбора достаточно лишь наличия права собственности на какое-либо транспортное средство без дополнительных условий.

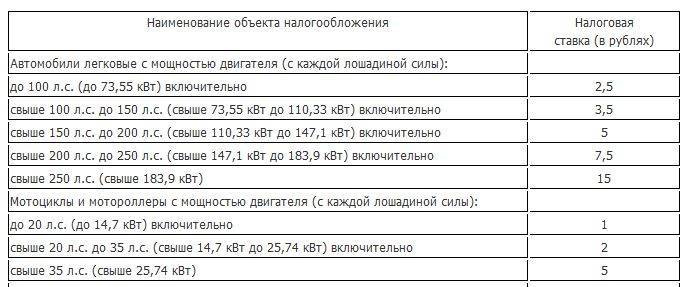

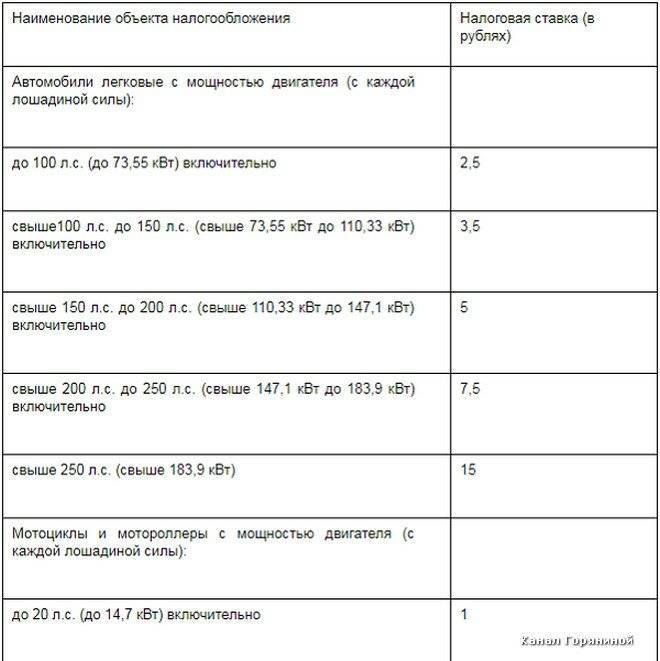

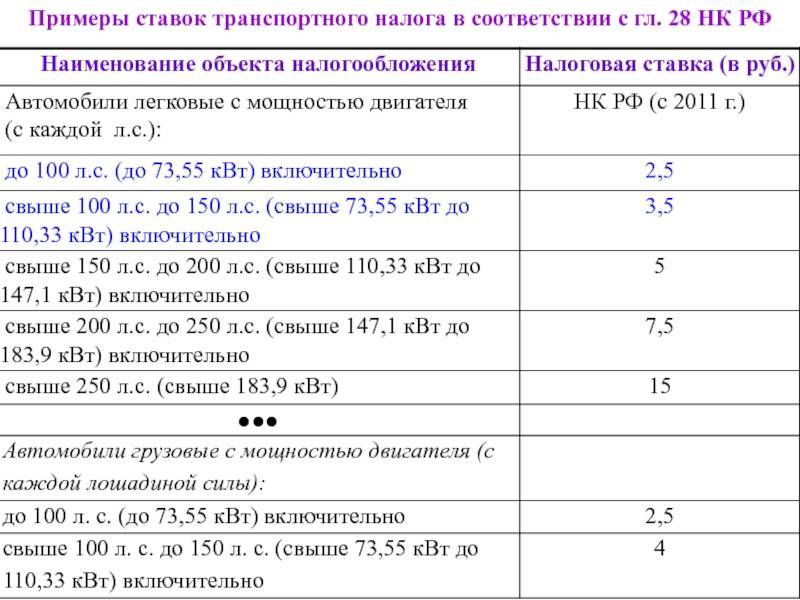

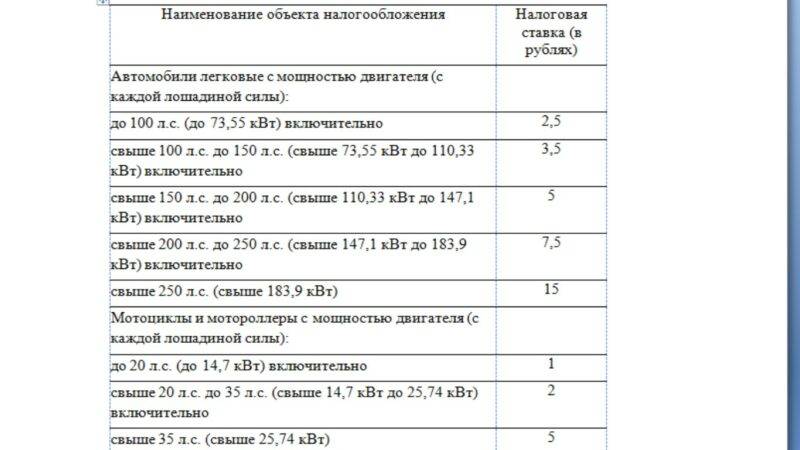

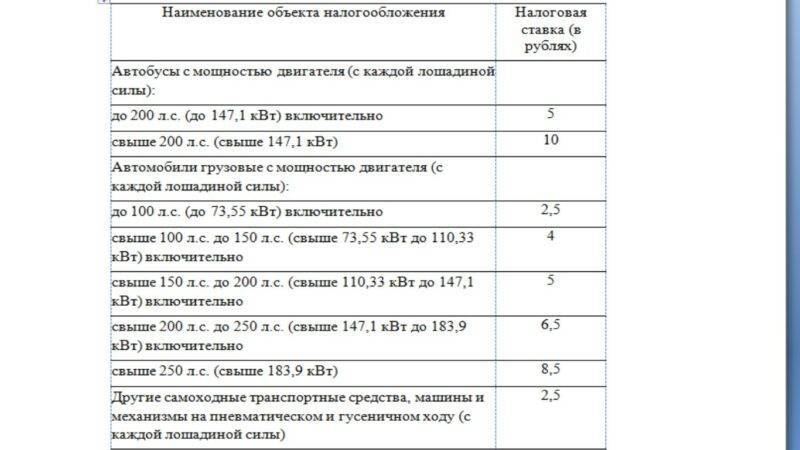

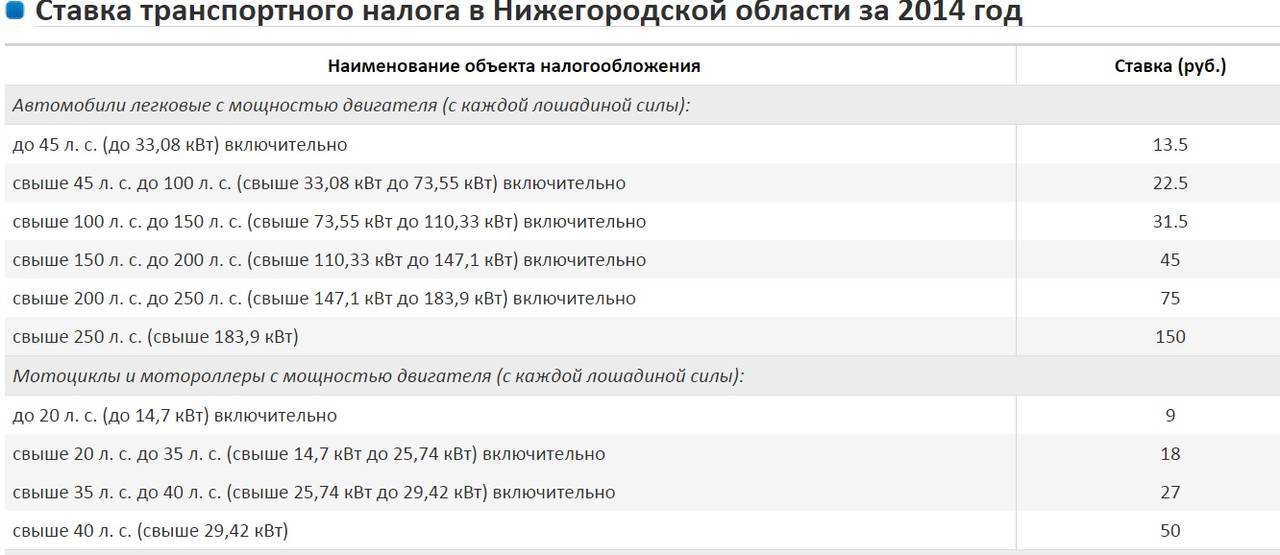

Когда речь заходит о транспортном налоге, то, в первую очередь, предполагается сбор за легковой или грузовой автомобиль. Тут же следует отметить, что его сумма может быть разной для различных категорий автотранспорта. Это связано с тем, что налоговой базой для его расчета выступает мощность двигателя автомобиля, которая традиционно измеряется в лошадиных силах. Соответственно, чем она больше, тем более значительную сумму собственнику придется заплатить.

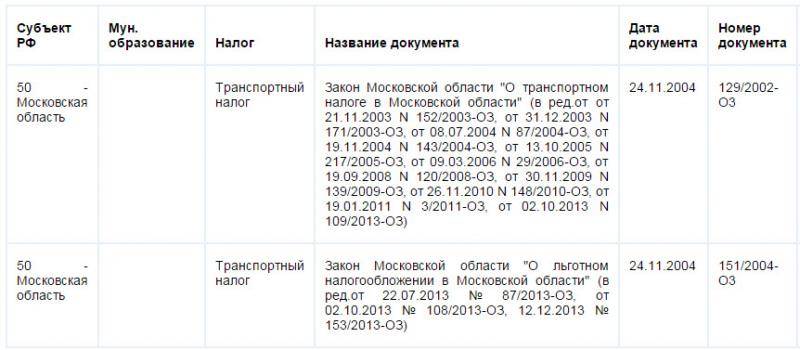

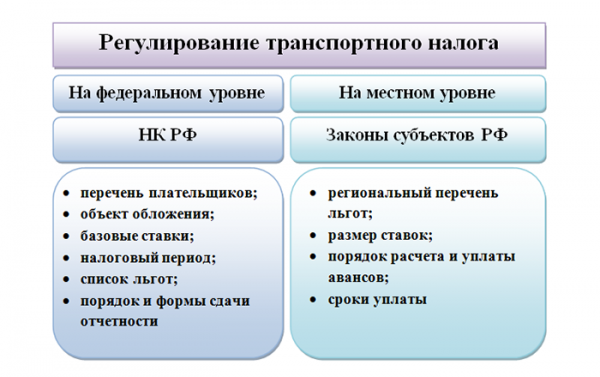

Важно! Ставка налога может быть различной в зависимости от конкретного региона. Как правило, чем субъект федерации северней, тем она выше.. Транспортный налог относится к категории местных сборов

Это означает, что все собранные средства направляются в бюджет субъекта федерации. Соответственно, региональные власти за счет этих денег осуществляют ремонт существующих дорог, строительство новых, а также покрывают расходы на содержание дорожной инфраструктуры

Транспортный налог относится к категории местных сборов. Это означает, что все собранные средства направляются в бюджет субъекта федерации. Соответственно, региональные власти за счет этих денег осуществляют ремонт существующих дорог, строительство новых, а также покрывают расходы на содержание дорожной инфраструктуры.

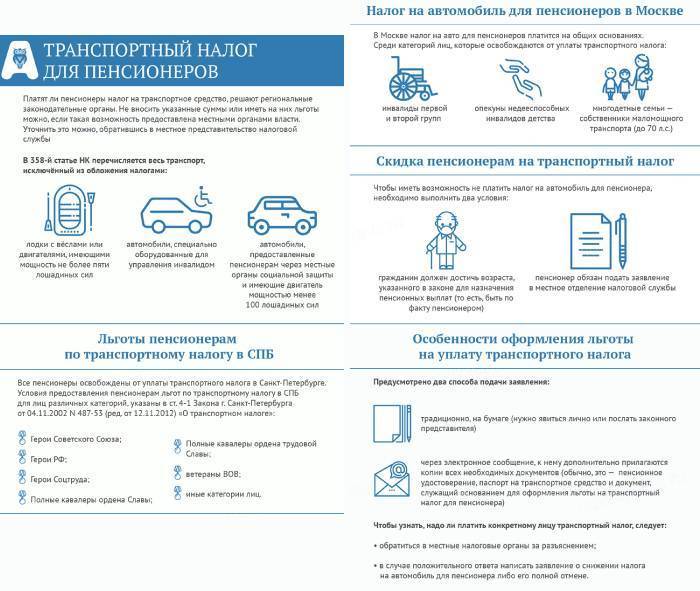

Платят ли пенсионеры налог на транспортное средство?

Чтобы правильно ответить на данный вопрос, следует обратиться в фискальный орган с паспортными, пенсионными документами, техпаспортом на машину. Право на льготу применимо только при подаче полного пакета и с момента обращения. Заявление составляется в свободной форме с указанием места марки, регистрации авто, контактных данных. Форма подачи – бумажная (на приеме у инспектора) или электронная (через портал ФНС). Правовым основанием данной пенсионной льготы является ст. 56 Налогового кодекса РФ.

По результатам рассмотрения указанного заявления фискальный орган письменно сообщает заявителю о наличии льготы / невозможности ее предоставления. В первом случае пенсионер полностью / частично освобождается от внесения налога транспортного во втором – ему предоставляется точный расчет суммы налога и разъяснение о порядке уплаты согласно региональному законодательству.

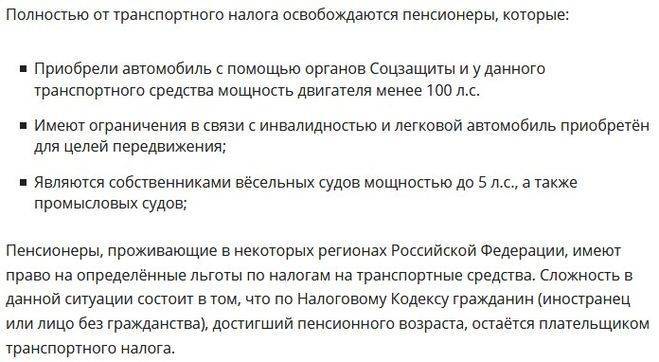

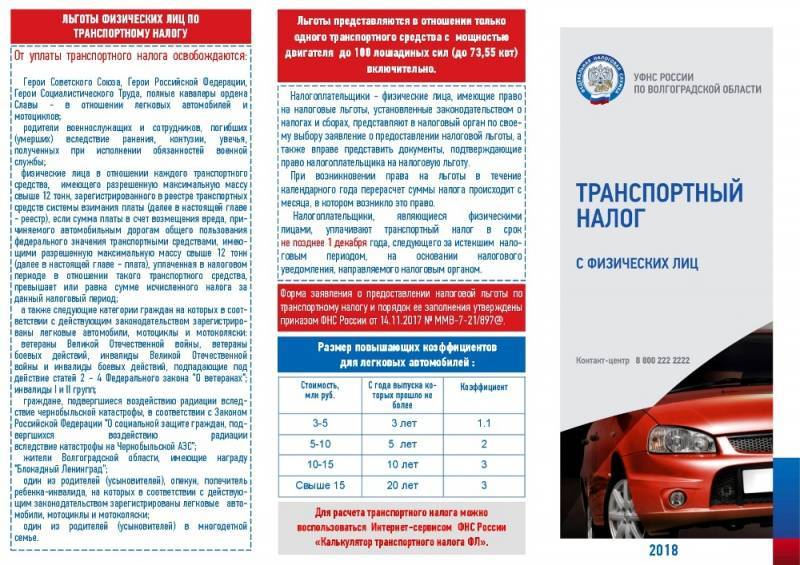

Кто полностью освобождается от транспортного налога

Выше уже упоминалось, что каждый регион вправе самостоятельно определять перечень льготников и условия, при которых можно не платить налог на авто. То есть одни и те же льготники в зависимости от региона проживания будут обладать различными правами на получение льготы.

Ветераны ВОВ или других боевых конфликтов

Полностью от уплаты налога освобождаются, проживающие в:

- г. Москва.

- Сахалинской области.

Если мощность автомобиля не превышает 150 л.с.:

- В Краснодарском крае.

- В Республике Крым.

Условия получения льготы для ветерана на налог на машину в Ленинградской области зависит от его точного места проживания. Если он зарегистрирован в Санкт-Петербурге, то для получения льготы мощность двигателя в его автомобиле не должна превышать 150 лошадиных сил. Если его прописка находится в пределах Ленинградской области, то освобождение от налога полагается ветерану независимо от характеристик его машины.

Льготы ветеранам боевых действий по транспортному налогу также предоставляются тем, кто проживает в Республике Татарстан. Условие для освобождения от налога – авто с двигателем до 110 л.с

Граждане с инвалидностью

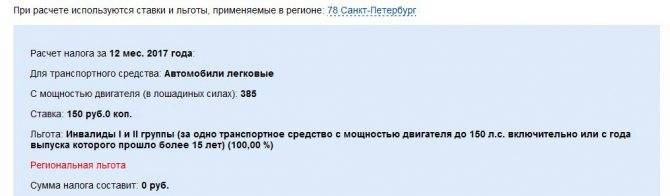

Инвалиды, имеющие 1 или 2 группу не платят налог на транспорт в:

- г. Москве;

- Сахалинской области.

В некоторых регионах инвалиду льгота полагается лишь при условии, что двигатель автомобиля имеет мощность не более 150л.с.:

- СПб;

- Краснодарский край;

- Республика Крым.

Если у гражданина с инвалидностью автомобиль имеет мощность менее 100 л.с., то он не платит налоговый сбор в Новгородской области и Алтайском крае.

Также в Алтайском крае при наличии машины с мощностью менее 100 лошадиных сил от уплаты налога на транспорт дополнительно освобождаются и граждане с 3 группой инвалидности.

Для семей, которые воспитывают ребенка-инвалида, льгота предоставляется в:

- Г. Москва;

- Сахалинской области;

- Республике Крым.

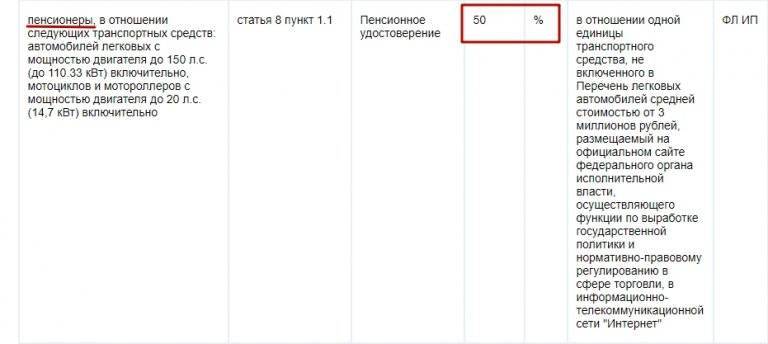

Пенсионеры

Можно рассчитывать на получение льготы по налогу на машину пенсионерам, которые имеют в личном пользовании авто с двигателем не более 100 л.с., либо же мотоциклом до 35 л.с. Это реализовано в следующих областях:

- Амурская;

- Астраханская;

- Свердловская;

- Ярославская.

Также налоговая льгота на автомобиль полагается пенсионерам, которые проживают в следующих административно-территориальных краях:

- Алтайский;

- Краснодарский;

- Красноярский.

Отдельно стоит отметить пожилых граждан, проживающих в Сахалинской области – они полностью освобождены от уплаты без каких-либо условий. Также существуют льготы на налог на автомобиль для пенсионеров из Кемерово и области – если сумма сбора более 1200 рублей, то его можно не платить.

Семьи, воспитывающие более 3-х детей

К категории многодетных семей, как и с предыдущими, налоговая льгота на автомашину применима при соблюдении определенных условий. Например, автомобиль с мощностью до 150 лошадиных сил дает право на послабление в:

- г. Санкт-Петербург;

- Свердловской области.

Если двигатель в машине имеет мощность не более 100 л.с., то такая семья не платит налог в Алтайском крае. В республике Крым условия более мягкие – допускается мощность до 200 л.с. В Сахалинской области многодетная семья при подаче заявления на льготу должна подтвердить статус малоимущей.

Никаких условий не выставляется для многодетных только лишь в:

- г. Москва;

- Ленинградской области.

Пострадавшие от воздействия радиации

Не платят транспортный налог при наличии прописки в:

- г. Москва;

- Ленинградской области;

- Сахалинской области;

- Новгородской области.

Если машина имеет мощность до 100 л.с. льгота предусмотрена в:

- Московской области;

- Республике Татарстан;

- Алтайском крае.

При наличии транспортного средства, мощность двигатель которого не превышает 150 л.с., на льготу можно претендовать в:

- г. СПб;

- Новосибирской области;

- Краснодарском крае;

- Республике Крым.

Почетные граждане Российской Федерации

Условия для получения льготы на транспорт не выставляют в:

- г. Москва;

- Ленинградской области;

- Сахалинской области;

- Краснодарском крае;

- Республике Татарстан.

В Московской области и Республике Крым для получения налоговой льготы по налогу на автомобиль транспортное средство должно иметь двигатель с мощностью не более 150 лошадиных сил. В Санкт-Петербурге – до 200 л.с.

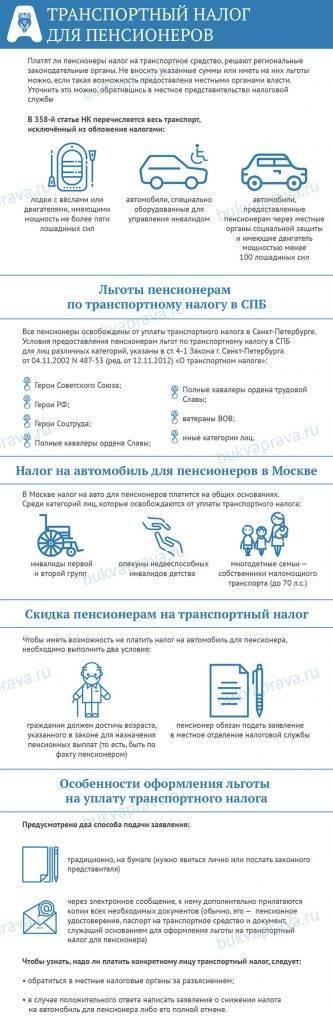

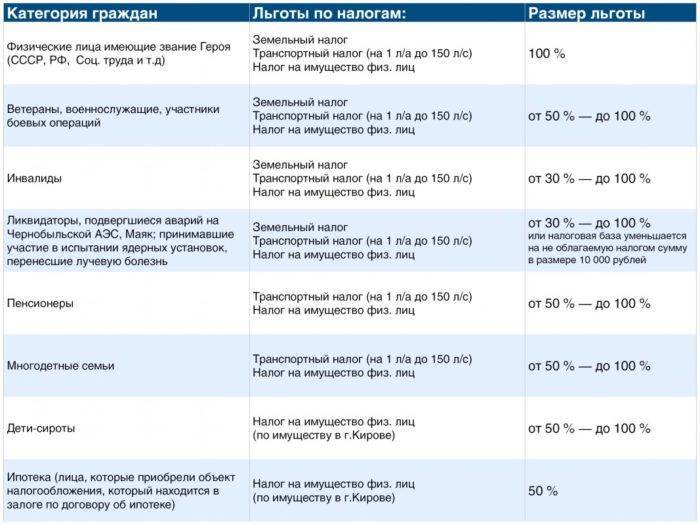

Какие льготы для пенсионеров?

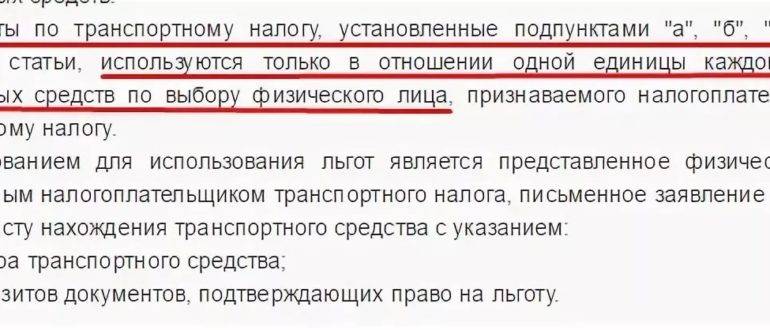

В большинстве регионов для пенсионеров льгота по транспортному налогу на автомобиль распространяется только на одно транспортное средство по выбору самого владельца. Если транспортных средств во владении больше, то за остальные автомобили придется заплатить полную сумму налога (на остальные транспортные средства льготы не распространяются).

Платят ли пенсионеры налоги на машину?

Какой транспортный налог для пенсионеров в разных регионах страны?

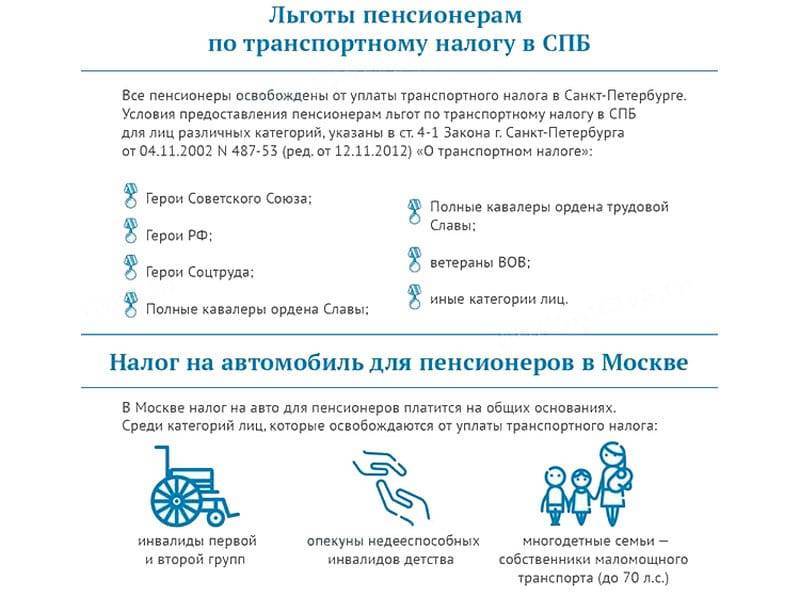

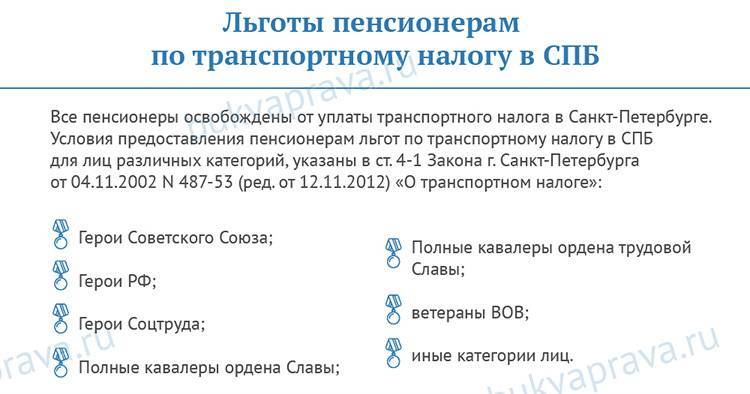

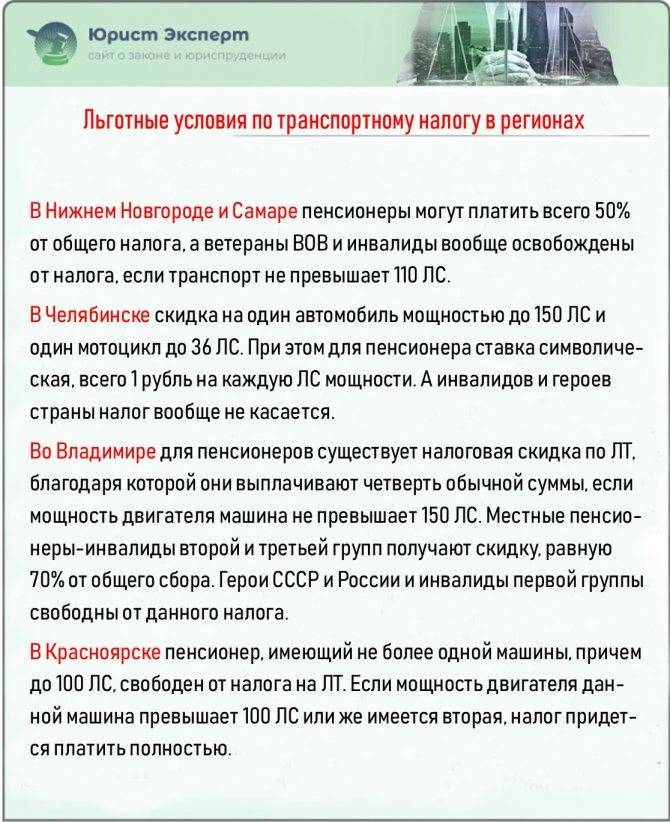

Рассмотрим некоторые регионы страны и их положение по поводу льгот для пенсионеров:

- Москва и Московская область. Льготы на транспортный налог имеют только многодетные семьи. Остальные категории граждан обязаны уплатить полную сумму налога.

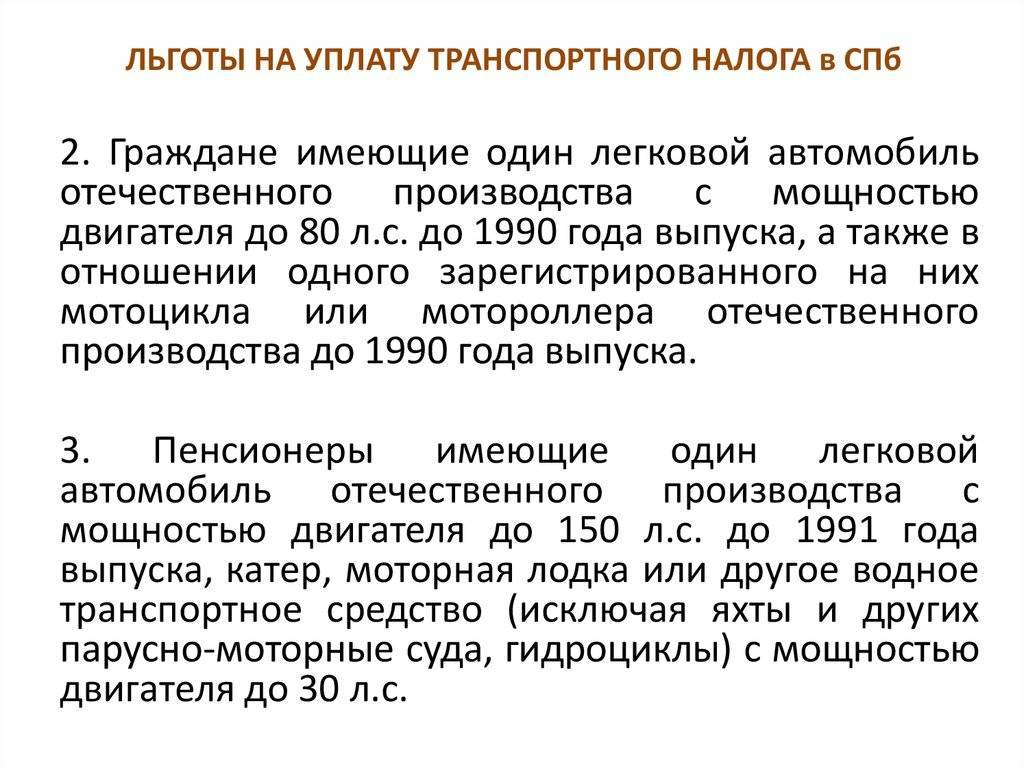

- Санкт-Петербург и область. Пенсионеры по старости освобождены от уплаты сбора на один имеющийся транспорт, если это: машина, произведенная в Россия или СССР, при максимальной мощности — 150 л.с. или водный транспорт (катер, лодка) с мощностью до 30 л.с.

- Архангельская область. Льготная оплата пенсионерам предоставляется на автомобили до 150 л.с. и мототранспорт до 40 л.с.

- Республика Башкортостан. Полностью освобождены от платы сборов Герои России и СССР. От транспортного налога все инвалиды и ветераны освобождены, если владеют транспортом с мощностью до 150 л.с. и грузовых авто до 250 л.с, которые были выпущены с конвейера более 10 лет. Льгота распространяется на одно ТС в зависимости от выбора владельца.

- Белгородская область. Люди, вышедшие на пенсию по старости имеют льготы на налог для авто, мощность до 100 л.с. и распространяются на одно имеющееся транспортное средство.

- Красноярский край. Пенсионеры по старости имеют льготу по оплате налога на транспорт (оплачивается 10% от суммы налога), мощностью до 150 л.с., мототранспорт до 40 л.с., зимний транспорт (сани, снегоходы и т.д.) до 50 л.с. и водный транспорт до 100 л.с.

- Курская область. Льготы пенсионерам предоставляются на транспортные средства отечественного производства, мощностью до 100 л.с. если мощность автомобиля 100-150 л.с., то ставка для пенсионеров составляет 10 рублей/1 л.с.

- Новосибирская область. Полностью освобождены от уплаты налога на транспорт ветераны. Пенсионеры по старости освобождены от уплаты налога на мототранспорт, мощностью до 40 л.с. и имеют льготы по уплате налога на автомобили, мощностью до 150 л.с.

- Свердловская область. Освобождаются от уплаты налога пенсионеры, владеющие мототранспортом до 36 л.с. и автомобилем до 150 л.с. Если таких авто несколько, то льгота распространяется только на одно ТС.

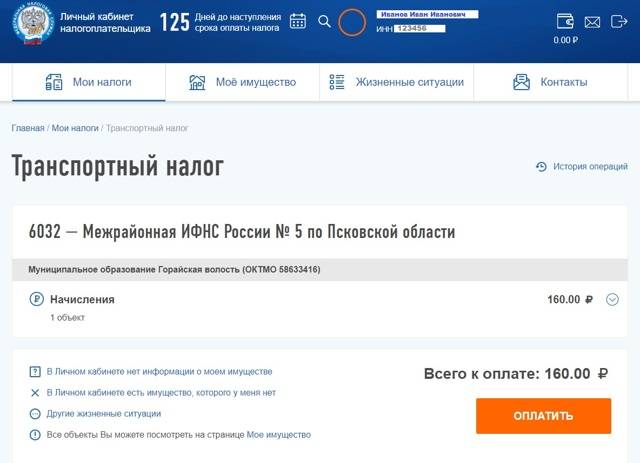

Как платится налог?

Если в регионе пенсионеры платят транспортный налог на общих основаниях, владельцы транспорта оплачивают налог до 1-го декабря года, следующего за отчетным периодом. Платеж вносится на основании уведомления, полученного из налогового органа.

Так, например, если имущество покупалось в сентябре, его владельцу придется заплатить бюджетный взнос за три месяца. Оплатить квитанцию можно любым удобным способом – в отделениях банков, через терминалы самообслуживания, при помощи интернета.

Если в конкретном регионе пенсионеры не имеют право на льготы или не полностью освобождаются от бюджетного платежа, некоторые из них идут на маленькую хитрость. Можно подарить машину своему родственнику, который, например, является инвалидом первой группы, и пользоваться ей по доверенности. Иногда, зная, что в регионе скидки по отчислениям в бюджет для пенсионеров не предусмотрены, транспортные средства ставят на учет в другом регионе, где людям преклонного возраста положены льготы. Закон не запрещает регистрировать Транспортное средство в любом отделении ГИБДД, поэтому такие уловки не являются его нарушением.

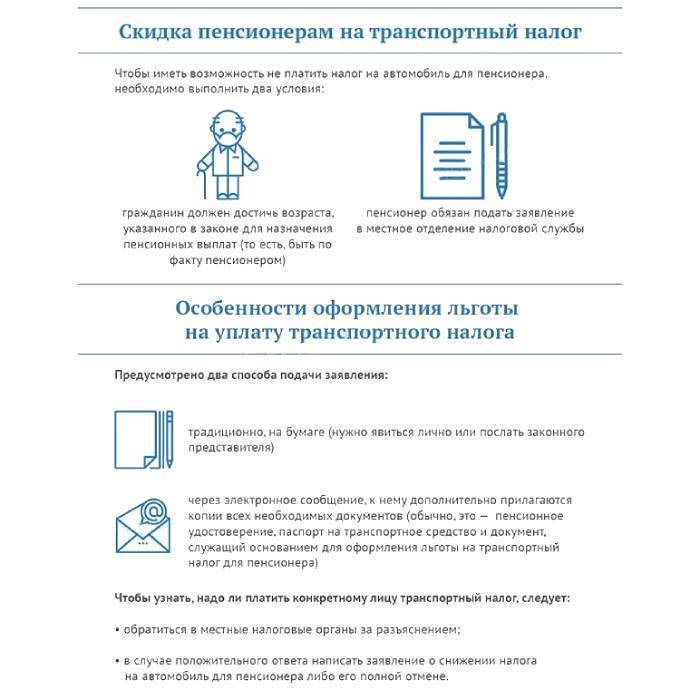

Оформление льгот на транспортный налог для пенсионеров

Предоставление льгот на транспортный налог носит заявительный характер. Это подразумевает необходимость личного обращения пенсионера в налоговую службу для оформления полагающихся скидок. Стоит сказать, что сотрудники ФНС не могут разыскивать граждан и сообщать им об имеющихся льготах, поэтому пенсионеры должны самостоятельно изучить и знать свои права.

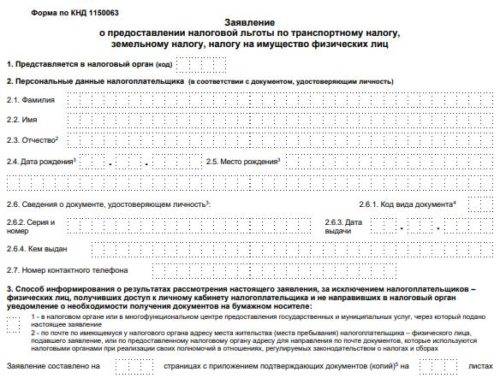

Гражданин, желающий оформить льготу на транспортный налог, должен обратится в налоговую службу, предоставив следующий список документов:

- Оригинал и ксерокопии паспорта.

- Пенсионное удостоверение.

- Документы на автомобиль (ПТС, свидетельство о постановке на учет).

- ИНН.

В ФНС гражданин обязан лично заполнить заявление с просьбой о предоставлении льготы. Стандартно в нем указывается:

- Наименование отделения налогового органа, в который подается заявка.

- Паспортные данные заявителя.

- Номер ИНН.

- Основания для получения льготы.

- Список документов, приложенных к заявке.

В заключении заявления ставится дата составления и подпись заявителя. Подать документы в ФНС разрешено четырьмя способами:

- Лично. Гражданин записывается на прием в налоговую службу, предает полный пакет документов уполномоченному сотруднику.

- Письмом. Пенсионер вправе подать документы через Почту РФ в виде заказного письма.

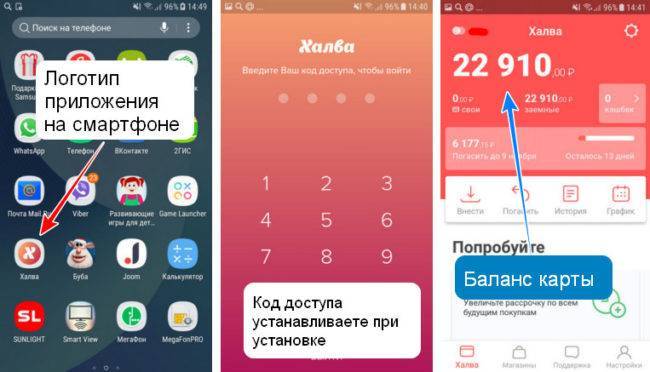

- Электронной заявкой. Современные технологии позволяют подать документы на получение льготы, не выходя из дома. Достаточно лишь зарегистрироваться на сайте Госуслуг или ФНС.

- Через законного представителя. Пенсионер может оформить доверенность на управление личными делами на родственников или знакомых. По ее условиям, они будут вправе подать документы в ФНС от лица доверителя.

Отправляя документы в виде заказного письма, гражданин должен знать, что проведение их нотариального заверения не обязательно. Главное – поставить на документах подпись и надпись «верно». Подобное правило используется ФНС с начала 2014 года.

Представленная выше форма заявления и перечень документов, необходимых для оформления льготы на транспортный налог имеют общий характер. В регионах возможно введение упрощенной регистрации заявлений, а также дополнительного списка документации. В связи с этим, перед подачей заявки, рекомендовано посетить отделение ФНС и узнать лично какие документы необходимы.

Обращаясь к электронной форме подачи заявки на предоставление льгот по транспортному налогу, пенсионер должен заполнить небольшую форму с указанием личных данных. К сожалению, но электронные заявки не освобождают полностью от необходимости посещения ФНС. Гражданину назначат дату и время, в которое он должен посетить налоговую службу лично, предоставить документы и подтвердить свою заявку.

Кто должен платить транспортный налог

Абсолютно каждый гражданин, который имеет в собственности лодку, автомобиль, автобус и другое средство передвижения, обязан платить налоговые транспортные сборы. Размеры данных выплат не нормированы и определяются каждым районом индивидуально.

Налогообложению подлежат доходы того лица, на которого имущество оформлено в собственность. Транспортный налог для пожилых людей в 2020 году так же, как и для других граждан, берется при покупке средства передвижения.

Предвидено освобождение от выплат:

- для военных пенсионеров и ветеранов Великой Отечественной войны;

- вдов военных;

- получивших звание героя Российской Федерации или СССР;

- родителей, воспитывающих несколько детей;

- инвалидов 1 или 2 группы;

- ветеранов труда.

Во всех перечисленных выше случаях гражданин может не платить налог за транспортное средство. К примеру, гражданин, который участвовал в боевых действиях во время ВОВ, в случае приобретения в собственность автотранспорта не обязан выплачивать установленный законом налог.

Кому еще полагаются льготы

Определенные категории граждан имеют гарантированное право на получение льгот, в том числе и по уплате налога на ТС:

- Ветераны Великой Отечественной Войны.

- Лица, принимавшие участие в ликвидации аварии в Чернобыле.

- Граждане, получившие 1 и 2 группу инвалидности.

- Многодетные матери и отцы, у которых имеются дети, не достигшие совершеннолетнего возраста.

- Супруги и родители военнослужащих, погибших при исполнении долга.

Также родители ребенка инвалида имеют право на получение машины с небольшой мощностью – до 150 л.с.

Кроме вышеуказанных категорий граждан, полностью освобождены от уплаты налога могут быть лица, которые:

- владеют лодкой с веслами или маломощным водным средством передвижения – не более пяти л.с.;

- управляют машиной, переоборудованной специально для того, чтобы в ней можно было перевозить гражданина с инвалидностью и полной либо частичной неспособностью к самостоятельному передвижению;

- получили машину от органов социальной защиты населения, при условии, что ее мощность не превышает показателя в 100 л.с.;

- владеют промысловым судном и используют его по назначению. При этом выплачивается налог на прибыль при условии, что полученная продукция реализуется;

- имеют инвалидность и при этом осуществляют предпринимательскую деятельность на пассажирском судне. Налог не назначается только в том случае, если перевозка пассажиров является единственной деятельностью гражданина;

- владеют буровой установкой или судном, предназначенным для бурения;

- осуществляют фермерскую деятельность и имеют в своем хозяйстве специальные машины – комбайны, трактора и другое оборудование;

- владеют машиной, но она была угнана или потеряна. Чтобы приостановить уплату налога, необходимо предъявить документ, подтверждающий, что в действительности ТС находится в розыске.

Гражданин, узнавший о своем праве на получение льготы или полного освобождения от уплаты налога на ТС, должен как можно быстрее обратиться в налоговую службу, чтобы процент переплаты не был слишком высоким. Расчет будет осуществляться лишь с того момента, как подается заявление.

Заявление необходимо правильно написать, чтобы оно было принято. В нем, кроме персональной информации – ФИО, дата регистрации и проживания, указываются сведения о самом ТС, его мощности и дате выпуска.

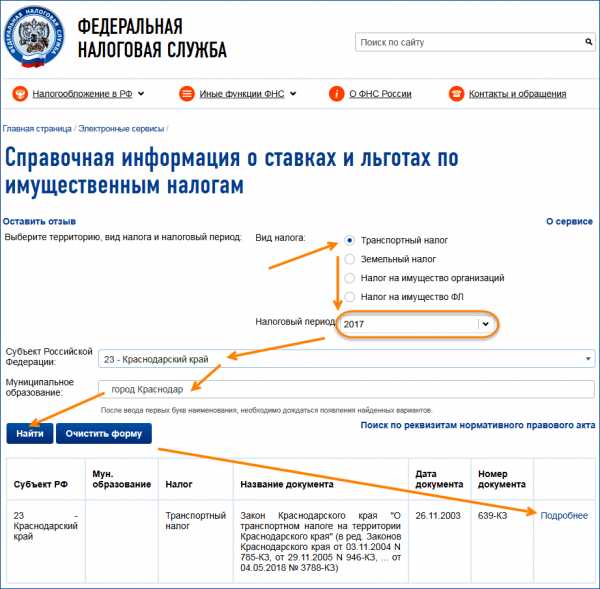

Чтобы получить необходимую информацию о льготах, не нужно изучать все налоговое законодательство. Достаточно лишь обратиться в отделение ФНС по месту жительства и получить там ответы на все интересующие вопросы, а при наличии права на получение льгот – подать заявку.

Общий размер назначаемых льгот может отличаться в зависимости от типа и мощности транспортного средства, количества автомобилей, находящихся в собственности у пенсионера. Следует понимать, что льгота не оформляется автоматически. Чтобы ее получить, нужно подать заявление и собрать пакет документов.

Процедура оформления льготы

Для того чтобы задокументировать права на получение социальных льгот по уплате налога на пользование автомобилем, граждане России должны выполнить набор несложных манипуляций.

Все пенсионеры, желающие реализовать пошлинные послабления, действуют в соответствии с шагами следующей инструкции:

- Для начала нужно подготовить заявление, заполняемое по форме, установленной приказом ФНС.

- Далее следует собрать пакет документов, необходимых для предоставления в момент подачи соответствующей заявки.

- Затем заявление совместно с набором свидетельств адресуется сотрудникам налоговой службы или МФЦ.

Заявление и документы

В России существует немалое количество законодательных регламентов, определяющих наличие преференций в адрес социально незащищенных слоев населения страны. К числу подобных нормативов относятся и региональные послабления для пенсионеров на уплату ежегодных транспортных сборов.

Для того чтобы оформить такие льготы, гражданам нужно собрать определенный пакет документов:

- заявление о предоставлении прав на преференции, по утвержденному формату;

- паспорт гражданина Российской Федерации;

- свидетельство о постановке на налоговый учет;

- индивидуальный номер налогоплательщика;

- удостоверение о получении социального трудового пособия.

Загрузить заявление о предоставлении льгот для его последующего заполнения можно на данной странице.

Скачать бланк заявления

Инструкция

Куда подавать документы

Сегодня в различных территориальных субъектах Российской Федерации существует большое количество органов и представительств, отвечающих за прием документов на предоставление преференций.

Пенсионеры могут подать соответствующее заявление при помощи:

- муниципального отделения налоговой службы;

- многофункционального центра МФЦ;

- заказного письма, отправляемого в налоговую службу;

- представителя, оформляющего документы по нотариальной доверенности;

- функционала личного кабинета на портале ФНС.

Пенсионные льготы на ЛТ по России

В Москве для пенсионеров льготы на ЛТ не предусмотрены. Однако там все равно предусмотрены группы населения, свободные от транспортного налога:

- Герои России и СССР;

- инвалиды первой и второй групп;

- ветераны ВОВ.

Другими словами, пожилой человек, являющийся еще и ветераном ВОВ либо инвалидом, вправе не уплачивать взносы на ЛТ. Кроме того, москвич может получать скидку на автомобильный налог, если у данного транспорта мощность не превышает 200 ЛС.

Ветераны ВОВ вправе не уплачивать налог

В Омске, Волгограде и Татарстане льготные условия по налогу на ЛТ такие же, как в Москве.

Петербургские жители пенсионного и предпенсионных возрастов полностью освобождены от взносов за ЛТ. Но при этом мощность транспорта должна быть в определенных пределах:

- сухопутный транспорт — не более 150 ЛС, при этом для Героев России и СССР существует послабление: они свободны от налога на машину мощностью до 200 ЛС;

- лодка — не более 30 ЛС.

Если у жителя Санкт-Петербурга – пенсионера – лишь один ЛТ, он может не платить налог

В РФ есть регионы, в которых для пенсионера есть скидка, равная минимум половине налога, и льготные условия по налогу.

Льготы по транспортному налогу для пенсионеров по регионам

Существуют регионы, в которых никаких льгот на ЛТ вообще не существует. К их числу относится, например, Пермский край. Там от полной уплаты налога не освобождены даже инвалиды и чернобыльцы.

Для разных видов пенсионеров тоже предусматриваются разные налоговые условия. Есть регионы, в которых при определении льгот никто не смотрит на причину выхода на пенсию. А есть и такие, где льготы предусмотрены только для какого-то одного или нескольких видов пенсионеров — по старости, пенсионеры МВД, «досрочники». Кое-где льгота предусмотрена для каждого пенсионера, вне зависимости от его вида, но только если он достигнет общепринятого возраста.

В некоторых регионах льготы предусмотрены и для предпенсионеров

Первый пример

У Кандышева У.Л. из Кировской области, достигшего 67 лет, есть Chevrolet Niva (80 ЛС). Его жена Кандышева Ш.Е. владеет ЛТ Lada Priora (98 ЛС). Для Chevrolet Niva налоговая ставка 18 рублей за ЛС. Для Lada Priora эта величина достигает 20. Вычислим, насколько большой налог на транспорт выплачивают Кандышевы:

- Chevrolet Niva: 80 * 18 = 1440. Поскольку Кандышев уже пенсионер, он вправе платить половину общеустановленного налога, то есть, всего 720 рублей;

- Lada Priora: 98 * 20 = 1960. Кандышевой как инвалиду положена скидка 70%, так что она может платить всего лишь 588 рублей.

Итак, в сумме супруги Кандышевы платят по 1308 рублей (720 + 588), что даже меньше, чем мог бы платить один любой из них за свой транспорт, не будь у него скидки.

Инвалидам также положены скидки

Второй пример

У Боброва В.У. (63 года) из Челябинска есть Daewoo Lanos (70 ЛС) и мотоцикл (20 ЛС). Для Daewoo Lanos ставка равна 7,7 рублей за каждую ЛС, а для мотоцикла 4,6. При этом формула получается такова:

- Daewoo Lanos = 70 * 7,7 = 539;

- мотоцикл = 20 * 4,6 = 92.

А вот для пенсионера ставка равна всего лишь 1 рублю за каждую ЛС. Но только для одного вида транспорта. За другой ему придется платить в полном объеме. Очевидно, что Бобров больше сэкономит, если выберет скидку по налогу за машину. Здесь он будет платить 162 рубля (70 + 92).

Например, в Челябинске пенсионер может уплатить меньшую сумму налога только за один транспорт

Третий пример

Астраханские супруги — Лебедев Ш.М. (62 года) и Лебедева З.Ф. (59 лет). На мужа оформлены Seat Leon (150 ЛС) и моторная лодка (30 ЛС). На жену — Citroen C3 (75 ЛС). Астраханские пожилые люди свободны от налога по такому транспорту:

- авто до 100 ЛС;

- мотоцикл до 40 ЛС;

- водный транспорт до 30 ЛС.

Транспорт Лебедевых:

- авто Seat Leon = 150 ЛС * ставка 27 = 4050;

- Citroen C3 = 75 ЛС * ставка 14 = 1050;

- лодка = 30 ЛС * ставка 27 = 810.

На некоторый транспорт налог для пенсионеров не распространяется – все зависит от его мощности

Итак, какие скидки доступны для Лебедевых. У мужа два ЛТ — автомобиль и моторная лодка. Мощность машины не вписывается в «льготные» рамки, из-за чего муж должен уплатить за нее полный налог — все 4050 рублей. Его лодка в них вписывается, как и машина жены. В данном случае на эти две единицы налог не распространяется. Получается, что Лебедевы заплатят 4050 рублей за машину мужа.

Льготы, положенные пенсионерам при уплате налога на транспорт

Освобождаются ли пожилые люди от уплаты транспортного налога, определяется в налоговом законодательстве. К сожалению, нет. Они также платят установленную сумму, но правительство предусматривает получение субсидий данной категорий граждан.

Какие льготы могут быть предоставлены пенсионерам:

- оплата толики налога за транспортное средство;

- уменьшение размера выплат на отечественные автомашины;

- скидки на налог в зависимости от технических характеристик.

Оформление машины на пенсионера является неотклонимым условием для получения льгот на транспортный налог на автомобиль.

Предоставление льгот по районам для пенсионеров

Автомобильный налог для пенсионеров обязателен к выплате. Но на примере законодательства разных регионов можно увидеть, что размеры льгот для этой категории людей неоднозначны.

Таблица положенных льгот на транспортный налог по регионам для пожилых людей

| Регион | Положенные льготы | Вид транспорта |

| Москва | 100% | Наземное ТС до 200 л/с |

| Столичная область | 50% – ветеранам боевых действий 100% – ветеранам ВОВ | Легкоходовой автомобиль до 150 л/с или байк до 50 л/с |

| Санкт-Петербург | 100% | ТС старше 15 лет или мощностью до 150 л/с |

| Ленинградская область | 100% | Легковой автотранспорт до 150 л/с |

| Ростовская область | 100% | ТС до 150 л/с |

| Воронежская область | 100% | На авто до 200 л/с |

| Новосибирская область | 100% | Транспортное средство до 150 л/с и байк |

| Оренбургская область | 50% только для участников боевых действий | На 1 ТС, мощность не ограничена |

К примеру, во Владимирской области гражданам, вышедшим на заслуженный отдых, предоставляют скидку размером 80% на налог за транспорт до 150 лошадиных сил. Половину средств оплачивают за грузовые автомобили и крупногабаритную технику, объемом до 85 лошадиных сил. Ветеранам боевых действий, героям СССР и РФ, пострадавшим в аварии на Чернобыльской АЭС дорожный налог оплачивать не требуется.

А в Краснодарском крае с гражданина (человек, принадлежащий к постоянному населению данного государства, пользующийся его защитой и наделённый совокупностью политических и иных прав и обязанностей.Также форма устного и письменного) на пенсии налог на транспорт до 100 оборотов вращающего момента не взимается. Но в случае покупки еще одного средства передвижения придется оплатить полную себестоимость установленной государством налога.

Узнать о том, положены ли льготы пенсионеру в определенном регионе, гражданин может при обращении в отделение Федеральной налоговой службы. Таким образом, эти примеры демонстрируют, что предоставление обязательных льгот для пенсионеров в разных регионах страны разносторонне. Поэтому прежде, чем претендовать на преференции, необходимо ознакомиться с действующим Налоговым кодексом.

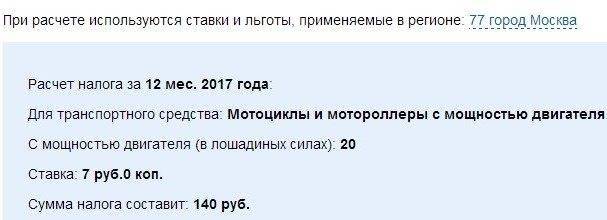

Пример расчета налога на транспорт

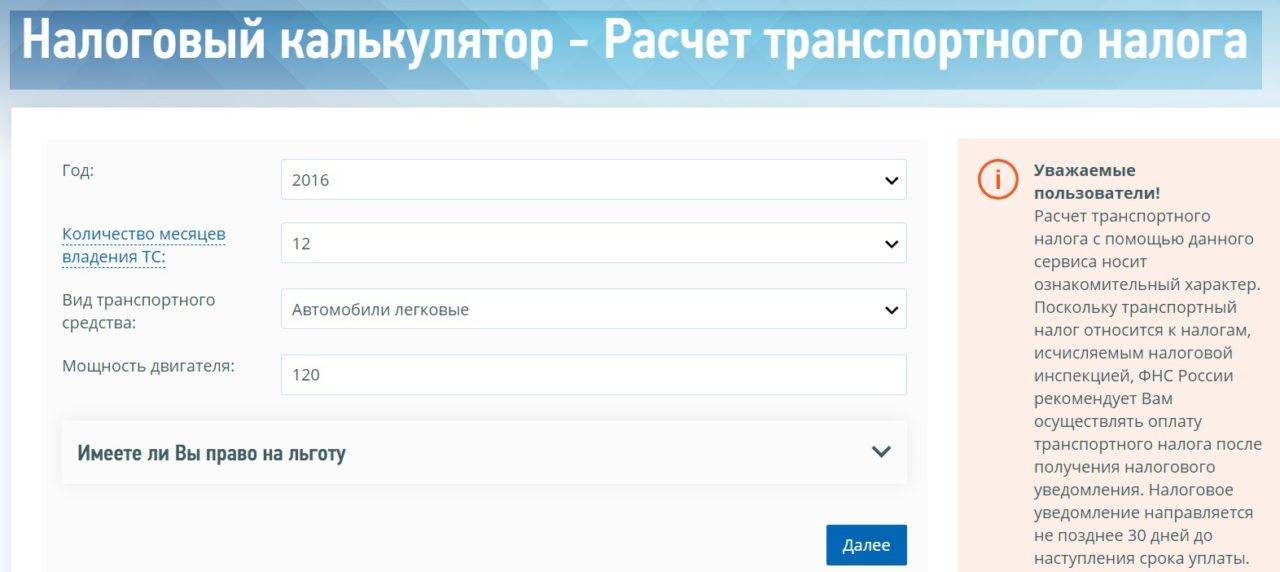

Чтобы просто узнать, сколько необходимо выплатить, можно использовать калькулятор расчета взимаемого неотклонимого платежа.

Данные, которые нужно знать для проведения вычислений:

- мощность движка;

- действующую налоговую ставку;

- коэффициент стоимости автомобиля;

- период расчета налоговой себестоимости.

Затем можно выполнить вычисления с этими данными и узнать сумму налога.

Пример расчетов: Подданный К., являющийся пенсионером (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации,) в возрасте 70 лет, приобрел машину «Lada» мощностью 90 лошадиных сил. Налоговая ставка для района, в котором проживает гражданин, равна 17. Следует выполнить последующие действия: 90*17=1460 рублей. Гражданин заплатит половину – 730 рублей.

Оформление пенсионерами налоговых льгот по транспортному налогу

Отчетный период физических лиц перед ФНС – календарный год. Однако собирать необходимые бумаги надо заранее. Ведь в текущем году льготы оформляются на следующий период. Если упустить время и написать заявление после новогодних праздников, транспортный налог начислят в полном объеме.

Заявление пишет непосредственный владелец автомобиля. Форма изложения просьбы значения не имеет. Главное, написать понятным человеку языком. К нему прикладывают подтверждающие право на получение пенсионной льготы документы:

- паспорт Российской Федерации;

- пенсионное свидетельство;

- составленный при покупке машины договор и паспорт транспортного средства (ПТС).