Полное и частичное погашение

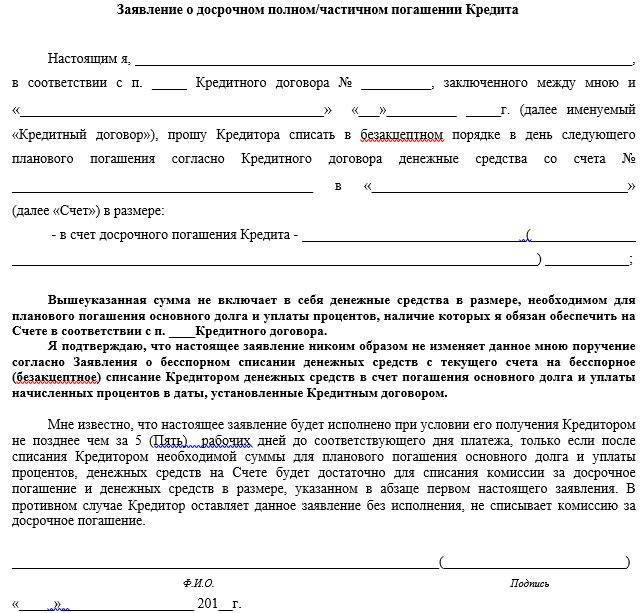

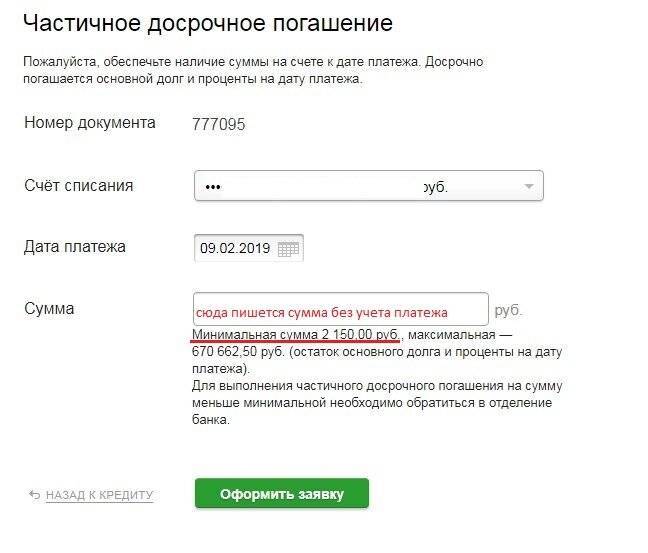

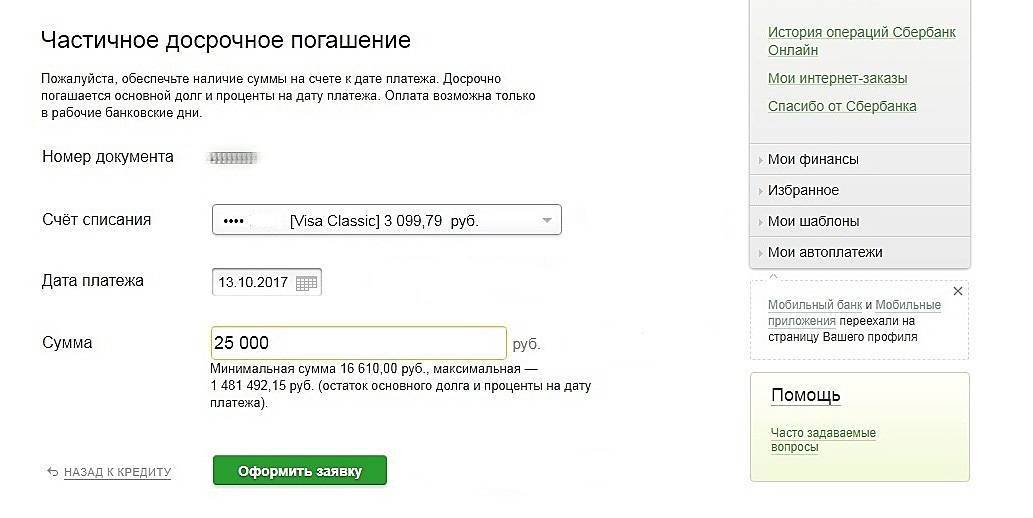

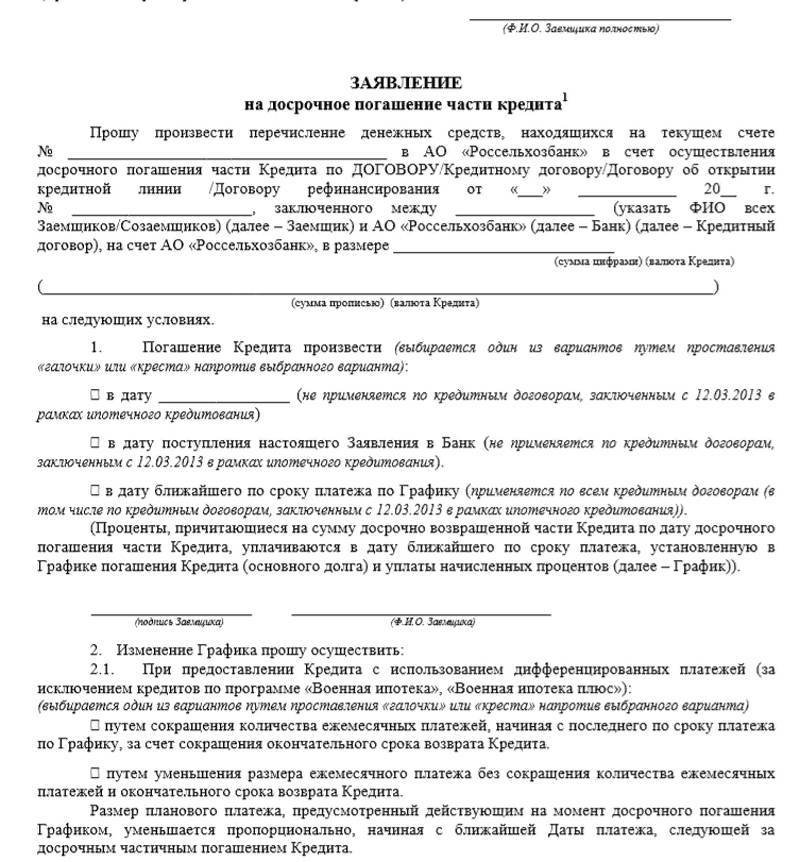

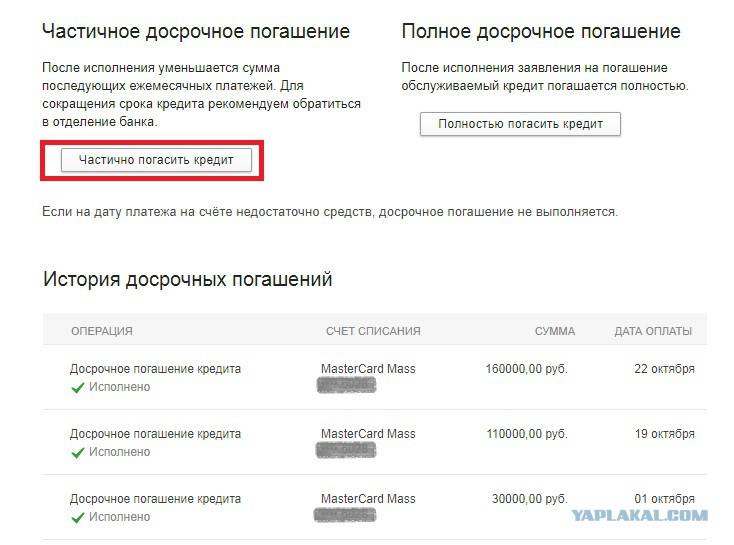

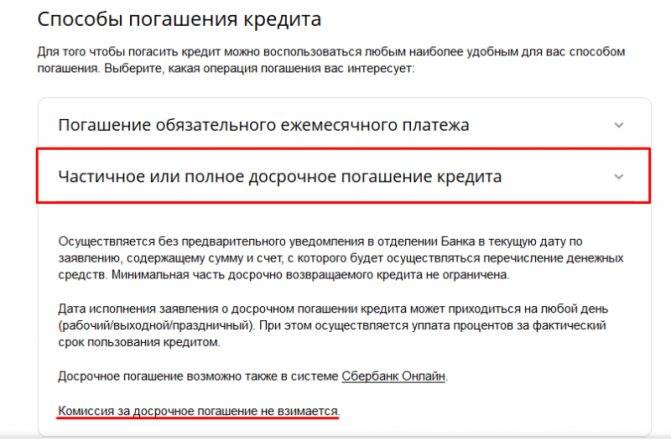

Различают частичное и полное погашение. При частичном погашении сокращается тело кредита на указанную сумму. При этом возможны два варианта:

- «досрочка» взимается при очередном платеже, тогда на счете должны быть средства на очередной платеж дополнительная сумма;

- «досрочка» сокращает размер тела кредита сразу, тогда размер платежей пересчитывается, и в день платежа нужно будет внести уже меньшую сумму.

Как именно будет сокращаться кредит при досрочном погашении, обговаривается в договоре.

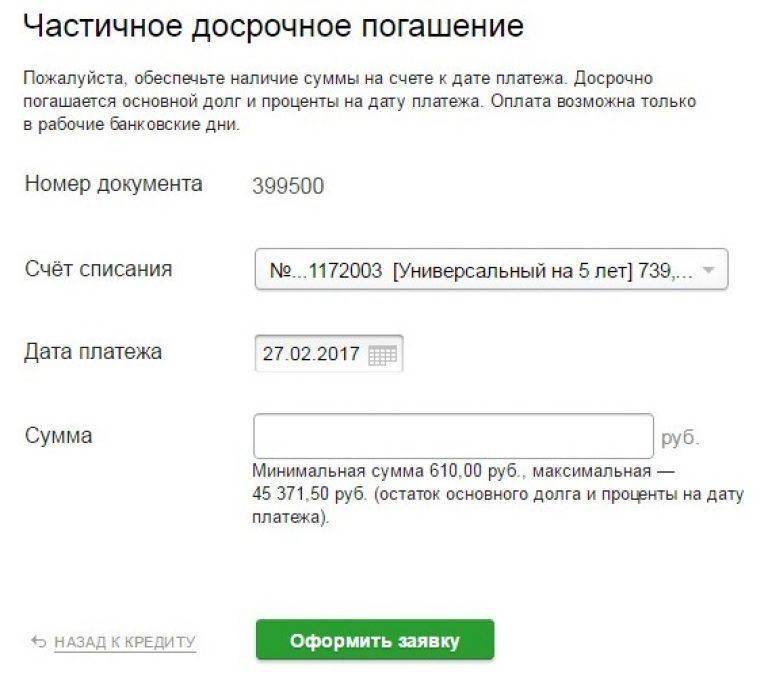

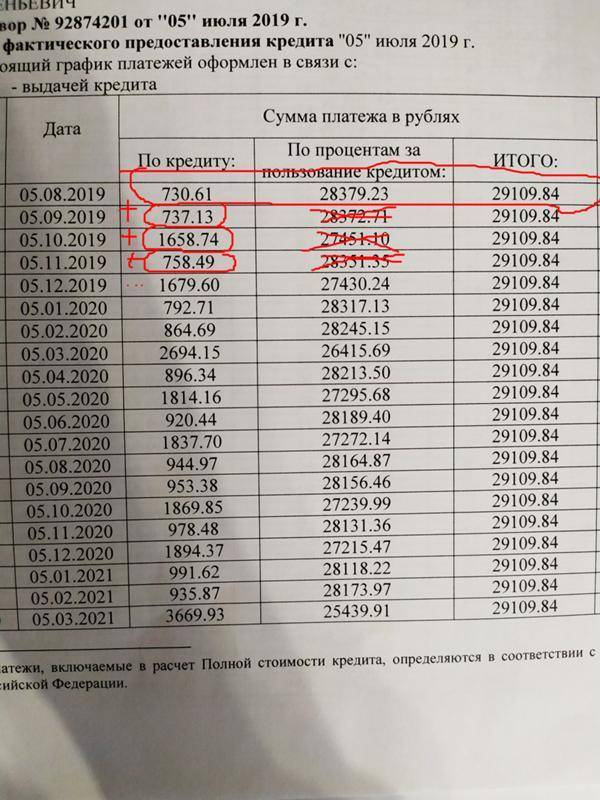

При полном погашении клиент вносит сумму, равную остатку «чистой» задолженности плюс начисленные на этот месяц проценты. К примеру, тело кредита составляет 240 000 рублей, а размер ежемесячного платежа – 8 000 рублей, из которых 3 500 составляют проценты.

Значит, на счете должно быть 243 500 рублей. Остаток долга и проценты можно посмотреть в графике платежей и заранее спланировать, сколько средств нужно внести на счет.

Если кредит погашен досрочно полностью, нужно не забыть взять в банке соответствующую справку, иначе возможны неприятные инциденты, когда банк внезапно «вспомнит» про неуплаченные 2 копейки и начислит на них пени.

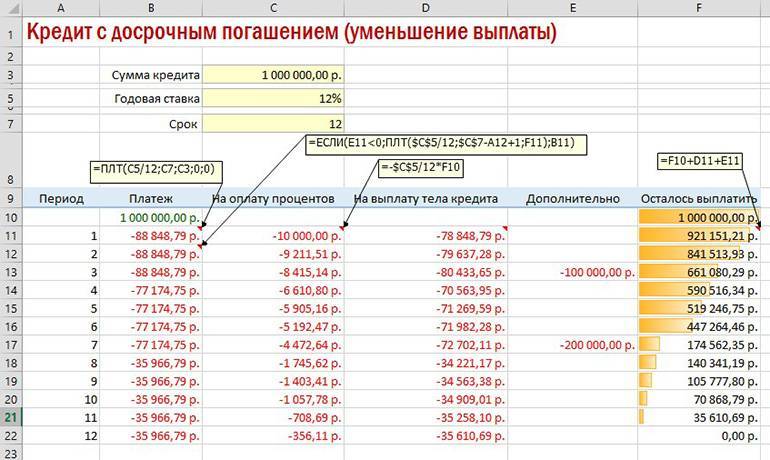

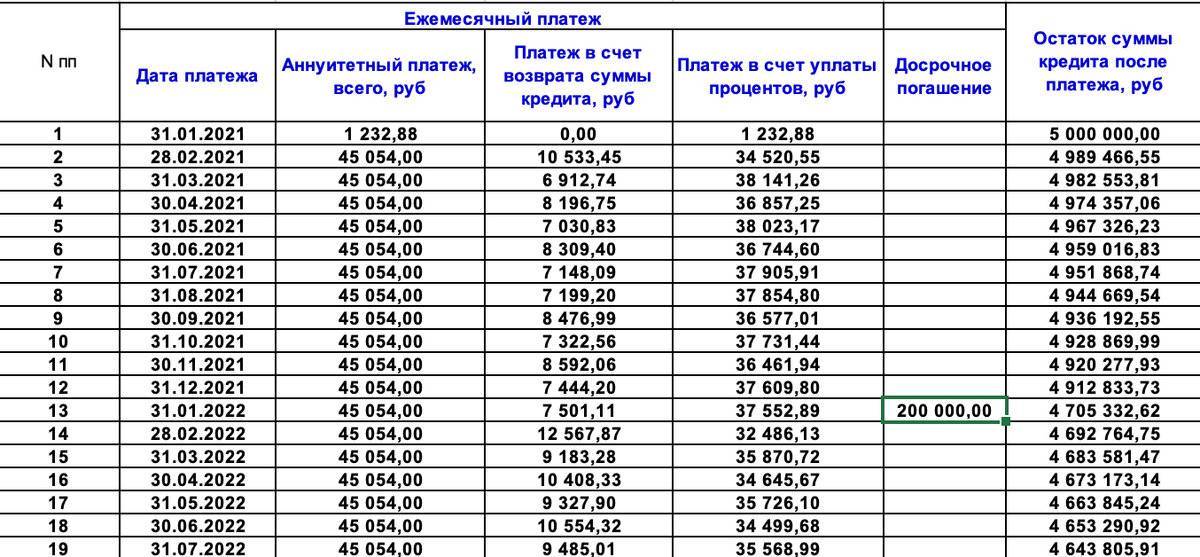

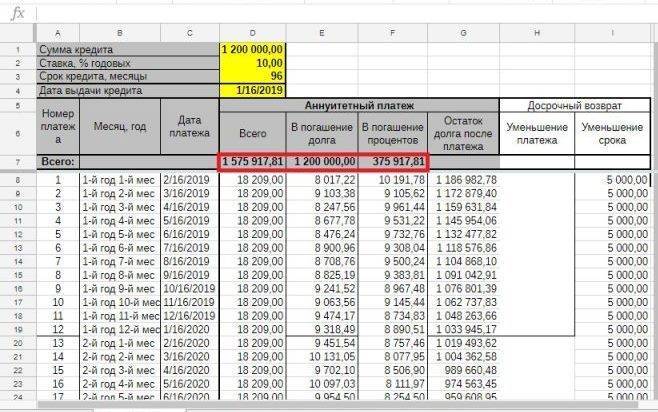

Расчет

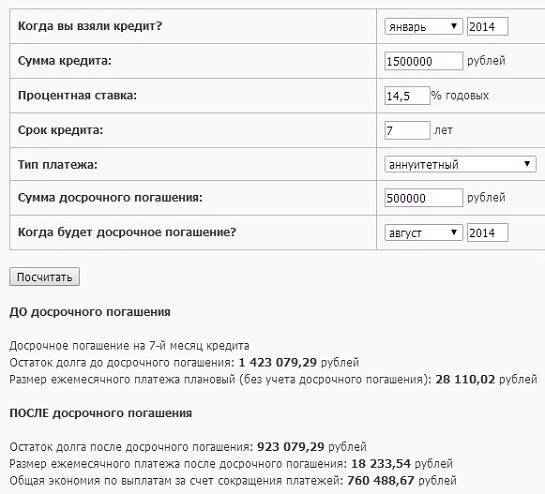

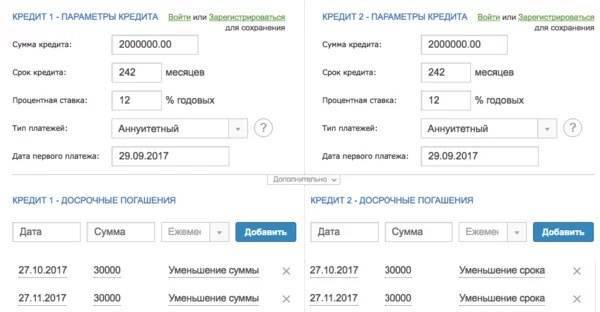

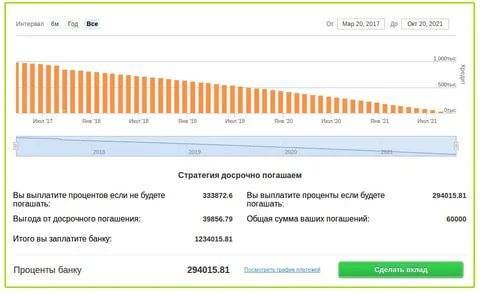

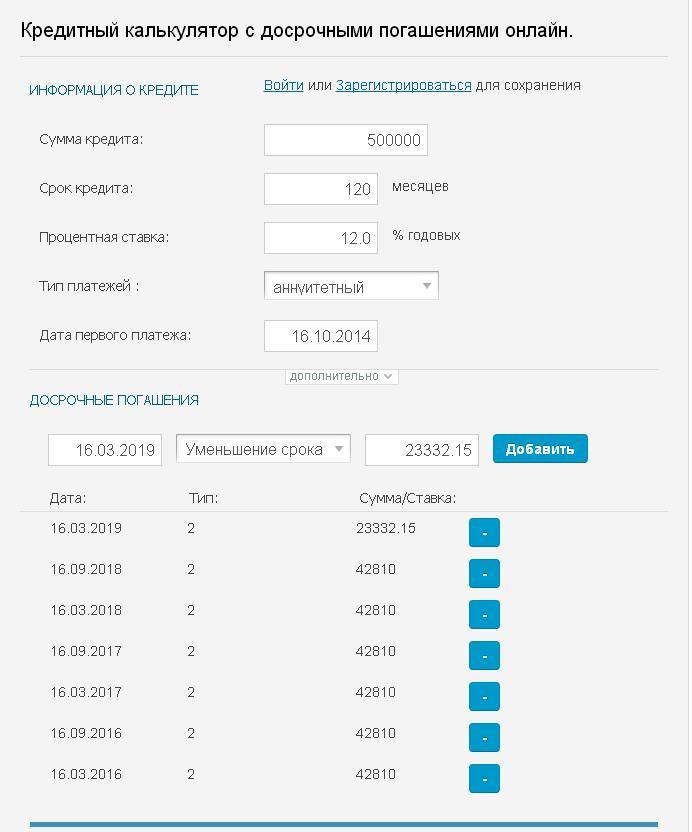

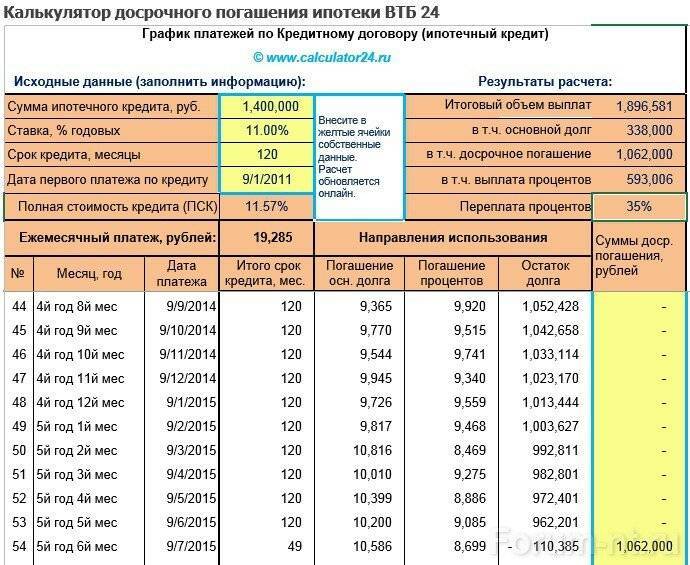

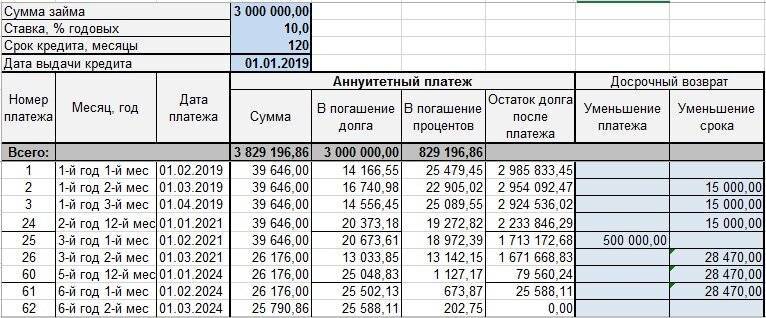

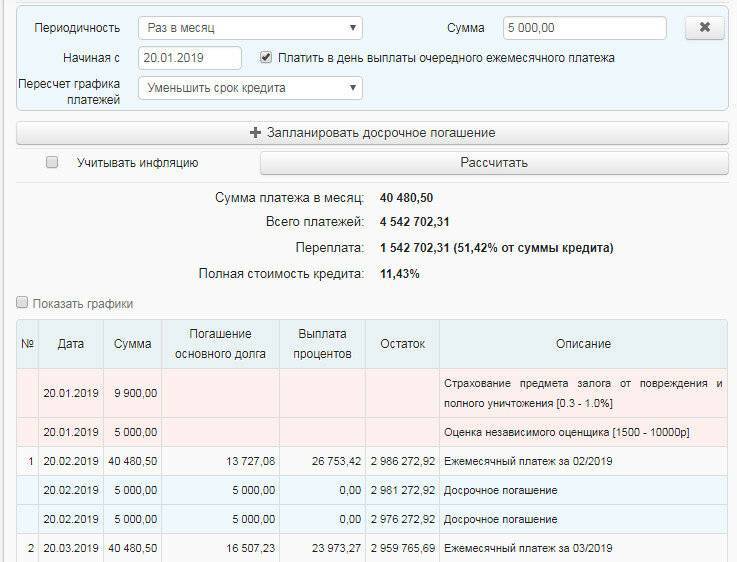

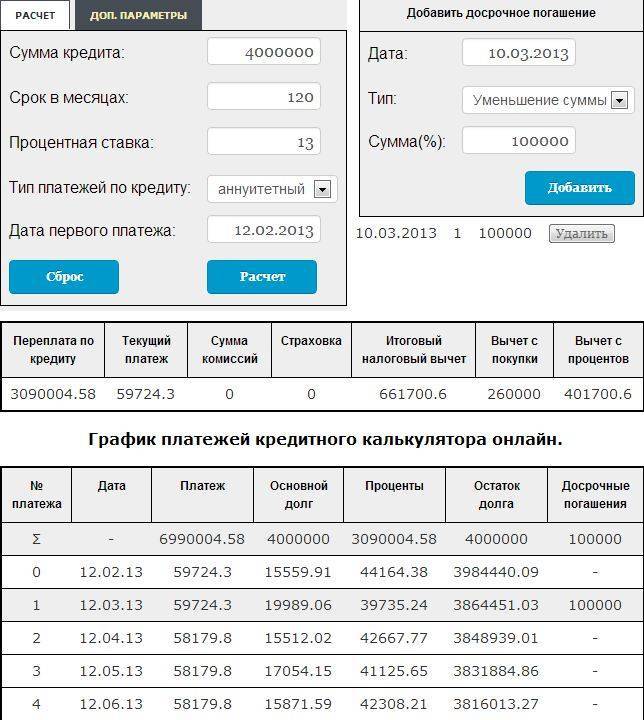

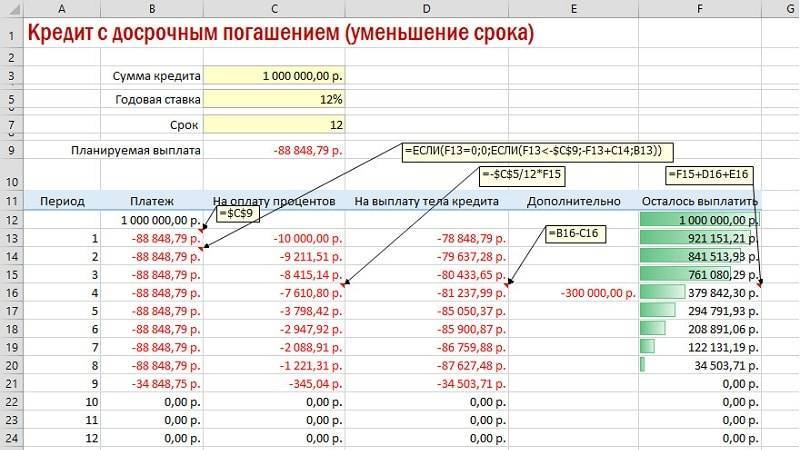

Необходимо внимательней рассмотреть каждый вариант – сокращение сроков и сокращение платежей. Например, вы взяли кредит на квартиру в 4 миллиона рублей и планировали выплатить его за 20 лет. Ваша процентная ставка равна 12%. У вас появилась сумма в 1 миллион рублей, которую вы решили потратить на кредит, чтобы досрочно его погасить. При этом вы выбрали вариант, чтобы ежемесячно ваши платежи стали меньше, но срок остался тем же – 20 лет. Если провести все расчеты, то можно увидеть, что переплата по кредиту составит более пяти миллионов.

Если оставить размер ежемесячного платежа таким же, но сократить срок до 11 лет, то есть практически в два раза, то переплата по кредиту будет чуть больше двух миллионов. Получается, что вам лучше сократить срок ипотеки, чем ежемесячные платежи. Однако этот вариант возможен только в том случае, если вы можете себе это позволить.

Дело в том, что данный случай частный и так получается далеко не всегда. Требуется проводить конкретные расчеты для каждой отдельной ситуации, так как на выгоду влияют многие параметры. Не бывает двух одинаковых кредитов, с одинаковым процентом, сроком и суммой досрочного погашения. Даже в случае, который был описан выше, может всё измениться, если через годы вы решите принести в банк еще один миллион. Тогда вам потребуется провести все расчеты еще раз, так как, возможно, будет выгодней уменьшить сумму платежей.

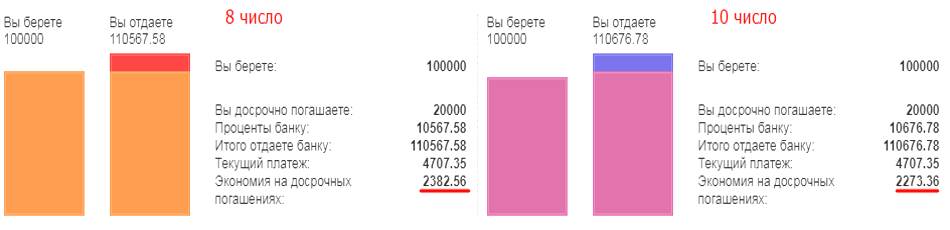

То, насколько будет выгодно досрочное погашение ипотеки, очень сильно влияет дата. Чем раньше вы начнете досрочно погашать вашу ипотеку, тем меньше будет переплата. Вносите деньги как можно раньше, взносы при этом должны быть как можно больше. Выбирайте вариант с сокращением срока ипотеки. Такой вариант является наиболее выгодным.

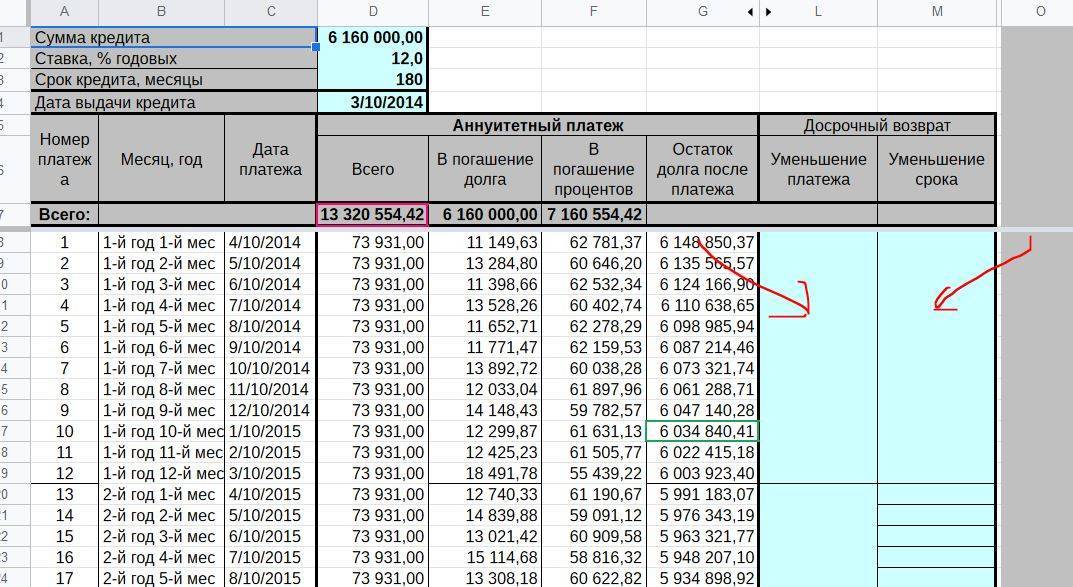

На вашу выгоду влияет еще один момент, – какой у вас тип платежа, а их бывает два – аннуитетный и дифференцированный. В первом случае вы каждый месяц платите одну и ту же сумму, и она не меняется в течение всего срок кредита. К минусам такого вида платежа можно отнести тот факт, что первое время вы практически не платите за свою квартиру, а только гасите проценты. Получается, что досрочное погашение здесь будет выгодно только в том случае, если вы сделаете это в первые пару лет, а потом это будет иметь мало смысла.

При втором типе платежа вы оплачиваете сразу же и основную сумму, и проценты. Однако такой вариант не для всех является приемлемым. Дело в том, что банки стараются сократить свои риски, а значит, первое время вам придется платить очень значительные суммы. В дальнейшем взносы будут уменьшаться.

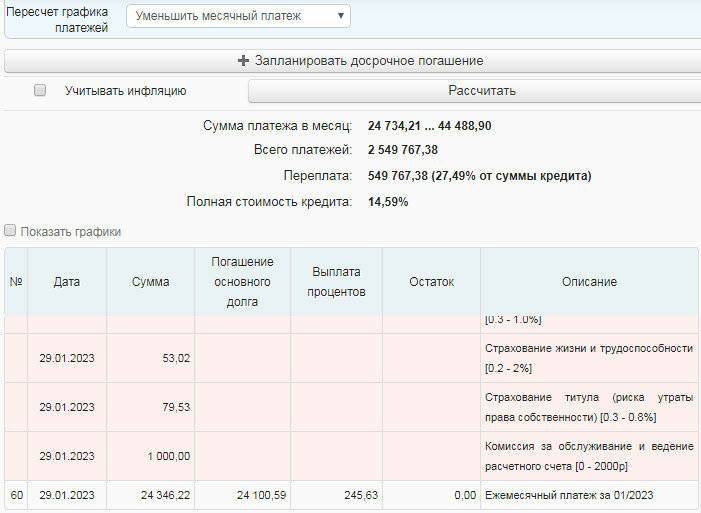

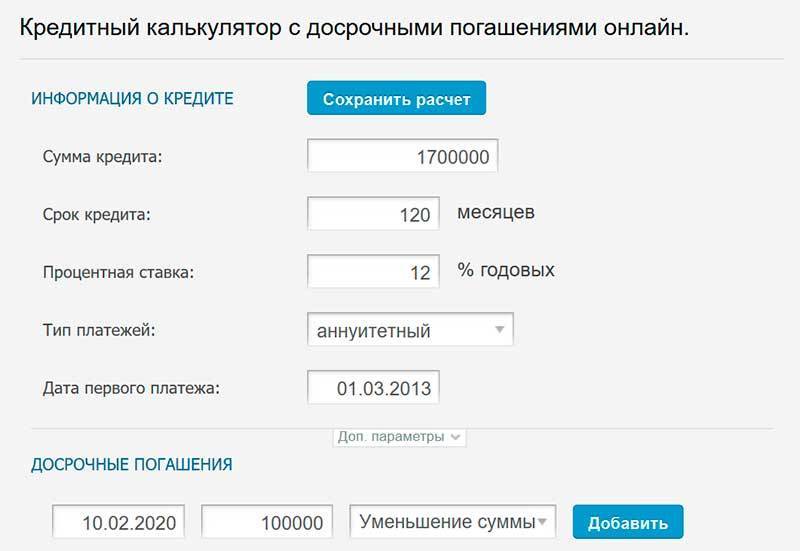

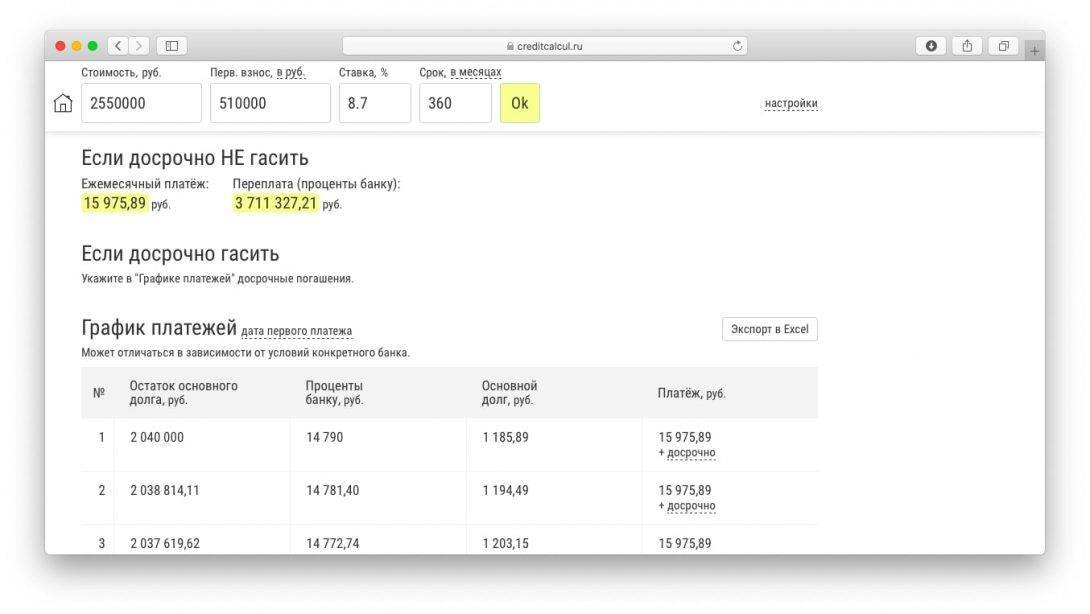

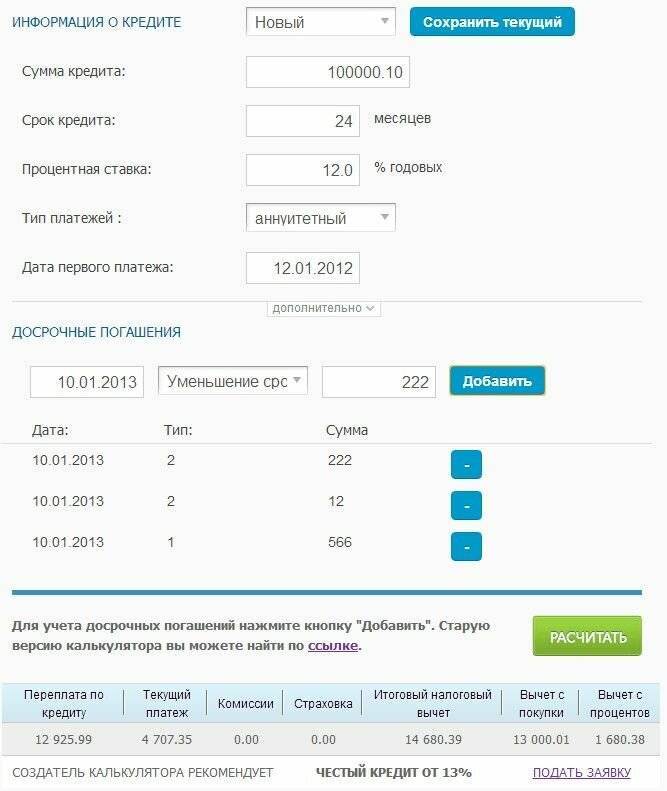

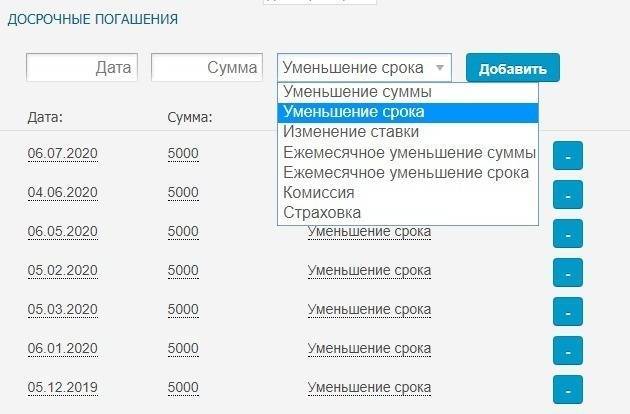

Провести все необходимые расчеты можно в интернете при помощи специальных калькуляторов. Там вы введете все данные по вашему кредиту, после чего произведется автоматический расчет, где вы сможете увидеть, как изменяться ваши платежи, срок, а также размер переплаты.

Плюсы и минусы досрочного погашения ипотеки

Выполнение процедуры связано с рядом преимуществ и недостатков. В перечень плюсов можно включить следующие особенности:

- Иногда срок закрытия обязательств по кредиту доходит до 30 лет. Спрогнозировать доход на такой длительный срок проблематично. Снижение размера платежа или уменьшение периода минимизируют возможные риски.

- Наличие непогашенных обязательств выступает психологическим испытанием. Не всем лицам комфортно жить с долгом. Досрочное погашение ускоряет расчёт по нему.

- Метод позволяет сэкономить на процентах. В течение долгого срока закрытия обязательств гражданин вынужден будет внести сумму, в несколько раз превышающую тело кредита.

- Пока обязательства не закрыты, квартира считается залоговым имуществом. Выполнение операций с ней ограничено. Гражданин не может сдать помещение в аренду без разрешения финансовой организации, продать квартиру или подарить её. Досрочное погашение позволяет ускорить снятие обременения.

- Ускорение закрытия обязательств снимает ограничение. Погасив долг, человек сможет взять ипотеку повторно и купить более просторное жилье.

В РФ граждане предпочитают досрочно рассчитываться по обязательствам. Средний срок погашения кредита составляет порядка 5 лет. Однако не всё однозначно. Присутствуют и недостатки:

- Деньги обесцениваются. Стремясь избавиться от задолженности, граждане не учитывают фактор инфляции. Показатель находится на высоком уровне. Доходы индексируются. В течение 5 — 10 лет они вырастают в 2-3 раза. Сумма кредита остаётся неизмененной. Однако фактический размер долга снизится в несколько раз. Поэтому спешить платить ипотеку не всегда рационально.

- Свободные средства чаще выгоднее инвестировать. Проценты по ипотеке ниже, чем по потребительским кредитам. В результате человек может совершить крупную покупку, не беря деньги в долг. Если лицо хочет обзавестись автомобилем в ближайшие несколько лет, выгоднее сделать это за собственные средства. Альтернативой выступает инвестирование в развитие бизнеса.

- Гражданам, получившим ипотеку, предоставляются налоговые льготы в размере 13% от подоходного налога. Закрывая обязательства досрочно, человек может лишиться вычета.

Принимая решение о досрочном погашении, важно учитывать индивидуальные обстоятельства. Досрочно закрывать долг стоит в тех ситуациях, когда это необходимо. Так, метод способствует ускорению снятия обременения с квартиры

Закрывать обязательства досрочно лучшие в ситуациях, когда присутствует подозрение, что доход в будущем будет снижаться. В иной ситуации стоит производить закрытие постепенно

Так, метод способствует ускорению снятия обременения с квартиры. Закрывать обязательства досрочно лучшие в ситуациях, когда присутствует подозрение, что доход в будущем будет снижаться. В иной ситуации стоит производить закрытие постепенно.

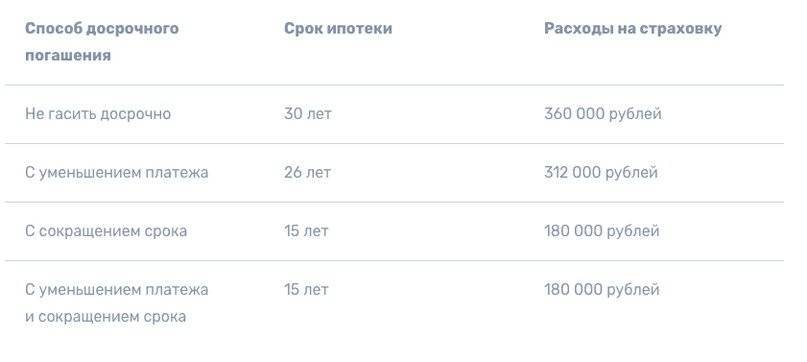

Когда выгоднее уменьшать срок

Если при дополнительном внесении средств выбрать вариант «на уменьшение срока», то вы будете ежемесячно выплачивать ту же сумму, что прописана в договоре, но уже не десять лет, а, например, девять. Количество «освободившихся» месяцев будет зависеть от того, когда и какую сумму вы внесете.

Уменьшение периода кредитования выбирают:

- если хотят поскорее избавиться от долгов;

- располагают большой суммой «свободных денег»;

- не боятся потерять работу и уверены в своем финансовом состоянии на ближайшие 10 лет;

- есть возможность активно погашать долг в первые полгода, если это не противоречит подписанному договору;

- специально выбрали длительный срок кредитования для подстраховки, но при этом имеют возможно вносить больше денег.

Важно: в некоторых банках запрещено вносить дополнительные платежи в первые 3 месяца после выдачи займа.

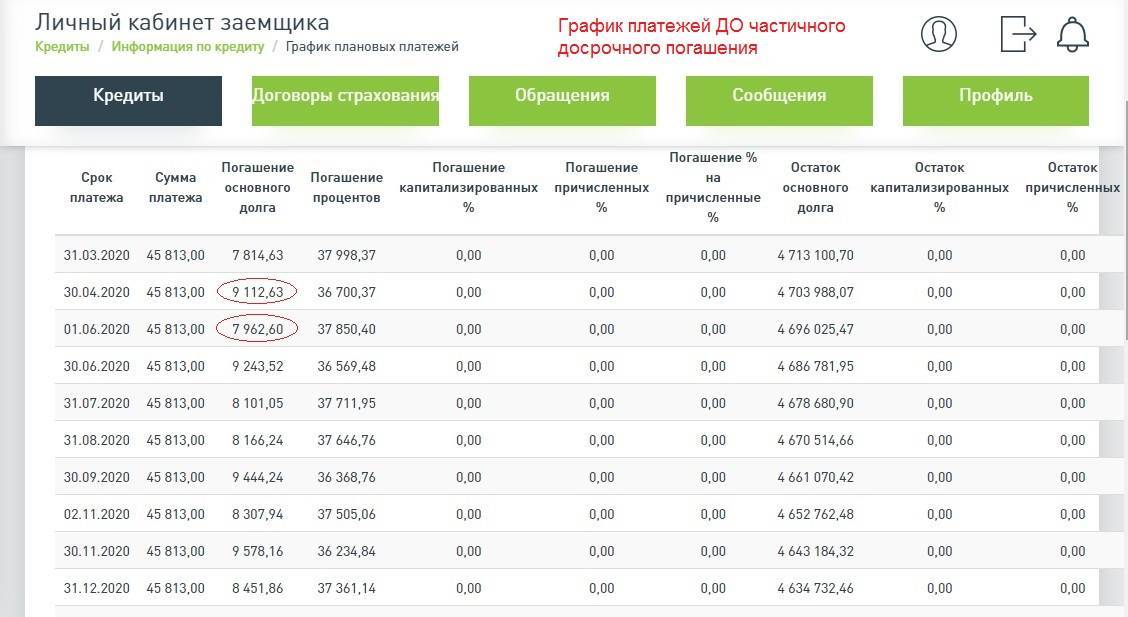

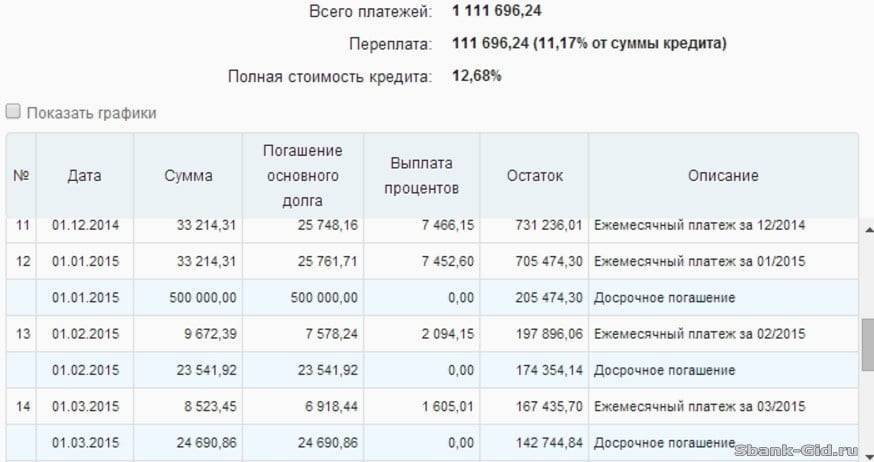

При досрочном погашении кредита или ипотеки в первые месяцы, лучше уменьшать срок выплат, а не сумму, потому что начальные платежи в основном перекрывают проценты — долг при этом остается практически неизменным. Рассмотрим два первых и последних платежа при аннуитетной системе:

| Дата | Размер платежа, руб. | Погашение долга, руб. | Погашение процентов, руб. |

| 03.12.18 | 16 133 | 3 804 | 12 328 |

| 03.01.19 | 16 133 | 3 442 | 12 691 |

| 03.10.28 | 16 133 | 15 755 | 378 |

| 03.11.28 | 15 187 | 14 996 | 190 |

Чтобы сократить срок на один месяц, досрочно погашая ипотеку в самом начале, вам нужно будет заплатить: 16133 (обязательный платеж) + 3442 (погашение долга за следующий месяц) = 19575 рублей.

В то же время, если сократить период кредитования на последний порах, придется отдать: 15187 (обязательный платеж) + 14996 (оплата следующего месяца) = 30183 рубля.

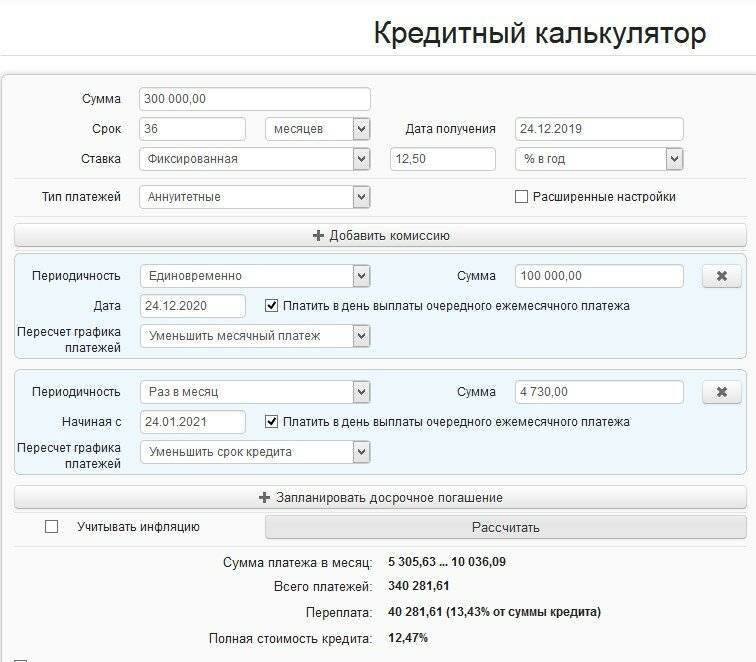

Если вы, как и в предыдущих примерах, сможете единоразово внести 100 000 через семь месяцев после получения кредита, ваша выгода составит:

| срок, мес. | переплата, руб. | экономия, руб. | |

| Без внесения дополнительного платежа | 120 | 935 073 | – |

| С внесением | 97 | 679 248 | 255 825 |

| Срок, мес. | Переплата, руб. | Экономия, руб. | |

| Без внесения дополнительного платежа | 120 | 756 038 | – |

| С внесением | 107 | 621 636 | 134 401 |

Так же, как и при уменьшении размера платежа, гасить ипотеку или кредит досрочно с целью сокращения срока выгоднее в первые несколько лет. Если внеочередной платеж будет внесен в мае 2027, экономия составит:

- Для аннуитетной системы – 18615, при этом срок сократится всего на 8 месяцев.

- Для дифференцированной – 14402, а период кредитования будет 107 месяцев, вместо 120.

Обратите внимание, что при дифференцированном типе платежа сокращение срока будет зависеть от суммы пополнения, а не от даты. То есть, если вы вносите 100 000 в мае 2021, то срок сократится на 13 месяцев, а сумма переплат — на 134401 рубль

Если вы отдаете деньги в мае 2029 года, то срок также будет меньше на 13 месяцев, но при этом экономия составит всего 14402 рубля.

Как выгодней гасить кредит досрочно

Выгодно погасить кредит досрочно в тот способ, который после подсчета всех вариантов будет менее убыточным. Также необходимо взвесить свои финансовые возможности, ведь с уменьшением срока увеличатся платежные размеры. Кроме этого при отсутствии больших ежемесячных доходов, можно вносит средства единожды частично в год одним большим объемом, но при этом в дальнейшем держать размер установленных банком выплат. Кроме выполненных лично подсчетов, нужно учитывать:

- положение финансовое в семье;

- инфляцию в стране.

Конечно, уменьшение объемов лучше, но в любом случае все варианты хороши, так как это экономия средств. При наличии моратория на преждевременное погашение лучше сократить период выплат, если же в семье нестабильная ситуация или в ближайшее время могут снизиться доходы, тогда лучше уменьшить объемы в месяц, которые можно увеличить в период стабильности, а в процессе снижения заработка платить минимум.

В общей сложности определить более выгодный способ невозможно, но в любом случае при учете ситуации, каждый из вариантов поможет сэкономить личные сбережения.

Что выбрать в итоге?

Мы определи, что наибольшая выгода в виде снижения конечных переплат достигается в том случае, когда уменьшается именно срок кредита

Однако здесь важно провести оценку не только с точки зрения финансов. У каждого заемщика разные возможности, доходы и расходы, которые не только могут отличаться в разы, но и могут измениться в будущем, причем как в большую так и в меньшую сторону

Добавим сюда сам размер кредита, его процентную ставку и ежемесячные расходы по этому кредиту в виде платежей банку, а вернее долю этих платежей от ваших ежемесячных доходов. Исходя из этого нужно делать выбор “правильный” именно для вас.

Для тех кто уверен в завтрашнем дне, получает стабильную или высокую зарплату, размер которой в разы превышает выплаты по кредитам, однозначно нужно уменьшать срок. Либо вы хотите как можно быстрее рассчитаться с кредитом и постоянно вносите дополнительные средства в счет погашения своего долга. Помните, деньги потраченные на это дело сегодня, дадут вам максимальную экономию в будущем.

С другой стороны, есть категория граждан, которым ежемесячные выплаты бьют сильно по карману, по их семейному бюджету. И после выплаты на жизнь остается по минимуму. Либо люди, имеющие нестабильный доход, который может упасть в любое время вплоть до потери работы. В эту же категорию можно попасть еще по некоторым признакам: плановое общее сокращение дохода семьи в будущем (беременность, болезнь, сокращение на работе, крупные запланированные расходы, отказаться от которых проблематично – ремонт, операции и многое другое), низкая рабочая квалификация, высокий уровень безработицы в регионе либо чрезвычайно низкие зарплаты.

Для них в первую очередь важно снизить кредитное бремя в данный момент, чтобы больше денег оставалось на жизнь. Поэтому нужно обязательно уменьшать размер ежемесячного платежа