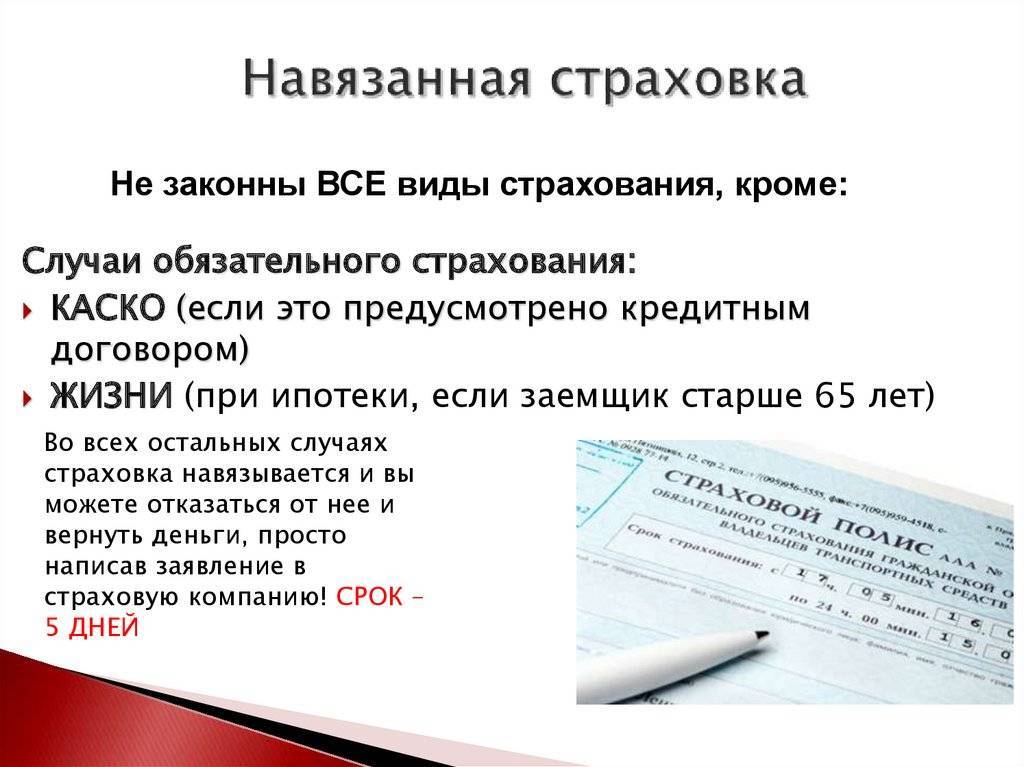

Почему нельзя отказаться от страховки при автокредите и ипотеке?

Дело в том, что обязательность страхования по этим кредитам закреплена законодательно. То есть, в этих случаях страховка не является навязанной дополнительной услугой, она закреплена законодательством и включена в условия получения кредита. Это значит, что от нее нельзя отказаться, как от дополнительно навязанной услуги, как в случае с потребительскими займами и прочим.

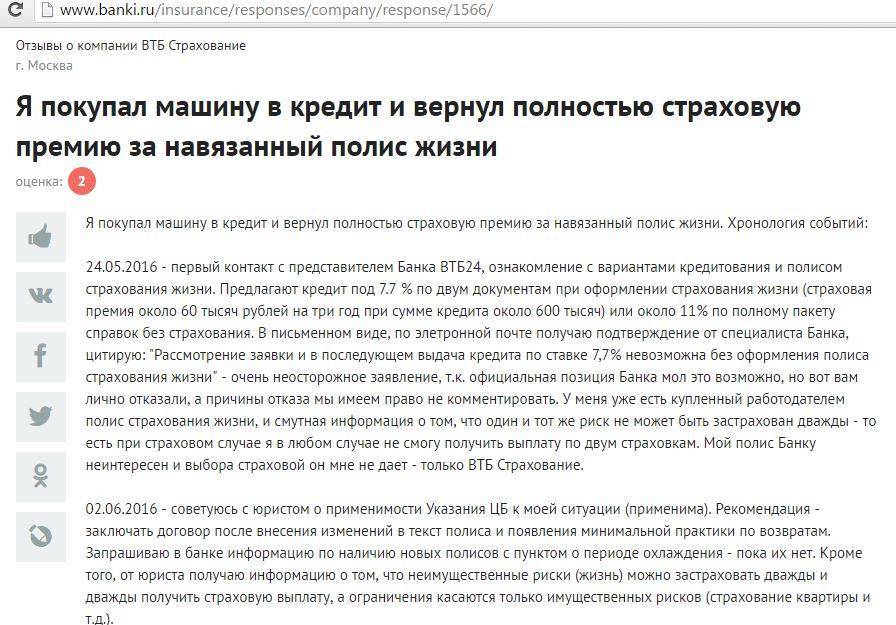

Обязательность наличия страховки для приобретаемого имущества от утраты обуславливается ст. 935 ГК РФ и ст. 31 ФЗ «Об ипотеке». Согласно этим документам банк вправе требовать от клиента обязательное страхование приобретаемого имущества на случай порчи, утри и т.д. При этом титульное страхование, страховка жизни и здоровья, потери работы и т.д при ипотеке и автокредитах являются необязательными.

Возврат страховки по кредиту в 2021 году

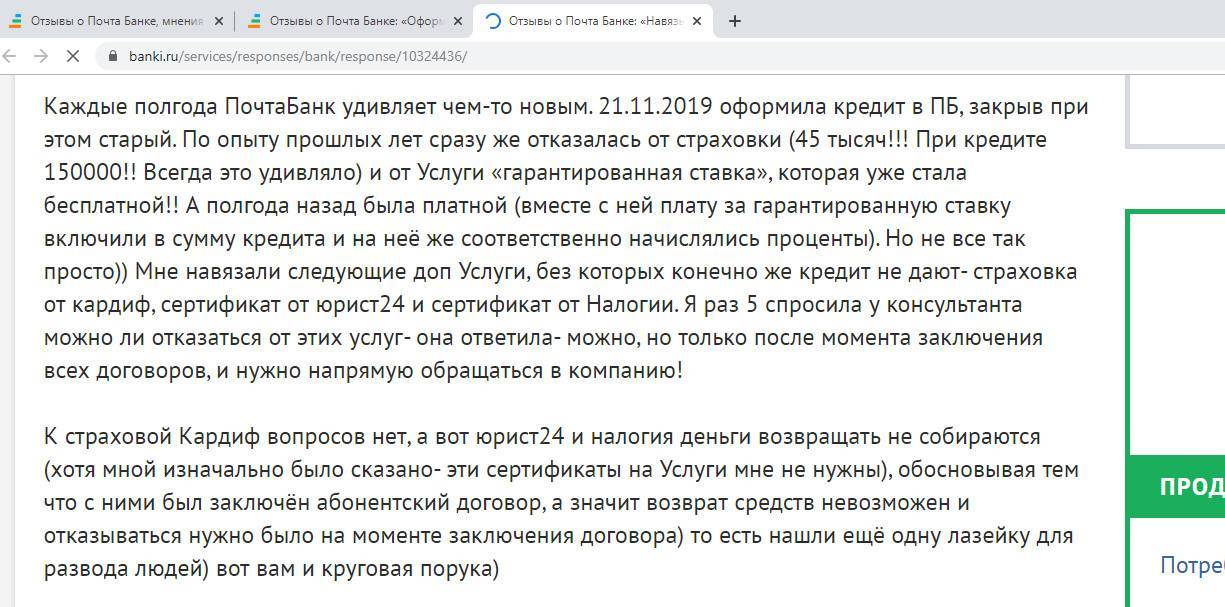

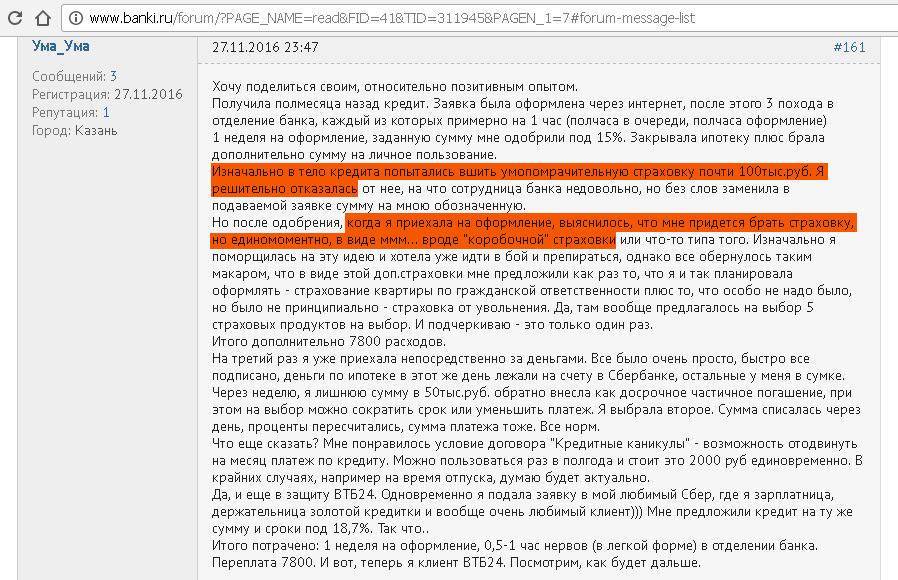

Крайне желательно от страховки отказаться еще на этапе согласования кредита. Это позволит избежать переплаты, необходимости отказываться от «лишней» услуги, различных споров и других проблем. Но в реальности сделать это непросто. Часто клиента убеждают, что без «допов» никто ссуду не даст, или просто включают защиту, «забыв» спросить заемщика.

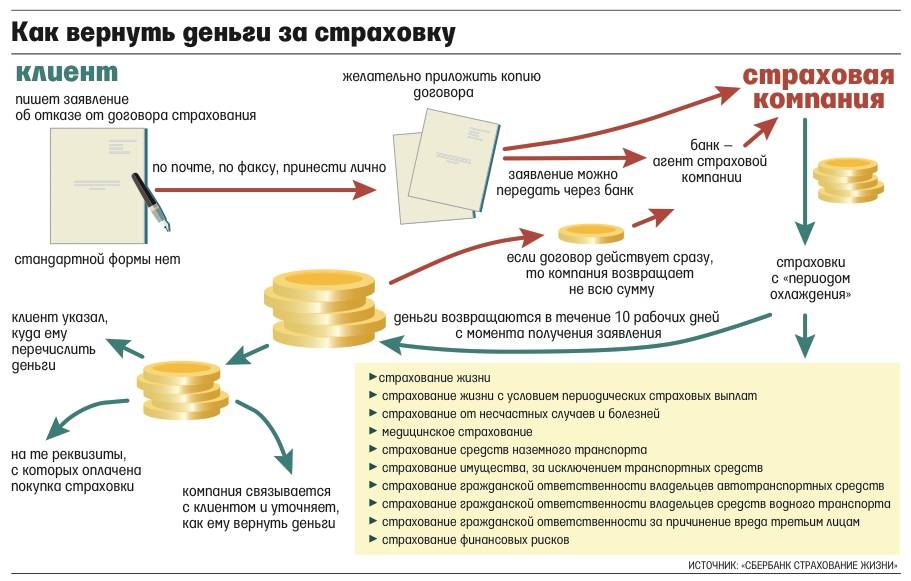

После подписания бумаг вернуть деньги за страховку жизни по кредиту (или любой другой) реально. Но порядок действий может несколько отличаться, в зависимости от того, в какой период времени заемщик решил заняться возвратом.

Возврат страховки в период охлаждения

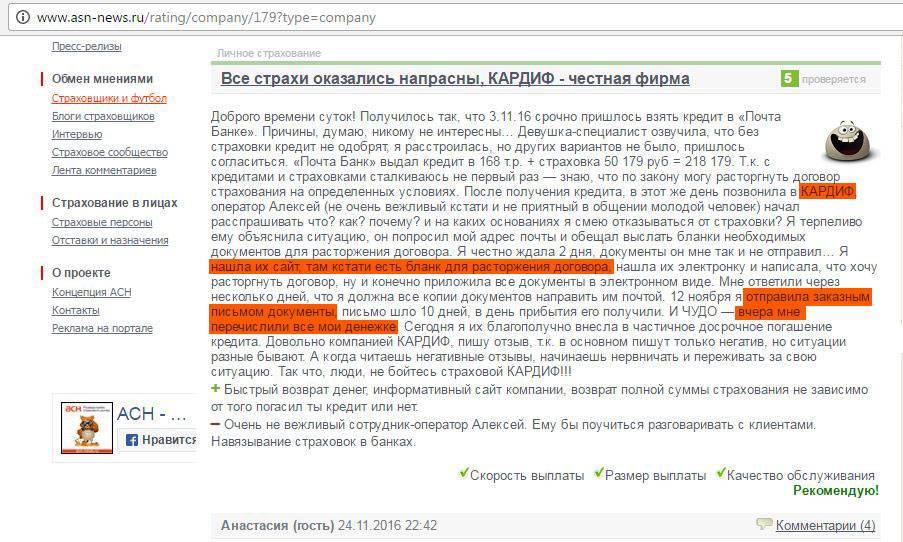

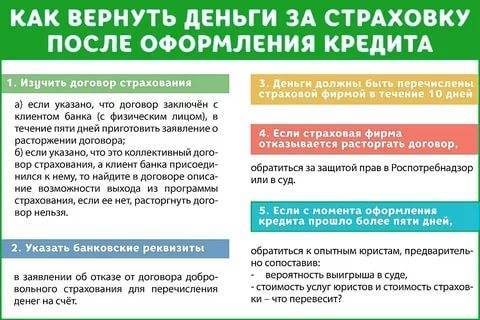

Если «лишняя» страховка была подключена при получении ссуды и 14-дневный срок по ней еще не прошел, то вернуть деньги за нее достаточно просто. Заемщик может использовать для этого период охлаждения.

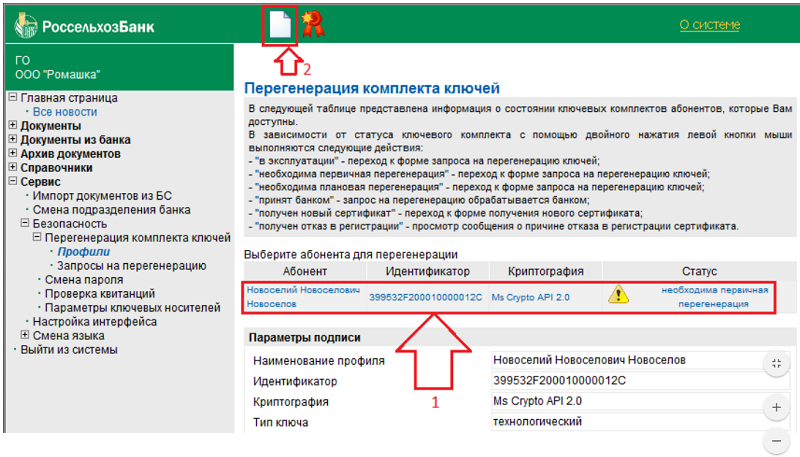

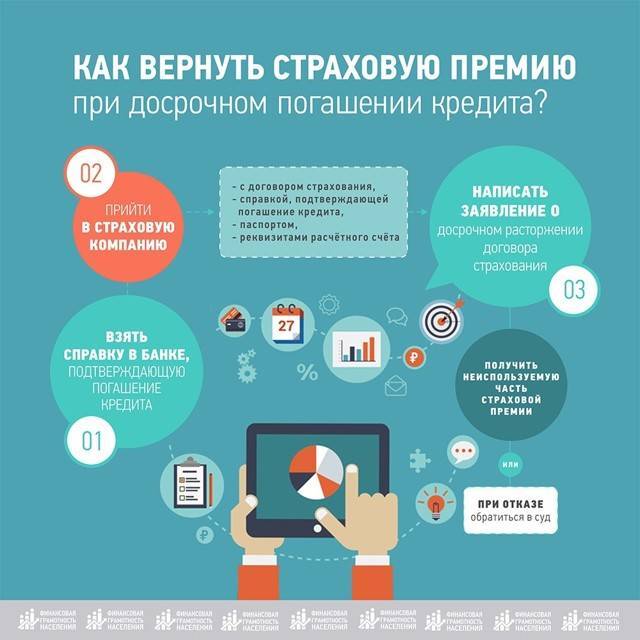

Пошаговая инструкция по возврату страховки включает 3 действия:

- Изучить договор и приложения к нему. В документах надо найти информацию о продолжительности периода охлаждения и дату, с которого начинается действие защиты.

- Заполнить заявление и подать его страховщику. Форму заявления можно найти на сайте страховщика. Например, СК Альфастрахование Жизнь и некоторые другие компании позволяют подать заявление через интернет. Но это не освобождает от необходимости представить оригиналы.

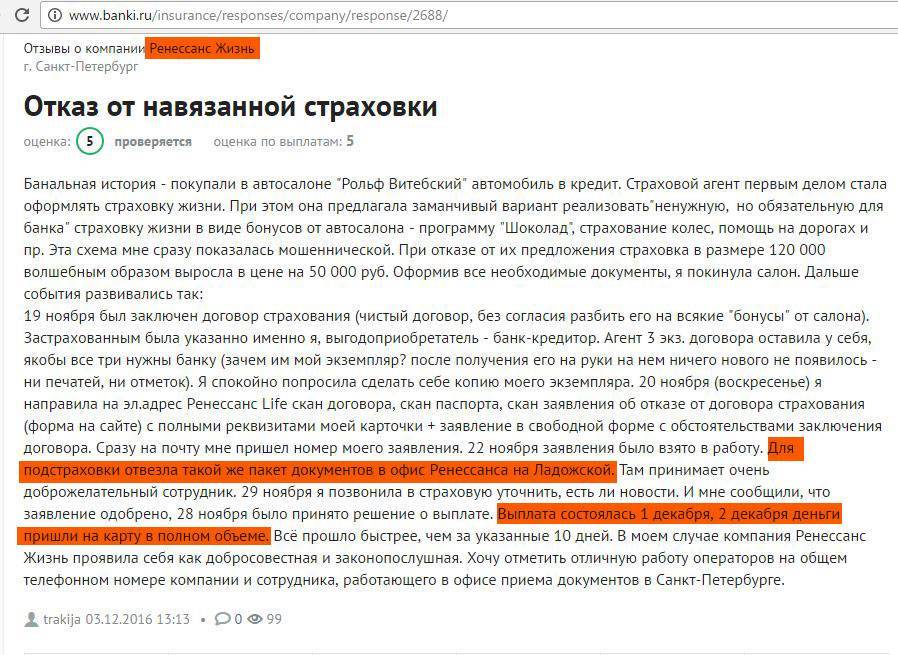

- Дождаться решения и получить деньги. Срок возврата страховки по кредиту на счет клиента составляет обычно 7-10 дней. Но некоторые его могут сокращать, проявляя лояльность к потребителям или понимая, что тянут время нет смысла.

В нормальной ситуации деньги возвращают на счет, указанный в заявлении. Если их планируется направить на досрочное закрытие долга, то клиенту надо позаботиться об этом самостоятельно.

Для тех, кто не желает самостоятельно заниматься этим процессом, сейчас есть довольно много компаний и сервисов, которые занимаются помощью в возврате страховки. Мы рекомендуем один из популярных сервисов — Академия Личных Финансов Возврат Страховки. Достаточно оставить свой номер телефона у них на сайте и свами свяжутся и расскажут о своей помощи в возврате страховой премии.

Отказ от страховки и возврат денег после 14 дней

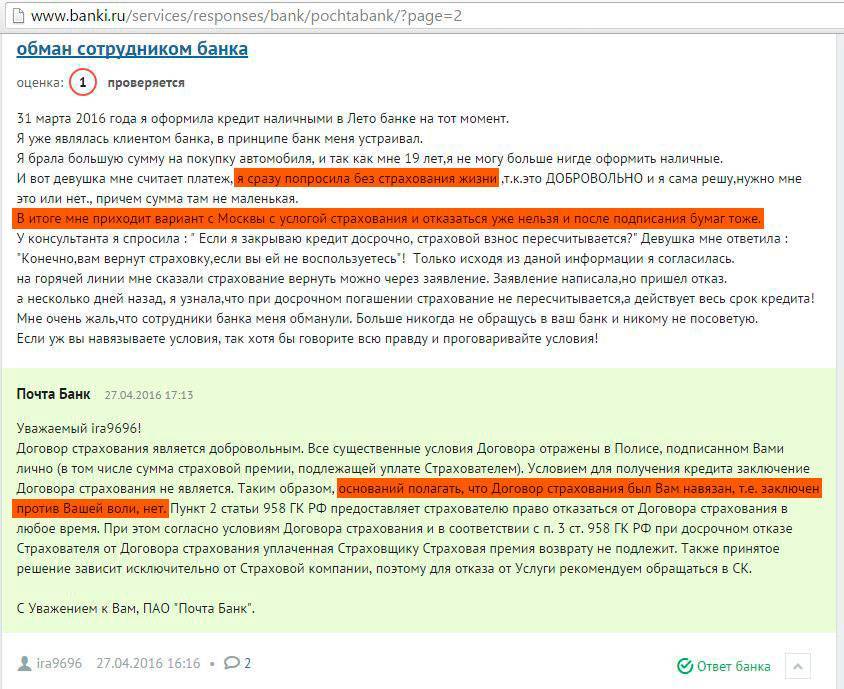

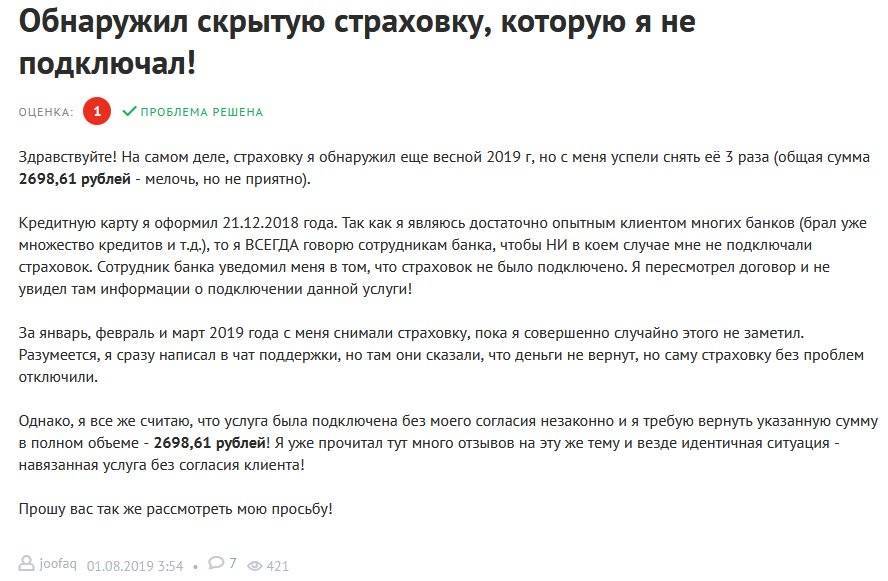

Наиболее частая причина возврата страховок – введение потребителя в заблуждения. Если в отведенный законом 14-дневный срок клиент не уложился, то ситуация с возвратом денег становится значительно сложнее.

Заемщику потребуется внимательно изучить все документы. По правилам часто клиент может отказаться страховой защиты, но возврат денег возможен лишь при наличии соответствующих условий в документах (договор, правила).

Все деньги, потраченные на страховку, вернуть не получится. Даже если эта возможность предусмотрена в договоре, что встречается редко. За время фактического пользования услугой с клиента будет удержана часть средств.

Если планируется вернуть страховку после 14-дневного периода для возврата, то клиенту потребуется написать заявление и направить его страховщику. Надо дождаться решения по нему и затем уже определятся с дальнейшими действиями.

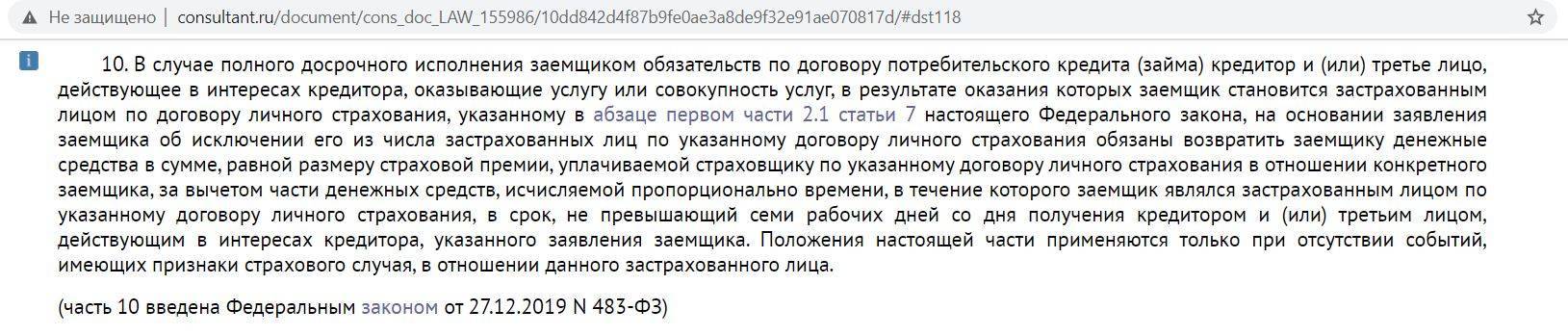

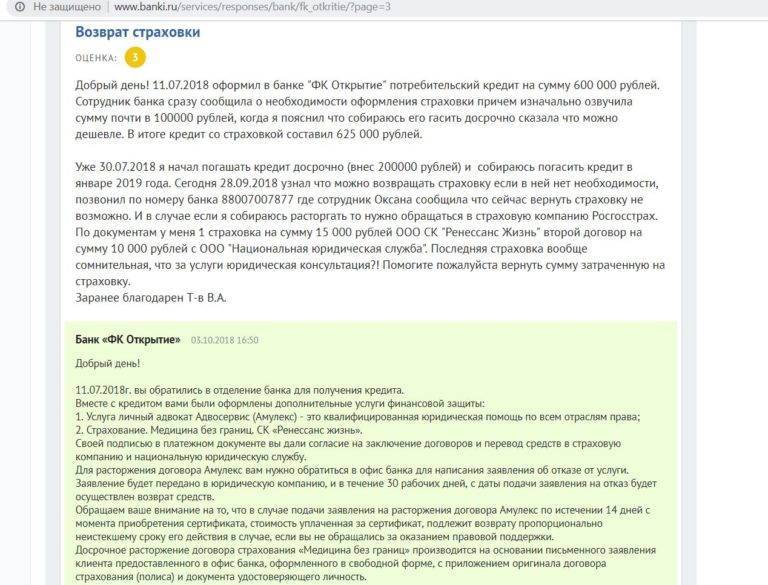

Возврат части страховки при досрочном погашении кредита

Достаточно логичным кажется возврат страховки после досрочного погашения кредита. Но не все так просто, как кажется на первый взгляд. Клиент придется внимательно изучить все документы.

Крайне редко страховые компании предусматривают возврат страховки, если кредит погашен досрочно. Если в договоре прямо этот момент не прописан, то деньги обычно не возвращают, ссылаясь на ГК РФ.

Перспективы добиться возврата через суд полностью зависят от договора. Например, это реально, если страховая сумма уменьшается при погашении долга и не может превышать 100% первоначальной задолженности.

В любом случае до обращения в судебные инстанции надо подать заявление страховщику и получить ответ по нему, даже если он будет заведомо отрицательным.

Возврат страховки в «период охлаждения»

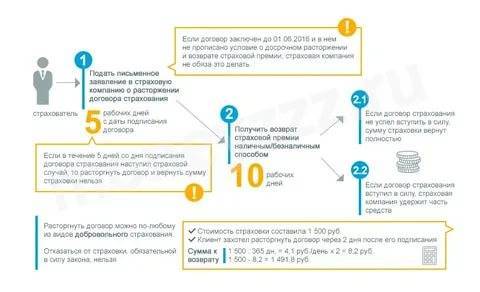

«Период охлаждения» — вот та фраза, что должна греть вам душу, если вы хотите вернуть свои деньги, уплаченные за навязанное банком оформление страховки. Это то золотое время, когда вы абсолютно беспрепятственно можете потребовать расторжения договора страхования и возвращения уплаченных вами по страховке средств.

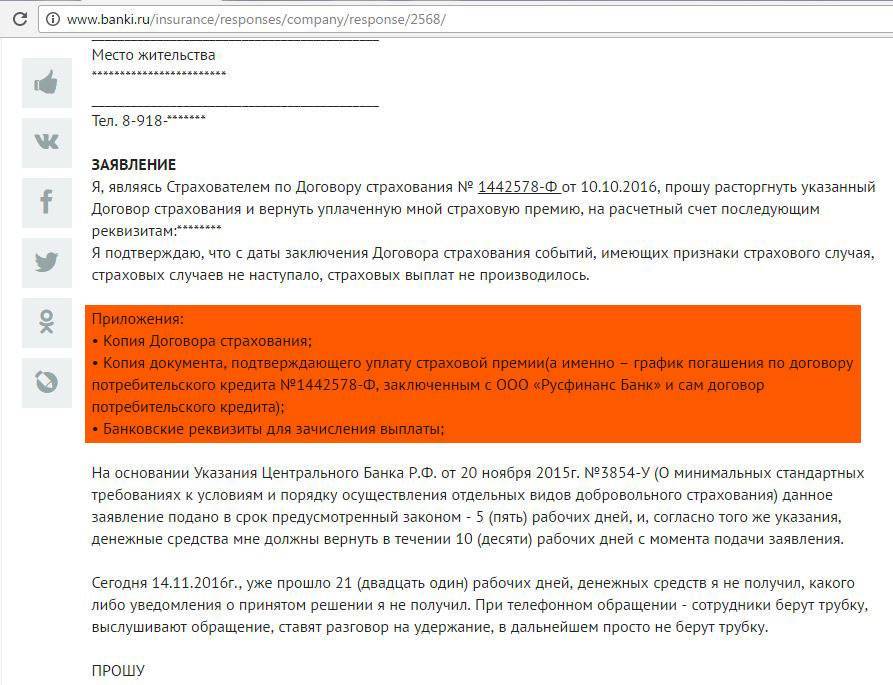

В 2016 году этот период составлял 5 дней, с 2018-го он был увеличен до двух недель, причем страховщикам разрешается продлевать этот срок (но это не вполне соответствует их интересам). То есть ранее 2016-го года возможности вернуть свои деньги, вынужденно уплаченные за страховку, у заемщиков не было. Современное правило закреплено в указании Центробанка РФ о требованиях к некоторым видам добровольного страхования. Это было сделано в связи со шквалом жалоб, поступавших от потребителей.

Несмотря на то, что вы заключали договор по настойчивому «предложению» сотрудников банка, заявление нужно писать на имя страховой организации. Страховщик, который получил заявление об отказе от страховки по кредиту, обязуется в десятидневный срок возвратить ваши деньги. Если он этого не делает, можете смело обращаться в суд.

Как написать заявление на отказ от страховки?

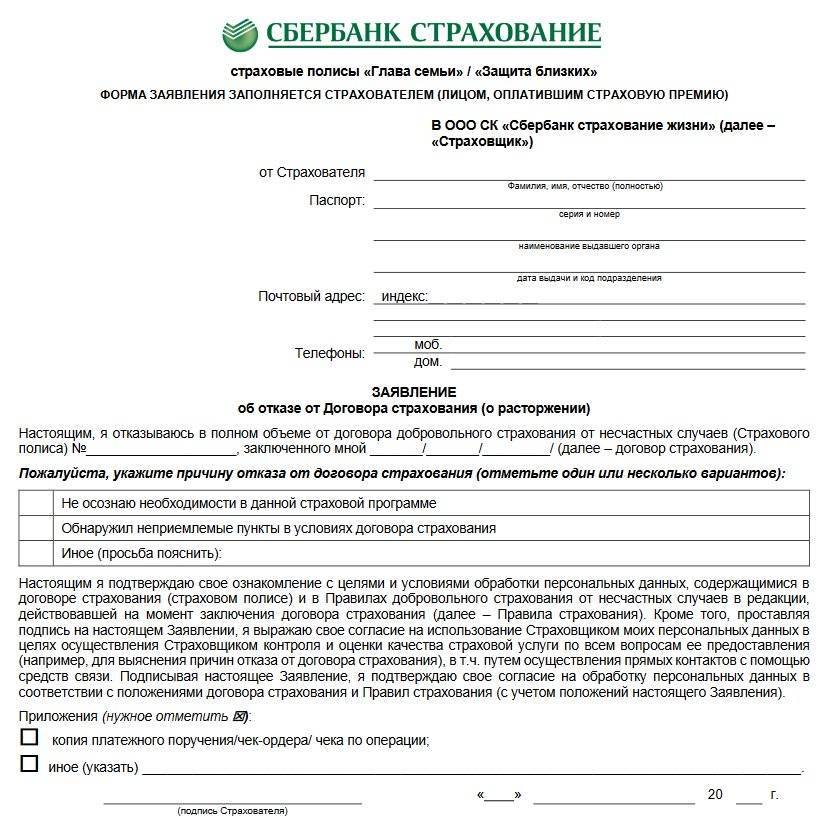

Законодатель не дал четкой формы заявления на отказ от страховки, навязанной по кредиту, а это значит, что оно может быть составлено произвольно. Если вы никогда не писали подобных документов, можете сориентироваться по следующим подсказкам:

- в шапке заявления (правый верхний угол) укажите название и юридический адрес страховой компании, ФИО страхователя (ваше), номер, серию паспорта, кем он выдан, адрес по прописке и фактический, телефон, e-mail;

- по центру напишите название документа — «Заявление на расторжение договора страхования»;

- в тексте укажите ссылку на Указание ЦБ РФ № 4500-У, реквизиты договора страхования, который хотите расторгнуть, а также изложите просьбу расторгнуть договор и вернуть уплаченную вами страховую премию в полном объеме в двухнедельный срок;

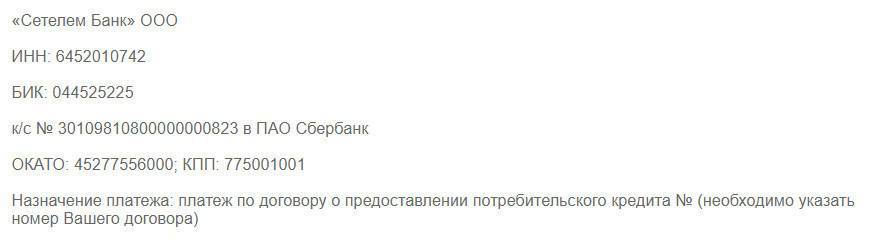

- далее разместите реквизиты банковского счета для получения денежных средств;

- ниже укажите количество экземпляров заявления, способ его доставки и желаемый способ получения ответа;

- в самом конце поставьте дату и подпись.

Чтобы зафиксировать факт получения страховщиком заявления, можно выбрать несколько способов отправки. Первый — по почте, заказным письмом с описью вложения и уведомлением о доставке. Второй — лично с проставлением подписи уполномоченного лица и печати организации на втором экземпляре заявления, который вы оставите себе. Третий — указанными выше способами, направив в банк (раз уж взялся посредничать, пусть передает).

Порядок действий

Для того, чтобы вернуть уплаченные за страховку деньги, если погасил кредит, действовать нужно в зависимости от конкретной ситуации.

При досрочном погашении

В такой ситуации возникает переплата по договору страхования по той причине, что договор заключался на определенный срок и страховая премия рассчитывалась, исходя именно из него. А, практически, получилось так, что кредит погашен раньше. Нужно действовать следующим образом:

- проверить еще раз условия кредитного договора. Если в нем указано условие, что страховые платежи можно вернуть или вовсе такое условие не прописано, то это значит, что возврат возможен. Хуже, если в договоре прямо указано о невозможности вернуть деньги: здесь может помочь только обращение в суд;

- определить размер суммы к возврату. Формально это не обязательно, но, затевая борьбу за возврат денег, лучше знать, о чем идет речь;

- подготовить заявление о требовании перерасчета и возврата излишне уплаченных по страховке денежных средств. Подается такое заявление в кредитную или страховую организацию в зависимости от того, кто был указан в договоре в качестве выгодоприобретателя, т.е. кто получил бы выплаты при условии наступления страхового случая;

- если страховая компания или банк отказываются делать возврат добровольно, то нужно обращаться в суд.

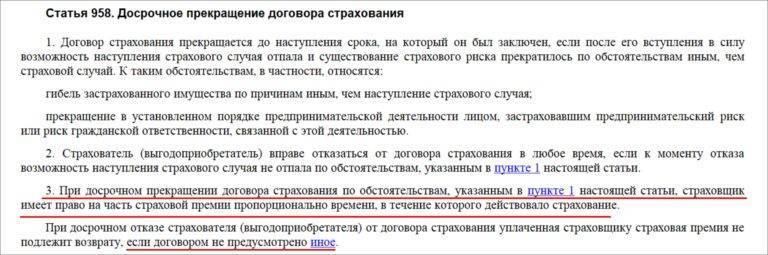

Особенно актуален этот вопрос, когда страховая премия уплачивалась единовременно вместе с получением кредита. Также может быть и такое условие, что сумма страховки сразу включается в общую сумму задолженности. Статья 958 Гражданского кодекса РФ гласит, что при досрочном расторжении договора страхования возврат страховой премии не производится. Конечно, в том случае, если кредитный договор не предусматривает иное. Но он, как правило, не предусматривает. Велики шансы, что суд будет на стороне страховой компании, однако, это не значит, что деньги невозможно получить.

Если кредит закрыт в срок

Возврат денег за банковскую страховку по окончанию договора происходит значительно труднее. Здесь нужно будет доказать, что услуга была навязана банком. Поэтому поступать рекомендуется таким образом:

- проанализировать отдельные положения договора страхования, а также весь его в целом на предмет соответствия нормам закона, попытавшись тем самым признать его недействительным;

- провести аналогичный анализ кредитного договора в той части, которая относится к условиям страхования.

Оба варианта сложны и без помощи грамотного юриста, после закрытия кредита, вряд ли получится вернуть страховые деньги.

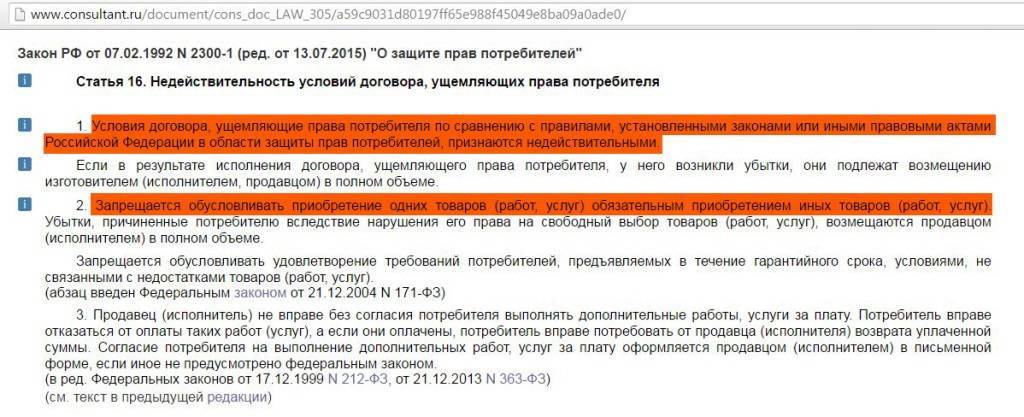

Во время выплаты, если страховку навязали

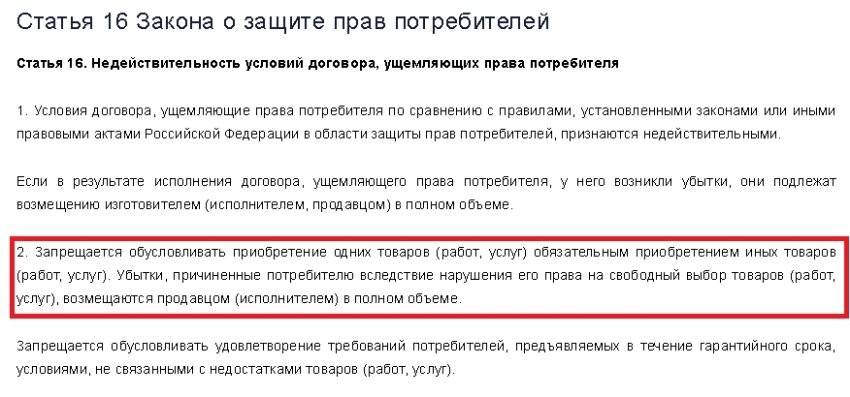

Если заемщик считает, что услуга страховой компании была ему навязана при заключении кредитного договора, то стоит попытаться отказаться от нее досрочно. В данном случае в действие вступает норма статьи 16 Закона «О защите прав потребителей», которая гласит, что приобретение одних товаров или услуг запрещается обуславливать приобретением других товаров и услуг. Также в Указании Банка России № 3854-У от 20.11.2015 предусмотрено что страховщик в договоре должен указать условие о возврате страховой премии при отказе от добровольного страхования в течение двух недель с даты заключения договора.

Желая отказаться от страховки, заемщик должен выполнить следующие действия:

- внимательно прочитать договор со страховой компанией и полис, где указаны условия сделки;

- оценить последствия расторжения договора;

- подать в страховую или кредитную организацию заявление о расторжении договора;

- в течение 10 дней дождаться ответа от страховщика;

- в случае отказа направить жалобу в Роспотребнадзор;

- в течение трех месяцев дождаться ответа;

- если банк или страховая компания не согласны с требованиями Ростпотребнадзора, то они могут обжаловать решение;

- после получения окончательного решения необходимо подать иск о защите прав потребителя в суд общей юрисдикции. К этому иску нужно приложить все те документы, которые были собраны и получены на предыдущих этапах.

После получения решения суда договор страхования будет расторгнут.

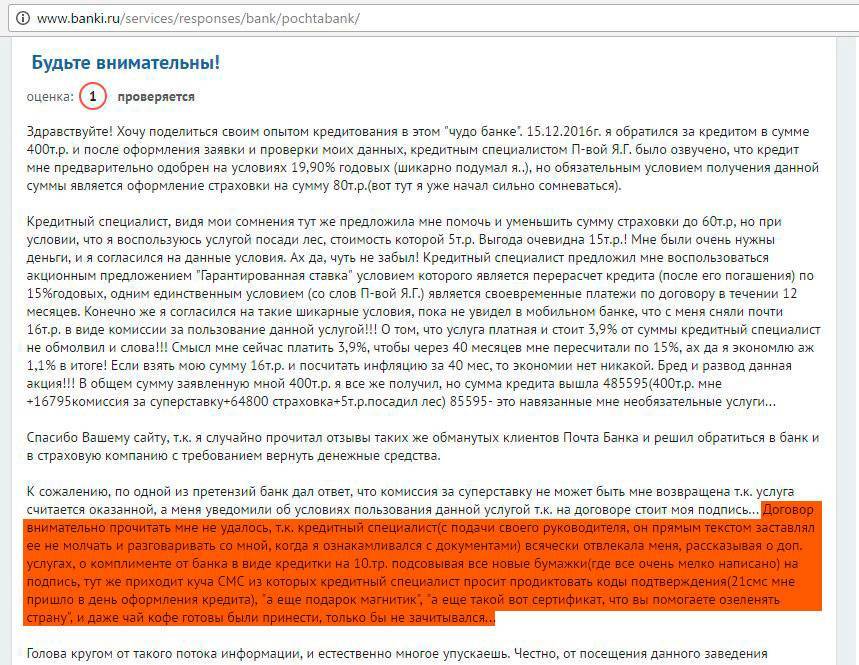

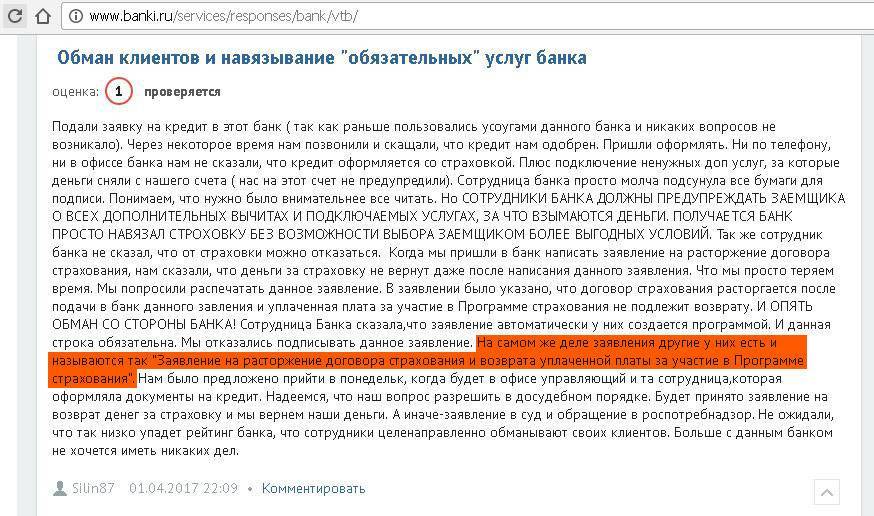

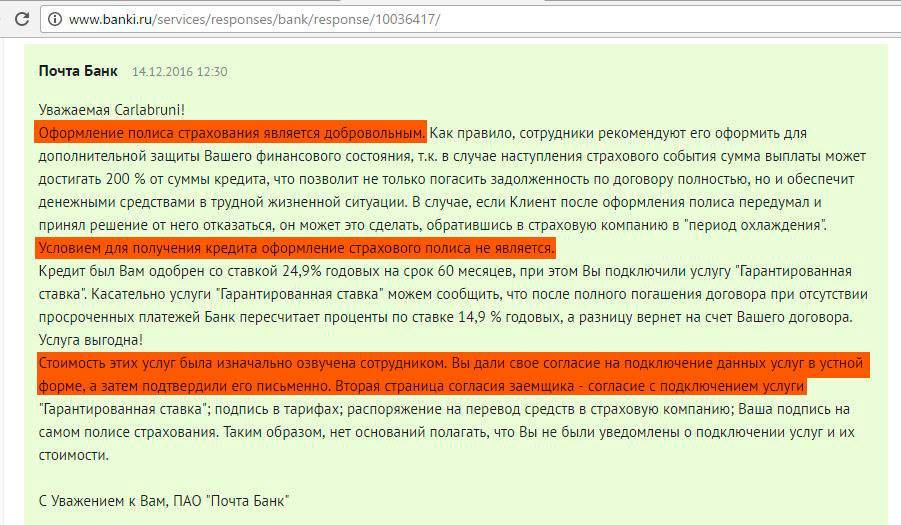

Зачем банки навязывают страховку при оформлении кредитов, законно ли это и какие приемы используют

Следует называть вещи своими именами – кредитно-финансовые организации навязывают при оформлении ссуды полисы страхования. Безусловно, прямые доказательства достать трудно, т. к. менеджеры высшего звена проходят специальные тренинги, коуч-классы и обучение. Зачастую заемщик может даже не осознавать, как дал согласие на страховку.

Непосредственно полисы, выдаваемые совместно с кредитами – обычная и законная практика, применяемая как на Востоке, так и на Западе. При возникновении форс-мажорных обстоятельств – заболевание, летальный исход, утрата имущества – компания возмещает банку средства по займу.

Однако из-за некомпетентного отношения сотрудников учреждений страхование приобретает порой угрожающие формы. Так, гражданина ставят в безвыходное положение – оформить полис или не получить деньги. При этом законодательно запрещено навязывать услуги и доп. продукты. Если нарушение выявится, то в отношении уполномоченного лица и банка будет возбуждено административное дело. ФАС накладывает на такие организации и менеджеров штрафы.

Финансовый интерес для банка навязать страховку с примерами

Выдача страховки вместе с кредитным договором – способ увеличения прибыли за счет ставки. Как правило, сумму полиса включают в тело займа, а проценты начисляют на итоговые показатели. Однако если отказаться от навязанной страховки по кредиту, то на руки человек получит гораздо меньше.

Для расчета ставки по ссуде возьмем пример – сравнение займов без полиса (100 тысяч руб.) и с ним, когда премия в 10 тыс. рублей включается в тело. Ставка 14,9%. Таким образом, переплата за 12 мес. составляет 14 900 р.

Однако фактически расчет имеет следующий вид:

Таблица 1.

| Условия | Без полиса | Со страховкой |

|---|---|---|

| Размер займа | 100 тысяч рублей | 90 тыс. руб. |

| Страхование | – | 10 тысяч рублей |

| Переплата за 12 месяцев | 14900 | 14900 |

| Общая переплата | 14900 | 24900 |

| Фактическая ставка по кредиту | 14,9% | 27,66% |

Посмотрите видео: “При оформлении кредита навязали страховку – как вернуть деньги.”

Таким образом, при оформлении полиса гражданин берет заем не под 14,9%, а практически в 2 раза больше. Сфера страхования позволяет банкам снизить риски при невозврате долга. Если с заемщиком случится патовая ситуация, то компания будет выплачивать кредит вместо человека.

Как получить страховую сумму в банке за выплаченный долг

Для того, чтобы вернуть деньги за страховку, надо составить заявление и приложить к нему необходимые документы.

Кто имеет право на получение

Договор страхования заключается между заемщиком и страховой компанией, иногда третьей стороной выступает банк. Право на получение выплаты страховой суммы, погасив кредит, имеют только участники сделки – заемщики.

Документы

Для расторжения договора страхования необходимо предоставить следующее:

- заявление с указанием своего желания отказаться от страховки и обоснованием этого требования;

- паспорт;

- договор страхования;

- в случае, если кредит был погашен досрочно, потребуется приложить справку из банка об отсутствии долга.

После получения этих документов будет произведен перерасчет и неиспользованная сумма возвращается клиенту.

Срок возврата по окончании договора

Нет такого понятия как срок подачи заявления на выплату страховки после погашения кредита. Есть срок – 14 дней, – но он относится к возврату сразу после оформления. А срока, который бы регламентировал подачу заявления после выплаты кредита нет.

Поэтому здесь нужно ориентироваться на общий срок исковой давности, то есть в какой период по закону вы можете предъявить претензии к ответчику. Срок исковой давности в РФ три года. Это значит, с момента последнего платежа по кредиту, у вас есть еще три года, чтобы обратиться с претензией по данному вопросу к страховой или банку.

Образец заявления

Заявление на возврат денежных средств по страхованию жизни может быть составлено в произвольном виде. Но в любом случае там нужно отразить:

- полное название страховой компании, в который был оформлен полис;

- паспортные и регистрационные данные клиента;

- реквизиты договора страхования;

- обоснование причины, по которой заемщик желает расторгнуть договор (как можно подробнее);

- выплатил кредит или нет;

- указание на необходимость возврата страховой премии частично или полностью.

Примерный текст заявления может выглядеть следующим образом.

В ПАО «Банк ХХХ»

адрес кредитной организации

от Сидорова Ивана Петровича,

паспорт № ________

зарегистрирован по адресу: ____________

Заявление

Между мной, Сидоровым И.П. (заемщик) и ПАО «Банк ХХХ» (Банк) был заключен кредитный договор № __ от ___ (указать срок действия и размер процентной ставки). При получении кредита сотрудником Банке мне был выдан договор страхования с (наименование страховой организации) и разъяснено, что его подписание является обязательным условием для получения кредита. Мною была произведена единовременная уплата страховой премии (сумма). Данная сумма была включена в кредит и увеличила его размер. Таким образом, возрос и мой ежемесячный платеж в погашение долга.

Согласно статье 16 Закона РФ «О защите прав потребителей», ущемляющими признаются те условия договора, которые ущемляют права потребителя по сравнению с правилами, установленными законами или иными правовыми актами РФ в области защиты прав потребителей.

Согласно пункту 2 статьи 16 Закона РФ «О защите прав потребителей», запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг).

На основании вышеизложенного прошу произвести мне компенсацию страховых премий (сумма)

Прошу выдать ответ на претензию в течение 10 дней на руки (тел. для связи _________).

В случае отказа буду вынужден обратиться в суд за защитой нарушенных прав.

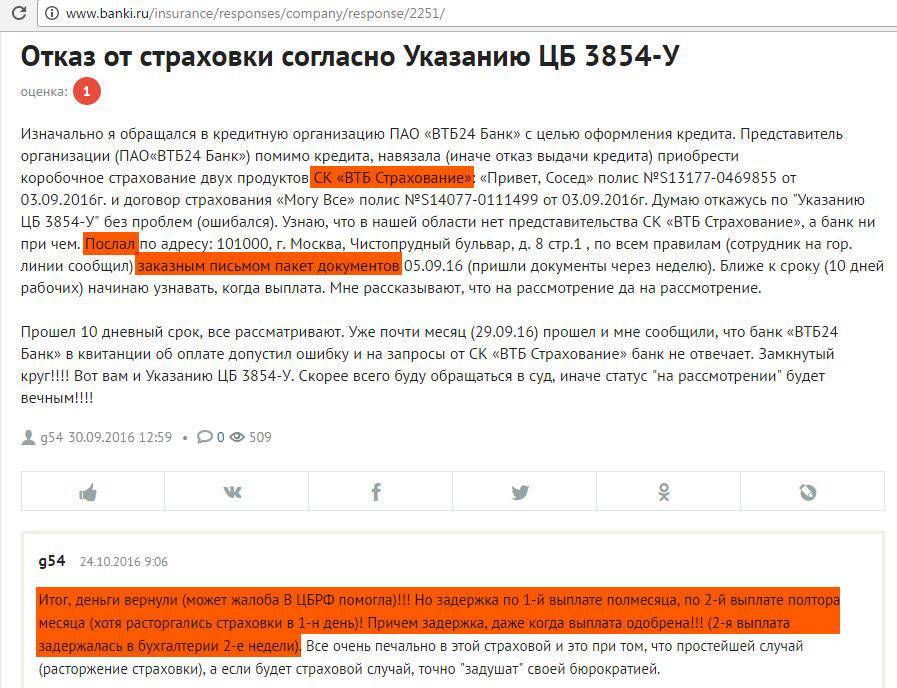

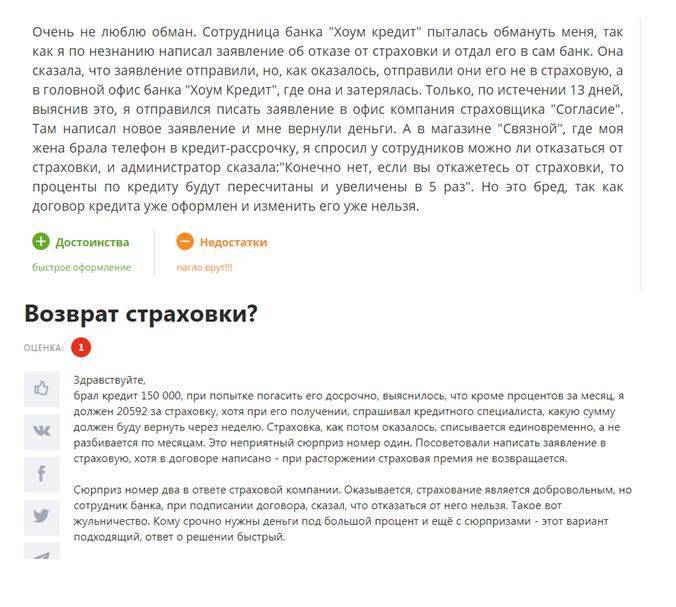

Как компании уклоняются от возврата премии

Кредитору и страховщику не выгодно, чтобы застрахованное лицо аннулировало полис. Поэтому они прибегают к различным способам этого избежать:

- умалчивают о возможности аннулирования полиса – банки и страховщики пользуются безграмотностью заемщиков и не уведомляют их о возможности отказа от страхования;

- заключают договор коллективного страхования – в таком случае клиент не получает собственный полис, а присоединяется к общему соглашению, заключенному между СК и банком. В данном случае оплата идет не за страхование, а за присоединение к коллективному контракту, а эта услуга не подлежит возмещению;

- затягивают сроки – сотрудники компаний намеренно не рассматривают полученные обращения или не назначают выплату, ссылаясь на несуществующие недочеты в документах, а затем отказывают в возмещении из-за того, что клиент якобы несвоевременно подал заявку на аннулирование. Такие действия являются незаконными.

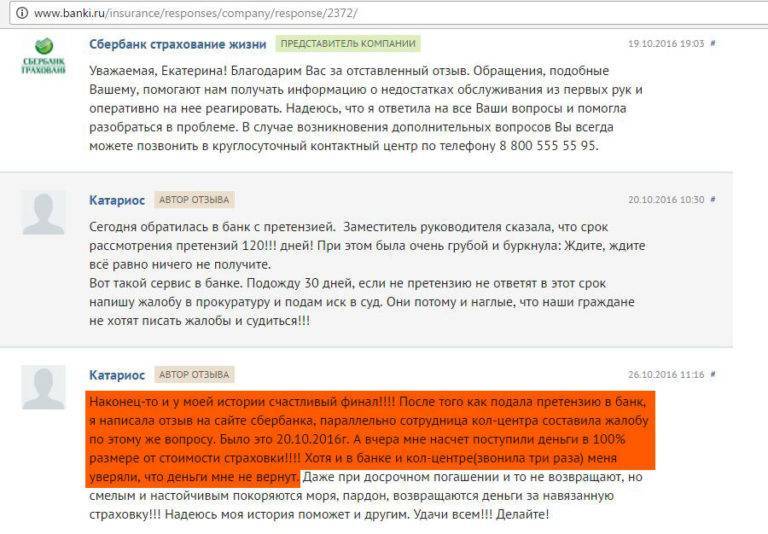

При попытках уклонения от возврата денег направьте в СК уведомление о том, что намереваетесь обратиться для защиты своих прав в суд. Как правило, после этого компании сразу же назначают выплату.

После периода охлаждения

Если человек не воспользовался правом на аннулирование соглашения в период охлаждения, то после 14 дней вернуть деньги будет значительно сложнее. К тому же кредитор повысит ставку по кредиту. Например, в том же «Россельхозбанке» проценты увеличатся до 4,5 пунктов.

Расторгнуть договор после периода охлаждения можно в судебном порядке. Перед обращением в суд ознакомьтесь с условиями договора и обратитесь для начала с заявлением в СК.

Это будет являться досудебным урегулированием конфликта. Только после получения официального отказа страховщика от возмещения взноса можно подавать иск. Шансы на принятия решения в пользу истца во многом зависят от условий страхового договора.

Что делать, если навязывают страховку

Если при получении кредита в Сбербанке или в другой кредитной организации специалист осуществляет навязывание полиса, заемщику следует:

- сначала определить, действительно ли банк навязывает страховку, или же ее оформление необходимо в соответствии с законодательством – например, согласно ч. 2 ст. 31 ФЗ № 102 от 16-го июля 1998-го года, при получении ипотечного займа оформление полиса страхования защиты заложенного имущества от рисков утраты или повреждения является обязательным;

- когда страхование не обязательно, нужно сослаться на ч. 10 ст. 7 ФЗ № 353, которая обязывает банк предложить заемщику альтернативный вариант кредита на тех же условиях по сумме, сроку, процентам и др., но без требования о заключении страхового договора;

- если банк продолжает осуществлять навязывание страховки, а в качестве причины отказа в выдаче кредита указывает на отсутствие страхования, следует пожаловаться в регулятор (Центробанк) на нарушение ч. 10 ст. 7 ФЗ № 353.

Полезные для ознакомления нюансы

Страховка, которая предлагается заёмщику при оформлении кредита, далеко не всегда влечет за собой денежные потери, поэтому не стоит относится к ней, как к абсолютно ненужной услуге. Она полезна хотя бы потому, что защищает заёмщика в случае возникновения непредвиденных ситуаций. Что необходимо знать о банковском страховании, чтоб не попасть впросак?

- Как уже было сказано, страхование залогового имущества является обязательным условием, поэтому оформляя ипотеку или покупая машину в кредит, страховка покупается по умолчанию.

- Комплексная ипотечная страховка снижает процентную ставку по кредиту на определённый процент, что является выгодным условием для кредитозаёмщика.

- Клиент банка вправе отказаться от добровольного страхования или расторгнуть договор по схеме, описанной в вышестоящем пункте.

- Несмотря на то, что страховая премия увеличивает сумму сделки, отсутствие страховки также может повлиять на условия договора, например, повысить процентную ставку по кредиту.

Таким образом, выгоду необходимо оценивать предварительно в каждом отдельном случае, не делая поспешных выводов. Во-первых, необходимо изучить предложение, а во-вторых, следует оценить стабильность своего финансового положения и возможность наступления страховых случаев.

Как вернуть страховку по кредиту в том или ином банке

Если вы будете знать, как можно вернуть страховку по кредиту, то успешно осуществите возврат, не важно, в каком банке брали заем. Однако отличия будут в страховых фирмах, размере денежных выплат, требуемой документации, которую нужно приложить к заявлению

Разберемся, какие особенности есть у стандартной процедуры возврата страховки в разных банках.

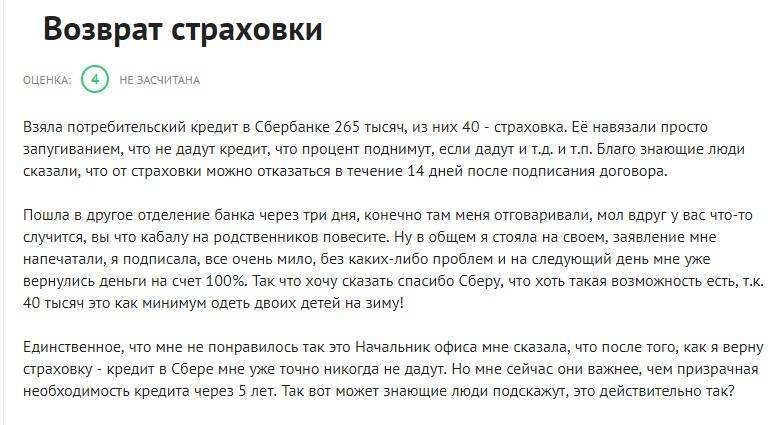

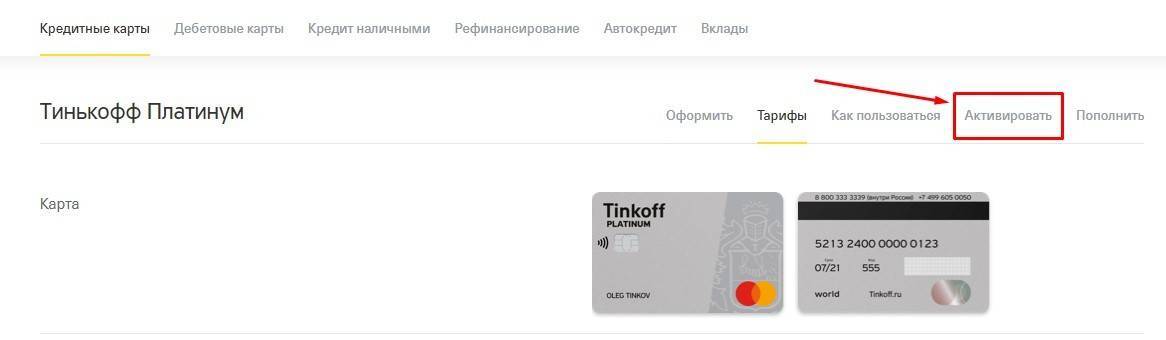

- Как вернуть страховку по кредиту в Сбербанке? Если вы оформили заем в Сбербанке, то страховой полис вам будет выдавать дочерняя фирма «Сбербанк Страхование». Вернуть страховку по кредиту получится в течение двух недель со дня подписания договора. Причем возврат денежных средств осуществляется полностью.

Как вернуть страховку по кредиту в Сбербанке? Для этого отправляемся в филиал Сбербанка, лучше всего в тот, где вы получали заем, и составляем заявление. На руках у вас должен быть документ, удостоверяющий личность, договор со страховой фирмой, полис, а также квитанция, подтверждающая, что взносы уплачены. К заявлению прикладываем копии паспорта и квитанции. Заявление будет рассмотрено, и в течение недели вам вернут денежные средства.

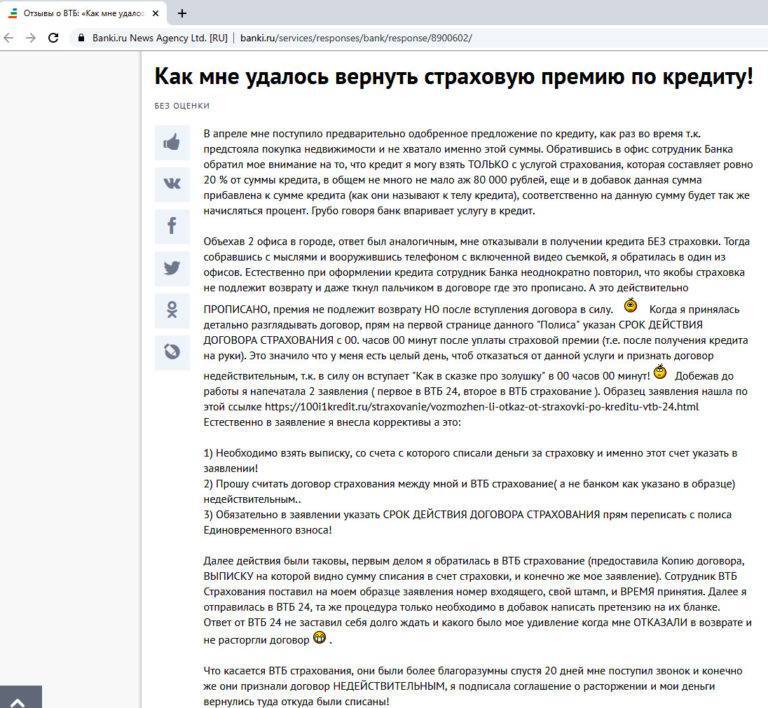

- Как вернуть страховку по кредиту в ВТБ? Полис в ВТБ также оформляет дочерняя фирма «ВТБ Страхование». Денежные средства вам вернут полностью в течение двух недель. Однако в некоторых случаях фирма может взять неустойку.

Как вернуть страховку по кредиту в ВТБ? Для этого отправляемся в филиал дочерней фирмы, скорее всего, она будет находиться отдельно от банка. С собой берем документ, удостоверяющий личность, договор, а также квитанцию, подтверждающую, что взносы уплачены. Пишем заявление, указывая в нем, что хотите сделать возврат, прикладываем дубликаты паспорта и договора. Заявление будет рассмотрено, и вам вернут деньги не позднее чем через 15 дней.

- Как вернуть страховку по кредиту в Альфа-Банке? В Альфа-Банке страховой полис оформляет также дочерняя фирма «АльфаСтрахование». Согласно правилам Цетробанка деньги полностью будут возвращены в течение двух недель.

Как вернуть в Альфа-Банке страховку по кредиту? Для этого отправляемся в банк, захватив с собой документ, удостоверяющий личность. Осуществить возврат также можно, позвонив в банк. Однако тогда специалист попросит вас назвать номер счета, на который в дальнейшем переведут деньги. Если заявку одобрят, не позднее чем через 10 дней возврат будет осуществлен.

- Как вернуть страховку по кредиту в «Хоум Кредит»? Если вы обратились в «Хоум Кредит», то застраховать заем сможете либо в дочерней фирме «Хоум Кредит Страхование», либо в «Ренессанс Жизнь». Есть одна приятная особенность: деньги вернут даже по досрочно погашенному кредиту. Однако тогда размер денежных выплат будет зависеть от срока погашения займа.

Как вернуть страховку по кредиту в «Хоум Кредит»? Отправляемся в «Хоум Кредит» либо в дочернюю фирму. С собой берем стандартный пакет документов. Оформляем заявление, прикладываем копии паспорта и квитанции. Однако страховщик вправе потребовать дополнительные документы. В течение 10 дней будет принято решение, и деньги поступят на ваш счет.

Новые правила возврата страховок

Ранее при оформлении страхования при получении кредита у заемщика почти не было обратного хода. Обращаясь за возвратом, практически всегда граждане получали категорический отказ, и тогда нужно было обращаться в суд или решать вопрос с самим банком (что крайне редко решалось в пользу заемщика).

С 01.06.2016 в силу вступили нововведения в вопросах страхования, которые защищают в первую очередь интересы заемщика. Суть их в том, что любая дополнительная страховка при получении потребительского кредита считается навязанной, если в течение пяти рабочих дней после того как был подписан договор заемщик подаст в банк заявление с требованием о возврате страховой премии и отказе от страхования. В таком случае банк должен отменить страховку и вернуть премию либо пересчитать цену займа.

Законный возврат страховки происходит быстро, средства передаются заявителю на протяжении десяти дней.

Это правило актуально только для тех займов, которые были оформлены после приятия этого закона. Если кредит был оформлен до 01.06.2016, то вернуть страховку можно только в том случае, если на это согласится банк или через суд.

Как вернуть страховку после погашения кредита

Банк навязал страховку по кредиту, как вернуть ее, вы уже знаете, однако нужно понимать, что могут возникнуть трудности. Конечно, у вас получится истребовать назад часть от суммы, которая была указана в договоре. Как это сделать? Когда заем будет погашен, отправляемся к кредитору, составляем заявление, указав, что хотите вернуть страховку по кредиту. Не забудьте приложить к этому документу справку, подтверждающую, что вы полностью вернули заемные средства.

Может быть и такое, что вам откажут в возврате. Тогда подаем иск в судебную инстанцию, чтобы отстоять свои права. Выиграете ли вы суд или же нет, зависит от кредитора. В судебной практике встречаются случаи, когда банк доказывает, что он прав, тогда вернуть страховку не получится.

Как вернуть страховку по потребительскому кредиту через суд? Для этого подайте иск в суд, приложив к заявлению требуемую документацию:

- дубликат кредитного договора;

- справку, которая подтверждает, что заем был погашен;

- дубликат заявления;

- дубликат решения, которое приняла страховая фирма.

Что такое страховка по кредиту?

Некоторые ошибочно полагают, что договор страхования, который предлагается клиенту при выдаче кредита, страхует самого заемщика от несчастных случаев, потери трудоспособности, инвалидности и т.д.

На самом же деле – это не что иное, как гарантия получения выданных в долг средств обратно.

Если страховой договор подписан, банк вернёт себе кредитные средства даже если заёмщик:

- потеряет работу или трудоспособность;

- лишится имущества в силу форс-мажорных обстоятельств;

- получит инвалидность и т.д.

Проще говоря, финансово-кредитная организация (ФКО) получит долг обратно, если её клиент утратит возможность погашать его самостоятельно. В этом случае обязательства заёмщика возлагаются на страховщика. Страховая компания обязуется выплачивать банку средства до полного погашения долга, либо на тот период, пока кредитозаёмщик испытывает финансовые трудности и не может вносить платежи.

Можно ли вернуть страховку при досрочном погашении

Поговорим о ситуации, когда вы погасили весь свой долг по кредиту раньше планируемого срока и хотите вернуть деньги, потраченные на страховку.

Для начала, как и во всех других случаях, нужно проверить договор. Изучите, какие условия там указаны касаемо возврата страховых средств:

- Если есть указание на то, что деньги не подлежат возврату, то вернуть их, соответственно, не получится.

- Если есть конкретные условия по возможности возврата средств, следуйте указанному порядку.

В остальных случаях проверьте, куда нужно обращаться за деньгами – в банк или страховую.

Если в банк, то можно подать:

- заявление, в котором вы просите пересчитать размер страховых выплат с учетом досрочного погашения и вернуть часть этих средств;

- претензию с требованием возместить вам убытки (актуально для случаев, когда, например, вам заявили, что для получения кредита обязательна дополнительная страховка).

Во втором случае основанием для вашей претензии будет нарушение ваших прав, как потребителя.

Если обращаться необходимо в страховую компанию, то вы можете подать заявление о прекращении договора и пересчете средств с последующим возвратом. Основание для прекращения действия договора – больше нет условий страхового риска, по которым вы не сможете выплатить займ.

Заявления (в любую из этих организаций) подаются в письменной форме, в двух экземплярах (чтобы у вас на всякий случай тоже остался образец). Что обязательно нужно в нем указать:

- наименование организации, куда вы подаете документ;

- ваши данные;

- номер договора по кредиту;

- все основные условия сделки – сроки, сумма, проценты, если нужно и т.п.;

- просьбу о пересчете средств в соответствии со сроками погашения и прекращении необходимости в страховании;

- дату погашения долга;

- бумаги, квитанции, справки и выписки, которые подтверждают, что долг вы погасили;

- реквизиты, по которым вы хотите получить средства.

Что касается претензии, то она составляется примерно по тому же принципу. Отличие заключается в том, что вам нужно будет конкретизировать суть вашей претензии, четко назвать свои требования вернуть деньги и подкрепить это основанием (соответствующей статьей закона).

Претензии могут быть эффективны в тех случаях, когда условия договора ограничивают ваши возможности вернуть средства. Например, вы не можете подать заявление в обычном порядке, потому что некоторые пункты договора делают такой шаг заведомо противоречащим условиям сделки. Вы понимаете, что страховку вам изначально навязали, то есть, она не подходила под разряд обязательных.

Что вы обязательно указываете в претензии:

- те же самые общие сведения, что и в заявлении: данные (ваши и организации), описание условий сделки и т.д.;

- все подтверждения факта досрочного погашения кредита;

- факт нарушения прав потребителя;

- законные основания, которые это подтверждают (страхование является добровольным по 42 и 48 статьям ГК РФ, а представление услуги страхования в качестве обязательного условия для получения кредитного займа незаконно – на основании пункта 2 статьи 16 Закона о защите прав потребителей, к примеру);

- четкое требование возместить вам моральные убытки;

- реквизиты;

- адрес, на который вы хотели бы получить ответ (или номер телефона для этой цели);

- срок, в течение которого вы собираетесь ждать ответа (обычно 10 дней);

- свои намерения на тот случай, если организация откажет в вашем требовании или проигнорирует его (обратиться в Роспотребнадзор и в суд, к примеру).

В подобных случаях лучше обратиться к юристам за профессиональной помощью. Если вы недостаточно юридически подкованы, возможно, будет непросто точно определить, какие условия в вашей ситуации могут быть основаниями для претензии. Как здесь может помочь специалист:

- он проанализирует ваше положение с правовой точки зрения;

- изучит договоры, все имеющиеся у вас документы,

- подскажет, на что делать упор в обращении, что обязательно указать и т.п.

- объяснит, как рассчитать средства для возврата.

В некоторых случаях с обращением за профессиональной поддержкой лучше не медлить – чтобы не упустить допустимые сроки возврата или быстрее разобраться в обстоятельствах.

Страховка при кредитовании и ее особенности

Страхованием занимаются страховые компании. Договора будут именно с ними, не с банком. Нередко такие страховщики относятся к тому же холдингу, что и кредитор.

Интерес кредитных организаций к страхованию клиентов объясняется снижением собственных рисков. Выгодоприобретателем записывают именно их, им же выплачивают страховое возмещение. В результате кредиторы получают назад собственные средства (остаток займа) и сохраняют свою прибыль (начисленные проценты).

Имеет ли право банк навязывать страховку? Нет, но по ипотечным займам, согласно ст. 31 «Закона об ипотеке», предмет залога страхуется обязательно. Аналогичные требования предъявляются и к прочим залоговым сделкам (ст. 343 ГК РФ). Все прочие виды страхования исключительно добровольные.

Банки делают так, чтобы клиенту было невыгодно даже думать о том, можно ли отказаться от страховки, хотя она и не обязательна. При отсутствии полиса кредиторы просто увеличивают ставку. При расторжении договоров со страховщиками будет то же самое. Это положение иногда прописывают в кредитных договорах. В итоге даже при отказе от страховки после перечисления заемных средств процент вполне легально увеличивается. По ипотечным договорам разница соответствует величине страховой премии, а по потребительским может быть и 10%. В результате, вероятно, окажется, что выгоднее не отказаться от страховки по кредиту, а купить ее.

Многие менеджеры намекают, что при отказе от страховой защиты заявка будет отклонена. Это незаконно. Но доказать, что заявка отклонена именно из-за отказа от полиса, тоже невозможно.

Страховщики предлагают защиту при:

- временной или постоянной потере трудоспособности;

- смерти застрахованного;

- утрате права собственности;

- повреждении застрахованного объекта;

- форс-мажоре;

- потере работы.

Покупая страховку, внимательно изучите положения о том, что именно является страховым случаем, какие документы нужно предоставить, как производятся выплаты.

Например, увольнение по собственному желанию (по соглашению сторон) страховка почти никогда не покрывает, а сокращение работодатели стараются не оформлять.

При наступлении страхового случая и признания его страховой компанией выплачивают всю сумму остатка займа плюс начисленные проценты. Но до того момента, как будет совершен этот перевод, заемщик (его наследники) обязан выполнять свои обязательства перед кредитной организацией, то есть платить по кредиту, пока его не закроет страховщик.

Вернуть страховку за выплаченный кредит или за вновь полученный не позволят, если:

- произошел страховой случай, так как тогда должны выплатить страховую премию;

- займ погашен точно в срок;

- в договоре говорится, что подобные выплаты невозможны.

![Как вернуть страховку, навязанную банком при оформлении кредита [2019] — озпп «потребальянс»](https://chervonez.ru/wp-content/uploads/4/f/3/4f3ebb2238a5682c50d6a80f2390b5b7.jpeg)

![Как вернуть страховку, навязанную банком при оформлении кредита [2019] — озпп «потребальянс»](https://chervonez.ru/wp-content/uploads/9/e/d/9ed8887435b07e30a9f09d1e8a53c30c.jpeg)