Правило третье — спрашивайте.

Как правильно взять кредит онлайн?- отвечаю — узнав все нюансы займаа и расспросив о всех подробностях займа.

Когда вам звонят и предлагают кредит — нужно задать кучу вопросов

- Какой банк, где находится?

- Какие документы нужны для ссуды?

- Какая будет сумма займа, если у меня зарплата ххххх

- Какая ставка будет по займу?

- Какая сумма страховки?

- Можно ли погашать досрочно, какая минимальная сумма досрочного платежа по займу

- Аннуитетные платежи или дифференцированные будут?

- Как удобно погашать займ? Какие очереди в банке, какие комиссии при внесении денег на счет?

- Нужны ли поручители?

- Нужен ли залог?

- Как долго рассматривается заявка?

- Кто со мной говорит и как вам позвонить, чтобы узнать решение…

- Какие штрафы на просроченную ссудную задолженность?

- А много ли заявок у вас одобряют?

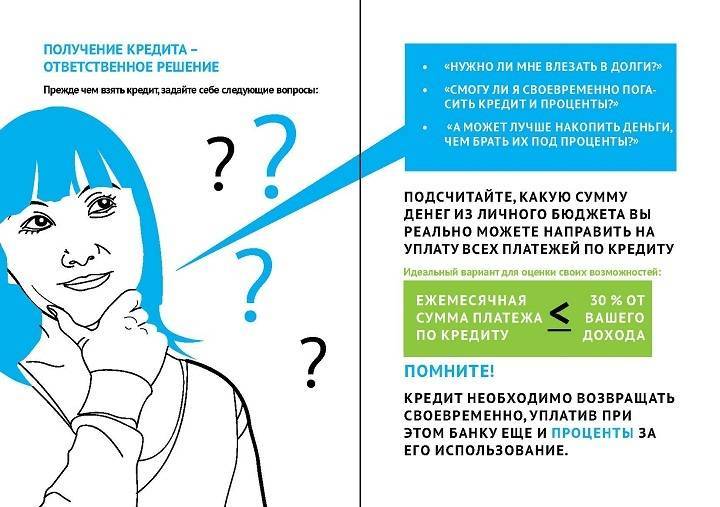

Брать или не брать

В первую очередь определите правильно, стоит ли вам брать кредит, или вы вполне можете обойтись без него. Ведь порой заемщик берет кредит на потребительские нужды, а на практике в этом нет острой необходимости. К тому же при оформлении кредита редко кто задумывается о том, что выплаты по обязательствам могут быть довольно тяжелым бременем. Поэтому первое, что нужно сделать – это хорошо подумать, стоит ли брать кредит в банке.

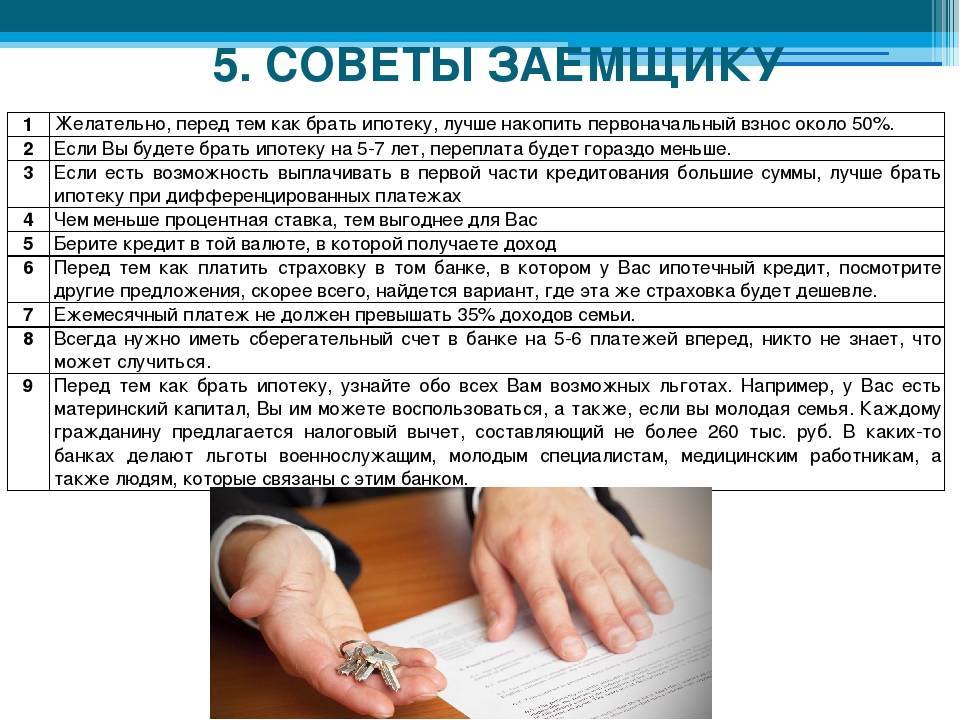

Конечно, если вы берете ипотеку, то здесь потенциальный заемщик вынужден обращаться в банк, потому что накопить на покупку жилья довольно сложно. Тем не менее, прежде чем обратиться банк стоит подумать, что вы именно хотите, и как вы будете платить ипотеку. Поэтому выбирайте жилье в том ценовом диапазоне, который вы можете себе позволить в финансовом плане.

Виды кредита

В первую очередь давайте разберемся, какие виды кредитов можно получить сегодня в банке:

- Потребительский кредит наличными. Недавно я подробно рассматривала разновидности потребительского кредитования, условия получения и важные моменты договора.

- Автокредит. Не все банки выделяют отдельно кредит на приобретение автомобиля, но все-таки пока он существует. Например, в ВТБ, ЮниКредит Банк, Русфинанс Банк и др.

- Ипотечный. Доля его в структуре кредитования растет, а по темпам роста ипотека занимает 2-е место после автокредитования (за год на 24 %).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Перечень кредитов не ограничивается только этим ассортиментом, но это основные виды. Кроме того выделяют:

- Целевой, т. е. кредитные деньги, по которым надо отчитываться перед банком. Например, на развитие подсобного хозяйства от Сбербанка, на образование.

- Нецелевой. Это тот же самый потребительский, который вы можете потратить на все, что угодно.

- Под залог имущества (квартиры, земли, автомобиля, дома и т. д.)

- Без залога и поручителей (достаточно стандартного пакета документов).

Отдельно можно получить заемные деньги, которые предусматривают облегченный порядок оформления по паспорту. Например, без справок о доходах, без официального трудоустройства.

Далее мы рассмотрим, каким требованиям банка должен отвечать заемщик и какой перечень документов нужно собрать, чтобы оформить займ.

Главные факторы получения одобрения на выдачу займа

При получении ссуды, мало знать, как правильно оформить кредит, важным фактором становится соответствие потенциального заемщика всем предъявляемым банком-кредитором требований. Выдвигаемый условий достаточно много, они касаются как самого заемщика, так и его финансового рейтинга.

Что необходимо знать при кредитовании

Что необходимо знать при кредитовании

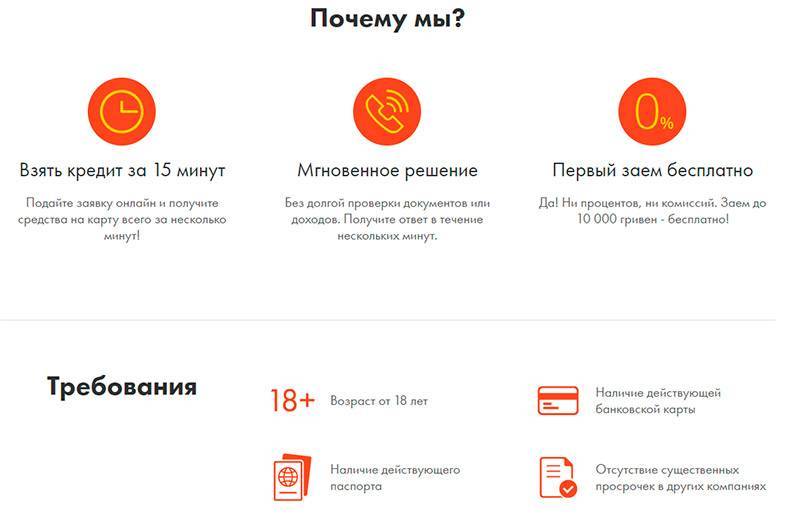

Требования к заемщику

Каждый банк индивидуально подходит к выбору потенциального займополучателя. Но в целом можно ориентировочно представить его усредненный портрет. Чтобы благополучно получить ссуду, следует соответствовать следующим требованиям:

- возраст: 18–65 лет (некоторые банки разрешают кредитоваться и лицам от 70), причем последняя цифра должна соответствовать моменту погашения займа;

- трудовой стаж: 3–6 месяцев (иногда до года), это касается текущего рабочего места, кстати, при постоянной и частой перемене рабочих мест в кредите могут отказать;

- гражданство РФ, могут встречаться и исключения (например, Альфа-Банк предоставляет ссуды и лицам, не имеющим российского подданства);

- наличие телефона (как мобильного, так и стационарного), стандартное требование для получения связи с заемщиком;

- место жительства и постоянной регистрации в месте, где расположен офис либо структурное подразделение банка-кредитора (требование не во всех банках);

- стоит отдельно учитывать имеющиеся правила, предъявляемые к объекту кредитования (например, при оформлении ипотечного займа), а также к поручителям.

Рейтинг кредитной истории

Такое требование можно назвать одним из наиболее важных и основополагающих для получения одобрительного решения банка о предоставлении ссуды. Если клиент всегда вовремя, стабильно выплачивал имеющиеся ранее кредиты, его кредитная история отличная, обладающая высоким уровнем. И именно таким лицам кредитно-финансовые организации отдают предпочтение в предоставлении займов.

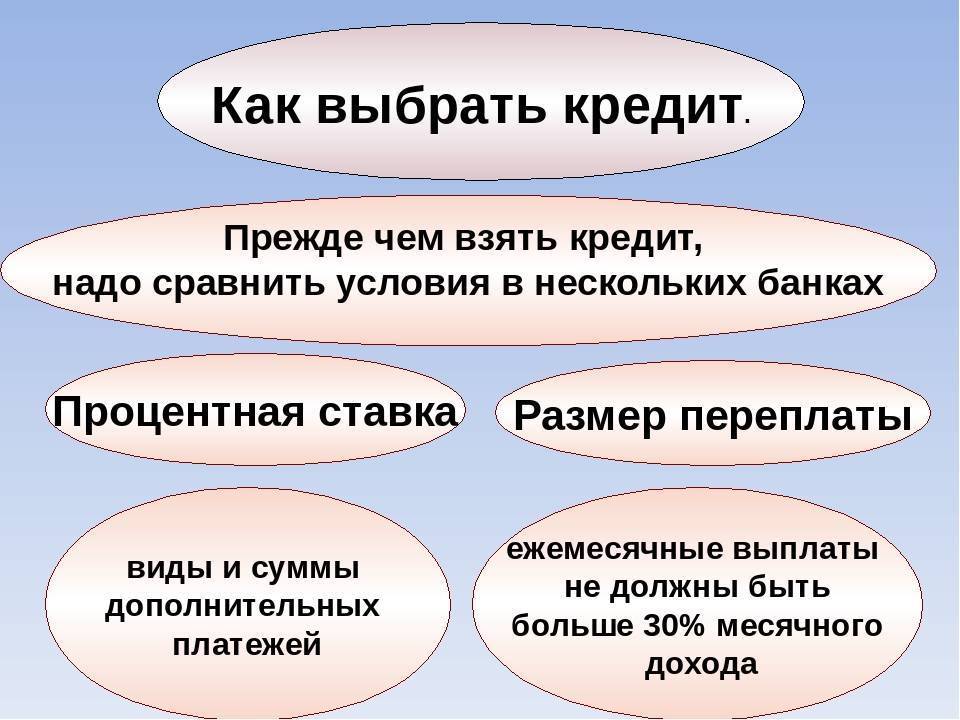

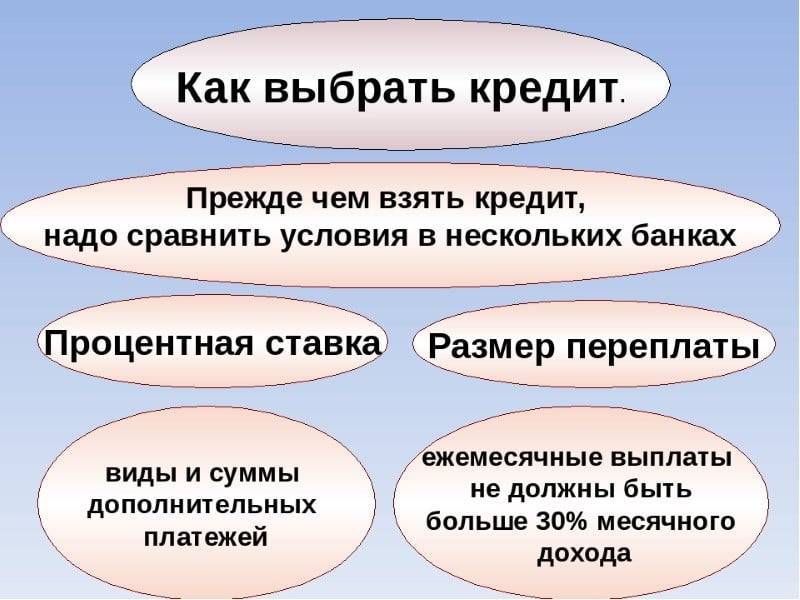

Прежде чем оформлять ссуду, стоит проанализировать несколько предложений по разным банкам

Прежде чем оформлять ссуду, стоит проанализировать несколько предложений по разным банкам

Уровень платежеспособности

Данное требование также является одним из главных, позволяющих без проблем оформить ссуду на любую сумму. Обладая хорошими показателями платежеспособности, клиент гарантирует банку-кредитору своевременную выплату задолженности. Для подтверждения уровня доходности требуется предъявление финансовой организации справки, подтверждающей уровень доходности клиента. Без предъявления такой бумаги оформить займ практически невозможно.

Единственным выходом становится предоставление в залог личного имущества. Но есть программы кредитования, по которым клиент может оформить ссуду всего по двум документам, без подтверждения доходности. Правда, в таком случае займ выдается под высокие проценты и с ограниченной и достаточно невысокой суммой.

Как оформить кредит вместе с созаемщиком?

Порядок получения кредита с созаемщиками аналогичен процедуре оформления в одиночку. К созаемщикам банк предъявляет те же требования, что и к основному контрагенту. Договор заключается при условии, что каждый из клиентов достиг совершеннолетия, предъявил действующий паспорт, доказал наличие гражданства и передал в банк контактные данные (номер телефона).

В идеале созаемщики должны иметь:

- Постоянную регистрацию по месту жительства желательно в регионе присутствия банка.

- Общий трудовой стаж свыше года и не менее 3-4 месяцев на последнем месте работы.

- Стабильный доход определенного размера, который можно использовать для погашения займа.

- Хорошую кредитную историю без отметок о систематическом нарушении обязательств в прошлом.

Заявку на кредит обычно подает основной заемщик. В процессе заполнения анкеты заявитель сообщает потенциальному кредитору о своем желании привлечь созаемщиков. Если банк предоставляет подобного рода опцию, стороны приступают к согласованию параметров сделки.

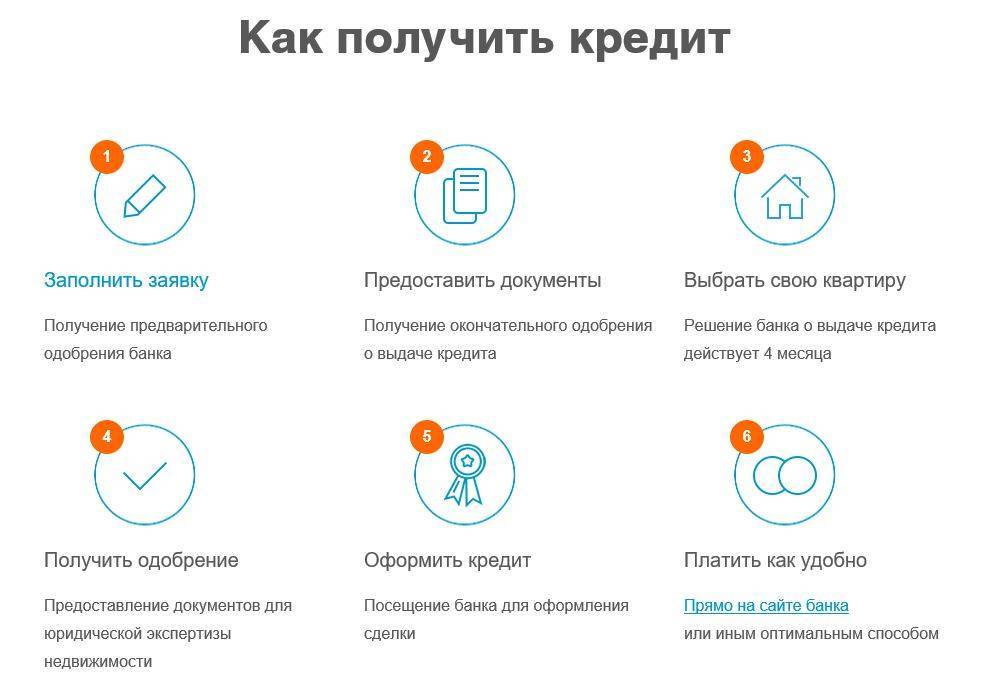

Порядок оформления кредита:

- На каждого участника договора собирается комплект необходимых документов, включающий копию паспорта с пропиской в городе нахождения банка, справку от работодателя о заработной плате, копию трудовой книжки или иные документы, подтверждающие доход и трудовую занятость.

- Решая вопрос об одобрении кредита с созаемщиками, сотрудники кредитора рассматривают документы всех заявителей. На основании полученных данных специалисты подсчитывают совокупный доход.

- При положительном решении стороны согласовывают место и время встречи. Договор подписывается всеми заемщиками, поэтому понадобится личное присутствие в офисе финансового учреждения.

Обычно банки позволяют привлечь не более трех созаемщиков. Чем больше клиентов принимает участие в сделке, тем сложнее выполнять проверку документов и анализ данных.

Виды банковских займов для юрлиц

В каждом банке своя линейка кредитных продуктов для юрлиц. Это могут быть:

Овердрафт — кредитование расчётного счёта ООО. Деньги можно тратить в пределах лимита, даже когда на счету нет собственных средств.

Кредитная линия — возобновляемая или невозобновляемая. Позволяет использовать заёмные средства в течение определённого срока, одним или несколькими траншами, и платить проценты только с потраченной части.

Инвестиционный кредит. Выдают на развитие перспективного проекта, расширение бизнеса.

Целевой кредит. Можно получить на покупку коммерческой недвижимости, автотранспорта, спецтехники, оборудования.

Льготный кредит с поддержкой государства. Обычно выдают субъектам малого и среднего предпринимательства, ведущим деятельность в определённых отраслях.

Кредит на пополнение оборотных средств. Его можно получить для финансирования текущей коммерческой деятельности.

Подробнее о том, какие виды кредитов выдают банки для юрлиц, вы можете прочитать в нашей отдельной статье.

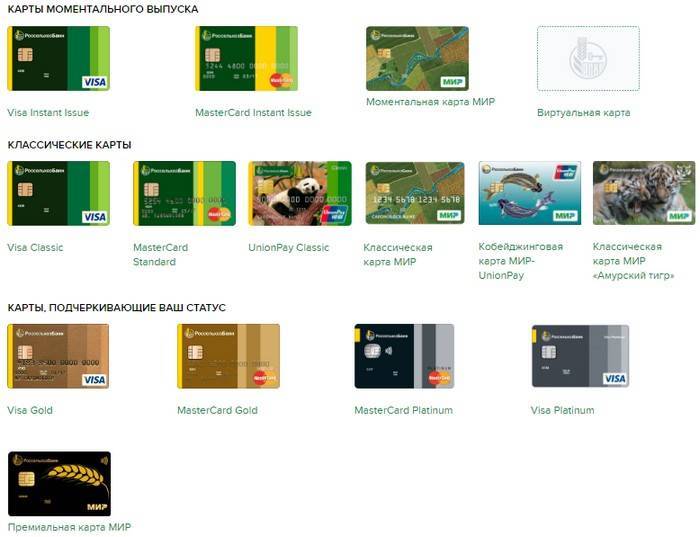

Почему лучше оформить кредитную карту вместо кредита?

Если вы впервые задумались о получении кредита в раннем возрасте, возможно, лучшим вариантом станет оформление кредитной карты. В молодом возрасте ее проще получить, чем первый кредит наличными, потому что требований к заемщикам меньше. В большинстве случаев кредитная карта выдается по паспорту без предоставления документов о трудоустройстве или доходе. Это существенный плюс.

Пользуясь кредитной картой и не нарушая грейс-период, заемщик сможет брать деньги в долг и возвращать их без начисления процентов. Он сформирует себе положительную кредитную историю, чтобы иметь возможность получить крупный первый кредит наличными в будущем.

Например, специальную молодежную карту предлагает Сбербанк России всем заемщикам в возрасте от 21 года. У нее бесплатное обслуживание, грейс-период до 50 дней, высокий кредитный лимит до 600 тыс. руб. Процентная ставка варьируется от 23.9% до 27.9% годовых.

Интересную кредитную карту для молодежи предлагает банк Пойдем. Здесь можно получить кредитную карту «Варик для молодежи», которая выдается заемщикам в возрасте от 18 до 25 лет. Процентная ставка варьируется от 19% до 59% годовых в зависимости от разных факторов. Кончено, процент куда выше, чем в Сбербанке, но и условия получения здесь намного проще.

Кроме специальных предложений для молодежи на рынке финансовых услуг достаточно банков, которые выдают кредитные карты на выгодных условиях с 18 лет: Альфа-Банк, Тинькофф, Почта Банк и другие.

Кредитная карта Тинькофф

- Сумма кредита до 300 000 рублей

- Грейс на покупки 55 дней

- Оформление не выходя из дома, получение курьером

- Бесплатный интернет-банк

- Хорошая служба поддержки, куда можно дозвониться всегда

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Какие требование к доходу и месту работы?

Если сумма займа невелика, то скорее всего банк предложит экспресс-кредитование, когда заемщику не нужно будет предоставлять справки о доходах или с места работы. Все данные будут указаны со слов клиента, а решение о выдаче кредита будет зависеть от кредитной истории. Если речь идет о большой сумме, то понадобиться справка о доходах и копия трудовой книжки, подтверждающая, что клиент работает официально по настоящее время. Размер дохода будет играть роль при расчете запрошенной суммы кредита.

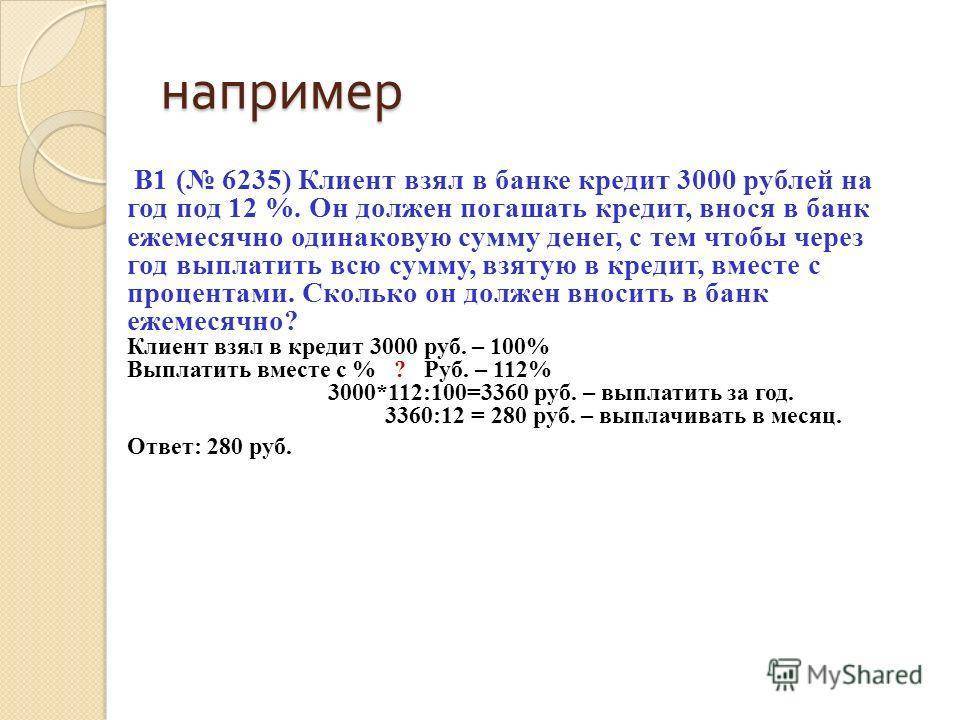

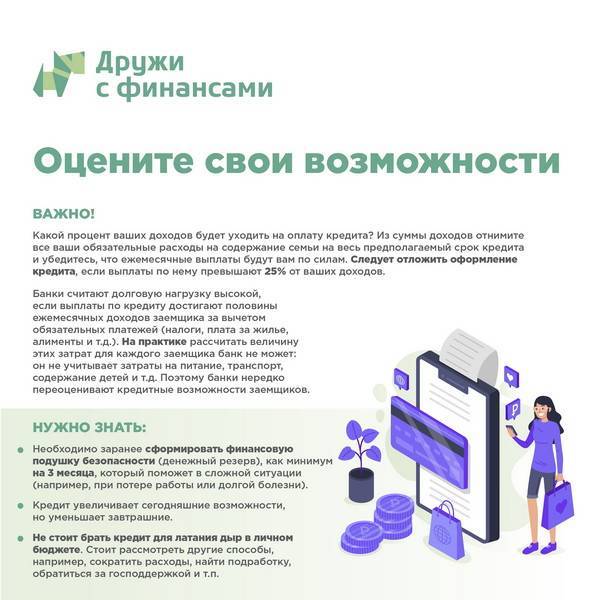

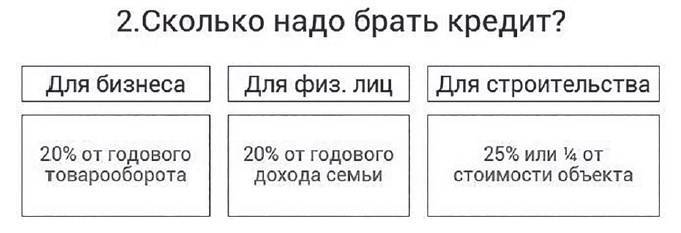

Технология расчета может отличаться в разных банках. В большинстве случае действует схема, что сумма всех выплачиваемых кредитов не может превышать половину чистого дохода. Например, клиент получает 30 т.р., платит в месяц ипотеку 18 т.р. и хочет взять еще кредит в 100 т.р. на ремонт. С большой долей вероятностью ему откажет в предоставлении, поскольку сумма выплат уже превышает половину дохода.

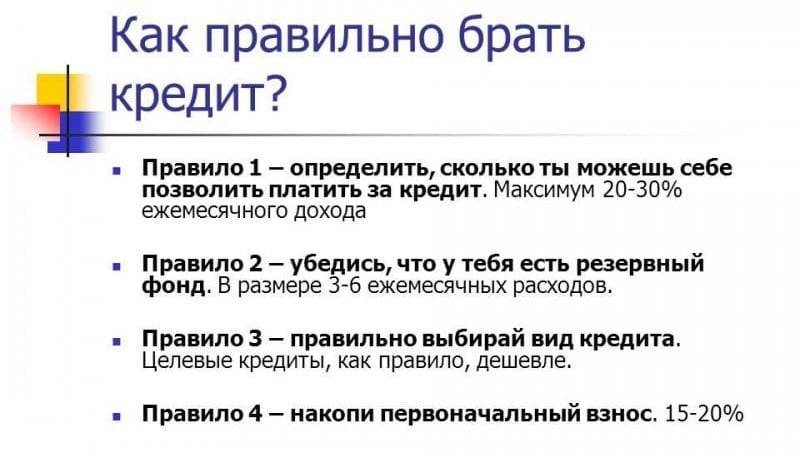

Прежде чем взять кредит, рассчитайте свои возможности

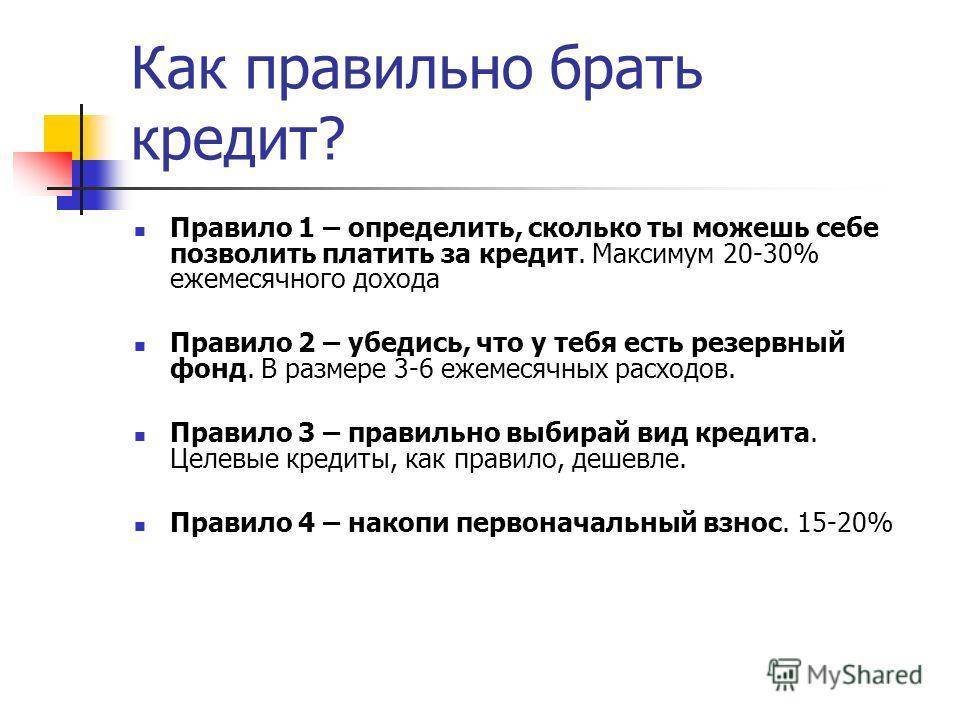

Прежде чем решиться взять, даже небольшой потребительский кредит, рассчитайте свои финансовые возможности. Ежемесячные платежи по счетам кредитного договора не должны превышать 20% вашего дохода. Не стоит пренебрегать этой цифрой, поскольку за ней стоит та часть расходов, от которой вам придется отказаться.

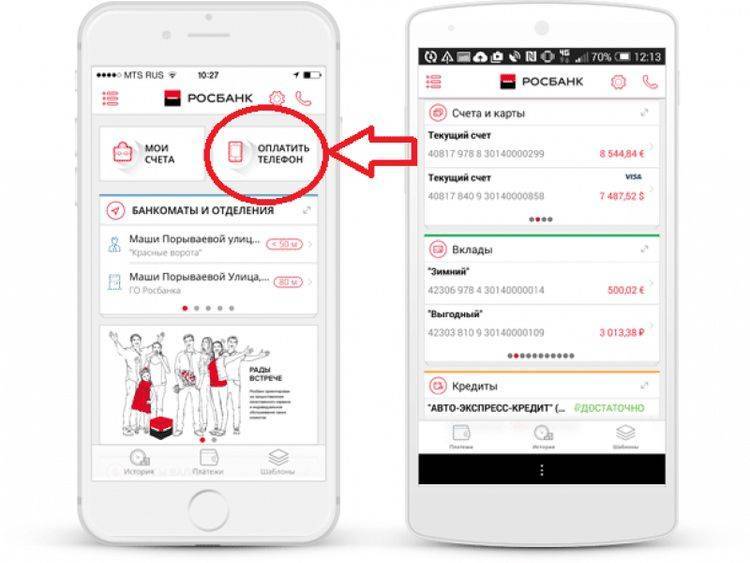

Если вы получаете зарплату на банковскую карточку, ознакомитесь с условиями кредитования “вашего” банка. Для клиентов, имеющих расчетные счет, банковские вклады, а тем более получающих зарплату на карту, банк может предоставить кредит на более выгодных условиях. А главное, без “лишних” вопросов, не требуя официальных справок о зарплате. В крайнем случае, если сумма кредита довольно большая, вам придется лишь заполнить справку о доходах по форме банка.

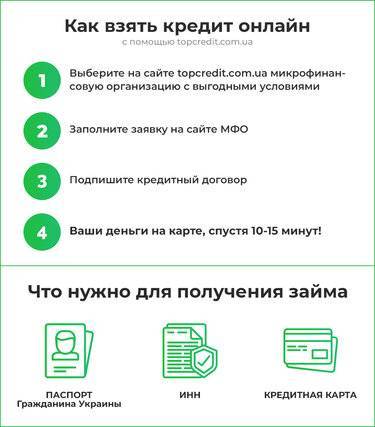

Документы на получение

Кредитные организации стремятся привлечь как можно больше клиентов, заманивая их лояльными требованиями к пакету документов. Встречаются рекламы, где предлагают быстро оформить кредит по паспорту. Но мы же с вами грамотные люди и должны понимать, что на такой риск разумный банк вряд ли пойдет. Тогда это обман?

Нет, просто все риски окажутся заложены в процентной ставке. Своими деньгами вы обеспечиваете банку солидное вознаграждение за то, что не потрудились собрать необходимые документы.

Кредит получают не только на текущие нужды физических лиц, но и на бизнес. Например, когда я писала о кредитах Тинькофф Банка, то приводила список документов для предпринимателей. Он отличается от перечня для физических лиц.

Перечень документов зависит от вида получаемого займа. Самый простой список для потребительского кредитования:

- паспорт, удостоверяющий вашу личность;

- документы, подтверждающие ваш доход;

- дополнительные документы (например, водительское удостоверение, СНИЛС, загранпаспорт и т. д.)

Намного объемнее получается комплект, если вы берете займ под залог имущества. В этом случае в список добавляются документы, которые так или иначе описывают предмет залога (свидетельство о государственной регистрации жилья, паспорт транспортного средства, отчет об оценке имущества и др.) Банки даже предоставляют несколько месяцев после одобрения кредита, чтобы вы смогли собрать полный комплект.

Что нужно, чтобы получить кредит безработному? Как не парадоксально звучит вопрос, но банки готовы работать и с такими гражданами. Тем более, что к этой категории можно отнести всех, кто не оформлен официально (например, фрилансеры, самозанятые работники, лица, работающие на ИП и др.) К сожалению, в нашей стране это повсеместное явление.

На каких условиях банки выдают деньги в долг лицам без официальной работы:

- если ранее был опыт получения и успешного погашения кредита;

- если клиент готов предоставить залог;

- если есть возможность привлечь платежеспособного поручителя;

- если требуется получить небольшую сумму на короткий срок.

Конечно, получить кредит безработному намного сложнее. Да и условия кредитования будут жестче, чем с документами о доходах и занятости.

Разновидности кредитования

Займы для физических и юридических лиц в банках могут быть различными, что зависит от многих факторов. Основными разновидностями кредитов являются:

- Кредиты без залогов. Такими займами бывают, как правило, потребительские. Сюда же относятся кредитные карты.

- Под залог какого-либо имущества. Данным имуществом может выступать недвижимость – дома, квартиры, дачи, земельные участки, а также различные виды движимого имущества – автотранспорт, дорогостоящие меховые изделия, ювелирные украшения и т.п.

Ссуда – это разновидность кредита, который выдается небанковскими структурами, например, инвестиционными фондами, МФО, ломбардами, а также частными инвесторами. Данные организации и лица могут выдавать кредиты на основании таких документов, как договоры займа. Это объясняется тем, что данные структуры не имеют права кредитования без наличия специальных лицензий кредитных учреждений, которые имеются только у банков.

Как правильно взять кредит на автомобиль, рассмотрим далее.

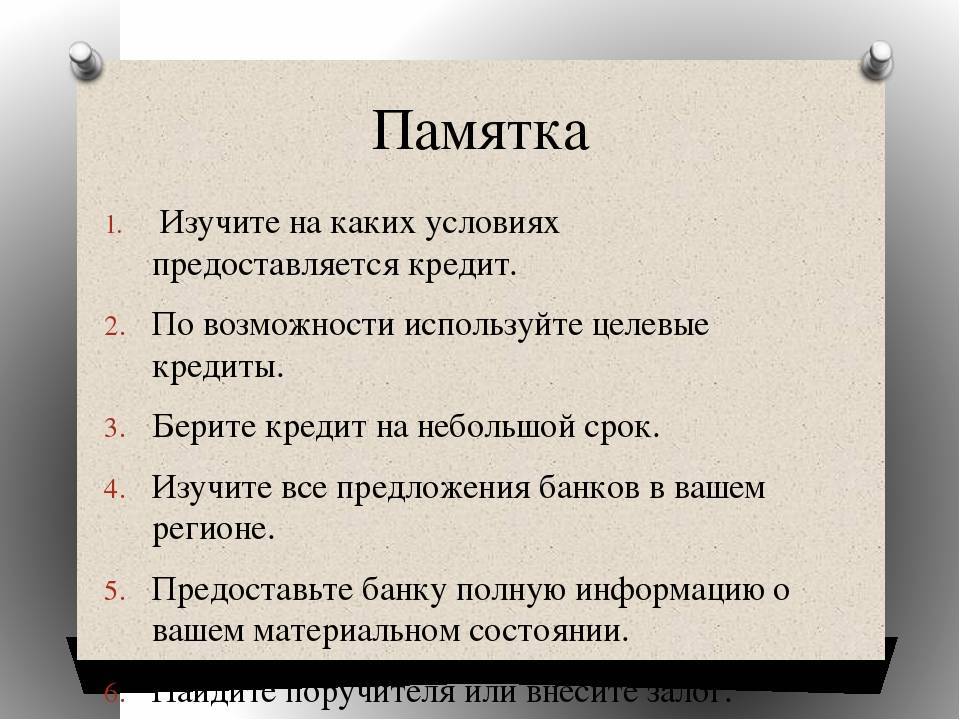

Как правильно выбрать банк для кредитования

Чтобы правильно заполнить заявку на кредит, следует прежде выбрать банковскую организацию. Конечно, кредитоваться лучше всего в благонадежном и стабильной банке-кредиторе. По статистике россияне отдают предпочтение таким ведущим российским банковским структурам, как:

- Сбербанк;

- Внешторгбанк;

- Альфа-Банк;

- Газпромбанк;

- Русский Стандарт;

- Банк Москвы.

Если же в получении ссуды было отказано сразу в нескольких кредитующих организациях, лучше обратиться за помощью к кредитным брокерам. Данные специалисты помогут подобрать наиболее приемлемую банковскую организацию для получения ссуды. Конечно, такие услуги платные, но в основном брокеры берут за оплату определенный процент от полученного займа

Также при выборе кредитующей организации, стоит брать во внимание и некоторые специфические моменты

При оформлении программы кредитования стоит ориентироваться на получение займа по максимально выгодным ставкам

При оформлении программы кредитования стоит ориентироваться на получение займа по максимально выгодным ставкам

Уровень ставок годовых

Или, в конечном итоге, размер будущей переплаты. Ставки годовых в последнее время имеют тенденцию к снижению, но они зависят от различных факторов. Например:

- финансового рейтинга займополучателя;

- предоставляемого залога;

- привлечения поручителей или созаемщиков;

- суммы запрашиваемого кредита;

- срока кредитования.

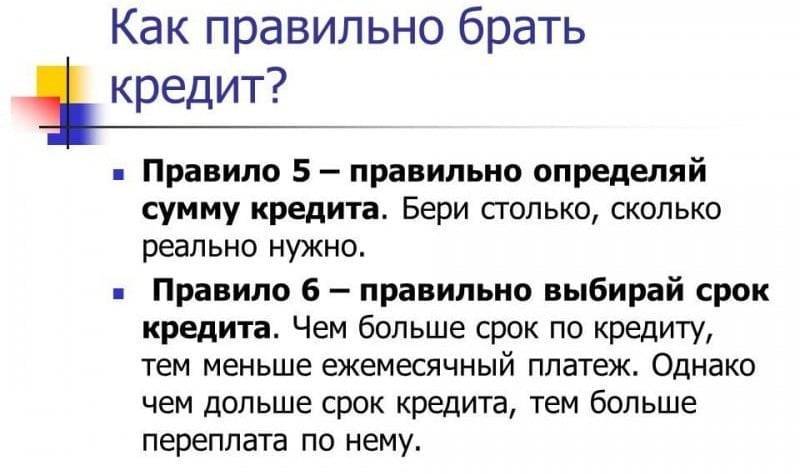

Стоит учитывать, что чем больше период займа, тем большую переплату произведет заемщик. Также нужно знать и о нюансах погашений займа. Есть два вида погашения задолженности:

- Аннуитетные платежи (равномерные суммы выплат на всем периоде кредитования).

- Дифференцированные (убывающие, вначале плательщик погашает процентную часть, а потом переходит к выплате тела займа).

Дополнительные комиссии/сборы

Не стоит доверять реклама с привлекательными обещаниями и минимальным процентам. Зачастую под такими лозунгами «прячутся» скрытые комиссии, сборы и взимания, о которых заемщик узнает уже при подписании кредитного соглашения. К таким «довескам» могут относиться:

- ежемесячные выплаты за ведение и обслуживание расчетного счета;

- поборы за обналичивание кредитных средств;

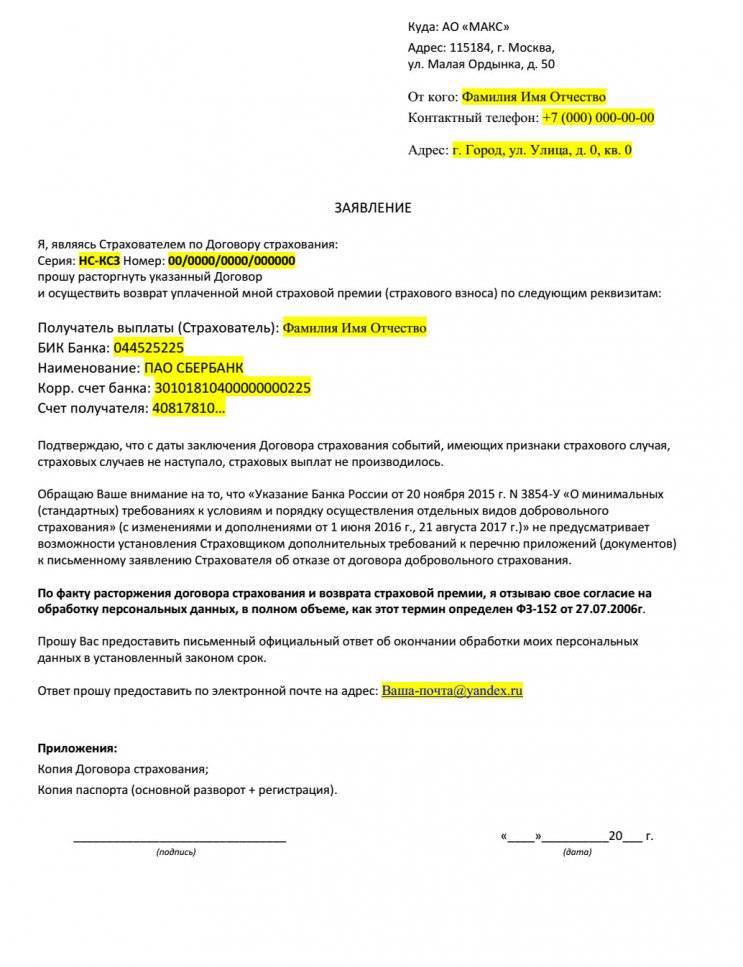

- страхование;

- пени за просрочку очередной выплаты.

На что стоит обращать внимание при кредитовании

Также отдельным моментом стоит уточнить возможность досрочного погашения ссуды. Такие нюансы обязаны прописывать в договоре кредитования. Так как банкам-кредиторам невыгодно, когда заемщик раньше времени погашает займ, они прописывают запрет на досрочное погашение в договоре, а также указывают пени за преждевременное его закрытие.

График погашения задолженности

Еще одним важным условием в выборе подходящего банка-кредитора является анализ предоставляемого при кредитовании графика выплат. Потенциальному займополучателю стоит внимательно отнестись к такому пункту с учетом, что данные условия бывают достаточно разнообразны. Многие аналитики рекомендуют оформлять кредит с условием дифференцированных выплат. Но некоторым заемщикам намного удобнее выплачивать по аннуитетному графику.

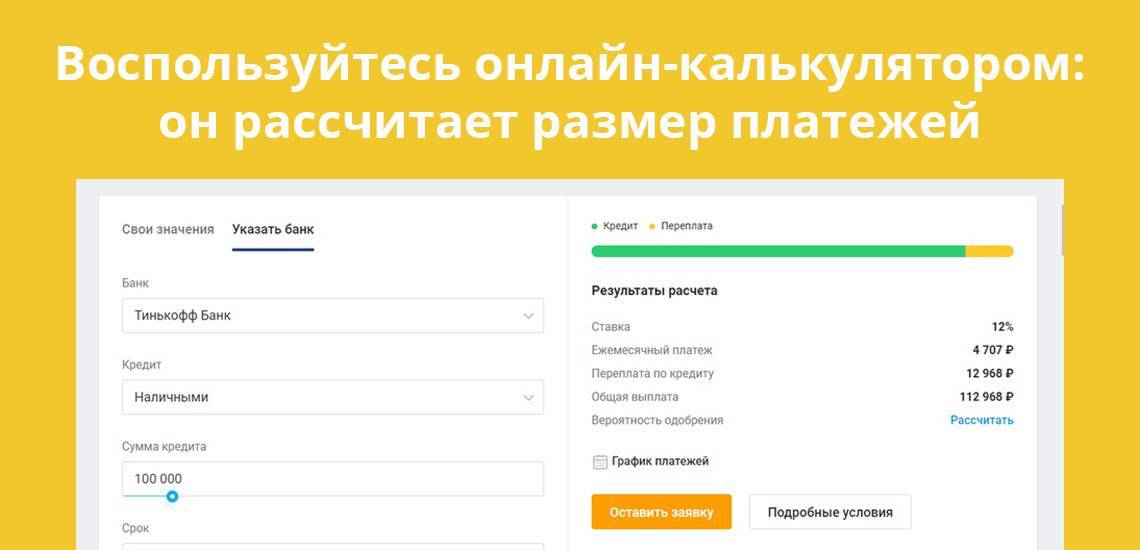

В любом случае стоит предварительно сравнить все условия по кредитованию. Кстати, можно воспользоваться имеющимися на каждом официальном портале банка онлайн-калькуляторами. С их помощью можно легко представить картину возможного займа и сравнить ее по предложениям от различных кредитных организаций. Чтобы выбрать наиболее удобную и приемлемую для себя схему погашения задолженности.

Как получить кредит под бизнес

Чтобы получить кредит на развитие бизнеса с нуля, нужно доказать кредитору ценность бизнес-идеи и соблюсти все условия для кредитования. Если это невозможно, попробуйте оформить потребительский займ.

Кто может получить кредит на бизнес

У каждого банка свои условия выдачи кредита — крупные устанавливают жёсткие требования, а региональные более лояльны к заёмщикам. В целом, кредит для начала бизнеса выдают уже зарегистрированным ИП и ООО, а также физлицам, которые только планируют пройти госрегистрацию бизнеса.

Во многих организациях есть возрастные ограничения для заёмщиков: в среднем от 30 до 45 лет (редко — до 60). Суммы, проценты, размер обеспечения и другие условия полностью зависят от конкретной банковской программы.

Условия для получения кредита

Банку нужны гарантии того, что заёмщик сможет вовремя погасить кредит и уплатить проценты. Условий и нюансов для оформления кредита под старт бизнеса много, заёмщику придется соблюдать все. Стандартный перечень требований к ИП без оборотов, претендующему на кредит:

подробный и качественный бизнес-план, который подтвердит схему получения стабильного дохода от бизнеса;

документальное подтверждение текущего дохода (справки 2-НДФЛ для работающих физлиц, 3-НДФЛ и декларации для ИП и организаций);

отсутствие других невыплаченных кредитов;

наличие залогового имущества (недвижимого или движимого);

наличие поручителя с положительной кредитной историей.

Дополнительно кредиторы учитывают наличие постоянной регистрации, семейное положение (женатых/замужних кредитуют охотнее), количество иждивенцев, суммы расходов каждый месяц, финансовые обязательства (например, алименты).

На что необходимо обратить внимание

Выбор различных программ очень велик, поэтому необходимо выбрать несколько подходящих финансовых организаций

Обращать внимание нужно на те банки, которые предлагают выгодные условия получения кредита. В каждую организацию необходимо подать заявку и после этого уже окончательно определиться с выбором кредитного учреждения

При выборе необходимо:

Обратить внимание на финансовое учреждение в котором выдается заработная плата. Очень часто банки своим постоянным клиентам предлагают различные льготы

Условия для получения кредита обычно несколько выгоднее, чем в остальных организациях. Если же условия кредита не устраивают, то обращаться стоит в другие крупные учреждения. Такие организации обязательно должны быть государственными.

Обязательно узнать, какой будет процентная ставка и конечная сумма ссуды. Процентная ставка включает в себя различные комиссии, взимаемые с заемщика при заключении договора. Очень часто встречаются банки, предлагающие людям беспроцентные займы. Каждый банк должен иметь хотя бы минимальную прибыль, чтобы им не остаться без дохода, будут включаться различные комиссионные платежи. В конце концов, займ получается не таким выгодным.

Сравнивать ссуды по конечной сумме возвращаемых средств. Можно взять деньги, но в итоге значительно переплатить.

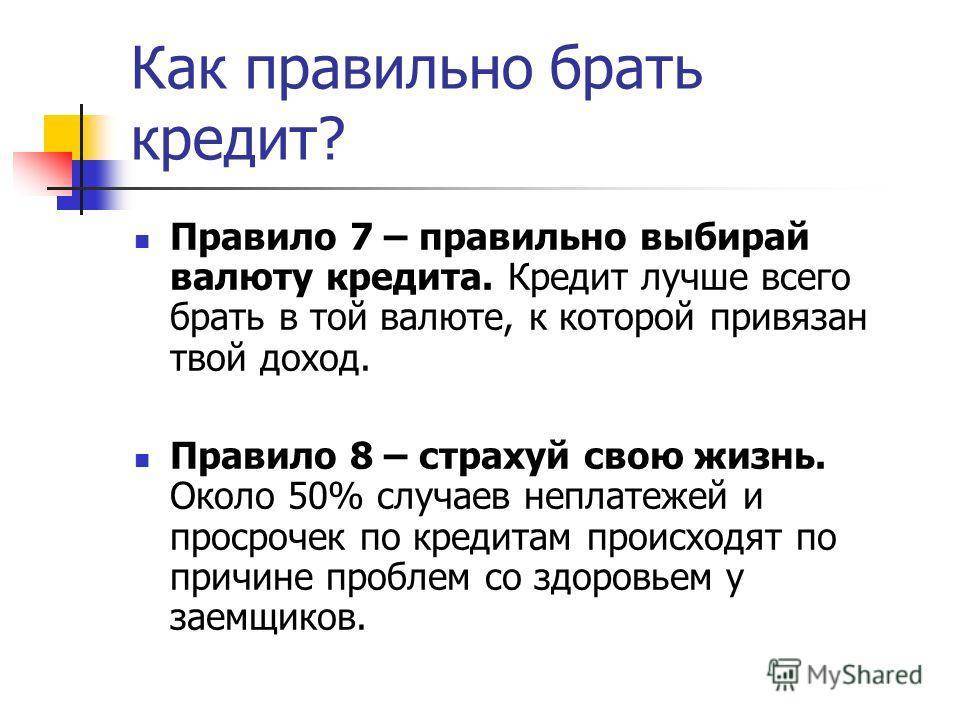

Обратить внимание на срок, валюту и сумму вклада. Взяв предложенную учреждением сумму, можно переплатить гораздо больше. Всегда оформлять ссуду нужно на ту сумму, которая ранее была запланирована. Срок должен быть максимально коротким, чтобы переплата не была слишком большой. Но в то же время ежемесячный платеж не должен превышать 30 процентов ежемесячного дохода заемщика.

Оформить страховку, если ссуда большая. Таким образом, будут снижены возможные риски, хотя переплата и увеличится.

Изучать внимательно условия потребительского кредита, подписывая договор

Особенно важно читать пункты, написанные очень мелким шрифтом. Пункты, отмеченные звездочкой, могут содержать скрытые условия

Порой встречаются очень завуалированные предложения, несущие двойной смысл.

Лучше взять кредит с возможностью досрочной оплаты долга, чем переплачивать за все месяцы. По закону каждый заемщик имеет полное право на преждевременное погашение своего займа. Однако финансовые организации не имеют желания терять свою прибыль, поэтому применяют к заемщикам различные санкции. Если же человек захотел погасить кредит досрочно, то банк начисляет различные комиссии. Эти комиссионные платежи незаконные, поэтому человек может подавать исковое заявление в суд. Перед подписанием договора обязательно надо узнать минимальную сумму платежа при преждевременном погашении займа. Если же появляются лишние средства, то их можно внести в банк и снизить сумму задолженности.

Правильно первое — только официальные сайты банков!

Правильно взять кредит онлайн — это значит не потерять свои персональные данные.

Если вы не хотите потерять свои персональные данные или если вы не хотите получать спам на свой телефон или электронный адрес — внимательно присмотритесь к сайту, на котором делаете онлайн заявку на займ.

Само предложение банка Москвы и других банков:

Кредит под залог в банке Восточный

Лицензия ЦБ РФ №1460

- Сумма до 30 млн. рублей,

- Ставка от 8.9%

- Срок до 240 месяцев

- Быстрая онлайн заявка

- Требуется страхование предмета залога

- Гражданство РФ возрастом от 21 до 69

Калькулятор кредита

Кредитная карта ВТБ банка Москвы

- Минимум документов

- Самый низкий процент по карте 19.9% годовых в рублях

- Грейс период в течение 50 дней

- Вы не платите годовое обслуживание, если не пользуетесь картой

- Спецпредложение для студентов – 10 тыс рублей лимит

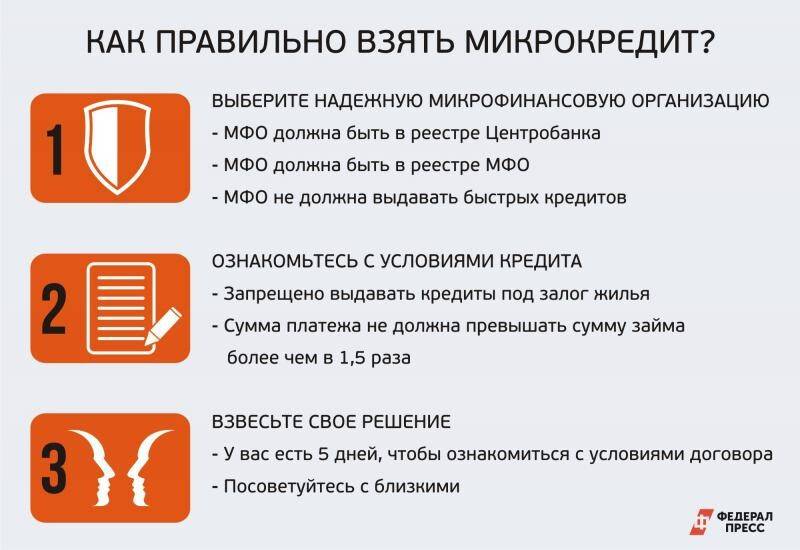

Если вы берете ссуду через посредника тут может быть 3 варианта. Первый вариант — просто партнерка, которая проверит вашу заявку и передаст кредит в банк. При этом вам будет сделан звонок. Все данные, в том числе и паспортные, электронная почта останутся у партнерки. А гарантию их нераспространения партнерка вам не давала. В один прекрасный момент вам начнут поступать СМС или спам на почту. И вы ничего не сможете с этим поделать.

Второй вариант — это кредитные брокеры. Опять же если ваша заявка попадет к кредитному брокеру, вам позвонят. Внимательно спросите, кто звонит, зачем, на каких условиях вам хотят предоставить кредит. Кредитный брокер обычно сотрудничает с многими банками и может предложить более выгодные условия займа. Но опять же есть риск потери персональных данных. Кредитный брокер это все равно посредник, так что время получения кредита все равно увеличится. Могут возникнуть непонятки, связанные с числом документов и с оформлением документов по займу. Брокер скажет одно, а когда вы придете в банк, чтобы взять кредит — получится другое

И наконец третий вариант посредников — работники Workle или независимый посредник. Эти люди имеют связи в банке и помогут получить вам кредит. Но доверять им или нет, решать вам. Обычно они получают вознаграждение, если вам выдают займ. Эти люди помогают вам оформить документы, подсказывают что и как. Думайте, какие данные им можно предоставить, а какие нет. Внимательно прочитайте или спросите отзыв о посреднике.

Скольким людям он помог и в чем заключалась помощь? Только доверяя человеку, посвящайте его в свои финансы.

Какой будет процент?

Как правило, банки стараются индивидуально подходить к клиентам и устанавливают процентную ставку, согласно критериям риска. Здесь сотрудник банка может озвучить диапазон ставок, например, от 16 до 25%. И если он скажет, что точную ставку сейчас сказать не может, то это будет правдой. Есть банки, которые кредитуют по стандартной ставке всех клиентов. С одной стороны этого удобно, поскольку уже точно можно узнать, какой будет процент. С другой стороны, банк не делает индивидуальную оценку. Если по дифференцированной системе у положительного заемщика была бы ставка ниже, чем у просрочника, то по фиксированной ставке заемщик с отличной кредитной историей не будет иметь привилегий.

“Быстрый” кредит – самый дорогой кредит

Выражение “чем легче взять кредит, тем труднее его выплачивать” емко и кратко характеризует основную ошибку, совершаемую при получении кредита. Поддавшись воздействию заманчивой рекламы и эмоциям можно действительно легко и быстро оформить кредит прямо в магазине, без предоставления “лишних” справок и документов. Впоследствии обнаружится, что за такой кредит приходится немало платить. И в этом нет ничего удивительного. Банки закладывают все риски, связанные с “легким” кредитом в его процентную ставку и предусматривают иные дополнительные платежи по данному виду кредитования. Намного разумнее оформлять любой кредит в офисе банка, собрать требуемые банком документы и подтвердить свою платежеспособность справкой о доходах 2-НДФЛ, в крайнем случае, заверить на работе справку по форме банка или иным способом. Специально обученные специалисты кредитного отдела банка рассчитают ваши финансовые возможности и предоставят кредит на максимально выгодных условиях. Во-первых, на более длительный срок, а во-вторых, обязательно под меньшие проценты по кредиту.

Найдите банк, специализирующийся на срочных кредитах

Если ваша кредитная история уже была подпорчена – не тратьте время на обращение в «Сбербанк», «Альфабанк» и другие крупные банки с низкими процентными ставками. Выбирайте банки, которые выдают займы без справок о доходах и поручительства.

В этой таблице представлено несколько организации, которые выдают кредитные продукты, даже лицам с плохой историей:

| Название банка | Возраст заёмщика | Минимальная процентная ставка | Максимальный срок | Максимальная сумма | ||

| ВТБ | От 21 года | 7,5% | 7 лет | 5 000 000 рублей | ||

| Открытие | От 18 до 75 лет | 9,9% | 5 лет | 5 000 000 рублей | ||

| Почтабанк | От 18 до 65 лет | 10.9% | 5 лет | 1 500 000 рублей | ||

| Восточный банк | От 21 до 75 лет | 9,9% | 5 лет | 3 000 000 рублей | ||

| Совкомбанк | От 35 до 85 лет | Индивидуальная процентная ставка | 10 лет | 30 000 000 рублей | ||

| Райффайзен банк | От 23 до 67 лет | 10,99% | 5 лет | 2 000 000 рублей | ||

| МТС банк | От 18 до 65 лет | 9,9 % | 5 лет | 5 000 000 рублей | ||

| Тинькофф | От 18 до 70 лет | 14, 9% | 3 года | 1 000 000 рублей | ||

| Ренессанс | От 20 до 70 лет | 11,3% | 5 лет | 700 000 рублей | ||

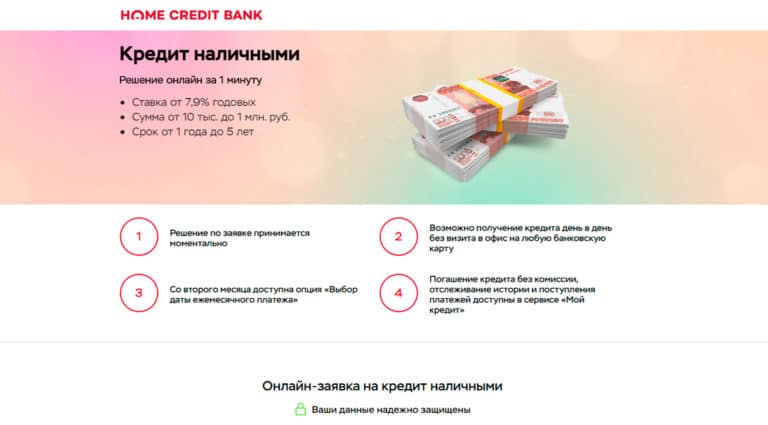

| Home credit bank | От 22 до 69 лет | 10, 9% | 7 лет | 1 000 000 рублей | ||

Эти организации могут себе позволить работать с не очень надёжными заёмщиками благодаря более высокой процентной ставке. Чтобы увеличить свои шансы на получение займа – отправьте заявку сразу в несколько организаций одновременно.