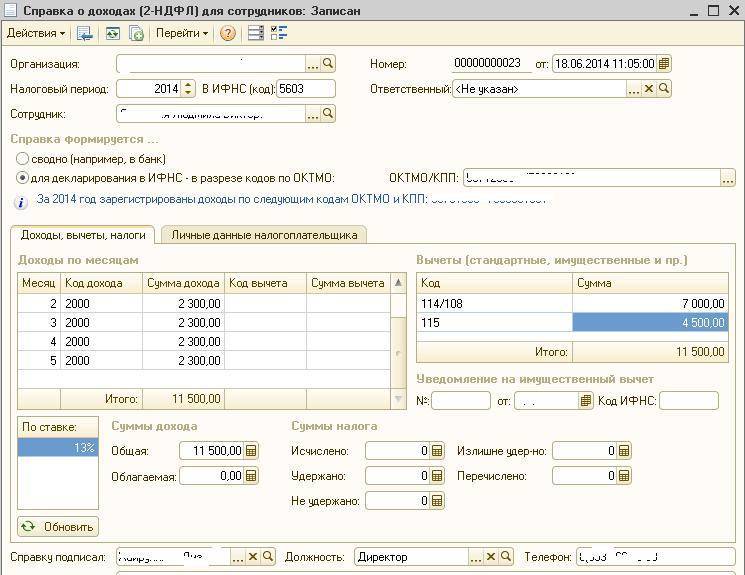

Что означает код вычета 115 в справке 2 НДФЛ?

Сегодня вычетами на детей, которые относятся к стандартным вычетам, может воспользоваться каждый

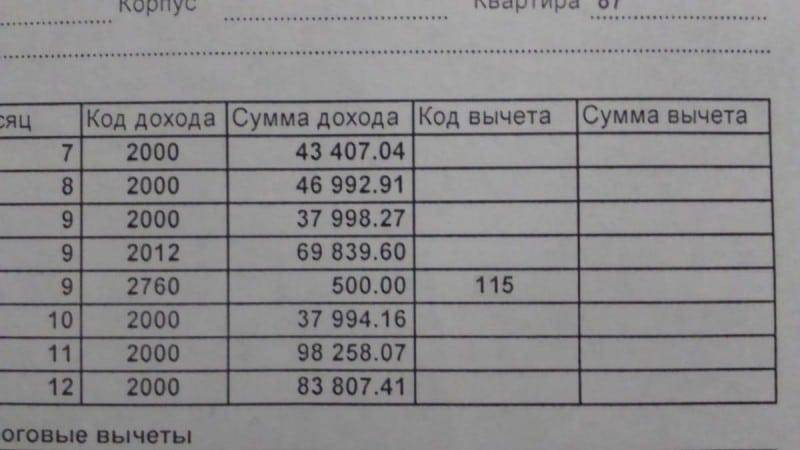

Обратим ваше внимание на то, что код 115 отражает такую информацию:

- Вычет на второго ребенка, который не достиг возраста 18 лет или же не достиг 24 лет, но обучается в высшем учебном заведении;

- Получить вычет могут опекуны, родители и попечители.

В тоже время, нужно учитывать, что налоговые вычеты не могут оформить:

- Индивидуальные предприниматели, которые отчисления по НДФЛ осуществляют по особым схемам;

- Официально не трудоустроенные люди.

То есть, чтобы получить вычет, непременно нужно иметь официальное трудоустройство. Вычетом будет сумма средств по налогам, которая снимается с той суммы, которая тратиться на содержание ребенка. То есть, например, заработная плата 20 000 на содержание тратиться 3 000, это значит, что из суммы 3000 не будет отчисляться налог. Соответственно, 20 000 – 3000 = 17 000, которые облагаются налогом НДФЛ.

Особенности назначения вычетов

Существуют некоторые особенности, когда родителям имеющих несовершеннолетних детей полагаются или не полагаются возвращение подоходного налога, а именно:

- Выплаты полагаются, когда мать и отец имеют официальное трудоустройство и осуществляют в НДФЛ перечисления тринадцати процентов;

- Выплаты не полагаются, если мать или отец не имеет официального дохода, находиться на учете центре занятости либо прибывает в декрете;

- Сумму возврата налога может получить лишь мать или отец, но только в том случае, если второй напишет отказ от получения;

- Государственная помощь, также положена опекунам, попечителям или усыновителям ребенка;

- Максимально возможная сумма возврата может составлять 280 тысяч российских рублей. Однако если получатель получит сумму в таком объеме, то в будущем он будет лишен права на получение возврата по подоходному налогу;

- На размер суммы возврата влияет количество детей, то есть если в семье много детей, то размер компенсации на следующего ребенка будет выше. Стоит отметить, что в этой ситуации учитываются все дети, даже те которые уже достигли совершеннолетия или закончившие учебу.

Государство установило следующие размеры компенсаций на детей:

- на первого ребенка равняется 1 400 рублей;

- на второго составляет 1 400 российских рублей;

- на третьего составит 3 тысячи рублей;

- на ребенка, имеющего инвалидность, составляет 12 тысяч рублей для родителей или усыновителей, а вот опекуны и попечители имеют право получить 6 тысяч рублей.

Код вычета 134 в 2-НДФЛ

Налоговый вычет — это сумма, на которую уменьшают налоговую база по НДФЛ.

Налоговая база по НДФЛ — это все доходы физлица, как в денежной, так и в натуральной формах.

Статья 218 Налогового кодекса РФ дает право на детские ежемесячные вычеты в фиксированном размере.

Читайте по теме: Что такое код вычета 403 в справке 2-НДФЛ

В некоторых случаях работнику полагается двойной детский вычет. Например, двойной вычет на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет, предоставляют единственном родителю, усыновителю.

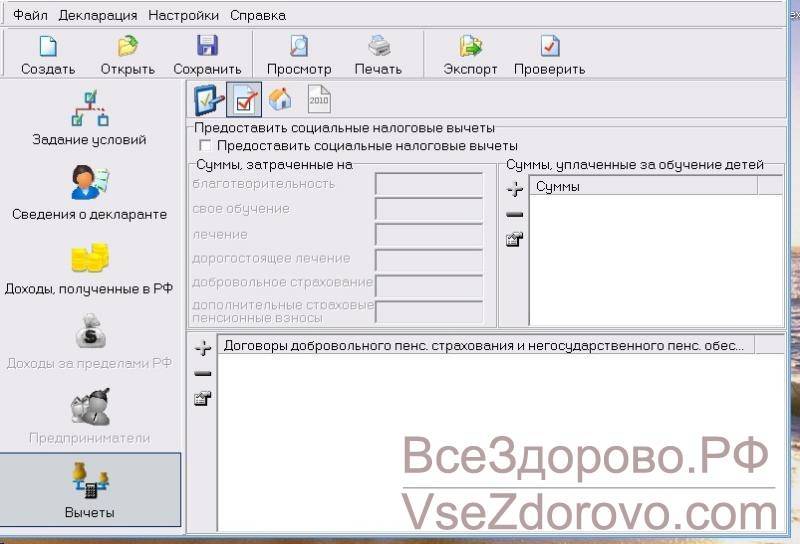

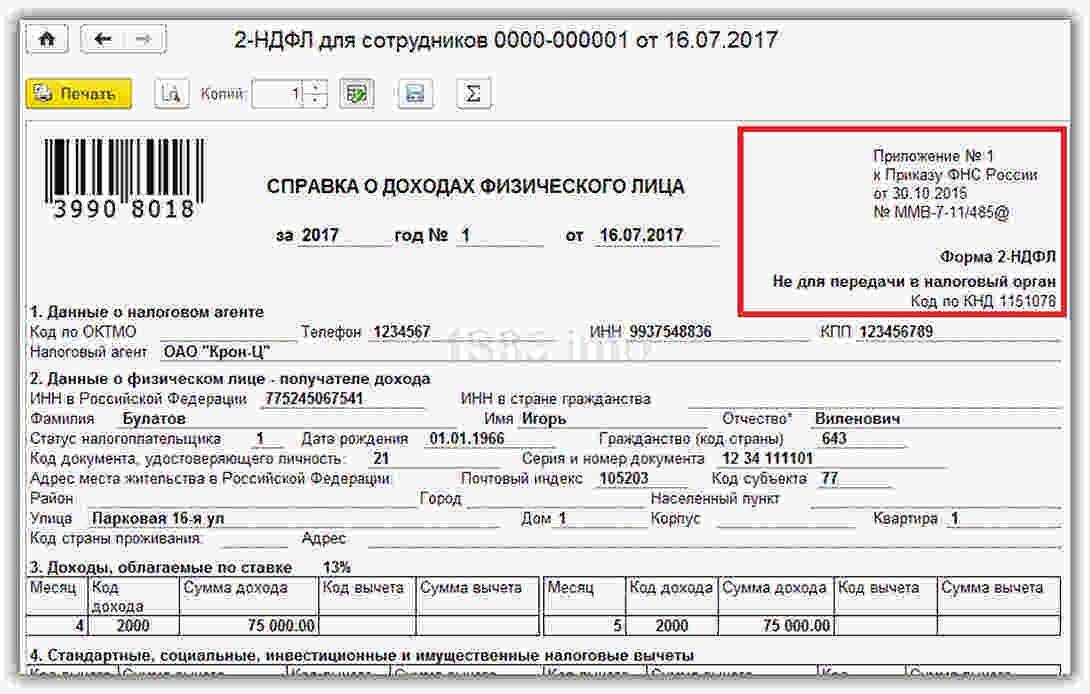

Заполнить коды вычета бесплатно в 2-НДФЛ вы можете бесплатно в программе «Бухсофт».

Заполнить коды в 2-НДФЛ

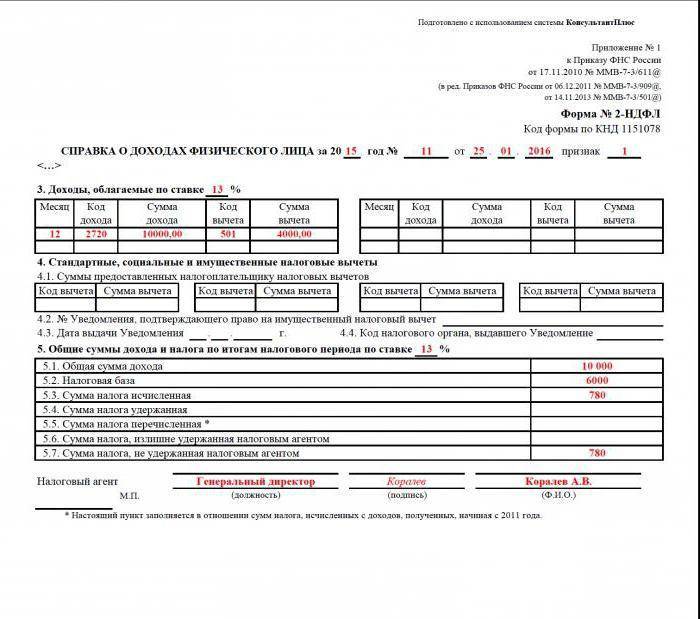

Размер — 2800 руб. в месяц

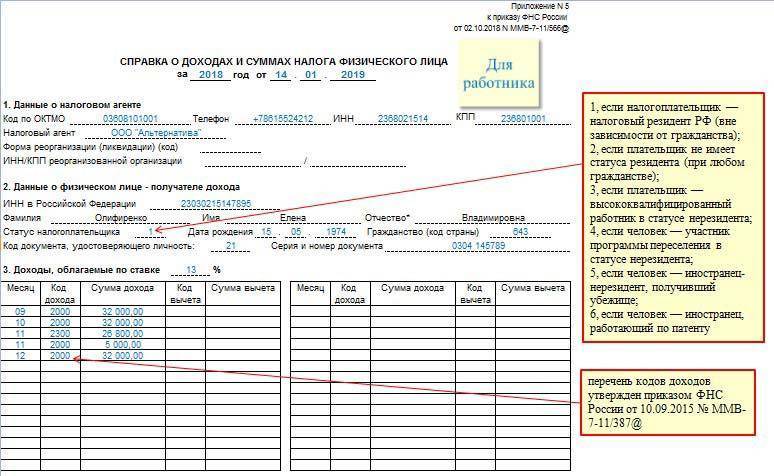

Для отражения в 2-НДФЛ вычета этого вычета применяют код 134 (приложения 2 к приказу ФНС России от 10 сентября 2015 № ММВ-7-11/387 (в редакции приказов ФНС России от 22 ноября 2016 № ММВ-7-11/633 и от 24 октября 2017 № ММВ-7-11/820).

Медицинская статистика показывает, что в последние годы изменилось соотношение контингентов, обследуемых на ВИЧ-инфекцию. Если раньше основную часть обследуемых и выявленных ВИЧ-положительных составляли наркоманы и лица с беспорядочными половыми связями, то в настоящее время в связи с выходом инфекции в широки слои населения большая часть — это пациенты, направляемые на стационарное лечение, а так же пациенты, обследуемые по клиническим показаниям.

Соответственно, основная часть выявленных ВИЧ-положительных относится к этим двум группам. Коды контингентов при обследовании на ВИЧ применяются при заполнении медицинской документации и определяются врачом при назначении анализа на ВИЧ после предварительного сбора эпиданамнеза. Неверное кодирование вводит в заблуждение специалистов и приводит к искажению медицинской статистики.

Код | Контингенты |

| Граждане Российской Федерации, в том числе: | |

| Наркоманы и потребители психоактивных веществ | |

| Гомо- и бисексуалы | |

| Больные заболеваниями, передающимися половым путём | |

| Лица с беспорядочными половыми связями | |

| Лица, прибывшие из-за рубежа | |

| Доноры (крови, биологических жидкостей, органов и тканей) | |

| Беременные | |

| Реципиенты препаратов крови | |

| Военнослужащие | |

| Лица, находящиеся в местах лишения свободы | |

| Обследование по клиническим показаниям | |

| Медицинский персонал, работающий с больными ВИЧ-инфекцией или инфицированным материалом | |

| Прочие | |

| Обследование при проведении эпидемиологического расследования, из них: | |

| Гетеросексуальные партнёры инфицированных ВИЧ | |

| Гомосексуальные партнёры инфицированных ВИЧ | |

| Партнёры по внутривенному вливанию наркотиков | |

| Дети, родившиеся от ВИЧ-инфицированных матерей | |

| Матери детей, инфицированных ВИЧ | |

120(ЛПУ) | Контактные по мед.учреждению(по решению врача-эпидемиолога |

126Д | Добровольное обследование |

| Анонимное обследование |

Обследование по кодам 105, 106, 110 проводится по указаниям эпидемиолога или по желанию пациента при обращении.

В медицинской документации указываются все коды контингентов, к которым относится обследуемый. Например, у больного lues (код 104), HBsAg (код 113) и он подтверждает внутривенное введение наркотиков (код 102), в направлении указываются все три кода – 102,104,113. При составлении статистической отчётности учитывается один, в основном наименьший код, поскольку коды контингентов расположены в порядке убывания риска заражения (кроме кодов 121-125). Например, если в направлении указаны коды 102, 104, 121, 123, то в отчётной форме указывается 102 код.

Код 118 указывается в том случае, если пациента нельзя отнести к другим указанным контингентам

Коды для иностранных граждан соответствуют кодам контингентов, применяемых для Российских граждан, с изменённой первой цифрой на 2.

Код | Контингенты |

| Иностранные граждане, в том числе: | |

| Наркоманы и потребители психоактивных веществ | |

| Гомо- и бисексуалы | |

| Больные заболеваниями, передающимися половым путём | |

| Лица с беспорядочными половыми связями | |

| Прибывшие в РФ на срок более 3 месяцев | |

— | |

| Беременные | |

| Реципиенты препаратов крови | |

| Военнослужащие | |

| Лица, находящиеся в местах лишения свободы | |

| Обследование по клиническим показаниям | |

| Медицинский персонал, работающий с больными ВИЧ-инфекцией или инфицированным материалом | |

| Прочие | |

| Обследование при проведении эпидемиологического расследования, из них: | |

| Гетеросексуальные партнёры инфицированных ВИЧ | |

| Гомосексуальные партнёры инфицированных ВИЧ | |

| Партнёры по внутривенному вливанию наркотиков | |

| Дети, родившиеся от ВИЧ-инфицированных матерей | |

| Матери детей, инфицированных ВИЧ | |

220(ЛПУ) | Контактные по мед. учреждению (по решению врача-эпидемиолога |

226Д | Добровольное обследование |

| Анонимное обследование |

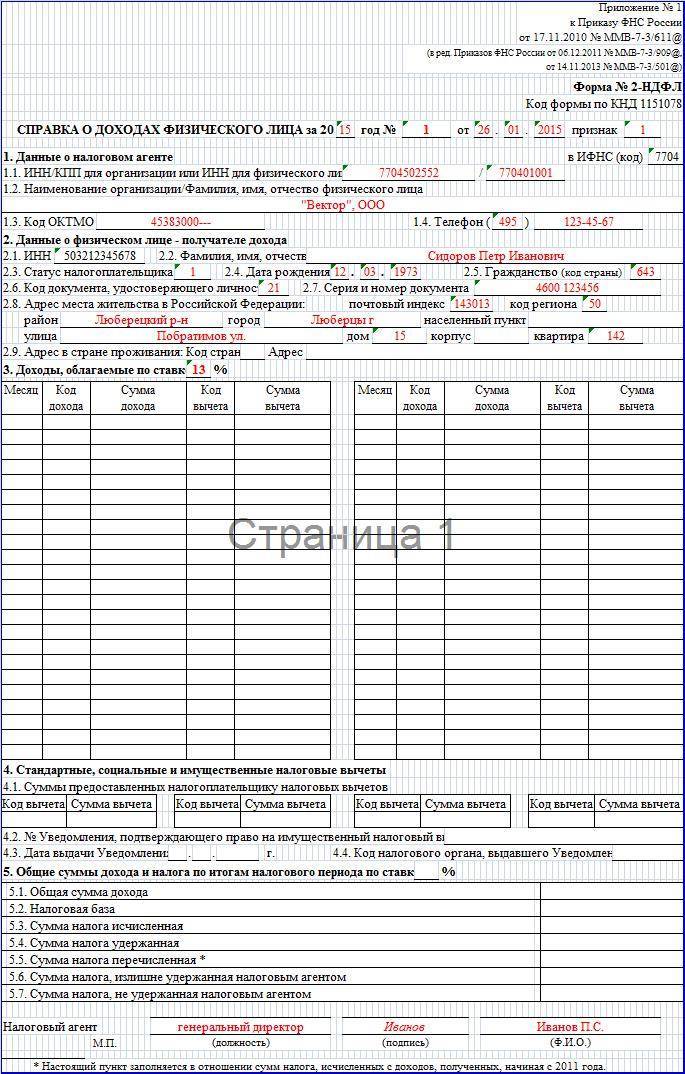

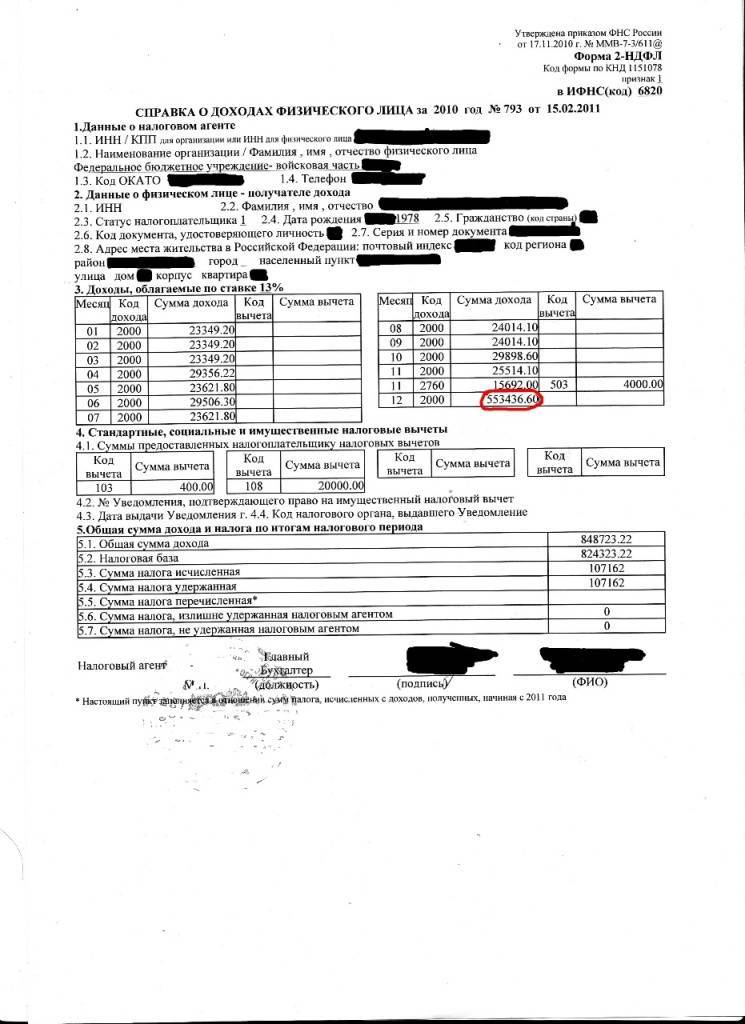

Как получить вычет на ребенка?

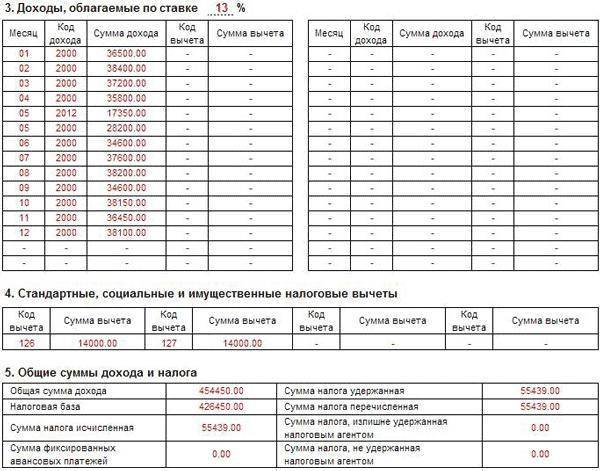

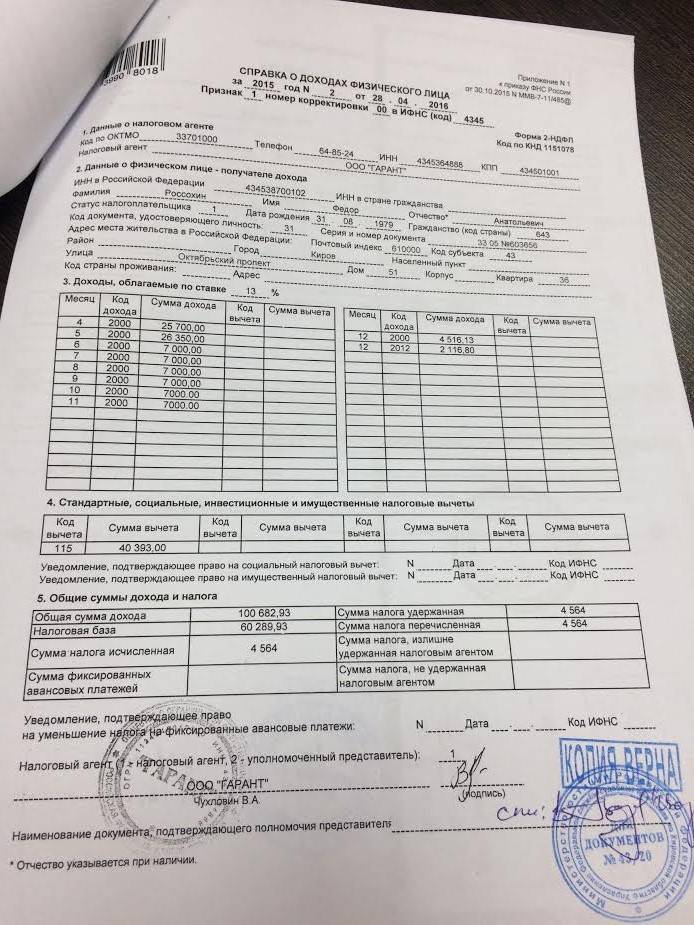

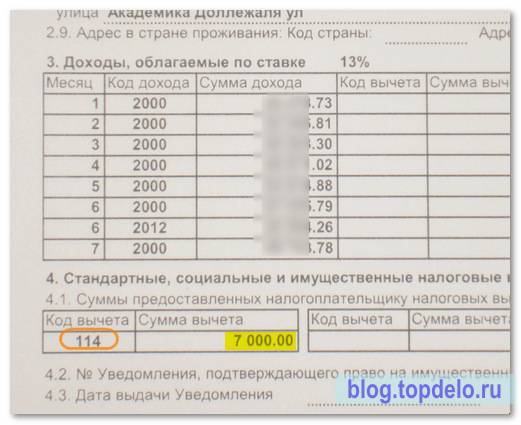

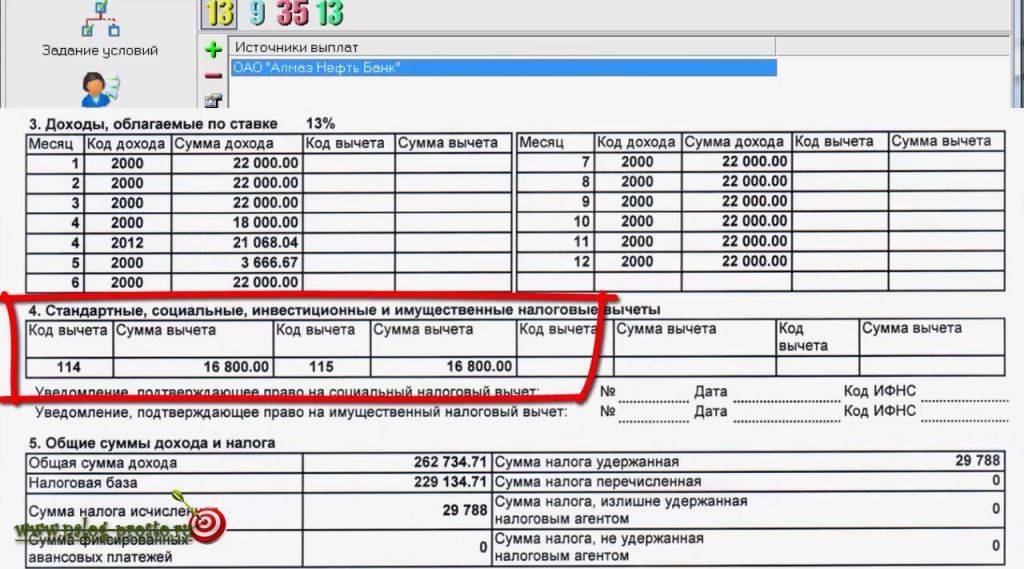

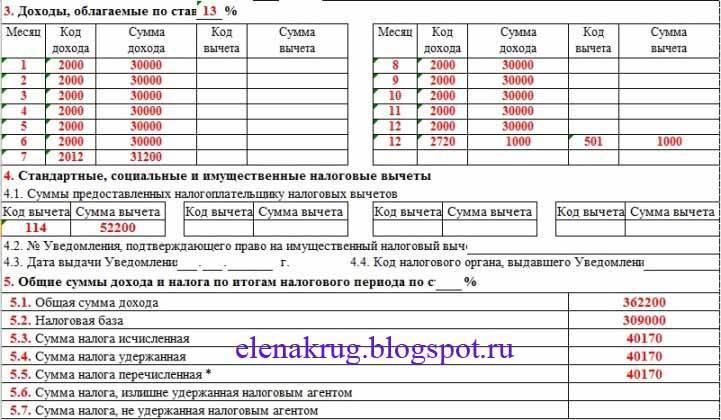

Получить стандартный налоговый вычет на ребенка (код 114 или 115) можно по месту своего официального трудоустройства. Необходимый пакет документов подается ежегодно. В случае если заявитель получает вычет в двойном исчислении (при отказе одного из родителей в письменном виде), представлять документы, справки необходимо будет ежемесячно.

Потребуется следующий перечень документов:

- заявление на имя работодателя с просьбой о предоставлении возврата;

- паспорт заявителя;

- свидетельство о рождении всех детей и браке;

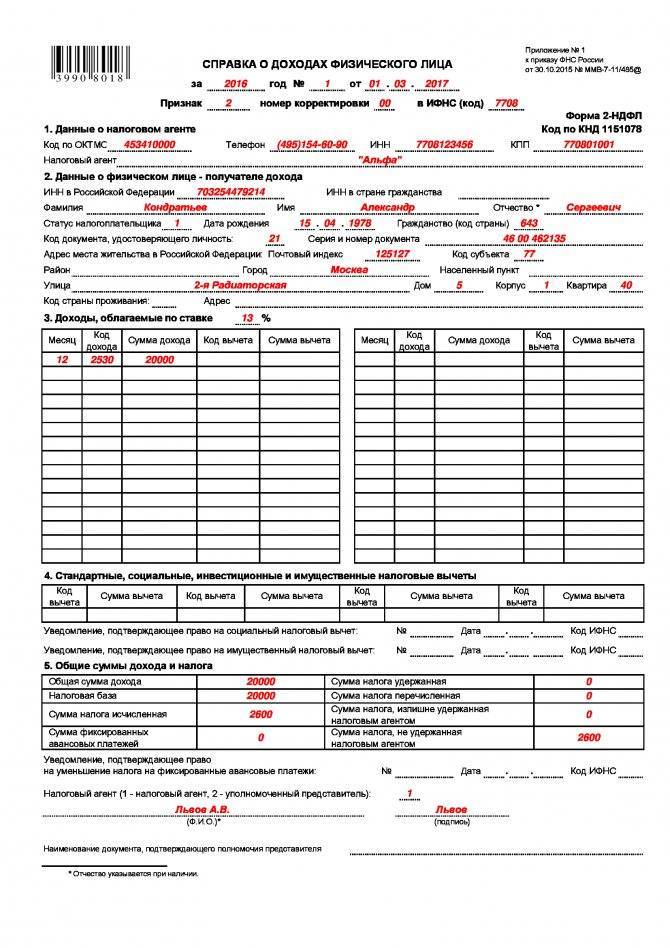

- справка 2-НДФЛ об уровне дохода;

- справка с места учебы ребенка, если ему уже исполнилось 18 лет.

Если работодатель не осуществляет возврат или заявитель не успел воспользоваться своим правом вовремя, подавать документы необходимо в налоговую структуру по месту жительства. В дополнение к основным документам и справкам потребуется также заполненная налоговая декларация. В нее включаются все доходы, помимо заработной платы, полученные заявителем в течение того года, в котором полагается вычет.

Это может быть:

- доход от реализации движимого и недвижимого имущества;

- прибыль, полученная от выполнения разовых услуг или работ по гражданско-правовым договорам;

- арендная плата за сдачу жилья внаем и так далее.

Законодательство говорит о том, что получить вычет может тот налогоплательщик, на содержании которого находится несовершеннолетний (статья 218 НК). Если ребенок не проживает в России, подача заявления на предоставление вычета должна сопровождаться также подачей подтверждающих справок того государства, в котором находится несовершеннолетний.

Это может быть соглашение про выплату алиментов, судебное решение или исполнительный лист, копия гражданского паспорта, где стоит штамп о заключении брака супругов, свидетельство о браке, справка ЖЭКа о совместном проживании семьи с ребенком.

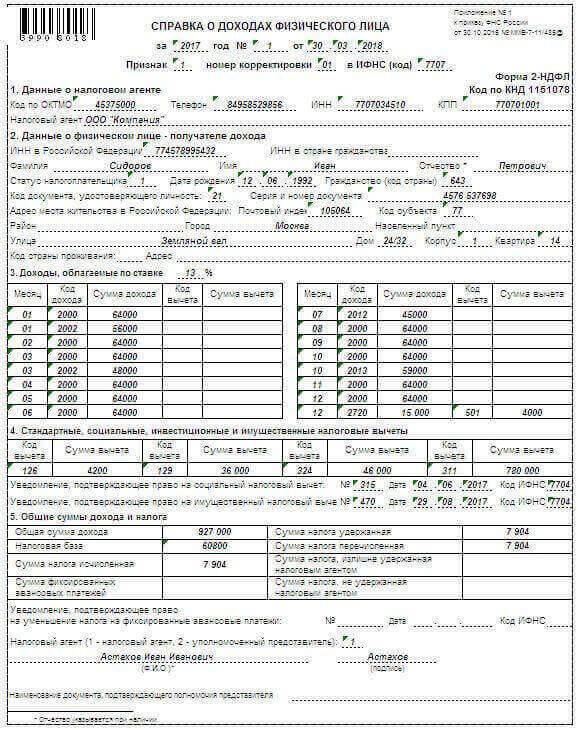

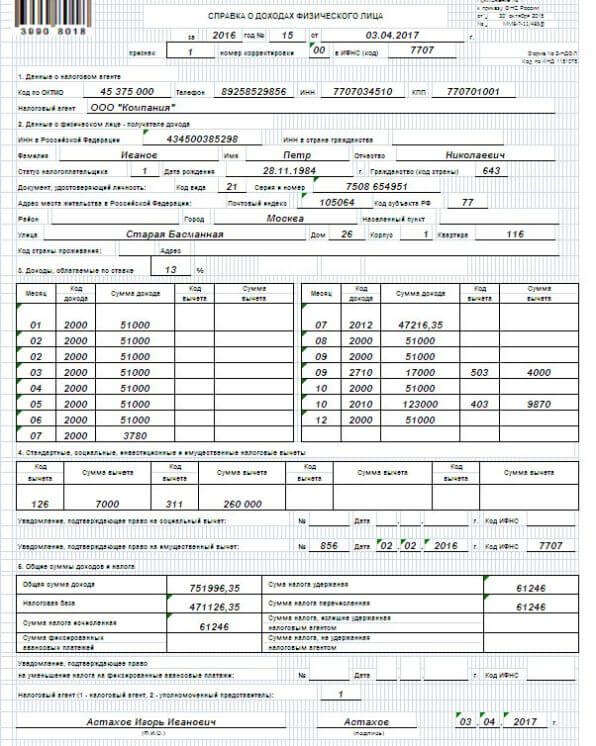

Прочие коды вычета в 2-НДФЛ

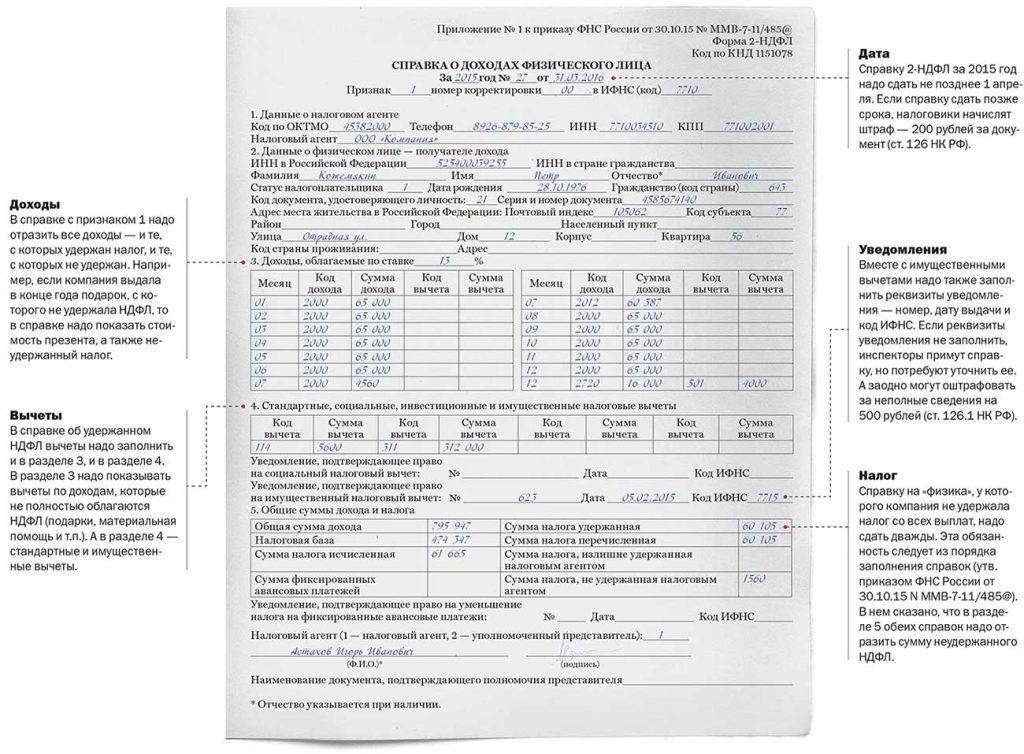

Существуют и прочие коды, перечисленные в перечне, прикрепленному к настоящему Приказу ФНС. Чтобы их было удобнее рассматривать, приведем значения в таблице, но сначала подробнее разберем наиболее часто встречаемые коды.

327 код вычета в 2-НДФЛ возможен только при перечислении страховых взносов либо взносов в Пенсионный Фонд России — как за себя, так и за родственников. Также вычет возможен при добровольных перечислениях в частные пенсионные фонды. Максимальная не облагаемая налогом сумма — 120 тысяч рублей.

Код вычета 508 в справке 2-НДФЛ по смыслу очень похож на код 503, но имеется ключевое отличие в причине выплаты материальной помощи: здесь доход не облагается налогом только на сумму, выплаченную сотруднику в связи с рождением ребенка. Сумма льготы — не больше 50-ти тысяч рублей на каждого ребенка.

Часто встречается и цифра 529. На самом деле этот код уже очень давно исключили из базы — он был заменен кодом 311.

| Код | В связи с чем и кому дается | Сумма |

|---|---|---|

| 104 | Социально незащищенные граждане: инвалиды, ветераны ВОВ, Герои СССР и т.д. | 500 рублей |

| 105 | Лица, ставшие инвалидами из-за аварий в ССРР (Чернобыль, ПО «Маяк» и т. д.), а также военные, ставшие инвалидами в результате боевых действий | 3000 рублей |

| 311 | В связи с расходами на строительство или покупку жилья | 2 млн рублей |

| 321 | Расходы на обучение детей в очной форме | 50 000 рублей |

| 403 | Т.н. «профессиональный вычет», связанный с выполнением косвенных условий договора гражданско-правового характера: например, траты на покупку материалов для строительства, транспортные траты и проч. | На сумму, которую выплатил заказчик в качестве компенсации за косвенные расходы |

Вычеты в размерах, предусмотренных статьей 217 Налогового кодекса Российской Федерации

| Код вычета 501 | Вычет из стоимости подарков, полученных от организаций и индивидуальных предпринимателей |

| Код вычета 502 | Вычет из стоимости призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления |

| Код вычета 503 | Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту |

| Код вычета 504 | Вычет из суммы возмещения (оплаты) работодателями своим работникам, их супругам, родителям и детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими (для них) медикаментов, назначенных им лечащим врачом |

| Код вычета 505 | Вычет из стоимости выигрышей и призов, полученных на конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг) |

| Код вычета 506 | Вычет из суммы материальной помощи, оказываемой инвалидам общественными организациями инвалидов |

| Код вычета 507 | Вычет из суммы помощи (в денежной и натуральной формах), а также стоимости подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

| Код вычета 508 | Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка |

| Код вычета 509 | Вычет из суммы доходов, полученных работниками в натуральной форме в качестве оплаты труда от организаций сельскохозяйственных товаропроизводителей, определяемых в соответствии с пунктом 2 статьи 346.2 Налогового кодекса Российской Федерации, крестьянских (фермерских) хозяйств в виде сельскохозяйственной продукции их собственного производства и (или) работ (услуг), выполненных (оказанных) такими организациями и крестьянскими (фермерскими) хозяйствами в интересах работника, имущественных прав, переданных указанными организациями и крестьянскими (фермерскими) хозяйствами работнику <5> |

| Код вычета 510 | Вычет в сумме уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 N 56-ФЗ “О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений” <4>, но не более 12000 рублей в год |

«Детский» вычет

Возврат подоходного налога родителям с детьми имеет следующие нюансы:

- Полагается как отцу, как матери, который работает официально, регулярно перечисляет НДФЛ в размере 13 процентов.

- Если один из родителей не работает, находится в декретном отпуске, состоит на учете в центре занятости, вычет ему не полагается.

- Получить всю сумму возврата может один из родителей, если второй пишет отказ от своего права на вычет.

- Кроме родителей, получить такую помощь от государства могут опекуны детей, попечители (от 14-летия ребенка и до совершеннолетия либо окончания обучения), а также усыновители.

- Предельно возможный размер вычета составляет 280 тысяч рублей. Как только эта сумма будет возвращена заявителю, он теряет право на возврат подоходного налога.

- Имеет значение и количество детей: чем их больше, тем выше будет сумма возврата на следующего ребенка. Причем учитываются все дети в семье, даже совершеннолетние и не имеющие права на возврат налога.

В 2015 году установлены следующие суммы налоговых льгот для детей:

- первый и второй ребенок в семье может рассчитывать на вычет в размере 1400 рублей;

- при наличии третьего и последующего детей родители могут рассчитывать на вычет в 3 тысячи рублей;

- дополнительно устанавливается льгота для ребенка-инвалида — 3000 рублей.

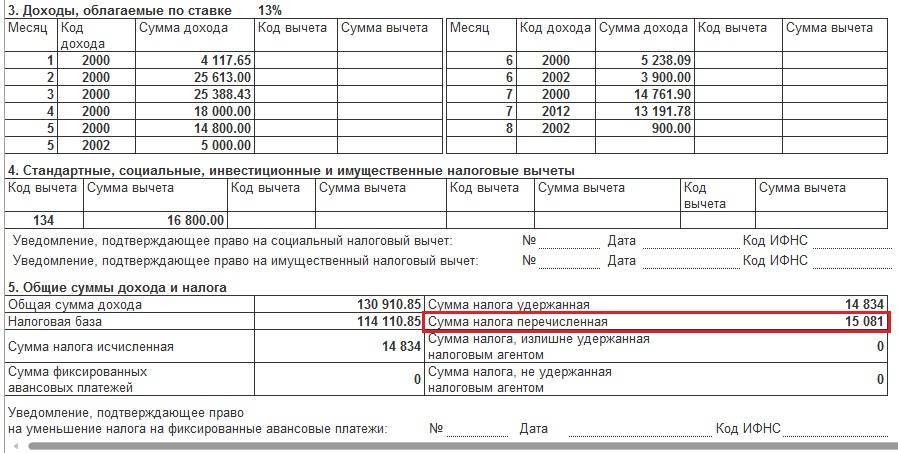

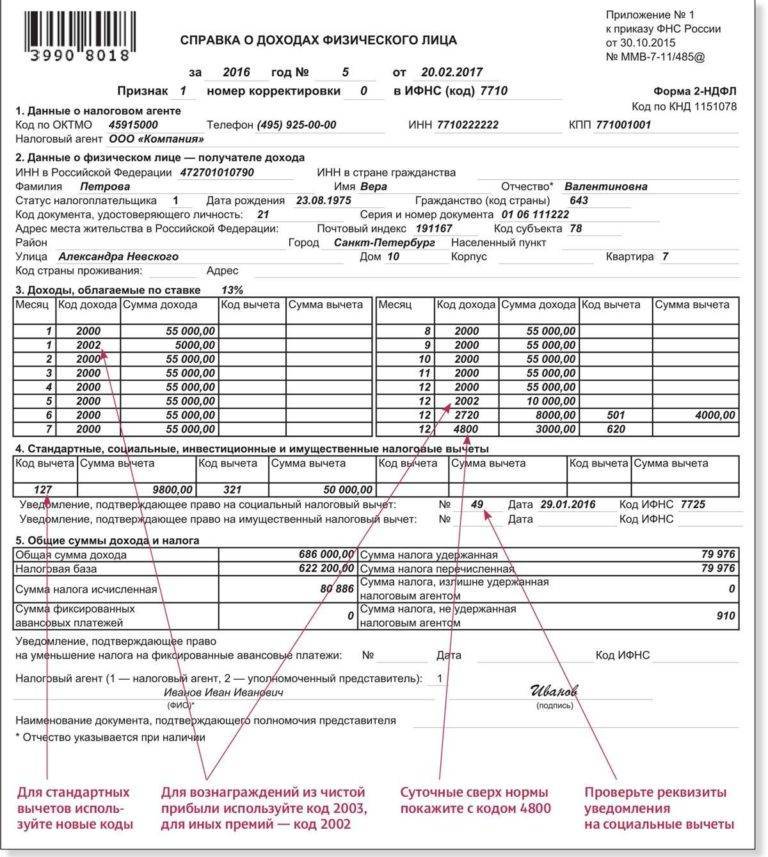

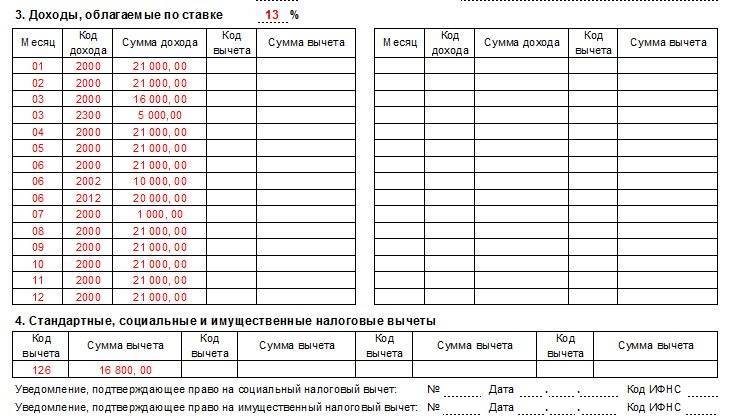

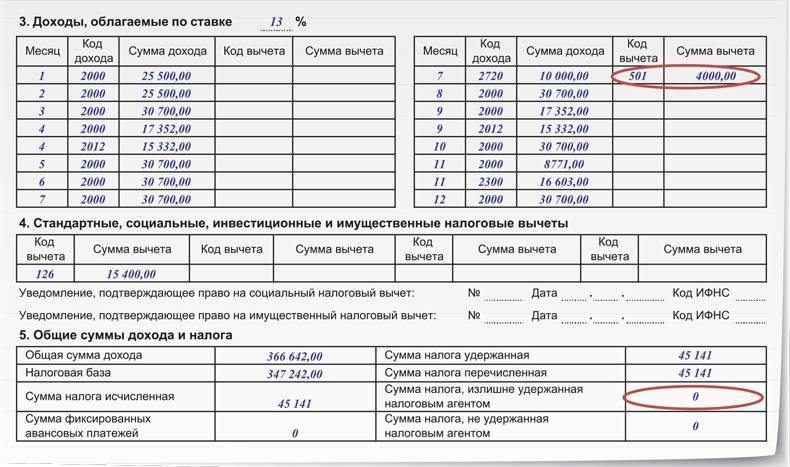

Что изменилось в кодах доходов?

В основной массе в кодах доходов изменений не произошло, но значение некоторых из них было обновлено. В том числе было добавлено несколько новых кодов 2-НДФЛ. К примеру, введены два абсолютно новых кода, которые необходимо указывать в справках многим предприятиям или индивидуальным предпринимателям. В частности, в справке 2-НДФЛ код вычета 2002 применяется в случае, если сотруднику была выдана премия, которая напрямую связана с результатами производства и по факту является составной частью зарплаты. О коде вычета 126 информация будет представлена позднее.

Код 2003 – для отображения вознаграждений и премий, выплаченных за счет полученной предприятием чистой прибыли.

Для некоторой части новых кодов было изменено название. К примеру, в кодах 1532, 1533 и 1535 вся суть изменения свелась к устранению понятия срочных сделок, а также было произведено уточнение в том, что финансовые инструменты носят производный характер.

Код 1532 – отражает доходы от операций, связанных с финансовыми инструментами, а именно с фондовыми индексами, ценными бумагами или прочими инструментами, которые имеют обращение на рынке. Код вычета 501 в справке 2-НДФЛ используется часто. Его мы рассмотрим ниже.

Код 1533 – доходы, связанных с финансовыми инструментами, не связанными с фондовыми индексами, ценными бумагами или прочими инструментами, которые имеют обращение на рынке.

Код 1535 – с различными финансовыми документами, которые обращаются на рынке, но это не ценные бумаги.

В справке 2-НДФЛ код вычета 2641 – имеет теперь такую расшифровку: «Материальная выгода, полученная путем приобретения разного рода финансовых документов.

Налоговые ставки: от девяти до тридцати пяти

Как уже говорилось выше, налоговые ставки имеют разное значение. Они варьируются от девяти процентов до тридцати пяти. Когда же применяется каждая из них? Ниже рассматриваются подробные определения.

Самая минимальная ставка, которая составляет девять процентов, применяется для дивидендов, которые были получены до 2015 года. То же касается и облигаций, которые были выпущены до 1 января 2007 года. Ставка в тринадцать процентов известна многим. Именно столько взимается с заработной платы работников организаций. Сюда относятся не только выплаты по привычным трудовым договорам, но и дивиденды.

Также акции, выпущенные позднее 2015 года, теперь облагаются по конкретной ставке. Ставка в пятнадцать процентов актуальна для тех, кто получает какие-либо дивиденды от организаций и не является резидентом РФ в налоговом плане. Ставка в тридцать процентов известна тем физическим лицам, которые не являются резидентами данной страны. И, наконец, ставка в тридцать пять процентов имеет множество причин. Сюда относится и прибыль от получения какого-либо выигрыша, и процентный доход, возникший на вкладах в банках, если он превышает установленную законодательством сумму.

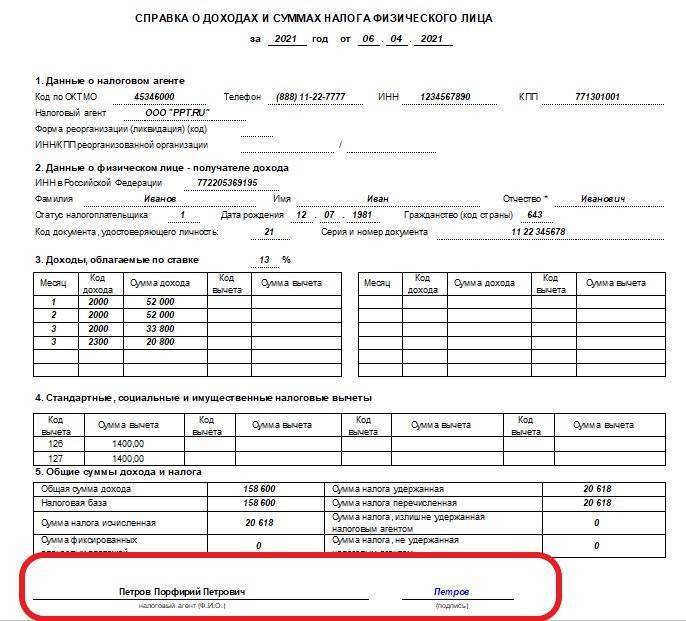

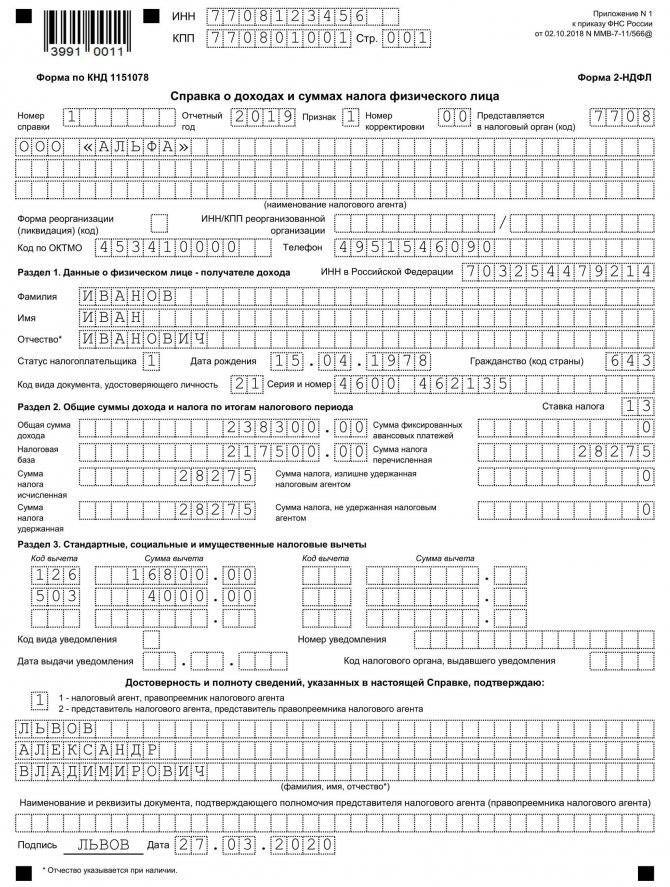

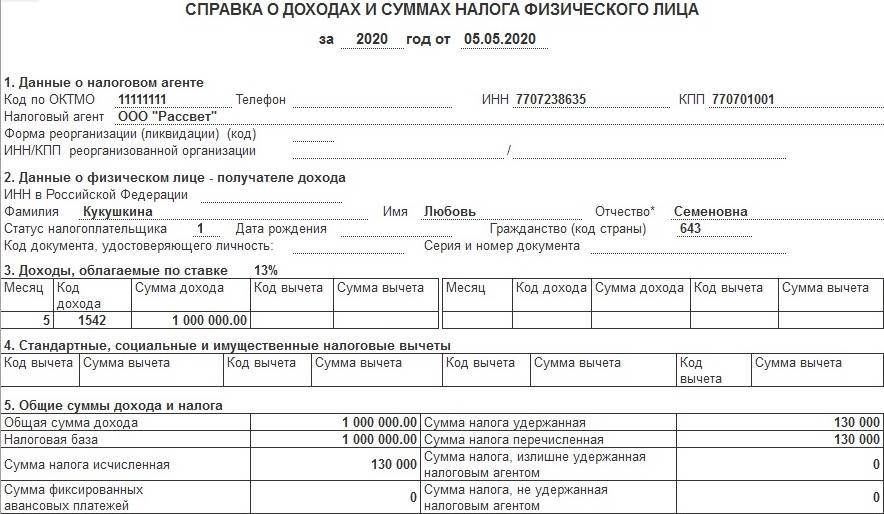

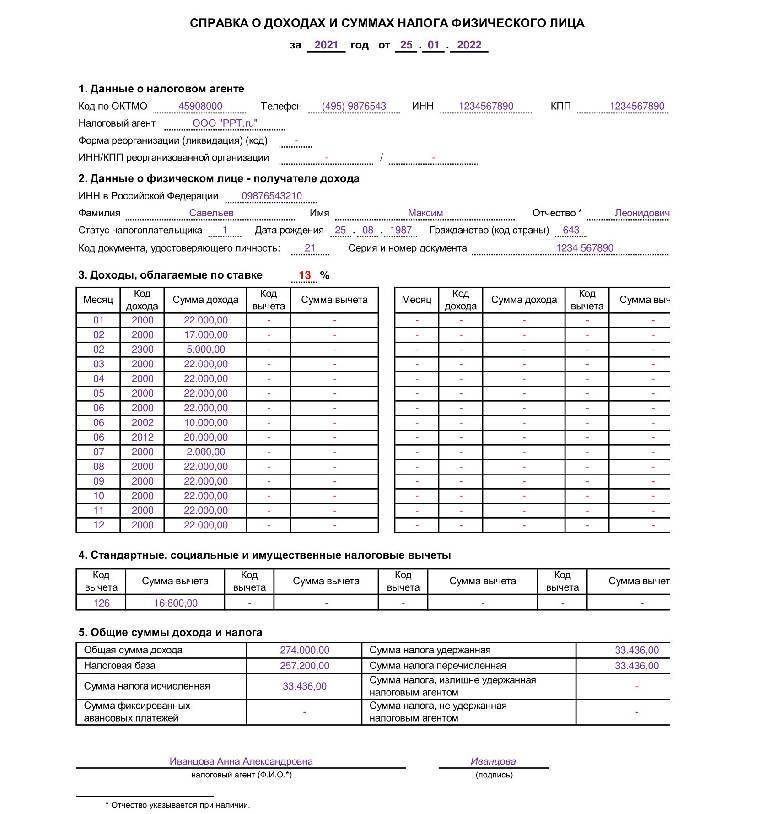

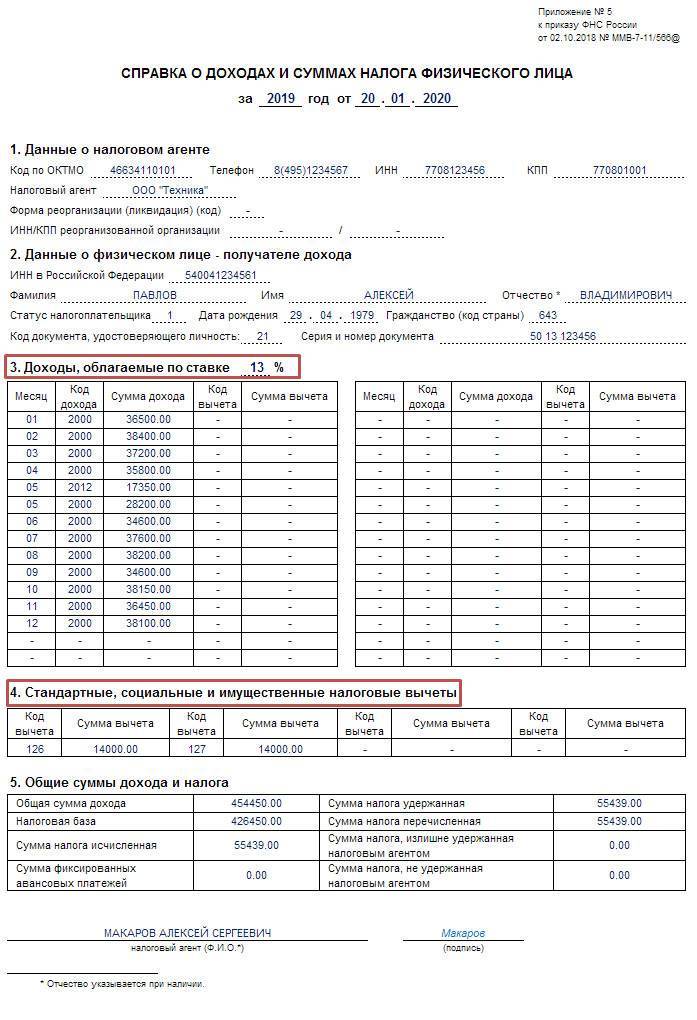

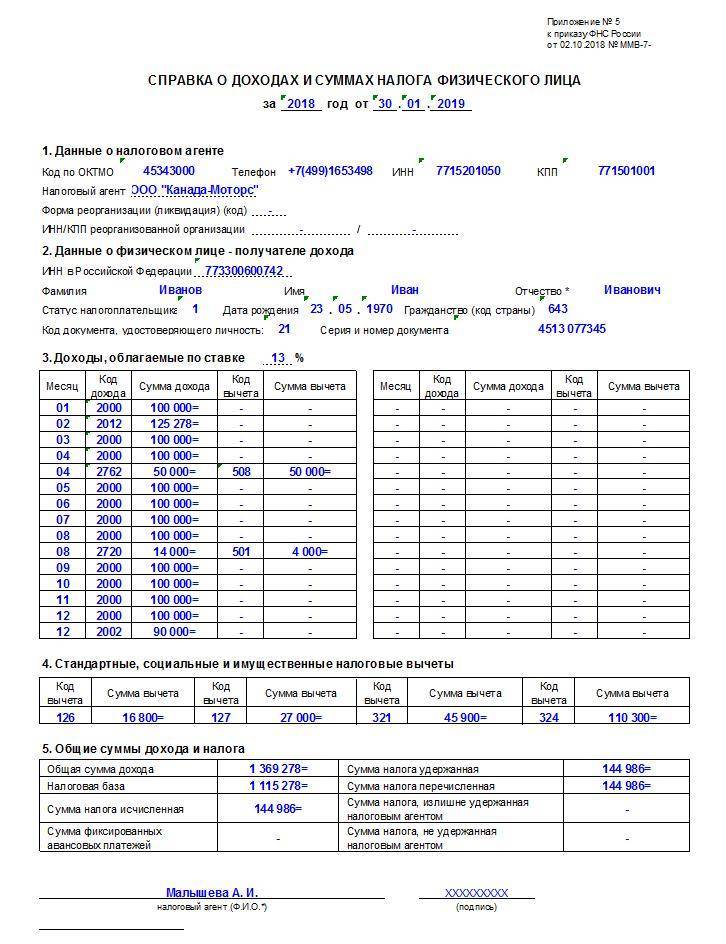

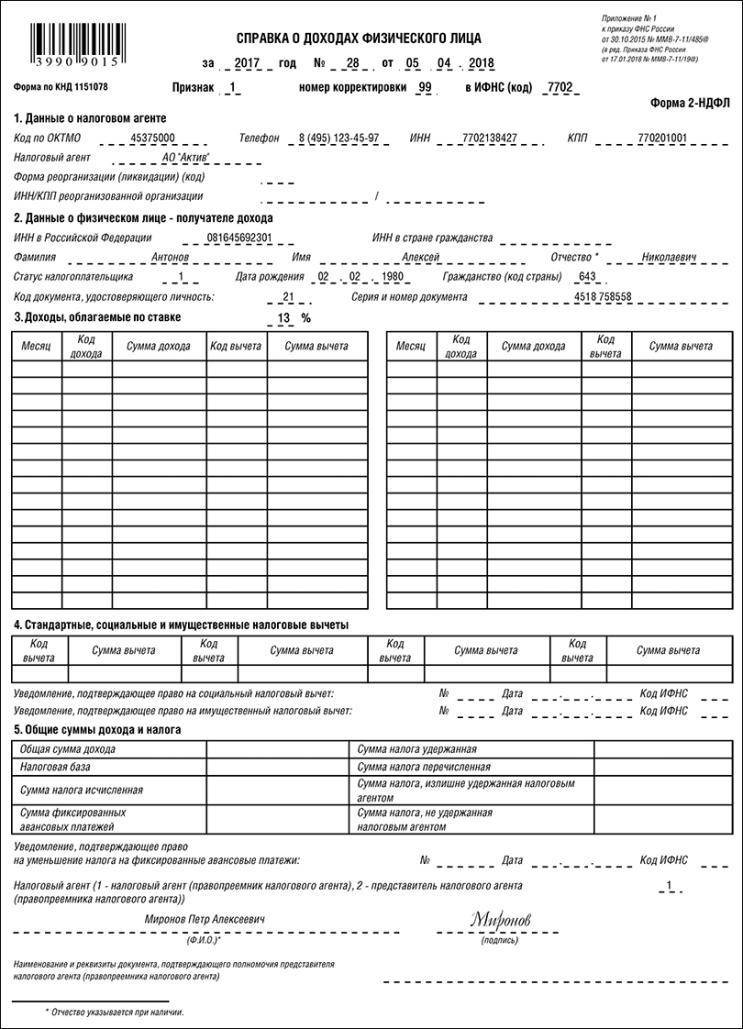

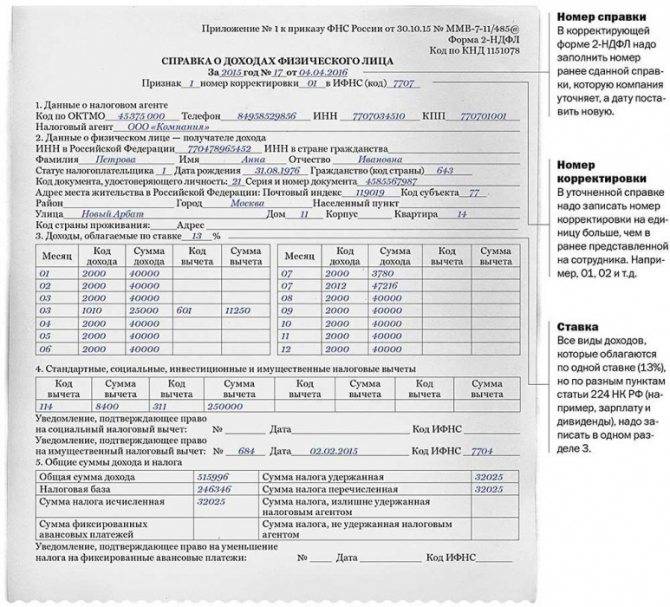

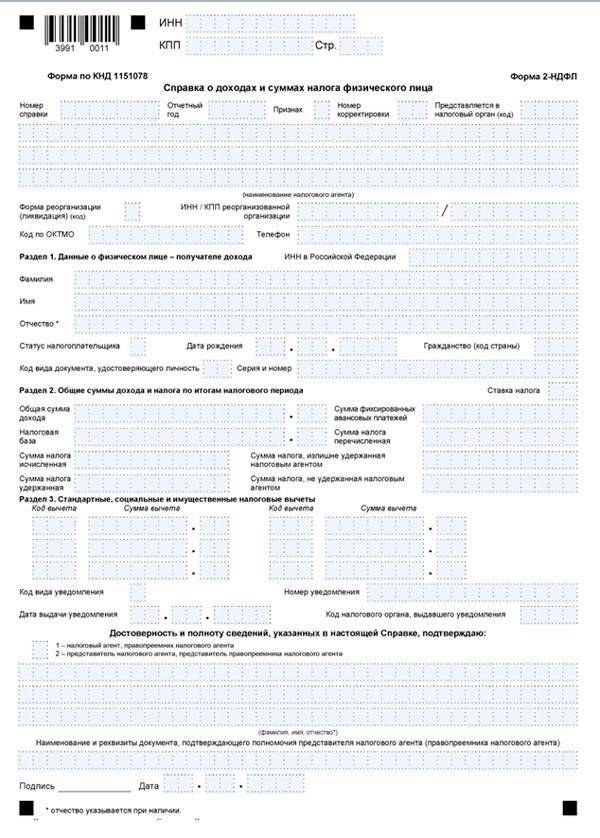

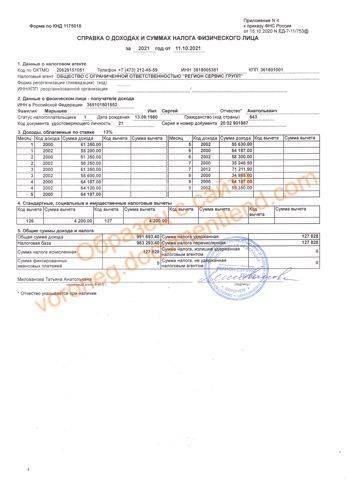

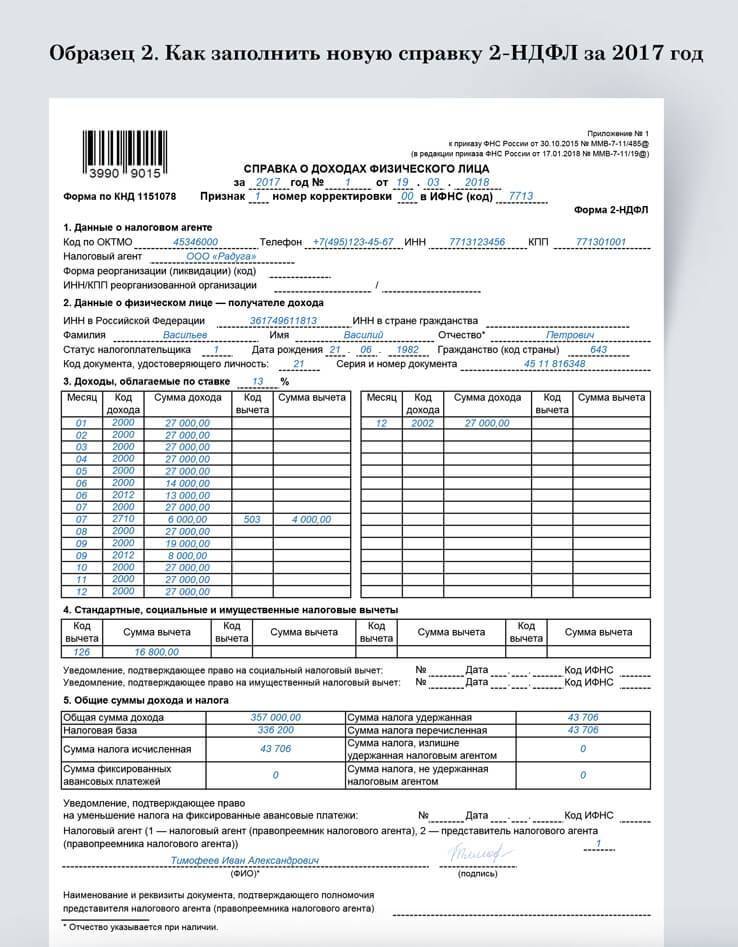

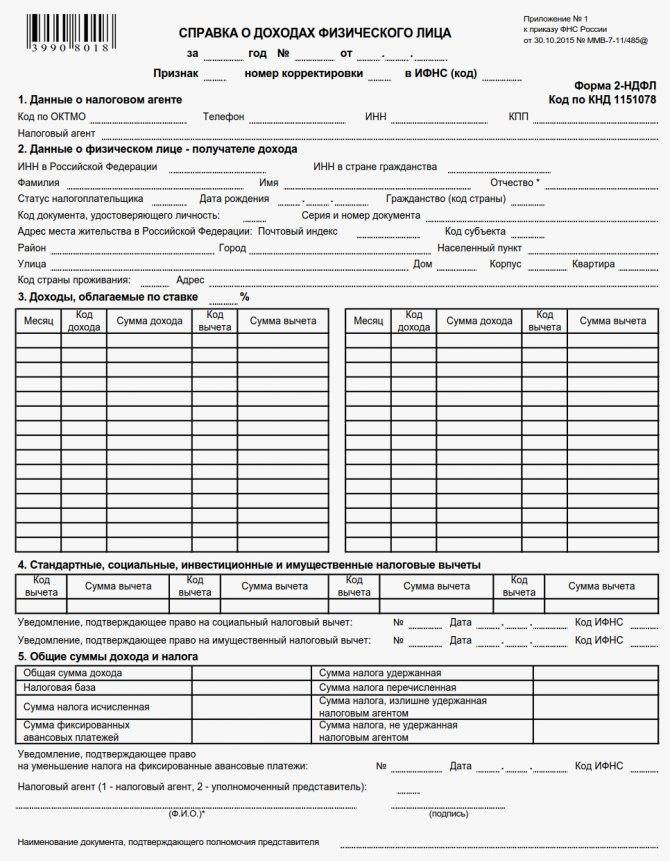

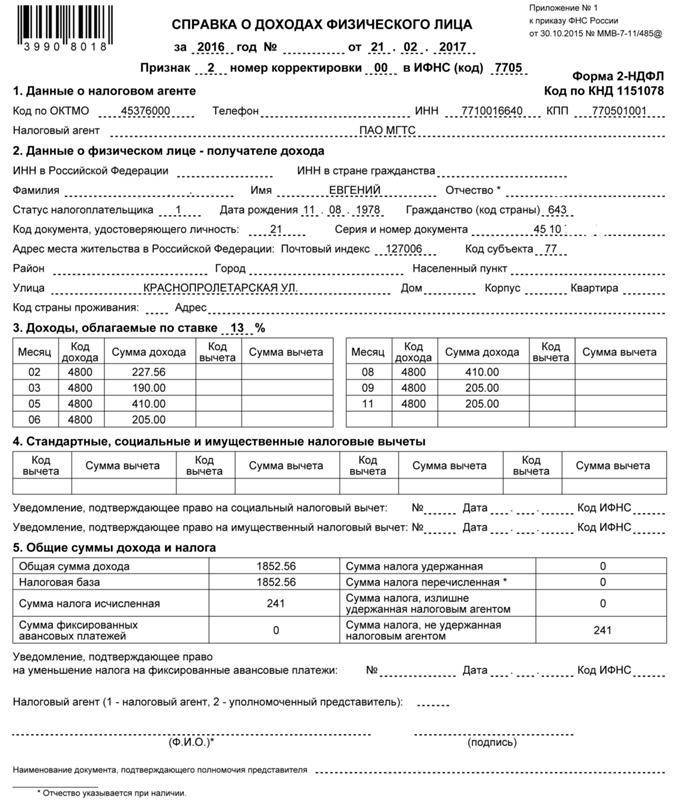

Новая форма 2-НДФЛ в 2021 году

С 1 января 2021 года справки о доходах за 2021 год надо выдавать сотрудникам по обновленной форме. Основание: приказ ФНС России от 15.10.2020 № ЕД-7-11/753.

По сравнению с прошлой версией 2-НДФЛ в форме, к примеру, появился номер по КНД 1175018. Существенных изменений нет. Однако пользоваться необходимо обновленной версией.

Справки о доходах за 2020 год составляют по прежней форме.

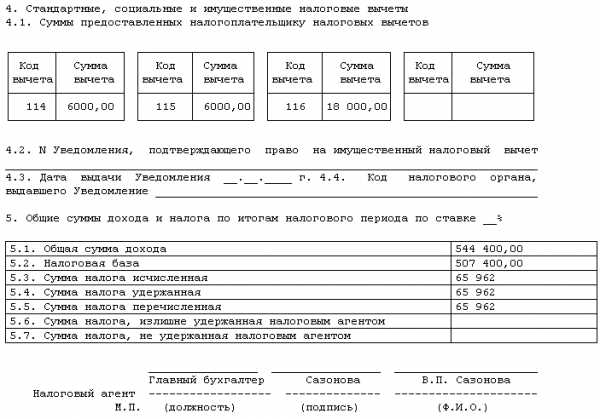

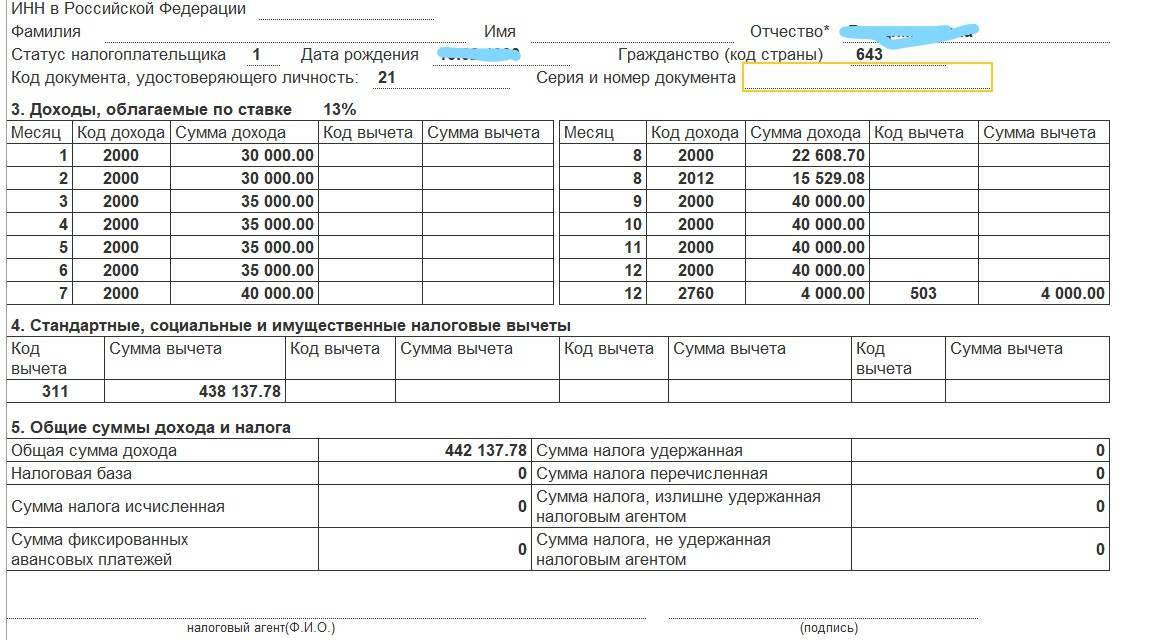

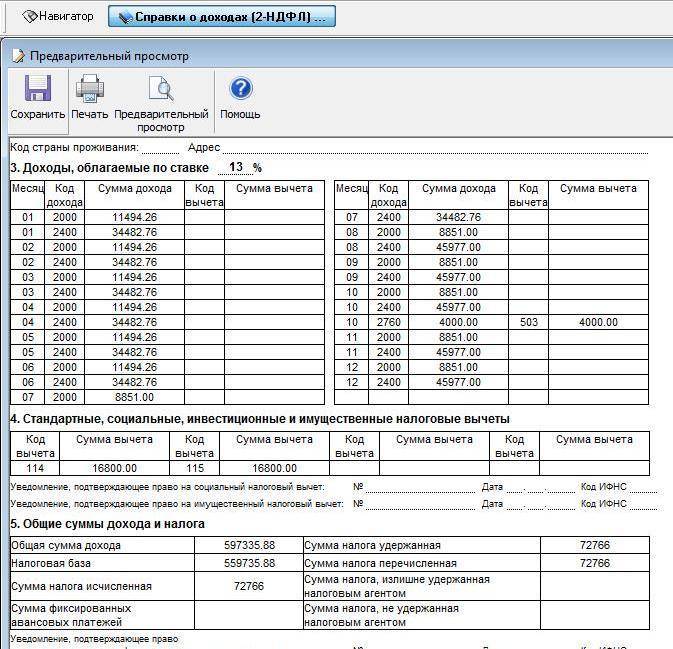

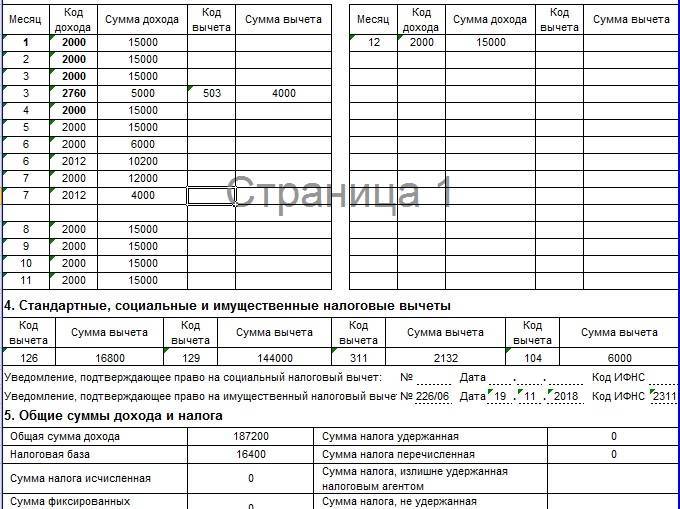

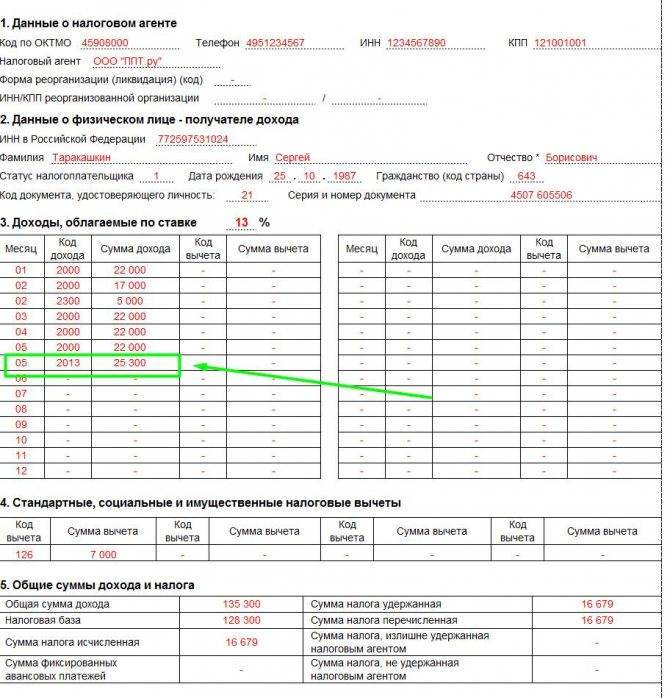

Вычеты отражают в разделе 4 новой справки 2-НДФЛ:

Пример заполнения новой справки 2-НДФЛ в 2021 году вы можете посмотреть в КонсультантПлюс

Для наших читателей — бесплатный доступ к системе на 2 дня.

Также см. “Размеры вычетов на детей в 2021 году“.