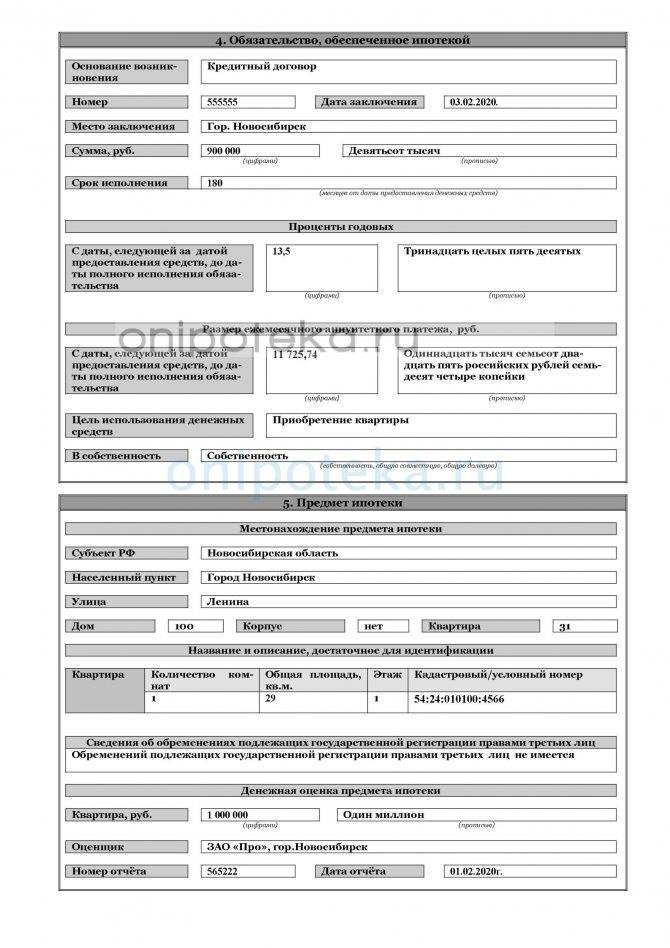

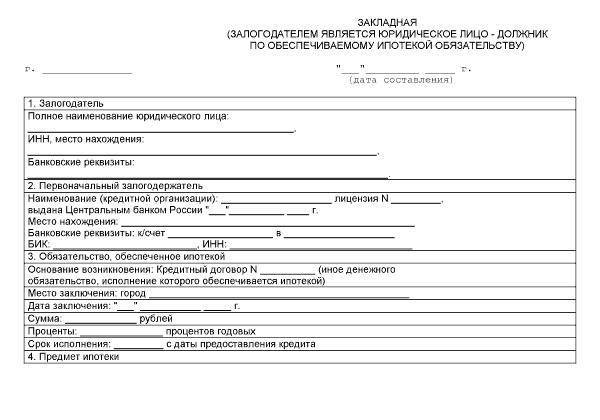

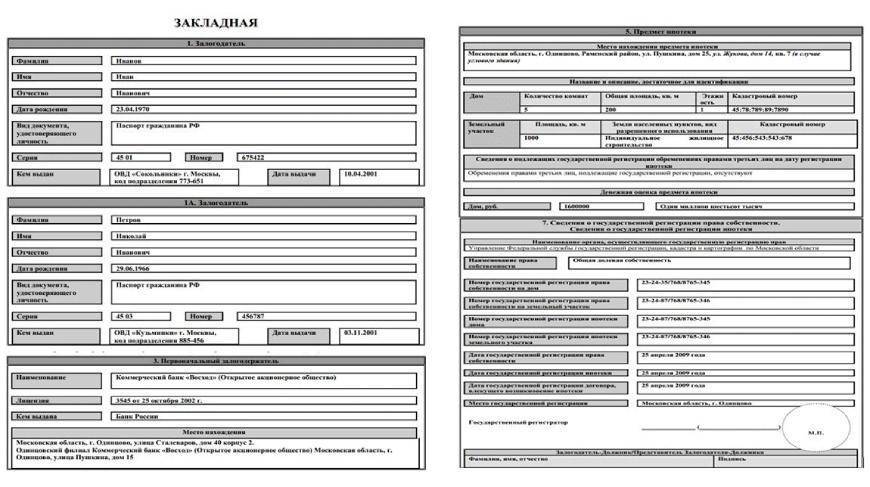

Обязательные реквизиты

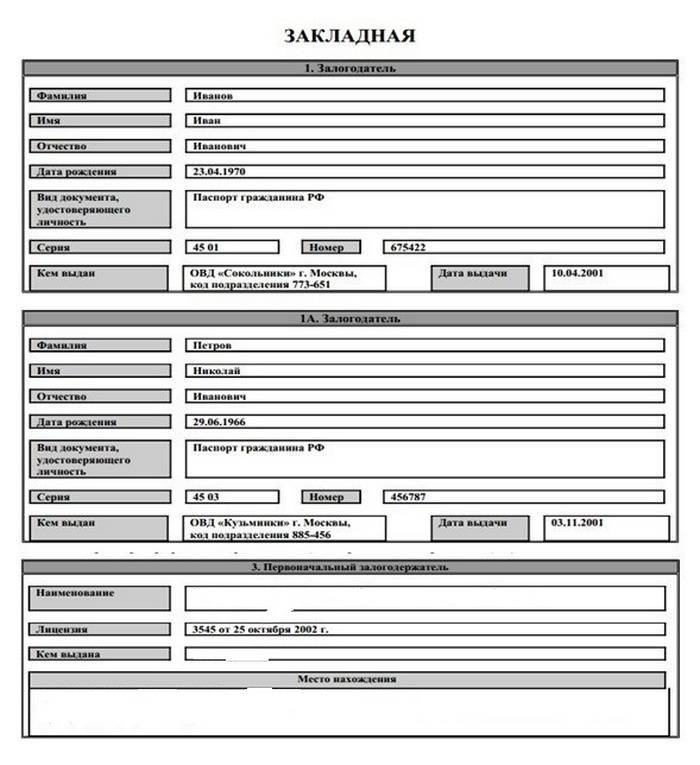

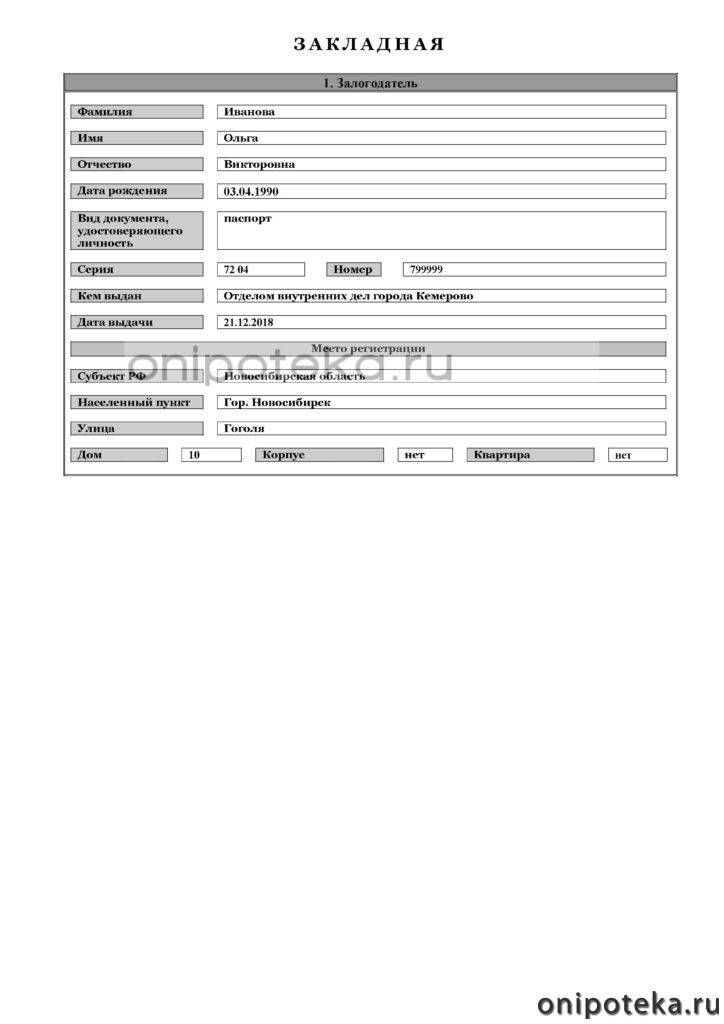

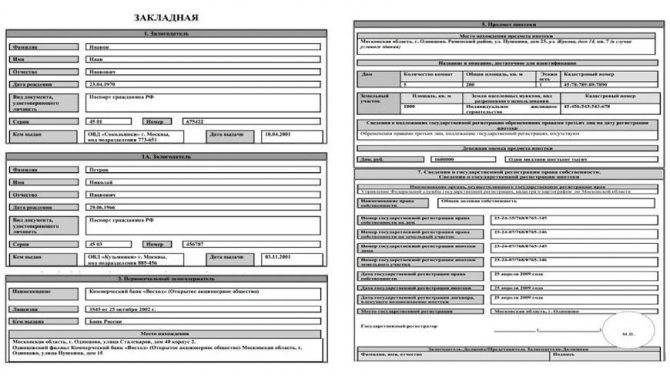

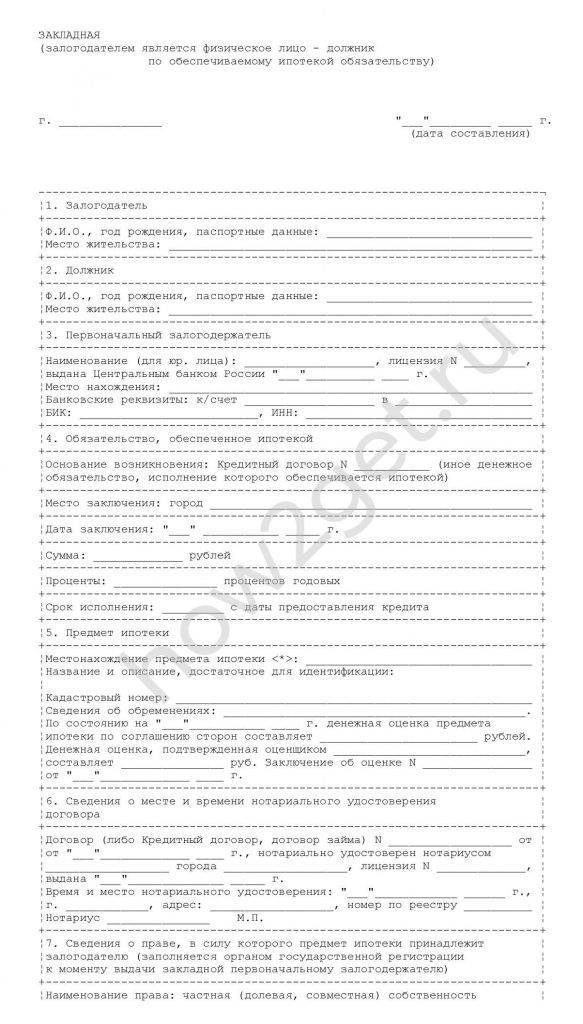

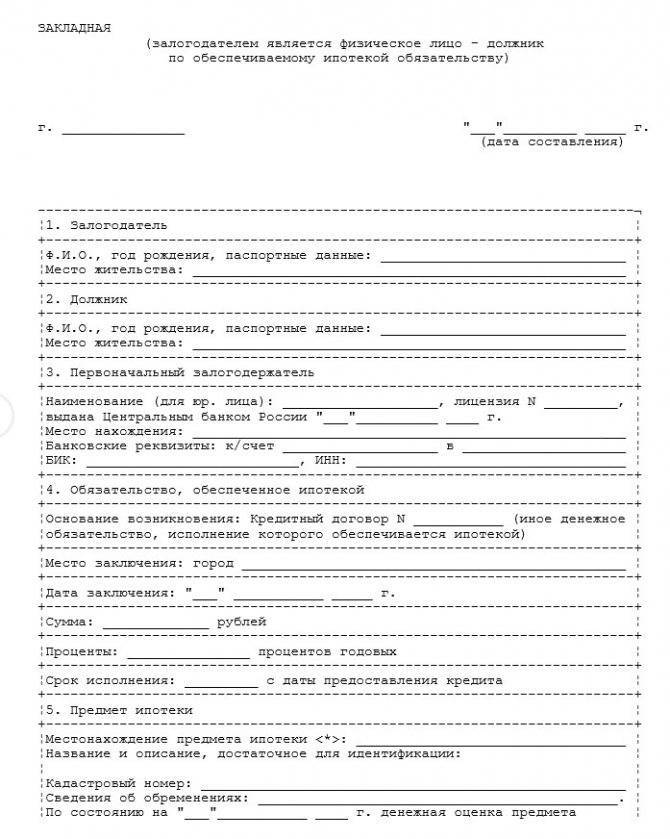

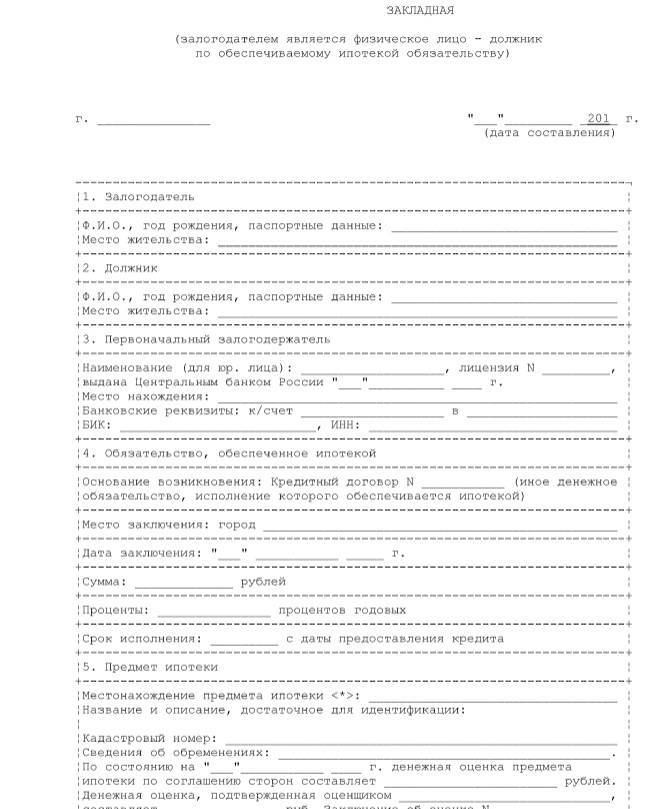

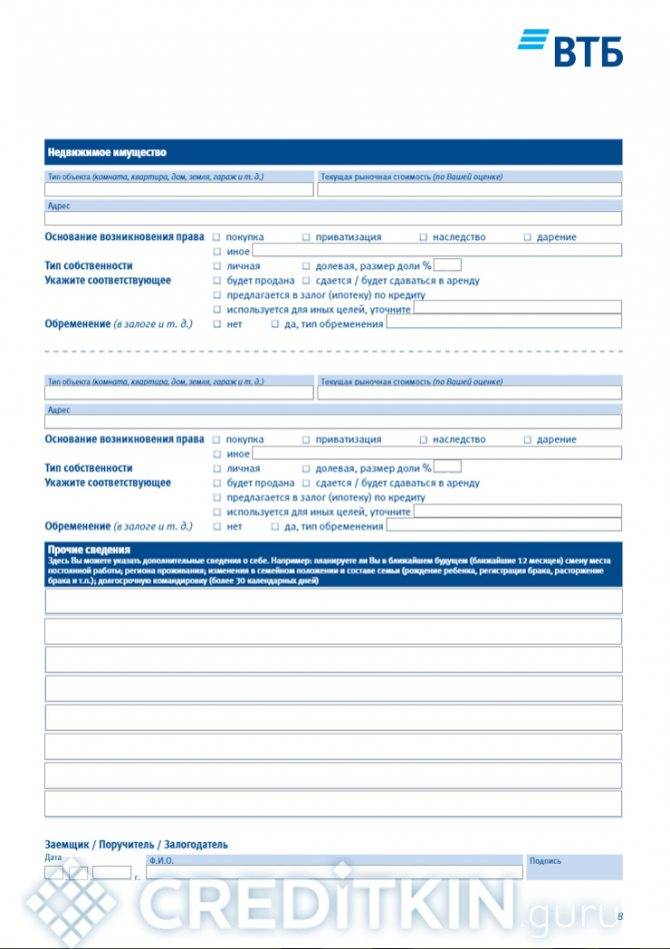

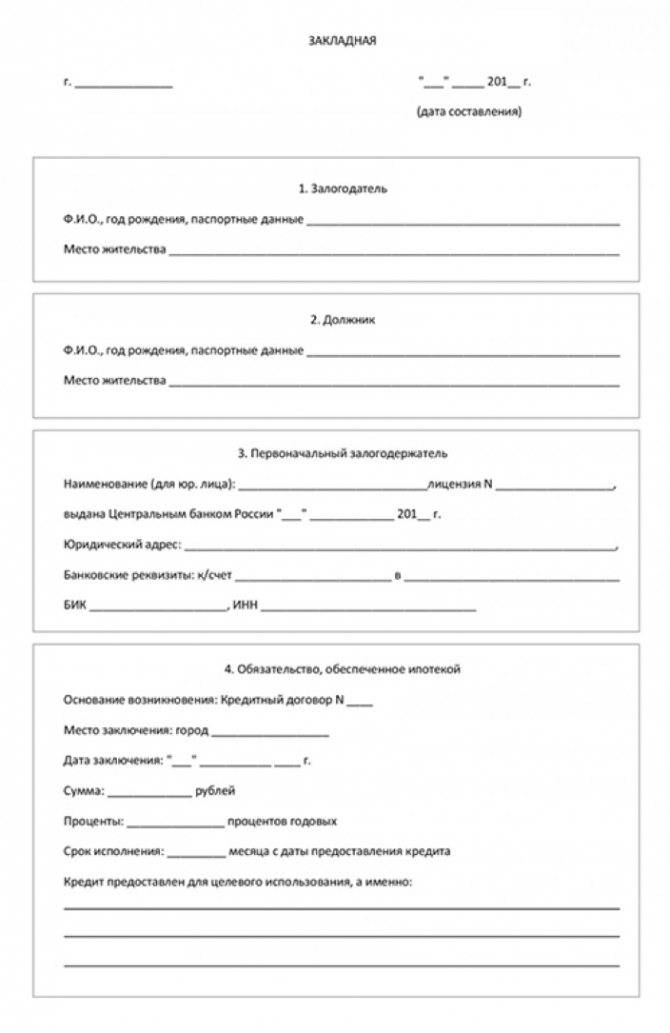

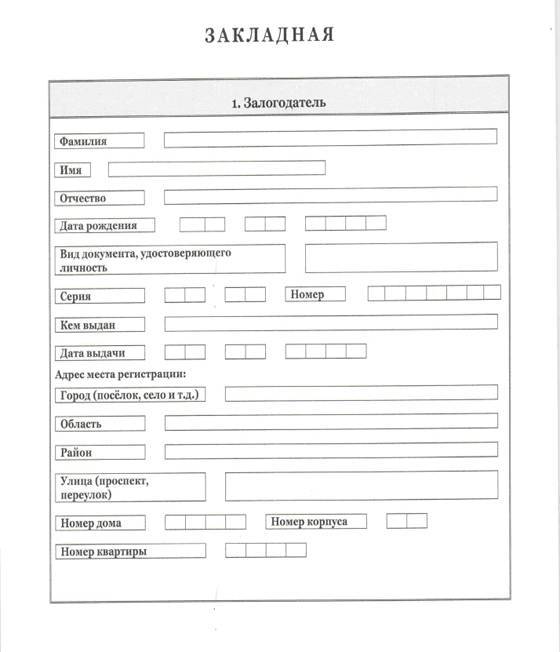

Так как документ представляет ценность как для кредитора, так и самого заемщика, важно знать, как составляется закладная на квартиру по ипотеке. Образец документа в обязательном порядке должен включать в себя сведения следующего содержания:

Образец документа в обязательном порядке должен включать в себя сведения следующего содержания:

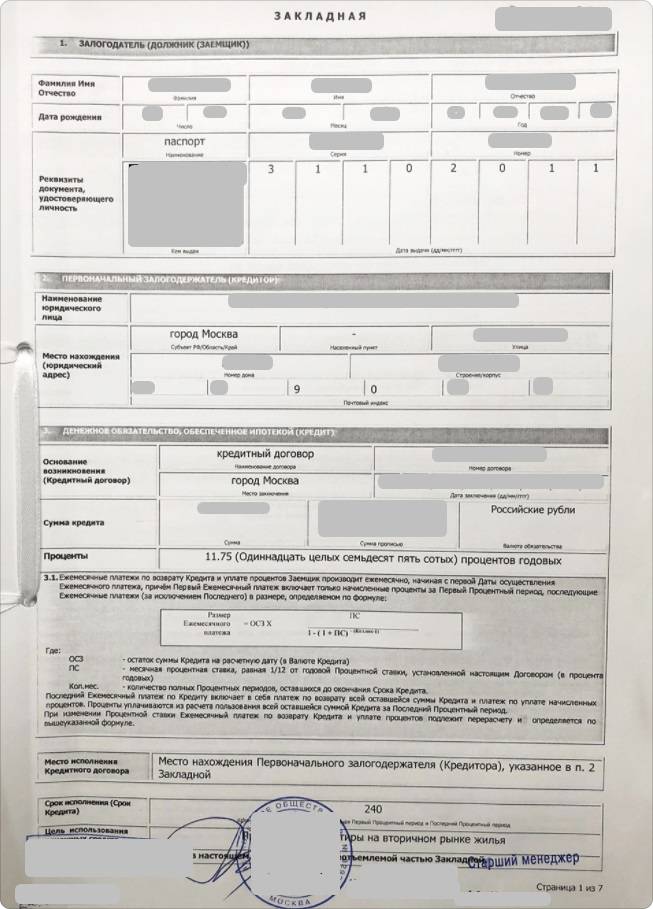

- Наименование документа;

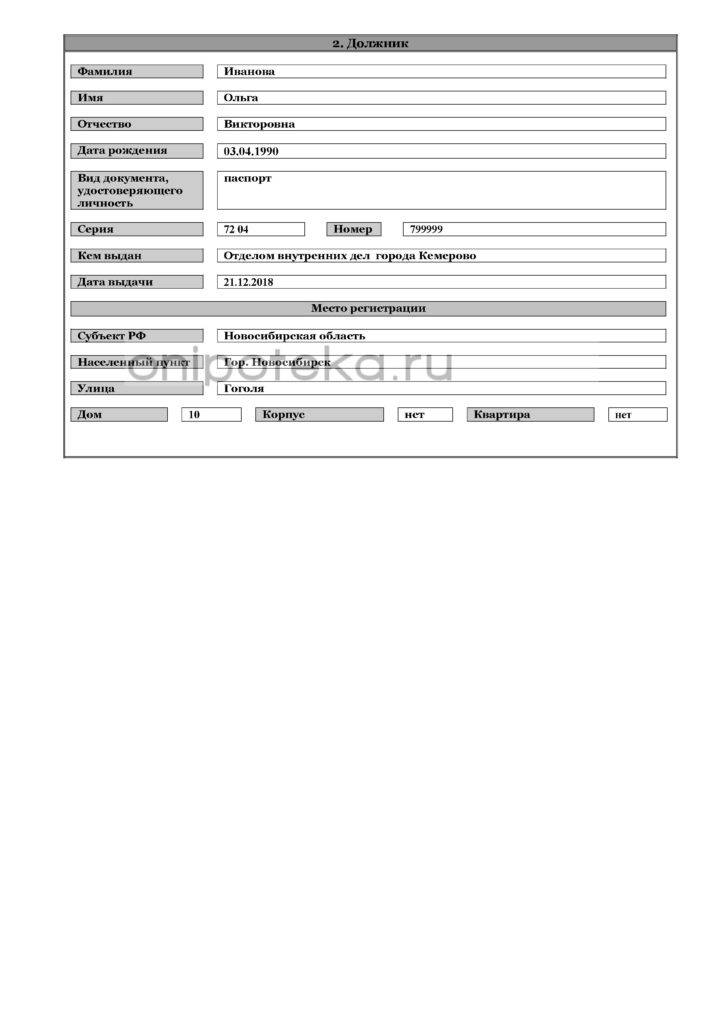

- Данные залогодателя (обычно он же заемщик) и залогодержателя (кредитора);

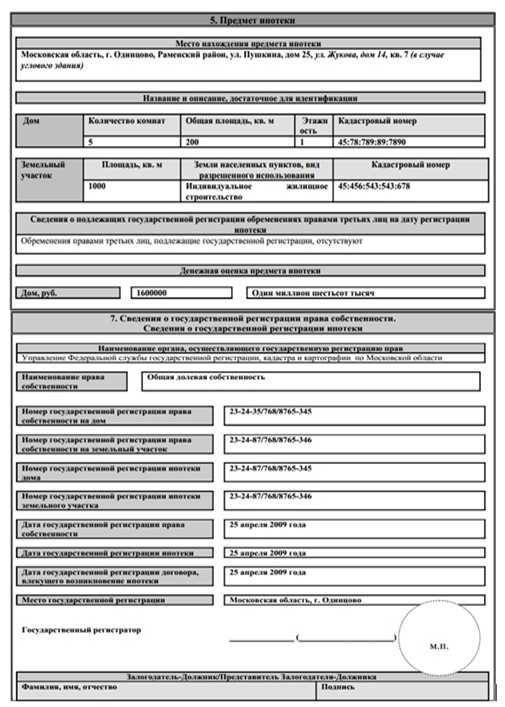

- Сведения о кредитном соглашении (реквизиты договора, сумма, процент, условия погашения);

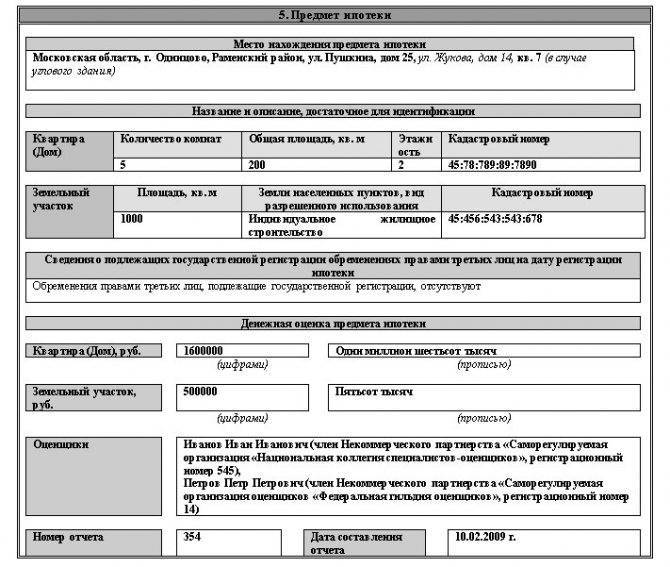

- Информация о предмете залога (наименование, оценочная стоимость, на основании чего принадлежит залогодателю);

- Подписи всех участников кредитных отношений;

- Дата регистрации ипотечного договора и закладного документа.

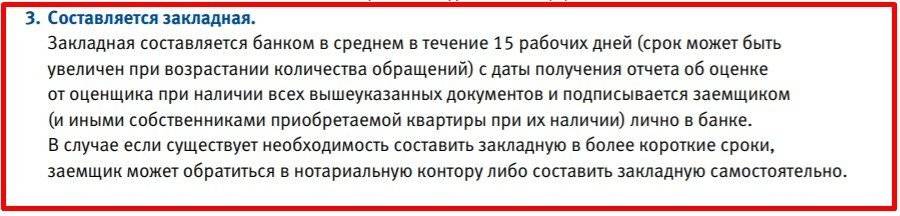

Процесс оформления закладной

Закладная должна быть оформлена с соблюдением всех юридических норм и правил. Она должна исключать наличие любой ошибки, которая делает этот документ недействительным. Клиент перед подписанием закладной должен подробно и внимательно ознакомиться со всеми положениями, прописанными в ней. Для дополнительной консультации он может обратиться к юристу. Только полное понимание всех условий закладной дает право клиенту ее подписывать.

Закладная на ипотеку позволяет банку застраховать себя от возможных рисков, которые предусмотрены этим видом кредитования. Ее оформление происходит строго по правилам банка.

Как оформляется закладная

Закладная оформляется и подписывается клиентом при его непосредственном обращении в банк.

При составлении документа должны быть соблюдены следующие правила:

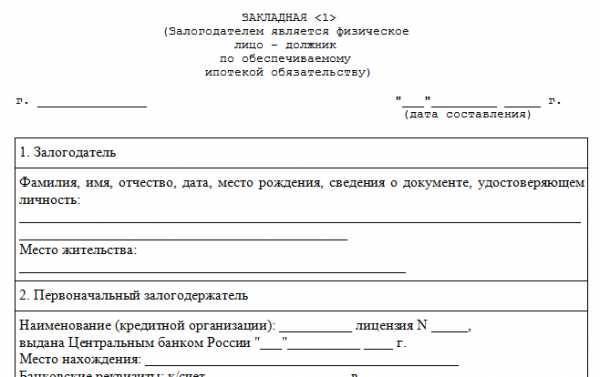

- Договор является именным, так как составляется на физическое лицо.

- Недвижимость, приобретаемая за счет ипотечного займа, служит залогом по этому займу.

- Закладная отражает все условия ипотечного договора.

- Закладная с прописанными в ней условиями действительна на момент действия кредитного договора и не может существовать отдельного от него.

- Закладная составляется только в одном экземпляре.

Только после полной проверки всех сведений, указанных в закладной, документ подписывается клиентом и банком. Образец ее находится в свободном доступе на сайте банка.

Документы, необходимые для оформления закладной

Для оформления закладной сотрудники банка потребуют от клиента паспорт гражданина РФ, а также документы, подтверждающие право собственности на залоговую недвижимость.

Оценка жилья должна быть проведена специалистом до того, как заемщик обратиться в банк для оформления закладной. Оценочные данные также понадобятся для постановки недвижимости на учет в регистрационном территориальном органе.

В Российской Федерации закладная по ипотеке не такой важный документ, как на территории Европы. Тем не менее, если вы оформляете закладную на квартиру, то будьте крайне внимательны, так как при разногласиях с банком закладная будет иметь большую юридическую силу по сравнению с кредитным договором.

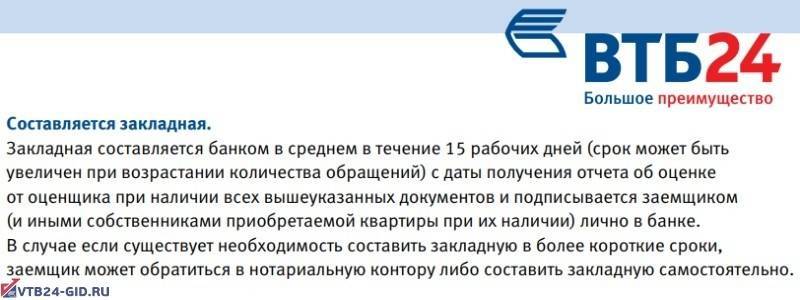

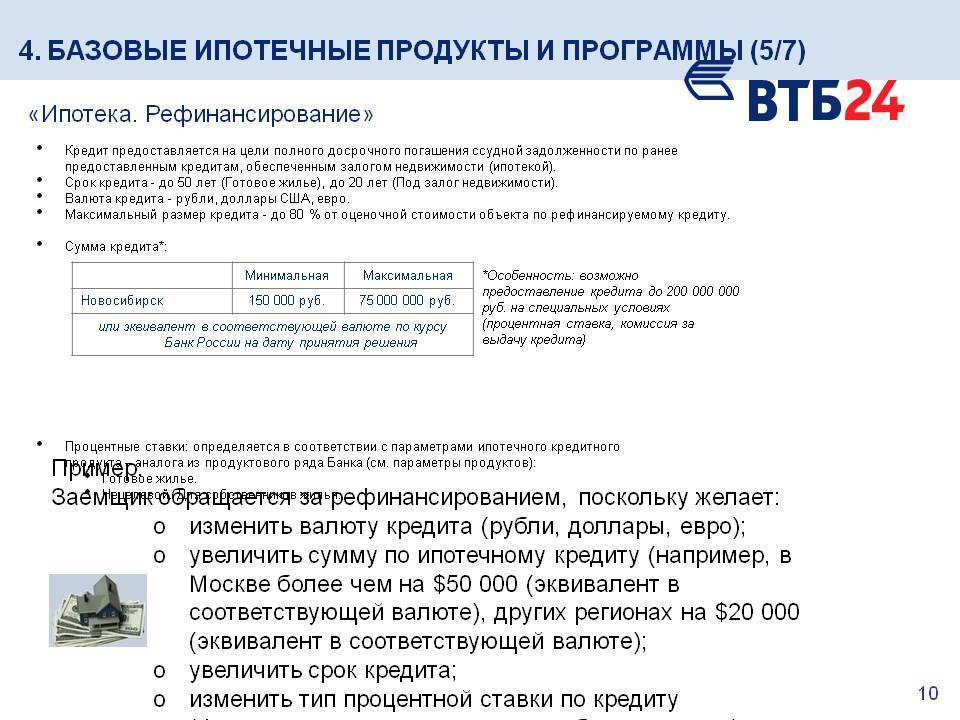

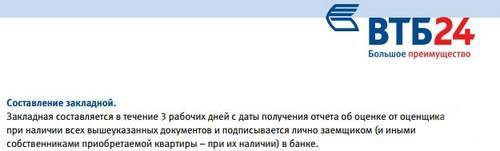

Закладная банка ВТБ 24

Факт передачи закладной клиенту говорит о том, что недвижимость полностью перешла в его собственность. Далее заемщик должен продолжить оформление всех необходимых документов на квартиру без участия банка.

Закладная должна быть оформлена с соблюдением всех юридических норм и правил. Она должна исключать наличие любой ошибки, которая делает этот документ недействительным. Клиент перед подписанием закладной должен подробно и внимательно ознакомиться со всеми положениями, прописанными в ней. Для дополнительной консультации он может обратиться к юристу. Только полное понимание всех условий закладной дает право клиенту ее подписывать.

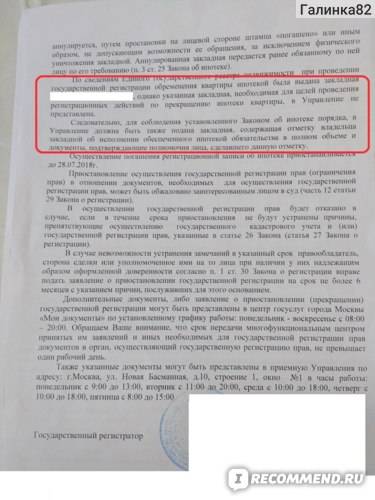

Как снять обременение в 2018 году

Если Вы погасили свой долг перед банком, остается узнать, как снять обременение после выплаты ипотеки. Для этого потребуется:

- Обратиться в банк и получить письменное подтверждение о полном погашении ипотеки;

- Оплатить государственную пошлину;

- Подать документы в МФЦ;

- В установленные сроки получить документацию, свидетельствующую об отмене обременения на недвижимость. Это может быть новое свидетельство о праве собственности без соответствующей отметки или свидетельство о снятии залога.

Важно, что сама процедура снятия в 2018 году – бесплатная, государственная пошлина предполагает плату за оперативную деятельность специалистов, эта сумма установлена государством

Полезные советы по закладной

Оформление закладной и вся процедура погашения ипотеки – долгий и сложный процесс, в котором есть много нюансов. Некоторые из них стоит рассмотреть отдельно.

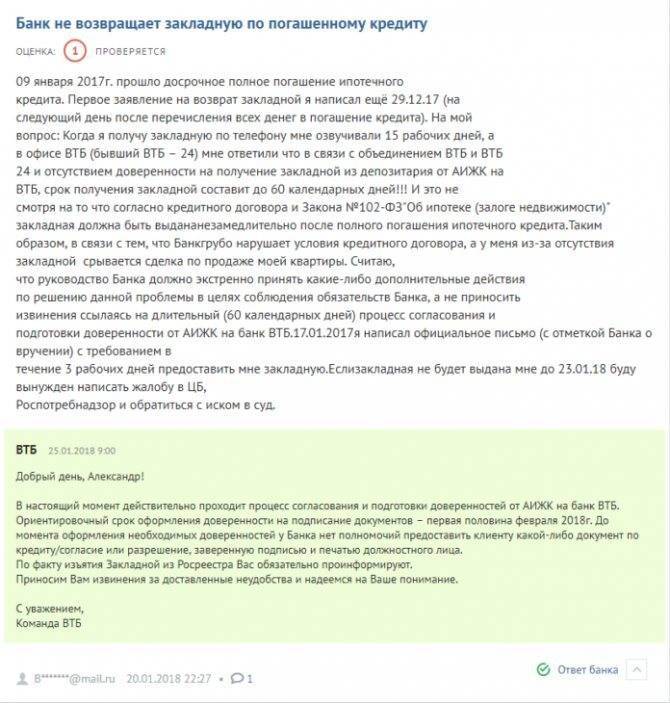

Что делать, если банк не выдает закладную после выплаты ипотеки

Первым делом требуется написать заявление на получение закладной – без него никто не выдаст этот документ. Если же заявление было написано и вы не получили закладную в установленный срок, то следует написать жалобу в банковское учреждение или обратиться за помощью в судебные органы.

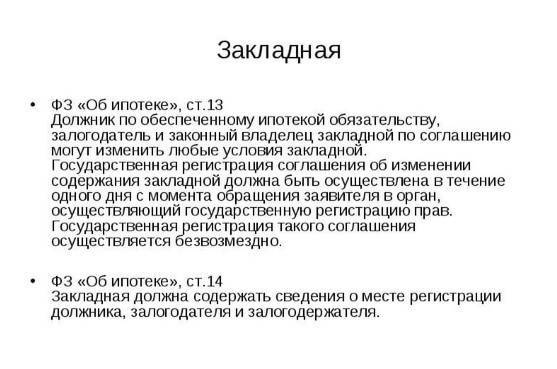

Допускается ли внесение изменений в закладную

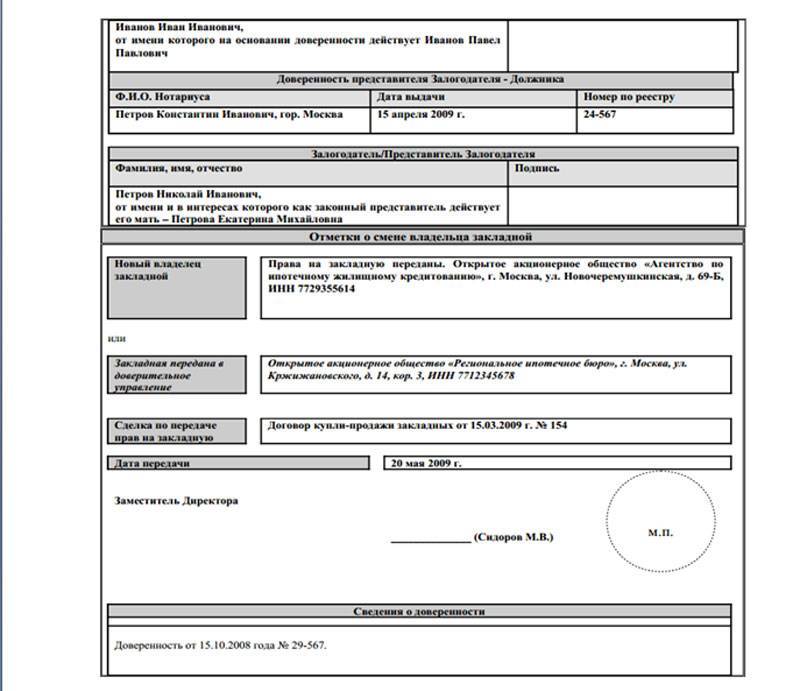

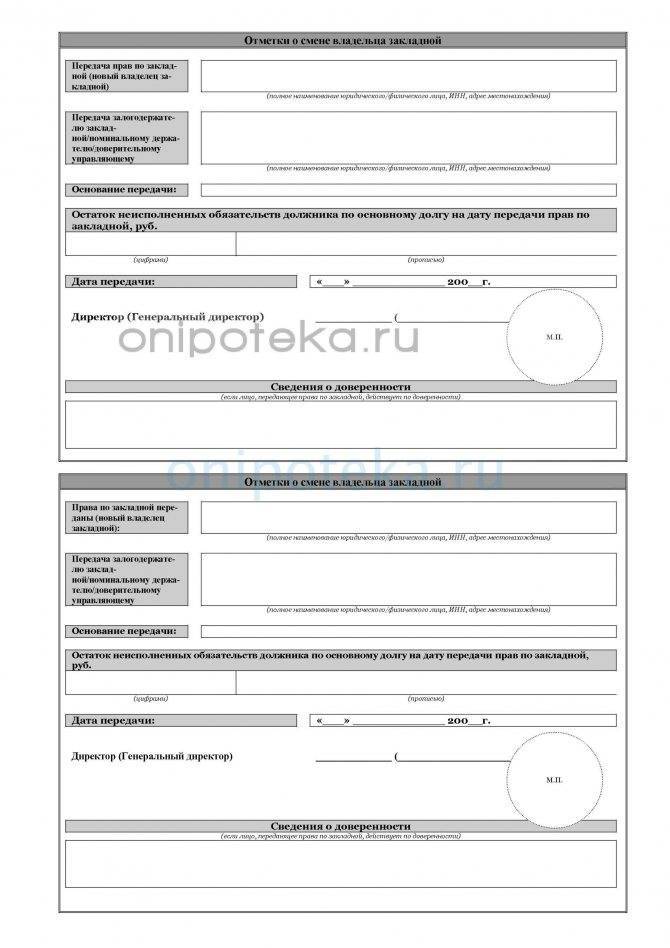

Согласно законодательству, количество внесения изменений в ценные бумаги не ограничено. Поэтому изменить сведения в закладной можно при любом случае, например, смене собственников или изменениях в кредитном договоре. Для этого нужно обратиться в банк и сообщить о необходимости внесения изменений, после чего пойти в Росреестр с подписанным соглашением и другими документами.

Как узнать, делалось ли оформление закладной по ипотеке

Если есть информация о наличии обременения на недвижимость, то это не означает, что есть и закладная. Перед покупкой квартиры нужно напомнить продавцу, что он обязан снять с жилья обременение. Если оформление закладной было, то срок снятия обременение увеличится (нужно получить разрешение от банка), если же закладной не было – процедура пройдет быстро. Уточнить наличие закладной можно напрямую у продавца или, сделав запрос в банк, которому принадлежит залог.

Можно ли оформить ипотеку без закладной

Оформление закладной не является обязательным условием для покупки недвижимости в ипотеку. Однако, как показывает практика, большинство банковских организаций требуют наличие этой ценной бумаги.

Как обстоят дела при покупке строящегося жилья

При покупке жилья, находящегося на этапе строительства, залогом выступают права требования к застройщику. В этом случае гарантии залогодержателя – возможность требования от застройщика выполнения обязательств по строительству недвижимости.

Закладная банка ВТБ 24

Приобретение жилья в кредит — единственный способ для многих российских семей получить собственную квартиру. Условия для заемщиков с каждым годом становятся все более выгодными. Но для банка вопрос собственной безопасности выходит на первый план. Для этого кредитная организация пользуется таким видом документа, как закладная по кредиту, которая является своеобразным гарантом заключаемой сделки. Закладная подтверждает, что приобретаемое жилье находится в залоге у банка до того момента, пока заемщик полностью не расплатится с

кредитом. Стандартный образец закладной используется всеми банками. Перед оформлением документа недвижимость должна пройти процедуру оценки специалистом.

Зачем банк оформляет закладную?

По своему правовому статусу этот документ является гарантией возврата денежных средств независимо от обстоятельств, возникших в жизни заёмщика. Особенность ипотеки заключается в том, что эта кредитная программа охватывает достаточно долгий период жизни (до 30 лет), и за это время случиться может всякое.

Например, у заёмщика может сильно измениться финансовое положение: потерял работу, получил инвалидность, снизился уровень доходов.

В этих ситуациях закон допускает взыскивать задолженность по ипотеке принудительно, в том числе за счёт имущества должника.

Однако, если у человека ничего не оформлено в собственность, взыскать с него нечего, а тюремного заключения за не возврат кредита закон не предусматривает.

В случае с оформлением закладной ситуация меняется в лучшую для банка сторону. В частности, если заёмщик не может дальше отвечать по кредитным обязательствам, залоговая недвижимость выставляется на продажу. Банк получает сумму выданного кредита и предполагаемые проценты в качестве упущенной выгоды, оставшаяся часть денежных средств передаётся заёмщику.

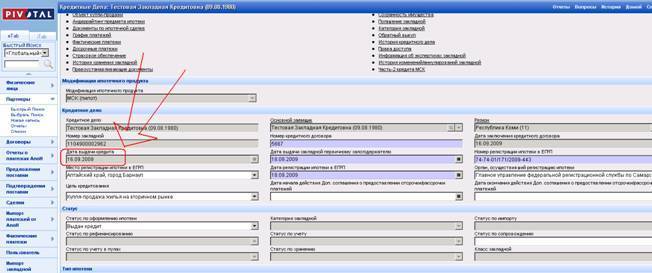

Процесс оформления

Для начала проводится специалистом от ВТБ 24 оценка квартиры для закладной. Даже процедура выглядит следующим образом:

- Составляется договор на физическое лицо.

- Под залог вносится недвижимость, на которую оформляется ипотека.

- В закладной отображаются все условия по договору.

Оформление закладной по ипотеке в ВТБ 24 не занимает много времени. Ее действие активно на протяжении действия договора по ипотеке.

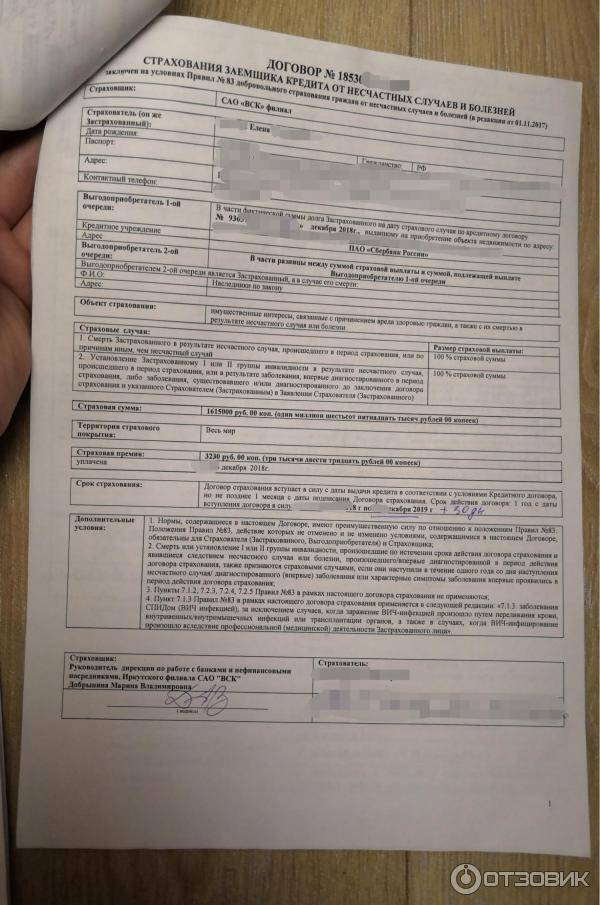

Обратите внимание, что оформление страховки в данном случае также обязательное условие. То есть закладная не является аналогом страхового полиса

Если клиент не соглашается на такие условия, то ему начисляется более высокая процентная ставка.

ВТБ 24 закладная на квартиру по ипотеке что это

Является обязательным условием ипотечного кредитования. Закладная содержит подтверждение в письменном виде того факта, что заемщик согласен с тем, что приобретаемая недвижимость будет находиться в качестве залога, являясь собственностью банка. Только после того, как клиент рассчитается с долгом, ему будет предоставлена на руки данное заключение.

Главным документом для того, чтобы активировать процесс, является право собственности. Процедура оформления предусматривает составление одного экземпляра, который после того, как будет заверен, передается в банк. Обратно получить документацию удастся только после того, как задолженность будет аннулирована.

Что может случиться с закладной

Если кредитор настаивает на оформлении документа, игнорировать его требование не стоит, та как в последствие у заемщика могут возникнуть проблемы со снятием обременения

А вот на что еще важно обратить внимание, рассмотрим ниже

Выступая залогодержателем, кредитор вправе распорядиться ценным документом следующим образом:

- Частично продать залог. В этом случае банк заемщика получает от иного кредитора, например, от более крупного банка, денежные средства, чтобы поправить свое финансовое положение. При этом часть платежей, поступающих от заемщика в течение определенного периода времени (несколько месяцев или до окончания срока кредита) направляются стороннему кредитору, однако, залогодержателем остается банк, в котором заемщик оформлял ипотеку.

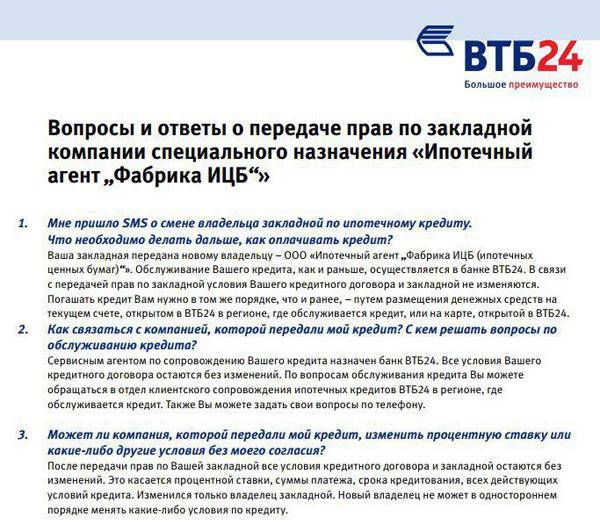

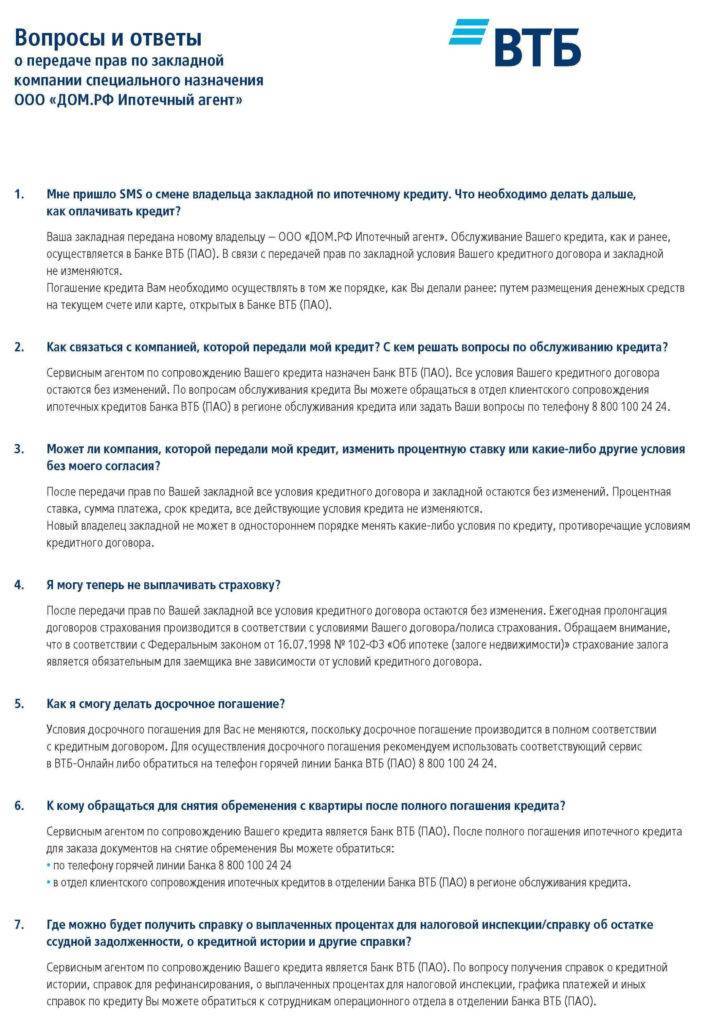

- Уступить залог другому банку по договору цессии. Это более сложная ситуация, предполагающая полную передачу прав на предмет залога взамен денежных средств. При этом заемщик в обязательном порядке уведомляется о смене залогодержателя и необходимости перечисления ежемесячных платежей на его счет. В целом условия кредитования сохраняются, но не исключена вероятность возникновения иных проблем. Например, новый кредитор может наложить запрет на проведение отдельных операций в рамках кредитного соглашения.

- Обменять на другую закладную. Это тоже один из способов восстановления финансового положения кредитора, предполагающий замену одной закладной на закладную другого банка с выплатой разницы в стоимости предметов залога. При этом, как и в предыдущем случае, заемщик приобретает нового залогодержателя.

- Выпустить ценные бумаги, привязанные к закладной. Данная схема предполагает деление документа на части, каждая из которых имеет свою стоимость и может быть продана другим банкам или частным лицам.

Возможно будет интересно!

Как проходит правовое регулирование ипотеки, судебная практика

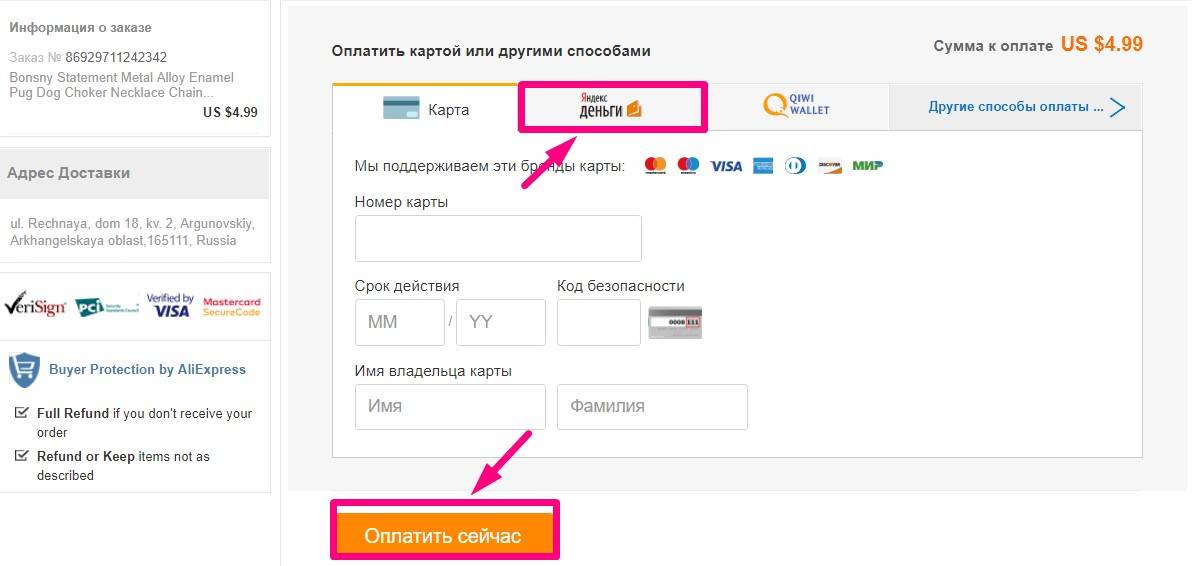

Как теперь погашать задолженность по ипотеке, оформленной в ВТБ?

Так как сервисным агентом остается Внешторгбанк, все расчеты можно производить через своего кредитора, что предполагает возможность внесения ежемесячных платежей следующими способами:

- В кассу ВТБ при величине платежа от 30000 рублей;

- В режиме онлайн через личный кабинет клиента банка. При выборе этого способа клиент должен совершить ряд последовательных действий:

- для получения доступа в «ВТБ-онлайн», оформить пластиковую карту в офисе банка на безвозмездной основе;

- открыть мастер-счет;

- подписать с сервисным агентом договор комплексного обслуживания;

- войти в личный кабинет и перевести средства с карты на мастер-счет.

- Через предварительно установленное на смартфон мобильное приложение «ВТБ-онлайн».

- На официальном сайте своего кредитора, перейдя в раздел «Интернет-банк».

- В сторонних кредитных организациях. При этом заемщику потребуется паспорт и реквизиты мастер-счета.

При использовании всех, кроме последнего, способах заемщик освобождается от уплаты комиссионного сбора. Сторонние банки оставляют за собой право взимать плату за перевод средств в ВТБ. Величина комиссии будет зависеть от суммы перевода и внутреннего регламента посредника.

Зачем банк оформляет закладную?

По своему правовому статусу этот документ является гарантией возврата денежных средств независимо от обстоятельств, возникших в жизни заёмщика. Особенность ипотеки заключается в том, что эта кредитная программа охватывает достаточно долгий период жизни (до 30 лет), и за это время случиться может всякое.

Например, у заёмщика может сильно измениться финансовое положение: потерял работу, получил инвалидность, снизился уровень доходов.

В этих ситуациях закон допускает взыскивать задолженность по ипотеке принудительно, в том числе за счёт имущества должника.

Однако, если у человека ничего не оформлено в собственность, взыскать с него нечего, а тюремного заключения за не возврат кредита закон не предусматривает.

В случае с оформлением закладной ситуация меняется в лучшую для банка сторону. В частности, если заёмщик не может дальше отвечать по кредитным обязательствам, залоговая недвижимость выставляется на продажу. Банк получает сумму выданного кредита и предполагаемые проценты в качестве упущенной выгоды, оставшаяся часть денежных средств передаётся заёмщику.

С учётом этих особенностей залоговое имущество всегда страхуется. Кстати, это единственный вид страховки, который заёмщик оформляет в обязательном порядке. Титул, здоровье и жизнь страхуются исключительно на добровольной основе.

Необходимость оформления закладной: что значит этот документ

Без оформления закладной на квартиру (или иную недвижимость) выдача ипотечного кредита практически невозможна. Оформляя закладную на квартиру в банке ВТБ, дебитор предоставляет ему недвижимость в качестве залогового обеспечения. Пока не выплачена ипотека, квартира находится в собственности банка. Этот момент требует пояснения.

Передача квартиры банку ВТБ в качестве залога не означает, что финансовая организация может распоряжаться ею свободно:

- Продавать;

- Сдавать в аренду;

- По собственному почину прописывать в ней третьих лиц.

Однако со своей стороны и залогодатель ограничен в правах на квартиру. Он не может ее продать или подарить.

К сдаче залоговой квартиры в аренду или прописке в ней третьих лиц банк ВТБ относится лояльно, но на эти действия требуется его разрешение. Оно не нужно, если залогодатель прописывает в залоговой квартире сам себя: регистрация прав собственности на покупаемое в ипотеку недвижимое имущество является обязательным для оформления ипотечного договора.

Ограничение действий собственника с залоговой квартирой или другой недвижимостью называется обременением. Ипотека – одно из распространенных обременений на недвижимость. Как только кредит выплачивается, обременение снимается с залога.

Особенности оформления закладной

Для упрощения сделки оформления ипотечного договора банк берет на себя все процедуры, связанные с оформлением закладной. Клиенту останется только обратиться в отделение банка, внимательно изучить документ и подписать его.

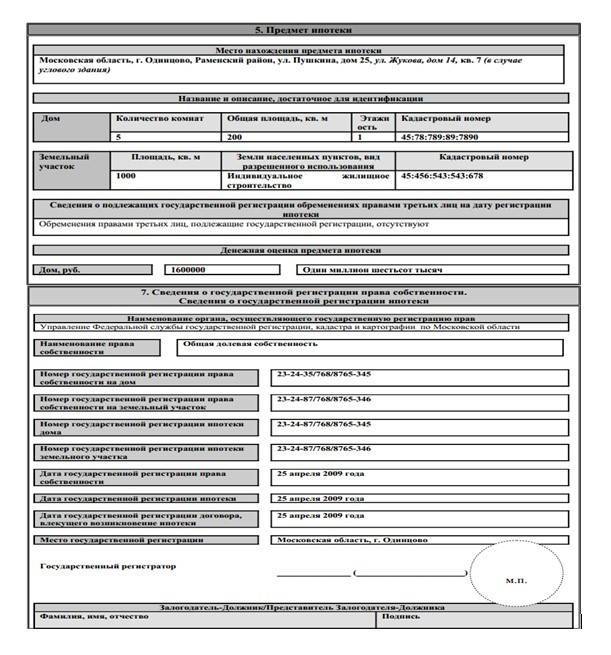

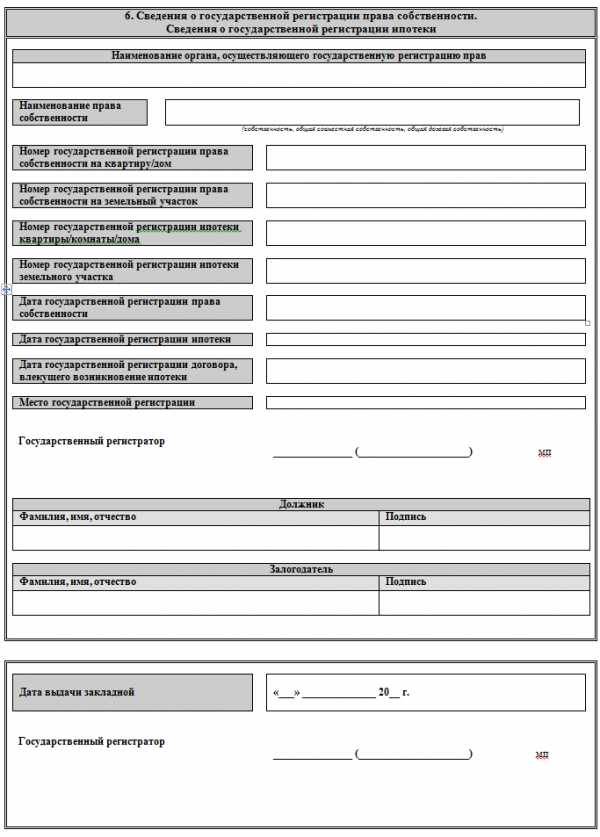

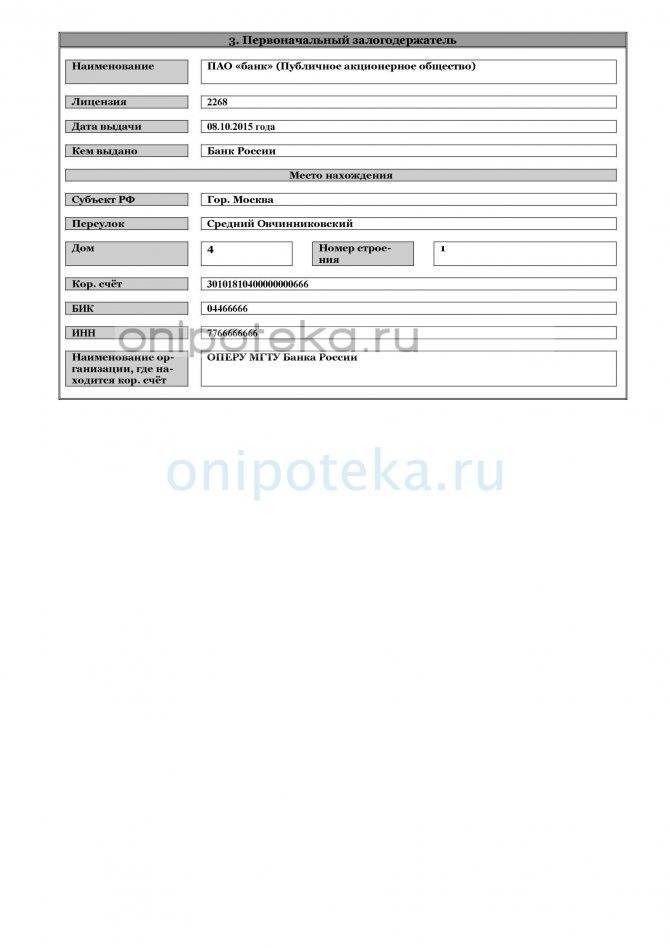

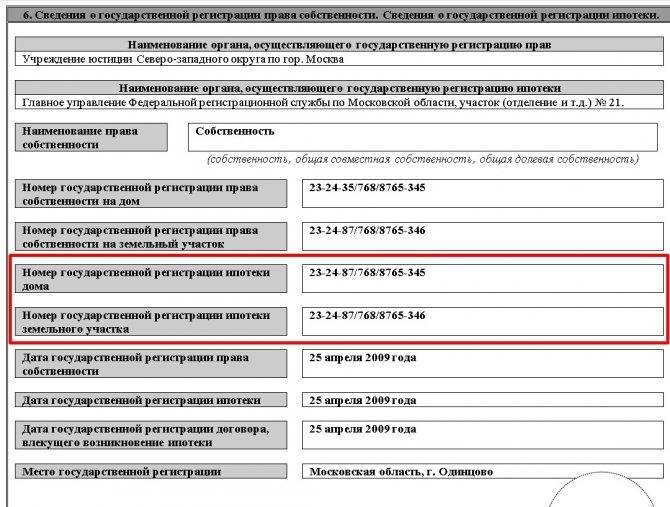

Обязательные пункты в закладной

Закладная на жилое имущество содержит следующие обязательные пункты:

- Номер договора.

- Данные отделения банка, в котором был зарегистрирован ипотечный договор.

- Полные данные о государственном органе, производящем регистрацию закладного документа.

- Данные, подтверждающие факт регистрации ипотечного договора в государственных органах.

- Дата, когда закладная была возвращена лично в руки клиенту.

Закладная на квартиру является самой важной частью в кредитном договоре

Следует обращать внимание на пункты, в которых указываются регистрационные данные. Их следует очень тщательно проверять, так как неправильные данные могут повлечь за собой большие проблемы

Закладная должна содержать подписи обеих сторон и необходимые печати.

Когда получить закладную на руки

Банк ВТБ 24 берет на себя обязательство по передаче ипотечного договора и закладной на регистрацию в соответствующие органы государственной власти. Далее закладная возвращается в отделение банка, где и хранится до дня окончания кредитного договора.

Клиент может получить закладную на руки в следующих случаях:

- После того, как исполнит свои обязанности по ипотечному договору.

- После досрочного исполнения ипотечного договора.

Закладная должна быть предоставлена заемщику по истечении 14 дней с момента завершения ипотечного договора.

Факт передачи закладной клиенту говорит о том, что недвижимость полностью перешла в его собственность. Далее заемщик должен продолжить оформление всех необходимых документов на квартиру без участия банка.

Закладная служит своеобразным документом для банка, желающим обезопасить себя от рисков, связанных с ипотечным договором

Перед подписанием закладной важно проконсультироваться по всем ее пунктам с юристом. До окончания действия ипотечного договора закладная будет храниться в банке

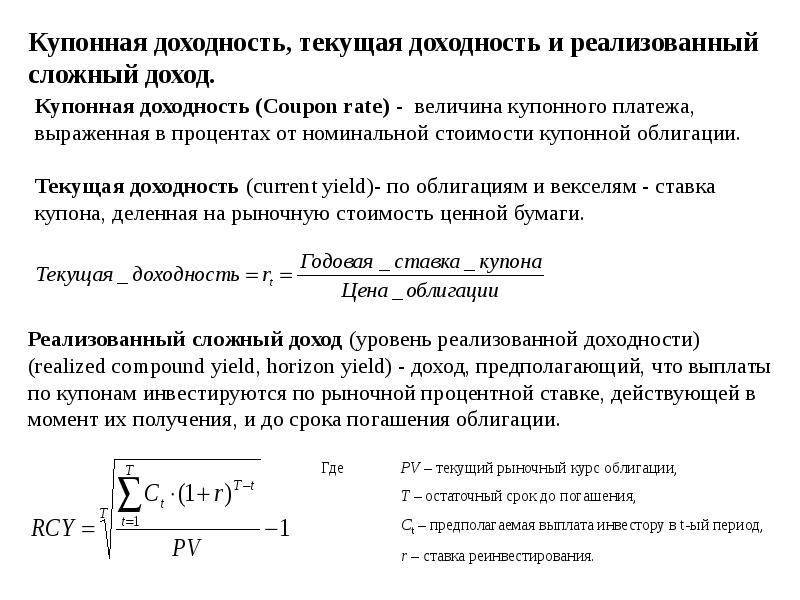

Оценка квартиры для ВТБ 24 по ипотечному кредиту

- осмотр помещения на предмет соответствия техническому или кадастровому паспорту;

- фотографирование жилых и прилегающих территорий с выявлением возможных недостатков;

- расчет рыночной стоимости с использованием различных методов;

- использование корректировочных методов для учета сильных и слабых сторон недвижимого имущества;

- составление и подготовка отчетной документации.

В некоторых случаях оценочные компании могут занизить или завысить стоимость объекта недвижимости. И если завышение рыночной цены встречается достаточно редко и является невыгодным для кредитной организации, то в ситуации занижения страдает лишь заемщик.

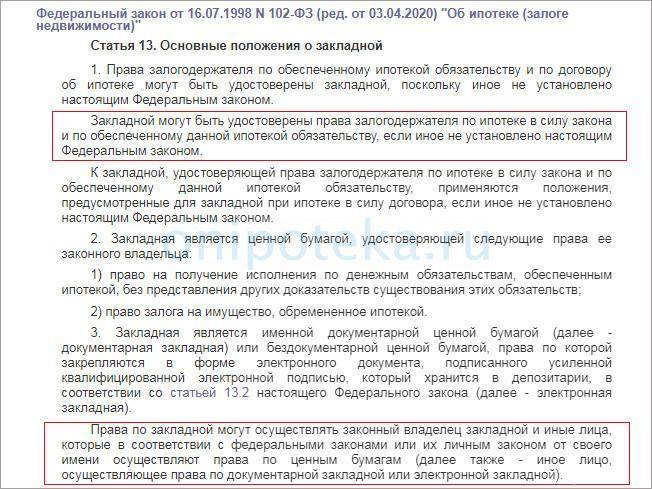

Какие пункты должны отображаться в закладной?

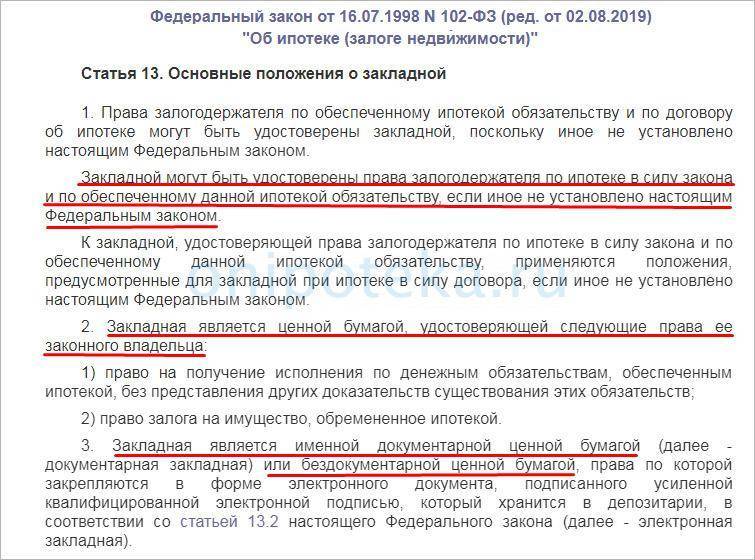

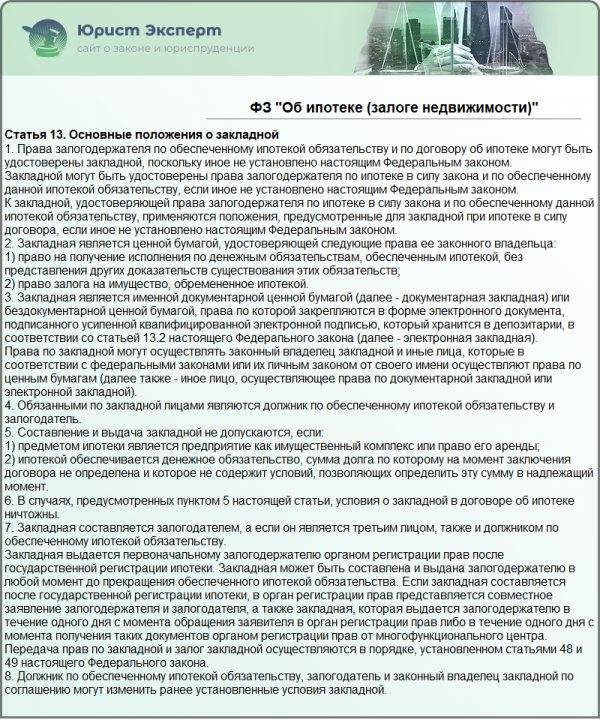

Учитывая, что данный документ регулирует правовые отношения сторон, закладная должна в обязательном порядке содержать ряд основополагающих моментов. Эта сторона вопроса регулируется Федеральным законодательством, в частности, законом «Об ипотеке и залоге недвижимости».

Итак, в закладной обязательно должны отображаться следующие пункты:

- наименование документа (в нашем случае — закладная);

- сведения о залогодателе и залогодержателе;

- номер ипотечного договора;

- сумма кредитных обязательств, включая проценты;

- сроки погашения задолженности;

- информация об объекте залога, достаточная для его идентификации и определения местонахождения;

- сведения о проведении оценки рыночной стоимости;

- информация о том, что недвижимость не имеет иных видов обременений;

- правоустанавливающая документация: в нашем случае это будет договор купли-продажи недвижимости;

- данные регистрационного свидетельства о передаче права собственности;

- дата составления документа.

В случае несоблюдения правил заполнения закладная может быть признана недействительной. Кроме этого, документ нужно внимательно изучить на предмет сносок, поправок и приложений, которые обычно набираются мелким шрифтом

Особое внимание нужно обращать на комиссию за какие-либо услуги банка и порядок переуступки права залогодержателя третьим лицам. Эти моменты нужно прояснять до подписания закладной

Подводные камни

Иногда возникают ситуации, когда после оформления всех бумаг и получения кредита клиент обнаруживает некоторые скрытые нюансы – комиссии за оказание определенных услуг со стороны банка. Такие моменты могут прописываться в тексте договора мелким шрифтом, на что часто не обращают внимания. После подписания клиенту уже некуда деваться – он выразил свое согласие с условиями.

Еще один момент – страхование недвижимости, выступающей в качестве залога. Банк может также попросить заемщика застраховать собственную жизнь. Сами страховки предполагают расходы, в случае отказа кредитная организация может увеличить процентную ставку. С досрочным прекращением ипотечного договора тоже могут возникнуть трудности. Если заемщик желает продать недвижимость и рассчитаться с долгами, придется договариваться с банком.

Возможный вариант развития событий – случай, когда произойдет смена залогодержателя и банк уступить права по ипотечному договору третьему лицу. Хотя в случае с таким крупным банком как ВТБ такое развитие событий пока вряд ли можно предполагать.

Как поступить заемщику после внесения последнего платежа по ипотеке с обременением

Как только заемщиком будет внесен последний платеж по кредиту, то закладная аннулируется. Соответственно, с квартиры снимается обременение. При погашении долга в полном объеме финансовая организация уже не имеет права распоряжаться имуществом, которое находилось в залоге на момент погашения ипотеки.

Как правило, оригинал закладной возвращается заемщику практически сразу после погашения долга. Однако по законодательству на это дается один календарный месяц. Изменение этих сроков может произойти лишь в том случае, если это указано в договоре.

Для снятия обременения выполняются такие действия:

- Оформляется справка о полном погашении кредита.

- Пишется заявление о возврате закладной. По истечении обозначенного периода можно ее забрать.

- В Росреестре выдается закладная, справка о погашении кредита и заявление о снятии обременения.

- Оформляется выписка из ЕГРН о владении квартирой без обременения.

Все эти пункты необходимо выполнить в обозначенном порядке. Только так закладная будет считаться аннулированной, а заемщик станет полноправным владельцем недвижимости.

Отмена залога

После внесения последнего платежа по ипотеке заемщик вправе получить на руки закладную с отметкой о погашении кредита и визой уполномоченного сотрудника банка. Впоследствии с этим документом необходимо обратиться в Росреестр и по готовности получить выписку, в которой будут отсутствовать сведения о зарегистрированных обременениях.

По сведениям, предоставленным ВТБ, за выдачей закладной следует обращаться к первоначальному кредитору через отдел клиентского обслуживания, расположенного в региональном отделении банка. Для уточнения информации о возможности и сроках выдачи документа разрешается обратиться к оператору кредитной организации, позвонив по телефону горячей линии ВТБ.

Особенности оформления закладной

Рассматривая, как получить закладную по ипотеке в банке ВТБ, предстоит выделить ряд нюансов, которые необходимо учитывать. Кредитор составляет документ, а также берет на себя все процедуры, связанные с оформлением бумаги

Клиенту, заинтересованному оформить ипотеку, важно только изучить текст, а после подписать документацию

Обязательные пункты в закладной

Составление документации при покупке недвижимости через банк предусматривает внесение следующих обязательных пунктов

- В образце должен быть указан номер кредитного договора, а также сведения о заемщике и залоговом имуществе.

- В тексте документа прописывается информация об отделении, где клиент брал ипотечный кредит на покупку недвижимости.

- Также в образце должны присутствовать сведения о государственном органе, который произвел регистрацию.

- Дата, когда заемщик получил на руки оригинал документа, оформленного при подписании кредитного договора.

- Необходимая информация, подтверждающая факт регистрации ипотеки в государственных органах.

Подтверждением вступления образца по ипотечному кредитованию в юридическую силу являются подписи сторон, а также печать банка.

Как получить закладную на руки

Банк берет на себя обязательства оформить и передать все необходимое на регистрацию в государственные органы. После этого образец возвращается в отделение, где хранится до окончания срока действия ипотечного кредита. Заемщик вправе забрать документ при следующих обстоятельствах:

- Для получения бланка, кредитные обязательства были выполнены в полном объеме на момент окончания договора.

- Заемщик вправе забрать документ при полном погашении задолженности в досрочном порядке.

Забирать экземпляр предстоит в том отделении, где происходило оформление сделки. Банк предоставляет возможность получить закладную спустя 14 дней с момента, когда была погашена задолженность по ипотеке. Заемщик, получающий на руки бумагу, становится полноправным владельцем недвижимого имущества.

На территории Москвы, а также других регионов страны, в процессе оформления ипотеки предусматривается составление закладной. Этот документ является неотъемлемой частью сделки по покупке недвижимости за счет кредитования. Не все заемщики знакомы с порядком получения этой документации. Поэтому рекомендуется заблаговременно изучить все важные моменты, чтобы впоследствии не столкнуться с трудностями, так как бланк имеет ценность не только для банка, но также и для заемщика.

Процедура снятия без оформления закладной

Процесс в таком случае значительно усложняется: если бы заявитель попытался снять обременение в стандартном порядке, но при этом не предъявив Росреестру закладную, ему бы попросту отказали в завершении процедуры.

Для успешного процесса еще перед походом в Росреестр, на этапе получения бумаг в отделении ВТБ-24, клиенту нужно уведомить банк о сложившейся ситуации. Может быть два выхода из ситуации:

- Составление доверенности, позволяющая бывшему заемщику действовать от лица заемщика (передача прав третьим лицам). Для этого уполномоченный сотрудник отправляется вместе с заявителем к нотариусу, там доверенность составляется и сразу же заверяется. В документе закрепляется, что банк-кредитор передает заявителю право совершать какие-либо операции со своей недвижимостью, в том числе со снятием обременения. Документ действителен, как правило, в течение года, но с первого же дня, как с квартиры снимается обременение, доверенность больше не будет нужна, т. к. заявитель и так уже имеет полное право самостоятельно распоряжаться недвижимостью.

- Уполномоченный сотрудник ВТБ-24 явиться в Росреестр вместе с заявителем в день подачи документов. Таким образом, сотрудник будет действовать от лица банка (это ему понадобится подтвердить документально), и он сможет подтвердить Росреестру, что снятие обременения происходит в том числе по воле банка-кредитора.

И в первом, и во втором случае предоставление закладной не требуется. Больше никаких отличий в процедуре и в составе документов нет, если сравнивать со стандартным порядком действий.

Процесс оформления закладной

Процедура оформления закладного экземпляра по программе кредитования должна соответствовать следующим установленным требованиям:

- эта документация составляется согласно предусмотренным юридическим нормам;

- в тексте бланка не должно присутствовать ошибок;

- перед подписанием образца необходимо внимательно с ним ознакомиться;

- право на подпись соответствующей бумаги доступно только в ситуации, когда заемщик полностью понимает ее положения.

При необходимости, можно воспользоваться слугами юриста, и проверить текст документации на соответствие действующему законодательству.

Как оформляется закладная

Оформление закладной по ипотеке на недвижимость в ВТБ 24, происходит при непосредственном обращении клиента в банк. Составление осуществляется согласно следующим правилам:

- договор составляется на физическое лицо, и является именным;

- приобретаемая недвижимость становится объектом залога;

- в тексте документа присутствуют все данные об ипотеке;

- подписанный образец является единственным бланком;

- бумага действительна только с момента вступления кредитного договора в законную силу.

При необходимости можно изучить образец документа, который находится на сайте финансового учреждения в свободном доступе.

Документы, необходимые для оформления закладной

Для оформления в ВТБ закладной по ипотеке, представляются такие документы, как паспорт заемщика, бланки подтверждающие право собственности на недвижимость, а также справки о регистрации объекта в государственных органах. Дополнительно прикладывается акт об оценке рыночной стоимости имущества (этот экземпляр может потребоваться для постановки объекта на кадастровый учет).

Закладная банка ВТБ 24

Закладная должна быть оформлена с соблюдением всех юридических норм и правил. Она должна исключать наличие любой ошибки, которая делает этот документ недействительным. Клиент перед подписанием закладной должен подробно и внимательно ознакомиться со всеми положениями, прописанными в ней. Для дополнительной консультации он может обратиться к юристу. Только полное понимание всех условий закладной дает право клиенту ее подписывать.

Закладная — один из документов в составе пакета на ипотечную недвижимость. Оформляется сотрудниками банка при подписании договора на ипотечный заем. В ней указан факт нахождения недвижимости в собственности заемщиками, который предоставляет ее в банк в качестве залога.

Зачем банк оформляет закладную?

По своему правовому статусу этот документ является гарантией возврата денежных средств независимо от обстоятельств, возникших в жизни заёмщика. Особенность ипотеки заключается в том, что эта кредитная программа охватывает достаточно долгий период жизни (до 30 лет), и за это время случиться может всякое.

Например, у заёмщика может сильно измениться финансовое положение: потерял работу, получил инвалидность, снизился уровень доходов.

В этих ситуациях закон допускает взыскивать задолженность по ипотеке принудительно, в том числе за счёт имущества должника.

Однако, если у человека ничего не оформлено в собственность, взыскать с него нечего, а тюремного заключения за не возврат кредита закон не предусматривает.

В случае с оформлением закладной ситуация меняется в лучшую для банка сторону. В частности, если заёмщик не может дальше отвечать по кредитным обязательствам, залоговая недвижимость выставляется на продажу. Банк получает сумму выданного кредита и предполагаемые проценты в качестве упущенной выгоды, оставшаяся часть денежных средств передаётся заёмщику.

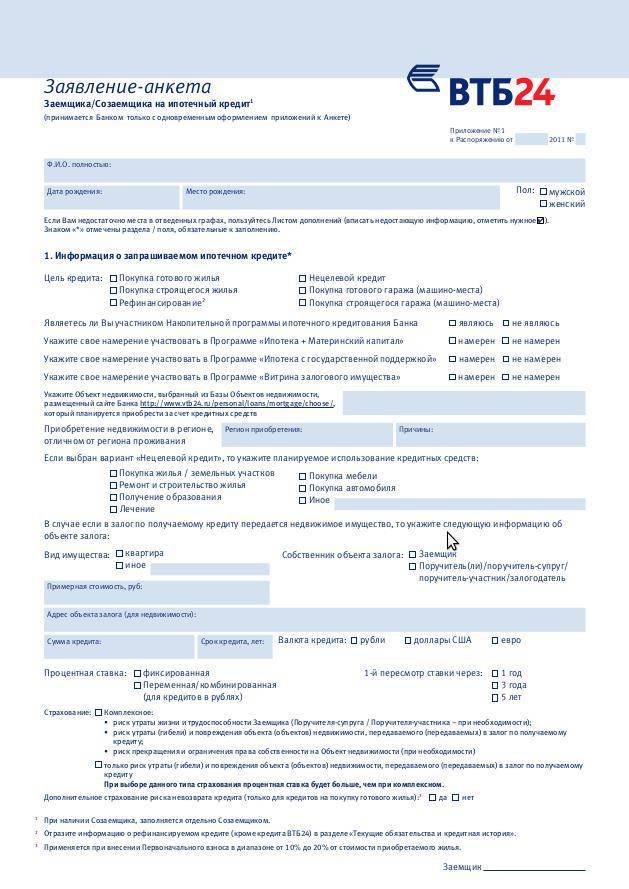

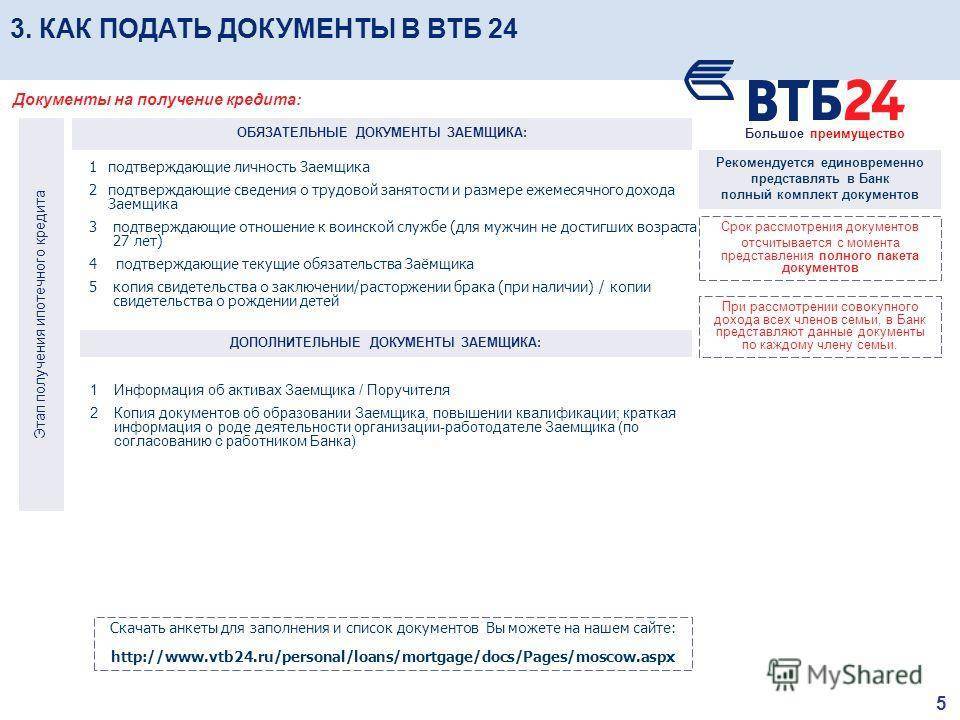

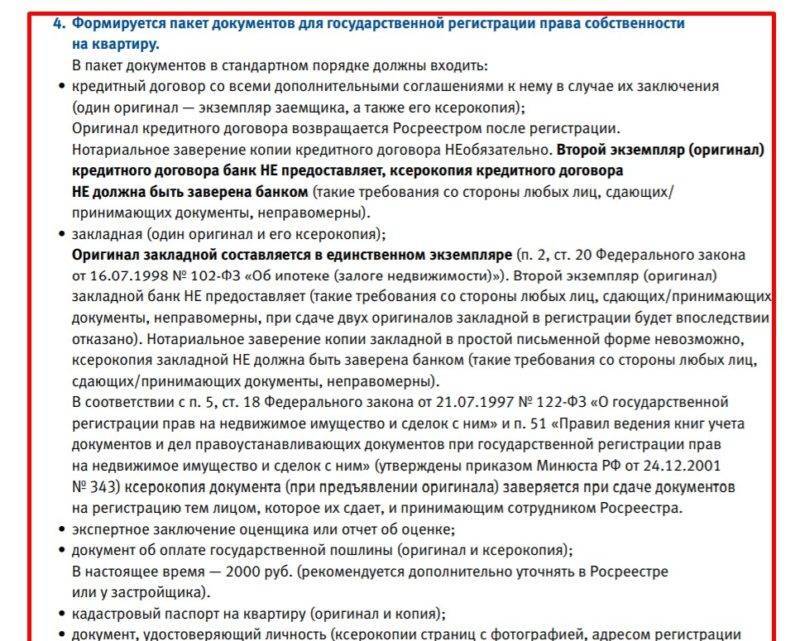

Пакет документов для оформления закладной в ВТБ

Документов, необходимых для оформления закладной на квартиру по ипотеке в ВТБ, немного. Пакет включает в себя документы, удостоверяющие личность залогодателя и его право на собственность, и оценочные документы на квартиру.

Смотрите на эту же тему: Как оформить ипотеку в Сургутнефтегазбанка в году? Условия ипотечных программ и ставки банка

Заемщик должен предоставить в отделение ВТБ:

- Паспорт РФ с постоянной регистрацией (касается всех собственников залогового жилья);

- Свидетельство о праве собственности на залоговую квартиру;

- Техническую документацию на квартиру (справка о постановке залоговой квартиры на кадастровый учет и др.);

- Кредитный договор;

- Акт о передаче застройщиком и приеме заемщиком квартиры;

- ДДУ (если ипотека берется на квартиру в строящемся доме);

- Оценочный отчет по квартире, на которую будет оформлена закладная;

- Подтверждающие документы о доходах заемщика и созаемщиков (при их наличии).З

На их основе банк ВТБ делает заключение о возможности использовать квартиру как объект обременения по ипотеке, гарантирующий возврат залогодателем заемной суммы.

Ипотека на вторичное жилье

Ипотечные программы ВТБ включают выдачу средств на покупку квартир, частных домов вторичного рынка, приобретение гаража или земельного участка под индивидуальную застройку.

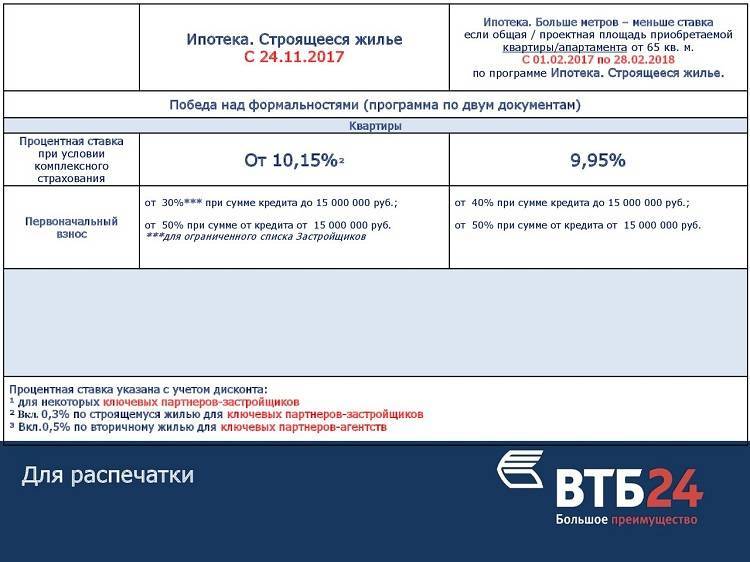

Оформление заявки

Процентные ставки по жилищным займам ВТБ на вторичку – от 9,7% с возможностью привлечения средств материнского капитала. ПВ составляет 10%, но о 20% указанный процент увеличивается на 0,5 пунктов.

Выбор недвижимости

Учитывая обязательное оформление закладной на приобретенную жилплощадь, ВТБ обязательно проверяет юридическую чистоту квартиры. Также необходимо, чтобы здание располагалось в благополучном районе, имело необходимые коммуникации и удовлетворительное общее состояние.

Важно! В отличие от квартир в новостройках, недвижимое имущество вторичного рынка требует экспертной оценки с указанием оценочной стоимости. Учтите статью расходов перед подачей заявки на рассмотрение

Оформление сделки

Ипотечный кредит в банке ВТБ оформляется после получения всех документов на квадратные метры, включая договор купли-продажи. Бумаги по залогу заполняются одновременно с подписанием кредитного договора, страхового полиса (при согласии заемщика).

Процентные ставки и условия

Процент по ссуде на квартиру зависит от общей площади купленного жилья – 9,7% снижаются на недвижимые объекты выше 65 кв. м. и 100 кв. м. Повышение ставки ВТБ инициируется отказом от всех видов страхования (за исключением страхования имущества согласно закону «Об ипотеке»), отсутствием соискателя в обслуживаемых клиентах банка.

Заемщику

Требования к заемщику предполагают официальное подтверждение рабочего стажа и доходов, дополнительно заполняется форма 3-НДФЛ (выгодно для соискателей, трудоустроенных по контракту). Разрешено привлечение созаемщиков (до 4 человек), необходима обязательная регистрация в регионе обращения.

Погашение ипотеки

ВТБ не ограничивает клиентов в желании досрочно выплатить или частично внести ипотечный долг. В финансовом учреждении большой перечень способов внесения платежей, включая электронные деньги.

Пакет документов для оформления закладной в ВТБ

Документов, необходимых для оформления закладной на квартиру по ипотеке в ВТБ, немного. Пакет включает в себя документы, удостоверяющие личность залогодателя и его право на собственность, и оценочные документы на квартиру.

Смотрите на эту же тему: Федеральный закон 102-ФЗ Об ипотеке и залоге имущества с комментариями специалистов

Заемщик должен предоставить в отделение ВТБ:

- Паспорт РФ с постоянной регистрацией (касается всех собственников залогового жилья);

- Свидетельство о праве собственности на залоговую квартиру;

- Техническую документацию на квартиру (справка о постановке залоговой квартиры на кадастровый учет и др.);

- Кредитный договор;

- Акт о передаче застройщиком и приеме заемщиком квартиры;

- ДДУ (если ипотека берется на квартиру в строящемся доме);

- Оценочный отчет по квартире, на которую будет оформлена закладная;

- Подтверждающие документы о доходах заемщика и созаемщиков (при их наличии).З

На их основе банк ВТБ делает заключение о возможности использовать квартиру как объект обременения по ипотеке, гарантирующий возврат залогодателем заемной суммы.

Кредитный договор втб 24 образец ипотека

При оформлении ссуды на готовую квартиру от ВТБ 24 условия кредитования ничем не отличаются от предыдущей программы. Однако максимальный лимит, процент одобрения заявки, индивидуальные параметры сделки зависят от ликвидности приобретаемой недвижимости.

Образец ипотечного договора ВТБ 24 в 2021 году состоит из нескольких частей. Часть 1. Индивидуальные условия кредитного договора: Ориентироваться в тексте подписываемого договора ипотечного кредитования ВТБ 24, образец которого будет заблаговременно заполнен, намного проще. В противном случае вы можете пропустить мимо глаз некоторые важные детали: Часть 2.