Обналичивайте с выгодой

С кредитных карт обычно крайне невыгодно снимать наличные средства. При обналичивании лимита сразу аннулируется беспроцентный период. Это значит, что банк приступит к начислению процентов. Если вы собираетесь погашать задолженность в течение длительного срока, переплата окажется значительной.

Кроме того, со счета будет списана комиссия за снятие денег в банкомате. Мало какие банки предлагают обналичивать средства бесплатно, но и в этом случае только в рамках определенного лимита. Размер платы за проведение операции списывается из кредитного лимита и обычно составляет 3-5% от суммы снятия. Если получать в терминале небольшие суммы, комиссия в процентном соотношении окажется очень высокой. Обмануть кредитную карту не выйдет, плата взимается в любом случае, если это предусмотрено условиями тарифного плана.

Но есть одна хитрость, которая поможет получить наличные деньги с кредитки без комиссии. При этом сохраняется льготный период и начисляется кэшбэк. Если кто-то из ваших коллег или друзей планирует покупку, оплачивает коммунальные квитанции наличными, предложите им следующую схему:

- внесите деньги с кредитки за своего знакомого в счет оплаты его покупок или долгов;

- этот человека отдаст вам оплаченную сумму наличными.

Можно попросить о помощи и совершенно незнакомого человека. Главное – не стесняться и побольше общаться с людьми. Это можно сделать в очереди в кассу для оплаты жилищных квитанций или в магазине. Таким образом получится обойти правила по обязательному взиманию комиссии с владельца кредитной карты при снятии наличных.

Преимущества и недостатки кредитных карт

Некоторые люди буквально не представляют своей жизни без кредитных карт. Для них использование кредитных карт стало неотъемлемой частью повседневной жизни. Другая категория граждан напрочь отвергает пользу кредиток, объясняя это тем, что кредит намного дешевле. Если разобраться, в некоторой степени правы обе стороны, ведь даже лучшие кредитные карты 2021 года обладают и положительными, и отрицательными сторонами.

Их важно знать, и учитывать. Так вы сможете понять, стоит ли обзаводиться этим непростым финансовым инструментом, или стоит отказаться от затеи

ПЛЮСЫ:

- Кредитной картой можно удобно расплачиваться везде, где есть возможность безналичной оплаты: в интернете, обычных магазинах, ресторанах, кинотеатрах, торговых центрах, аэропортах, на АЗС и т.д.

- Пластик пригодится в случае возникновения непредвиденных и срочных расходов.

- Кредитная карта всегда может быть под рукой, не занимает много места. Если вы ее потеряете, счет можно быстро заблокировать и обезопасить себя от потери денег.

- Проще пользоваться кредитной картой, нежели каждый раз подавать заявку на потребительский кредит. У нее возобновляется лимит, что позволяет постоянно иметь доступ к определенной сумме денежных средств.

- У кредитной карты отсутствует жесткий график платежей. Главное – вносить в срок минимальный платеж и совершать погашение образовавшейся задолженности до окончания грейс-периода.

- Беспроцентный период дает возможность держателю не платить проценты за пользование банковскими деньгами.

- Кредитку проще получить, нежели кредит.

Кроме того, лучшим кредитным картам в 2021 году отдают предпочтение за: круглосуточный доступ к лимиту, оперативность оформления, контроль за расходами, использование средств за границей, получение дополнительных привилегий, бонусов.

Перечислим основные недостатки:

- кредитные карты стоят больше других продуктов. Они могут повлечь за собой такие траты, как: обслуживание счета, снятие наличных, переводы, смс-оповещения;

- схема действия льготного периода не всегда понятна;

- ограничения на суммы транзакций;

- риски попасть на мошенников.

Используйте сервисы кэшбака и доходные карты

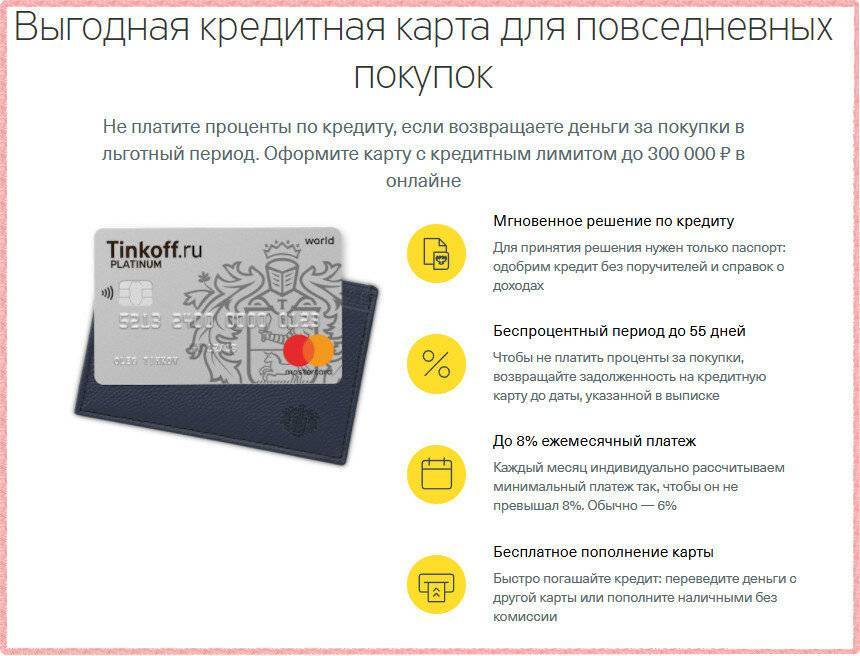

Способ отлично подходит, когда вы задумываетесь, например, как погасить кредитную карту Тинькофф. Суть заключается в использовании доходной дебетовой карты. Заказываете в том же Тинькофф соответствующую карточку, помещаете на нее зарплату и тратите деньги с нее.

Допустим, ваша зарплата 30000 рублей, а расходы – 25000 рублей. Считаем профит:

- начисление процентов на остаток – 7% годовых или 0,58% в месяц, примерно 150 рублей (начисление производится ежедневно на минимальный остаток, а так как за счет трат сумма на карточке уменьшается, то все 174 рубля вы не получите);

- кэшбак в размере 1% – 250 рублей;

- повышенный кэшбак – пусть будет 500 рублей.

В итоге вы получите 500+250+150 = 900 рублей. Вот их и помещаете на кредитку Тинькофф. Банк сам поможет вам погасить долги.

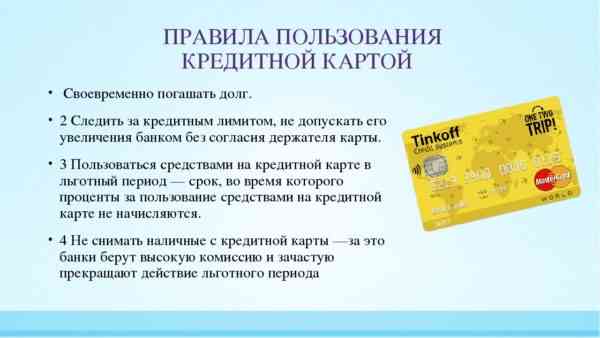

Как выгодно пользоваться кредиткой, чтобы экономить по максимуму

Даже самая выгодная кредитная карта требует от вас знаний правильного использования ее возможностей и преимуществ. Благодаря этим знаниям вы сможете не только распоряжаться вверенной вам суммой, но и при этом практически ничего не оплачивая взамен.

Мы уже определились как выбрать выгодную кредитку и на какие критерии следует обратить особое внимание. Теперь разберем как же этим всем пользоваться с максимальной выгодой для себя

Итак, нам нужно:

Выбрать карту с самыми удобными условиями использования по одному или нескольким основным критериям.

Использовать только ту сумму, которую будем в состоянии потом погасить. По сути, кредитные карты должны использовать только самоорганизованные люди, которые могут реально оценивать свои возможности и не подвержены импульсивным покупкам.

Успевать погасить образовавшийся долг до окончания льготного периода. Погасив свою задолженность, вы можете вновь использовать всю сумму по своему желанию. Старайтесь делать крупные покупки в начале отчетного месяца, чтобы иметь возможность дольше пользоваться заемными деньгами без комиссии.

Избегать необходимости обналичивать кредитку! Основное предназначение всех кредиток — осуществлять безналичные расчеты. Практически все банки предусматривают серьезные комиссионные сборы за снятие налички. Возвращать же придется сумму с учетом комиссии.

Выбрать карту с наиболее интересными для нас бонусными программами

К примеру, тем кто любит путешествовать стоит обратить внимание на карту, где начисляются бонусы за покупки в виде миль, а тем, кто хочет немного накопить на следующие покупки, стоит отдать предпочтение картам с кэшбэком в виде реальных денег.

Если выбрать кредитку с возможностью размещения собственных средств и получением на них дополнительных процентов на остаток, то вы сможете еще и заработать.

Вовремя отключить ненужные услуги. За большинство услуг банк берет комиссию, а иногда не маленькую, к примеру, за смс-оповещение

Если у вас есть возможность использовать бесплатное приложение личного кабинета и там контролировать свой баланс, тогда платное смс вам попросту не к чему.

Старайтесь вносить пополнение на карту только с помощью тех устройств, которые не взимают комиссию.

Обратите внимание! Льготный период начинается с первой покупки, сделанной в отчетном месяце. Выполняя эти простые правила, вы не только максимально сократите свои расходы по кредитке, но и сможете на ней немного заработать

Ведь согласитесь: самая выгодная кредитка та, за которую не нужно платить

Выполняя эти простые правила, вы не только максимально сократите свои расходы по кредитке, но и сможете на ней немного заработать. Ведь согласитесь: самая выгодная кредитка та, за которую не нужно платить.

Как работают кредитные карты

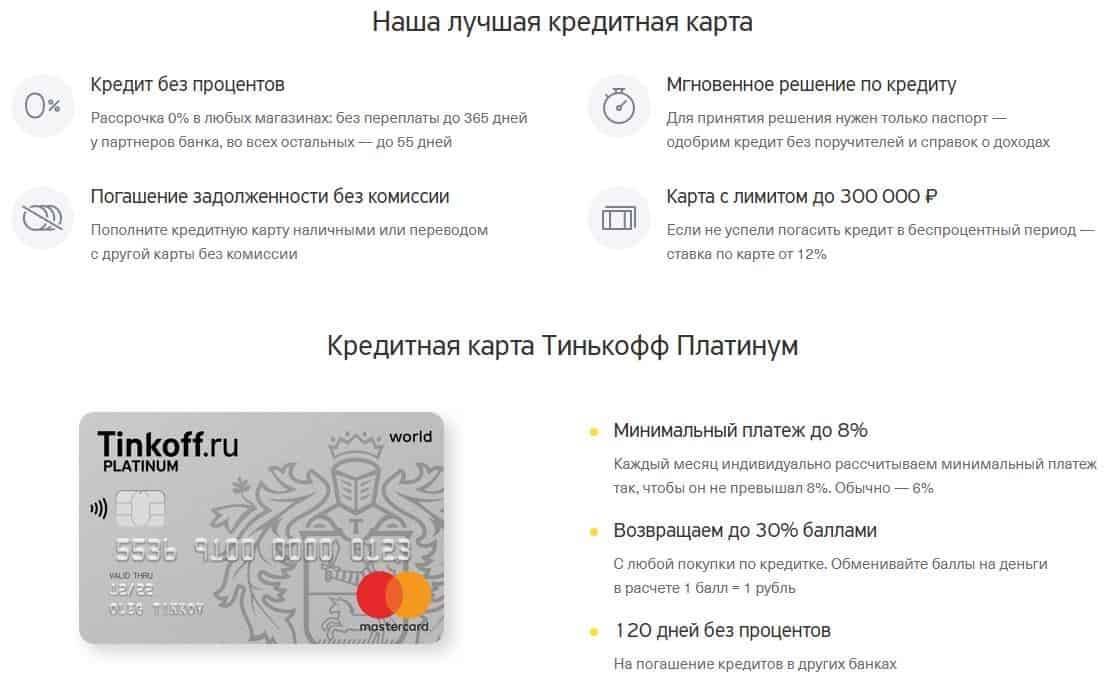

К обычным кредитам клиенты банков уже привыкли, но кредитные карты — это все еще загадочный продукт. Чтобы понять, что лучше — потребительский кредит или кредитная карта и какой финансовый продукт подходит именно вам, необходимо хорошо знать принцип работы кредиток.

Выдавая клиенту карточку, банк зачисляет туда денежные средства. По сути, это банковские деньги, которые потребитель может использовать на свое усмотрение. При этом существует необходимость возврата средств. И чем быстрее это произойдет, тем меньшую сумму процентов придется оплатить.

Зная, как правильно пользоваться кредитной картой, можно не откладывать важные покупки. Своевременный шопинг особенно актуален во время распродаж, когда можно сэкономить приличную сумму.

Лимит кредитки зависит от многих факторов: размера регулярного дохода клиента, официального трудоустройства, семейного положения, наличия имущества. Решение о суме зачисленных средств принимается в индивидуальном порядке. Со временем банк может понизить или повысить этот показатель

Важно оформлять карту в лучших банках России, зачастую крупные финансовые компании предлагают максимально выгодные условия кредитования

Все кредитки имеют льготный период — определенное количество дней, в течение которых пользоваться деньгами можно бесплатно. Главное, вернуть долг вовремя и при необходимости погасить комиссию за снятие средств.

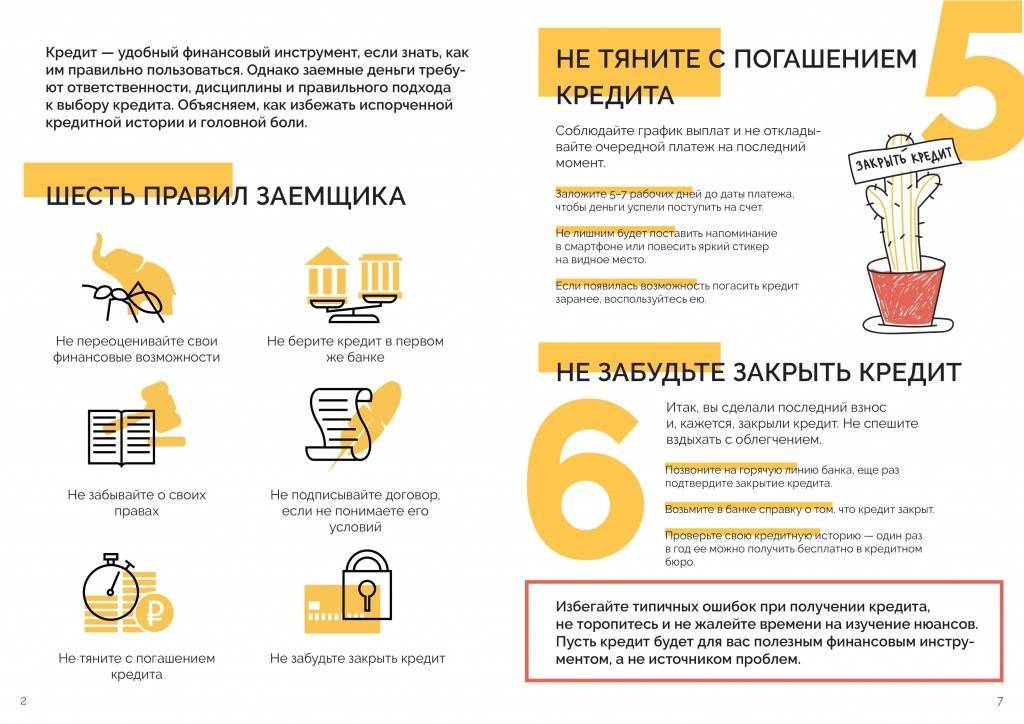

Как банки навязывают кредитные карты

Львиная доля дохода банка складывается из активных финансовых сделок. К таким сделкам относят и выдачу кредита. Здесь наблюдается прямая зависимость между количеством выданных займов и оборотом денежных средств. Неспроста сотрудники финансовых учреждений так активно навязывают клиентам оформление договора на кредитную карту

Банку абсолютно не важно – нуждаетесь ли вы сейчас в займе или нет

Но иногда работники кредитной организации применяют активные способы навязывания банковских услуг:

- отправка СМС-сообщений. Текст содержит информацию о том, что физическое лицо является добросовестным клиентом, а значит, банк может предоставить бонус в виде оформления кредитки на льготных условиях. При этом предоставляется высокий лимит, а выпуск «пластика» является абсолютно бесплатным для клиента;

- звонки по телефону. Работники call-центр, находящегося при банке, обзванивают клиентскую базу в течение нескольких дней. Навязывание услуг происходит довольно активно;

- рекламирование услуг банка. Обычно именно сотрудники банка навязывают различные банковские пакеты услуг, рассказывая о достоинствах того или иного продукта заученными фразами;

- основная цель активного навязывания – сделать так, чтобы клиент добровольно принял решение оформить кредитную карту. Для конечного результата годятся любые способы.

Если вы не обращались в банк с просьбой оформить кредитку, то стоит быть аккуратным с навязыванием кредитной карты.

Нужно понимать, что банк имеет хороший доход от операций по кредитным картам. Чем больше клиентов, тем для финансовой организации лучше. Если вам не нужна кредитка, не поддавайтесь на навязчивые предложения банка.

Лайфхак: Расход = Доход

Если у вас есть кредитка на 200 тысяч, то это не значит, что все их можно спустить в первый же поход в магазин

Возможность бесконечно тратить опьяняет только сначала, но потом приходит дядюшка «Контроль» и убедительно объясняет, что важно планирование

Смысл кредитки в том, чтобы использовать деньги банка без процентов, да ещё и получать кэшбек. Да-да, это банк считает, что на вас можно заработать, но наша цель совсем обратная. В идеале не стоит расходовать больше суммы ваших денег на картах. Бывает, что в некоторые месяцы приходится больше потратиться (праздники, свадьбы, дни рождения), значит, придётся «затянуть пояс» в следующем месяце.

Обратите внимание, что минус кредитки не должен быть больше предполагаемого дохода

Вносите платежи каждую неделю

Чтобы быстро погасить кредитную карту, предлагаю вносить платежи не раз в месяц, как предписывает график, а еженедельно. Или хотя бы два раза в месяц. Почему?

Во-первых, это ускорит процесс погашения кредитки в разы, так как ваш платеж будет уменьшат сумму основного долга к отчетной дате и будут начисляться меньшие проценты. Во-вторых, чисто психологически проще еженедельно помещать на кредитку относительно небольшие суммы, например, по 1000 рублей, чем раз в месяц вбухивать туда 4000-5000 рублей.

Кстати, если у вас действует льготный период, то еженедельные платежи позволят быстро полностью погасить кредитную карту еще до того, как грейс-период выйдет и банк начнет начислять проценты. Особенно, если льготный период длится 120 или 100 дней.

Почему банки навязывают кредитные карты

Довольно часто в банке вы можете услышать предложение завести кредитную карту, даже если вы пришли совершенно с другим вопросом. Людям не нравится такое навязчивое обслуживание. Вам пытаются навязать то, что вам совершенно не нужно. К примеру, решили вы открыть в банке вклад. Нашли свободное время, чтобы в отделении финансового учреждения оформить все необходимые документы. А вежливые сотрудники банка начинают вам навязчиво рассказывать о выгодах совсем другого банковского продукта.

Если пользоваться этим финансовым продуктом разумно, то он может приносить выгоду в виде кэшбэка или «миль», и это не будет вам стоить ни одного рубля. Финансово подкованные люди именно так распоряжаются своими картами. Но далеко не каждый клиент банка знает о подобном.

Часть людей оформляют кредитные карточки, но активно тратить с них деньги так и не начинают. Значительная половина людей все-таки постоянно используют этот финансовый продукт, который отлично заменяет микрозаем. Очень удобно, когда нужно дотянуть до зарплаты.

Но процент по кредитным карточкам очень высокий. Почему же банк устанавливает такие тарифы?

Все просто – велика вероятность того, что деньги не вернутся. В конечном итоге банк сможет вернуть потраченную клиентом сумму вместе с процентами. А вдруг это не случится? Риск есть всегда. Размер процентной ставки прямо пропорционален величине риска.

Как так получается, что держатели кредитных карт не возвращают долги? Клиенты бывают разные:

- Одни надеются, что пройдет время и банк забудет про существование заемщика, который ему должен определенную сумму денег. Конечно, многие банки и правда не разыскивают клиентов. Но обычно до того момента, пока не накопится значительная просроченная сумма.

- Другие же потратили деньги на разные мелкие покупки, а потом поняли, что отдавать нечем.

- Есть те, кто оформил кредитный договор для того, чтобы погасить платеж по первостепенному кредиту, а потом очень сильно пожалел об этом.

- Ну и бывают такие клиенты, которые во время торжества потратили определенную сумму денег с кредитной карточки, а на следующий день и не помнят об этом.

Несмотря на разные ситуации, кредитка является прибыльным продуктом для банка, даже если предлагать клиенту различные бонусы, проводить акции и сталкиваться с риском невозврата.

Заинтересованность сотрудников логична: чем больше договоров на заем и кредитные карточки они смогут оформить, тем выше будет премия к зарплате. Такая же заинтересованность и у операторов call-центра — чтобы заработать прибавку к зарплате, нужно как можно больше привести клиентов.

Довольно часто, кроме основной услуги, банк умудряется подключить вас и на множество дополнительных платных. В договоре есть отдельный пункт о том, что автоматически будут подключены некоторые услуги. Информация об этом в документах будет расположена так, что клиент может и не обратить внимания. Банк пользуется этим и проводит рассылку СМС-сообщений, оформляет страховку и оказывает другие платные услуги, предусмотренные договором.

Стоит ли пользоваться кредитной картой

Среди россиян противников и сторонников кредитного пластика примерно поровну. Те, кто считает их злом, приводят весомые доводы своей правоты.

Кредитки:

- способствуют неконтролируемым тратам;

- увеличивают объём потребления;

- имеют высокий процент за пользование кредитными средствами за пределами льготного периода.

Сторонники тоже не отстают, приводя убедительные доказательства полезности этого продукта.

Основные из них:

- всегда есть деньги на непредвиденные расходы;

- восполняемый лимит;

- предусмотрен грейс-период;

- не нужно оформлять кучу документов для получения кредитных денег;

- есть кэшбэк.

Правы и те и другие! Однако преимуществ использования, как показывает практика, гораздо больше.

Кредитная карта – это продукт, где есть определенные бонусы и подводные камни. И наша задача – не заплатить много комиссий, не попасть в кредитную кабалу и собрать максимум выгод от банка.

Для этого изучите все кредитные тарифы и «ловушки» банков.

Главное – научиться правильно пользоваться кредитками.

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

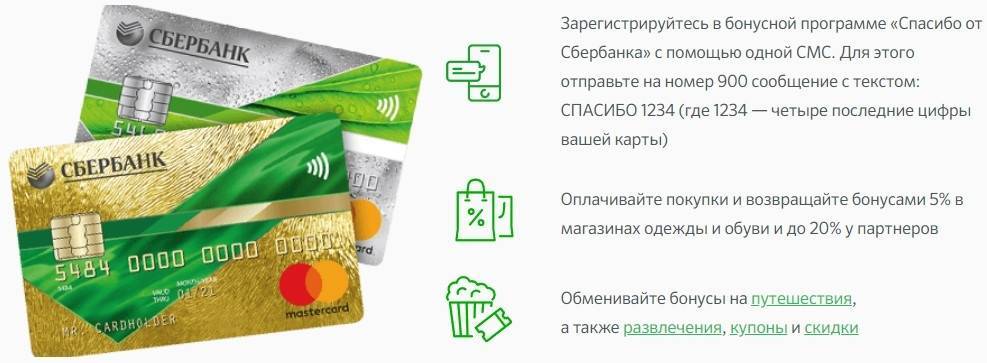

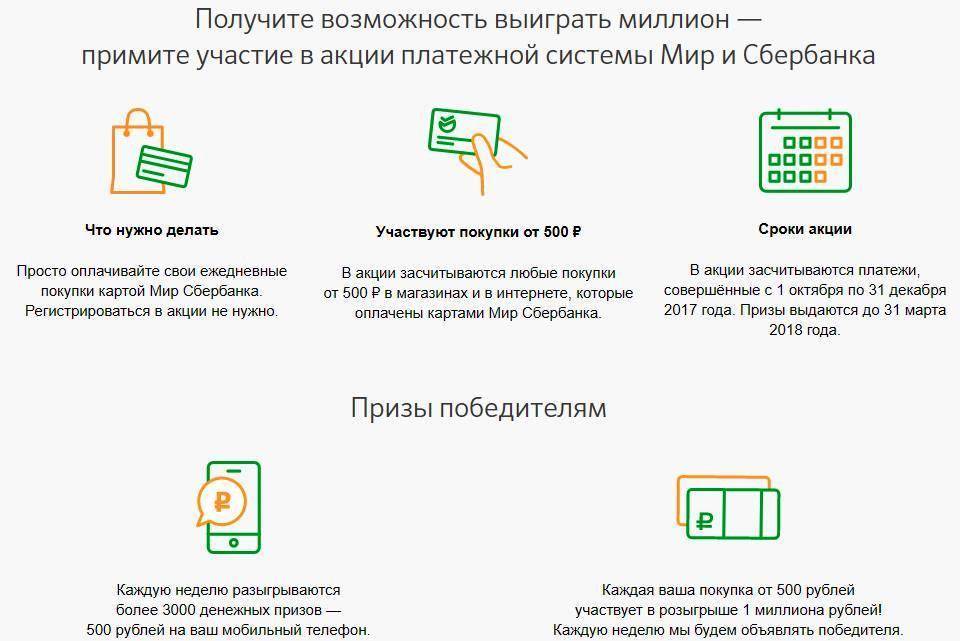

Зачем нужна кредитная карта от СБЕРа?

Любая кредитная карта любого банка выручит вас, когда срочно надо купить товар или оплатить услугу, а собственных денег нет. Это, своего рода, запасной кошелек с фиксированным лимитом.

После первой оплаты начинает действовать льготный срок, который по всем кредиткам Сбербанка не превышает 50 дней. Если погасить потраченный лимит в течение льготного срока, то проценты банк не начислит. Не уложились? Тогда придется заплатить банку проценты, которые устанавливаются в рамках каждой программы персонально.

Банк предлагает кредитные карты на все случаи жизни. Карту можно оформить для:

- путешествий;

- получения бонусов;

- оплаты в интернете или путем бесконтактной оплаты;

- помощи благотворительному фонду.

Оформить заявку можно дистанционно. Процедура оформления заявки стандартная, нужно указать свои персональные данные и информацию о занятости и доходах.

Как закрыть кредитную карту, навязанную банком

Если вы поняли, что сотрудники банка сумели вам навязать финансовый продукт, что вы все же согласились подписать договор о выпуске «пластика», а он вам реально совершенно не нужен, скорее прекратите отношения с банком. Чтобы не испортить кредитную историю, а также отношения с финансовой организацией, нужно избавляться максимально корректно от обязательств. События могут развиваться по-разному:

- Сотрудник банка предлагает оформить кредитную карту лично в отделении банка. Именно вы имеете право открывать и закрывать счет, брать заем или соглашаться на другие услуги. Поэтому требуйте заявление на отказ от пластиковой карты.

- Банковский продукт пришел к вам по почте, но вы его точно не заказывали. В этой ситуации нужно максимально быстро написать заявление на расторжение договора кредитования в нужный отдел на сайте банка. Или можно обратиться на горячую линию финансовой организации.

Нужно понимать, что физическое уничтожение карточки ничего не меняет. То есть от того, что вы ее сломаете или выбросите, кредитный договор не перестанет существовать. Счет в банке все так же будет открыт на ваше имя.

Чтобы уберечься от навязывания кредитки против своей воли, нужно знать и соблюдать некоторые рекомендации:

- Обязательно нужно читать договор! Изучайте все пункты, особенно те, что написаны мелким шрифтом. Часто кредитная карточка выдается в дополнение к зарплатной. Учитывайте этот момент, если оформлением карт-счета занимается работодатель.

- Если обнаружили, что «пластик» навязывают без вашего запроса, сразу же требуйте подписать ваше заявление на отказ от кредитных отношений с финансовой организацией. Если банк ценит свою репутацию, то при вас же произойдет утилизация кредитной карты.

- Контролируйте договоры и счета, которые вы когда-либо оформляли. Имейте в виду, чем больше у вас открыто накопительных счетов, тем больше будет поступать кредитных предложений.

- Если ждете карточку по почте, то чаще проверяйте почтовый ящик. Есть риск, что «пластик» может попасть в чужие руки.