Когда прекращается срок действия страховки?

Срок действия страховки может быть прекращен в нескольких случаях:

- Если кредит погашен в срок;

- Если кредит просрочен заемщиком и после погашения кредита страховщиком;

- Если заемщик отказался от страховки;

- Кредит погасили досрочно и сообщили об этом страховщику с оформление возврата по страховке.

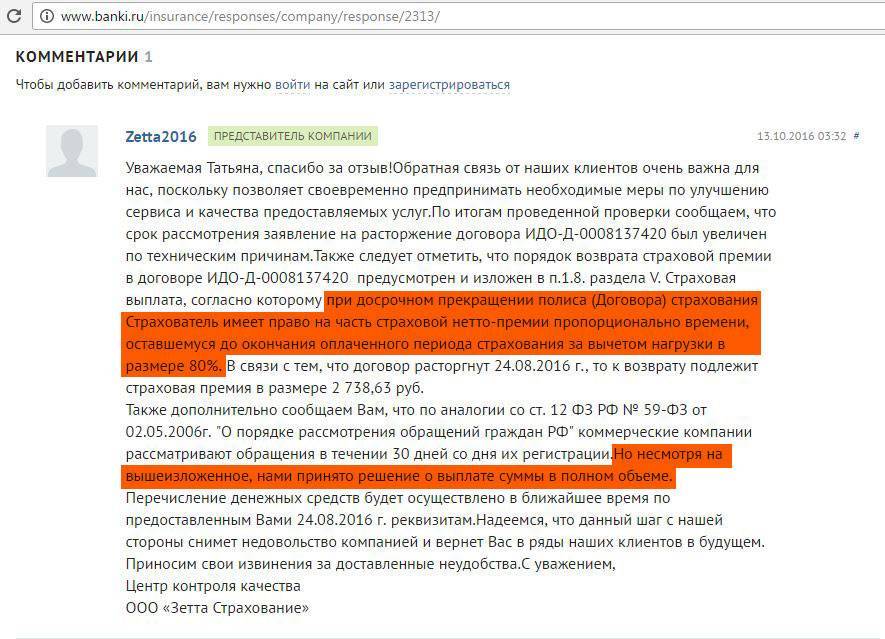

Рассмотрим более подробно последний вариант. Кредит погашен быстрее, но страховка оформлялась на конкретный срок, поэтому она будет действовать до даты, когда вы должны были по договору закрыть кредит. На оставшийся срок страховки вы можете требовать возврата, конечно, если в договоре не прописаны исключающие такую возможность условия.

При этом вы не получите всю сумму оплаченную за страховку, а только часть. Ведь какой-то период времени страховая компания подстраховывала вас на случай непредвиденных финансовых проблем.

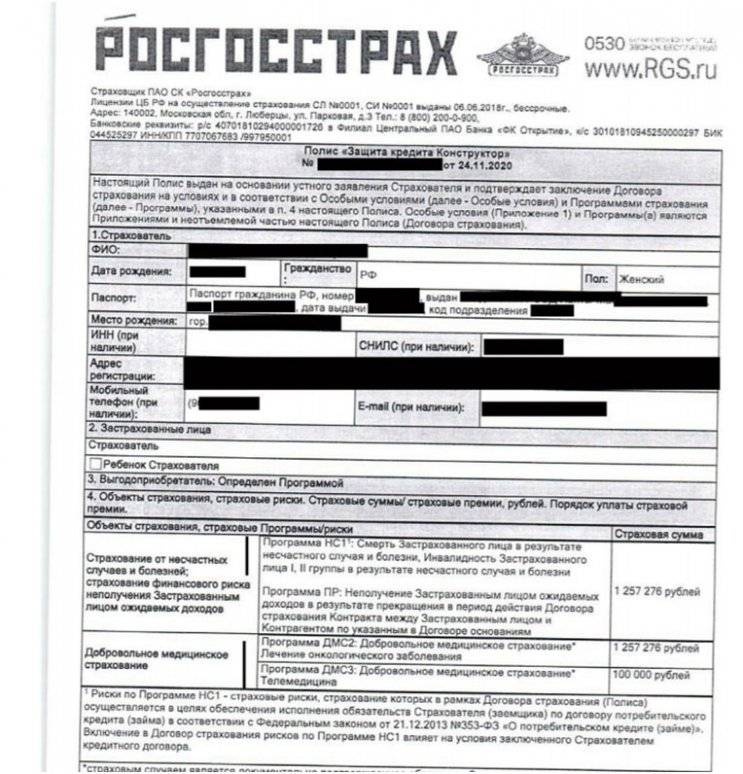

Условия вступления в Программу страхования

Особенностью страховки в Совкомбанке выступает присоединение к коллективному соглашению, а не заключение индивидуального договора непосредственно со страховщиком.

В виду этого вернуть страховку становится сложнее, а стоимость ее в разы выше, чем при оформлении в страховой компании.

Выдержка из программы страхования в ПАО Совкомбанк

Выдержка из программы страхования в ПАО Совкомбанк

Скачать программу полностью (формат Pdf):

Страховщиком в этой программе является — Акционерное общество «Страховая компания МетЛайф»

Заявление на включение в Программу добровольного страхования – заявление на включение в Программу добровольного страхования, разработанное Страховщиком по стандартной форме, которое заявитель должен заполнить и подписать или иным способом зафиксировать свое согласие с использованием процедуры верификации, установленной Банком.

Страховая сумма – денежная сумма, устанавливаемая по каждому Застрахованному лицу, в пределах которой Страховщик обязуется производить Страховые выплаты при наступлении Страхового случая.

Плата за включение в Программу страхования – это вознаграждение, уплачиваемое Застрахованным лицом Банку за комплекс расчетных услуг, направленных на снижение рисков заемщиков по обслуживанию кредита, включая, но не ограничиваясь возможностью получения страхового возмещения, предусмотренного для заемщиков Банка согласно Программе добровольного страхования.

Страховая премия – единовременный платеж, уплачиваемый Банком Страховщику в рамках

Программы добровольного страхования Застрахованного лица.

Cтраховка может обойтись порядка 20% от размера кредита. Обычно, заемщик такой суммой не располагает, и она включается в заем. В связи с чем, ее потребуется возвращать с процентами, как и кредитные средства.

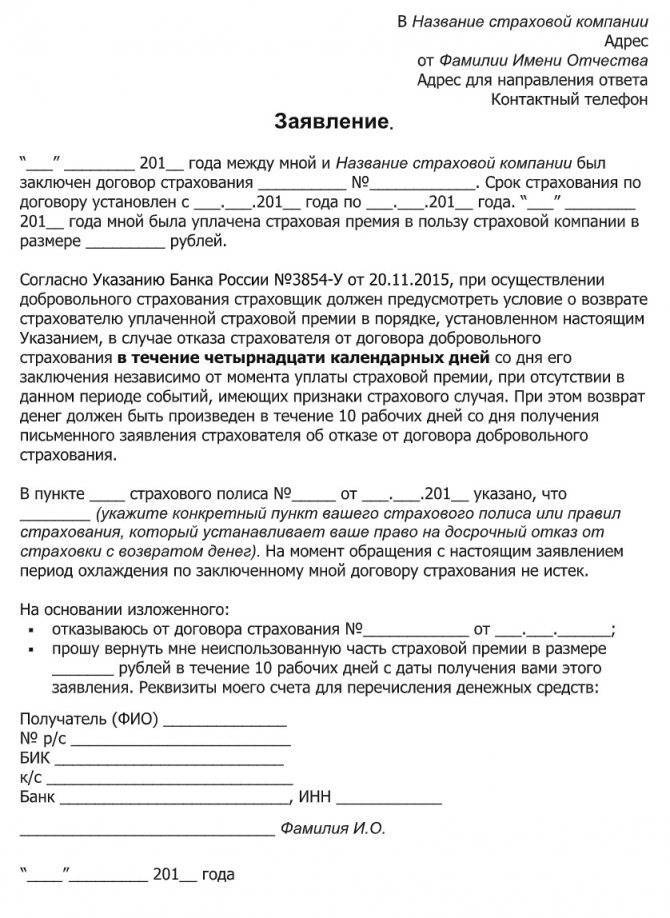

Сроки отказа от страховки

Согласно действующему законодательству, любой договор страхования при действующем кредите можно расторгнуть в 14-дневный срок после его заключения. При этом выплаченные за страховку деньги должны быть возвращены в полном объеме.

В этом случае уплаченные за нее деньги возвращаются:

- либо в счет погашения кредитного долга;

- либо на указанный заемщиком кредитный счет.

Возврат денег в полном объеме возможен, если полис не начал действовать.

Потому, рекомендуют писать заявку в двух экземплярах и на одном запросить подпись сотрудника, принявшего ее, и печать Совкомбанк. Такое подтверждение пригодится для дальнейших разбирательств, в т.ч. судебных.

От этих страховок по данным сайта Цетробанка РФ можно отказаться

От этих страховок по данным сайта Цетробанка РФ можно отказаться

Дальнейшая процедура, как вернуть страховку по кредиту в Совкомбанке, предусматривает рассмотрение заявления. Это занимает 2-4 недели, но датой отказа считается указанная в нем.

Если страховые документы оформлены с нарушением закона, так как у клиента присутствует какая-либо болезнь, которая не позволяет оформлять страховое свидетельство. В этом варианте претензия должна быть отправлена и в банк, и в страховую компанию. Если документация по возврату составлена верно, то договор теряет силу и аннулируется. Деньги, соответственно, возвращаются заемщику.

Как вернуть страховку при досрочном погашении кредита: инструкция

Ответ на вопрос, как вернуть часть страховки досрочно, зависит о того, как человек соблюдёт определённую процедуру. Нормы гласят, если закрыть кредит досрочно, возмещаются «гарантийные платежи», уплаченные заёмщиком.

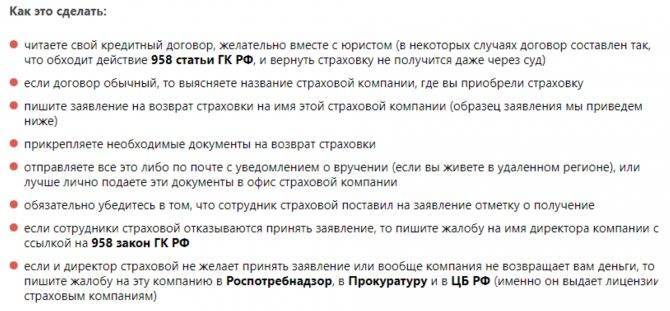

Алгоритм включает этапы:

- Досрочно произвести платежи по телу задолженности, процентам. Ознакомиться с условиями, уменьшались ли страховые премии: банки не одобряют выплаты раньше, могут начать начислять штрафы, пени.

- Получить бумагу о погашении долга после расторжения соглашения.

- Направиться в специальные учреждения для подачи заявления.

- Проследить обязательную регистрацию вашего заявления: проставляется идентификационный номер, печать, подпись специалиста, который регистрирует.

- Вручить документы – лично, почтой.

В правовых актах отсутствует период, в течение которых рассматриваются заявления. На практике сроки варьируются до 3 недель. Если промежуток превышен, необходимо написать претензию. При утвердительном решении клиент получит деньги моментально на счёт. Ответ негативный – получаете официально оформленную бумагу. Это будет гарантией для судебных органов. Клиент излагает письменную жалобу и предоставляет официальные документы в специализированные органы.

Когда страховка обязательна, а когда нет

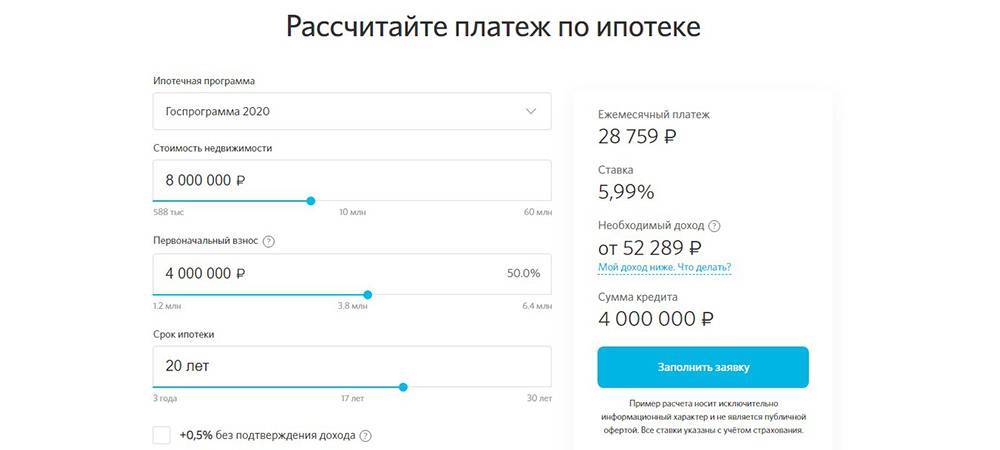

По закону заключить договор страхования необходимо при оформлении ипотеки. Кроме того, ГК РФ позволяет банкам включать в договоры условие о страховании имущества при получении ссуды под залог.

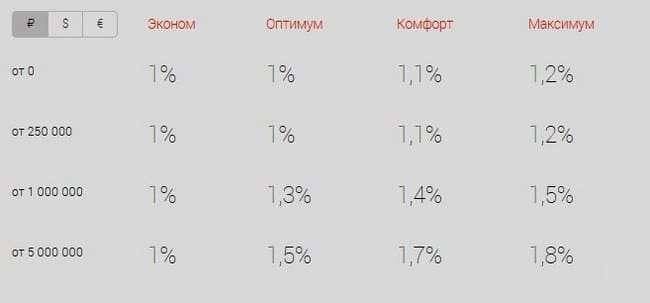

Страхование КАСКО при получении автокредита – дело добровольное. Статья 343 ГК РФ гласит: заложенное имущество должно быть застраховано от рисков утраты и повреждения, если иное не предусмотрено договором. При этом стороны вправе договориться о том, что страховать автомобиль не нужно. Как правило банки предусматривают отдельные тарифные планы для желающих приобрести полис КАСКО и для тех, кто страховать авто не согласен. Но будьте готовы, что процент по такому займу будет выше на 3-5%.

Остальные виды страхования считаются дополнительными:

- жизни;

- риска потери работы;

- риска потери трудоспособности;

- титула (риска утраты прав собственности на имущество).

Стоит ли соглашаться на дополнительное страхование

Добровольное страхование полезно по двум причинам:

- Заёмщик и его семья защищены от рисков невыплаты по кредиту – страховая компания возьмёт на себя погашение задолженности.

- Снижение процентной ставки. Например, Сбербанк делает скидку 1%.

Сколько можно сэкономить, застраховав жизнь

Рассчитаем приблизительную величину экономии на примере ипотеки в Сбербанке. Заёмщик приобрёл квартиру стоимостью 2 млн руб., оплатив первоначальный взнос – 300 тыс. руб. Кредит составил 1,7 млн руб. на 10 лет.

Какие условия предлагает банк:

- Со страховкой. Процентная ставка 10%, платеж – 22,5 тыс. руб. Переплата составит 1 млн руб.

- Без страховки. Процентная ставка 11%, платеж – 23,4 тыс. руб. Переплата – 1 млн 108 тыс. руб.

Стоимость страхового полиса по программе страхования жизни ипотечных заемщиков – 6,5 тыс. руб. в год. Умножаем на 10 лет и получаем 65 тыс. руб.

Чистая выгода от покупки полиса равна 108 – 65 = 43 тыс. руб.

Страховыми случаями по таким полисам могут быть: потеря трудоспособности, уход из жизни.

Некоторые организации, например, Альфа-Банк, предлагают заёмщикам комплексное страхование. В пакет входит: страхование жизни, здоровья, от увольнения и т.д

При покупке полиса важно учесть ограничения. Например, при сокращении СК скорее всего выплатит банку не всю сумму кредита, а только три ежемесячных платежа

Проще говоря, заёмщику дают три месяца на восстановление материального положения. Дальше придется платить самому.

Если вы решили застраховать жизнь или здоровье, помните, что имеете полное право выбрать любую компанию.

Часто банки предоставляют клиентам на выбор 2-3 СК. Не факт, что у этих фирм лучшие условия по полисам. К сожалению, при выборе партнеров кредитные организации в последнюю очередь думают о преимуществах для заёмщиков, на первом месте – собственная прибыль.

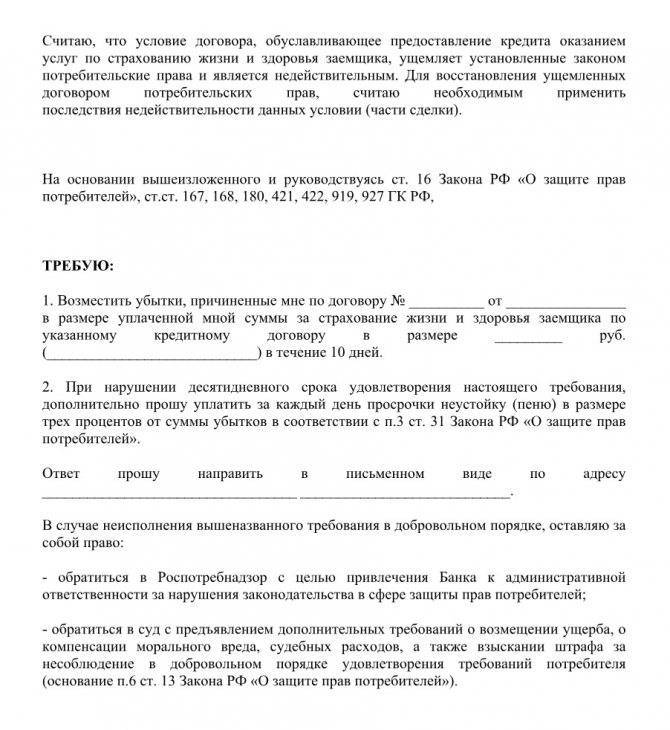

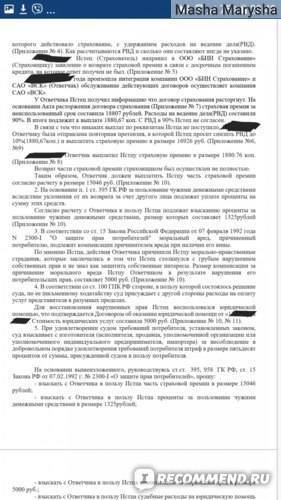

Как взыскать страховку по кредиту через суд

Лучше всего внимательно читать договор и отказаться от страховки еще до его подписания. Но если есть основания для возврата денег по страховке по кредиту через суд, то стоит придерживаться определенной последовательности действий.

Что понадобится

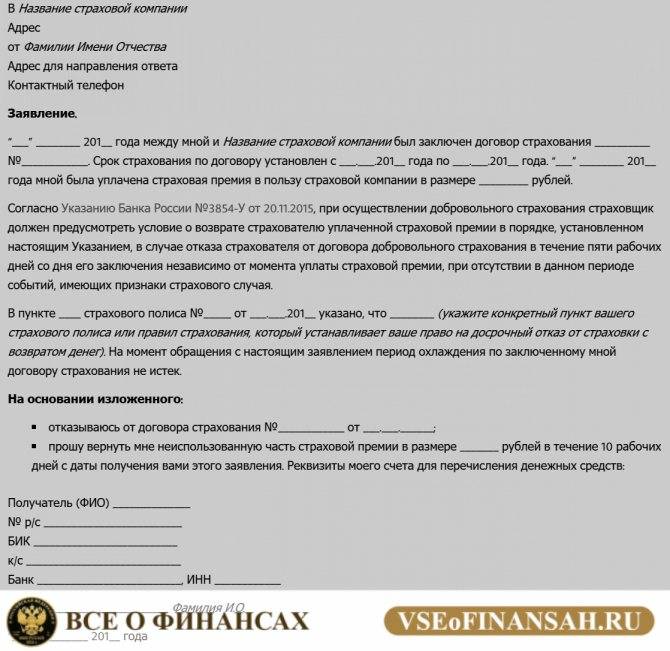

В течение срока, установленного законом, клиенту надо написать заявление на отказ от страховки. Можно позвонить либо лично обратиться в страховое учреждение, попросив предоставить образец заявления. Если сделать этого нельзя, бумага пишется по стандартной схеме.

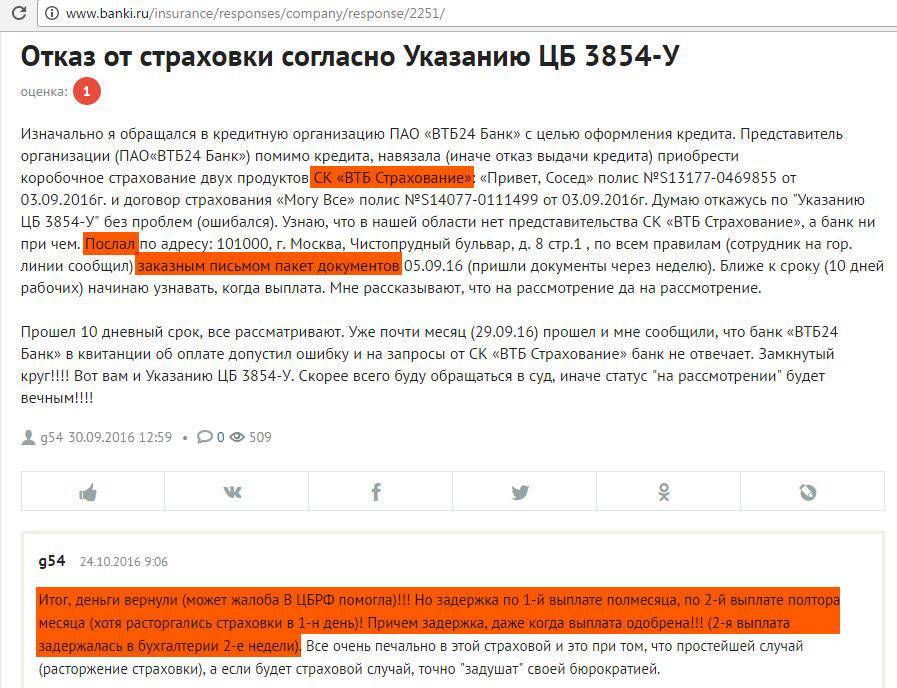

Дополнительно заемщику требуется копия кредитного договора и своего паспорта. Пакет документа подается в офис страховой организации. На рассмотрение заявления и предоставление ответа отводится десять дней. Если этот срок истек, а ответ получен не был, можно вернуть страховку по кредиту через суд.

Для подачи иска нужны следующие документы:

- полис страхования;

- кредитный договор;

- письменный отказ банка в возвращении страховки.

Обязательно нужны доказательства того, что услуга была навязана. Поэтому плюсом будет, если разговоры с сотрудниками банка были записаны на диктофон. Если доказательства будут вескими, то шансы выиграть достаточно велики. А вот если программа со страховкой была выбрана клиентом добровольно, то суд наверняка будет на стороне кредитора.

Если кредит был погашен досрочно, то клиент имеет право вернуть часть средств за то время, когда он фактически не использовал страховку. Тогда потребуется подтверждение внесения оплаты.

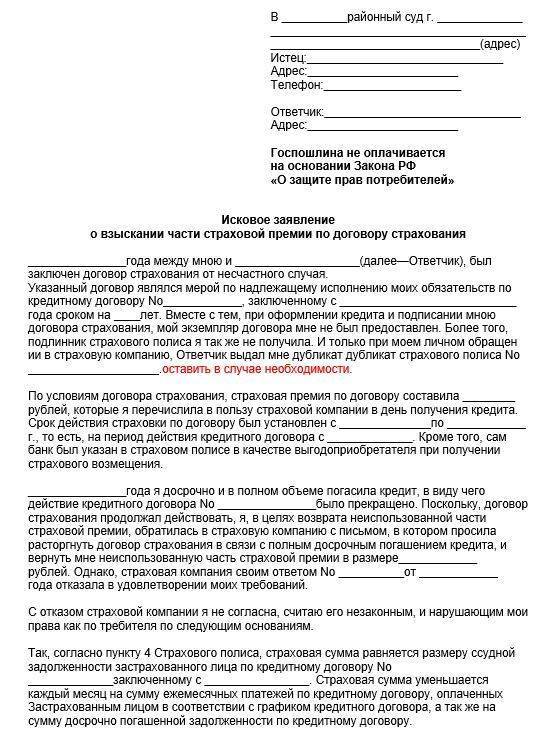

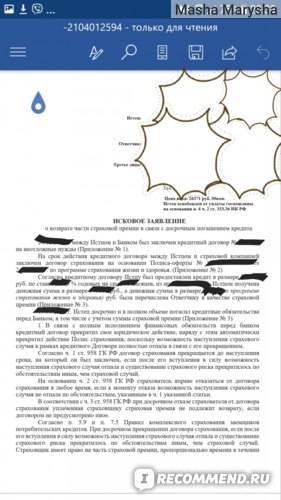

Как оформлять

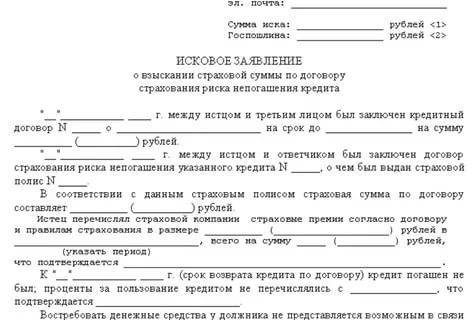

Все документы оформляются в соответствии с установленными образцами. Исковое заявление на взыскание страховой премии по договору страхования жизни и здоровья также составляется по стандартной схеме и содержит всю суть дела, послужившего поводом для обращения.

Документы либо подаются кредитору лично, либо отправляются заказным письмом.

Помощь юристов

Если клиент не знаком со всеми тонкостями законодательства, лучший способ взыскания страховки по кредитному договору – это воспользоваться услугами профессиональных юристов. Специалисты предоставляют следующие услуги:

- Консультация по возврату страховки. Юрист изучит и проанализирует ситуацию и сделает вывод о том, можно ли решить проблему.

- Изучение документов.

- Подготовка и составление всех необходимых документов.

- Юридическое сопровождение в суде.

С помощью профессионалов шансы на успех значительно повышаются. При этом нужно учитывать, что взыскание банковских страховок черед суд предполагает определенные затраты, поэтому это не всегда имеет смысл – в некоторых случаях заемщик тратит больше, чем в итоге ему возвращают.

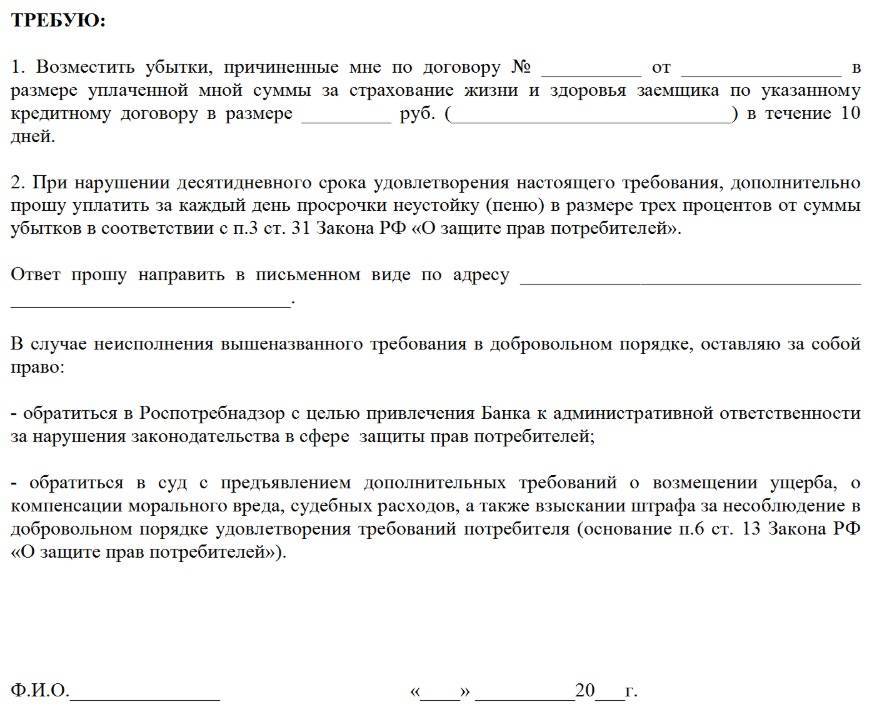

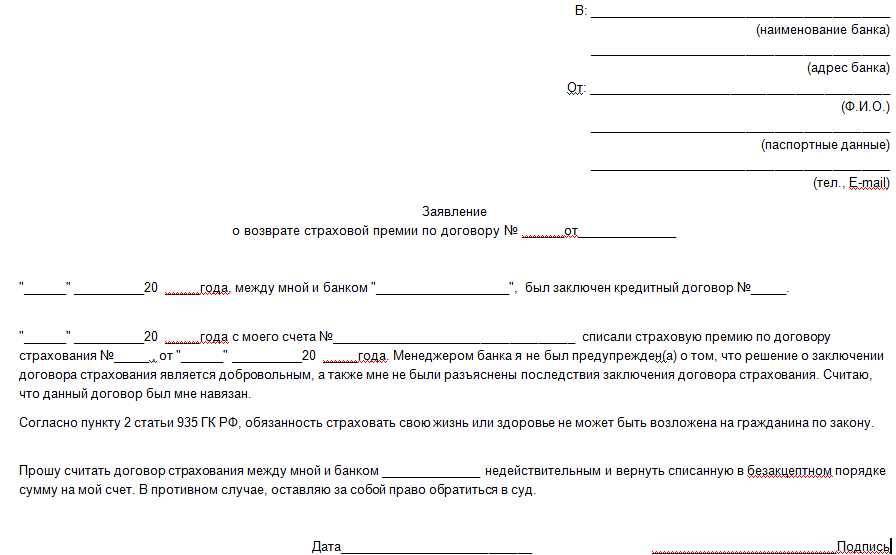

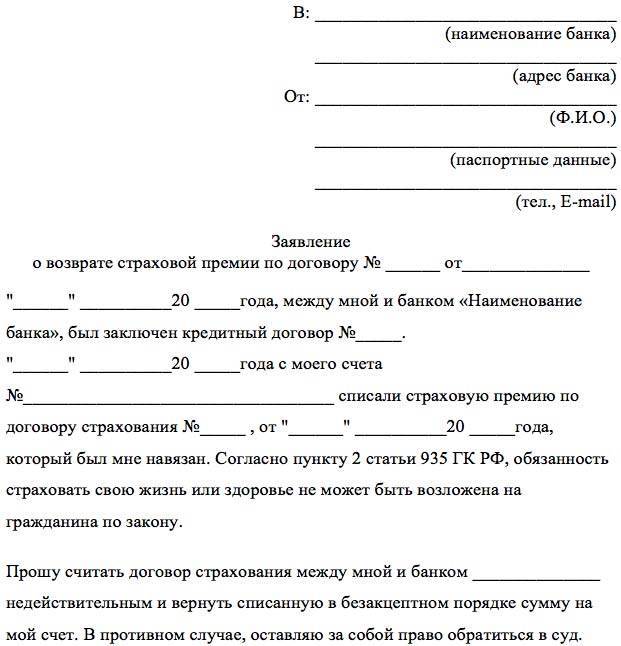

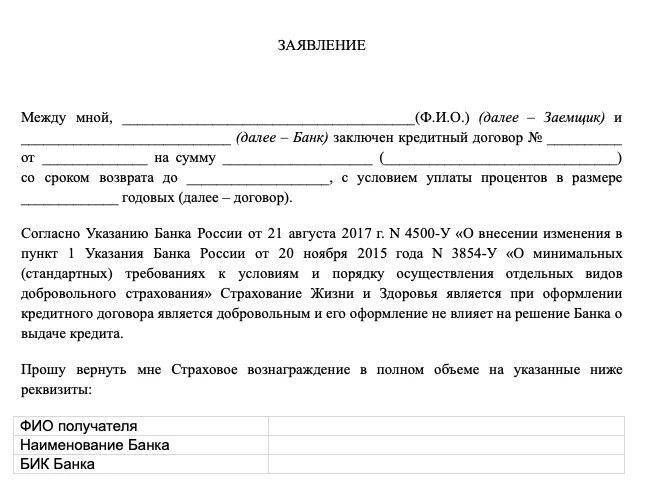

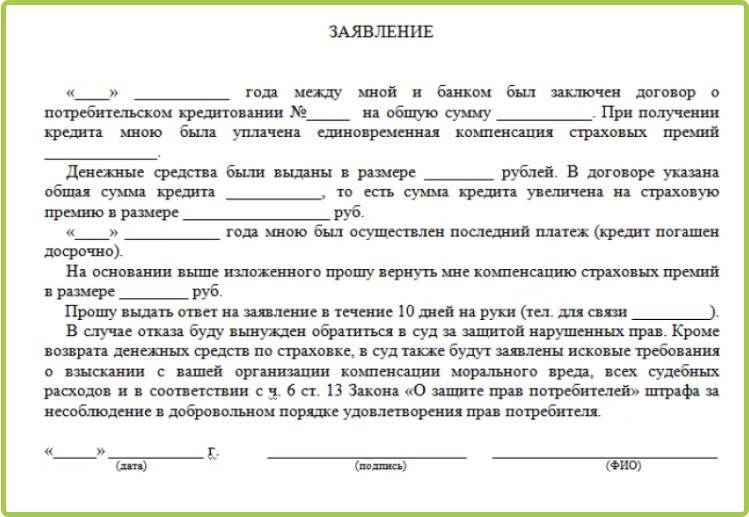

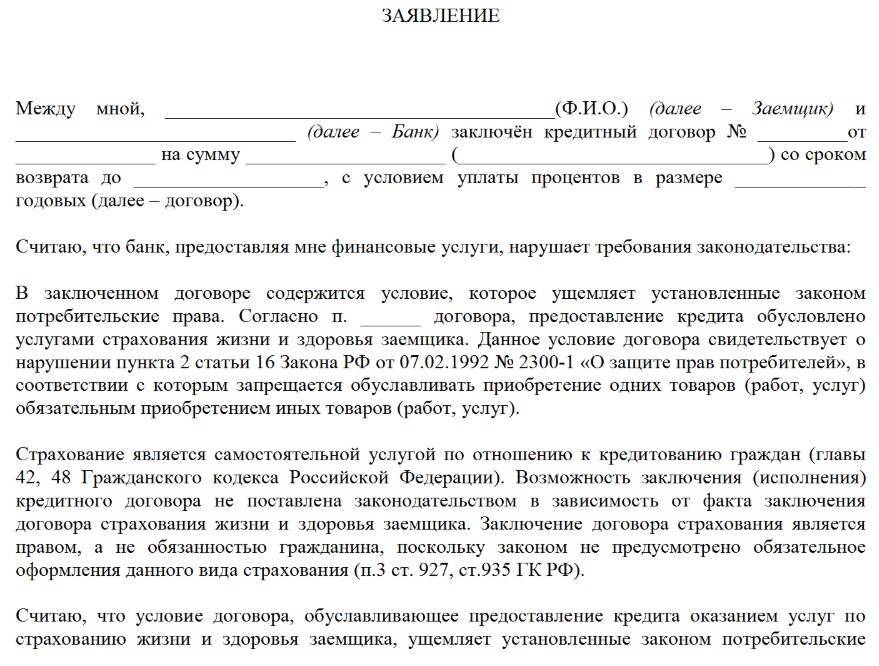

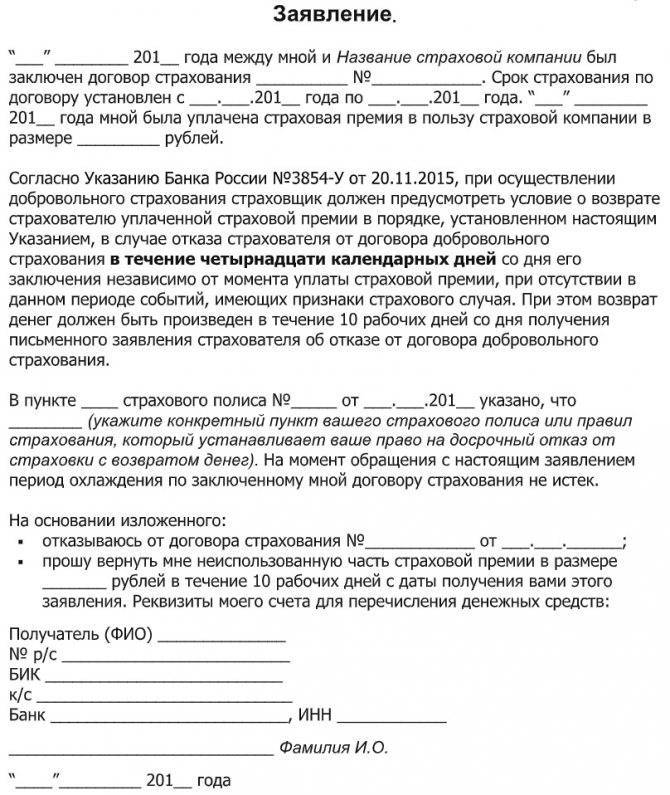

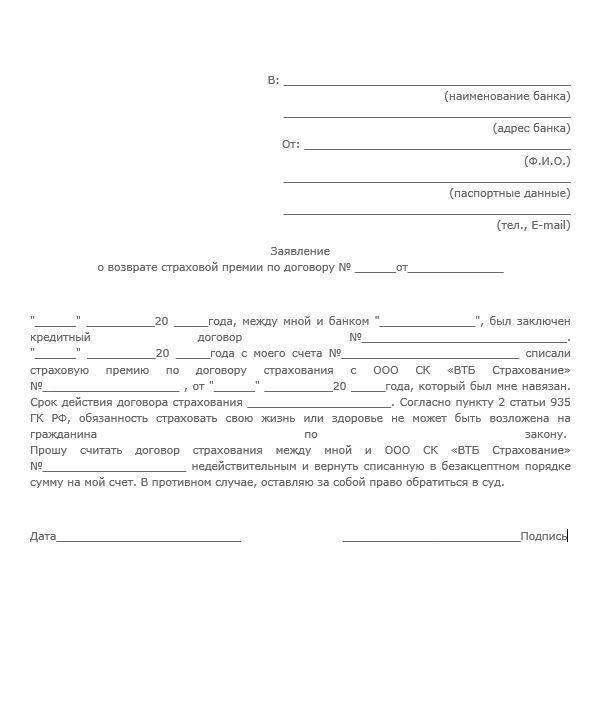

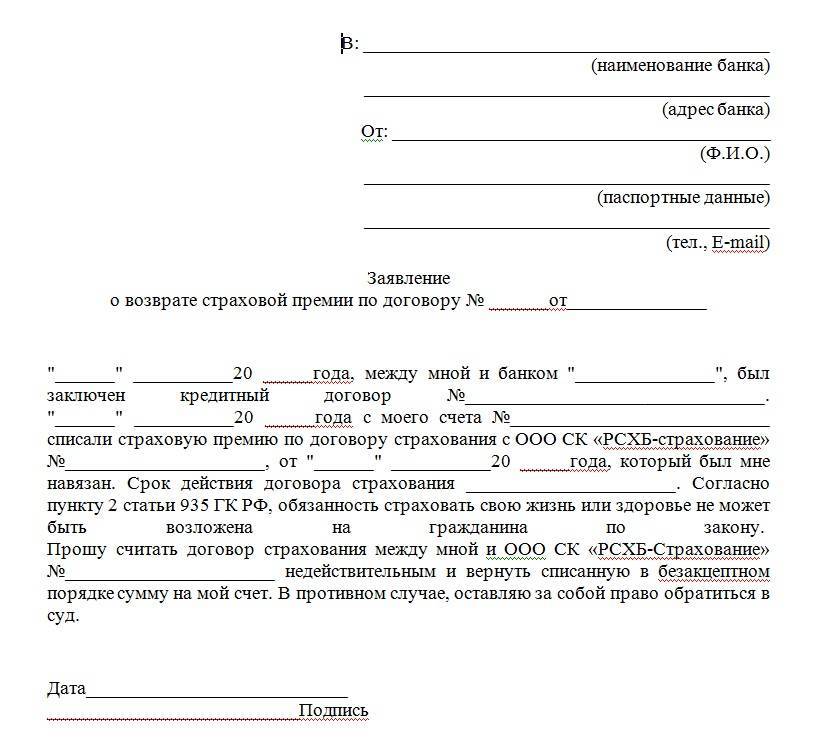

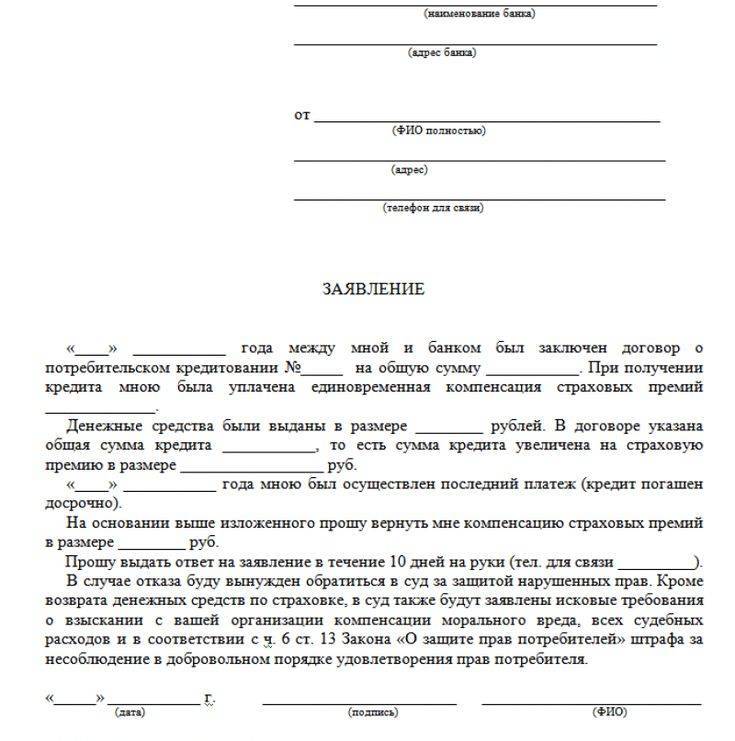

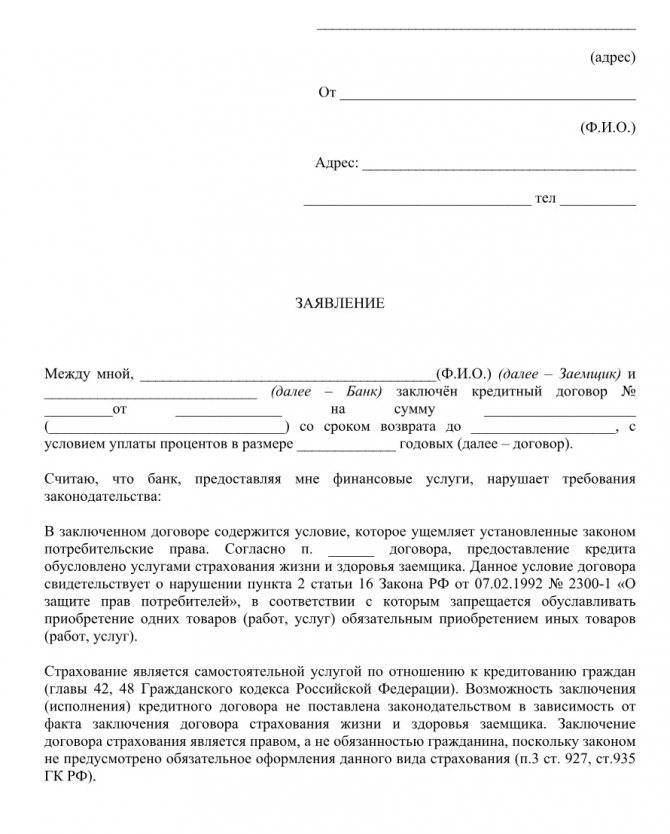

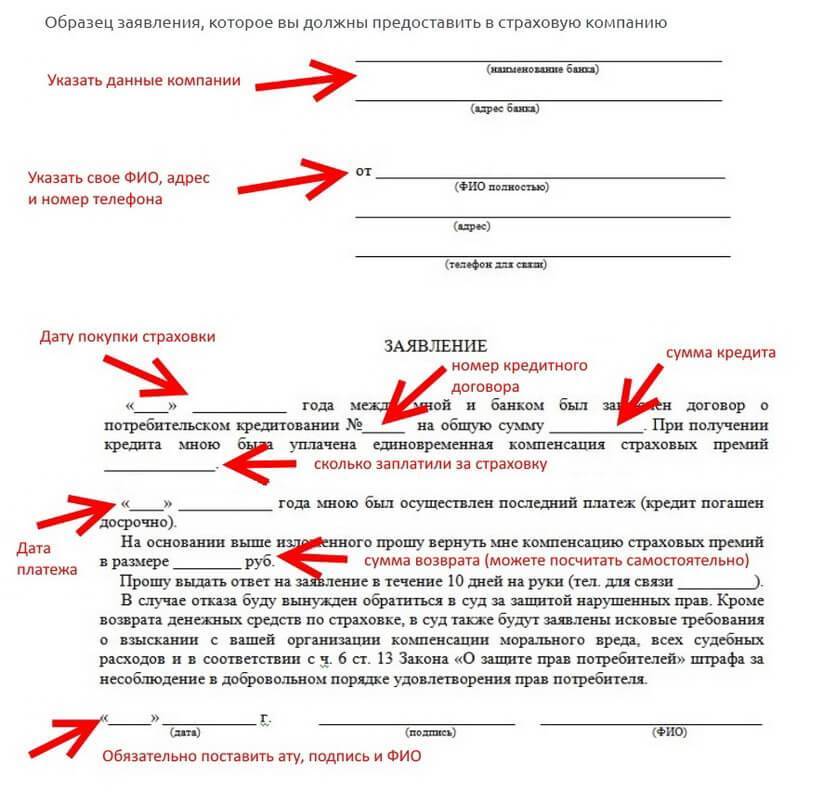

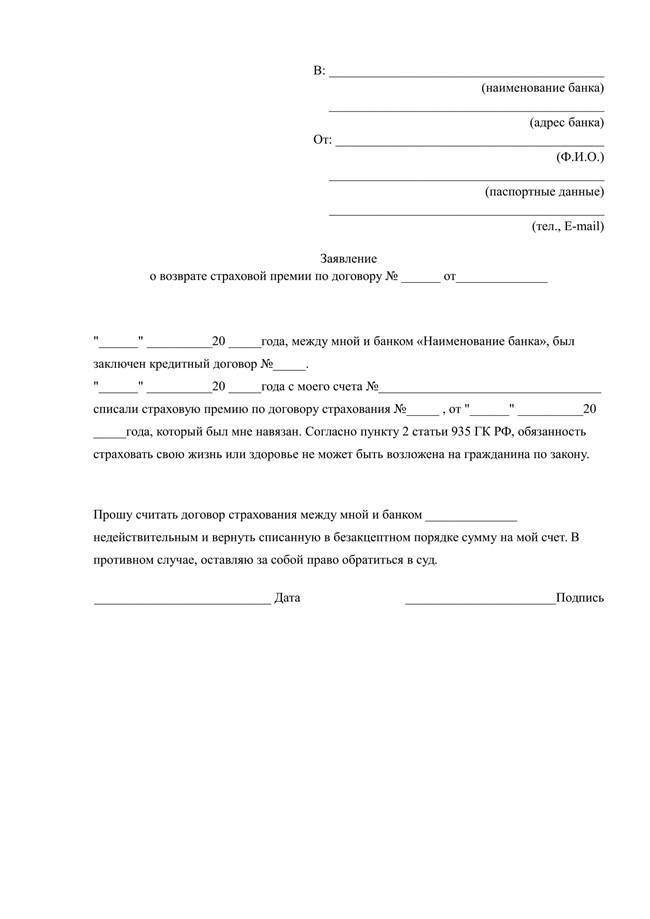

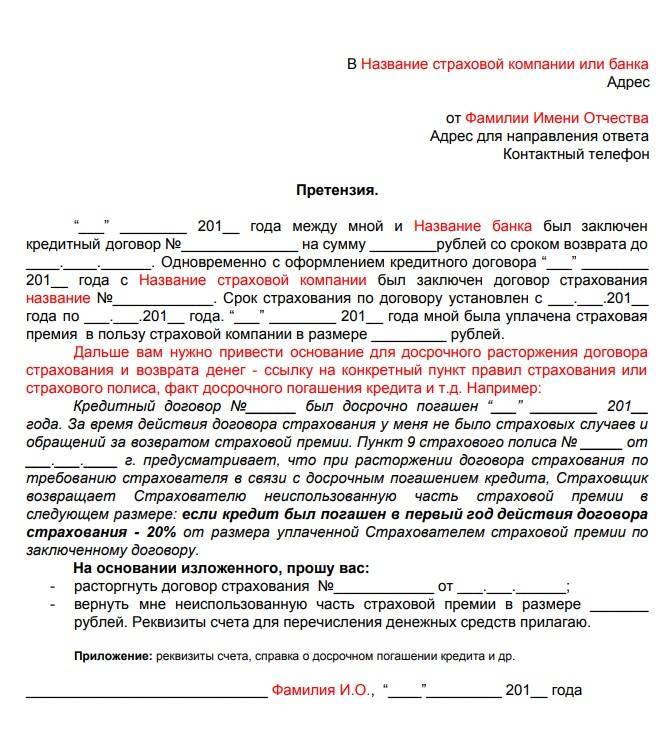

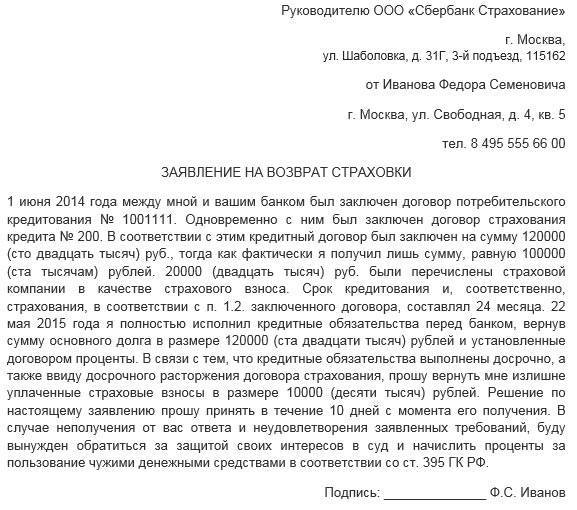

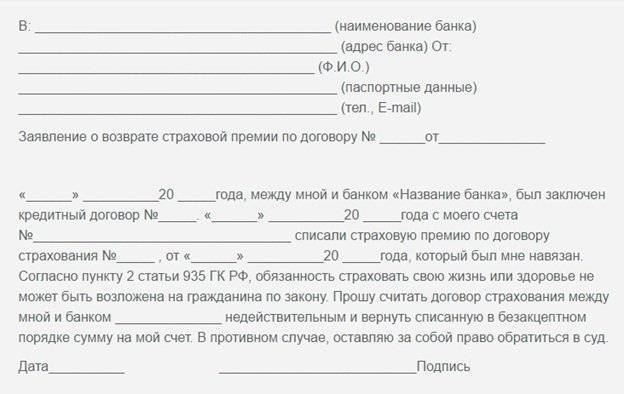

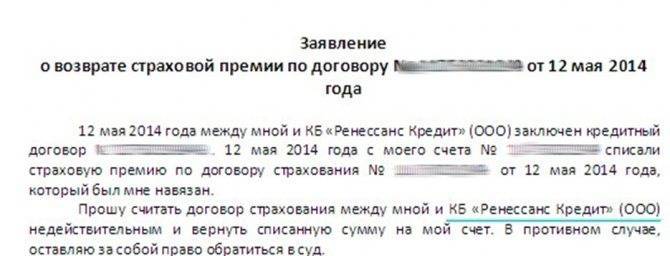

Образцы документов

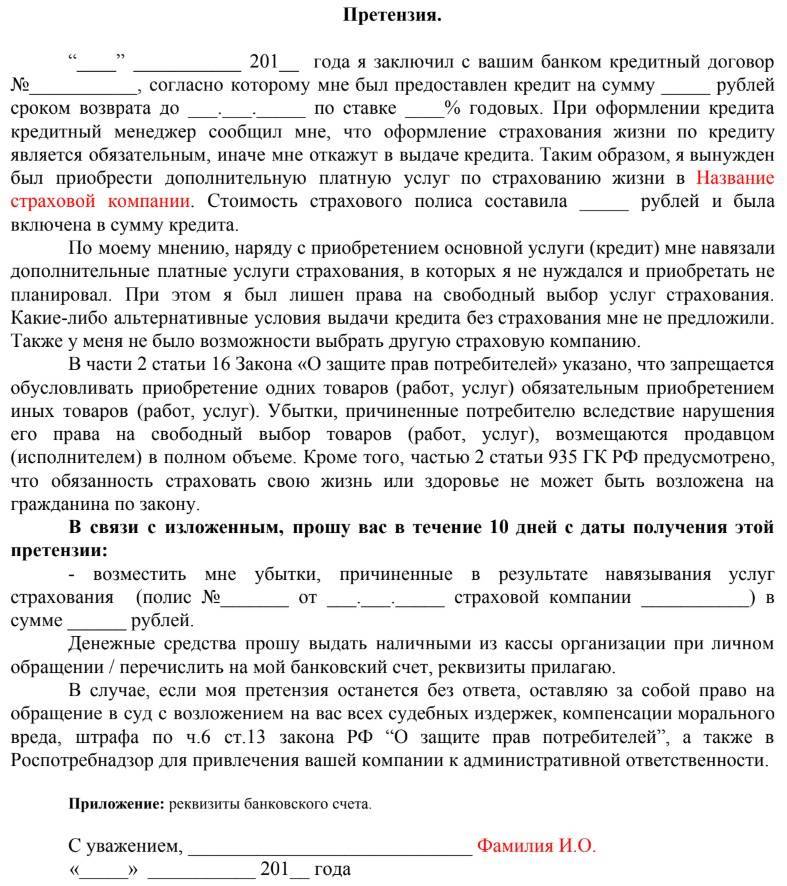

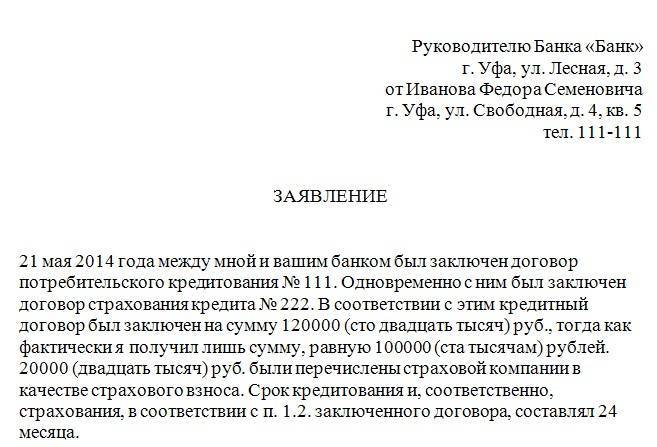

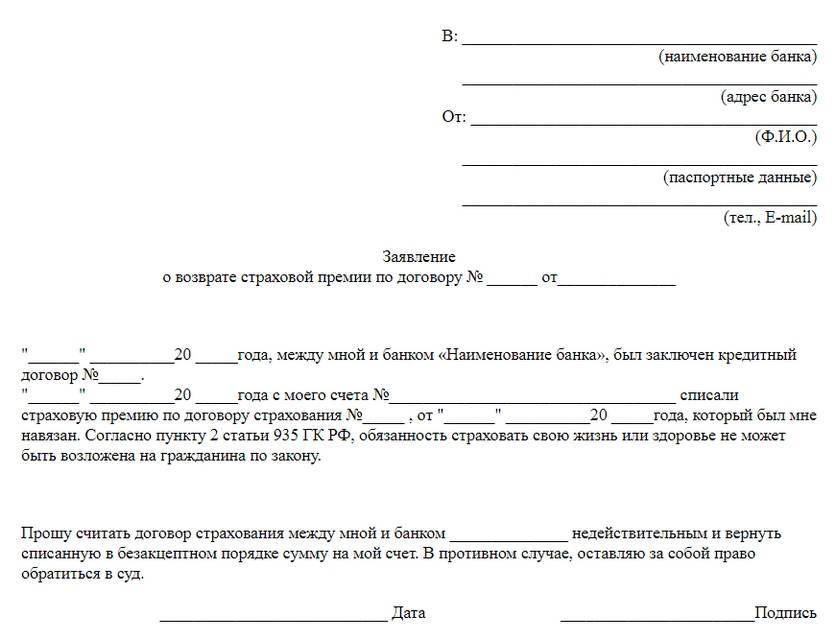

Заявление или претензия на взыскание страховки по кредиту должны содержать следующие данные:

- информация о себе;

- информация о кредитном договоре, его реквизиты;

- юридическое основания позиции;

- срок для предоставления ответа;

- пункт о том, что документ направляется в соответствии с законом «О защите прав потребителей»;

- точная сумма за полис страхования и реквизиты счета, на который могут быть зачислены средства.

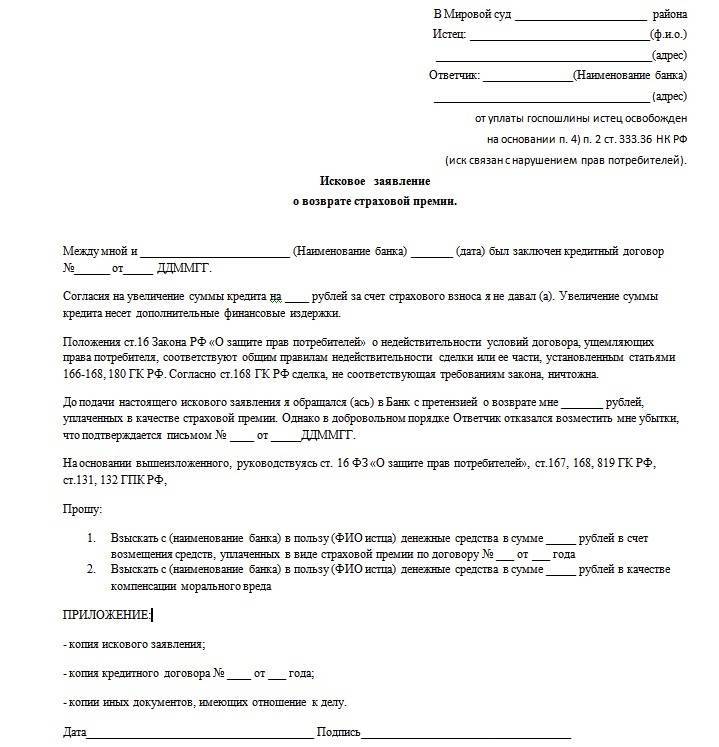

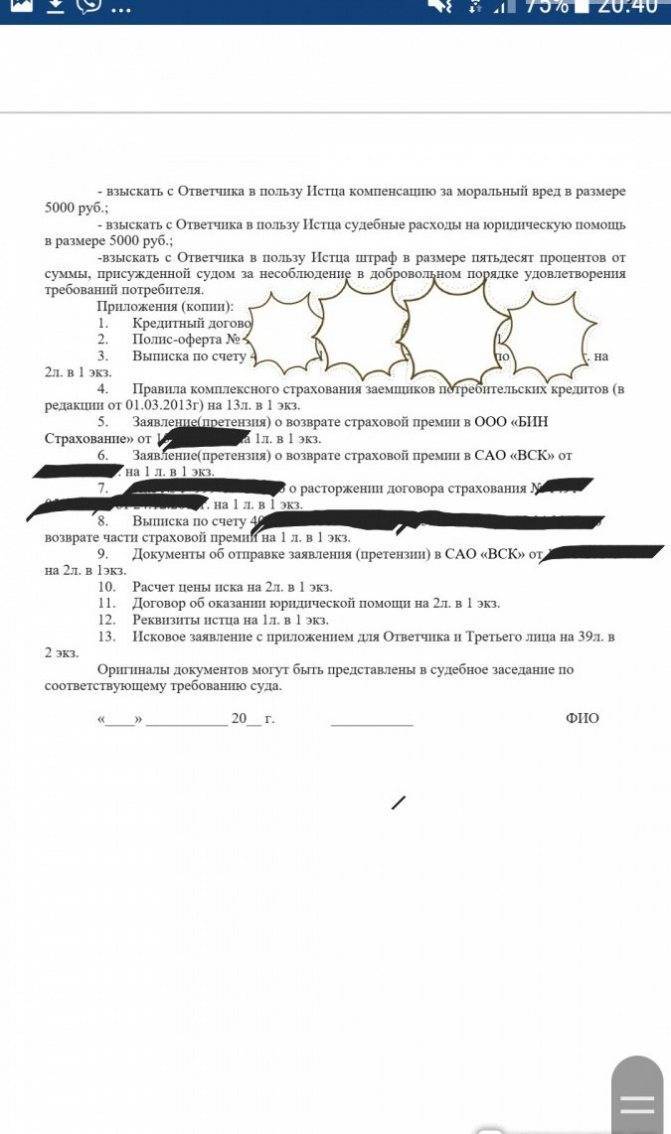

Исковое заявление в суд состоит из трех частей: заголовок, информационная часть и заключение. Заголовок должен означать стороны спора. Он содержит информацию о суде, где будет рассматриваться дело, данные истца и ответчика. Информационная часть описывает всю суть дела. Она содержит информацию о кредитном и страховом договорах, данные о том, почему возникли проблемы с возвратом страховки, описание действий, которые были предприняты обеими сторонами с целью мирного урегулирования конфликта, просьбу о прекращении действия договора, подсчет стоимости иска. Также важный пункт – это обоснование просьбы с отсылками к закону или пунктам договора.

Заключение содержит опись документов, которые прилагаются, подпись истца и дату подачи заявления.

Завершенные дела

Все судебные дела размещены с согласия должников

А66-1601/2021

Было долга – 1 644 781 руб.

Тверь

Завершено:

15.08.2021

Этапы:

02.09.2020

Поступило в работу

25.09.2020

Подача заявления

29.07.2021

Признан банкротом

Списано долга:

1 644 781 руб.

А40-40352/21-109-121

Было долга – 1 563 338 руб.

Москва

Завершено:

14.10.2021

Этапы:

24.03.2021

Поступило в работу

01.04.2021

Подача заявления

28.09.2021

Признан банкротом

Списано долга:

1 563 338 руб.

А40-112778/2020

Было долга – 2 193 951 руб.

Москва

Завершено:

08.06.2021

Этапы:

26.06.2020

Поступило в работу

07.07.2020

Подача заявления

17.09.2020

Признан банкротом

Списано долга:

2 193 951 руб.

А03-13399/2020

Было долга – 668 224 руб.

Алтайский край

Завершено:

01.06.2021

Этапы:

16.09.2020

Поступило в работу

29.09.2020

Подача заявления

29.10.2020

Признан банкротом

Списано долга:

668 224 руб.

А68-12994/2019

Было долга – 3 795 671 руб.

Тульская область

Завершено:

02.04.2021

Этапы:

24.10.2019

Поступило в работу

05.11.2019

Подача заявления

29.01.2020

Признан банкротом

Списано долга:

3 795 671 руб.

А32-12808/2020

Было долга – 346 572 руб.

Краснодарский край

Завершено:

07.04.2021

Этапы:

01.04.2020

Поступило в работу

13.04.2020

Подача заявления

03.06.2020

Признан банкротом

Списано долга:

346 572 руб.

А40-223737/2019

Было долга – 1 977 521 руб.

Москва

Завершено:

01.04.2021

Этапы:

19.08.2019

Поступило в работу

02.09.2019

Подача заявления

05.11.2019

Признан банкротом

Списано долга:

1 977 521 руб.

А56-48616/2020

Было долга – 762 797 руб.

Санкт-Петербург

Завершено:

02.04.2021

Этапы:

07.06.2020

Поступило в работу

22.06.2020

Подача заявления

25.07.2020

Признан банкротом

Списано долга:

762 797 руб.

А40-1677/2020

Было долга – 732 454 руб.

Москва

Завершено:

26.03.2021

Этапы:

30.12.2019

Поступило в работу

17.01.2020

Подача заявления

05.06.2020

Признан банкротом

Списано долга:

732 454 руб.

А40-113915/2020

Было долга – 534 425 руб.

Москва

Завершено:

22.03.2021

Этапы:

25.06.2020

Поступило в работу

10.07.2020

Подача заявления

10.09.2020

Признан банкротом

Списано долга:

534 425 руб.

А40-61775/2020

Было долга – 4 142 050 руб.

Москва

Завершено:

22.03.2021

Этапы:

02.04.2020

Поступило в работу

14.04.2020

Подача заявления

28.07.2020

Признан банкротом

Списано долга:

4 142 050 руб.

А40-106783/2020

Было долга – 357 070 руб.

Москва

Завершено:

18.03.2021

Этапы:

21.06.2020

Поступило в работу

06.07.2020

Подача заявления

01.10.2020

Признан банкротом

Списано долга:

357 070 руб.

А32-54260/2019

Было долга – 871 990 руб.

Краснодарский край

Завершено:

15.03.2021

Этапы:

10.11.2019

Поступило в работу

22.11.2019

Подача заявления

05.02.2020

Признан банкротом

Списано долга:

871 990 руб.

А40-93113/2020

Было долга – 1 156 298 руб.

Москва

Завершено:

11.03.2021

Этапы:

18.05.2020

Поступило в работу

09.06.2020

Подача заявления

31.08.2020

Признан банкротом

Списано долга:

1 156 298 руб.

А40-57695/2020

Было долга – 876 526 руб.

Москва

Завершено:

04.03.2021

Этапы:

13.03.2020

Поступило в работу

26.03.2020

Подача заявления

09.06.2020

Признан банкротом

Списано долга:

876 526 руб.

А40-86385/2020

Было долга – 3 428 453 руб.

Москва

Завершено:

01.03.2021

Этапы:

12.05.2020

Поступило в работу

27.05.2020

Подача заявления

24.08.2020

Признан банкротом

Списано долга:

3 428 453 руб.

А70-11989/2019

Было долга – 879 202 руб.

Тюменская область

Завершено:

09.03.2021

Этапы:

01.07.2019

Поступило в работу

12.07.2019

Подача заявления

04.09.2019

Признан банкротом

Списано долга:

879 202 руб.

А66-4236/2020

Было долга – 628 134 руб

Тверская область

Завершено:

04.03.2021

Этапы:

01.04.2020

Поступило в работу

09.04.2020

Подача заявления

28.05.2020

Признан банкротом

Списано долга:

628 134 руб.

А60-16037/2020

Было долга – 645 455 руб.

Свердловская область

Завершено:

26.02.2021

Этапы:

02.04.2020

Поступило в работу

17.04.2020

Подача заявления

10.07.2020

Признан банкротом

Списано долга:

645 455 руб.

А75-9102/2020

Было долга – 1 061 170 руб.

Ханты-Мансийский Автономный округ

Завершено:

18.02.2021

Этапы:

03.06.2020

Поступило в работу

19.06.2020

Подача заявления

17.07.2020

Признан банкротом

Списано долга:

1 061 170 руб.

Посмотреть все

Досудебное урегулирование перед судом.

С ноября 2019 обязательно досудебное урегулирование споров по страхованию через финансового омбудсмена.

Читаем № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг». Новый порядок обязателен для потребителя.

123-ФЗ

123-ФЗ Об уполномоченном по правам потребителей финансовых услуг

от 4 июня 2018 года

Изучить документ

Подробный обзор

С 1 июня 2019 года для урегулирования спора со страховой организацией по договорам ОСАГО, КАСКО и ДСАГО до обращения в суд вы должны обратиться к финансовому уполномоченному!

По другим видам страхования (кроме ОМС) такая возможность появится с 28 ноября 2019 года.

Страховая обязана исполнить решение финансового уполномоченного в течение 1 рабочего дня. Если вдруг при досудебном разбирательстве вам будет отказано в возврате страховки, то все равно можно обратиться в суд.

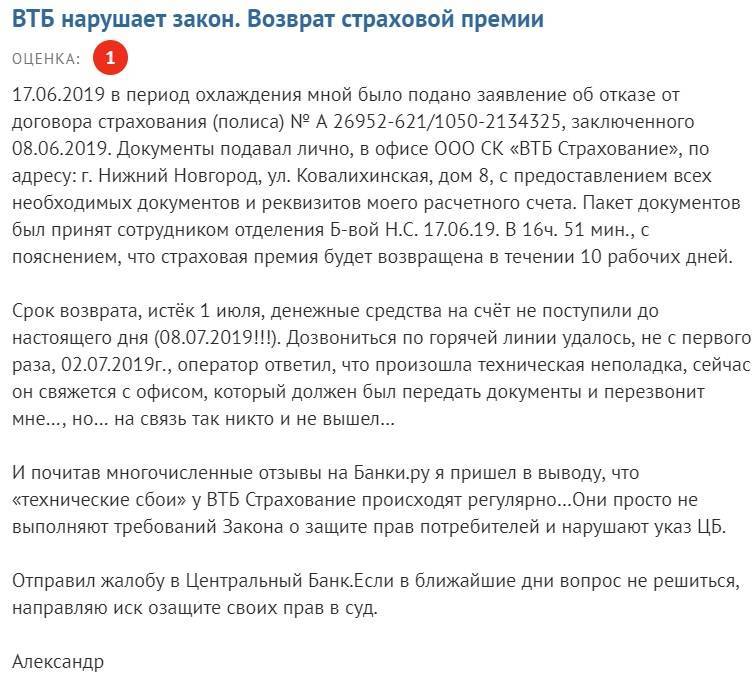

Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

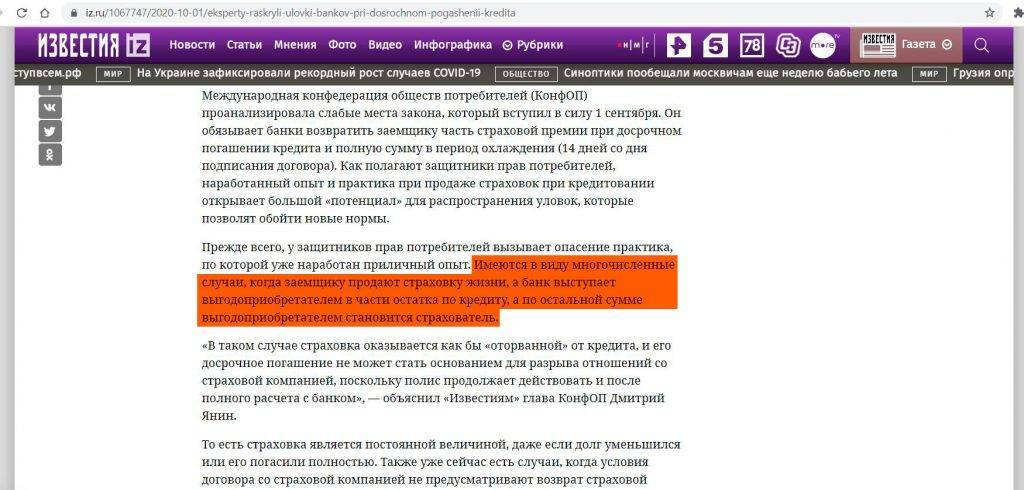

Нужно учесть, что досрочное погашение и обычное возвращение страховки — вещи разные. Соответственно, процедуры также различаются, поэтому и рассматривать их следует раздельно.

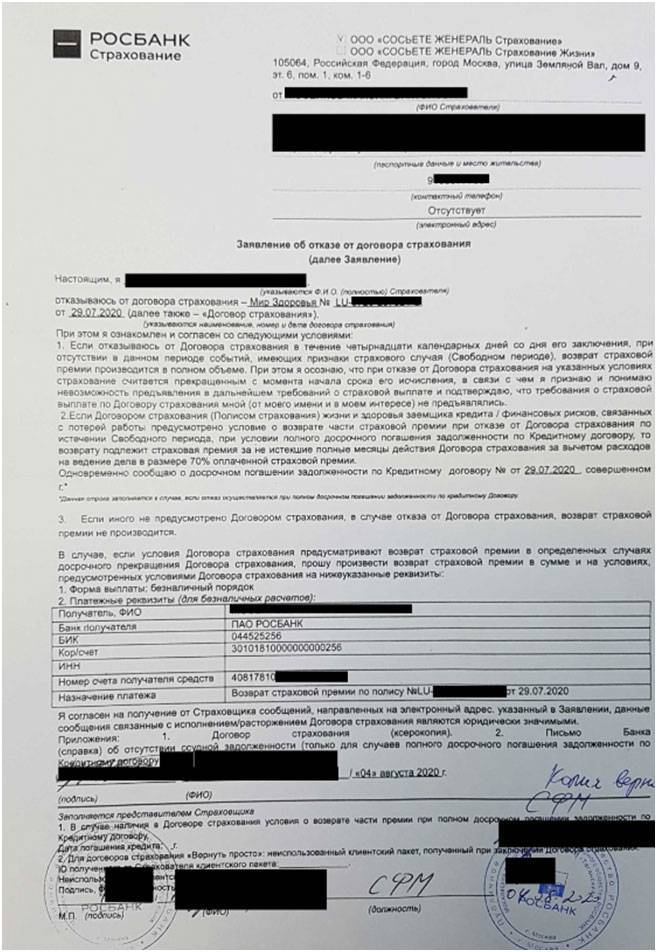

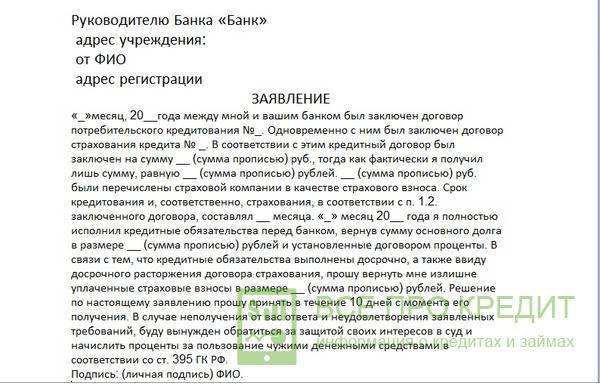

При досрочном погашении займа

Прежде чем писать заявление, страхователю следует внимательно прочесть кредитный договор или иной документ, в котором прописаны условия оформления полиса. Вполне возможна ситуация, в которой прекращение действия полиса возможно, однако никто страховую премию клиенту возвращать не станет.

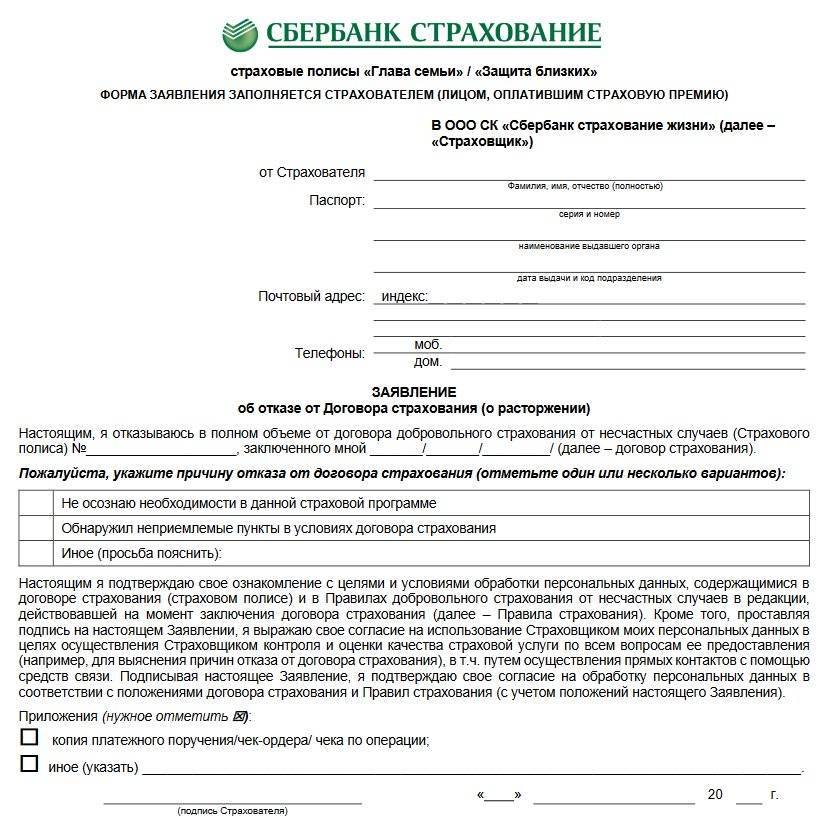

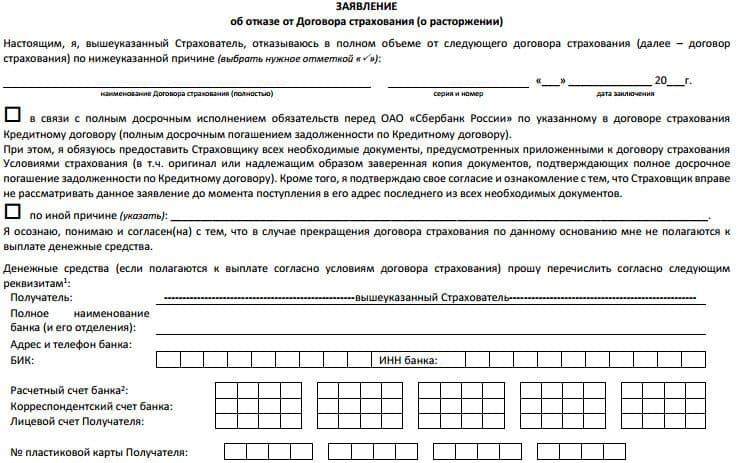

Образец заявления.

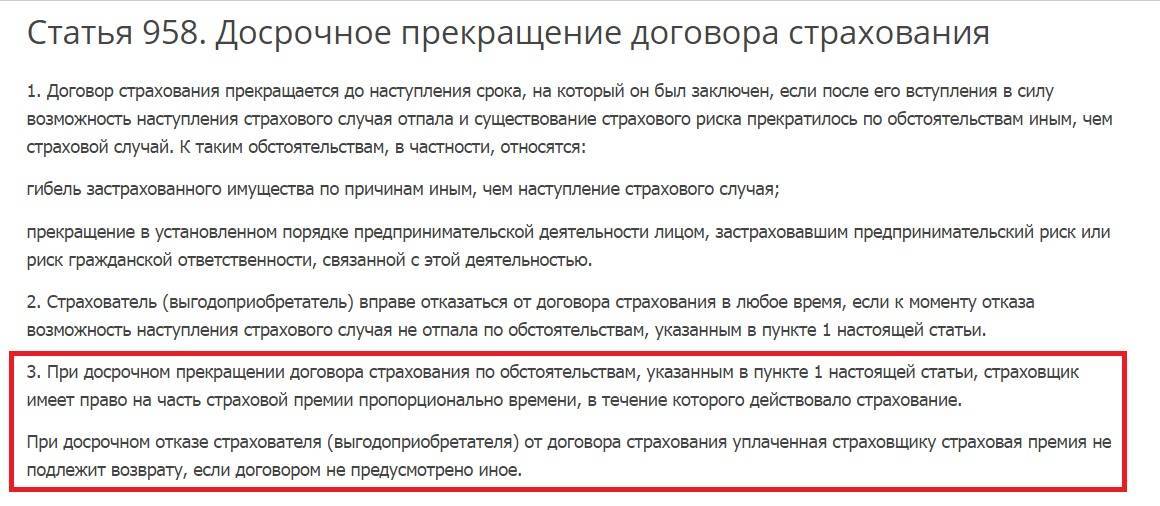

Если это прописано в договоре, оспорить пункт и получить свои деньги можно лишь в суде. В иске нужно будет сослаться на 958 статью Гражданского Кодекса РФ, в котором регламентирована процедура досрочного прекращения действия страховки. В частности, в статье указано, что досрочное расторжение договора возможно при полностью выполненных обязательствах перед кредитором (в нашем случае — перед банком ВТБ).

Порядок действий следующий:

- Для начала нужно явиться в любое отделение ВТБ и оформить там справку о полном погашении задолженности. Ее выдают на заранее подготовленном бланке, за оформление которого придется заплатить (в ВТБ берут от 500 до 1000 рублей);

- Далее бывшему заемщику нужно лично явиться (или выслать по почте) необходимые документы в офис страхователя: заполненное заявление; копия внутреннего паспорта РФ; кредитный договор; договор страхования; справка об отсутствии задолженности; квитанция, платежное поручение или иной документ об оплате страховой премии;

- Заявление составляется по образцу, выдаваемой в страховой компании. В нем нужно заявить о своем желании прекратить действие договора, попросить возмещение трат в счет страховых выплат, а также привести основания для расторжения договора. В данном случае нужно написать: «на основании полного выполнения обязательств перед банком-кредитором (в соответствии со ст. 958 ГК РФ)»;

- Один экземпляр заявления остается в офисе, другой возвращается клиенту. На документе обязательно должна стоять дата подписания документа, его входящий регистрационный номер, а также подпись сотрудника, его принявшего;

- Страховая компания обязана ответить о принятом решении в письменном виде. На это отводится не более 10-ти рабочих дней;

- При получении одобрения, в течение одного рабочего дня, деньги должны поступить на счет заявителя (он должен быть указан в заявлении). Если же страхователь отказался выплачивать, при этом клиент абсолютно уверен, что отказ неправомерен — отказ в письменной форме необходимо сохранить, т.к. он очень пригодится во время судебных разбирательств.

Образец заявления для ВТБ Страхование.

После подписания кредитного договора

Даже если досрочно кредит еще не погашен, отказаться от страховки все равно возможно, так как кредиторы, не желая упускать ни одного клиента, дают людям возможность вернуть деньги за страховку по кредиту — в частности, это можно наблюдать и в ВТБ 24.

Порядок действий в целом схож с предыдущим, за исключением некоторых особенностей: страховка должна быть оформлена персональная, а не коллективная. Кроме того, отказ от полиса возможен лишь в течение 14-ти календарных дней с момента ее оформления. Эти временные рамки называются «периодом охлаждения», если выйти за его пределы, страхователь будет иметь полное право отказать в возмещении страховых выплат.

- Необходимо отправить в страховую контору пакет документов: страховой полис; кредитный договор; копия внутреннего паспорта РФ; бумаги, свидетельствующие об оплате страховых премий. Предъявить документы можно лично или выслав по почте;

- В течение 10-ти рабочих дней (14-ти календарных) страховая компания должна дать ответ в письменной форме — по адресу из заявления;

- Если ответ положительный, деньги в наличной форме можно забрать в офисе компании. Получить сумму «безнала» на счет, указанный в заявлении, можно, если эта просьба сформулирована в документе.

Правила подачи документов

Основные этапы процесса расторжения страхования представлены в таблице ниже.

| Этап | Характеристика |

| Подготовка документации | – написать заявление по форме СК или используя наш универсальный бланк; – сделать копию паспорта, самого договора, квитанций с оплатой взносов и т.д.; – составляется два пакета документов (себе и страховщику). |

| Обращение к страховщику | Принести заявление лично в офис либо заполнить заявление в ходе приема у страховщика. Если со страховщиком невозможно связаться, можно прийти в банк, который выдавал застрахованный кредит. В процессе подачи отказа необходимо: – поставить резолюцию о том, что заявление-отказ принято сотрудником банка, на втором экземпляре, который остается у заявителя; – приложить к заявлению подлинные документы – страховой договор или полис, квитанции об оплате страховой премии; – документы подаются лично через офис или заказным письмом почтой. |

| Ожидание ответа от страховщика | По закону установлен срок для ответа – 10-14 дней. Результатом ответа будет выплата денежных средств или письменный отказ в возврате премии. |

| Обращение в суд при необходимости | Обращение в суд можно осуществить при необоснованном отказе в возврате страховки. В суд надо отнести те же бумаги, что были собраны ранее, и дополнительно приложить отказ банка. |

Особенности расторжения страховки по кредиту

Особенностью расторжения страховых документов при кредитовании является вопрос о том, какой вид страховых отношений заключен:

- индивидуальный договор по страхованию;

- коллективный договор.

В первом случае возврат производится по общим правилам:

- В ситуации, когда клиент только оформил кредит, то в течение 14 дней после даты заключения сделки сумму по страховке можно вернуть. Для этого надо написать заявление о расторжении договора страхования. В нем прописывается отказ от договорных обязательств и просьба вернуть сумму средств по страховке.

- Если 14 дней прошло, страховку тоже можно вернуть, но возвращенная сумма будет меньше – с учетом РВД (расходов на ведение дела).

- При досрочном погашении кредита страховку теоретически можно вернуть в неиспользованной части, но на практике это требует больших усилий. Начинать нужно с того же заявления о расторжении.

- Если кредит погашен полностью в срок, но страхового случая не произошло, страховая премия не возвращается.

Правила расторжения страхования после истечения периода охлаждения в ситуации, когда кредит еще не погашен:

- страховые компании прописывают в документах критерии возмещения сумм по страховке при учете периода, который уже использован. Величина его оставляет от 25 до 90% от суммы. Если в документации подобная оговорка не прописана, то взнос, который уже уплачен, к возврату не будет применен;

- отказ от страховки можно сделать в любой момент, но вопрос о суммах взносах очень сложный, а когда речь идет об их возврате, то процесс становится практически невозможным.

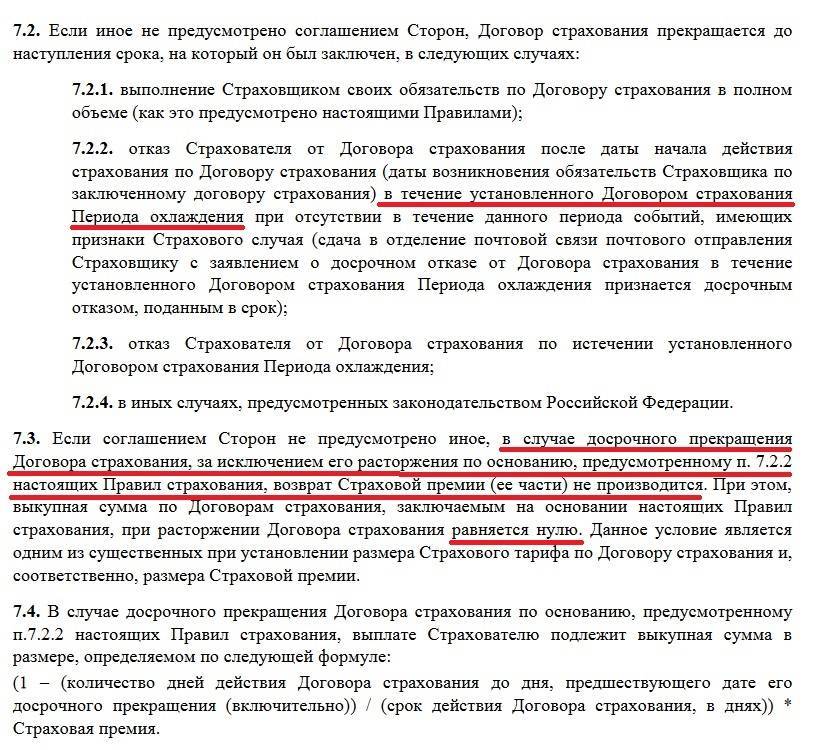

Правила расторжения при досрочном гашении:

- заявление может быть подано после гашения долга;

- условия возвращения: в документах должен быть пункт о том, что уплаченные сборы будут возращены частично, если вносились они равномерно по месяцам выплаты кредита;

- суммы, которые платились как единоразовый платеж, вернуть сложно. Возможно только если данное условие прописано заранее.

Срок на подачу заявления

Основным понятием действующих правил является период охлаждения, под которым понимают срок, в течение которого страховка по документу аннулируется. Такой срок был установлен нормативно в указе Центробанка 3854-У. Он составляет 14 дней. В течение этих дней страховка аннулируется, а страхователь не несет никаких потерь. Если расторжение договора будет осуществляться после истечения 14 дней, то суммы произведенных ранее выплат возвращаться не будут.

За рамками периода охлаждения заявление можно подать в любое время, но чем позже оно будет подано, тем меньше шансов на получение каких-либо денег от СК.

Решение суда №1

Гражданка обратилась в суд с иском к ООО «СК Кардиф» указав, что между ней и ПАО «Почта Банк» был заключен кредитный договор на сумму 250000 руб., а с учетом страховой премии на сумму 366850 руб. сроком на 5 лет.

При оформлении ипотеки сотрудниками Банка было поставлено условие обязательного страхования от несчастных случаев, болезней и потери работы, в связи с чем ею был заключен договор на 106260 руб. Сумма страховки была включена в сумму ипотечного кредита.

В СК Кардиф было направлено письмо с заявлением о досрочном расторжении договора страхования и возврате страховой премии, с указанием о досрочном погашении ипотеки.

Страховая компания отказала в выплате остатка страховой премии, ссылаясь на ст. 958 ГК РФ.

Суд ответил, примерно, следующее:

- Досрочное выполнение обязательств по ипотеке не может быть рассмотрено как обстоятельство, подтверждающее факт того, что возможность наступления страхового случая отпала и существование вышеуказанных страховых рисков по вышеуказанному договору страхования прекратилось по обстоятельствам иным, чем страховой случай.

- После прекращения кредитных обязательств по договору о предоставлении ипотеки истец продолжает быть застрахованным лицом по договору страхования. В случае наступления одного из страховых рисков, указанных в программе страхования, страховая выплата будет перечислена непосредственно истцу, либо его наследникам.

- В случае неприемлемости условий договора страхования, истец не была лишена права не принимать на себя соответствующие обязательства, она осознанно и добровольно приняла на себя обязательства.

На основании вышеизложенного суд пришел к решению отказать истице.

Как вернуть страховку при досрочном погашении кредита. Пошаговая инструкция

Итак, если вы читаете эту статью, то, скорее всего, недавно погасили досрочно кредит или задумались об этом. По большому счёту надо стараться отказываться от страховки ещё на этапе оформления кредита, это вполне можно сделать. Не получилось – ничего страшного. Если с момента погашения прошло 3 года и более, забудьте про возврат каких-либо средств – все сроки исковой давности уже прошли. А если нет – достаньте с полки следующие документы (их, вообще, выкидывать не рекомендуется, в любой момент могут пригодиться):

1. Кредитный договор, условия кредитования;

2. Договор о страховании;

3. Договор о залоге (если был);

4. Квитанции, подтверждающие платежи и справка о полном погашении кредита из банка (рекомендуется брать всегда, чтобы подтвердить отсутствие задолженности).

Посмотрите три первых договора. Страховщиком может выступать либо банк, либо отдельная страховая компания. Следует обращаться именно к страховщику, даже если вы подписывали документы в офисе кредитной организации.

Следующий момент – объект страхования. Если застрахована квартира, автомобиль, дом, другое залоговое имущество, можно поступить проще – подать страховщику заявление, в котором выгодоприобретателем по ещё действующему договору страхования фигурируете вы или ваш близкий человек, а не банк. Тогда в страховке вновь появится смысл.

Если объект страхования – жизнь, здоровье, работа, или вы хотите вернуть деньги по страхованию имущества, действуйте по следующей инструкции:

Шаг 1. Подать заявление страховщику. Не заполняйте бланк, который вам дадут в офисе. Принесите уже готовое заявление в двух экземплярах (образец смотрите в конце статьи). Независимо от пункта о возврате страховки в договоре, попытаться вернуть деньги стоит, особенно если вы готовы идти до конца, или если речь идет о крупной сумме. К заявлению приложите справку о погашении кредита, укажите, на какие статьи Гражданского Кодекса ссылаетесь. Не забудьте, что претендовать можно только на часть страховой премии с даты фактического закрытия кредита до даты планового закрытия.

Вам на помощь придут:

- ст. 958 ГК РФ, где описаны условия досрочного расторжения договора о страховании. В частности, абзац 1 пункт 3 этой статьи, где указано, что при исчезновении рисков наступления страхового случая до истечения срока действия договора, страховая компания обязана сделать перерасчет и вернуть часть суммы;

- ст. 395 ГК РФ, которая гласит, что за пользование чужими денежными средствами начисляется процент по ставке рефинансирования ЦБ РФ. Страховщик пользуется вашими деньгами? Пусть платит.

- логика, которая говорит о том, что договор страхования был неразрывно связан с договором кредитования и прекращение основного договора ведет, во-первых, к отмене рисков наступления страхового случая, а во-вторых, к автоматическому прекращению всех дополнительных договоров. Эту логичную позицию хорошо использовать для защиты своих интересов в суде.

Шаг 2. Не «опускать руки», когда юрист компании пришлет вам мотивированный отказ, ссылаясь либо на пункт в договоре, где указана невозможность возврата страховки по досрочно уплаченному кредиту, либо на ту же ст. 958, п. 3, которая говорит о праве страховщика не возвращать деньги, если потребитель сам расторгает договор досрочно.

Шаг 3. После получения отказа у вас есть два пути. Первый, как уже было сказано – сменить выгодоприобретателя. Делать это стоит, если потенциальная сумма не покроет судебные расходы и гонорар адвокату. В противном случае, нанимайте юриста и обращайтесь в суд. Судебная практика неоднозначна – вам может не повезти, но большинство судебных исков по вопросу возврата страховки потребители выигрывают.