Как вернуть проценты с процентов по ипотеке в сбербанке

На законодательном уровне не установлена очередность получения вычета, будь то общий вычет от покупки квартиры или вычет по процентам с такого кредитного договора. Однако, практика этой сферы свидетельствует, что рентабельнее прибегать к праву на получение вычета по процентам во вторую очередь. Объясняется это тем, что за тот период, пока вы в полном объеме получите общий вычет, увеличится сумма выплаченных банку годовых процентов, а значит и увеличится сумма доступного вычета по процентам.

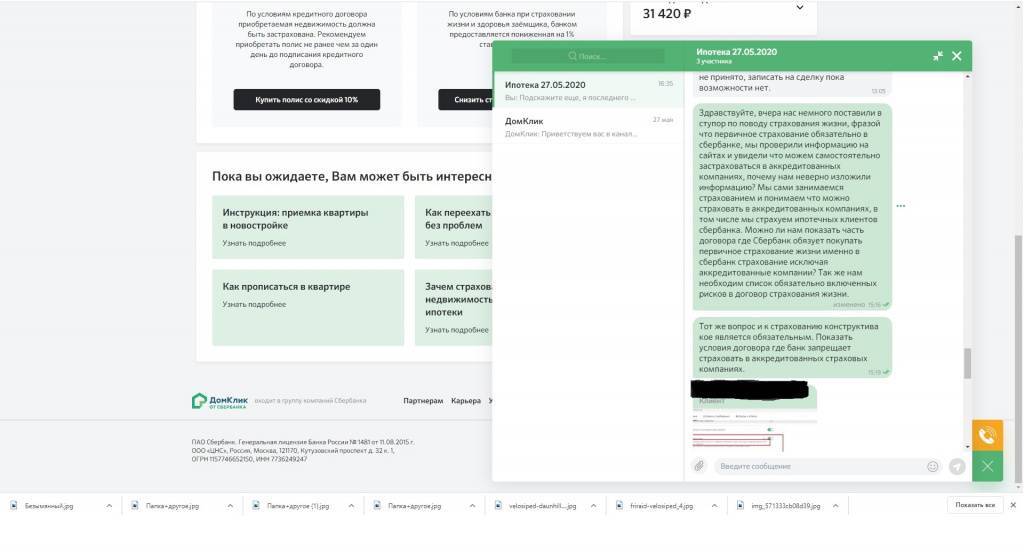

Если во время уплаты ипотечного кредитора происходит смена кредитора, тогда в налоговую инспекцию нужно представить сведения о переуступке кредитного портфеля другому банковскому учреждению. Если кредит был оформлен в иностранной валюте, тогда понадобится перерасчёт в рубли по курсу Цетробанка на дату погашения. Этот перерасчёт можно произвести в офисе банка, а его сотрудники представят справку с данными сведениями.

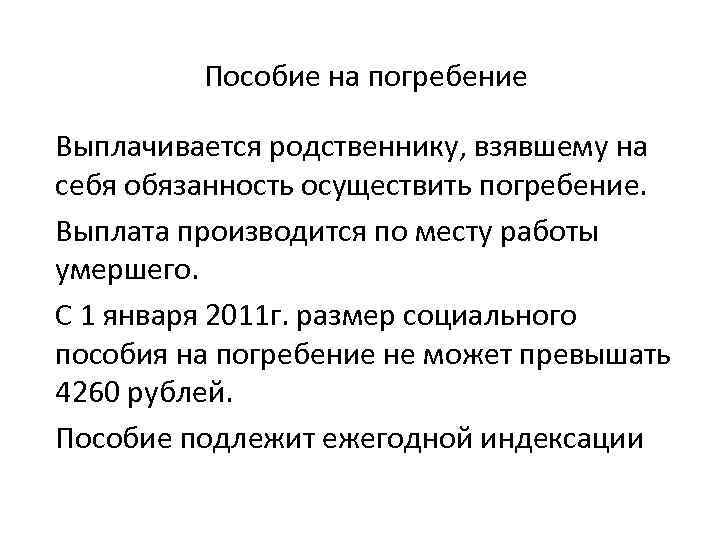

Налоговый вычет

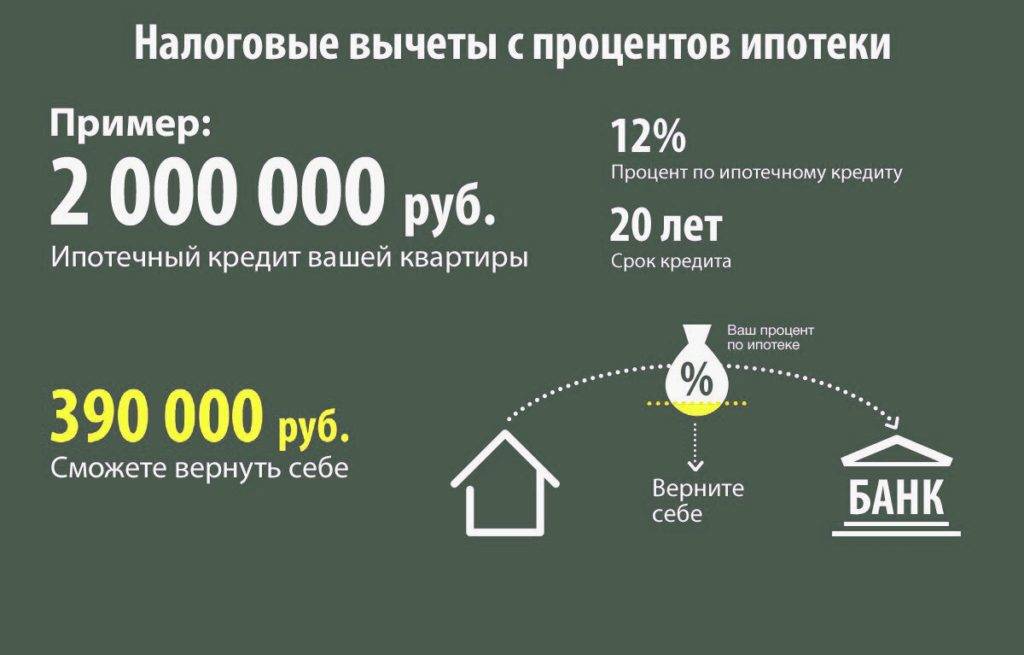

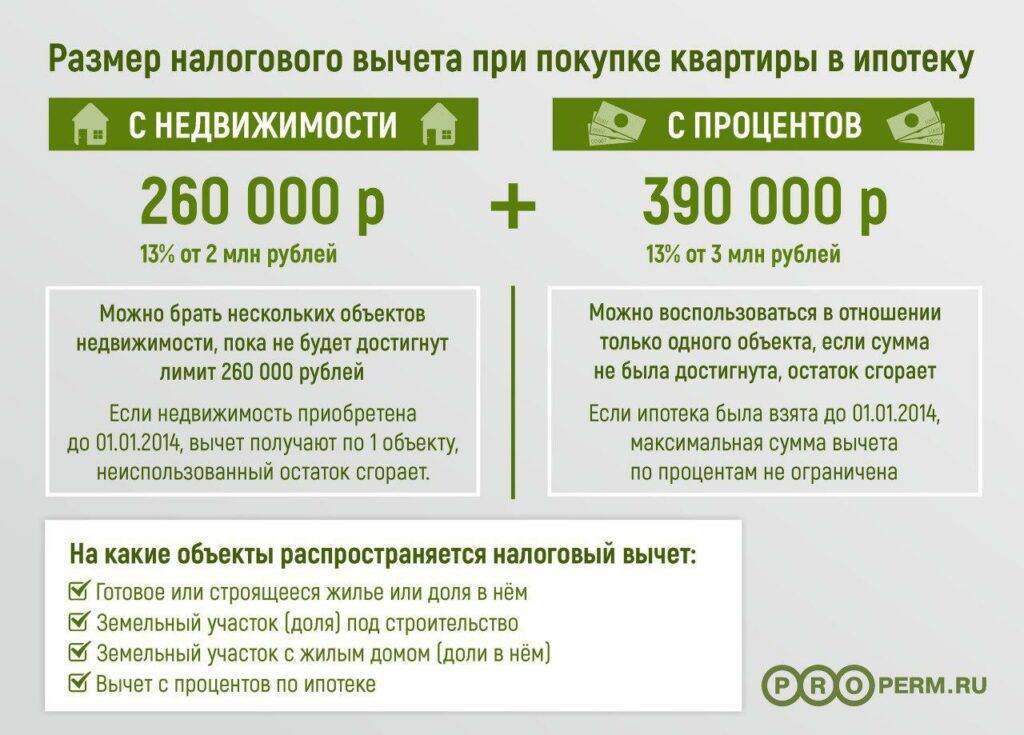

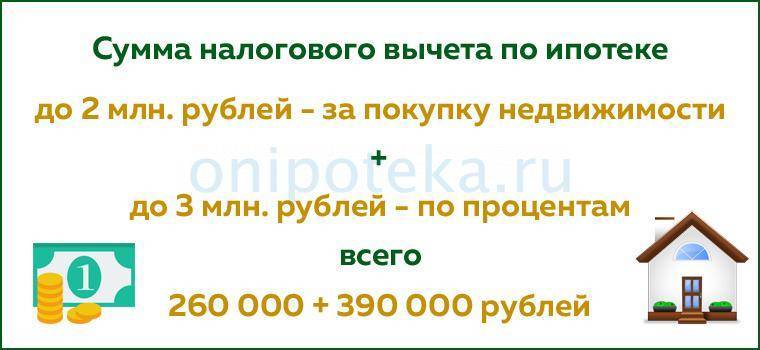

В отличие от государственного освобождения от налогов по сумме, перечисленной на счет банка для улучшения жилищных условий, размер предельного количества денег, уплаченных в качестве вознаграждения за пользование кредитом, увеличен до 3 млн рублей. Вознаграждение банка также считается средствами, потраченными на приобретение жилья.

Учитывая, что срок погашения жилищного кредита обычно превышает 10 лет, то обращение в налоговую службу возможно непосредственно после уплаты подоходного налога. Допустим, ежегодный заработок составляет 1 млн рублей. Гражданин имеет право обращаться ежегодно с заявлением и возвращать до 130 тысяч.

Если рассматривать совокупность двух типов вычетов, тогда можно вернуть деньги в количестве 650 тысяч на каждого гражданина. Распространяется это и на семейные пары, увеличивая вдвое размер возвратных средств, при условии наличия постоянного дохода и большого размера ипотечного кредита. Более 1 млн рублей является значительной помощью в покупке собственного жилья.

Налоговый вычет распространяется непосредственно на размер процентов, которые получает банк. Данная переменная позволяет уменьшить переплату за пользование кредитными средствами. Итоговый показатель необходимо высчитывать именно от суммы ставки, а не от основного тела кредита.

Выгодно ли досрочно гасить кредит

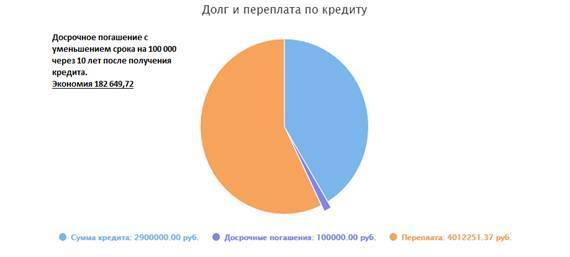

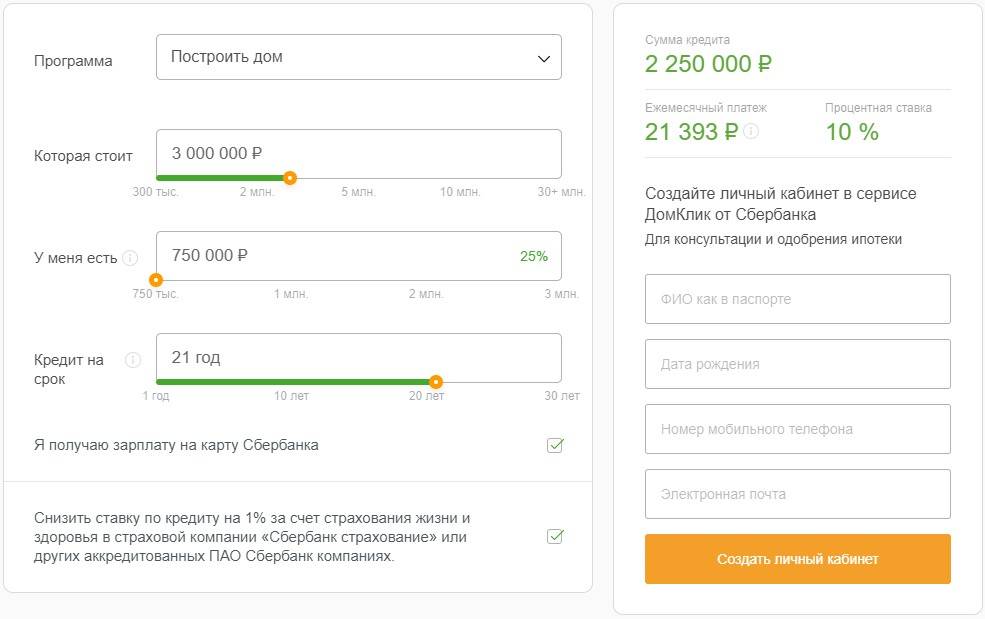

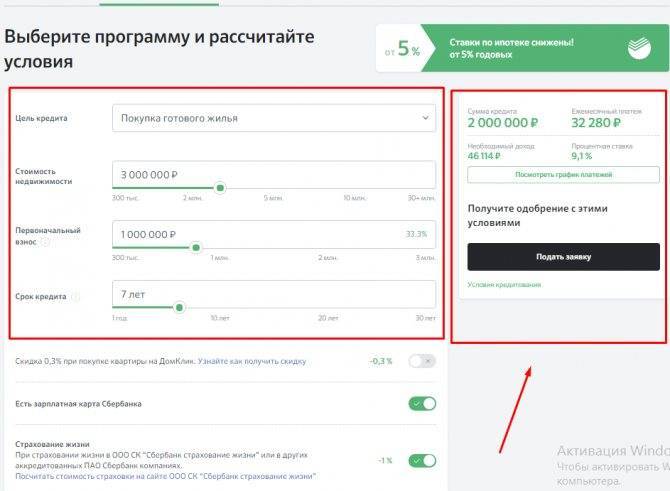

Кредитные организации, опираясь на законодательство, не ставят ограничений на досрочную выплату ипотеки. Но перед многими клиентами встает вопрос, целесообразно ли частичное или полное погашение долга раньше срока при аннуитете. Правильно ответить позволит простой пример расчетов.

Первоначальные параметры кредита – 3 000 000 на 20 лет по ставке 10,5%. Переплата за весь срок составит 4 188 335.

Рассмотрим несколько возможных вариантов. При внесении 100 000 рублей в первый месяц после начала действия договора, с уменьшением суммы платежа, экономия составит 126 792,33. С уменьшением срока – 611 021,64.

Отличается ситуация, если погашение проводить спустя 10 лет с начала кредитования. При той же сумме досрочки на 100 000 рублей экономия будет 17 669,91 и 182 649,72 соответственно.

Связаны такие расхождения с технологией применения аннуитетных платежей.

Диаграммы иллюстрируют разницу переплаты в зависимости от того, когда будет произведено досрочное погашение.

Что касается полного досрочного погашения, то оно, безусловно, также будет выгодным. Таким образом, смысл выплачивать долг досрочно, несомненно, есть. Но чем больше времени пройдет с момента получения ипотеки, тем меньше будет экономия.

Еще больше полезной информации о досрочном погашении можно найти здесь.

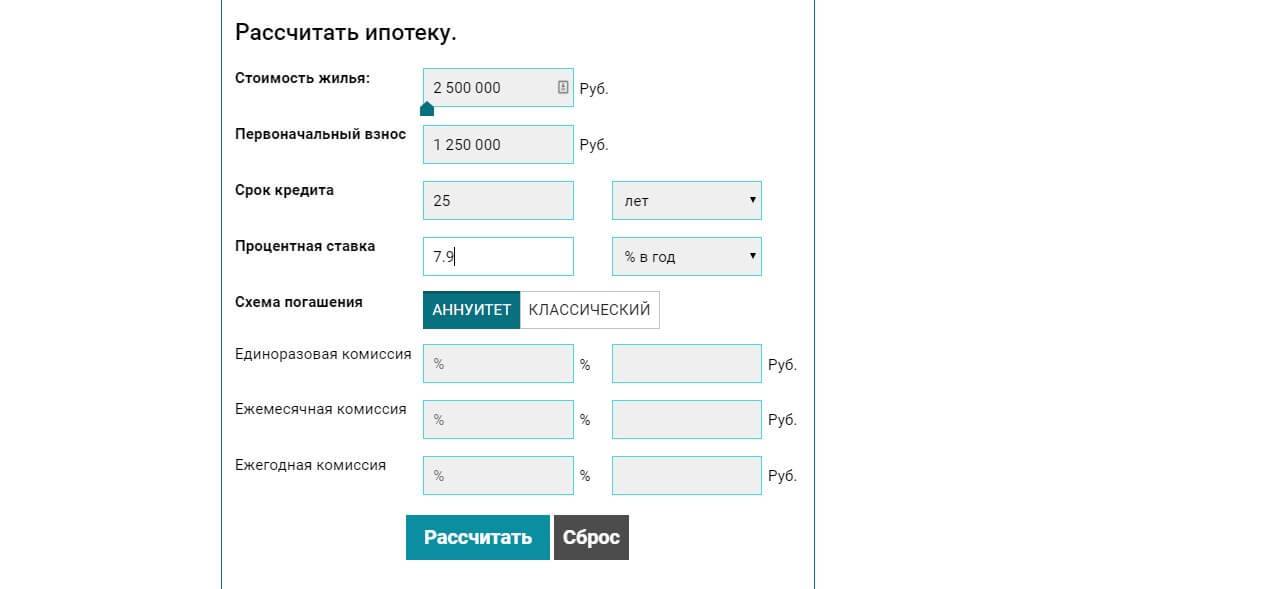

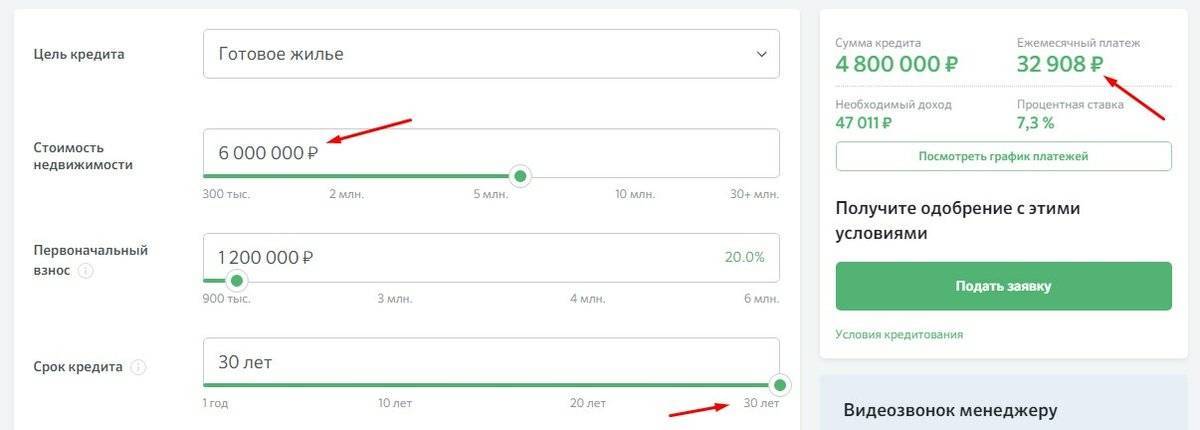

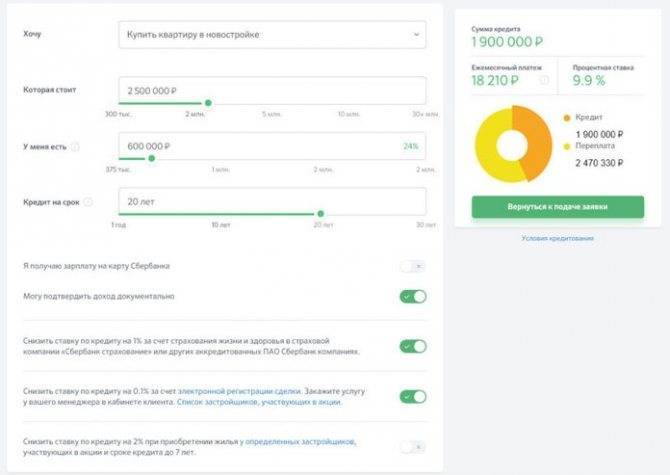

Для того чтобы произвести расчеты по своим параметрам, можно воспользоваться нашим онлайн-калькулятором ниже.

Стоимость ₽

Взнос ₽

30%

Срок лет

мес

Ставка %

Аннуитет

Да

Нет

Ежемесячный платёж

12 000 000 руб.

Переплата

12 000 000 руб.

Минимальный доход

12 000 000 руб.

Распечатать

Подать заявку

Доступные схемы досрочного погашения в Сбербанке

Если у клиента появляется возможность полного расчета с банком раньше установленного срока, он может закрыть ипотеку в любой момент.

Если планируется частичное досрочное погашение, доступны два варианта:

- если он хочет расплатиться быстрее, ему предложат уменьшить период ипотечного кредитования;

- если клиент хочет снизить финансовую нагрузку, он может погасить долг частично и снизить размер ежемесячного платежа.

Но во втором случае следует быть готовым к тому, что общий размер переплаты увеличится.

Порядок частичного досрочного погашения имеет некоторые нюансы, которые важно учитывать перед началом процедуры

Уменьшение ежемесячного взноса – когда он выгоднее

При оформлении данного варианта досрочного погашения Сбербанк оставляет срок действия кредитного договора неизменным, но меняет объем ежемесячного взноса. Этот способ выгоден тем, кто хочет уменьшить финансовую нагрузку, так как размер переплаты остается неизменным либо увеличивается.

Пример. Оформлена ипотека на сумму 2,3 млн рублей.

- Срок кредитования – 15 лет,

- ставка – 10,2%.

- Платеж каждый месяц составляет 24998 рублей.

Спустя 24 месяца клиент производит частичное досрочное погашение на 400 тыс. рублей с уменьшением финансовой нагрузки. Сбербанк сделал перерасчет долга, в результате чего был составлен новый график, по которому каждый месяц нужно вносить 20361 рублей.

Клиентам доступно частичное досрочное погашение ипотеки через Сбербанк онлайн и в отделении кредитора. В первом случае в личном кабинете изменятся условия договора, и обновится график ежемесячных взносов.

Сокращение срока – когда выгоднее

Это наиболее выгодный вариант, предполагающий минимальную переплату по ипотеке. Условия кредитного соглашения остаются неизменными – сохраняется текущая процентная ставка и размер ежемесячного платежа.

Но за счет сокращения срока выплат уменьшается размер общей переплаты.

Данный вариант досрочного погашения доступен только при личном обращении в отделение Сбербанка. Клиенту нужно написать заявление по установленной форме и получить новый график платежей.

Пример. Оформлена ипотека размеров 2,3 млн рублей. Ставка составляет 10,2%, период кредитования – 10 лет.

Каждый месяц клиент вносит в счет погашения 30650 рублей, общая переплата за весь срок составит 1,38 млн рублей. Через 24 года было произведено досрочное погашение части долга на сумму 900 тыс. рублей.

Изменение условий договора следующие:

- если целью досрочного погашения сокращение общего периода кредитования, переплата составит 663 тыс. рублей за 68 месяцев;

- если требуется уменьшение финансовой нагрузки, нужно платить банку каждый месяц 16900 рублей. Переплата при этом будет больше и составит 959000 рублей.

Если позволяет доход, правильно выбирать второй способ. Так ипотека будет выгоднее.

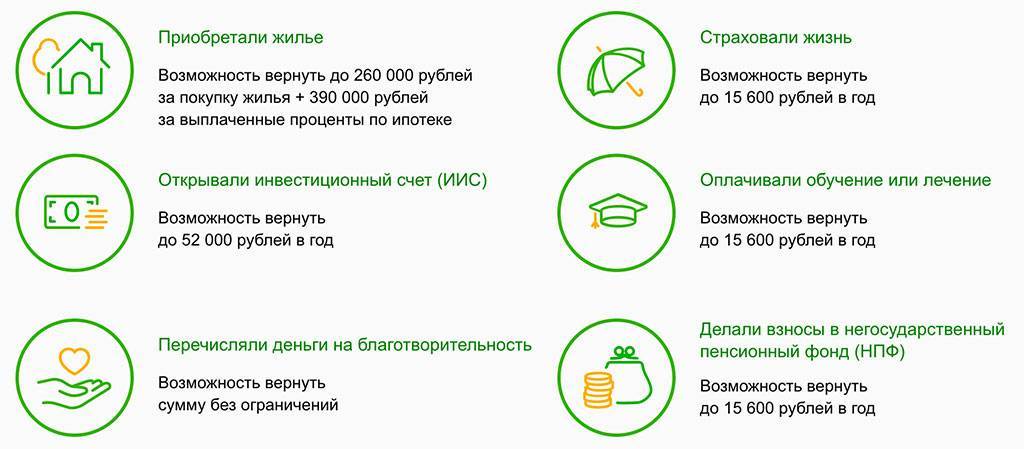

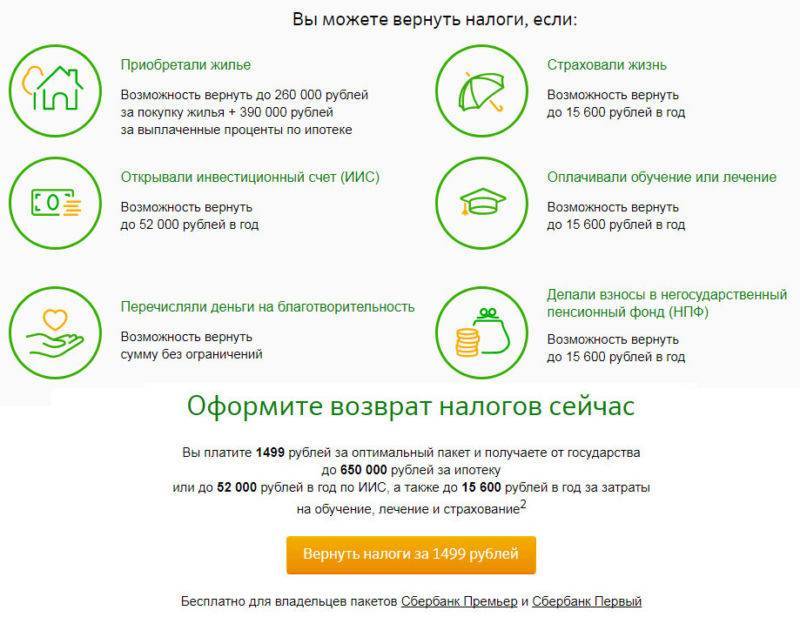

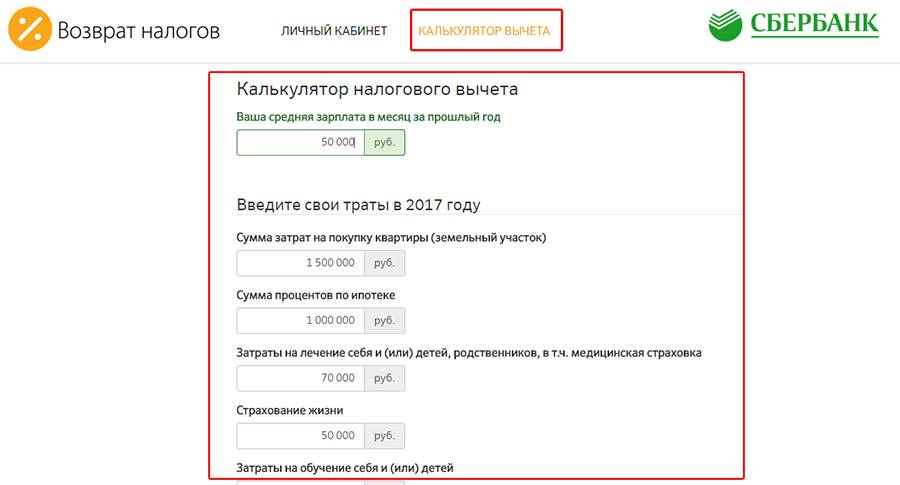

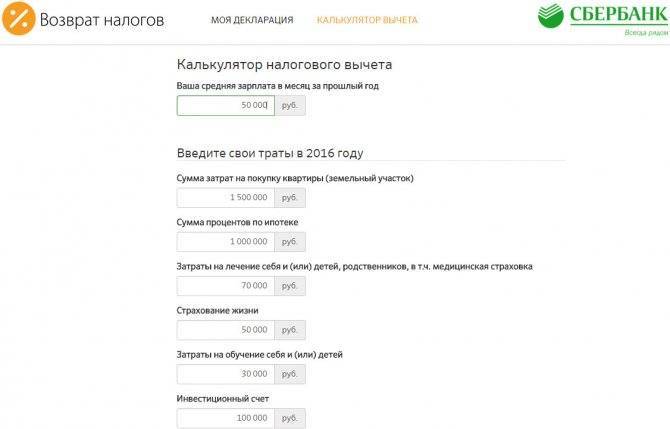

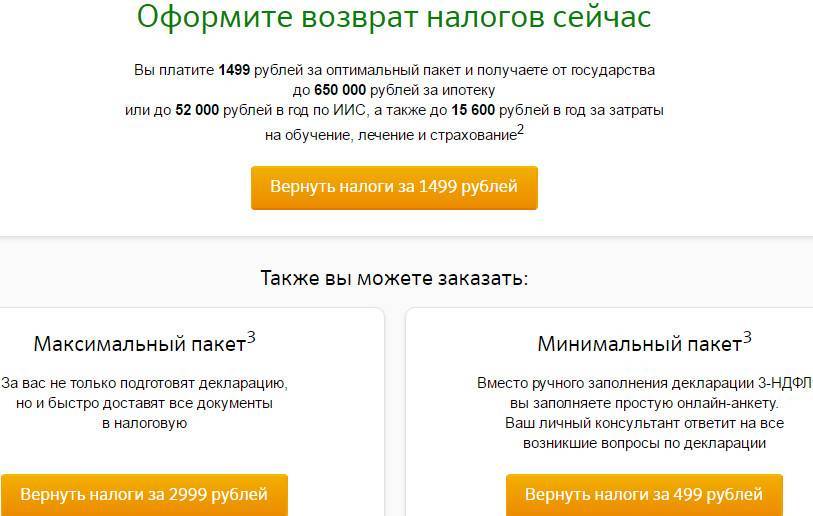

Вернуть налоги можно, если

Существует множество вариантов возврата, в зависимости от того, что именно делал человек. Например, он мог покупать жилье в кредит и за это ему положен возврат налогов. То же самое можно сказать о страховании, обучении и многом другом.

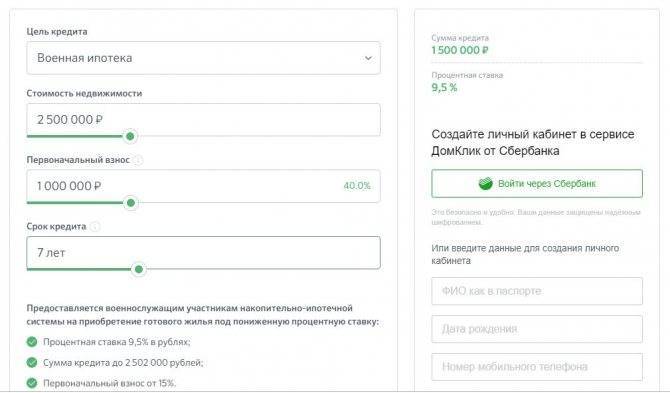

Приобретали жилье

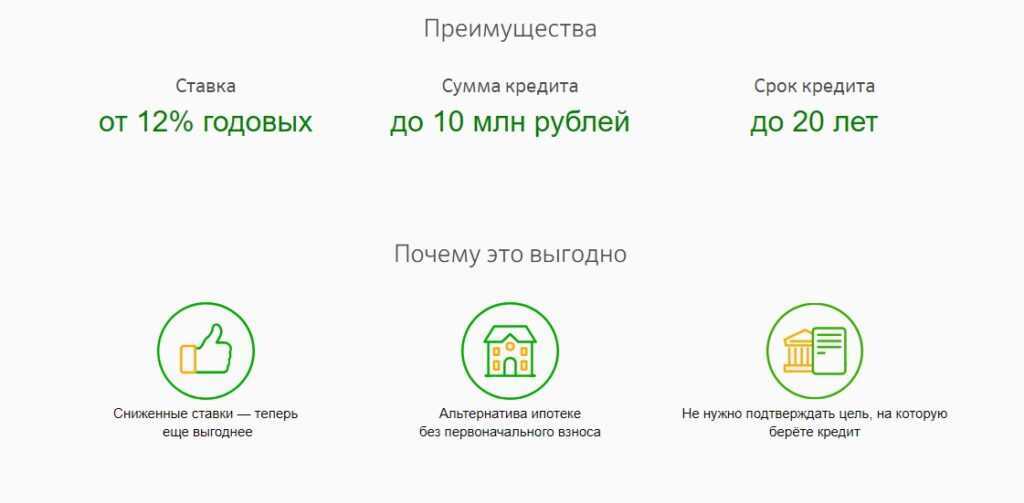

Для Сбербанка, который является признанным лидером в сфере ипотечного кредитования, особо важно максимально привлекать новых клиентов. В том числе и возвратом налогов

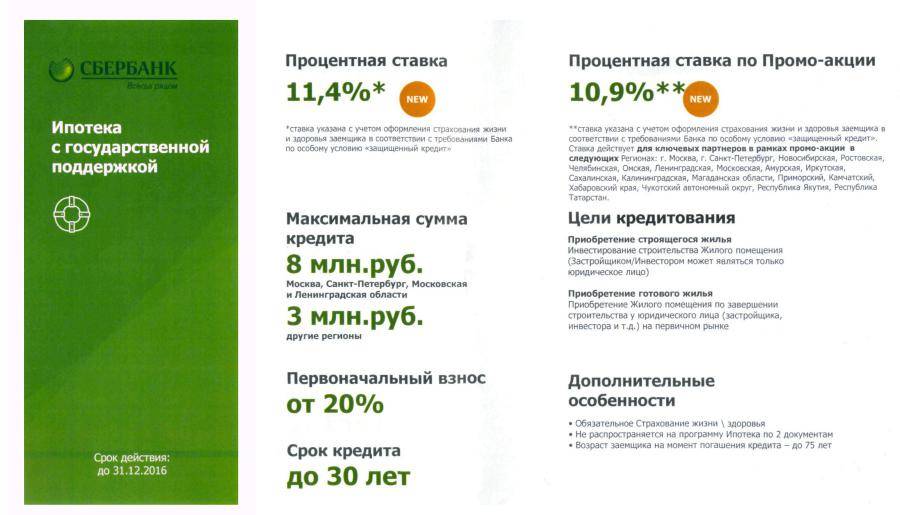

Если клиент ранее приобретал жилье в кредит, то он имеет право получить от государства:

- До 260 тысяч рублей в качестве компенсации стоимости квартиры/дома.

- До 390 тысяч рублей в качестве компенсации за выплаченные проценты по ипотеке.

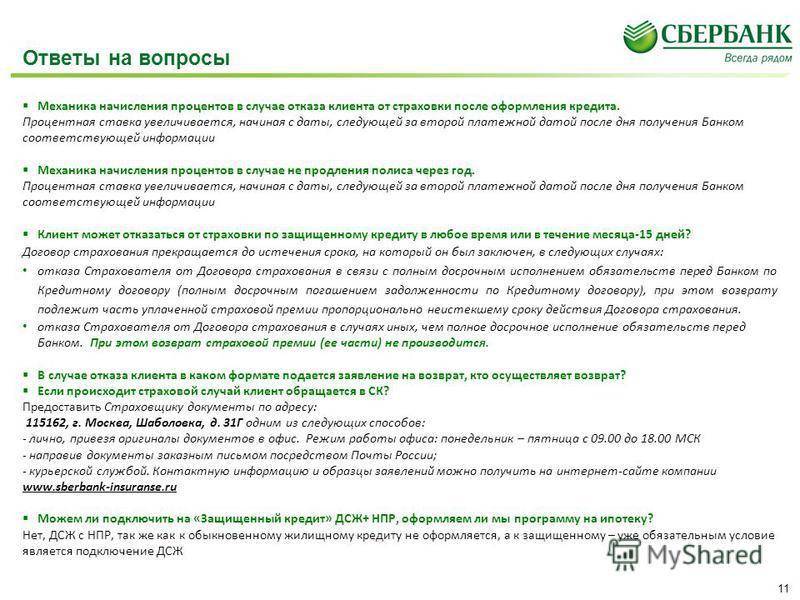

Страховали жизнь

Если клиент страхует свою жизнь, это выгодно не только банку, но и самому застрахованному лицу. Ведь помимо очевидных преимуществ страхового полиса, он также получает право на ежегодную выплату от государства в сумме до 15 600,00 рублей. Следует учитывать, что конкретный размер платежа зависит от многих факторов и может изменяться в меньшую сторону. Обсуждать конкретные цифры рекомендуется с менеджером Сбербанка.

Оплачивали обучение или лечение

Как и в случае со страхованием, если клиент тратил на лечение или обучение определенные суммы, он получает право на компенсацию в сумме до 15,6 тысяч рублей.

Открывали инвестиционный счет (ИИС)

Владельцы инвестиционных счетов имеют право на более солидную выплату. Ее сумма не может превышать 52 тысяч рублей в течение 1 года, однако учитывая еще и саму прибыль от инвестиций, это будет очень серьезное подспорье. Как и в случае со страхованием, лечением или обучением, конкретная цифра зависит от получаемого дохода и многих других факторов.

Перечисляли деньги на благотворительность

Каждый гражданин РФ, который перечислял деньги на благотворительность имеет право на налоговый вычет. Конкретная сумма тут не указывается. Примерно можно вернуть до 25% от суммы получаемого дохода.

Делали взносы в НПФ

Негосударственные пенсионные фонды постепенно становятся все более популярными и востребованными. Теперь можно не только накапливать в них деньги на безбедную старость, но и получать налоговый возврат. Его сумма не может превышать 15,6 тысяч рублей.

Необходимые документы

Для вычета нужно подготовить и представить в территориальную инспекцию федеральной налоговой службы (ИФНС) по месту Вашей постоянной регистрации пакет документов. Вам предстоит подготовить три группы документов:

- Основные документы

- Документы по собственности на жильё

- Документы на Ваш ипотечный кредит, для пересчёта НДФЛ по ипотеке.

К числу документов первой группы относятся:

- Паспорт. Лучше иметь с собой копию. Обычно паспорта достаточно для определения индивидуального номера налогоплательщика (ИНН). На всякий случай, подайте через налоговую инспекцию заявление о выдаче Вам Свидетельства о постановке на налоговый учёт. Паспорт отдавать не надо, только показать.

- Заявление на возврат подоходного налога. В этом заявлении указываются реквизиты Вашего банковского счета. Скачать можно у нас на сайте.

- Справка по форме 2-НДФЛ. Эту справку Вы можете получить в бухгалтерии по месту работы. В этой справке отражаются суммы начисленного и удержанного с Вас подоходного налога (НДФЛ). Именно эта сумма и подлежит возврату.

- Налоговая декларация по форме 3-НДФЛ. У нас можно скачать электронный образец и саму эту форму и, если у Вас одно место работы и стабильная зарплата, Вы без труда заполните её самостоятельно. В сложных случая лучше воспользоваться помощью профессионалов.

Вторая группа – это документы на жильё. В базовом случае таких документов всего три:

- Договор купли-продажи жилья. В нём должна упоминаться сумма, за которую объект приобретён.

- Акт приёма-передачи объекта, подписанный обеими сторонами.

- Свидетельство о регистрации в госорганах права собственности на объект.

С собой обязательно иметь оригиналы и, на всякий случай, копии, чтобы оставить их в инспекции.

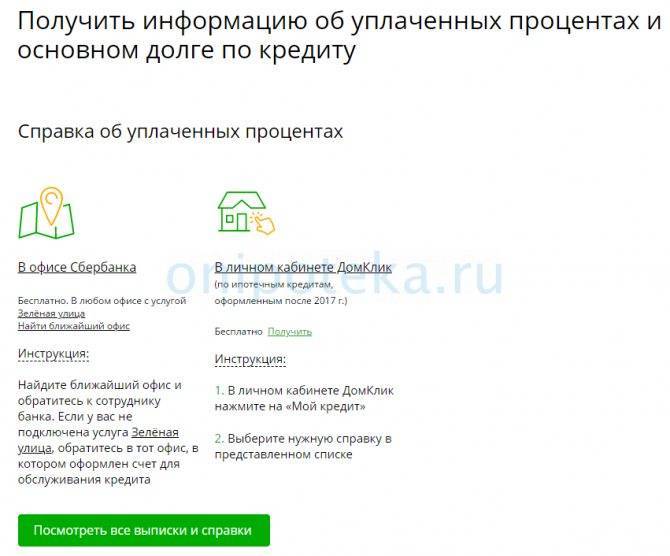

И, наконец, третья группа – документы по кредиту. Напомним, что сначала оформляются документы по компенсации затрат на приобретение жилья, и только потом – происходит возврат налога при покупке недвижимости в ипотеку. В третьей группе всего два документа:

- Кредитный договор между Вами и банком, осуществляющим Ваше кредитование. Для того чтобы получить возврат налога за покупку квартиры в ипотеку, в нём обязательно должен быть упомянут целевой характер кредита – на приобретение жилья. Предусматривает ли Ваша ипотека возврат 13 процентов – зависит не от банка, а от Вас и Вашего работодателя. Неотъемлемая часть договора – график платежей, которые Вы обязуетесь уплачивать, с выделением в платежах сумм погашения тела долга и уплаты процентов по кредиту.

- Справка из банка о прошедших в течение года платежах, с обязательной расшифровкой сумм погашения тела и обслуживанию кредита. Для возврата процентов с ипотеки, на проценты по ипотеке нужна расшифровка. Обратитесь в Ваш банк, и он выдаст Вам справку на специальном бланке. Данные из справки могут отличаться от графика из договора, например при досрочном погашении кредита. Выплата денег при досрочном погашении ипотеки происходит по уточнённому графику.

Имейте с собой копии документов, будьте готовы приложить их к заявлению на возврат НДФЛ за приобретение жилья и возмещение процентов по ипотеке.

После подачи заявления, налоговая инспекция начнёт рассмотрение Вашего случая. Проверка обоснованности возврата подоходного налога занимает от двух до четырёх месяцев. После чего, при положительном решении, деньги поступят на Ваш счёт.

Важные нюансы

Льгота распространяется на сделки по приобретению строящегося жилья или с «черновой» внутренней отделкой. Поэтому последующие расходы на благоустройство можно включить в заявку на вычеты. В перечень работ входит:

- Стройматериалы. Краска, облицовочные и отделочные материалы, древесина и так далее.

- Услуги проектировщика. Составление сметы, расчет объема работ.

- Оплата работы строительной бригады на основании договора оказания услуг.

- Подключение инженерных коммуникаций. Водопровод, отопление, вентиляция.

Все вышеперечисленные расходы принимаются во внимание налоговой службой только при условии указания в договоре купли-продажи реализации недвижимости на этапе строительства или в черновой отделке. На это следует обратить внимание на этапе оформления права собственности

Перепланировка или замена уже установленных систем не учитываются как вложения в приобретение собственного жилья. Замена окон, дверей, перенос не несущих стен, дизайнерская отделка помещения все это является личным желанием и не подпадает под льготы.

Оформление налоговых вычетов кропотливое занятие, требующее значительных затрат времени. Однако, размер помощи от государства существенный, поэтому стоит изучить все тонкости и нюансы этой процедуры, чтобы подать соответствующие заявление в государственные органы. Естественное желание каждого человека улучшение жилищных условий. Современная экономическая ситуация и политика правительства способствуют наиболее комфортному решению этого вопроса.

Мне нравится2Не нравится

Существующие способы возврата ипотечных вычетов

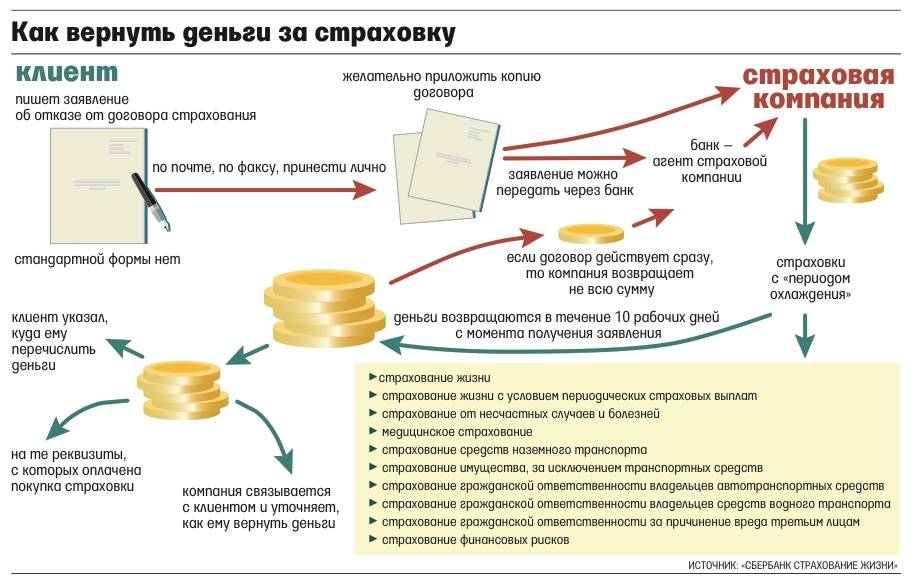

Если заемщик еще не успел использовать предоставленную государством возможность, он может оформить возврат налогового вычета, используя один из двух предложенных вариантов:

- Самостоятельно. Своими силами оформить, собрать и отнести все необходимые документы в налоговые органы.

- Обратившись к работодателю.

От лица собственника

Если решено действовать самостоятельно, стоит воспользоваться следующей пошаговой инструкцией:

- Подготовить и собрать необходимый портфель документов.

- Отнести их в местный отдел ФНС. Можно отправить документы и из личного онлайн-кабинета (предварительно отсканировав все бумаги).

- При личной передаче документации, сотрудник налоговой принимает их, проверяет и делает соответствующую отметку о приеме.

- Далее следует процесс камеральной проверки. Она занимает порядка 3-х месяцев с момента подачи документов.

- Если проявится некая неточность или отсутствие какой-либо бумаги, с клиентом связываются сотрудники налоговой и просят заменить либо донести необходимую бумагу.

- После окончания работы проверяющих органов, производится выплата процентов. Они поступят в течение 30 суток.

Итого общее время оформления и получения льготных вычетов занимает порядка 4-х месяцев. Но стоит учесть, что камеральная проверка не всегда продолжается 3 месяца (этот срок является максимально допустимым). Поэтом обычно возврат процентов происходит намного быстрее.

От работодателя

Такой алгоритм действия значительно упрощается для заемщика, оформляющего вычет. Прежде всего, отпадает необходимость в предоставлении налоговым службам декларации по форме 3НДФЛ. Действовать предстоит таким образом:

- Собрать необходимые бумаги.

- Документацию отнести в местный ФНС. Там оформляется заявка на получение специального уведомления.

- Заявление рассматривается на протяжении ближайшего месяца.

- По окончании проверки заемщик получает уведомление и передает его в бухгалтерию производства (по месту своей работы) для получения денег.

Особенности возврата налоговых вычетов

Особенности возврата налоговых вычетов

Важные нюансы

При оформлении досрочного погашения кредита в Сбербанке нужно учитывать ряд существенных нюансов, которые будут иметь особое значение для клиента в вопросах экономии и кредитной истории. Основными важными особенностями является:

Выгода будет очевидной лишь в том случае, если договор кредитования будет закрыт в первой половине периода. Именно в это время проценты за пользование средствами банка особо значительные и поэтому экономия будет заметна. После этого на проценты идет уже значительно меньшая сумма и поэтому основная часть платежа и так идет на погашение самого долга. Вот почему при преждевременной выплате долга незадолго до конца графика сумма, сэкономленная на процентах, будет незначительной.

Расчет должен производиться только банком. Самостоятельно нельзя рассчитывать сумму, так как можно ошибиться, пусть и незначительно, но из-за этого договор закрыт не будет

Из-за нескольких рублей, конечно же, не будут начисляться штрафы, но вот система будет автоматически распознавать незакрытый договор, по которому имеются просрочки

Из-за этого кредитная история заемщика будет значительно ухудшена.

При выплате положенной суммы немаловажно обратить внимание на оговоренный банком срок. Это принципиально важно внести деньги именно в этот период, чтобы прошло списание по счету, и договор был закрыт.

лучше все же взять документ, подтверждающий закрытие задолженности полностью.

Лишь на первый взгляд соблюдения процедуры требует только погашение потребительского кредита. На самом деле рассчитать сумму долга по кредитной карте даже сложнее.

Многие ошибочно полагают, что для этого достаточно просто восполнить лимит. На самом деле пока договор полностью не закрыт и человек может воспользоваться картой в любое время, по ней также могут предусматриваться дополнительные платежи за извещения, страховку. Эти средства будут продолжать списывать со счета, пока карта активна, даже если на данный момент заемщик не пользуется кредитным лимитом. Кроме того, не все суммы всегда отображены в программе. Начисленные ранее штрафы и комиссии списываются только при снятии платы за пользование средствами банка. Вот почему сумма для полного закрытия долга может быть несколько выше, чем долг по кредитному лимиту. Именно поэтому карту также нужно закрывать таким же образом.

Именно поэтому лучше заранее уточнить условия досрочного погашения, чтобы в дальнейшем избежать проблем с кредитной историей и дополнительных переплат по договору

Особых трудностей в этом нет, но важно знать все нюансы и особенности процедуры

Важные аспекты

Досрочное возвращение долга выступает стандартной процедурой, включаемой в соглашение сторон отдельной строкой. Ответ на вопрос, можно ли досрочно погасить кредит в Сбербанке без подачи заблаговременного прошения на проведение этой процедуры, положителен. Предполагается, что стороны условились изначально о том, можно ли вернуть долг до окончания оговоренного для обслуживания отрезка времени.

Что нужно знать

Преждевременное закрытие долга не является частным правилом Сбербанка. Данная возможность предусмотрена законодательно для клиентов любых кредитно-финансовых учреждений. В законе имеются требования к кредитуемому лицу для проведения этой операции. Например, прописана необходимость заблаговременного оповещения кредитодателя о своем желании (за месяц).

Сбербанк максимально упростил процесс проведения этой операции и возвел ее в ранг стандартной услуги. Именно поэтому имеется возможность ее осуществления прямо в момент написания заявления на досрочное погашение кредита, которое носит характер не прошения, а оповещения. Кредитодатель не вправе ответить на него отказом при наличии на счете соответствующей суммы для перечисления.

Действующие нормативы

По условиям Сбербанка такой сервис осуществляется без взыскания дополнительной комиссии с физического лица. При этом отсутствуют и ограничения по вносимым таким путем минимальным суммам. Максимальные ограничены долговым остатком. Письменное оповещение о намерении внести средства должно содержать дату, денежную цифру и счет, с которого она будет переводиться.

Дата выполнения услуги может приходиться на любой по выбору день: рабочий, а также выходной (суббота, воскресенье) или государственный праздник. Нерабочие дни не требуют переноса исполнения письменного обращения (исключением выступает ссуда по типу рефинансирования). Оплата процентов при досрочном погашении кредита производится исключительно за фактический срок его использования.

Преимущества такой оплаты

Преимущества от полного гашения для плательщика очевидны. Таким образом человек полностью закрывает свои обязательства перед кредитно-финансовым учреждением. Особенно актуально это при взятии ипотеки и подключении к кредиту залога. В этих ситуациях право на выкупаемую и заложенную собственность полностью переходит на имя кредитуемого лица.

Кроме того, удачно и заблаговременно аннулированная задолженность позволяет клиенту улучшить свой кредитный рейтинг (кредитную биографию), что обеспечит наибольшую вероятность одобрения последующих запросов в любом банке. Такие люди получает некий привилегированный статус в глазах займодателей. Особенно, если идет речь о том, чтобы закрыть в Сбербанке досрочно крупный кредит.

Преимущества от ликвидации лишь части кредита могут проявляться как в настоящем времени, так и в отложенном формате. Это зависит в т. ч. и от назначенного изначально порядка совершения платежей — аннуитетные или дифференцированные выплаты, предусматривающие разницу по методу их исчисления (принцип и формулы, применяемые банкирами).

Миф. Собрать документы для налоговой очень сложно

«Нужно собрать миллион бумажек», «придётся весь день простоять в очереди», «налоговая откажет под любым предлогом» — такие мнения нередки. Причём если спросить, сталкивался ли сам говорящий с этим требованием «миллиона бумажек», окажется, что об этом рассказывал друг его друга или родственник соседки.

На самом деле пакет документов для налоговой инспекции совсем небольшой, и подготовить его не составляет особого труда. Как правило, это:

· паспорт;

· договор о покупке имущества или услуги;

· платёжные документы;

· справка 2-НДФЛ из бухгалтерии с работы;

· декларация 3-НДФЛ;

· заявление на налоговый вычет.

То есть всего и надо — подтвердить, что сделка состоялась, услуга или имущество куплены. Ну и показать, сколько налогов вы заплатили с зарплаты: сумму бухгалтер укажет в справке 2-НДФЛ.

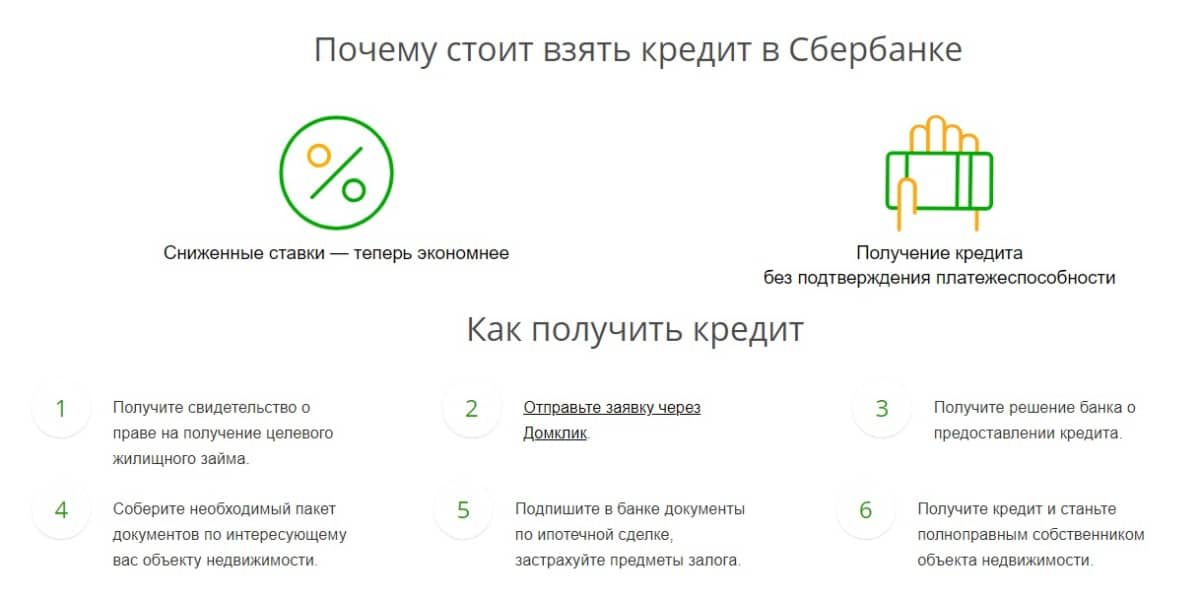

Условия оплаты для ипотеки

У банковских ссуд бывают разные наименования в зависимости от их использования. Это деньги на открытие собственного дела, на покупку бытовой техники, жилья или автомобиля.

Порядок возмещения средств

Крупные финансовые корпорации России (Сбербанк, ВТБ, Россельхозбанк) возвращают переплаченные средства за кредит, если клиент погасил заранее всю сумму.

В законе о налогообложении граждан предусмотрен пункт о возвращении 13% (налога на доходы физических лиц) от суммы, потраченной на жилье или выплаты ипотечного, а также другого целевого займа (на покупку земли, автокредит)

При желании возврата средств через налоговые органы важно обратить внимание на назначение заемных средств. Процентную ставку 13%, налоговый вычет получают от стоимости жилья, оформленного в ипотеку, и процентов

Чем больше сумма взноса, тем активнее пересчитываются проценты при досрочном закрытии ипотеки

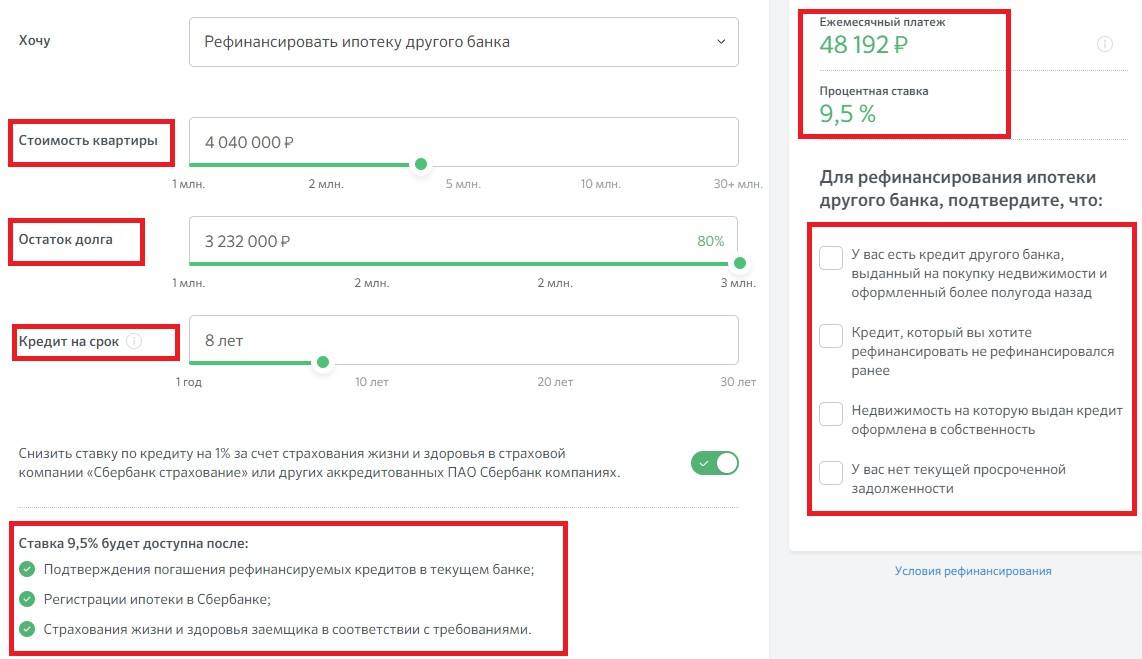

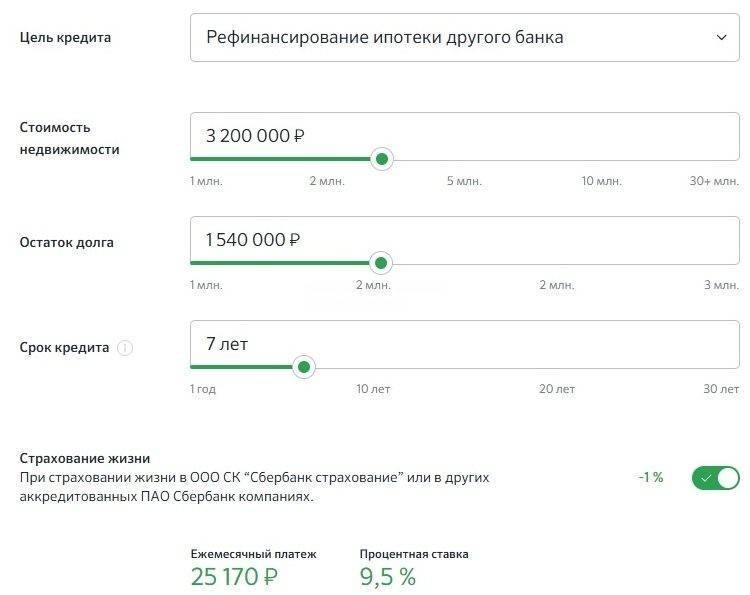

Поэтому лучше вносить большие суммы не каждый месяц, а когда накопится определенная сумма. Для этого открывают вклад с капитализацией процентов. Право возврата процентной ставки имеется также при рефинансировании кредитов. Суммы лишне уплаченных процентных ставок по ипотеке внушительные, ведь оплата происходит не один десяток лет

Чем больше сумма взноса, тем активнее пересчитываются проценты при досрочном закрытии ипотеки. Поэтому лучше вносить большие суммы не каждый месяц, а когда накопится определенная сумма. Для этого открывают вклад с капитализацией процентов. Право возврата процентной ставки имеется также при рефинансировании кредитов. Суммы лишне уплаченных процентных ставок по ипотеке внушительные, ведь оплата происходит не один десяток лет.

https://youtube.com/watch?v=oI5_RLRaqko

Ошибки заемщиков

Распространенной ошибкой является неправильное погашение задолженности и закрытия ипотеки или потребительского кредита. Пополнить счет большой суммой будет недостаточно

Важно правильно пройти всю процедуру до конца. Сначала клиент обращается к менеджеру банка, пишет заявление и вносит денежные средства на свой счет. Частично досрочное погашение ипотеки предполагает составление дополнительного соглашения к основному договору, так как при списании денежных средств назначается новая сумма платежа

Поэтому самостоятельный расчет может скрывать ошибки и неполное погашение кредита. Погрешность в несколько рублей приведет к штрафам

Частично досрочное погашение ипотеки предполагает составление дополнительного соглашения к основному договору, так как при списании денежных средств назначается новая сумма платежа. Поэтому самостоятельный расчет может скрывать ошибки и неполное погашение кредита. Погрешность в несколько рублей приведет к штрафам.

Например, заемщик остался должен банку 7 рублей, и в следующем месяце на них начисляется годовая ставка. Клиент считает, что кредит погашен, банк начисляет штраф. Неправильный расчет может обернуться не в пользу добросовестного заемщика. Такая же проблема возникает при правильном расчете платежа кредитным специалистом и полной оплатой долга. Заемщик забыл написать заявление на закрытие счета, поэтому денежные средства списываются каждый месяц согласно платежу по договору. Чтобы избежать негативных последствий, каждое действие заемщика рекомендуется подтверждать в письменной форме.

Точно рассчитать уплаченные суммы можно с помощью калькулятора, зная ставку процентов и количество месяцев использования средств. Однако банки вводят в заблуждение своих клиентов, прописывая в договоре строку о запрете возврата или делая отметку об обязательной уплате процентов в полном размере в дату досрочного погашения. Эти условия нарушают права заемщика, даже если в договоре стоит его подпись. Обращение в суд будет положительным решением, потому что закон на стороне потребителя.

Перед заключением договора с кредитной организацией необходимо изучить все пункты документа, особенно это касается строк с мелким шрифтом или помеченных звездочкой. Любой гражданин имеет право на досрочную выплату займа. Все, что было зачислено в банк больше установленного, должно возвращаться клиенту. При этом не взимается комиссия и штрафы за услугу.

![Топ-30 бесплатных онлайн-курсов по веб-дизайну с нуля [2021]](https://chervonez.ru/wp-content/uploads/f/9/c/f9cf39d635738ffea2679f98993fe32d.jpeg)