За какой период можно вернуть НДФЛ?

Право на получение налогового вычета при покупке квартиры наступает:

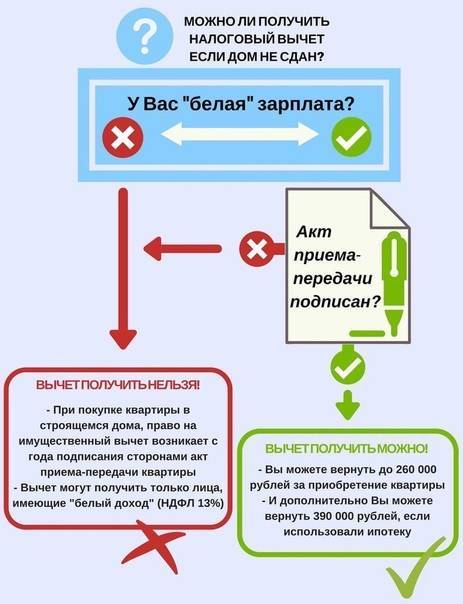

- С момента подписания акта приемки-передачи квартиры у застройщика при покупке квартиры в новостройке.

- С момента государственной регистрации собственности при покупке квартиры на вторичном рынке.

Вернуть НДФЛ можно с этого момента и за все последующие годы. То есть пользоваться вычетом можно сколь угодно долго, пока пока государство не вернет всю положенную сумму.

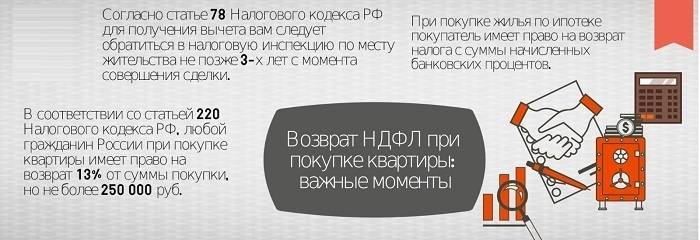

Однако, подавать заявление на возврат НДФЛ вы можете только за 3 предыдущие года. При покупке квартиры в 2018 году, вы можете вернуть НДФЛ только за 2017, 2016 и 2015 годы. И за все последующие. Заявление на вычет за год подается в следующем году. Например, чтобы получить вычет за 2018 год, заявление нужно подавать в 2019-ом.

Для пенсионеров есть исключение: они могут получить вычет за предыдущие три года, даже если квартира была куплена позднее.

Срок давности получения налогового вычета НК РФ не установлен.

Особенные случаи

Для супругов

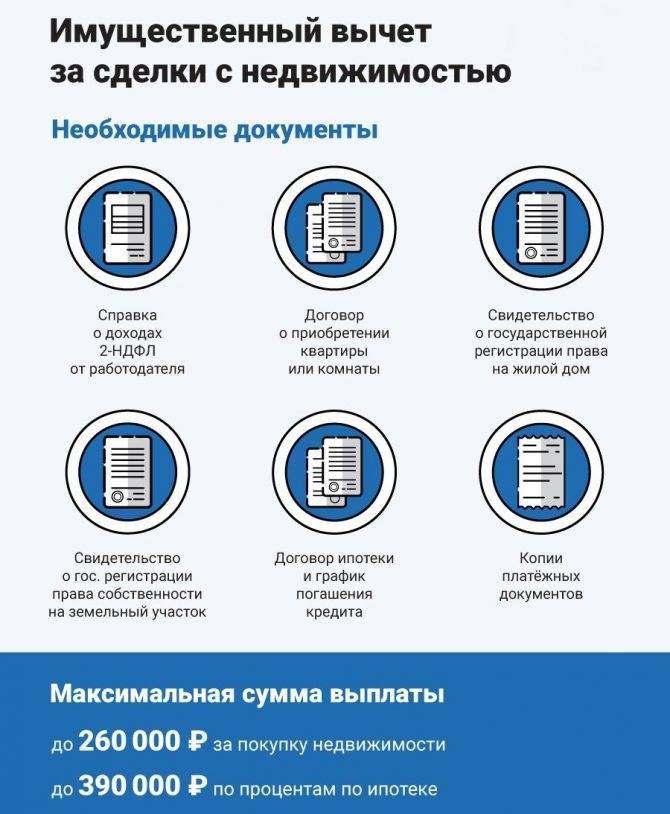

Если объект приобретен в долевую собственность супругов, то дополняются обязательные бумаги свидетельством о браке и подтверждением расходов каждого.

Квартира куплена до 2014 года

А при недвижимости, купленной до 2014 года, необходимо предоставить подтверждение распределения долей. Это может быть:

- решение суда;

- договор между супругами;

- заявление о распределении вычета.

Вычет на ребенка

Дополнительные документы при получении вычета на имя несовершеннолетнего ребенка:

- свидетельство о рождении;

- свидетельство о праве собственности на имя ребенка.

Отделочные работы

Если проводились отделочные работы, то нужно предоставить фактическое подтверждение расходов на них. Каждый решает индивидуально, какие документы на возврат 13% необходимо подавать. В случае непредставления обязательного документа ФНС может отказать.

Документы для возврата налога при покупке в кредит дополняются кредитным договором и расчетом ежемесячных выплат. Имеются юридические и процедурные нюансы того, как получить 13% от покупки квартиры в ипотеку, одновременно с банковской комиссией. Так как проценты рассчитываются из суммы денег, потраченных на оплату за год, то на все проценты сразу получить компенсацию нельзя.

Условия получения вычета за покупку квартиры

Итак, мы выяснили, что максимально можно вернуть миллион триста тысяч рублей. Хорошее подспорье! Но, для этого недвижимости должна быть куплена в браке, стоимость квартиры с ремонтом должна быть не менне 4 000 000 рублей, и уплаченные проценты должны быть не меньше 6 000 000 рублей. И это ещё не все условия.

Что ещё требуется для получения вычета за покупку квартиры?

- российское гражданство;

- документы, подтверждающие покупку, расходы на ремонт и платежи по кредиту;

- официальная заработная плата.

С первым пунктом всё понятно. Гражданство подтверждается паспортом.

В качестве документов, подтверждающих покупку подойдёт договор купли-продажи. Или же, договор долевого участия, если квартира покупается на этапе строительства.

Расходы на ремонт подтверждаются договорами с ремонтными компаниями и чеками

При этом важно, чтобы эти документы имели более позднюю дату, чем договор приобретения жилья

Учёт доходов при получении вычета

Белая зарплата нужна для получения вычета за квартиру.

Что касается официальной заработной платы — это важнейшее требование для получение вычета. Потому, что вычет предоставляется только с фактически уплаченного налога на доходы физических лиц. Объясню на примерах

Это важно понять!

- Человек работает официально. Его оклад составляет 50 000 рублей. Бухгалтерия каждый месяц перечисляет в налоговую 13% от его зарплаты. То есть, по 6 500 рублей. За год получается 78 000 рублей налогов. Вот эту сумму мы и можем вернуть. А если нужно вернуть больше, то делаем вычет и в следующий год. И так до тех пор, пока не возвратим всю возможную сумму налогового вычета.

- Человек работает неофициально. Получает на руки 30 000 рублей, а налоги за него не платятся. В этом случае человек не сможет получить налоговый вычет за квартиру.

- Человек работает в качестве индивидуального предпринимателя. Работает по упрощенке (упрощенная система налогообложения). К сожалению, он не сможет получить налоговый вычет за квартиру. Так как вычет полагается лишь тем, с чьих доходов уплачивается налог на доходы физических лиц. То есть, подавляющее большинство индивидуальных предпринимателей не может получить вычет.

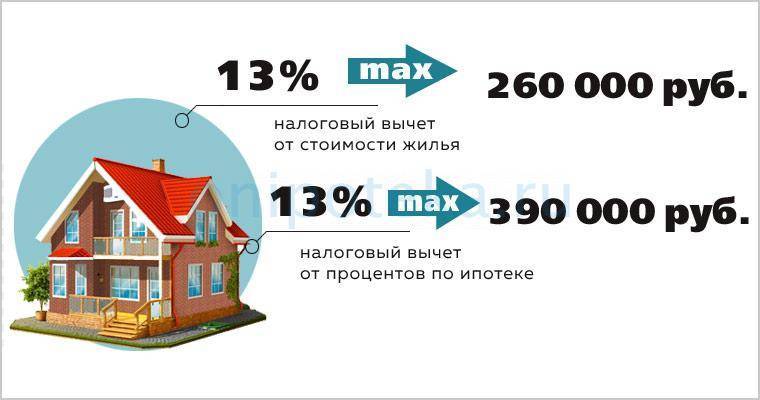

Сколько раз можно получать вычет

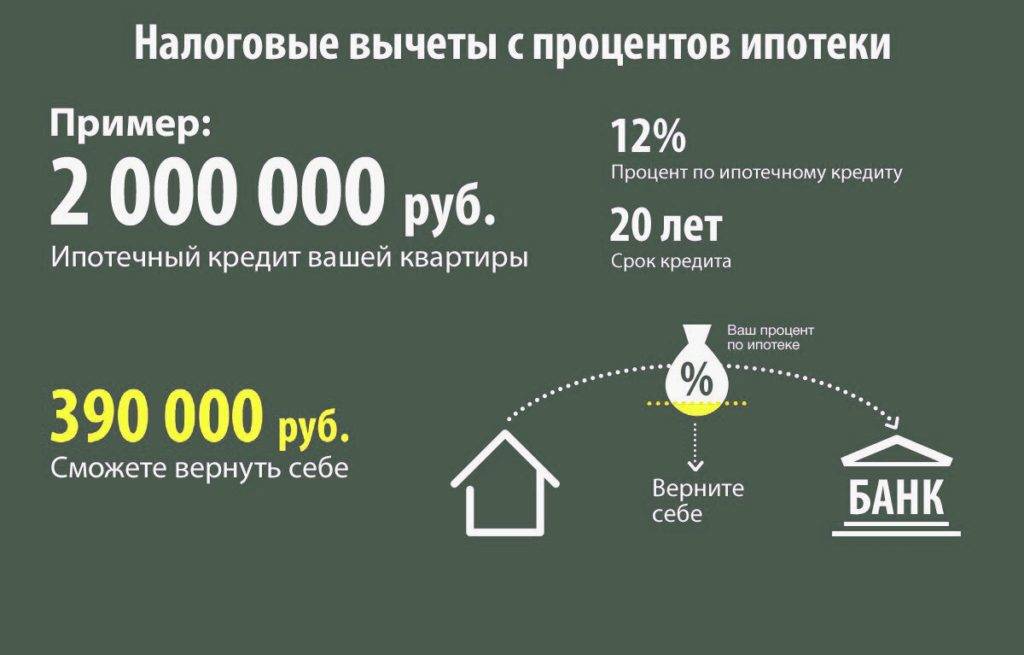

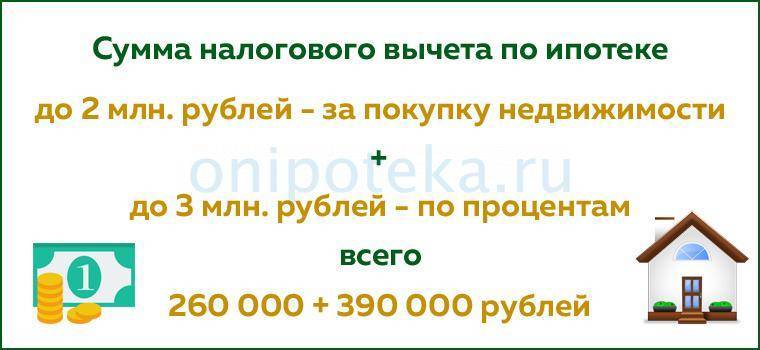

Один человек может получить лишь 260 000 рублей вычета за покупку и ремонт и 390 000 рублей за проценты по ипотеки за всю жизнь! То есть, нет такого, что с каждой новой квартиры можно получать новые вычеты в полной мере.

При этом, 260 000 рублей можно распределить на несколько квартир. Допустим, мы можем купить две квартиры по 1 000 000 рублей подать заявление на вычет. За обе мы получим по 130 000 рублей. Так можно.

Однако, вычет по процентам за ипотеку разделить на несколько объектов нельзя. Этот вычет один человек может получить только на одну квартиру раз в жизни. Правда, получать этот вычет мы можем в течение нескольких лет. Тут уже всё будет зависеть от наших доходов и уплачиваемых с них налогов (см. пример выше).

Единственное ограничение по сроку заключается в том, что вернуть налог можно только за 3 предыдущих года с момента соответствующих расходов. То есть, если мы купили квартиру в 2015-м году, то сейчас получить вычет за неё уже нельзя. Исходя из этого имеет смысл вначале получать возврат за покупку и ремонт квартиры. А потом — за проценты по ипотеке, которые, как правило, платятся ежемесячно.

Кто может получить вычет

Ранее мы уже останавливались на нескольких общих требованиях, которые дают налогоплательщику право претендовать на вычет – вне зависимости от его вида. Если же рассматривать конкретный вычет, полагающийся за покупку квартиры или иного жилья, то к этому базовым требованиям добавляются специальные:

- документы, подтверждающие факт покупки недвижимости;

- документы, подтверждающие право собственности на недвижимость;

- отсутствие родственных отношений с продавцом;

- неиспользованное право на вычет;

- расположение недвижимости на территории РФ.

Для того, чтобы получить вычет за квартиру, она должна находится в России

На каждом из пунктов остановимся подробнее.

Покупка

Закономерно, что вычет, полагающийся за покупку квартиры, должен подтверждаться документами, указывающими на то, что приобретение действительно имело место. При этом сам процесс оплаты может быть любым: вы имеете право выкупить квартиру полностью или вносить за нее взносы постепенно – возможность получить вычет сохранится при любых обстоятельствах.

В вычете будет отказано в двух случаях:

- если объект недвижимости достался в результате наследования или дарения, что логично, поскольку налогоплательщик не совершил новых трат и не уменьшил налогооблагаемую базу;

- если объект недвижимости был куплен на условиях военной ипотеки. Причина отказа в вычете заключается в том, что при данном типе ипотеки часть от общей стоимости квартиры уже вносит государство, тем самым поддерживая налогоплательщика.

При долевом участии вычет за квартиру можно получить только после ее сдачи

Документы на недвижимость

Тип правоустанавливающих документов зависит от типа жилья, приобретенного налогоплательщиком:

- для жилья в новостройках собственникам нужно будет предоставить акт приема-передачи квартиры;

- для вторичного жилья собственникам потребуется выписка из ЕГРН.

О том,в каких еще случаях может понадобится выписка из ЕГРН можно прочесть ниже.

Когда нужна выписка из ЕГРН

Имеет значение и то, на кого оформлен рассматриваемый объект недвижимости. Вычет полагается гражданину в том случае, если квартира оформлена на него или на супруга. За любых других родственников (даже самых близких) налогоплательщик получить вычет не сможет. Также вычет будет недоступен тем гражданам, которые покупали квартиру на условиях долевого участия. Вернее, право на вычет появится лишь тогда, когда квартира будет полностью сдана.

Продавец

Вычет полагается лишь тем участникам договора, которые не находятся во взаимозависимых отношениях друг от друга. Если говорить простым языком, то при покупке жилья у матери или у тети налогоплательщику будет отказано в возврате части потраченных денег. Пытаться скрывать факт наличия родственных отношений между продавцом и покупателем бесполезно – сотрудники налоговой имеют свободный доступ к базам данных, по которым очень легко проверить степень родства.

Продавец квартиры не должен приходится родственником гражданину, претендующему на вычет

Нужно отметить, что «взаимозависимость» предполагает не только родственные отношения, но и любую другую форму отношений, подразумевающих возможность влияния на результаты сделки. Этот фактор является достаточно запутанным. К примеру, теща или брат мужа для налоговой службы не входят в данный список и с ними заключать сделки можно (и претендовать на вычет). В то же время, с отцом общего ребенка или с гражданской женой такую процедуру осуществить нельзя. Проблема заключается в том, что у налоговой нет единого списка взаимозависимых лиц и действовать она может «по настроению».

Неиспользованный вычет

Как уже говорилось ранее, государство предусматривает наличие лимитов на имущественный вычет. При этом для каждого налогоплательщика этот лимит имеет фиксированную сумму. Таким образом, гражданин сможет получать вычет до тех пора, пока его общая сумма не превысит законодательно установленный предел. С 2014 года лимит не привязывается к определенному объекту и может переносится на прочие объекты.

Вычет предполагает наличие лимитв, который не зависит от количества приобретаемых объектов и представляет собой фиксированную сумму

Налоговый вычет при покупке квартиры в кредит

При ипотеке, помимо, обычных (перечисленных выше), добавляется еще одна налоговая льгота, смягчающая Покупателю бремя уплаты процентов банку.

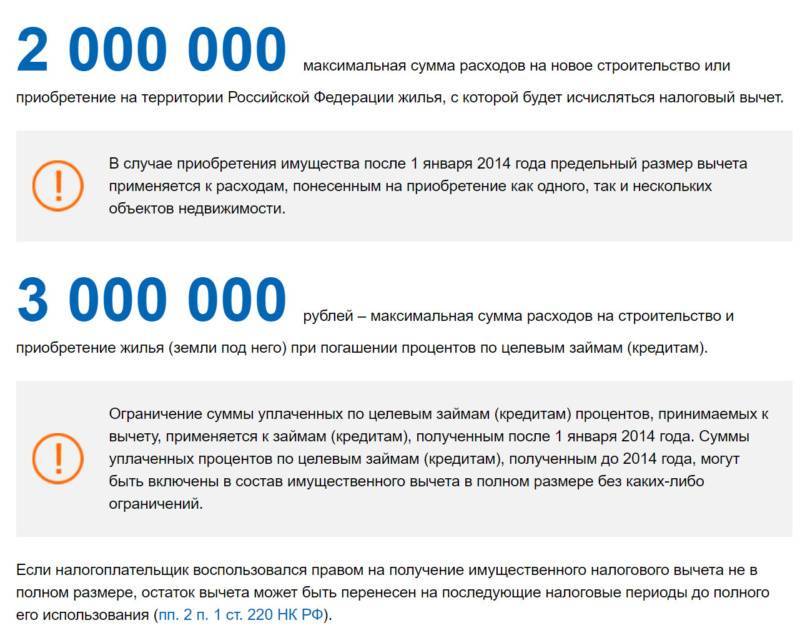

В случае покупки квартиры в ипотеку, Покупателю предоставляется дополнительный имущественный налоговый вычет – на сумму уплаченных процентов по кредиту (пп.4, п.1, ).

Это ограничение на максимальную сумму действует с 1 января 2014 года. Для кредитов, полученных ранее этой даты, такое ограничение не действует – там вычет можно получить на всю сумму уплаченных банку процентов.

Этот налоговый вычет при покупке квартиры касается только целевых займов и банковских ипотечных кредитов (в т.ч. при перекредитовании), и не распространяется на ссуды от работодателя, гос. субсидии, использование материнского капитала, и т.п.

Налоговый вычет по кредитным процентам технически не связан с вычетом по расходам на покупку жилья (см. выше), и поэтому он может быть получен по отдельной квартире.

Возвращать налог по уплаченным процентам можно по мере того, как эти проценты выплачиваются банку, даже если ипотека еще не погашена полностью. НДФЛ вернут с той суммы, которая уже перечислена банку.

Правда, в отличие от вычета на сумму затрат на покупку жилья (см. выше), вычет на сумму уплаченных процентов по кредиту предоставляется только в отношении одной купленной квартиры (абз.2, п.8, ст. 220 НК РФ).

Пример-5 (Вычет при покупке квартиры с использованием кредита) (Жми! Пример откроется во всплывающем окне.)

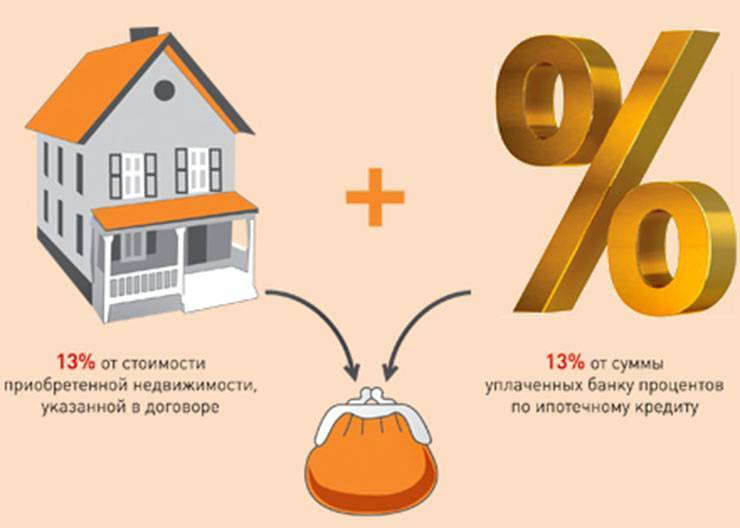

Таким образом, покупая квартиру с использованием ипотечного кредита, можно вернуть себе уплаченный в госбюджет НДФЛ на максимальную сумму:

260 000 руб. (макс. возврат из суммы покупки) + 390 000 руб. (макс. возврат из суммы уплаченных банку процентов) = 650 000 руб.

На практике это очень полезная льгота и, как правило, большинство Покупателей ею пользуются. Главное – правильно фиксировать в документах уплаченные за жилье и за проценты суммы, чтобы потом было что предъявить к вычету.

Сумму возврата НДФЛ за покупку квартиры (в ипотеку и без) можно посчитать на калькуляторе – ЗДЕСЬ (СЕРВИСЫ).

Налоговый вычет при покупке квартиры в совместную или долевую собственность

Если квартира приобретается гражданами в (например, супругами), то налоговый вычет (возврат НДФЛ) распределяется между ними по договоренности.

По умолчанию вычет при совместной собственности, как и сумма расходов на покупку квартиры, распределяется между супругами в равных долях (50% х 50%), и если квартира куплена после января 2014 года, то каждый из супругов имеет право на вычет в 2 млн. руб. (т.е. 260 тыс. руб. к возврату каждому – это максимум, если позволяет стоимость квартиры).

Если же стоимость квартиры не позволяет обоим супругам получить по максимальному вычету для каждого супруга, то они могут перераспределить вычеты в пользу одного из супругов (см. пример).

Пример-6 (Вычет при покупке квартиры в совместную собственность) (Жми! Пример откроется во всплывающем окне.)

Если квартира приобретается в , то размер имущественного налогового вычета распределяется между совладельцами так:

- если квартира была куплена до 2014 года – то на обоих супругов предоставляется один налоговый вычет (2 млн. руб., максимум), который распределяется строго пропорционально их долям.

Такое распределение вычета между супругами может понадобиться, например, если один из супругов официально не работает, и не имеет возможности вернуть себе НДФЛ (см. пример №7).

Пример-7 (Вычет при покупке квартиры в долевую собственность) (Жми! Пример откроется во всплывающем окне.)

То же касается и уплаты процентов по ипотечному кредиту: все расходы супругов считаются общими. Поэтому муж и жена вправе самостоятельно распределить между собой вычет по процентам в любой пропорции, независимо от того, кто фактически выплачивал кредит. Для этого они пишут в налоговый орган соответствующее заявление и передают его вместе декларацией по форме 3-НДФЛ.

Можно ли вернуть налог при покупке квартиры у родственника? Это смотря у какого…

Каков размер и сколько максимально можно получить

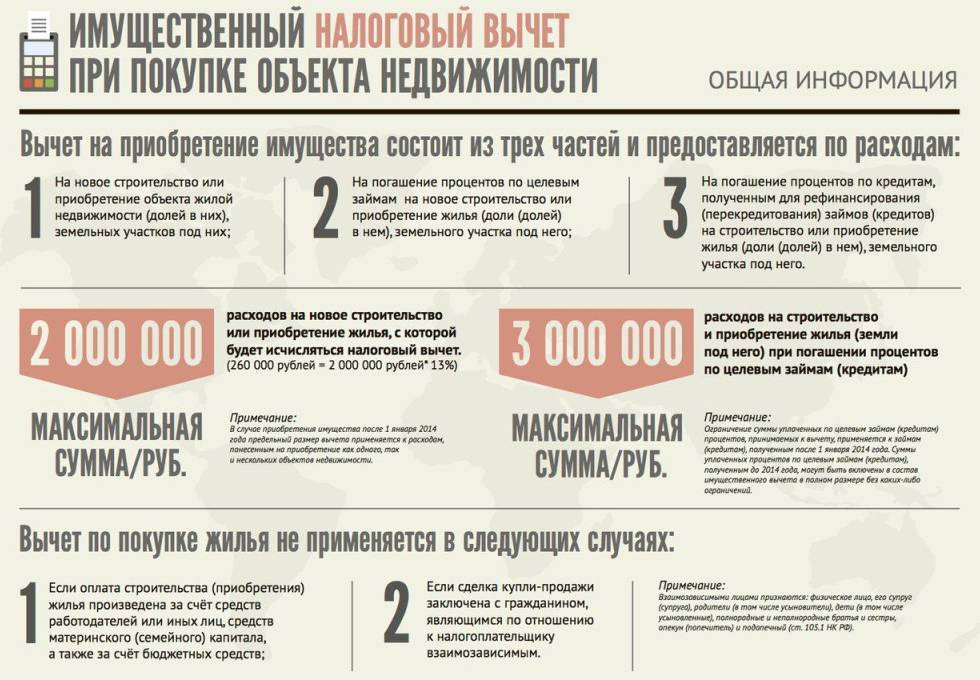

Сначала разберемся с размером вычета. Согласно пп. 3 п. 1. ст. 220 НК РФ, можно вернуть 13% от суммы расходов на покупку квартиры (ее стоимости). Стоимость квартиры указывается в договоре купли-продажи. На сумму мат.капитала и прочих субсидий вычет не предоставляется.

Если в квартире несколько собственников, общая сумма вычета делится между ними по размеру их долей. Например, двое граждан купили квартиру за 3.5 млн. руб. У каждого собственника по 1/2. Каждому из них полагается вычет в размере 13% * (3.5 млн. / 2) = 227.5 тыс.руб.

Если квартира куплена супругами и оформлена ими в совместную собственность, каждому из них полагается по 13% от половины стоимости квартиры. Тоже самое когда купленная квартира оформлена в собственность только на одного из супругов. Второй супруг все равно имеет право вернуть НДФЛ за половину стоимости квартиры. Любая недвижимость, которая куплена в браке, считается совместно нажитым имуществом ОБОИХ супругов, даже если оформлена только на одного из них — п. 2 ст. 34 СК РФ. Исключение составляет когда супруги оформили брачный договор, в котором указали иной режим собственности — п. 1 ст. 42 СК РФ.

Немного сложнее обстоит дело с максимальной положенной суммой вычета. Максимальная сумма вычета — 260 тыс.руб., т.е. 13% от 2 млн. (налоговая база). От даты покупки зависит распределение вычета.

Если квартира куплена с января 2014 года, каждый собственник имеет право вернуть себе максимум 260 тыс.руб. — пп. 1 п. 3. ст. 220 НК РФ. Если квартира куплена до января 2014 года года, эти максимальные 260 тыс.руб. рассчитаны на всю квартиру, поэтому делится между собственниками по размеру их долей — абз. 13 пп. 2 п. 1 ст. 220 НК РФ в ред. Федерального закона от 19.07.2009 N 202-ФЗ (старая редакция). Если квартира куплена до января 2008 года, максимальная сумма вычета составляет 130 тыс.руб., т.е. 13% от 1 млн. руб. Данная сумма рассчитывалась на всю квартиру и делится между всеми собственниками по размерам их долей. Более подробно расписано в примерах ниже.

Такая разница в максимальной сумме, потому что в вышеуказанных годах менялось налоговое законодательство в отношении расчета и получения имущественного вычета — Федеральный закон от 23.07.2013 N 212-ФЗ и Федеральный закон от 26.11.2008 N 224-ФЗ.

НДФЛ можно вернуть за последние три или четыре года

Вычет — это возврат НДФЛ. Сколько гражданин заплатил НДФЛ в определенном году, столько его и вернут в следующем. И так пока не вернет положенную сумму. О ней писала выше.

Если гражданин давно купил квартиру, но не знал о своем праве на вычет, он может вернуть НДФЛ за последние три года. А пенсионеры за последние 4 года — подробнее. П. 7 ст. 78 НК РФ — «Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы». П. 10 ст. 220 НК РФ — «У налогоплательщиков, получающих пенсии в соответствии с законодательством Российской Федерации, имущественные налоговые вычеты могут быть перенесены на предшествующие налоговые периоды, но не более трех, непосредственно предшествующих налоговому периоду, в котором образовался переносимый остаток имущественных налоговых вычетов».

Пример: Дмитрий в 2010 году купил квартиру за 1,7 млн. руб. Только в 2021 году узнал о своем праве на вычет. Он может вернуть 13% * 1,7 млн. руб. = 221 тыс. руб.

В 2021 году он может вернуть НДФЛ за последние три года — за 2020, 2019 и 2018 года. В 2020 году с его зарплат удержали НДФЛ на сумму 90 тыс. руб., в 2019 году — 80 тыс. руб., в 2018 году — 75 тыс. руб. Всего 245 тыс. руб. Но Андрею вернут не весь НДФЛ за три года, а только положенные 221 тыс. руб.

На какие покупки возможно оформление возврата финансов

Налоговый кэшбек, представляющий тринадцать процентов, можно провести, если вы покупаете следующие виды жилья:

- Квартиру

- Комнату.

- Часть от квартиры.

- Земельный участок, где есть постройка.

- Участок земли, предназначенный под будущую застройку.

- Частное строение.

- Долю при приобретении частного дома, земельного участка.

Налог можно вернуть в том случае, если вы приобретаете собственность в ипотеку, с помощью обычного кредитования, на свои личные финансы

Каждый случай индивидуален, имеет свои нюансы, поэтому важно консультироваться с юристами и представителями налоговых служб

Можно ли вернуть подоходный налог и при каких условиях делают возврат?

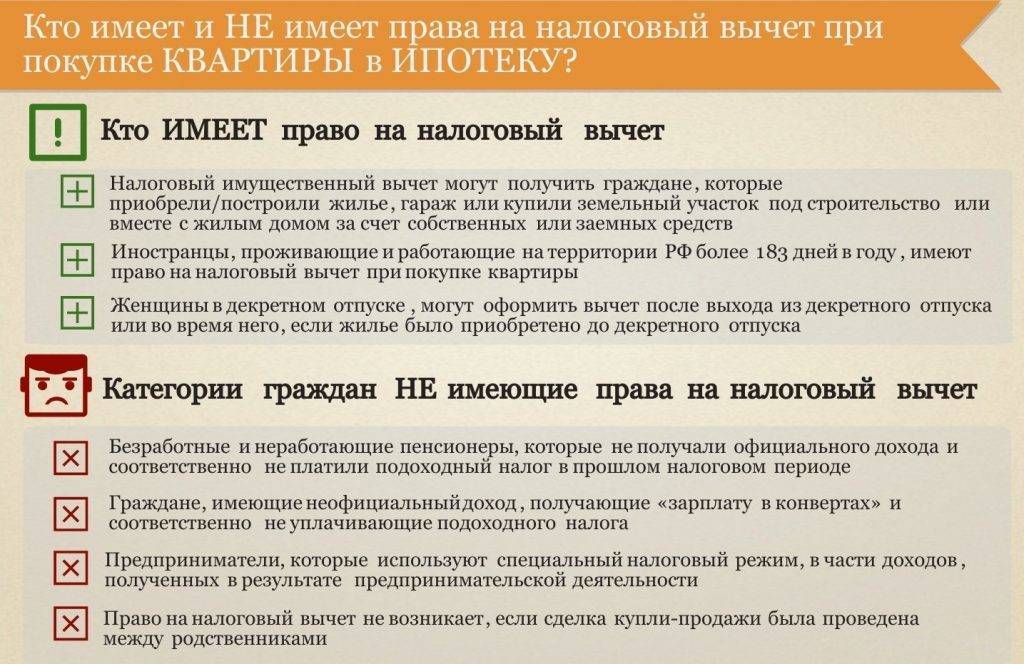

Закон предъявляет определенные условия возврата к получателю налогового вычета. Ключевое условие – наличие официального дохода, облагаемого НДФЛ.

Важно понимать, что из бюджета можно вернуть только те деньги, которые были уплачены в виде налогов. Если человек является самозанятым или ИП, то на вычет он претендовать при отсутствии других источников дохода не сможет.. Чаще всего единственным официальным источником дохода является справка 2-НДФЛ

Она и будет основным доказательством уплаченного подоходного налога для работающих граждан

Чаще всего единственным официальным источником дохода является справка 2-НДФЛ. Она и будет основным доказательством уплаченного подоходного налога для работающих граждан.

Справка о доходах физического лица формы 2-НДФЛ: бланк, образец заполнения.

Однако облагаемого НДФЛ дохода больше, и при его наличии можно претендовать на получение вычета. Это:

- доход от работы по гражданско-правовым договорам, например, постройка дома или создание сайта;

- доход от выполнения сезонных работ, в том числе по срочным договорам найма;

- доход на фондовой бирже;

- доход от реализации драгоценных металлов или монет и т.д.

При этом получить вычет нельзя в случаях:

- с государственных пособий и выплат, в том числе по безработице, по беременности и родам;

- с пенсии;

- со стипендии;

- с предпринимательского дохода при УСН.

Кроме того, для оформления вычета заявитель должен являться налоговым резидентов РФ, т.е. проживать в нашей стране и получать в ней доход более 180 дней в году.

Основным документом для получения возврата налога является справка по форме 3-НДФЛ. Ее предоставляет налоговый агент – т.е. тот, кто по факту перечисляется налоги в бюджет страны. Это может быть работодатель, брокер, банк и т.д.

Скачать бланк и образец декларации 3-НДФЛ.

Таким образом, для получения вычета заявитель должен являться налоговым резидентом РФ и иметь «белую» (т.е. облагаемую подоходным налогом) зарплату или иной легальный источник дохода.

Получить вычет не смогут:

- самозанятые граждане, в том числе фрилансеры, которые не декларируют свой доход;

- предприниматели на «упрощенке» или «вмененке»;

- пенсионеры, если они официально не работают;

- мамы в декретном отпуске;

- студенты;

- лица, купившие квартиру по военному сертификату (так как оплату жилья совершает Минобороты);

- лица, покупку квартиры которым оплатила третья сторона, например, родственник или работодатель.

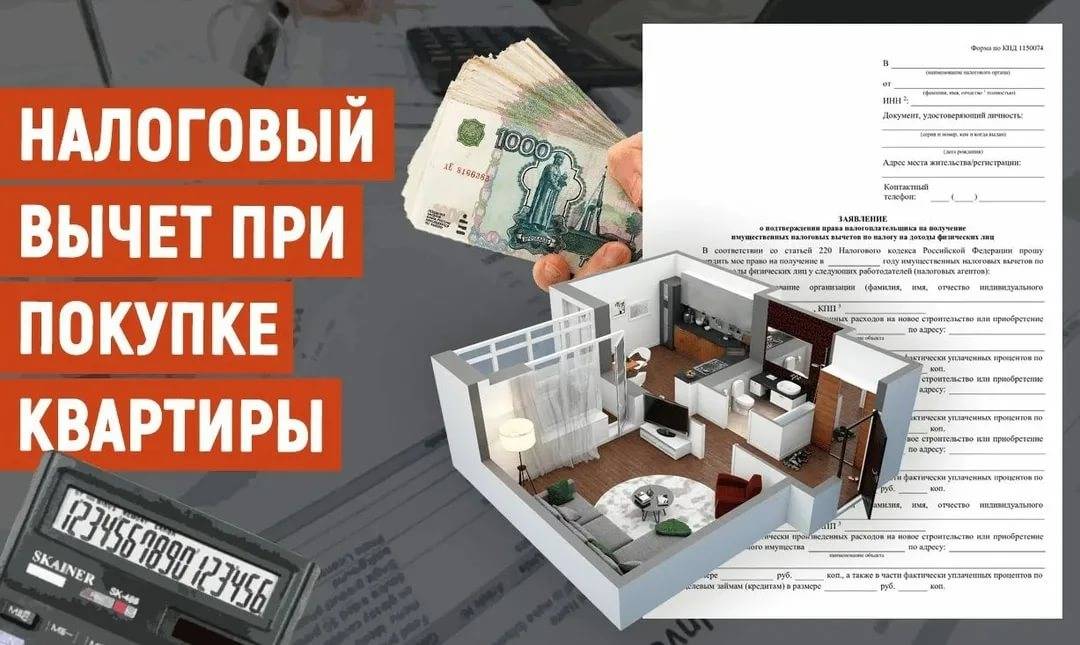

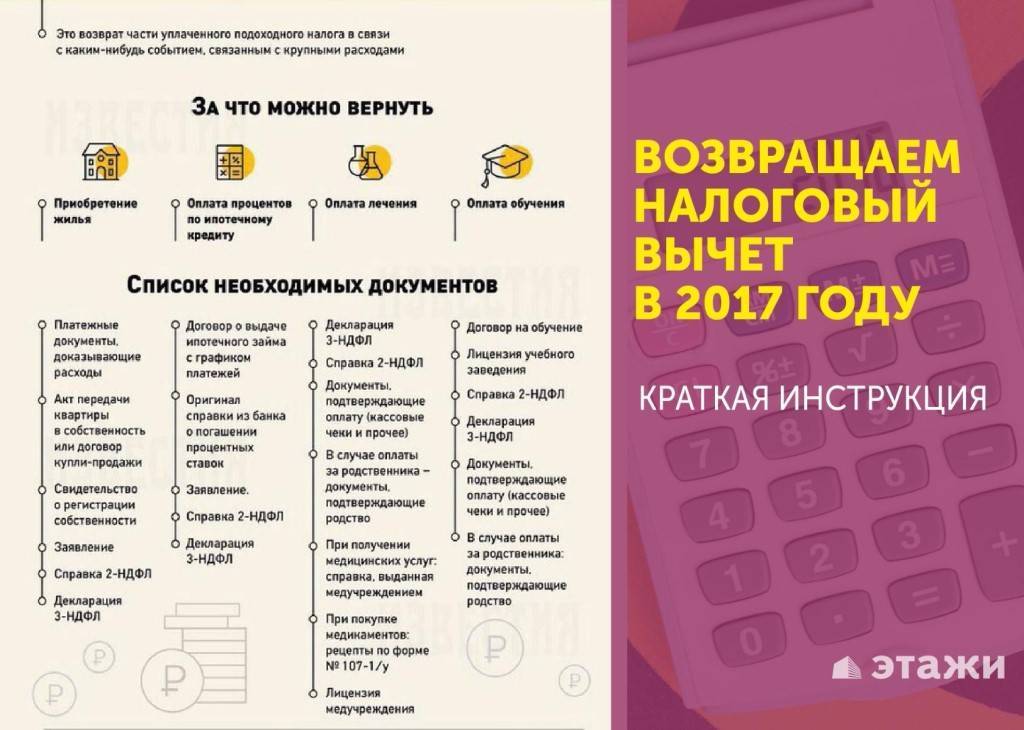

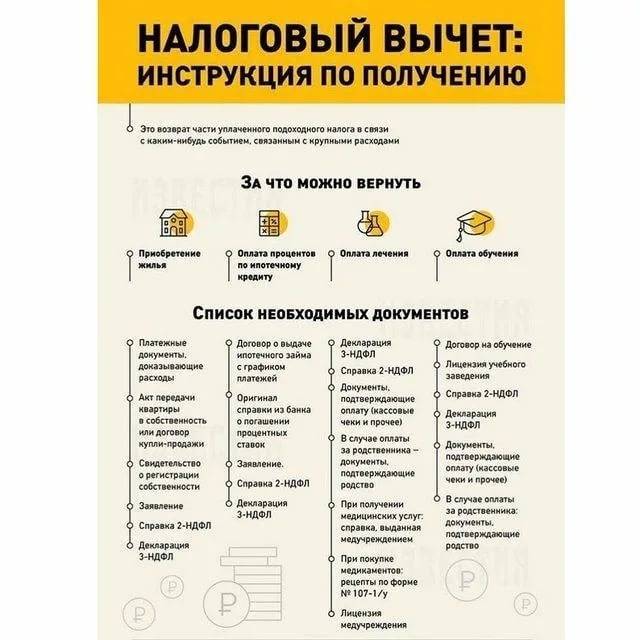

Для подачи заявления на вычет понадобятся следующие документы:

- Декларация по форме 3-НФДЛ (для заполнения можно скачать специальную программу с сайта ФНС).

- Паспорт, ИНН и СНИЛС получателя (документы ребенка, если он является владельцем жилья).

- Бумаги, свидетельствующие.

о получении дохода (справка, выписка со счета, договор с работодателем и т.п.).

Договор купли-продажи имущества и акт приема-передачи.

Выписка из Росреестра о праве на жилье или свидетельство о праве собственности (с 2016 года свидетельства не выдаются).

Бумаги, подтверждающие наличие расходов на оплату сделки по покупке жилья (чек, ордер, расписка и т.д.).

Номер счета, куда нужно перевести деньги.

Ипотечный договор с банком и график платежей с дифференциацией основного платежа и начисленных процентов (если оформляется вычет на проценты).

Закладная на жилье (при наличии).

Законодательные акты

Последние кардинальные изменения порядка применения вычетов были внесены в 2014 г. В новой редакции НК появились ограничения по стоимости недвижимости, с которой производится расчет НДФЛ, но за налогоплательщиками закрепили право обращаться за возвратом неограниченное число раз, пока не будет достигнут лимит.

Тогда как до 2014 г. НК позволял получить вычет только единожды в виде 13 процентов от покупки квартиры и исключительно по 1-му жилищному объекту. Актуальные правила применения норм НК применяются только по отношению к новым сделкам купли-продажи, которые были заключены после поправок. https://urist.expert/kvartira/pokupka_kv/nalog/pravo-na-poluchenieПодобные ограничительные меры действуют только по отношению к имущественным вычетам. Тогда как в отношении возврата НДФЛ по расходам на образование или обучение лимиты действуют только на один календарный г., затем они сбрасываются, и налогоплательщик может воспользоваться лимитами снова.

Как работает вычет

Если говорить предельно простым языком, то под налоговым вычетом понимается определенная сумма денег, которую государство возвращает налогоплательщику из его же налогов. Для того, чтобы гражданин получил право на вычет, он должен удовлетворять двум основным требованиям:

- иметь официальное трудоустройство;

- получать зарплату.

А поскольку многие граждане попадают под данную категорию, все они могут воспользоваться данным «бонусом» от ФНС и от государства.

Для получения вычетов гражданин должен иметь официальное трудоустройство

Причина этих требований заключается в том, что все трудоустроенные граждане платят подоходный налог (или НДФЛ). При этом, сами отчисления производятся работодателем в ФНС, в то время как сотрудники получают зарплаты уже с учетом этих затрат. Таким образом, вычет представляет собой процент от НДФЛ, который сотрудник выплачивает налоговой через работодателя.

Следует заметить, что одного только трудоустройства недостаточно. Для того, чтобы получить вычет, необходимо потратить определенное количество денег, которое может быть направлено на такие цели, как:

- покупка недвижимости;

- оплата лечения;

- оплата обучения;

- благотворительность.

Вычеты полагаются за определенные типы расходов и уменьшение налоговой базы

Впрочем, налоговым кодексом предусматриваются и исключения. Так, ИП и УСН не получают вычетов в связи с тем, что на них не распространяется подоходный налог. Для этих лиц предусматриваются иные системы налогообложения, не рассматривающие вычет как таковой.

Базовые понятия

При рассмотрении налогового вычета (вне зависимости от его вида), фигурируют два основных понятия:

- сумма вычета – под суммой понимается величина денежных средств, которая может быть вычтена из первоначальной стоимости объекта;

- сумма НДФЛ к возврату – фактическая денежная величина, которая будет возвращена налогоплательщику.

Основанием для расчет вычета за покупку квартиры является подоходный налог

Как уже было сказано, сумма вычета имеет свои границы, поскольку государство не имеет возможности отдать гражданам 13 % с каждого купленного жилья. Таким образом, максимально возможная сумма, от которой будут отсчитываться указанные проценты составляет 2 000 000. Сумма НДФЛ, возвращающаяся налогоплательщику, представляет собой взятие от исходной стоимости квартиры 13 % (при этом стоимость не будет превышать двух миллионов рублей). Следовательно, максимальный вычет, на который может рассчитывать налогоплательщик составляет 260 000 рублей.