А можно ли вообще россиянам открывать вклады за границей?

Несмотря на все санкции и контрсанкции, постоянное ужесточение валютного и финансового законодательства, никаких прямых запретов для россиян открывать счета и вклады в зарубежных банках не существует. Да, есть отдельные ограничения для чиновников, но в общем и целом закон разрешает владеть зарубежными счетами.

Тем не менее, государство не может просто так взять и разрешить что-то – и ситуация с зарубежными вкладами не стала исключением. Для владельцев зарубежных счетов и вкладов существуют требования:

- в течение месяца после открытия, закрытия или изменения реквизитов зарубежного счета его владелец обязан уведомить налоговый орган по месту своего нахождения (другими словами, сообщить о счете в ближайшую ИФНС) до 1 июня следующего года;

- обо всех операциях со своими зарубежными счетами их владелец обязан отчитываться перед налоговыми органами в России. Это требование не распространяется на:

- физлиц-нерезидентов и тех, кто находился в России менее 183 дней в прошедшем году;

- тех кто открыл счет на территории страны, входящей в ЕАЭС;

- тех, кто открыл счет в стране, которая автоматически обменивается финансовой информацией с российскими налоговыми органами (таких около 80). Оба условия действуют, если общая сумма операций за год или остаток на конец года (при отсутствии операций) – не более 600 тысяч рублей (сумма учитывается по официальному курсу Центробанка на 31 декабря).

- запрещено переводить средства в валюте между российскими резидентами. Это правило действует как на территории России, так и за ее пределами.

Раз есть требования, то есть и ответственность за их невыполнение. Так, если российский резидент подаст отчет о зарубежном счете и операциях по нему, он заплатит штраф в размере от 300 до 3000 рублей (зависит от сроков), а если представил в отчете неполные или недостоверные данные – от 2 до 3 тысяч рублей (повторно – от 10 до 20 тысяч рублей).

А если он вообще не подаст отчет, то его действия могут расценить как незаконные валютные операции, а КоАП предусматривает за это штраф в размере от 75% до 100% от суммы операции.

Кроме того, не стоит забывать и еще об одном условии – со всех доходов нужно заплатить налог. Платить его нужно по таким правилам:

- если в стране, где размещен вклад, проценты от него облагаются налогом по ставке выше российской, то в России платить налог не нужно;

- если в той стране доходы от вкладов не облагаются налогами или облагаются по низкой ставке, заплатить придется разницу между российской ставкой (13% для резидентов) и ставкой в стране размещения вклада;

- если у России нет соглашения об избежании двойного налогообложения (например, как с Нидерландами), то платить налог в России придется вне зависимости от того, обложили проценты налогом за границей или нет.

Таким образом, хоть закон прямо не запрещает размещать вклады и открывать счета за границей, для их владельцев предусматриваются несколько завышенные требования, а за их невыполнение грозит ответственность.

Как воспользоваться услугой

Это могут быть как депозиты, на которых можно сохранять и накапливать валютные сбережения, так и пластиковые карты международных платежных систем Visa и MasterCard с помощью которых можно расплачиваться за продукцию в иностранных магазинах.

Чтобы открыть валютную учетную запись, можно обратиться в любое подразделение финансового учреждения или воспользоваться услугой дистанционного обслуживания Сбербанк Онлайн.

При реальном обращении в банк надо взять с собой паспорт и деньги в размере не меньше минимального взноса для определенного вида банковской учетной записи. Этот параметр можно увидеть на официальном сайте финансового учреждения в разделе «Вклады».

С помощью Сбербанк Онлайн

Есть возможность оформить валютный счет с помощью системы интернет-банкинга Сбербанк Онлайн:

Поэтапно процесс открытия выглядит так:

- Сначала необходимо определиться с депозитом, который надо открыть. Их условия можно просмотреть на главной страничке финансового учреждения sberbank.ru во вкладке «Накопить и сохранить».

Можно также открыть дебетные карты в иностранной валюте платежных систем Visa и MasterCard. Условия открытия указаны во вкладке «Выбрать карту».

- Далеенеобходимо с помощью логина и пароля зайти в свой кабинет клиента. Там выбрать раздел «Вклады и счета». И нажать на кнопку «Открытие вклада».

- Затем из представленного перечня выбираем тот депозит, условиякоторого оптимально подходят.

- После чего на экране отобразится меню с параметрами депозита, которые необходимо указать:

- сумма вклада;

- срок;

- валюта.

Чтобы открыть счет в евро в Сбербанке, надо просто при выборе депозита установить в параметрах соответствующую денежную единицу. Таким же образом нужно действовать, чтобы открыть долларовый счет в Сбербанке, или вклад в швейцарских франках, фунтах стерлингов, японских йенах или в китайских юанях.

Еще необходимо будет выбрать платежную карту, с которой произойдет списание и зачисление денег на счет

При этом надо обратить внимание, что конвертация происходит по действующему курсу банка на дату операции (если валюта пластиковой карты — рубли)

Затем нажать кнопку «Открыть».

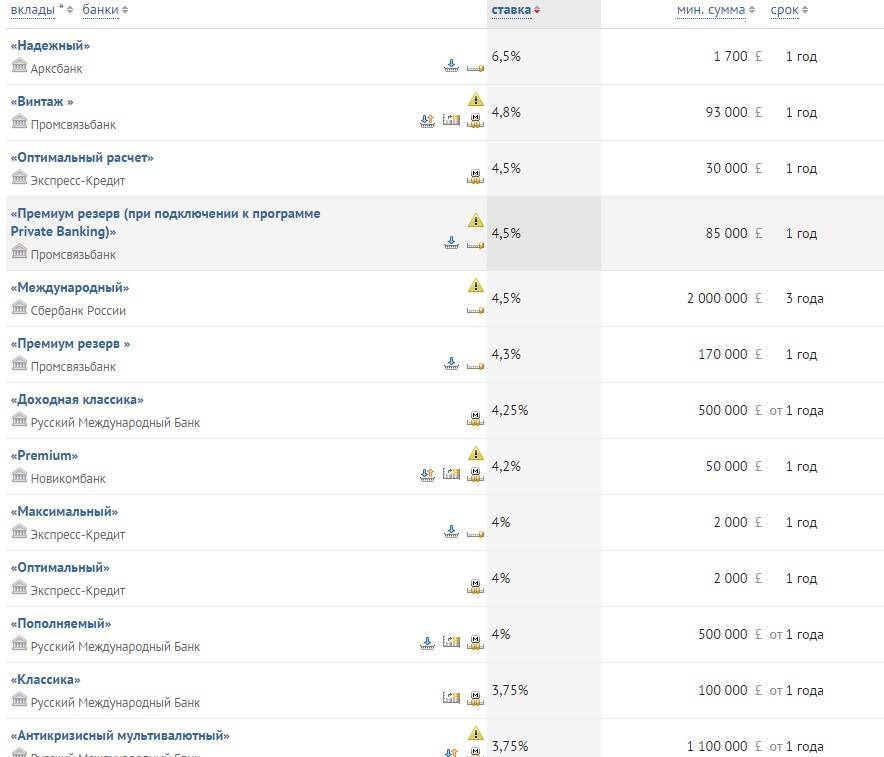

Особенности банковских вкладов в фунтах стерлингов

К нынешнему моменту только два десятка российских банков готовы принимать эту валюту на свои депозитные счета. И хотя во всех банках есть свои коренные отличия в предоставлении депозитных услуг и начислении процентов, вклады в фунтах стерлингов во многих из них отличаются идентичностью условий.

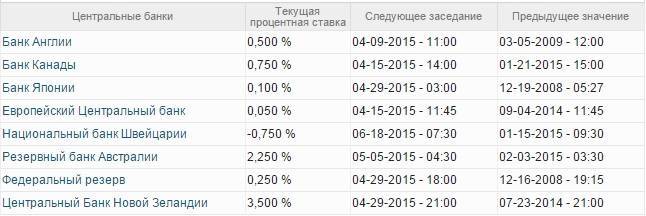

Разница может наблюдаться в основном по процентным ставкам. По этой валюте фиксируется самый низкий показатель доходности – порядка 0,1-2,5% годовых. Тем не менее, в некоторых банковских учреждениях этот показатель несколько выше.

• Вклад «Специальный валютный» от Газстройбанка дает возможность заработать 3,50 процентов в год.

• Сбербанк предоставляет своим вкладчикам по фунту ставку в зависимости от суммы инвестиций и периода действия депозита 1,55-4,25 %%.

• В Центрокредитбанке ставка выше – до 4,0 процентов годовых.

• До 3,5 % платит своим клиентам по вкладам в фунтах стерлингов Связь-банк.

По остальным параметрам вкладчик может рассчитывать на возможность дополнительного внесения средств на счет. В некоторых банках существует оговорка по поводу остаточного периода, в течение которого до завершения действия договора дополнительные взносы не принимаются.

Также есть вероятность частичного снятия средств. Правда, такая возможность больше относиться к выплате начисленных процентов. Снятие с депозитного счета основных средств нивелирует начисление процентной ставки.

Что касается периода размещения, то для банковских учреждений оптимальным сроком является 1-2 года. Именно на этот период приходится начисление максимальной ставки. Однако чаще всего банки не слишком ограничивают своих вкладчиков, позволяя им открывать валютные счета сроком от одного месяца до пяти лет.

Так выглядит картина с инвестированием средств в фунты стерлингов

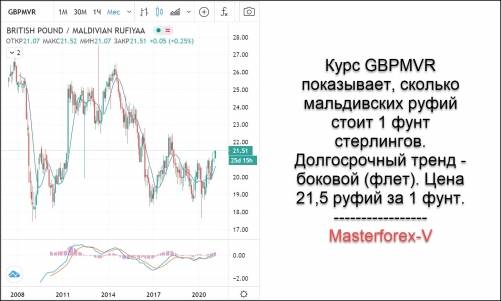

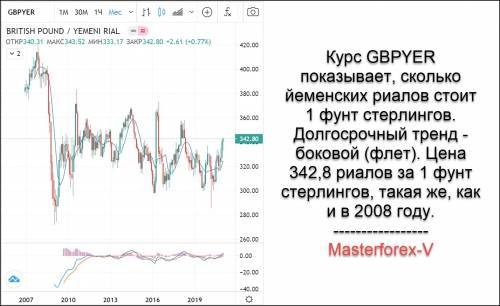

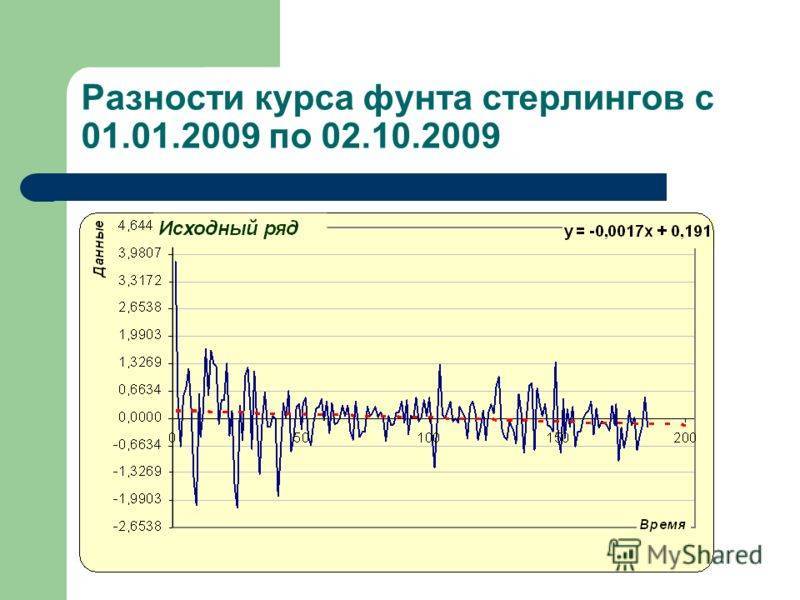

Что важно принять к сведению – это низкую доходность этой валюты по процентным ставкам и высокую стабильность ее котировок

Опытные инвесторы рассматривают перспективу вложения денег в британские фунты, как возможность обеспечить инвестиционный портфель диверсифицирующими инструментами. Фунт в структуре портфеля из разных фондовых и валютных активов выполняет консервативную функцию, снижая риски. Одновременно он может выступать средством диверсификации и в том случае, если весь инвестиционный портфель состоит из валютных активов.

Вклады в российских банках

Открыть вклад в фунтах стерлингов можно во многих известных банках страны. Расскажем о восьми самых крупных финансовых учреждениях России, где вы с легкостью сможете это сделать.

Пакет услуг Сбербанка

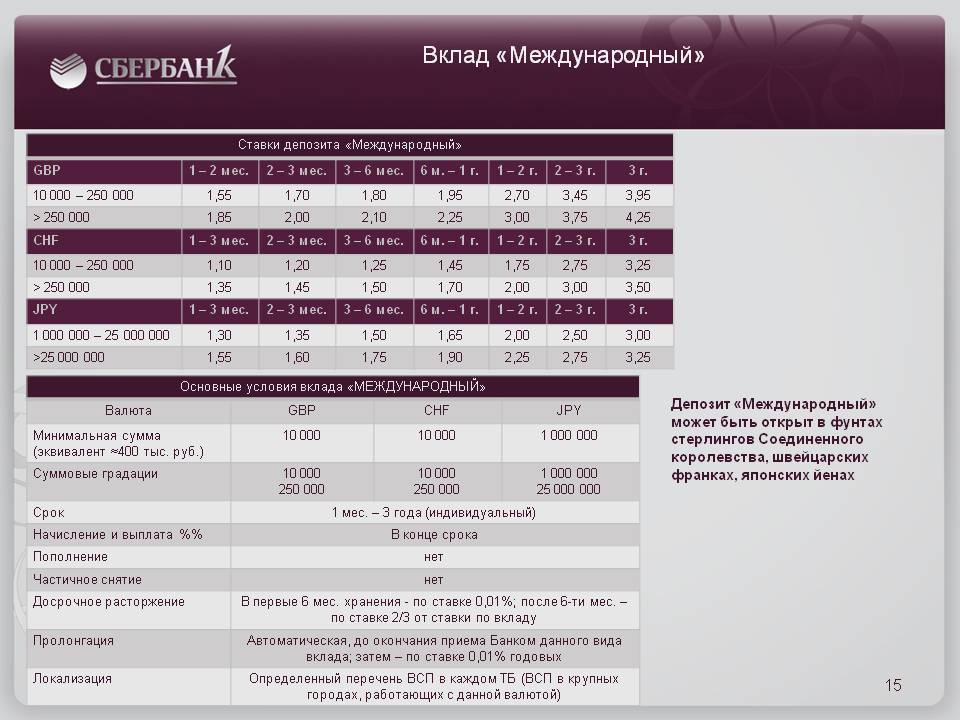

Этот банк предлагает пакет услуг под названием «Международный вклад», который можно открыть в фунтах, франках и йенах, начиная с 10 000 GBP. Время вклада может быть от 30 дней до трех лет.

Услуги Альфа Банк

С начала осени 2010 г. в банке имеется услуга по открытию счета во франках и фунтах, этот финансовый продукт носит название «Стиль». Можно выпустить карты с этими валютами, расплачиваться ими во время путешествий и переводить эти средства за границу на иностранные счета.

Вклад Газпромбанка

Данный пакет услуг также как и ВТБ 24 носит название «До востребования». В данном вкладе нет ограничений по времени и минимальному взносу. Класть можно как рубли, так и различную валюту. На счет кладутся наличные средства через кассу банка, или же можно положить с помощью безналичного перечисления со счетов любых банков.

Валютный пакет Россельхозбанк

Россельхозбанк предлагает валютный пакет услуг под названием «Стратег». Это депозит, который можно открыть в фунтах стерлингов. Процентная годовая ставка от двух до 3,4% годовых. Вклад можно открыть, имея на руках триста фунтов сроком от года до трех лет. Выплаты по процентам в день закрытия счета по истечении периода, указанного в договоре.

Вклад в фунтах стерлингов в ВТБ 24

Этот вклад называется «До востребования». Никаких депозитов в английской валюте у банка нет, а вклад, о котором мы написали выше, имеет 0,01% годовых и помесячная процентная капитализация. Класть деньги на данный счет и пополнять его можно, когда пожелаете.

Депозитный счет банка Открытие

Обновленный банк с господдержкой теперь имеет спецвклад в фунтах. Этот депозитный счет носит название «Британские традиции». Процентная годовая ставка похожа на Россельхозбанк и зависит от вложенной вами суммы на счет. От двух до трех процентов годовых. Счет можно открыть имея на руках пять сотен фунтов. Пополнение счета в течение всего договорного периода (от года до трех лет) разрешено, но минимальная сумма для пополнения должна быть от ста фунтов.

Банк Москвы

Банк Москвы предлагает финансовый продукт под названием «Мультирезерв», который можно открыть в фунтах. Этот депозит на пять лет с годовой ставкой в 3,3 процента от минимальной суммы вложений в 5 000 GBP. Если вы вложите больше двадцати тысяч, то процент будет 3,5 % годовых. Процент начисляется раз в год.

СмартВклад банка Тинькофф

Тинькофф предлагает «Мультивалютный СмартВклад», который можно открыть в фунтах, или других валютах на выбор клиента. Счет можно открыть, имея на руках тысячу фунтов. В течение всего срока можно пополнять счет, начиная от одного фунта стерлингов. Договор на валютный счет можно заключить от трех месяцев до двух лет. Проценты минимальные: от 0,1 до 0,4% годовых. Пока действует договор, можно:

- пополнять счет;

- снимать средства, оставляя минимум на счете – тысячу фунтов.

5 популярных вкладов в фунтах стерлингов

Некоторые банки, кроме стандартных вкладов в долларах и евро, предоставляют возможность открытия депозита и в фунтах стерлингов. На таких вкладах можно заработать от 1 до 5% годовых. Далее представлены наиболее популярные предложения украинских банков::

- Банк «Хрещатик» предлагает депозит под названием «Альтернативный» с 2% годовых. Открыть такой депозит можно с помощью суммы от 500 фунтов. Частичное снятие или пополнение вклада невозможно.

- Банк «Финансовая инициатива» предлагает для своих вкладчиков депозит «Международный». Минимальная сумма также 500 фунтов. Если сделать вклад на 12 месяцев, то банк предлагает 4% годовых. Получить 40 фунтов возможно, если вложить 1 000.

- Банк «Национальный кредит» предоставляет возможность сохранения суммы от 200 фунтов в год под 2% годовых при вкладе «Мультивалютный». Это предложение отличается тем, что банк предоставляет здесь возможность вкладчику осуществить пополнение вклада и конвертировать фунт в одну из доступных валют: рубль, доллар, швейцарский франк, евро. Вклад в размере 1 000 фунтов придаст вам 20 фунтов.

- Банк «Универсал» разработал депозит под названием “Срочный” с минимальным вкладом 200 фунтов. В этом вкладе процентная ставка составляет 4,5% годовых. Возможность частичного снятия или пополнения не предусмотрена. Здесь 1 000 фунтов принесет прибыль 45 фунтов.

- «Городской коммерческий банк» предоставляет возможность открыть депозит «Ваш стабильный» под 4,7% годовых. Открывается вклад на 6 месяцев или на год с суммой от 500 до 49 999 фунтов стерлингов. Возможно пополнение этого счета в течение 30 дней с момента открытия вклада. Если вложить 1 000 фунтов, прибыль составит 47 фунтов стерлингов.

Довідка! В период кризиса заработок на обмене валют приобретает большую популярность. В постсоветском пространстве он приобрел популярность в 90-е годы. Доход от обмена валют достаточно рискованный вид заработка. Для того, чтобы достичь успеха в этом деле, необходимо уметь проводить анализ политических и финансовых событий в мире.

Не менее важно прислушиваться к мнению известных финансовых экспертов. Для получения высокого и стабильного дохода на валютных операциях лучше разработать собственную стратегию

Наиболее безопасным вариантом такого заработка являются депозиты в нескольких валютах. Даже если прогнозы экспертов не оправдаются, «подушкой безопасности» будут проценты от вклада.

Почему иностранные банки, а не российские?

За последний год российские банки столкнулись с масштабным оттоком средств с вкладов. Причин было две: сначала процентные ставки по ним упали до предела (в отдельные момент банки давали среднюю ставку ниже 4% годовых), а потом население напугали введением нового налога с вкладов. С налогом достаточно быстро разобрались, но люди все равно в панике успели вывести достаточно много с вкладов, а ставки медленно восстанавливаются, но и до сих пор не достигли докризисных.

С учетом того, что инфляция за 2020 год составила 4,9% (хотя должна быть не более 4%), а рубль достаточно сильно потерял к доллару, многие вкладчики в реальном исчислении даже потеряли деньги – их процентный доход «съела» инфляция.

Сейчас, когда Банк России уже поднял ключевую ставку до 5%, вклады приносят чуть больше – но максимум это 5-6% годовых, и только при размещении средств более чем на год, без возможности частичного снятия. То есть, если рубль решит вновь отправиться в «штопор», вкладчики или потеряют часть своих сбережений из-за обесценения валюты, или будут вынуждены потерять весь процентный доход, сняв вклад досрочно.

Второй минус российских вкладов – это крайне запутанные схемы начисления дохода. Не так давно Сбербанк ввел вклад, в котором запутается даже его сотрудник (хотя банк просто хотел поощрить новых клиентов), другие же придумывают все новые возможности поднять ставку, фактически ее не поднимая:

- весь срок вклада делится на периоды, а указанная в рекламе ставка актуальная только в одном из периодов (а в остальные она даже ниже рыночной);

- в рекламе говорится о высокой ставке, но чтобы ее получить, нужно выполнить дополнительное условие – например, активно пользоваться картой банка;

- клиенту обещают повышенную ставку, но вместе с вкладом нужно открыть договор накопительного или инвестиционного страхования жизни, или ИИС (а будущий процент дохода учитывает еще и вычет по НДФЛ).

Есть и третий минус вкладов – риск того, что банк потеряет лицензию. В Агентстве по страхованию вкладов готовы возместить всю сумму в пределах 1,4 миллионов рублей с учетом процентов на дату отзыва лицензии. Если же сумма сбережений больше, вкладчику придется делить ее по банкам или рисковать и делать крупный вклад.

Отозвать лицензию могут у вполне успешного банка – например, бывшие вкладчики банка «Югра» в суде требуют от Центробанка вернуть ему лицензию, а недавно у банка «Нейва» отозвали лицензию просто из-за того, что он проводил слишком много валютных операций.

Европейские же и американские банки считаются куда более надежными – при желании можно найти банк, который существует уже несколько десятилетий, и точно не разорится в ближайшие 5-7 лет. К тому же в европейских странах выше лимит страхования вклада, а данные вкладчиков надежно защищают условия конфиденциальности.

Поэтому вклад за границей в некоторых случаях рассматривается как действительно неплохая альтернатива продуктам российских банков.

Как открыть вклад в иностранной валюте — пошаговое руководство

Никаких сложностей открытие не представляет. Алгоритм практически ничем не отличается от заведения рублевого срочного депозита.

Однако я сделала небольшое пошаговое руководство по этому процессу для тех, кто, как и я, любит заранее выстраивать чёткую и понятную схему своих действий, тем самым экономя время и нервы.

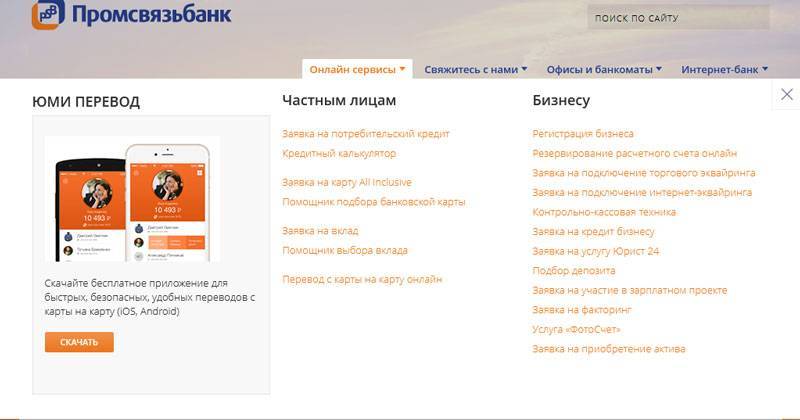

Шаг 1. Выбираем банк

Чтобы быстро отобрать наиболее подходящие кредитные организации для открытия валютного вклада, рекомендую воспользоваться специализированными сервисами. В интернете их много, например, очень популярны banki.ru (свыше 2400 программ) и sravni.ru (представлено более 400 финучреждений).

Заполнив все запрашиваемые параметры (сумма, срок, допусловия и т.п.) в специальных строках формы, нажав кнопку «Подобрать», вы получите список банковских организаций с их лучшими предложениями. Ознакомьтесь с информацией, выберите подходящие варианты через функцию «Сравнение».

Далее проанализируйте каждого кандидата по нескольким важным критериям.

Вот основные из них:

- Надежность финучреждения.

- Участие в системе страхования.

- Количество открытых депозитных договоров.

- Разнообразие инвалютных предложений.

Посетите сайты отобранных кредитных организаций, ознакомьтесь с имеющейся официальной информацией и продуктовой линейкой. Почитайте отзывы, выясните рейтинги. Это поможет вам сделать окончательный выбор.

Шаг 2. Получаем консультацию и заключаем договор

Выбор состоялся!

Теперь настало время:

- посетить отделение банка;

- получить консультацию специалиста;

- подобрать депозит, исходя из своих потребностей;

- ознакомиться с договором.

Читая документацию, будьте внимательны. Уточняйте все непонятные, неоднозначные формулировки сразу «на берегу», потом спорные моменты придется решать в суде. Разобравшись во всем — подписывайте договор, открывайте счёт.

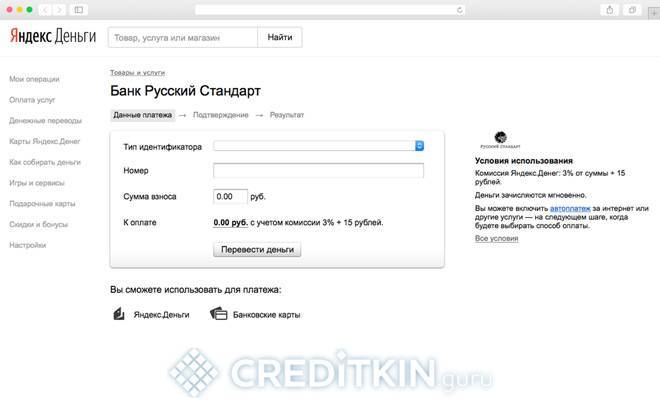

Шаг 3. Вносим средства на счет

Казалось бы, чего проще — бери деньги и вноси! Однако в случае с валютными вкладами здесь есть один немаловажный нюанс, о котором я хочу вам рассказать. Денежные средства при открытии таких счетов можно вносить как в инвалюте открываемого вклада, так и в рублях.

Если у вас на руках отечественные деньги, то банк примет их, проконвертировав по обменному курсу, действующему в отделении на момент совершения сделки. Часто он не очень выгоден вкладчику.

Не огорчайтесь! Из этой ситуации есть выход — купить необходимую сумму валюты через биржу. Сделать это несложно, а выгода может быть существенной.

Вклады в швейцарских франках и английских фунтах стерлингов

Хорошо, когда рубль стабильный. Но когда он падает по отношению к доллару, а сам доллар не подает больших надежд, тогда становится актуальным вопрос сохранения сбережений.

Я не думаю, что есть смысл задумываться о глобальном, если речь идет о хранении денег на бытовом уровне, в таком случае можно ограничиться рублями и долларами, но если денег много, они не вкладываются в акции или бизнес, тогда следует подумать о том, в какой валюте их надежнее всего хранить.

О диверсификации (яйца, корзины) все мы знаем, поэтому в качестве резерва неплохо рассмотреть вклады в швейцарских франках и депозиты в английских фунтах стерлингов. Тем более, что недавно сам Уоррен Баффет заявил, что все свои сбережения перевел в швейцарские франки.

Прежде всего, уясним, что швейцарский франк необязательно должен быть связан со швейцарским банком. Открыть депозитный счет можно запросто и в обычном русском банке. Тут мне вспоминается финансовый анекдот.

- Русский бизнесмен приходит в швейцарский банк и шепотом говорит:

- — Я хочу вложить в ваш банк три миллиона долларов.

- Ему отвечают:

- — Можете не шептать: бедность у нас не считается пороком.

Да, хорошо живут швейцарцы, но мы сейчас не об этом. Мы о том, что сто или двести тысяч долларов – это не та сумма, ради которой швейцарский банк будет с вами сотрудничать, они предпочитают более денежных клиентов. Для менее денежных остается прекрасная альтернатива – отечественные банки.

Например, Сбербанк и «Универсальный вклад Сбербанка России», по которому можно вложить английские фунты стерлингов, швейцарские франки и другие национальные валюты под 0,01% годовых независимо от срока. Да, надежное, но не самое выгодное вложение денег. Лучше уж под подушкой…

А вот Банк Проектного Финансирования предлагает вклад в швейцарских франках под названием «Швейцария» под 7,5% годовых. Минимальная сумма вклада – 50 тысяч франков, срок – один год, есть возможность пополнения, проценты выплачиваются в конце срока. Очень неплохое предложение, учитывая, что многие банки такую процентную ставку в рублях предлагают. Если же минимальная сумма будет 1 тысяч франков, процентная ставка составит 6,75% годовых.

Хорошо известен своими валютными вкладами ОПТ Банк. Он предлагает такие депозиты в среднем под 5% годовых.

- Теперь рассмотрим вклады в английских фунтах стерлингов.

- Кроме этих банков заманчивые предложения по вложению денег в швейцарские франки предлагают Мой Банк, Русский международный банк и другие.

- Но лидером тут снова является Банк Проектного Финансирования, который предлагает вклад «Британия» с годовой процентной ставкой 8-8,75% годовых (в зависимости от суммы вклада).

Другие банки менее щедры. Интерпромбанк по вкладу «VIP» предлагает 7,5% годовых, но вложить необходимо от 300 тысяч фунтов стерлингов. Мастер-Банк по вкладу «Мой Летний» предлагает 7% годовых с первоначальной суммой вложений в размере 3 тысячи фунтов.

Вывод: если ваша задача сохранить деньги с максимальной степенью надежности, можете воспользоваться услугами Сбербанка, который по своему «Универсальному вкладу» насчитает 0,01% годовых.

Если же хотите заработать, выбирайте Банк Проектного Финансирования с его вкладами «Швейцария» и «Британия», и конечно же, не забывайте отслеживать курсы валют, в данном случае курс франка и фунта по отношению к рублю.

Вклады в фунтах стерлингов в банках Москвы

Вклады в фунтах стерлингов(GBP) часто открывают для диверсификации валютных рисков. Ставки по ним ниже, чем по депозитам в евро и долларах. Поэтому речь идет больше о сохранности денег, чем о получении прибыли. Кроме того, в этой валюте россияне крайне редко получают доходы и несут расходы. Поэтому при конвертации возникают дополнительные расходы.

Важно! Человек, разбирающийся в тонкостях курсообразования, может получить дополнительный доход от конвертации

Сбербанк

В банке открывают вклад на срок от 1 до 36 месяцев включительно. Чем длиннее период размещения денежных средств и больше сумма, тем выше будут проценты. Она колеблется от 0,3% до 2,7% годовых. Сумма вклада — от 10 000 GBP. Нельзя делать довложения или частично снимать. Выплата процентов осуществляется только по окончанию депозитного договора.

МФБанк

Банк принимает вклады от 1000 GBP на срок от 3 до 24 месяцев с последующей пролонгацией на первоначальный срок, под ставку, которая будет действовать на этот момент. Депозит разрешено пополнять на сумму от 1000 GBP. Процентные ставки колеблются в пределах от 1% до 4%, в зависимости от суммы и срока, и выплачиваются по окончании договора.

ГазстройБанк

Банк предоставляет возможность оформить вклад до востребования. Процентная ставка — всего 0,1 %, но деньги можно забрать в любое время без потери начисленных процентов. Они будут выплачены из расчета фактического срока вклада.

РайффайзенБанк

В банке принимают вклады, начиная от 50000 GBP. Возможность пополнения, как и частичного досрочного снятия, отсутствует. Пролонгация вклада не предусмотрена. Предложение доступно только для VIP-клиентов банка.

НС Банк

Банк также предлагает разместить фунты стерлингов до востребования. Минимальной суммы вклада нет, а пополнять его можно с любой периодичностью и в любой сумме. Процентная ставка по вкладу — 0,1 % годовых.

Связьбанк

Банк дает возможность получения дополнительного дохода за счет изменения курсов, в том числе и фунта стерлингов. Вклад открывается на 3 года. Ставка — до 1,92% годовых.

При этом необходимо обратить внимание, что наличные операции в рамках вклада в фунтах стерлингов не предусмотрены. Пополнение и снятие денежных средств осуществляется в рублях

Существует пролонгация договора.

Банк Центр-Инвест

В банке клиентам предлагают 2 варианта размещения. Можно открыть вклад до востребования под 0,1% годовых. Другой вариант — срочный вклад на 30 дней под 1% годовых. Минимальная сумма такого депозита — 1000 GBP.

Интехбанк

Клиентам предлагается срочный вклад на 1 год под 0,5% годовых. Минимальная сумма вложения — 100 GBP. В случае досрочного расторжения депозита, клиент получит проценты исходя из ставки 0,01 % за фактический срок размещения средств.

Русский международный банк

Банк предлагает на выбор клиентам несколько программ размещения вклада в фунтах стерлингов. Сумма вложения — от 50 000 GBP. Есть возможность открыть депозит, как с пополнением, так и без него. Ставка зависит от особенностей вклада, и составляет от 1,5 до 2 % годовых.

Экспресс-кредит

В банке можно разместить вклад в фунтах стерлингов только до востребования. Процентная ставка составляет 0,01 %. Можно делать довложения.

Жители Москвы имеют достаточно широкий выбор предложений разместить выгодный депозит в фунтах стерлингов, и могут подобрать вклад, наиболее подходящий личным запросам.

Получите потребительский кредит без отказа на лучших условиях!

ТОП самых популярных предложений за последние 3 месяца:

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 300 000 рублей

Ренессанс Кредит — ставка от 9,5% годовых! До 5 лет!

До 700 000 рублей

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты . 0 % на снятие наличных

До 300 000 рублей

Денежный кредит под 8,9%, на 12 месяцев

100 тысяч рублей

Кредит на любые цели. От 9,9%. Срок до 3х лет, без справок и поручителей

От 25000 до 3 млн. рублей

Займ на карту. Быстрое одобрение онлайн. Мгновенное получение не выходя из дома. Ставка от 0,35% в день

До 30 000 рублей

наличные ставка от 11%. Быстрое одобрение – 15 минут. По одному паспорту

До 1 500 000 рублей

Виртуальная кредитная карта Kviku. Мгновенный выпуск карты. 0% льготный период, до 50 дней

До 200 000 руб.

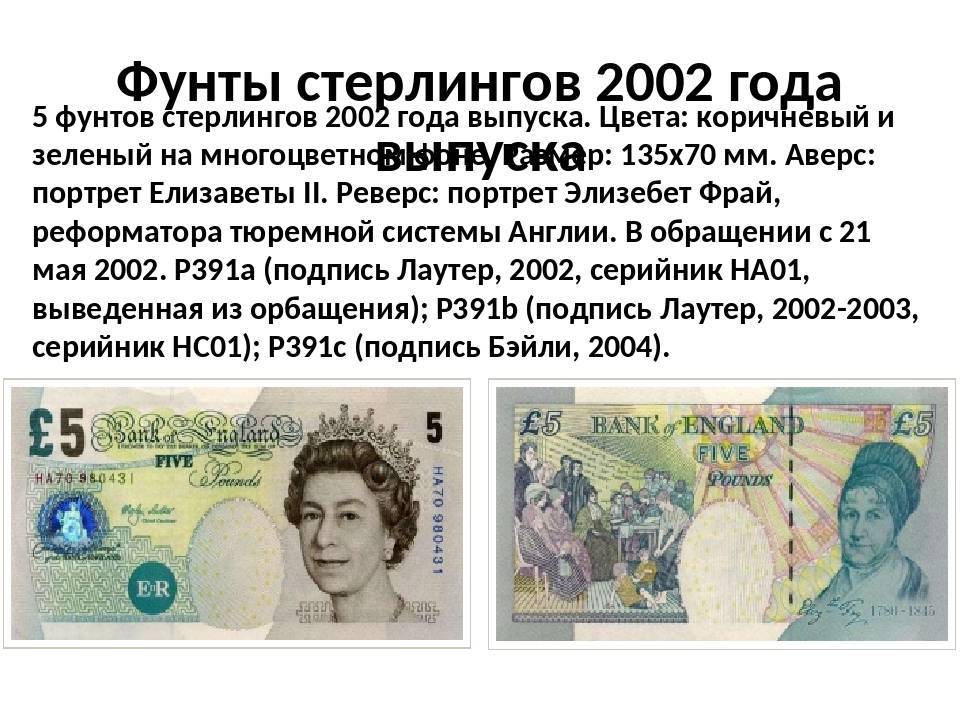

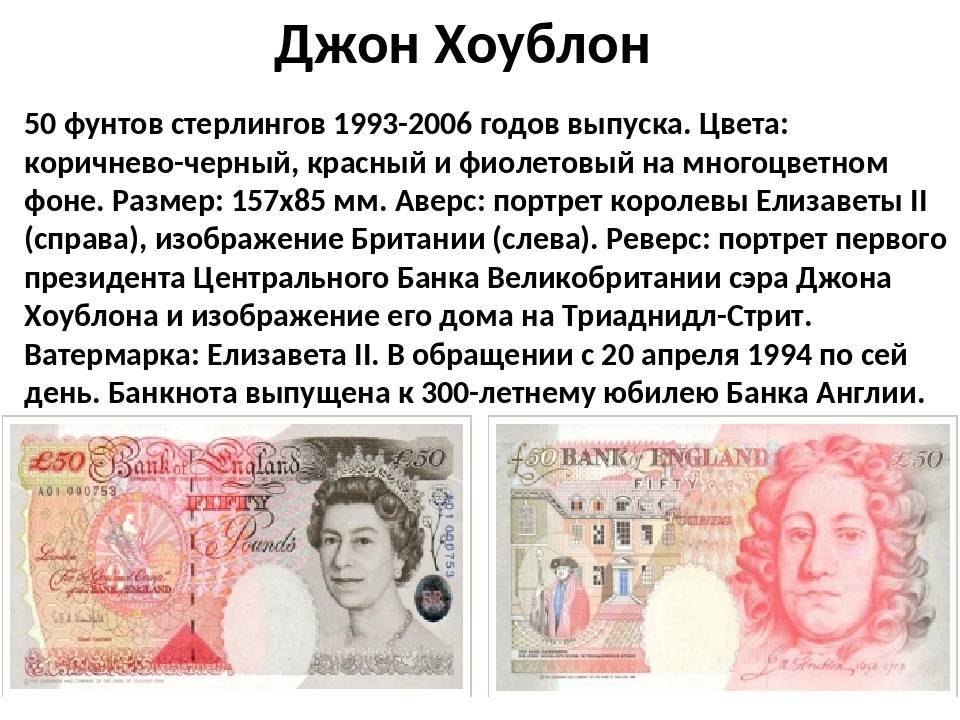

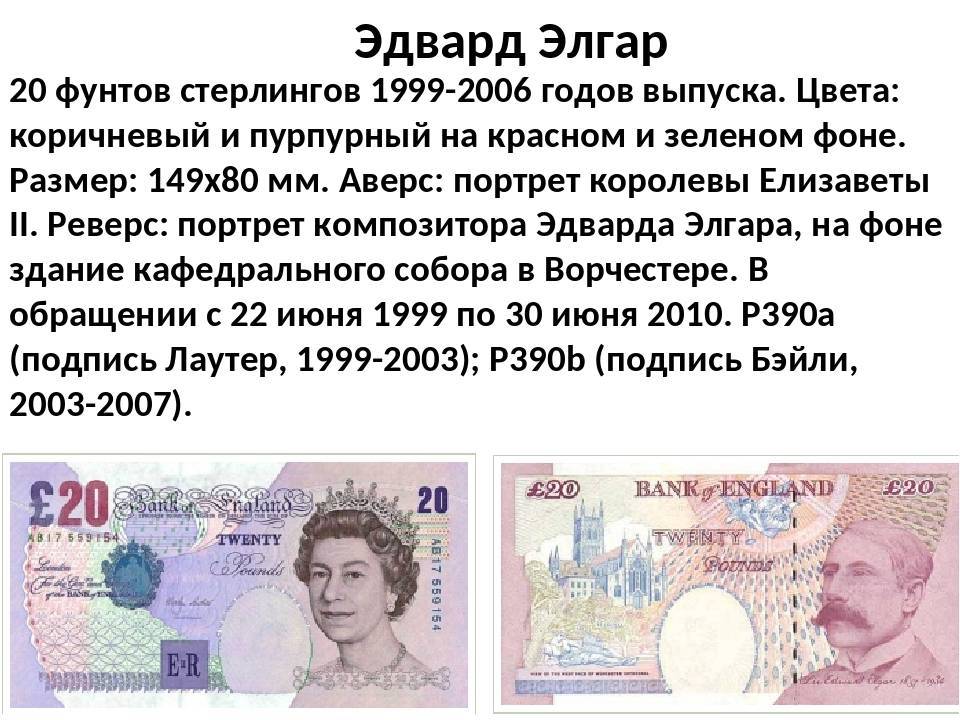

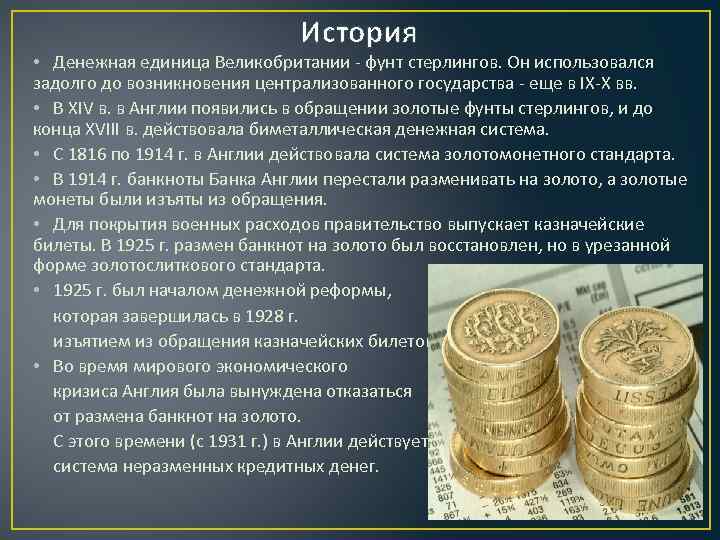

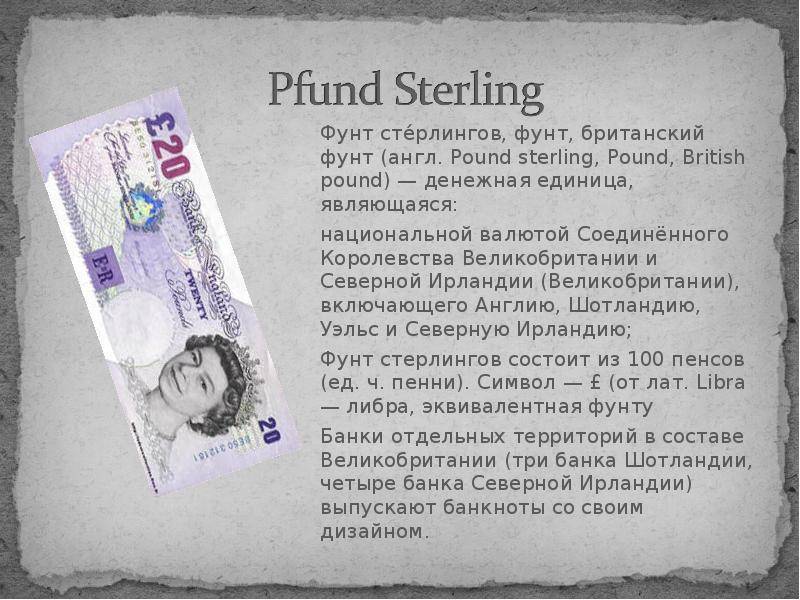

Вклады в фунтах стерлингов

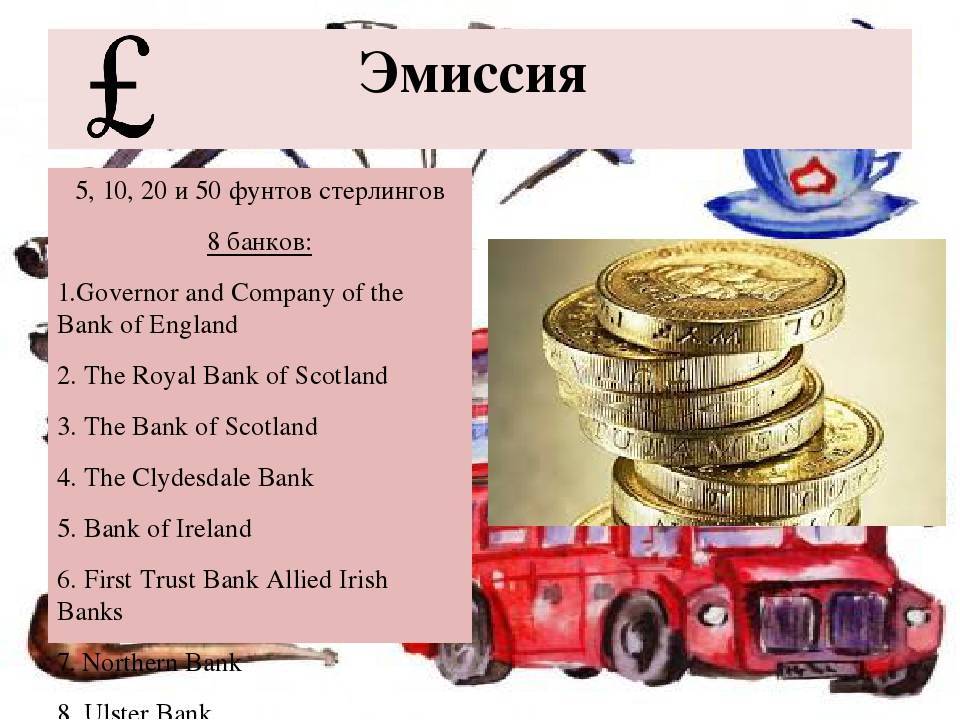

Бумажный фунт стерлингов начал печататься в виде бумажной купюры в 1694 году. Международный символ фунта – £, «либра». Тем, кто имел дело с фунтами, знают, что Шотландия, Уэльс и Ольстер печатают деньги со своим дизайном, что вносит определенную путаницу, поскольку другой дизайн наводит на мысль о подделке. Кроме того, шотландский фунт может быть и не принят к оплате в других регионах страны – он обязателен к приему только на территории Шотландии.

В настоящее время фунт стерлингов признан как одна из основных резервных валют, но так было не всегда. После Второй мировой войны британский фунт на фоне тяжелейшей экономической ситуации потерял звание надежной валюты, но затем, постепенно, фунт снова добился инвестиционной привлекательности.

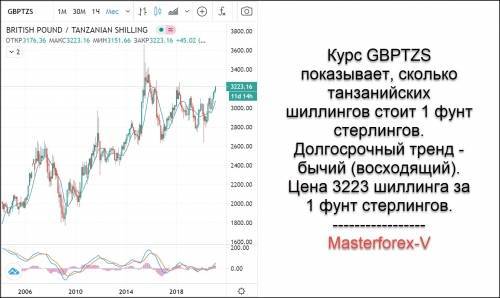

Фунт стерлингов за год уменьшился в стоимости к рублю на 1,6 %, за последние 10 лет – на 9,6 %. А, к примеру, популярный доллар за то же время потерял всего лишь 2,2 %. Это результат действия Центробанка Англии, который не дает фунту сильно укрепиться. Сегодня, 19 марта, один британский фунт стоит 46,642 рубля.

Для хранения денег в фунтах стерлингах ничего особенного не нужно, открыть банковский депозит в этой валюте может любой россиянин.

Банков, предоставляющие возможность сделать вклад в фунтах стерлингов довольно много: Сбербанк (минимальный вклад от 458 тысяч рублей, ставка 2,7 %), банк «Экспресс-Кредит» (минимальная сумма от 91,6 тысяч рублей, ставка 5,5 %), СМП Банк дает возможность положить деньги под 4,9 %, минимальная сумма при этом не может быть меньше 13,7 тысяч рублей. Кроме того, есть возможность открыть мультивалютный вклад, где в числе других валют есть фунт стерлингов.

Правда, в российских банках операции с фунтами ограничены вкладами, то есть взять потребительский кредит в фунтах стерлингов не получится. Тем не менее, английская валюта является достаточно привлекательным и доступным продуктом для инвестирования.

Одна из старейших валют мира, фунт завоевал хорошую репутацию надежной валюты. Кстати, инфляция за 2012 год в Великобритании составила 2,7 % (для сравнения, в России за 2012 год инфляция достигла 6,6 %).

*Администрация сайта не несет ответственность за достоверность и правдивость комментариев пользователей,также мнение Администрации сайта может не совпадать с ми пользователей.

Калькулятор обмена фунтов стерлингов на доллары США

Чтобы рассчитать другие суммы, воспользуйтесь конвертером валют. Система автоматически рассчитает нужную вам сумму – просто введите ее в окне ниже, и через секунду результат появится на экране.

Например, вы хотите произвести такой расчет:

Стоимость 876577 фунтов стерлингов равна 1085816.34 доллара США. Курс валют на нашем сайте обновляется каждый день, поэтому вы не упустите важных изменений – и сможете провести все операции с валютой выгодно.

GBP RUB USD EUR KZT UAH

Добавить еще

USD RUB EUR KZT UAH

Добавить еще

- Рубль RUB

- Доллар США USD

- Евро EUR

- Армянский драм AMD

- Австралийский доллар AUD

- Азербайджанский манат AZN

- Болгарский лев BGN

- Бразильский реал BRL

- Белорусский рубль BYN

- Канадский доллар CAD

- Швейцарский франк CHF

- Китайский юань CNY

- Чешская крона CZK

- Датская крона DKK

- Фунт стерлингов GBP

- Венгерский форинт HUF

- Индийская рупия INR

- Японская йена JPY

- Киргизский сом KGS

- Корейская вона KRW

- Казахстанский тенге KZT

- Молдавский лей MDL

- Норвежская крона NOK

- Польский злотый PLN

- Новый румынский лей RON

- Шведская крона SEK

- Сингапурский доллар SGD

- Таджикский сомони TJS

- Новый туркменский манат TMT

- Турецкая лира TRY

- Украинская гривна UAH

- Узбекский сум UZS

- Международный валютный фонд XDR

- Южноафриканский рэнд ZAR

USD/RUB EUR/RUB AMD/RUB AUD/RUB AZN/RUB BGN/RUB BRL/RUB BYN/RUB CAD/RUB CHF/RUB CNY/RUB CZK/RUB DKK/RUB GBP/RUB HUF/RUB INR/RUB JPY/RUB KGS/RUB KRW/RUB KZT/RUB MDL/RUB NOK/RUB PLN/RUB RON/RUB SEK/RUB SGD/RUB TJS/RUB TMT/RUB TRY/RUB UAH/RUB UZS/RUB XDR/RUB ZAR/RUB

Какие депозиты предлагает ВТБ по пакету услуг Привилегия

По ВТБ Привилегия вклады доступны в национальной валюте, долларах, евро, английских фунтах стерлингов и швейцарских франках. Существует несколько продуктов, а именно:

- Выгодный Привилегия;

- Пополняемый Привилегия;

- Комфортный Привилегия.

Таким образом, банк предлагает основные депозиты, в которых предусмотрено частичное снятие или пополнение, а также продукт с максимальной доходностью. Выбирать необходимо, исходя из своих реальных возможностей. Инвестирование в ВТБ безопасно, так как организация имеет большую долю государственного капитала.

У каждого из них существуют свои особенности. По всем вкладам ВТБ Привилегия калькулятор может помочь рассчитать доходность, в зависимости от суммы и срока действия договора. Клиент может выбрать, в какой валюте хранить деньги. Но после внесения их на счет изменять валюту невозможно. Стоит рассмотреть каждый вид депозита более подробно.

Вклад ВТБ Выгодный Привилегия

Данный депозит подходит для людей, которые готовы к безопасным инвестициям в крупный банк. В течение действия договора распоряжаться своими деньгами невозможно.

Условия по данному продукту следующие:

- ставка до 6,6% годовых в рублях, до 2,15 в долларах и фиксированная 0,01% в другой валюте;

- сумма депозита от 700 000 рублей или эквивалент этой сумме в другой валюте;

- срок действия договора от 91 дня до 1830 дней;

- возможность пополнения и снятия отсутствует.

Есть возможность оставлять выплаченные проценты на вкладе или перечислять их на отдельный счет для использования по своему усмотрению. Капитализация происходит ежемесячно.

Вклад ВТБ Пополняемый Привилегия

По пакету Привилегия Банк ВТБ предлагает открыть вклад Пополняемый на следующих условиях:

- ставка до 5,95% в рублях, до 1,75% в долларах, до 0,35% в фунтах стерлингов и 0,01% в остальной валюте;

- минимальная сумма для открытия счета 700 000 рублей;

- срок действия договора от 91 дня до 1830 дней;

- есть возможность пополнения без возможности снятия денег.

Эта программа подходит для тех, кто умеет копить деньги и готов откладывать их. Максимальная сумма пополнения в течение всего действия договора не должна превышать десятикратный размер вклада при его открытии.

Выплата процентов осуществляется каждый месяц. Эти деньги можно выводит на текущий счет.

Вклад ВТБ Комфортный Привилегия

Это специальная программа для людей, которые хотят инвестировать, но которым могут понадобиться деньги в любой момент времени. Оформить депозит возможно на следующих условиях:

- процентная ставка до 3,95% в рублях, 1,5% в долларах и 0,014% в остальной валюте;

- минимальная сумма 700 000 рублей;

- срок договора от 181 дня до 1830 дней.

Клиент может беспрепятственно снимать деньги до суммы неснижаемого остатка. Капитализация происходит каждый месяц на отдельный счет или на счет депозита.

Как получить доступ к вкладам с повышенной процентной ставкой

В банке ВТБ по программе Привилегия вклады в 2019 году имеют повышенную процентную ставку. Чтобы получить доступ к этому преимуществу, необходимо обратиться в любой офис обслуживания и оформить данный пакет услуг. Он также дает доступ к премиальному обслуживанию и другим преимуществам. Среди них:

- повышенный лимит снятия наличных;

- возможность получения приоритетного обслуживания в любых офисах банка в России;

- получение карты Priority Pass для доступа к VIP обслуживанию в аэропортах;

- бесплатная страховка при выезде за границу;

- выгодные ставки по кредитам;

- предоставление персонального менеджера.

Полный перечень преимуществ можно прочитать на сайте банка. Стоимость ежемесячного обслуживания зависит от того, сколько денег находится на дебетовых счетах клиента и от его ежемесячного оборота. Если условия для бесплатного обслуживания не выполняются, то с карты снимается 5 тысяч рублей за доступ к премиальному обслуживанию.