Плюсы

Преимущества краткосрочных сбережений варьируются в зависимости от их типа, но среди наиболее распространенных плюсов можно выделить следующие:

- Как правило, прибыльность таких продуктов выше, чем любых других в той же компании;

- Специальные условия для определенных социальных групп клиентов, в зависимости от того, к какой дате приурочен старт программы;

- Возможность быстро накопить без длительного использования сберегательных услуг;

- Хороший способ попробовать пользоваться накопительными счетами без заключения долгосрочных договоров.

Такое решение может быть интересно тем, кто планирует оформить стандартный вид накопления, перед этим выгодно воспользоваться акцией, а в дальнейшем на основном депозите начисление будет осуществляться на уже капитализированную сумму.

Какой вариант сбережений от ВТБ выбрать на сегодня

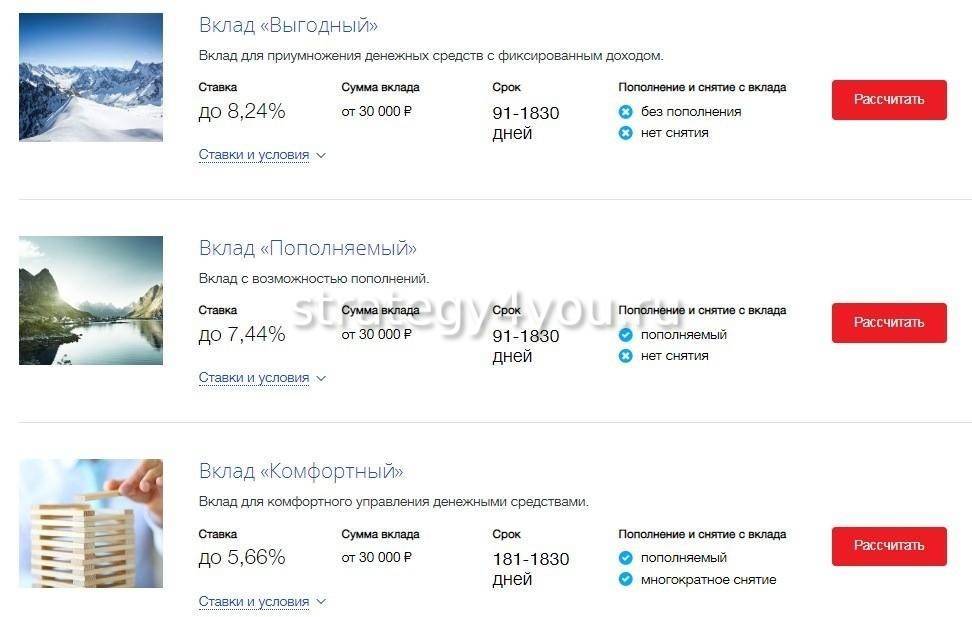

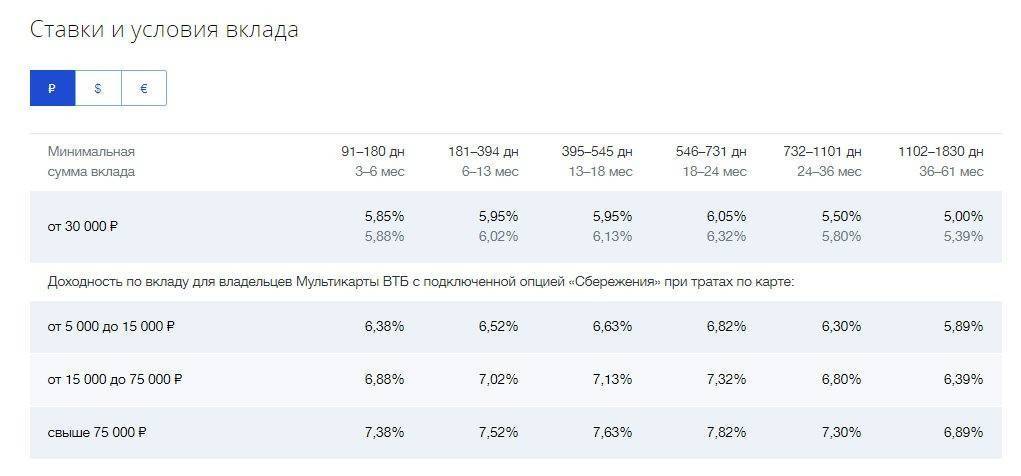

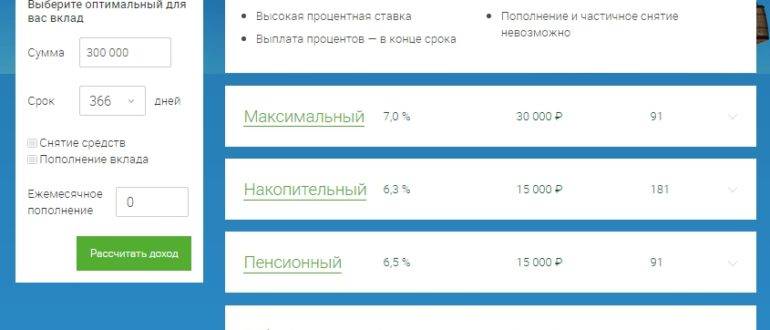

Как Вы смогли убедиться, на выгоду от вклада в основном влияет сумма сбережений, а также различные опции по управлению вложенными деньгами. например, пополнение или снятие. Чем меньше опций по расходным операциям и пополнению счёта, тем выше процент по вкладу и наоборот.

Абсолютно все вклады ВТБ для физических лиц в 2020 году наделены специальными условиями:

- Начисляемые проценты можно ежемесячно выводить на отдельный счёт или оставлять их на депозите

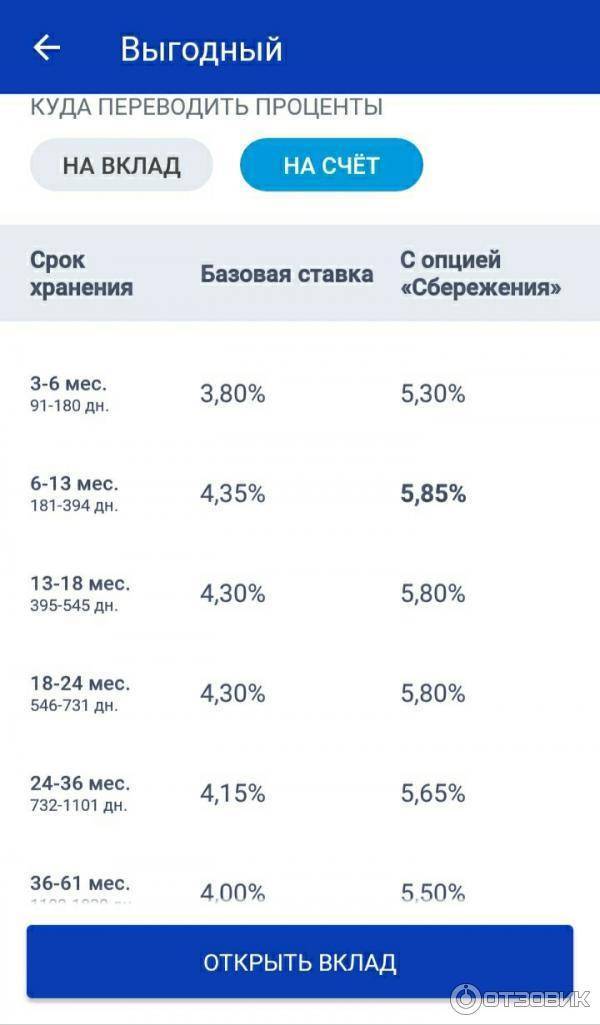

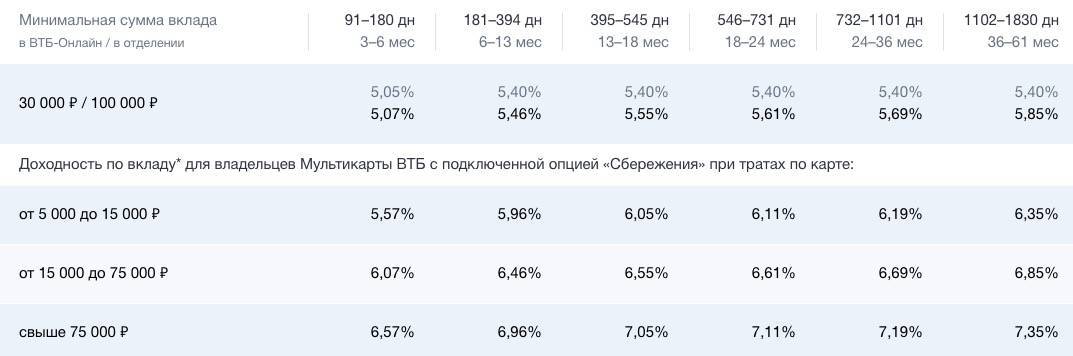

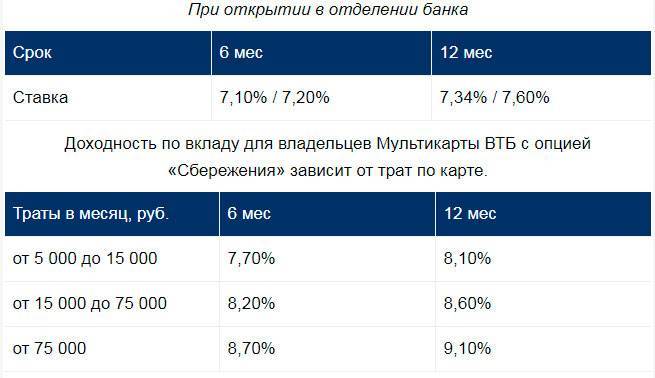

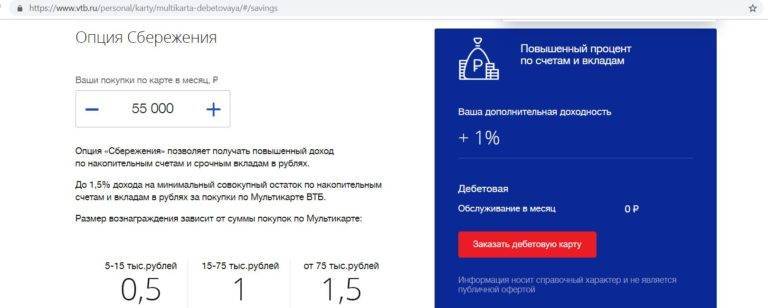

- Повышенный и более выгодный процент для активных пользователей мультикарты (обязательно должна быть включена опция «Сбережения») Т.е. расплачиваешься картой ВТБ — значительно увеличиваешь доходность практически по любому выбранному вкладу или накопительному счету.

- Все вклады застрахованы.

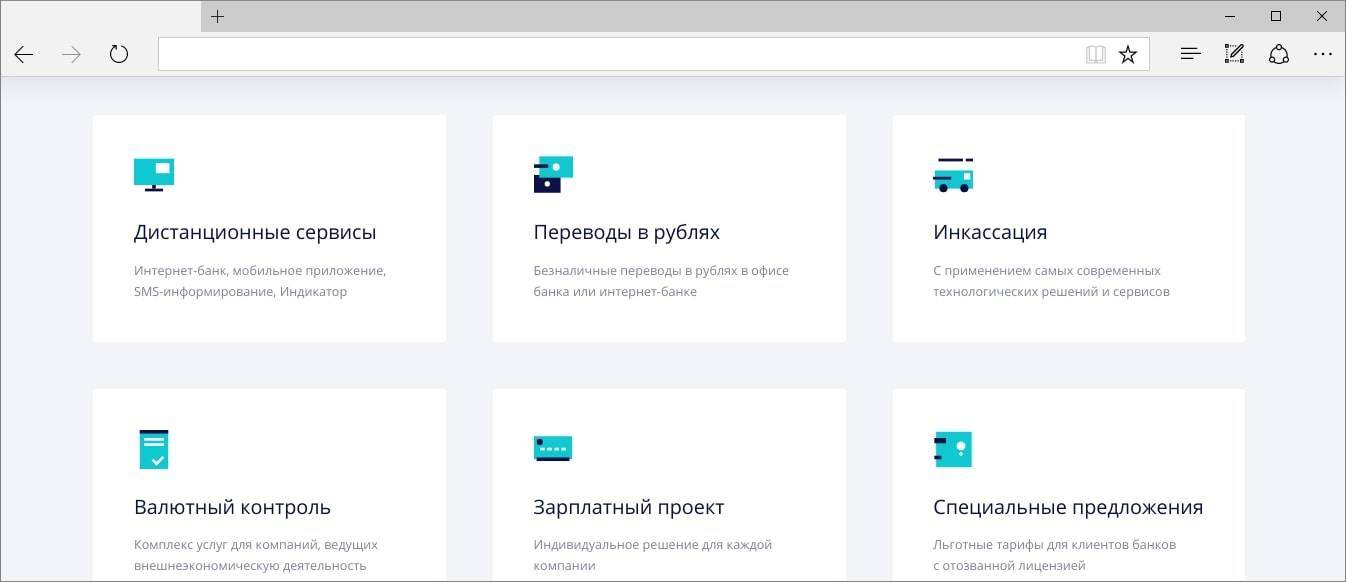

- Возможность управлять и следить за своими сбережениями не только в отделениях банка, но и дистанционно через интернет-банк.

При всей своей клиентоориентированности, ВТБ не предусматривает особых условий для отдельных категорий граждан. К примеру, пенсионеры, могут открыть вклад на общих основаниях, без каких-либо привилегий.

Под спец. условия (такие акции являются временными и за ними необходимо следить на официальном сайте, либо интересоваться в офисах банка или по телефону), для физических лиц попадает, на данный момент, одна группа граждан — это военные пенсионеры (об этом мы рассказали выше в данной статье)

Как можно открыть вклад ВТБ в 2020 году

Банк предлагает два способа открытия депозита:

- в отделении банка

- через интернет-банкинг ВТБ

Обратившись в любое отделение банка, клиент может получить всю интересующую информацию о вкладе, определиться с подходящими условиями и подписать все необходимые документы.

Дистанционный способ открытия (через интернет) депозита на данный момент доступен только официальным клиентам банка, например, если вы пользуетесь дебетовой или кредитной картой банка. Помимо удобства и практичности, этот метод привлекателен выгодными процентными ставками и меньшей стартовой суммой.

Для тех, кто еще не обладает статусом клиента, необходимо обратиться в ближайший дополнительный офис ВТБ и открыть расчетный счет, чтобы завладеть этим статусом. Тем самым Вам станет доступен доступ к интернет-банку и там вы уже самостоятельно сможете подобрать подходящий вариант вложения средств.

После открытия вклада онлайн можно там же запросить подтверждающие документы и получить их уже у менеджера в офисе банка без ожидания.

Для открытия онлайн-вклада нужно открыть вкладку «Витрина» на официальном сайте ВТБ и выбрать подходящие условия.

Как внести деньги на депозит

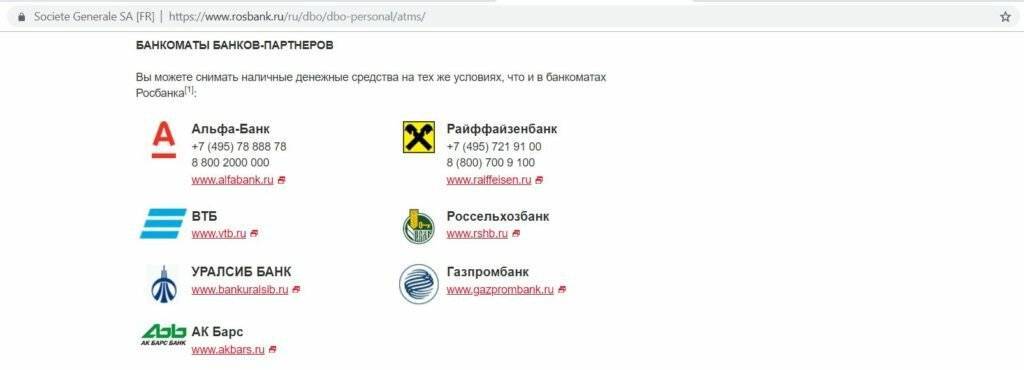

Деньги на депозит можно внести непосредственно в отделении банка, т.е. передать наличные менеджеру банка и получить чек. Это не всегда удобно. Поэтому ВТБ разработал программу онлайн-переводов без комиссии со счёта ВТБ или карты любого другого банка на депозит. Клиенту не нужно снимать деньги со счёта, нести их в отделение банка или вносить их на другую карту.

Для совершения перевода вкладчику необходимо наличие:

- Карты ВТБ

- Карты иного финансового учреждения

- Доступ в интернет

Порядок действий:

- Откройте сервис ВТБ-Онлайн

- «Переводы»

- «Перевод с карты на карту»

- Укажите реквизиты карты списания (номер, срок действия, код CVV на обороте пластика)

- Впишите сумму перевода. Лимит за один перевод: 100 000 рублей; суточный лимит 300 000 руб.

- Введите индивидуальный код, полученный по смс для подтверждения

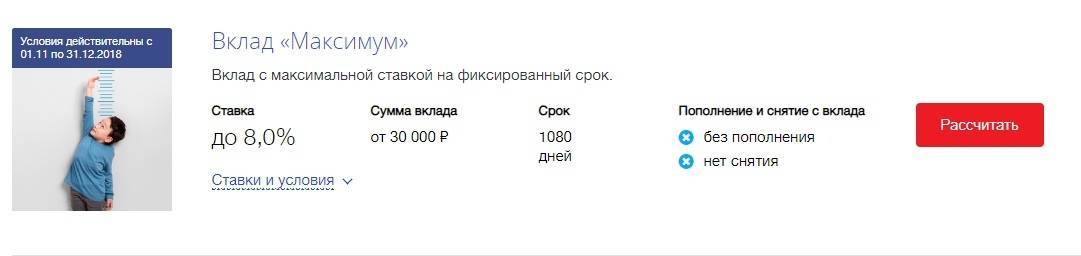

ВТБ заслуженно занимает нишу одного из ведущих банков России в 2020 году. В линейке депозитов ВТБ представлено четыре основных предложения (+ сезонные, категорийные или промо акции) для вкладчиков с разными потребностями и финансовыми возможностями.

Вклады отличаются между собой процентной ставкой, валютным эквивалентом, минимальной стартовой суммой, сроком хранения, возможностью снятия и пополнения счёта, наличием автопролонгации. Все вклады застрахованы, предусмотрена ежемесячная капитализация процентов. Для активных пользователей мультикарты ВТБ предлагает повышенный процент по вкладу.

Советы при выборе вклада от экспертов

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

Подводные камни

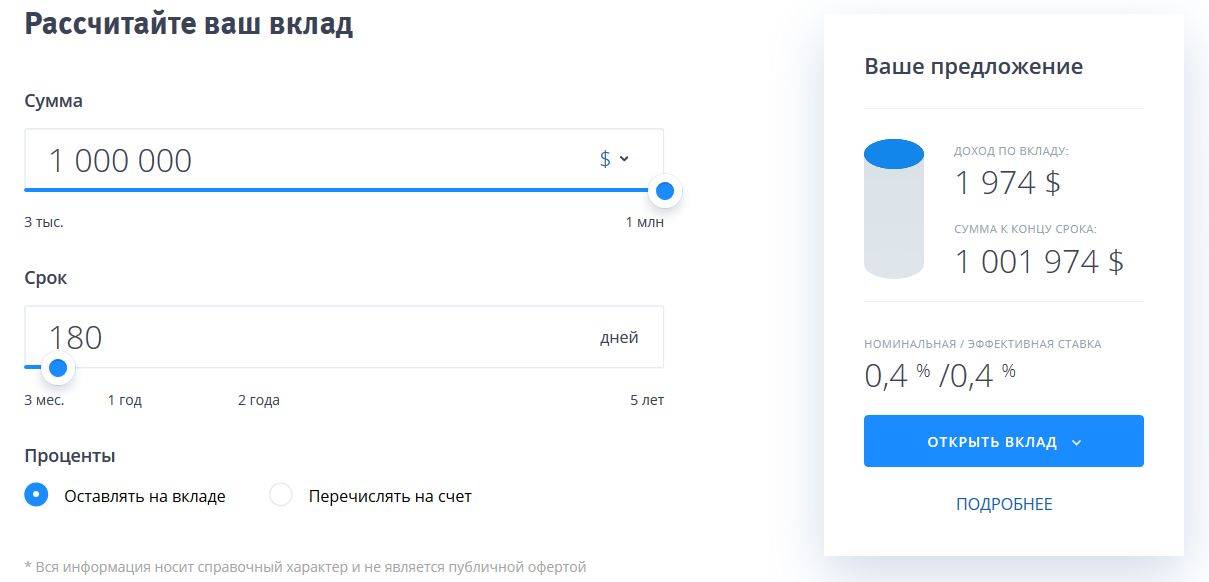

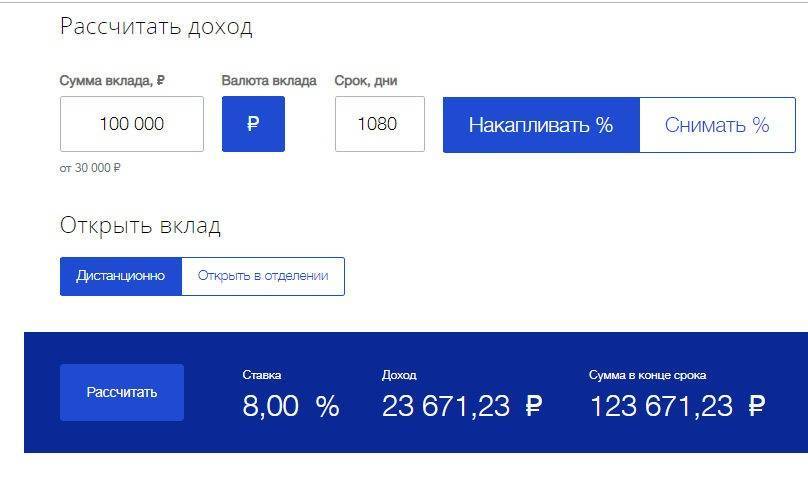

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

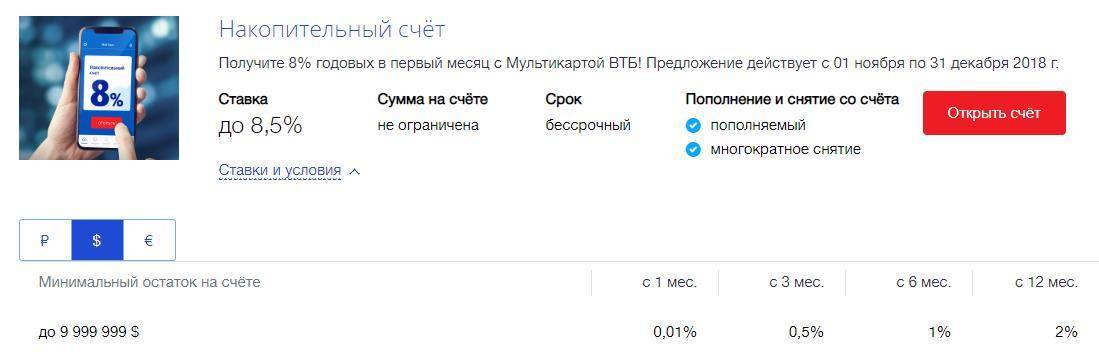

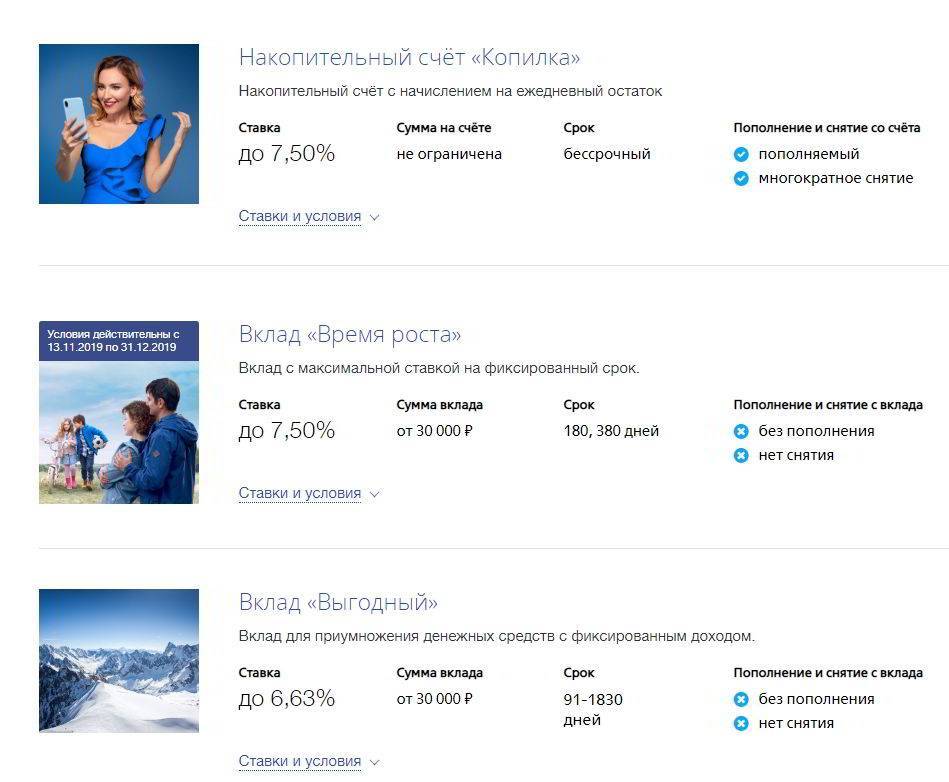

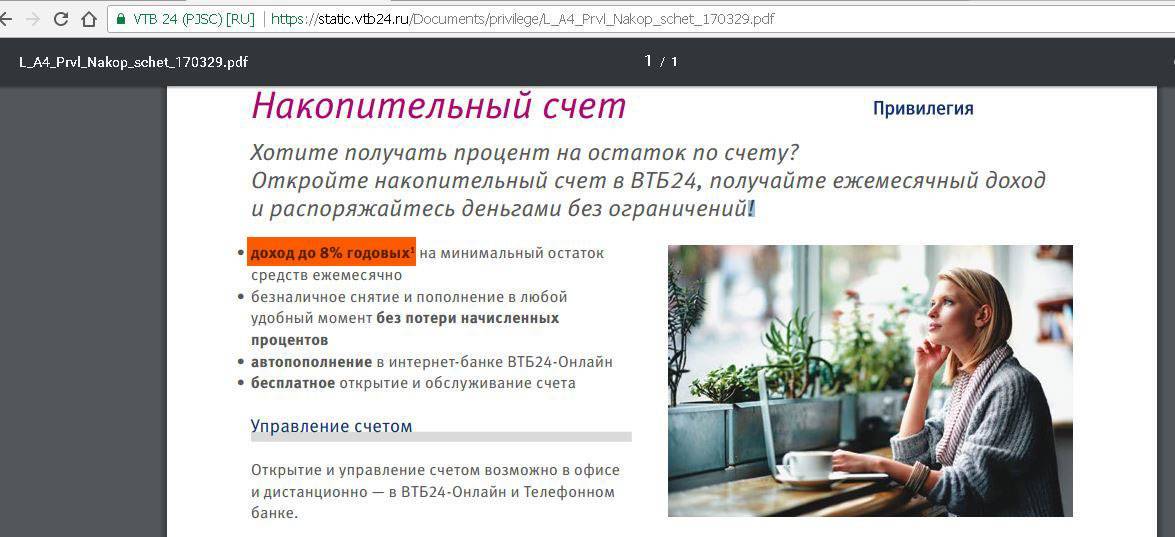

Накопительный счет банка ВТБ

ВТБ банк каждому клиенту предлагает открыть Накопительный счет. Такая программа предусматривает снятие средств без потери начисленной прибыли. Также можно без ограничений пополнять свой счет.

Условия открытия:

- бесплатно в отделении банка либо через интернет;

- бесплатное обслуживание счета;

- период открытия без ограничений;

- открытие в рублях, евро и долларах.

Ставки процента довольно высоки. Базовая ставка начисляется на сумму минимального остатка.

Чтобы получать постоянно хороший доход, сумму остатка следует оставлять неизменной. С течением времени ставка становится большей. Если у клиента есть Мультикарта ВТБ, то можно получать еще большие проценты. Обязательно подключить опцию «Сбережения».

Оформить счет возможно:

- в офисе (при себе иметь паспорт);

- через интернет-банк.

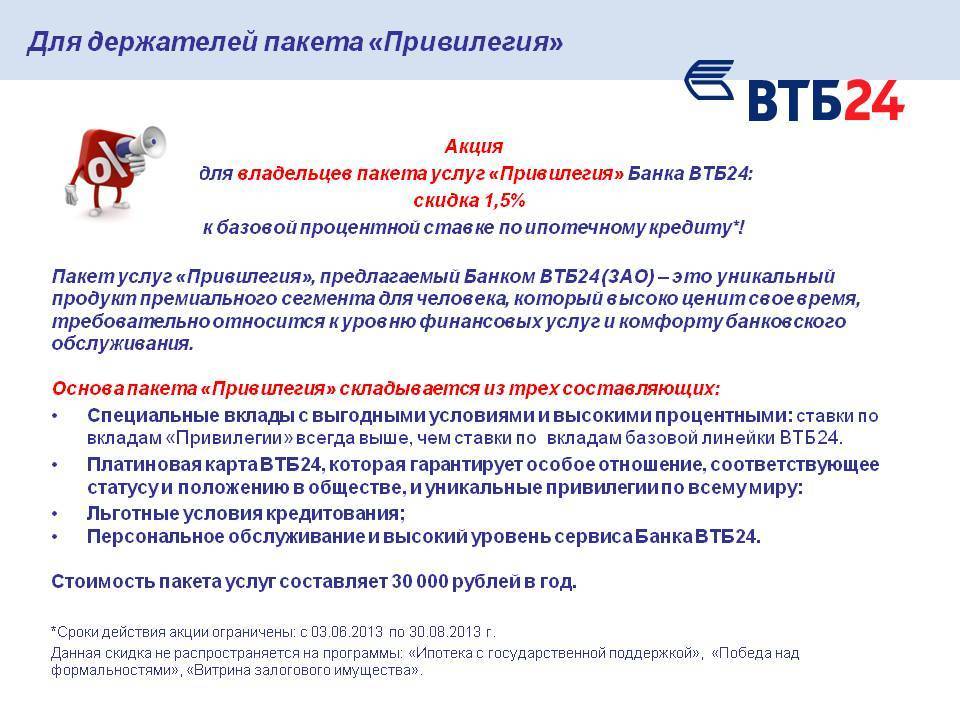

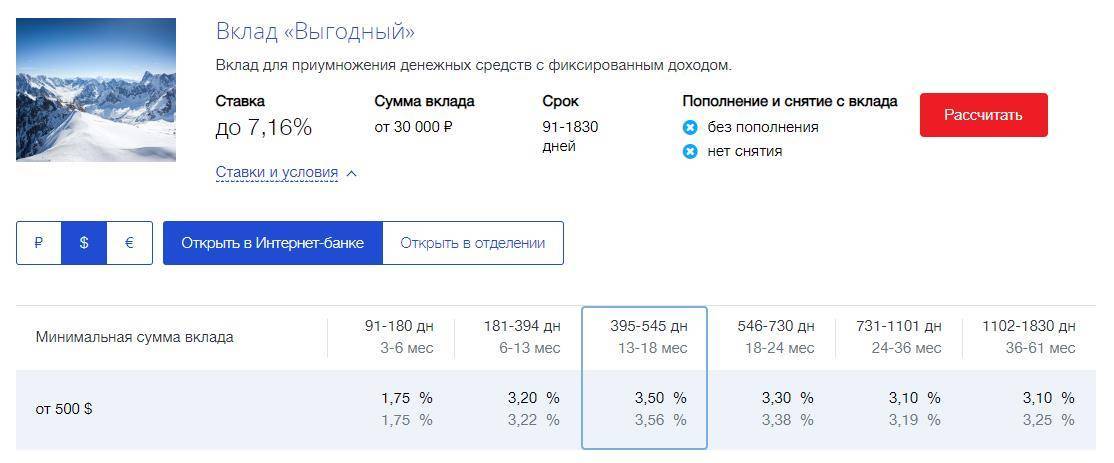

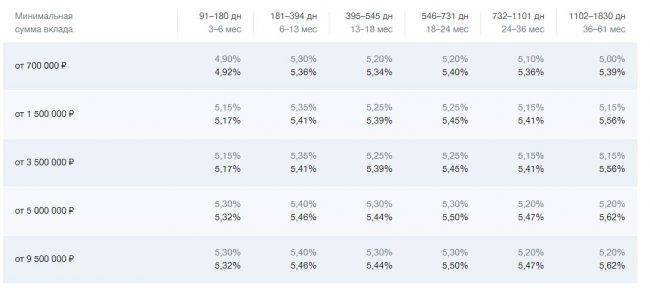

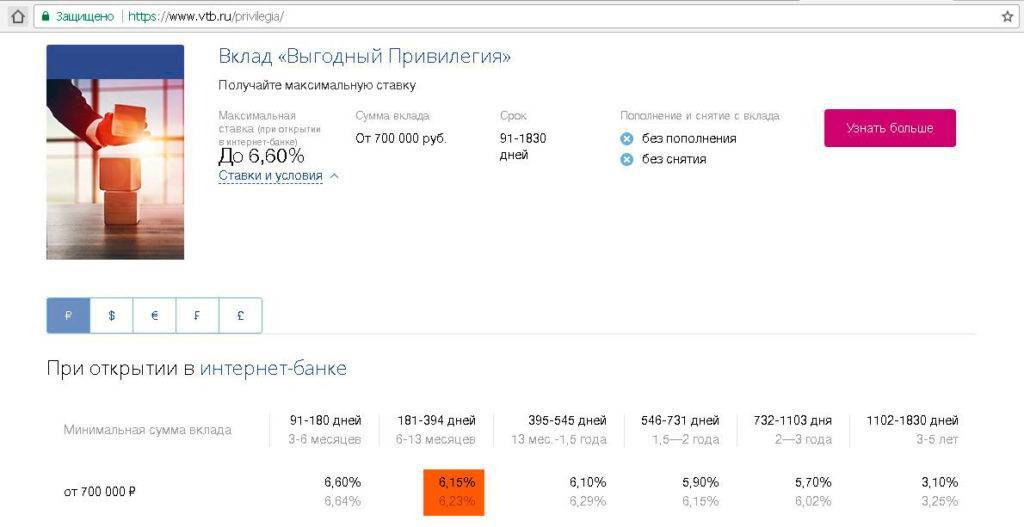

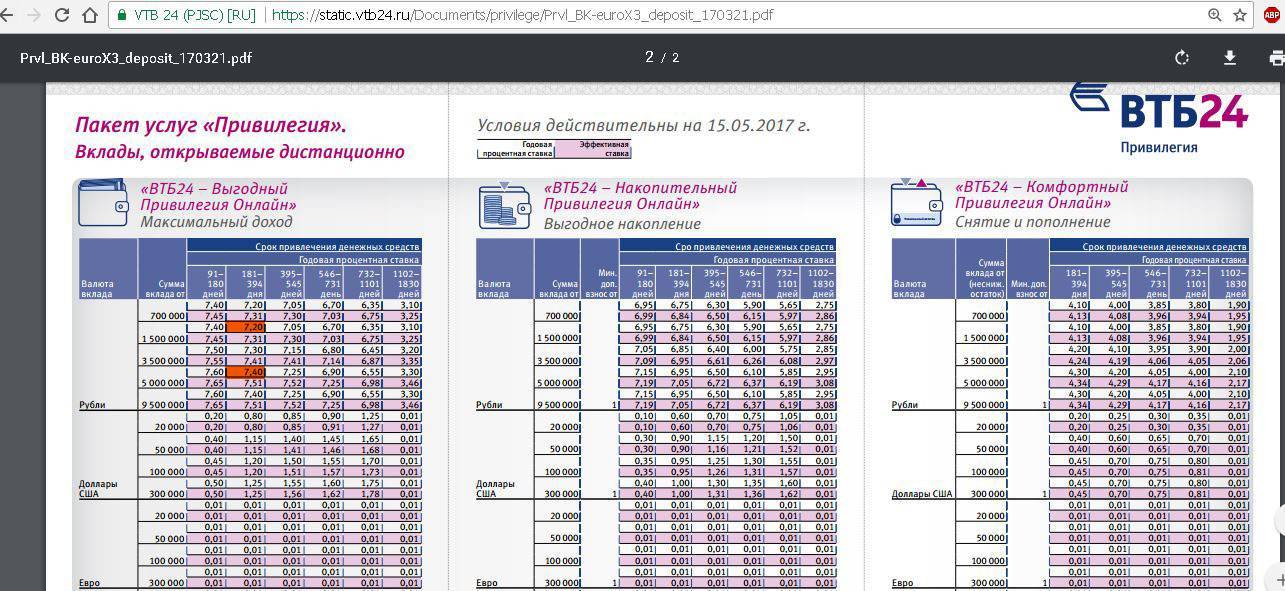

Условия вклада «Выгодный Привилегия»

Достаточно новый продукт от ВТБ 24 – пакет услуг «Привилегия», который предлагает более широкие возможности использования банковского вклада.

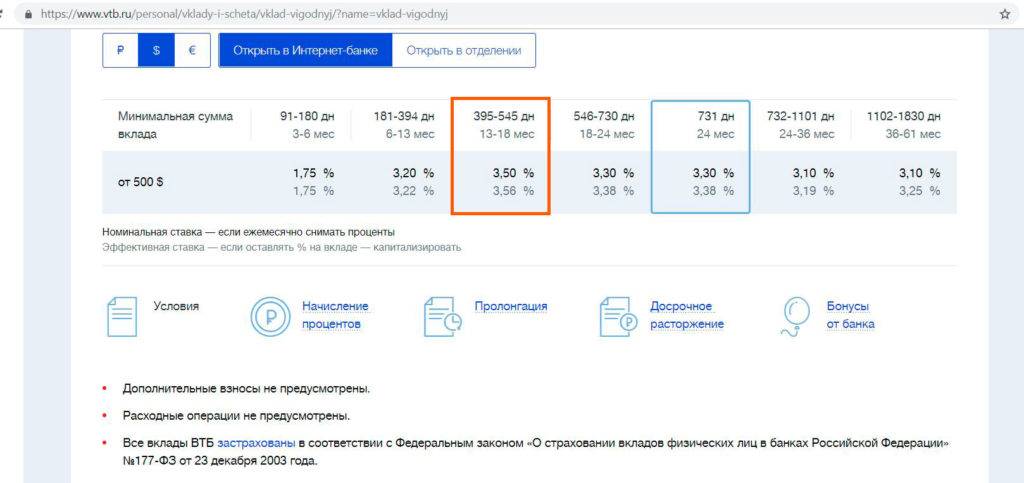

Депозитный вклад «Выгодный Привилегия» онлайн в ВТБ 24 открывается на таких условиях:

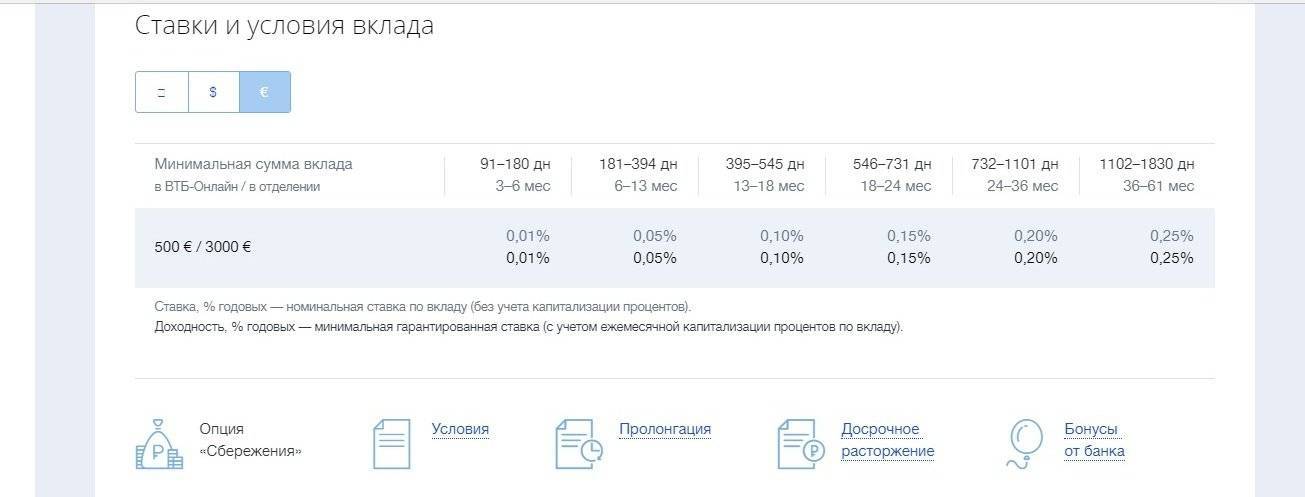

- Валюта счета: рубли, доллары США, евро, фунты стерлингов и швейцарский франк.

- Стартовая сумма – 700 тысяч рублей или 20 тысяч в иностранной валюте.

- Срок вклада: 3-60 месяцев.

- Отсутствие возможности пополнения счета либо его обналичивание.

- Допустимо продление срока депозита до 2 раз.

Процентные ставки начисляются таким образом: либо добавляются к остатку вклада, либо перечисляются на отдельный счет.

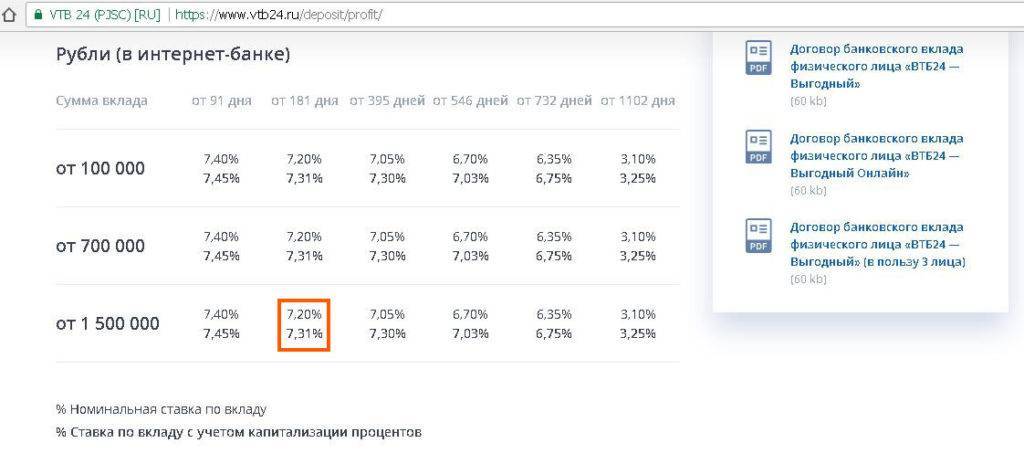

В зависимости от валюты депозита, суммы и его срока, проценты отличаются:

- 700 тысяч – 3,1-7,4%.

- 3,5 млн. рублей – 3,2-7,5%.

- Более 5 млн. рублей – 3,3-7,6%.

Просчитав на калькуляторе возможный доход, также, не отходя от компьютера, вы сможете отправить заявку на открытие выбранного счета. Если вы уже клиент банка, то подавать документы для оформления депозитного договора вам не потребуется. Новичкам же предстоит подать копию и оригинал гражданского паспорта с постоянным местом прописки.

Внести деньги можно как в кассе банка, так и перечислив их на свой депозитный счет с основного карточного счета. А посредством интернет-банкинга можно отслеживать, как преумножаются ваши деньги.

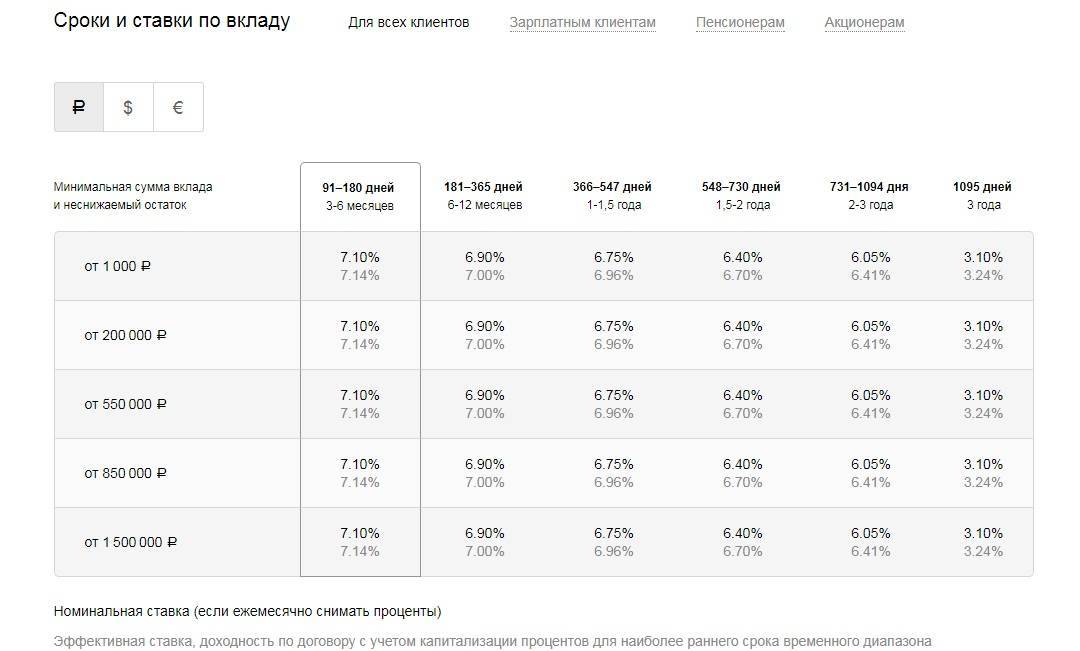

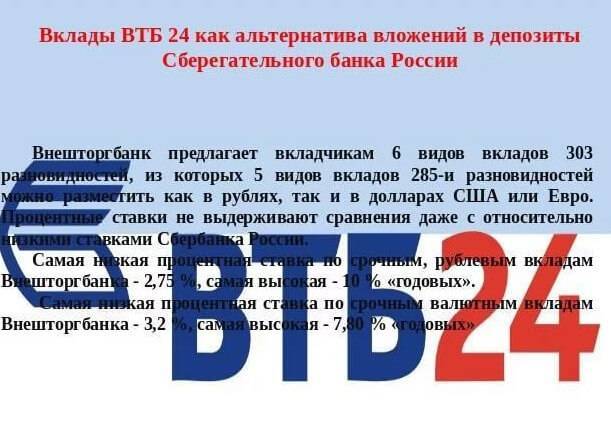

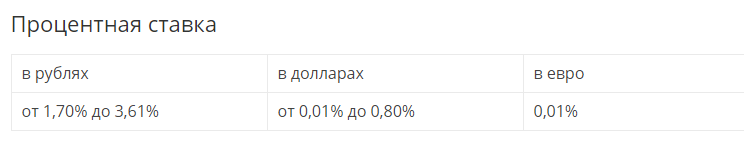

Процентные ставки

Для клиентов банков всегда необходимо знать, сколько денег они заработают на том, что поместят свои деньги именно в эту финансовую организацию.

Проценты по вкладам будут зависеть от тарифа, выбранного клиентом и валюты депозита.

| Валюта | Процентная ставка | |

|---|---|---|

| Вклад → | «Выгодный» | «Выгодный Привилегия» |

| Рубли | 3,10% – 6,69% | 3,10% – 6,69% |

| Доллары | 0,40% – 1,73% | 0,40% – 1,73% |

| Евро | 0,01% | 0,01% |

Вклад «Выгодный» можно открыть с капитализацией средств и продлением срока, тогда проценты по депозиту будут слегка иными, что и указано в таблице.

| Валюта | Процентная ставка при продлении срока | |

|---|---|---|

| Вклад «Выгодный» | Вклад «Выгодный Привилегия» | |

| Рубли | 3,25% – 6,99% | 3,25% – 6,99% |

| Иностранная валюта | 0,40% – 1,73% | 0,40% – 1,73% |

При продлении вклада сумма депозита остается прежней, вносить дополнительные средства нет необходимости, что позволяет вкладчикам не переживать, если денег временно нет. Процентная ставка во многом будет зависеть от суммы, положенной на депозит.

Проценты по вкладам в долларахКак показывает практика банковского дела, депозиты с крупными суммами имеют более высокие проценты, нежели минимальные вклады. Поэтому в каждом конкретном случае лучше заранее узнать у сотрудника банка, каким будет процент по депозиту в зависимости от срока и суммы вложения.

Проценты по вкладам в долларахКак показывает практика банковского дела, депозиты с крупными суммами имеют более высокие проценты, нежели минимальные вклады. Поэтому в каждом конкретном случае лучше заранее узнать у сотрудника банка, каким будет процент по депозиту в зависимости от срока и суммы вложения.

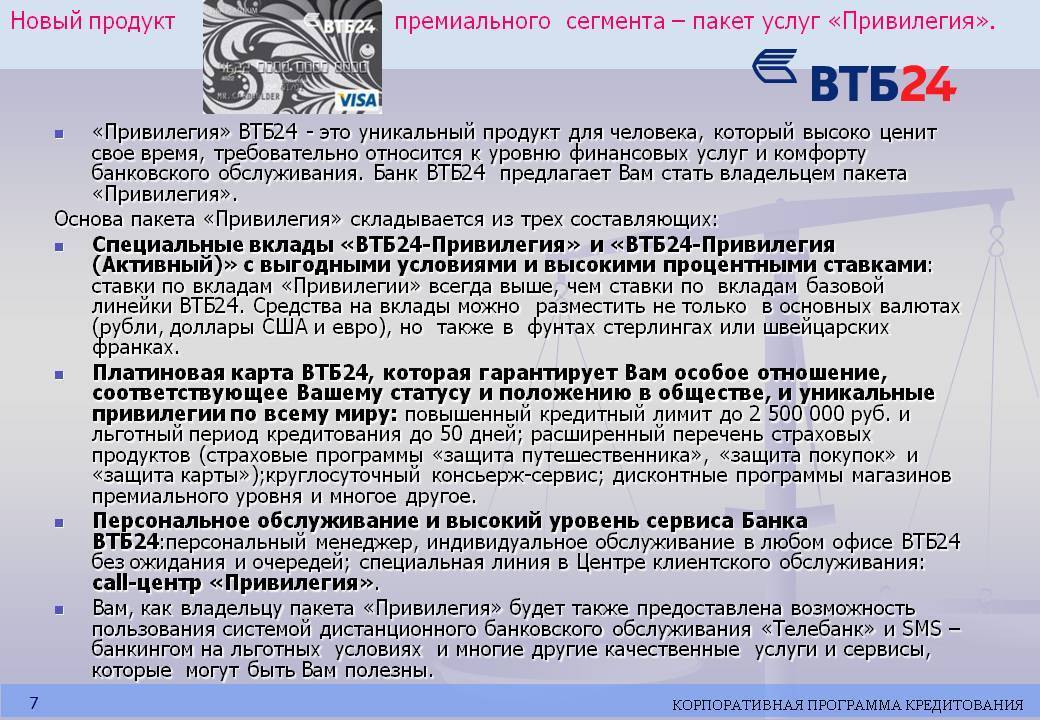

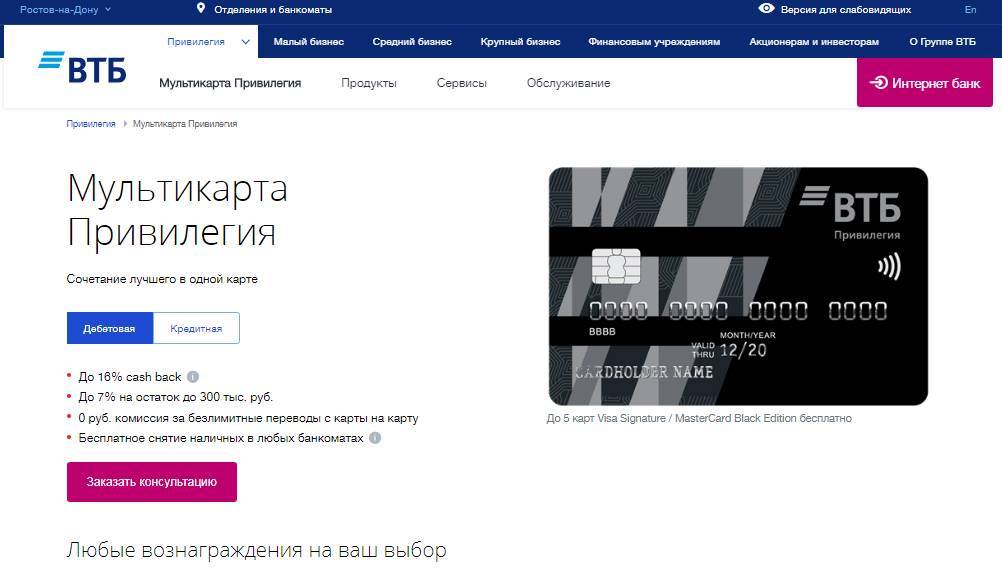

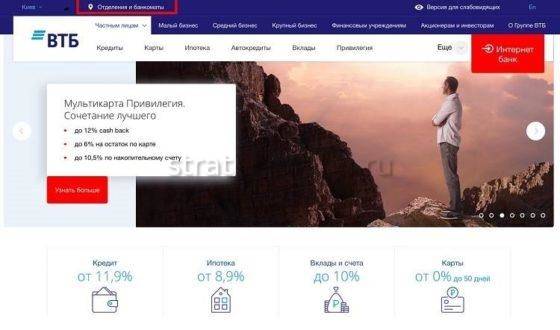

Мультикарта Привилегия от банка ВТБ: условия и тарифы

Мультикарта – это один из самых популярных премиальных банковских продуктов от ВТБ для физических лиц. Конечно, у карты и без премиального пакета есть немало достоинств, но с «Привилегией» она становится еще интереснее для клиентов.

Что вы получите:

- Кэшбэк за покупки – стандартный 1,5% от суммы,

- Кэшбэк за покупки у партнеров «Мультибонус» – до 20% от суммы,

- Начисление дохода по накопительному счету – до 7% годовых (на 3/6 месяцев на сумму до 1 млн. руб.),

- Пополнение с карт других банков в ВТБ Онлайн без комиссии.

Преимущество карты состоит в том, что вы можете самостоятельно выбирать, в какой именно программе лояльности вы хотите участвовать, и можете комбинировать получаемые льготы или менять их в зависимости от своих нужд. Например, можно:

- выбрать экономию на кредитах, и снижать ставку по потребительским кредитам на 1% или по ипотеке на 0,3%,

- если вы хотите получать кэшбэк или мили за покупки, то вы сможете рассчитывать на возврат за все покупки 1,5% от суммы (и до 20% у партнеров);

- если вы хотите инвестировать, то вы получите возврат 1,5% рублями на брокерский счет,

- если вам более интересно сберегать, то по карте вы получите надбавку 1% по вкладу или сберегательному счету.

Можно оформить до 5 дополнительных премиальных карт бесплатно. Снятие в банкоматах других банков будет бесплатным, переводить можно до 100 000 рублей в месяц по номеру телефона без комиссии. Максимальный оборот, за который вы будете получать бонусы – до 150 000 рублей в месяц.

Советы при выборе вклада от экспертов

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

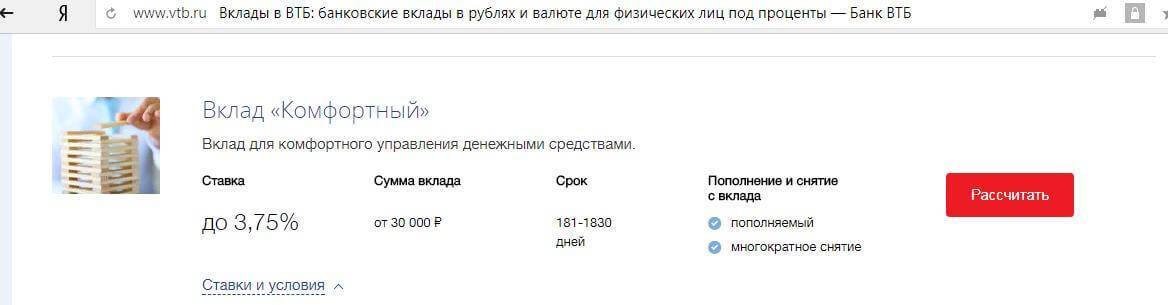

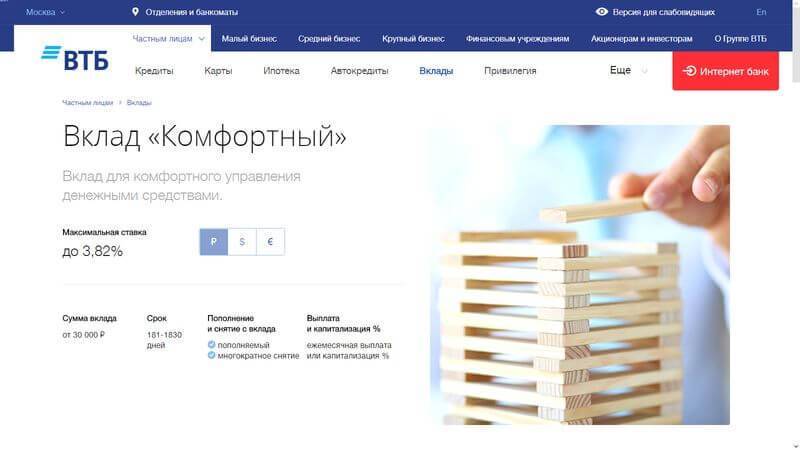

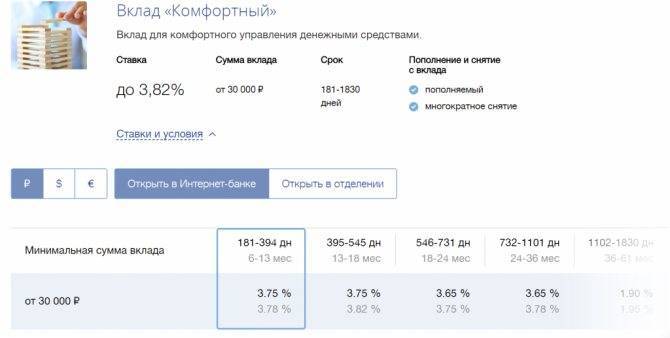

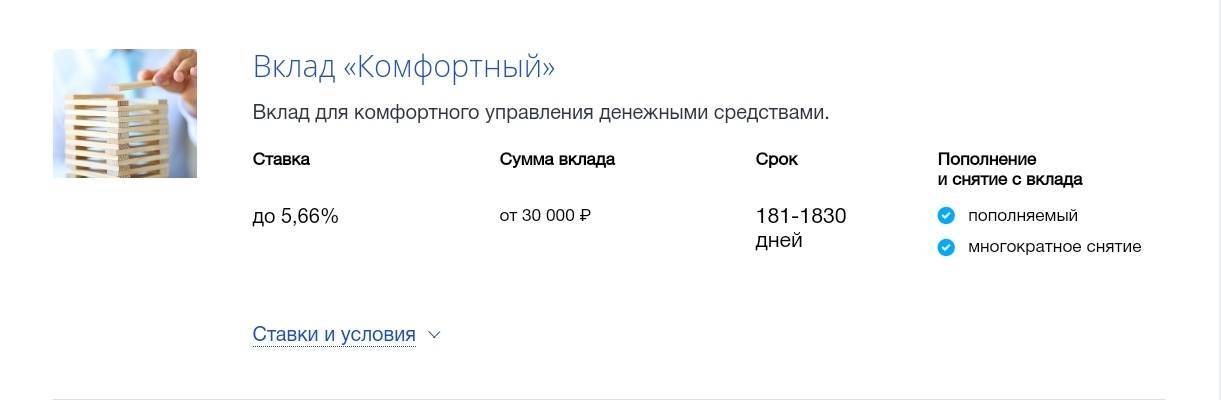

Вклад ВТБ 24 «Комфортный»

Вклад для физических лиц банка ВТБ позволяет клиентам не только пополнять счет, но и многократно снимать средства. Условия для открытия депозита:

- минимальная сумма – 100 000 рублей;

- ставка до 3,61%;

- срок размещения средств – от 181 до 1830 дней;

- доступ к личным средствам в любой момент;

- дополнительные взносы – от 15 000 рублей;

- последний взнос должен совершаться не менее, чем за 30 дней до окончания действия договора;

- расходные операции не предусматриваются;

- ежемесячное начисление процентов с капитализацией либо выплата на отдельный счет;

- автоматическая пролонгация депозита не более 2 раз;

- при досрочном закрытии договора проценты выплачиваются по ставке до востребования.

Ставки по вкладу для физических лиц в банке ВТБ:

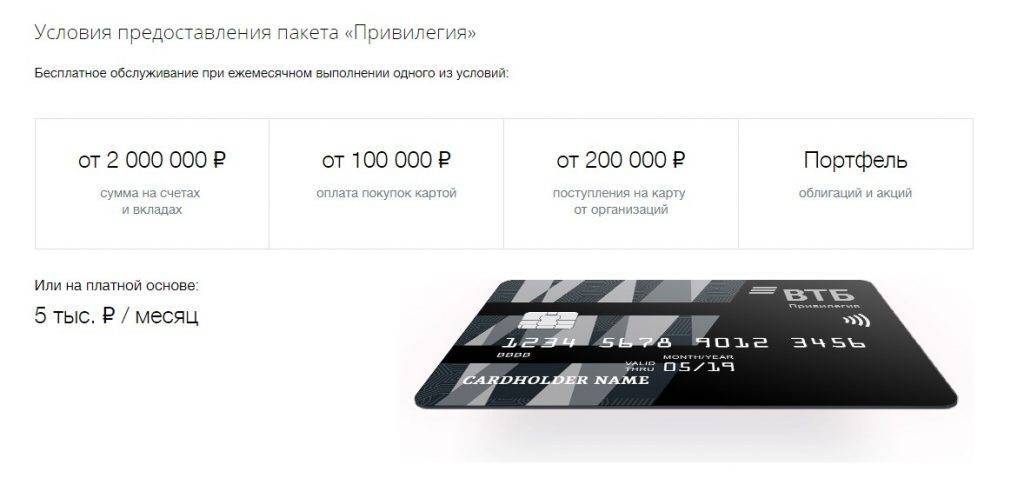

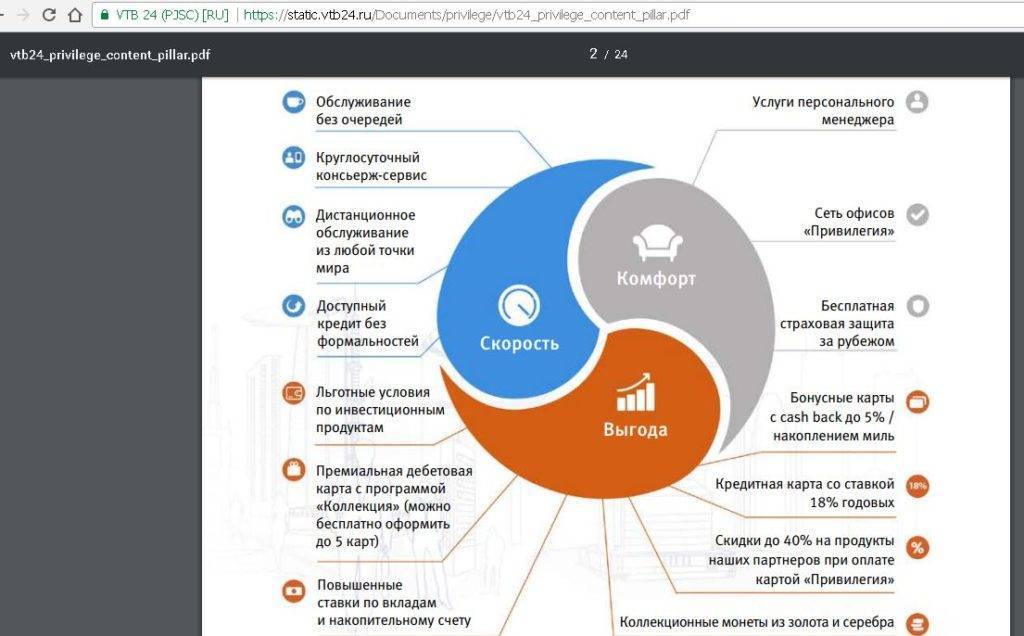

Основные особенности пакета услуг «Привилегия» от ВТБ

Как следует из названия, «Привилегия» создан для клиентов, желающих получать от своего банка больше. К примеру, каждому клиенту, который присоединился к данному пакету услуг, полагается индивидуальное обслуживание, куда входят:

- персональный менеджер для телефонной поддержки;

- выделенная зона обслуживания в отдельных офисах;

- многозадачный мобильный банк;

- улучшенные условия обслуживания.

Также для привилегированного клиента оформляется особая Мультикарта, позволяющая получать бонусные опции, повышенный кэшбэк до 17-ти %, а также начисление процента на остаток личных средств. По вкладам, кредитам и услугам, связанным с ценными бумагами, также предоставляются выгодные условия, которые обычному клиенту остаются недоступны.

Наконец, кроме банковских услуг, пользователи тарифа «Привилегия» имеют право на дополнительные премиум-сервисы. К примеру, для авиапутешественников создан Priority Pass, позволяющий пользоваться услугами авиакомпаний и улучшенным сервисом во многих аэропортах мира. Кроме того, привилегированным клиентам обеспечивается страхование на время путешествий, консьерж-сервис и помощь на дорогах при возникновении непредвиденной ситуации.

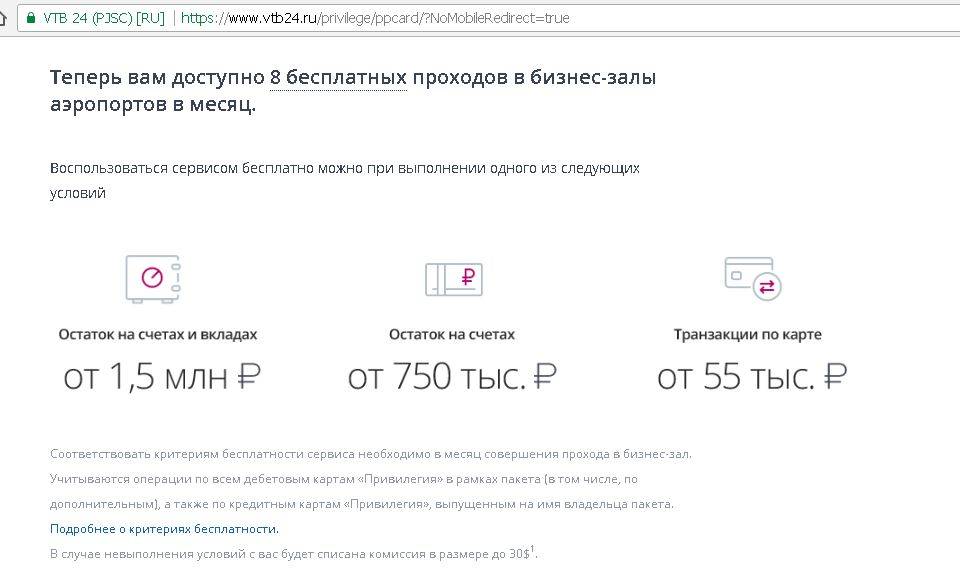

Чтобы воспользоваться пакетом услуг «Привилегия» на бесплатной основе, необходимо выполнить одно из четырех условий:

- Иметь от 2-х миллионов рублей на личном счете или вкладе.

- Присутствуют регулярные поступления на карту от организаций в сумме не менее 200 тыс. рублей.

- За месяц с помощью карты оплачивается покупок не менее, чем на 100 000 рублей.

- В ВТБ у клиента есть портфель ценных бумаг.

Вклад Комфортный Онлайн

Комфортный Онлайн дает возможность клиентам пополнять счет либо снимать средства в любое удобное время. Открывается в интернет-банке. Условия от банка ВТБ:

- срок размещения денег – от полугода до 5 лет;

- минимальная сумма внесения средств – 30 000 рублей/500 евро/500 долларов;

- предусматривается пополнение;

- минимальная сумма внесения денег – 1 рубль, 1 доллар, 1 евро;

- предусматривается частичное снятие средств без потери прибыли;

- минимальная сумма для снятия – 1 рубль/1 евро/1 доллар;

- предусмотрена капитализация прибыли;

- проценты начисляются каждый месяц на отдельный счет либо с капитализацией;

- при досрочном расторжении проценты выплачиваются по ставке до востребования.

Преимущества вклада Привилегия

В линейке вкладов «Привилегия» каждый найдет подходящий вариант. ВТБ 24 предлагает большой диапазон минимально допустимой суммы для открытия депозита. Размер первоначального взноса колеблется от 3 000 до 50 000 долларов. Денежную единицу можно выбрать из доступных вариантов или по желанию.

Другим достоинством рассматриваемых вложений является возможность автоматического продления договора. На каждую пролонгацию распространяются действующие условия открытия депозита.

Другим достоинством рассматриваемых вложений является возможность автоматического продления договора. На каждую пролонгацию распространяются действующие условия открытия депозита.

Чтобы оформить счет, необходимо посетить отделение банка с паспортом. Можно это сделать, не покидая дома, если зайти на сайт финансовой организации.

Преимуществом личного присутствия в офисе считается возможность узнать нюансы предложения у сотрудника банка. Он подробно расскажет об условиях по вкладам и поможет оформить нужную документацию.

Сейчас доступно открытие счета в любом банкомате финансового учреждения, но только в рублевой валюте. При таком оформлении депозита действуют ставки ВТБ-Онлайн.

После подписания договора его копию можно получить в любом отделении банка. Необходимо лишь предъявить паспорт. Иметь документ на руках не обязательно, но все-таки рекомендуется.

ВТБ 24 предлагает различные варианты, ориентированные на те или иные потребности клиентов. Одни вкладчики смогут выбрать гибкие депозиты, имеющие высокие процентные ставки. Другие же предпочтут комфортные вложения с досрочным получением средств.

Люди открывают депозитные счета с различными целями. Поэтому вклады бывают кратко- и долгосрочными. Предложения с периодом действия от 1 до 3 месяцев созданы для людей, желающих заработать на накоплениях и потратить прибыль на свои нужды.

При стремлении получить в будущем большой доход лучше оформить долгосрочный депозит. Подобные варианты подходят тем, кто хочет, чтобы их средства постоянно работали на них.

Порядок начисления процентов

Есть 2 способа распоряжения полученными процентами. Их можно отправить на карточный счет, если прибавлять полученный доход к сумме вложения. Если снять деньги с депозита досрочно, проценты начисляются по минимальной ставке “до востребования”. Она всегда указана в договоре.

Есть 2 способа распоряжения полученными процентами. Их можно отправить на карточный счет, если прибавлять полученный доход к сумме вложения. Если снять деньги с депозита досрочно, проценты начисляются по минимальной ставке “до востребования”. Она всегда указана в договоре.

Максимальная доходность зависит от выбранной валюты. Если открыть рублевый счет, ставка составит 4,48%, в долларах она уменьшается до 0,55%, а евро — до 0,01%. Прибыль при использовании иностранной валюты ниже из-за политики банков, направленной на поддержание и укрепление рубля.

Процесс конвертации валют

По желанию вкладчика проводится конвертация денежных единиц. Ее можно осуществить в любой момент по действующему курсу ЦБ. Число таких операций является неограниченным.

Порядок пополнения счета

При оформлении вклада «Привилегия» допускается пополнение счета на любую сумму неограниченное количество раз. Вкладчик самостоятельно контролирует свои сбережения, прибыль и расходы.

Управление счетом доступно благодаря специальному сервису. Чтобы им воспользоваться, нужно авторизоваться на сайте банка. Вход в личный кабинет осуществляется с помощью ввода логина и пароля.

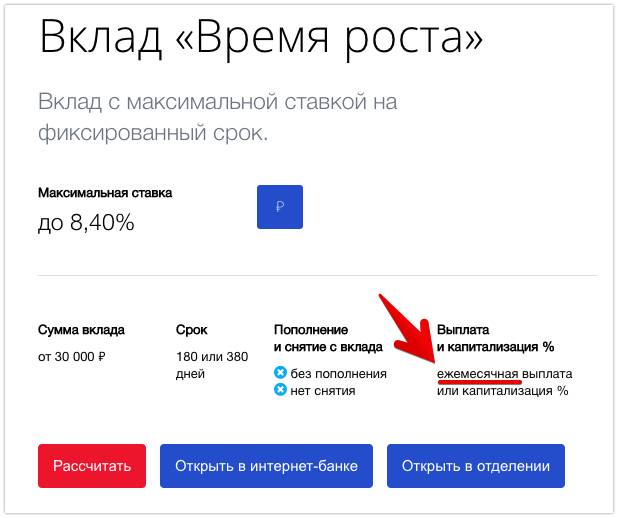

Вклад ВТБ 24 «Выгодный»

Вклад для физических лиц в банке ВТБ в Казани Выгодный – это депозит для приумножения личных средств с фиксированной прибылью. Условия для размещения средств по данному тарифу:

- минимальная сумма для внесения средств – 100 000 рублей;

- ставка до 6,3%;

- период размещения средств – от 91 до 1830 дней;

- дополнительные взносы не предусматриваются;

- расходные операции не предусматриваются;

- ежемесячное начисление процентов с капитализацией или с выплатой на другой счет;

- автоматическое продление договора не более двух раз;

- льготные условия при досрочном расторжении соглашения.

Ставки по продукту следующие:

Как пополнить вклад?

Пополнить свой счет по вкладу возможно как в отделении банка, так и через интернет.

- В отделении. Пополнить счет клиент может только в том регионе, где был непосредственно открыт депозит. Если он был открыт в Москве или области, то пополнить счет можно в любом отделении региона. Для этого нужно обратиться к консультанту, озвучить реквизиты и указать желаемую сумму пополнения.

- Онлайн. Пополнение производится через личный кабинет при помощи банковской карточки. Если средств на карте нет, то положить их можно через устройство самообслуживания.

Большая часть клиентов предпочитают дистанционное управление средствами, чтобы не посещать отделения и не стоять в очередях.

Как открыть вклады ВТБ?

Открыть депозит в ВТБ клиент может несколькими способами; каждый подбирает для себя максимально комфортный вариант.

- В отделении банка. Для этого каждый клиент при посещении отделения должен иметь при себе документ, удостоверяющий личность. Также потребуется определиться с депозитной программой и расставить приоритеты.

- Через интернет. Если человек является клиентом ВТБ, имеет доступ в личный кабинет, то открыть депозит возможно онлайн. После оформления депозита каждый имеет право на получение соглашения в любом отделении банка.

При открытии депозитного счета через интернет ставки более привлекательны.

Вклад комфортный Привилегия

В ВТБ 24 на сегодня вклад Привилегия Комфортный является премиальным и предлагается с повышенными ставками. Открыть счет можно не только в долларах, евро и рублях, но и в фунтах стерлингов и швейцарских франках.

Условия банк выдвигает следующие:

- период размещения личных финансов – от полгода до 5 лет;

- сумма от 700 000 рублей/20 000 долларов/20 000 евро;

- предусматривается пополнение счета;

- разрешается частичное снятие средств;

- предусматривается капитализация процентов;

- проценты выплачиваются ежемесячно с капитализацией либо на счет;

- при досрочном расторжении соглашения проценты выплачиваются по ставке до востребования.

Какие разновидности вклада «Привилегия» предложены

Вклады ВТБ 24 для физических лиц в 2021 году «Привилегия» предложены в широкой линейке. Это позволяет клиентам финансового учреждения подобрать для себя наиболее подходящую программу. Отличаются эти программы не только процентной ставкой, но и сроками открытия.

Каждый банковский продукт имеет возможность использования периода пролонгации не более 2 раз.

Среди востребованных пакетов следует выделить:

- Выгодный – предлагает максимальную ставку по процентам. Это дает возможность получить высокий доход, но только в том случае, если клиент располагает крупно суммой. Пользователь может выбрать любую валюту, на свое усмотрение. Процентная ставка напрямую зависит от данных критериев.

- Накопительный – пополняемый вклад, по которому процент начисляется моментально и на внесенную сумму. В данном случае клиент банка может рассчитывать на большой доход, особенно в том случае, если вкладывает крупную сумму.

- Комфортный – можно открыть на срок до 6 месяцев. В этом случае вкладчик может распоряжаться некоторой суммой вложенных средств. При этом процентная ставка не снижается. Баланс можно не только расходовать, но и пополнять счет на любую сумму, в рамках установленных лимитов.

Перед тем, как оформлять вклад Выгодный «Привилегия» ВТБ 24 или другой банковский продукт по такой программе, следует внимательно ознакомиться с его условиями. При возникновении необходимости можно обратиться в информационную службу поддержки клиентов. Опытный представитель банка ответит на все вопросы и поможет подобрать наиболее выгодное предложение для каждого пользователя индивидуально.

Вклад Комфортный

Депозит Комфортный дает возможность клиентам пополнять свой счет либо при необходимости снимать деньги, когда это необходимо. Оформление происходит в офисе.

К минусам этого депозита можно отнести достаточно небольшую процентную ставку. Условия банк выдвигает следующие:

- период внесения средств – от 5 месяцев до 5 лет;

- сумма – 30 тыс. руб./500 долларов/500 евро;

- предусматривается внесение личных финансов;

- минимальная сумма внесения денег – 1 рубль/1 евро/1 доллар;

- предусматривается частичное снятие без потери процентов;

- минимальная сумма для снятия – 1 рубль/1 доллар/1 евро;

- предусматривается капитализация;

- начисление прибыли осуществляется каждый месяц с перевложением либо выплатой на счет;

- при досрочном расторжении соглашения проценты выплачиваются по ставке до востребования.

Вклад Выгодный Привилегия

Вклад Выгодный Привилегия от ВТБ предоставляется с повышенными ставками. Открыть его можно не только в рублях, но и в евро, долларах, а также швейцарских франках и фунтах стерлингов. Условия по вкладу Выгодный Привилегия в ВТБ таковы:

- период размещения средств – от полугода до 5 лет;

- минимальная сумма пополнения – 700 000 рублей/20 000 евро/20 000 долларов;

- нельзя изменять сумму вложений и снимать часть денег со счета;

- прибыль клиент получает каждый месяц с добавлением процентов к основному счету либо на другой счет;

- есть льготные условия досрочного расторжения – при закрытии депозита после 181 дня проценты выплачиваются в размере 0,6 от ставки процента.

Советы при выборе вклада от экспертов

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

О программе

Из самого названия «Привилегия» следует, что программа рассчитана на состоятельного клиента. Если говорить о программе, то это не просто вклад, а целый комплекс услуг, предлагаемых клиенту. В пакет услуг входит:

- консультационная поддержка персонального менеджера;

- привилегированное обслуживание в отделениях и офисах;

- специализированное мобильное приложение.

Кроме того, открывая вклад, клиент получает Мультикарту, по которой можно получать повышенные бонусы и кэшбэк вплоть до 17% от суммы безналичных операции, либо проценты на остаток. У банка особое отношения к привилегированным клиентам, в том числе по другим продуктам и услугам, по операциям с ценными бумагами, кредитам вкладам и другим.

Пользоваться услугами банка можно бесплатно, если выполнить одно из следующих условий:

- разместить на счетах и вкладах сумму более 2 млн рублей;

- получать заработную плату на карту, на сумму более 200000 рублей в месяц;

- с помощью банковской карты оплачивать покупки на сумму свыше 100000 рублей;

- иметь в банке ВТБ портфель ценных бумаг.

Советы при выборе вклада от экспертов

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать