Политика ФРС

Федеральная резервная система в Соединенных Штатах Америки определяет ставку рефинансирования. С этим связана стоимость национальной валюты для банков внутри страны. Если говорить проще, то банки в США берут в долг у правительства доллары, а потом отдают их, но уже с учетом вышеупомянутой ставки. Получается, что если ставка ФРС высокая, таким же будет и курс национальной валюты. Конечно же, для банков это плохо, ведь им нужно будет отдавать больше, но для экономики страны в целом это хорошо. К тому же, к краху банковской системы такие решения точно не приведут, так как у банков хватит средств на многократное повышение ставки.

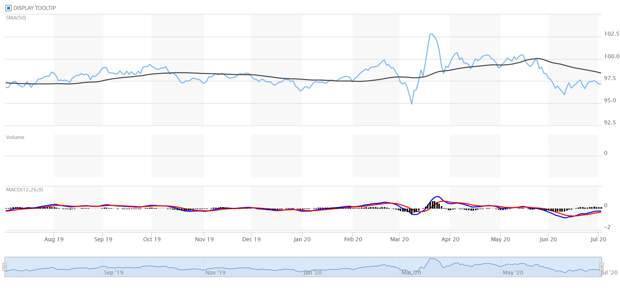

Так вот, с 2014 года эта ставка становилась выше три раза – в начале 2016, 2017 и в середине 2017 годов. Это привело к следующим последствиям:

- возможность провести реформы в налоговой системе и получать еще большой доход (при этом налогов с бизнеса стали брать меньше);

- позитивная динамика роста рынка труда – рабочих мест становится все больше (это, в свою очередь, привело к снижению уровня безработицы);

- общий рост экономики.

На данный момент предпосылок к тому, чтобы правительство еще раз увеличило ставку, практически нет. Что же касается того, когда доллар начнет расти ввиду этого, то это уже происходит. США на подъеме! Даже если случится небольшое падение курса, правительство снова увеличит ставку и все придет в норму.

Крах доллара и как извлечь из него выгоду

Если все же допустить, что доллар подешевеет за счет сокращения ВВП США и Количественного смягчения, при этом параллельно начнет терять значение на международном рынке, то единственный способ заработать на крахе доллара — вовремя выйти из него.

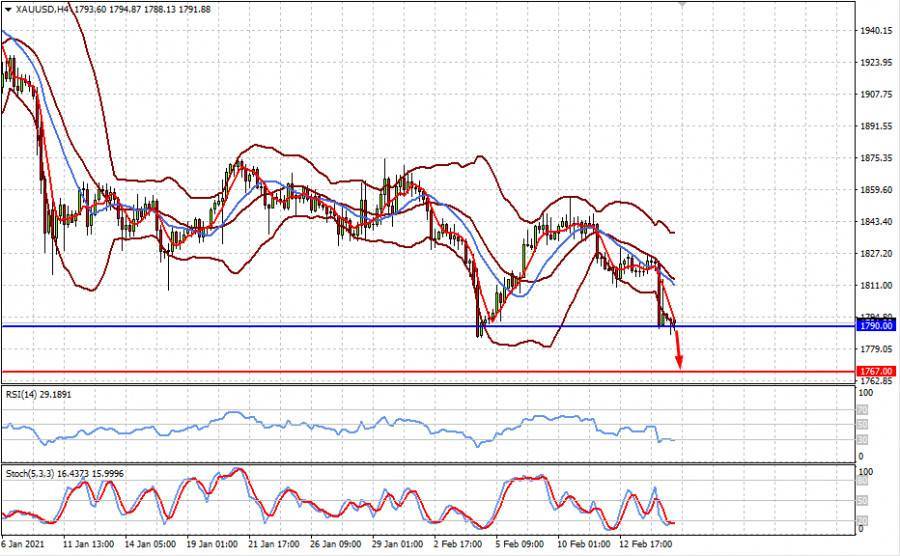

Однако принятие такого решения зависит и от страны проживания. Экономисты пророчат глобальный кризис, задевающий все страны, но очевидно, что кто-то пострадает меньше, кто-то больше. Если есть основания полагать, что экономика вашей страны рухнет не так глубоко, как экономика США или быстрее начнет восстанавливаться, возможно, стоит выйти из доллара в местные ценные бумаги и облигации. Если надежды на это слабые, можно выйти в золото и или более надежную валюту — ту же иену или франк.

Профессионалы могут рассматривать и как источник инвестиций — криптовалюты. Конечно, на фоне общего кризиса они просядут, но потом имеют все шансы на восстановление, т.к. их стоимость формируется на основе спроса и предложения, а не решений ФРС и указов Трампа. Но этот рынок все еще малопредсказуем, поэтому вложения на нем требуют опыта и основательного предварительного анализа.

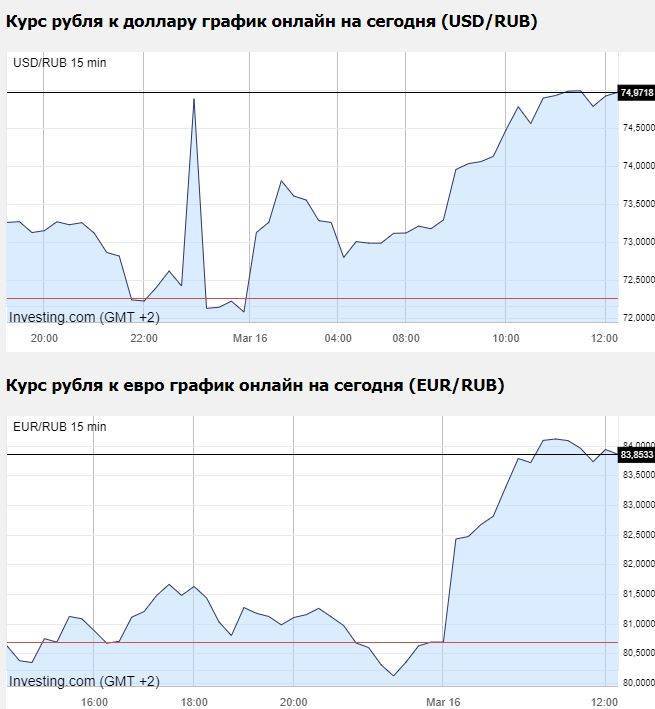

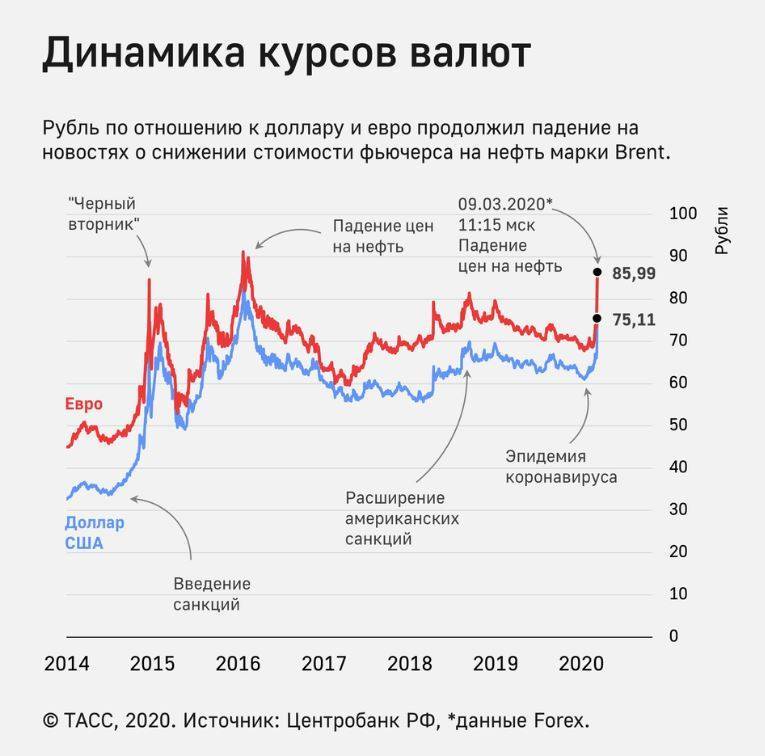

Получится ли заработать на прыжках курса в краткосрочной перспективе? Это уже зависит не только от доллара, но и от вашего регулятора. Вслед за ФРС некоторые центробанки могут тоже начать эмиссию внутренней валюты, чтобы стимулировать рынки и сохранить процентные ставки (тогда есть смысл купить доллар сейчас), а могут и не начать. Курс же, например, рубля привязан в основном к цене на нефть, поэтому по отношению к доллару он будет менятся в зависимости от ее стоимости и не исключено будущее укрепление.

Стейблкоины: тихая гавань на период кризиса COVID-19:

Черный лебедь или козел отпущения

Уоррен Баффет: Оракул из Омахи пророчит кризис?

Павел Глоба: «Доллар рухнет, если остановится экспансия»

Знаменитый астролог Павел Глоба к 2021 году приоткрыл тайну

над дальнейшей судьбой американских денег. По его словам, доллар был создан под

знаком Овна, что сопоставляет его с агрессией, стремлением стать первым и

завоевать весь мир. Как только экспансия доллара приостановиться, валюта просто

рухнет.

Павел Глоба так же заявил, о том, что в долгосрочной

перспективе доллар ждут большие проблемы, а евро просядет уже в ближайшие 5-6

лет. А вот в отношении национальной валюты астролог обозначил отличные

перспективы: «Рубль создан под знаком Близнецов, поэтому он, словно

ванька-встанька, фактически непотопляем».

Павел Глоба предрекал распад Украины на три части в 2009

году, что и произошло. В связи с этим, обладателям долларовых депозитов, следовало

бы как можно скорее обменять их на рубли.

Кстати, таким людям Глоба дал совет «не держать доллары под подушкой, так как они имеют свойство самоуничтожаться».

К сожалению, в Кремле сидит много иностранных агентов,

поэтому Резервный фонд России состоит преимущественно из американской и

евро-валюты, а ведь Глоба предупреждал…

Нострадамус: «и франк зеленый рухнет как стена»

Мишель де Нострадамус предсказал много событий в своих

катренах, от революции 1905 года до создания фотонного двигателя

Не обошел он

своим вниманием и доллар, который просто обречен на провал

- Седой правитель оседлает трон

- И масло черное останется в пустыне

- И франк зеленый рухнет как стена

- Всех в мире ждет голодный хаос

Очевидно, что седой правитель – это Байден, а

черное масло – нефть. Вероятно, рынок углеводородов будет переполнен, начнется

серьезный финансовый кризис, а доллар рухнет. Если предсказание сбудется, то в

ближайшие месяцы стоит позаботиться о переводе долларов в рубли. Или поменять

их на недвижимость.

Большие облегчения ждут носителей валютной ипотеки,

поскольку доллар обесценится, они смогут расплатиться за жилье буквально как за

банку кока-колы.

И ведь удивительно, что все предпосылки для того, чтобы

пророчество Нострадамуса относительно краха доллара сбываются! Он еще того, в

16-м веке смог увидеть американский госдолг, почувствовать, как придет к власти сенатор Трамп, да и Йеллоустонский вулкан, знаете ли, даже

в те годы давал о себе знать.

Ждать ли девальвации в 2021

Возможно, слухи о скором дефолте осенью 2021 и останутся таковыми, однако проблема полугодовой инфляции никуда не делась, а власти повысили прогнозируемый процент. Рост цен неумолимо продолжается, покупательская активность не растет. К тому же падение рубля к доллару на 20% и к евро на 30% предрекают негативный сценарий национальной валюте. Фундаментально недооцененный, рубль остается под давлением, а значит, риск существует.

Мнения экспертов расходятся. Одни заявляют, что девальвация неминуема, другие отказываются верить в шаткость рубля. Многих страшит опыт прошлого, когда рубль в 1998 году потерял в цене на 246%. Сохранение контроля над денежной массой заставляет структуры валютного обеспечения повышать цены на продовольствие. Прекращаются расчеты с иностранными деловыми партнерами, повышается спрос на отечественную продукцию. Это могло бы быть окрашено в положительный оттенок, но не в нашей стране.

Переизбыток фонда национального благосостояния работает против экономической науки в РФ. Деньги копятся, но не тратятся. Резервы уходят только на поддержание рубля. К тому же рубль давно перестал быть нефтяной валютой и уже не так активно реагирует на резкий рост котировок барреля нефти.

Ожидаемая третья волна коронавируса также накладывает свой отпечаток на ожидание дефолта. Технически во время кризиса приходит время «серой экономики» – люди предпочитают хранить деньги «под матрасом», поближе. Вера в депозиты не кажется уже такой крепкой, граждане переходят на хранение сбережений в валюте. При этом из-за ограничений в зарубежных поездках нет резкого спроса на валюту, поскольку все сидят по домам. Этот прогноз распространяется и на предстоящие новогодние праздники.

Павел Глоба: «Доллар рухнет, если остановится экспансия»

Знаменитый астролог Павел Глоба к 2021 году приоткрыл тайну над дальнейшей судьбой американских денег. По его словам, доллар был создан под знаком Овна, что сопоставляет его с агрессией, стремлением стать первым и завоевать весь мир. Как только экспансия доллара приостановиться, валюта просто рухнет.

Павел Глоба так же заявил, о том, что в долгосрочной перспективе доллар ждут большие проблемы, а евро просядет уже в ближайшие 5-6 лет. А вот в отношении национальной валюты астролог обозначил отличные перспективы: «Рубль создан под знаком Близнецов, поэтому он, словно ванька-встанька, фактически непотопляем».

Павел Глоба предрекал распад Украины на три части в 2009 году, что и произошло. В связи с этим, обладателям долларовых депозитов, следовало бы как можно скорее обменять их на рубли.

Кстати, таким людям Глоба дал совет «не держать доллары под подушкой, так как они имеют свойство самоуничтожаться».

К сожалению, в Кремле сидит много иностранных агентов, поэтому Резервный фонд России состоит преимущественно из американской и евро-валюты, а ведь Глоба предупреждал…

Мишель де Нострадамус предсказал много событий в своих катренах, от революции 1905 года до создания фотонного двигателя

Не обошел он своим вниманием и доллар, который просто обречен на провал

- Седой правитель оседлает трон

- И масло черное останется в пустыне

- И франк зеленый рухнет как стена

- Всех в мире ждет голодный хаос

Очевидно, что седой правитель — это Байден, а черное масло – нефть. Вероятно, рынок углеводородов будет переполнен, начнется серьезный финансовый кризис, а доллар рухнет. Если предсказание сбудется, то в ближайшие месяцы стоит позаботиться о переводе долларов в рубли. Или поменять их на недвижимость.

Большие облегчения ждут носителей валютной ипотеки, поскольку доллар обесценится, они смогут расплатиться за жилье буквально как за банку кока-колы.

И ведь удивительно, что все предпосылки для того, чтобы пророчество Нострадамуса относительно краха доллара сбываются! Он еще того, в 16-м веке смог увидеть американский госдолг, почувствовать, как придет к власти сенатор Трамп, да и Йеллоустонский вулкан, знаете ли, даже в те годы давал о себе знать.

Мнения аналитиков

Самый содержательный совет — от директора ИСА ФБК И. Николаева. Он уверен, что нет универсальных рекомендаций относительно того, как сохранить деньги при девальвации рубля 2021 года в России. Каждый человек должен принять самостоятельное решение исходя из региона проживания и количества наличных.

Советы от других специалистов, настроенных на негативный сценарий, следующие:

- экономить, отказавшись от ненужных трат, сохранять накопления на черный день;

- сформировать валютную корзину (из рублей, долларов и евро);

- приобретать стабильную валюту — иены, сингапурские доллары или швейцарские франки;

- вовремя покупать и продавать доллары и евро, не забывая о том, что у них сейчас есть значительные риски;

- инвестировать в стандартные ценности — недвижимость, драгоценности и драгметаллы.

Сохранить деньги можно только при условии, что они — не единственные, имеющиеся в распоряжении, и именно этой свободной суммы достаточно для совершения покупки. Если для этого нужны дополнительные средства — заем у физического лица или кредит в банке, не стоит пускаться в рискованные авантюры. Лучше купить что-нибудь необходимое, что давно задумано.

На заметку! Как использовать материнский капитал на строительство дома в 2021 году

Для тех, кто уверен, что дыма без огня не бывает, и апокалипсис (в виде девальвации, деноминации или даже дефолта) маячит на горизонте, есть разумные и практичные советы о том, как избежать негативных последствий при любом плохом сценарии:

- не брать новых кредитов и постараться погасить самые дорогие (по процентам);

- создать по возможности объемную подушку в национальной валюте на случай финансового шторма;

- реструктурировать валютные кредиты (при их наличии) в рублевые (в дни, когда курс не очень высокий);

- не покупать импортную бытовую технику, потому что в стоимость уже заложены риски (дефицит при продолжении коронавируса и нового карантина, рост курса валют);

- не покупать недвижимость из-за того, что она уже подорожала перед кризисом;

- открывать валютные счета в заграничных банках, но не в офшорах (из-за двухстороннего давления на них с Запада и из России);

- снижение стоимости золота во всем мире вряд ли делает его надежным способом сохранения накоплений.

Факт! На днях опубликован очередной антирейтинг стран Европы по внешнему долгу. Россия — на последнем месте в Европе. Госдолг в первой пятерке (в % от ВВП): Греция — 177 %, Италия — 135 %, Португалия — 117 %, Бельгия — 98 %; Франция — 98 %, Испания — 95 %, Великобритания — 80%. У России — 0 %. Есть ли смысл вкладываться в зарубежные банки?

Цена обслуживания госдолга США

Стоимость низкая, процентная ставка ФРС крайне низкая, даже несмотря на то, что последние несколько лет она повышается. Таким образом ничего не мешает США поддерживать текущий уровень долга, и постепенно его оплачивать. И в случае необходимости стоимость обслуживания можно уменьшить, чтобы сделать выплаты комфортными для экономики страны

Нужно понимать, что сам внешний долг страны не может стать причиной дефолта экономики, особенно если государство может отыскать новых покупателей для облигаций, чтобы расплатиться по старым долгам. Американские бонды пользуются популярностью, тому пример 2008-2009 год, ведь казалось что кризис родом из США, но спрос на облигации страны только вырос.

Практические дефолт возможен в том случае, если конгресс США не одобрит повышение потолка госдолга. Последние пару лет такая ситуация была в парламенте. Но, с другой стороны страна не будет сама себе наступать на хвост. Проблема с государственным долгом есть, но все упирается в то, какими темпами будет расти американская экономика. Если она будет замедляться, а госдолг будет расти, США будет постепенно приближаться к новым проблемам.

Каковы шансы, что доллар США обрушится?

Существует несколько возможных сценариев, которые могут вызвать внезапный обвал американской национальной валюты. Первый – совокупность двух факторов: высокая инфляция и большой госдолг. При таком развитии событий ФРС вынуждена будет резко поднять процентную ставку. Поскольку большая часть госдолга состоит из относительно краткосрочных инструментов, поэтому скачок будет действовать как ипотека с регулируемой ставкой после окончания льготного периода. Самая большая опасность в такой ситуации, что иностранные кредиторы начнут избавляться от доллара. Это может привести к краху. При этом, если США войдут в глубокую рецессию или депрессию, не увлекая за собой остальной мир, потребители смогут отказаться от доллара.

Другой вариант связан с восстановлением товарного стандарта и монополизацией пространства резервной валюты со стороны других крупных держав – России, Китая, Германии и т.д.

Однако, даже при реализации каждого из этих сценариев нет уверенности, что доллар рухнет. Если смотреть на вещи реально, обвал национальной американской валюты остается маловероятным. Из предварительных условий, необходимых для валютного коллапса, разумным представляется только перспектива более высокой инфляции. Но, иностранные экспортеры, такие как Китай и Япония, не заинтересованы в обвале доллара, так как США для них – слишком важный покупатель. И даже если Соединенным Штатам пришлось бы пересмотреть условия или объявить дефолт по некоторым долговым обязательствам, мало вероятно, что мир позволил бы доллару рухнуть.

Несмотря на то, что доллар все еще остается достаточно сильной валютой существует достаточно большой риск его ослабления в будущем. Одна из причин заключается в ожидании более жестких действий от денежно-кредитной политики США. Предполагается, что к концу года курс доллара к евро достигнет отметки 1,25.

Что будет после краха доллара с Россией и миром

Если доллар обвалится, это больно ударит по экономикам всех стран мира. Предпосылки для этого есть – ссылку на другую мою статью на данную тему смотрите в конце этого материала.

С другой стороны, в настоящее время предпринимаются шаги по отходу от использования доллара во взаиморасчетах между странами БРИКС, ШОС, Ираном, Сирией и рядом других стран планеты.

Кроме того, Россия, Китай и ряд других стран смогут достойно выйти из этой ситуации благодаря большим запасам золота и других финансово значимых невалютных активов. А еще у РФ есть энергоносители, которые резко подскочат в цене, также правительство уже готовит план дедолларизации экономики.

Картинка увеличивается кликом

А вот Америку, которая живет исключительно за счет своего «печатного станка» и огромных кредитов, ждут не самые лучшие времена.

— Что может стать причиной краха доллара?

__________

Для старта процесса краха доллара должны быть соблюдены три условия. Во-первых, доллар должен показать свою слабость. Такая ситуация наблюдается в 2021 году. Американская валюта и вправду слаба, несмотря на укрепление на 25%, состоявшееся с 2014 года. Доллар США снизился на 54,7% по отношению к евро с 2002 по 2012 год.

Американский долг вырос за это время почти что в 3 раза, с $6 трлн. до $15 трлн. Теперь размер долга еще больше: он находится вблизи отметки $20 трлн. Более того, он растет невероятными темпами. Отношение национального долга к ВВП страны превысило отметку 100%. Это обстоятельство увеличивает вероятность того, что правительство США позволит доллару девальвироваться с тем, чтобы было проще выплачивать существующие долги более дешевыми деньгами.

Во-вторых, в мире должна быть альтернатива доллару, чтобы осуществлять ежедневные торговые операции. Сила доллара основывается на его статусе мировой резервной валюты.

Следующей валютой по популярности является евро. Но в мировых банковских резервах евро занимает менее 30%. Долговой кризис Еврозоны ослабил евро и подорвал резервный статус этой валюты.

Китай и некоторые другие страны заявляют о необходимости создания новой глобальной валюты. А управляющий Народным Банком Китая Чжоу Сяочуань сделал еще один шаг вперед. Он заявил, что юань должен заменить доллар в мировой торговле, чтобы поддержать рост экономики Китая. Беспокойства Китая о судьбе доллара можно понять. Эта страна является крупнейшим кредитором США, и ей грустно наблюдать, как их инвестиции в трежерис США уменьшаются.

////////////////// Вам может быть интересно почитать статью «Волновая теория Эллиотта». //////////////////

_______

Борьба с инфляцией

Начиная с середины 1990-х для американских министров финансов было нормой выражать свою поддержку «сильному доллару». В условиях глобализации поддержка внутреннего производства, в том числе и слабой валютой, не имела решающего значения так как приток капитала в достаточной степени закрывал все дыры в торговом балансе. Дорогой доллар при этом укреплял позиции американских инвесторов. Даже в ситуации, когда на самом деле американская валюта дешевела по отношению к другим – а это происходило большую часть 2000-х годов, – Минфин, по крайней мере, на словах, оставался верным своей концепции.

Впервые о том, что Америке не нужен сильный доллар, заговорили во времена президентства Дональда Трампа. Этому предшествовал курс, взятый его администрацией на увеличение количества рабочих мест. Слабый доллар для этих задач подходил идеально. Этот подход и озвучил министр финансов Стивен Мнучин в Давосе зимой 2018 года, сказав, что «ослабление доллара выгодно США».

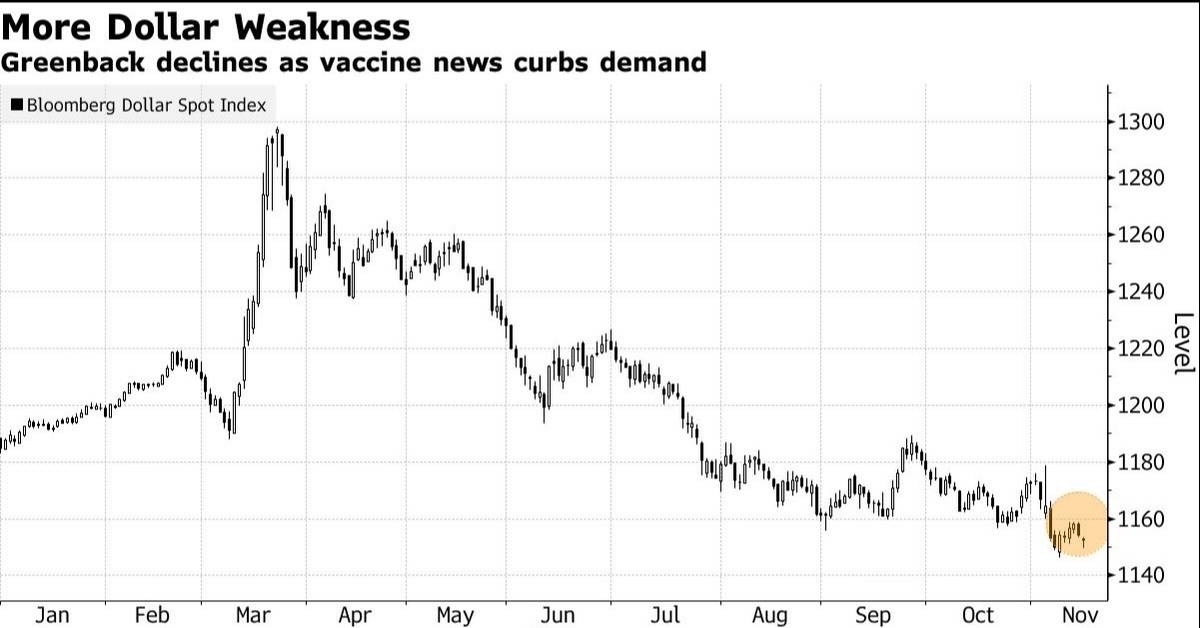

По-настоящему доллар начал отступать от отметки в €0,9 только в прошлом году, после начала коронакризиса. В качестве главной причины ослабления американской валюты был назван беспрецедентный комплекс фискальных и монетарных мер, направленных на поддержку оказавшейся в непростой ситуации экономики (спад ВВП во II квартале 2020 года превысил 30% – правда, в годовом исчислении). Уже к концу июля прошлого года денежная масса M2 на 20% превысила показатель конца 2019 года, количество долларов в обороте увеличилось на 3 трлн.

Пандемия обрушилась на США в момент завершения 10-летнего цикла экономического роста и в год президентских выборов. Ее негативное влияние на экономику усилилось из-за торговой войны и роста денежной массы. В результате доллар США начал уступать альтернативным инструментам в качестве актива-убежища. Ведущие международные эксперты сходятся во мнении, что в следующем году доллару грозит полномасштабный обвал.

В течение двух лет Дональд Трамп пытался снизить дефицит торгового баланса путем введения торговых пошлин на китайские и европейские товары. Он рассчитывал, что дополнительные барьеры вынудят ряд компаний перенести производство в США. В теории это должно было добавить новые рабочие места и укрепить доллар. На практике же это не дало ожидаемых результатов, а дефицит торгового баланса только усилился.

Курс доллара за последний год опустился на 13% к корзине валют основных партнеров США. Хотя продолжительное падение доллара не является каким-то уникальным событием в истории, необычность нынешней ситуации заключается в том, что американская валюта ослабла в разгар кризиса, тогда как обычно в условиях потрясений на финансовых рынках или в реальной экономике доллар почти всегда рос.

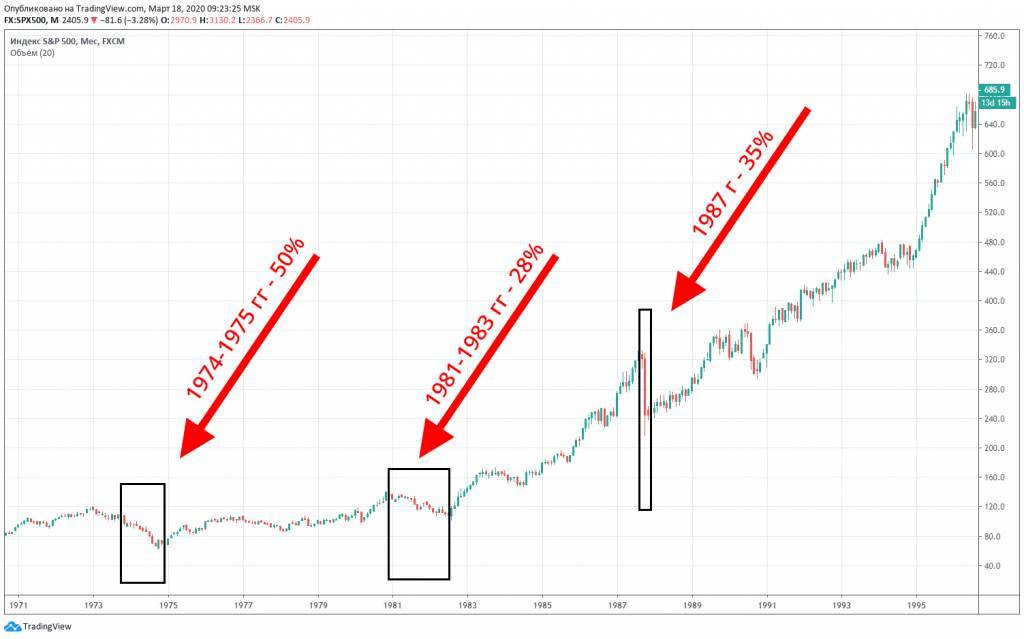

Прогнозы обвала фондовых рынков на октябрь 2021 года

Роберт Кийосаки выступил с заявлением, что в октябре произойдет обрушение стоимости всех активов, включая Bitcoin, золото и ценные бумаги. Причиной столь драматичных событий станут действия ФРС (Федеральной резервной системы, аналога Центробанка) и Минфина США.

Коррекция на фондовых рынках началась в сентябре 2021 года. Для индекса широкого рынка S&P 500 итоги месяца стали худшими за последний год: индекс снизился на 4,8 %, с 4 530 пунктов до 4 304. Главный вопрос сейчас: продолжится ли снижение рынков в октябре 2021 года и на сколько.

Самым вероятным является падение индекса S&P 500 к зоне поддержки, которая находится на уровне 4 100-4 200 пунктов, то есть еще на 2-5 % от текущих 4 300 пунктов, говорит главный аналитик компании Esperio Лев Кравец.

Лев Кравец, главный аналитик компании Esperio:

— Логика падения рынка достаточно простая: 3 ноября, на очередном заседании ФРС наверняка начнет сворачивать программу покупки облигаций на 120 млрд долларов. Значит, инвесторы, которые всегда отыгрывают события заранее, будут весь октябрь закладывать сокращение, толкая цены на активы вниз.

Руководитель аналитического департамента AMarkets Артем Деев считает, что коррекция на фондовом рынке США в октябре — вполне реальный сценарий по нескольким причинам:

- вероятный дефолт китайского застройщика Evergrande все еще актуальная тема. Он может вызвать цепную реакцию на рынках Азиатско-Тихоокеанского региона и перекинуться частично на банковский сектор США;

- начало сезона квартальной отчетности. После очень позитивных отчетов за второй квартал ситуация покажет замедление корпоративных прибылей в третьем квартале, что обеспечит определенное снижение рынку;

- в октябре в Штатах будет рассматриваться инициатива кабинета Джозефа Байдена по увеличению налогов для компаний, что также станет триггером для снижения индексов;

- рост цен на энергоносители становится определяющим для инфляции — она не снижается, вопреки ожиданиям, что может заставить ФРС быстрее перейти к ужесточению монетарной политики.

Еще один важный момент и причина для снижения рынков заключается в том, что в США начался новый финансовый год. Это значит, что инвесторы хотели бы получить более низкие цены для входа в рынок, иначе база для роста акций будет слишком высокой.

Лев Кравец, главный аналитик компании Esperio:

— Во второй половине октября — начале ноября на американском рынке начинается «новогоднее ралли»

Сложно сказать будет ли оно на этот раз, но для нас важно то, что если оно все-таки будет, то именно к этому моменту цены на американские акции должны стать наиболее привлекательными — низкими. Поэтому октябрь 2021 года, по крайней мере, его первая половина, выглядит очень подходяще для того, чтобы скорректировать американские индексы еще ниже, в идеале он уйдет на 200-дневную скользящую среднюю по S&P 500 в 4 145 пунктов

После этого можно будет делать выводы относительно динамики фондового рынка в ноябре и декабре.

Ванга: «Доллар будет дешевле бумаги»

Ванга предсказала начало правления Путина, выпуск «Лады-Калины», войну на Украине и раннюю смерть Кобзона. Относительно доллара ее прогноз, к большому сожалению, тоже далеко не оптимистичен.

Слепая пророчица так и сказала: «Доллар будет стоить дешевле бумаги. Его будет гнать ветер по дорожкам, словно осенние листья, и даже в Индии в трущобах дети будут вытирать им задницы. И, раз уж я начала сегодня говорить, то пользуясь случаем, хочу добавить, что Филипп Киркоров будет стоять на высокой горе и размахивать похожей на микрофон железной палкой».

Вкладывать деньги Ванга тоже советовала в рубли. Она общалась с мертвыми, а те говорили, что более неживой валюты они в своей жизни не видели, а это – первый признак вечности.

Также Ванга предсказала, что из-за краха евро и доллара Европа станет безлюдной. Люди словно мамонты уйдут искать плодородные земли и всех объединит «плешивый царь». Что конкретно она имела в виду, сложно понять, но сегодня курс евро уже просел на несколько рублей.

Ванга: «Доллар будет дешевле бумаги»

Ванга предсказала начало правления Путина, выпуск

«Лады-Калины», войну на Украине и раннюю смерть Кобзона. Относительно доллара

ее прогноз, к большому сожалению, тоже далеко не оптимистичен.

Слепая пророчица так и сказала: «Доллар будет стоить дешевле

бумаги. Его будет гнать ветер по дорожкам, словно осенние листья, и даже в

Индии в трущобах дети будут вытирать им задницы. И, раз уж я начала сегодня

говорить, то пользуясь случаем, хочу добавить, что Филипп Киркоров будет стоять

на высокой горе и размахивать похожей на микрофон железной палкой».

Вкладывать деньги Ванга тоже советовала в рубли. Она

общалась с мертвыми, а те говорили, что более неживой валюты они в своей жизни

не видели, а это – первый признак вечности.

Также Ванга предсказала, что из-за краха евро и доллара

Европа станет безлюдной. Люди словно мамонты уйдут искать плодородные земли и

всех объединит «плешивый царь». Что конкретно она имела в виду, сложно понять,

но сегодня курс евро уже просел на несколько рублей.

А если серьезно…

А если серьезно, друзья, то все предсказания о крахе

американской валюты – несусветная чушь. Доллар пережил царский и советский

рубль, российскую деноменацию, множество войн и кризисов, и продолжает

оставаться мировой валютой. Он, конечно, может подешеветь на фоне йены и евро, и есть предпосылки к этому, но…

Астрологи, о связях которых с органами государственной

власти, говорят уже много лет, выполняют госзаказ и помогают снизить спрос на доллары внутри России. Им

вторят такие же проплаченные экономисты. На деле же, с небольшими остановками,

рубль продолжает обесцениваться.

Даже самые заядлые патриоты России не рискуют хранить

сбережения в рублях. Это общеизвестный факт, это опыт поколений, прошедших

перестройку и голодуху начала 2000-х.

Доллар не рухнет хотя бы в силу отсутствия перспектив роста

у рубля. На мировом рынке американская валюта так же будет держаться в цене,

ибо все биржи, расчеты, вся торговля идет в ней. И никакие биткоины не могут

сравниться с баксом.

Выбор делает каждый сам, но по факту беспокоиться лучше за

судьбу рубля.

Иван Немчина: «Доллару конец»

Этот русский провидец с точностью до дня предсказал крах

СССР, а затем глобальный экономический кризис 2008 года. Многие считают Ивана Немчину

не совсем астрологом, а ученым, который делал свои предсказания на основе анализа

экономики.

Дословно он сказал следующее: «Доллару конец, он не имеет никаких шансов, его стоимость будет накручиваться искусственно. Предсказываю вам, что спустя 50 лет после отмены золотого обеспечения, доллар рухнет в одночасье».

Тогда слова об отмене золотого резерва восприняли

насмешливо, однако, первая часть предсказания уже сбылась. Золотое обеспечение

отменили в 1971 году, а значит, в течение нескольких лет пророчество Немчины

должно сбыться.

Нужно срочно избавляться от долларов, и вкладываться в

российские ценные бумаги и рубли. Еще можно взять на Дальнем Востоке земли у

государства, отогреть ее паяльными лампами, и заняться сельским бизнесом.

Как инвестору защитить вложения от обвала рынка

Оптимальным будет план действий, по которому инвестор должен минимально участвовать в потенциально возможном «новогоднем ралли» и в целом готовиться к внушительному снижению рынка акций в следующие полгода-год, отдавая предпочтение «защите», считает Лев Кравец.

К защитным инвестициям можно отнести:

- инструменты с фиксированной доходностью — очень надежные короткие (до 2 лет) корпоративные облигации или гособлигации;

- акции дивидендных аристократов, желательно из нециклических отраслей (отвести под них небольшую долю портфеля;

- золото.

В связи с тем, что динамика валютных курсов трудно прогнозируема на данный момент, портфель стоит держать в равных долях валют — доллар США, евро, рубль; дополнительно можно рассмотреть швейцарский франк и британский фунт, рекомендует Лев Кравец.

Российский фондовый рынок, который в отличие от других стран меньше переоценен по аналогичным индикативным показателям, все же не избежит общего снижения. Хотя не исключено, что падение российского рынка будет значительно меньше, чем в предыдущие циклические спады (в 2008 году), предполагает Лев Кравец.

Лев Кравец, главный аналитик компании Esperio:

— Но не стоит забывать, что для российского рынка акций хроническая недооцененность в сравнении с развитыми рынками — это историческая нормальность, и ранее эта «недооцененность» не мешала российскому фондовому рынку падать сильнее развитых рынков.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Авторы Гайдпарка

Сергей Якунин

Кто такой Рогозин, кто Сергей Константинович Крикалев, и почему это важно

Читать полностью

Наталия Хроникер

Путин возложил вину на народ

Читать полностью

MyRights

Главный псих Игрени попался на коррупции

Читать полностью

Александр Ларин

Природа, как и власть, всякое может выкинуть

Читать полностью

Александр Рохмистров

Володин предложил отзывать премию мира у сомнительных лауреатов

Читать полностью

Мiкалай Паддубiцкi

Лукашенко уйдет, а забор на границе его имени останется

Читать полностью

Мiкалай Паддубiцкi

СССР не полетел на Луну, потому что не смог сделать мощную ракету и радиоэлектронные системы

Читать полностью

Voxpop

Эль Мюрид.Осень. Простор для фальсификаций крайне широк

Читать полностью

Александр Попов

Очередные джигиты пристовавшие к девушкам в метро арестованы

Читать полностью

Александр Рохмистров

Власти Кабо-Верде выдали венесуэльского дипломата властям США

Кто подставляет Наталью Поклонскую?

Читать полностью

Геннадий Озеров

Отвязный совковый капитализм

Читать полностью

наталья гончарова

В свое время меня поразило, что наши работники опеки ездят в Финляндию учиться, как им изымать детей

Читать полностью

Сильные стороны доллара США

С момента подписания Бреттон-Вудского соглашения в 1944 году многие государства и их центральные банки полагались на доллар США для поддержания стоимости своих собственных валют. Благодаря статусу резервной валюты американская денежная единица получила дополнительную легитимность в глазах внутренних пользователей, валютных трейдеров и участников международных сделок.

Доллар США – не единственная резервная валюта в мире, хотя и самая распространенная. По состоянию на октябрь 2016 года Международный валютный фонд (МВФ) утвердил четыре другие резервные валюты: евро, британский фунт стерлингов, японскую иену и китайский юань на случай, если доллар начнет сдавать позиции.

Американская экономика по-прежнему остается крупнейшей и важнейшей экономикой мира. Несмотря на то, что с 2001 года ее рост значительно замедлился, она по-прежнему значительно опережает такие сильные экономики, как европейскую и японскую.

Иван Немчина: «Доллару конец»

Этот русский провидец с точностью до дня предсказал крах СССР, а затем глобальный экономический кризис 2008 года. Многие считают Ивана Немчину не совсем астрологом, а ученым, который делал свои предсказания на основе анализа экономики.

Дословно он сказал следующее: «Доллару конец, он не имеет никаких шансов, его стоимость будет накручиваться искусственно. Предсказываю вам, что спустя 50 лет после отмены золотого обеспечения, доллар рухнет в одночасье».

Тогда слова об отмене золотого резерва восприняли насмешливо, однако, первая часть предсказания уже сбылась. Золотое обеспечение отменили в 1971 году, а значит, в течение нескольких лет пророчество Немчины должно сбыться.

Нужно срочно избавляться от долларов, и вкладываться в российские ценные бумаги и рубли. Еще можно взять на Дальнем Востоке земли у государства, отогреть ее паяльными лампами, и заняться сельским бизнесом.