Документация, необходимая для оформления ипотеки в Сбербанке

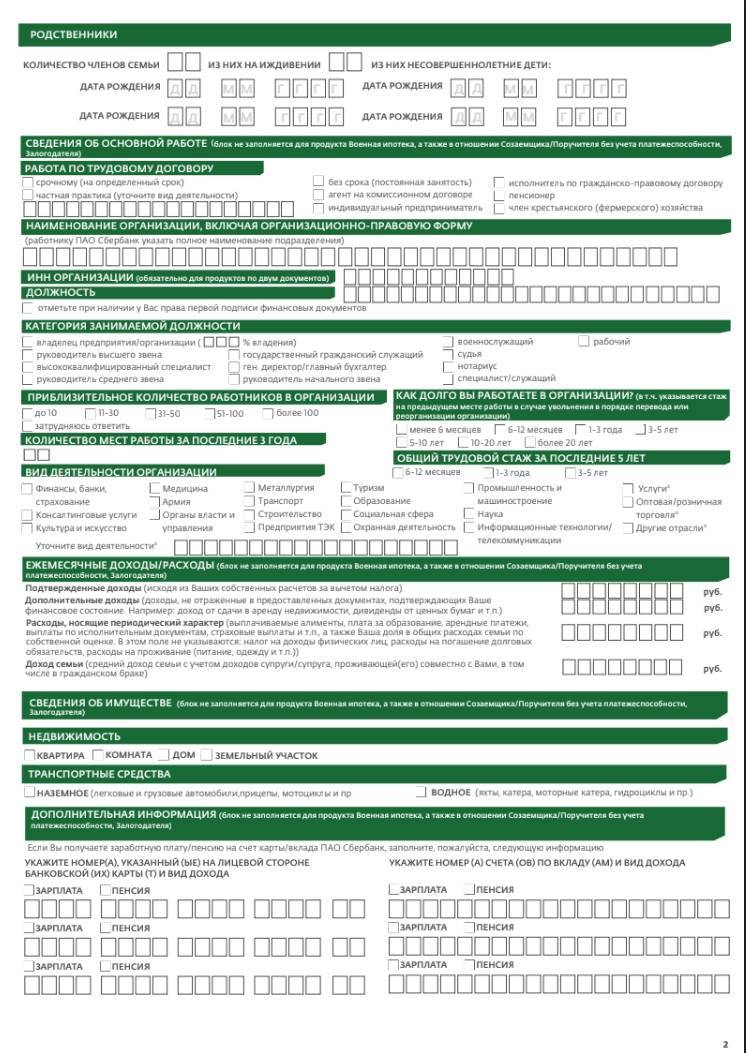

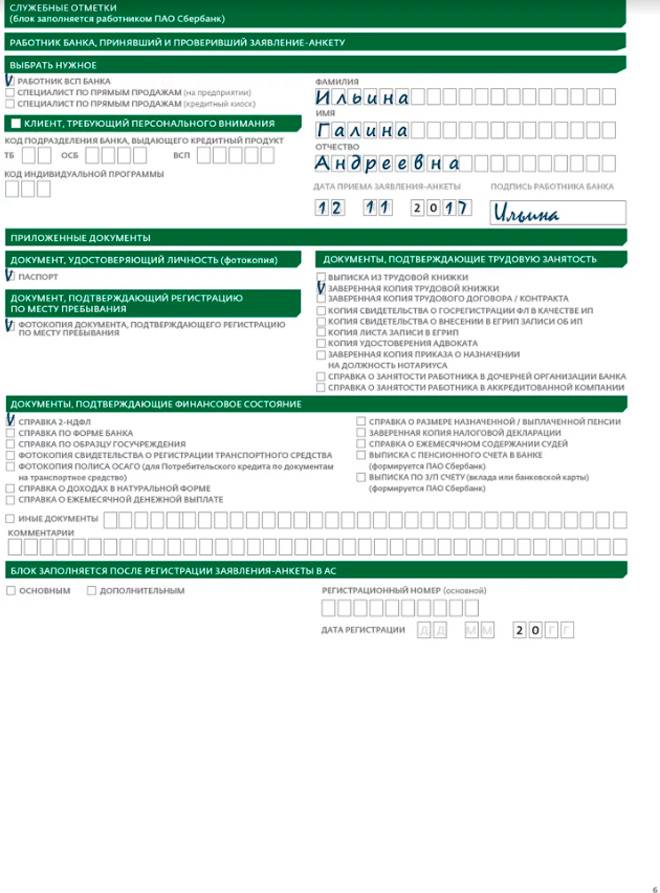

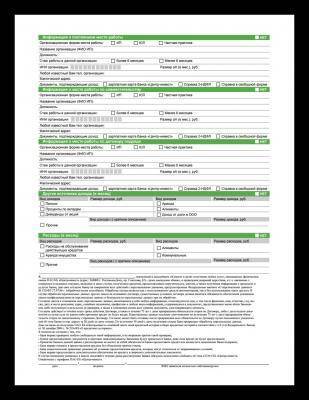

В отличие от потребительских кредитов оформление ипотеки происходит путем поэтапного предоставления клиентом необходимого документального кейса. Для начала от него требуются документы для рассмотрения заявки на кредит, подтверждающие личность заемщика и уровень его доходов. При получении положительного ответа от ПАО “Сбербанк” соискателю дается 90-дневная отсрочка для поиска жилья и донесения необходимых бумаг.

Основные документы для рассмотрения заявки на кредит:

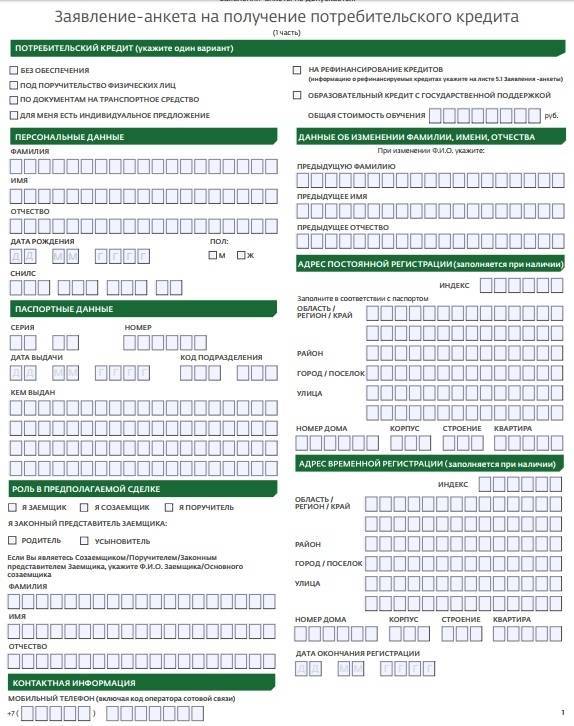

- Заявление о выдаче кредита.

- Паспорт заявителя с пометкой о наличии регистрации.

- Второй удостоверяющий личность документ (на выбор): удостоверение водителя, военнослужащего, СНИЛС, загранпаспорт и т.д.

- Документальное подтверждение доходов и трудовой деятельности (2 НДФЛ и заверенная копия трудовой книжки).

Последний пункт является необязательным для участников зарплатных проектов — это перечисление заработной платы на специально открытые здесь счета. В этом случае информация по трудоустройству и уровню зарплаты имеется в системе Сбербанка. Эти данные вносятся при заключении договора на обслуживание, в ходе которого заработанные деньги будут поступать на счета в банке

К ипотечному часто подключается залоговое обеспечение в виде имущества (в зависимости от кредитной программы). В этом случае заявителю необходимо передать в Сбербанк бумаги по объекту, который будет в залоге у кредитора, пока заемщик не выплатит весь долг.

Документы по залогу для оформления кредита:

- Свидетельство о госрегистрации права собственности.

- Документальное подтверждение оснований этих прав.

- Оценка стоимости жилья.

- Выписка из ЕГРП.

- Кадастровый паспорт.

- Нотариальные удостоверения о согласии супруга или отсутствии брака на момент оформления залога.

- Брачный договор (если оформлен).

- Разрешение органов опеки в случае, если один из собственников не достиг совершеннолетия.

Документы, предоставляемые при одобрении заявки на кредит:

Берёте ли вы кредиты?

Да, это нормально 26.52%

Только в крайнем случае 23.67%

Приходилось, но больше не буду 18.74%

Нет, никогда не брал 31.06%

Проголосовало: 1542

- По покупаемому в кредит жилищному объекту с отсрочкой в 90 дней.

- Подтверждающие наличие на счетах суммы для первоначального взноса.

Для получения в Сбербанке кредита по специальным предложениям или по государственным программам предоставляются документы, подтверждающие соответствие критериям. Здесь требуются свидетельства о браке и о рождении, а также подтверждение родства при подключении к списку поручителей родителей.

Необходимо обосновать участие в конкретной спецпрограмме. Например, для получения ипотеки с участием материнского капитала Сбербанк требует государственный сертификат и выписку из ПФР об остаточной сумме маткапитала (предоставляется в течение 90 дней вместе с документами по выбранному объекту недвижимости).

Когда можно обойтись без справки

Есть случаи, когда при оформлении даже ипотеки Сбербанк не запросит свою форму.

Без последствий (это в тех случаях, когда из-за непредставления документов клиентам устанавливаются завышенные ставки или снижаются суммы), без справки обойтись можно только в двух случаях:

- Если Ваша зарплатная карта принадлежит Сбербанку. Банк проверит начисления на счете, никаких дополнительных документов не понадобится. Исключение: если долгое время на карту не приходили деньги.

- Если у Вас открыт банковский вклад на приличную сумму. Какую конкретно – сказать сложно, все также зависит и от той суммы, которая берется заемщиком в кредит.

Важно! Без справки также можно обойтись, если оформляется кредит без подтверждения. Но в таком случае подразумевается потребительский займ, на крупную сумму рассчитывать не стоит

Для граждан, ведущих деятельность как индивидуальные предприниматели, подтверждающим документом будет налоговая декларация. Также можно составить справку о доходах, которую подпишет бухгалтер, но больше шансов на одобрение при представлении официального документа из налоговой.

Это важно

Помните, у Сбербанка одна из самых строгих систем внутреннего мониторинга, поэтому получить в долг с фиктивными документами практически невозможно, в лучшем случае вам просто откажут, в худшем — занесут в черный список. Срок повторной подачи заявки на потребительский кредит или ипотеку после отказа с появлением услуги кредитный потенциал в Сбербанк онлайн для потребительского кредита — 1 месяц, ипотеки — 3 месяца. В это время бесполезно обращаться — все равно решение будет отрицательным (только если банк сам не пришлет предодобренное предложение).

Если у вас есть другие кредиты или кредитные карты, перед подачей заявки на кредит и оформлением справки погасите все по-максимуму и подождите не меньше 10 дней — за это время данные в БКИ о снижении вашей финансовой нагрузки должны успеть обновится. Кроме того, помните, что ПФ обновляет свои показатели по отчислениям за конкретного физлица не чаще, чем раз в полгода или квартал (в зависимости от того, какую периодичность уплаты налога выбрал ваш работодатель). Помните об этих сроках, чтобы «накопить» нужную для Сбербанка информацию.

Проверить вероятность одобрения стало проще через Кредитный потенциал Сбербанка (не путайте с Кредитным рейтингом).

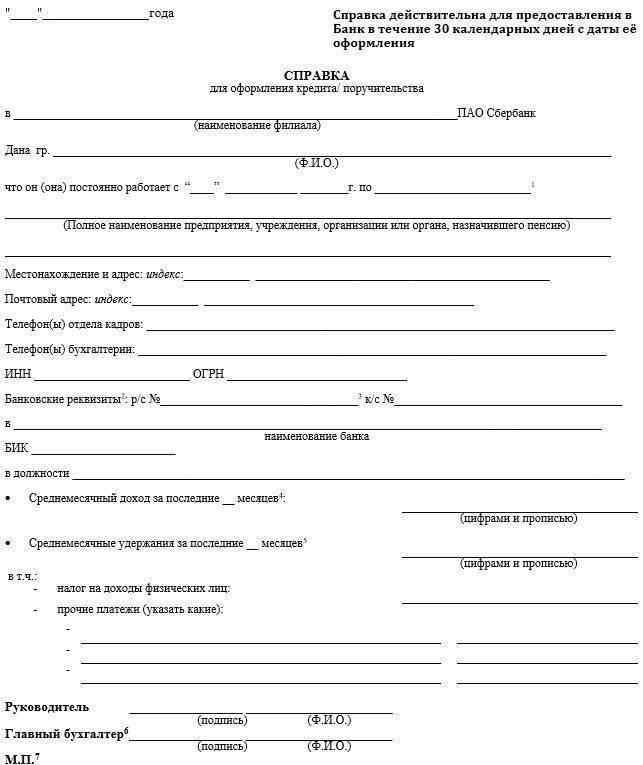

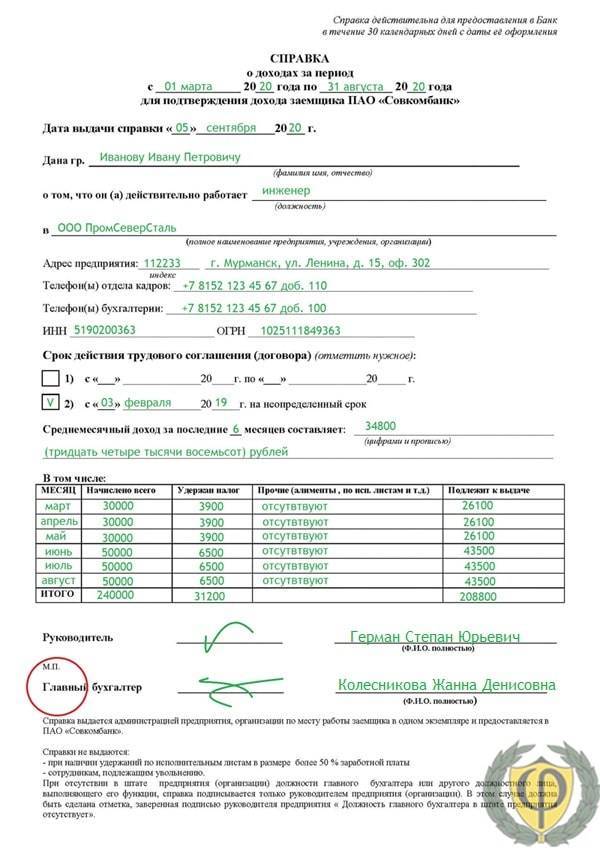

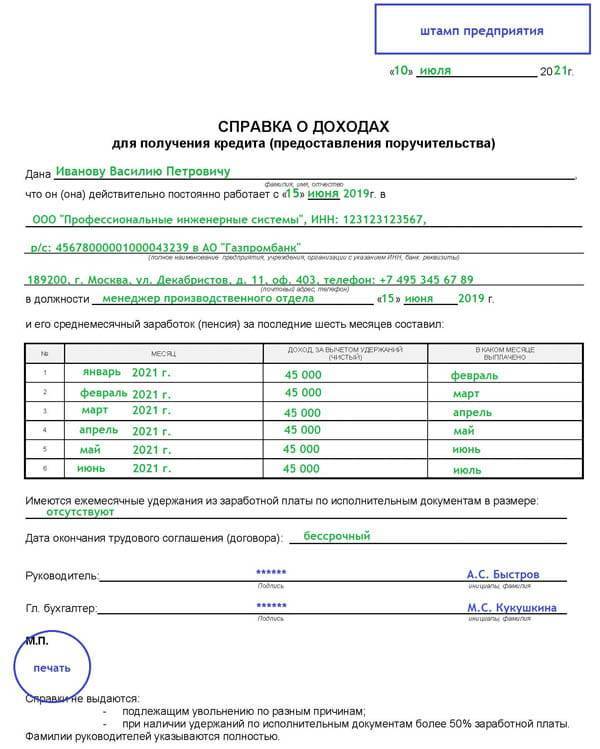

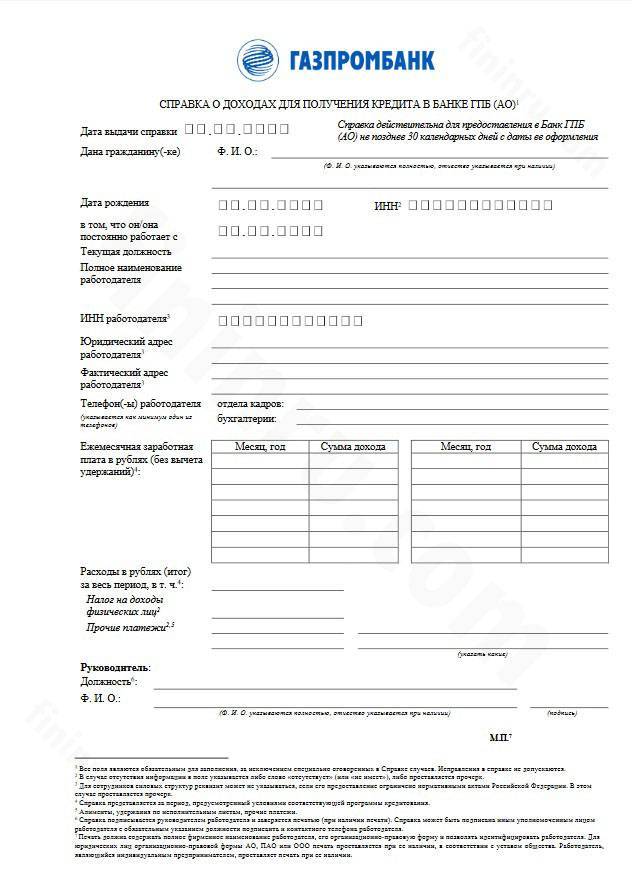

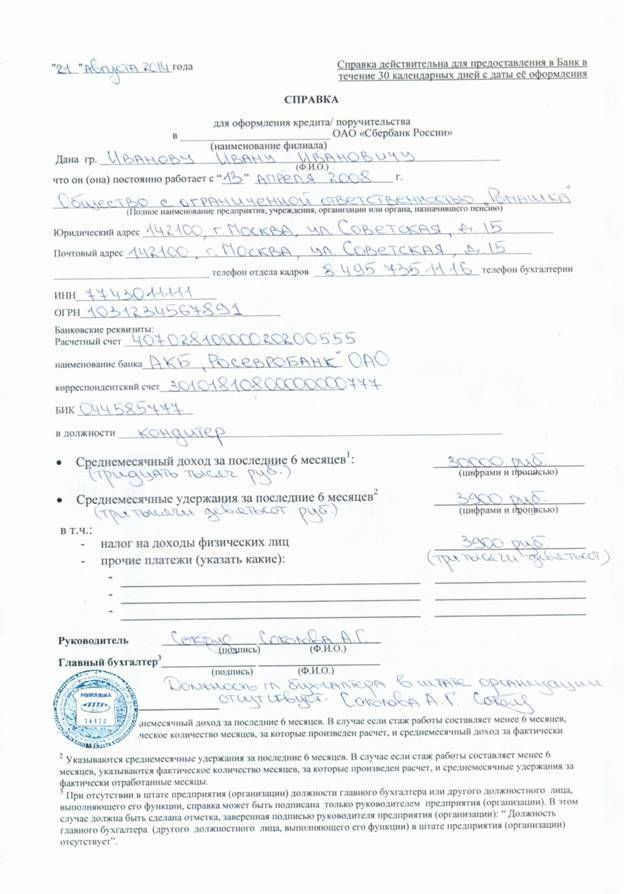

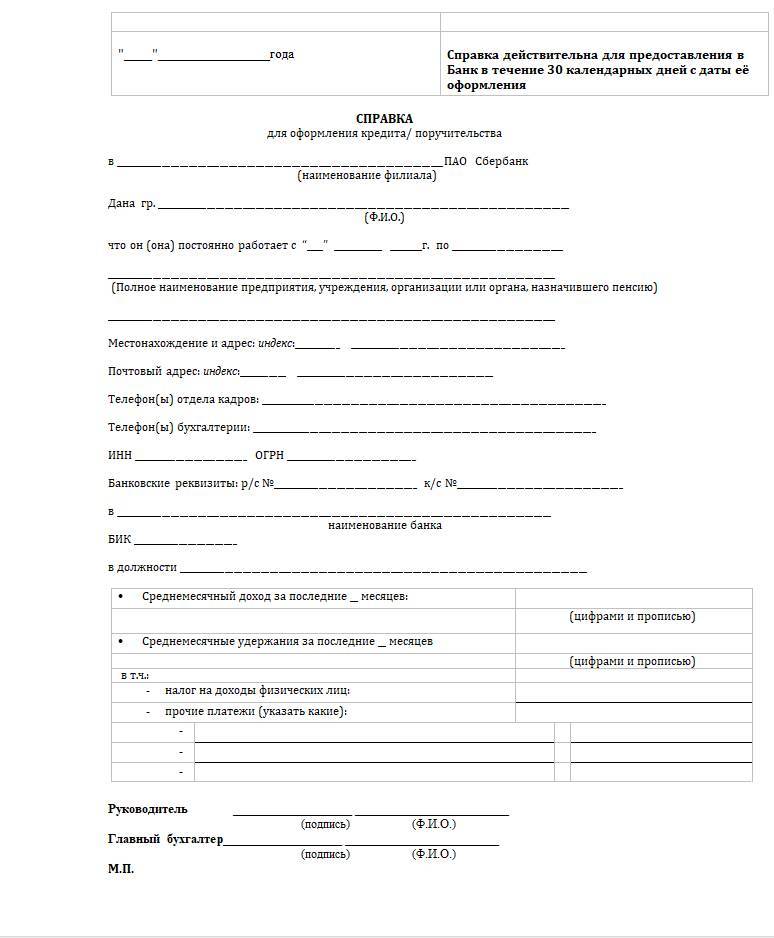

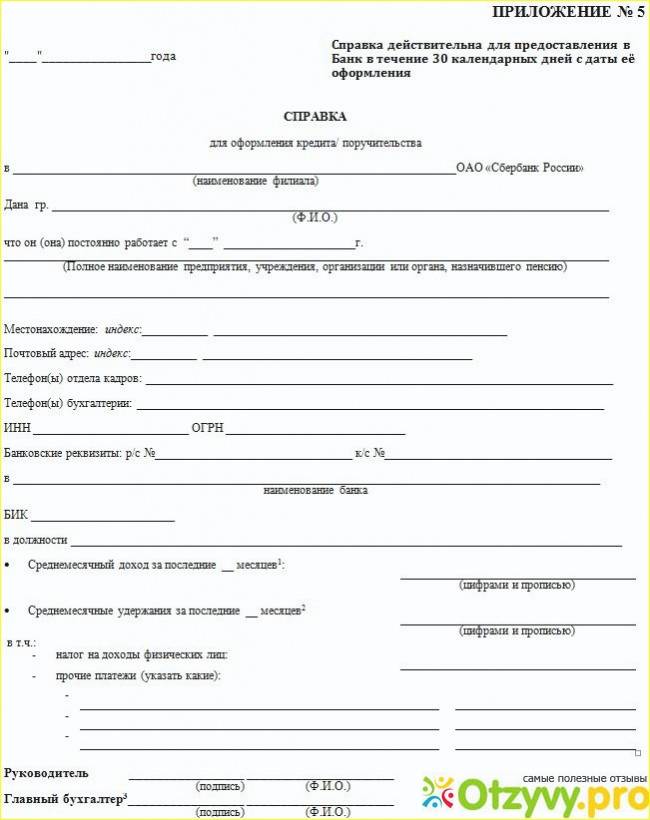

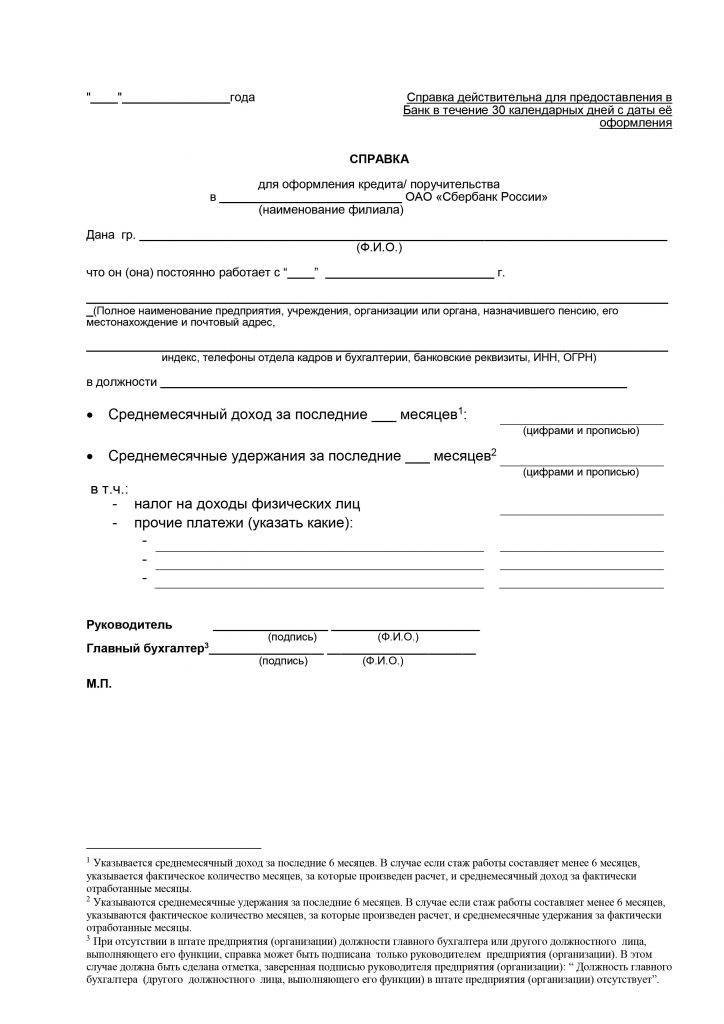

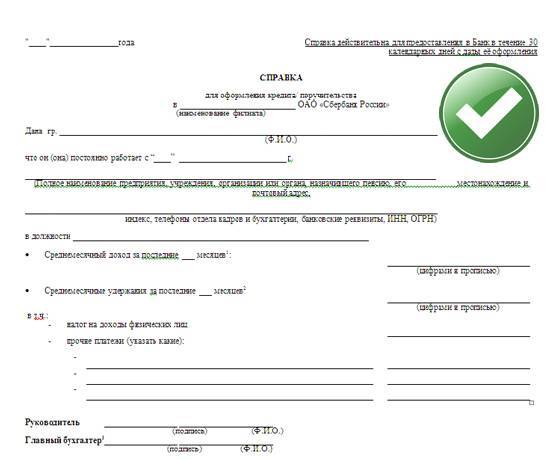

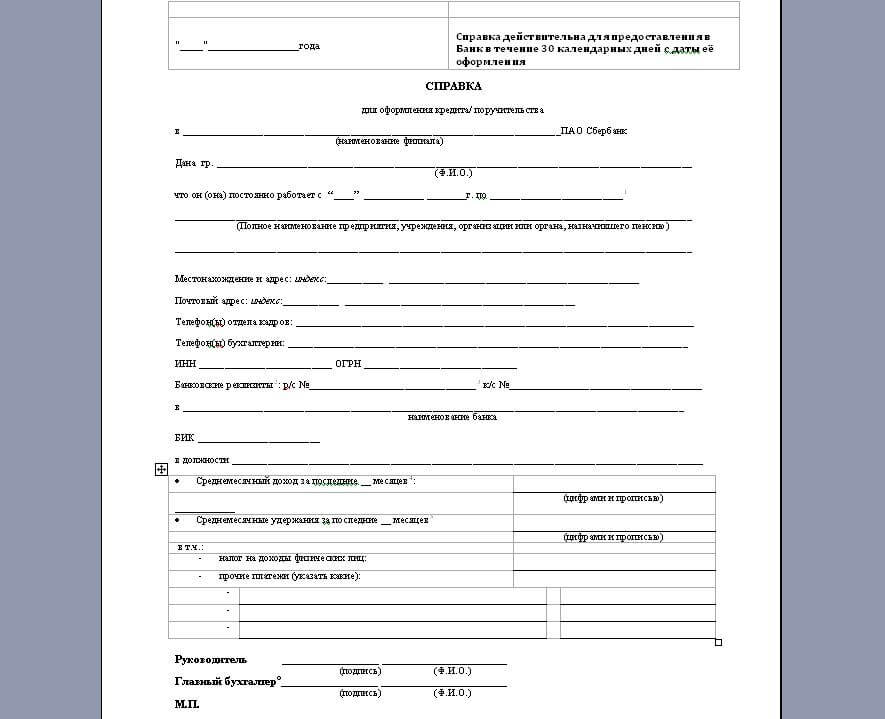

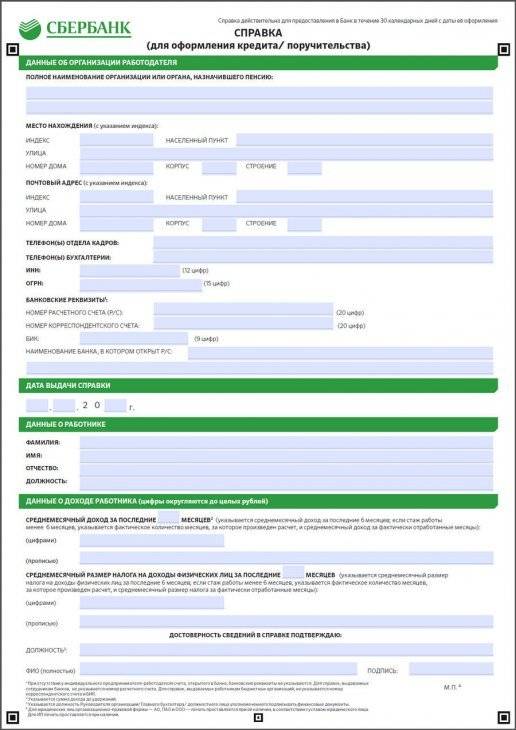

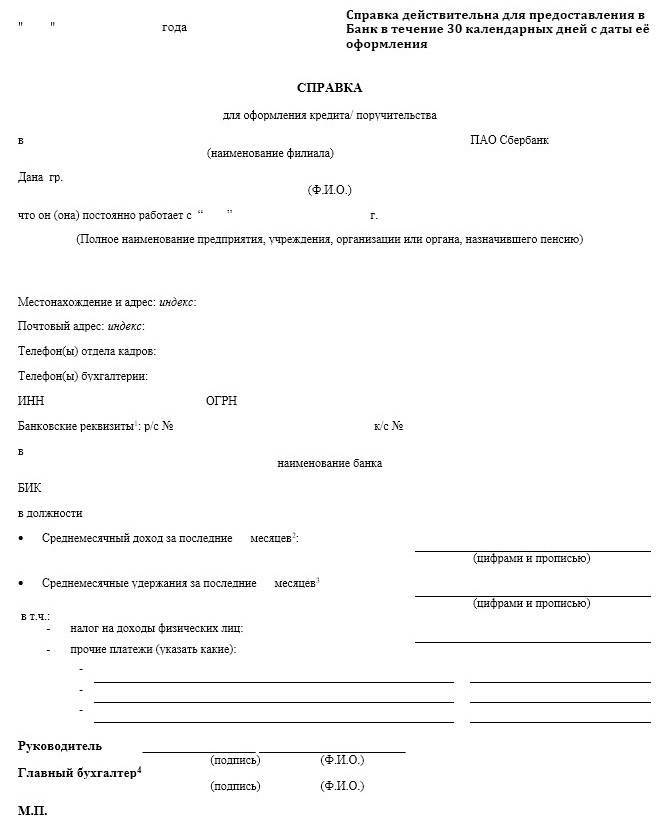

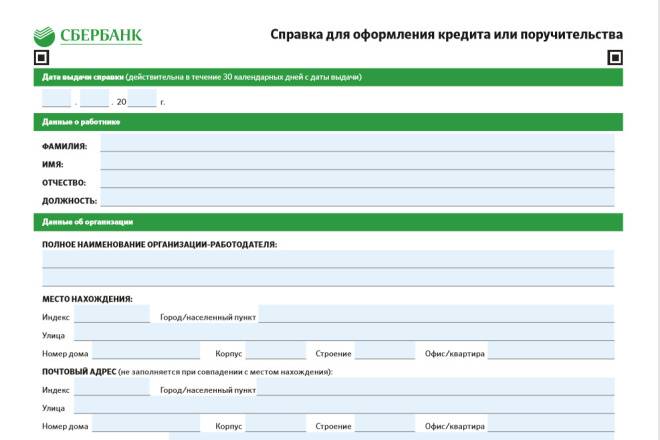

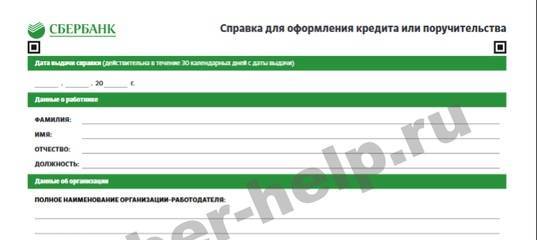

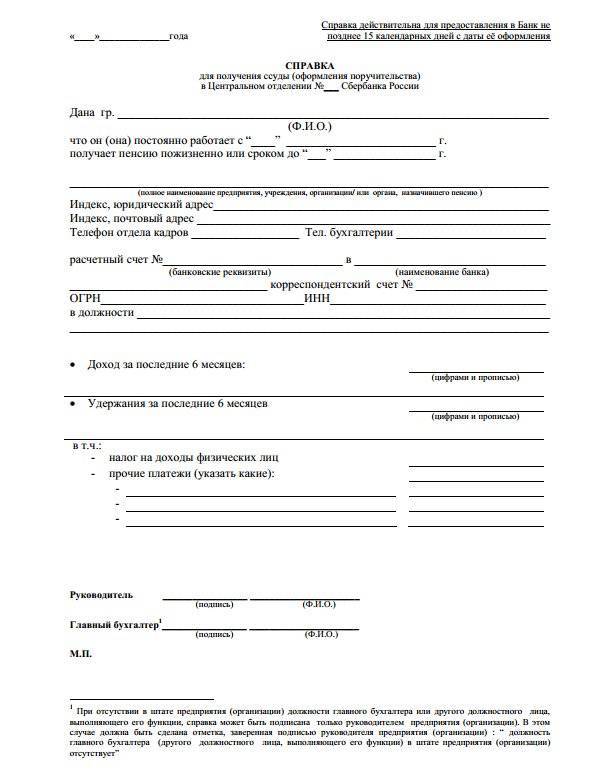

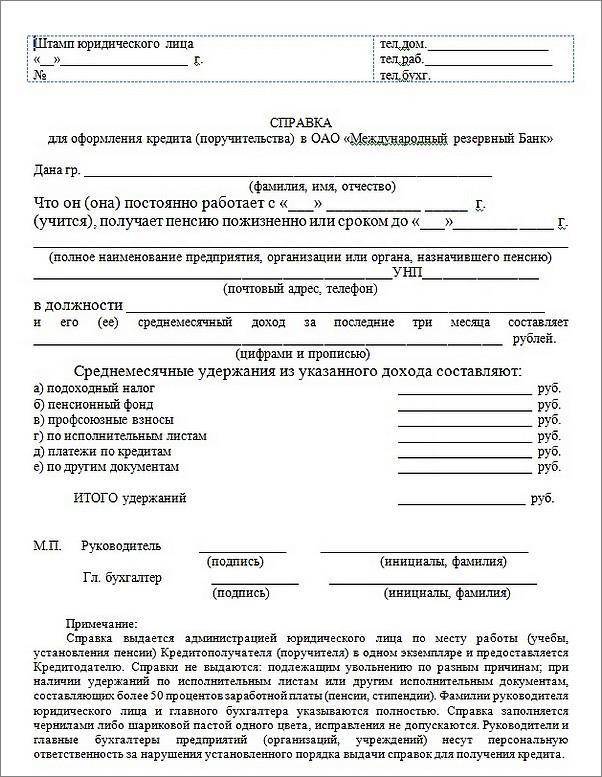

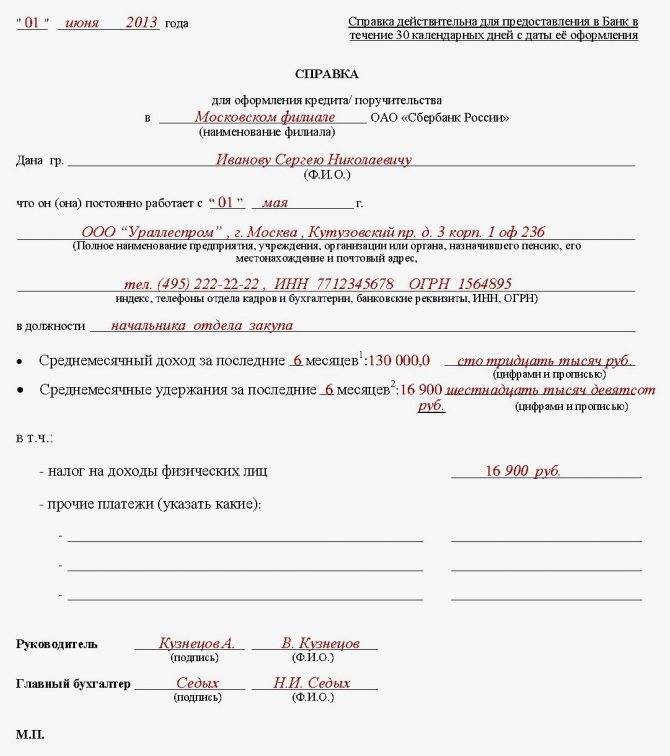

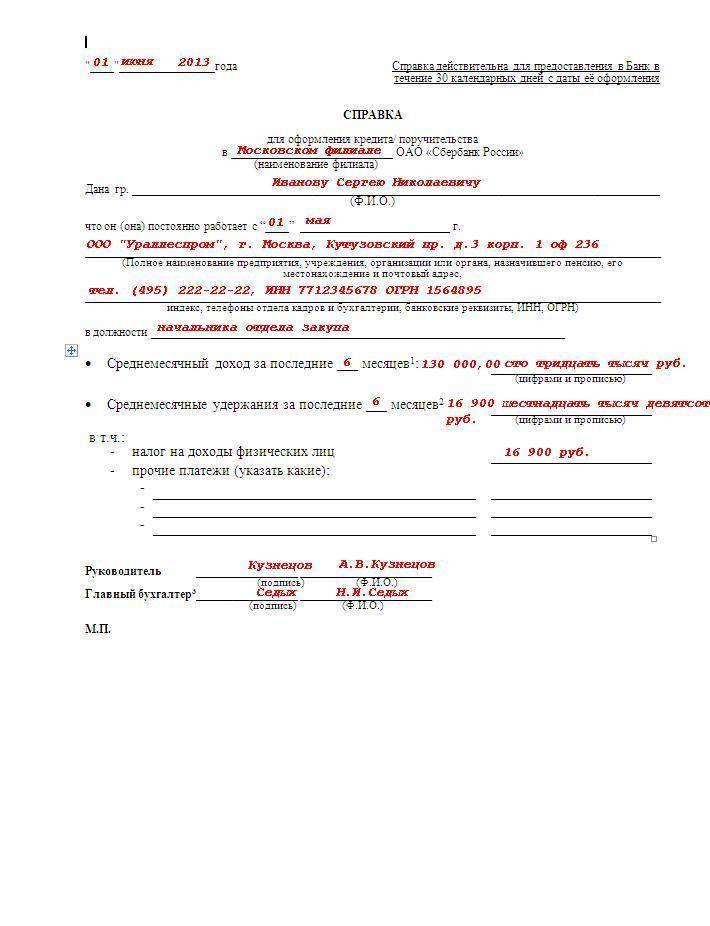

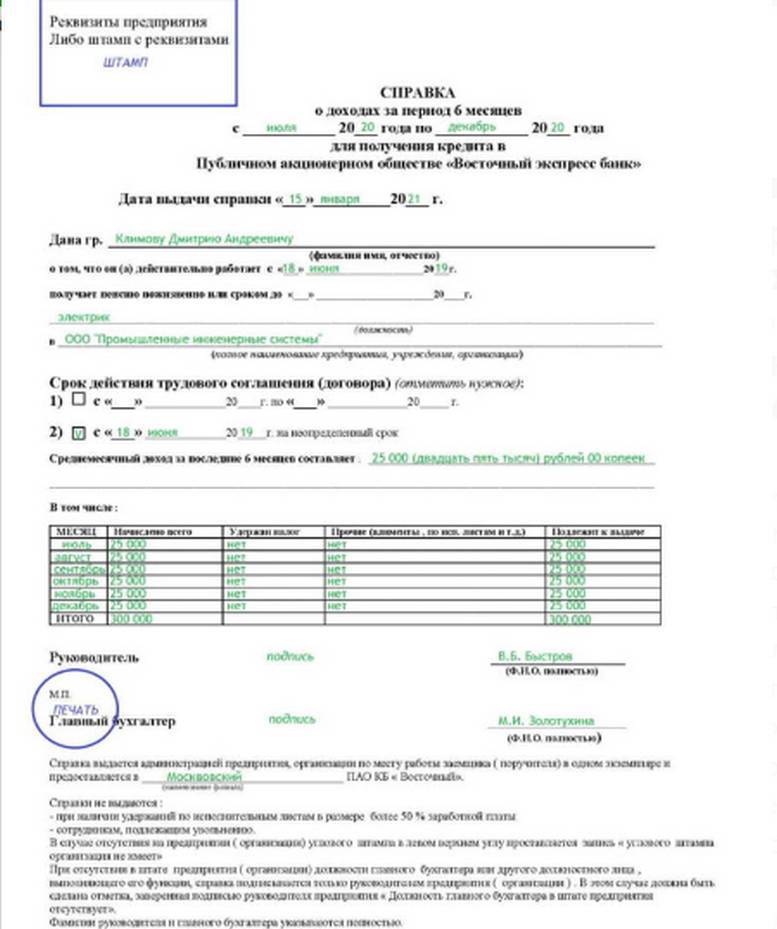

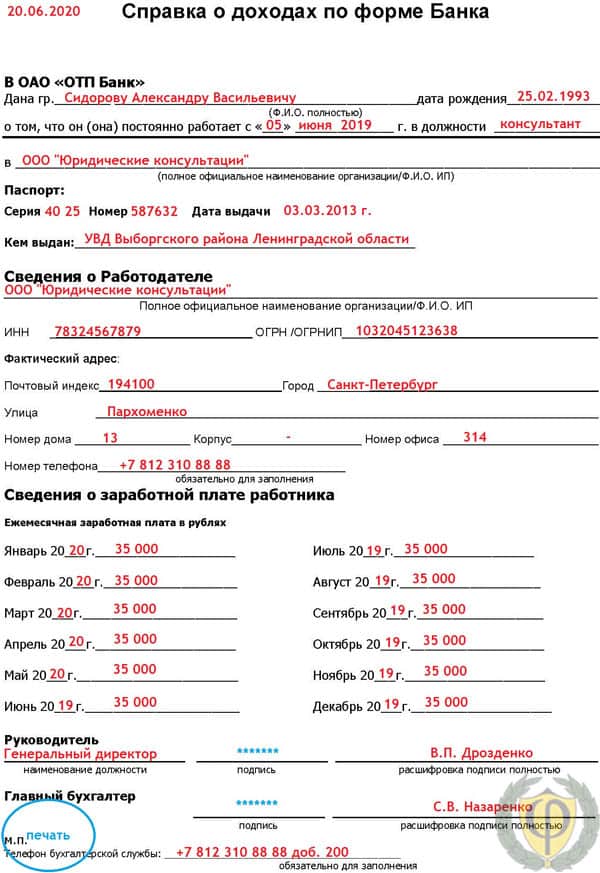

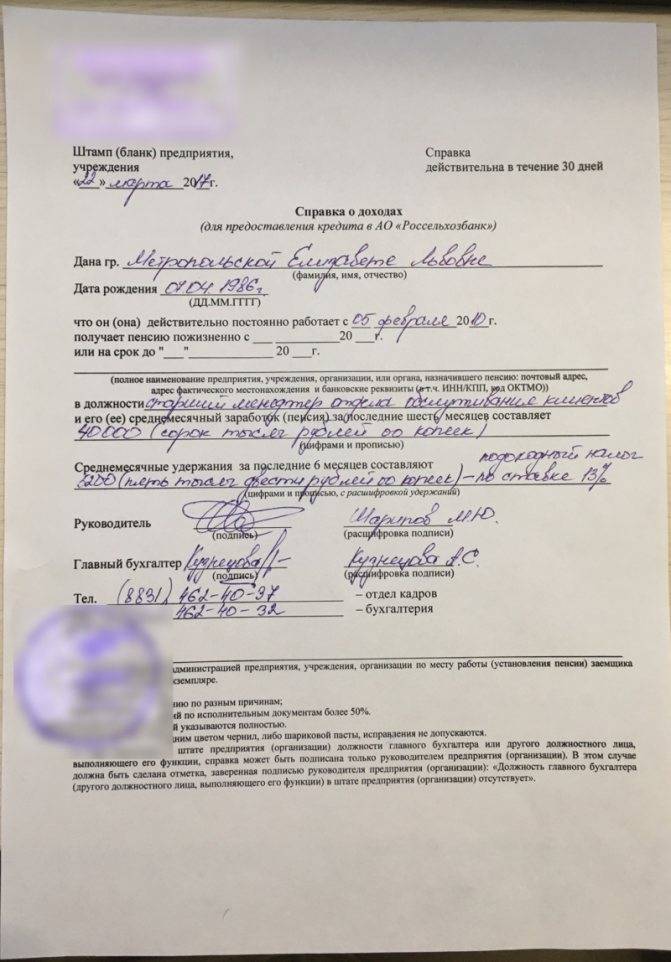

Скачайте бланк справки по форме Сбербанка 2020 года и воспользуйтесь заполненным образцом, чтобы дополнить комплект документов к заявке, сэкономить время и увеличить свои шансы на получение кредита.

Альтернативные способы подтверждения дохода

Если будущий займополучатель является сотрудником какого-либо госучреждения, распорядительная документация которого ограничивает и не предусматривает выдачу работникам справок о доходности – типовые документы разрешается заменить

В этом случае во внимание берется бумага, оформляемая по принятым правилам данного госпредприятия. Следует обратить внимание, что по правилам Сбербанка, в таком документе обязательно должны быть указаны следующие сведения:

- личные данные будущего плательщика;

- почтовый и юридический адрес предприятия;

- контактные телефоны бухгалтерской и кадровой службы;

- полное наименование госучреждения (или же номер военчасти);

- занимаемая потенциальным заемщиком должность и полный стаж его трудовой деятельности;

- средний уровень дохода (ежемесячный и совокупный, зав весь период работы на данном предприятии за полгода с подробным перечнем всех удержаний).

Данная бумага подтверждается подписями главбуха с полной расшифровкой и заверяется официальной печатью госучреждения. Такой документ полностью соответствует требованиям банка-займодавца и принимается к рассмотрению для оформления кредитов. Стоит знать, что все вышеперечисленные правила действуют и в отношении поручителей/созаемщиков, которые будут привлекаться для кредитования.

Способы получения 2-НДФЛ справки

Оформить 2-НДФЛ для кредита можно несколькими способами.

2-НДФЛ справка для ИП

Документ требуется предпринимателю, если он посетил налоговую службу в качестве физического лица для получения вычетов. Это потребуется для лечения или покупки жилья, получения кредита.

ИП может оформить справку, если кроме предпринимательства еще работает по найму. В этом случае бумагу выдает его работодатель, подтверждая доход и занятость гражданина. Если человек занимается только предпринимательством, то справку 2-НДФЛ он не может получить. Это связано с тем, что налоги по доходам от такой деятельности исчисляются и выплачиваются по общей системе, а справку 2-НДФЛ заполняют только налоговые агенты, то есть те, кто выплачивает зарплату и удерживает налоги с нее.

Получить у работодателей

По правилам выдать справку может только работодатель. Сотрудник должен обратиться в бухгалтерию и ему не могут отказать в оформлении.

Закон разрешает запрашивать документ в любое время в период работы и после увольнения в течение 5 лет.

Как подтвердить доход по договору ГПХ

Информация о доходах указывается в справке по форме банка. Подтвердить можно также доходы по договору гражданско-правового характера. Для этого нужно предоставить сам договор и справку, если налоги перечислялись организацией-заказчиком. Если гражданин получает доход таким способом, он должен представить справку за год, которая будет действительна 30 дней. Если человек платил налоги сам, то он предоставляет копию 3-НДФЛ за прошлый год.

Для военной ипотеки

Для военнослужащих нет необходимости в подтверждении дохода, так как кредит выплачивается за счет Министерства обороны. Но военную ипотеку получить трудно. Сначала нужно войти в накопительно-ипотечную систему и через 3 года можно получить жилье по программе.

В декретном отпуске

В период декрета справку не выдают, так как государственные пособия по такому случаю не облагаются налогами. Но в некоторых случаях можно получить справку от работодателя:

- Если во время декрета выписана премия.

- Предприятие оказывает материальную поддержку.

- Сотрудница во время декрета работает неполный день.

- При наличии других видов дохода на предприятии, которые облагаются налогом.

Получить справку можно в бухгалтерии, но договор для ипотеки, находясь в декрете, заключить сложно.

Подтвердить доход при получении пенсии можно справкой с ПФР или МФЦ за последний месяц. Дополнительно учитывают выплаты по инвалидности, за выслугу лет и другие виды. В справке указывают ФИО, виды и размеры выплат, кто их перечисляет , адрес и телефон организации, данные лица, отвечающего за выплаты.

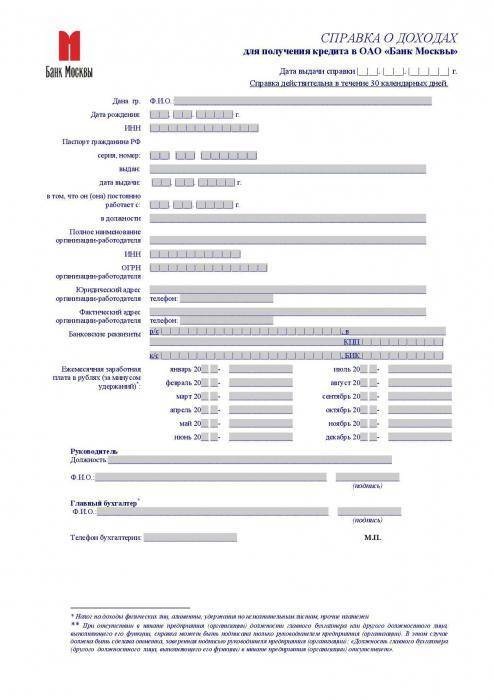

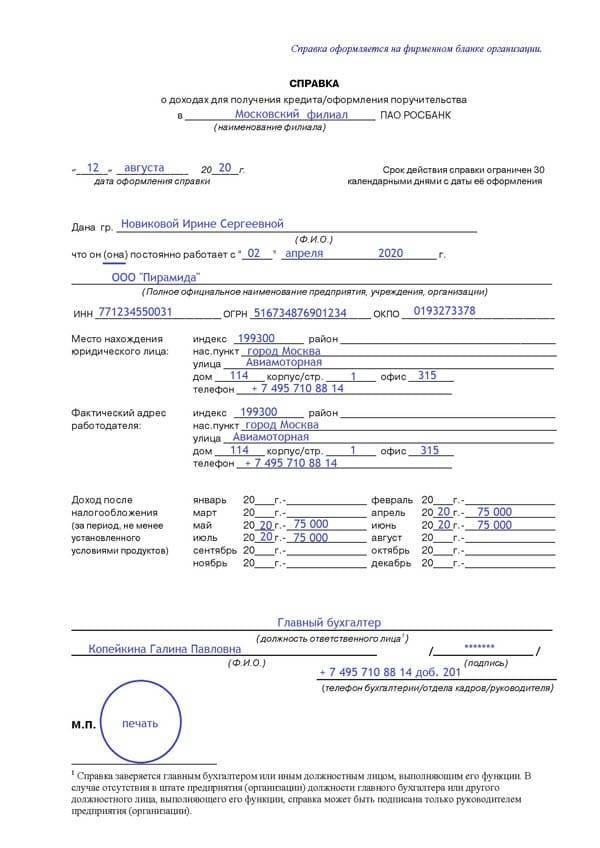

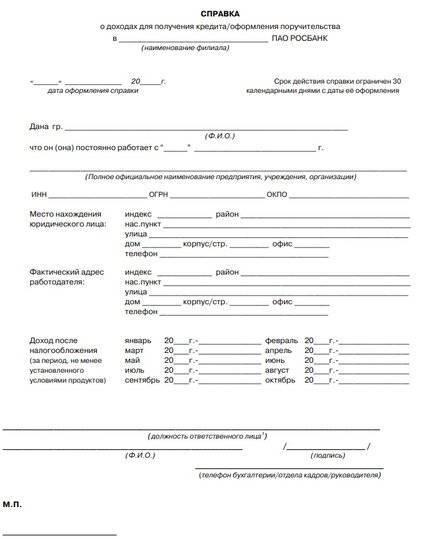

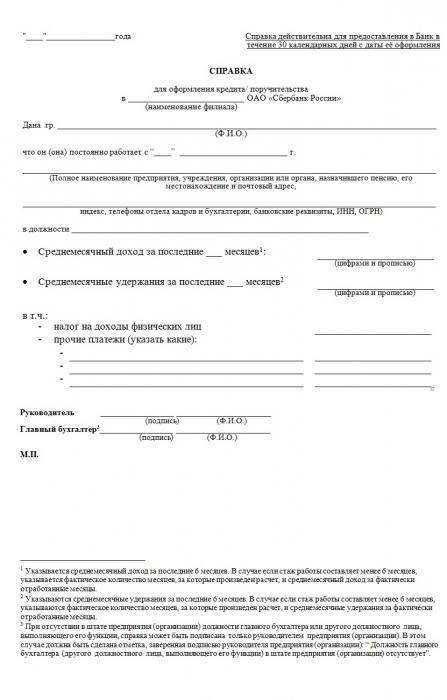

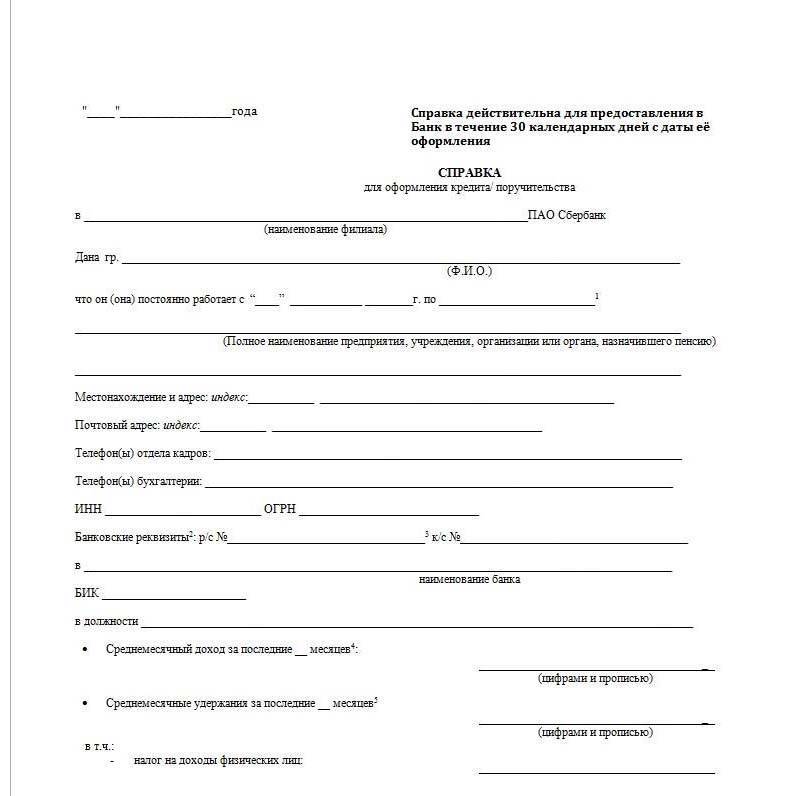

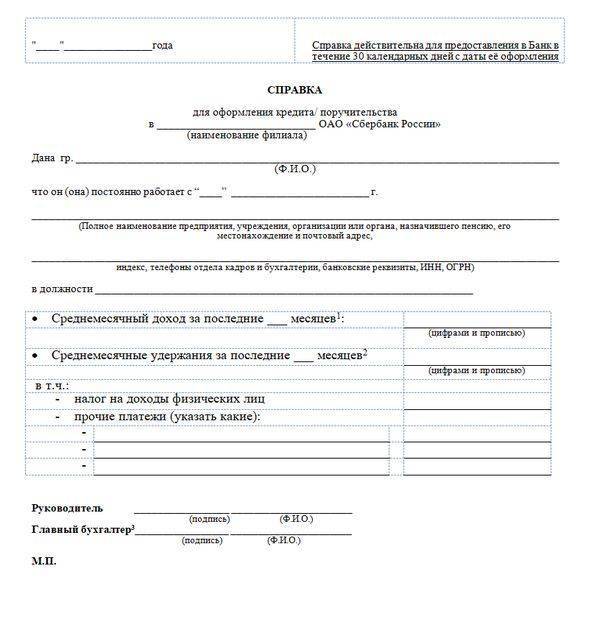

Сбербанк справка о доходах по форме банка — образец заполнения

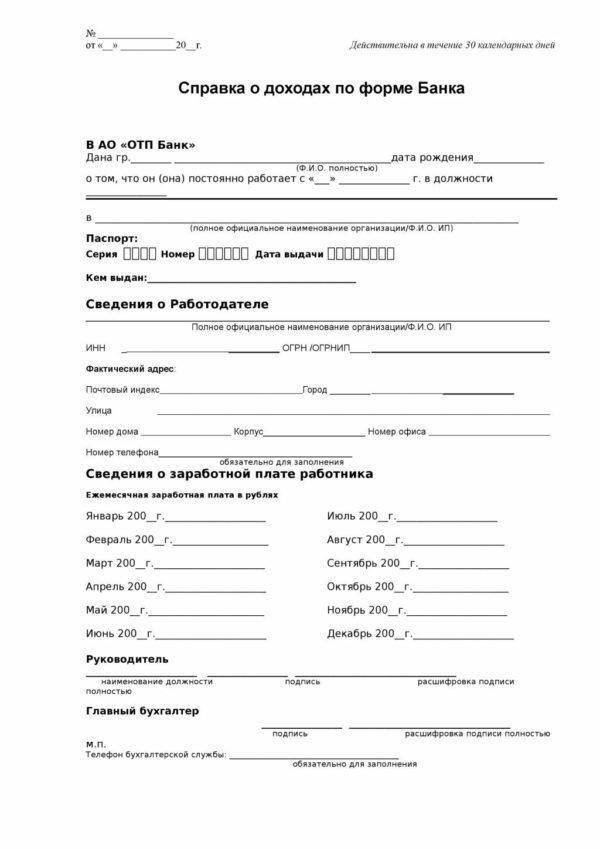

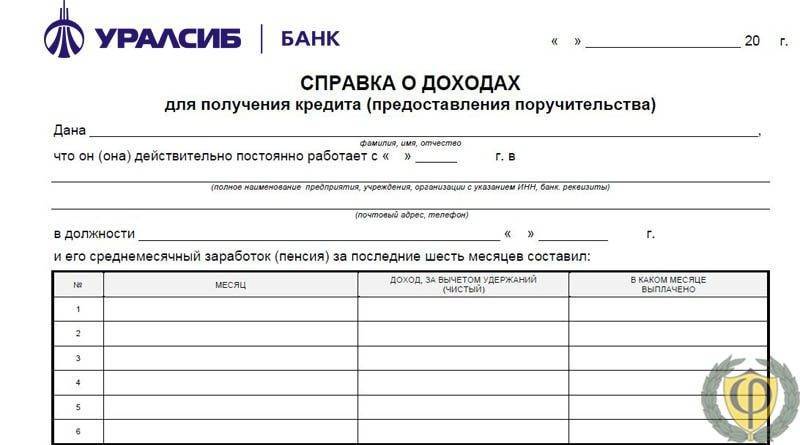

Много банковских учреждений берут такой документ для удостоверения доходов, однако у каждой есть свои правила и пример подходящий для оформления. Поэтому не нужно использовать одну справку для оформления заявления в разных банковских организациях.

Документ заполняется лишь руководителем либо бухгалтером организации при наличии такого в учреждении.

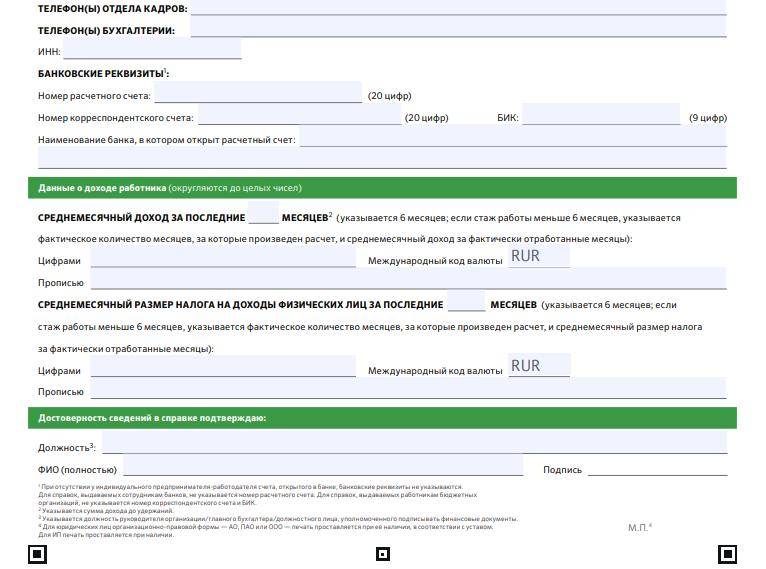

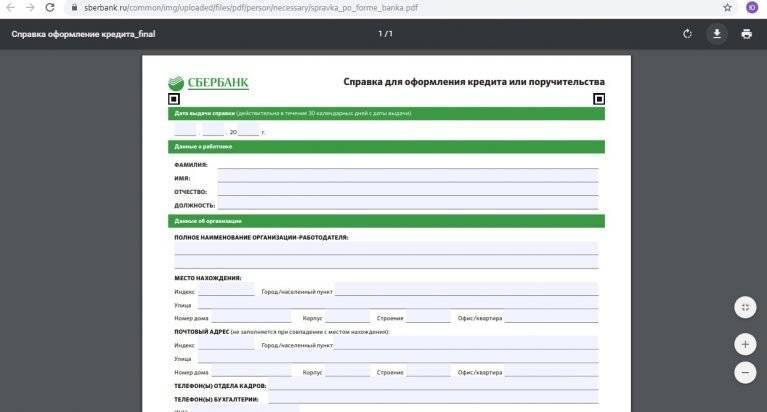

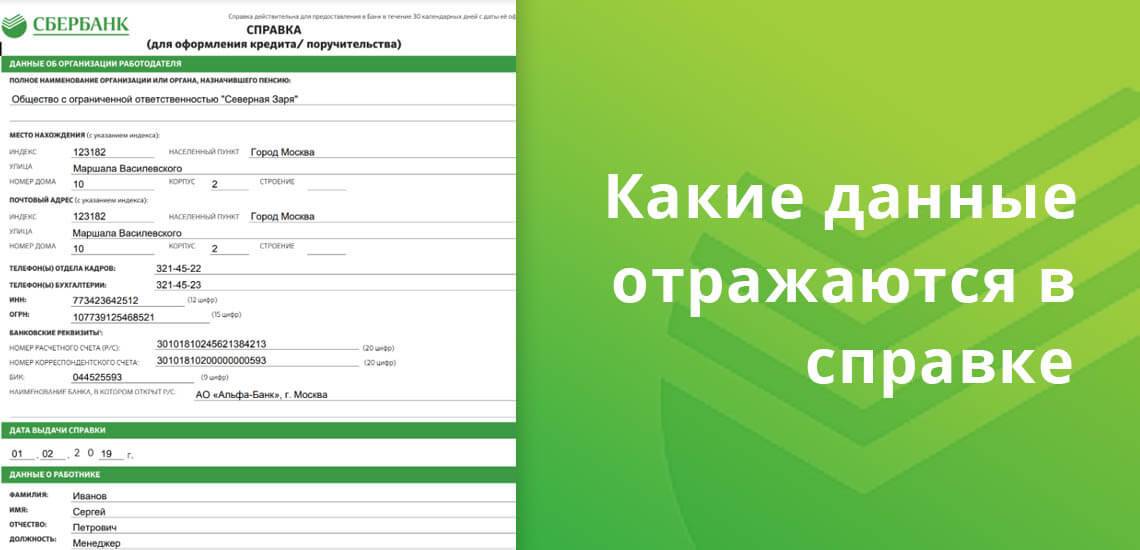

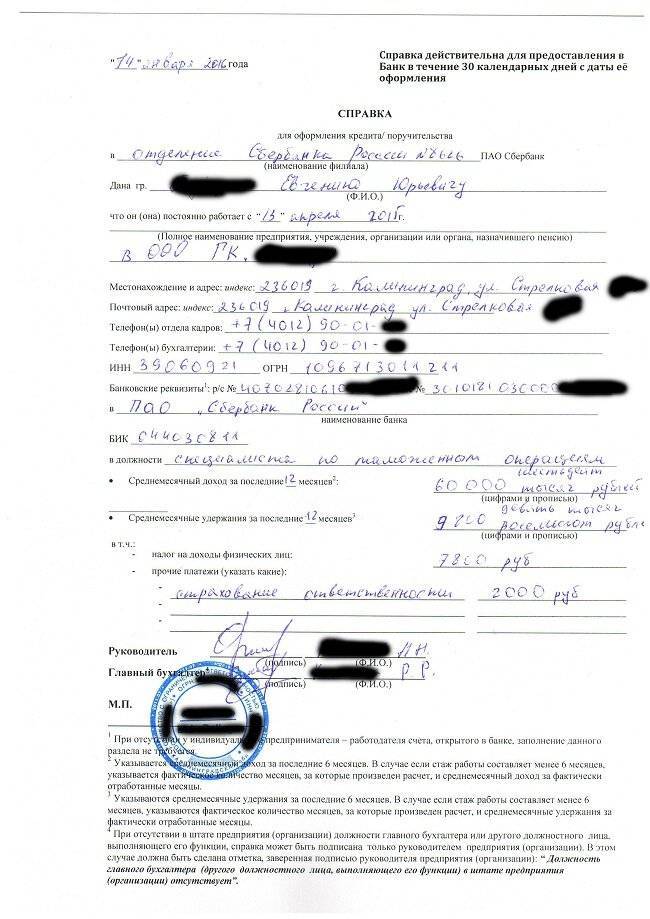

Сама форма состоит из следующих данных:

- Название предприятия в полном виде, предоставившего документ, ее учетные сведения ИНН и ОГРН, счет для расчетов и название банковской организации, в котором имеется счет. Нужно чтобы была печать, сведения на которой соответствуют указанной информации. Банковская организация должна провести анализ на наличие организации в органах регистрации.

- Фактический и юридический адрес размещения организации.

- Доход работника за предыдущие полгода, кроме этого налоговые и другие вычеты за данный же промежуток.

- Кроме этого в документе имеются сведения о занимаемой должности и реальном сроке сотрудничества с клиентом.

Бланк предоставляется в офисе банка и предоставляется для скачивания дистанционно с официального сайта.

Где можно

Бланк можно скачать:

Перед оформлением кредитной заявки, уточните, какой набор документов следует собрать. Если Сбербанк готов рассмотреть справку по своей форме – бесплатно и ознакомьтесь с информацией. Также такой шаблон Вам могут дать в отделении кредитора по месту оформления займа.

Распечатанный образец занесите по месту работы и отдайте исполнителю, который будет ее заполнять. Зачастую это делает бухгалтер по заработной плате на предприятии. Если работаете у ИП – документ заполняет и визирует сотрудник, который исполняет обязанности бухгалтера. Если такого нет – оформлением справки занимается индивидуальный предприниматель.

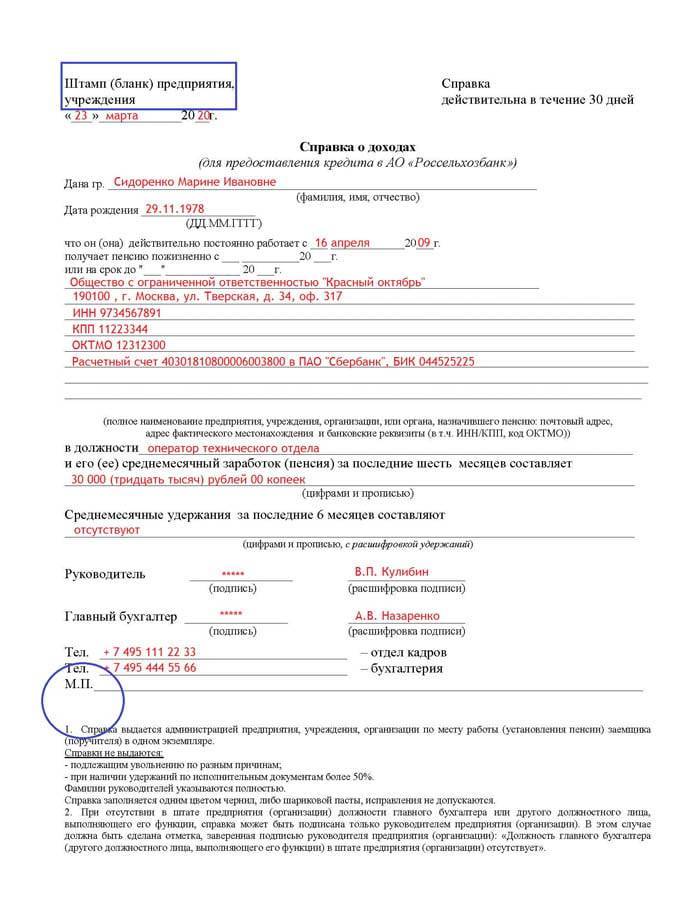

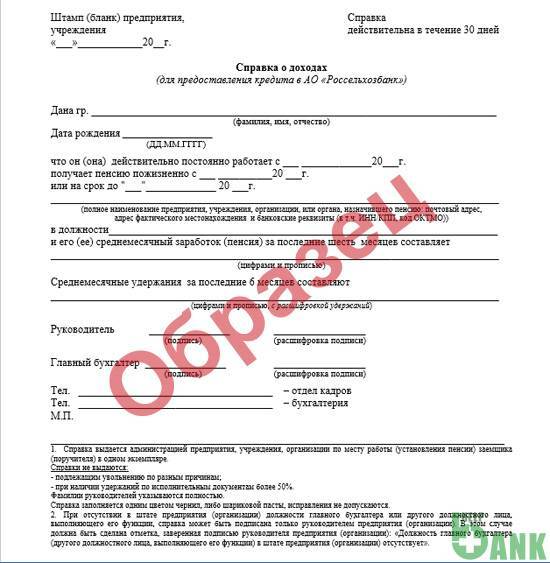

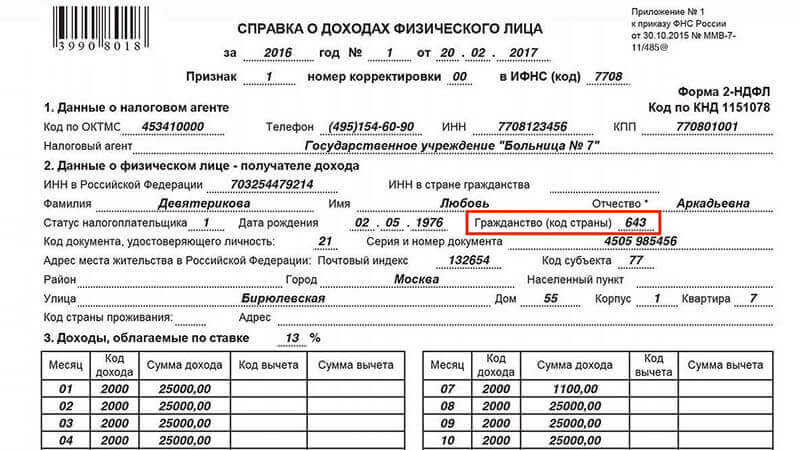

Образец справки о доходах

2 НДФЛ — унифицированная форма, которая имеется в общем доступе. На крупных предприятиях для заполнения таких документов применяется программное обеспечение, в котором заложена актуальная на текущий момент форма бланка. Правильность заполнения документа возлагается на бухгалтера.

Порой возникают сложности с оформлением документа по форме банка-кредитора. В этом случае существует инструкция Сбербанка по заполнению требуемой справки о доходах, информация заверяется ответственными за финансовую деятельность лицами. Чтобы упростить процесс подготовки и выдачи, в документ вносятся данные по образцам заполнения справки.

Когда в Сбербанке требуют справку о доходах?

Если гражданин собирается взять кредит в Сбербанке, для начала необходимо ознакомиться с различными кредитными программами и условиями по ним. Конкретная программа подбирается в соответствии с категорией заемщика (военнослужащий, многодетные семьи, пенсионеры и др.) и целью займа.

На сегодняшний день возможно оформление ипотеки по двум документам без справки о доходах, но, как правило, условия для таких клиентов менее выгодные, процентная ставка значительно отличается (в большую сторону), или потребуется внести достаточно большой первоначальный взнос. Если заемщик хочет получить максимально выгодные условия, необходимо предоставить полный пакет документов. Давайте разберемся, когда в Сбербанке требуют справку о доходах:

- При оформлении кредита;

- При оформлении ипотеки;

- Для рефинансирования кредита;

- Справка необходима, как для самих заемщиков, так и для созаемщиков, поручителей.

Банки упростили подход к форме подтверждения заработка, они учитывают современные реалии и не хотят терять клиентов. Именно поэтому во многих банках есть свои образцы справок, которые необходимо заполнить и подписать у работодателя.

Некоторые заявители, получающие небольшую официальную зарплату, пытаются подделать документы для банка. Делать этого не стоит, служба безопасности банка тщательно проверяет справки и документы. Существует целый ряд признаков, по которым Сбербанк может определить подделку.

Сотрудники Сбербанка вправе позвонить работодателю, если им покажется, что должность заемщика не соответствует большой заработной плате, указанной в документе, и во многих других случаях. Подделка документов грозит большими неприятностями. Дело в том, что банки выдают кредит и при небольших зарплатах.

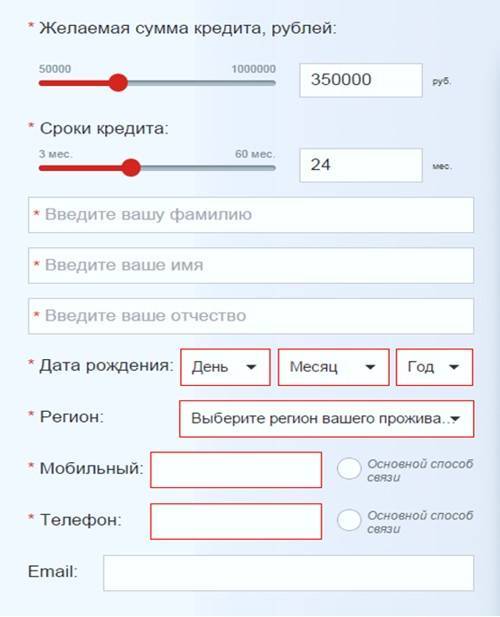

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Ренессанс банк: условия потребительских кредитов в 2019 году

- Россельхозбанк: кредиты физическим лицам

- Кредит «Пенсионный» от Россельхозбанка: условия и ставка

- Как взять кредит 50000 рублей в Сбербанке

- Потребительский кредит Сбербанка: процентная ставка в 2020 году

- Справка по форме Альфа-банка для кредита: образец

- Какие банки дают льготные кредиты военнослужащим?

- Какие банки дают кредит под залог недвижимости?

- Все про отсрочку по кредиту из-за коронавируса

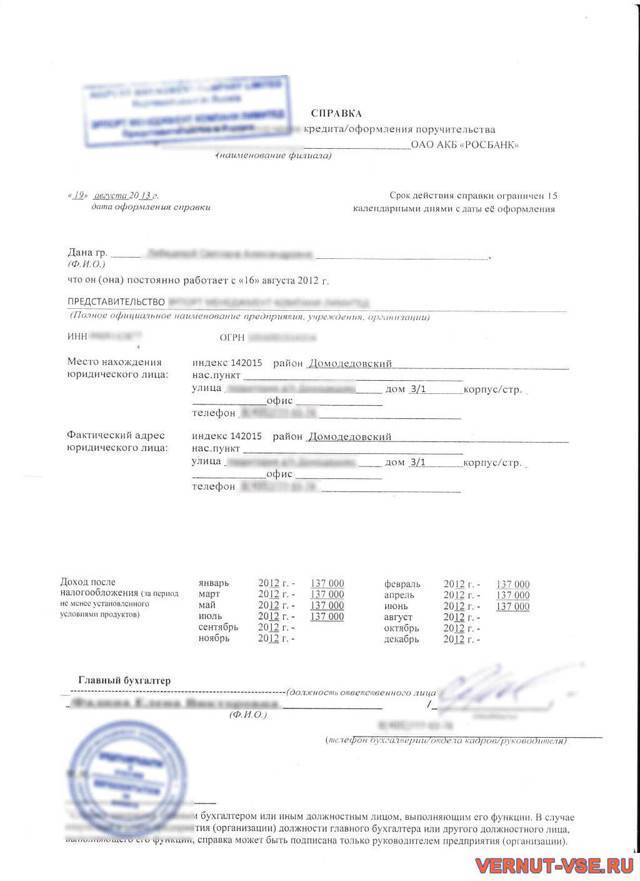

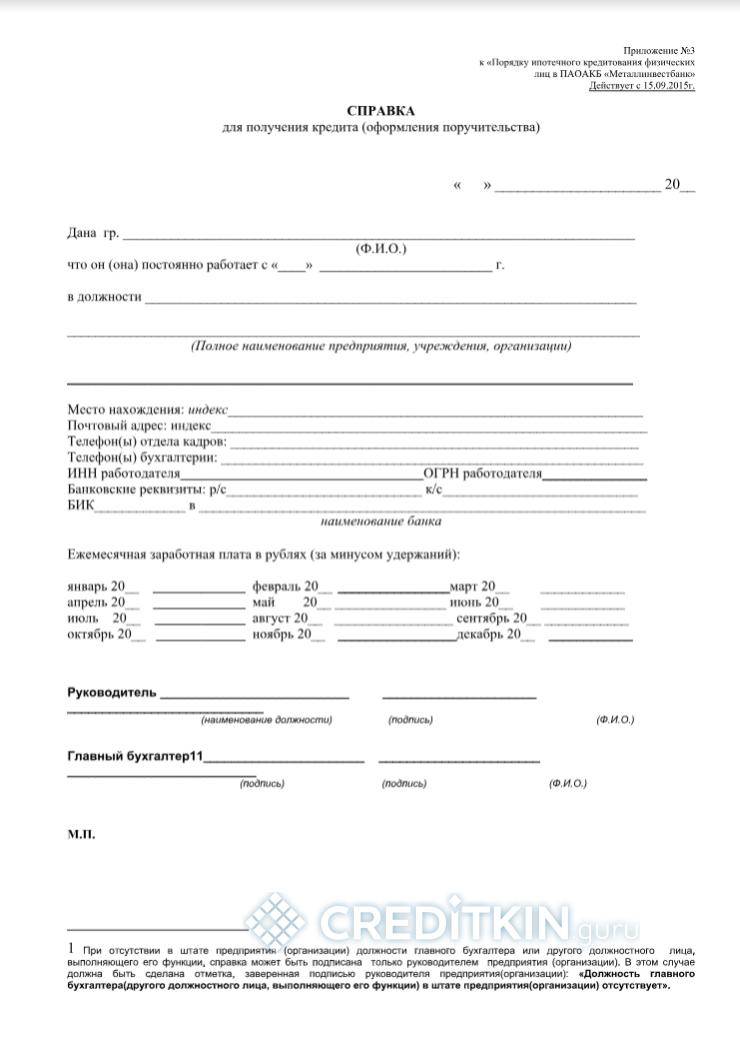

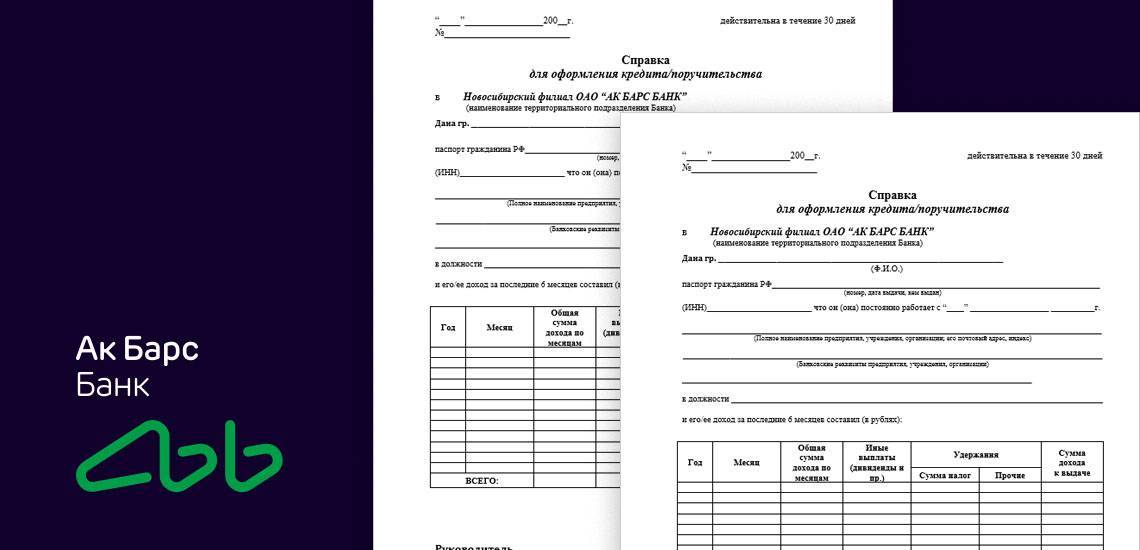

Справка для получения кредита с поручительством в Сбербанке

Ранее по тексту описывалось основное, что требуется для получения кредита в Сбербанке. Однако это не весь список документов, требуемых для частных лиц. В частности, это имеет отношение к тому, когда у клиента недостаточный уровень доходов, для получения необходимого объема средств. Как вариант можно прибегнуть к поручительству третьих лиц либо созаемщиков.

- информацию о сотруднике, запрашивающего справку;

- название компании, предоставившего документ, содержащий адрес размещения, платежные реквизиты и телефоны для связи;

- средний доход за предыдущие 6 месяцев;

- удержания за аналогичный период;

- размер налогообложения;

- подпись руководства и бухгалтера организации.

Документ действует ограниченный промежуток времени и принести его в банковское учреждение нужно не позже чем за 30 дней с даты выдачи. Иначе он теряет свою действительность и придется заново получать документ с аналогичными сведениями.

Если клиент трудоустроен в организации менее 6 месяцев, то документ предоставляется за период равный количеству отработанного срока.

По первому впечатлению, получить кредит в Сбербанке не так легко. Однако, чтобы собрать необходимый пакет документов потребуется не много времени если заняться этим заблаговременно. Необходимо учесть, что ряд документов ограничиваются по срокам действия и, если вся документация готова нужно не затягивать с обращением в финансовую организацию.

Как можно получить кредит в Сбербанке без справки 2-НДФЛ?

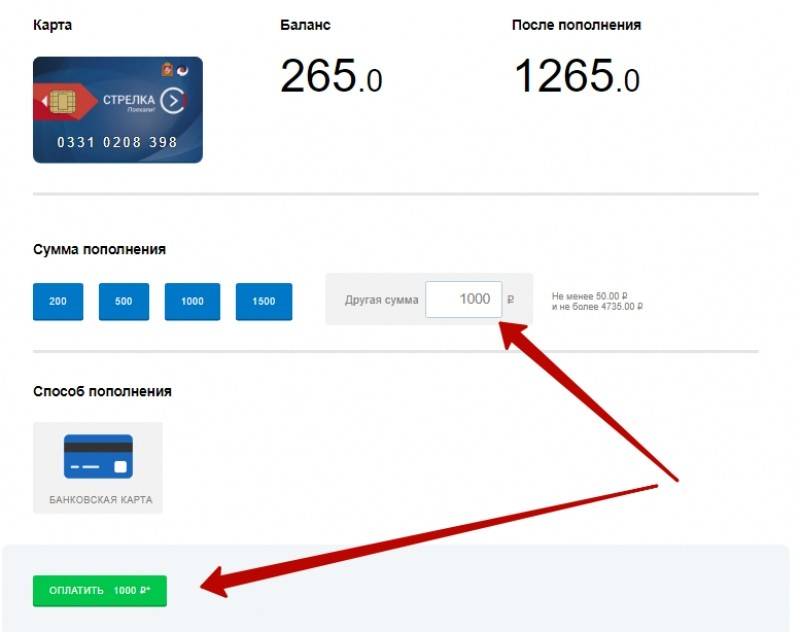

Помимо бланка по форме банка, заемщик может подтвердить доход с помощью:

- Справки, составленной в свободной форме, но содержащей все сведения о доходах заемщика;

- Справки из финансового отдела (для военнослужащих или представителей правоохранительной структуры);

- Выписки с зарплатного или дебетового счета, на который поступает зарплата или дополнительный доход;

- Выписки из ПФР;

- Документов о дополнительных доходах.

Однако перед тем, как готовить тот или иной документ, уточните у менеджера Сбербанка подойдет ли он в качестве подтверждения доходов.

Как получить справку: пошаговая инструкция

Необходимо явиться в инстанцию, ответственную за выдачу справок, это:

- отдел кадров (для трудоустроенных);

- налоговая инспекция (для ИП и владельцев бизнеса);

- Пенсионный фонд (для пенсионеров).

Если необходимо написать заявление (требование отдела кадров), это следует сделать. Отказать в выдаче справки на оформление кредита в Сбербанке ни одна организация права не имеет. В назначенное время бумага будет готова. После получения документа на руки необходимо проверить, насколько корректно указаны в нем данные. Полученную справку о доходах для оформления кредита подают в Сбербанк.

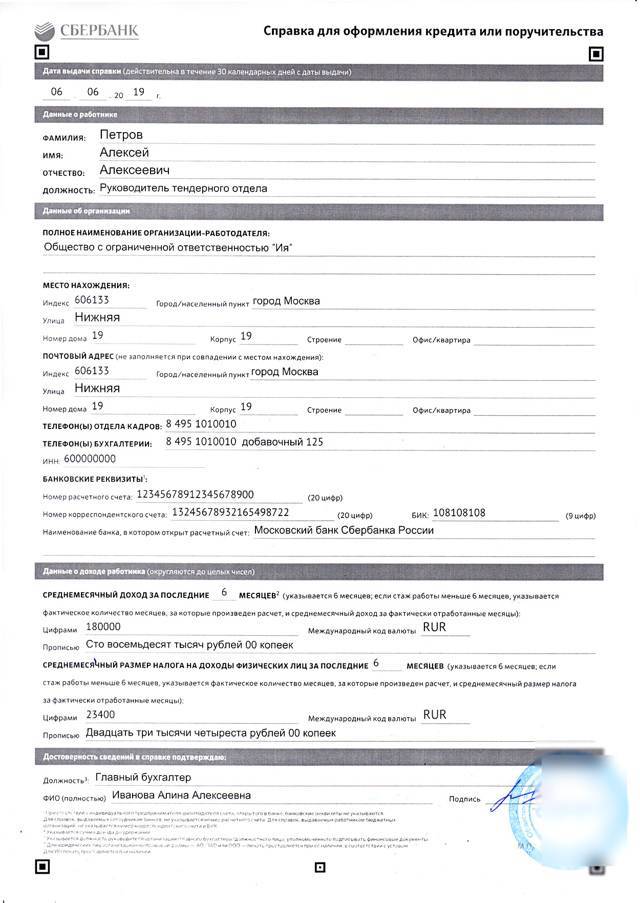

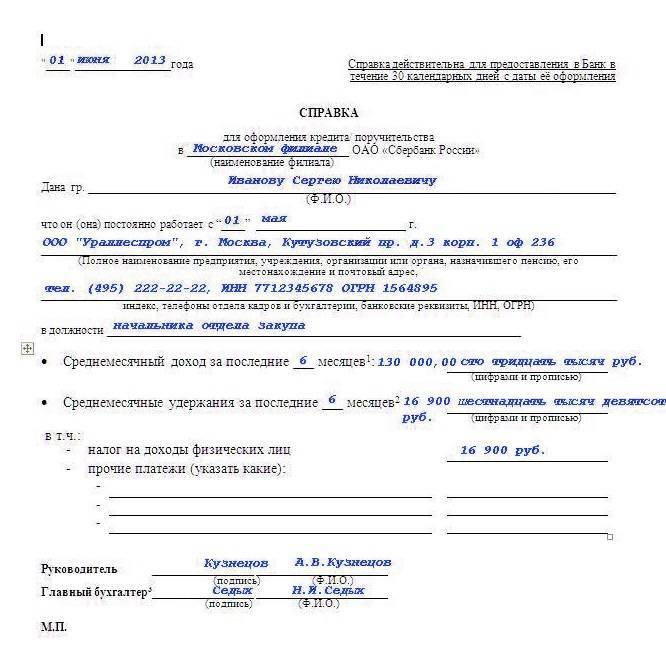

Инструкция и пример по заполнению

Предлагаем рассмотреть пример заполнения справки по форме банка Сбербанк на подробных картинках.

- Начинаем с указания даты выдачи, не забываем указывать, потому как справка действительна только тридцать дней.

- Заполняем сведения о работнике: ФИО и должность.

- Третьим заполняется блок о нанимателе. Сюда вписывается полное название, юридический и почтовый адрес. Синие стрелки указывают на обязательность заполнения ИНН, счетов организации.

- Четвертый блок посвящен заполнению информации о среднемесячном доходе и размерах налога на НДФЛ. Также указывается международный код валюты. После слова «Должность» указывается конкретно, кто подписывает справку. Это может быть руководитель, его заместитель, главный бухгалтер или любое лицо, которое официально имеет право подписи. Лучше всего справку подписывать главным бухгалтером или директором. Это же лицо ставит подпись. При наличии в месте печати ставится штамп организации.

Заполнить справку по форме банка Сбербанка должен ответственный работник у нанимателя.

Сравнение условий

Каждое из 4 лучших предложений по ипотечному кредитованию мы отдельно разобрали выше. Теперь же сравним условия всех банкиров в одной таблице.

| Росбанк | Совкомбанк | Восточный Банк | Хоум Кредит | |

| Сколько можно получить | 50 000 — 3 000 000 ₽ | 150 000 — 30 000 000 ₽ | 25 000 — 3 000 000 ₽ | 10 000 — 1 000 000 ₽ |

| На какой срок | 1 — 7 лет | 1 — 10 лет | От 13 месяцев | 1 — 5 лет |

| Под какой % | 10,99% — 18,99% | 11,9% — 22,9% | От 9,9% | 7,9% — 24,9% |

Таким образом, приходим к следующим выводам:

- минимальный срок кредитования составляет год в любой организации;

- самая маленькая процентная ставка по ипотеке в Хоум Кредит — 7,9%;

- наиболее длительный срок кредитования в Совкомбанке — 10 лет;

- максимально возможная сумма кредита — 30 000 000 ₽ в Совкомбанке.

Вам нужны деньги наличкой? В этой статье мы опубликовали проверенные способы получения кредита наличными в Тинькофф Банке.

Оформить кредит наличными в Тинькофф банке

Как получить справку о доходе от работодателя?

Пошаговая инструкция в том случае, когда приходится пользоваться формой банка, выглядит следующим образом:

- Чтобы оформить справку по форме банка Сбербанк, скачайте бланк. Лучше распечатать пару запасных экземпляров на случай, если первый будет испорчен.

- Принесите его в бухгалтерию. Иногда требуют написать соответствующее заявление, в котором указано, кому направляется документ (в банк), если информация – коммерческая тайна.

- Попросите бухгалтера заполнить графы согласно рекомендациям Сбербанка, приведенным внизу бланка.

- Подайте заполненную бумагу на подпись главбуху. Предварительно проверьте правильность заполнения и достоверность изложенных сведений.

- Получите подпись руководителя предприятия. Вместо него право подписи имеет начальник структурного подразделения, филиала, иногда отдела.

- Узнайте, кто является ответственным за печать предприятия. Отправляйтесь к нему и заверьте подписи главбуха и руководителя.

Чтобы проверить правильность оформления, скачайте образец заполнения. Сверьте наличие обязательных записей и отметок. Теперь можно подавать справку в банк за получением кредита.

Справка о доходах выдается компанией лично в руки. Иногда требуется расписаться в журнале выдачи документации. В некоторых организациях документооборот предполагает иной порядок, но суть процедуры всегда сводится к описанным этапам.

Какие пункты указываются в справке по форме Сбербанка?

Для получения ссуды и рефинансирования необходимы информация о претенденте, реквизиты предприятия-работодателя, сведения о количестве денег, заработанных в последние полгода перед обращением. При заполнении справки по форме банка указываются:

- Дата выдачи справки (максимум месяц до обращения в банк).

- Полное название филиала ПАО Сбербанк.

- Фамилия, имя, отчество будущего заемщика.

- Наименование предприятия полностью.

- Контактный телефонный номер отдела кадров.

- Данные для связи с ответственным бухгалтером.

- ИНН и ОГРН организации-работодателя.

- БИК и номера банковских счетов компании, в которой трудоустроен соискатель.

- Должность, занимаемая претендентом, согласно штатному расписанию.

- Средний показатель зарплаты до налоговых вычетов.

- Объем удержанных средств на погашение налогов, социальных отчислений.

- Ф.И.О. и номера телефонов первого руководителя и главного бухгалтера.

Ошибки и неточности, допущенные при оформлении справки, не станут причиной повышенного внимания со стороны налоговиков, если речь не идет о заведомо ложной информации, когда зарплата выплачивается в «конвертах», а в тексте отображаются фактические сведения. Документ хранится в архиве банка и без официального запроса никому не выдается.

Могут ли возникнуть проблемы у работодателя с налоговой инспекцией?

Специально запрашивать справку на проверку никто не будет. Однако если компания была замечена в кредитных махинациях, то в рамках уголовного или административного делопроизводства правоохранительные органы имеют право изъять бумагу у банка и подшить к остальным доказательствам мошенничества. Первыми под удар попадают главбух и директор, чьи подписи имеются на документе. Если он выдан временными исполняющими обязанности руководителя и бухгалтера, претензии будут к этим лицам.

Сбербанк справка для оформления кредита поручительства в ПАО «Сбербанк»

Выше перечислена основная часть из того, что нужно для оформления кредита в Сбербанке. Но на этом не заканчивается перечень документов необходимых для физических лиц. Особенно это касается вопроса, когда доходов заявителя не хватает для того, чтобы получить запрошенную сумму. Выходом из ситуации станет привлечение поручителей или дополнительных созаемщиков.

Чтобы человек смог выступить поручителем по кредиту, требуется собрать дополнительный пакет документов, теперь уже для созаемщика. В его списке также присутствует паспорт, второй документ, подтверждающий личность и справка для оформления поручительства. Оформляется она по месту трудоустройства и содержит следующую информацию:

- данные сотрудника, получившего справку, ФИО;

- наименование организации, выдавшей документ, включая адрес расположения, банковские реквизиты и контактные телефоны;

- среднемесячный доход за последние 6 месяцев;

- удержания за этот же период;

- сумма налогов;

- подпись руководителя и главного бухгалтера учреждения.

Этот документ имеет ограниченный период действия и предоставить его в банк необходимо не позднее чем в течение 30 дней с момента получения. В противном случае он будет признан недействительным и банк запросит новый документ с актуальными данными.

На первый взгляд, может показаться, что получить кредит в Сбербанке не так то просто. На самом деле сбор всех документов занимает совсем немного времени если побеспокоится об этом заранее. Но стоит учитывать, что некоторые документы ограничены по времени и если пакет документов собран заранее не стоит откладывать поход в банк.

Ответы на частные вопросы

Как указывать размер заработной платы

В разделе «Среднемесячный доход…» указывается доход до удержаний. В справку вписывают результат вычислений, полученный путем деления суммы финансовых поступлений за определенный период на соответствующее число месяцев. Данные записываются в числовом выражении и прописью. Аналогичным образом высчитывают и вносят в справку данные об удержаниях.

Если стаж работы менее 6 месяцев, то все также высчитываются среднемесячные начисления и удержания. Но тогда указывается реальное число месяцев, данные которых были использованы в расчетах.

Если в последние 6 месяцев работник был переведен к другому работодателю, предоставляются справки о доходах с обоих мест работы.

Писать в документе суммы заработка, существенно превышающие размер настоящих выплат, не стоит. Данные будут проверяться на соответствие уровню среднерыночной зарплаты специалиста, класс и квалификация которого соответствуют аналогичным параметрам клиента.

При выявлении недостоверной информации в заявке откажут.

Подозрения вызывают и те справки, в которых указывают круглые суммы, ведь нужно показать среднемесячный доход, а реальный заработок разнится от месяца к месяцу.

Могут ли возникнуть проблемы у работодателя с налоговой инспекцией

На практике работодатели опасаются выдавать справки с указанием величины фактического заработка, поскольку так они подтверждают, что нарушают закон и в части, касающейся прав работника, и в части, касающейся налогообложения.

Такие документы как справка о доходе подшивают в кредитное досье клиента. После выдачи займа полный пакет документации хранится в специальном архиве. Поднимают досье только в крайних случаях, например, при возникновении просрочки.

Специально справки о доходах Сбербанк передавать ФНС не станет. Но теоретически налоговики в рамках судебного производства могут затребовать кредитное досье. Хотя таких прецедентов пока не было.

Может ли как-то Сбербанк проверить справку

В первую очередь специалисты Сбербанка станут сверять данные, указанные в справке о доходах, с информацией, содержащейся в выписке из трудовой книжки. Одинаковыми должны быть наименование работодателя, занимаемая должность.

Особое внимание уделяется печати. Их производство осуществляется на основании официальной документации заказчика, это «подпись» юрлица

Содержание штампа будут сравнивать со сведениями, указанными в справке о доходе и в выписке из трудовой книжки.

Есть возможность сравнить данные работодателя, указанные в представленных документах, со сведениями, хранящимися в базе ЕГРЮЛ от ИФНС.

Выполняется и проверка расчетов. Например, удержания НДФЛ должны соответствовать 13% от величины дохода.

Также станут сравнивать данные, прописанные в справке, с факторами, косвенно доказывающими предоставленную информацию. Например, звонят работодателю (в отдел кадров или в бухгалтерию), чтобы удостовериться в действительности трудоустройства и реальности указанного заработка.

Выполнить проверку по базам данных социальных фондов без личного участия застрахованного, не получив его согласие, невозможно. Выписку о состоянии лицевого счета в ПФР, которую застрахованный может получить на сайте Госуслуг, Сбербанк не запрашивает.

Чем чревата подделка справки по форме банка

При выявлении поддельной документации банковские служащие обязаны уведомить об этом службу безопасности и вызвать полицию.

УК РФ предусматривает ответственность за мошенничество в сфере кредитования (ст. 159.1). При выявлении таких случаев в лучшем случае присудят штраф в сумме до 120 000 рублей или в размере годового заработка виновного, также возможны арест на срок до 4 месяцев и лишение свободы на срок до 2 лет.

Когда можно обойтись без справки?

Есть два варианта:

- Оформить ипотеку по двум документам. Для этого банк потребует, чтобы как минимум половина стоимости объекта сделки оплачивалась личными средствами заемщика.

- Предоставить обеспечение (помимо покупаемой недвижимости), по стоимости превышающее объем выданных кредитных средств. Тогда руководство банка более лояльно относится к соискателям.

Во всех остальных случаях наличие документа о доходах обязательно. Свободную форму банк не принимает. Пользуйтесь формой, установленной кредитной организацией.

Альтернативные способы подтвердить доход

Здесь также есть два пути:

- Обратитесь в банк с просьбой изготовить зарплатную карточку. Напишите заявление работодателю с требованием, чтобы заработанные деньги перечислялись на нее. Тогда справка не нужна.

- Пользуйтесь сервисом «Свое дело». Зарегистрируйтесь, откройте расчетный счет. Проводите транзакции с потребителями, заказчиками, поставщиками через него. Это для самозанятых и лиц, получающих неофициальные доходы.

Пенсионерам, инвалидам, если они не трудоустроены, нет необходимости оформлять документ. Справку о соцвыплатах выдадут в Пенсионном фонде по месту жительства.

Мне нравитсяНе нравится

Как финансовая организация проверяет данные по справке

Все данные, предоставленные потенциальным займополучателем, проходят строгую проверку. Не становится исключением и справка о доходности по форме банка. Сверкой данных занимаются два отдела финансовой организации:

- Кредитный.

- Служба безопасности.

Длительность и тщательность проверки напрямую зависят от суммы запрашиваемой ссуды и вида кредитования. По статистике наиболее строго проверяются запросы на ипотеку. При оформлении жилищной ссуды банком тщательно выверяется каждый нюанс, указанный в справке. В целях проверки финансово-кредитной организацией применяются различные способы.

Например, прозвон по предоставленным телефонам в бухгалтерию предприятия, где трудится заемщик, запрос его кредитной истории. Также активно используются и запросы по данному гражданину в различные социальные фонды. Особенно тщательно проверяется заявленный уровень доходов.

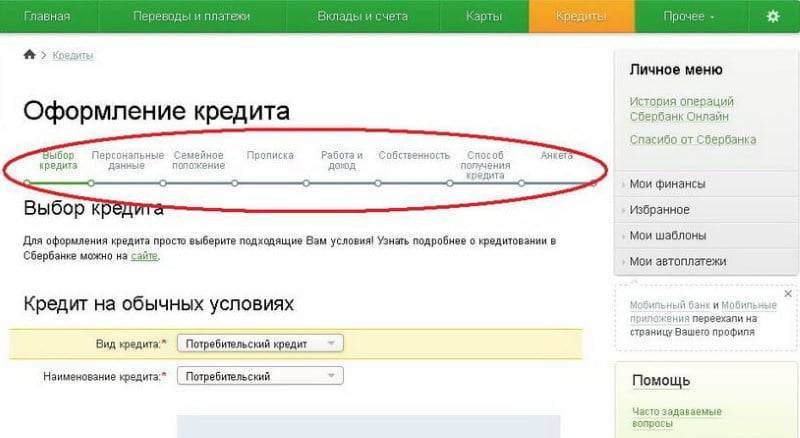

Оформить предварительную заявку на кредитование можно на сайте Сбербанк-Онлайн

Оформить предварительную заявку на кредитование можно на сайте Сбербанк-Онлайн

Справка о доходах по форме Сбербанка — общая информация

По запросу сведений справка по форме банка, предъявляемая в Сбербанк, напоминает 2-НДФЛ. В документе также указываются все сведения об организации, сотруднике и его среднемесячной зарплате. Отличие в том, что в первом случае за достоверность предоставленных сведений отвечает работодатель, а в другом – ФНС. Поэтому форма 2-НДФЛ учитывается кредитором безоговорочно.

Предоставляемый банком бланк имеет название «Справка для оформления кредита/поручительства». Она оформляется тогда, когда заявитель не может предоставить документ официального вида об уровне своих доходов. Банковские организации осознают, что значительной части россиян зарплату выдают «в конвертах» или они работают на ИП, где нет возможности получить 2-НДФЛ. Поэтому была разработана специальная форма для оценки финансового состояния заявителя. У каждого банка форма имеет свою структуру и правила заполнения.

Для чего необходим документ

В каких случаях может понадобиться документ:

- Официальная зарплата заемщика ниже реальной, что не позволяет ему получить кредит.

- Физлицо работает неофициально.

- Кроме зарплаты имеются другие источники дохода, требующие документального подтверждения.

- Предприятие не имеет возможности предоставить сотруднику 2-НДФЛ.

Справка необходима для подтверждения доходов заемщика и требуется при оформлении любого вида займа (потребительский, автокредит, ипотека). Только на основании полученных сведений банк сможет рассматривать заявку клиента на получение банковской ссуды.

Плюсы и минусы

Из плюсов документа можно отметить такие моменты:

- у работника с неофициальной зарплатой появляется шанс на одобрение кредитной заявки;

- документ может рассматриваться при выдаче ипотеки.

Наиболее обширный перечень документов банк требует при оформлении займов Но есть и существенные минусы:

- Получить такую бумагу от работодателя не всегда возможно. Указанная зарплата сотрудника будет являться фактическим доказательством противозаконных действий работодателя – скрытие дохода и неуплата налогов государству в полном объеме.

- Из-за сложности проверки правдивости полученной информации банк подобные документы относит к рисковым. Поэтому заемщик не сможет рассчитывать на оптимальные условия от кредитора – минимальную процентную ставку или желаемую кредитную сумму.

- Если справка по форме банка предоставляется в Сбербанк для получения ипотеки, то клиента ожидает особо тщательная проверка его данных и работодателя. При несоответствии сведений с реальной информации возможны отказы в кредитовании.

Вам может быть интересно:

Как подать заявку на кредит в Сбербанк Онлайн

Как выглядит образец

Образец справки по форме банка Сбербанк имеет вид стандартного бланка, в котором указываются такие данные:

- дата составления;

- наименование филиала Сбербанка, выдавшего справку;

- ФИО сотрудника (заемщика);

- указание периода, на протяжении которого заявитель работает в организации (если работник работает на данном предприятии в текущий момент указывается дата трудоустройства);

- полное наименование организации;

- заполняются данные организации (адрес, телефоны бухгалтерии, отдела кадров, ОГРН, ИНН, банковские реквизиты, БИК);

- должность заявителя;

- среднемесячный доход сотрудника за последние 6 месяцев;

- среднемесячные удержание за 6 месяцев (налог НДФЛ и платежи в пользу работодателя);

- подпись руководителя с указанием ФИО;

- подпись главного бухгалтера с ФИО;

- в конце документа ставится печать предприятия.

Если работодатель является ИП, то в штате может не быть главного бухгалтера. В таком случае справку заверяет лицо, выполняющее обязанности бухгалтера. Если и его нет, то руководитель ставит подпись и делает отметку, что должность главного бухгалтера отсутствует в штатном расписании.

Печать не ставится только в том случае, если по уставу организации используется электронный аналог печати.