Сколько стоит страховка жизни и жилья по ипотеке?

Сопутствующие затраты на приобретение жилья в кредит не ограничиваются комиссиями банку и ежемесячными платежами. Итоговая стоимость квартиры увеличивается и на размер страховки. В целом оплата премий в последнем случае – обязательно условие, выставляемое не просто банками, но и самим государством.

Такой подход позволяет учреждению не сомневаться, что за весь срок кредитования имущество в залоге не потеряет свою ликвидность. При классической ипотеке клиент должен застраховать залог от повреждений, свою жизнь и потерю трудоспособности, а также право собственности на квартиру (дом) в случае его утраты.

Услуга полезна и самим заемщикам, так как при появлении любого из перечисленных в договоре рисков, компания возмещает кредитные обязательства. Сейчас банкиры требуют погашать общую сумму комплексной страховки по ипотечному займу, куда входят все три направления.

Как формируется оплата

- На уровень страховой премии влияет размер задолженности, то есть каждый год она будет меняться, как правило, в сторону уменьшения.

- Дополнительно сказывается и банковский процент по ссуде.

- Характер выплаты возмещения изменится, если произойдет досрочное погашение долга.

- Сумма оплачивается каждый период (раз в год, полугодие или квартал). Разбивка становится решением кредитора, иногда это уместно.

Проценты по договору

Стоимость страхования отражается в едином документе. Если рассматривать договор по имуществу, то процент варьируется в диапазоне 0,3%-0,5% от оценочной стоимости объекта. Для дома это всегда граничный показатель, так как рисков там больше.

По квартире берется в расчет техническое состояние, материал перекрытий стен в помещении. А в домовладении смотрится крыша, грунт и прочее. Когда в расчет принимают жизнь и потерю трудоспособности, то стоит готовиться к коэффициентам 0,3-1,5% от остатка задолженности.

Компании принимают во внимание возраст клиента, его профессию, уровень здоровья и прочие критерии. В связи с тем, что по договору также могут выступать и созаёмщики, есть вероятность, что покрытие страховки могут перекинуть и на них

Сделка по титулу будет составлять 0,2-0,7% от оценочной стоимость жилья. Предприятие дотошно рассматривает документы на право собственности, оценивая юридическую чистоту квадратных метров.

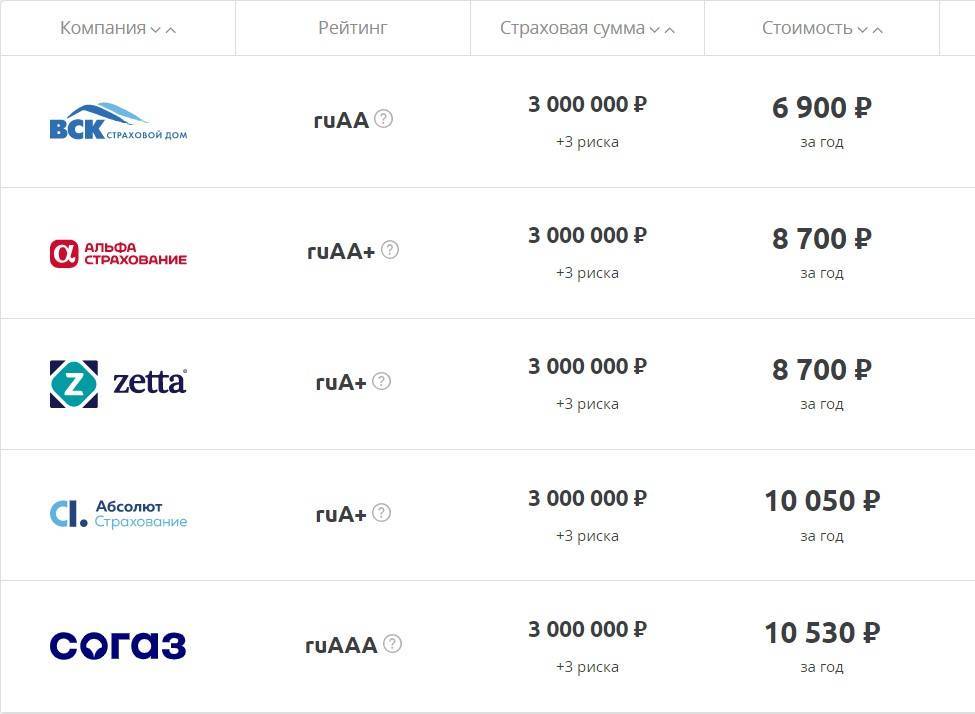

Показатели компаний

Рассмотрим общие тарифы для самых популярных страховых компаний России:

- Компания «Альянс» застрахует жизнь по тарифам от 0,19% до 0,3%, жилье – от 0,12%, а титул от 0,13%.

Пример расчетов

Для образности вычислений следует рассмотреть пример комплексного контракта по ипотеке. Берем исходные данные, где:

- Согласованный заем – 1 млн. рублей.

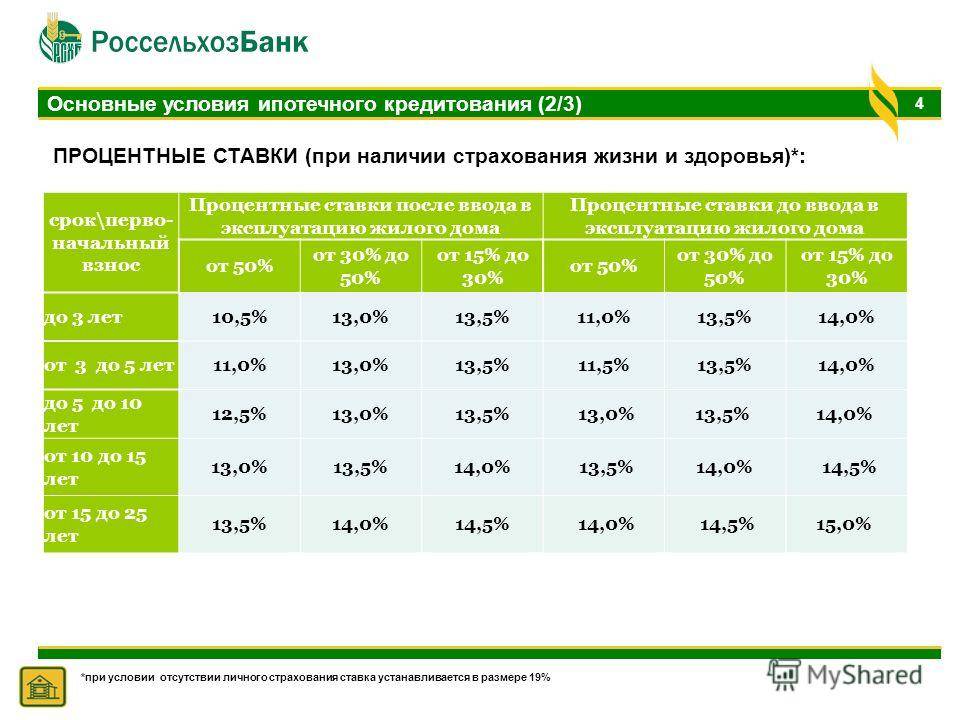

- Процент по кредиту – 15% в год.

- Срок займа – 10 лет.

- Выплата будет по форме аннуитет.

- Страховка – 0,404% от остатка задолженности

Для простоты берется формула С=К+П*К,

- где С – базовый размер страховой суммы,

- К – общий размер долга,

- П – банковский процент.

Для нашего случая показатель С= 1 000 000+0,15*1 000 000 = 1150000 рублей. Размер премии будет составлять 1150000*0,404/100 = 4646р.

Таким же образом будет вычисляться и следующие цифры на оплату после окончания действия договора. Общие расходы будут исходить их всех внесенных премий в течение 10 лет или всего срока обслуживания ссуды. Ясно, что стоимость страховки в учреждении по жилищному кредиту будет из года в год уменьшаться.

Вернуть страховку по кредиту

Если заемщик находится на начальной стадии выплаты кредита, то ему стоит написать заявление в страховую компанию на возврат денежных средств, выплаченных в рамках страховой премии, буквально в течение первого же месяца действия кредита.

Однако стоит помнить о том, какова будет последовательность действий при возврате страховки в случае досрочного погашения, и в ситуации, когда гашение кредита производится в рамках графика платежей по договору.

Например, если сумма страховки равняется 1000 рублей ежемесячно и входит в тело регулярного платежа, то клиент может самостоятельно посчитать итоговую сумму возврата.

Это количество месяцев, в которые страховка не была использована, нужно умножить на 1000 – и в результате получится сумма, которую страховая компания перечислит заемщику на указанный им в заявлении счет. Данный расчет действителен и происходит лишь в тех ситуациях, когда сумма страховых взносов считается единой и постоянной.

Заемщик может погашать кредит в соответствии с условиями договора. Однако и тут он имеет право на возврат страховки. В большинстве случаев заявление на возврат лучше написать в течение месяца после заключения кредитного договора – это необходимый период для поступления всей информации о заемщике в страховую компанию, перечисления денежных средств и прочих моментов.

Необходимые документы для страховки при ипотечном кредите

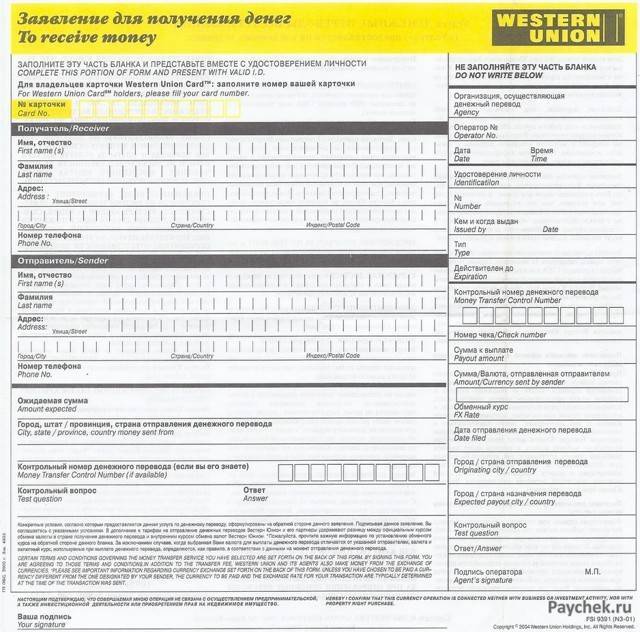

Для заключения страхового договора от клиента потребуется следующий базовый пакет документации:

- заявление;

- документ, идентифицирующий личность (паспорт);

- документы по приобретаемому объекту недвижимости;

- заключение о пройденном медицинском обследовании.

Заключая договор, следует внимательно ознакомиться с каждым его пунктов, обратив внимание на те моменты, в которых страховщик оставляет за собой право не производить выплат. При наступлении страхового случая клиенту потребуется обратиться с соответствующим заявлением и предоставить в компанию подтверждающую документацию

После того как будет проведена проверка представленных сведений, именно фирма-страховщик возьмет на себя обязанность по дальнейшему погашению ипотеки. Сроки, отведенные на проверку и принятие решения, разнятся в зависимости от организации и конкретно взятого случая и составляют в среднем 1-1,5 месяца

При наступлении страхового случая клиенту потребуется обратиться с соответствующим заявлением и предоставить в компанию подтверждающую документацию. После того как будет проведена проверка представленных сведений, именно фирма-страховщик возьмет на себя обязанность по дальнейшему погашению ипотеки. Сроки, отведенные на проверку и принятие решения, разнятся в зависимости от организации и конкретно взятого случая и составляют в среднем 1-1,5 месяца.

При наступлении страхового случая клиенту потребуется обратиться с соответствующим заявлением и предоставить в компанию подтверждающую документацию. После того как будет проведена проверка представленных сведений, именно фирма-страховщик возьмет на себя обязанность по дальнейшему погашению ипотеки. Сроки, отведенные на проверку и принятие решения, разнятся в зависимости от организации и конкретно взятого случая и составляют в среднем 1-1,5 месяца.

Довольно часто проверки, сбор необходимой документации затягивается на сроки более 12-18 месяцев. Поэтому, будьте готовы к тому, что страховая компания будет затребовать дополнительные справки.

Однако компания может и отказать, если вследствие произведенной проверки будут выявлены нарушения или умысел клиента использовать полис в качестве средства погашения ипотечного займа.

Можно ли заключить договор с другой СК

Для страхования ипотеки нужно обращаться в аккредитованные страховые компании, которые являются партнерами «Россельхозбанка». Однако по закону, банк не может запрещать получать страховые услуги в других СК.

Если клиент собирается взять страховку в неаккредитованной страховой организации, то нужно запросить ее документы, лицензию, передать в «Россельхозбанк». Банк проверит документацию и озвучит свое решение в течение двух месяцев.

Конечно, лучше сотрудничать с аккредитованными компаниями, поскольку «Россельхозбанк» предлагает снижение процентов. Но кроме этих СК существуют и другие, которые предлагают выгодные условия. Это «ВТБ Страхование», «Абсолют Страхование».

Ничего страшного не произойдет, если клиент решит купить страховку в неаккредитованной «Россельхозбанком» СК. Процентная ставка по ипотечному кредиту повышаться не должна. Условия выдачи займа аналогичные, что и для других заемщиков.

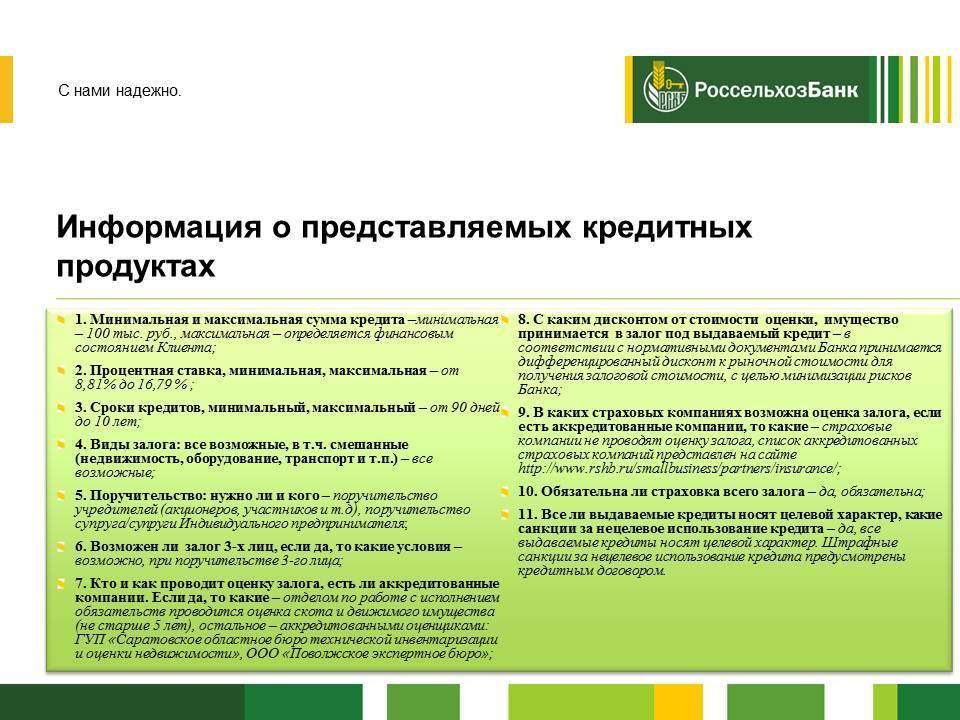

Какие условия и требования выдвигает РСХБ?

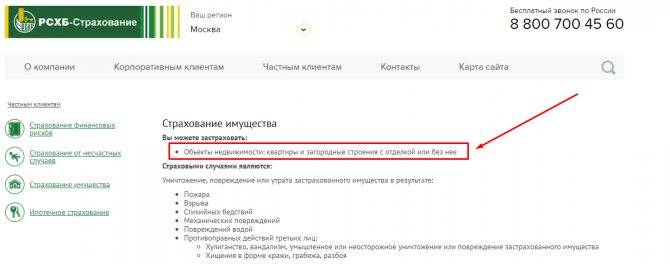

Банк требует, чтобы залог был застрахован от основной группы рисков на случай полной гибели или порчи недвижимости в результате страхового события. Страховка оформляется на всю сумму кредита и на весь срок кредитования.

Основные страховые риски:

- пожар, взрыв;

- стихийные бедствия;

- механические повреждения;

- залив водой;

- противоправных действий третьих лиц.

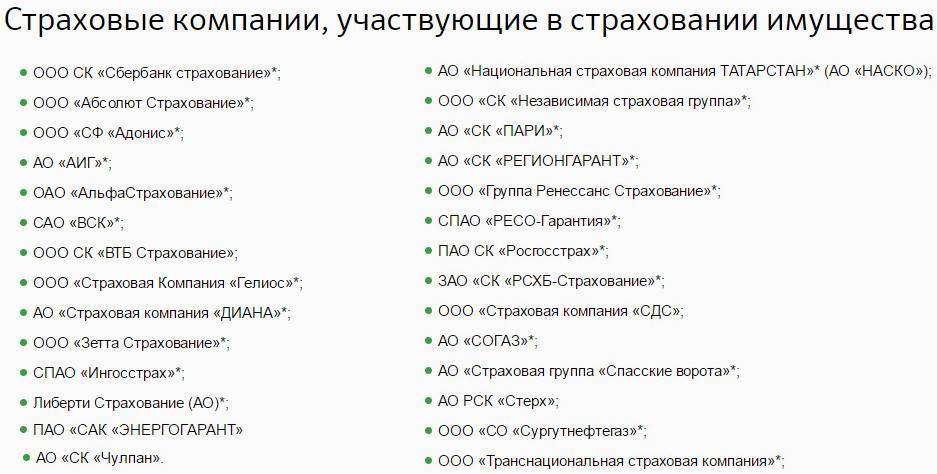

Полис можно купить в компаниях, аккредитованных в Россельхозбанке. Помимо конструктива (стен, перекрытий) можно застраховать также отделку, инженерное оборудование, движимое имущество и гражданскую ответственность перед соседями.

АльфаСтрахование

При страховании недвижимости страховой тариф составляет от 0,1% страховой суммы. Выплата страхового возмещения может быть осуществлена при отсутствии справок госорганов, если размер ущерба не превышает 100 тыс. рублей. При частичном повреждении имущества страховое возмещение выплачивается в размере восстановительных расходов за вычетом износа, при полной гибели – в размере страхового лимита.

Компания страхует квартиры, дома и земельные участки, купленные в кредит. Расходы на страхование составляют от 0,15% для квартиры и от 0,5% страховой суммы для загородных домов (коттеджей, таунахусов). Заявление о выплате рассматривается в течение 10 дней, а перечисление денег производится в течение 5 дней.

Возмещение в случае полной гибели выплачивается в размере страховой суммы, а при частичном повреждении в размере затрат на восстановительный ремонт с учетом износа.

Страховка по ипотечному кредиту в Россельхозбанке

Когда условиями кредитования предусмотрено оформление страховки (а выдача ипотеки как раз относится к числу подобных кредитований), граждане вправе по своему усмотрению выбрать подходящую страховую организацию. Главное требование здесь – она должна быть аккредитована самим банком, в данном случае Россельхозбанком.

Россельхозбанк выдвигает свои требованиям к страховщикам, которые путем подачи заявления и пакета документов могут пройти проверку и быть включенными в специальный перечень.

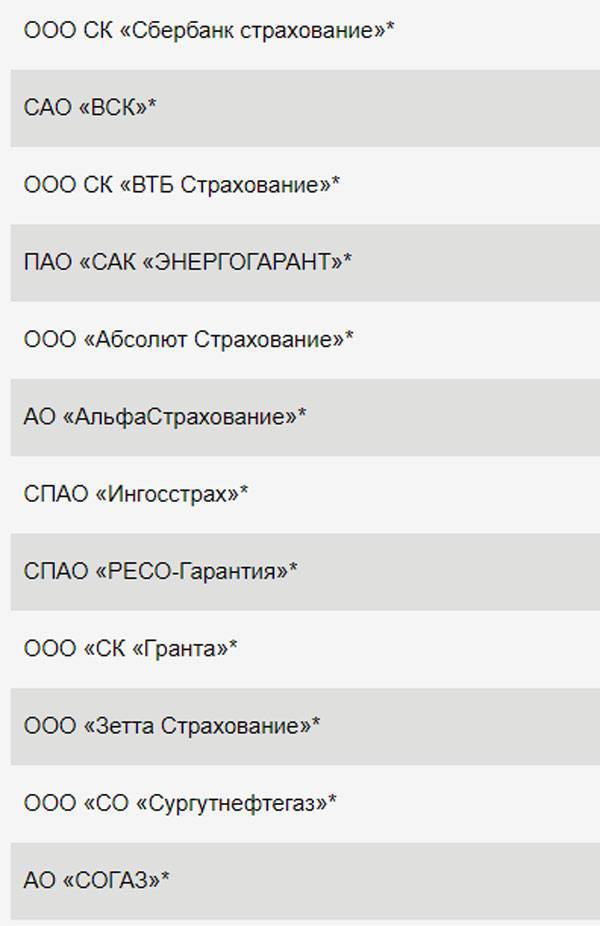

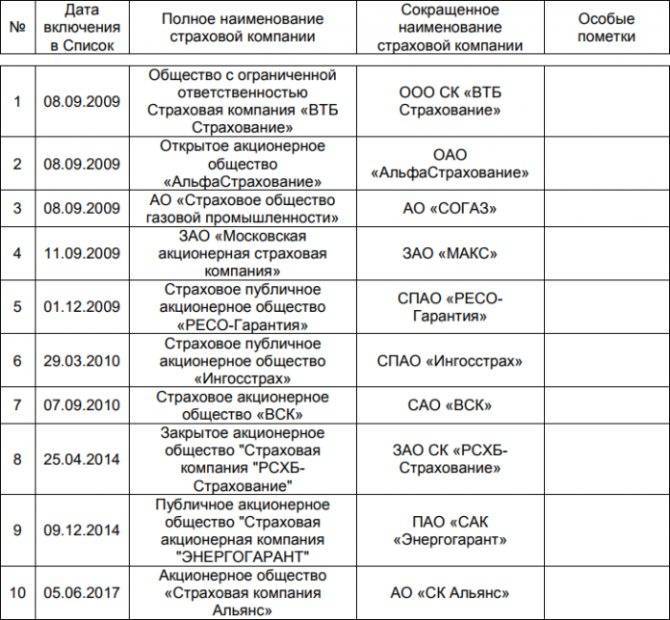

На официальном сайте Россельхозбанка в виде таблицы представлен список аккредитованных страховых компаний. В таблице также указаны:

- дата окончания аккредитации по каждой организации;

- ИНН (идентификационный налоговый номер, шифр, который присваивается всем налогоплательщикам) страховых компаний;

- их юридические адреса;

- ссылки на официальные сайты страховщиков.

Взаимодействие со страховыми организациями происходит в плоскости аккредитации и последующего сотрудничества, связанного с выдачей ипотечных кредитов клиентам. Банк также держит под контролем текущую деятельность по страхованию заемщиков и в случае несоответствия страховщика определенным требованиям может инициировать процедуру лишения аккредитации.

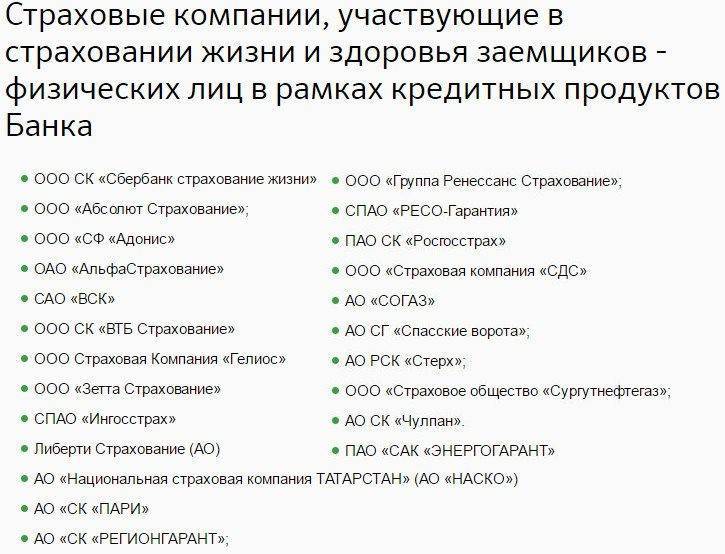

К страховым компаниям, сотрудничающим с Россельхозбанком по вопросам ипотеки, относятся:

- АО «РСК «Стерх»,

- АО «АльфаСтрахование»,

- САО «ВСК»,

- СПАО «РЕСО-Гарантия»,

- СПАО «Ингосстрах»,

- ООО СК «ВТБ Страхование»,

- АО «СОГАЗ»,

- ПАО САК «Энергогарант»,

- АО «СК «РСХБ-Страхование».

Сокращения, представленные в названиях аккредитованных на 2018 год компаний, обозначают следующее: АО, САО и ПАО – акционерное общество, страховое и публичное АО соответственно, СК, ВСК и РСК – страховая компания, Всероссийская СК и Республиканская СК соответственно, ООО – общество с ограниченной ответственностью, САК – страховая акционерная компания, РСХБ – Россельхозбанк.

Перечень основных требований к страховым компаниям перечислен в таблице, которую можно открыть на официальном сайте банка в разделе «Среднему и крупному бизнесу». В ней есть 7 основных блоков от общих требований до общей эффективности деятельности.

В каждом блоке представлены конкретные пункты требований к страховщикам. Среди общих требований можно особо выделить обязательное наличие лицензии на осуществление страховой деятельности, трехлетний (минимум) опыт работы, отсутствие предписаний, процедур инициирования банкротства (неспособность должника выполнить свои обязательства в полном объеме, признанная уполномоченным государственным органом), нарушений законодательства

Также немаловажно отсутствие штрафов, невыплат по налогам

При подаче заявления и документов в Россельхозбанк с целью проведения проверки и внесения в число страховых компаний, аккредитованных по ипотеке, нужно неукоснительно соблюдать предписания финансово-кредитной организации. В перечне требований также представлено немало формул для подсчета эффективности и надежности по разным показателям.

Оформленный в законном порядке договор личного страхования действует в отношении клиента, а также всех привлеченных заемщиков. Выбранная страховая компания переводит средства в счет погашения задолженности перед кредитором в случае факта страхового случая. Такими случаями могут быть:

- смерть застрахованного лица;

- полная утрата трудоспособности;

- получение инвалидности 1 или 2 группы.

По желанию заемщика может оформить полис страхования по временной нетрудоспособности или в случае потери рабочего места. В этом случае физическое лицо оплачивает отдельный полис.

Данный вид страхования защищает кредитное учреждение от потери клиентом права собственности на приобретенное в кредит имущество. Подобная ситуация может возникнуть в случае, когда один из прежних собственников имущества примет решение оспорить кредитную сделку в судебном порядке и вернуть себе право собственности. В этой ситуации суд примет решение об отмене сделки, действующий собственник квартиры потеряет данный объект недвижимости. Продавец должен будет вернуть покупателю денежные средства, которые он ранее получил при оформлении сделки.

Как показывает практика, возврат денег при расторжении сделки купли-продажи затягивается на долгое время. При этом, обязательство по выплате ежемесячных взносов по кредиту остаётся за обманутым покупателем.

При оформлении договора титульного страхования компания покрывает расходы стоимости жилого объекта, на который потеряно право собственности. Всю сумму денежных средств страховая компания направляет кредитору для возмещения активной ипотеки клиента.

От чего зависит стоимость полиса страхования

Размер оплаты полиса страхования определяется, в зависимости от таких факторов:

Сумма кредита. Чем больше размер долга по ипотеке, тем меньше тариф для определения суммы страхования. В итоге цена полиса становится значительно больше, поскольку она выражена в процентном соотношении от полной стоимости кредита.

Возраст физического лица, текущее состояние его здоровья. Для пенсионеров, а также людей предпенсионного возраста, тариф на страховку будет больше. Компания идёт на больший риск в отношении оформления страховых договоров с такими клиентами.

Выбор страховщика

Каждая компания готова предложить индивидуальный тариф.

При оформлении ипотечного займа в РСХБ важно страховать объект залогового имущества. Иные договорные отношения заключаются в добровольном порядке.

Наступление страхового случая

Данная услуга предлагается на случай:

Несчастный случай, болезнь, смерть

Данная ситуация может возникнуть с любым потенциальным заемщиком – ведь жизненные обстоятельства непредсказуемы! Поэтому сей вариант обязательно принимается во внимание сотрудниками кредитно-финансовой организации. И заемщикам настоятельно рекомендуется страхование данной категории риска.

Полная потеря трудоспособности будет обязательным риском при страховании заемщика

Если в результате болезни либо несчастного случая заемщику присваивается инвалидность первой либо второй степени, то страховая компания, выдавшая полис добровольного страхования, может покрыть образовавшиеся задолженности по кредиту. Вот почему данная категория риска тоже является обязательной к страхованию.

Если обладатель ипотечного, потребительского или иного кредита страхует свою временную нетрудоспособность, то необходимые платежи по кредитам своевременно будут осуществлены страховой компанией. Данная категория риска страхуется по желанию заемщика. И если есть предпосылки (к примеру, хронические заболевания, периодически приводящие к длительным периодам реабилитации), то лучше воспользоваться этой возможностью.

Список аккредитованных страховых компаний россельхозбанка 2021

При страховании недвижимости страховой тариф составляет от 0,1% страховой суммы. Выплата страхового возмещения может быть осуществлена при отсутствии справок госорганов, если размер ущерба не превышает 100 тыс. рублей. При частичном повреждении имущества страховое возмещение выплачивается в размере восстановительных расходов за вычетом износа, при полной гибели – в размере страхового лимита.

Возмещение в случае полной гибели выплачивается в размере страховой суммы, а при частичном повреждении в размере затрат на восстановительный ремонт с учетом износа.

Страхуются все объекты ипотечного кредитования. Тариф от 0,21% страховой суммы по риску гибели или повреждения недвижимого имущества. Страховое возмещение выплачивается в течение месяца после подачи заявления.

Возмещается стоимость ремонта или затраты в месте возникновения страхового случая, направленные на приведение имущества в состояние, годное для использования по назначению. При полной гибели имущества выплачивается 100% страховой суммы.

Страховщик берет на страхование не только квартиры и дома, но и коммерческую недвижимость, комнаты и даже объекты незавершенного строительства и земельные участки. Размер тарифа от 0,6% страховой суммы. Срок выплат составляет 15 дней. Возмещение представляет собой страховую сумму (при полной гибели) либо компенсацию восстановительных расходов, за вычетом процента износа заменяемых в процессе ремонта материалов.

Наименование организации | Дата окончания аккредитации |

ПАО СК «Росгосстрах» | 11.01.2018 |

ООО «СК «РГС-Жизнь» | 01.03.2018 |

ООО СК «ВТБ Страхование» | 21.06.2018 |

АО «СОГАЗ» | 19.07.2018 |

ПАО САК «Энергогарант» | 21.09.2018 |

АО «СК «РСХБ-Страхование» | 29.09.2018 |

АО «РСК «Стерх» | 25.10.2018 |

АО «АльфаСтрахование» | 27.11.2018 |

САО «ВСК» | 27.11.2018 |

СПАО «РЕСО-Гарантия» | 06.12.2018 |

Нормы и требования страхования ипотеки прописаны в Федеральном законе «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ. Согласно этому акту, кредитное учреждение самостоятельно принимает решение о необходимости заключения того или иного страхового договора.

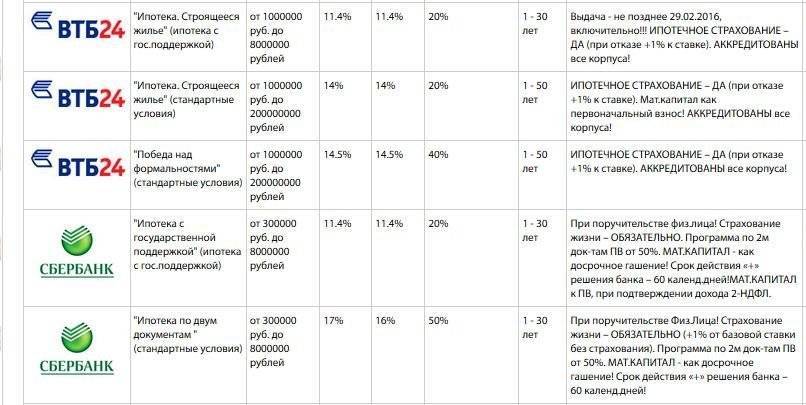

Личное страхование осуществляется на добровольной основе. Поэтому банк не имеет права отклонять заявку при отказе от этой услуги. В большинстве случаев учреждения дополняют ипотечный договор пунктом, свидетельствующим о повышении процентной ставки.

При отказе от страховки в Россельхозбанке размер переплаты увеличивается на 1 пункт. Исключение составляют семейные и военные ипотечные программы.

Согласно условиям страхования, при оформлении полиса клиент не теряет деньги. Кроме того, он обеспечивает себе компенсацию в случае получения инвалидности.

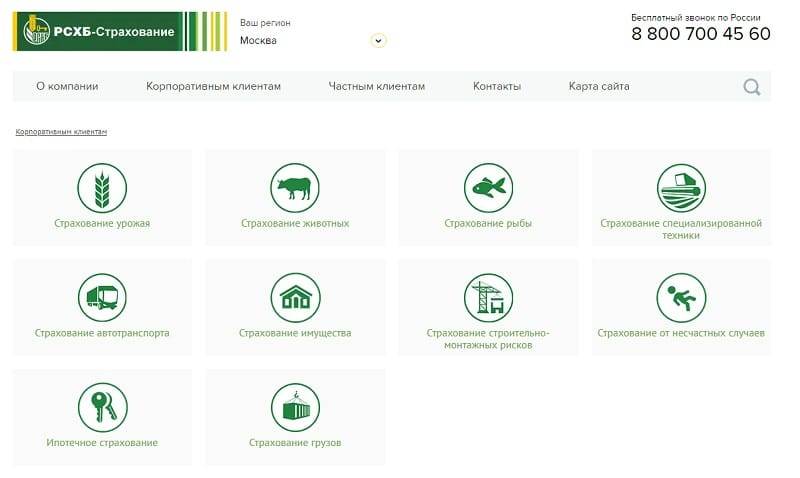

РСХБ-Страхование

Приоритетные направления деятельности — страхование рисков предприятий агропромышленного комплекса и банкострахование. Мы входим в группу компаний АО «Россельхозбанк» – шестого по объему чистых активов банка страны, 100% акций которого находятся в собственности государства.

Наша компания оказывает широкий спектр страховых услуг корпоративным и частным клиентам, осуществляя деятельность на основании лицензий ЦБ РФ СИ № 2947 от 12.09.2014, СЛ № 2947 от 12.09.2014, ПС № 2947 от 12.09.2014, ОС № 2947-02 от 12.09.2014, ОС № 2947-04 от 12.09.2014, ОС № 2947-05 от 12.09.2014.

Стратегическими приоритетами деятельности ЗАО СК «РСХБ-Страхование» являются страхование предприятий российского агропромышленного комплекса и банковское страхование.

В своей деятельности компания уделяет особое внимание корпоративным и частным клиентам, находящимся в сельской местности, средних и малых городах. Наша компания представлена в 55 субъектах Российской Федерации

Высокая надежность страховых операций подкреплена перестраховочными программами в лидирующих отечественных и международных перестраховочных компаниях: ОАО «СОГАЗ», ООО «СКОР Перестрахование», ООО СПК «Юнити Ре», Swiss Re Europe S.A., Partner Reinsurance Europe SE, Hannover Rück SE, Mapfre Re Compania Reaseguros SA, Reinsurance Company Sava Ltd.

ЗАО СК «РСХБ-Страхование» является членом профессиональных организаций:

- Всероссийский союз страховщиков;

- Национальный союз агростраховщиков;

- Национальный союз страховщиков ответственности;

- Российский союз автостраховщиков (член-наблюдатель).

Последствия отказа от страховки

Однако для клиентов, отказавшихся от добровольного страхования собственной жизни, применяется более высокая процентная ставка, и по этой причине сэкономить заемщику не удастся. Отказ от страховки чреват куда более серьезными последствиями при наступлении ситуации, которая могла бы считаться страховым случаем.

Например, ни тяжелая болезнь, ни потеря трудоспособности по инвалидности не снимают с заемщика взятых на себя кредитных обязательств. В случае наступления смерти долг ложится на потенциальных наследников в том случае, если они не реализуют свое право на отказ от наследства в целом. При отсутствии наследников банк попросту выставит недвижимость на торги с целью возврата собственных денежных средств. Если клиентом был оформлен полис страховании жизни, остаточные выплаты по погашению ипотеки будут осуществляться компанией-страховщиком.

Учитывая, что данная услуга оформляется в добровольном порядке, клиент в любой момент может отказаться от продления полиса, который, как правило, оформляется на год. Однако заемщик должен быть готов к тому, что в случае отказа продления действия полиса банком может быть произведен перерасчет суммы кредита в одностороннем порядке по увеличенной ставке.

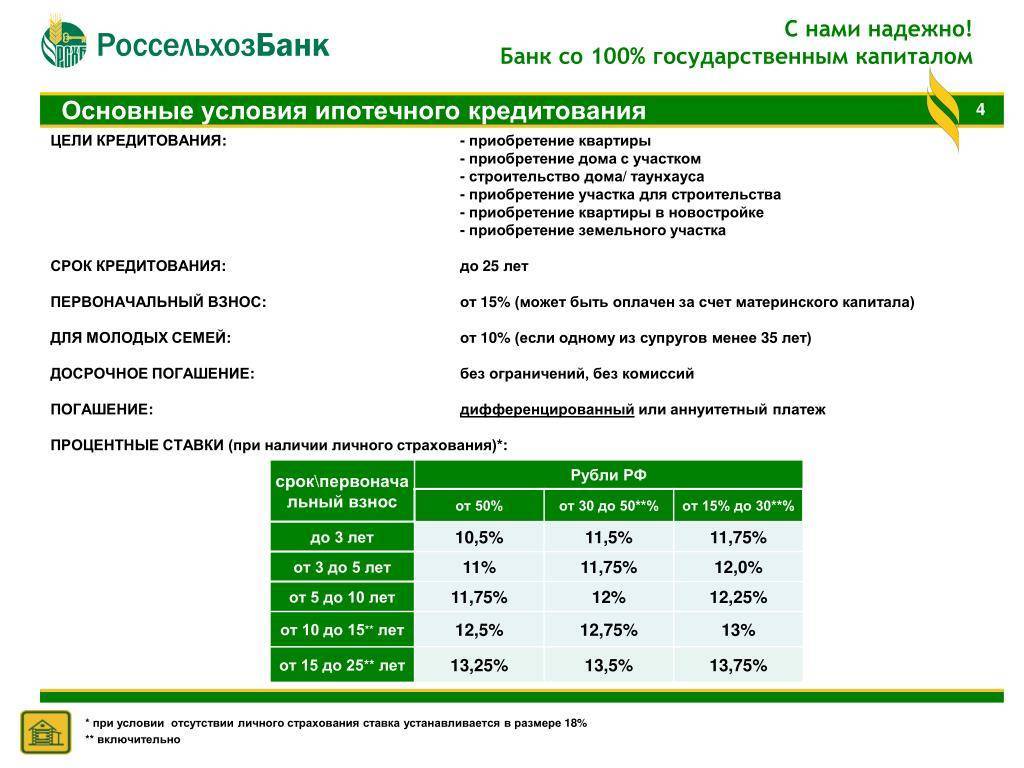

Условия выдачи ипотечных займов от Россельхозбанка

Ипотека в РСХБ выдается только при условии оформления страхового полиса на залоговую недвижимость. Кредитор требует страховать квартиру (или другое жилье) от полной гибели или частичного повреждения недвижимости в результате наступления страхового события. Так Россельхозбанк старается минимизировать риски, которые могут наступить в случае утраты объекта недвижимости.

Полис должен быть оформлен на всю сумму задолженности и действовать в течение всего периода кредитования. В случае если страховка оформлена на 1 год, то ее придется каждый год продлевать.

Страховка защищает залоговую недвижимость от порчи имущества в результате следующих ситуаций:

- Стихийные бедствия;

- Затопление водой;

- Пожар;

- Механические повреждения;

- Взрыв;

- Незаконные действия третьих лиц.

При наступлении любого из указанных страховых случаев СК возместит стоимость утраченного имущества. Компенсация в таком случае будет направлена в банк для погашения кредитных обязательств заемщика.

В среднем за заключение страхового договора придется ежегодно платить 0,1-0,2% от размера займа. Стоимость полиса зависит от следующих факторов:

- Величина займа. Чем больше размер задолженности, тем ниже тариф, по которому определяется стоимость страховки. Однако в итоге стоимость полиса оказывается значительно выше, так как она выражается в процентном соотношении от суммы кредита;

- Возраст заемщика и состояние его здоровья. Для клиентов пенсионного или предпенсионного возраста страховой тариф будет заметно выше, так как СК больше рискует, оформляя полис для таких заемщиков;

- Страховая компания. У каждого страховщика установлены свои тарифы.

При получении ипотеки в Россельхозбанке обязательно страховать только залоговое имущество. Другие виды договоров заключаются на добровольной основе.

Страхование жизни и здоровья заемщика

Договор личного страхования действует в отношении основного заемщика и всех привлеченных заемщиков. Страховая компания погашает задолженность перед кредитным учреждением при наступлении страхового случая, к которым относят:

- Смерть застрахованного лица;

- Полная утрата трудоспособности;

- Получение инвалидности 1 или 2 группы.

При желании клиент может дополнительно застраховать временную нетрудоспособность или потерю работы. Для этого придется купить отдельный полис.

Титульное страхование

Страхование титула защищает кредитора от утраты заемщиком права собственности на залоговое имущество. Такое может произойти, если один из прежних собственников недвижимости решит оспорить сделку через суд и выиграет процесс. В таком случае суд отменит сделку, и действующий владелец квартиры останется без недвижимости. Продавца же обяжут возвратить покупателю средства, полученные от продажи жилплощади.

На практике, возврат средств при аннулировании сделок купли-продажи может затянуться на неопределенное время. Обманутый покупатель же в это время должен будет по-прежнему вносить ежемесячные платежи по кредиту.

В случае заключения договора титульного страхования СК компенсирует стоимость квартиры, на которую утрачено право собственности. Эта сумма будет направлена в банк для погашения действующей ипотеки.